Управленческий учет

ВВЕДЕНИЕ

Целью данного учебного пособия является

оказание помощи студентам и слушателям в формировании необходимого объема

теоретических знаний и практических навыков по сущности и роли управленческого

учета в сфере производственного управления предприятием в условиях рыночного

хозяйства, позволяющих повышать оперативность и эффективность принятия

управленческих решений.

Данная цель определила следующие задачи:

— дать представление о сущности и значимости управленческого учета в

современном производственном менеджменте;

— изучить базовые основы и концепции калькулирования себестоимости

продукции (работ, услуг);

— ознакомить обучающихся с новейшими методами учета затрат;

— сформировать прикладные навыки принятия управленческих решений на

основе данных управленческого учета.

Содержание пособия охватывает десять учебных тем, по каждой из которых

в сжатом, концентрированном виде даны основные понятия и определения, а также

представлены схемы, рисунки, таблицы и графики, их иллюстрирующие. Для

отработки практических навыков предложен обширный объем задач, упражнений и

мини-кейсов. Для самоконтроля качества усвоения знаний пособие содержит

тестовые задания по каждой рассматриваемой теме.

СПИСОК ЛИТЕРАТУРЫ

1.

Данилин В.И. Финансовый менеджмент: задачи, тесты, ситуации: Учеб. пособие. М.:

Проспект, 2009.

2. Молчанов С.С. Управленческий учет за 14 дней: экспресс-курс. 2-е

изд., испр. М.: Эксмо, 2009.

3. Практикум по финансовому менеджменту / Под ред. академика Е.С.

Стояновой. М.: Перспектива, 2003.

4. Рыбакова О.В. Финансовый менеджмент издержек: Учеб. пособие. М.:

Изд-во РАГС, 2010.

5. Скоун Т. Управленческий учет / Пер. с англ.; под ред. Н.Д.

Эриашвили. М.: ЮНИТИ, 1997.

6. Финансовый менеджмент: теория и практика / Под ред. Е.С. Стояновой.

М.: Перспектива, 2003.

7. Чедвик Л. Основы финансового учета / Пер. с англ. М.: Банки и биржи;

ЮНИТИ, 1997.

8. Шевченко И.Г. Управленческий учет. М.: ЗАО "Бизнес-школа

"Интел-Синтез", 2001.

СОДЕРЖАНИЕ УЧЕБНОГО ПОСОБИЯ

"УПРАВЛЕНЧЕСКИЙ

УЧЕТ В СХЕМАХ И ОПРЕДЕЛЕНИЯХ"

Тема 1. Связь производственного и управленческого

учета. Введение в управленческий учет

Производственный менеджмент и центры ответственности. Производственный,

финансовый и управленческий учет. Основные функции и задачи управленческого

учета.

Тема 2. Качественные характеристики учетной

информации

Управленческий учет как информационная система. Существенность,

уместность и достоверность учетной информации. Качества, делающие информацию

достоверной. Релевантная информация.

Тема 3. Себестоимость продукции как основной

объект управленческого учета

Объекты управленческого учета. Классификация затрат для различных

целей. Калькуляция себестоимости продукции.

Тема 4. Методы учета затрат

Методы учета, контроля и управления издержками. Методы распределения

косвенных затрат. Пооперационный учет и анализ затрат.

Тема 5. Учет по маржинальной себестоимости

Использование учета по маржинальной себестоимости. Анализ безубыточности.

Точка безубыточности и запас финансовой прочности. Расчет безубыточности

многопродуктового производства.

Тема 6. Операционный анализ производственной

деятельности

Цели и возможности использования операционного анализа. Операционный

рычаг. "Правило 50 процентов". Релевантные затраты.

Тема 7. Бюджеты в системе управленческого учета.

Бюджетный процесс

Назначение бюджетов. Виды бюджетов. Процесс составления бюджетов.

Тема 8. Управление "по отклонениям"

Анализ отклонений при бюджетном контроле. Статичный и гибкий бюджеты.

Ценовое отклонение и отклонение эффективности. Отклонение косвенных затрат.

Тема 9. Анализ финансовой отчетности для принятия

управленческих решений

Состав финансовой отчетности. Использование финансовых коэффициентов

для оценки предприятия. Оценка деловой активности. Коэффициенты,

характеризующие ликвидность и финансовую устойчивость предприятия. Коэффициенты

рентабельности и эффективности инвестиций.

Тема 10. Использование финансовой отчетности для

оперативного управления оборотными активами

Оборотные и внеоборотные активы. Эффективное управление отдельными

группами оборотных активов: запасами, дебиторской задолженностью, денежными

средствами.

Тема 1. СВЯЗЬ ПРОИЗВОДСТВЕННОГО И УПРАВЛЕНЧЕСКОГО УЧЕТА.

ВВЕДЕНИЕ В

УПРАВЛЕНЧЕСКИЙ УЧЕТ

Производственный

менеджмент и центры ответственности.

Производственный, финансовый и управленческий учет.

Основные функции и задачи управленческого учета.

Основные положения

Центральным

звеном производственного менеджмента является предприятие. Каждое предприятие

производит продукцию, товары, услуги, осуществляет производственную

деятельность. В этом его главная цель и задача, смысл существования. Отсюда

следует, что в основу управления

предприятием ставится управление

производственным процессом вне зависимости от того, производятся в

организации товары или услуги, знания или информация.

Для того чтобы производить любой экономический продукт, необходимо

использовать факторы производства, экономические ресурсы: человеческие ресурсы,

оборудование, сырье, материалы, информацию, денежные средства. Следовательно,

управление предприятием включает управление работниками, средствами

производства, производственными ресурсами, финансами, технологиями. Все

вышеизложенное составляет основу производственного менеджмента, является его

предметом. Исходя из этого производственный

менеджмент можно определить как систему форм и методов управления

экономикой предприятия, направленную на достижение оптимальных результатов в

его производственной, коммерческой и финансовой деятельности.

Производственный учет — это

учет, который отражает все процессы, связанные с производством.

Производственные показатели определяются в первую очередь использованием производственных

ресурсов: средств труда, предметов труда и собственно труда, показателями их

экстенсивности и интенсивности. К показателям экстенсивности развития

(количественным показателям использования ресурсов) относятся прежде всего:

численность работающих, основные фонды, оборотные средства, материальные

затраты, амортизация, фонд оплаты труда. Показатели интенсивности развития

(качественные показатели использования ресурсов) — это производительность

труда, коэффициенты фондоотдачи, оборачиваемости, материалоотдачи,

амортизациоотдачи, зарплатоотдачи.

При анализе эффективности использования производственных ресурсов в

производственном учете используются следующие обобщающие показатели:

— связанные с использованием основных средств: показатели общего состояния

основных фондов (коэффициенты поступления, ввода основных средств, обновления,

выбытия, ликвидации, расширения), показатели технического состояния

(коэффициенты годности, износа, замены), показатели эффективности использования

основных средств (коэффициенты фондоотдачи, фондоемкости, амортизациоотдачи и

амортизациоемкости);

— связанные с использованием материалов: материалоемкость продукции;

материалоотдача, удельный вес материальных затрат в себестоимости продукции,

коэффициент использования материальных ресурсов;

— связанные с использованием трудовых ресурсов: показатели

использования рабочего времени, производительность труда, относительные

показатели издержек, связанных с оплатой труда.

Важнейшая задача

производственного учета — учесть затраты (рис. 1):

— по видам, т.е. какие группы издержек возникли в процессе производства

(материальные затраты, амортизационные отчисления, расходы на оплату труда и

т.п.);

— по местам возникновения, т.е. все затраты должны быть распределены по

центрам ответственности;

— по носителям, т.е. затраты должны быть отнесены на конкретный вид

продукции или заказ (изделие, полуфабрикат, группу или серию одноименных

изделий, виды работ и т.д.).

Учет затрат в системе производственного менеджмента

Рис. 1

Под местом возникновения затрат современный

производственный менеджмент понимает структурную единицу, деятельность и само

существование которой являются причиной возникновения затрат. В качестве центра ответственности следует

рассматривать структурное подразделение (сегмент) хозяйствующего субъекта,

наделенное полномочиями по использованию ресурсов организации и несущее

ответственность за результаты использования этих ресурсов.

Центры ответственности условно можно разделить на четыре группы:

1) центр издержек использует

ресурсы для производственных целей, отвечает только за затраты, их регистрацию,

управление ими, но не подводит результаты деятельности;

2) центр доходов использует

ресурсы только для сбытовых целей, отвечает за полученные от реализации доходы;

3) центр прибыли использует

ресурсы и для производственных, и для сбытовых целей, отвечая одновременно как

за доходы, так и за расходы своего подразделения;

4) центр инвестиций

использует ресурсы для осуществления капитальных вложений, отвечает за доходы,

расходы и за эффективность использования инвестированных в них средств.

Таким образом, и места возникновения затрат, и центры ответственности —

это, по сути, одни и те же структурные единицы, только рассмотренные под

разными углами зрения (рис. 2). Забегая вперед, отметим, что понятие

"места возникновения затрат" относится в первую очередь к

производственному менеджменту, тогда как в управленческом учете целесообразнее

использовать понятие "центры ответственности".

Взаимосвязь мест возникновения затрат

и центров

ответственности

Рис. 2

Производственный

учет формирует основную массу первичных документов, которые наполняют

информационную базу в синтетическом и аналитическом разрезе: начиная от

складских документов и заканчивая технологическими картами. Этих данных должно

быть достаточно для расчета производственной себестоимости и для целей

бухгалтерского учета, так как бухгалтерский учет строится на базе

производственного. Одновременно производственный учет формирует базу первичной

документации и для управленческого учета, который использует данные

производственного учета для анализа и планирования, обработки данных

производственного учета, их группировки, детализации, систематизации,

интерпретации и т.п.

Но если есть финансовый учет и если производственный учет имеет

достаточно информации для расчета себестоимости, то зачем еще и управленческий

учет? В чем сущность управленческого

учета?

Управленческий учет создается прежде всего для того, чтобы на основе

финансовой информации принимать правильные и оперативные управленческие решения, связанные с производственной деятельностью

предприятия.

Управленческий учет — это

интегрированная система учета затрат и доходов, нормирования, планирования,

контроля и анализа, которая систематизирует информацию для оперативных

управленческих решений и координации проблем будущего развития предприятия.

Управленческий учет возник на стыке двух культур — финансового учета и

производственного менеджмента.

Менеджмент всегда нуждался в актуальной информации, но финансовый учет

в силу своей периодичности, оперирования уже совершенными операциями и

законодательным регулированием по мере развития и усложнения деловой среды

давал менеджерам все меньше необходимой информации.

Основная цель управленческого учета — обеспечить менеджеров различного

уровня внутрифирменного управления, ответственных за достижение конкретных

производственных показателей, финансовой информацией, необходимой для принятия

оперативных и грамотных управленческих решений в объемах, не присущих

финансовому учету.

Поэтому управленческий учет возник не просто в развитие финансового

учета, а как новая, самостоятельная дисциплина (рис. 3).

Различия между финансовым и управленческим учетом

|

ФИНАНСОВЫЙ И |

||

|

Области сравнения |

Финансовый учет |

Управленческий учет |

|

Основные потребители информации |

Лица и организации вне хозяйственной единицы |

Различные уровни внутрихозяйственного управления |

|

Виды систем бухгалтерского учета |

Система двойной записи |

Используется любая система, дающая результат |

|

Свобода выбора |

Обязательное следование общепринятым принципам |

Нет ограничений, критерий один — пригодность |

|

Используемый измеритель |

Денежная единица по официальному курсу |

Любая денежная или натуральная единица измерения |

|

Основной объект анализа |

Хозяйственная единица в целом |

Различные структурные подразделения (центры |

|

Частота составления отчетности |

Периодически, на регулярной основе |

Когда требуется |

|

Степень надежности |

Требует объективности, историчен по природе |

Зависит от целей планирования, футуристичен по |

Рис. 3

Управленческий

учет охватывает все виды учетной информации, необходимой для управления

затратами в пределах самого предприятия. Он использует не только фактические

данные о совершенных операциях, но и аналитические, оценочные данные, а также

данные о возможных событиях в будущем (планы и бюджеты), представляет

руководителю не только количественную, но и качественную (неформальную)

информацию.

Управленческий учет является составной частью процесса управления,

позволяющей получать информацию для таких целей, как:

— определение стратегии и планирование будущих операций предприятия;

— контроль за его текущей деятельностью;

— оптимизация использования ресурсов;

— оценка эффективности деятельности;

— снижение уровня субъективности в процессе принятия решений.

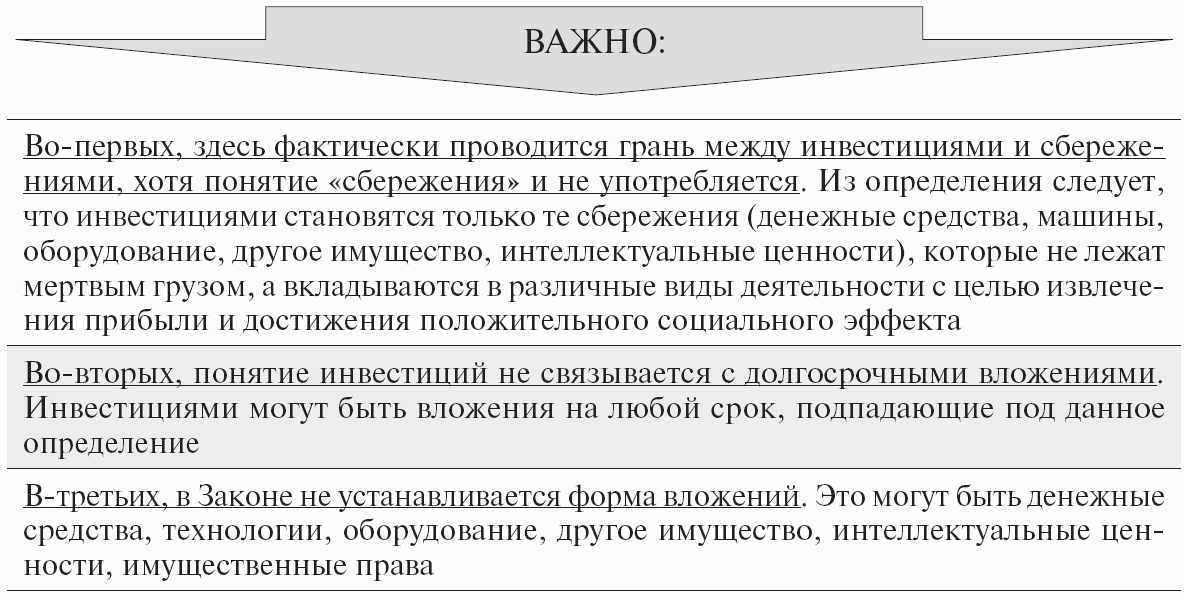

Для достижения этих целей управленческой учет решает следующие задачи: сбор и регистрация первичной

информации, передача данных и их обработка, хранение информации и группировка

данных, формирование итоговой отчетности по функциям и уровням управления (рис.

4).

Задачи управленческого учета

Рис. 4

Выполнение

основных функций управленческого учета,

соотнесенных с базовыми функциями менеджмента — планированием, организацией,

контролем и мотивацией, можно раскрыть через финансовые документы, используемые

и подготавливаемые при ведении учета (рис. 5).

Функции управленческого учета

Рис. 5

Планирование заключается прежде всего в

разработке частных бюджетов предприятия, обсуждении производственной программы

предприятия, оценке предложений по капитальным вложениям, выявлении наиболее

рентабельных видов продукции, выборе потенциальных рынков сбыта, прогнозном

ценообразовании.

Контроль включает в себя

составление отчетов об исполнении бюджета каждым центром ответственности,

сравнительный анализ запланированных и достигнутых результатов, учет отклонений

— расхождений между фактическими и плановыми показателями и выявление причин

отклонений.

Принятие решений ведется на

основании сбора и представления информации, необходимой менеджерам различных

уровней при осуществлении снабженческо-заготовительной, производственной,

финансово-сбытовой, инвестиционной деятельности.

Мотивация сводится к

стимулированию деятельности персонала предприятия путем подготовки отчетов об

исполнении бюджетов по центрам ответственности на основе предварительной оценки

результатов при помощи финансового анализа.

Упражнения

Дать развернутые ответы на следующие

вопросы:

1. Управленческий учет — часть финансового учета?

2. Управленческий учет — часть производственного учета?

3. Управленческий учет — часть налогового учета?

4. Управленческий учет — часть процесса управления современным

предприятием?

5. Управленческий учет — система информационной поддержки управления?

6. Кто является пользователями информации, представляемой в рамках

управленческого учета?

7. Чем обусловлено возникновение управленческого учета?

8. Что понимается под функциями управленческого учета?

9. Каковы основные цели и задачи управленческого учета?

10. Какая информация используется в системе управленческого учета?

Контрольные тесты

1.

Сегмент хозяйствующего субъекта, наделенный полномочиями по использованию

ресурсов организации и несущий ответственность за результаты использования этих

ресурсов, — это:

а) центр доходов;

б) центр ответственности;

в) центр расходов;

г) центр инвестиций.

2. Сравнительный анализ запланированных и достигнутых результатов

относится к функции:

а) планирования;

б) мотивации;

в) контроля;

г) организации.

3. Разработка бюджетов предприятия относится к функции:

а) планирования;

б) мотивации;

в) контроля;

г) организации.

4. Подготовка отчетов об исполнении бюджетов по центрам ответственности

относится к функции:

а) планирования;

б) мотивации;

в) контроля;

г) организации.

Тема 2. КАЧЕСТВЕННЫЕ ХАРАКТЕРИСТИКИ УЧЕТНОЙ ИНФОРМАЦИИ

Управленческий

учет как информационная система.

Существенность, уместность и достоверность учетной информации.

Качества, делающие информацию достоверной.

Релевантная информация.

Основные положения

В

современных условиях управленческий учет по сути своей является системой

информационной поддержки внутрифирменного управления компанией. Он призван

стать главным языком коммуникаций внутри предприятия, понятным и бухгалтеру, и

маркетологу, и технологу, и начальнику участка.

Таким образом, управленческий

учет можно представить как информационную

систему, которая осуществляет измерение, обработку и передачу финансовой

информации об определенном объекте учета (рис. 6).

Управленческий учет как информационная система

Рис. 6

Для того

чтобы учетная информация, используемая в управленческой деятельности, была

полезной для принятия решений, она должна обладать определенными качественными

характеристиками (рис. 7).

Качественные характеристики, делающие информацию полезной

Рис. 7

Во-первых,

чтобы быть полезной, информация должна быть существенной.

Информация считается существенной,

если ее пропуск или искажение может повлиять на экономические решения

пользователей, принятые на основе этой информации. Существенность зависит от размера

и характера пропущенной информации или искажений, оцениваемых в рамках

сопутствующих обстоятельств. Принцип

значимости (существенности) в мировой практике финансового учета можно

выразить следующим положением — отнесение объекта учета к той или иной учетной

категории зависит не от его ценности вообще, а от той ценности, которую этот

объект представляет для данного предприятия, и от его дальнейшей возможности влиять на принимаемые управленческие

решения.

Существенная информация должна удовлетворять критериям уместности и

достоверности, или надежности.

Существуют определенные ограничения, связанные с надежностью и

уместностью информации. Уместность заключается прежде всего в своевременности.

Критерий своевременности означает отсутствие задержки в отражении информации.

Бывает, что в силу уместности необходимо представить информацию до уточнения

всех аспектов хозяйственной операции, что снижает ее надежность; ведь для

достижения достоверности, или правдивого представления, необходимо полностью

собрать информацию по всем имеющимся фактам хозяйственной деятельности. Однако

выяснение спорных вопросов и получение надежной информации могут привести к

задержке информации и повлиять на ее уместность. Поэтому следует найти

оптимальное сочетание этих двух требований, исходя в первую очередь из

потребностей пользователей отчетности.

Уместность заключается в

том, что финансовая информация должна быть своевременной, иметь отношение к

принимаемым решениям, влиять на решения пользователей, помогая им оценивать

прошлую и настоящую деятельность предприятия, его положение и движение денежных

средств. Для того чтобы информация была уместной, она должна обладать

качествами прогнозирования и обратной связи (подтверждать правильность или

неправильность прогнозов пользователя) (рис. 8).

Понятие уместности информации

Рис. 8

Достоверность (надежность) означает

полную свободу информации от ошибок и предвзятости. В соответствии с

"Концептуальной основой

составления финансовой отчетности", утвержденной в 2010 г. Советом по

Международным стандартам финансовой отчетности, достоверность — это требование

правдивого отображения последствий совершенных операций, других событий и условий

в соответствии с определениями и критериями признания активов, обязательств,

доходов и расходов.

Достоверность зависит от ряда характеристик качества информации (рис.

9).

Понятие достоверности информации

Рис. 9

Сущность (приоритет содержания над

формой) означает, что конкретные операции должны отражаться в соответствии с их

содержанием и экономическим положением, а не с их юридической формой.

Экономическое содержание операций или других событий не всегда соответствует тому,

каким оно представляется на основании их юридической или отраженной в учете

формы. В соответствии с Международными стандартами финансовой отчетности (МСФО)

учет таких операций должен вестись исходя из их экономической сущности.

Примером, когда форма превалирует над содержанием, может являться

следующее: компания заключила договор купли-продажи своего здания с банком с

возможностью обратного выкупа при условии выплаты процентов за использование

денежных средств и при этом продолжать его использовать. При таких

обстоятельствах списание здания с баланса компании как проданного не будет

достоверно представлять суть сделки. По экономическому смыслу она будет

являться предоставлением обеспеченного кредита.

Правдивость информации

(достоверное описание и мера) — требование объективного и точного отражения

финансового положения и результатов текущей деятельности предприятия.

Правдивость информации требует согласованности, которая в этом случае означает

применение одного и того же метода учета для одинаковых операций либо из

периода в период — одним центром ответственности, либо в одном периоде —

разными центрами ответственности.

Полнота как характеристика

качества означает, что информация должна быть достаточно полной и включать все

необходимые факты для обеспечения ясного понимания и сопоставимости финансовой

информации. Для обеспечения надежности информация должна представляться в

полном объеме. Пропуск может исказить представление об операции и ввести в

заблуждение пользователей, такая информация ненадежна и неуместна. Понятность

информации означает ее доступность для понимания пользователем, обладающим

достаточным уровнем знаний, что не означает исключения из отчетности сложной

информации по причине ее возможного непонимания. Сопоставимость информации

означает возможность ее сравнения — во времени — с данными предшествующих

периодов и с данными других сегментов предприятия для выявления тенденций

изменения результатов деятельности и принятия экономического решения.

Принцип нейтральности

информации требует свободы от предвзятости метода оценки. Информация должна

быть беспристрастной. Так, финансовая отчетность не должна формироваться исходя

из запланированных менеджментом компании целей, тем более когда эти цели не

могут быть достигнуты. Представляемая информация не нейтральна, если она так

влияет на принятие решения пользователем, что обеспечивает достижение

предопределенного результата. Предвзятость (значительное завышение или

занижение) в финансовой оценке, например, может появиться из-за неправильного

выбора метода либо умышленно, либо из-за отсутствия должных знаний у

исполнителя.

Осторожность

(осмотрительность, консерватизм) трактуется как готовность к учету скорее

потенциальных убытков или пассивов, нежели потенциальных прибылей или активов.

Суть консервативного подхода состоит в том, что активы и доходы не должны быть

завышены, а обязательства и расходы недооценены, т.е. когда активы отражаются

по наименьшей из возможных стоимостей, а обязательства — по наибольшей,

потенциальные убытки учитываются, а потенциальные прибыли — нет. В соответствии

с этим принципом при принятии управленческих решений убыток надо учитывать уже

тогда, когда стало об этом известно, а прибыль только тогда, когда она уже

реально получена.

Резюмируем вышесказанное: финансовая информация, используемая в

принятии управленческих решений, должна

быть:

— существенной;

— достоверной;

— уместной.

В управленческом учете к этим требованиям добавляется еще одно:

финансовая информация обязательно должна быть релевантной (относящейся к делу).

Релевантная информация —

информация, отбираемая под конкретную задачу, лицо, цель и период времени.

Иными словами, это информация, позволяющая принять ясное и обоснованное решение

в определенном (релевантном) диапазоне времени и при определенных

характеристиках процесса.

Соответственно, иррелевантная

(нерелевантная) информация — посторонняя, ненужная или избыточная, которую

можно не учитывать при принятии определенного управленческого решения.

Упражнения

Деловая игра "Качественные

характеристики учетной информации"

Деловая игра проводится в форме модерации. Модерация — это способ

групповой работы, который быстро приводит к конкретным результатам и дает

возможность всем присутствующим участвовать в процессе выработки решений,

ощущая при этом полную ответственность за результат.

Первая фаза: приветствие.

Вторая фаза: постановка проблемы/темы обсуждения модерации.

Обсуждаемый вопрос: чтобы быть

полезной, финансовая информация должна быть…

Каждый участник пишет свое мнение на карточках, которые потом следует

собрать и в определенном порядке прикрепить на доску. На основании собранных

ответов в результате коллективного обсуждения создаются и именуются

упорядоченные "кластеры".

Третья фаза: выбор приоритетов.

Модератор ставит вопрос о приоритете, важности, актуальности каждого из

кластеров. Выбираются приоритетные характеристики, делающие финансовую

информацию полезной.

Ожидаемый результат: должны

быть названы основные качественные характеристики финансовой информации,

делающие ее полезной для принятия управленческих решений.

Контрольные тесты

1.

Закончите фразу: финансовая информация является уместной, если она:

а) своевременна;

б) обширна;

в) нейтральна.

2. Закончите фразу: финансовая информация является достоверной, если

она:

а) существенна;

б) нейтральна;

в) уместна.

3. Информация, пропуск или искажение которой может повлиять на

экономические решения пользователей, принятые на основе этой информации,

является:

а) существенной;

б) достоверной;

в) уместной.

4. Информация, отбираемая под конкретную задачу, лицо, цель и период

времени, является:

а) существенной;

б) достоверной;

в) релевантной.

Тема 3. СЕБЕСТОИМОСТЬ ПРОДУКЦИИ

КАК ОСНОВНОЙ

ОБЪЕКТ УПРАВЛЕНЧЕСКОГО УЧЕТА

Объекты

управленческого учета.

Классификация затрат для различных целей.

Калькуляция себестоимости продукции.

Основные положения

Объектами управленческого учета

являются затраты предприятия и его отдельных структурных подразделений —

центров ответственности, внутреннее ценообразование, бюджетирование и

внутренняя отчетность.

Основным объектом

управленческого учета является совокупность затрат (издержек) на производство и

реализацию продукции, работ и услуг — планируемая или фактическая.

Эта совокупность представляет собой себестоимость продукции.

Таким образом, себестоимость продукции

— это выраженные в денежной форме затраты на ее производство и реализацию.

Издержки производства и реализации многообразны, поэтому и

классифицировать их можно по множеству признаков, в частности, наиболее

распространенными являются следующие классификационные группы истекших

издержек:

— по видам (материальные затраты, затраты на оплату труда,

амортизационные затраты, прочие затраты);

— по назначению (основные и накладные);

— по порядку включения в себестоимость продукции, работ или услуг

(прямые и косвенные);

— по зависимости от объема производства (постоянные и переменные);

— по отношению к стадии кругооборота (производственные и коммерческие);

— по характеру затрат (производительные и непроизводительные);

— по зависимости от конкретного уровня менеджмента (подконтрольные и

неподконтрольные).

В зависимости от целей управленческого учета может быть предложена

следующая группировка издержек (рис. 10):

При нормировании и планировании:

— постоянные и переменные;

— релевантные и нерелевантные;

— приростные и предельные;

— планируемые и непланируемые;

— вмененные.

Для учета и управления

издержками:

— прямые и косвенные;

— производственные и коммерческие;

— основные и накладные;

— одноэлементные и комплексные.

Для контроля и анализа:

— подконтрольные и неподконтрольные,

— регулируемые и нерегулируемые,

— эффективные и неэффективные,

— нормативные и по отклонениям от нормы.

Рассмотрим основные характеристики этих групп затрат.

Классификация затрат в зависимости от целей

Рис. 10

Затраты,

которые меняются в зависимости от изменения объема деятельности, называются переменными; затраты, уровень которых

не зависит от объема деятельности, называются постоянными (рис. 11). Однако издержки не всегда можно

отнести точно к той или иной категории. Необходимо учитывать специфику каждого

конкретного предприятия. Так, заработная плата производственных рабочих в одной

организации может начисляться согласно штатному расписанию (постоянные

затраты), а в другой — за объем выполненных работ (переменные затраты). Условно-переменные (дегрессивные и

прогрессивные) — издержки, величина которых изменяется непропорционально

изменению объема деятельности. Условно-постоянные

— затраты, величина которых слабо изменяется при изменении объема деятельности.

Влияние изменения объемов деятельности

на затраты

производства

|

Изменение |

||

|

Затраты |

Расширение |

Сокращение |

|

Суммарные постоянные издержки (Сc) |

Не изменяются |

Не изменяются |

|

Постоянные издержки на единицу продукции (Сc ед.) |

Уменьшаются |

Повышаются |

|

Суммарные переменные издержки (Сv) |

Повышаются |

Уменьшаются |

|

Переменные издержки на единицу продукции (Сv ед.) |

Не изменяются |

Не изменяются |

Рис. 11

Релевантные затраты — затраты, которые

необходимо учитывать при принятии определенного управленческого решения.

Релевантными являются будущие доходы и затраты, которые могут быть изменены

вследствие принятия соответствующего решения. Не являются релевантными затраты и доходы, которые не зависят от

принятия решений. Таким образом, затраты прошлых периодов не могут быть

релевантными, поскольку повлиять на них уже нельзя (рис. 12).

Релевантные и нерелевантные затраты и доходы

Рис. 12

Приростные (дифференциальные, приращенные,

инкрементные) затраты — это величина, на которую отличаются затраты при

рассмотрении двух альтернативных решений. Предельные

(маржинальные) затраты — дополнительные затраты, когда производится еще

одна единица продукции. Маржинальные затраты рассчитываются не на весь выпуск,

а на единицу продукции.

Затраты, обусловленные отказом от одного товара в пользу другого,

называют вмененными (альтернативными)

затратами.

Планируемые — это затраты,

рассчитанные на определенный объем производства. В соответствии с нормами,

нормативами, бюджетами, сметами они включаются в плановую себестоимость

продукции. Непланируемые — это

затраты, не включаемые в план и отражаемые только в фактической себестоимости

продукции (потери от брака, простоев и т.п.).

Если затраты можно напрямую отнести на некоторый продукт — это прямые затраты для данного продукта.

Затраты, непосредственно связанные с конкретным подразделением предприятия, —

прямые затраты этого подразделения. Косвенные

затраты — те, которые нельзя непосредственно связать с готовым продуктом или

подразделением.

Затраты могут быть прямыми для подразделения, но при этом косвенными

для продукта. Так, затраты на заработную плату начальника механического цеха

являются прямыми для цеха, но косвенными для множества видов продукции,

изготавливаемой в этом цехе.

Производственные затраты —

это затраты на изготовление продукции, включая материальные и трудовые ресурсы,

амортизацию и внутризаводскую логистику. Коммерческие

затраты (издержки обращения) — траты

на маркетинговые и логистические услуги и работы, трансакционные расходы,

связанные с поиском информации о сбыте и снабжении.

К основным относят затраты,

непосредственно связанные с производственным процессом изготовления продукции,

выполнения работ или оказания услуг. Накладные

расходы образуются в связи с организацией, обслуживанием производства и

управлением им.

Одноэлементными называют

затраты, которые на данном предприятии не могут быть разложены на слагаемые:

материальные затраты (за вычетом стоимости возвратных отходов), затраты на

оплату труда, отчисления на социальные нужды, амортизация основных фондов,

прочие затраты. Комплексные затраты

состоят из нескольких экономических элементов. Например, цеховые

(общепроизводственные) затраты, включающие в себя практически все виды

издержек.

Подконтрольные — это такие

затраты, на которые можно повлиять и которые изменятся в результате действий

того или иного менеджера в течение заданного периода. Неподконтрольные затраты — такие, на которые менеджер в течение

заданного периода времени повлиять не может. При этом нужно учитывать уровень

влияния того или иного менеджера.

Примеры подконтрольных затрат: затраты на материалы, электроэнергия на

технологические нужды, оплата сверхурочных. Примеры неподконтрольных затрат:

оплата аренды, коммунальные платежи, проценты по кредиту, затраты на

амортизацию оборудования.

Регулируемые затраты

подвержены влиянию менеджера соответствующего центра ответственности, на нерегулируемые он воздействовать не

может.

Эффективные (производительные)

— затраты, в результате которых получены доходы от реализации тех видов

продукции, для выпуска которых были произведены эти затраты. Неэффективные (непроизводительные) —

израсходованные ресурсы, которые либо не принесли прибыли, либо привели к

возникновению убытков. Другими словами, неэффективные затраты — это потери в

производстве (от брака, простоев, недостач, порчи ценностей).

Нормативные затраты —

издержки, определяемые предприятием на основе нормативных данных с учетом

корректировок на текущие условия производства. Нормативные затраты на какой-то

период — это планируемые затраты на этот период. Отклонение — это разница между запланированными и фактическими

затратами. Оно может быть как благоприятным, так и неблагоприятным.

Учет отклонений фактических издержек от плановых показателей ведут по

центрам ответственности.

Калькуляция себестоимости

продукции в самом общем виде может быть представлена в следующем виде (рис.

13):

Калькуляция полной себестоимости продукции

Рис. 13

Основными материалами считаются те,

которые прямо израсходованы на производство конкретного вида продукта.

Например, металл, используемый для изготовления кузова, является частью

продукта и, таким образом, квалифицируется как основной материал.

В свою очередь, материалы, используемые для технического обслуживания

оборудования, при помощи которого производится множество различных кузовов,

представляют собой вспомогательные

материалы. Последние не могут рассматриваться как принадлежность какого-то

одного продукта, так как они дают возможность изготавливать несколько видов

товаров. Однако не все материалы, прямо перенесенные на какой-то конкретный вид

продукции, классифицируются как основные. Например, болты, используемые для

приготовления конкретного кузова, могут отождествляться с этим кузовом, но так

как их стоимость, вероятно, будет незначительной, то усилия, потраченные на

учет затрат на болты как часть прямых затрат на изготовление кузова, будут неоправданны,

потому что потребуются дополнительные затраты для более точной калькуляции

себестоимости продукции. Вспомогательные материалы составляют часть

производственных накладных расходов.

Затраты на труд основных

производственных рабочих состоят из таких издержек, которые могут быть отнесены

на конкретный произведенный продукт, овеществлены в нем. Примером затрат на

производственный персонал является заработная плата рабочих, участвующих в

операциях по сборке готовых изделий, или операторов машин и механизмов,

непосредственно занятых в производственном процессе.

В противоположность этому жалованье среднего руководящего персонала или

заработная плата складских работников не могут быть овеществлены в

произведенном продукте, поэтому их относят к накладным расходам. Заработная

плата лиц, работающих по найму, которые сами непосредственно не принимают

участия в изготовлении продукта, но играют вспомогательную роль в

производственном процессе, классифицируется как часть производственных

накладных расходов.

Производственные накладные

расходы включают все производственные издержки за исключением стоимости

живого труда и основных материалов. Поэтому к ним относятся все расходы на

непроизводственную рабочую силу, на вспомогательные материалы, прямые и

косвенные производственные расходы.

Прямые производственные расходы

можно напрямую отнести на соответствующий продукт или подразделение. Стоимость

проката станка (машины, механизма) для производства конкретного продукта —

пример прямых расходов.

К косвенным производственным

расходам для многоотраслевой компании относятся, например, арендная плата

за предприятие и амортизационные отчисления.

Административные, коммерческие и

финансовые расходы — это непроизводственные накладные расходы, связанные со

сбытовой, административной и финансовой деятельностью предприятия.

Упражнения

3.1. Распределите нижеперечисленные примеры

издержек швейной фабрики по следующим видам:

а) Основные материалы.

б) Прямые затраты на оплату труда.

в) Прочие прямые затраты.

г) Производственные накладные расходы.

д) НИОКР.

е) Коммерческие расходы.

ж) Административные расходы.

з) Финансовые расходы.

1. Смазочные материалы для швейных машин.

2. Дискеты для компьютеров в офисе.

3. Контракт на техническое обслуживание копировальной машины в офисе.

4. Абонентная плата за телефон плюс оплата телефонных счетов.

5. Проценты по банковскому овердрафту.

6. Плата за радиовещание на фабрике.

7. Маркетинговые исследования по продвижению нового товара на рынок.

8. Заработная плата охране фабрики.

9. Транспортные расходы по доставке купленных материалов.

10. Лицензионная плата от объема произведенной продукции.

11. Автотранспортный налог.

12. Посылки, отправленные клиентам.

13. Затраты по рекламе товаров по телевидению.

14. Корм для сторожевых собак.

15. Зарплата главного бухгалтера.

16. Заработная плата рабочих раскройного цеха.

17. Расходы на рекламные объявления, наносимые на автофургоны.

18. Заработная плата кладовщиков.

19. Зарплата рабочих, занятых погрузкой-разгрузкой материалов.

20. Разработка новой продукции в научно-исследовательской лаборатории.

3.2. Используя нижеприведенную

информацию в тыс. ден. ед., рассчитайте следующие показатели для швейной

фабрики:

— прямые затраты;

— производственную себестоимость;

— полную себестоимость.

Дано:

Заработная плата служащих управления — 80 000

Заработная плата непроизводственных рабочих на фабрике — 110 000

Расходы по содержанию столовой для рабочих и служащих — 8 000

Проценты по кредитам и овердрафту — 2 000

Зарплата шоферов по доставке — 2 500

Зарплата продавцов — 7 000

Комиссионные с продаж, выплачиваемые продавцам — 1 200

Материалы, используемые в производстве — 210 000

Амортизация:

Машины на фабрике — 6 000

Компьютеры в бухгалтерии — 500

Транспортные средства — 1 500

Оборудование для демонстрационного зала — 100

Зарплата производственных рабочих — 120 000

Прочие косвенные расходы — 66 000

3.3. На

заводе компании "ЛЕРК-ЛТД" есть машинный и сборочный цеха. В систему

калькуляции затрат входят две категории прямых затрат (прямые затраты и прямой

производственный труд) и две области производственных накладных расходов

(машинный цех использует в качестве базы распределения фактические машино-часы,

сборочный цех — фактические затраты на прямой производственный труд).

Бюджет на 2014 год следующий:

Машинный цех: производственные накладные расходы — 1 800 000 евро,

затраты на прямой производственный труд — 1 400 000 евро, прямой производственный

труд в трудо-часах — 100 000, машино-часы — 50 000.

Сборочный цех: производственные накладные расходы — 3 600 000 евро,

затраты на прямой производственный труд — 2 000 000 евро, прямой

производственный труд в трудо-часах — 200 000, машино-часы — 200 000.

В течение февраля калькуляционная ведомость заказа N 494 выглядит

следующим образом:

Машинный цех: использованные прямые материалы — 45 000 евро, затраты на

прямой производственный труд — 14 000 евро, прямой производственный труд в

трудо-часах — 1 000, машино-часы — 2 000.

Сборочный цех: использованные прямые материалы — 70 000 евро, затраты

на прямой производственный труд — 15 000 евро, прямой производственный труд в

трудо-часах — 1 500, машино-часы — 1 000.

Рассчитать общие производственные накладные расходы и производственную

себестоимость по заказу N 494.

Контрольные тесты

1.

Классификация по способам включения в себестоимость выделяет следующие

издержки:

а) основные и вспомогательные;

б) основные и накладные;

в) прямые и косвенные.

2. Классификация по виду производства выделяет следующие издержки:

а) основные и вспомогательные;

б) основные и накладные;

в) одноэлементные и комплексные.

3. Классификация по степени участия в процессе производства выделяет

следующие издержки:

а) основные и вспомогательные;

б) основные и накладные;

в) одноэлементные и комплексные.

4. Классификация по степени однородности затрат выделяет следующие

издержки:

а) основные и вспомогательные;

б) основные и накладные;

в) одноэлементные и комплексные.

5. Классификация по характеру затрат выделяет следующие издержки:

а) производительные и непроизводительные;

б) производственные и коммерческие;

в) прямые и косвенные.

6. Классификация по зависимости от конкретного уровня менеджмента

выделяет следующие издержки:

а) приростные и предельные;

б) подконтрольные и неподконтрольные;

в) прямые и косвенные.

7. Классификация по зависимости от объема производства выделяет

следующие издержки:

а) планируемые и непланируемые;

б) регулируемые и нерегулируемые;

в) постоянные и переменные.

8. Производственная себестоимость — это:

а) затраты цеха на изготовлении продукции;

б) сумма производственных затрат цеха и общезаводских расходов;

в) затраты на производство и реализацию продукции.

9. Что из перечисленного ниже не относится к "непроизводительным

расходам"?

а) потери от простоев и от недоиспользования деталей и спецоснастки;

б) недостачи материальных ценностей;

в) расходы, которые связаны с осуществлением деятельности по управлению

в соответствующих подразделениях предприятия.

10. Прямые издержки — это затраты:

а) связанные с работой цеха или предприятия в целом;

б) связанные с производством отдельных видов продукции, которые могут

быть включены в их себестоимость;

в) связанные со сбытовой, административной и финансовой деятельностью

предприятия.

Методы

учета, контроля и управления издержками.

Методы распределения косвенных затрат.

Пооперационный учет и анализ затрат.

Основные положения

Современная

практика производственного менеджмента предполагает использование

разнообразнейших методов учета и управления издержками производства.

Под методом учета затрат

понимают совокупность приемов документирования и отражения производственных

затрат, обеспечивающих определение себестоимости продукции, а также отнесение

издержек на единицу продукции.

На рис. 14 представлены основные критерии

классификации методов учета затрат и калькулирования себестоимости:

— по полноте учета затрат;

— по объектам учета;

— по оперативности учета и контроля.

Традиционная

классификация методов учета затрат

|

Методы учета |

||||||

|

По полноте |

По объектам |

По |

||||

|

Метод |

Метод |

Попроцессный |

Попередельный |

Позаказный |

Метод |

Метод |

Рис. 14

По

отношению к технологическому процессу (по

объектам) учет затрат можно организовать попередельным, попроцессным и

позаказным методами.

Попередельный и попроцессный методы учета затрат применяются в

производствах, где готовый продукт получается в результате последовательной

обработки исходного материала на отдельных технологических прерывных стадиях.

Попроцессный метод учета

затрат применяется предприятиями, которые серийно производят однообразную

продукцию или имеют непрерывный производственный цикл.

Себестоимость единицы продукции определяется делением общей суммы

производственных затрат, отнесенных на определенное подразделение или центр

ответственности за определенный период времени, на количество единиц готовой

продукции, произведенных за этот период времени.

К основным характеристикам метода относят:

1) группировку производственных затрат по отдельным подразделениям;

2) списание затрат за календарный период.

При использовании попроцессного метода калькуляции затрат для учета

затрат незавершенного производства применяется концепция эквивалентных единиц, которая основывается на допущении,

что все затраты производства делятся на две большие группы:

1) материальные затраты, которые возникают сразу в полном объеме при

отпуске материалов в производство;

2) все остальные затраты, связанные с обработкой продукта, которые

возникают постепенно и нарастают по мере увеличения степени готовности

продукта.

Применение концепции эквивалентных единиц предполагает, что для

производства единицы законченной продукции требуется одна условная единица

основных материалов и одна условная единица конверсионных затрат, и позволяет

пересчитать не полностью законченные обработкой изделия в условно готовые

изделия. При этом эквивалентная единица представляет собой набор затрат,

необходимый для производства одной законченной физической единицы продукции.

При калькулировании производственных затрат может применяться один из

двух методов оценки:

1) метод средневзвешенной оценки (метод усреднения), который

предполагает, что запасы единиц продукции на начало периода были начаты и

закончены в пределах отчетного периода. Расчет эквивалентных единиц по этому

методу производится независимо от степени готовности единиц на начало периода.

Общая величина затрат, понесенных как в текущем, так и в прошлом периодах,

делится на общее количество эквивалентных единиц. Иными словами, при этом

методе общая величина затрат на переработку не распределяется на затраты

прошлого и текущего периодов;

2) метод ФИФО, в соответствии с которым обработка единиц продукции

происходит по мере того, как новые изделия поступают в обработку, т.е. прежде,

чем запущенные в производство изделия не будут обработаны, новые материалы не

поступят в производство. Соответственно, расчет эквивалентных единиц по этому

методу производится с учетом степени готовности единиц на начало периода. Иными

словами, при применении метода ФИФО общая величина затрат на переработку

распределяется между затратами прошлого и текущего периодов.

Основным документом при калькулировании затрат является отчет

производственного подразделения, подготовленный в конце каждого отчетного

периода. В отчете отражено количество изделий, проходящих через подразделение,

а также затраты на их изготовление. Отчет готовится в 4 этапа:

1) расчет потока физических единиц изделий;

2) расчет потока эквивалентных единиц;

3) расчет затрат на эквивалентное изделие;

4) определение затрат по незавершенному производству и готовым изделиям.

Попередельный метод учета

затрат используется в отраслях с серийным и поточным производством, когда

изделие проходит в определенной последовательности через отдельные этапы,

называемые переделами.

Объектом учета затрат при этом методе является передел, т.е. прямые

затраты отражают в текущем учете не по видам продукции, а по переделам

(стадиям) производства, даже если в одном переделе можно получить продукцию

разных видов.

К основным характеристикам метода относят:

1) группировку производственных затрат по переделам;

2) списание затрат за календарный период.

Часто попередельный метод рассматривается как разновидность

попроцессного калькулирования. Действительно, между этими методами существует

весьма условное различие.

Позаказный метод учета

затрат используется при изготовлении уникального или выполняемого по

специальному заказу изделия. Заказ — заявка клиента на определенное количество

специально созданных и изготовленных изделий.

Себестоимость единицы продукции определяется делением общей суммы

производственных затрат на каждый заказ на количество единиц продукции,

изготовленных по данному заказу.

К основным характеристикам метода относят:

1) группировку производственных затрат по отдельным видам работ или на

серию готовой продукции;

2) списание затрат на каждый индивидуальный заказ или по каждой

завершенной партии.

По оперативности учета и

контроля выделяют фактический и нормативный методы учета затрат.

Учет фактических затрат —

это метод последовательного накопления данных о фактически произведенных издержках

без отражения в учете данных о величине их по действующим нормам.

Нормативный метод учета

(standart-costing) предполагает предварительное определение нормативных затрат

по операциям, процессам, объектам с выявлением в ходе производства отклонений

от нормативных затрат. Учет организуется таким образом, чтобы все текущие

затраты подразделить на расход по нормам и отклонения от норм.

Нормативный метод учета затрат лежит в основе одного из самых

эффективных методов управления затратами с целью их снижения, который

называется "управление по

отклонениям". Суть метода в выявлении и анализе отклонений фактических

затрат от их нормативных величин. При этом речь идет как о прямых издержках —

материальных затратах и затратах прямого производственного труда, так и о

косвенных издержках.

По полноте учета методы

учета затрат классифицируются на методы калькулирования полной и сокращенной

себестоимости.

При учете поглощенных затрат,

или учете по полной себестоимости (absorption costing), предполагается, что

себестоимость производимой продукции должна покрывать все произведенные

затраты. В этом случае себестоимость продукции включает как прямые, так и

косвенные производственные затраты.

При этом все накладные расходы предприятия распределяются между

продуктами при помощи некоторой заранее определенной базы, называемой драйвером

издержек (cost driver), фактором или носителем затрат.

Драйвер затрат — это

показатель измерения активности вида деятельности, отражающий сущность данного

вида деятельности и взаимосвязанный с калькулируемым объектом. Иными словами,

факторы (драйверы) затрат характеризуются как причины, ведущие к изменению

издержек.

В конце отчетного периода распределенные накладные расходы сравнивают с

фактически понесенными и разница относится на финансовый результат.

Учет по усеченной

(маржинальной) себестоимости (direct-costing, marginal costing) предполагает

учет себестоимости продукции только в части переменных затрат.

При использовании учета по маржинальной себестоимости применяются три

допущения:

1) объем выпуска — единственный фактор, от которого зависит изменение

всех остальных;

2) отсутствие незавершенного производства; объем произведенной и

реализованной продукции совпадают;

3) управленческие решения принимаются в пределах релевантного периода.

В данном случае определение границ релевантного периода зависит от

времени, в течение которого не происходит изменения структуры затрат. В долгосрочном

периоде все затраты переменны. Следовательно, переменна и структура затрат.

Релевантный период

(диапазон) — период, в котором постоянные издержки остаются неизменными при

изменении объемов деятельности, а переменные издержки остаются неизменными на

единицу производимой продукции. Иными словами, это период, в течение которого

структура издержек остается неизменной.

Учет по маржинальной себестоимости составляет базу для анализа безубыточности и операционного анализа, или анализа

"издержки — объем — прибыль" (cost-volume-profit analysis), который

отслеживает зависимость финансовых результатов предпринимательской деятельности

от издержек и объемов производства и сбыта. Этим методам как эффективным

инструментам оперативного и стратегического планирования мы посвятим отдельные

разделы.

Все рассмотренные методы учета затрат предполагают отнесение на

себестоимость выпускаемой продукции в первую очередь прямых издержек, в то

время как распределение косвенных затрат между видами продукции (работ, услуг)

ведется расчетным путем. Накапливаемые в течение определенного периода времени

косвенные расходы распределяются сначала между производственными

подразделениями, а затем — между видами продукции, производимой этими

подразделениями.

Точное определение себестоимости по отдельным видам продукции на основе

выбора правильного подхода к распределению производственных косвенных расходов

позволяет получать достоверную информацию о том, насколько на самом деле

производство той или иной продукции выгодно для предприятия, какова ее

рентабельность и, соответственно, какой уровень отпускной цены является

наиболее оправданным.

Существует три основных метода

распределения косвенных затрат между

производственными подразделениями:

1) метод прямого распределения затрат;

2) пошаговый (последовательный) метод распределения затрат;

3) метод взаимного распределения затрат (двухсторонний).

Метод прямого распределения

косвенных затрат наиболее прост: расходы по каждому обслуживающему

подразделению относятся на производственные подразделения напрямую, минуя

прочие обслуживающие подразделения. Он применяется в тех случаях, когда

непроизводственные центры ответственности не оказывают друг другу услуги.

Преимуществом этого метода являются его простота и нетрудоемкость.

Главный же его недостаток состоит в том, что он ведет к серьезным искажениям

при определении реальной себестоимости различных видов продукции.

Например, на предприятии выпускается два вида продукции — А и Б. При

этом изделие А выпускается на основе машинной технологии, а изделие Б — ручного

труда. Тогда при применении базы распределения "Прямые затраты труда"

себестоимость первого вида продукции будет занижена, второго — завышена, а при

применении базы распределения "Часы работы оборудования" — наоборот.

Пошаговый метод распределения

производственных косвенных расходов применяется в тех случаях, когда

непроизводственные подразделения оказывают друг другу услуги в одностороннем

порядке. Например, услуги ремонтного цеха в одностороннем порядке потребляются

складом готовой продукции и цехом основного производства, а услуги

администрации — основным цехом, складом готовой продукции и ремонтным цехом.

Процесс распределения непроизводственных затрат между производственными

подразделениями осуществляется поэтапно (рис. 15):

1. Определение затрат по подразделениям.

2. Определение базовой единицы, т.е. единицы объема предоставляемых

вспомогательным подразделением услуг, используя которую можно легко определить

потребление этих услуг другими подразделениями.

3. Распределение затрат. Выполняется на основе выбранной базы

распределения. Общий порядок распределения — от непроизводственных

подразделений к производственным. В результате распределения все затраты

непроизводственных подразделений должны быть присвоены производственным центрам

затрат.

Процесс распределения непроизводственных затрат

между

производственными подразделениями

Рис. 15

Пошаговый

метод распределения производственных косвенных расходов является более

трудоемким, однако по сравнению с предыдущим методом дает более точную картину

себестоимости отдельных видов продукции.

Метод взаимного распределения

затрат назван двухсторонним, что отражает суть производственных отношений между

центрами ответственности. Он применяется в тех случаях, когда между

непроизводственными подразделениями происходит обмен внутрифирменными услугами.

Следующим этапом является отнесение косвенных затрат на конкретные заказы и виды продукции.

Наиболее приемлемой базой для отнесения косвенных расходов на заказы и виды

продукции считается база, которая не только способствует калькулированию

себестоимости, но и является фактором, обусловливающим распределение накладных

расходов. Выбранный на этой основе фактор должен точно отражать функции

косвенных расходов. Конкретный фактор по-разному влияет на отдельные виды

косвенных затрат, поэтому предприятие может выбрать различные базы для их

распределения. Выбор той или иной базы распределения обусловливается

функциональной спецификой работы предприятия или его отдельных подразделений и

служб.

Ставки косвенных затрат используются для отнесения косвенных расходов

на заказы и единицы выпускаемой продукции. Они рассчитываются следующим образом

(рис. 16):

Расчет ставки распределения косвенных расходов

Рис. 16

Для

современного производства характерно резкое увеличение косвенных затрат в общих

издержках предприятия, вызванное в первую очередь окончательным переходом от

трудоемкого к капиталоемкому производству. Вместе с тем, как видно из

представленного обзора, ни одна из рассмотренных систем учета и калькулирования

затрат не гарантирует адекватного учета и распределения косвенных расходов. В

одной системе велик риск искажения себестоимости продукции за счет

распределения по некорректно выбранной базе (учет поглощенных затрат), в другой

расчет себестоимости вообще игнорирует ее косвенную часть (учет по усеченной

себестоимости).

В условиях усложнения производства, диверсификации, изменения структуры

себестоимости возникает потребность в такой учетно-калькуляционной системе,

которая принесет наиболее объективные и реалистичные результаты, при которой

затраты предприятия станут более управляемыми, появится возможность обнаружить

наиболее действенные рычаги их снижения.

Метод учета и калькулирования затрат по функциям как альтернатива

традиционным системам учета возник в США в конце 1980-х гг. и очень быстро был

принят к использованию крупнейшими компаниями во всем мире.

Пооперационный, или

функциональный, учет (activity-based costing, ABC) предполагает учет и

анализ по видам деятельности предприятия, направленный в первую очередь на то,

чтобы более точно проследить взаимосвязь между накладными расходами и

продукцией, обеспечивая тем самым возможность оценки эффективности затрат и

выявление "оправданных" и "неоправданных" издержек.

Пооперационный учет основан на идее, что продукция — не причина

возникновения затрат, а причина операций (работ), в результате которых

возникают затраты.

Прямые затраты при пооперационном учете относят непосредственно на

себестоимость калькулируемого объекта, а косвенные (как производственные, так и

вспомогательных подразделений) распределяют согласно драйверам затрат видов

деятельности.

Процедура распределения косвенных расходов при этом методе такова:

накладные расходы относят вначале на центры затрат, а затем на виды продукции

пропорционально ставкам распределения косвенных расходов. Однако в отличие от

традиционной методики затраты группируются по функциям или родам деятельности

организации. При распределении косвенных расходов применяют не единые факторы

распределения затрат, а индивидуальные

(операционные) драйверы издержек для каждой однородной группы расходов.

Таким образом, все косвенные затраты предприятия рассматриваются как переменные

от известных факторов. Это имеет, в свою очередь, важное значение для

корректного учета и управления затратами.

Правильному выбору драйвера затрат при использовании ABC-метода

уделяется особенное внимание, поскольку от этого зависит точность исчисления

себестоимости продукции.

Пооперационный учет затрат составляет основу пооперационного управления (activity-based management),

использующего полученные данные для планирования, контроля и принятия решений.

Упражнения

4.1. В январе текущего

года ЗАО "Винни-Пятачок" начало серийный выпуск малинового джема.

Затраты на выпуск включали:

а) стоимость производственных материалов (данные затраты осуществляются

в начале производственного процесса): малины — 400 кг по 1,25 сольдо за 1 кг;

сахара — 3 000 кг по 0,4 сольдо за 1 кг;

б) оплату труда: администрации цеха — 300 сольдо; производственных

рабочих — 2 000 часов по 1,5 сольдо за час;

в) косвенные расходы.

Ставка распределения косвенных расходов установлена в размере 100%

общих расходов на оплату труда. По результатам инвентаризации установлено, что

3 000 кг исходного сырья были полностью переработаны и переданы на склад

готовой продукции. Производственный брак не обнаружен. Степень готовности

незавершенного производства на 31 января составляет 100% в отношении материалов

и 75% в отношении расходов на обработку.

Рассчитать себестоимость джема, произведенного в январе; себестоимость

остатка незавершенного производства по состоянию на 31 января.

4.2.

Рекламное агентство "Новый взгляд" находится в стадии подписания

заказа на производство 100 000 рекламных каталогов объемом 64 страницы.

Производство каталога включает 4 этапа: съемку, верстку, печать и брошюровку.

Каждая страница каталога требует специальной фотосессии. Каждая такая

сессия обходится агентству в 150 сольдо. Стоимость материалов, используемых во

время одной фотосессии, составляет 35 сольдо. В результате верстки образуется

макет страницы. Для каждой страницы требуется в среднем 4 часа прямого труда

верстальщицы Светы по ставке 7 сольдо за час. Косвенные расходы распределяются

по ставке 9,50 сольдо на 1 час прямого труда. Стоимость самой печати составляет

384 сольдо за 1 000 каталогов. Брак оценивается в 2%. Стоимость бумаги и

материалов для печати — 140 сольдо за 1 000 каталогов. 1 000 каталогов может

быть напечатана за 1 час работы оборудования. Оплата труда и накладные расходы,

связанные с печатью, составляют 62 сольдо за 1 машино-час. Расходы, связанные с

брошюровкой, составляют 43 сольдо за 1 машино-час. Всего за 1 час работы

оборудования брошюруются 2 500 экземпляров. Наценка составляет 50% от

себестоимости.

Определить себестоимость каталогов и их продажную цену.

4.3.

Аудиторская компания специализируется на оказании своих услуг предприятиям

лесной и деревообрабатывающей промышленности. В своей работе она использует

позаказную систему калькуляции. Компания выделяет одну категорию прямых затрат

— труд аудиторов и одну область косвенных затрат — техническую поддержку,

которые распределяются на основе трудо-часов аудиторов.

Из годового бюджета есть следующая информация:

Прямые затраты: труд аудиторов — 6 300 000 руб.

Косвенные затраты: техническая поддержка — 4 200 000 руб.

Запланированные трудо-часы аудиторов — 14 000 ч.

Аудиторская компания использует систему калькуляции для расчета заказов

трех предприятий: Северолес, Архлесобработка, Котласлес. Предполагается, что на

каждый заказ будет потрачено аудиторского труда 800, 500 и 80 часов

соответственно. Определите затраты на каждый заказ.

Компания приходит к выводу, что данная система калькуляции не отражает

различное использование ресурсов по каждому заказу. Усовершенствовав систему

калькуляции, аудиторская фирма выделяет две категории прямых затрат: труд

основных работников и труд совместителей. Косвенные затраты теперь делятся на

три области: техническая поддержка, страхование и командировочные расходы. Базы

распределения косвенных затрат: трудо-часы, затраты на оплату труда и дни

командировок соответственно.

Затраты на труд для постоянных сотрудников составляют 800 руб. за час,

для совместителей — 300 руб. за час.

База распределения косвенных затрат:

— техническая поддержка — 200 руб. в час (одинаково и для постоянных

сотрудников, и для совместителей);

— страховка — 10% от затрат на прямой труд;

— командировки — 3 000 руб. в день.

По имеющимся заказам представлена следующая информация:

|

Заказчик: |

Северолес |

Архлесобработка |

Котласлес |

|

Труд постоянных сотрудников |

100 ч |

200 ч |

30 ч |

|

Труд совместителей |

700 ч |

300 ч |

50 ч |

|

Дни командировок |

10 дн. |

0 дн. |

6 дн. |

Определите

затраты на каждый заказ, используя усовершенствованную систему калькуляции.

Какие заказы оказались недооцененными, а какие — переоцененными и почему?

4.4.

Компания А производит два продукта К и М — на одном и том же оборудовании с

использованием аналогичных производственных процессов. Продукты различаются по

объемам производства. К — крупносерийный продукт, производимый крупными

партиями, а М — мелкосерийный.

Данные о вводимых материалах, объемах производства и затратах на

различные виды деятельности следующие:

|

Продукт М |

Продукт К |

Итого |

|

|

Машино-час на 1 изделие |

2 |

2 |

|

|

Трудозатраты на 1 изделие, ч |

4 |

4 |

|

|

Объем годового производства, ед. |

1 000 |

10 000 |

|

|

Время работы оборудования, ч |

2 000 |

20 000 |

22 000 |

|

Время работы основных производственных рабочих, ч |

4 000 |

40 000 |

44 000 |

|

Число заказов на закупку, ед. |

80 |

160 |

240 |

|

Число наладок |

40 |

60 |

100 |

Затраты

на виды деятельности составляют, евро:

|

Виды |

|

|

Имеющие отношение к объему производства |

110 000 |

|

Имеющие отношение к закупкам |

120 000 |

|

Имеющие отношение к наладке оборудования |

210 000 ——— |

|

440 000 |

Определить

себестоимость единицы каждого продукта методом учета поглощенных затрат и

функциональным методом. Прокомментировать полученные результаты.

Контрольные тесты

1.

Система учета затрат с использованием нормативов — это:

а) ABC-costing;

б) absorption costing;

в) direct-costing;

г) standart-costing.

2. Система учета по полной себестоимости — это:

а) ABC-costing;

б) absorption costing;

в) direct-costing;

г) standart-costing.

3. Система учета по маржинальной себестоимости — это:

а) ABC-costing;

б) absorption costing;

в) direct-costing;

г) standart-costing.

4. Система учета затрат по видам деятельности — это:

а) ABC-costing;

б) absorption costing;

в) direct-costing;

г) standart-costing.

5. Набор затрат, необходимый для производства одной законченной

физической единицы продукции, — это:

а) драйвер затрат;

б) маржинальная себестоимость;

в) эквивалентная единица.

6. Суть нормативного метода учета затрат — в выявлении и анализе

отклонений:

а) фактических затрат от их нормативных величин;

б) плановых затрат от их нормативных величин;

в) фактических затрат от их достигнутых величин.

Тема 5. УЧЕТ ПО МАРЖИНАЛЬНОЙ СЕБЕСТОИМОСТИ

Использование

учета по маржинальной себестоимости.

Анализ безубыточности.

Точка безубыточности и запас финансовой прочности.

Расчет безубыточности многопродуктового производства.

Основные положения

Ранее мы

рассмотрели, что при управлении затратами существует два основных подхода к

оценке издержек. При первом подходе затраты на производство одного изделия

включают как переменные, так и постоянные затраты. Предполагается, что

себестоимость производимой продукции должна покрывать все произведенные

затраты. В данном случае речь идет об учете издержек по полной себестоимости,

или об учете поглощенных затрат. Определение полной себестоимости используется

при подготовке бухгалтерской отчетности и определении прибыли, полученной

фирмой.

В управленческой практике на современном производстве все чаще

используют подход, при котором в себестоимость единицы продукции включают

только переменные затраты, а постоянные издержки рассматривают как

периодические, связанные с деятельностью всего предприятия. Такой подход носит

название учета по маржинальной

(усеченной) себестоимости. Он предполагает учет себестоимости продукции

только в части переменных затрат. Постоянные затраты исключаются из

себестоимости продукции и покрываются маржинальной прибылью, полученной от

продажи продукции.

Маржинальная прибыль (сумма

покрытия) — это разница между выручкой и переменными затратами (рис. 17).

Поскольку разница между выручкой и прямыми затратами называется валовой

прибылью, а прямые затраты в подавляющем числе случаев — то же самое, что и

переменные затраты, маржинальная прибыль, соответственно, равна валовой

прибыли, поэтому ее часто называют также "валовая маржа".

Понятие маржинальной прибыли

Рис. 17

Использование

учета по маржинальной себестоимости помогает при принятии множества

управленческих решений, связанных с управлением финансами предприятия, в том

числе:

— решение вопроса о снятии продукции с производства или закрытии

подразделения (упражнение 5.1);

— определение возможности и допустимости продажи продукции по цене ниже

себестоимости (упражнение 5.2);

— решение в выборе между производством комплектующих самостоятельно или

приобретением их на стороне (упражнение 5.3);

— выбор наиболее выгодного варианта использования ограниченных ресурсов

("ограничивающих факторов") (упражнение 5.4);

— выбор наиболее эффективного варианта капитальных вложений (упражнение

5.5);

— определение стратегии поведения на рынке (упражнение 5.6);

— использование простаивающих мощностей (упражнение 5.7);

— решение вопросов, связанных с ценовой политикой предприятия (упражнение

5.8).

Наиболее важное значение учета по маржинальной себестоимости в том, что

с его помощью можно достаточно просто определить величину безубыточного объема

продаж, т.е. ответить на вопрос: при каких объемах реализации будут по крайней

мере покрываться все издержки? При этом необходимо иметь в виду, что при

анализе безубыточности принято условное допущение, что объем продаж совпадает с

объемом производства, т.е. за рассматриваемый релевантный период количество

произведенных и реализованных товаров совпадает, незавершенного производства и

товаров в запасе нет.

Рассмотрим следующий отчет о прибылях и убытках компании АВ.

Выручка — 500 000 руб. (100%)

Минус переменные затраты — 300 000 руб. (60%)

Маржинальная прибыль — 200 000 руб. (40%)

Минус постоянные затраты — 100 000 руб.

Операционная прибыль — 100 000 руб.

На первый взгляд, для того чтобы фирма находилась в состоянии

безубыточности, уменьшение выручки на 100 000 руб., т.е. до 400 000 руб.,

урежет прибыль на 100 000 руб. Но если выручка уменьшится, то сократятся и

переменные затраты. В релевантном периоде они останутся на уровне 60% выручки,

какой бы она ни была.

Поэтому отчет о прибылях и убытках компании АВ при новой величине

выручки будет иметь следующий вид:

Выручка — 400 000 руб. (100%)

Минус переменные затраты — 240 000 руб. (60%)

Маржинальная прибыль — 160 000 руб. (40%)

Минус постоянные затраты — 100 000 руб.

Операционная прибыль — 60 000 руб.

Выручка, при которой достигается состояние безубыточности, должна быть

такой, чтобы маржинальная прибыль составила 100 000 руб., потому что

операционная прибыль равна разности между маржинальной прибылью и постоянными

издержками.

На рис. 18 представлен график, иллюстрирующий

сущность понятия "точка

безубыточности". В точке безубыточности бизнес не несет убытков, но не

имеет и прибыли, поэтому второе ее название — "мертвая точка".

Продажи ниже точки безубыточности влекут за собой убыток, так как получаемая

выручка ниже суммарных затрат предприятия; продажи выше точки безубыточности

приносят прибыль. Точка безубыточности — это тот рубеж, который предприятию

необходимо перешагнуть, чтобы выжить. Поэтому точку безопасности называют также

порогом рентабельности.

Понятие точки безубыточности (порога рентабельности)

Рис. 18

Чем выше

порог рентабельности, тем труднее его перешагнуть. С низким порогом

рентабельности легче пережить падение спроса на продукцию или услуги,

отказаться от неоправданно высокой цены реализации.

Снижения порога рентабельности можно добиться наращиванием маржинальной

прибыли (повышая цену или объем реализации, снижая переменные издержки) либо

сокращением постоянных издержек.

Для того чтобы рассчитать безубыточный объем продаж компании АВ, нужно

сначала определить коэффициент выручки (рис. 19).

Формула расчета коэффициента выручки

Рис. 19

В нашем

примере коэффициент выручки равен отношению 200/500, или 0,4.

Далее, используя формулу расчета, представленную на рис. 20,

определим порог рентабельности компании АВ:

100 000 руб. / 0,4 = 250 000 руб.

Формула расчета точки безубыточности

Рис. 20

Произведем

проверку полученной величины:

Выручка — 250 000 руб. (100%)

Минус переменные затраты — 150 000 руб. (60%)

Маржинальная прибыль — 100 000 руб. (40%)

Минус постоянные затраты — 100 000 руб.

Операционная прибыль — 0 руб.

Используя формулу расчета точки безубыточности, можно без