Коммерческие банки: операции, функции и роль в кредитно-денежной политике правительства

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ВОЛГОГРАДСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

КАФЕДРА МИРОВОЙ ЭКОНОМИКИ И ЭКОНОМИЧЕСКОЙ ТЕОРИИ

КОММЕРЧЕСКИЕ БАНКИ: ФУНКЦИИ, ОПЕРАЦИИ, РОЛЬ В

ДЕНЕЖНО–КРЕДИТНОЙ ПОЛИТИКЕ ПРАВИТЕЛЬСТВА

Выполнил: студент группы АТ – 312

Литвинов Александр Владимирович

Проверил: Гриневич Ирина Ивановна

ВОЛГОГРАД 2004

СОДЕРЖАНИЕ:

Коммерческие банки и их функции _____________________________________________________________________ 3

Основные операции коммерческих банков ________________________________________________ 4

Роль коммерческих банков в кредитно-денежной

политике правительства ___________________________________________________________________________________________________ 5

Современное состояние и перспективы развития

банковской отрасли в России __________________________________________________________________________________ 6

1. Коммерческие банки и их функции (на примере США)

Банковское дело по своей направленности стоит в одном ряду с любым другим видом деятельности бизнесменов. Коммерческий банк - это сравнительно несложное деловое предприятие, обслуживающее клиентов, предоставляя соответствующие услуги, что дает возможность банку получить соответствующую прибыль.

Баланс банка выглядит таким же, как и баланс любого другого предприятия. В балансе отражаются активы банка, обязательства, собственный капитал. Конечно, в деятельности банки есть свои специфические особенности, однако они носят второстепенный характер.

Главной особенностью сводного банковского баланса является величина и стабильность пассивов, то есть заемных средств, которые подлежат выплате по первому требованию вкладчиков. Теоретически существует вероятность того, что все клиенты вкладчики в один день потребуют возвращения своих денег, и тогда банк прекратит свое существование. Однако вероятность такого положения слишком мала, если руководствоваться средними условиями состояния дел в экономике, не подверженной кризисным явлениям.

В банках каждый день одни изымают свои деньги, другие делают вклады. В этом случае ситуация находится в некотором равновесии. В условиях развивающейся экономики новые вклады на много больше привычного изъятия вкладов из банка. Сумма изъятий денежных средств из банка может быть в какой-то момент быть больше суммы вкладов. На этот случай у банка всегда имеются резервы в качестве банковской наличности, которая находится в ближайшем Федеральном резервном банке.

Кассовые деньги, хранящиеся в сейфах банков, а их резервы в резервном банке должны составлять только необходимую часть аккумулированных денег или депозитов. Практика показывает, что 2% денежной наличности бывает достаточно, чтобы уравновесить изымаемые депозиты. Против необходимости иметь кассовый резерв действует другой аргумент: кассовый резерв не приносит дохода, поэтому у банкира есть соблазн иметь его как можно меньше, но это рискованно. Банкира подстерегают на каждом шагу и другие риски. Для банка всегда остается желательным часть свободных денежных средств использовать для приобретения облигаций, акций, то есть инвестировать средства в производство, чтобы получить по ним соответствующие проценты, если банкир вдруг допускает ошибку в своих инвестициях? Ведь любые инвестиции заключают в себе долю риска.

Руководство банка в этом случае предпринимает некоторые защитные меры от возможности волны изъятия денежных средств из своего банка клиентами своего же банка. Держать для такого случая денежную наличность слишком накладно, поскольку, как было сказано, наличные деньги не приносит дохода. Поэтому банки, как правило, предпочитают держать в своих портфелях некоторые ценные бумаги, которые легко превратить в деньги, реализуя ценные бумаги на фондовом рынке. Тоже можно сказать и о государственных облигациях. Эти ценные бумаги практически не меняются по своей стоимости и могут быть проданы в любой момент. Существует пословица: «Государственную облигацию легко продать даже в воскресенье». Всегда можно продать и долгосрочные государственные облигации, правда, по несколько более низкой цене. В данном случае первостепенное значение имеет не срок погашения облигаций, а характер ликвидности активов банка, насколько легко переходить от одних денег - кассовой наличности к использованию менее ликвидных средств, коими являются акции и облигации.

Экономические функции коммерческих банков сводятся к следующему:

1. аккумулирование бессрочных депозитов, то есть ведение текущих счетов и оплата чеков, выписанных на соответствующие банки;

2. предоставление кредитов местным торговцам, промышленникам, фермерам.

Банки выполняют и многие другие функции, составляя конкуренцию другим финансовым структурам, финансовым институтам. Как правило, такие банки принимают сберегательные и срочные вклады. По данным вкладам выплачивается процент, а по текущим счетам - нет. Коммерческие банки конкурируют с "взаимно-сберегательными банками", которые берутся принимать срочные вклады. Практически коммерческие банки конкурируют с кооперативными обществами по предоставлению ссуд на строительство и федеральными сберегательными обществами.

Банки также принимают денежные переводы, выдают туристические чеки, тем самым они составляют конкуренцию почтовым агентствам и специальным компаниям.

Коммерческие банки выполняют функции советников по инвестициям, управляют имуществом, дают рекомендации по вложению капитала в ценные бумаги.

Подводя итог общей характеристики коммерческих банков, следует указать на их экономическое значение в жизни страны. Коммерческие банки являются важным финансовым институтом. Это единственная организация, которая может создать банковские деньги, то есть срочные чековые депозиты, которые всегда удобно использовать как средство обращения.

Вторая важнейшая функция этих банков является функция кредитования. Банки могут предоставить краткосрочный кредит бизнесу и населению, предоставляют долгосрочные займы под залог недвижимости, а также банки предоставляют и средне срочный кредит на срок и более года через систему «срочных ссуд».

Основные операции коммерческих банков

Операции коммерческих банков, которые продолжают играть роль «рабочих лошадок» в современной банковской системе, можно разделить на три основные группы: пассивные (привлечение средств), активные (размещение средств) и комиссионно-посреднические и доверительные. Ресурсы банков складываются из собственных, привлеченных и эмитированных средств. Собственные средства - акционерный и резервный капитал и нераспределенная прибыль - составляют около 10% ресурсов современного банка. Основная их часть - привлеченные в форме депозитов средства. Под депозитами понимаются как срочные, так и бессрочные (счета до востребования) вклады клиентов банка. Вклады до востребования предназначены в основном для текущих расчетов, срочные вклады вносятся на более длительные сроки. Банк может располагать этими вкладами более продолжительное время, увеличив свои доходы от процентов за счет кредитов, выданных под эти вклады.

В активных операциях банков основная доля приходится на кредитные операции и операции с ценными бумагами. Выдавая ссуды своим клиентам, коммерческие банки увеличивают денежное предложение, и наоборот, возврат этих ссуд сокращает денежную массу в обращении.

С ссудными операциями связан один из наиболее сложных и мистических аспектов денег и кредита. Это так называемое «мультиплицированное расширение денежного предложения». Чтобы понять суть этого явления, нам следует ввести новое понятие «обязательные банковские резервы»- это часть банковских активов, хранящихся либо в форме наличных в специальных сейфах банка, либо (большая их, часть) в форме депозитов на счетах Центрального банка. Резервы составляют лишь определенный процент банковских вкладов, который устанавливается Центральным банком и является обязательным для всех кредитно- финансовых институтов. Коммерческий банк может выдавать новые ссуды и создавать банковские деньги только в том случае, если у него есть свободные или избыточные резервы, т.е. резервы, превышающие установленную законом минимальную сумму. В этом процессе можно выделить два шага:

- центральный банк принимает решение об ограничении официальных резервов некими рамками;

- банковская система трансформирует избыточные резервы в большее количество банковских денег. Размер этого увеличения определяется так называемым мультипликатором денежного предложения, который определяется как величина, обратная норме резервных требований. Таким образом, если банковская система получает определенную сумму избыточных резервов (например, за счет новых вкладов), она может увеличить предложение денег на величину, равную произведению избыточных резервов на мультипликатор денежного предложения. Но процесс может идти и в обратном направлении, когда дефицит в резервах приводит к разрушению депозитов и сокращению предложения банковских денег.

Помимо ссудных операций, еще одним видом банковских операций являются банковские услуги. Они включают операции с валютой, платежный оборот, доверительные операции (управление имуществом клиентов по доверенности), размещение и хранение ценных бумаг.

Наряду с вышеназванными традиционными операциями банков в последнее время стали широко использоваться такие банковские услуги, как лизинг и факторинг. Лизинг - это приобретение банком имущества, например, компьютерного оборудования, для сдачи его в аренду пользователям. Это новая форма финансирования, которая дает ряд преимуществ как лизингодателю, так и лизингополучателю. Факторинг - это передача компанией управления своей дебиторской задолженностью банку, который берет также обязательство финансировать по мере необходимости при помощи кредита выполнение всех финансовых обязательств данной фирмы. Факторинг является универсальной системой обслуживания клиентов, включая бухгалтерское, информационное, рекламное, сбытовое, страховое, кредитное и юридическое. Благодаря факторингу значительно ускоряется оборачиваемость средств в расчетах.

3. Роль коммерческих банков в кредитно-денежной политике правительства

Кредитно-денежная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства, занятости и уровня цен. Кредитно-денежная политика проводится Центральным банком.

Воздействие Центрального банка на денежно-кредитную сферу может осуществляться при помощи трех главных инструментов денежной политики:

1. изменение учетной ставки процента (ставки рефинансирования) – дисконтная политика;

2. изменение нормы обязательных резервов;

3. операции на открытом рынке (купля-продажа ЦБ государственных ценных бумаг).

Изменение учетной ставки Центрального банка. Эта мера направлена на изменение объема ссуд коммерческих банков и Центрального банка. Ее смысл состоит в том, что, меняя уровень ставки процента по кредитам, выдаваемым коммерческим банкам, центральный банк тем самым ограничивает кредитную экспансию коммерческих банков, так как если ограничиваются возможности получения ссуд коммерческими банками, то ограничиваются и кредиты самих коммерческих банков. Как правило, государство повышает процентную ставку в период политики бурного экономического роста с целью ослабления «перегрева» экономики. Удорожание кредита и ограничение притока денег в кредитную систему («сжатие кредита») именуется политикой «дорогих денег». В период спада деловой активности государство проводит снижение ставки процента по кредитам. Удешевление кредита и расширение ресурсов кредитной системы используется как стимул к росту производства (политика «дешевых денег»). В последние годы в большинстве развитых стран в целях стимулирования экономического роста и инвестиционной активности центральные банки снижают ставки рефинансирования.

Изменение нормы обязательных резервов. Чем выше устанавливает Центральный банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы обязательных резервов уменьшает денежный мультипликатор и ведет к сокращению денежной массы. На практике нормы обязательных резервов пересматриваются довольно редко, так как процедура носит громоздкий характер, а сила воздействия этого инструмента значительна. После кризиса августа 1998 года в России ЦБ снизил резервные требования для банков с 10% до 5%.

Операции на открытом рынке. Когда Центральный банк покупает ценные бумаги у коммерческих банков, он увеличивает сумму на резервном счете этого банка, соответственно в банковскую систему поступают дополнительные «деньги повышенной мощности» и начинается процесс мультипликативного расширения денежной массы. Если Центральный банк продает ценные бумаги, процесс протекает в обратном направлении. Иными словами, воздействуя на денежную массу базу через операции на открытом рынке, Центральный банк регулирует размер денежной массы в экономике. Однако этот инструмент широко используется в странах с хорошо развитым фондовым рынком.

4. Современное состояние и перспективы развития банковской отрасли в России

Перемены в банковской системе. Одна из наиболее отличительных характеристик происходящих изменений заключается в том, что в структуре пассивно-активных операций коммерческих банков сохраняется преимущественный рост вкладов населения и намечается бум потребительского кредитования.

Рост рынка розничных финансовых услуг усиливает диверсификацию банковской деятельности в России и связанную с ней разработку новых банковских продуктов для населения. По этой причине преимущества в конкурентной борьбе всё больше начнут определяться «эффектом масштаба». Закономерным следствием этого будет дальнейшая консолидация банковской деятельности через механизмы слияний и присоединений, образование групп, альянсов и холдингов. В результате всего этого, учитывая также возрастающую конкуренцию со стороны дочерних структур иностранных банков, уже в ближайшей перспективе конфигурация российского банковского сектора может претерпеть существенные изменения. В основе этого лежат, прежде всего, структурные сдвиги в ресурсной базе коммерческих банков.

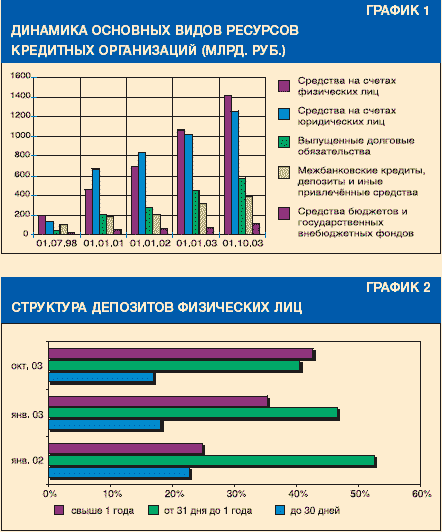

Уже второй год подряд быстро увеличиваются остатки на банковских счетах населения. К настоящему времени вклады граждан превратились в наиболее динамично развивающийся источник заёмных средств российских банков. Остатки на счетах физических лиц выросли за девять месяцев 2003 г. на 345,5 млрд. руб., или на 32,6%. На фоне стабилизации средств клиентов удельный вес средств, привлечённых от физических лиц, неуклонно повышался. По состоянию на 1.10.2003 г. он достиг 48,9% от всех средств клиентов и 26,9% от совокупных пассивов — против, соответственно, 42,5% и 22,2% на начало 2002 г (график 1).

У читывая

динамику реальных доходов населения,

имеются все основания полагать,

что в условиях макроэкономической

и политической стабильности при

принятии Закона «О страховании

вкладов граждан в коммерческих

банках», который уже прошёл три чтения

в Госдуме, неснижаемые остатки

на счетах физических лиц будут

иметь тенденцию к увеличению. Изменение

сберегательной психологии населения

под воздействием роста денежных

доходов и стремления за счёт

более высоких процентных ставок

хотя бы частично избежать потерь

от инфляции обусловливает

преимущественный рост «длинных»

депозитов (график 2).

читывая

динамику реальных доходов населения,

имеются все основания полагать,

что в условиях макроэкономической

и политической стабильности при

принятии Закона «О страховании

вкладов граждан в коммерческих

банках», который уже прошёл три чтения

в Госдуме, неснижаемые остатки

на счетах физических лиц будут

иметь тенденцию к увеличению. Изменение

сберегательной психологии населения

под воздействием роста денежных

доходов и стремления за счёт

более высоких процентных ставок

хотя бы частично избежать потерь

от инфляции обусловливает

преимущественный рост «длинных»

депозитов (график 2).

На протяжении 2003 г. доля вкладов «до востребования» уменьшилась с 18,1% до 16,9%, тогда как удельный вес срочных депозитов и иных привлечённых средств физических лиц сроком свыше одного года поднялся с 35,3% до 42,6%. Для сравнения отметим, что по состоянию на 1.07.1998 г. этот показатель составлял только 6,7%.

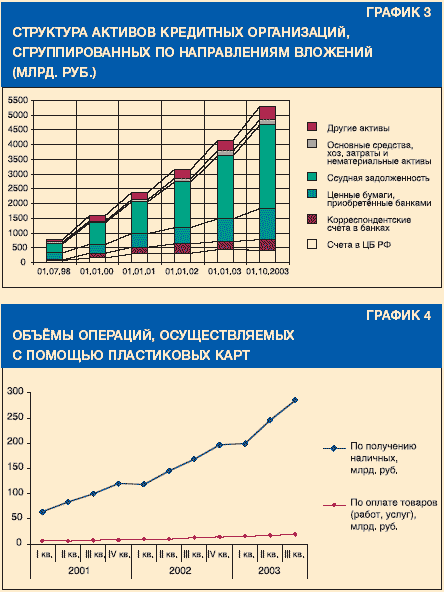

2003 год не принёс каких-либо принципиальных изменений в структуру активных операций коммерческих банков. Доля ссудной задолженности в совокупных активах к настоящему времени стабилизировалась на уровне примерно 54,7%. Второе место по значимости прочно закрепилось за вложениями кредитных организаций в ценные бумаги, удельный вес которых после взрывообразного роста в 1-м полугодии стабилизировался к настоящему времени на уровне 20% (график 3).

Если учесть, что вложения в ценные бумаги представляют собой секьюритизированную форму кредитования, то доля ресурсов, предоставленных банками субъектам экономики и государству, достигает сейчас 73%. Тем самым полностью опровергается бытующее мнение о самоустранении банковской системы страны от поддержания экономического роста. Другое дело, что ограниченность ресурсной базы и риски кредитования сдерживают рост объёмов кредитования.

Приведённые выше данные показывают, что в деятельности российских банков преобладают операции по кредитованию клиентов. В этом они мало чем отличаются от своих зарубежных коллег. Различия появляются при сравнительном анализе структуры кредитных операций. Бросается в глаза резкое отставание российских банков по показателям потребительского и ипотечного кредитования. Между тем именно этот параметр во многом определяет зрелость национальной банковской системы. Кредитование населения предполагает высокий уровень развития филиальной сети и банковских технологий, способность к быстрому освоению и сопровождению новых банковских продуктов. Российские банки только начинают этому учиться. Конечно, не следует сбрасывать со счетов несовершенство законодательной базы и отсутствие баз данных по кредитным историям распылённых заёмщиков. Однако неоспоримо и то, что, за очень небольшим исключением, подавляющее большинство российских банков не сумело своевременно оценить мощный потенциал кредитования населения.

Ожидаемый бум кредитования. Ожидаемый бум потребительского и ипотечного кредитования предопределяется группой факторов.

Во-первых, рост располагаемых доходов населения увеличивает число платёжеспособных потенциальных заёмщиков. Более высокий уровень доходов обусловливает опережающий рост потребностей, которые выходят за узкие рамки платёжеспособного спроса. В результате возникает внешне парадоксальная ситуация, когда с увеличением слоя зажиточных граждан усиливается потребность жить в долг. Для сравнения: задолженность по потребительским и ипотечным кредитам в США превышает 70% от ВВП, в странах Западной Европы — 50%, а в России — менее 1%.

В о-вторых,

в настоящее время проводится работа

по совершенствованию соответствующей

законодательной базы и созданию бюро

кредитных историй, что позволит

уменьшить риски кредитования населения.

о-вторых,

в настоящее время проводится работа

по совершенствованию соответствующей

законодательной базы и созданию бюро

кредитных историй, что позволит

уменьшить риски кредитования населения.

В-третьих, этому будет способствовать обострение конкуренции между финансовыми посредниками за наиболее прибыльные сегменты рынка банковских услуг. Известно, что, несмотря на достаточно высокие издержки по налаживанию технологий предоставления ссуд гражданам, доходность по этим операциям заметно выше, чем по другим видам кредитования. Дополнительным стимулом для российских банков служит и то, что заметную активность в ритейловом бизнесе начали проявлять дочерние структуры иностранных банков («Ситибанк», «Райффайзенбанк», «Сосьете Женераль» и др.).

Бросается в глаза резкое отставание российских банков по показателям потребительского и ипотечного кредитования. Между тем именно этот параметр во многом определяет зрелость национальной банковской системы.

С бербанк

на сегодняшний день занимает

доминирующее положение на розничном

банковском рынке. Такое состояние

обусловлено, с одной стороны,

государственными гарантиями по вкладам

населения, а с другой — развитой

филиальной сетью Сбербанка (таблица

1).

бербанк

на сегодняшний день занимает

доминирующее положение на розничном

банковском рынке. Такое состояние

обусловлено, с одной стороны,

государственными гарантиями по вкладам

населения, а с другой — развитой

филиальной сетью Сбербанка (таблица

1).

Для того чтобы удачно конкурировать со Сбербанком, частному банковскому сектору необходимо предлагать населению новейшие технологические разработки. Одним из таких направлений является интернет-банкинг. В наиболее распространённой форме на сегодняшний день интернет-банкинг предоставляет клиентам возможность удалённого информационного обслуживания. Клиент такой системы может дистанционно получать информацию об остатках на своих счетах, выписки по карточным операциям и т. д. Причём доступ к банковским ресурсам открыт для клиента круглосуточно и без выходных.

Ещё одним полем конкурентной борьбы между российскими банками всё больше становится рынок платёжных карт. Количество банков, эмитирующих банковские карты в России, увеличилось с 642 банков до 682. По данным Банка России, в стране сейчас по пластиковым картам происходит более 1 млн. транзакций в день, оборот по которым составляет около 3 млрд. рублей.

В ближайшей перспективе можно ожидать ещё большего ускорения темпов роста рынка карточных услуг. По имеющимся оценкам, объём прироста рынка пластиковых карт в России до 2006 г. составит около 400%. Прогнозы показывают, что через 3-5 лет количество пластиковых карт по отношению к населению в РФ будет приближаться к показателям по странам Центральной и Восточной Европы. Сейчас в России на 100 человек приходится 7 пластиковых карт, в Европе на 100 человек — 40 пластиковых карт.

Столь высокий интерес банковского сектора к карточным услугам вполне объясним. Во-первых, реализация зарплатных схем посредством карточных счетов позволяет банкам получить доступ к дополнительным дешёвым ресурсам, аналогичным расчётным счетам предприятий. Остатки средств на таких счетах можно довольно точно прогнозировать. При этом издержки обслуживания карточных счетов достаточно низкие вследствие автоматизации процесса. Во-вторых, весьма существенными могут быть для банка комиссионные отчисления за проведение платежей при использовании пластиковых карт. К сожалению, на сегодняшний день платежи посредством пластиковых карт являются скорее исключением: на них приходится всего около 6,5% от общего оборота по пластиковым картам. Оставшиеся 93,5% составляет получение денежных средств, которое чаще всего производится через собственные банкоматы, а поэтому не приносит прибыли банку (график 4).

В-третьих, многие банки начинают активно развивать потребительское кредитование с использованием пластиковых карт. Хотя выпуск кредитных карт предполагает довольно крупные начальные затраты, этот сегмент является для банков весьма перспективным. Проценты по потребительскому кредитованию сегодня существенно выше, чем в кредитовании корпоративного бизнеса.

Перспективы банковской деятельности. В ближайшее время могут усилиться процессы образования скрытых банковских холдингов, в результате чего изменится конфигурация российской банковской системы.

В пользу этого свидетельствует ряд обстоятельств.

Во-первых, наряду с образованием скрытых банковских холдингов активизировались процессы публично проводимых слияний и присоединений. К самым крупным из них можно отнести приобретение Промстройбанком Санкт-Петербурга Уралпромстройбанка с его 17 филиалами в Свердловской области; намечаемые присоединения банка «Первое ОВК» к «Росбанку» и дочернего банка «Моснарбанка» к банку «Еврофинанс»; слияние «Автобанк-Никойла» и «Уралсиббанка». Особо следует отметить образование банковской группы «Союз» в результате присоединения к банку «Ингосстрах-Союз» АвтоГАЗбанка, Сибрегионбанка и Народного банка сбережений.

Во-вторых, процессы концентрации и централизации капитала в 2003 г. хотя и сохранили эволюционный характер, но приобрели более выраженную тенденцию к повышению. Число банков с капиталом свыше 5 млн. евро увеличилось за первые девять месяцев текущего года на 51 единицу и превысило треть от общего числа кредитных организаций. Напомним, что за весь 2002 г. количество банков с капиталом свыше 5 млн. евро выросло только на 22 единицы.

В 2003 г. продолжалось медленное вымывание банков, головные конторы которых расположены за пределами Московского региона. По состоянию на 1.10.2003 г. 677 кредитных организаций из 1330, или 50,9% от их общего числа, было зарегистрировано в Московском регионе. За 9 месяцев 2003 г. количество банков Московского региона выросло на 14 единиц при общем увеличении числа действующих кредитных организаций только на одну единицу. При этом следует иметь в виду, что статистика не полностью отражает расстановку сил в банковской системе. Головные конторы ряда банков, в том числе крупных, формально расположены за пределами Московского региона, но их основная коммерческая деятельность осуществляется через филиал, расположенный в Московском регионе.

В-третьих, концентрация активов и капитала в крупнейших банках сопровождается их экспансией в регионы. При этом почти во всех регионах полностью прекратилось создание новых банков, а в некоторых из них наметилась тенденция к уменьшению числа действующих кредитных организаций. Таким образом, основной формой развития региональной финансовой инфраструктуры становится открытие филиалов крупных, в основном московских, банков.

Сказанное не означает, что региональные банки не имеют перспектив. Реальную конкуренцию крупным банкам могут составить те региональные банки, которые нашли свою рыночную нишу. Этому способствует наметившаяся специализация региональных банков на обслуживании среднего и малого регионального бизнеса, местных органов власти, местной промышленности. Учитывая низкую степень обеспеченности большинства областей и районов России банковскими услугами, многие региональные банки имеют хорошие перспективы для работы с населением, хотя и будут при этом всё больше сталкиваться с давлением растущих издержек по ведению ритейлового бизнеса.

Список использованной литературы:

Зверев А. Ф. Экономическая теория. М., издательство РУДН, 2000

Видяпин К. Н. Экономическая теория. Ташкент, издательство ташкентского финансового института, 2002

Давыдов С. В. Перемены в банковской отрасли. СПб., журнал «Финансовый контроль» №2, 2004

Лепетиков Д. И. Российские банки стали истинно кредитными учреждениями. М., журнал «Финансовый директор» №5, 2002