Сума накопиченого боргу. Актуарний метод розв’язку задач

КОНТРОЛЬНА РОБОТА

з дисципліни “Основи фінансової та актуарної математики”

1. Задача № 1 (Варіант №1)

Визначити відсотки І, суму накопиченого боргу S, якщо позичка дорівнює Р, термін позички n, відсотки прості по ставці і.

Р = 600000

n = 3

i = 20%

Рішення

Розраховуємо суму накопиченого боргу S для постійних простих відсотків, заданих в якості річної відсоткової ставки та для строку позички в цілих роках. Повернення позички та нарахованих відсотків – після закінчення строку кредитного договору.

Розраховуємо суму відсотків за кредит:

2. Задача № 2 (Варіант №1)

Є зобов’язання погасити за 2 роки (з 12.03.2000 по 12.03.2002 р.) борг у сумі 15 млн.грн. Кредитор згодний одержувати часткові платежі. Відсотки нараховуються по ставці 20% річних. Часткові надходження характеризуються наступними даними (тис. грн.):

12.04.2000 р. – 550 тис. грн.

12.09.2000 р. – 5 000 тис .грн.

30.06.2001 р. – 6 000 тис. грн.

12.09.2001 р. – 3 000 тис. грн.

12.03. 2002 р. - ? (залишок) тис. грн.

Використовуючи актуарний метод, розв’язати завдання та скласти контур операції.

Рішення

Оскільки часткові суми кредиту погашаються нерівними частинами помісячно з різним терміном, розрахунки проведемо для реальної тривалості року 365(366) днів при заданій простій річній відсотковій ставці і = 20%.

Складаємо вихідний контур операції.

Згідно з вихідними даними, нам відома початкова сума позичкового боргу Р = 15 млн. грн. та перші чотири суми S1 – S4 накопленого боргу, які знаходилися в боржника на протязі строків t1 – t4, указаних в табл. 2.1. Остання п’ята сума часткового повернення боргу S5 знаходилась у боржника на протязі повного строку позички t5= 2,0 роки = 366+365 = 731 день (враховуючи, що 2000 рік – високосний).

Таблиця 2.1 - Показники вихідного контуру позичкової операції

|

№ п/п |

Назва операції |

Сума операції, тис.грн. |

Розрахунковий строк позички, днях |

|

1. |

Отримання кредиту Р |

15 000 |

731 |

|

2. |

Повернення першої частини кредиту та нарахованих відсотків S1 |

- 550 |

31 |

|

3. |

Повернення другої частини кредиту та нарахованих відсотків S2 |

-5 000 |

183 |

|

4. |

Повернення третьої частини кредиту та нарахованих відсотків S3 |

-6 000 |

482 |

|

5. |

Повернення четвертої частини кредиту та нарахованих відсотків S4 |

-3 000 |

548 |

|

6. |

Повернення п’ятої частини кредиту та нарахованих відсотків S5 |

? |

731 |

За даними табл. 2.1 розраховуємо окремо суми часткового повернення основної суми кредиту P(i) та сплачених нарахованих відсотків I(i) за формулою:

(2.1)

(2.1)

За формулою (2.1) розраховуємо суми P(i) та I(i) для перших 4-х періодів.

Розрахувавши часткові суми повернення Р1-Р4, розраховуємо остаточну суму Р5 позикового боргу на кінець строку позикового договору.

4. Розраховуємо загальну суму накопленого позикового боргу S(5) та суму нарахованих відсотків І(5) за формулами:

(2.2)

(2.2)

5. Враховуючи результати проведених розрахунків будуємо результативний контур позичкової операції (табл. 2.2):

Таблиця 2.2 - Показники результативного контуру позичкової операції

|

№ п/п |

Назва операції |

Сума операції, тис.грн. |

Розра-хунковий строк позички, днях |

Сума частко-вого повернен-ня кредиту, тис.грн. |

Сума сплачених відсотків в тис.грн. |

|

1. |

Отримання кредиту Р |

15 000 |

731 |

- |

- |

|

2. |

Повернення першої частини кредиту та нарахованих відсотків S1 |

- 550 |

31 |

540,8 |

9,2 |

|

3. |

Повернення другої частини кредиту та нарахованих відсотків S2 |

-5 000 |

183 |

4 545,5 |

454,5 |

|

4. |

Повернення третьої частини кредиту та нарахованих відсотків S3 |

-6 000 |

482 |

4 744,6 |

1 255,4 |

|

5. |

Повернення четвертої частини кредиту та нарахованих відсотків S4 |

-3 000 |

548 |

2307,7 |

692,3 |

|

6. |

Повернення п’ятої частини кредиту та нарахованих відсотків S5 |

-4 007,5 |

731 |

2 861,4 |

1 146,1 |

|

Загальна сума операції |

-18 555,7 |

15 000 |

3 555,7 |

||

|

Загальне подорожчання позики за 2,0 роки |

23,72% |

||||

|

Ефективна річна ставка кредиту Р |

11,86% |

3. Задача № 3 (Варіант №1)

Є зобов’язання погасити за 2 роки (з 12.03.2000 по 12.03.2002 р.) борг у сумі 15 млн.грн. Кредитор згодний одержувати часткові платежі. Відсотки нараховуються по ставці 20% річних. Часткові надходження характеризуються наступними даними (тис.грн.):

12.04.2000 р. – 550 тис.грн.

12.09.2000 р. – 5 000 тис.грн.

30.06.2001 р. – 6 000 тис.грн.

12.09.2001 р. – 3 000 тис.грн.

12.03. 2002 р. - ? (залишок) тис.грн.

Використовуючи метод торговця, розв’язати завдання.

Рішення

Нарощування первинної суми кредиту за відсотковою ставкою по формулі (3.1) попередньої задачі має назву декурсивного методу нарахування відсотків (або актуарного методу нарахування відсотків).

Окрім відсоткової ставки і існує облікова ставка d (інша назва – ставка дисконту), величина якої визначається формулою:

(3.1)

(3.1)

де D – сумма дисконта, як різниця між сумою позики Р та нарощеної суми загального позикового боргу S на момент погашення позики.

Хоч, в основному облікова ставка застосовується в дисконтуванні, тобто в процесі, обратному до нарахування відсотків, іноді вона застосовується для нарощення методом антисипативних відсотків (метод торгівця).

Нарахування простих декурсивних та антисипативних відсотків в нарощених сумах позикових боргів виконується за різними формулами:

декурсивні відсотки (актуарний метод):

(3.2)

(3.2)

антисипативні відсотки (метод торгівця):

(3.3)

(3.3)

n – тривалість позики в роках.

Відповідно з формулами (3.2), (3.3) ставка дисконту d, еквівалентна відсотковій ставці і, розраховується по формулам:

(3.4)

(3.4)

Відповідно, проста річна ставка дисконту d в задачі дорівнює:

За формулою (3.3), використовуючи вихідні дані табл.2.1, розраховуємо суми P(i) та I(i) для перших 4-х періодів. Розрахувавши часткові суми повернення Р1-Р4, розраховуємо остаточну суму Р5 позикового боргу на кінець строку пози-кового договору.

4. Розраховуємо загальну суму накопленого позикового боргу S(5) та суму нарахованих відсотків І(5) за формулами:

(2.2)

(2.2)

5. Враховуючи результати проведених розрахунків будуємо результативний контур позичкової операції (табл. 3.1):

Таблиця 3.1 - Показники результативного контуру позичкової операції

|

№п/п |

Назва операції |

Сума операції, тис.грн. |

Розра-хунковий строк позички, днях |

Сума частко-вого повернен-ня кредиту, тис.грн. |

Сума сплачених відсотків в тис.грн. |

|

1. |

Отримання кредиту Р |

15 000 |

731 |

- |

- |

|

2. |

Повернення першої частини кредиту та нарахованих відсотків S1 |

- 550 |

31 |

543,3 |

6,7 |

|

3. |

Повернення другої частини кредиту та нарахованих відсотків S2 |

-5 000 |

183 |

4 642,0 |

358,0 |

|

4. |

Повернення третьої частини кредиту та нарахованих відсотків S3 |

-6 000 |

482 |

4 866,2 |

1 133,8 |

|

5. |

Повернення четвертої частини кредиту та нарахованих відсотків S4 |

-3 000 |

548 |

2357,0 |

643,0 |

|

6. |

Повернення п’ятої частини кредиту та нарахованих відсотків S5 |

-3 629,6 |

731 |

2 591,5 |

1 038,1 |

|

Загальна сума операції |

-18 179,6 |

15 000 |

3 179,6 |

||

|

Загальне подорожчання позики за 2,5 роки |

21,2% |

||||

|

Ефективна річна ставка кредиту Р |

10,6% |

4. Задача № 4 (Варіант №1)

Якого розміру досягне борг, рівний Р, через n років при рості по складній ставці проценту і річних?

Р = 800000

n = 5

I = 15%

Рішення

1.Розраховуємо суму накопиченого боргу S для постійних складних відсотків, заданих в якості річної відсоткової ставки та для строку позички в цілих роках. Повернення позички та нарахованих відсотків – після закінчення строку кредитного договору.

2. Розраховуємо суму відсотків за кредит:

5. Задача № 5 (Варіант №1)

Позику (борг) 1000000 грн. надано під 10% річних (складних) на 3 роки. Визначити річні (рівні) термінові сплати по погашенню боргу та нарахованих процентів.

Рішення

Серія n виплат, розміри яких рівні, здійснюваних наприкінці кожного періоду(року), називається рентою постнумерандо.

Щорічні сплати основної суми та нарахованих відсотків станови-тимуть за формулою нарощеної суми боргу з складними відсотками:

6. Задача № 6 (Варіант №1)

Існують такі дані по страховій компанії за чотири квартали звітного року, тис. грн.

|

Квартал |

Страхова сума, тис.грн. |

Сума виплат, тис.грн. |

I |

32000 |

1500 |

|

II |

32890 |

1350 |

|

ІІІ |

34400 |

1480 |

|

IV |

35000 |

1420 |

У звітному році умови страхування були стабільні, величина навантаження у тарифній ставці – 25%. З ймовірністю 0,95 розрахуйте нетто-ставку і брутто-ставку.

Рішення

1. Показник збитковості страхової суми (У) являє собою відношення сплаченого страхового відшкодування (В) до страхової суми всіх об’єктів страхування (С):

або 4,69 грн./на 100 грн. страхової суми;

або 4,10 грн./на 100 грн. страхової суми;

або 4,30 грн./на 100 грн. страхової суми;

або 4,06 грн./на 100 грн. страхової суми;

2. Нетто-ставка зі страхування розраховується за даними 4 кварталів страхових виплат як математичне очікування показника збитковості страхової суми М>У> + 2 -середньоквадратичних відхилення (з рівнем гарантування ймовірної упевненості 0,954).

Тн(нетто-ставка) = 4,2875% + 2*0,2881% =4,8637%

Як видно із порівняння розрахованої нетто-ставки з фактичними даними розрахунків, ймовірна максимальна нетто-ставка вища ніж фактичні значення, що характерно для малого обсягу статистичних вибірок (за рахунок здвигів у середньоквадратичному відхиленні).

3. Тарифна ставка, за якою укладається страховий договір, називається брутто-ставкой. Вона складається з двох частин: нетто-ставки і навантаження. Нетто-ставка – це ціна страхового ризику. Навантаження – вартість, яка покриває витрати страховика з організації та ведення страхової справи, а також містить елементи прибутку.

Загальна методика розрахунку брутто-ставки має вигляд:

(6.1)

(6.1)

де Т>б >– брутто-ставка, % від страхової суми;

Т>н> – нетто-ставка, % від страхової суми;

Н>с> – статті навантаження (витрати страховика та його прибуток), в абсолютних процентах від страхової суми;

Н>0> – регламентовані статті навантаження в процентах від брутто-ставки;

Брутто – ставка з врахуванням заданого навантаження розраховується як:

7. Задача № 7 (Варіант №1)

Існують такі дані по страховій компанії за п’ять років, тис. грн.

|

Рік |

Страхова сума, тис.грн. |

Сума виплат, тис.грн. |

1 |

66440 |

350 |

|

2 |

58890 |

285 |

|

3 |

46400 |

148 |

|

4 |

68550 |

280 |

|

5 |

65440 |

210 |

У звітному році умови страхування були стабільні, величина навантаження у тарифній ставці – 30%. Розрахуйте нетто-ставку і брутто-ставку.

Рішення

1. Показник збитковості страхової суми (У) являє собою відношення сплаченого страхового відшкодування (В) до страхової суми всіх об’єктів страхування (С):

або 0,527 грн./на 100 грн. страхової суми;

або 0,484 грн./на 100 грн. страхової суми;

або 0,319 грн./на 100 грн. страхової суми;

або 0,408 грн./на 100 грн. страхової суми;

або 0,321 грн./на 100 грн.страхової суми;

6. Нетто-ставка зі страхування розраховується за даними 5 років страхових виплат як математичне очікування показника збитковості страхової суми М>Y> + 2 - середньоквадратичних відхилення (з рівнем гарантування ймовірної упевненості 0,954).

Tн (Нетто-ставка)>0,95> = 0,412% + 2*0,094% =0,60 %

Як видно із порівняння розрахованої нетто-ставки з фактичними даними пункту 5 розрахунків, ймовірна максимальна нетто-ставка вища ніж деякі фактичні значення, що характерно для малого обсягу статистичних вибірок (за рахунок сдвигів у середньоквадратичному відхиленні).

3. Тарифна ставка, за якою укладається страховий договір, називається брутто-ставкой. Вона складається з двох частин: нетто-ставки і навантаження. Нетто-ставка – це ціна страхового ризику. Навантаження – вартість, яка покриває витрати страховика з організації та ведення страхової справи, а також містить елементи прибутку.

Загальна методика розрахунку брутто-ставки має вигляд:

(7.1)

(7.1)

де Т>б >– брутто-ставка, % від страхової суми;

Т>н> – нетто-ставка, % від страхової суми;

Н>с> – статті навантаження (витрати страховика та його прибуток), в абсолютних процентах від страхової суми;

Н>0> – регламентовані статті навантаження в процентах від брутто-ставки;

Брутто – ставка з врахуванням заданого навантаження розраховується як:

8. Задача № 8 (Варіант №1)

Обчисліть річну нетто-премію по змішаному страхуванню життя особи у віці 35 років, яка виявила бажання застрахуватися на суму 5000 грн. терміном 15 років, якщо річна нетто-премія за втрату працездатності від нещасних випадків становить 1 грн.50 коп., одноразова нетто-премія по страхуванню на випадок смерті – 120 грн. 77 коп., одноразова нетто-премія по страхуванню дожиття – 393 грн. 51 коп із 1000 грн. страхової суми, а сучасна вартість майбутнього платежу – 10 грн.20 коп.

Рішення

1. За правилами страхової компанії “Універсальна” при змішанному страхуванні життя на випадок дожиття, смерті або нещасного випадку страхові виплати (не ануїтети) встановлюються у таких розмірах:

|

№ п/п |

Страховий випадок |

Розмір виплати у відсотках від страхової суми |

|

1. |

Дожиття застрахованої особи до закінчення строку дії договору страхування або до досягнення нею віку, визначеного договором страхування |

100 |

|

2. |

Смерть застрахованої особи |

100 |

|

3. |

Інвалідність внаслідок нещасного випадку: при першій групі інвалідності при другій групі інвалідності при третій групі інвалідності |

100 страхової суми, встановленої для інвалідності 80 - “ - 60 - “ - |

|

4. |

Тимчасова непрацездатність внаслідок нещасного випадку |

0,2 % за кожен день непрацездатності але не більше 25 % страхової суми |

|

5. |

Смерть внаслідок нещасного випадку |

100 страхової суми |

Страхові виплати можуть проводитись як у вигляді одноразових, так і у вигляді регулярних послідовних виплат протягом визначеного терміну (ануїтету).

Страхування на дожиття та на випадок смерті

Страховим випадком по даній програмі є смерть Застрахованої особи під час дії Договору страхування або дожиття застрахованої особи до кінця дії Договору страхування.

Для вибору страхового тарифу береться повна кількість прожитих років особи збільшена на один.

Для визначення страхового внеску необхідно страхову суму помножити на відповідний віку, статі, періодичності сплати внесків та строку дії Договору нетто-тариф. При розрахунку місячного, квартального чи піврічного страхового внеску отриману суму ділимо на кількість сплати внесків в рік (відповідно на 12, 4, 2).

Виплата проводиться як у випадку дожиття, так і у випадку смерті застрахованої особи.

Страхування від наслідків нещасних випадків

Застрахованими можуть бути особи, щодо яких укладено договір страхування життя за основними ризиками.

Страховими випадками є: тимчасова непрацездатність, стійка непрацездатність і смерть застрахованої особи внаслідок нещасного випадку.

Для вибору страхового тарифу береться повна кількість прожитих років особи збільшена на один.

Для визначення страхового внеску необхідно страхову суму помножити на відповідний нетто-тариф, який розраховується згідно із Додатком №1 до Правил добровільного страхування життя та пенсій “Універсальні”.

Рішення

Одноразова нетто-ставка страхування на дожиття розраховується по формулі:

де S – страхова сума;

n – кількість років страхування на дожиття з моменту заключення договору;

х - вік застрахованого на момент заключення договору страхування;

l(x) - кількість доживших до віку х осіб на 100 000 осіб населення (таблиця смертності - Додаток А);

l(x+n) - кількість доживших до віку (х+n) осіб на 100 000 осіб населення (таблиця смертності - Додаток А);

Одноразова нетто-ставка страхування на випадок смерті для осіб у віці х-років при терміні страхування n – років розраховується по формулі:

де S – страхова сума;

n – кількість років страхування на дожиття з моменту заключення договору;

х - вік застрахованого на момент заключення договору страхування;

l(x) - кількість доживших до віку х осіб на 100 000 осіб населення (таблиця смертності - Додаток А);

d(x) - кількість померлих у віці (х) осіб на 100 000 осіб населення (таблиця смертності - Додаток А);

d(x+n-1) - кількість померлих у віці (х+n-1) осіб на 100 000 осіб населення (таблиця смертності - Додаток А);

3. Якщо відома

сучасна вартість дисконтованих сумарних

ануїтетних щорічних платежів по

страхуванню на дожиття та по страхуванню

на випадок смерті

,

то розрахунок сумарної ставки змішаного

страхування >n>P>x>

(дожиття, смерть, нещасний випадок)

виконується за формулою (вихідні дані

надані в задачі в розрахунку на 1000 грн.

страхової суми):

,

то розрахунок сумарної ставки змішаного

страхування >n>P>x>

(дожиття, смерть, нещасний випадок)

виконується за формулою (вихідні дані

надані в задачі в розрахунку на 1000 грн.

страхової суми):

9. Задача № 9 (Варіант №1)

Знайти розмір премії при страхуванні на дожиття до 30 років новорожденому хлопчику. Ставка і = 9%, страхова сума = 100000 грн.

Рішення

Одноразова нетто-ставка страхування на дожиття розраховується по формулі:

де S – страхова сума;

n – кількість років страхування на дожиття з моменту заключення договору;

х - вік застрахованого на момент заключення договору страхування;

l(x) - кількість доживших до віку х осіб на 100 000 осіб населення (таблиця смертності - Додаток А);

l(x+n) - кількість доживших до віку (х+n) осіб на 100 000 осіб населення (таблиця смертності - Додаток А);

Враховуючи вихідні умови задачі:

l(0) = 100 000 осіб

l(30)= 94 070 осіб (чоловіки)

10. Задача № 10 (Варіант №1)

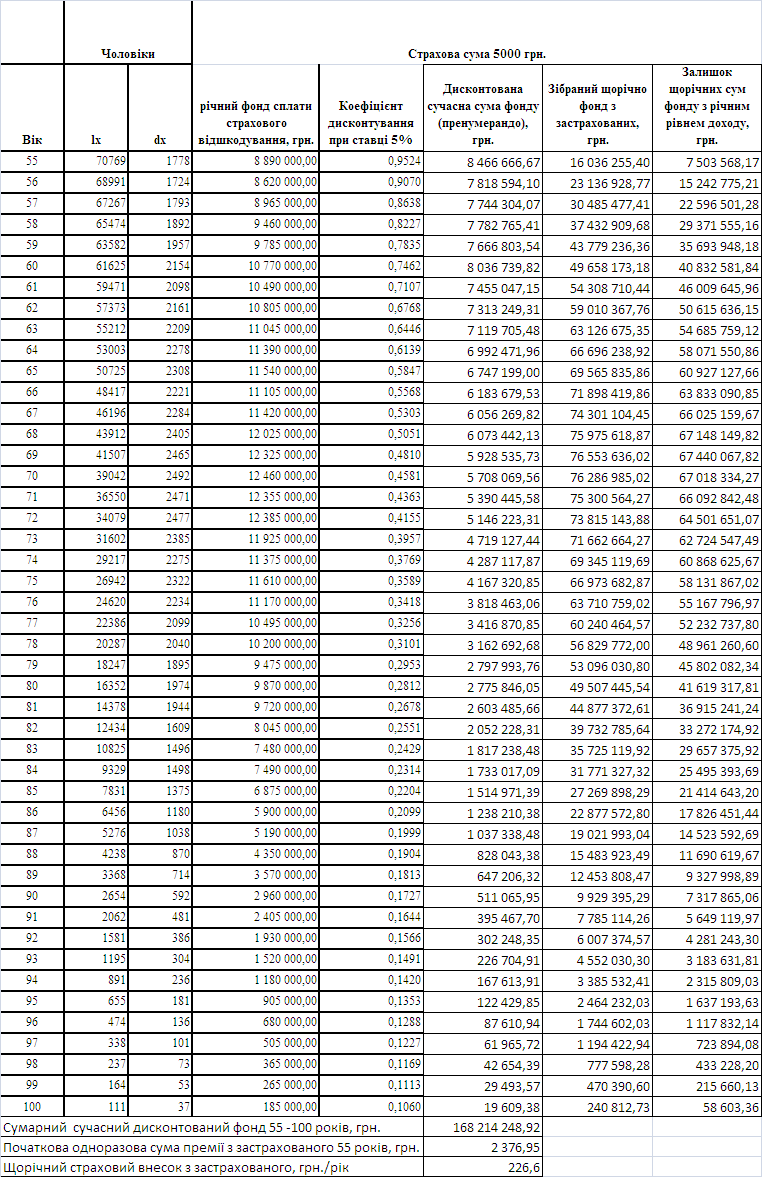

Страхувальник у віці 55 років уклав довічний договір страхування з умовою щорічної сплати страхових внесків, поки він живий. Страхова сума складає 5000 грн., річна норма прибутковості – 5%. Визначити розмір страхових внесків.

Рішення

1. Довічне або пожиттєве страхування - це страхування, що забезпечує стра-хове покриття протягом всього життя застрахованої особи аж до моменту її смер-ті. Цей вид страхування цікавий для людей, котрі навіть у смерті бажають принес-ти користь своїм рідним чи близьким. Так, програма довічного страхування життя страхової компанії “Універсальна” передбачає одноразову сплату страхового внес-ку чи регулярну сплату внесків протягом всього життя або до досягнення віку 55, 60, 65 чи 70 років

2. В табл. 10.1 балансовим методом розрахована щорічний обсяг страхових внесків з застрахованих, кількість яких щорічно зменшується з рівня lx для 55 років згідно таблиці смертності (Додаток А). Залишок зібраного щорічного фонду страхових платежів за ставкою доходності переходить у фонд наступного року.

3. Щорічний постійний нетто - внесок застрахованих становить 226,6 грн. на рік, при цьому щорічна кількість платників внесків скорочується.

4. Як показують результати розрахунків, змінного щорічного фонду достатньо для виплати страхової суми до 100 років.

Таблиця 10.1

Список використаної літератури

1. ЗАКОН УКРАЇНИ «Про страхування» (Законом України від 4 жовтня 2001 року N 2745-III цей Закон викладено у новій редакції) // із змінами і доповненнями, внесеними Законами України від 15 грудня 2005 року N 3201-IV.

2. Балабанов И.Т. Риск-менеджмент. М.: Финансы и статистика, 1996. – 192 c.

3. Гвозденко А.А. Основы страхования. М.: Финансы и статистика, 1998 – 228 c.

4. Кофанов В.О. Основи актуарної математики: Навч.посібник. – Д.: РВВ ДНУ, 2005. – 96 с.

5. Правила добровільного страхування життя та пенсій "Універсальні" (із змінами та доповненнями від 27.01.2004 року) // ВАТ “Компанія страхування життя "Універсальна", Тернопіль, 2004, http://www.universalna-life.com.ua.

5. Основы страховой деятельности: Учебник /Отв. Ред. Проф. Т.А. Федорова.. М.: Издательство БЕК, 1999. - 776 с.

6.Основи актуарних розрахунків: Навчально-методичний посібник/ С.М. Лаптев, В.І. Грушко, М.П. Денисенко. - К.: Алерта, 2004. - 328 с.

7. Фалин Г.И., Фалин А.И. Актуарная математика в задачах. – М.: ФИЗМАТЛИТ, 2003. – 192 с.

8. Фінансово-банківська статистика. Практикум: Навч.посібник /П.Г.Вашків, П.І. Пастер та інш. – К.: Либідь, 2002. –324 с.

9. Шахов В.В. Страхование: Учебник для вузов.- М.: Страховой полис. ЮНИТИ, 1997.- 311 с.

10. Шумелда Я. Страхування: Навчальний посібник для студ. вищих навчальних закладів/ Я. Шумелда. - 2-ге вид., переробл. і допов.. - Тернопіль: Джура, 2006. - 296 с.

Додаток

Таблиця смертності за 1999-2000 роки [5]

|

Чоловіки |

Жінки |

Чоловіки |

Жінки |

||||||

Міські поселення та сільська місцевість |

Міські поселення та сільська місцевість |

||||||||

|

Вік |

lx |

dx |

lx |

dx |

Вік |

lx |

dx |

lx |

dx |

|

0 |

100000 |

1432 |

100000 |

1032 |

51 |

76757 |

1399 |

91847 |

557 |

|

1 |

98568 |

188 |

98968 |

166 |

52 |

75358 |

1466 |

91290 |

586 |

|

2 |

98380 |

108 |

98802 |

75 |

53 |

73892 |

1573 |

90704 |

640 |

|

3 |

98272 |

63 |

98727 |

57 |

54 |

72319 |

1550 |

90064 |

659 |

|

4 |

98209 |

62 |

98670 |

47 |

55 |

70769 |

1778 |

89405 |

754 |

|

5 |

98147 |

46 |

98623 |

36 |

56 |

68991 |

1724 |

88651 |

781 |

|

6 |

98101 |

48 |

98587 |

30 |

57 |

67267 |

1793 |

87870 |

832 |

|

7 |

98053 |

42 |

98557 |

25 |

58 |

65474 |

1892 |

87038 |

913 |

|

8 |

98011 |

48 |

98532 |

27 |

59 |

63582 |

1957 |

86125 |

977 |

|

9 |

97963 |

43 |

98505 |

25 |

60 |

61625 |

2154 |

85148 |

1068 |

|

10 |

97920 |

42 |

98480 |

24 |

61 |

59471 |

2098 |

84080 |

1131 |

|

11 |

97878 |

43 |

98456 |

24 |

62 |

57373 |

2161 |

82949 |

1212 |

|

12 |

97835 |

41 |

98432 |

27 |

63 |

55212 |

2209 |

81737 |

1349 |

|

13 |

97794 |

49 |

98405 |

28 |

64 |

53003 |

2278 |

80388 |

1494 |

|

14 |

97745 |

57 |

98377 |

34 |

65 |

50725 |

2308 |

78894 |

1620 |

|

15 |

97688 |

72 |

98343 |

38 |

66 |

48417 |

2221 |

77274 |

1635 |

|

16 |

97616 |

96 |

98305 |

45 |

67 |

46196 |

2284 |

75639 |

1735 |

|

17 |

97520 |

127 |

98260 |

51 |

68 |

43912 |

2405 |

73904 |

1892 |

|

18 |

97393 |

160 |

98209 |

60 |

69 |

41507 |

2465 |

72012 |

2041 |

|

19 |

97233 |

180 |

98149 |

60 |

70 |

39042 |

2492 |

69971 |

2167 |

|

20 |

97053 |

218 |

98089 |

63 |

71 |

36550 |

2471 |

67804 |

2370 |

|

21 |

96835 |

237 |

98026 |

69 |

72 |

34079 |

2477 |

65434 |

2516 |

|

22 |

96598 |

271 |

97957 |

68 |

73 |

31602 |

2385 |

62918 |

2683 |

|

23 |

96327 |

278 |

97889 |

79 |

74 |

29217 |

2275 |

60235 |

2825 |

|

24 |

96049 |

302 |

97810 |

74 |

75 |

26942 |

2322 |

57410 |

3069 |

|

25 |

95747 |

313 |

97736 |

83 |

76 |

24620 |

2234 |

54341 |

3181 |

|

26 |

95434 |

329 |

97653 |

87 |

77 |

22386 |

2099 |

51160 |

3340 |

|

27 |

95105 |

321 |

97566 |

95 |

78 |

20287 |

2040 |

47820 |

3466 |

|

28 |

94784 |

331 |

97471 |

96 |

79 |

18247 |

1895 |

44354 |

3496 |

|

29 |

94453 |

383 |

97375 |

107 |

80 |

16352 |

1974 |

40858 |

3780 |

|

30 |

94070 |

451 |

97268 |

125 |

81 |

14378 |

1944 |

37078 |

3991 |

|

31 |

93619 |

420 |

97143 |

126 |

82 |

12434 |

1609 |

33087 |

3556 |

|

32 |

93199 |

466 |

97017 |

133 |

83 |

10825 |

1496 |

29531 |

3435 |

|

33 |

92733 |

505 |

96884 |

139 |

84 |

9329 |

1498 |

26096 |

3603 |

|

34 |

92228 |

523 |

96745 |

143 |

85 |

7831 |

1375 |

22493 |

3435 |

|

35 |

91705 |

580 |

96602 |

152 |

86 |

6456 |

1180 |

19058 |

3169 |

|

36 |

91125 |

594 |

96450 |

160 |

87 |

5276 |

1038 |

15889 |

2762 |

|

37 |

90531 |

634 |

96290 |

175 |

88 |

4238 |

870 |

13127 |

2581 |

|

38 |

89897 |

672 |

96115 |

198 |

89 |

3368 |

714 |

10546 |

2530 |

|

39 |

89225 |

714 |

95917 |

204 |

90 |

2654 |

592 |

8016 |

1838 |

|

40 |

88511 |

830 |

95713 |

234 |

91 |

2062 |

481 |

6178 |

1550 |

|

41 |

87681 |

813 |

95479 |

241 |

92 |

1581 |

386 |

4628 |

1268 |

|

42 |

86868 |

864 |

95238 |

265 |

93 |

1195 |

304 |

3360 |

1005 |

|

43 |

86004 |

928 |

94973 |

286 |

94 |

891 |

236 |

2355 |

767 |

|

44 |

85076 |

983 |

94687 |

307 |

95 |

655 |

181 |

1588 |

562 |

|

45 |

84093 |

1102 |

94380 |

339 |

96 |

474 |

136 |

1026 |

394 |

|

46 |

82991 |

1118 |

94041 |

356 |

97 |

338 |

101 |

632 |

263 |

|

47 |

81873 |

1151 |

93685 |

394 |

98 |

237 |

73 |

369 |

166 |

|

48 |

80722 |

1236 |

93291 |

449 |

99 |

164 |

53 |

203 |

98 |

|

49 |

79486 |

1297 |

92842 |

463 |

100 |

111 |

37 |

105 |

54 |

|

50 |

78189 |

1432 |

92379 |

532 |