Построение математических моделей (работа 1)

Содержание

Задание 1

Задание 2

Список литературы

Вариант 6

Задание 1

Имеются данные, характеризующие выручку (у, млн. руб.) предприятия «АВС» в зависимости от капиталовложений (х, млн. руб.) за последние 10 лет (табл. 1).

Таблица 1

|

Время, t |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

|

Выручка, у |

3,0 |

2,9 |

3,0 |

3,1 |

3,2 |

2,8 |

2,9 |

3,4 |

3,5 |

3,6 |

|

Объем

капитало- |

1,1 |

1,1 |

1,2 |

1,4 |

1,4 |

1,4 |

1,3 |

1,6 |

1,3 |

1,4 |

Построить поле корреляции.

Найти

параметры уравнения линейной регрессии

;

дать экономическую интерпретацию

параметров а и b.

;

дать экономическую интерпретацию

параметров а и b.

Составить уравнения нелинейных регрессий:

гиперболической

;

;

степной

;

;

показательной

Для каждой из моделей:

найти коэффициент парной корреляции (для нелинейных регрессий – индекс корреляции);

найти коэффициент детерминации;

проверить значимость уравнения регрессии в целом с помощью F – критерия Фишера;

найти среднюю относительную ошибку аппроксимации.

Составить сводную таблицу вычислений; выбрать лучшую модель; дать интерпретацию рассчитанных характеристик.

По лучшей модели составить прогноз на следующие два года показателя у (выручка), если х (объем капиталовложений) увеличивается на 10% по сравнению с последним годом.

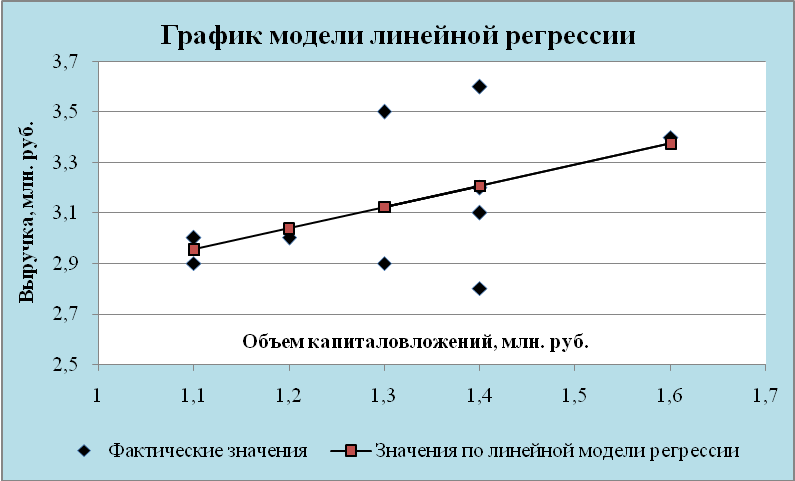

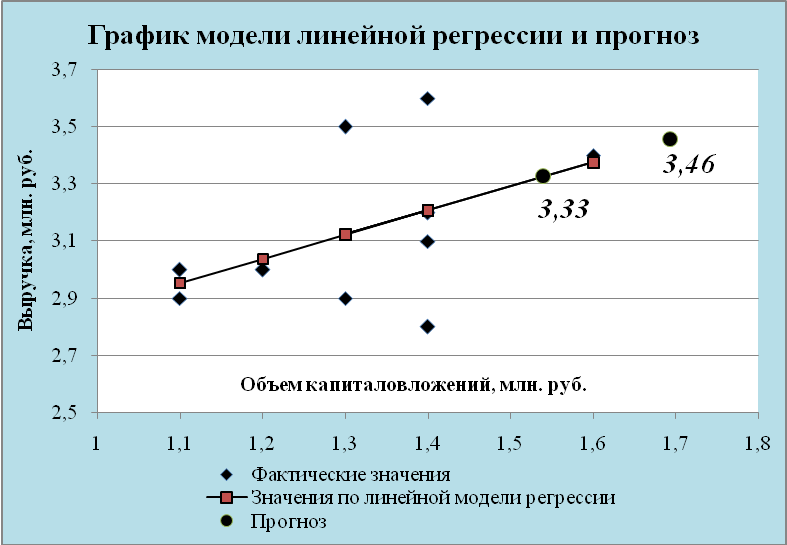

Построить графики уравнений регрессии; отметить точки прогноза.

РЕШЕНИЕ:

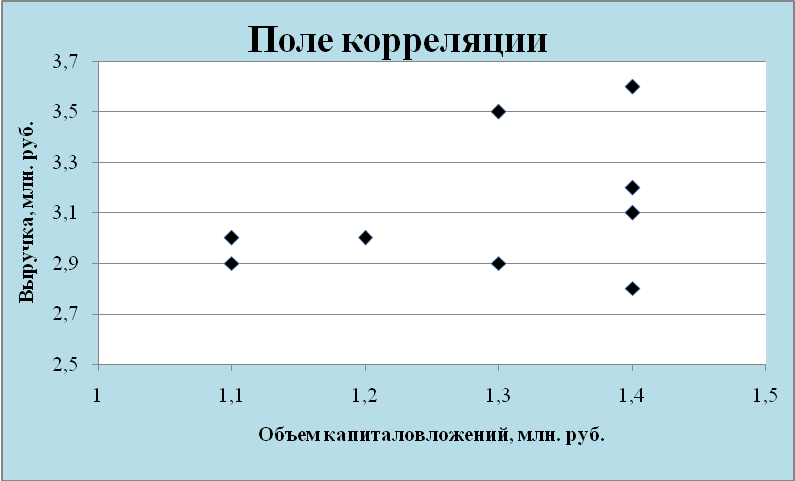

ПОСТРОИМ ПОЛЕ КОРРЕЛЯЦИИ

Поле корреляции – точечный график, осями X и Y которого сопоставлены изучаемые признаки (рис. 1).

Рис. 1

Точки на графике поля корреляции находятся довольно хаотично, что говорит о слабой зависимости объема капиталовложений Х и выручки Y.

НАЙДЕМ

ПАРАМЕТРЫ ЛИНЕЙНОЙ РЕГРЕССИИ

Расчет неизвестных параметров выполним методом наименьших квадратов (МНК), построив систему нормальных уравнений и решая ее, относительно неизвестных параметров а и b.

Система нормальных уравнений имеет вид:

Необходимые расчеты представлены в таблице 2.

Построена линейная модель зависимости выручки предприятия «АВС» от объема капиталовложений:

В линейном регрессии коэффициент регрессии показывает направление связи между переменной Y и фактором X. А также, указывает насколько в среднем изменяется значение результативного признака Y, если фактор увеличить на единицу измерения.

b = 0,843, т.е. при увеличении объема капиталовложений (Х) на 1 млн. руб. выручка предприятия (Y) в среднем увеличится на 0,843 млн. руб.

Таблица 2

Вспомогательные вычисления для нахождения параметров линейной модели

|

t |

Y |

X |

X2 |

X*Y |

|

1998 |

3,0 |

1,1 |

1,21 |

3,3 |

|

1999 |

2,9 |

1,1 |

1,21 |

3,19 |

|

2000 |

3,0 |

1,2 |

1,44 |

3,6 |

|

2001 |

3,1 |

1,4 |

1,96 |

4,34 |

|

2002 |

3,2 |

1,4 |

1,96 |

4,48 |

|

2003 |

2,8 |

1,4 |

1,96 |

3,92 |

|

2004 |

2,9 |

1,3 |

1,69 |

3,77 |

|

2005 |

3,4 |

1,6 |

2,56 |

5,44 |

|

2006 |

3,5 |

1,3 |

1,69 |

4,55 |

|

2007 |

3,6 |

1,4 |

1,96 |

5,04 |

|

Σ |

31,4 |

13,2 |

17,64 |

41,63 |

РАССЧИТАЕМ:

коэффициент парной корреляции.

Коэффициент парной корреляции показывает направление и тесноту линейной связи.

>

>

>

>

Т. е. связь между объемом капиталовложений и выручкой предприятия прямая и слабая.

Таблица 3

Вспомогательная таблица для расчета коэффициента парной корреляции, средней относительной ошибки аппроксимации

|

t |

Y |

X |

|

|

|

|

A |

|

1998 |

3,0 |

1,1 |

0,048 |

0,020 |

0,031 |

2,955 |

0,015 |

|

1999 |

2,9 |

1,1 |

0,048 |

0,058 |

0,053 |

2,955 |

0,019 |

|

2000 |

3,0 |

1,2 |

0,014 |

0,020 |

0,017 |

3,039 |

0,013 |

|

2001 |

3,1 |

1,4 |

0,006 |

0,002 |

-0,003 |

3,207 |

0,035 |

|

2002 |

3,2 |

1,4 |

0,006 |

0,004 |

0,005 |

3,207 |

0,002 |

|

2003 |

2,8 |

1,4 |

0,006 |

0,116 |

-0,027 |

3,207 |

0,146 |

|

2004 |

2,9 |

1,3 |

0,000 |

0,058 |

0,005 |

3,123 |

0,077 |

|

2005 |

3,4 |

1,6 |

0,078 |

0,068 |

0,073 |

3,376 |

0,007 |

|

2006 |

3,5 |

1,3 |

0,000 |

0,130 |

-0,007 |

3,123 |

0,108 |

|

2007 |

3,6 |

1,4 |

0,006 |

0,212 |

0,037 |

3,207 |

0,109 |

|

Σ |

31,4 |

13,2 |

0,216 |

0,684 |

0,182 |

0,530 |

коэффициент детерминации

Коэффициент детерминации показывает долю вариации результативного признака Y под влиянием фактора Х, включенного в модель.

22,42% изменения выручки предприятия обусловлено изменением объема капиталовложений, на 77,58% влиянием прочих факторов, не учтенных в модели.

Рис. 2

F – критерий Фишера

Для проверки значимости уравнения регрессии в целом найдем расчетное значение критерия Фишера:

Расчетное значение статистики Фишера сравниваем с табличным

F(α; d.f.>1>; d.f.>2>), где

α – уровень значимости (для большей надежности примем его равным 0,05);

Число степеней свободы d.f.>1> = k = 1, где k – число факторов в модели;

Число степеней свободы d.f.>2> = n – k – 1 = 10 – 1 – 1 = 8

F (0.05; 1; 8) = 5,318.

В силу того, что F(расч.) = 2,312 < F(табл.)= 5,318, то уравнение в целом можно считать статистически незначимым.

Среднюю относительную ошибку аппроксимации:

Фактические значения выручки отличаются от расчетных, полученных по модели на 5,3%. Ошибка небольшая, модель считается точной

НАЙДЕМ

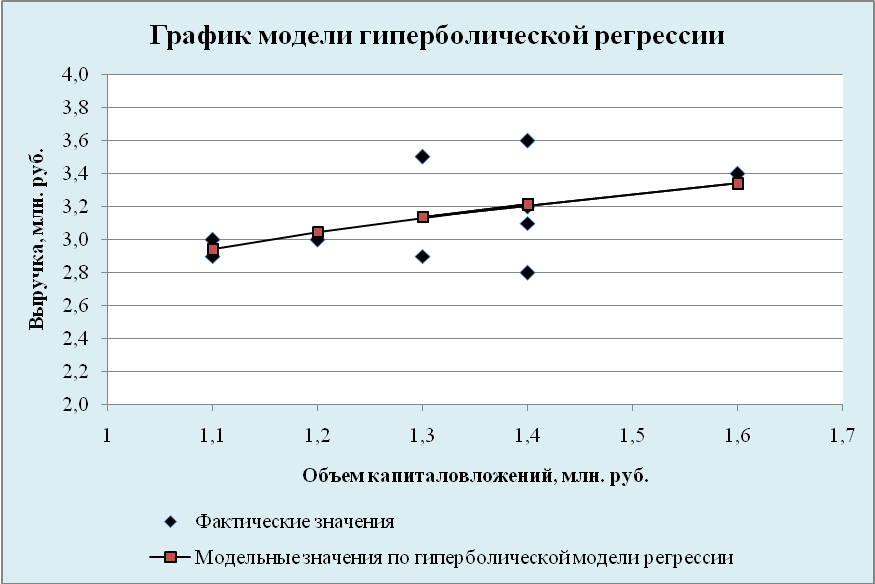

ПАРАМЕТРЫ ГИПЕРБОЛИЧЕСКОЙ МОДЕЛИ

РЕГРЕССИИ

Расчет неизвестных параметров выполним методом наименьших квадратов (МНК).

Система нормальных уравнений имеет вид:

Необходимые расчеты представлены в таблице 4.

>Таблица 4>

>Вспомогательная таблица для расчетов показателей по гиперболической модели>

|

t |

Y |

X |

1/Х |

1/Х^2 |

Y/X |

|

|

A |

|

1998 |

3,0 |

1,1 |

0,909 |

0,826 |

2,727 |

2,940 |

0,004 |

0,020 |

|

1999 |

2,9 |

1,1 |

0,909 |

0,826 |

2,636 |

2,940 |

0,002 |

0,014 |

|

2000 |

3,0 |

1,2 |

0,833 |

0,694 |

2,500 |

3,047 |

0,002 |

0,016 |

|

2001 |

3,1 |

1,4 |

0,714 |

0,510 |

2,214 |

3,215 |

0,013 |

0,037 |

|

2002 |

3,2 |

1,4 |

0,714 |

0,510 |

2,286 |

3,215 |

0,000 |

0,005 |

|

2003 |

2,8 |

1,4 |

0,714 |

0,510 |

2,000 |

3,215 |

0,172 |

0,148 |

|

2004 |

2,9 |

1,3 |

0,769 |

0,592 |

2,231 |

3,137 |

0,056 |

0,082 |

|

2005 |

3,4 |

1,6 |

0,625 |

0,391 |

2,125 |

3,341 |

0,004 |

0,017 |

|

2006 |

3,5 |

1,3 |

0,769 |

0,592 |

2,692 |

3,137 |

0,132 |

0,104 |

|

2007 |

3,6 |

1,4 |

0,714 |

0,510 |

2,571 |

3,215 |

0,148 |

0,107 |

|

Σ |

31,4 |

13,2 |

7,672 |

5,962 |

23,983 |

0,533 |

0,549 |

Построена гиперболическая модель зависимости выручки предприятия «АВС» от объема капиталовложений:

РАССЧИТАЕМ:

индекс корреляции:

Связь между объемом капиталовложений и выручкой предприятия в гиперболической модели слабая

коэффициент детерминации

22,13% изменения выручки предприятия в гиперболической модели происходит под влиянием изменением объема капиталовложений и на 77,87% под влиянием факторов, не включенных в модель.

F – критерий Фишера

Проверим значимость уравнения

F(расч.) = 2,274< F(табл.)= 5,318, т.е. уравнение в целом можно считать статистически незначимым.

Среднюю относительную ошибку аппроксимации:

Ошибка меньше 7%, модель можно считать точной.

Рис. 3

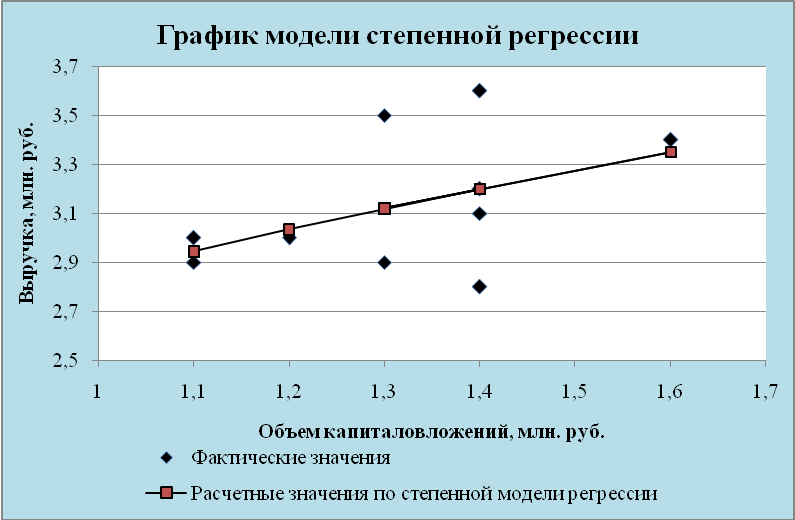

НАЙДЕМ ПАРАМЕТРЫ СТЕПЕННОЙ МОДЕЛИ РЕГРЕССИИ

Произведем линеаризацию переменных путем логарифмирования обеих частей уравнения.

Сделаем замену переменной Y = lg y, A = lg a, X = lg x. Тогда Y = A + b ∙ X – линейная модель парной регрессии. Можно применить МНК.

Необходимые расчеты представлены в таблице 5.

Построена

степенная модель зависимости выручки

предприятия «АВС» от объема капиталовложений:

>Таблица 5>

Вспомогательная таблица для расчетов показателей по степенной модель

|

t |

y |

x |

Y = lg y |

X = lg x |

X2

= |

X*Y

= |

|

|

A |

|

1998 |

3,0 |

1,1 |

0,477 |

0,041 |

0,002 |

0,020 |

2,946 |

0,003 |

0,018 |

|

1999 |

2,9 |

1,1 |

0,462 |

0,041 |

0,002 |

0,019 |

2,946 |

0,002 |

0,016 |

|

2000 |

3,0 |

1,2 |

0,477 |

0,079 |

0,006 |

0,038 |

3,035 |

0,001 |

0,012 |

|

2001 |

3,1 |

1,4 |

0,491 |

0,146 |

0,021 |

0,072 |

3,200 |

0,010 |

0,032 |

|

2002 |

3,2 |

1,4 |

0,505 |

0,146 |

0,021 |

0,074 |

3,200 |

0,000 |

0,000 |

|

2003 |

2,8 |

1,4 |

0,447 |

0,146 |

0,021 |

0,065 |

3,200 |

0,160 |

0,143 |

|

2004 |

2,9 |

1,3 |

0,462 |

0,114 |

0,013 |

0,053 |

3,120 |

0,048 |

0,076 |

|

2005 |

3,4 |

1,6 |

0,531 |

0,204 |

0,042 |

0,108 |

3,350 |

0,002 |

0,015 |

|

2006 |

3,5 |

1,3 |

0,544 |

0,114 |

0,013 |

0,062 |

3,120 |

0,145 |

0,109 |

|

2007 |

3,6 |

1,4 |

0,556 |

0,146 |

0,021 |

0,081 |

3,200 |

0,160 |

0,111 |

|

Σ |

31,4 |

13,2 |

4,955 |

1,178 |

0,163 |

0,592 |

|

0,532 |

0,531 |

РАССЧИТАЕМ:

индекс корреляции:

Связь между объемом капиталовложений и выручкой предприятия в степенной модели слабая.

коэффициент детерминации

Степенная модель всего на 13,44% детерминирует зависимость выручки предприятия от объема капиталовложений. 86,56% детерминации происходит под влиянием факторов не учтенных в модели.

F – критерий Фишера

Проверим значимость уравнения

F(расч.) = 1,242 < F(табл.)= 5,318, т.е. уравнение степенной модели в целом можно считать статистически незначимым.

Среднюю относительную ошибку аппроксимации:

Ошибка меньше 7%, степенную модель можно считать точной.

Рис. 4

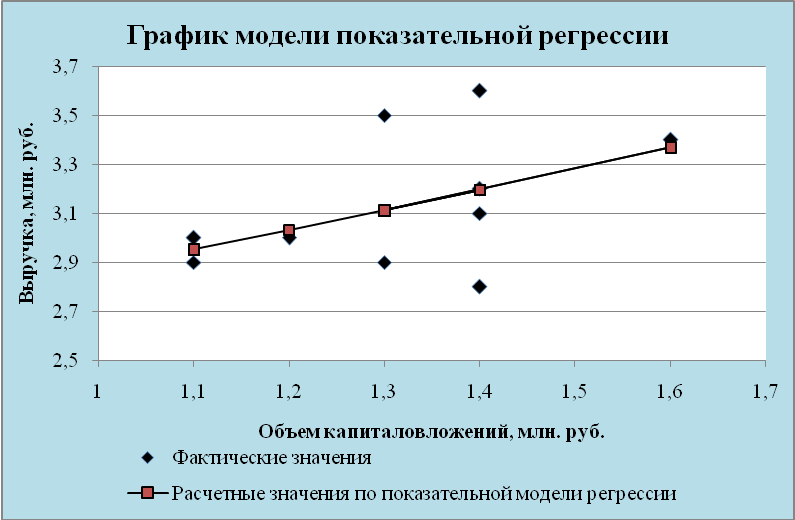

НАЙДЕМ

ПАРАМЕТРЫ ПОКАЗАТЕЛЬНОЙ МОДЕЛИ РЕГРЕССИИ

Произведем линеаризацию переменных путем логарифмирования обеих частей уравнения.

Сделаем замену переменной Y = lg y, A = lg a, В = lg b. Тогда Y = A + B ∙ x – линейная модель парной регрессии. Можно применить МНК.

Необходимые расчеты представлены в таблице 6.

Таблица 6

>Вспомогательная таблица для расчетов показателей по показательной модели>

|

t |

y |

x |

Y = lg y |

x2 |

x*Y

= |

|

|

A |

|

1998 |

3,0 |

1,1 |

0,477 |

1,21 |

0,525 |

2,953 |

0,002 |

0,016 |

|

1999 |

2,9 |

1,1 |

0,462 |

1,21 |

0,509 |

2,953 |

0,003 |

0,018 |

|

2000 |

3,0 |

1,2 |

0,477 |

1,44 |

0,573 |

3,032 |

0,001 |

0,011 |

|

2001 |

3,1 |

1,4 |

0,491 |

1,96 |

0,688 |

3,196 |

0,009 |

0,031 |

|

2002 |

3,2 |

1,4 |

0,505 |

1,96 |

0,707 |

3,196 |

0,000 |

0,001 |

|

2003 |

2,8 |

1,4 |

0,447 |

1,96 |

0,626 |

3,196 |

0,157 |

0,141 |

|

2004 |

2,9 |

1,3 |

0,462 |

1,69 |

0,601 |

3,113 |

0,045 |

0,073 |

|

2005 |

3,4 |

1,6 |

0,531 |

2,56 |

0,850 |

3,369 |

0,001 |

0,009 |

|

2006 |

3,5 |

1,3 |

0,544 |

1,69 |

0,707 |

3,113 |

0,150 |

0,111 |

|

2007 |

3,6 |

1,4 |

0,556 |

1,96 |

0,779 |

3,196 |

0,163 |

0,112 |

|

Σ |

31,4 |

13,2 |

4,955 |

17,640 |

6,565 |

|

0,531 |

0,524 |

Построена

показательная модель зависимости

выручки предприятия «АВС» от объема

капиталовложений:

РАССЧИТАЕМ:

индекс корреляции:

Связь между объемом капиталовложений и выручкой предприятия в степенной модели очень слабая.

коэффициент детерминации

В показательной модели изменение выручки на 22,30% обусловлено изменением объема капиталовложений, на 77,70% - влиянием факторов, не включенных в модель.

F – критерий Фишера

Проверим значимость уравнения

F(расч.) = 2,297 < F(табл.) = 5,318, т.е. показательное уравнение в целом можно считать статистически незначимым.

Среднюю относительную ошибку аппроксимации:

Ошибка меньше 7%, показательную модель можно считать точной.

Рис. 5

СОСТАВИМ СВОДНУЮ ТАБЛИЦУ ВЫЧИСЛЕНИЙ (таблица 7)

Таблица 7

|

Пар- аметры |

Модель |

|||

|

линейная |

гиперболическая |

степенная |

показательная |

|

|

|

|

|

|

|

|

R>yx> |

0,4735 |

0,4705 |

0,3666 |

0,4723 |

|

R>yx>2 |

0,2242 |

0,2213 |

0,1344 |

0,2230 |

|

F>расч> |

2,31 |

2,27 |

1,24 |

0,78 |

|

A, % |

5,30 |

5,49 |

5,31 |

5,24 |

Все модели имеют примерно одинаковые характеристики. Но большее значение индекса корреляции, коэффициента детерминации, F – критерия Фишера и меньшее значение средней относительной ошибки аппроксимации имеет линейная модель. Т.е. она лучше и точнее из всех построенных моделей описывает зависимость выручки от объема капиталовложений.

Ее можно взять в качестве лучшей для построения прогноза.

СДЕЛАЕМ ПРОГНОЗ НА СЛЕДУЮЩИЕ ДВА ГОДА показателя у

(выручка), если х (объем капиталовложений) увеличивается на 10 % по сравнению с последним годом.

Лучшей

является линейная модель вида

Сначала найдем прогнозные значения показателя х (объем капиталовложений). В 2007 году объем капиталовложений составил 1,4 млн. руб. Следовательно, в 2008 году он составит – 1,4 ∙ 1,1 = 1,54 млн. руб., а в 2009 году - 1,54 ∙ 1,1 = 1,69 млн. руб.

Подставим

прогнозные значения х в уравнение

регрессии

Это будут точечные прогнозы результата у (выручка предприятия).

В 2008 году выручка предприятия составит: 2,028+0,843*1,54 = 3,33 (млн. руб.)

В 2009 году: 2,028+0,843*1,69 = 3,46 (млн. руб.)

Рис. 6

Задание 2

Имеются данные, характеризующие выручку (у, млн. руб.) предприятия «АВС» в зависимости от капиталовложений (х>1>, млн. руб.) и основных производственных фондов (х>2>, млн. руб.) за последние 10 лет (табл. 8)

Таблица 8

|

Время, t |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

|

Выручка, у |

3,0 |

2,9 |

3,0 |

3,1 |

3,2 |

2,8 |

2,9 |

3,4 |

3,5 |

3,6 |

|

Объем

капитало- |

1,1 |

1,1 |

1,2 |

1,4 |

1,4 |

1,4 |

1,3 |

1,6 |

1,3 |

1,4 |

|

Основные |

0,4 |

0,4 |

0,7 |

0,9 |

0,9 |

0,8 |

0,8 |

1,1 |

0,4 |

0,5 |

Построить матрицу коэффициентов парной корреляции. Сделать соответствующие выводы о тесноте связи результата у и факторов х>1> и х>2>. Установить, проявляется ли в модели мультиколлинеарность.

Построить

линейную модель множественной регрессии

;

дать экономическую интерпретацию

параметров b>1> и b>2>.

;

дать экономическую интерпретацию

параметров b>1> и b>2>.

Построить

степенную модель множественной регрессии

;

дать экономическую интерпретацию

параметров β>1> и β>2>.

;

дать экономическую интерпретацию

параметров β>1> и β>2>.

Для каждой из моделей:

найти коэффициент множественной корреляции;

найти коэффициент детерминации;

проверить значимость уравнения регрессии в целом с помощью F – критерия Фишера;

найти среднюю относительную ошибку аппроксимации.

Составить сводную таблицу вычислений; выбрать лучшую модель.

Пояснить экономический смысл всех рассчитанных характеристик.

Найти частные коэффициенты эластичности и β – коэффициенты.

По линейной модели регрессии сделать прогноз на следующие два года показателя у (выручка), в зависимости от х>1> (объема капиталовложений) и х>2> (основных производственных фондов).

РЕШЕНИЕ:

ПОСТРОИМ МАТРИЦУ КОЭФФИЦИЕНТОВ ПАРНОЙ КОРРЕЛЯЦИИ.

Для этого рассчитаем коэффициенты парной корреляции по формуле:

Необходимые расчеты представлены в таблице 9.

-

-

связь между выручкой предприятия Y и объемом капиталовложений Х>1> слабая и прямая;

-

-

связи между выручкой предприятия Y и основными производственными фондами Х>2> практически нет;

-

-

связь между объемом капиталовложений Х>1> и основными производственными фондами Х>2 >тесная и прямая;

Таблица 9

Вспомогательная таблица для расчета коэффициентов парных корреляций

|

t |

Y |

X1 |

X2 |

(y-yср)2 |

(х1-х1ср)2 |

(x2-x2ср)2 |

(y-yср)* |

(y-yср)* |

(х1-х1ср)* |

|

1998 |

3,0 |

1,1 |

0,4 |

0,0196 |

0,0484 |

0,0841 |

0,0308 |

0,0406 |

0,0638 |

|

1999 |

2,9 |

1,1 |

0,4 |

0,0576 |

0,0484 |

0,0841 |

0,0528 |

0,0696 |

0,0638 |

|

2000 |

3,0 |

1,2 |

0,7 |

0,0196 |

0,0144 |

1E-04 |

0,0168 |

-0,0014 |

-0,0012 |

|

2001 |

3,1 |

1,4 |

0,9 |

0,0016 |

0,0064 |

0,0441 |

-0,0032 |

-0,0084 |

0,0168 |

|

2002 |

3,2 |

1,4 |

0,9 |

0,0036 |

0,0064 |

0,0441 |

0,0048 |

0,0126 |

0,0168 |

|

2003 |

2,8 |

1,4 |

0,8 |

0,1156 |

0,0064 |

0,0121 |

-0,0272 |

-0,0374 |

0,0088 |

|

2004 |

2,9 |

1,3 |

0,8 |

0,0576 |

0,0004 |

0,0121 |

0,0048 |

-0,0264 |

-0,0022 |

|

2005 |

3,4 |

1,6 |

1,1 |

0,0676 |

0,0784 |

0,1681 |

0,0728 |

0,1066 |

0,1148 |

|

2006 |

3,5 |

1,3 |

0,4 |

0,1296 |

0,0004 |

0,0841 |

-0,0072 |

-0,1044 |

0,0058 |

|

2007 |

3,6 |

1,4 |

0,5 |

0,2116 |

0,0064 |

0,0361 |

0,0368 |

-0,0874 |

-0,0152 |

|

Σ |

31,4 |

13,2 |

6,9 |

0,684 |

0,216 |

0,569 |

0,182 |

-0,036 |

0,272 |

|

Средн. |

3,14 |

1,32 |

0,69 |

|

|

|

|

|

|

Также матрицу коэффициентов парных корреляций можно найти в среде Excel с помощью надстройки АНАЛИЗ ДАННЫХ, инструмента КОРРЕЛЯЦИЯ.

Матрица коэффициентов парной корреляции имеет вид:

|

|

Y |

X1 |

X2 |

|

Y |

1 |

|

|

|

X1 |

0,4735 |

1 |

|

|

X2 |

-0,0577 |

0,7759 |

1 |

Матрица парных коэффициентов корреляции показывает, что результативный признак у (выручка) имеет слабую связь с объемом капиталовложений х>1>, а с Размером ОПФ связи практически нет. Связь между факторами в модели оценивается как тесная, что говорит о их линейной зависимости, мультиколлинеарности.

ПОСТРОИТЬ

ЛИНЕЙНУЮ МОДЕЛЬ МНОЖЕСТВЕННОЙ РЕГРЕССИИ

Параметры модели найдем с помощью МНК. Для этого составим систему нормальных уравнений.

Расчеты представлены в таблице 10.

Решим систему уравнений, используя метод Крамера:

Таблица 10

Вспомогательные вычисления для нахождения параметров линейной модели множественной регрессии

|

y |

x>1> |

x>2> |

x>1>2 |

x1*x>2> |

x>2>2 |

y*x>1> |

y*x>2> |

|

3,0 |

1,1 |

0,4 |

1,21 |

0,44 |

0,16 |

3,3 |

1,2 |

|

2,9 |

1,1 |

0,4 |

1,21 |

0,44 |

0,16 |

3,19 |

1,16 |

|

3,0 |

1,2 |

0,7 |

1,44 |

0,84 |

0,49 |

3,6 |

2,1 |

|

3,1 |

1,4 |

0,9 |

1,96 |

1,26 |

0,81 |

4,34 |

2,79 |

|

3,2 |

1,4 |

0,9 |

1,96 |

1,26 |

0,81 |

4,48 |

2,88 |

|

2,8 |

1,4 |

0,8 |

1,96 |

1,12 |

0,64 |

3,92 |

2,24 |

|

2,9 |

1,3 |

0,8 |

1,69 |

1,04 |

0,64 |

3,77 |

2,32 |

|

3,4 |

1,6 |

1,1 |

2,56 |

1,76 |

1,21 |

5,44 |

3,74 |

|

3,5 |

1,3 |

0,4 |

1,69 |

0,52 |

0,16 |

4,55 |

1,4 |

|

3,6 |

1,4 |

0,5 |

1,96 |

0,7 |

0,25 |

5,04 |

1,8 |

|

31,4 |

13,2 |

6,9 |

17,64 |

9,38 |

5,33 |

41,63 |

21,63 |

Линейная модель множественной регрессии имеет вид:

Если объем капиталовложений увеличить на 1 млн. руб., то выручка предприятия увеличиться в среднем на 2,317 млн. руб. при неизменных размерах основных производственных фондов.

Если основные производственные фонды увеличить на 1 млн. руб., то выручка предприятия уменьшиться в среднем на 1,171 млн. руб. при неизменном объеме капиталовложений.

РАССЧИТАЕМ:

коэффициент множественной корреляции:

Связь выручки предприятия с объемом капиталовложений и основными производственными фондами тесная.

коэффициент детерминации:

67,82% изменения выручки предприятия обусловлено изменением объема капиталовложений и основных производственных фондов, на 32,18% - влиянием факторов, не включенных в модель.

F – критерий Фишера

Проверим значимость уравнения

Табличное значение F – критерия при уровне значимости α = 0,05 и числе степеней свободы d.f.>1> = k = 2 (количество факторов), числе степеней свободы d.f.>2> = (n – k – 1) = (10 – 2 – 1) = 7 составит 4,74.

Так как F>расч.> = 7,375 > F>табл.> = 4.74, то уравнение регрессии в целом можно считать статистически значимым.

Рассчитанные показатели можно найти в среде Excel с помощью надстройки АНАЛИЗА ДАННЫХ, инструмента РЕГРЕССИЯ.

Таблица 11

Вспомогательные вычисления для нахождения средней относительной ошибки аппроксимации

|

y |

x>1> |

x>2> |

y>расч>. |

y-y>расч> |

А |

|

3,0 |

1,1 |

0,4 |

2,97 |

0,03 |

0,010 |

|

2,9 |

1,1 |

0,4 |

2,97 |

-0,07 |

0,024 |

|

3,0 |

1,2 |

0,7 |

2,85 |

0,15 |

0,050 |

|

3,1 |

1,4 |

0,9 |

3,08 |

0,02 |

0,007 |

|

3,2 |

1,4 |

0,9 |

3,08 |

0,12 |

0,038 |

|

2,8 |

1,4 |

0,8 |

3,20 |

-0,40 |

0,142 |

|

2,9 |

1,3 |

0,8 |

2,96 |

-0,06 |

0,022 |

|

3,4 |

1,6 |

1,1 |

3,31 |

0,09 |

0,027 |

|

3,5 |

1,3 |

0,4 |

3,43 |

0,07 |

0,019 |

|

3,6 |

1,4 |

0,5 |

3,55 |

0,05 |

0,014 |

|

|

|

|

|

|

0,353 |

среднюю относительную ошибку аппроксимации

В среднем расчетные значения отличаются от фактических на 3,53 %. Ошибка небольшая, модель можно считать точной.

Построить

степенную модель множественной регрессии

Для построения данной модели прологарифмируем обе части равенства

lg y = lg a + β>1> ∙ lg x>1> + β>2> ∙ lg x>2>.

Сделаем замену Y = lg y, A = lg a, X>1> = lg x>1>, X>2> = lg x>2>.

Тогда Y = A + β>1> ∙ X>1> + β>2> ∙ X>2> – линейная двухфакторная модель регрессии. Можно применить МНК.

Расчеты представлены в таблице 12.

Таблица 12

Вспомогательные вычисления для нахождения параметров степенной модели множественной регрессии

|

y |

x>1> |

x>2> |

lg x>1> |

lg x>2> |

lg y |

lg2 x>1> |

lg x>1>* lg x>2> |

lg y*lg x>1> |

lg2 x>2> |

lg y* lg x>2> |

|

3,0 |

1,1 |

0,4 |

0,041 |

-0,398 |

0,477 |

0,002 |

-0,016 |

0,020 |

0,158 |

-0,190 |

|

2,9 |

1,1 |

0,4 |

0,041 |

-0,398 |

0,462 |

0,002 |

-0,016 |

0,019 |

0,158 |

-0,184 |

|

3,0 |

1,2 |

0,7 |

0,079 |

-0,155 |

0,477 |

0,006 |

-0,012 |

0,038 |

0,024 |

-0,074 |

|

3,1 |

1,4 |

0,9 |

0,146 |

-0,046 |

0,491 |

0,021 |

-0,007 |

0,072 |

0,002 |

-0,022 |

|

3,2 |

1,4 |

0,9 |

0,146 |

-0,046 |

0,505 |

0,021 |

-0,007 |

0,074 |

0,002 |

-0,023 |

|

2,8 |

1,4 |

0,8 |

0,146 |

-0,097 |

0,447 |

0,021 |

-0,014 |

0,065 |

0,009 |

-0,043 |

|

2,9 |

1,3 |

0,8 |

0,114 |

-0,097 |

0,462 |

0,013 |

-0,011 |

0,053 |

0,009 |

-0,045 |

|

3,4 |

1,6 |

1,1 |

0,204 |

0,041 |

0,531 |

0,042 |

0,008 |

0,108 |

0,002 |

0,022 |

|

3,5 |

1,3 |

0,4 |

0,114 |

-0,398 |

0,544 |

0,013 |

-0,045 |

0,062 |

0,158 |

-0,217 |

|

3,6 |

1,4 |

0,5 |

0,146 |

-0,301 |

0,556 |

0,021 |

-0,044 |

0,081 |

0,091 |

-0,167 |

|

31,4 |

13,2 |

6,9 |

1,178 |

-1,894 |

4,955 |

0,163 |

-0,165 |

0,592 |

0,614 |

-0,943 |

Решаем систему уравнений применяя метод Крамера.

Степенная модель множественной регрессии имеет вид:

В степенной функции коэффициенты при факторах являются коэффициентами эластичности. Коэффициент эластичности показывает на сколько процентов измениться в среднем значение результативного признака у, если один из факторов увеличить на 1 % при неизменном значении других факторов.

Если объем капиталовложений увеличить на 1%, то выручка предприятия увеличиться в среднем на 0,897% при неизменных размерах основных производственных фондов.

Если основные производственные фонды увеличить на 1%, то выручка предприятия уменьшиться на 0,226% при неизменных капиталовложениях.

РАССЧИТАЕМ:

коэффициент множественной корреляции:

Связь выручки предприятия с объемом капиталовложений и основными производственными фондами тесная.

Таблица 13

Вспомогательные вычисления для нахождения коэффициента множественной корреляции, коэффициента детерминации, ср.относ.ошибки аппроксимации степенной модели множественной регрессии

|

Y |

X>1> |

X>2> |

Y >расч.> |

(Y-Y>расч>.)2 |

(Y-Y>ср>)2 |

A |

|

3,0 |

1,1 |

0,4 |

2,978 |

0,000 |

0,020 |

0,007 |

|

2,9 |

1,1 |

0,4 |

2,978 |

0,006 |

0,058 |

0,027 |

|

3,0 |

1,2 |

0,7 |

2,838 |

0,026 |

0,020 |

0,054 |

|

3,1 |

1,4 |

0,9 |

3,079 |

0,000 |

0,002 |

0,007 |

|

3,2 |

1,4 |

0,9 |

3,079 |

0,015 |

0,004 |

0,038 |

|

2,8 |

1,4 |

0,8 |

3,162 |

0,131 |

0,116 |

0,129 |

|

2,9 |

1,3 |

0,8 |

2,959 |

0,003 |

0,058 |

0,020 |

|

3,4 |

1,6 |

1,1 |

3,317 |

0,007 |

0,068 |

0,024 |

|

3,5 |

1,3 |

0,4 |

3,460 |

0,002 |

0,130 |

0,012 |

|

3,6 |

1,4 |

0,5 |

3,516 |

0,007 |

0,212 |

0,023 |

|

31,4 |

13,2 |

6,9 |

|

0,198 |

0,684 |

0,342 |

коэффициент детерминации:

71,06% изменения выручки предприятия в степенной модели обусловлено изменением объема капиталовложений и основных производственных фондов, на 28,94 % - влиянием факторов, не включенных в модель.

F – критерий Фишера

Проверим значимость уравнения

Табличное значение F – критерия при уровне значимости α = 0,05 и числе степеней свободы d.f.>1> = k = 2, числе степеней свободы d.f.>2> = (n – k – 1) = (10 – 2 – 1) = 7 составит 4,74.

Так как F>расч.> = 8,592 > F>табл.> = 4.74, то уравнение степенной регрессии в целом можно считать статистически значимым.

среднюю относительную ошибку аппроксимации

В среднем в степенной модели расчетные значения отличаются от фактических на 3,42 %. Ошибка небольшая, модель можно считать точной.

СОСТАВИМ СВОДНУЮ ТАБЛИЦУ ВЫЧИСЛЕНИЙ (табл. 14)

Таблица 14

|

Параметры |

Модель |

|

|

линейная |

степенная |

|

|

|

|

|

|

Коэффициент множественной корреляции |

0,8235 |

0,8429 |

|

Коэффициент детерминации |

0,6782 |

0,7106 |

|

F – критерий Фишера |

7,375 |

8,592 |

|

Средняя относительная ошибка аппроксимации, % |

3,53 |

3,42 |

В целом модели имеют примерно одинаковые характеристики. Но лучшей считается степенная модель, т.к значение коэффициента корреляции, индекса детерминации, F – критерия Фишера немного больше, а средняя относительная ошибка аппроксимации немного меньше, чем у линейной модели.

НАЙДЕМ ЧАСТНЫЕ КОЭФФИЦИЕНТЫ ЭЛАСТИЧНОСТИ И β – КОЭФФИЦИЕНТЫ

Для нахождения частных коэффициентов эластичности составим частные уравнения регрессии, т.е. уравнения регрессии, которые связывают результативный признак с соответствующим фактором х при закреплении других учитываемых во множественной регрессии на среднем уровне.

и т.д.

и т.д.

Результаты расчетов представлены в таблице 15.

Таблица 15

Вспомогательная таблица для вычисления частных коэффициентов эластичности

|

Y |

X1 |

X2 |

Э(ух1) |

Э(ух2) |

|

3,0 |

1,1 |

0,4 |

0,524 |

-0,135 |

|

2,9 |

1,1 |

0,4 |

0,524 |

-0,135 |

|

3,0 |

1,2 |

0,7 |

0,545 |

-0,262 |

|

3,1 |

1,4 |

0,9 |

0,583 |

-0,364 |

|

3,2 |

1,4 |

0,9 |

0,583 |

-0,364 |

|

2,8 |

1,4 |

0,8 |

0,583 |

-0,311 |

|

2,9 |

1,3 |

0,8 |

0,565 |

-0,311 |

|

3,4 |

1,6 |

1,1 |

0,615 |

-0,484 |

|

3,5 |

1,3 |

0,4 |

0,565 |

-0,135 |

|

3,6 |

1,4 |

0,5 |

0,583 |

-0,174 |

Бета коэффициент рассчитываем по формуле:

- среднее

квадратическое отклонение.

- среднее

квадратическое отклонение.

Необходимые вычисления для расчета СКО представлены в таблице 9.

Если объем капиталовложений увеличить на величину своего СКО, т.е. 0,147 млн. руб., то выручка предприятия увеличится на 1,302 величины своего СКО, т.е. на 1,302 * 0,262 = 0,341 млн. руб.

Если основные производственные фонды увеличить на величину своего СКО, т.е. на 0,239 млн. руб., то выручка предприятия уменьшится на 1,068 своего СКО, т.е. на 1,068 * 0,262 = 0,280 млн. руб.

ПО ЛИНЕЙНОЙ МОДЕЛИ РЕГРЕССИИ СДЕЛАЕМ ПРОГНОЗ НА СЛЕДУЮЩИЕ ДВА ГОДА показателя у (выручка), в зависимости от х>1> (объема капиталовложений) и х>2> (основных производственных фондов).

Прогнозные значения факторов можно получить, используя метод прогнозирования с помощью среднего абсолютного прироста:

,

,

где

- средний абсолютный прирост, рассчитываемый

по формуле:

- средний абсолютный прирост, рассчитываемый

по формуле:

;

;

k – период упреждения;

n – количество наблюдений.

,

тогда

,

тогда

Х>1, 11> = 1,4 + 1 ∙ 0,0333 = 1,4333 (млн.руб.)

Х>1, 12> = 1,4 + 2 ∙ 0,0333 = 1,4667(млн.руб.)

Х>2, 11> = 0,5 + 1 ∙ 0,0111 = 0,5111

Х>2, 12> = 0,5 + 2 ∙0,0111 = 0,5222

Составляем вектор прогнозных значений факторов:

.

.

Вычислим точечные прогнозы поведения выручки предприятия на моменты времени t = 11 и t = 12. Для этого подставим прогнозные значения факторов в уравнение регрессии.

(млн. руб.)

(млн. руб.)

(млн. руб.)

(млн. руб.)

Для получения

интервального прогноза

рассчитываем доверительные интервалы,

используя величину отклонения от линии

регрессии (U):

рассчитываем доверительные интервалы,

используя величину отклонения от линии

регрессии (U):

,

,

Операции с матрицами осуществим в среде Excel с помощью встроенных математических функций МУНОЖ и МОБР.

Среднее квадратическое отклонение расчетных значений от фактических:

Коэффициент Стьюдента t>α> для m = 10 – 2 – 1 = 7 степеней свободы и уровня значимости α = 0,05 равен 2,36.

U(11) = 0,1773 ∙ 2.36 ∙ 0,61610,5 = 0,329

U(11) = 0,1773 ∙ 2.36 ∙ 0.74810,5 = 0,362

Результаты вычислений представим в виде таблицы.

Таблица 16

|

Шаг |

Точечный прогноз, млн. руб. |

Нижняя граница, млн. руб. |

Верхняя граница, млн. руб. |

|

11 |

3,6121 |

3,2829 |

3,9412 |

|

12 |

3,6763 |

3,3136 |

4,0390 |

Список литературы:

Доугерти К. Введение в эконометрику. – М.: Инфра – М, 2001. – 402 с.

Катышев П. К., Пересецкий А. А. Сборник задач к начальному курсу эконометрики. – М.: Дело, 1999. – 72 с.

Практикум по эконометрике: Учеб. пособие; Под ред. И. И. Елисеевой. – М.: Финансы и статистика, 2001. – 192 с.

Тутыгин А.Г., Амбросевич М.А., Третьяков В.И. Эконометрика. Краткий курс лекций. Учебное пособие. – М.-Архангельск, Издательский дом «Юпитер», 2004. – 54 с.

Эконометрика: Учеб. пособие; Под ред. И. И. Елисеевой. – М.: Финансы и статистика, 2001. –245 с.