Оценка конкурентоспособности сети парфюмерно-косметических магазинов Л'Этуаль

Содержание

Введение

1. Конкурентоспособность и оценка конкурентной среды фирмы

1.1 Конкурентоспособность

1.2 Оценка конкурентной среды

2. Оценка конкурентной среды сети Л’Этуаль

2.1 Общая характеристика рынка

2.2 Конкурентная среда и конкурентоспособность специализированной сети Л’Этуаль

3. Рекомендации по повышению конкурентоспособности сети Л’Этуаль

Заключение

Использованная литература

Введение

В условиях современной рыночной экономики человек, независимо от того, является он покупателем или производителем какой-либо продукции, должен быть ознакомлен с ситуацией, сложившейся на рынке. В первую очередь это касается, естественно, производителей товара, а также людей, которые хотят создавать свой бизнес в этой отрасли, так как для этого необходимо знать, что и кому нужно продавать. Другими словами, производитель должен знать, какой именно товар хотят видеть потребители, сколько он должен стоить, а также где, как и кем продаваться.

Данная работа посвящена исследованию розничной сети парфюмерно-косметических магазинов Л’Этуаль и поиском путей повышения ее конкурентоспособности. Целью исследования является выявление преимуществ и недостатков сети Л’Этуаль, а также проблем, стоящих перед ней.

Тема эта особенно актуальна в настоящий момент – российские потребители практически пришли к европейскому уровню цивилизованной розницы, уже более настроены на продукцию уровня люкс и милд-маркет. В настоящее время на российском парфюмерно-косметическом рынке происходит уход от торговли на открытых рынках, где продавалась преимущественно продукция масс-маркета (дешевая парфюмерия и косметика). Это свидетельствует о переходе на более цивилизованный уровень розничных продаж, близкий к европейскому.

Также для российского потребителя немаловажную роль играет брэнд. Потребители предпочитают покупать продукцию с известным именем, либо именную парфюмерию («Анжелика Варум», «Marussia» от В. Зайцева, «Лариса Долина», одеколон «Мэр» от Ю. Лужкова, «Valentin Yudashkin», туалетная вода «Мария Шарапова», «de Leri» от певицы Валерии и другие).

В продаже парфюмерной и косметической продукции большую роль играет организация способа продажи (прямые продажи, продажи в специализированных магазинах, Интернет-продажи) и сервис. Последнее имеет наиболее важное значение в продукции милд-маркета и селективной парфюмерии. В данном случае есть необходимость уделить особое внимание созданию условий для удобств покупателя – наличие пробников на весь ассортимент продукции, система скидок, специально обученные консультанты.

В этих условиях у сети Л’Этуаль есть все шансы добиться огромного успеха на российском парфюмерно-кометическом рынке.

Сеть Л’Этуаль в настоящий момент является лидером по количеству магазинов и объемам продаж. Но тем не менее, перед ней стоит важная проблема – не все ее магазины рентабельны, и у нее не хватает средств на расширение.

Данная работа позволит получить представление о состоянии рынка парфюмерии и косметики в целом, а также о проблеме сети Л’Этуаль и путях ее решения.

1. Конкурентоспособность и оценка конкурентной среды фирмы

Конкурентоспособность

Чтобы товар представлял интерес для покупателя, он должен обладать определенными технико-эксплуатационными и экономическими параметрами. Условием приобретения товара, совершения покупки является соответствие этих параметров основным характеристикам неудовлетворенной потребности потребителя. В процессе покупки покупатель осуществляет выбор товара, устанавливает отличительные признаки, характеризующие конкурентное превосходство данного товара над аналогичными по значению товарами конкурентов, находящимися на рынке. Приобретая товар, покупатель тем самым оценивает его привлекательность, возможную степень удовлетворения своей конкретной потребности и свою готовность нести затраты, связанные с приобретением и использованием данного товара.

Совокупность качественных и стоимостных характеристик товара, способствующих созданию превосходства данного товара перед товарами-конкурентами в удовлетворении конкретной потребности покупателя, определяет конкурентоспособность товара.

По степени конкурентоспособности товара производитель может судить о целесообразности вывода данного товара на национальный рынок. Конкурентоспособность характеризует способность товара быть купленным в числе первых на рынке среди товаров-конкурентов. А покупателю конкурентоспособность товара раскрывает уровень привлекательности данного товара и степень его конкурентных преимуществ.

Как отмечалось выше, конкурентное преимущество – это те характеристики, свойства товара, которые создают для предприятия определенное превосходство над своими конкурентами, а для потребителя – оптимальное сочетание потребительских характеристик товара. Превосходство оценивается в сравнении, поэтому является относительной характеристикой и обусловливается различными факторами. Ж.-Ж. Ламбен факторы превосходства группирует в две широкие категории – внешнее и внутреннее конкурентное преимущество, которые характеризуют конкурентоспособность товара и фирмы. Внешнее конкурентное преимущество отражает «рыночную силу» товара, которая обусловливает возможность его продажи по более высокой цене, чем аналогичного товара конкурента, и удовлетворения ожиданий покупателей, недовольных существующими товарами. Внутреннее конкурентное преимущество базируется на превосходстве в отношении издержек производства, на более высокой производительности, когда себестоимость товара ниже, чем у конкурента.

Таким образом, конкурентоспособность товара может рассматриваться как степень привлекательности товара для потребителей, которая определяет возможность удовлетворения целого комплекса их требований. Покупатель обосновывает выбор товара, оценивая полезный эффект от его использования и расходы, связанные с его покупкой и эксплуатацией. Поэтому конкурентоспособность товара определяется путем сравнения потребителем цены, качества и уровня сервиса, который может быть ему предоставлен до и после покупки товара. Сравнению подлежит также такой показатель, как уровень маркетингового окружения (сопровождения) товара, т.е. состояние расширенных характеристик товара (маркетинг-логистика, сервис, гарантии, реклама, имидж, упаковка, брэндинг и т.д.).

Классификационную схему, отражающую факторы привлекательности товара и его конкурентоспособности, можно представить в виде цепочки: цена – качество – сервис – маркетинговое окружение (табл. 1).

Как видно, конкурентоспособность обусловливается качественными и стоимостными факторами, которые могут быть достаточно полно охарактеризованы с помощью системы качественных, экономических и маркетинговых показателей (рис. 1).

Таблица 1. Основные факторы конкурентоспособности товара

|

Фактор |

Характеристика критериев |

|

Цена |

Соотношение уровня цены с ценами основных конкурентов. Развитость системы дифференциации цен в зависимости от соотношения спроса и предложения, а также политики конкурентов. Привлекательность для потребителей системы скидок |

|

Качество |

Технико-эксплуатационные характеристики продукции (функциональность, надежность, удобство эксплуатации и т.д.). Престижность, дизайн, экологичность товара |

|

Сервис |

Качество поставки товара. Уровень торгового обслуживания. Наличие запасных материалов и центров по сервисному обслуживанию |

|

Маркетинговое окружение |

Уровень организации маркетинг-логистики. Эффективность рекламных мероприятий. Уровень дизайна и содержательности упаковки. Разработанность брэндинга товара. Уровень гарантийного обслуживания покупателей до и после приобретения товара. Возможность покупки товара с помощью средств мультимедиатехнологий |

Качественные показатели конкурентоспособности характеризуют свойства товара, его характеристики с точки зрения готовности товара удовлетворять конкурентную потребность.

Качество товара – это совокупность свойств, обусловливающих его пригодность удовлетворять определенные потребности в соответствии с назначением. Качество товара проявляется в потреблении. Оценивая качество товара, потребитель опосредует степень полезности этого товара как потребительной стоимости.

Свойство товара может проявляться при его создании и при эксплуатации. Свойства могут характеризовать товар как объект проектирования, как объект производства и как объект потребления, эксплуатации.

Основные составляющие качества различаются в зависимости от того, рассматривается ли качество товара или качество услуг. Качество товара включает следующие составляющие: функциональное соответствие;

дополнительные функции; соответствие нормам и стандартам; долговечность; надежность; сервис; эстетичность; восприятие (репутация, имидж).

Качество услуги включает следующие факторы: компетентность фирмы; надежность деятельности и обязательность фирмы; отзывчивость и внимательность сотрудников; доступность коммуникаций и общения; быстрое понимание потребностей клиента; безопасность обслуживания (в юридическом, финансовом и моральном отношениях); представительность инфраструктуры фирмы и культура обслуживания.

Количественные характеристики какого-либо свойства товара, определяющие качество, называются показателями качества.

Конкурентоспособность товара характеризует не само по себе его качество, а степень соответствия качества данного товара показателям качества аналогичного по назначению товара конкурента. Таким образом, оценка конкурентоспособности товара подразумевает сопоставление значений показателей качества товара фирмы с показателями качества товара конкурента. В связи с этим качественные показатели конкурентоспособности товара подразделяются на классификационные и оценочные.

Классификационные показатели раскрывают свойства товара, которые определяют его назначение, область применения и условия использования.

Оценочные показатели характеризуют свойства товара, которые определяют его качество. Оценочные показатели используются для анализа соответствия параметров продукции технологическим требованиям и стандартам, а также для установления степени соответствия товара, его свойств конкретной потребности.

Оценка соответствия параметров продукции технологическим требованиям и стандартам, как правило, осуществляется на стадии производства и аттестации товара. Поэтому эту группу оценочных показателей можно условно назвать нормативно-производственной.

Оценка соответствия свойств товара конкретной потребности производится чаще в процессе использования товара. Поэтому эту группу оценочных показателей условно можно называть консументной (от англ., consume – потреблять).

Консументные оценочные показатели имеют особое значение в системе комплексной оценки конкурентоспособности товара. Они обычно подразделяются на групповые и конкретные показатели. Среди групповых показателей выделяют функциональные, надежностные, эргономические и эстетические.

Функциональные оценочные показатели включают, например, такие единичные показатели, как совершенство выполнения основной функции, универсальность применения, совершенство выполнения вспомогательных функций.

Надежностными оценочными показателями являются безотказность, долговечность, ремонтопригодность, сохраняемость.

Эргономические оценочные показатели объединяют такие конкретные показатели, как гигиенические, антропометрические, физиологические, психофизиологические, психологические.

В группу эстетических оценочных показателей включают такие конкретные показатели, как рациональность формы, художественная ценность, целостность композиции, совершенство и стабильность товарного вида.

Экономические показатели конкурентоспособности товара должны оценивать цену потребления, т.е. затраты потребителя, необходимые для удовлетворения его потребности. Они включают затраты на приобретение товара и затраты по эксплуатации товара. Цена потребления (Ц>п>) складывается из рыночной цены товара (Ц>т>), а также расходов, связанных с эксплуатацией (Ц>э>), использованием этого товара в период его жизненного цикла:

Ц>п> = Ц>т> + Ц>э>

Принимая решение о покупке, покупатель обращает внимание не только на цену товара, но и на то, во сколько обойдется ему эксплуатация, содержание этого товара в процессе его использования. Установлено, например, что расходы по эксплуатации многих видов товаров во много раз превосходят цену, по которой их приобретают. Так, рыночная цена грузового автомобиля составляет лишь 15% общих расходов по его эксплуатации, магистрального самолета – 10%, а трактора – 20%.

Поэтому, определяя уровень конкурентоспособности товара, следует учитывать затраты потребителя по приобретению и эксплуатации товара, а не только сравнивать товары по степени их соответствия конкретным потребностям.

Затраты по эксплуатации товара в общем случае включают: затраты по обслуживанию товара (изделия, установки, прибора); расходы на топливо, электроэнергию, сырье и материалы; затраты на текущий ремонт; затраты на сервисное обслуживание по окончании гарантийного срока; расходы, связанные с оплатой налогов; затраты на страхование товара; затраты по утилизации отходов, которые могут появиться при эксплуатации товара и оказывать негативное влияние на окружающую среду.

Цена товара не полностью отражает единовременные затраты потребителя по приобретению товара, так как при ее определении не всегда учитываются затраты по транспортировке товара от места покупки до места его установки или эксплуатации, не включаются расходы по его хранению, по оплате труда за монтаж и установку товара, приведение его в работоспособное состояние.

Таким образом, единовременные затраты по приобретению товара складываются из цены товара, затрат по транспортировке, хранению товара, стоимости технической информации и инструкций с учетом их перевода на национальный язык (для импортных товаров), затрат по установке, монтажу и приведению товара в работоспособное состояние.

Однако бывают и исключения, когда, например, фирмы в цену товара включают почти все дополнительные единовременные затраты, обеспечивая высокий уровень сервисного обслуживания до и после приобретения товара. В отдельных случаях предприятия все дополнительные единовременные затраты берут на себя и тем самым создают благоприятные условия для реализации своих товаров. Эти затраты компенсируются дополнительной прибылью, получаемой за счет увеличения объема продаж товара.

Маркетинговые показатели характеризуют уровень осуществленных или осуществляемых затрат предприятия на обеспечение маркетингового окружения товара, что создает известность товару и его марке, привлекаемым поставщикам и дистрибьюторам, а также имидж товара. Для анализа конкурентоспособности товара определяют и сравнивают структуру маркетинговых показателей для своего товара и товара конкурентов.

По своему содержанию маркетинговые показатели относятся к экономическим показателям, однако ввиду их особой значимости для формирования товарной политики предлагается условно выделять их в отдельную самостоятельную группу.

Таким образом, конкурентоспособность товара – относительный показатель, который отражает отличие характеристик данного товара от характеристик товара-конкурента как по степени соответствия конкретной общественной потребности, так и по затратам, связанным с производством товара, его маркетинговым сопровождением и использованием (эксплуатацией). Показатель конкурентоспособности товара не тождествен показателю уровня качества товара. Дело в том, что при оценке качества товара сравниваются однородные товары, тогда как при оценке конкурентоспособности возможно сопоставление и неоднородных товаров, различающихся только способами удовлетворения одной и той же потребности. При этом следует иметь в виду, что конкурентоспособность товара обеспечивается на протяжении всего жизненного цикла товара и должна.

1.2 Оценка конкурентной среды

В условиях постоянно меняющегося состояния маркетинговой среды предпринимательские структуры оказываются в сфере конкуренции, которая может быть функциональной, видовой и маркетинговой.

Конкуренция рассматривается как фактор, регулирующий соответствие частных и общественных интересов, как «невидимая рука» рынка (А. Смит), уравнивающая кормы прибыли в целях оптимального распределения труда и капиталa. Конкуренция – один из сущностных признаков рынка, форма взаимного соперничества субъектов маркетинговой системы и механизм регулирования осуществленного производства. Как общественная форма взаимодействия субъектов конкуренция выступает предпосылкой реализации индивидуальных экономических интересов каждого субъекта, вовлеченного в борьбу между двумя более или менее четко обозначенными соперниками по бизнесу.

Конкуренция выступает также инструментом в устранении и предотвращении монополий.

Для маркетолога важно видеть в конкуренции процесс соперничества между объектами рынка (юридическими или физическими), которые осуществляют предпринимательскую деятельность и заинтересованы в достижении аналогичных целей. В маркетинге такой целью является максимизация прибыли за счет завоевания предпочтений потребителей. Смысл конкурентной борьбы заключается в завоевании конкретных потребителей, пользующихся услугами конкурентов, не в действиях против предприятий-соперников. Но, чтобы выиграть в конкурентной борьбе, нужно обладать определенным преимуществом на рынке, уметь создать факторы превосходства над конкурентами в сфере потребительских характеристик товара и средств его продвижения на рынке.

В целях своевременного наличия приоритетов и эффективной стратегии, в наибольшей степени соответствующей тенденциям развития рыночной ситуации основанной на сильных сторонах деятельности предприятия, любая фирма должна постоянно осуществлять текущий контроль и анализ конкурентного преимущества (превосходства) на рынке, на котором она и конкурирующая фирмы предлагают аналогичные по потребительскому спросу товары или услуги.

Распознавание, определение характера, признаков, выявление причин отклонений в состоянии конкурентной среды осуществляются с помощью диагностики, которая является средством, методом и инструментарием всестороннего исследования маркетинговых и, в частности, конкурентных отношений. Как отрасль знаний диагностика включает теорию и методы организации процессов диагноза, а также принципы построения средств диагноза, классификацию возможных отклонений характеристик конкурентной среды. Выделяют три формы организации процесса установления оценки – аналитическую, экспертную и диагностику на модели, т.е. имитационную.

Аналитической диагностикой называют процесс установления диагноза с помощью бесконтактных методов при использовании маркетинговой, статистической информации и методов конкурентного анализа, типологий, анализа конкурентных карт (ретроспективных и перспективных).

Экспертная диагностика базируется на информации для целей диагноза, поученной контактными методами, посредством проведения специальных экспертных и социоэкономических опросов в ходе полевых исследований.

Имитационная (модельная) диагностика позволяет получить информацию об объекте диагноза путем имитационного моделирования. В условиях активной информатизации маркетинговых решений на базе Интернета имитационное моделирование может получить более широкие возможности. Хотя моделирование конкурентной ситуации – достаточно сложная задача.

Результатом диагностики должен быть диагноз, т.е. определение и описание текущего и перспективного состояния конкурентной среды. На основе установленного диагноза маркетолог разрабатывает маркетинговые мероприятия для улучшения или усиления потенциала конкурентного преимущества фирмы. Организация и проведение диагностики конкурентной среды осуществляются с использованием методов и инструментария маркетинговых исследований. Постановка диагноза конкурентной среды должна базироваться на сравнении. Результаты диагностики необходимы для формирования маркетинговой информации и разработки политики конкуренции фирмы.

Диагностика как процесс выявления сильных и слабых сторон как своей фирмы, так и фирм конкурентов дает возможность избежать антагонистических конфликтов в процессе взаимодействия конкурентов и более эффективно планировать и использовать свои силы и ресурсы.

Концепция конкурентного преимущества должна базироваться на упреждающем, превентивном характере тактических и стратегических действий фирмы в конкурентной среде. Пассивная стратегия, т.е. стратегия следования за конкурентами, обычно, как показывает практика, является началом ухода с позиций прямой конкуренции, а значит, ухода на сегменты рынка, малопривлекательные для конкурентов. В отдельных случаях пассивный путь, т.е. проявление во взаимоотношениях с конкурентами принципа «не мешать друг другу», может быть оправдан, В то же время не следует забывать, что отсутствие конкурентных преимуществ – верный путь к банкротству.

Главными направлениями обеспечения конкурентного преимущества фирмы являются: концентрация ресурсов фирмы для упреждения действий конкурентов, удерживание инициативы в конкурентной борьбе, обеспечение ресурсного потенциала для достижения поставленных целей, разработка гибкой системы планирования деятельности фирмы на рынке путем обоснования эффективной стратегии взаимодействия с конкурентами.

Диагностика конкурентной среды включает следующие этапы:

1) выявление перечня фирм, находящихся на целевом или новом рынках;

2) сбор исходной информации;

3) приведение стоимостных и финансовых показателей к сопоставимому виду;

4) определение типа выбранного рынка (рынок продавца, рынок покупателя);

5) расчет характеристик, отражающих состояние рынка;

6) определение рыночных долей фирмы на конец базисного и анализируемого периодов;

7) построение таблицы рыночных долей фирм и расчет средней рыночной доли, приходящейся на одну фирму;

8) расчет обобщенных характеристик интенсивности конкуренции;

9) оценка степени монополизации рынка;

10) факторный анализ динамики рыночных долей конкурентов;

11) выбор вида статистического распределения рыночных долей:

12) формирование групп фирм, находящихся на рынке, и расчет средней рыночной доли, приходящейся на группу;

13) расчет темпа прироста рыночной доли каждой группы фирм;

14) построение конкурентной карты рынка;

15) выявление типовых стратегических положений фирм на рынке;

16) ситуационный анализ и прогнозирование стратегии конкуренции фирмы на данном рынке.

Оценку конкурентной среды, деятельности конкурентов следует считать важнейшим звеном всего процесса маркетинговых исследований, так как она является условием, гарантией успеха товара, технологий, услуг, предлагаемых фирмой на рынке.

2. Оценка конкурентной среды сети Л’Этуаль

2.1 Общая характеристика рынка

Рост благосостояния российского населения естественным образом сказывается на объемах текущего, повседневного потребления. До последнего времени российский рынок парфюмерно-косметической продукции переживал настоящий бум. Его объем оценивается в 6 млрд. долларов, а среднегодовые темпы роста еще недавно составляли 15–20%. Эти показатели резко выделяют Россию на фоне стагнирующих рынков Запада. Так, во Франции и Великобритании темпы роста объемов потребления ПКП не превышают 3% в год, а в Германии – 1,3%.

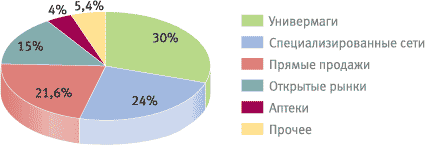

Продолжает укреплять свои позиции цивилизованная розница. По итогам минувшего года наибольшее число продаж парфюмерно-косметических товаров пришлось на долю универмагов – 30% от общего объема. Но все настойчивее наступают специализированные сети, которым в 2007 г. досталось 24%. При этом число последних заметно увеличилось за счет прихода новых игроков, среди них известная французская сеть Sephora, открывшая 5 магазинов в Москве и Санкт-Петербурге. Претендуют на звание лидеров рынка и салоны, приобретающие все большую популярность с точки зрения распространения парфюмерии.

Рис. 1. Динамика объемов российского парфюмерно-косметического рынка в 1995–2007 гг.

Среди оценок показателей роста рынка парфюмерии и косметики от разных маркетинговых агентств и экспертов демонстрируют значительные расхождения. Главной причиной этому является, по всей видимости, сохранение существенного «пласта» теневого рынка, который не поддается точным оценкам ни официальной статистики, ни экспертного сообщества.

За последние 5 лет рост продаж парфюмерии и косметики в России ежегодно увеличивался на 15–20%, а предельную емкость отечественного рынка эксперты оценивают в $15–18 млрд. По мнению экспертов ассоциации «Старая крепость», годовой рост рынка парфюмерии и косметики в России составляет примерно 20–25% (в Европе – только 2). В 2007 году объем рынка вышел на уровень $6,2 млрд., а рост составил 15% по сравнению с 2006 г.

Однако эксперты практически единодушны во мнении, что на сегодняшний день темпы роста рынка уже снижаются, и в дальнейшем, по некоторым оценкам, могут снизиться до 1–5% в год. По некоторым прогнозам, уже в текущем 2008 году рост парфюмерно-косметического рынка сократится с привычных 15% до 5%. Соответственно, российский рынок приближается к тому, чтобы развиваться по общемировому сценарию.

Снижение темпов роста обусловлено естественными причинами. Главная заключается в том, что спрос на качественную парфюмерию и косметику, стартовавший в начале 90-х, сейчас практически удовлетворен, а потребительский потенциал реализован – даже нынешний рост доходов не позволяет населению продолжать увеличивать траты на парфюмерию и косметику.

Таким образом, потенциал российского рынка пока еще далеко не реализован полностью. Россияне расходуют на эти цели в пять раз меньше, чем жители других европейских стран: по данным компании «КОМКОН Груп», в бюджете российских женщин расходы на парфюмерию и косметик занимают порядка 6%. Однако даже самые скромные оценки роста российского рынка косметики и парфюмерии все равно больше, чем те же показатели в Европе (3%). В некоторых западных странах рост продаж не дотягивает и до 1,5%. В Германии и Франции, например, показатель роста парфюмерного рынка не выше 0,3–1,3%.

Рис. 3. Расходы на парфюмерию и косметику в разных странах мира (в месяц, в $, 2007 г.).

Российский рынок косметики и парфюмерии уже стал одним из крупнейших рынков Европы. Суммарный объем мирового парфюмерно-косметического рынка в 2006 году оставил $202 млрд., объем европейского парфюмерно-косметического рынка – $54,353 млрд. Объем российского рынка парфюмерии и косметики в 2006 году насчитывал $ 4,685,2–5204,4 млн. В 2007 году объем рынка составил $6,2 млрд. долл., что на 15% превышает показатель 2006 года и оправдывает самый верхний уровень прогнозов ($ 5060,6–5985,0 млн.). По объему рынка Россия оказалась на пятом-шестом месте в Старом Свете после Германии, Франции, Британии, Италии и Испании (с которой Россия уже практически сравнялась).

Рис. 4. Соотношение объемов российского, европейского и мирового рынков косметики и парфюмерии в 2007 г.

Как уже было отмечено, показатели оценок и прогнозов существенно варьируются, однако стагнации рынка пока никто не ждет. Потенциал для роста по-прежнему существует. В 2007 г. рынок продемонстрировал 15% роста, что является достаточно высоким показателем по сравнению со средними мировыми. Однако, по мнению экспертов, этот год стал последним, когда российский парфюмерно-косметический рынок продемонстрировал столь высокие темпы развития. До сих пор его бурный рост был обусловлен довольно плачевным состоянием, в котором находилась отрасль после перестройки и кризиса 1998 г., да и экономика страны в целом: предприятия закрывались, рушилась привычная структура торговли. Однако сейчас рынок уже достаточно насытился. Кроме того, теперь ему придется развиваться в более жестких условиях. В частности, в связи с повышением цен на энергоносители, которое неминуемо при вступлении России в ВТО, наверняка удорожится процесс производства косметической и парфюмерной продукции.

Но даже при замедлении темпов роста, считают специалисты, в среднесрочном периоде на рынке сохранится положительная динамика развития. Существенным явлением на рынке является качественное изменение культуры потребления косметики. Эстетические вкусы меняются и становятся все более взыскательными. Если раньше люди обращались к такой продукции скорее в целях соблюдения гигиены, а в косметических целях ей пользовались в большинстве своем молодые женщины, то сейчас заметная доля мужчин, подростков и пожилых людей переключилась на потребление самой разнообразной косметики известных марок.

Кроме всего, тенденции рынка обуславливают закономерные изменения: за последние годы на парфюмерно-косметическом рынке изменилось соотношение Москва-регионы: если в 1999 г. 80% продаж приходилось на Москву, 10% на Петербург и 10% на регионы, то сегодня это соотношение (столицы и регионы) – примерно 50/50.

Доля отечественных производителей в последние годы постоянно сокращается: если в 1999-м они занимали 70% рынка, то по итогам 2007-года смогли удержать лишь 40% (по данным ЭМГ «Старая крепость»). Лидируют западные компании Avon, Oriflame, Procter & Gamble. Из российских компаний в топ-10 входят «Калина» и «Новая заря».

Рынок уже достиг определенной степени развития, и существующая система дистрибуции (посредничества) рискует стать фактором стагнации, если не будет динамично предлагать инновационные схемы распространения и продажи продукции. По некоторым оценкам, система дистрибуции находится под угрозой исчезновения. Сейчас розничным операторам гораздо выгоднее работать с производителями напрямую, тем более что многие из них открыли свои представительства в России. Если до прошлого года дистрибуторы могли диктовать свои условия и определять политику на рынке, то сейчас условия диктует розница.

Отношения между поставщиками, дистрибуторами и ритейлерами на косметическом рынке становятся все жестче. Среднее звено этой цепочки в лице дистрибутора с начала своего возникновения (1990-е гг.) чувствовало себя достаточно уверенно. Кульминация пришлась на 2000 год, когда производитель опосредованно, через дистрибутора, стал практически давить на розницу, диктуя цены и условия поставки. Однако этот этап длился недолго. В 2003 году ситуация в корне изменилась. Экономическая ситуация в стране стабилизировалась (политика государства понятна, таможенные и налоговые правила известны, правила игры на рынке также сформировались), и постепенно западные производители начали работать самостоятельно. Таким образом, из вчерашнего партнера дистрибутор превратился в некий барьер, отделяющий западного производителя от крупных розничных сетей.

Компания L’Oreal одна из первых начала работать в России через собственное представительство, и вскоре ее примеру последовали и другие западные компании. Свои представительства уже есть у Chanel, Clarins Group (марки Clarins, Thierry Mugler), Estee Lauder Lachen (марки Estee Lauder и Clinique), Cosmopolitan Cosmetics (марки Gucci и Escada), Antonio Puig (Paco Rabanne, Carolina Herrera).

В таких условиях российским дистрибуторам ничего не остается делать, как развивать собственную розничную торговлю, тем более что у большинства из них (как, скажем, у «Парфюм-Стандарта») достаточно развитая региональная сеть. А компания «Арбат Престиж», например, раньше других отказалась от оптового бизнеса и сделала ставку на развитие розничной сети – магазинов «Арбат Престиж».

Таким образом, дистрибуторы к этим переменам подготовились заранее. Внешне их действия сходны только в одном – все компании взялись за строительство торговорозничной инфраструктуры, хотя преуспели в этом в разной степени. Но в остальном, каждая из них предпочла выстраивать свою линию обороны.

Hermitage & Star Beaute (входит в группу Luxe-Holding) – один из самых крупных импортеров парфюмерии. Ближе всех к ней две компании: IFD (дистрибуторское подразделение группы «Курс»), и «Единая Европа – Холдинг». По оценкам самих участников, эти структуры контролируют примерно половину продаж селективной косметики в России.

Доминирующее положение Hermitage & Star Beaute заняла в 1999 году, когда ей удалось перехватить дистрибуцию шести селективных марок группы L’Oreal (Lancome, Armani, Guy Laroche, Cacharel и др.) у швейцарской фирмы Temtrade – прежнего дистрибутора этой продукции. Затем акционеры группы выстроили небольшую сеть Rivoli и в декабре 2002 года первыми из игроков на рынке парфюмерии класса люкс нашли для нее стратегического инвестора – немецкую компанию Douglas-Holding. Ей принадлежит одноименная сеть приблизительно из 750 парфюмерных магазинов с оборотом в $1,4 млрд. в год. В результате слияния появилась компания Douglas-Rivoli, управляющая сейчас 14 одноименными бутиками.

Трансформирует свой бизнес и группа «Курс». На месте дистрибуторской компании Cofidec, ранее входившей в «Курс», недавно выросла новая структура – IFD. Теперь она вместо Cofidec займется дистрибуцией 30 брендов, из которых самыми продаваемыми остаются марки Davidoff, Burberry и S.T. Dupont. Но хитом продаж в этой сети стали не марки из дистрибуторского портфеля «Курса», а Christian Dior, которую поставляет Seldico.

Параллельно с занятием дистрибуторским бизнесом выстраивалась розничная сеть «Л'Этуаль».

И, наконец, третий сильный игрок – компания «Единая Европа-Холдинг». В первую тройку эта компания вошла в 1999 году, когда «Арбат Престиж», решив сосредоточиться исключительно на развитии розницы, полностью передал ей свой дистрибуторский бизнес. За строительство собственных магазинов (сеть Ile de Beaute) «Единая Европа» взялась позже других и, судя по всему, не предпринимала пока попыток объединять свою розницу с иностранными ритейлерами.

На первый взгляд может показаться, что «Единая Европа», оставшись сегодня без стратегических инвесторов, завтра лишится и главных активов в виде своего марочного портфеля. Но при ближайшем рассмотрении оказывается, что компания надежно защитила свой бизнес. Не случайно именно «Единой Европе» поручено презентовать парфюмерию под знаменитым французским брендом Louis Feraud.

2.2 Каналы сбыта

В 2007 году продолжился процесс перераспределения каналов дистрибуции парфюмерии и косметики в пользу универмагов, специализированных магазинов и «магазинов возле дома» (дрогери) за счет ухода косметики с открытых рынков. Среди специализированных магазинов и универмагов особенно активно ведется борьба за покупателя, сопровождающаяся высокими темпами роста расходов на рекламу и PR, а также на программы привлечения и удержания клиентов.

По итогам 2007 года наибольшее число продаж парфюмерии и косметики пришлось на долю универмагов – 30% от общего объема и на специализированные сети 24% – (см. диаграмму 3). Еще в 2005 году на открытые рынки приходилось 20,4% всех продаж, в 2006-м их доля уменьшилась до 16%, а в 2007 году составила 15%. Совокупная доля универмагов, специализированных сетей и аптек увеличилась с 51,9% в 2005-м и 55% в 2006 до 58,9% в 2007 году.

Рис. 5. Удельный вес каналов дистрибуции на российском парфюмерно-косметическом рынке (2007 г.)

Универмаги

Для потребителя преимуществом покупок в универмагах является возможность закупить в одном месте все необходимое – продукты, косметику, бытовую химию, в последнее время и одежду. Естественно, что речь идет о покупках сегмента масс-маркет.

Специалисты полагают, что доля продаж на открытых рынках будет уменьшаться и дальше, что в результате может привести к падению продаж российских производителей, у которых нет денег на вход в розницу. Поскольку речь идет о самом нижнем ценовом сегменте, это соответствует общим тенденциям развития российского рынка парфюмерии и косметики.

Таким образом, на данном рынке заметно усиливаются позиции организованного сегмента.

2. Специализированные сети

В Россию уже пришли крупнейшие западные игроки: крупная московская сеть Rivoli заключила союз с германской Douglas, «ЛЭтуаль» приобрела франшизу французской сети Sephora, а A.S. Watson – петербургскую сеть «Спектр».

С появлением у нас западных компаний подавляющая часть парфюмерно-косметической розницы стала принадлежать следующим сетям: «Арбат Престиж», «ЛЭтуаль-Sephora» (работают как отдельные сети), ILE DE BEAUTE, DOUGLAS-RIVOLI, Rive Goche (принадлежит питерской компании «Парфюм-Стандарт»), Brocard (принадлежит немецкой Brocard Group Ltd.), «Мак-Дак», «Южный двор».

Таблица 1. Конкурентные преимущества и сравнительная динамика различных каналов сбыта парфюмерии

|

Альтернативы |

Конкурентные преимущества |

|

Сеть парфюмерных магазинов |

|

|

Прямые продажи |

|

|

Интернет |

|

|

Отдельный магазин или сегмент в универмаге |

|

|

Открытые рынки |

|

Остальная часть российской парфюмерно-косметической розницы обслуживается несетевыми игроками, в частности и такими крупными, как Articoli, ЦУМ (Москва) и «Калинка-Stockman».

3. Дрогери

Другим каналом розничного сбыта являются небольшие парфюмерно-косметические магазины, находящиеся в спальных районах, недалеко от потребителя – так называемые дрогери. Такие магазинчики также постепенно преобразуются или выкупаются сетевыми игроками, но несколько иного масштаба, чем «Арбат Престиж» или «ЛЭтуаль». Свои сети в формате дрогери развивают компании «Южный двор» и «Мак-Дак».

4. Прямые продажи

Прямые продажи – третий по значимости канал дистрибуции косметики и парфюмерии на российском рынке (см. диаграмму 3). По данным «Старой крепости», доля прямых продаж среди других каналов дистрибуции в 2007 году достигла 21,6%. Поэтому создание и развитие сетевых компаний становится серьезной альтернативой классическому распространению товаров через розничные магазины.

В этом сегменте российского рынка парфюмерии и косметики доминируют четыре игрока: шведская компания Oriflame, американские Avon и Mary Kay, а также российская компания Faberlic. В 2007 году брэнд Faberlic был на третьем месте по узнаваемости марок среди российских потребителей. Первые два места заняли Avon и Oriflame.

По оценке исследовательской компании Euromonitor, в настоящее время компании прямых продаж занимают 45% рынка декоративной косметики, 33% рынка средств по уходу за кожей, 16% рынка парфюмерии, около 8% сегмента средств для ванны и душа и 4% – средств для волос.

Российские компании, по мнению экспертов, сегмент прямых продаж фактически упустили. Из тех немногих, кто в нем работает, реальную конкуренцию лидерам может составить лишь Faberlic.

Таблица 2. Сравнительное описание двух крупнейших DM-компаний

|

Oriflame |

Avon |

|

|

оборот |

$600 млн. |

$6,2 млрд. |

|

количество стран, где продается продукция |

64 |

143 |

|

доля оборота в России |

33% |

2% |

|

рост с 1999 года |

7 раз |

6,5 раз |

|

продажи в России |

$100 млн. |

$100 млн. |

5. Drugstore (косметика в аптеках)

Продажи косметических средств в формате drugstore опережают рост рынка в целом. Аптечный рынок косметики в 2007 году составил 277 млн долларов, что более чем на 20% превышает показатель 2006 года. За счет этого удельный вес этого канала дистрибуции увеличился в 2007 году с 2,3% до 3,95%.

Успешные брэнды, которые продвигаются только через аптеки, такие как Vichy от LOreal, создают позитивный прецедент синтеза фармацевтики и косметологии. Отметим также, что потребители больше доверяют продуктам, созданным по медицинским технологиям. В крупных российских городах около 50% продаж в аптеках сегодня приходится на сопутствующие товары. Среди других причин активизации продаж косметических товаров аптечными учреждениями – отмечаемый в последние годы рост потребления дорогой косметики, а также бурное развитие фармацевтического рынка.

Основной путь реализации этой продукции – через аптеки. Сегодня в аптеках представлены в основном западные брэнды, причем их ассортимент за последние годы расширился. Так, осенью 2005 года в аптеках появился американский брэнд RoC (Johnson & Johnson), а аптеки «36,6» пополнили свой ассортимент товарами под британской аптечной маркой Boots. В линейке брэндов – средства по уходу за кожей лица и тела, стайлинговые средства и декоративная косметика.

6. Электронные продажи

Продажи косметики и парфюмерии on-line – наиболее динамично развивающийся канал сбыта. Рост продаж через Интернет в 2007 году, по данным Национальной ассоциации участников электронной торговли, вырос на 1000% (с 0,8 до 8 млн долларов). В то же время в физическом выражении объем торговли косметики через Интернет пока весьма незначителен – 0,8% всех продаваемых on-line товаров.

Достоинство этого канала сбыта заключается в том, что, продавая парфюмерию on-line, производители могут предложить большие скидки, благодаря чему растет лояльность покупателя к брэнду.

Интернет становится дополнительным мощным средством продаж косметики и гигиенических продуктов для таких компаний, как Avon и Oriflame. Однако по сравнению с традиционными каналами сбыта объем продаж в интернете незначителен.

В то же время крупные российские продавцы косметики не рассматривают интернет как серьезный канал реализации косметики и парфюмерии. До недавнего времени этот сегмент розницы даже не замеряли.

Помаду и духи можно посмотреть в магазине, а потом заказать через интернет. Но подобная схема имеет смысл только в том случае, если потребитель в итоге сможет существенно сэкономить (как, например, при покупке бытовой техники или компьютеров).

Через интернет человек приобретает косметику и парфюмерию только тогда, когда точно знает, что хочет (марку духов, номер помады и т.п.). Новинки же он покупает в обычных магазинах. Здесь же совершаются импульсные покупки, на которых и держится парфюмерно-косметическая розница.

Поэтому сайты косметических и парфюмерных брэндов, как правило, нацелены на продвижение рекламных образов и на предоставление информации об ароматах. Владельцы селективных марок передают интернет-продажи другим торговым организациям, занимаясь в сети лишь имиджевой рекламой и промо-акциями, нацеленными на покупателей-новаторов и стойких приверженцев брэнда. Чтобы заинтересовать покупателей новинкой, среди посетителей сайта проводятся конкурсы и викторины: вопросы связаны с рекламой или продукцией брэнда. Призы – естественно, флаконы новинок.

В России уже не первый год существуют вполне грамотно разработанные и активно работающие сайты отечественных интернет-магазинов. Например, www.aromat.ru и www. aedes.com.

2.3 Предпочтения потребителей продукции парфюмерно-косметического рынка

1. Потребители

По данным английской компании Euromonitor, проводящей исследования мирового парфюмерно-косметического рынка, россиянки тратят на косметику (декоративную и по уходу за собой) в среднем около $30 в год на душу населения. Это сопоставимо с аналогичными затратами женщин в Латинской Америке, но значительно меньше, чем в Северной Америке ($160) и в Западной Европе ($120).

Самая большая доля в объеме продаж косметических средств, как во всем мире, так и в России, приходится на средства по уходу за волосами. Дальше начинаются существенные различия. Если в западных странах на втором месте – средства по уходу за кожей, то у нас – декоративная косметика. Далее в России по продажам лидируют (в порядке уменьшения доли): гигиенические средства для полости рта, парфюмерия, средства для душа. Таким образом, белая косметика в нашей стране занимает только шестое место по объему продаж.

Исследования КОМКОН подтверждают, что россиянки любят декоративную косметику и уделяют макияжу больше внимания, чем уходу за кожей. «Россиянки традиционно предпочитают экономить на том, что незаметно, но тратить на «то, что видно», – говорит PR-директор КОМКОН Мария Вакатова. – Руководствуясь логикой, что крем все равно стоит дома, а вот помаду или пудреницу приходится доставать из косметички на людях, они хотят, чтоб средства для макияжа были лучше, красивее, дороже».

В апреле 2003 года агентство маркетинговых и социологических исследований MAGRAM Market Research провело исследование, посвященное потребительским привычкам и предпочтениям в использовании косметических средств и парфюмерии. Были опрошены жительницы 23 российских городов в возрасте от 16 до 55 лет с уровнем дохода средним и выше среднего (всего было проведено 1500 интервью). Как показал опрос, различными средствами декоративной косметики пользуются 97% россиянок, причем 76% ежедневно, 9% – 4–5 раз в неделю, 7% – 2–3 раза в неделю, 5% – раз в неделю и реже.

Одинаково высокая частота использования декоративной косметики, согласно исследованиям MAGRAM Market Research, отмечается во всех возрастных группах от 16 до 45 лет. Реже всего эти средства используют женщины 46–55 лет. Самое востребованное средство декоративной косметики – помада, ее ежедневно используют 90% россиянок; 75% каждый день используют тушь для ресниц. С наибольшей периодичностью применяется лак для ногтей – 78% опрошенных предпочитают наносить его заново примерно 1–3 раза в неделю. Тут наши предпочтения созвучны предпочтениям жительниц большинства европейских стран, для которых помада также является наиболее востребованным предметом «декора».

По данным КОМКОН, различными кремами для лица в 2007 году пользовались 44,8% жительниц России, большая часть потребления кремов для лица приходится на дневные кремы – их применяли 53,9% россиянок. Для сравнения: в 2006 году эта цифра составляла 49,5%, в 2005 году – 49%.

Наименее активно россиянки используют антивозрастные средства, или, как их еще называют, anti-age (сюда относят как профилактические средства, так и направленные на борьбу с уже имеющимися признаками старения). В 2003 году, по данным КОМКОН, кремы против морщин были в ходу у 19,4% наших соотечественниц, то есть их употребляет только каждая пятая россиянка. Стоит отметить, что антивозрастной уход требуется далеко не всем женщинам – по мнению косметологов, кожа нуждается в профилактике старения приблизительно с 25 лет. «Во всем мире настоящий культ молодости, и популярность антивозрастной косметики является одним из его проявлений и следствий, – говорит председатель правления РПКА Татьяна Пучкова. – К сожалению, многие россиянки старшего поколения не привыкли к косметическому уходу и не склонны покупать подобные средства».

Вместе с тем потребление кремов против морщин в 2007 году возросло по сравнению с 2006 годом на 2,1%. «Это следствие активной пропаганды средств с антивозрастным действием на телевидении и особенно в глянцевых журналах, – предполагает Анна Дычева. – Хотя женский глянец рассчитан на молодую аудиторию, которая по большей части не является целевой группой данного продукта, читательницы глянцевых журналов охотно покупают антивозрастные средства в подарок своим мамам, родственницам или знакомым старшего возраста».

Активнее всего среди средств по уходу за телом россиянки используют крем для рук: в 2007 году его применяли 72,7% по сравнению с 68,5% в 2006 году и 68% – в 2005 году. Во-первых, женщины выполняют много домашней работы вручную и поэтому считают использование крема для рук необходимостью. Во-вторых, в одной косметической линии эти средства чаще всего дешевле других.

Как показывают исследования КОМКОН, реже других средств по уходу за телом используются антицеллюлитные. В 2007 году их применяли 7,7% наших соотечественниц. По мнению игроков рынка, это мизерная цифра. «Как утверждают некоторые медики, целлюлит есть у более чем 90% женщин, – говорит старший руководитель проектов КОМКОН-Research International Надежда Шутова. – Не секрет также, что россиянкам, несмотря на их общепризнанную красоту, свойственны проблемы с фигурой, что является следствием неправильного питания и равнодушия к спорту. Таким образом, в России целевая группа потребителей антицеллюлитных средств существенно превышает число реальных потребителей. Однако у нас еще не продана сама идея антицеллюлитных средств. Главным препятствием для этого служат скепсис и недоверие к данным средствам».

В 2008 году продолжился процесс перераспределения каналов дистрибуции парфюмерии и косметики. По данным «КОМКОН Груп», более трети российских женщин с высоким и средним уровнем доходов покупают парфюмерию и косметику в специализированных магазинах, а в супермаркетах – только 7% из этой группы. При этом около 13% потребителей с относительно низким уровнем доходов приобретают косметику в коммерческих палатках, 9% – на оптовых рынках.

2. Ценовые сегменты рынка

В соответствии с международной классификацией косметическую продукцию делят на три ценовых сегмента: масс-маркет, мидл-маркет и люкс (или selective – отборный). Зачастую границы между мидл-маркет и селективной продукцией размыты. Объяснить это можно тем, что в настоящее время на многие средства мидл-маркета цена повышается, и они иногда вплотную приближаются к классу «люкс». Более того, при производстве продукции мидл-маркет сейчас используются инновационные технологии и новейшие научные разработки, что еще несколько лет назад было присуще только люксу.

К сегменту масс-маркет относятся средства с настолько широким диапазоном цен, что специалисты разбили его еще на три подгруппы: высокий масс-маркет, средний и низший. Для сравнения принято использовать розничную цену помады. В семействе декоративной косметики к высокому масс-маркету относят такие марки, как Bourjois, Cover Girl, L`Oreal, Max Factor, Pupa; к среднему – Anytime, Collection 2000, Elegance (производитель «Косметика Элеганс»), Faberlic, Lumene, Margaret Astor, Maybelline New York, Miss Sporty, Naturelle, Ninelle, Nivea Beaute и т.п., к низшему – Ffleur, Kiki, Raby Rose, Fennel.

Как объясняют игроки рынка, при определении принадлежности марки к тому или иному ценовому сегменту помимо цены руководствуются целым комплексом показателей: известность марки, позиционирование, объем рекламы, тональность коммуникации, характер представления в местах продаж и т.д. «Марка L`Oreal позиционируется как «доступный люкс», – говорит PR-менеджер российского представительства компании L`Oreal Paris Ольга Кузнецова. – Возьмите хотя бы упаковки: в кремах под крышечкой у нашей продукции обязательно имеются пластиковые диски для дополнительной защиты содержимого, что характерно только для люксовых продуктов».

3. Мотивы потребления

Наряду с функциональными свойствами косметической продукции большую роль при выборе играют эмоциональные аспекты. Как показывают исследования КОМКОН, мотивы потребления косметики могут быть разные: желание стать красивее, доставить себе радость при покупке, получить одобрение и т.п. Чаще всего это не один, а целый комплекс мотивов.

По мнению специалистов, женщины по большому счету везде одинаковы и демонстрируют сходное потребительское поведение. В то же время некоторые считают, что россиянки больше, чем их европейские соседки, нуждаются в постоянном подтверждении своей привлекательности со стороны. «Нашей женщине очень важно, чтобы ею восхищался муж, любимый, чтобы подруги завидовали, как она замечательно выглядит, – говорит групп-эккаунт-директор TBWA\Russia Елена Карпова. – Безусловно, это всем приятно. Но западная женщина увереннее в себе и меньше зависит от внешних оценок».

Критериев, которыми руководствуются потребители при выборе косметики, тоже довольно много. Мария Вакатова: «Современная российская покупательница критически мыслит и предъявляет высокие требования к товару. При выборе она учитывает целый комплекс критериев: цену, качество продукта, его внешний вид, место продажи, имидж, который складывается благодаря рекламе и промоушену, сервис». Немаловажными критериями выбора косметических средств также являются их запах (качество отдушек) и дизайн упаковки (эстетическая привлекательность, престижный вид и т.д.). В зависимости от того, какие мотивы преобладают у потребителя, актуализируются те или иные критерии. К примеру, если для женщины косметика – это в первую очередь предмет престижа (в данном случае мотив – заслужить социальное одобрение, удовлетворить самолюбие), то она, безусловно, выберет продукт под известной маркой, которым при случае можно щегольнуть.

4. Цена

Цена имеет значение. Но не решающее. «Есть тип потребителей косметики, которых мы называем бьюти-файтеры (от англ. beauty-fighter – борец за красоту), – рассказывает Елена Карпова. – К ним относятся женщины, которые красоту и физическое совершенство ставят во главу угла. Ошибочно полагать, что это в первую очередь зависит от финансовых возможностей. Бьюти-файтеров немало среди людей с невысоким доходом, которые тем не менее способны потратить последние деньги на приобретение дорогой новомодной разработки. Одновременно с этим есть женщины, которые могут покупать дешевые кремы, менее соответствующие тенденциям по своим обещаниям и составу, даже когда у них есть финансовые возможности для приобретения дорогих средств. Просто они значительно спокойнее относятся к своему внешнему виду и неизбежному старению и не склонны к перфекционизму».

По мнению экспертов, в России динамичнее всего растет доля продаж косметики в категории мидл-маркет. «Это подтверждает то, что темпы роста продаж косметической продукции в денежном выражении практически во всех сегментах значительно опережают рост продаж в физическом выражении», – говорит Александра Разова.

Тенденция роста сегмента люкс наметилась только в Москве, что связано с повышением благосостояния населения столицы. «Представители среднего класса в России интересно себя проявляют: они не могут покупать премиумную продукцию в таких товарных категориях, как автомобили, недвижимость, отдых, но в мелочах позволяют себе вещи класса «люкс». Наши женщины не будут есть, но предпочтут иметь в сумочке помаду, тушь, пудру от Chanel или Dior и т.п. Они тратят на ощущение собственной красоты на порядок больше, чем европейки, если рассматривать эту цифру в соотношении с доходами», – говорит Андрей Королихин, бывший в 2000–2003 годах директором по развитию розничной сети «Арбат Престиж» (сейчас – директор по маркетингу российского представительства Reebok).

Для россиянок также характерно хаотичное потребление косметических средств. «На одном туалетном столике могут стоять рядом тюбик «Чистой линии» и баночка Clinique. Причем это в большей степени характерно для женщин с невысокими доходами», – отмечает Александр Фридман. Как говорит Надежда Шутова (КОМКОН-Research International), «покупка косметики не по средствам часто расценивается потребительницей как возможность побаловать себя. При этом она вовсе не обязательно верит в косметическое чудо, главное – это эмоциональное ощущение, что она смогла себе позволить дорогую мелочь».

5. Страна-производитель

Россиянки также обращают внимание на страну-производителя. В этом смысле поистине неисчерпаемым лимитом доверия обладает Франция. «Уважение к французской косметике у российского потребителя передается, можно сказать, из поколения в поколение», – объясняет пресс-атташе франко-российской компании Green Mama Анна Букия.

Потребители, предпочитающие импортную косметику, объясняют это тем, что она более «продвинутая» и престижная. «Последнее исследование показало, что для потребителей Bourjois важно происхождение нашей торговой марки: они отмечают, что бренд показывает инновации, новые разработки, делает запуски, которые демонстрируют его нестандартность», – говорит старший бренд-менеджер Bourjois Елена Кабанова.

Не так давно у французской косметики появилась альтернатива – продажи в столичных парфюмерно-косметических магазинах свидетельствуют, что растет спрос на селективную японскую продукцию. Анна Букия полагает, что «вера отечественных потребителей в качество этой косметики обоснована. Японцы используют нетрадиционные для Европы компоненты, разрабатывают оригинальные рецептуры. Они первыми освоили всевозможные плацентарные маски, в общем, предложили миру этакий косметологический хайтек. К тому же они являются наиболее строгими поборниками безопасности продуктов – в Японии чаще всего обновляется список запрещенных к использованию ингредиентов».

Как отмечают специалисты КОМКОН, многие наши соотечественницы приводят ряд доводов в пользу отечественного продукта. Приверженцы «родной» косметики традиционно вспоминают о натуральности. Как утверждают многие исследователи, участники фокус-групп также утверждают, что верят в качество отечественного продукта.

Как показывают исследования КОМКОН, потребители российской косметики объясняют свои пристрастия тем, что соотношение цена-качество у нее более адекватно, чем у западной, а они не хотят переплачивать за импорт. Встречаются также люди, которые не доверяют продуктам, выпускаемым под импортной маркой на российских предприятиях, полагая, что в таких случаях не соблюдается оригинальная рецептура, санитарно-гигиенические требования и т.п. Наконец, некоторые потребители не покупают импортные косметические средства, потому что боятся потратить деньги на фальсифицированный или просроченный товар.

6. Качество продукта

Как рассказывают специалисты, этот критерий традиционно упоминают на фокус-группах, но вот что конкретно при этом имеют в виду, сказать сложно. Это обосновано тем, что в понятие качества мы часто вкладываем разный смысл. В особенность это относится к разным по составу и воздействию продуктам. Например, когда говорят о средствах по уходу, подразумевают состав продукта и его воздействие на кожу. А когда речь идет о декоративной косметике, под качеством понимают легкость нанесения, стойкость и другие подобные характеристики. Впрочем, добавление в декоративную косметику разных полезных веществ привело к размыванию границы между декоративной косметикой и средствами по уходу за кожей. Сегодня на рынке появилось много товаров – таких как губная помада с витамином С, тональный крем с подтягивающим эффектом, которые можно одновременно отнести к той и другой категории.

Как бы то ни было, но о качестве судят по собственному опыту, рассказам подруг, наконец, по рекламным посулам. «Мало кто из нашей аудитории понимает смысл всех этих наносомов, коэнзимов и прочих компонентов, – говорит Елена Краснова. – Но при этом все очень падки на такие термины. Поэтому в рекламе активно используются разные научные термины, проценты, графики – сообщение выглядит наглядно, наши женщины ему верят».

7. Сервис

Как говорят специалисты, косметика – импульсная покупка. Поэтому для данной товарной категории особенно важны коммуникации в местах продаж. Так, например, компания Yves Rocher, открывая только собственные фирменные магазины, изначально делала ставку на сервис в местах продаж. Такая организация работы позволяет должным образом подготавливать продавцов. Все больше компаний ставят в магазинах своих консультантов. «Мы убедились, что это увеличивает продажи в разы, – говорит Елена Кабанова. – У нас, к примеру, работал консультантом один молодой человек, от которого женщины меньше чем с десятью продуктами не уходили. Мы серьезно готовим своих консультантов: раз в квартал собираем на тренинги, рассказываем о новинках, обучаем приемам макияжа, проводим между ними соревнования. Недавно двух победительниц премировали поездкой в Париж: консультанты должны быть хорошо мотивированы».

«Существует закономерность: чем дальше от Москвы, тем больше люди подвержены рекламе. В столице женщины больше доверяют советам подруг и рекламе в местах продаж, – говорит Анна Букия. – Например, если скучающая дама зашла в магазин и консультант ей грамотно что-то объяснил, она обязательно попробует данный продукт».

Еще один пример необходимости использования консультантов. Японские производители в погоне за качеством продукта не останавливаются ни перед чем, в том числе перед себестоимостью. Так, один из самых дорогих в мире кремов разработан компанией Kanebo – он продается по цене свыше $500. В этом случае бессмысленно давать массовую рекламу и производитель полагается на распространение информации из уст в уста. Чтобы покупательница приобрела такой крем и с восторгом рассказала о нем подруге, японцы большие средства вкладывают именно в подготовку грамотных консультантов, которые способны продемонстрировать клиенту даже простейшие приемы точечного массажа.

3. Конкурентная среда и конкурентоспособность сети специализированных магазинов Л’Этуаль

3.1 Лидеры сетевого розничного рынка

Более активно, чем весь рынок, развивается парфюмерно-косметическая розница. В среднем розничные сети, обсуживающие рынок косметики, растут на 40–50% в год, уступая лишь продовольственному ритейлу (80–100% в год).

Еще совсем недавно (до 2005 года) абсолютным лидером по количеству столичных магазинов была сеть «Арбат Престиж», а наиболее представленной сетью по России в целом – сеть «Л’Этуаль», в состав которой в 2004 входило порядка ста торговых точек (число столичных магазинов «Арбат Престиж» на тот период составляло 14). Однако в 2005 году «Л’Этуаль» сумела обогнать своего основного конкурента, заполнив московский рынок 18 магазинами, тогда как «Арбат Престиж» ограничился дополнением двух магазинов VIP-формата. Однако «Арбат Престиж», несмотря на несколько сбавленные темпы развития, которые были свойственны этой сети в начале 2000-ных гг., сохраняет пока за собой лидерство по объемам товарооборота – $234 млн. в 2007 году.

К сегодняшнему дню выросли до крупных игроков и некоторые региональные сети, как, например, Ile de Beute. Но процесс укрепления позиций происходит не во всех российских парфюмерно-косметических сетях. В 2003 году один заметный игрок – «Л’Эскаль» – свернул свою деятельность. Шесть из двенадцати магазинов компании, находившиеся в самых выгодных местах, тут же приобрела сеть «Л’Этуаль».

Параллельно менялась и ассортиментная политика главных российских ритейлеров. Со временем они стали разбавлять эксклюзивный ассортимент более дешевой и ходовой продукцией – так называемой косметикой масс-маркет, доведя ее долю в своих магазинах до 15–20%, что позволило привлечь массового покупателя и увеличить товарооборот.

До последнего времени российский парфюмерный рынок был поделен между отечественными компаниями, среди которых выделялись «Арбат Престиж», «Л’Этуаль» и «Риволи». Но если «Риволи» (а теперь уже объединенная Douglas-Rivoli) предпочла сохранить ориентацию на обслуживание обеспеченного покупателя (высокий уровень сервиса, элитная косметика, высокие цены), то «Арбат Престиж» и «Л’Этуаль» бросились завоевывать массовый рынок. За последние два-три года российская косметическая розница в целом выросла почти в пять раз, обороты же ведущих игроков ежегодно утраивались.

Таблица 3. Обороты крупнейших российских игроков парфюмерно-косметической розницы

|

Компания |

Оборот в 2005 году, $ млн. |

Оборот в 2006 году, $ долл. |

Оборот в 2007 году, $ долл. |

Количество магазинов |

|

«Л’Этуаль» «Арбат Престиж» Ile de Beaute |

90 80 10 |

105–120 150–202 15 |

120–180 234 35 |

130–150 16 23 |

В России парфюмерно-косметический рынок характеризуется высокой географической концентрацией, на долю Москвы и Петербурга приходится около 35% продаж. В то же время рынок в Петербурге гораздо менее насыщен, чем московский, – не считая «Л'Этуаль», на брендах класса «премиям» в Петербурге специализируется только компания Brocard Parfums GmbH (открыто два магазина).

В регионах цивилизованная розница представлена гораздо хуже, чем в Москве. Столицу можно выделить в совершенно отдельный регион, крупнейший по объемам продаж. Это совершенно обособленный рынок, и его надо изучать отдельно от регионов. В других городах рынок почти не структурирован, парфюмерно-косметические сети представлены мало, а сетей такого формата, как «Арбат Престиж», с огромными объемами продаж, нет вообще. Все сети других форматов работают на более узкий сегмент. Всего же сегодня в стране действует около 300 специализированных парфюмерно-косметических магазинов.

И хотя Россия еще отстает от Европы по количеству специализированных парфюмерных магазинов, по такому показателю, как эффективность использования торговой площади, мы находимся на уровне развитых стран (не менее $ 4–5 тыс. долл. с квадратного метра в год, что сопоставимо с показателями таких известных европейских косметических сетей, как французская Marrionaud и германская Douglas).

3.2 Сеть Л’Этуаль

Розничная сеть Л’Этуаль является самой крупной сетью парфюмерно-косметических магазинов в России. Основная специализация сети – парфюмерия, но она также торгует косметическими средствами и декоративной косметикой. В ее распоряжении имеются 150 небольших магазинов в 25 городах страны Финансовые показатели сети также впечатляют: оборот компании в 2004 г. составил около $90 млн., а в 2007 г. он вырос до $120–180 млн. Л’Этуаль также является лидером и на московском рынке – на сегодняшний день сеть располагает уже 40 магазинами в Москве.

Марка «Л’Этуаль» объединяет небольшие магазины с более дорогим ассортиментом продукции, делает упор на селективные марки и индивидуальный подход к клиенту. Сейчас в «Л’Этуаль» представлено порядка 120 марок (в 2004 было 55). Стратегия сети «Л’Этуаль» изначально строилась на торговле элитной косметикой и парфюмерией, и даже после введения в ассортимент товаров сегмента масс-маркет отечественных марок в этих магазинах не прибавилось. Объясняется это тем, что отечественные марки все-таки дешевы, и ими невыгодно торговать в магазинах небольшой площади – здесь прибыли можно достичь только большими оборотами. Сейчас доля масс-маркета в этой сети составляет порядка 7% и выше 10–12% этот показатель вряд ли поднимется. И масс-маркет в «Л’Этуаль» представлен в первую очередь все теми же L’Oreal, Nivea. Считается, что это «имиджевый» шаг, дополнительная услуга для удобства покупателей.

Специалисты компании полагают, что сейчас в регионах уровень предоставления люксовых марок по-прежнему ниже потенциального спроса на них, поскольку в каждом небольшом российском городе есть своя элита, являющаяся потенциальным потребителем элитных марок. Этой стратегии придерживается «Алькор» с его сетью «Л’Этуаль».

В последнее время в сети наблюдаются проблемы, схожие с перебоем с ассортиментом. В компании говорят, что сейчас завершается переходный период, который связан как с изменением структуры компании, так и с переходом на новые технологии развития. Однако известно, что недавно Chanel забрала свою продукцию из этой сети из-за того, что розничные продавцы предлагали слишком большие скидки на парфюмерию этого бренда.

Эксперты объясняют трудности сети факторами структурного характера. Компания «Алькор» хотела сделать «Л’Этуаль» крупнейшей российской сетью, и она этого добилась. Такого количества магазинов, как в «Л’Этуаль», нет ни у кого. Однако прибыли в сети, полагают специалисты, минимальны, и не исключено, что большая часть магазинов нерентабельна. Поэтому у компании нет средств, чтобы продолжать развивать эту розничную сеть, в то время как нужно заниматься еще одной (имеется в виду «Сефора»).

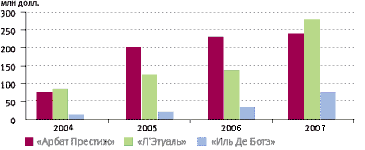

Рис. 6. Объемы продаж крупных розничных сетей парфюмерии и косметики, 2004–2007 гг.

Конкуренты розничной сети Л’Этуаль

Подавляющая часть парфюмерно-косметической розницы в России принадлежит шести ведущим сетям:

Л’Этуаль;

«Арбат Престиж»;

Douglas-Rivoli (принадлежит немецкому концерну Douglas Holding AG и российской компании «Люкс Холдинг»);

«Ile de Beaute» (принадлежит холдингу «Единая Европа»);

«Rive Goche» (принадлежит компании «Парфюм-Стандарт»);

Brocard (принадлежит немецкой Brocard Group Ltd.).

Остальная часть российской парфюмерно-косметической розницы обслуживается несетевыми игроками, в частности и такими крупными как «Артиколи» и Калинка-Stockman, «Новая Заря».

По данным вышеприведенной диаграммы рассчитаем индекс Херфиндаля-Хиршмана. Он рассчитывается для оценки равномерности распределения рыночных долей розничных сетей, специализирующихся на распространении парфюмерии и косметики:

INN = ∑x2>i>>,> где x2>i>> >– доля каждой фирмы.

Отсюда:

INN =16+16+100+324+400+1936 = 2792

Таким образом, мы видим, что рыночные доли на парфюмерно-косметическом рынке неодинаковы – можно выделить абсолютного лидера (Л’Этуаль) и две крупных компании («Арбат Престиж», Ile de Beaute), доля же остальных сетей незначительна.

Рассмотрим основных конкурентов сети Л’Этуаль:

1. «Арбат Престиж»

С момента своего создания компания быстро набирала обороты. Первый магазин открылся в 1998 году. В 2002 году магазинов было уже 11, а их оборот составлял 80 млн долларов. В 2005 году объемы продаж выросли до 150 млн долларов. Однако в 2007 году оборот компании составил 240 млн долларов и вырос лишь на 2,5%.

Сеть «Арбат Престиж» насчитывает 28 магазинов, из них 20 в Москве, шесть в Санкт-Петербурге. 60% уставного капитала ОАО «Арбат Престиж» принадлежит генеральному директору сети В. Некрасову, 40% – управляющей компании «Тройка Диалог».

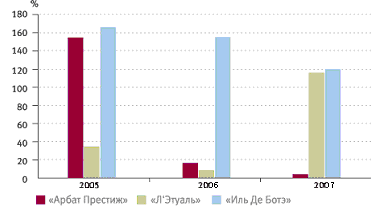

Рис. 7. Рост продаж крупных розничных сетей парфюмерии и косметики, 2005–2007 гг.

2. ILE DE BEAUTE

В 2005 году обороты сети составили 13,7 млн долларов, в 2006-м – 34,3 млн долларов, в 2007 году оборот составил уже 75,4 млн долларов. В 2008 году компания планирует увеличить продажи до 164 млн долларов.

Сначала ILE DE BEAUTE появилась преимущественно в регионах. В 2001 году открылось четыре магазина, один из них – в Москве. В начале 2005 года в сети насчитывалось 17 небольших (150–300 кв. м) магазинов, причем только три из них – в Москве. Теперь компания собирается открывать по двадцать магазинов ежегодно, в том числе и в столице. Сейчас сеть насчитывает 53 магазина, 40 из них – в регионах, 13 в Москве. В сети представлены все крупнейшие брэнды (260 марок), также продукция компании Seldico (Christian Dior, Givenchy, Guerlain и Kenzo). В 2007 году ILE DE BEAUTE продемонстрировала такую же высокую динамику, как и «ЛЭтуаль»

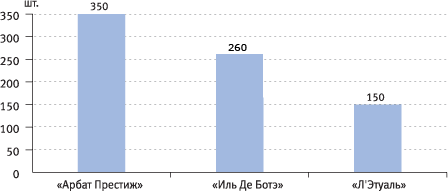

Рис. 8. Количество представленных марок в крупных розничных сетях парфюмерии и косметики, июнь 2007 г.

3. Douglas-Rivoli

Заметным событием 2003 года на парфюмерно-косметическом рынке России стала сделка германского холдинга Douglas, одного из трех крупнейших игроков европейского рынка и российской сети «Риволи» (Rivoli), основанной в 1995 г. и принадлежащей «Люкс Холдингу» (Luxe Holding). Компания «Люкс Холдинг» представляет российскому потребителю изделия класса «люкс» с 1989 года, и нет ни одной торговой компании в Москве, имеющей такой продолжительный опыт работы в России. Немецкая парфюмерная сеть Douglas состоит из 1200 магазинов. Оборот компании в 2002 году составил 2,2 млрд. евро.

Компания «Дуглас-Риволи» (Douglas-Rivoli) была создана как совместное предприятие. Она включает в Москве девять парфюмерных салонов под одноименной торговой маркой, салон красоты «La Prairie», бутики элитного шоколада «GODIVA», а также 5 филиалов в других городах России: Ростове-на-Дону, Казани, Челябинске, Омске и Волгограде. Общая торговая площадь магазинов «Douglas-Rivoli» свыше 4500 квадратных метров. Таким образом, в составе сети на сегодняшний день 14 магазинов.

Интересно то, что в России сеть Douglas-Rivoli пока позиционируется как дорогая, в отличие от своего европейского имиджа.

Таблица 3.

|

Лидирующие марки парфюмерии по объемам продаж в специализированных розничных сетях: |

|||||

|

Л’Этуаль |

«Арбат Престиж» |

Ile de Beaute |

|||

|

Женская |

Мужская |

Женская |

Мужская |

Женская |

Мужская |

|

GUCCI II / GUCCI |

BLACK CODE / GIORGIO ARMANI |

NEW YORK BE DELICIOUS / DONNA KARAN |

BLACK CODE / GIORGIO ARMANI |

NEW YORK BE DELICIOUS / DONNA KARAN |

BLACK CODE / GIORGIO ARMANI |

|

COCO MADEMOISELLE / CHANEL |

SOUL / HUGO BOSS |

LOVE IN PARIS / NINA RICCI |

L'EAU D'ISSEY HOMME / ISSEY MIYAKE |

LOVE IN PARIS / NINA RICCI |

EGOIST PLATINUM / CHANEL |

|

LOVE IN PARIS / NINA RICCI |

L'EAU D'ISSEY HOMME / ISSEY MIYAKE |

POUR FEMME / Y.YAMAMOTO EGOIST PLATINUM / CHANEL |

ALLURE HOMME SPORT / CHANEL |

LIGHT BLUE / DOLCE & GABBANA |

HAPPY FOR MEN / CLINIQUE |

|

NEW YORK BE DELICIOUS / DONNA KARAN |

EGOIST PLATINUM / CHANEL |

LIGHT BLUE / DOLCE & GABBANA |

SOUL / HUGO BOSS |

CHANCE / CHANEL |

L'EAU D'ISSEY HOMME / ISSEY MIYAKE |

|

LIGHT BLUE / DOLCE & GABBANA |

ALLURE HOMME SPORT / CHANEL |

GUCCI II / GUCCI |

HAPPY FOR MEN / CLINIQUE |

GUCCI II / GUCCI |

L'EAU D'ISSEY HOMME / ISSEY MIYAKE |

3.4 Преимущества и недостатки сети Л’Этуаль

Как уже было отмечено, сеть Л’Этуаль является самой крупной сетью парфюмерно-косметических магазинов в России. Также она является лидером по объемам продаж. Но тем не менее, перед Л’Этуаль стоит много проблем. Одна из них – это то, что, по предположениям многих экспертов, сеть обладает многими нерентабельными магазинами. Поэтому компания, несмотря на свой огромный оборот и объемы продаж, не имеет средств для расширения.

Одним из главных недостатков сети можно назвать высокие цены – так как компания изначально специализируется на продукции люк и милд-маркет, то и цены у нее, соответственно, не маленькие, даже несмотря на то, что в последнее время сеть распространяет также продукцию масс-маркета (хотя доля масс-маркета в сети Л’Этуаль составляет всего 7%). И если в столице такие цены еще могут быть приемлемыми, то для регионов они достаточно высоки. Следовательно, жители регионов предпочтут покупать парфюмерию и косметику не в сети Л’Этуаль, а в более доступных местах.

Но тем не менее высокие цены не являются решающим фактором, так как у сети Л’Этуаль есть масса преимуществ как перед другими каналами сбыта, так и перед своими непосредственными конкурентами. К ним можно отнести высокий уровень сервиса (ненавязчивый), достаточный профессионализм консультантов, большое количество магазинов, расположенных в удобных местах и большой ассортимент товара – от марок класса люкс до продуктов масс-маркета.

Таблица 4. Сравнительные преимущества и недостатки крупных парфюмерно-косметических сетей

|

Сеть |

Достоинства |

Недостатки |

|

Ile de Beaute |

|

|

|

«Л’Этуаль» |

|

|

|

«Арбат-Престиж» |

|

|

Таким образом, мы видим, что наибольшее количество преимуществ у розничной сети «Л’Этуаль». Следовательно, эта сеть является наиболее конкурентоспособной. У нее имеется всего один крупной недостаток, который не дает ей стать наиболее предпочитаемой в глазах потребителей.

4. Рекомендации по повышению конкурентоспособности сети Л’Этуаль

Рассмотрев розничную сеть парфюмерно-косметических магазинов Л’Этуаль, можно видеть, что хоть сеть и является самой крупной в России, и у нее самые большие объемы продаж, у нее, тем не менее, существуют проблемы. Основная из них, как мы же выяснили, высокие цены на реализуемую продукцию.

На основе полученных выше сведений можно сделать выводы и дать практические рекомендации по повышению конкурентоспособности сети Л’Этуаль и привлечению новых покупателей что приведет, следовательно, к увеличению объемов продаж. В нижеприведенных рекомендациях не упоминается о снижении цен, так как такая политика вряд ли была бы выгодна компании.

Итак, для повышения конкурентоспособности сети Л’Этуаль можно попробовать следующие способы:

Увеличить профессионализм консультантов.

Имеется в виду подборка консультантов с навыками и познаниями визажистов – они должны быть компетентны в области декоративной косметики. Доказано, что если консультанты помогают покупателям, советуя что им действительно подходит, а что нет, то объемы продаж в таком магазине значительно возрастают. В тоже время сервис должен быть навязчивым, консультант не должен преследовать клиента, он должен помогать ему, если клиенту это действительно необходимо (например, советовать о тоне помады или тонального крема, предупреждать о возможной аллергии на товар).

Консультант – «покупатель»

Здесь речь идет о том, чтобы некоторые консультанты иногда притворялись покупателями. В этом случае они смогут хвалить товар, общаться с клиентами и советовать им как покупатель покупателю. Доказано, что люди охотнее верят другим «таким же как они» (то есть покупателям), нежели продавцам. Благодаря этом метод продавец имеет больше шансов убедить человека приобрести товар.

Кабинет визажиста

В данном метод магазину необходимо создать кабинет визажиста. Он необязательно должен работать каждый день, достаточно, например, двух-трех часов раз в неделю в воскресенье. В кабинете визажиста клиентам станут бесплатно делать макияж и давать профессиональные советы. Суть метода заключается в том, что человек, зная что эта косметика ем точно подходит, и видя, какого потрясающего результата можно добиться с ее помощью, гораздо охотнее согласится купить ее.

4. Дегустационный семинар с косметологом

Здесь предлагается организация встреч клиентов с профессиональным косметологом. Например, раз в неделю прямо в магазине профессиональный косметолог будет проводить семинар дегустацией. На этом семинаре он будет отвечать на интересующие клиентов вопросы, касаемо продаваемой продукции, а также предлагать опробовать различные парфюмерные и косметические средства. Суть метода состоит в том, что, скорей всего, клиенту интересно как можно больше узнать о продукт, который он собирается приобрести. В этом ему, естественно, поможет профессиональный консульнант-косметолог.

5. Сегментировании парфюмерной продукции

Имеется в виду сегментирование продукции не по маркам и не по видам (туалетная вода, парфюмерная вода, духи), а новый, слегка необычный подход, объединяющий две сегментации:

Во-первых, разделить парфюмерную продукцию по сезонам – весна, лето, осень, зима – это поможет клиентам выбрать подходящий им запах, соответствующий данному времени года (летом боле свежие, зимой более насыщенные)

Во-вторых, деление продукции по запаху – но не обыденно «цветочные», «фруктовые» или «сладкие», «свежие», а соответствующие чувству, темпераменту (например, «нежные», «страстные», «игривые», «классика»). Каждый стенд, соответственно должен быть оформлен в свом особом стиле, выдержан в определенных тонах.

6. Система скидок на подарки именинникам

В этом методе делается упор не на самих именинников, а на тех, кто хочет сделать им подарок. Это особенно актуально для парфюмерно-косметического магазина, так как вряд ли много человек на день рождения сами себе покупают косметику или парфюмерию. Другое дело, их друзья и родственники – ведь парфюмерия или косметика является просто восхитительным подарком! Чтобы привлечь клиента приобрести подарок именно в нашей сети, нужно предложить следующее: приобретая подарок за 1–2 дня до дня рождения именинника, покупатель получает скидку в пять процентов, и вдобавок, подарочная упаковка бесплатно! Гарантом существования именинника является его паспорт или другой документ, где указана дата его рождения.

Таким образом, все вышеприведенные рекомендации не являются трудоемкими и не требуют особых материальных затрат – следовательно, их легко воплотить в жизнь. Приведенные рекомендации могут существенно повысить конкурентоспособность сети Л’Этуаль без применения политики снижения цен.

Заключение