Кон’юнктурне дослідження світового ринку великої побутової техніки

План

Кон’юнктурне дослідження світового ринку великої побутової техніки 2

Кон’юнктурне дослідження ринку великої побутової техніки в Україні 10

Список використаної літератури: 15

Кон’юнктурне дослідження світового ринку великої побутової техніки

Сучасний ринок великої побутової техніки характеризується сегментованим та монопольним, оскільки більшість ніш та сегментів тривалий час контролюються окремими виробниками та брендами великої побутової техніки. Також існує динамізм в його розвитку, що зумовлено проникненням світових виробників на ринки великої побутової техніки країн СНД, Латинської Америки, Африки, зростанням виробництва китайської великої побутової техніки в рамках використання дешевої робочої сили, перенесення шкідливих для навколишнього природного середовища етапів виробничого процесу в країни Африки.

На світовому ринку промислових товарів ринок великої побутової техніки посідає вагоме місце та зростає швидкими темпами, що пояснюється ростом попиту в середньо та слабо розвинених країнах. В той же час спостерігається тенденція на орієнтацію до екологічно безпечної великої побутової техніки, що свідчить про якісний ріст потреб покупців та технологій продавців. Ринок великої побутової техніки забезпечує населення всіх країн технікою, що дозволяє зменшити витрати часу на різні внутрішньогосподарські операції та мінімізувати зусилля людини.

Лідерами ринку вважаються такі торговельні марки, як Норд, Indesit, Ardo, Atlant, Дружківка, які є основними операторами у низькому ціновому сегменті та у найбільш містких товарних сегментах . На сьогоднішній день існує тенденція до посилення конкуренції між виробниками великої побутової техніки зі світовими брендами: SONY, Samsung, Boch, Zanussi, Aristоn та іншими, що зумовлено зростанням платоспроможного попиту в країнах СНД країна, що розвиваються. В той же час існує жорстка конкуренція між виробниками великої побутової техніки на ринках розвинених країн, де всі сегменти ринка зайняті і конкурентними перевагами є не ціна, а якість, бренд та просування продукції. Так, південнокорейська компанія Samsung Electronics, не витримавши жорсткої конкуренції на японському ринку, офіційно заявила про те, що залишає його. Відтепер на полицях японських магазинах вам не вдасться знайти її продукції. Компанія Samsung прийняла раціональне рішення згорнути продаж у зв'язку з низькою рентабельністю. Останнім часом продаж продукції компанії на японському ринку становив менше одного відсотка. Японські жителі віддають перевагу місцевим виробникам, таким як Sony, Sharp, Matsushita.

Ринок великої побутової техніки розвивається в умовах жорсткої конкуренції як з внутрішніми ринками, так і на світовому ринку, та значної географічної віддаленості місць виробництва великої побутової техніки та споживачів, що пояснюється сировинним фактором.

Факторами, що обумовлюють розміщення ринків великої побутової техніки, є сировинний фактор, людський фактор, технологічна фактор та транспортні мережі, що в сукупності визначають економічну вигідність географічного розміщення виробників великої побутової техніки.

Просування продукції світових виробників великої побутової техніки здійснюється як через фірмові магазини в географічному розрізі, так і через великі оптові торгові бази, які постачають велику побутову техніку на національні ринки та реалізують її торговим мережам і дрібним продавцям. В рамках даного просування великої побутової техніки спостерігалося скорочення оптових постачань на 12,3%, оскільки мережений торгівець, відмовившись від брендового підходу, підвищує свою рентабельність на 3-5%

Конкурентною перевагою на ринку великої побутової техніки побутової техніки довгий час вважалося багатство асортименту. Представництва іноземних виробників це добре розуміли і могли впливати на продавців, забезпечуючи їх товаром зі знижками за умови, що під одним брендом у магазині буде представлено весь перелік техніки. У рамках спеціальних маркетингових програм світові виробники побутової техніки ніколи не втрачали нагоди використати ресурси продавців для просування своїх брендів, домовляючись, наприклад, з торговельними мережами виставити техніку в торговельному залі на найкращому місці.

У всьому світі вже давно сформувався певний гібрид управління за брендами і за товарними категоріями одночасно, коли дорогі марки в магазині не змішуються з дешевими. У торговельних мережах почав скорочуватися асортимент дорогих брендів великої побутової техніки, що пов’язано з усе ще низькою купівельною спроможністю національних споживача. Тому провідні торговельні мережі позиціюють себе у всіх цінових категоріях. Бренд, безперечно, залишається однією зі споживчих характеристик, важливість якої зростає в товарах вищої цінової категорії. Але водночас виробники шукають зараз нові способи просування власної техніки. Наприклад, Electrolux, крім традиційних маркетингових програм і рекламних акцій, зайнялася виданням корпоративного журналу про функціональні особливості побутової техніки на прикладі своєї продукції. Щомісяця на ілюстроване видання витрачається близько $120 000.

Як показують дослідження TERJI, світовий ринок великої побутової техніки за 2007 рік виріс на 15,5%, в тому числі за рахунок країн Латинської Америки, СНД та Африки – на 8,9%. Динаміка побутової техніки свідчить про зростання конкуренції на ринку великої побутової техніки, результатом чого стало зменшення цін продажу одиниці великої побутової техніки в середньому на 3-5%, що пов’язано з надання різноманітних клієнтських знижок та реалізацією дисконтних програм.

Також зріс ринок кредитного обслуговування продажу великої побутової техніки. В 2007 році в порівнянні з 2006 роком велика побутова техніка, куплена в рамках кредитних програм, зросла з 13% до 19% від всього обсягну проданої великої побутової техніки.

В рамках структури проданої великої побутової техніки зменшилася питома вага традиційної великої побутової техніки - холодильників, в то же час зросли частки - газових та електричних плит, посудомийних машин, пральних та сушильних машин, морозильних камер, великих кондиціонерів, що пов’язано з задоволенням споживачами іншого класу потреб.

На рис. 2 відображена структура продажу великої побутової техніки у 2007 році у світі.

Рис. 1. Структура продажу великої побутової техніки у світі у 2007 році

Поряд зі зміною структури випуску та реалізації великої побутової техніки відбулася зміна динаміки обсягів її продажу.

Компанія TERJI проводила оцінку ринку великої побутової техніки у світі і встановила, що надходження від продажу великої побутової техніки збільшилися з 783,3 млрд. дол. США у 2006 році до 826,8 млрд. дол. США у 2007 році, що повязують зі зростанням платоспроможного попиту в країнах Латинської Америки, СНД та Африки, за рахунок продажу в яких і зріс даний показник. Динаміка надходжень від продажу великої побутової техніки за період 2006-2007 років наведена на рис. 2.

Рис. 2. Динаміка надходжень від продажу великої побутової техніки за період 2006-2007 років, млрд. .дол. США

В рамках забезпечення конкурентних переваг на ринку великої побутової техніки виробники активізували науково-дослідні та дослідно конструкторські розробки з метою створення унікального продукту в сегменті великої побутової техніки. Компанія Philips Electronics має намір продати кілька заводів з виробництва побутової техніки.

Сучаними особливостями ціноутворення є тенденція до зниження ціни виробника великої побутової техніки за рахунок задлучення у виробництво дешевої робочої сили (Азія), підвищення витрат на транспортування техніки та просування її на ринку країн-імпортерів, що повязано територіальною розірваністю країн-виробників та імпортерів свеликої побутової техніки та наявністю внутрішньодержавної конкуренцією.

Важливою тенденцією розвитку світового ринку побутової техніки є сегментація ринку. Для забезпечення ефективної господарської діяльності та отримання прибутку більшість світових виробників великої побутової техніки проводять маркетингові дослідження ринку, серед яких особливе місце займає сегментація ринку, тобто групування і поділ ринку на окремі частки (сегменти) за певними ознаками. Кон'юнктурні дослідження окремих сегментів ринку великої побутової техніки дає можливість аналізувати ситуацію, що склалась на ринку, встановити причинний характер цих явищ і скласти прогноз ринку, на підставі якого розробити програму розвитку ринку, кращого задоволення попиту й одержання прибутку. В результаті сегментації ринку підприємство виділяє окремі сегменти ринку – відокремлені і згруповані за певними ознаками частки товарного або регіонального ринку. Так найбільш привабливими сегментами на ринку побутової техніки Європи для азійських фірм Sony та Samsung є сегмент середніх за вартістю холодильників та телевізорів, що зумовлено гарним просуванням бренду на європейському ринку, платоспроможним попитом європейських споживачів та собівартістю продукції Sony та Samsung, адже більш дешевий сегмент займає китайська та південнокорейська продукція, а більш дорогий – європейські виробники Boch, Zanussi, Aristоn.

В рамках глобалізації світової економіки спостерігається витіснення європейських виробників побутової техніки азійськими виробниками, що зумовлено наявністю в останніх технологій та ефективно налагодженим технологічним процесом, корпоративним духом, низькою заробітною платою та соціальним страхування. Проте дана продукція часто поступається в якості, тому азійські виробники розміщують в європейських країнах значний сегмент компаній гарантійного та післягарантійного обслуговування, що сприяє просуванню на ринок та підвищенню привабливості даних брендів.

Для визначення стратегії ринку використовуються дані аналізу реалізованого попиту населення, його обсягів, структури, якості. Визначається ступінь масовості попиту як відношення суми реалізованих товарів до загальної чисельності потенційних покупців (споживачів). Аналізуються обсяги поставок товарів на ринок і відповідність їх попиту населення, визначається ступінь збалансованості попиту і пропозиції товарів. Даються прогнозні оцінки індексу цін, оцінюється здатність торгівлі забезпечити безперебійний продаж товарів, а також купівельна спроможність і споживчі наміри покупців, визначаються основні конкуренти на ринку, їхні сильні і слабкі сторони, місце на ринку і, виходячи з цього, стратегія дій на ринку.

Важливою залишається просування на ринки великої побутової техніки за допомогою рекламних заходів. Як показала практика компанії Panasonic при просуванні продукції на ринки країн СНД необхідна зважлива рекламна компанія. Після проведення маркетингового дослідження на основі якого було розроблено стратегію просування побутової техніки Panasonic в країни СНД. В результаті продаж великої побутової техніки Panasonic в країнах СНД зросла з 2% у 10999 році до 8% у 2006 році, що дозволило удосконалити асортимент продукції, розширити конкретні ніші та сегменти, реалізувати продукцію середнього співвідношення «ціна-якість».

Особливо привабливими для виробників великої побутової техніки є ринки країн СНД в рамках низької конкуренції, високого споживчого попиту на товари довготривалого користування, практично відсутнього внутрішнього виробництва, помірних митних обмежень, ймовірності ввезення контрабандної продукції тощо. В рамках боротьби за ринки СНД в ході зростання конкуренції деяких виробників великої побутової техніки поступово висувають з ринку країн СНД. Так в українському представництві Merloni Elettrodomestici змінився керівник. Новим головою представництва став Мікеле Казамассіма, який перед цим обіймав посаду маркетинг-директора з вбудованої техніки в головному офісі компанії в Мілані. Коли менеджер такого рівня залишає head-офіс й очолює представництво в якійсь другорядній, у масштабах бізнесу, країні, це може свідчити про таке: у цій країні у компанії виникли серйозні проблеми або ж вона готується здійснити тут масштабний проект чи відкрилися нові перспективи для розвитку бізнесу на тамтешньому ринку. Комерційний директор компанії Андреа Сассо не став заперечувати існування проблем, однак не назвав їх значними, позаяк частка Merloni Elettrodomestici на ринку великої побутової техніки (холодильники, пральні машини, газові та електричні плити, посудомийні машини) досягла 22,1%, що майже на 7% більше, ніж у найближчого західного конкурента. При цьому він заперечив можливість розширення виробничої бази в країнах СНД, що складається зараз із заводу холодильників («Стінол») і заводу пральних машин у Росії.

Зроблено висновки щодо основних ключових факторів конкурентоспроможності на ринку для кожного учасника дистрибуції, а саме:

для виробників: входження до найбільш масових цінових сегментів; широта модельного ряду; інноваційність модельного ряду; знання торгової марки (brand awareness); налагоджені канали дистрибуції та лояльність з боку топ-менеджменту основних учасників дистрибутивного каналу; конкурентоспроможні умови для всіх учасників дистрибутивного каналу, а саме: надання трейдерам заробітку, адекватного у конкурентів; розмір маркетингових інвестицій; можливість гнучко реагувати на зміну умов ринку;

для компаній оптової торгівлі: конкурентоспроможні ціни, пропоновані на оптовому ринку; широта модельного ряду; наявність ексклюзивних умов продажу певних товарів від постачальників; зручні для клієнта умови доставки товару; конкурентоспроможні умови від постачальників; конкурентоспроможні витрати (витрати на транспортування товару зі складу постачальника в країну, митні збори, можливості поставки у форматі SKD і здійснення складання техніки на території України); можливість гнучко реагувати на зміни умов ринку;

для компаній роздрібної торгівлі: відносини з постачальниками, можливості скорочення витрат; конкурентоспроможні ціни; широта асортименту; наявність ексклюзивів; ступінь територіального охоплення роздрібною мережею; розташування магазинів у населеному пункті; репутація (імідж фірми), знання торгової марки серед споживачів; агресивність рекламних кампаній; використання методів стимулювання продажу, проведення маркетингових акцій; планування, дизайн і способи представлення товарів у магазині; професіоналізм персоналу;

умови оплати для покупців: можливість купівлі в кредит; система обслуговування покупців: надання після продажного сервісу, доставка.

Проаналізовано конкурентні стратегії основних операторів ринку побутової техніки (виробників – Електролюкс та Норд, імпортерів – власників роздрібних та оптових мереж – Ельдорадо та Фокстрот) і розроблено рекомендації щодо їх реалізації.

Проведений аналіз дав можливість визначити таку основну тенденцію, що спостерігається у конкурентних відносинах на європейському та світовому ринку великої побутової техніки: скорочення ринку оптової торгівлі та зміщення зусиль торговельних компаній у бік роздрібної торгівлі. Це зумовлено зниженням рентабельності внаслідок гострої цінової конкуренції та початкової насиченості ринку. Уже сьогодні імпортери починають активний розвиток своєї роздрібної мережі та відкривають усе нові й нові магазини. Але, помітивши тенденцію розвитку ринку, не всі компанії у своєму розвитку й конкурентній боротьбі додержуються чітко спрямованої стратегії, у багатьох випадках вони використовують одночасно дві стратегії. Проте дотримання однієї стратегії – одна з найважливіших умов щодо тривалого функціонування та успіху на ринку великої побутової техніки.

Кон’юнктурне дослідження ринку великої побутової техніки в Україні

Світовий товарний ринок та український ринок тісно повязані, особливо в рамках процесу вступу України до СТО, що надать можливість зменшити митні барєри для імпортерів побутвої техніки до України. У 2006 році українці купили лише на 15% більше пральних машин, холодильників і кухонних плит, ніж роком раніше. Вітчизняний ринок великої побутової техніки наблизився до насичення: за два роки темпи зростання продажу знизилися вдвічі. За даними дослідної компанії TNS Ukraine, холодильники або морозильні камери вже є більш ніж у 96% міських мешканців, стаціонарні газові або електричні плити — у 95%, сучасні пральні машини — у 40%.

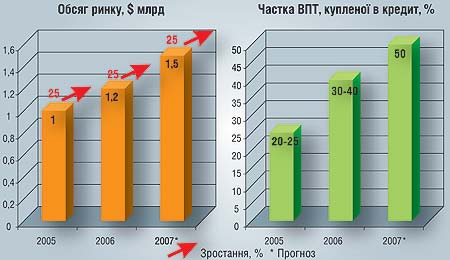

Рис. 3 Динаміка росту ринку великої побутової техніки в Україні

Однак у грошах останні три роки ринок стабільно зростає на 25%. Це пояснюється тим, що виробники і роздріб стали частіше просувати дорогі моделі. Найдешевший сегмент холодильної техніки (до $350) схуднув цього року на 10% (з 50 до 40%). Натомість на 5% зріс продаж як холодильників за ціною $350-600 (до 45%) так і від $600 (до 15%). Українці дедалі частіше купують і пральні машини середнього цінового діапазону ($300-450) — 10% зростання продажу (з 50 до 60%).

Попит на дорогу техніку збільшується завдяки не лише підвищенню доходів, а й демократизації споживчого кредитування. Великі торговельні мережі самі виплачують відсотки банку, пропонуючи покупцям безвідсотковий кредит, тобто покупку в розстрочку. Торік кредитом користувалися тільки 20-25% покупців великої побутової техніки, а в 2006-му цей показник збільшився до 30-40%. У 2007 році торговельні мережі мають намір реалізувати в кредит 50% ВПТ від загального продажу. Грошовий обсяг ринку підтягнеться наступного року приблизно до $1,5 млрд., традиційно збільшившись на чверть. Зростання кількості покупок у 2007-му не перевищить 15%, а в 2008 році, швидше за все, впаде до 10%. Надалі цей бізнес розвиватиметься здебільшого за рахунок реплейсменту.

В 2007 році українці витратили майже $260 млн. на дрібну побутову техніку. За дев'ять місяців 2007 року українці купили 4,5 тис. одиниць дрібної побутової техніки, витративши $259 млн. Це на 19% у кількісному й на 37% у ціновому відношенні більше, ніж в 2006 році. Такі висновки зробила компанія Gf Ukraіne, що проводила моніторинг в 45 містах з населенням понад 100 тис. людей. Найбільше грошей українці витратили на пилососи й кондиціонери - 24% і 22,5% відповідно.

Найкращі темпи росту продажів зафіксовані в сегменті кавоварок і еспрессо-машин. За січень-вересень 2007 року українці придбали цієї побутової техніки майже в 3,5 рази більше, ніж торік. У декількох столичних мережах побутової техніки акції зі знижками вже закінчилися: супермаркети "Фокстрот" з 10 по 22 листопада пропонували придбати техніку на 7-30% дешевше; у "МегаМаксі" з 11 по 13 листопада "скидали" 5-55%; у "Ельдорадо".

Протягом січня–березня 2007 року в містах України з населенням понад 100 тис. мешканців було продано 195 тис пральних машин, що на 8% перевищує показник аналогічного періоду 2006 року. У вартісному виразі цей сегмент зріс на 12,5% майже до 72 млн. доларів. Частка пральних машин з фронтальним завантаженням у загальному обсязі продажів становила 75% у фізичному вимірі.

Найбільшим попитом користувалися пральні машини у ціновому діапазоні від 300 до 500 доларів. Їхня частка у загальному обсязі продажу цієї техніки становила 71% у фізичному вимірі. Порівняно до першого кварталу 2006 року обсяг продажів пральних машин вартістю 300-500 доларів зріс на 13%. Найдешевші пральні машини (до 300 доларів) користувалися меншим попитом: у першому кварталі 2007 року їх було продано менше на 11% у фізичному вимірі порівняно до першого кварталу 2006 року. Одночасно на 25% збільшилися продажі дорогих пральних машин вартістю більше 500 доларів. Протягом січня-березня 2007 року ринок холодильників зріс на 26% до 152 тис. одиниць. У вартісному вимірі попит на холодильники збільшився на 33% до 71 млн. доларів. Головним чином це зростання відбулося завдяки сегменту найдорожчих холодильників вартістю від 500 доларів. Порівняно до першого кварталу 2006 року цей сегмент зріс на 50% до 52,5 тис. одиниць. Частка найдорожчих холодильників у загальному обсязі продажу становила 35% у фізичному вимірі та 49% у вартісному. Одночасно збільшився обсяг продажу морозильних камер. У першому кварталі їх було продано більше на 63% у фізичному вимірі, ніж за аналогічний період 2006 року.

Сегмент кухонних плит також зріс за перший квартал 2007 року. Всього за цей період було продано 89 тис. одиниць на 28 млн. доларів, що на 30% переважає показник першого кварталу 2006 року у фізичному вимірі та на 40% у вартісному.

Попит збільшився як на газові плити (на 16% у фізичному вимірі), так і на електричні (на 54%). Однак найсуттєвіше зріс сегмент комбінованих плит: протягом першого кварталу цього року їх було продано в 4 рази більше, ніж за аналогічний період минулого року.

Частка газових плит дорівнювала 62% від загального обсягу продажу плит у фізичному вимірі, що менше на 8%, ніж у січні-березні 2006 року. Частка електроплит, навпаки, зросла до 34% (порівняно до 29% минулого року). Щодо цінового розподілу, то більшим попитом користувалися більш дорогі кухонні плити вартістю від 250 доларів. Їх було продано майже 61 тис. одиниць, що на 45% переважає показник першого кварталу минулого року. Сегмент варильних поверхонь зріс на 84% до 22 тис. одиниць. Це найбільший показник зростання на ринку великої побутової техніки, зафіксований у першому кварталі 2007 року.

У першому кварталі 2007 року було продано 185 тис. мікрохвильових печей, що лише на 5% перевищує результат першого кварталу 2006 року. У вартісному вимірі цей сегмент зріс майже на 9 % до 21 млн. доларів. Найбільша частка продажів (50% у фізичному вимірі) припала на мікрохвильові печі вартістю 75-125 доларів. Що більше, обсяг продажу цього сегменту зріс на 12% у фізичному вимірі у порівнянні з січнем-березнем 2006 року.

Однак найбільші темпи зростання продажу мікрохвильових печей було зафіксовано у найдорожчому ціновому сегменті (від 175 доларів): 19% у фізичному вимірі. Одночасно скоротилися продажі недорогих мікрохвильових печей вартістю до 75 доларів (на 11% у фізичному вимірі). Очікуваний аналітиками у 2008 році вихід на столичний ринок ряду європейських мереж із продажу побутової техніки може серйозно підкосити позиції його нинішніх учасників. На думку експертів, прихід західних конкурентів буде супроводжуватися зниженням ними націнок на товари і навіть відвертим демпінгом протягом тривалого часу. Для того, щоб витримати таку серйозну конкуренцію з боку іноземних конкурентів, треба впевнено стояти на ногах, бо якщо в місцевих компаній не вистачить фінансових засобів, на них очікує або втрата ринкової частки, або повне поглинання. Однією з причин масової експансії західних мереж є досить слабка насиченість столичного регіону спеціалізованими магазинами подібного формату.

2010 року в Україні, за прогнозами фахівців Merloni Elettrodomestici, купуватимуть у шість разів більше великої побутової техніки, ніж зараз. Оптимістично оцінюють перспективи вітчизняного ринку й інші його учасники — 30-40-відсоткове зростання щороку.

Список використаної літератури:

Будкін В., Петренко З., Тхі Хань Н. Зони високих технологій: світовий досвід і реалії України // Економіка України (укр.).- 2005.- № 10.- C.68-75.

Боліла М.М. Стимулювання збуту як маркетинговий фактор у конкурентній боротьбі за споживача // Актуальні проблеми міжнародних відносин: Збірник наукових праць. – Вип. 21, ч. ІІІ – К.: Київський національний університет імені Тараса Шевченка, Інститут міжнародних відносин, 2000. – С. 3–7.

Боліла М.М. Конкурентні стратегії компанії на різних стадіях життєвого циклу галузі // Актуальні проблеми міжнародних відносин: Збірник наукових праць. – Вип. 22, ч. 1 – К.: Київський національний університет імені Тараса Шевченка, Інститут міжнародних відносин, 2000. – С. 137–145.

Повод В.М. Ринок побутової техніки: шляхи та проблеми розвитку в Україні: Навчальний посібник: - Суми: Слобожанщина, 2007.- 160 c.

Приватний підприємець. Торгівля на ринку.- К.: , 2001.- 317 c.

Проблеми і перспективи України у міжнародній торгівлі // Фінанси України (укр.).- 2003.- № 5.- C.78-89.