Газовый рынок Европы 2010

Газовый рынок Европы 2010.

С егодня

собственные запасы и добыча природного

газа Европы являются весьма скромными

— всего 3,5% и 12% от мировых показателей,

соответственно. Особенно это видно,

если сравнивать Европу и Россию, где

только доказанные запасы полуострова

Ямал в 3 раза превышают запасы всего

европейского континента. Спрос же

экономики на природный газ в Европе

увеличивается, что создает предпосылки

для расширения импорта. Анализ будущих

европейских проектов показывает, что

доля традиционных поставщиков Европы,

как и собственно добыча газа в ЕС, будет

снижаться. Традиционные внешние

экспортеры увеличат свои поставки на

европейский рынок, однако, совокупная

европейская добыча и поставки из России

и Алжира составят всего 534 млрд. м3.

егодня

собственные запасы и добыча природного

газа Европы являются весьма скромными

— всего 3,5% и 12% от мировых показателей,

соответственно. Особенно это видно,

если сравнивать Европу и Россию, где

только доказанные запасы полуострова

Ямал в 3 раза превышают запасы всего

европейского континента. Спрос же

экономики на природный газ в Европе

увеличивается, что создает предпосылки

для расширения импорта. Анализ будущих

европейских проектов показывает, что

доля традиционных поставщиков Европы,

как и собственно добыча газа в ЕС, будет

снижаться. Традиционные внешние

экспортеры увеличат свои поставки на

европейский рынок, однако, совокупная

европейская добыча и поставки из России

и Алжира составят всего 534 млрд. м3.

Тем не менее, об угрозе дефицита говорить не приходится. Вопервых, на рынке могут увеличить свое присутствие и новые поставщики — страны Африки, государства бывшего СССР и страны Персидского залива, обладающие значительными возможностями по добыче и экспорту газа. Во-вторых, Россия, которая сохранит положение ведущего экспортера газа для Европы, сможет увеличить объем экспорта газа на европейский рынок за счет развития собственных проектов и за счет интеграции на свой рынок газа республик Средней Азии.

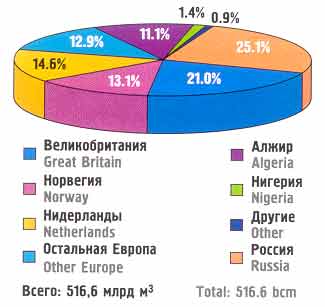

В 2002 году потребление природного газа в Европе, если судить по данным Международного энергетического агентства, составило 516,6 млрд. м3. Эта цифра представляет собой суммарный результат потребления газа европейскими странами Организации экономического сотрудничества и развития (488,4 млрд.), предлагаемый МЭД Словакии и группой стран Юго-Восточной Европы (28,2 млрд.), не входящих в данную организацию.

Европа '2002: 516,6 млрд. м3

Основной импорт приходился на ведущие промышленные страны континентальной Европы — Францию, Германию и Италию, чье потребление находилось на уровне 43,57 млрд. м3, 93,9 млрд. м3 и 69,3 млрд. м3 соответственно. Суммарный спрос на газ в этих трех странах составлял 40% от общеевропейского. Если рассмотреть суммарные потребности в природном газе европейских участников большой «восьмерки», а это вышеперечисленные страны плюс Великобритания, где за 2002 год было израсходовано 99,6 млрд. м3, то доля этих стран в общем потреблении континента составила 59,3%. Однако из большой европейской «четверки» только Великобритания была в состоянии самостоятельно обеспечить свои потребности в природном газе. В 2002 году приблизительно 15,3% общеевропейского потребления приходилось на страны Центральной и Восточной Европы, а 25,4% на так называемые «малые» страны Западной Европы, включая Скандинавию и страны Пиренейского полуострова.

Добыча Европы '2002:318,3 млрд. м3

Европейские страны бассейна Северного моря (Норвегия, Великобритания, Нидерланды) обеспечили основную добычу газа на континенте, основными внешними экспортерами для «старого света» оставались Россия и Алжир. В совокупности эти пять стран удерживали более 84% европейского газового рынка.

Великобритания находится в настоящее время на подъеме своей добычи природного газа, пик которой, согласно прогнозу Британского центра энергетики, придется на 2005-2006 годы. Объем запасов страны на континентальном шельфе Северного и Ирландского морей составляет всего лишь 730 млрд. м3. За прошедший год разработка месторождений континентального шельфа обеспечила стране добычу в объеме 108,4 млрд. м3. С середины 1990-х годов Великобритания добывает достаточно природного газа, чтобы отказаться от импорта, однако страна продолжает закупать газ в соседней Норвегии для нужд Шотландии, а также осуществлять транзит норвежского газа. В 2002 году, по данным МЭД из Великобритании на континент через Ла Манш было транспортировано 13,63 млрд. м3.

При добыче на месторождениях континентального шельфа 67,61 млрд. м3. Норвегия экспортировала в континентальную Европу около 56,3 млрд. кубов. Главными покупателями норвежского природного газа в Европе являются 5 немецких компаний, среди них Ruhrgas, французская компания GasdeFrance, нидерландские — Gasunie и SEP и другие фирмы из Испании, Австрии, Бельгии, Италии, Польши и Чехии. На этих рынках норвежский газ составляет конкуренцию российскому экспорту. Главным рынком сбыта сегодня считается Германия, где доля потребления норвежского газа составляет около 30%.

В течение долгого времени, с момента начала разработки месторождения Гронинген, Нидерланды играли важную роль на европейском газовом рынке. Собственно, и сегодня эта страна является крупнейшим газовым экспортером внутри ЕС. В настоящее время предпринимаются попытки найти на территории страны и на ее континентальном шельфе новые запасы природного газа, разработкой которых можно было бы заменить месторождение Гронинген, находящееся в стадии падающей добычи, однако пока желанного успеха достигнуто не было.Но, тем не менее, в прошлом году в стране было добыто 75,6 млрд. м3.

Другие производители природного газа континента добыли в 2002 году 66,7 млрд. м3, из которых более четверти приходится на страны Юго-Восточной Европы. Среди стран ОЭСР максимальный уровень добычи приходится на Германию (21 млрд. м3). Таким образом, континентальные производители контролировали 61,8% газового рынка Европы, обеспечивая стабильную подачу газа для трех основных сегментов рынка: энергетики, промышленности и жилищно-коммунального сектора.

Внешние экспортеры (без России): 68,8 млрд. м3

Лидер африканского экспорта природного газа Алжир, поставляющий газ на континент с 1973 года, является монополистом на Пиренейском полуострове и составляет серьезную конкуренцию Норвегии и России в других странах средиземноморского бассейна. По данным EIA, Алжирв 2002 году поставил на европейский рынок 57,1 млрд. м3 природного газа через магистральные трубопроводы и в виде СПГ, обеспечив 11% потребления на континенте. Сейчас подача природного газа на Южную Европу идет с крупнейшего в Африке месторождения Хасси Р'Мель, запасы которого составляют 2,4 трлн кубов.

По мере роста спроса на газ в Европе довольно быстрыми темпами будет идти развитие газовой промышленности страны. Это подтверждается соглашениями об освоении других газовых провинций между алжирской компанией Sonatrach с рядом крупных зарубежных компаний, а также курсом руководства страны на частичную приватизацию государственных активов в нефтегазовом комплексе, что должно повысить ее привлекательность в глазах потенциальных инвесторов.

Нигерия, второй африканский поставщик, реализовавшая при помощи транснациональных компаний Shell, TotalFinaElf и Agip в 1999 году проект по производству СПГ на острове Бонни (общей стоимостью$3,8 млрд.), «забронировала» себе место на европейском рынке газа, экспортировав на континент, по данным ВР StatisticalReview, 5,6 млрд. м3 в 2000-м и 6,75 млрд. м3 в 2001 году. В 2002 году, по предварительным оценкам МЭД нигерийский экспорт составил 7,1 млрд. кубов, или 1,3% рынка Европы.

Главной проблемой этих двух стран на пути развития газовой промышленности могут стать политические риски, связанные с противостоянием радикальных исламских группировок правительству Алжира и межэтническими столкновениями в Нигерии.

Остальные экспортеры природного газа в Европу, в число которых входят три страны Персидского залива (ОАЭ, Катар и Оман), Ливия, небольшое островное государство Тринидад и Тобаго, а также российско-казахстанское предприятие «КазРосГаз», в сумме поставили 4,6 млрд. м3.

Россия: 129,5 млрд. м3

Согласно предварительной отчетности «Газпрома», поставки природного газа в Европу в прошлом году были осуществлены в объеме 129,5 млрд. м3, что составило 25% потребления. С вводом месторождения Заполярное, где «Газпром» в будущем намерен добывать 100 млрд. м3, стало возможным преодоление негативных тенденций в газодобыче, связанных со вступлением в стадию падающей добычи крупнейших месторождений «Газпрома»: Медвежьего, Уренгоя и Ямбурга. Сегодня можно говорить о возможности увеличения экспорта России в Европу. Ведь если в странах ЕС поставкам из России существует альтернатива в виде Норвегии и Алжира, то на перспективном рынке Восточной Европы Россия фактически является монополистом. Расширение присутствия России на европейском рынке требует помимо освоения новой ресурсной базы диверсификации маршрутов транспортировки газа, чему служат новые газотранспортные коридоры, такие как «Голубой поток», ориентированные на различные сегменты европейского рынка. Эти проекты создают основу для устойчивого экспорта газа в будущем.

|

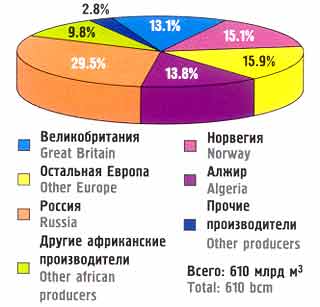

Доля европейских производителей газа на европейском рынке при минимальном спросе в 610 млрд м3 в год.

|

Европейский рынок природного газа в 2002 году.

|

Спрос '2010: 610-640 млрд. м3

К 2010 году экономика Европы в большей степени, чем сегодня, будет зависеть от импорта природного газа, который, как представляется, останется вторым энергоносителем после нефти. Как известно, спрос на энергоносители определяется рядом экономических, демографических и политических факторов. В конце XX и в начале XXI века развитие рынка энергоносителей в Европе все в большей степени зависит от энергетической политики стран континента, одним из приоритетов которой становится стремление увеличить долю природного газа в энергетическом балансе. Помимо желания диверсифицировать потребление энергоресурсов на континенте и снизить зависимость от импорта ближневосточной нефти, одной из причин применения природного газа является его безопасность для окружающей среды. Именно экологический аспект делает газ более привлекательным энергоносителем по сравнению с углем или нефтепродуктами для европейцев, где экологические движения все в большей степени влияют на политику государств.

В дальнейшем принятие общего законодательства будет способствовать дальнейшему повышению роли газа в экономике континента. Очевидно, что к 2010 году процесс законодательного оформления европейского газового рынка будет завершен, но вот в какой степени в законодательстве будут учтены интересы ведущих поставщиков, говорить пока сложно. Этот вопрос является предметом регулярных переговоров между заинтересованными сторонами.

Существует несколько прогнозов потребления в Европе, сделанных зарубежными специалистами. Аналитики из Министерства энергетики США утверждают, что в 2010 году европейской экономике понадобится в совокупности 640 млрд. м3 газа. В феврале 2003 года с прогнозом МЭА выступил Р.Приддл, исполнительный директор организации, заявивший, что потребление газа в Европе будет увеличиваться в среднем на 2,1 % в год вплоть до 2030 года. Таким образом, к 2010 году, если исходить из расчетов МЭД спрос на природный газ в Европе достигнет 610 млрд. м3.

Поскольку методики американского Министерства энергетики и МЭА совпадают, то диапазон от 610 млрд. м3 до 640 млрд. м3 может быть признан вполне реальным.

Предложение '2010: 534 млрд м3 +?

К 2010 году картина предложения природного газа на европейском рынке может измениться. Добыча природного газа на существующих месторождениях Северного моря существенно снизится. Норвегия и Великобритания смогут обеспечить в совокупности максимум 28% потребления газа на континенте, тогда как в 2002 году их общая доля на рынке равнялась 34%.

Суммарная добыча газа в Европе и экспорт традиционных игроков европейскогорынка, России и Алжира, составят лишь 534 млрд. м3, или 87,5% от прогноза спроса, предлагаемого МЭА Таким образом, Европа будет нуждаться в дополнительных объемах поставок газа из иных внешних источников в размере 76-106 млрд. м3. Очевидно, что из вышеуказанных стран дополнительные возможности экспорта могут быть только у России благодаря реализации новых проектов российскими компаниями и интеграции среднеазиатского газа в Единую газотранспортную систему.

Но, тем не менее, дефицита газа в Европе не будет, ведь увеличат поставки другие производители, чья доля на рынке сегодня незначительна, но которые активно развивают свою газовую промышленность. Их совокупный потенциал, ориентированный на мировой рынок, составляет приблизительно 270 млрд. м3.

Этими производителями являются африканские страны, имеющие определенные географические преимущества изза близости к рынку Южной Европы, страны Персидского залива и страны бывшего СССР. Сказать точно, сколько газа все эти государства напрямую смогут экспортировать в Европу, в настоящее время не представляется возможным в силу наличия таких факторов, как привлекательность иных рынков, например рынка стран Азиатско-Тихоокеанского региона для стран Персидского залива или российского рынка для среднеазиатских производителей.

Европейские производители: 270 млрд. м3.

Самое значительное снижение добычи среди стран-лидеров, которое приведет даже к возобновлению импорта природного газа, ожидает Великобританию, где специалисты прогнозируют резкое падение добычи природного газа после 2006 года. Страна, по данным сайта Pilottaskforce, одним из учредителей которого является Министерство торговли и промышленностиВеликобритании, составит в 2010 году 81 млрд. м3, что почти на 30 млрд. м3 ниже уровня 2002 года. Пока у англичан, в отличие от норвежцев, нет проектов по введению в эксплуатацию новых месторождений, и они вряд ли появятся, судя по сообщениям компаний-операторов об отсутствии новых запасов на континентальном шельфе страны.

Положение Норвегии представляется куда более выгодным. Устойчивая добыча на месторождении мирового класса Тролль может быть дополнена выходом на максимальные показатели добычи месторождений Осгард и Западный Слейпнер, а также введением в разработку целого ряда новых месторождений. Самыми крупными из них являются Ормен Ланге и Сневит, чьи запасы составляют 400 млрд. м3 и 164 млрд. м3, соответственно. В целом, по данным Норвежского нефтяного директората, к 2010 году добыча газа может достичь 92 млрд. м3.

Чуть больший по сравнению с Норвегией уровень добычи природного газа — 97 млрд. м3 ожидается в совокупности по другим странам Европы, включая Нидерланды. На фоне общеевропейского спада возможен незначительный прирост добычи лишь в Италии и Дании. Однако общая негативная тенденция, связанная, прежде всего, с завершением добычи на голландском месторождении Гронинген, будет преобладать, увеличивая зависимость «старого света» от природного газа других регионов мира.

Алжир: 84 млрд. м3

Согласно программе развития газовой промышленности этой страны ситуация с алжирским экспортом природного газа на европейский рынок в обозримом будущем выглядит довольно радужно. Увеличения объемов добычи газа следует ожидать за счет ввода в разработку новых месторождений Охамет и Аменас, освоение которыхбудет начато в 2004 году. По оценкам инженеров компании ABB, к 2008 году на первом месторождении, которое находится в Сахарской пустыне вблизи ливийской границы, максимальный уровень добычи может достигнуть 13,3 млрд. м3 в год. До 11,8 млрд. кубов к 2010 году может быть доведена добыча природного газа на месторождении Аменас. Очевидно, что эти два проекта станут существенным подспорьем существующему алжирскому экспорту с Хасси Р 'Мель. По заявлению представителей национальной компании Sonatrach, Алжир сможет к 2010 году обеспечить подачу на европейский рынок 84 млрд. м3, как через газопроводы, пересекающие Средиземное море, так и в виде СПГ.

Россия: минимум 180 млрд. м3

Экспортные контракты на поставку природного газа в Европу в 2010 году составляют 180 млрд. м3. Сможет ли страна продать больше газа в Европу? Ответить на этот вопрос сегодня достаточно сложно, однако есть три базовых фактора, без учета которых говорить о расширении экспорта российского газа не представляется возможным. Первым фактором является положение на внутреннем рынке газа, которое во многом будет зависеть от того, в каком направлении пойдет реструктуризация газового сектора. Вторым — необходимость ввода новых добывающих и транспортных мощностей в российскую газовую промышленность «Газпромом» и «независимыми» производителями. Третий фактор — это сотрудничество со среднеазиатскими производителями природного газа и интеграция их газа на российский рынок. Совокупность этих факторов окажет существенное влияние на экспортную стратегию России.

Крупнейшим отечественным мегапроектом в сфере добычи должно стать освоение месторождений полуострова Ямал, а в газотранспорте планируется строительство Северо-Европейского газопровода. Согласно прогнозу американских специалистов EIA, ежегодный экспорт российского газа в Европу с 2010 года будет составлять в среднем 190 млрд. м3.

Сегодня российские интересы защищены системой долгосрочных контрактов, от которой единой Европе, по мнению ряда специалистов, в том числе и ведущего экономиста ВР П. Дэвиса, будет достаточно сложно отказаться даже к 2010 году. Причину эксперт видит в том, что каждая страна при осуществлении общеевропейских директив о либерализации будет руководствоваться также и национальными интересами. Ряд стран ЕС будут требовать более гибкого подхода и сохранения системы долгосрочных контрактов.

Кстати, о российских национальных интересах. В реализации Ямальской программы, как основе газовой промышленности будущего, заинтересовано государство. Можно предположить, что проект освоения Ямала будет принят правительством и президентом в качестве приоритетного направления для газовой отрасли России. Такой шаг предусматривается согласно проекту Энергетической стратегии России до 2020 года.

Африка (без Алжира):59,8 млрд. м3

Страны Африки должны рассматриваться как важнейший источник поставок природного газа для Европы в силу их географической близости к рынку и в силу того, что мощнейшие европейские компании, такие как TotalFinaElf или EN.I активно участвуют в осуществлении проектов по добыче и транспортировке газа на их территории. В расширении импорта газа из Африки европейцы заинтересованы, исходя из собственной стратегии диверсификации поставок. Африканский газ поэтому без труда должен занять свою нишу на европейском газовом рынке.

Серьезный скачок в развитии своей газовой промышленности к 2010 году планирует осуществить Нигерия. Согласно прогнозируемым показателям производства СПГ в стране, Нигерия может увеличить экспорт в Европу более чем в 4 раза по сравнению с 2002 годом — с 7,1 млрд. м3 до 29,8 млрд. м3. Выполнение программы развития газовой промышленности Нигерии может быть осуществлено за счет строительства новых заводов при помощи нескольких транснациональных компаний, таких как ExxonMobil, Agip, ConocoPhillips и Statoil.

К 2010 году на европейском рынке появится новый африканский игрок — Египет. Максимально возможный объем поставок из «страны пирамид» может составить, в случае успешного освоения газовых месторождений в дельте Нила и Западной пустыне и строительства завода СПГ в Дамиетте, 18 млрд. м3. Быстрое развитие газовой отрасли египетской экономики будет обеспечено при помощи иностранных компаний.

Значительные возможности по увеличению экспорта открывает для Ливии сотрудничество с итальянскими компаниями. Освоение месторождений и строительство газопровода на Сицилию даст возможность Ливии увеличить экспорт в Европу до 12 млрд. м3.

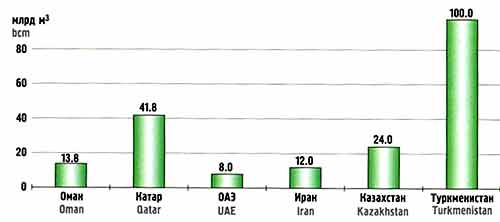

Страны бывшего СССР:136 млрд м3

Куда более интересно взглянуть на экспортные возможности республик бывшего СССР на мировом рынке с учетом того влияния, которое газ Казахстана и Туркменистана может оказать на дальнейшее развитие экспортной стратегии России. Ведь в силу своего географического положения эти страны могут реализовать свой экспортный потенциал сразу на нескольких направлениях, в том числе и на рынке России.

Казахстан к 2010 году, согласно Концепции развития газовой отрасли страны до 2015 года, планирует экспортировать около 24 млрд. м3 при максимальном объеме добычи в 70 млрд. кубов. Ожидается наращивание добычи на Карачаганаке (до 26,8 млрд. м3), на Тенгизе (до 14,1 млрд. м3) и на Кашагане (до 8 млрд. м3). Создание в 2002 году российско-казахстанской компании «КазРосГаз» способствует совместным согласованным действиям России и Казахстана на европейском рынке.

А вот крупнейший среднеазиатский производитель природного газа Туркменистан фактически отказался от идеи крупномасштабного прорыва в Европу, предпочтя продавать свой газ России с правом реэкспорта, что может открыть перед нашей страной дополнительные возможности по усилению своего присутствия на европейском рынке. В целом экспортный потенциал Туркменистана может быть оценен в 100 млрд. м3. Согласно соглашению от 10 апреля 2003 года, объем российских закупок к 2010 году может достичь 80 млрд. м3. Остальной газ может быть реализован на других рынках: либо на рынках стран СНГ, либо в Европе, в случае выполнения проекта Транскаспийского газопровода, либо, что пока маловероятно, направлен на рынки Южной Азии по Трансафганскому газопроводу, давняя идея строительства которого может получить второе дыхание в случае нормализации политической обстановки в Афганистане.

Возможности экспорта азербайджанского природного газа в Европу в большей степени будут зависеть от того, сможет ли страна приступить к освоению других месторождений природного газа помимо Шах-Дениза, где доказанные запасы составляют 330 млрд. м3. В плане транспортировки газа страна может проводить более самостоятельную политику в отличие от среднеазиатских экспортеров, вынужденных считаться с Россией и Ираном. Если к 2010 году Азербайджану при помощи ВР удастся завершить строительство нового трубопровода (общей стоимостью $1 млрд.) до Эрзерума, то экспорт газа Азербайджана в ЕС может составить 11 млрд. м3.

Страны Персидского залива: 75 млрд м3

Теперь о совокупных экспортных возможностях стран Персидского залива на мировом рынке. Очевидно, что по трубопроводам из этого региона в Европу может поступать только газ Ирана, чьи поставки в Турцию в 2010 году будут находиться на уровне 12 млрд. м3.

Что касается других стран Персидского залива, поставляющих СПГ на европейский рынок, то целесообразно рассматривать их перспективы на европейском рынке в контексте развития мирового рынка СПГ. Анализ проектов развития производственных мощностей СПГ трех крупнейших региональных экспортеров (Катар, Оман и ОАЭ) показывает, что минимальные поставки СПГ на мировой рынок из этих стран будут находиться на уровне 63 млрд. м3.

В силу традиционной ориентации этих экспортеров природного газа на рынок стран АТР, прежде всего Японии, Южной Кореи и Тайваня, в настоящее время достаточно сложно точно дать прогноз тех поставок, которые будут реализованы на европейском рынке в силу его второстепенности для этих игроков. Следует только отметить, что благодаря своему географическому положению страны Персидского залива в случае необходимости могут свободно увеличить свои поставки на европейский рынок.

Рассматривая перспективы экспорта газа в Европу странами Персидского залива, нельзя игнорировать проблему развития газовой промышленности таких стран, как Саудовская Аравия и Ирак. Первая страна готовится выйти на газовые месторождения континентального шельфа при помощи зарубежных компаний, а перспективы второй страны в сфере добычи природного газа будут ясны позднее, в ходе послевоенного восстановления иракской нефтегазовой промышленности.

Экспортные возможности стран Персидского залива и Средней Азии к 2010 году.

Общие выводы

В целом к 2010 году потребление природного газа в Европе вырастет как минимум на 18% по сравнению с 2002 годом, и на рынке будут происходить значительные изменения.

Совокупное потребление на европейском рынке составит, как прогнозировалось, 610-640 млрд. м3, что как минимум на 76 млрд. м3 больше суммы объемов добычи европейскими странами и поставок традиционных экспортеров России и Алжира, чьи совокупные возможности оцениваются на сегодняшний день в 534 млрд. м3.

Тем не менее, о дефиците газа в Европе говорить не приходится, поскольку дополнительные объемы природного газа, необходимые для ее устойчивого развития, могут быть поставлены на рынок иными производителями, а именно странами Африки, Персидского залива и некоторыми государствами бывшего СССР.

Африканские производители будут активнее расширять свое присутствие на европейском рынке по сравнению со странами Средней Азии или Персидского залива. Для последних более важным представляется формирующийся газовый рынок стран АТР, где спрос на газ растет более быстрыми темпами, нежели в Европе. Тем не менее, переориентировать свои поставки на Европу для них, как показывает практика, не составит никакой трудности. Для государств постсоветского пространства существует три реализуемых на практике варианта поведения на мировом газовом рынке: самостоятельный выход на рынок Европы (Азербайджан), продажа газа России и фактический отказ от экспансии в Европу (Туркменистан), создание совместных с Россией предприятий для работы на европейском рынке (Казахстан).

России удастся выполнить свои существующие экспортные обязательства, однако стратегию укрепления ее присутствия на европейском газовом рынке нужно строить исходя из развития внутреннего рынка, возможностей отечественной газовой промышленности по развитию новых проектов добычи и транспорта газа и расширения сотрудничества России со среднеазиатскими производителями. Реализация этих трех положений будет способствовать сохранению и укреплению России в роли ведущего партнера ЕС в сфере энергетики.