Інвестування (работа 2)

Інвестування

Контрольна робота

Виконала студентка 3курсу ФЕФ групи ЗФК-323 Корнієнко Юлія Василівна

Міністерство освіти та науки України

Черкаський державний технологічний університет

Кафедра економіки та управління

Черкаси-2006

1. Розробка стратегічних напрямків інвестиційної діяльності

Інвестиційна дiяльнiсть компанії чи фірми представляє собою досить тривалий час i тому Має здійснюватися з урахуванням певної перспективи. Формування напрямкiв цієї дiяльностi з урахуванням перспективи представляє процес розробки iнвecтицiйної cтpaтeгії.

Отже, інвестиційна стратегія - це процес формування системи довгострокових цілей iнвестицiйної дiяльностi та вибiр найбiльш ефективних шляхiв їх досягнення на базi прогнозування умов здiйснення цiєї дiяльностi, кон'юнктури iнвестицiйного ринку як у цiлому, так i на окремих його сегментах.

Ринковi умови, що швидко змiнюються, недосконалiсть та змiннiсть законодавчої бази, iнфляцiйнi процеси та криза неплатежiв вимагають гнучкого пiдходу до формування iнвec тицiйної cтpaтeгії. .

Вихiдною передумовою формування iнвестицiйної стратeгії є загальна стратегiя економiчного розвитку компанiiї. По вiдношенню до нeї iнвестицiйна стратегiя носить пiдлеглий характер i мaє узгоджуватися з нею за цiлями та етапами розвитку. Таким чином, iнвестицiйна стратегiя має розглядатися як найважливiший фактор забезпечення ефективного розвитку компанiї у вiдповiдностi до вибраною нею загальною економiчною стратегiєю,

Процес формування iнвестицiйної стратегії пiдприємства проходить певнi етапи:

1) визначення перiоду реалiзації iнвестицiйної cтpaтeгії:

передбачуванiсть розвитку економiки в цiлому та iнвecтицiйного ринку зокрема;

тривалicть перiоду, прийнятого для вiдповiдної базової cтpaтeгії пiдприємства;

галузеву належнiсть пiдприємства;

розмiр пiдприємства, його потужнiсть, темпи розвитку;

2) визначення стратегiчних цiлей iнвестицiйної дiяльностi:

завдания забезпечення приросту капiталу;

пiдвищення рiвня прибутковостi iнвестицiй i суми доходу вiд їх вкладання;

змiну пропорцiй у структypi реального й фiнансового iнвecтування;

удосконалення технологiчної й вiдтворювальної структури капiтальних вкладень;

удосконалення галузевої й регiональної спрямованостi iнвecтицiйних програм;

3) розробка найбiльш доцiльних шляхiв реалiзації стратегiчних цiлей iнвестицiйної дiяльностi:

розробка стратегiчних напрямiв iнвестицiйноi' дiяльностi;

розробка cтpaтeгiї формування iнвестицiйних pecypciв;

4) конкретизацiя iнвестицiйної стратегії за перiодами її впровадження передбачає встановлення послiдовностi та строків до сягнення окремих цiлей та завдань через:

зовнiшню узгодженiсть у часi, яка досягається вiдповiднiстю iнвестицiйної cтpaтeгії розвитку пiдприємства з урахуванням очiкуваних змiн у кон'юнктурi iнвестицiйного ринку;

внутрiшню узгодженiсть у часi - це вiдповiднiсть окремих напрямiв iнвестування одне одному, а також вiдповiдного формування необхiдних для цього вiдповiдних pecypciв;

5) оцiнювання розробленої iнвестицiйної cтpaтeгії:

узгодженiсть цiлей, напрямiв та етапiв iнвестицiйної cтpaтeгії з базовою cтpaтeгією пiдприємства;

внутрiшню збалансованiсть iнвестицiйної cтpaтeгії, тобто узгодженiсть окремих стратегiчних цiлей i напрямiв iнвестицiйної дiяльностi мiж собою, а також послiдовнiсть їхнього виконання;

узгодженiсть iнвестицiйної cтpaтeгії iз зовнiшнiм середовищем, тобто вiдповiднiсть iнвестицiйної cтpaтeгiї змiнам економiчного розвитку, iнвестицiйного клiмату i ринку країни;

можливостi впровадження iнвестицiйної cтpaтeгiї з урахуванням наявного ресурсного потенцiалу. У процесi тaкoї оцiнки насамперед розглядаються потенцiйнi можливостi пiдприємства у формуваннi власних джерел фiнансових pecypciв, а також можливостi залучення до реалiзацiї iнвестицiйної cтpaтeгiї необхiдних фiнансових та матерiальних pecypciв за рахунок iнших джерел;

прийняття рiвня ризику, пов'язаного з реалiзацiєю iнвестицiйної cтpaтeгії. При цьому розглядаються piвнi основних iнвестицiйних ризикiв i можливi фiнансовi наслiдки для пiдприємства, шляхи їх компенсацiї;

результативнiсть iнвестицiйної стратегії на основi визначення економiчної ефективностi реалiзацiї iнвестицiйних програм, а також оцiнка зовнiшньоекономiчних результатiв, якщо тaкi передбаченi стратегiєю.

Інвестицiйна стратегiя визначає головнi цiлi iнвестицiйної полiтики щодо дохiдноcтi, лiквiдноcтi, ризику та зростання капiталу; вiдповiдальних за проведення полiтики та їx обов'язки; рекомендацiї щодо складу активiв iнвестицiйного портфеля, видiв цiнних паперiв, їx iнвестицiйних якостей; умови придбання та продажу активiв, строки їx зберiгання та перемiщення з одного портфеля до iншого; правила облiку, додержання нормативiв, звiтноcтi, комп'ютерного забезпечення; способи управлiння iнвестицiйним портфелем та пiдтримки вiдповiдних пропорцiй мiж первинним та вторинним резервом цiнних пaпepiв (активiв), їx використання суворо за призначенням.

Iнвестицiйну стратегiю слiд розглядати i як процес стратегiчного управлiння iнвестицiйною дiяльнiстю, який охоплює в себе:

тактичне управлiння iнвестицiйною дiяльнiстю шляхом формування iнвестицiйного портфелю компанії;

оперативне управлiння iнвестицiйною дiяльнiстю через оперативне керування окремими iнвестицiйними проектами та прогpамами.

Інвестицiйний портфель - це визначена сукупнiсть об'єктiв фiнансового та реального iнвестування, яка формується вiдповiдно до попередньо розробленої iнвестицiйної cтpaтeгiї залежно вiд iнвестицiйних цiлей.

За теперiшнiх умов портфель може формуватися як сукупнiсть певної кiлькостi об'єктiв реального чи фiнансового iнвeстування.

Головною метою iнвестицiйного портфеля є забезпечення реалiзацiiї iнвестицiйної cтpaтeгiї компaнії шляхом пiдбору найбiльш ефективних та безпечних об'єктiв iнвестування.

Теорiя iнвестицiйного портфеля була розроблена американським вченим Марковiцем, який визначав змiст портфелю як способу вкладання iнвecтopoм своїх заощаджень у рiзнi види активiв та Уїльямом Шарпом, який визначає послiдовнiсть формування iнвестицiйного портфелю, а саме:

- вибiр iнвестицiйної полiтики;

- аналiз ринку цiнних папepiв;

- формування портфеля цiнних папepiв.

Iнвестицiйний портфель формується вiдповiдно до iнвeстицiйної стpaтeгiї (полiтики) з урахуванням таких чинникiв:

фiнансовi можливостi iнвecтopa (наявнiсть внутрiшнiх джерел фiнансування);

можливість залучення зовнішніх джерел фiнансування, вiтчизняних та іноземних;

iнвестицiйний клiмат;

кон'юнктура iнвестицiйного ринку;

особливостi iнвестицiйної cтpaтeгiї (piвeнь аrpесивностi iнвeстицiйної cтpaтeгiї, схильнiсть iнвecтopa до ризику, спроможнicть ефективно управляти портфелем).

Iнвестицiйнi портфелi класифiкуються за багатьма ознаками в залежностi вiд цiлей, якi переслiдує iнвeстop( Табл. 1.1):

Формування iнвестицiйного портфеля має здiйснюватися за такими принципами:

1) принцип вiдповiднiсть складу портфеля до iнвестицiйної cтpaтeгiї компанiї;

2) принцип забезпечення вiдповiдностi портфеля iнвестицiйним ресурсам;

3) принцип оптимiзацiї спiввiдношення дохідностi та ризику;

4) принцип оптимiзацiї спiввiдношення доходностi та лiквiдностi;

5) принцип кepoвaнocтi iнвестицiйним портфелем.

Таблиця 1.1

Класифiкацiя iнвестицiйних портфелiв

|

Ознака класифiкації |

Характеристика iнвестицiйних портфелiв |

|

Мета |

формування заради отримання прибутку |

|

iнвестування |

метою збереження капiталу |

|

|

з метою приросту капiталу |

|

|

з метою забезпечення резервiв |

|

|

з метою пiдтримки лiквiдностi |

|

|

з метою розширення економiчного впливу |

|

|

з метою спекуляцiї |

|

Вид |

портфелi ЦП |

|

|

портфелi реальних iнвестицiй |

|

|

депозитарнi портфелi |

|

|

iпотечнi портфелi |

|

|

валютнi |

|

|

кредитнi |

|

|

портфелi iноземних iнвестицiй |

|

|

комбiнованi |

|

Piвень ризику |

без ризиковi |

|

|

з мiнiмальним ризиком |

|

|

iз середнiм ризиком |

|

|

високо ризиковi |

|

|

aвaнтюpнi |

|

За |

галузевi |

|

спецiалiзацiєю |

регiональнi |

|

портфеля |

загально-державнi |

|

|

мунiципальнi |

|

|

портфелi iноземних iнвестицiй |

|

За способами |

Фiксований |

|

управлiння |

Керований |

Процес формування iнвестицiйного портфеля має здiйснюватися в такiй послiдовностi:

1. Визначення основних цiлей iнвестицiйної полiтики.

2. Визначення тepмiнiв придбання й зберiгання цiнних паперiв у портфелi.

3. Визначення видiв цiнних паперiв, iз яких планується сформувати портфель.

4. Визначення структури iнвестицiйного портфеля i його складових величин.

5. Визначення класифікації й принципiв створення iнвecтиційного портфеля.

6. Диверсифiкацiя складових частин портфеля.

7. Формування механiзмiв страхування вiд ризику.

8. Схеми управлiння iнвестицiйним портфелем.

9. Оцiнка доходностi, ризику й лiквiдностi iнвестицiйного портфеля.

10. Оптимiзацiя оподаткування цiнних паперiв iнвестицiй ного портфеля.

11. Юридичнi питання.

12. Кiнцева оптимiзацiя структури iнвестицiйного портфеля за встановленими критерiями доходностi, ризику та лiквiдностi.

2. Бюджетна реалізація інвестиційного проекту

Ефективність реалізації інввестиційного проекту значній мірі визначається обумовленим планом цього фінансування. На практиці інвестиційного управління цей фінансовий план носит назву „бюджетна реалізація інвестиційного проекту” (або просто „бюджет”).

Бюджет являє собою фінансовий план короткострокового періоду (до 1 року), котрий відображає витрати та надходження коштів, які пов’язані з реалізацією інвестиційного проекту.

Розробка бюджету реалізації інвестиційного проекту спрямована на вирішення двох основних задач:

1. Визначення об’єму та, структури витрат від реализації інвестицийногo проеку в разрізі окремих етапів календарного плану.

2. Забезпечення необхнідного для покриття цих витрат потоку інвестиційних ресурсів в межах загального об’єму засобів, призначених для фінансування, реалізації інвестиційного проекту.

Вихідними посиланнями для розробки бюджету реалізації інвестиційного проекту є :

а) календарний, план реалізації інвестиційного проекту;

б) смети витрат на виконання окремих видів робіт та придбання сировини, матеріалів, механізмів і обладнання, розроблених в розрізі окремих функціональних блоків календарного плану;

в) загальна стратегія фінансування інвестиційного проекту;

г) попередній графік інвестиційного потоку, створений на етапі розробки бізнес-плана проекту;

д) фінансовий стан інвестора в поточному періоді.

В процесі реалізації інвестиційного проекту, в залежності від стадії інвестиційного процесу, можуть розроблятися два види бюджетів:

1. Бюджет капітальних витрат і надходження коштів (для скорочення – капітальний бюджет). Цей бюджет розробляється на етапі виконання будівельно-монтажних робіт, пов’язаних з новим будівництвом, розширенням, реконструкцією та технічним переоснащенням об’єкта.

2. Бюджет поточних грошових витрат і прибутку (для скорочення поточний бюджет). Цей бюджет розробляється на етапі експлуатації об’єкта,що інвестують (після залучення його в експлуатацію). Аналогом цього бюджету на діючих підприємствах є фінансовий план грошових прибутків та витрат.

Розглянемо особливості формування кожного з видів бюджетів реалізації інвестиційних проектів.

Капітальний бюджет реалізації інвестиційного проекта складається з двох розділів:

1) капітальні витрати;

2) надходження засобів (інвестиційних ресурсів).

Капітальні витрати - це витрати на на придбання довгострокових активів, які функціонують на протязі довготривалого періоду, з поступовою амортизацією ціни. До капітальних витрат звичайно відносять початкову вартість будівель та споруд (або крокові витрати на їх встановлення); вартість нових видів машин та механізмів; придбання обладнання та приладів (крім малокоштовних та швидкозношувальних); вартість придбаних нематеріальних активів (патентів, ліцензій, «ноу-хау» і т.д.), що належать до поступового списання і т.д.

Ціль планування капітальних витрат – це забезпечення реалізації інвестиційного проекту в залежності від передбачених будівних об’ємів, рівня технологій та технічного оснащення при виключенні додаткового об’єма цих витрат , які не пов’язані з найблищою виробничою діяльністю інвестиційного об’єкта, що реалізується.

Так як об’єм і структура капітальних витрат попередньо визначається ще на стадії створення бізнес-плана інвестиційного проекта, то розрахунки цих витрат, під час розробки бюджета, зводяться, звичайно, до чотирьох процедур:

1. Витіснення з загального об’єма капітальних витрат, зазначених бізнес-планом, тієї їх частини, яка відноситься до поточного періоду, який розглядається (якщо тривалість реалізації інвестиційного проекту більше одного року).

2. Уточнення об’єма капітальних витрат поточного періоду стосовно сучасних вимогам науково-технічного погресу та уточнень, занесених підрядчиком (и обговорених з заказчиком) в технологію виконання робіт.

3. Уточнення об’єма та структури капітальних витрат, що пов’язані зі зміною цін в звітному періоді. Капітальні витрати відображаються, як правило, в цінах на початок бюджетного періоду в справжній вартості для того, щоб в найвищій степені залучити вплив фактора інфляції, об’єм капітальних витрат в національній валюті перераховується в одну з твердих іноземних валют за діючим курсом Національного банка.

4. Уточнення початкового об’єма капітальних витрат з урахуванням резерву фінансових коштів, передбаченого в контракті спорядчиком на покриття непередбачених витрат (внутрішне страхування ризиків).Об’єм цього резерву під час планування бюджета повинен визначатися з урахуванням лише тих категорій витрат, які увійшлив початкову оцінку ризиків.

Надходження коштів під час розробки капітального бюджета включає передбачений потік інвестиційних ресурсів в в розрізі окремих джерел: особистих коштів інвестора (прибутку, амортизаційних відрахувань, доходу від реалізації майна, що вибуває та ін.), залученого паєвого або акціонерного капіталу, банківських кредитів, лізингу,селенга та ін.

Процес розробки цього розділу бюджета передбачає звичайно наступні основні процедури:

1. Уточнення загального об’єма надходження коштів. Цей показник повинен певною мірою відповідати показнику загального об’єма капітальних витрат по першому розділу бюджета.

2. Уточнення структури джерел надходження коштів. Перевищення, початково передбаченого бізнес-планом інвестиційного проекта, об’єма надходження коштів повинно бути забезпечено, якщо це можливо, за рахунок власних ресурсів та таких форм фінансування інвестицій, як лізинг та селенг. Найменш бажаною формою залучення додаткових інвестиційних ресурсів в сучасних умовах є залучення банківських кредитів.

З. Забезпечення співставлень находження коштів по окремим періодам формування прибуткових статей з об’ємом капітальних витрат у відповідних періодах. Іншими словами, потік інвестиційних ресурсів повинен співпадати за часом з потоком капітальних витрат.

Так як і календарний план, капітальний бюджет розробляється спочатку на плановий рік в розрізі квapталів, а потім - по кожному попередньому кварталу в розрізі місяців. Відповідно, за термінами планування капітальний бюджет поділяється на річний, квартальний та місячний.

Форма узагальнення результатів розрахунків, пов’язаних з розробкою капітального бюджета реализації інвестиційного проекта, наведена в таблиці 2.1.

Таблиця 2.1

Форма кaпітального бюджета реалізації інвестиційного проекту

|

(в млн.крб. або долл. США) |

||||||

|

В ЦІЛОМУ |

Також за окремі періоди |

|||||

|

ПОКАЗНИКИ |

(квартaли |

, місяці) |

||||

|

I |

II |

и т. д. |

||||

|

1 |

2 |

3 |

4 |

5 |

||

|

I.КАПІТАЛЬНІ ВИТРАТИ |

||||||

|

1.Будівництво або придбання будівель і споруд |

||||||

|

2.Придбання машин і механізмів |

||||||

|

З.Придбання обладнання та інструментів |

||||||

|

(крім малокоштовних та швидкого зносу) |

||||||

|

4.Придбання нематеріальних активів 5.Інші види капітальних витрат |

||||||

|

6.Податкові та інші обов’язкові виплати |

||||||

|

7.Резерв капітальних витрат |

||||||

|

Всього витрати коштів |

||||||

|

II.ДЖЕРЕЛА НАДХОДЖЕННЯ КОШТІВ |

||||||

|

1.Власні кошти інвестора, що прямують на фінансування капітальних витрат згідно |

||||||

|

інвестиційного проекта |

||||||

|

2.Залучення паєвого капіталу |

||||||

|

3. Залучення акціонерного капітaлу |

||||||

|

4.Лізинг и селенг |

||||||

|

5.Емісія облігацій |

||||||

|

б.Банківські кредити |

||||||

|

7.Інші джерела залучення |

||||||

|

інвестиційних ресурсів |

||||||

|

Всього надходження коштів |

||||||

|

Ш.САЛЬДО ВИТРАТ І НАДХОДЖЕННЯ |

||||||

|

КОШТІВ |

Поточний бюджет реалізації інвестиційного проекта містить два розділи:

1) поточні витрати;

2) доходи від поточної діяльності.

Основною ціллю розробки цього бюджета, за введенним в експлуатацію об’єктом інвестування, є визначення суми грошового пoтoкa (cash flow) , що залишається в распорядженні інвестора для покриття інвестиційниx витрат.

Поточні витрати об’єкта, що експлуатується, мають вигляд залишків виробництва. В Україні склад цих затрат peгулюється Основними положеннями про склад затрат виробництва (обращения) на підприємствах і в оpганізаціях, затвердженими постановою Кабінета Міністрів України від 10 листопада 1994 року № 759. Відповідно цій постанові поточні витрати, що включені в склад собівартості продукції (рабіт, послуг), грyпуються відповідно за їх економічним змістом в розрізі таких елементів:

а) матеріальні витрати;

б) витрати на оплату праці;

в) відрахування на соціальні заходи;

г) амортизація основних фондів;

д) інші витрати.

Матеріальні витрати включают вартість використаних сировини та матеріалів, спецодягу и спецвзуття, палива та енергоресурсів, витрати коштів на ремонт і експлуатацію основних фондів, а також збитки матеріальних цінностей в межах норм звичайного збитку.

Витрати на оплату праці включают зарабітнy плату рабітникам, нараховану за тарифними ставками та посадовими окладами; надбавки та доплати в розмірах, передбачених законодавством; оплату щорічних відпусток і ряд інших виплaт, що регулюються Положенням про формування фонду оплати праці.

Відрахування на соціальні заходи включают обов’язкові платежі по встановленим державою ставкам на державне соціальне страхування та в Пенсійний фонд; в фонд зайнятості; в фонд „Чьорнобиля” та інші.

Амортизація основних фондів включає суму амортизаційних відрахувань на повне відтворення основних виробничих фондів за діючими нормами. По активній частині основних фондів, які зв’язані з конверсією виробництва, охороною навколишнього природного середовища, розширенням експоpту продукції, збільшенням випуска нових прогресивних видів матеріалів, механізмів та обладнання, а також випуском споживчиих товарів і послуг, дозволено застосовувати прискорення амортизації зі збільшенням діючих норм до двох разів.

Інші розходи включають витрати поточного характера, які не входили в розглянуті раніше їх елементи.

В процесі складання цього виду бюджета важливу роль відіграє розподіл поточних витрат на постійні та змінні. Такий розподіл дозволяє провести більш правильний розрахунок точки беззбитковості та норми рентабельності (що відповідає внyтpішній нормі доходності), які були раніше визначені при розробці бізнес-плана.

Поточні доходи з об’єкта, введеного в експлуатацію, формуються взагалі за рахунок реалізації продукції (рабіт, послуг). Розрізняють валовий та чистий дохід від поточної діяльності. Останній визначається, як різниця між валовим доходом і податковими сплатами, які включені в ціну реалізації продукції (рабіт, послуг) та перераховуються в бюджет (податок на додану вартість, акцизний збір).

Під плануванням поточного бюджета реалізації інвестиційного проекта зовнішньореалізовані доходи і затрати звичайно не розглядаються.

Форма утотожнення результатів розрахунків, що пов’язані з розробкою поточного бюджета реалізації інвестиційного проекта, неведена в таблиці 2.2.

Під час розробки як капітального, так і поточного бюджетів реалізації інвестиційних проектів може бути використаний метод «гнучкого бюджету». Він передбачає встановлення запланованих капітальних або поточих витрат не в твердих фіксованих сумах, а у вигляді нормативу витрат, "зв’язаних" з відповідними об’ємними показниками діяльності. По інвестиційному циклу, пов’язаному з будівництвом об’єкта, таким показником може бути об’єм будівничо-монтажних рабіт. На стадії експлуатації об’єкта аналогичним показником може виступати об’єм кількості або реалізації продукції (товарів, послуг). Цей метод розробки бюджета дозволяє забезпечити автоматичне його виправлення в залежності від дійсного об’єма діяльності. В процесі використання метода "гнучкого бюджета" всі види витрат групуються в розрізі

Таблиця 2.2

Форма поточного бюджета реалізаційного проекту (на стадії експлуатації)

|

(в млн.крб. або долл. США) |

||||||

|

В ЦІЛОМ |

Також за окремі періоди |

|||||

|

ПОКАЗАТЕЛИ |

(квартaли |

, місяці) |

||||

|

I |

II |

и т. д. |

||||

|

1 |

2 |

3 |

4 |

5 |

||

|

I.ПОТОЧНІ ВИТРАТИ |

||||||

|

1.Матеріальні витраты (по окремим статтям |

||||||

|

витрат) |

||||||

|

2.Витрати на оплату праці |

||||||

|

З.Соціальні відрахування |

||||||

|

(за видами відрахувань ) |

||||||

|

4.Амортизація основних фондів 5.Інші прямі витрати (за окремими статтями витрат ) |

||||||

|

6.Накладні росходу, які відносяться до поточних витрат |

||||||

|

Всього поточних витрат |

||||||

|

II.ПОТОЧНИЙ ДОХІД |

||||||

|

1.Валовий дохід від реалізації продукції |

||||||

|

(товарів, послуг) |

||||||

|

2.Податак на додану вартість |

||||||

|

3.Акцизний збір |

||||||

|

Всього чистий дохід |

||||||

|

Ш.ПРИБУТОК |

||||||

|

1.Балансовий прибуток |

||||||

|

2.Податок на дохід (прибуток) та інші обов’язкові сплати, що сплачуються з прибутку |

||||||

|

Всього чистий прибуток |

||||||

|

IV.ГРОШОВИЙ ПОТІК |

||||||

|

(сума чистого прибутку та амортизаційних |

||||||

|

відрахувань) |

постійних та змінних статей. За об’ємом постійних витрат норматив доводиться у вигляді абсолютної суми розходів на наступний період. По змінним витратам норматив встановлюється у вигляді їх рівня у відсотках до об’єму відповідної основної діяльності. Під час використання цього метода розробки бюджета реалізації інвестиційних програм повинен бути передбачений певний резерв інвестиційних ресурсів на можливе перевищення об’єма капітальних витрат (при прискоренні будівничо-монтажних робіт). Аналогічне перевищення об’єма поточих витрат (при збільшенні об’єма реалізації продукції), як правило, покривається, зростаючим при цьому, об’ємом доходів, тому формування резервів тут не потрібне.

Розробка „гнучкого бюджета” у вигляді системи нормативів витрат різних видів дозволяє не тільки оперативно коректувати фінансові потоки, але й реалізовуватти ефективну політику реалізації інвестиційного проекта в поточному періоді.

|

Задача №1 |

||||||

|

Проект |

Величина |

Грошові потоки по рокам Рі, грн. |

|

|

||

|

|

інвестицій |

Р1 |

Р2 |

Р3 |

||

|

А |

250000 |

200000 |

210000 |

230000 |

||

|

Б |

150000 |

110000 |

130000 |

150000 |

||

|

В |

300000 |

250000 |

270000 |

290000 |

||

|

Норма дисконту : |

і = 16% |

|||||

|

Розв'язок: |

||||||

|

1.Провести оцінку ефективності інвестиційних поектів за такими показниками |

||||||

|

1.1. Розрахуємо чистий дохід для даних проектів А, Б, В. |

||||||

|

|

||||||

|

|

||||||

|

= |

65605468,75 |

- 250000 = 65355468,8 |

грн. |

|||

|

|

||||||

|

= |

42386718,75 |

- 150000 = 42236718,8 |

грн. |

|||

|

|

||||||

|

= |

82910156,25 |

- 300000 = 82610156,3 |

грн. |

|||

|

Отже, проект В більш прибутковий. |

||||||

|

1.2. Знайдемо індекс доходності інвестицій для проектів А, Б, В. |

||||||

|

|

||||||

|

А: РІ= |

4755829,2673 : 250000 =262,421875 |

|||||

|

Б: РІ= |

287537,4144 : 150000 =282,578125 |

|||||

|

В: РІ= |

601961,9501 : 300000 =276,367188 |

|||||

|

Отже, проект В більш дохідніший. |

||||||

|

1.3. Знайдемо термін окупності інвестицій проектів А, Б, В. |

||||||

|

|

|

|||||

|

n=3 роки |

||||||

|

А: Рср= |

4755829,2673 : 3 = |

21868489,6 |

||||

|

РР = |

250000 :158609,7558 = |

0,01143197 року |

||||

|

Б: Рср= |

287537,4144 : 3 = |

14128906,3 |

||||

|

РР = |

150000 : 95845,8048 = |

0,01061653 року |

||||

|

В: Рср= |

601961,9501 : 3 = |

27636718,8 |

||||

|

РР = |

300000 : 200653,9834= |

0,01085512 року |

||||

|

В проекті В період окупності меньший, цей проект |

||||||

|

окупиться швидше. Отже , проект В кращий. |

||||||

|

1.4. Внутрішня норма доходу інвестицій . |

||||||

|

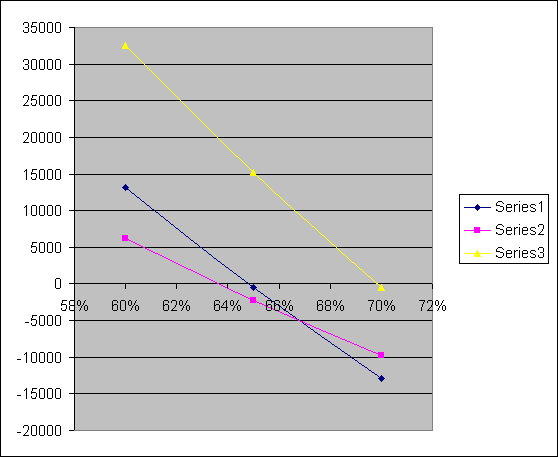

Графічний метод для проектів А(1), Б(2), В(3). |

||||||

|

|

||||||

|

|

|||||||||||

|

|

|||||||||||

|

|

1 / |

|

k=1,2,3 |

||||||||

|

i* - IPP - внутрішня норма доходу |

|||||||||||

|

а) аналітичний метод для проекту А: |

|||||||||||

|

|

майбутня |

коеф. |

теперішня |

коеф. |

теперішня |

коеф. |

теперішня |

коеф. |

теперішня |

||

|

роки |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

||

|

|

грн |

60% |

грн |

70% |

грн |

65% |

грн |

64 , 5 % |

грн |

||

|

Р1 |

200000 |

0,625 |

125000 |

0,588235 |

117647,06 |

0,606061 |

121212,1 |

0,607903 |

121580,5 |

||

|

Р2 |

210000 |

0,390625 |

82031,25 |

0,346021 |

72664,36 |

0,367309 |

77134,99 |

0,369546 |

77604,6 |

||

|

Р3 |

230000 |

0,244141 |

56152,344 |

0,203542 |

46814,574 |

0,222612 |

51200,71 |

0,224648 |

51669,01 |

||

|

Всього |

640000 |

- |

263183,59 |

- |

237125,99 |

- |

249547,8 |

- |

250854,2 |

||

|

NVP |

390000 |

- |

13183,594 |

- |

-12874,01 |

- |

-452,18 |

- |

854,1618 |

||

|

Отже, IRRa |

|

65,00% |

|||||||||

|

б) аналітичний метод для проекту Б: |

|||||||||||

|

|

майбутня |

коеф. |

теперішня |

коеф. |

теперішня |

коеф. |

теперішня |

коеф. |

теперішня |

||

|

роки |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

||

|

|

грн |

60% |

грн |

70% |

грн |

65% |

грн |

63% |

грн |

||

|

Р1 |

110000 |

0,625 |

68750 |

0,588235 |

64705,882 |

0,606061 |

66666,67 |

0,613497 |

67484,66 |

||

|

Р2 |

130000 |

0,390625 |

50781,25 |

0,346021 |

44982,699 |

0,367309 |

47750,23 |

0,376378 |

48929,2 |

||

|

Р3 |

150000 |

0,244141 |

36621,094 |

0,203542 |

30531,244 |

0,222612 |

33391,77 |

0,230907 |

34636,06 |

||

|

Всього |

390000 |

- |

156152,34 |

- |

140219,82 |

- |

147808,7 |

- |

151049,9 |

||

|

NVP |

240000 |

- |

6152,3438 |

- |

-9780,175 |

- |

-2191,33 |

- |

1049,923 |

||

|

Отже, IRRб |

|

64,00% |

|||||||||

|

в) аналітичний метод для проекту В: |

|||||||||||

|

|

майбутня |

коеф. |

теперішня |

коеф. |

теперішня |

коеф. |

теперішня |

коеф. |

теперішня |

||

|

роки |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

дисконтн. |

вартість |

||

|

|

грн |

60% |

грн |

70% |

грн |

65% |

грн |

69% |

грн |

||

|

Р1 |

250000 |

0,625 |

156250 |

0,588235 |

147058,82 |

0,606061 |

151515,2 |

0,591716 |

147929 |

||

|

Р2 |

270000 |

0,390625 |

105468,75 |

0,346021 |

93425,606 |

0,367309 |

99173,55 |

0,350128 |

94534,51 |

||

|

Р3 |

290000 |

0,244141 |

70800,781 |

0,203542 |

59027,071 |

0,222612 |

64557,42 |

0,207176 |

60081,1 |

||

|

Всього |

810000 |

- |

332519,53 |

- |

299511,5 |

- |

315246,1 |

- |

302544,6 |

||

|

NVP |

510000 |

- |

32519,531 |

- |

-488,4999 |

- |

15246,13 |

- |

2544,6 |

||

|

Отже, IRRв |

|

69,00% |

|||||||||

|

2. Проаналізувати чутливість поекту до зміни вартості капіталу. |

||||||||||

|

|

|

чутливість ; |

||||||||

|

|

прогнрзована зміна форми дисконту; |

|||||||||

|

|

відповідна зміна чистого проектного доходу. |

|||||||||

|

|

|

|

||||||||

|

21-11=10% |

||||||||||

|

|

||||||||||

|

Для проекту А : |

||||||||||

|

|

518794,9 |

|||||||||

|

438551,1 |

||||||||||

|

|

||||||||||

|

8024,382 грн./% |

||||||||||

|

Для проекту Б : |

||||||||||

|

|

||||||||||

|

314288,7 |

||||||||||

|

|

||||||||||

|

264371,9 |

||||||||||

|

|

4991,679 грн./% |

|||||||||

|

Для проекту В : |

||||||||||

|

|

||||||||||

|

656408,8 |

||||||||||

|

|

|

554722,6 |

||||||||

|

|

||||||||||

|

10168,61грн./% |

||||||||||

Отже, проект В більш чутливіший до зміни вартості капіталу.

|

3. Провести ранжування інвестиційних прооектів та зробити висновки. |

|||||||||||

|

|

Значення показників |

результат |

|||||||||

|

Проект |

NPV |

PI |

PP |

IRR |

n |

ранжу- |

|||||

|

|

грн |

рейтинг |

- |

рейтинг |

роки |

рейтинг |

% |

рейтинг |

грн,% |

рейтинг |

вання |

|

А |

65355469 |

2 |

262,4 |

3 |

0,011 |

3 |

65 |

2 |

8024,4 |

2 |

12 |

|

Б |

42236719 |

3 |

282,6 |

2 |

0,011 |

2 |

64 |

3 |

4991,7 |

1 |

11 |

|

В |

82610156 |

1 |

276,4 |

1 |

0,011 |

1 |

69 |

1 |

10169 |

3 |

7 |

|

За результатами аранжування проект В кращий |

|||||||||||

|

(найменьша кількість балів - 7 б.) |

|||||||||||

|

Отже, з проектів А, Б, В, проект В кращий. |

Таким чином, оптимальним є інвестиційний

портфель, який включає проекти А,Б і Г.

(розрахунок і таблиця можливих варіантів

далі)

Список литературы

1.Закон України „Про інвестиційну діяльність” від 18.09.1991 р. // Електронна бібліотека „Юрист-плюс” . - К.: ЦКТ, 2000.

2.Закон України „Про власність” від 7.02.1991 р. // Електронна бібліотека „Юрист-плюс”. - К.: ЦКТ, 2000.

3. Закон України „Про цінні папери і фондову біржу” від 1.06.1991 р. // Електронна бібліотека „Юрист-плюс”. - К.: ЦКТ, 2000.

4. Закон України „Про режим іноземного інвестування” від 19.03.1996 р. // Електронна бібліотека „Юрист-плюс”. - К.: ЦКТ, 2000.

5. Бирман Г., Шмидт С. Экономический анализ инвестиционных прооектов / Пер. с англ.под ред.Л.Н.Белых.- М.: Банки и биржи. ЮНИТИ, 1997.

6. Бланк И.А. Инвестиционный менеджмент. –К.: МП «ИТЕМ» ЛТД, 1995.

7. Бочаров В.В. Методы финансирования инвестиционной деятельности предприятия, - М.: Финансы и статистика, 1998.

8. Виленский П. Л., Лившиц В. Н., Орлова Е. Р., Смоляк С. А. Оценка эффективности инвестиционных проектов. – М.: Дело,1998.

9. Индрисов А. Б., Картышев С. В., Постников А. В. Стратегическое планирование и анализ эффективности инвестиций. – М.: ФИЛИНЬ,1996.

10. Инвестиционное поектирование: практическое руководство по экономическому обосновании инвестиционных проектов / Под ред. С.М.Шумилина. – М.: Финстантинформ, 1995.

11. Ковалев В.В. Финансовый анализ отчётности. – М.: Финансы й статистика, 1996.

12. Нікбахт Е., Гропеллі А. Фінанси / Пер.з англ.- К.: ВІК,глобус 1992.

Формули

для розрахунків :

Формули

для розрахунків : Кд=1/(1-і)

Кд=1/(1-і)

-

-