Пенсионная реформа в Российской Федерации (работа 2)

Курсовая работа

по дисциплине "Финансы и кредит"

на тему "Пенсионная реформа в Российской Федерации"

Оглавление

Введение

Глава 1. Необходимость проведения пенсионной реформы

Глава 2. Пенсионная реформа в Российской Федерации

2.1 Основные цели, задачи и направления пенсионной реформы

2.2 Три составляющие трудовой пенсии в новой пенсионной модели

2.3 Отличие новой пенсионной системы от старой

2.4 Персонифицированный учет

Глава 3. Управление средствами пенсионных накоплений

3.1 Пенсионный фонд Российской Федерации

3.2 Негосударственные пенсионные фонды

Глава 4. Контроль за сохранностью средств пенсионных накоплений

Глава 5. Состояние пенсионной системы в текущее время. Оценка её эффективности

Глава 6. Изъяны запущенной пенсионной реформы и дальнейшее её развитие

Заключение

Список нормативных актов и использованная литература

Приложения

Введение

C вступлением в силу с 2002 года федеральных законов: "О трудовых пенсиях в Российской Федерации", "О государственном пенсионном обеспечении в Российской Федерации", "Об обязательном пенсионном страховании", "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации" в нашей стране запущен механизм пенсионной реформы, являющейся одной из составляющих комплекса проводимых в России экономических реформ.

Концепция проводимой реформы пенсионного обеспечения одобрена в 1995 г. Постановлением Правительства РФ от 07.08.95 № 790. В этом документе был представлен не только анализ сложившейся пенсионной системы с выплатой пенсий на распределительной основе, но и подчеркивалась необходимость ее реформирования. Причем в первую очередь намечалось изменение пенсионного законодательства в сфере управления и финансирования пенсионной системы. Изменение законодательства должно было также создать условия для развития страховых принципов в пенсионном обеспечении.

Пенсионная реформа, проводимая в России, напрямую затрагивает интересы каждого человека, так как любая пенсионная система - это одна из составляющих системы социальной защиты. В любом обществе в той или иной форме действует определенная система социальной защиты населения. Она составляет необходимый и существенный параметр общественного устройства.

Кроме того пенсионное обеспечение - это базовая и одна из самых важных социальных гарантий стабильного развития общества, поскольку оно непосредственно затрагивает интересы нетрудоспособного населения (свыше 25-30%) любой страны, а косвенно практически все трудоспособное население. В России в настоящее время проживает свыше 38,5 млн. престарелых, инвалидов и членов семей, потерявших кормильца.

Вопрос о рассмотрении и изучении пенсионной реформы в Российской Федерации в настоящее время актуален. Нововведения в пенсионной системе включают в себя задачи, которые предполагают решить основные проблемы старой пенсионной системы:

достижение финансовой сбалансированности пенсионной системы;

повышение уровня пенсионного обеспечения граждан;

формирование стабильного источника для дополнительных доходов в социальную систему.

Целью данной курсовой работы является изучение пенсионной системы в Российской Федерации и процессы её реформирования.

Задачи:

изучить аспекты и основные направления реформирования российской системы пенсионного обеспечения;

рассмотреть отличия новой пенсионной системы от старой;

изучить деятельность пенсионного фонда РФ и непенсионных фондов;

оценить состояние пенсионной реформы в настоящее время.

Актуальность данного исследования заключается в том, что с помощью данной работы мы сможем выявить основные тенденции развития пенсионной реформы, а также дать оценку регулированию пенсионного обеспечения.

Глава 1. Необходимость проведения пенсионной реформы

До 2002 г. в России действовала распределительная пенсионная система. Отчисления работающих шли в "общий котел", из которого платилась пенсия пенсионерам. Будущие пенсионеры работали на тех, кто уже достиг пенсионного возраста. Никаких накоплений на персональных счетах не было - всю пенсию обеспечивало государство. Эта система назначения пенсий не давала работнику возможности заработать нормальную пенсию, она лишь перераспределяла средства между группами с различным уровнем доходов и из одних регионов в другие.

Распределительная система может успешно работать только тогда, когда доля пенсионеров в общей численности населения невелика - в этом случае одного пенсионера "содержат" несколько работников. Когда на одного пенсионера приходится 4-5 работающих граждан, проблем не возникает. Однако в России (как и в большинстве развитых стран, а также стран бывшего соцлагеря) происходит относительное старение населения: доля пенсионеров в структуре населения растет, а доля работающих граждан падает.

Статистические данные свидетельствуют, что численность занятых за период с 1992 по 1997 г. уменьшилось на 9,3% (6,7 млн. человек), а численность пенсионеров при этом возросла с 35,2 до 38,2 млн. человек, т.е. на 8,2%. В результате этого нагрузка пенсионной системы на занятое население возросла с 46 пенсионеров на 100 занятых в экономике до 57 пенсионеров в 1997 г. В последующие годы в связи с ухудшением экономического положения в стране ситуация еще более осложнилась. Закономерно, что средний размер пенсии по старости в среднегодовом динамике составил относительно среднего размера заработной платы: 1990 г. - 41%, 1991 г. - 37%, 1992 г. - 26%, 1993 г. - 34%, 1994 г. - 35%, 1995 г. - 39%, 1996 г. - 37,8%, 1997 г. - 37,2%, 2001 г. - 36%.

пенсионная реформа российская

Сейчас в России более 38 миллионов пенсионеров при 64 миллионах занятых в экономике, причем из этих 64 миллионов только 52 миллиона являются плательщиками пенсионных взносов. Иначе говоря, на 1 пенсионера приходится только 1,68 работающих граждан и только 1,37 плательщика взносов. Еще более неустойчивый характер приобрело соотношение минимального размера пенсий по старости и прожиточного минимума. Если в 1991 г. оно составляло 171%, то к 1992 г. снизилось до 59%, а к 2001 г. уменьшилось до 50%. области - 40,9 и 50,7 %.

Кризисное состояние Пенсионного фонда РФ в конце 1990-х годов продемонстрировало невозможность дальнейшего сохранения распределительной формы пенсионного обеспечения в стране на фоне обострения демографической ситуации и прогрессирующего старения населения. Это предопределило необходимость реформирования российской пенсионной системы. В мае 1998 года правительство России приняло Программу пенсионной реформы, предполагающую реализацию смешанного варианта начислений пенсий.

Повышение уровня пенсионного обеспечения сопряжено либо с ростом тарифов пенсионного отчисления, либо с уменьшением числа пенсионеров за счет увеличения возраста выхода на пенсию. В свою очередь, рост тарифов или повышает цену труда для предпринимателей, что при прочих равных условиях приводит к падению спроса на труд, или сокращает и без того низкую заработную плату. Увеличение же возраста выхода на пенсию явно непопулярно при существенном уменьшении продолжительности жизни, характерном для периода реформ. 1

Пенсионеры превратились в беднейшую категорию населения, стоящую практически на грани выживания. В отличие от других стран доля пенсионеров в нашей стране повышается не при росте продолжительности жизни, а в условиях ее сокращения. Быстрое снижение рождаемости приводит к депопуляции, то есть абсолютному уменьшению численности каждого последующего поколения по отношению к предыдущему. Демографические тенденции десятилетия "радикальных реформ" уже создали своеобразный задел будущего сокращения численности трудоспособного населения. Продолжающиеся процессы роста смертности в трудоспособном возрасте, увеличения числа безработных усилят тенденцию абсолютного уменьшения занятых в экономике. Если не изменить принципы пенсионного обеспечения, уровень жизни старшего поколения будет снижаться еще быстрее. 2

Таким образом, пенсионная система России начала испытывать кризисные явления, основными признаками которых являются:

нарушение принципа зависимости размер пенсии от трудового вклады пенсионера;

резкое снижение уровня жизни пенсионеров, которое наиболее наглядно проявляются в отставании минимального размера пенсионного обеспечения от прожиточного минимума пенсионера;

сужение дифференциации минимального, среднего и максимального размеров пенсии по причине увеличении удельного веса компенсационно-уравнительных доплат к минимальному размеру пенсии и снижения влияния "зарплатного фактора" на размер назначенной пенсии;

разбалансированность бюджета ПФР по причине роста расходов Пенсионного фонда на многочисленные виды выплат, не обеспеченным адекватным поступлением страховых платежей (надбавки и повышения различным категориям пенсионеров, расширение прав пенсионеров на получение пенсии по выслуге лет, на льготные и "северные" пенсии в ущерб пенсиям по старости (т.е. по наступлении страхового возраста), сохранение пенсии работающим пенсионерам и т.п.);

неурегулированность финансовых взаиморасчетов бюджета Пенсионного фонда с федеральным бюджетом РФ, Государственным фондом занятости и т.д. 3

Подводя итоги вышеизложенному могу сказать, что необходимость пенсионной реформы в России вызвана наличием ряда проблем:

Во-первых, существовавшая ранее система, когда пенсии выплачиваются за счет налогов, уплачиваемых работодателями, уже не могла обеспечить приемлемого уровня пенсий. Дело в том, что доля пенсионеров растет: если раньше на одного пенсионера приходилось 3-4 работающих, и это позволяло выплачивать приличные пенсии, то сейчас в России уже меньше двух работающих на одного пенсионера и это число всё сокращается и дальше.

Во-вторых, размер пенсий слабо связан с размером зарплаты, а это не создает стимулов выводить зарплаты из тени.

Это и явилось основанием для проводимой в нашей стране пенсионной реформы.

Глава 2. Пенсионная реформа в Российской Федерации

2.1 Основные цели, задачи и направления пенсионной реформы

Пенсионная реформа направлена на изменение существующей распределительной системы начисления пенсий, дополняя ее накопительной частью и персонифицированным учетом страховых обязательств государства перед каждым гражданином.

Основной задачей реформы является достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему.

Суть реформы заключается в коренном изменении взаимоотношений между работником и работодателем: в повышении ответственности работников за обеспечение своей старости, а также в повышении ответственности работодателя за уплату страховых взносов за каждого работника.

Цель пенсионной реформы:

реализовать гарантированные статьей 39 Конституции РФ права граждан на пенсионное обеспечение в старости, в случае инвалидности, при потере кормильца, в других случаях, установленных законом;

развить пенсионное обеспечение на основе государственного пенсионного страхования;

дать дополнительный источник для повышения размера пенсии за счет инвестирования части пенсионных отчислений и поставить в зависимость размер пенсии от размера зарплаты.

Таким образом, от распределительного принципа выплаты пенсий Россия переходит к распределительно-накопительному. Это означает, что вместо того, чтобы все отчисления с работающего, входящие в единый социальный налог, шли на выплату пенсий нынешним пенсионерам, некоторая их часть пойдет на личный счет этого конкретного работающего и будет инвестироваться в различные финансовые инструменты, определенные государством.

Сумма на счете конкретного гражданина будет зависеть от его зарплаты, а также от результатов инвестирования.

К старости на пенсионном счете у гражданина будет накапливаться определенная сумма. Российская экономика получит инвестиционные ресурсы, а граждане и работодатели будут заинтересованы, чтобы зарплаты выплачивались легально.

Новое пенсионное законодательство РФ предусматривает:

государственные пенсии: пенсия за выслугу лет, пенсия по старости, пенсия по инвалидности, социальная пенсия;

трудовые пенсии: трудовая пенсия по старости, трудовая пенсия по инвалидности, трудовая пенсия по случаю потери кормильца.

Право на государственные пенсии имеют: федеральные государственные служащие; военнослужащие; участники Великой Отечественной Войны; граждане, пострадавшие в результате радиационных или техногенных катастроф; нетрудоспособные граждане.

Под трудовой пенсией понимается ежемесячная денежная выплата в целях компенсации гражданам заработной платы или иного дохода, которые получали застрахованные лица перед установлением им трудовой пенсии либо утратили нетрудоспособные члены семьи застрахованных лиц в связи со смертью этих лиц. Право на трудовую пенсию определяется условиями и нормами, установленными пенсионным законодательством РФ.

Гражданам, не имеющим по каким-либо причинам права на трудовую пенсию, устанавливается социальная пенсия на условиях и в порядке, определяемым Федеральным законом N 166-ФЗ.

Обязательным страховым обеспечением по пенсионному страхованию являются:

страховая и накопительная части трудовой пенсии по старости;

страховая и накопительная части трудовой пенсии по инвалидности;

страховая часть трудовой пенсии по случаю потери кормильца;

социальное пособие на погребение умерших пенсионеров, не работавших на день смерти.

Для получения пенсии по старости необходимо не менее пяти лет трудового стажа. Законодательство разграничивает понятия трудового и страхового стажа.

Трудовой стаж - это суммарная продолжительность периодов работы и иной деятельности, учитываемая при определении права на отдельные виды пенсий по государственному пенсионному обеспечению и которые засчитываются в страховой стаж для получения трудовой пенсии, предусмотренной Федеральным Законом "О трудовых пенсиях в Российской Федерации".

Под страховых стажем понимается учитываемая при определении права на трудовую пенсию суммарная продолжительность периодов работы и/или иной деятельности, в течение которых уплачивались страховые взносы в ПФ РФ, а также иные периоды, засчитываемые в страховой стаж.

В страховой стаж включаются:

период работы и/или иной деятельности, выполнявшиеся на территории России лицами, застрахованными в соответствии с законодательством об обязательном пенсионном страховании (далее - застрахованные лица);

периоды работы и/или иной деятельности, выполнявшиеся застрахованными лицами за пределами России, в случаях, предусмотренных законодательством Российской Федерации или ее международными договорами, либо в случае уплаты страховых взносов в ПФР при добровольном вступлении в правоотношения по обязательному пенсионному страхованию;

иные периоды, предусмотренные законодательством РФ.

Исчисление страхового стажа, требуемого для приобретения права на трудовую пенсию, производится в календарном порядке.

2.2 Три составляющие трудовой пенсии в новой пенсионной модели

Трудовая пенсия по старости и инвалидности состоит из трех частей - базовой, страховой и накопительной. Условием назначения базовой части трудовой пенсии является наличие пяти лет страхового стажа и достижение установленного законодательством пенсионного возраста. Страховая и накопительная части трудовой пенсии формируются за счет страховых взносов, уплачиваемых работодателем за каждого работника. Размер страховой и накопительной частей трудовой пенсии зависит от заработка застрахованного лица, длительности его трудовой деятельности.

Для лиц 1966 года рождения и старше уплаченные работодателями страховые взносы в полном объеме поступают на страховую часть трудовой пенсии. Для граждан 1967 года рождения и моложе пенсия теперь состоит из трех частей (базовой, страховой и накопительной). Тарифы страховых взносов распределяются следующим образом: 8% - на страховую часть трудовой пенсии и 6% - на накопительную часть трудовой пенсии.

Информация об уплаченных страховых взносах отражается на индивидуальных лицевых счетах застрахованных лиц. Страховые взносы на финансирование накопительной части трудовой пенсии в соответствии с волеизъявлением застрахованных лиц направляются в соответствующие управляющие компании или негосударственные пенсионные фонды, осуществляющие деятельность в качестве страховщика по обязательному пенсионному страхованию. Как сказано в законе "Об обязательном пенсионном страховании", страхователем может выступать не только государственный Пенсионный фонд, но и частные финансовые институты.

Накопительная часть пенсионных отчислений существует с 1 января 2002 года: на специальных лицевых счетах, открытых в Пенсионном фонде России каждому, кто достигнет пенсионного возраста не ранее 2012 г. (мужчины 60 лет, женщины - 55), фиксируются взносы, внесенные в Вашу пользу Вашим работодателем. По закону работодатель обязан разделять платежи на составляющие: базовую; страховую; накопительную.

Полученная базовая составляющая идет на выплату базовой части текущих пенсий. Базовую часть работодатель уплачивает как единый социальный налог (ЕСН), равный 14% от официального фонда заработной платы всех работников. Страховую и накопительную составляющие работодатель перечисляет как страховые взносы, сумма которых также равна 14% (от фонда оплаты труда) к официально получаемой всеми работниками заработной плате. Эти деньги берутся не с заработной платы работающего, как подоходный налог, а начисляются работодателем на его зарплату и перечисляются в Пенсионный фонд. То есть это деньги, о которых работник не знал. Теперь он сможете ими управлять. Новая пенсионная система позволяет работнику передать управление своими средствами пенсионных накоплений профессиональной управляющей компании.

Таким образом, государственное пенсионное страхование - это совокупность правовых, экономических и организационных институтов и норм, имеющих обязательный характер для субъектов трудовых отношений, а в случаях, предусмотренных законодательством РФ, и для других граждан, и обеспечивающих реализацию гражданами права на получение пенсии из средств бюджета государственного пенсионного страхования, формируемого за счет страховых взносов работодателей и граждан. 4

Закон "О трудовых пенсиях в Российской Федерации" рассчитан на длительную перспективу. В его основу заложены такие элементы, как накопительная составляющая трудовой пенсии, страховой стаж и другие, которые вводятся в действие постепенно.

В настоящее время наиболее актуальна та часть Закона, которая регулирует пенсионные права нынешних пенсионеров и тех граждан, которые будут выходить на пенсию ближайшие годы. Эти категории граждан в основном заработали свои пенсионные права по старому законодательству РФ.

Согласно статьям 27 - 30 Закона "О трудовых пенсиях в Российской Федерации" сохраняются ранее приобретенные пенсионные права:

досрочное назначение пенсий для некоторых категорий граждан, в том числе медикам, педагогам, работавшим в районах Крайнего Севера и приравненных к ним местностям - бывшее назначение пенсии по старости на льготных основаниях;

досрочное назначение пенсии по условиям труда - бывшее назначение пенсии по старости в связи с особыми условиями труда;

учет общего трудового стажа;

учет стажа на соответствующих видах работ - бывшего спец. стажа;

выбор периода среднемесячного заработка для расчета пенсий;

другие права.

При оценке ранее приобретенных пенсионных прав учитывается общий трудовой стаж в календарном порядке до 1 января 2002 г.

Конвертация пенсионных прав - это преобразование пенсионных прав, приобретенных застрахованным лицом по состоянию на 1 января 2002 г., т.е. на момент начала пенсионной реформы, в сумму расчетного капитала. Его величина определяется как эквивалент суммы уплаченных страховых взносов в ПФ РФ до указанной даты и устанавливается обратным счетом из размера условно полагающейся всем застрахованным лицам пенсии так, как если бы они достигли пенсионного возраста к указанной дате. Расчетный размер всем застрахованным лицам определяется по правилам, аналогичным исчислению пенсий с применением индивидуального коэффициента пенсионера.

Конвертация (преобразование) пенсионных прав в расчетный пенсионный капитал застрахованных лиц может осуществляться по их выбору в установленном порядке с применением вместо общего трудового стажа (имеющегося и полного) стажа на соответствующих видах работ (имеющегося и полного).

Оценка пенсионных прав застрахованных лиц по состоянию на 1 января 2002 г. производится органами по пенсионному обеспечению, одновременно с назначением этим лицам трудовой пенсии, но не позднее 1 января 2013 г. (п.9 ст.30 Федерального закона N 173-ФЗ). При этом применяется порядок исчисления и подтверждения трудового стажа, в том числе на соответствующих видах работ (а в необходимых случаях - заработка застрахованного лица), который был установлен для назначения и перерасчета государственных пенсий и действовал до дня вступления в силу Федерального закона N 173-ФЗ.

Размер базовой и страховой части пенсии предполагается индексировать ежегодно с учетом темпов инфляции. Для обеспечения финансовой устойчивости системы обязательного пенсионного страхования предусматривается создание Пенсионным фондом России резерва, который должен обеспечить безусловное выполнение обязательств по выплате пенсий перед нынешними пенсионерами. По закону "Об обязательном пенсионном страховании" государство несет полную ответственность за выплату пенсий гражданам, в том числе субсидиарную ответственность за деятельность Пенсионного фонда России и отвечает по его обязательствам перед застрахованными лицами.

Таким образом, размер пенсии в новой пенсионной модели определяется прежде всего не стажем работника, как в старой, а его реальным заработком и размером отчислений в Пенсионный фонд, производимых работодателем. Это должно стимулировать работников, а следом за ними и работодателей, к отказу от разного рода "серых" зарплатных схем и вывести скрытые части зарплат из тени, тем самым увеличив поступления средств для выплаты пенсий сегодняшним пенсионерам.

Проблемы пенсионного обеспечения в 80-90-е годы истекшего столетия оказались в центре научных и общественных дискуссий и политики во всех странах мира. Практически везде была поставлена под сомнение действенность сложившихся крупных государственных распределительных пенсионных систем.

В концептуальном плане возможны два различных подхода к реформированию пенсионного обеспечения.

Первый основан на обязанности каждого члена общества, наряду с собственной ответственностью, участвовать в основанном на принципах солидарности коллективном страховании на случай рисков, угрожающих человеку (безработицы, старости, болезни, инвалидности). В данном случае общество противостоит рискам на основе законодательно оформленной системы обязательного страхования. Второй подход исходит из другой философии - только сам человек ответственен за формирование условий собственной жизни. Эта философия предполагает замену государственной пенсионной системы частными структурами обязательного накопления, построенными на принципе индивидуального финансирования пенсии самим работникам за счет процента заработной платы и инвестиционного дохода.

Распределительная и накопительная системы имеют свои недостатки и преимущества, последние как той, так и другой не всегда бесспорны. Ни одну из систем нельзя однозначно признать эффективной в достижении основных целей пенсионной политики в современных условиях.

В долгосрочной перспективе трудовая пенсия по государственному пенсионному страхованию будет формироваться по распределительному и накопительному принципам в равной пропорции. Одновременно тарифная политика в государственном пенсионном страховании должна ориентироваться на постоянное снижение тарифа отчислений за работников, работающих в нормальных технологических и природно-климатических условиях. Предлагается следующая последовательность увеличения накопительного элемента тарифа по государственному пенсионному страхованию: 2000 г. - 1%; 2003 г. - 3%; 2006 г. - 5%; 2009 г. - 7%. Указанное повышение достигается путем перераспределения в пределах установленного страхового тарифа в пользу накопительной части взносов.

В ходе пенсионной реформы в развитых государствах возникла такая новация, как условно-накопительные счета, они положены в основу и российской реформы. Система условно-накопительных счетов позволяет ослабить воздействие на пенсионную систему демографического фактора - увеличения продолжительности жизни (пособие исчисляется на основе актуарных расчетов, исходя из ожидаемой продолжительности жизни в стране на момент выхода индивида на пенсию) и досрочного выхода на пенсию. Последнее крайне важно для развитых государств, поскольку, как уже отмечалось, повышение уровня благосостояния и система налогообложения стимулируют выход на пенсию ранее законодательно установленного срока.

Перестроить пенсионную систему, не затрагивая всего круга фундаментальных социально-экономических составляющих жизни общества, невозможно. Пенсионная реформа должна быть связана с реформой всей сферы распределительных отношений, прежде всего, оплаты труда.

К сожалению, сегодня нет убедительных доказательств и недостаточно опыта, чтобы согласиться с односторонним взглядом о преимуществах частной накопительной схемы и ее способности обеспечить высокий уровень доходов от инвестирования накоплений и экономический рост. Но, следовательно, и нет убедительных аргументов для полного отказа от традиционных схем, базирующихся на принципах солидарности и текущего финансирования. Одно не вызывает сомнений - пенсионная реформа положительно скажется и на состоянии экономики России в целом, и позволит привлечь значительные капиталы на финансовые рынки нашей страны.

2.3 Отличие новой пенсионной системы от старой

Основной задачей пенсионной реформы является достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему.

Введение накопительного финансирования пенсий, то есть механизма выплаты пенсий за счет прошлых накоплений самого человека, является одним из путей решения проблемы достойного пенсионного обеспечения граждан в будущем.

В отличии от старой пенсионной системы, которая являлась распределительной, новая пенсионная модель в значительно большей мере является страховой и учитывает пенсионные права граждан в зависимости от размеров их зарплат и уплачиваемых пенсионных взносов.

Её суть заключается в том, чтобы человек за время своей работы сформировал (накопил) некую сумму денег, из которой ему и будет выплачиваться пенсия.

Размер пенсии в новой пенсионной модели определяется, прежде всего, не стажем работника, а его реальным заработком и размером отчислений в Пенсионный фонд, производимых работодателем. Это должно стимулировать работников, а следом за ними и работодателей, к отказу от разного рода "серых" зарплатных схем и вывести скрытые части зарплат из тени, тем самым, увеличив поступления средств для выплаты пенсий сегодняшним пенсионерам. Размер базовой и страховой части пенсии предполагается индексировать ежегодно с учетом темпов инфляции. По закону "Об обязательном пенсионном страховании" государство несет полную ответственность за выплату пенсий гражданам, в том числе субсидиарную ответственность за деятельность Пенсионного фонда России и отвечает по его обязательствам перед застрахованными лицами.

Под действие пенсионной реформы подпадают мужчины 1953 г. рождения и моложе и женщины 1957 г. рождения и моложе. Подпадающие под действие пенсионной реформы граждане участвуют в ней независимо от своего желания или нежелания. Если застрахованное лицо (будущий пенсионер) не выбирает негосударственную управляющую компания или негосударственный пенсионный фонд, Пенсионный фонд РФ "по умолчанию" переведет его средства пенсионных накоплений в государственную управляющую компанию.

Согласно новой пенсионной модели взносы в Пенсионный фонд РФ, которые составляют в совокупности 28%, разделены на три части:

14% направляются в федеральный бюджет и используются для выплаты базовой государственной пенсии; при этом, установлен гарантированный минимум базовой пенсии;

8-12% от оплаты труда являются страховой частью трудовой пенсии и перечисляются в Пенсионный фонд РФ (вместе с базовой частью должна не превышать 50% средней зарплаты за все время трудовой деятельности);

от 2 до 6% направляются в фонд для формирования "накопительной составляющей трудовой пенсии" Накопительная составляющая будет формироваться за счет части единого социального налога (ЕСН), уплачиваемого работодателем, а ее размер привязан к заработной плате и, соответственно, к объему накопленных на индивидуальном счете гражданина средств.

Для работающих пенсионеров предусмотрено улучшение их благосостояния. С 1 января 2002 года они получают пенсию в полном объеме. Для людей предпенсионного возраста реформа эквивалентно учитывает пенсионные права, которые граждане приобрели в старой и новой пенсионной системах. Потому для этой категории населения будет произведен специальный перерасчет их условных накоплений с использованием сведений о совокупном трудовом стаже. Ряд категорий пенсионеров этой группы также получит надбавки к пенсии за выслугу лет. Это относится к работникам сферы образования, здравоохранения и культуры.

В накопительной системе с начала пенсионной реформы не участвовали мужчины 1952 года рождения и старше и женщины 1956 года рождения и старше, - то есть те, кто должен был выйти на пенсию в течение десяти после начала реформы. А граждане, родившееся раньше 1967 года, до 1 января 2005 года, как предполагается, будут участвовать в ней в ограниченном объеме - их накопительные поступления составляют пока 2 процента от размера легальной заработной платы, а с января 2005 года этот платеж возвращен в страховую часть. Сами же средства, перечисленные на специальную (накопительную) часть их лицевых счетов останутся в их распоряжении до достижения ими пенсионного возраста.

В чем же преимущества новой пенсионной реформы?

Несмотря на то, что к нововведениям в нашей стране относятся настороженно, можно отметить следующие преимущества проводимой пенсионной реформы:

если ранее пенсия зависела в основном от стажа, то теперь она будет зависеть от уровня заработной платы и от того насколько правильно Вы ей распорядитесь;

если ранее пенсионными деньгами имел право распоряжаться только государство, то теперь будущие пенсионеры получили право выбирать кому отдать в управление накопительную часть - государству или частной компании;

накопительную часть пенсии можно завещать.

2.4 Персонифицированный учет

Одной из основных задач, которую должна решить реформа - обеспечить прозрачность пенсионной системы. Каждый работник ежегодно должен получать отчет о состоянии заработанных им пенсионных прав: общий объем перечисленных работодателем взносов, общий объем пенсионного капитала.

Уже начиная с 1 января 2002 года реально запущен механизм персонифицированного учета уплаченных взносов и каждый россиянин, застрахованный в системе обязательного страхования, будет получать официальные уведомления о состоянии собственного пенсионного счета. Год от года застрахованные смогут отслеживать и результаты накопительного финансирования пенсий - точнее, объемы дополнительных доходов пенсионной системы. Персонифицированный учет является важным элементом пенсионной реформы, о чем свидетельствует принятие одним из первых Федерального закона "Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования".

Индивидуальный персонифицированный учет включает в себя сбор и учет сведений о каждом застрахованном лице. Учет застрахованных граждан должен проводиться Пенсионным фондом РФ в течение всей их трудовой деятельности. Эти сведения систематически уточняются и пополняются. Согласно этого Закона каждое застрахованное лицо должно иметь свой лицевой счет со сведениями о:

периодах трудовой и общественно полезной деятельности, включаемых в общий стаж для назначения трудовых пенсий;

величине заработной платы или дохода (за каждый месяц страхового стажа), на которые начислены страховые взносы в Пенсионный фонд РФ;

сумме заработка или дохода (за каждый месяц страхового стажа), который учитывается при назначении трудовой пенсии;

сумме начисленных данным гражданам страховых взносов за каждый месяц стажа, включая взносы за счет работодателя и самого застрахованного лица;

периодах выплаты пособия безработным гражданам;

периодах военной службы и другой приравненной к ней службы, включаемых в общий трудовой стаж;

назначении, перерасчете, индексации и начислении пенсии.

Государство борется с проблемой выплаты части зарплаты во многих предприятиях в конвертах и перечисления пенсионных страховых взносов не в полном объеме. Созданы комиссии, которые рассматривают дела о неплатежах в Пенсионный Фонд.700 тысяч исков ежегодно подаются на неплательщиков. Сегодняшний работник не вдумывается, что единственным источником дохода у человека станет пенсия. А по новой модели важно будет одно - сколько взносов с его заработков перечислено в Пенсионный фонд. По закону к 2013 году должна закончиться работа по конвертации пенсионных прав работников. После этого расчет пенсий упроститься: вместо сложной формулы, в которой учитывается стаж, заработок, выслуга лет, будет браться сумма, указанная на лицевом счете человека, и делиться на время нахождения на пенсии в годах и еще на 12. в результате получаем размер ежемесячной пенсии.

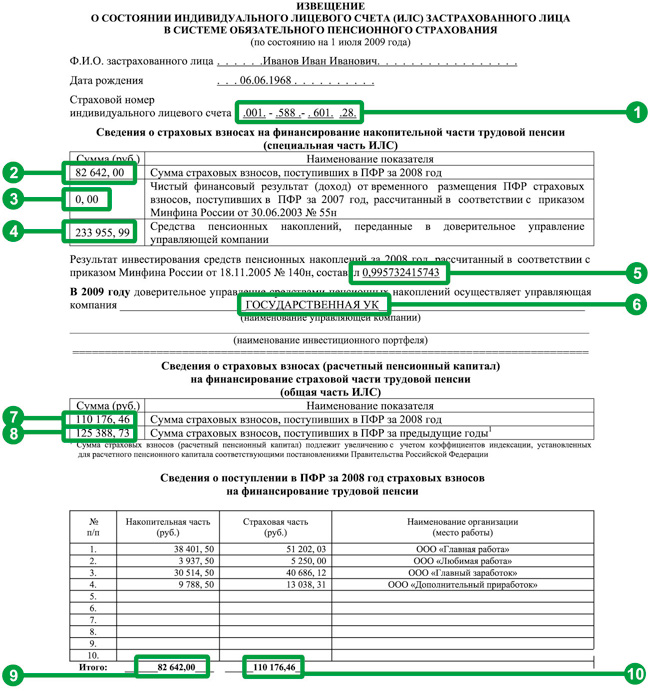

Чтобы человек заранее знал, какой может быть его пенсия, государство обязало Пенсионному фонду ежегодно информировать будущих пенсионеров о состоянии их индивидуальных счетов. И теперь ежегодно до 1 сентября проводится рассылка извещений о состоянии лицевого счета застрахованного лица в системе обязательного пенсионного страхования. Образец извещения и расшифровка информации из него приведена в приложении 1.

Персонифицированный учет позволяет более точно прогнозировать изменение соотношения численности занятого населения и пенсионеров как в целом по стране, так и по отдельным профессиям, более точно определять необходимые расходы и размер страхового пенсионного тарифа.

Глава 3. Управление средствами пенсионных накоплений

Как было сказано ранее - с 1 января 2002 года модель государственного пенсионного обеспечения, действовавшая до этого только как распределительная, была дополнена накопительной системой. Накопительный элемент не был введен в связи с отсутствием или недостатком на рынке инвестиционных инструментов с повышенной надежностью. Сейчас экономические условия изменились, и, как считает Правительство, появилась возможность внедрения инвестиционных механизмов финансирования в обязательную систему пенсионного страхования. Накопительная часть трудовой пенсии должна инвестироваться в соответствии с законом "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации", принятым в сентябре 2002 года. Именно этот закон разработчики новой пенсионной системы называют ключевым документом, а вопрос инвестирования пенсионных средств, рассматриваемый в нем, самым щекотливым вопросом во всей пенсионной реформе. Появление накопительной системы создает необходимость поиска оптимальных вариантов направления пенсионных средств на инвестирование.

Необходимость размещения средств, накапливающихся на персонифицированных счетах в системе государственного пенсионного обеспечения, а также развитие системы российских негосударственных пенсионных фондов неизбежно повлияет на дальнейшее расширение и развитие рынка ценных бумаг.

Поэтому следует остановиться на анализе инвестиционных возможностей государственного Пенсионного фонда и системы негосударственных пенсионных фондов России.

3.1 Пенсионный фонд Российской Федерации

Первоначально средства поступают в Пенсионный фонд Российской Федерации (ПФР). ПФР рассылает гражданам сведения о состоянии их индивидуальных лицевых счетов и бланк заявления о переводе средств в управляющую компанию. Управляющая компания (УК) - специализированная организация, получившая лицензию Федеральной комиссии по рынку ценных бумаг РФ на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами и выигравшая конкурс Министерства финансов РФ на доверительное управление средствами пенсионных накоплений. Если гражданин не делает выбор, его средства передаются государственной управляющей компании. Хранить ценные бумаги, в которые инвестированы средства пенсионных накоплений, и контролировать правильность их инвестирования будет специализированный депозитарий. В конкурсе по выбору спецдепозитария победила "Объединенная депозитарная компания", принадлежащая государственному "Внешторгбанку". Требованиям конкурса на управление накопительной частью трудовой пенсии удовлетворяют 55 управляющих компаний. Конкурсы проводятся ежегодно, и число управляющих компаний, которым разрешено управлять накопительной частью пенсии, может увеличиться.

Пенсионный фонд Российской Федерации (ПФР) - крупнейшая и самая эффективная система оказания социальных услуг в РФ. В результате колоссальной ежедневной работы фонд обеспечивает своевременную выплату пенсии каждому гражданину России в полном соответствии с его пенсионными правами.

ПФР был образован 22 декабря 1990 года постановлением Верховного Совета РСФСР для государственного управления финансами пенсионного обеспечения, которые было необходимо выделить в самостоятельный внебюджетный фонд. С созданием Пенсионного фонда в России появился принципиально новый механизм финансирования и выплаты пенсий и пособий. Средства для финансирования выплаты пенсий стали формироваться за счет поступления обязательных страховых взносов работодателей и граждан.

Пенсионный фонд осуществляет ряд социально значимых функций, в т. ч.:

учет страховых средств, поступающих по обязательному пенсионному страхованию;

назначение и выплата пенсий. Среди них трудовые пенсии (по старости, по инвалидности, по случаю потери кормильца), пенсии по государственному пенсионному обеспечению, пенсии военнослужащих и их семей, социальные пенсии, пенсии госслужащих. За счет средств Фонда получают пенсии 38,5 млн. российских пенсионеров;

назначение и реализация социальных выплат отдельным категориям граждан: ветеранам, инвалидам, инвалидам вследствие военной травмы, Героям Советского Союза, Героям Российской Федерации и т.д.

персонифицированный учет участников системы обязательного пенсионного страхования. В системе учитываются страховые пенсионные платежи почти 63 млн. россиян;

взаимодействие с работодателями - плательщиками страховых пенсионных взносов. Информация о гражданах, застрахованных в пенсионной системе, поступает от 6,2 млн. юридических лиц;

выдачу сертификатов на получение материнского (семейного) капитала;

управление средствами пенсионной системы, в т. ч. накопительной частью трудовой пенсии, которое осуществляется через государственную управляющую компанию (Внешэкономбанк) и частные управляющие компании (при ПФР сегодня аккредитованы 53 частные УК);

реализацию Программы государственного софинансирования пенсии. По состоянию на март 2009 года в Программу вступили свыше 1 160 000 россиян.

Доходы Пенсионного фонда России в 2008 году выросли по сравнению с 2007 годом на 40,2 % и составили 2,73 трлн. рублей. Суммарный объем расходов в 2008 году составил 2,36 трлн. рублей. Суммарные доходы бюджета Фонда в 2009 году прогнозируются в сумме 3,3 трлн. рублей, суммарные расходы - в сумме 3,0 трлн. рублей, из них на исполнение публичных нормативных обязательств по выплате пенсий, пособий и социальных выплат будет направлено 2,9 трлн. рублей.

Действующим законодательством предусмотрены следующие направления размещений пенсионных накоплений Пенсионным фондом Российской Федерации: государственные ценные бумаги РФ; государственные ценные бумаги субъектов РФ; облигации российских эмитентов; акции российских эмитентов, созданных в форме открытых акционерных обществ; паи (акции, доли) индексных инвестиционных фондов, размещающих средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов; ипотечные ценные бумаги РФ; денежные средства в рублях на счетах в кредитных организациях; иностранная валюта на счетах в кредитных организациях.

3.2 Негосударственные пенсионные фонды

С 2004 года граждане могут переводить накопительную часть пенсии еще и в негосударственные пенсионные фонды. Негосударственный пенсионный фонд (НПФ) - особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения (НПО);

деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" и договорами об обязательном пенсионном страховании (ОПС);

деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем.

Работа негосударственного пенсионного фонда аналогична работе Пенсионного фонда РФ. Негосударственный пенсионный фонд так же, как ПФР аккумулирует средства пенсионных накоплений, организует их инвестирование, учёт, назначение и выплату накопительной части трудовой пенсии. Вкладчик перечисляет взносы в НПФ на основании пенсионного договора. При заключении данного договора ему необходимо выбрать пенсионную схему - некую спецификацию договора, определяющую во многом его условия. Фонд учитывает поступившие пенсионные взносы на солидарном или именном счете вкладчика и формирует пенсионные резервы. Эти резервы он инвестирует (обычно - через Управляющую компанию) в высоконадежные активы. Полученный по результатам инвестирования доход распределяется по счетам и увеличивает будущую пенсию участников. Однако следует помнить, что часть дохода направляется на вознаграждение управляющего (НПФ или НПФ и УК), на пополнение страхового резерва и на оплату расходов по обслуживанию фонда.

При выходе участника на пенсию НПФ (а в ряде случаев - в соответствии с договором - вкладчик), исходя из накопленной суммы, определяет размер негосударственной пенсии и порядок ее получения.

В этом случае выплаты будут осуществляться непосредственно из НПФ. Среди НПФ можно выделить такие группы фондов, как корпоративные - ЛУКойл-Гарант, Сургутнефтегаз, отраслевые - НПФ Электроэнергетики, Мосэнерго, Дальмагистраль, региональные - Ермак, Таганрогский, пенсионные фонды банков и страховых организаций - Внешэкономбанк, НПФ Сберегательного банка.

5 крупнейших НПФ по объему пенсионных резервов по состоянию на 31.03.2009года: 5

НПФ Газфонд

НПФ Благосостояние

Ханты-Мансийский НПФ

НПФ электроэнергетики

НПФ Транснефть

5 крупнейших НПФ по объему пенсионных резервов по состоянию на 31.03.2009года: 6

НПФ Благосостояние

НПФ Лукойл-Гарант

НПФ Норильский Никель

НПФ Газфонд

НПФ электроэнергетики

Основу российской негосударственной пенсионной системы составляют именно корпоративные фонды. Это так называемые фонды закрытого типа, которые создаются только для участников, сгруппированных по определенному признаку (работников, состоящих в штате одного или нескольких предприятий, учредивших фонд; работников какой-либо отрасли, профессии и т.п.). Негосударственная пенсионная система, основанная первоначально на обязательных взносах работодателей, многовариантна. Она включает взносы в любой избранный самим работодателем или работником негосударственный пенсионный фонд, взносы в профессиональную пенсионную систему либо непосредственную выплату пенсий работодателем без формирования фондом и накопления средств.

В функционировании негосударственных пенсионных фондов можно выделить следующие основные черты: мобильность при выборе и смене управляющей компании; снижение рисков путем диверсификации портфеля по управляющих компаниям, а также определенный уровень доходности; информационную открытость и прозрачность; обеспечение высокого уровня обслуживания.

В соответствии с действующим законодательством негосударственные пенсионные фонды может размещать свои пенсионные резервы самостоятельно или через управляющие компании. НПФ вправе самостоятельно размещать средства в государственные и муниципальные ценные бумаги, ценные бумаги субъектов РФ, на банковский депозит или в объекты недвижимости. Для инвестирования в иные активы фонд должен привлекать УК.

Отношения НПФ и управляющих компаний строятся на основании договоров доверительного управления и иных договоров, в зависимости от схемы работы НПФ на финансовом рынке. УК обязаны иметь лицензию на все виды деятельности, по которым они осуществляют операции со средствами пенсионных фондов.

Размещение пенсионных резервов НПФ должно удовлетворять следующим требованиям:

стоимость пенсионных резервов, размещенных в один объект, не может превышать 10% общей стоимости пенсионных резервов;

общая стоимость пенсионных резервов, размещенных в ценные бумаги, не имеющие признаваемых котировок, не должна превышать 20% стоимости пенсионных резервов;

общая стоимость пенсионных резервов, размещенных в ценные бумаги, выпущенные учредителями и вкладчиками фонда, не должна превышать 30% стоимости пенсионных резервов, за исключением случаев, когда указанные ценные бумаги включены в Котировальный лист РТС первого уровня;

общая стоимость пенсионных резервов, размещенных в федеральные государственные ценные бумаги, не должна превышать 50% стоимости пенсионных резервов, за исключением случаев их приобретения в результате проведения новации;

общая стоимость пенсионных резервов, размещенных в государственные ценные бумаги субъектов Российской Федерации и муниципальные ценные бумаги, не должна превышать 50% стоимости пенсионных резервов;

общая стоимость пенсионных резервов, размещенных в акции и облигации предприятий и организаций, не должна превышать 50% стоимости размещенных пенсионных резервов;

общая стоимость пенсионных резервов, размещенных в векселя, не должна превышать 50% стоимости размещенных пенсионных резервов;

общая стоимость пенсионных резервов, размещенных в банковские вклады и недвижимость, не должна превышать 50% стоимости размещенных пенсионных резервов.

Услугами негосударственных пенсионных фондов (НПФ) в России пользуется приблизительно 6 млн. трудоспособного населения, да и то в основном по инициативе работодателя. Количество тех, кто копит деньги на пенсию с помощью НПФ, страховой компании или банка, пока исчисляется тысячами.

Глава 4. Контроль за сохранностью средств пенсионных накоплений

Защита средств будущих пенсионеров обеспечивается контролем со стороны регуляторов (Министерство финансов и Федеральная служба по финансовым рынкам), со стороны специализированного депозитария, а также Общественного совета по инвестированию накопительной части пенсионных средств, созданного в августе 2003 года при Правительстве Российской Федерации.

Федеральная служба по финансовым рынкам (ФСФР) является регулятором деятельности управляющих компаний и НПФ, размещающих средства накопительной части пенсии на рынке ценных бумаг. В настоящее время создана жесткая система контроля и надзора за участниками инвестирования пенсионных накоплений. Одна из основных задач ФСФР России в ходе реализации пенсионной реформы - это регулирование деятельности спецдепозитариев и частных управляющих компаний, участвующих в управлении накопительной части пенсионных средств, а также негосударственных пенсионных фондов, являющихся страховщиками по обязательному пенсионному страхованию. Федеральная служба по финансовым рынкам следит за соответствием участников рынка требованиям законодательства и вправе аннулировать либо приостанавливать лицензии компаниям, действия которых им не соответствуют.

В ФСФР России регулярно предоставляются отчеты всех управляющих компаний негосударственных пенсионных фондов, и служба может на самых ранних этапах отследить попытки нарушений.

Существует несколько уровней контроля за сохранностью средств пенсионных накоплений.

В соответствии со статьей 6 Федерального закона от 24 июля 2002 г. № 111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации" государственное регулирование, контроль и надзор в сфере формирования и инвестирования средств пенсионных накоплений осуществляются в соответствии с настоящим Федеральным законом уполномоченным федеральным органом исполнительной власти по регулированию, контролю и надзору в сфере формирования и инвестирования средств пенсионных накоплений, а также другими федеральными органами исполнительной власти в пределах их компетенции.

Постановлением Правительства РФ от 2 апреля 2003 г. № 190 установлено, что уполномоченным федеральным органом исполнительной власти по регулированию, контролю и надзору в сфере формирования и инвестирования средств пенсионных накоплений является Министерство финансов РФ. Государственное регулирование, контроль и надзор в сфере формирования и инвестирования средств пенсионных накоплений осуществляются также Федеральной комиссией по рынку ценных бумаг.

На основании статьи 8 Федерального закона Общественный совет по инвестированию средств пенсионных накоплений осуществляет общественный контроль за формированием и инвестированием средств пенсионных накоплений. Контроль за соответствием деятельности по распоряжению средствами пенсионных накоплений, переданными в доверительное управление управляющим компаниям Пенсионным фондом РФ, требованиям Федерального закона, иных нормативных актов, инвестиционной декларации осуществляет Специализированный депозитарий, который несет вместе с управляющей компанией солидарную ответственность. Управляющая компания обязана застраховать риск своей ответственности перед Пенсионным фондом РФ за нарушения договоров доверительного управления средствами пенсионных накоплений, вызванные ошибками, небрежностью или умышленными противоправными действиями работников управляющей компании либо умышленными противоправными действиями (бездействием) иных лиц.

В защиту присутствия страховых компаний на рынке негосударственного пенсионного обеспечения можно привести следующие доводы:

мировой опыт осуществления дополнительного пенсионного обеспечения в основном страховыми компаниями (например, в Великобритании). Более того, за рубежом большая часть пенсионных фондов рождена страховщиками.

наличие в России более широкой сети страховых компаний, их филиалов и агентов, нежели у негосударственных пенсионных фондов.

предложения со стороны страховщиков не только полисов классического пенсионного страхования, но и разнообразных программ долгосрочного универсального страхования, когда полисы имеют не только накопительную часть, но и рисковую часть (выплаты страховой суммы в случае смерти или инвалидности).

имеющийся у страховщиков богатый опыт по актуарным расчетам, что делает более низкими для граждан тарифы по пенсионному страхованию.

относительно безболезненный выход большинства страховщиков из финансового кризиса 1998 года. Обязательства проблемных страховых компаний подхватывали более сильные компании, системы страхования и перестрахования позволяли системе относительно мягко перенести удар.

Видимо, будет не лишним рассмотреть и учесть мировую практику вложения средств пенсионных фондов, причем как государственных так и частных и преломить иностранный опыт на российскую действительность. 7

Глава 5. Состояние пенсионной системы в текущее время. Оценка её эффективности

В мире есть два стандарта, по которым оценивают состояние пенсионного обеспечения. Помимо покупательной способности пенсии, то есть оценки того количества необходимых для жизни товаров и услуг, которые может приобрести пенсионер, в большинстве развитых стран используется еще один стандарт - коэффициент замещения утраченного заработка. (Коэффициент замещения - это процент от зарплаты, которым является пенсия). По рекомендациям Международной организации труда он должен быть не менее 0,4. То есть, выходя на пенсию, человек должен получать не менее 40 процентов от своей зарплаты. И цивилизованные страны это условие выполняют. А многие обеспечивают 50-60 и даже 70 процентов. В России же на сегодня, коэффициент замещения составляет чуть больше 24%, к 2010 году эта цифра вырастет до 25,2% (стоит упомянуть, что в 1995 коэффициент составлял 39,8%). Большой простор для работы и выполнения рекомендаций МОТ! Нынешняя динамика развития пенсионной системы показывает, что России понадобится 23 года для выхода на западный уровень.

По законодательству минимальная пенсия - это сегодня социальная пенсия. Ее государство назначает человеку, который не работал, не получал зарплату, не выплачивал страховые взносы. У него нет трудового стажа, и ему назначается, в сущности, социальное пособие (на 1 января 2009 года социальная пенсия составляла 2669 руб.). Предположительно к 2010-му году она составит 4 176,2 руб. - поставлена задача, чтобы эта социальная пенсия была равна прожиточному минимуму. По состоянию на 1 марта средняя пенсия в России составляет 4.7 тыс. руб. (приложение 2).

С 1 марта 2009 года базовая часть трудовой пенсии увеличилась на 8,7%. А с 1 декабря 2009 года произойдет увеличение еще на 31,4%. В результате, средний размер базовой части трудовой пенсии составит 2 562 рубля. Кроме того, с 1 апреля 2009 года страховая часть трудовой пенсии будет повышена на 17,5%. А с 1 августа 2009 года проведена ещё одна индексация страховой части трудовой пенсии на 7,5%. Таким образом, в результате всех повышений к концу 2009 года среднегодовой размер трудовой пенсии по старости, а ее получают свыше 30 млн. человек, превысит прожиточный минимум пенсионера в 1,33 раза и будет составлять 5641 рубль (это на 23,9% выше аналогичного показателя в 2008 году, который был равен 4652 рублям и почти в два раза выше чем в 2007 году - 2894 рубля). В 2010 году всем, кто вышел на пенсию после 1991 года, пенсия увеличится на 10% плюс 1% к ней добавится за каждый год советского стажа. Итого, средняя пенсия на 1 января 2011 года составит 7946 рублей в месяц.

"Все, что мы планировали в социальной сфере, все, что связано с повышением социальных пособий, пенсий - все будет исполняться", - сказал Председатель Правительства Российской Федерации Владимир Путин, отвечая на вопросы граждан по поводу финансового кризиса и грядущими в связи с ним изменениями в жизни россиян. "Мы намерены все наши планы по повышению социальных пособий исполнить", - подчеркнул глава Правительства. Но как это отразится на пожилых людях, если на следующий год запланирован рост тарифов на газ, электричество (25%) и ЖКХ (до 22%)? Выходит, что в ближайшие пару лет пенсионеры не заметят "официального" повышения уровня жизни.

По словам руководителя портала пенсионной индустрии FundsHub.ru Вадима Логинова, государство может выплачивать достойные пенсии своим гражданам только в том случае, если его пенсионная система стоит на "трех китах": государственном обеспечении, обязательной накопительной системе и добровольных индивидуальных накоплениях. "Во всех странах они комбинируются по-разному, и от этого зависит эффективность пенсионной системы. Но даже самый низкий по Европе коэффициент замещения, то есть отношение пенсии к последней зарплате, составляет 77% (в Германии). А самый высокий - 108% (в Ирландии)".

По мнению председателя правления Пенсионного фонда России (ПФР) Геннадия Батанова, средний размер пенсий в России подтянется к уровню развитых стран при условии адекватного развития экономики примерно через 23 года. Другими словами, на нормальную пенсию могут рассчитывать только лица моложе 32 лет. И даже им действовать надо быстро.

Кроме всего вышеизложенного могу только добавить, что на данный момент у граждан Российской Федерации имеется возможность увеличить размер своей будущей трудовой пенсии за счет государства. С 1 января 2009 года стартовала Программа государственного софинансирования пенсии - государство осуществляет софинансирование накопительной части трудовой пенсии граждан. Часть взносов в накопительную часть будущей пенсии платит гражданин, другую часть платит государство. Чтобы получить право на господдержку формирования пенсионных накоплений в форме софинансирования, гражданин должен подать заявление в Пенсионный фонд Российской Федерации. Минимальный размер добровольного взноса гражданина в накопительную часть пенсии в рамках программы софинансирования должен составить 2000 рублей в год. Государство удвоит эти деньги, доплатит сумму, равную годовой сумме взноса, но не более 12000 рублей в год. Государство будет осуществлять софинансирование в течение 10 лет с момента уплаты гражданином первых взносов в рамках Программы. Для тех граждан, кто достиг пенсионного возраста, но продолжает работать и еще не обращался за пенсией, созданы особые условия участия в Программе государственного софинансирования. Взнос государства в накопительную часть пенсии для этой категории граждан в 4 раза превысит сумму их личного взноса (но не более 48000 рублей в год). Таким образом, для этой категории граждан максимальная годовая сумма, которая пойдет в накопительную часть пенсии, с учетом собственных взносов, составит 60000 рублей.

Все взносы в накопительную часть трудовой пенсии в рамках Программы государственного софинансирования пенсионных накоплений включаются в состав средств пенсионных накоплений гражданина. Они зачисляются на персональный счет гражданина. Их дальнейшее использование осуществляется в соответствии с установленными законодательством условиями формирования и инвестирования средств пенсионных накоплений.

Фонд "Общественное мнение" (ФОМ) в период с 18 октября по 4 ноября 2004 года проводил общероссийский опрос населения, посвященный проходящей в нашей стране пенсионной реформе. Интервью проводились по месту жительства респондентов в 69 субъектах РФ. Необходимость реформирования пенсионной системы признали чуть более половины опрошенных - 51%. Среди считающих, что ничего менять не надо, чаще всего встречались пенсионеры, необходимость преобразований чаще отмечали россияне в возрасте от 18 до 37 лет, которых они косаются в первую очередь. Важное место в исследовании занял блок вопросов, связанных с двумя основными принципами пенсионной реформы - дифференциацией пенсий в зависимости от размера зарплаты человека на протяжении всей его трудовой деятельности и введением накопительной системы. Выяснилось, что чуть более половины россиян (52% опрошенных) по-прежнему остаются сторонниками государственного регулирования размера пенсий (среди них преобладали сельские жители, пенсионеры, люди с образованием ниже).53% студентов, принявших участие в опросе, высказались за то, чтобы в расчет бралась сумма, накопленная работником за свою карьеру. Тем временем мнения относительно целесообразности внедрения накопительной системы разделились практически поровну (40% - "за", 37% - "против"). В данном случае точка зрения респондентов опять же во многом зависела от уровня образования и благосостояния. Соответственно, чем выше данные показатели, тем охотнее человек поддерживает накопительную систему. Несмотря на расхождение во мнениях по ряду принципиальных вопросов, значительное число россиян склонно считать, что пенсионная реформа позволит увеличить размер пенсий. Пессимистов также немало, особенно среди людей старше 37 лет. Зато более молодое поколение, на которое реформа собственно и рассчитана, в успехе преобразований практически не сомневается.

Глава 6. Изъяны запущенной пенсионной реформы и дальнейшее её развитие

Еще на стадии подготовки к запуску новаций (2000-2001 годы) стали понятны потенциальные изъяны предлагаемой конструкции.

Во-первых, изъятие из тогдашнего 28-процентного (от фонда оплаты труда) взноса в Пенсионный фонд двух, четырех, а затем, как планировалось, и шести процентных пунктов в накопительную часть существенно снижало возможности повышения выплат тем, кто к началу пенсионной реформы (1 января 2002 года) уже успел выйти на заслуженный отдых. Имевшийся в то время коэффициент замещения (отношение средней пенсии к средней зарплате) - 33% - тем самым был обречен на снижение, если только не была бы оказана массированная финансовая помощь из федерального бюджета. Но последняя поступила совсем не в тех объемах, которые позволили бы избежать снижения этого коэффициента. Более того, во всех прогнозных расчетах на 10 и более лет вперед хладнокровно фиксировалось его падение - с надеждой на то, что через 15-20 лет ситуация начнет исправляться. Социально-психологические последствия таких расчетов не учитывались. В результате на к 2007 году коэффициент замещения упал до 25% и продолжал снижаться. Это все более накалило атмосферу среди пенсионеров и тех, кому до пенсии уже не так далеко, несмотря на некоторый рост реального размера выплат по старости. Сейчас можно с уверенностью сказать, что в отношении нынешних пенсионеров, фактически пострадавших от проводимой реформы, необходим целый комплекс мер компенсационного характера.

Трехлетний бюджет на 2008-2010 годы не предусматривает никаких специальных расходов на пенсионные цели, кроме поддержки Пенсионного фонда. Самым простым выходом было бы форсировано повышать базовую часть пенсии, которая для большинства категорий получателей составляла менее 40% прожиточного минимума пенсионера. Но тогда доля базовой (нестраховой) части в общем размере средней пенсии начнет увеличиваться с 30 до 40 и более процентов, что приведет к еще большей уравниловке в размере пенсий, с дальнейшей потерей ее страховой природы (зависимости размера выплаты от величины накопленных взносов). Этот путь ведет фактически к возвращению советской практики социального обеспечения, возлагавшей всю ответственность за положение пожилых людей на государство. Но, вероятно, именно он на ближайшие годы будет выбран в качестве ответа на недовольство пенсионеров своим положением.

Стоит внимательно присмотреться и к предложению о передаче в управление Пенсионного фонда части государственной собственности - как предприятий, так и земли - с тем, чтобы получаемые доходы шли на повышение нынешних пенсий. Но также надо избежать упомянутой выше опасности форсированного повышения базовой части пенсии. Философия должна быть другой: нужно увеличивать прежде всего страховую часть пенсий - ведь труд наших пенсионеров был сильно недооценен. Фактически речь идет о введении дополнительного повышающего коэффициента к страховой части пенсии, который ежегодно устанавливается в соответствии с полученной прибылью от эксплуатации государственной собственности.

Во-вторых, с самого начала было весьма проблемным все, что связано с инвестированием пенсионных накоплений нынешних работников. Как известно, с первых же шагов в направлении пенсионной реформы была предложена следующая схема: застрахованный, у которого открывался накопительный счет, мог сделать выбор в пользу либо частной, либо государственной управляющей компании, и на роль последней был назначен Внешэкономбанк. При этом ВЭБ получил право инвестировать пенсионные средства только в российские государственные ценные бумаги, которые очень надежны, но приносят - и это изначально было известно - очень небольшой доход. Большой удачей при их использовании была бы просто способность компенсировать инфляционные потери. Частным компаниям, а затем и негосударственным пенсионным фондам (НПФ) были предоставлены куда более интересные инструменты: в частности, акции, обращающиеся на российском и иностранных (но не более 20% инвестиционного портфеля) фондовых рынках.

В последнее время оживленно обсуждают концепцию новой, пятой по счету с 1995 года, пенсионной реформы. Из интервью председателя правления Пенсионного фонда РФ А. Дроздова журналу "Итоги" в ноябре 2008 года можно выделить следующие основные параметры переформатирования существующей пенсионной системы:

1. Базовая и страховая части трудовой пенсии объединяются. Они будут финансироваться из одного источника - страховых взносов, уплачиваемых работодателем, которые заменят нынешний ЕСН. Тариф - 20%;

2. Накопительная часть сохранит "независимость". Тариф - 6%;

3. Страховые взносы будут уплачиваться с годовой зарплаты до 415 тысяч рублей в год (34600 рублей в месяц).

В результате:

за 30 лет уплаты страховых взносов (начиная с 2002 года) россиянин заработает право на пенсию по старости эквивалентную 40% от заработной платы, с которой уплачивались страховые взносы. Если этот срок окажется меньше, гражданин теряет от базовой составляющей по 3% за каждый год до 30 лет. За каждый год сверх 30 лет будет 6-процентная надбавка. Такой порядок должен вступить в силу с 2015 года;

в 2011 году средняя трудовая пенсия по старости составит 2 прожиточных минимума (ПМ), в 2016 году - 2,5 ПМ, наконец, в 2020 году - 3 ПМ.

Рассмотрим концепцию с точки зрения ее соответствия "классике жанра" - принципам социального обеспечения Международной организации труда (МОТ). Согласно этим принципам: "пенсионные системы должны обеспечивать экономическую приемлемость и эффективность (оптимальное и справедливое распределение нагрузки между плательщиками страховых взносов и получателями пенсий), индивидуальную справедливость (четкую зависимость объема участия застрахованного лица в финансировании пенсионной системы и прав на получение им пенсии) и социальную эффективность (обеспечение не только минимальных гарантий любому участнику системы, но и адекватность уровня жизни для всех пенсионеров)".

Таким образом, остаются нерешенными следующие задачи ныне действующей пенсионной системы:

усиление заинтересованности в уплате страховых взносов работодателями и формирования у них побудительных мотивов к этому;

повышение социальной ответственности работодателей как за состояние условий труда работников, так и за их пенсионное обеспечение, экономически побуждая к созданию безопасных для здоровья условий труда;

практическое сворачивание корпоративных программ негосударственного пенсионного обеспечения.

Всесторонний анализ эффективности пенсионной системы важен не только для специалистов, но и для всех граждан страны, ибо пенсии совмещают воспроизводственную и стимулирующую функции и тем самым увеличивают производительность труда, поскольку у работников возникает уверенность в своей экономической обеспеченности после окончания трудовой деятельности. Рассмотрим параметр, который более всего интересует будущих пенсионеров - размер пенсии. Европейская Социальная Хартия предписывает предоставление пожилым людям средств, достаточных "для того, чтобы позволить им оставаться полноценными членами общества максимально возможное время. Средства должны позволить пенсионерам вести достойную жизнь и играть активную роль в публичной, социальной и культурной жизни".

Как отмечалось выше, согласно новой конструкции реформы при периоде отчисления страховых взносов не менее 30 лет, размер пенсии составит 40% от заработка, с которого уплачивались взносы. Максимальная величина этого заработка ограничена размером 415 тысяч рублей в год. Следовательно, для работников, чья заработная плата превышает эту сумму, размер пенсии не обеспечит минимальные стандарты относительных размеров пенсии для "типичного получателя", установленные Европейским Кодексом Социального Обеспечения. Нормы Кодекса приняты Европейской Социальной Хартией и подписаны РФ в 2000 году.

С 2005 года величина ПМ в целом по РФ определяется на основании потребительской корзины. Состав минимального набора продуктов питания, непродовольственных товаров и услуг в соответствии с методологическими рекомендациями для основных социально-демографических групп населения определяется (среди прочего) с учетом: "фактического объема потребления продуктов питания, непродовольственных товаров и услуг в малоимущих семьях…; минимальной обновляемости, минимального разнообразия, низкой розничной цены, доступности товаров…; финансовых возможностей государства по обеспечению социальной защиты населения на федеральном и региональном уровнях…".

Другими словами, ПМ позволяет нашим гражданам удовлетворить лишь самые насущные потребности и определяет границу абсолютной бедности человека. Спикер Совета Федерации С. Миронов считает, что "прожиточный минимум надо рассчитывать не как "продуктовый набор", без которого не выжить, а как гарантированный социальный стандарт потребления". Таким стандартом по мнению директора Всероссийского центра уровня жизни (ВЦУЖ) В. Бобкова является восстановительный потребительский бюджет (ВПБ). В отличие от ПМ он является бюджетом простого воспроизводства уровня жизни и позволяет удовлетворять основные материальные и духовные потребности населения, необходимые для восстановления физических и интеллектуальных сил человека, социального и физического развития детей и подростков, поддержания активного социального и физического состояния пенсионеров. По расчетам ВЦУЖ восстановительный потребительский бюджет в 2,5 - 3 раза больше ПМ. Полностью разделяю эту позицию. Именно ВПБ и должен лежать в основе государственных гарантий пенсионерам и обеспечиваться трудовыми пенсиями. Тогда 2-х - 3-х кратное превышение средней пенсии над ВПБ будет свидетельствовать о стабильности и процветании России.

Правительство в конце апреля этого года внесло в нижнюю палату два законопроекта с предложениями, коренным образом меняющими российскую пенсионную систему. А в мае эти документы поступили в Комитет ГД по труду и социальной политике. Правительство предлагает с 1 января 2011 года установить единые тарифы страховых взносов для всех работодателей: в Пенсионный фонд - в размере 26 процентов, Фонд социального страхования - 2,9 процента и фонды обязательного медицинского страхования - 5,1 процента. В 2010 году величина страховых взносов в эти фонды будет сохраняться в размерах действующих ставок единого социального налога. То есть 20 процентов, 2,9 процента и 3,1 процента соответственно.

Другая принципиальная новость - во втором правительственном законопроекте. Она связана уже непосредственно с пенсиями. Вместо базовой части трудовой пенсии вводится фиксированный базовый размер как составная часть страховой части трудовой пенсии, которая также будет индексироваться. С 1 января 2015 года величину фиксированного базового размера предполагается увеличивать на 6 процентов за каждый год страхового стажа, превышающего 30 лет. В законодательство вводится понятие "минимальный уровень пенсионного обеспечения граждан". И с 1 января 2010 года размер пенсии с учетом других мер социальной поддержки пенсионеров в виде дополнительного материального (социального) обеспечения и ежемесячной денежной выплаты не может быть меньше прожиточного минимума российского пенсионера. В законопроекте предполагается с 1 января 2010 года всем пенсионерам повысить трудовые пенсии, при определении размеров которых применяется механизм денежной оценки пенсионных прав, приобретенных до 1 января 2002 года. Предусматривается увеличить расчетный пенсионный капитал застрахованных лиц на 10 процентов и, сверх того, на один процент за каждый год общего трудового стажа, приобретенного до 1 января 1991 года.

Заключение

Основной смысл пенсионной реформы - повышение зависимости между зарплатой, которую человек заработал за свою трудовую жизнь, и размером его пенсии. Считается, что пенсия - это страховка от потери трудоспособности (отсюда термин "пенсионное страхование"). Чем больше человек зарабатывал, тем больше он теряет при наступлении страхового случая (утрате трудоспособности из-за старости или из-за инвалидности). Поэтому пенсия должна больше зависеть от зарплаты, чем сейчас. Основное содержание пенсионной реформы - переход от распределительной системы к системе распределительно-накопительной. Начиная с 2002 г. в России происходит постепенный переход к смешанной системе, сочетающей в себе распределительный и накопительный принципы. Трудовая пенсия (то есть пенсия по старости, инвалидности и по случаю потери кормильца) состоит из трех элементов:

1. Базовая пенсия - гарантируется государством, и ее размер устанавливается законодательно в виде фиксированной суммы, (в настоящее время в соответствии с законом "О трудовых пенсиях" ее размер составляет 1950 руб. для большинства пенсионеров и увеличивается при наличии иждивенцев, а также по достижении 80-летнего возраста и по инвалидности 3 степени ОСТД). Закон предусматривает индексацию базовой пенсии в зависимости от уровня инфляции и возможностей бюджета, а также постепенное ее приближение к величине прожиточного минимума;

2. Страховая пенсия - дифференцированная часть, зависит от результатов труда конкретного человека, рассчитывается исходя из величины условного пенсионного капитала (суммы страховых взносов, определенным образом проконвертированных), поделенного на ожидаемую продолжительность выплаты трудовой пенсии. Для лиц, у которых уже имелись некоторые пенсионные права по состоянию на 1 января 2002 г., определенным образом рассчитывается "начальный" пенсионный капитал, к которому добавляются последующие взносы. Фактически размер этой части трудовой пенсии будет зависеть от уровня дохода (и, соответственно, отчислений) и стажа работы;

3. Накопительная пенсия - образуется только у граждан 1967 года рождения и моложе, это реально накопительная часть, размер которой определяется величиной пенсионных накоплений, то есть суммой накопленных пенсионных отчислений и дохода от их инвестирования.

Основные различия между старой пенсионной системой и новой:

В новой модели расчета пенсий заработная плата работника будет учитываться в полном объеме и на протяжении всего трудового стажа. Новая модель, оставаясь распределительной, дополняется персонифицированным учетом и накоплением пенсионных прав гражданина и пенсионных обязательств государства. Старая система в основе своей являлась не столько распределительной, сколько перераспределительной - между группами с различным уровнем дохода;

новая пенсионная модель в большей мере является страховой моделью, в которой размер пенсии зависит от размера заработной платы;

новая модель, так же как и старая, основана на принципе солидарности поколений. Но в отличие от старой она основана на персонифицированном учете обязательств государства перед будущим пенсионером. При этом на счетах граждан будут накапливаться не средства, а обязательства государства перед гражданами. Платежи за работающих будут поступать в Пенсионный фонд России и фиксироваться на лицевых счетах, но деньги, как и раньше, будут направляться на выплаты пенсий нынешним пенсионерам;

новым пенсионным законодательством установлены и новые нормы по трудовому стажу. Минимальный стаж для получения базовой пенсии будет составлять 5 лет. В существующей модели отработанными годами определялось, какой процент от учитываемой зарплаты может получить в виде пенсии работник. Согласно новой модели, основным показателем, который будет определять размер пенсии - будет сумма рублей на лицевом счете. Сумма эта будет во многом зависеть от количества отработанных лет. Чем больше лет, тем больше пенсионный капитал, тем больше пенсия;

в новой пенсионной модели предложена принципиально новая схема индексации пенсий. В основе ее - прогноз темпов инфляции и роста заработной платы на планируемый год. По этим показателям и с учетом прогнозируемых доходов пенсионной системы и будет определяться размер индексации на год, утверждаемый в бюджете ПФР.

В настоящее время сфера пенсионного обеспечения характеризуется наличием большого числа острых проблем, требующих неотложного решения. Существующая пенсионная система является обременительной для экономики и в то же время не обеспечивает даже минимальные потребности значительных по численности слоев населения, охваченных пенсионным обеспечением. Основными ее недостатками являются: финансовая нестабильность; слабая дифференциация пенсионного обеспечения в зависимости от трудового вклада; неоправданно большой удельный вес льготных пенсий; отсутствие социально-справедливого механизма повышения размеров пенсий в связи с ростом стоимости жизни.

С 2010 года в российской пенсионной системе произойдут корректировки, направленные на ее совершенствование, повышение уровня пенсионного обеспечения граждан и сбалансированность системы по доходам и расходам. Ряд соответствующих законов были подписаны 24 июля 2009 года Президентом Российской Федерации Дмитрием Медведевым.

В заключении следует отметить, то в настоящее время все работающие подлежат обязательному пенсионному страхованию согласно Закону "Об обязательном пенсионном страховании в Российской федерации". Плата на пенсионное страхование реализуется в случае уплаты страховых взносов в Пенсионный фонд РФ.

Список нормативных актов и использованная литература

Конституция Российской Федерации. - М.: Гражданское законодательство, 1993.

Федеральный закон от 15 декабря 2001 г. N 166-ФЗ "О государственном пенсионном обеспечении в Российской Федерации" // "Российская газета"№ 247. - 2001. - 20 декабря.

Федеральный закон от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" // "Российская газета"№ 247. - 2001. - 20 декабря.

Федеральный закон от 17 декабря 2001 г. N 173-ФЗ "О трудовых пенсиях в Российской Федерации" // "Российская газета"№ 247. - 2001. - 20 декабря.

Федеральный закон от 01 апреля 1996 г. N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования" // "Российская газета"№ 68. - 1996. - 10 апреля.

Постановление Правительства РФ от 15.03.97 № 318 "О мерах по организации индивидуального (персонифицированного) учета для целей государственного пенсионного страхования" // "Российская газета"№ 66. - 1997. - апреля.

Азарова Е.Г. Новое в пенсионном обеспечении. - М.: Академия, 2003. - 182 с.

Астапов К.Л. Реформирование пенсионной системы Российской Федерации // "Финансы и кредит". - 2002. - №24.

Афанасьев С., Воронин Ю. Конвертация пенсионерам: практический комментарий Федерального закона "О трудовых пенсиях в Российской Федерации" // "Социальное обеспечение". - 2002. - N 3.

Волков А.Ф. Объективная необходимость пенсионной реформы: первые итоги // "Власть и управление на Востоке России". - 2004. - №1.

Львов Д., Овсиенко Ю. Российская пенсионная система // "Вопросы экономики". - 2000. - №8.

Люблин Ю.З. О реализации федеральных законов "О государственном пенсионном обеспечении в Российской Федерации" // "Аналитический вестник Совета Федераций Федерального Собрания РФ". - 2002. - №13.

Назаров А.С. Пенсионная реформа: правовые аспекты. // "Гражданин и право". - 2001. - N 10, 11.

Соловьев А. Экономическое обоснование пенсионной реформы. // "Государственная служба". - 2003. - №2.

Шекель Т. Правительство дает старт пенсионной реформе // "Российская газета" - 2009. - 5 мая.