Страховой рынок Кузбасса

ВВЕДЕНИЕ

Курсовая работа выполнена на основании ГОСТ 2.105-95, ГОСТ 2.106-96, ГОСТ 2.104-2002, ГОСТ 2.301-68, ГОСТ 7.1-2003, ГОСТ 7.32-2001, ГОСТ 2.701-84, ГОСТ 2.704-76, ГОСТ 2.721-74, ГОСТ 2.781-96, ГОСТ 8.563-69, ГОСТ 14.202-69, ГОСТ 8.417-2002, ГОСТ 21.404-85.

Сегодня, как никогда, страхование играет огромную роль, как в экономике страны в целом, так и в отдельных регионах. Страхование является одним из самых прибыльных и серьёзных рынков. На данном этапе в жизни страхования злую «шутку» сыграл финансовый кризис, конкретно этому вопросу и посвящена эта курсовая работа. В этой курсовой работе рассматривается отдельно взятый регион – Кузбасс. Здесь рассматриваются довольно актуальный на данный момент вопросы – такие как роль страхования в экономике региона, страховой рынок в условия финансового кризиса и пути его стабилизации.

Страховой рынок на данный момент довольно уязвим. Кризисные явления проявились на страховом рынке не так остро как, например, на банковском. Был сделан вывод: ведущие страховщики по размещению страховых резервов выполняют требования надзора ФССН. Проблема в другом – некоторые менеджеры страховых компаний чрезмерно увлеклись оценками числа страховщиков, которые покинут рынок в 2009 году. Одни прогнозируют уход 200 страховщиков, другие дают ещё более пессимистические оценки.

До кризиса в Кузбассе насчитывалось около 130 страховых фирм, на данный момент их насчитывается около 70. Поскольку очень большие выплаты страхования идут в сфере «ОСАГО», то многие страховые фирмы начали разоряться. Выплаты по «ОСАГО» не должны составлять более 40%, но в этот сложный период, на наших дорогах каждый день случаются аварии. Многие страховые фирмы, действующие только на региональном уровне, и не выдержали такого удара, когда выплаты превышали сборы на 20-25%, и их выплаты по «ОСАГО» начали превышать 70%, это сокрушающее било по их финансовому состоянию. На дверях многих страховых фирмах висели подобные таблички – «Фирма разорена, выплат не будет». Многие вкладчики так и не получили своих выплат. Следовательно, страховщикам придётся строить рынок заново – на принципиально новых алгоритмах взаимодействия, в основе которых должны находиться инновационные технологии, обоснованная тарифная политика. [5]

В этой курсовой работе полностью раскрывается вся сущность страхового рынка, его деятельность и их объекты, влияние на экономику, как в условиях кризиса, так и в нормальное для экономики время. Основная часть курсовой, посвящена страховому рынку Кузбасса. Многие примеры взяты из деятельности отдельных страховых фирм.

На данном этапе развитие страхового рынка России в послекризисный период очень активно и занимает од из лидирующих мест в экономике страны.

Страховая отрасль может использоваться государством в регулировании занятости населения и борьбы с безработицей. Здесь речь идет не только о том, что, возмещая ущерб от страховых случаев, страховые компании предотвращают длительные перерывы в производстве и массовые увольнения, но и о страховых компаниях как работодателях. Важное место в регулировании макроэкономических процессов занимает инвестиционная деятельность страховщиков.

1. СТРАХОВАНИЕ И СТРАХОВОЙ РЫНОК

1.1 Объективная необходимость страхования и его истории

Страхование, особый вид экономической деятельности, связанный со снижением или перераспределением рисков между физическими лицами (страхователями) и экономики после банковских депозитов. Страхование является также стимулом деловой активности, обеспечивая фирмам возможность вкладывать в производство те средства, которые пришлось бы направлять на образование собственного резервного фонда для покрытия возможных убытков.

Страхование охватывает финансовые риски (потеря определенной суммы средств), а также чистые риски, возникающие в случае, когда возможны только: неблагоприятный и нейтральный варианты событий. Страхование может быть добровольным или обязательным:

-страхование осуществляется на основании договоров имущественного или личного страхования, заключаемых гражданином или юридическим лицом (страхователем) со страховой организацией (страховщиком).-договор личного страхования является публичным договором (статья 426).

-в случаях, когда законом на указанных в нем лиц возлагается обязанность страховать в качестве страхователей жизнь, здоровье или имущество других лиц либо свою гражданскую ответственность перед другими лицами за свой счет или за счет заинтересованных лиц (обязательное страхование), страхование осуществляется путем заключения договоров в соответствии с правилами настоящей главы. Для страховщиков заключение договоров страхования на предложенных страхователем условиях не является обязательным. (обязательное государственное страхование).

-законом могут быть предусмотрены случаи обязательного страхования жизни, здоровья и имущества граждан за счет средств, предоставленных из соответствующего бюджета), если законодательство обязывает страхователя заключить договор страхования определенных видов рисков (например, риска нанесения ущерба имуществу или возникновения ответственности при дорожно-транспортном происшествии).[1]

Широкий спектр интересов у страхователей и большое количество специализированными организациями (страховщиками).

Страховщики обеспечивают аккумуляцию страховых взносов и выплат страхователям в случае нанесения ущерба застрахованной собственности. При этом страховые взносы не могут быть рассмотрены как прибыль страховых компаний, так как за счет взносов формируются страховые резервы, из которых выплачиваются страховые возмещения.

В современной экономической практике развитых стран мира резервные фонды страховых компаний являются вторым по значимости кредитным ресурсом страховых компаний, которые формируют страховой рынок. Реально страховой рынок представляет собой совокупность страхователей, страховщиков, страховых посредников и организаций, образующих страховую инфраструктуру (консалтинговые фирмы и т. п.). Также важным участником страхового рынка являются перестраховочные компании, принимающие у страховщиков за определенную плату часть застрахованного риска. Широкая диверсифицированная сеть перестраховочных контрактов значительно повышает надежность страховой компании и снижает риск невыплаты страховой премии. В странах с нестабильной экономикой (например, в России) страховые компании заключают преимущественно перестраховочные контракты с компаниями из стран с более стабильной экономической ситуацией.

В отдельных случаях крупные коммерческие и государственные организации образуют фонды самострахования, резервируя часть денег на покрытие возможных потерь в будущем. Основным условием целесообразности самострахования является более низкая для фирмы цена такого решения по сравнению с затратами на традиционные методы страхования.

Основами страховой деятельности разрабатывают три дисциплины: экономика страхования, страховая математика и страховое право. Экономика страхования исследует способы оптимизации деятельности страховой компании с точки зрения ее резервной и инвестиционной политики. На страховой математике базируются расчеты тарифов, размеры страховых премий, достаточности страховых резервов и пр. Страховое право регламентирует отношения между страховщиком и страхователем, а также все остальные взаимоотношения на страховом рынке.[6]

1.2 Сущность страхования и его функции

Сущность страхования состоит в предоставлении страховой защиты. Страховую защиту можно объяснить как двустороннюю реакцию человечества на возможные опасности природного, техногенного, экономического, социального, экологического и другого происхождения. С одной стороны, страховая защита вызывается объективной потребностью физических и юридических лиц в сохранении своих имущественных интересов, связанных с различными сторонами жизнедеятельности. С другой стороны, эта потребность сопровождается соответствующей способностью людей в обеспечении названных интересов.

Если потребность в защите порождается страхом, а способность к защите осознанием в силу этого страха необходимости создания соответствующих натуральных или денежных фондов, при помощи которых можно обеспечить сохранность имущественных, личностных и прочих интересов людей, то можно сказать, что в действие вступила система страховой защиты.

Таким образом, страховую защиту можно определить как осознанную потребность физических и юридических лиц в создании специальных страховых фондов для восстановления имущества, здоровья, трудоспособности и личных доходов как самих участников создания этих фондов, так и третьих лиц.

Общественная практика в течение длительного периода времени выработала три основные формы организации страхового фонда:

- централизованные страховые (резервные) фонды, создаваемые за счет бюджетных и других государственных средств. Формирование данных фондов осуществляется как в натуральной, так и в денежной форме. Государственные страховые (резервные) фонды находятся в распоряжении правительства.

- самострахование как система создания и использования страховых фондов хозяйствующими субъектами и людьми. Эти децентрализованные страховые фонды создаются в натуральной и денежной форме. Эти фонды предназначены для преодоления временных затруднений в деятельности конкретного товаропроизводителя или человека. Основным источником формирования децентрализованных страховых фондов служат доходы предприятия или отдельного человека.

- собственно страхование как система создания и использования фондов страховых организаций за счет страховых взносов заинтересованных в страховании сторон. Использование средств этих фондов осуществляется для возмещения возникшего ущерба в соответствии с условиями и правилами страхования.

В настоящее время существенно изменяется соотношение между централизованными, децентрализованными фондами и фондами специализированных страховых организаций. Сдвиг происходит в сторону усиления роли страхования.

Таким образом, экономическая сущность страхования состоит в создании денежных фондов за счет взносов заинтересованных в страховании сторон и предназначенных для возмещения ущерба у лиц, участвующих в формировании этих фондов. Поскольку возможный ущерб (или страховой риск) носит вероятностный характер, то происходит перераспределение страхового фонда, как в пространстве, так и во времени. Можно сказать, что возмещение ущерба у пострадавших лиц происходит за счет взносов всех, кто участвовал в формировании этих страховых фондов.

Выделяют следующие функции страхования, выражающие общественное назначение этой категории:

- рисковая функция, которая состоит в обеспечении страховой защитой от различного рода рисков – случайных событий, ведущих к потерям. В рамках действия этой функции происходит перераспределение денежных ресурсов между всеми участниками страхования. Данная функция отражает основное назначение страхования – защиту от рисков.

- инвестиционная функция, которая состоит в том, что за счет временно свободных средств страховых фондов (страховых резервов) происходит финансирование экономики. Вследствие того, что страховые компании накапливают у себя большие суммы денежных средств, которые предназначены на возмещение ущерба, но до тех пор, пока не наступил страховой случай, они могут быть временно инвестированы в различные ценные бумаги, недвижимость и по другим направлениям. Объем инвестиций страховых компаний в мире составляет около 19 трлн. долларов США.

- предупредительная функция страхования состоит в том, что за счет части средств страхового фонда финансируются мероприятия по уменьшению страхового риска. Например, за счет части средств, собранных при страховании от огня, финансируются противопожарные мероприятия, а также мероприятия, направленные на уменьшение возможного ущерба от пожара.

Сберегательная функция. В страховании жизни категория страхования в наибольшей мере сближается с категорией кредита, так как происходит накопление по договорам страхования определенных страховых сумм.

Сбережение денежных сумм, например, с помощью страхования на дожитие, связано с потребностью в страховой защите достигнутого семейного достатка. Тем самым страхование может иметь и сберегательную функцию.

Контрольная функция страхования заключена в строго целевом формировании и использовании средств страхового фонда. Данная функция вытекает из указанных выше и проявляется одновременно с ними в конкретных страховых отношениях, в условиях страхования. В соответствии с контрольной функцией на основании законодательных и инструктивных документов осуществляется финансовый страховой контроль за правильным проведением страховых операций.

Современное государство широко использует категорию страхования в форме социального страхования и пенсионного обеспечения для общественной страховой защиты граждан на случай болезни, потери трудоспособности (в т.ч. по возрасту), потери кормильца, наступления смерти. Однако вопросы организации и деятельности государственных фондов социального страхования, пенсионных фондов регламентируются специальным законодательством, отличным от законодательства, регулирующего деятельность специализированных страховых организаций, т.е. собственно страхования, и в данной статье не рассматривается.[6]

1.3 Виды страхования и их классификации

Существуют разные подходы к классификации страховой деятельности. В большинстве стран мира выделяют две разновидности страхования: страхование жизни и виды страхования, не связанные со страхованием жизни. Данная классификация применяется при разработке нормативно-правовых документов, анализе страхового рынка и решении других вопросов.

В соответствии с Гражданским кодексом РФ (часть II, глава 48 –Страхование) предусмотрены две разновидности (два типа договоров) страхования: имущественное и личное.

В практике работы страховых организаций, анализе страхования, учебных и методических материалах также принято выделять три отрасли страхования: имущественное, личное и ответственности. В основе деления страхования на отрасли лежат отличия в объектах страхования.

В личном страховании объектом страхования являются имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица. К личному страхованию относятся:

- Страхование жизни.

- Страхование от несчастных случаев и болезней.

- Медицинское страхование.

В имущественном страховании объектом страхования являются имущественные интересы, связанные с владением, пользованием и распоряжением имуществом.

Имущественное страхование включает:

- Страхование имущества предприятий и организаций.

- Страхование имущества граждан.

- Транспортное страхование (средств транспорта и грузов).

- Страхование других видов имущества, кроме перечисленных выше.

- Страхование финансовых рисков.

В страховании ответственности объектом страхования являются имущественные интересы, связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, а также вреда, причиненного юридическому лицу.

Страхование ответственности включает:

-страхование гражданской ответственности владельцев транспортных средств.

-страхование гражданской ответственности перевозчика.

Страхование гражданской ответственности предприятий - источников повышенной опасности.

-страхование профессиональной ответственности

-страхование ответственности за неисполнение обязательств.

-страхование иных видов гражданской ответственности.

В основе деления страхования на отрасли лежат принципиальные различия в объектах страхования. Деление страхования на отрасли не позволяет выявить те конкретные страховые интересы физических и юридических лиц, которые дают возможность проводить страхование. Для конкретизации этих интересов выделяют из отраслей страхования подотрасли и виды страхования.

Видом страхования называют страхование конкретных однородных объектов в определенном объеме страховой ответственности по соответствующим тарифным ставкам. Страховые отношения между страховщиком и страхователем осуществляются по видам страхования. Приведем лишь примеры некоторых, наиболее распространенных видов страхования.

В качестве видов личного страхования граждан могут быть названы:

- смешанное страхование жизни;

- страхование детей;

- страхование от несчастных случаев;

- страхование на случай смерти и утраты трудоспособности;

- страхование дополнительной пенсии;

- медицинское страхование;

- другие виды личного страхования.

Видами страхования ответственности являются:

- страхование автогражданской ответственности (владельца автотранспортных средств);

- страхование ответственности работодателя на случай причинения вреда здоровью работника;

- страхование персональной ответственности перед третьими лицами из-за небрежности страхователя или членов его семьи;

- страхование ответственности производителя товара (посредника или продавца) перед потребителями и другими за вред, болезнь или убыток (ущерб), возникающие в результате поставки товара;

- страхование ответственности судовладельцев;

- страхование профессиональной ответственности (например, адвоката, нотариуса, врача и других специалистов);

- другие виды страхования ответственности.

Видами имущественного страхования, например, являются:

- страхование имущества от огня;

- страхование имущества от бури;

- страхование грузов;

- страхование от убытков вследствие остановки производства;

- страхование отдельных видов транспортных средств;

- многие другие виды имущественного страхования.

Формы страхования:

Обязательное страхование

Обязательным называется такое страхование, когда государство устанавливает обязательность внесения соответствующим кругом страхователей страховых платежей. Обязательная форма страхования распространяется на приоритетные объекты страховой защиты, т.е. тогда, когда необходимость возмещения материального ущерба или оказание иной денежной помощи задевает интересы не только конкретного пострадавшего лица, но и общественные интересы. ГК РФ (ст. 927) предусматривает обязательное государственное страхование, которое осуществляется страховыми организациями за счет средств государственного бюджета, и обязательное страхование, которое должно осуществляться за счет иных источников.

Примеры обязательного страхования:

- медицинское страхование;

- страхование военнослужащих;

- страхование пассажиров;

- страхование автогражданской ответственности;

-страхование профессиональной ответственности для некоторых специалистов (например, нотариусов в РФ).

Обязательное страхование устанавливается законом, согласно которому страховщик обязан застраховать соответствующие объекты, а страхователи - вносить причитающиеся страховые платежи.

Закон обычно предусматривает:

-перечень подлежащих обязательному страхованию объектов;

-объем страховой ответственности;

-уровень или нормы страхового обеспечения;

-порядок установления тарифных ставок или средние разницы этих ставок с предоставлением права их дифференциации на местах;

-периодичность внесения страховых платежей;

-основные права и обязанности страховщика и страхователя.

Обязательное страхование предусматривает, как правило, сплошной охват указанных в законе объектов. Например, если предусмотрено обязательное страхование пассажиров соответствующих видов транспорта, то обязаны застраховаться абсолютно все, кто собирается совершить поездку.

При обязательном страховании, как правило, предусматривается нормирование страхового обеспечения (например, минимальная страховая сумма).

Добровольное страхование

Добровольное страхование действует в силу закона на добровольных началах. Закон может определять подлежащие добровольному страхованию объекты и наиболее общие условия страхования. Конкретные условия регулируются правилами страхования, которые разрабатываются страховщиком.

Добровольное участие в страховании в полной мере характерно только для страхователей. Например, при заключении договоров личного страхования страховщик не имеет права отказаться от страхования объекта, если волеизъявление страхователя не противоречит условиям страхования. Это гарантирует заключение договора страхования по первому требованию страхователя. Вместе с тем страховщик не обязан заключать договор страхования на условиях, предложенных страхователем.

Для добровольного страхования характерен выборочный (не полный) охват страхователей, связанный с тем, что не все страхователи изъявляют желание в нем участвовать. В условиях страхования могут быть ограничения для заключения договоров со страхователями, не отвечающими предъявляемым к ним требованиям.

Добровольное страхование всегда ограничено по срокам страхования. Есть начало и окончание срока в договоре. Непрерывность добровольного страхования можно обеспечить только путем повторного (иногда автоматического) перезаключения договора на новый срок.

Добровольное страхование действует только при уплате разового или периодических страховых взносов. Неуплата ведет к прекращению договора.[6]

1.4 Роль страхования в экономике страны

Страхование как самостоятельная часть финансово-кредитной системы развивается в нашей стране сравнительно недолго и находится в стадии становления. Будучи молодой, быстро растущей отраслью, оно имеет свои проблемы и большие перспективы. В связи с этим особый интерес вызывает то, как сложится взаимодействие между страховым рынком и государством.

Страховая отрасль может использоваться государством в регулировании занятости населения и борьбы с безработицей. Здесь речь идет не только о том, что, возмещая ущерб от страховых случаев, страховые компании предотвращают длительные перерывы в производстве и массовые увольнения, но и о страховых компаниях как работодателях. Важное место в регулировании макроэкономических процессов занимает инвестиционная деятельность страховщиков.

Требование размещать средства страховых резервов в государственные ценные бумаги имеет двоякий смысл. С одной стороны, цель такой нормы - поддержание платежеспособности страховщика: вкладывая средства в высоконадежные ценные бумаги государства, страховщик обеспечивает возвратность и доходность своих инвестиций. То есть в конечном итоге, этой нормой государство способствует тому, что страховщик своевременно и полностью выполнит свои обязательства перед страхователями, а значит, обеспечивает непрерывность воспроизводственного процесса на микро- и макроуровне. С другой стороны, этой нормой государство оказывает воздействие на рынок финансовых активов. Обязуя страховщиков, вкладывать средства в государственные ценные бумаги, государство обеспечивает на них устойчивый спрос, облегчает себе их размещение. Таким образом, от состояния страхового рынка, объема формируемых страховых резервов частично зависит движение государственного долга, а следовательно, и связанные с ним другие макроэкономические процессы.

Простейший способ использования страхования в государственном регулировании социально-экономических процессов - это использование обязательной формы страхования. Обязательное страхование обычно вводится государством для возмещения убытков, которые считаются общественно-необходимыми, однако его проведение часто возлагается на негосударственных страховщиков.

Здесь возникают две проблемы: первая заключается в том, чтобы определить долю обязательного страхования в общем объеме страховых операций, а вторая - выбор конкретных видов страхования, которые требуют обязательной формы проведения. От этого будет зависеть характер использования обязательного страхования как инструмента государственного регулирования в той или иной экономической ситуации.

Наиболее характерный пример использования государством обязательного страхования - обязательное медицинское страхование. Финансирование необходимого минимума медицинского обслуживания граждан может осуществляться либо за счет бюджетных средств, либо за счет обязательного медицинского страхования, но всегда является важнейшим элементом государственной политики в области охраны здоровья граждан. Обязательному медицинскому страхованию по сравнению с другими видами страхования в наибольшей степени присуща социальная функция, с его помощью осуществляется медицинское обслуживание наиболее нуждающихся в нем и социально уязвимых слоев населения: пенсионеров, инвалидов и т.д. Многие страны перешли от бюджетного финансирования здравоохранения к системе обязательного медицинского страхования. Это обеспечивает строго целевое использование обязательных взносов и позволяет реализовывать социальные гарантии населению по предоставлению доступной и качественной медицинской помощи. Таким образом, при помощи обязательного медицинского страхования регулируется не только уровень бюджетных расходов на здравоохранение, но и социальные аспекты.

Особую регулирующую нагрузку несет добровольное долгосрочное страхование жизни. Будучи из всех видов страхования наиболее приближенным к категории кредита, этот вид используется государством для косвенного регулирования денежной массы и борьбы с инфляцией наряду с другими кредитно-денежными регуляторами.

В западной практике этот вид страхования проводится в рамках государственных программ развития долгосрочного накопительного страхования, которые специально разрабатываются государством в целях привлечения средств населения для последующего их вложения в развитие экономики.

Государство предоставляет страхователям ряд налоговых льгот, которые стимулируют заключение договоров. Та часть средств, которая недополучается государством из-за налоговых льгот на первом этапе, в дальнейшем возмещается государству в виде дохода от использования средств населения в инвестиционной деятельности. К тому же отвлечение излишней денежной массы на долгосрочное страхование (а через него - на инвестиции) снижает текущий платежеспособный спрос, а значит, сдерживает инфляцию.

В России на сегодняшний день накопительное страхование жизни практически не проводится. Рынок личного страхования формировался в крайне сложных макроэкономических условиях (экономический кризис, инфляция, падение уровня жизни населения), что на начальном этапе лишило государство этого важного регулирующего инструмента.

Важное регулирующее значение могут иметь и такие виды страхования, как страхование депозитов, страхование сельскохозяйственных предприятий и другие. Вообще регулирующее влияние на экономику оказывают абсолютно все направления деятельности страховщиков и все виды страхования.

Использование страхования для регулирования социально-экономических процессов требует высокого уровня развития страхового дела в стране. Обязательными условиями являются сформированность и стабильность страхового рынка, отлаженность и эффективность страхового надзора, высокий уровень страховой культуры потребителей страховых услуг.

Кроме того, следует учитывать, что страховой рынок чувствительно реагирует на все негативные макроэкономические явления (инфляция, низкий уровень платежеспособного спроса со стороны предприятий и населения и т.д.), а это тоже затрудняет его использование для целей государственного регулирования.

Таким образом, наличие эффективной системы государственного регулирования страхового дела является необходимым условием использования страхования как экономического регулятора. Кроме того, необходимость государственного регулирования страхования связана с тем, что страхование является общественно-необходимым элементом общественного хозяйства, а интересы общества в целом всегда представляет государство. Оно же должно следить за тем, чтобы коммерческая сторона страховой деятельности, имеющая своей целью получение прибыли страховой компанией, не мешало осуществлению собственно страховой защиты. Таким образом, государство представляет интересы страхователей (соблюдая при этом и права страховщиков, обеспечивая им нормальные условия работы на страховом рынке), создает правовые основы для заключения договоров страхования, регулирует инвестиционную деятельность страховщиков с целью обеспечения их финансовой устойчивости, производит контроль результатов страховой деятельности, участия в перестраховании, проводит регистрацию и лицензирование страховых организаций и т.д.

Как и регулирование экономики в целом, государственное регулирование сферы страхования делится на прямое и косвенное. К прямому (административному) регулированию страхования относят страховое законодательство и деятельность органов страхового надзора. Косвенное регулирование включает ряд экономических рычагов: налоговых, денежно-кредитных и т. д.

Развитые страны обладают сложившимся механизмом государственного регулирования страхования, который функционирует уже много лет и максимально адаптирован к особенностям национального страхового рынка. Это облегчает воздействие на страхование, а через него и на экономику в целом. Поэтому развитые страны имеют больше возможностей использования страхования в качестве социально-экономического регулятора.

В России уровень развития страхового дела хотя и значительно повысился за последнее время, все же остается значительно ниже, чем в развитых странах. Развитие страхового рынка в России - процесс сложный и противоречивый, и для его нормализации необходимо активное участие государства.

Страховая деятельность в России всегда была объектом пристального внимания государства. Впервые государственное регулирование страховой деятельности было введено еще в 1894 году. Затем после установления государственной страховой монополии эта деятельность была прекращена, так как не было необходимости регулировать рынок, состоящий из двух государственных страховых организаций. Место регулирования заняло прямое управление страхованием.

В области использования страхования для воздействия на экономику часто принимались экономически необоснованные или противоречащие сущности страхования решения. К ним относится и финансирование убытков по одним видам страхования за счет других видов в рамках единого страхового фонда, и использование для борьбы с избыточной денежной массой не накопительных, а рисковых видов страхования (например, так использовалось обязательное страхование пассажиров, проводившееся по тарифам, не только значительно превышавшим общественно-необходимые затраты, но и позволявшим поддерживать уровень выплат порядка 1 %).

В период демонополизации страхования государство в известной мере потеряло контроль над страховой отраслью, что не только сделало невозможным использование страхования для реализации государственной макроэкономической политики, но и значительно осложнило развитие страхования вообще. Поэтому понадобилось время, чтобы создать систему государственного регулирования страхования, подобную аналогичным системам в развитых странах.

Эта система включает три составляющие: законодательство, регулирующее страхование, выполняющий регулирующие функции орган страхового надзора (Федеральная служба России по надзору за страховой деятельностью) и косвенные экономические регуляторы. К настоящему времени эту систему уже можно считать сформировавшейся. Однако в условиях экономической нестабильности, когда конъюнктура страхового рынка постоянно меняется, эта система нуждается в непрерывном обновлении и адаптации к изменяющейся обстановке.

Особая роль принадлежит здесь Федеральной службе России по надзору за страховой деятельностью в силу того, что этот государственный орган занимает центральное место в системе государственного регулирования страхования, и через него государство реализует свои регулирующие действия на страховом рынке, он обеспечивает возможность использования страхования для регулирования экономики и реализации социальных программ.

Роли страхования как экономического регулятора в России пока уделяется меньше внимания, чем, например, финансовым или кредитным регуляторам. Это объясняется многими причинами, основной из которой является недостаточное развитие страхования в нашей стране. Подчиненное, второстепенное положение страховой отрасли в народнохозяйственной системе ограничивает возможности использования ее государством для решения своих задач. Отсутствие эффективных стимулов для развития страхования не позволяет не только достичь уровня мировых стандартов в страховании, но и полноценно использовать страхование как экономический регулятор.

Однако отечественный страховой рынок динамично развивается, а с его развитием повышается и регулирующий потенциал страхования. Поэтому Россия имеет большие перспективы в области использования страхования в качестве социально-экономического регулятора при условии общеэкономической стабилизации.

Страховому рынку России сегодня необходимо не только государственное регулирование, но и государственная поддержка. Она должна представлять собой систему решений, принимаемых на высшем уровне законодательной и исполнительной власти, и направленных на создание благоприятных условий для работы отечественных страховых компаний и развитие системы государственного страхового надзора. Кроме того, необходима разработка государственных целевых программ развития отдельных видов страхования, имеющих наибольшее экономическое и социальное значение.[3]

2. СТРАХОВОЙ РЫНОК КУЗБАССА

2.1 Организация деятельности страхового рынка Кузбасса

Кузбасс широко использует категорию страхования в форме социального страхования и пенсионного обеспечения для общественной страховой защиты работников на случай болезни, потери трудоспособности (в том числе по возрасту), потери кормильца, наступления смерти. Забота государства о возмещении потерь в доходах трудоспособных граждан порождает целесообразность страхового метода формирования и использования страхового фонда социального страхования и пенсионного фонда, хотя страховые взносы (начисления на социальное страхование) уплачивают не трудящиеся, а предприятия и организации, где они работают. Здесь страховой метод обусловлен имущественной обособленностью предприятий и организаций и необходимостью соизмерения степени участия соответствующих отраслей народного хозяйства и непроизводственной сферы в проведении социального страхования.

Время действительно подвело к тому, что люди поняли: деньги, спрятанные в чулке или стеклянной банке, всё нажитое имущество — это не гарантия безбедной жизни. Человек слишком незащищен хотя бы от стихийных бедствий, криминала и прочего. Поэтому понятно стремление людей, которые пытаются застраховать себя от подобных неприятностей. Но в этом деле есть еще одна сторона: во всем мире страхование — стратегический сектор экономики. Именно страховые компании после банков являются крупнейшими инвесторами в реальный сектор экономики. К примеру, в развитых странах доля страховых компаний в общем потоке инвестиций составляет от 25 до 35 процентов.

Что касается Кузбасса, то у нас зарегистрировано 40 страховых компаний, а с филиалами на местах — около 60. В прошлом году региональные страховые компании собрали 1,5 миллиарда рублей. Но беда в том, что многие страховые компании работают на себя, перекачивая деньги в головные предприятия — в Новосибирск, Москву — более 70 процентов средств, полученных от страхования, уходит за пределы области. Только в 2001 году из Кузбасса ушло более 100 миллионов "страховых" рублей. К примеру, используя страхование производственных объектов, обладающих повышенной опасностью (а у нас в области таких предприятий больше 260), в прошлом году группа московских страховых компаний собрала в Кузбассе в два раза платежей больше, чем региональные страховые компании. А это значит, деньги ушли за пределы области и не работают на нашу экономику, на решение наших социальных программ. То же самое со страхованием транспортных средств: практически все транспортные организации области застрахованы в московских страховых компаниях. Создание Губернской страховой компании (ГСК) — один из путей пресечения оттока денежных средств из области. Главное в ее работе — интересы Кузбасса и кузбассовцев. Гарантом выполнения обязательств перед клиентами выступает администрация области. Мы позаботимся о том, чтобы Губернская страховая компания обеспечивала своим клиентам достойный сервис, низкие тарифы, выгодные условия страхования и индивидуальный подход к каждому.

Создана Губернская страховая компания на базе страховой компании "Леда Облкемеровоуголь". И не случайно. Мы проанализировали деятельность многих страховых компаний Кузбасса. Выбирали самую надёжную, авторитетную. Посчитали, что "Леда" вписывается в эти рамки. К концу прошлого года она имела уже приличный стаж работы на кузбасском рынке страхования - более семи лет.

За это время она завоевала уважение и доверие партнёров и коллег своей благонадежностью. Финансовую стабильность компании обеспечивали 5 миллионов рублей уставного капитала и страховые резервы, которые превышали более 7 миллионов рублей. А самое главное, эта страховая компания работала на Кузбасс, вникала в нужды и проблемы нашей области. На постоянной основе осуществлялось взаимовыгодное сотрудничество с предприятиями химической, угольной промышленности, со строительными организациями, медицинскими учреждениями области. Страховая компания "Леда Облкемеровоуголь" активно занималась благотворительной деятельностью: за время своей деятельности на эти цели она направила около миллиона рублей. Кроме того, "Леда" — добросовестный и надёжный налогоплательщик. Всё это доказывает, что компания "Леда Облкемеровоуголь" — достойный партнёр, на которого можно положиться.

В Кузбассе зарегистрировано 40 страховых компаний, а с филиалами на местах — около 60. В прошлом году региональные страховые компании собрали 1,5 миллиарда рублей. Сегодня их около 17, а в перспективе ещё больше — около 50 видов страхования. Это страхование наших предприятий, опасных производственных объектов от аварий, страхование имущества, грузов предприятий. Это в первую очередь относится к предприятиям, работающим у нас в Кузбассе, а зарегистрированным за пределами области. Они оставляют кузбассовцам отравленный воздух, загрязнённую воду, пользуются инфраструктурой области, нашими трудовыми ресурсами, а налоги уводят в другие регионы. Такого быть не должно. Пусть тоже вносят свой вклад в развитие области, в том числе — путём страхования своего имущества и грузов в наших, кузбасских компаниях. Другой важнейший вид страхования — это страхование от несчастного случая. Для нас это ещё одна острейшая проблема. Ведь сколько людей ежегодно получают увечья, травмы на производстве! Кроме того, будут страховаться пассажиры всех видов транспорта, участники спортивных мероприятий, те, кто живёт в гостиницах, находится в местах отдыха. Еще один важнейший вид страхования — добровольное медицинское. К сожалению, здоровье наших кузбассовцев оставляет желать лучшего.

Средняя продолжительность жизни у нас всего 58 лет — это на несколько лет ниже, чем в России. Средства добровольного медицинского страхования — хорошее подспорье нашему здравоохранению. А через ГСК можно сделать эти финансовые потоки прозрачными, проследить, куда используется буквально каждый рубль. Естественно, предусматривается компанией и личное страхование. Разработана программа по страхованию детей для получения образования, перспективным является и страхование транспорта, прежде всего автомобильного, необходимо разработать мероприятия по защите земельного фонда Кемеровской области. Это лишь некоторые направления деятельности компании. Беспокоит снижение доли добровольных видов страхования, прежде всего страхования жизни. В этом году оно уменьшилось почти в два раза. А ведь именно долгосрочные виды страхования, в первую очередь страхование жизни, — один из важнейших источников инвестиций в экономику. Судите сами. Если застраховать свою жизнь лет на 10-15, то эти деньги можно за всё это время направлять на развитие экономики, на решение социальных программ. А этого не происходит. Так что и эту проблему будем решать тоже.

Губернская страховая компания будет находиться в областном центре. Всем главам городов и районов уже направлены письма с просьбой подбирать людей на должность представителей ГСК в каждой территории, чтобы все кузбассовцы смогли воспользоваться услугами Губернской страховой компании. Сейчас мы формируем кадровый состав новой компании. Этому надо уделить особое внимание: нужны грамотные специалисты, квалифицированные финансисты, хорошие организаторы, умеющие работать с людьми. Конечно, нужны и профессионалы страхового дела, люди, которые получили специальное образование, подготовленные для работы на страховом рынке. У нас в Кемеровском госуниверситете есть кафедра, где готовят кадры для страхового рынка Кузбасса. Думаю, надо и кафедру укреплять, и набор на эту специальность расширять. Ведь, повторяю, страховой рынок — это огромное поле деятельности, которое предстоит осваивать.

Во всем мире страхование — стратегический сектор экономики. Именно страховые компании после банков являются крупнейшими инвесторами в реальный сектор экономики. В развитых странах доля страховых компаний в общем потоке инвестиций составляет от 25 до 35 процентов.[4]

2.2 Роль страхового рынка в экономике Кузбасса

Однако две современных тенденции меняют роль услуг, а следовательно, и роль страхования в экономике Кузбасса. С одной стороны, удельный вес прямых затрат уменьшается, а доля затрат, связанных с доставкой и предоставлением услуг, возрастает. Большинство услуг оказывается в научно-исследовательской, финансовой деятельности, контроле качества, безопасности, логистике, сети распределения, эксплуатации, лизинга, управлении отходами, переработке и др. Они будут служить в перспективе, поэтому любая большая доля затрат отображает вероятное видение будущих затрат, которые отвечают «обратному циклу».

С другой стороны, увеличение впечатлительности, что является результатом парадоксу, снова же таки зависит от современной технологии: чем больше технологически развитая система, тем больше допустимые границы ошибок при функционировании и большие следствия несчастных случаев или плохого управления. Именно здесь есть широкое поле для деятельности страховщиков – нечастые, зато с высоким коэффициентом травматизма случаи. Контроль впечатлительности в промышленной, бытовой и социальной сферах, требует более эффективного страхового обеспечения.

Обе эти причины указывают на большое и все более возрастающее значения страхования в сфере управления риском услуг и управление ненадежными ситуациями уязвимого среды. Вот почему хорошо отработанный страховой рынок играет важную роль для экономического роста и развития Кузбасса.

Современный страховой рынок, содействует экономическому росту и развитию Кузбасса, по крайней мере, в четверых разных направлениях, где каждый из них имеет свои две линии – стабилизацию и рост, куда входят:

- размещение риска;

- накопление капитала;

-мобилизация финансовых ресурсов;

-управленческий контроль.

Высоко эффективное размещение риска минимизирует затраты на операции и уменьшает потери благодаря быстрому улаживанию претензий и путем технического контроля за расходами. От обеих этих функций зависят роста и стабильность экономики. Кроме этого, поскольку страхование уменьшает неуверенность лица, становится возможным вступление в рискованный, но более прибыльный бизнес: лицо получает большее пространству для действия, который она может использовать для дополнительного риска. Однако это лицо избирает данный риск добровольно: благодаря страхованию ожидаемый доход увеличится, несмотря на увеличение риска, поэтому конечным результатом будет повышение благосостояния. Также бизнес работает с меньшим непостоянством и риском банкротства, которое также содействует большей финансовой и социальной стабильности и, итак, экономическому росту.

В каждом случае страхования содействует созданию фонда денежных средств, оно действует как инструмент накопления капитала. Как правило, страховые взносы платят заранее, в начале страхового периода; таким образом, создается фонд взносов, из которого выплачивают в течение года, страховые возмещения и покрывают другие расходы (страхование от несчастных случаев), взносы учитывают «компонент сохранения», или «вековой компонент», картина меняется кардинально.

Инвестирование этих фондов на рынках капитала представляет значительную часть всего имеющегося капитала, оно влияет на структуру и ликвидность рынков капитала. Поскольку эти фонды существуют постоянно, они содействуют росту стабильности экономики Кузбасса. [7]

2.3 Страховой рынок Кузбасса в условиях финансового кризиса и пути его стабилизации на примере 2008-2009 годов

Страховой рынок Сибири сжимается, причем не только за счет сделок слияния-поглощения и совокупного падения объема собираемых страховщиками премий. Все большая доля рынка сосредотачивается в руках трех–четырех компаний-лидеров. Сами страховщики утверждают, что это и есть предсказанный экспертами передел страхового рынка.

Тройка лидеров — региональных компаний на страховом рынке Сибири в первом полугодии текущего года осталась неизменной. Несколько сократился объем премий у абсолютного лидера рынка — «РГС-Сибири» (впрочем, ее можно назвать условно региональной, так как компания является «дочкой» федерального игрока — «Росгосстраха»). Однако по итогам шести месяцев доля компании на общем страховом поле округа увеличилась с 20% до 33%.

Страховщику удалось нарастить сборы по ОСАГО и страхованию ответственности, тогда как по другим рискам премии упали. На втором месте по-прежнему находится «Агрострахование-Сибирь», которая специализируется на страховании агропромышленных рисков. Сборы компании упали более чем на 800 млн рублей. Как пояснили «КС» представители страховщика, в текущем году слишком поздно были изменены правила страхования АПК, а также ужесточены условия: процедура, технология страхования, требования к страхователям и страховщикам. В результате многие хозяйства были вынуждены отказаться от страховок. Третий лидер — кемеровское «ЖАСО-М», — несмотря на кризис, за год увеличил портфель за счет страхования имущества. При этом у компании пусть незначительно, но сократились выплаты. В общей сложности тройка региональных компаний, находящихся на первых позициях по сборам, занимает более 57% рынка.

|

Название компании |

Первое полугодие 2008 года |

Название компании |

Первое полугодие 2009года |

||||

|

Сборы |

выплаты |

Сборы |

выплаты |

||||

|

1 |

РГС-Сибирь |

2390535 |

1113368 |

1 |

РГС-Сибирь |

2338110 |

1066584 |

|

2 |

Автострахование-Сибирь (Краснообск) |

1897722 |

58645 |

2 |

Автострахование-Сибирь (Краснообск) |

1055563 |

51687 |

|

3 |

ЖАСО-М (Кемерово) |

653770 |

52375 |

3 |

ЖАСО-М (Кемерово) |

662827 |

51189 |

|

4 |

Сибирский спас (Новокузнецк) |

354876 |

102174 |

4 |

Поддержка-Иркутск |

328795 |

9702 |

|

5 |

НСГ-Росэнерго |

346280 |

153379 |

5 |

Надежда (Красноярск) |

294633 |

191612 |

|

6 |

Надежда (Красноярск) |

297983 |

160017 |

6 |

НСГ-Росэнерго (Горно-Алтайск) |

260373 |

150901 |

|

7 |

Д2 Страхование (Новосибирск) |

226609 |

131048 |

7 |

Губернская страховая компания Кузбасса (Кемерово) |

229379 |

139922 |

|

8 |

Губернская страховая компания Кузбасса (Кемерово) |

217758 |

147507 |

8 |

Д2 Страхование (Новосибирск) |

197729 |

140927 |

|

9 |

Поддержка-Иркутск |

195579 |

838 |

9 |

Сибирский спас (Новокузнецк) |

195768 |

111421 |

|

10 |

РОСЭНЕРГО-Жизнь (Барнаул) |

187056 |

937 |

10 |

БАСК (БЕЛОВО) |

137406 |

90944 |

|

11 |

БАСК (БЕЛОВО) |

154136 |

78690 |

11 |

Коместра СК (Кемерово) |

127107 |

63587 |

|

12 |

Коместра СК (Кемерово) |

118252 |

54658 |

12 |

Сибирь (бывшая Кузбасс) (Кемерово) |

113495 |

82706 |

|

13 |

Сибирь (бывшая Кузбасс) (Кемерово) |

83072 |

44978 |

13 |

Росэнерго-Жизнь |

56000 |

879 |

|

14 |

Бивита (Белово) |

116259 |

92699 |

||||

|

15 |

Западно-Сибирская СК |

103735 |

82522 |

||||

|

Всего |

10259441 |

3968027 |

Всего |

7126840 |

2745125 |

В условиях финансового кризиса многие страховые компании пошли по пути значительного снижения тарифов. Это неправильный путь, который несет риск потери устойчивости страхового рынка в целом. Положение дел у страховщиков отражает реальное состояние российской экономики, переживающей кризис. Снижаются расходы на страхование грузоперевозок, строительства, автотранспорта, а также социальную поддержку и мотивацию персонала в форме программ личного страхования.

При этом есть нюансы, которые стоит прокомментировать отдельно. Например, растут сборы премий по страхованию ответственности и убытков от перерывов в деятельности. Доля этих сегментов пока невелика, отчасти в силу того, что страховщики проявляют осмотрительность при страховании таких рисков в условиях неопределенности перспектив бизнеса.

Сильнее всего на динамику страховых премий в 2009 году повлияет стагнация экономики, рост безработицы. Для многих предприятий приоритетной сегодня стала задача ликвидации кассовых разрывов. В этой ситуации неизбежно сокращение расходов на страхование.

Страховой бизнес развивается не с помощью искусственного наращивания количества договоров страхования за счет необоснованного снижения тарифов, а путем развития технологии взаимодействия с потребителями страховых услуг в процессе формирования и реализации программ страховой защиты. Последнее сложнее, чем привлекать клиентов заниженными ставками страховых премий. Например, будучи ведущим страховщиком ответственности организаторов крупных зрелищных мероприятий в России, в том числе с участием звезд мировой величины, ВСК каждый раз проводит кропотливую работу по оценке рисков и формированию адекватных им условий страхования. Это достаточно трудоемкий процесс, осложняющийся отсутствием в большинстве случаев статистики, необходимой для оценки принимаемых на страхование рисков.

ВСК (Военная страховая компания) разработала и предложила программы по страхованию рисков потери работы, убытков от перерывов в хозяйственной деятельности, экологической ответственности, отмены культурно-зрелищных мероприятий и др. ВСК предлагаем ресурсосберегающие продукты для страхования банков и их клиентов, лизинговых компаний, добровольно-медицинского страхования. У промышленных предприятий есть потребность в аудите рисков. Тенденция последнего времени — банки. Лизинговые компании обращаются к нам с предложением о пролонгации договоров, так как ряд страховщиков испытывает трудности с платежеспособностью.[5]

3. ВЫХОД СТРАХОВОГО РЫНКА КУЗБАССА ИЗ ФИНАНСОВОГО КРИЗИСА

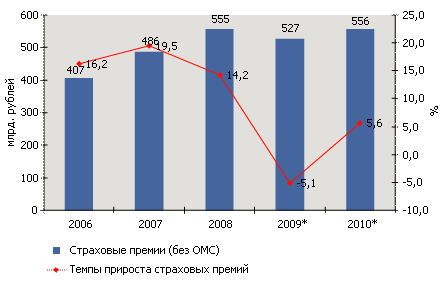

Новая надежда: если второй волны кризиса не будет, объем рынка в 2010 году вернется на уровень 2008 года (в номинальном выражении). При благоприятном сценарии развития событий объем страхового рынка в 2009 году составит 526 млрд рублей, в 2010 году – 552 млрд рублей (в номинальном выражении). Темпы прироста страховых премий в 2009 году относительно 2008 года составят -5,1%, в 2010 году по сравнению с 2009 годом – плюс 5,6%. Рост премий в 2010 году будет обеспечен за счет страхования автокаско (+7,4 млрд рублей), ДМС (+6,8 млрд рублей) и ОСАГО (+5,1 млрд рублей).

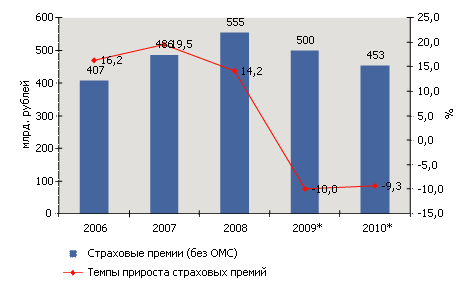

Минус 100 млрд рублей: в случае ухудшения состояния экономики объем рынка в 2010 году сократится по сравнению с уровнем 2008 года почти на 100 млрд рублей. При негативном сценарии развития событий объем страхового рынка в 2009 году составит 500 млрд рублей, в 2010 году – 453 млрд рублей (в номинальном выражении), то есть даже ниже уровня 2007 года. Темпы прироста страховых премий в 2009 году относительно 2008 года составят -10,0%, в 2010 году по сравнению с 2009 годом – минус 9,3%. Падение премий в 2010 году будет происходить в основном за счет страхования автокаско (-20,5 млрд рублей), ДМС (-6,7 млрд рублей) и страхования имущества юридических лиц от огневых и иных рисков (-5,0 млрд рублей).Новый взгляд на перспективность: динамика различных видов страхования по-разному зависит от развития экономики. Все виды страхования подразделяются на три группы: -острова стабильности: темпы прироста премий по этим видам страхования практически не зависят от сценария развития экономики. Это ОСАГО и другие виды обязательного страхования, страхование авиационных рисков и рисков водного транспорта.

Проциклические виды: темпы прироста премий по этим видам страхования напрямую зависят от отдельных макроэкономических показателей: динамики ВВП, уровня жизни населения, объемов банковского кредитования. Их перспективность напрямую зависит от сценария развития экономики. В большей степени это касается страхования СМР, страхования грузов, страхования автокаско, ДМС, в меньшей степени – страхования имущества физических лиц, страхования предприятий, а также страхования от НС.

Контрциклические виды: темпы прироста по этим видам страхования увеличиваются при падении экономики и снижаются при ее росте. К этому типу относится один вид страхования – ДСАГО (в части программы «Зеленая карта»), тарифы по которому напрямую зависят от курса рубля к евро.

Угроза убытков: на сегодняшний момент наиболее опасными видами страхования с точки зрения отрицательных темпов прироста страховых премий и высоких темпов прироста страховых выплат являются: 1. Страхование грузов (падение премий в 1 полугодии 2009 года по сравнению с 1 полугодием 2008 года на 23,0%, рост выплат на 76%). 2. Страхование от несчастных случаев (падение премий на 19,1%, рост выплат на 47,7%). 3. Страхование автокаско (падение премий на 16,2%, рост выплат на 40%). 4. ДМС (падение премий на 7,5%, рост выплат на 16,3%).В соответствии с оптимистичным прогнозом динамики страхования, объем страхового рынка в 2009 году составит 527 млрд рублей, в 2010 году – 556 млрд рублей (в номинальном выражении), то есть вернется на уровень 2008 года. Темпы прироста страховых премий в 2009 году относительно 2008 года составят -5,1%, в 2010 году по сравнению с 2009 годом – плюс 5,6%.

Динамика совокупных страховых премий (оптимистичный вариант развития экономики)

Прогноз динамики страховых взносов на 2009–2010 годы (оптимистичный вариант развития экономики)

|

Вид страхования |

Страховые премии (в номинальном выражении), млн рублей |

Прирост страховых премий в 2009/2008, % |

Прирост страховых премий в 2010/2009, % |

||

|

2008 год |

2009 год |

2010 год |

|||

|

Страхование автокаско |

173099 |

148869 |

156313 |

-14 |

5 |

|

ОСАГО |

80194 |

84948 |

90045 |

6 |

6 |

|

Добровольное медицинское страхование |

72306 |

68273 |

75100 |

-6 |

10 |

|

Страхование имущества юридических лиц от огневых и иных рисков |

67124 |

66154 |

66154 |

-1 |

0 |

|

Страхование от несчастных случаев |

31836 |

26382 |

27701 |

-17 |

5 |

|

Страхование имущества физических лиц |

20864 |

21564 |

22642 |

3 |

5 |

|

Страхование строительно-монтажных рисков (включая страхование ответственности) |

14410 |

15883 |

17471 |

10 |

10 |

|

Страхование жизни |

19319 |

16603 |

17433 |

-14 |

5 |

|

Страхование сельскохозяйственных рисков |

12767 |

12580 |

12580 |

-1 |

0 |

|

Страхование грузов |

12184 |

9632 |

10114 |

-21 |

5 |

|

Страхование авиационных рисков (имущественное + ответственности) |

5878 |

8099 |

8908 |

38 |

10 |

|

Обязательное личное страхование |

7598 |

7441 |

7441 |

-2 |

0 |

|

Страхование водного транспорта (имущественное + ответственности) |

4555 |

5903 |

6493 |

30 |

10 |

|

Страхование финансовых рисков |

5051 |

5547 |

6102 |

10 |

10 |

|

Страхование ответственности за неисполнение обязательств по госконтракту |

4177 |

4898 |

5878 |

17 |

20 |

|

Страхование выезжающих за рубеж |

3872 |

4112 |

4441 |

6 |

8 |

|

Страхование космических рисков (имущественное + ответственности) |

2025 |

3617 |

3979 |

79 |

10 |

|

Добровольное страхование автогражданской ответственности |

1793 |

3371 |

3371 |

88 |

0 |

|

Страхование ответственности предприятий – источников повышенной опасности |

2004 |

2055 |

2363 |

3 |

15 |

|

Страхование ответственности грузоперевозчиков |

1946 |

1456 |

1675 |

-25 |

15 |

|

Страхование профессиональной ответственности (кроме профессиональной ответственности туроператоров) |

1712 |

1375 |

1650 |

-20 |

20 |

|

Страхование профессиональной ответственности туроператоров |

291 |

419 |

566 |

44 |

35 |

|

Прочие виды страхования |

9997 |

7493 |

7493 |

-25 |

0 |

|

Всего |

555001 |

526674 |

555912 |

-5.1 |

5.6 |

В соответствии с пессимистичным прогнозом динамики страхования, объем страхового рынка в 2009 году составит 499 млрд рублей, в 2010 году – 453 млрд рублей (в номинальном выражении), то есть ниже уровня 2007 года. Темпы прироста страховых премий в 2009 году относительно 2008 года составят -10,0%, в 2010 году по сравнению с 2009 годом – минус 9,3%.

Динамика совокупных страховых премий (пессимистичный вариант развития экономики)