Организационная структура Банка России

Курсовая работа

по дисциплине: "Организация деятельности центрального банка"

на тему:

"Организационная структура Банка России"

Содержание

Введение

1. Правовые и теоретические основы деятельности Банка России

2. Организационно-функциональная структура Банка России

2.1 Принципы современной opганизации ЦБ

2.2 Организации управления Банка России и их полномочия

2.3 Центральный аппарат Банка России

2.4 Территориальные учреждения и национальные банки в системе Банка России

2.5 Рассчетно-кассовые центры и другие организации, входящие в структуру Банка России

3. Организационная структура Банка России в свете нового федерального закона о Центральном банке

Заключение

Список использованных источников

Введение

Представленная работа посвящена теме "Организационная структура Банка России".

В процессе управления любой организацией огромная роль принадлежит организационной структуре, поскольку именно с ее помощью структурируются и формализуются подходы и методы управления, определяются группы исполнителей, разрабатываются системы контроля и внутриорганизационных взаимоотношений, то есть осуществляются все необходимые действия, направленные на достижение поставленных целей. В настоящее время деятельность ЦБ РФ приобретает огромное значение, поскольку от его эффективного функционирования зависит стабильность и дальнейший рост экономического потенциала страны, отдельных секторов экономики, а также укрепление позиций на международном рынке. Таким образом, очевидно, что от правильного выбора организационной структуры Центрального банка, от ее успешного функционирования зависит вся экономика страны.

Так как роль организационной структуры ЦБ имеет жизненно важное значение для всего государства, то изучение ее формирования и изменений является актуальной темой при изучении Центрального банка.

Цель данного исследования – описание и анализ организационной структуры Центрального Банка Российской Федерации на современном этапе его развития.

При выполнении поставленной цели нами были поставлены и решены следующие задачи:

Изучить правовые и теоретические аспекты деятельности Центрального Банка Российской Федерации;

Выявить причины формирования его современной организационно-функциональной структуры;

Сказать об актуальности изучения организационной структуры Банка России;

Обозначить тенденции развития организационной структуры Центрального Банка Российской Федерации.

Объектом исследования является организационная структура Центрального Банка Российской Федерации. Предметом – отдельные её составляющие и особенности их деятельности, устройства, юридическое и экономическое положение по отношению друг к другу, а также роль в деятельности Банка России, их права и обязанности в процессе выполнения Центральным банком своих функций.

Высокая значимость и недостаточная практическая разработанность темы Организационная структура Банка России определяют несомненную новизну данного исследования.

При написании курсовой работы были использованы следующие методы научного исследования:

Наблюдение;

Изучение источников информации;

Описание;

Диалектический;

Аналитический;

Дедуктивный метод.

Курсовая работа выполнена на 42 страницах машинописного текста и содержит:

Введение. Обоснована актуальность выбора темы, поставлены цель, задачи, предмет и объект исследования, использованные методы, обозначены базовые источники информации.

Первый раздел. Раскрываются правовые и теоретические основы деятельности банка России.

Второй раздел. Подробно рассмотрены отдельные элементы организационно-функциональной структуры Банка России. Раздел состоит из трех глав.

Третий раздел. Описывается организационная структура Банка России на современном этапе, обозначены тенденции её развития.

Заключение. Подводятся итоги исследования, излагаются полученные выводы.

Список использованных источников. Содержит наименований.

Теоретической и методологической базой исследования послужили труды отечественных экономистов: Лаврушина О.И., Фетисова Г.Г., Мамоновой И.Д, Коробовой Г.Г., Алпатова Г.Е. и др., а также законодательные акты и нормативные документы Российской Федерации.

1. Правовые и теоретические основы деятельности Банка России

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г на базе Российского республиканского банка Госбанка СССР.[18 C. 178].

Статус, цели деятельности, функции и полномочия Центрального банка Российской Федерации определяются Конституцией Российской Федерации, Федеральным законом "О Центральном банке Российской Федерации" от 27 июня 2002 года и другими федеральными законами.

Основным элементом правового статуса Центрального банка Российской Федерации является принцип независимости, который проявляется, прежде всего, в том, что Банк России выступает как особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Функции и полномочия, предусмотренные Конституцией Российской Федерации, Гражданским кодексом и Федеральным законом "О Центральном банке Российской Федерации", Банк России осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, в пунктах 1 и 2.

Полномочия Банка России предполагают его исключительные права по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и иными федеральными законами.

Конституцией РФ (Статьей 75) установлен особый конституционно-правовой статус Центрального банка Российской Федерации, определено его исключительное право на осуществление денежной эмиссии (п. 1) и в качестве основной функции – защита и обеспечение устойчивости рубля (п. 2).

Банк России является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью, при этом Банк России наделен имущественной и финансовой самостоятельностью. Полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России, осуществляются самим Банком России в соответствии с целями и в порядке, которые установлены Федеральным законом "О Центральном банке Российской Федерации (Банке России)". Изъятие и обременение обязательствами имущества Банка России без его согласия не допускаются, если иное не предусмотрено федеральным законом. Финансовая независимость Банка России выражается в том, что он осуществляет свои расходы за счет собственных доходов. Банк России вправе защищать интересы в судебном порядке, в том числе в международных судах, судах иностранных государств и третейских судах.

В своей деятельности Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации, которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России (по представлению Председателя Банка России, согласованному с Президентом Российской Федерации).

Банк России не вправе участвовать в капиталах или являться членом иных коммерческих или некоммерческих организаций, если они не обеспечивают деятельность Банка России, его учреждений, организаций и служащих, за исключением случаев, установленных федеральными законами.

Банк России имеет уставный капитал в размере 3 млдр. рублей.

В соответствии со статьей 3 Федерального закона "О Центральном банке Российской Федерации (Банке России)" целями деятельности Банка России являются:

защита и обеспечение устойчивости рубля;

развитие и укрепление банковской системы Российской Федерации;

обеспечение эффективного и бесперебойного функционирования платежной системы.

Получение прибыли не является целью деятельности Банка России.

К основным задачам Банка России можно отнести:

участие в разработке денежно-кредитной политики правительства;

поддержание стабильности денежного обращения;

обеспечение устойчивости курса рубля по отношению к иностранным валютам;

создание государственного фонда золотовалютных резервов;

использование методов денежно-кредитного управления банковской

системой для развития рыночной экономики.

Выполнение этих задач осуществляется на основе эмиссии денег, кредитования коммерческих банков, продажи и покупки золота и иностранных валют и поддержания внутренней и внешней покупательной способности национальной денежной единицы.

В соответствии со статьей 4 Федерального закона, Банк России выполняет следующие 19 функций:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую денежно-кредитную политику;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

- устанавливает правила осуществления расчетов в Российской Федерации;

- устанавливает правила проведения банковских операций;

- осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

- осуществляет эффективное управление золотовалютными резервами Банка России;

- принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп;

- регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

- осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

- организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

- устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

- устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

- принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

- устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты. (Функции по выдаче, приостановлению и отзыву разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты Банк России будет выполнять со дня вступления в силу федерального закона о внесении соответствующих изменений в Федеральный закон "О лицензировании отдельных видов деятельности");

- проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

- осуществляет иные функции в соответствии с федеральными законами.

Вышеперечисленные функции можно объединить в пять основных задач:

Монопольная эмиссия банкнот;

Банк банков:

работает только с коммерческими банками (за исключением некоторых случаев, оговоренных в Федеральном законе),

является кредитором в последней инстанции, осуществляющим рефинансирование кредитных ресурсов коммерческих банков,

хранит резервы коммерческих банков в соответствии с установленными нормативами,

осуществляет контроль и надзор за коммерческими банками;

Агент правительства;

Единый рассчетно-кассовый центр;

Орган денежно-кредитного регулирования.

Следует иметь в виду, что монополия на эмиссию банкнот на современном этапе вовсе не означает ее жесткого контроля или увязки с целями денежно-кредитного регулирования. Чем выше доля наличного обращения в стране, тем важнее значение банкнотной эмиссии. Главная задача денежно-кредитной политики — регулирование безналичной эмиссии, основным источником которой являются коммерческие банки. В то же время эмиссионная монополия превратила центральный банк в эмиссионно-кассовый центр банковской системы, поскольку обязательства центрального банка (в форме, как банкнот, так и депозитов коммерческих банков) служат кассовым резервом любого коммерческого банка.

Центральный банк не имеет дела непосредственно с предпринимателями и населением. Кредитовать население рассчетно-кассовые центры Банка России могут только в той местности, где не имеется никаких филиалов и отделов коммерческих банков. Его главной клиентурой являются коммерческие банки, выступающие как бы посредниками между экономикой и центральным банком. Последний хранит свободную денежную наличность коммерческих банков, т.е. их кассовые резервы. Исторически эти резервы помещались коммерческими банками в центральный банк в качестве гарантийного фонда для погашения депозитов.

Банком России разработаны и в настоящее время действуют механизмы рефинансирования (кредитования) банков, которые можно разделить на 2 группы, различающиеся по степени оперативности принятия Банком России решения о предоставлении кредита. Один из них – кредитование под залог (блокировку) ценных бумаг из Ломбардного списка Банка России. Другой – кредитование под залог векселей, прав требования по кредитным договорам организаций сферы материального производства и (или) поручительства кредитных организаций.

В первом случае обеспечение по кредитам стандартизировано (Банком России определен конкретный перечень ценных бумаг – Ломбардный список Банка России), учет прав собственности на залоговое обеспечение осуществляется уполномоченными депозитариями (НП "Национальный депозитарный центр" и Дилерами на рынке ГКО - ОФЗ), оценка стоимости обеспечения производится на основании информации об итогах торгов ценными бумагами на организованном рынке ценных бумаг (уполномоченными Биржами являются ЗАО "Московская межбанковская валютная биржа (ММВБ)" и ЗАО "Фондовая биржа ММВБ"). Время принятия решения колеблется от нескольких секунд до одного часа [19, С. 23].

В большинстве стран коммерческие банки обязаны хранить часть своих кассовых резервов в центральном банке в соответствии с законом. Такие резервы называются обязательными банковскими резервами. Центральный банк устанавливает минимальное соотношение обязательных резервов с обязательствами банков по депозитам (норму обязательных резервов). Через счета, открываемые коммерческими банками в центральном банке, последний осуществляет регулирование расчетов между ними. С внедрением электронных расчетных систем существенно снизилось значение традиционной для центрального банка функции расчетного центра банковской системы.

Принимая на хранение кассовые резервы коммерческих банков, центральный банк оказывает им кредитную поддержку. Он является для коммерческих банков кредитором последней инстанции, т.е. кредитором на крайний случай: банки обращаются за поддержкой к центральному банку только в случае отсутствия иной возможности получить кредит.

Во многих странах центральные банки осуществляют надзор за деятельностью банков (регистрация, лицензирование) либо монопольно (например, в Австралии, Великобритании, России), либо совместно с Минфином или другим государственным органом (например, в США). В ряде стран (например, в Канаде) функция банковского надзора возложена не на центральный банк, а на другой орган.

Отслеживанием работы коммерческих банков в России занимаются различные государственные и негосударственные учреждения. К негосударственным можно отнести различные аудиторские и консалтинговые фирмы, журналы, газеты. К государственным можно отнести МВД, ФСК, Минфин, ЦБ. Основную нагрузку в этом направлении взял на себя ЦБ РФ. Он осуществляет регулирование и надзор за банковской деятельностью. Являясь в соответствии с Федеральным законом "О Центральном банке Российской Федерации (Банке России)" органом банковского регулирования и банковского надзора, Банк России призван поддерживать стабильность банковской системы Российской Федерации, обеспечивать защиту интересов.

Надзор осуществляться двумя основными методами [19, С. 22]:

— проверка банковской отчетности и нормативов, согласно инструкций;

— ревизия.

Данная функция ЦБ очень важна, т.к. она позволяет отслеживать, как общие тенденции в банковском бизнесе, так и осуществлять оперативный надзор за банками. Свою политику ЦБ доводит до сведения КБ посредством издания инструкций, писем и т.д.

Для обеспечения экономических условий устойчивого функционирования банковской системы ЦБ РФ установил следующие экономические нормативы деятельности КБ [19, С. 33]:

нормативы достаточности капитала;

нормативы ликвидности баланса;

минимальный размер обязательных резервов, депонируемых в ЦБ;

максимальный размер риска на одного заемщика;

минимальный размер резервов под кредиты и обесценение ценных бумаг.

Логично предположить, что банки не могут отдавать взаймы все имеющиеся у них деньги вкладчиков, поскольку последние имеют право отозвать свои деньги в любой момент. Однако банковский опыт показывает, что банки не только могут предоставить в кредит почти все средства на депозитах, но и удовлетворить требования своих вкладчиков. Тем не менее, для обеспечения собственной безопасности банки оставляют определенную фиксированную часть депозитов "незадействованной". Эти фонды именуются банковскими резервами.

Как отмечалось, независимо от принадлежности капитала центральный банк тесно связан с государством. В качестве банкира правительства центральный банк выступает как его кассир и кредитор, в нем открыты счета правительства и правительственных ведомств. Центральный банк осуществляет кассовое исполнение государственного бюджета, реализует государственные ценные бумаги. Доходы правительства, поступившие от налогов и займов, зачисляются на беспроцентный счет казначейства (министерства финансов) в центральном банке, с которого покрываются все правительственные расходы. В некоторых странах, например в США, большая часть бюджетных средств помещается в коммерческие банки.

В условиях хронического дефицита государственных бюджетов усиливается функция кредитования государства и управления государственным долгом. Под управлением государственным долгом понимаются операции центрального банка по размещению и погашению займов, организации выплат доходов по ним, по проведению конверсии и консолидации. Центральный банк использует различные методы управления государственным долгом: покупает или продает государственные обязательства с целью воздействия на их курсы и доходность, изменяет условия продажи, различными способами повышает привлекательность государственных обязательств для частных инвесторов.

Вместе с тем Банк России не имеет права выделять средства на финансирование дефицитов госбюджета и государственных внебюджетных фондов.

Таким образом, Банк России в качестве своей основной функции формирует и претворяет в жизнь кредитно-денежную политику государства. Спектр деятельности Банка России весьма широк: от действия в качестве агента государства и управления банковскими холдинг-компаниями до обеспечения необходимого количества денег.

Перечисленные выше функции Центрального банка реализуются через его операции и инструменты.

Операции ЦБ определяются в зависимости от выполняемых функций и направления деятельности.

В общем случае операции ЦБ можно разделить на пассивные – операции по созданию ресурсов банка и активные – операции по их размещению.

Основные пассивные операции Банка России:

Формирование уставных капиталов;

Эмиссия денег;

Хранение денежных средств государственного и местных бюджетов.

Основные активные операции Банка России:

Учетно-ссудные операции;

Банковские инвестиции;

Операции с золотом и иностранной валютой.

Основными инструментами и методами денежно-кредитной политики, используемыми Центральным банком для воздействия на денежную массу, в соответствии с законодательством являются:

1. Операции на открытом рынке.

2. Изменение учётной ставки.

3. Изменение нормы обязательных резервов, размещаемых коммерческими банками в ЦБ;

4. Операции с валютными активами.

Определение приоритетности инструментов денежно-кредитной политики зависит от тех целей, которые решает ЦБ на том или ином этапе развития страны.

Таким образом, ЦБ способен в значительной мере воздействовать на предложения денег в экономике. Величина предложения денег в экономике оказывает сильное влияние на развитие инфляционных процессов, уровень безработицы и увеличение выпуска в стране. Поэтому правильная политика Центрального банка, одной из функций которого является регулирование предложения денег, может стать важным стабилизирующим фактором развития экономики.

2. Организационно-функциональная структура Банка России

В странах с функционирующими центральными банками структура их звеньев управления образует некую систему. Система организации деятельности центрального банка состоит из определенных блоков:

Фундаментальный:

Сущность, статус и задачи ЦБ;

Принципы организационного построения.

Организационный:

Структура органов управления;

Полномочия органов управления;

Инфраструктура ЦБ.

Регулирующий:

Законодательство;

Ведомственные нормативные акты. [20, C. 106]

2.1 Принципы современной opганизации ЦБ

Выделяют следующие принципы организационного построения ЦБ:

Принцип централизации деятельности.

Так как деятельность центрального банка носит общенациональный характер, звенья его структуры должны руководствоваться указаниями одного главного центра, обладающего соответствующими полномочиями. Таким центром – высшим органом Банка России – выступает Совет директоров. Он определяет основные направления деятельности ЦБ, руководит и управляет всей его системой.

Принцип централизованного построения позволяет обеспечить единство денежно-кредитной политики, поскольку решения, принятые в верхних эшелонах власти, имеют одинаковую силу для всех остальных звеньев организационной структуры ЦБ как системы. [20, C. 108]

Принцип разделения властных полномочий по соответствующим уровням управления. Тесно связан с принципом централизованного построения.

Соблюдение этого принципа на практике заключается в построении вертикальной структуры управления ЦБ.

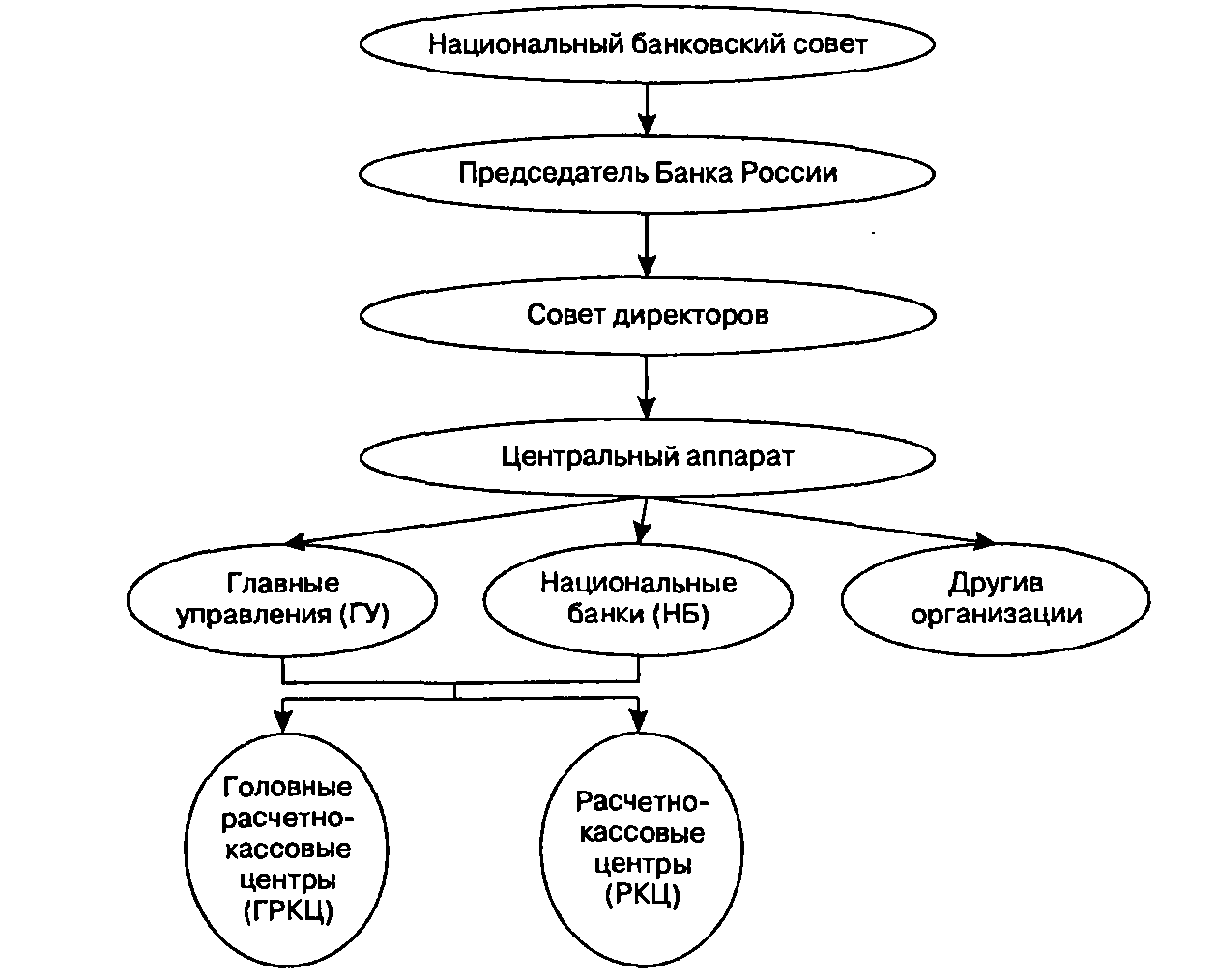

В настоящее время организационная структура Банка России выглядит примерно таким образом:

Схема 1. Организационная структура Банка России. [7, C. 511].

Помимо верховной власти, представляемой центром (в форме НБС, Совета директоров), как первого уровня органов структуры, выделяют: 2 уровень (Национальные банки, главные управления, головные РКЦ и РКЦ), 3 уровень (полевые учреждения) и 4 уровень (учреждения инфраструктуры: вычислительные центры, инкассация, хранилища, учебные заведения, службы безопасности и др.).

Структуру Банка России на начало 2010 года образуют 1037 подразделений, в том числе: центральный аппарат, 79 территориальных учреждений, 623 подразделения расчетной сети, 5 Отделений и Операционное управление Московского главного территориального управления, Первое операционное управление, Межрегиональный центр безопасности, Центральное хранилище, 123 полевых учреждения, 4 информационно-вычислительных подразделения и другие вспомогательные подразделения. [5 C. 128].

Функциональный принцип.

Поскольку ЦБ представляет собой институт, регулирующий денежный оборот, его функциональные подразделения оказываются так или иначе связанными с регулированием денежного обращения в стране, а также с полномочиями, переданными ему государством, которые закреплены законодательством.

Принцип согласования с интересами других экономических субъектов.

При обособленности статуса центрального банка он в своей деятельности неизбежно сталкивается с другими экономическими субъектами, их задачами и интересами. Рассматриваемый нами принцип требует от центрального банка такого рода организации управления, которая, с одной стороны, учитывала бы, насколько это возможно, интересы других субъектов, а с другой - не противоречила бы выполнению его главных целей и задач. Соблюдение баланса интересов достигается участием различных сторон в деятельности звеньев управления центрального банка. Так, по российскому законодательству министр финансов Российской Федерации и министр экономики и торговли Российской Федерации (или, по их поручению, по одному из заместителей) принимают участие в заседаниях Совета директоров с правом совещательного голоса. Практика взаимодействия Банка России и Правительства Российской Федерации такова, что они информируют друг друга о предполагаемых действиях общегосударственного значения, координируют свою политику, организуют регулярные консультации. [20, C. 112]

В целом можно говорить о соответствии организационной структуры Банка России названым в курсовой работе основным современным принципам организации. Ориентирование при построении организационной структуры центрального банка на эти принципы позволяет создать центральный банк, отвечающий всем международным нормам.

2.2 Организации управления Банка России и их полномочия

В состав органов управления Банком России входят Национальный банковский совет (НБС) и Совет директоров.

До 2002 года единственным высшим органом управления Банка России был Совет директоров, а НБС выполнял при нём консультативные и экспертные функции. С принятием в 2002 году Федерального закона "О Центральном банке Российской Федерации (Банке России)" НБС становится верховным органом управления БР.

Национальный банковский совет – коллегиальный орган. В его состав входят 12 человек, назначаемых на четыре года, из которых двое направляются Советом Федерации Федерального собрания РФ из числа членов Совета Федерации, трое – Государственной Думой из числа депутатов Госдумы, трое – Президентом РФ, трое – Правительством РФ. В состав НБС входит также Председатель Банка России. [7, C. 512]

Председателем НБС на данный момент является Министр Финансов Российской Федерации А. Л. Кудрин.

НБС заседает не реже одного раза в квартал, по инициативе председателя НБС, его заместителя или по требованию не менее трех членов НБС.

К компетенции Национального банковского совета относятся:

а) утверждение общего объема административно-хозяйственных расходов и отчета об их исполнении, объема капитальных вложений, правил бухгалтерского учета и отчетности для Банка России, порядка формирования провизии и распределения прибыли, остающейся в его распоряжении;

б) решение вопросов, связанных с участием Банка России в капиталах кредитных организаций;

в) определение аудиторской организации — аудитора годовой финансовой отчетности ЦБ РФ;

г) внесение в Государственную Думу предложений о проведении проверки Счетной палатой РФ финансово-хозяйственной деятельности ЦБ РФ и его структурных подразделений;

д) рассмотрение проекта и основных направлений денежно-кредитной политики, вопросов совершенствования банковской системы, а также информации по основным вопросам деятельности ЦБ РФ и т.п. [12, C. 39]

НБС фактически был создан для контроля за деятельностью Совета директоров Банка России со стороны государства.

Высшим органом управления Банка России является также и Совет директоров, в состав которого входят Председатель Банка России и 12 членов, работающих на постоянной основе. Председатель Банка России назначается на должность Государственной Думой (по представлению Президента РФ) сроком на четыре года большинством голосов от общего числа депутатов. Он является высшим должностным лицом Банка России и несет всю полноту ответственности за его деятельность, обеспечивая реализацию возложенных на него функций. Он действует от имени Банка России. Кандидатура на должность Председателя ЦБ РФ представляется для рассмотрения и утверждения в Государственную Думу Президентом РФ. Занимать должность Председателя Банка России одному и тому же лицу разрешается не более трех сроков подряд. Государственная Дума рассматривает вопрос и об освобождении Председателя Банка России от должности. Председатель Банка России вправе подписывать приказы и издавать указания, обязательные для всей системы Банка России.

У Председателя Центрального банка Российской Федерации имеется 4 первых заместителя. Председатель Банка России назначает их на эти должности и освобождает от должности. Обязанности между ними распределены следующим образом:

Первый — Департамент эмиссионно-кассовых операций, Центральное хранилище и др.;

Второй — Сводный экономический департамент, Департамент операций на открытом рынке, Департамент валютных операций, Департамент международных финансово-экономических отношений и др.;

Третий — Департамент платежных систем и расчетов, Операционное управление, Департамент организаций и исполнения госбюджетных и внебюджетных фондов и др.;

Четвертый — Департамент банковского регулирования и надзора, Департамент лицензирования деятельности и финансового оздоровления кредитных организаций, Департамент валютного регулирования и валютного контроля и др. [20, C. 111]

В таком распределении обязанностей прослеживается функциональный принцип организационного построения ЦБ.

На данный момент Председателем Банка России является С.М. Игнатьев [21].

Члены Совета директоров назначаются на должность сроком на четыре года Государственной Думой по представлению Председателя Банка России, согласованному Президентом РФ. Они не могут быть депутатами (членами) законодательных (представительных) органов власти, а также членами Правительства Российской Федерации; не могут состоять в политических партиях, занимать должности в общественно-политических и религиозных организациях. Члены Совета директоров работают на этой должности на постоянной основе и получают за это зарплату.

Решения Совета директоров принимаются большинством голосов от числа присутствующих при кворуме в семь человек и обязательном присутствии Председателя Банка России или лица, его замещающего. Председатель Банка России обладает правом решающего голоса.

Заседания Совета директоров проводятся не реже одного раза в месяц, по инициативе Председателя Банка России или не менее трех его членов.

В контексте денежно-кредитного регулирования Совет директоров принимает решения по поводу:

выпуска и изъятия банкнот и монет из обращения, общего количества выпуска наличных денег;

установления обязательных нормативов для кредитных учреждений;

величины резервных требований в процентах к обязательствам кредитных организаций, а также порядка их депонирования в Банке России;

списка векселей и государственных ценных бумаг, пригодных для обеспечения кредитов центрального банка, а также случаев, когда кредиты обеспечиваются другими ценностями, гарантиями и поручительствами;

изменения процентных ставок Банка России;

пролонгирования в исключительных случаях ранее предоставленных кредитов;

лимитов операций на открытом рынке;

участия в международных организациях;

участия в капиталах организаций, обеспечивающих деятельность Банка России, его учреждений, организаций и служащих;

купли и продажи недвижимости, необходимой для деятельности Банка России и его служащих;

прямых количественных ограничений;

организации формирования резервов кредитных организаций.

В рамках надзорной и контрольной функции Совет директоров:

принимает решение о создании для Банка России органа банковского надзора;

устанавливает порядок проведения проверок кредитных организаций;

определяет перечень сведений о деятельности коммерческих банков;

принимает решения по проведению мероприятий в целях финансового оздоровления кредитных учреждений;

определяет условия допуска иностранного капитала в банковскую систему Российской Федерации;

разрешает создание по экономическим регионам территориальных учреждений;

дает разрешения территориальным банкам на выдачу гарантий и поручительств, вексельных и других обязательств от имени Банка России.

В рамках организации своей деятельности как самостоятельного юридического лица, обладающего определенными финансовыми возможностями, Совет директоров:

вносит предложения в Государственную думу об изменении своего уставного капитала;

утверждает годовой отчет Банка России и представляет его Государственной Думе;

определяет порядок образования и использования резервов и фондов;

вводит порядок направления его прибыли в резервные фонды;

устанавливает структуру своего баланса.

Обладая кадровой независимостью, являясь самостоятельным звеном управления, наделенного определенным административным ресурсом, Совет директоров:

разрабатывает структуру Банка России;

определяет и утверждает порядок своей работы;

принимает решения о создании и ликвидации учреждений и организаций Банка России;

утверждает положения о соответствующих подразделениях, уставы предприятий, обеспечивающих деятельность Банка России;

утверждает перечень должностей служащих Банка России;

устанавливает формы и размеры оплаты труда Председателя Банка России, членов Совета директоров, заместителей Председателя Банка России и других служащих Банка России;

определяет условия найма, увольнения, оплаты труда, служебные обязанности и права, систему дисциплинарных взысканий служащих Банка России;

создает пенсионный фонд для дополнительного обеспечения своих служащих;

организует страхование жизни и медицинское страхование персонала Банка России и др. [20, C. 116]

2.3 Центральный аппарат Банка России

Центральный аппарат Банка России образован 22 департаментами и 3 главными управлениями. Они занимают промежуточное положение между организациями управления ЦБ РФ и непосредственными исполнителями операций, направленных на выполнение функций ЦБ: 2, 3, и 4 уровней в структуре Банка России. Департаменты ЦБ не обладают полномочиями в сфере издания Постановлений, Правил и др., подчиняются Председателю Банка России (через его заместителей); их задача – исполнение на практике правил, норм, нормативов и т.д., установленных организациями управления ЦБ РФ, контроль за их исполнением, анализ состояния банковского сектора, прогнозирования влияния возможных изменений в денежно-кредитной политике. Каждый департамент занимается работой в определенной, возложенной на него сфере деятельности Банка России. Департаменты несут ответственность по результатам от выполнения вышеназванных задач перед органами управления ЦБ РФ.

Исходя из вышесказанного можно, с определенной долей условности, назвать НБС, Совет директоров и Председателя Банка России законодательными органами управления в структуре ЦБ РФ, а центральный аппарат – исполнительным.

Центральный аппарат:

|

Департамент исследований и информации; |

|

Департамент наличного денежного обращения; |

|

Департамент регулирования, управления и мониторинга платежной системы Банка России; |

|

Департамент регулирования расчетов; |

|

Департамент бухгалтерского учета и отчетности; |

|

Департамент лицензирования деятельности и финансового оздоровления кредитных организаций; |

|

Департамент банковского регулирования и надзора; |

|

Главная инспекция кредитных организаций; |

|

Департамент операций на финансовых рынках; |

|

Департамент обеспечения и контроля операций на финансовых рынках; |

|

Департамент финансового мониторинга и валютного контроля; |

|

Департамент платежного баланса; |

|

Департамент методологии и организации обслуживания счетов бюджетов бюджетной системы Российской Федерации; |

|

Юридический департамент; |

|

Департамент полевых учреждений; |

|

Департамент информационных систем; |

|

Департамент кадровой политики и обеспечения работы с персоналом; |

|

Финансовый департамент; |

|

Департамент внутреннего аудита и ревизий; |

|

Департамент международных финансово-экономических отношений; |

|

Департамент внешних и общественных связей; |

|

Административный департамент; |

|

Главное управление недвижимости Банка России; |

|

Главное управление экспертизы и планирования капитальных затрат Банка России; |

|

Главное управление безопасности и защиты информации. [21]. Как уже отмечалось, общее руководство центральным аппаратом распределено между четырьмя первыми заместителями председателя Банка России, которые отчитываются перед председателем за деятельность подчиненных им департаментов. В процессе своей деятельности департаменты центрального аппарата тесно взаимодействуют между собой. Так, департамент банковского регулирования и надзора является заказчиком ряда инспекционных проверок, а также потребителем "продукции", которую производят работники главной инспекции кредитных организаций. На основании актов проведенных инспекционных проверок департамент банковского регулирования и надзора делает выводы о качестве представляемой коммерческими банками отчетности. Департамент лицензирования деятельности и финансового оздоровления кредитных организаций совместно с подразделениями безопасности, эмиссионно-кассовой работы проводит отбор наиболее достойных претендентов на занятие высоких должностей в коммерческих банках. При планировании мероприятий по предотвращению сбоев в деятельности коммерческих банков сводно-экономический департамент и департамент банковского регулирования и надзора взаимодействуют с главной инспекцией кредитных организаций, департаментом валютного регулировании и валютного контроля. [12, C. 41] Численность сотрудников центрального аппарата Банка России составляет на данный момент более 2500 человек (около 4% от общей численности служащих Банка России) [7, C. 512]. В ближайшее время НБС планирует сокращение количества сотрудников центрального аппарата. |

2.4 Территориальные учреждения и национальные банки в системе Банка России

Эффективность выполнения возложенных на департаменты центрального аппарата Банка России функций во многом зависит от успешной работы территориальных подразделений этого банка, поскольку на них ложится основная нагрузка по реализации его функций.

К территориальным банкам чаще всего относят главные территориальные управления и их отделения, расчетно-кассовые центры, национальные банки. Каждое территориальное учреждение Банка России представляет собой обособленное подразделение ЦБ РФ, осуществляющее на территории субъекта Российской Федерации часть функций Банка России. По решению Совета директоров Банка России территориальные учреждения могут создаваться по экономическим районам, объединяющим территории нескольких субъектов РФ, или на территории одного субъекта несколько территориальных учреждений.

Данные учреждения не обладают статусом юридического лица, они действуют от имени Банка России по доверенности. Их права ограниченны, в частности, они не имеют права принимать решения, носящие нормативный характер, выдавать гарантии и поручительства, векселя и другие обязательства без соответствующего разрешения Совета директоров Банка России. Функции, задачи и основные направления деятельности территориальных органов Банка России определяются Типовым положением, утверждаемым Советом директоров.

Современная система территориальных учреждений Банка России представлена 59 главными управлениями (ГУ), 5 их отделениями, 19 национальными банками (НБ), аппаратом уполномоченного Представителя Банка России в Чеченской Республике. [12, C. 42]

Деление территориальных учреждений на ГУ и НБ обуславливается Различием между субъектами РФ: республиками и другими субъектами: областями, краями, автономными округами. Республики обладают, как правило, большим суверенитетом, на их территории создаются НБ, на территории других субъектов – ГУ.

Балансы ГУ и НБ являются составными частями баланса Банка России. [20, C. 117]

В организационном плане территориальные учреждения Банка России включают отделы либо управления в зависимости от направленности и масштабов осуществляемой ими деятельности. Организационная структура территориального учреждения Банка России, его размер и численность сотрудников зависит от ряда факторов, определяющими среди которых являются:

Число самостоятельных банков в данном регионе (чем больше банков, тем уже специализация надзорных органов);

Масштабы деятельности коммерческих банков на подведомственной территории.

В настоящее время в структуре Банка России существуют следующие территориальные и национальные банки:

НБ республики Адыгея Банка России;

НБ республики Алтай Банка России;

ГУ Банка России по алтайскому краю;

ГУ Банка России по амурской области;

ГУ Банка России по архангельской области

ГУ Банка России по астраханской области;

НБ республики Башкортостан Банка России;

ГУ Банка России по белгородской области;

ГУ Банка России по брянской области;

НБ республики Бурятия Банка России;

ГУ Банка России по владимирской области;

ГУ Банка России по волгоградской области;

ГУ Банка России по вологодской области;

ГУ Банка России по воронежской области;

НБ республики Дагестан Банка России;

ГУ Банка России по еврейской автономной области;

ГУ Банка России по забайкальскому краю;

ГУ Банка России по ивановской области;

ГУ Банка России по республике Ингушетия;

ГУ Банка России по иркутской области;

НБ кабардино-балкарской республики Банка России;

ГУ Банка России по калининградской области;

НБ республики Калмыкия Банка России;

ГУ Банка России по калужской области;

ГУ Банка России по камчатскому краю;

НБ карачаево-черкесской республики Банка России;

НБ республики Карелия Банка России;

ГУ Банка России по кемеровской области;

ГУ Банка России по кировской области;

НБ республики коми Банка России;

ГУ Банка России по костромской области;

ГУ Банка России по краснодарскому краю;

ГУ Банка России по красноярскому краю;

ГУ Банка России по курганской области;

ГУ Банка России по курской области;

ГУ Банка России по ленинградской области;

ГУ Банка России по липецкой области;

ГУ Банка России по магаданской области;

НБ республики Марий Эл Банка России;

НБ республики Мордовия Банка России;

МГТУ Банка России;

ГУ Банка России по мурманской области;

ГУ Банка России по нижегородской области;

ГУ Банка России по новгородской области;

ГУ Банка России по новосибирской области;

ГУ Банка России по омской области;

ГУ Банка России по оренбургской области;

ГУ Банка России по орловской области;

ГУ Банка России по пензенской области;

ГУ Банка России по пермскому краю;

ГУ Банка России по приморскому краю;

ГУ Банка России по псковской области;

ГУ Банка России по ростовской области;

ГУ Банка России по рязанской области;

ГУ Банка России по самарской области;

ГУ Банка России по г. Санкт-Петербургу;

ГУ Банка России по саратовской области;

НБ республики Саха (Якутия) Банка России;

ГУ Банка России по сахалинской области;

ГУ Банка России по свердловской области;

НБ РСО-Алания Банка России;

ГУ Банка России по смоленской области;

ГУ Банка России по ставропольскому краю;

ГУ Банка России по тамбовской области;

НБ республики Татарстан Банка России;

ГУ Банка России по тверской области;

ГУ Банка России по томской области;

НБ республики Тыва Банка России;

ГУ Банка России по тульской области;

ГУ Банка России по тюменской области;

НБ удмуртской республики Банка России;

ГУ Банка России по ульяновской области;

ГУ Банка России по хабаровскому краю;

НБ республики Хакасия Банка России;

ГУ Банка России по челябинской области;

НБ чеченской республики Банка России;

НБ чувашской республики Банка России;

ГУ Банка России по чукотскому автономному округу;

ГУ Банка России по ярославской области. [21]

Общая численность персонала территориальных учреждений Банка России составляет на данный момент около 25000 человек (35,39% от общей численности служащих Банка России). [5, C. 127]

Отношения ГУ и НБ с коммерческими банками, предприятиями и организациями строятся на базе договоров, заключенных ими от лица Банка России, в связи с чем ответственность по данным договорам несет его центральный аппарат.

Главной задачей ГУ и НБ является обеспечение единства федеральной политики в области денежно-кредитных отношений, надзора за деятельностью коммерческих банков. Территориальные учреждения осуществляют сбор информации о банках на подведомственной территории, проводят ее первичную обработку в рамках своих полномочий, а затем отсылают ее в департаменты центрального аппарата. В свою очередь, работники центрального аппарата систематизируют сведения, поступающие из регионов, и анализируют их. На основе такого анализа могут составляться прогнозы развития экономики отдельных регионов и страны в целом. Целесообразность создания и функционирования территориальных учреждений Банка России обусловлена не только тем, что они являются центрами аккумуляции и обработки информации о финансовом положении в коммерческих банках, но и тем, что это позволяет обеспечить взаимоконтроль работы всех подразделений Банка России. [12, C. 42]

2.5 Рассчетно-кассовые центры и другие организации, входящие в структуру Банка России.

Расчетно-кассовые центры являются структурными подразделениями территориальных учреждений ЦБ РФ. Они создаются при территориальных учреждениях ЦБ РФ с разрешения Банка России на основании приказа начальника территориального учреждения.

Организованные по региональному принципу РКЦ включают:

1) Головной расчетно-кассовый центр;

2) Межрайонный расчетно-кассовый центр;

3) Районный расчетно-кассовый центр.

Каждый РКЦ имеет:

а) Наименование, включающее названия того населенного пункта, где он территориально функционирует, и соответствующего территориального управления, в состав которого он входит;

б) Идентификационный код (номер по МФО);

в) Печать со своим наименованием и изображением Государственного герба Российской Федерации, а также штампы, используемые для выполнения возложенных на него полномочий.

РКЦ выполняет следующие возложенные на него функции:

Обеспечивает межбанковские и внутрибанковские расчеты кредитных учреждений, расположенных на территории его обслуживания;

Проверяет реализацию коммерческими банками требований обязательного резервирования, достоверность расчетов, своевременность и полноту проведенных перечислений;

Участвует в предоставлении коммерческим банкам кредитов Банка России (в порядке передоверия);

Во взаимодействии со специализированными службами доставки обеспечивает централизованное экспедирование почтовых расчетно-денежных документов на внутрирегиональном и межрегиональном уровнях и др. [20, C. 118]

Головные РКЦ производят, кроме вышеназванных названных, некоторые дополнительные операции, например, проводят расчеты по итогам операций на организованном рынке ценных бумаг.

Таким образом, РКЦ организуют расчетное, кредитное, кассовое и валютное пространство России и являются проводниками денежно-кредитной политики Правительства РФ и Центрального банка РФ. Для реализации возложенных на них функций расчетно-кассовые центры открывают коммерческим банкам корреспондентские счета и осуществляют постоянное наблюдение за движением средств на этих счетах. Анализируя обороты и остатки денежных средств на корреспондентских счетах коммерческих банков, расчетно-кассовые центры получают необходимую информацию о состоянии текущей ликвидности коммерческих банков.

В Банке России с 2003 года проводится программа оптимизации расчетной сети. В рамках этой программы в 2009 году было ликвидировано 2 расчетно-кассовых центра. Общее количество РКЦ по сравнению с 2003 годом сократилось почти вдвое и на конец 2009 года составляло 546 учреждений. [5, C. 127]

Полевые учреждения Банка России предназначены для банковского обслуживания воинских частей, учреждений и организаций Министерства обороны РФ и иных органов безопасности.

Полевые учреждения стоят особняком в организационной структуре Банка России. Это связано с "двойным" подчинением полевых учреждений центральному банку и органам Министерства обороны Российской Федерации. С одной стороны, полевые учреждения выступают составной частью системы Банка России, решения о создании и ликвидации полевых учреждений принимает Совет директоров Банка России (по согласованию с Генеральным штабом Вооруженных сил Российской Федерации). С другой стороны, полевые учреждения комплектуются из числа военнослужащих, которые, руководствуясь военным законодательством, должны соблюдать принцип единоначалия. Согласно банковскому законодательству, полевые учреждения являются воинскими учреждениями и в своей деятельности руководствуются воинскими уставами, а также Положением о полевых учреждениях Банка России, утверждаемым совместным решением Банка России и Министерства обороны Российской Федерации.

Подобного рода двойственность делает полевые учреждения, с одной стороны, похожими на территориальные учреждения Банка России, с другой — существенно отличными от них.

Схожесть проявляется в том, что полевые учреждения:

1) Занимаются банковским обслуживанием юридических и физических лиц;

2) Могут по разрешению Банка России эмитировать наличные деньги в обращение;

3) Осуществляют в связи с деятельностью обслуживаемых ими лиц организацию денежного обращения (наличных и безналичных расчетов);

4) При необходимости по решению Банка России выполняют полномочия РКЦ, выполняющих, как отмечалось, межбанковские и внутрибанковские расчеты кредитных учреждений, расположенных в данном регионе;

5) В своей банковской деятельности регулируются исключительно федеральными законами и нормативными актами Банка России.

Не менее заметно и отличие полевых учреждений от территориальных учреждений обычного вида. Отличие состоит в том, что:

Клиентами полевых учреждений является особая категория лиц — воинские части, учреждения и организации Минобороны России и иных государственных органов; юридические лица обеспечивающие безопасность Российской Федерации; физические лица, проживающие на территории объектов, обслуживаемых, в соответствии с их особым статусом, только полевыми учреждениями;

Полевые учреждения, как правило, не имеют полномочий по банковскому надзору, контролю и регулированию (за исключением регулирования денежного обращения);

Вопросы дислокации полевых учреждений должны согласовываться с Банком России;

Полевые учреждения могут создаваться и функционировать непосредственно в гарнизонах, для обслуживания российских войск, расположенных за пределами страны, создаваться и функционировать в этой связи на территории иностранных государств;

В своей деятельности полевые учреждения руководствуются, о чем уже говорилось, как военным законодательством, регулирующим их деятельность как воинских учреждений, так и банковским законодательством, регулирующим их банковскую деятельность, а также нормативными актами Банка России. [20, C. 120]

Численность сотрудников полевых учреждений Банка России составляет на данный момент около 2100 человек (2,98% от общей численности служащих Банка России) [5, C. 127].

В структуру Банка России входят другие организации, обеспечивающие его деятельность: 13 банковских школ, учебно-методический центр, центр подготовки персонала и 19 организаций, подведомственных ЦБ РФ, в том числе подразделения безопасности и Российское объединение инкассации, Центральное хранилище. Они играют огромную роль в организации деятельности учреждений центрального банка, поддерживают его эффективное функционирование.

Их подразделяют на:

учреждения, поддерживающие функциональную деятельность Банка России в области регулирования денежного оборота. К ним можно отнести вычислительные центры, центральные хранилища, Российское объединение инкассации;

учреждения, организующие информационное обеспечение центрального банка. Не случайно в структуре управления Центрального банка Российской Федерации функционирует Департамент информационных систем, руководителем которого по должности является заместитель Председателя Банка России, в его обязанности входит также решение вопросов, связанных с Главным центром информатизации, Межрегиональным центром информатизации, развитием информационной системы, электронных банков данных, сбора и обработки информации. Важное место здесь занимают также структуры, обеспечивающие безопасность и защиту банковской информации, защиту платежных документов;

учреждения, обеспечивающие надлежащее функционирование системы с позиции ее технической стороны. При Банке России действуют различные технологические центры;

учреждения, обеспечивающие подготовку и переподготовку банковского персонала, методическую сторону деятельности учебных центров;

учреждения, организующие научные исследования банковской сферы. Немалую роль здесь играют различные консультационные структуры (советы, центры), создаваемые в международной практике не только в верхних эшелонах власти, но и на уровне территориальных учреждений. [20, C. 121].

В этих организациях, не имеющих прямого отношения к исполнению обязанностей центрального банка, работает значительная часть сотрудников Банка России. Численность работников Центрального хранилища составляет на данный момент около 5000 человек (6,94% от общей численности служащих Банка России); подразделений социально-бытового назначения – около 8700 человек (12,17% от общей численности служащих Банка России). [5, C. 127].

Из вышесказанного можно сделать вывод о том, что рассчетно-кассовые центры и полевые учреждения фактически являются непосредственными исполнителями задач, которыми и обуславливается необходимость существования ЦБ.

3. Организационная структура Банка России в свете нового федерального закона о Центральном банке

В действующем федеральном законе № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)", принятым Государственной Думой 10 июня 2002 года организационной структуре Банка России посвящены ст. 83-86 13 главы "Принципы организации Банка России", а также глава 3 "Национальный банковский совет и органы управления Банком России", в которой описаны органы управления Банком России.

Основы современной организационной структуры Банка России отмечены в ст. 83 как "единая централизованная структура" и "вертикальная структура управления". Вертикальная структура управления наглядно отражена в схеме 1 (см. стр. 17). Ст. 84-85 посвящены территориальным учреждениям Банка России, ст. 86 – полевым учреждениям.

Свое начало ЦБ РФ берет в 19 веке. 31 мая 1860 года император Александр II подписал указ об образовании Государственного банка Российской Империи. Этот акт стал одним из ключевых звеньев в цепи "Великих реформ" экономической и социально-политической сфер России. Создание Государственного банка явилось решающим этапом модернизации банковской системы страны, он стал инструментом экономической политики, ориентированной на стабилизацию финансовой системы и переход к интенсивному развитию рыночной экономики. Банк сыграл заметную роль в становлении двухуровневой модели банковской системы по образцу западноевропейских стран, прямо поддержав создание сети негосударственных банковских структур. [17, C. 29].

Центральный банк Российской Федерации – правопреемник Государственного банка СССР – является ведущим звеном двухуровневой банковской системы и занимает особое место в народно-хозяйственной системе современной России. [17, C. 30].

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Первоначально он назывался Государственный банк РСФСР. В июне 1991г. был утвержден его Устав (Банка России), он был подотчетен Верховному Совету РСФСР. В ноябре 1991г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур Верховный Совет РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него возлагались функции Госбанка СССР по эмиссии и определению курса рубля. ЦБ РСФСР предписывалось до 1 января 1992г. принять в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

Первым законом о Центральном банке в современной России был закон 1990 г. с изменениями от 1995 г, который был отменен действующим законом. Самым существенным изменением в законе 2002 г. по сравнению с законом 1990 г. в структуре органов управления стало повышение статуса НБС от совещательного органа до главного законодательного органа Банка России, а также изменение структуры самого НБС, который до принятия нового закона состоял из 15 человек и председателем в нем был Председатель Банка России. Фактически этим шагом к высшему руководству ЦБ РФ были выдвинуты независимые от его деятельности люди, не имеющие материальной или иной заинтересованности в его действиях, не имеющие банковского образования и занимающие посты в других органах государственной власти.

В апреле 2005 г. Правительством Российской Федерации и Центральным банком Российской Федерации была принята "Стратегия развития банковского сектора Российской Федерации на период до 2008 года". В соответствии с этим документом основной целью развития банковского сектора на среднесрочную перспективу (2005—2008 гг.) является повышение его устойчивости и эффективности функционирования.

Никаких резких изменений организационная структура Банка России с принятия нового закона до сегодняшнего времени не претерпела. На протяжении 8 последних лет Банком России проводилась работа но совершенствованию организационной структуры, планомерному реформированию системы структурных подразделений и оптимизации численности аппарата, в результате чего общая численность сотрудников Центрального Банка Российской Федерации уменьшилась на 11 тыс. человек, или на 15%. [5, C. 127; 6, С.139].

Заключение

В данной работе была рассмотрена сущность центральных банков как ключевого звена кредитно-финансовой системы, освещены их функции и операции, подробно рассмотрена и проанализирована их организационная структура. Также была рассмотрена роль организационной структуры Центрального банка РФ в функционировании экономики страны.

Существующая организационная структура Банка России фактически еще окончательно не сформировалась, еще идет плавное изменение, выражающееся, прежде всего, в расформировании отдельных подразделений, перераспределении обязанностей между ними, уменьшение численности штатных сотрудников. Также на предстоящие изменения в организационной структуре указывает и размытость ее описания в федеральном законе "О Центральном банке Российской Федерации (Банке России)", несмотря на ее важность, поскольку именно с её помощью формируются и определяются подходы и методы управления, определяются группы исполнителей, разрабатываются системы контроля и внутриорганизационных взаимоотношений, то есть осуществляются все необходимые действия, направленные на достижение поставленных целей.

Центральный банк РФ должен быть независимым. Иначе он не способен быть центральным в действительном смысле этого слова (большую или меньшую часть его функций фактически будут выполнять какие-то иные органы).

В то же время независимость ЦБ РФ может и должна быть относительной. Другими словами, в определенных моментах он не может не быть зависимым. Вопрос лишь в том, от чего он должен быть зависим. Представляется, что это должна быть зависимость, прежде всего и больше всего от потребностей экономики страны (и от курса законодательной и исполнительной властей, если он правильно отражает эти потребности).

Независимость ЦБ является необходимым условием эффективности его деятельности, которая нередко вступает в противоречие с краткосрочными целями правительства. В тоже время независимость ЦБ от правительства имеет относительный характер в том смысле, что экономическая политика не может быть успешной без четкого согласования и тесной увязки ее основных элементов: денежно-кредитной и финансовой политики. В конечном счете, любой ЦБ в той или иной степени сочетает черты банка и государственного органа. Аспект независимости, и в то же время некоторой зависимости ЦБ от государства должен быть в первую очередь учтен при организации рациональной организационной структуры.

В данный момент организационная структура Банка России в целом построена в соответствии с четырьмя общепринятыми принципами opганизационного построения ЦБ.

Главными органами управления Банком России является Национальный банковский совет, Совет Директоров и Председатель Банка России. Подотчетный им Центральный аппарат состоит из различных Департаментов, которые осуществляют непосредственное руководство и контроль над территориальными учреждениями (Главными управлениями и Национальными банками) и другими организациями в составе Банка России в тех сферах деятельности Банка России, в которых они на это уполномочены. Головные РКЦ и РКЦ, которые организуют расчетное, кредитное, кассовое и валютное пространство России и являются проводниками денежно-кредитной политики, т.е. являются непосредственными исполнителями задач, возложенных на ЦБ, действуют как структурные подразделения территориальных учреждений, и соответственно, напрямую им подчинены.

В заключение нужно добавить, что для Центрального банка рациональная организационная структура напрямую связана с разработкой прогноза платежного баланса Российской Федерации и организации составления платежного баланса России, способствует укреплению банковской системы России, поддержанием покупательной способности национальной денежной единицы и стабильности кредитно-банковской системы страны. Роль Центрального банка в нынешних условиях развития и стабилизации экономики возрастает день ото дня, и поэтому следует в дальнейшем стремится к оптимизации его организационной структуры.

Список использованных источников

Конституции Российской Федерации [Текст]: / Официальный текст с историко-правовым комментарием – М.: Норма, 2004. – 128 с.

Гражданский Кодекс Российской Федерации. Части первая, вторая и третья [Текст] – М.: Омега-Л, 2003. – 416 с.

Федеральный закон от 27.06.2002 № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)". – Информационно-правовая система "Консультант+".

Федеральный закон от 2.12.1990 N 394-1 "О Центральном банке Российской Федерации (Банке России)" (Утратил силу). – Информационно-правовая система "Консультант+".

Годовой отчет Центрального банка Российской Федерации за 2009 год[Текст] / Утвержден Советом директоров Банка России 13.05.2010 – 277 с.

Годовой отчет Центрального банка Российской Федерации за 2002 год[Текст] / Утвержден Советом директоров Банка России 29.04.2003 – 248 с.

Алпатов Г. Е. Деньги. Кредит. Банки [Текст]: учебник / Г. Е. Алпатов, Ю. В. Базулин — М.: ТК Велби, Изд-во Проспект, 2003. — 624 с.

Балабанов И. Т. Банки и банковское дело. Краткий курс [Текст]: учебное пособие / И. Т. Балабанов, Н. А. Савинская – СПб.: Питер, 2004. – 312 с.

Белоглазова Г.Н. Банковское дело [Текст]: учебник / Г. Н. Белоглазова, Л. П. Кроливецкая — М.: Финансы и статистика, 2003. — 592 с.

Жарковская Е. П. Банковское дело [Текст]: учебник / Е. П. Жарковская– М.: Омега-Л, 2005. – 440 с.

Колесников В. И. Банковское дело [Текст]: учебник / В. И. Колесников – М.: Финансы и статистика, 1995. – 418 с.

Коробова Г. Г. Банковское дело [Текст]: учебник / Г. Г. Коробова — М.: Экономисть, 2006. — 766 с.

Кравцова Г. И. Деньги, кредит, банки[Текст]: учебник / Г. И. Кравцова, Г. С. Кузьменко, Е. И. Кравцов и др. — Минск: БГЭУ, 2003. — 527 с.

Лаврушин О. И. Банковское дело [Текст]: учебник / О. И. Лаврушин, И. Д. Мамонова, Н. И. Валенцева - М.: Финансы и статистика, 2005. - 672с.

Лаврушин О. И. Управление деятельностью коммерческого банка [Текст]: учебник / О. И. Лаврушин – М.: ЮРИСТЪ, 2006. – 688 с.

Олейник О. М. Основы банковского права [Текст]: / О. М. Олейник— М.: ЮРИСТЪ, 1999. — 424 с.

Петров Ю. А. История Банка России. 1860 –2010 / Петров Ю. А. // Деньги и кредит. – 2010. – № 6. – С. 29–30.

Тютюнник А. В. Банковское дело [Текст]: / А. В. Тютюнник, А. В. Турбанов - М: Финансы и статистка, 2005. – 608 с.

Уткин Э. А. Нововведения в банковском бизнесе России [Текст]: учебник / Э. А. Уткин, Г. И. Морозова, Н. И. Морозова – М.: Финансы и статистика, 2004. – 352 с.

Фетисов Г. Г. Организация деятельности центрального банка[Текст]: учебник / Г. Г. Фетисов, О. И. Лаврушин, И. Д. Мамонова – М.: КНОРУС, 2008. – 432 с.

Официальный сайт Центрального банка Российской Федерации в Интернете [Электронный ресурс]: http://www.cbr.ru/.