Финансовые риски и методы их снижения

РЕФЕРАТ

Финансовые риски и методы их снижения

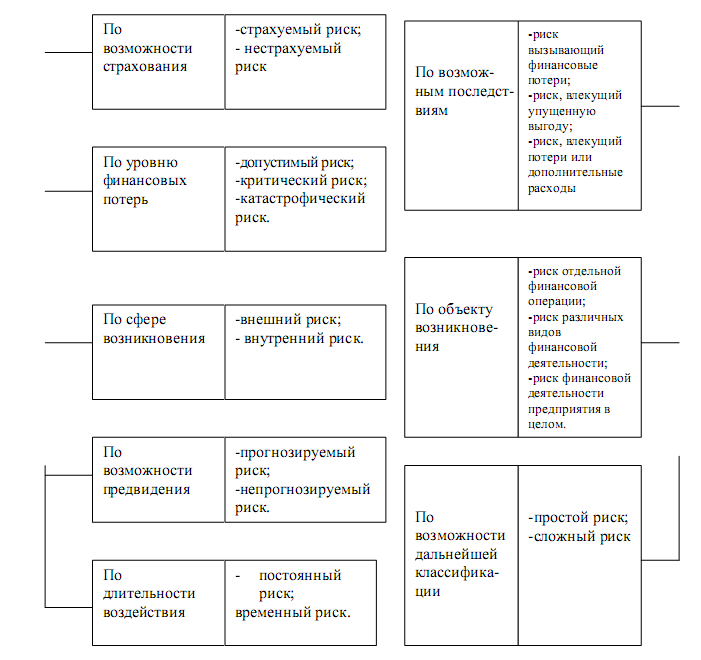

Сущность риска в наиболее типичном виде проявляется в коммерческих, а из них — финансовых рисках. Финансовые риски - это, с одной стороны, опасность потенциально возможной потери ресурсов или недополучения доходов по сравнению с рассчитанным вариантом. С другой стороны - это вероятность получения дополнительного объема прибыли, связанного с риском. Финансовые риски возникают в связи с движением финансовых потоков и характеризуются большим многообразием. В целях эффективного управления ими следует эти риски классифицировать (рис.1).

По возможностям страхования, как видно из рис. 1, финансовые риски делятся на две группы: страхуемые и нестрахуемые.

Страхуемые риски - это те, которые (на случай их наступления) можно застраховать по договору, предусматривающему обязанности страховщика по полной или частичной компенсации потерь доходов (дополнительных расходов), вызванных следующими событиями:

остановка производства или сокращение объема производства в результате оговоренных событий;

банкротство;

непредвиденные расходы;

-неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица по сделке;

-понесенные застрахованным лицом судебные расходы; - иные события.

Нестрахуемые риски - те, которые не берутся страховать страховые компании. Но именно нестрахуемые риски являются потенциальным источником дополнительной прибыли. Правда, если потери, которые может понести фирма по страховому риску, покрываются за счет выплат страховых компаний, то потери в результате наступления нестрахуемого риска возмещаются из собственных средств предприятий.

Р

Основные признаки классификации финансовых рисков

ис.1

Классификация финансовых рисков

ис.1

Классификация финансовых рисков

Следующий признак классификации - по уровню финансовых потерь:

допустимые риски;

критические риски;

катастрофические риски.

Допустимый риск - угроза полной или частичной потери прибыли от реализации того или иного финансового проекта или от финансовой деятельности фирмы в целом. В данном случае потери возможны, но их размер меньше ожидаемой прибыли. Таким образом, данный вид финансовой деятельности (или конкретная финансовая сделка), несмотря на вероятность риска, сохраняют свою экономическую целесообразность.

Критический риск связан с опасностью потерь в размере произведенных затрат на осуществление конкретной финансовой сделки или вида финансовой деятельности. При этом критический риск первой степени связан с угрозой получения нулевого дохода, но при возмещении произведенных предпринимательской фирмой материальных затрат. Критический риск второй степени связан с возможностью потерь в размере полных издержек, то есть вероятны потери намеченной выручки и предпринимательской фирме приходится возмещать затраты за счет других источников.

Катастрофический риск. Финансовые потери по нему исчисляются частичной или полной утратой имущественного состояния предпринимательской фирмы. Как правило, наступает банкротство фирмы, так как в данном случае возможна потеря не только всех вложенных в определенный вид финансовой деятельности (или конкретную финансовую сделку) средств, но и имущества фирмы. В большей степени это характерно для ситуации, когда предпринимательская фирма получает внешние займы под ожидаемую прибыль. При возникновении катастрофического финансового риска фирме приходится возвращать кредиты из собственных средств.

По сфере возникновения финансовые риски можно подразделить на внутренние и внешние.

Источник возникновения внешних рисков — внешняя среда по отношению к предпринимательской фирме, т. е. это риск, независящий от ее деятельности. Фирма не может оказывать влияние на внешние финансовые риски, она может только предвидеть и учитывать их. Данный вид риска характерен для всех участников финансовой деятельности и всех видов финансовых операций. Внешние финансовые риски возникают при сменене отдельных стадий экономического цикла, изменении конъюнктуры финансового рынка, в результате непредвиденного изменения законодательства в сфере финансовой деятельности фирмы, в результате неустойчивости политического режима в стране деятельности и в ряде других аналогичных случаев, на которые фирма повлиять не может. К этой группе финансовых рисков можно отнести инфляционный, валютный процентный и другие риски.

Внутренние финансовые риски зависят от деятельности конкретной предпринимательской фирмы, т. е. их источником является сама фирма. Они могут быть обусловлены: неквалифицированным финансовым менеджментом, неэффективной структурой активов, чрезмерной приверженностью руководства к рисковым финансовым операциям, неправильной оценкой хозяйственных партнеров, нестабильным финансовым положением фирмы и другими аналогичными факторами.

По возможности прогнозирования риски делятся на прогнозируемые и непрогнозируемые. Прогнозируемые - это риски, наступление которых является следствием циклического развития экономики, смены стадий конъюнктуры финансового рынка, предсказуемого поведения конкуренции и т. д. Однако следует отметить, что предсказуемость финансовых риской носит относительный характер. Если наступление того или иного события можно спрогнозировать со 100 % вероятностью, то это исключает рассматриваемое событие из категории риска.

Следующий признак классификации финансовых рисков- по деятельности воздействия. Здесь выделяют две группы риска: постоянный и переменный риск.

Постоянный риск характерен для всего периода осуществления финансовой операции или финансовой деятельности и связан с действием постоянных факторов. Сюда относятся те риски, которые непрерывно угрожают деятельности фирмы в данном географическом районе или в определенной отрасли экономики. К этой группе финансовых рисков относятся валютный и процентный риск.

Временный риск. С данным видом риска фирма сталкивается только на отдельных этапах осуществления финансовой операции или финансовой деятельности. Временные финансовые риски в свою очередь можно разбить на две группы: краткосрочные и долгосрочные. К первой группе относятся риски, которые могут возникнуть в течение конечного известного отрезка времени (например, кредитный и инвестиционный риск). А срок возможного действия долговременных рисков оценить достоверно достаточно сложно (например, инфляционный риск).

По возможным последствиям финансовые риски делятся на 3 группы:

1.Риск, в результате которого предпринимательская фирма несет экономические потери, т. е. финансовые последствия здесь могут быть только отрицательными (потеря дохода или капитала фирмы).

Риск, в результате наступления которого фирма недополучает определенный объем дохода, на который рассчитывала, т. е. речь идет о недополучении прибыли или упущенной выгоде. Данный риск характеризует ситуацию, когда фирма в силу сложившихся объективных и субъективных обстоятельств не может осуществить запланированную финансовую операцию.

Риск, в результате наступления которого фирма может рассчитывать как на получение дополнительного дохода, так и на возникновение экономических потерь. Данный вид риска чаще всего характерен для спекулятивных операций, но может возникать и в других ситуациях. Например, при реализации инвестиционного проекта, доходность которого на стадии эксплуатации может быть как ниже, так и выше расчетного уровня доходности.

По объекту возникновения выделим три группы финансовых рисков:

риски отдельных финансовых операций, осуществляемых предпринимательской фирмой;

риски различных видов финансовой деятельности фирмы;

риски финансовой деятельности фирмы в целом.

Особо выделим третью группу, включающую в себя весь комплекс рисков, которые могут возникнуть при осуществлении фирмой финансовой деятельности. Данные риски зависят от организационно-правовой формы предприятия, от структуры его капитала и активов, других факторов. Например, одной из причин возникновения риска снижения финансовой устойчивости фирмы, может стать несовершенство структуры капитала, что ведет к несбалансированности входящего и исходящего денежных потоков.

По возможности следующей классификации выделяют простые и сложные риски. Сложный финансовый риск - тот, который включает в себя комплекс различных подвидов. К данной группе рисков относятся, например, инвестиционный риск, в дальнейшем классифицируемый на множество подвидов.

Простой риск - тот, который невозможно разделить на отдельные подвиды. Например, дальнейшей классификации не подвергается инфляционный риск.

Кроме классификации финансовых рисков по признакам существует классификация рисков по видам. Основные виды финансовых рисков:

инфляционный риск;

налоговый риск;

кредитный риск;

депозитный риск;

валютный риск;

инвестиционный риск;

процентный риск;

бизнес-риск.

Инфляционный риск – это вид финансовых рисков, заключающийся в возможности обесценивания реальной стоимости капитала, а также ожидаемых доходов и прибыли фирмы от осуществления финансовых сделок или операций в связи с ростом инфляции. Данный вид риска носит постоянный характер и сопровождает все финансовые операции предприятия в условиях инфляционной экономики.

Одним из методов минимизации инфляционного риска является включение в состав предстоящего номинального дохода по финансовым операциям размера инфляционной премии. В тех случаях, когда прогнозирование темпов роста инфляции затруднено, размер реального дохода по финансовой операции может быть заранее пересчитан в одну из стабильных конвертируемых валют с обратным перерасчетом в национальную валюту по действующему валютному курсу на момент проведения расчетов по финансовой операции.

Налоговый риск. Под ним следует понимать вероятность потерь, которые может понести предпринимательская фирма в результате неблагоприятного изменения налогового законодательства в процессе деятельности или в результате налоговых ошибок, допущенных при исчислении налоговых платежей. Таким образом, налоговый риск относится, с одной стороны, к группе внешних финансовых рисков, но с другой - может являться и внутренним риском. Налоговый риск включает в себя:

вероятность дополнительных выплат в бюджет в результате незапланированного повышения налоговых ставок;

вероятность потерь в результате принятия налоговой службой решений, снижающих налоговые преимущества организации, т. е. досрочная отмена предоставленных налоговых льгот;

значительный рост задолженности перед бюджетом, который влечет за собой не только штрафные санкции, но и возможность остановки всей деятельности фирмы, ареста ее счетов, изъятия документации, связанной с хозяйственной деятельностью и т.д. Все, в конечном счете, может привести к закрытию фирмы;

вероятность возникновения потерь в результате допущенных налоговых ошибок по вине работников бухгалтерии фирмы. Ошибки в налоговых расчетах караются большими финансовыми санкциями. При этом достаточно часто с точки зрения законодательства, не имеет значения— преднамеренные это искажения либо случайные.

Кредитный риск - вероятность того, что партнеры-участники контракта окажутся не в состоянии выполнить договорные обязательства как в целом, так и по отдельным позициям. Различают два вида кредитного риска: торговый и банковский. Торговый кредитный риск возникает в финансовой деятельности фирмы в случае предоставления ею товарного или потребительского кредита покупателям.

Уровень кредитного риска возрастает с увеличением суммы кредита и срока на который он берется. Подверженность кредитному риску сохраняется весь период кредитования и измеряется его протяженностью. Потенциальные убытки при любом кредитном риске - вся сумма долга, а фактические убытки могут оказаться меньше этой суммы.

Кредитный риск может быть вызван:

спадом отрасли, спадом спроса на продукцию фирмы;

невыполнением договорных отношений партнерами фирмы;

трансформацией активов фирмы;

форс-мажорными обстоятельствами.

Депозитный риск - возможность потерь в результате невозврата депозитных вкладов фирмы в коммерческих банках. Данный риск возникает относительно редко и связан обычно с неправильной оценкой и неудачным выбором коммерческого банка для осуществления депозитных операций. Следует отметить, что случаи возникновения депозитного риска встречаются не только в России, но и в странах с развитой рыночной экономикой.

Валютный риск - риск получения убытков из-за неблагоприятных краткосрочных или долгосрочных колебаний курсов валют на международных финансовых рынках. Валютный риск включает в себя несколько основных подвидов:

Трансляционный риск

Операционный риск

Экономический риск, который в свою очередь, подразделяется на прямой и косвенный риски.

Трансляционный валютный риск возникает при консолидации счетов иностранных дочерних компаний с финансовыми отчетами головных компаний многонациональных корпораций. Имеет бухгалтерскую природу и связан с различиями в учете активов и пассивов фирмы в иностранной валюте. Например, компания из Великобритании имеет дочернюю фирму в США, стоимость чистых активов которой составила на 1 января $ 400 тыс. Для составления консолидированного отчета требуется доллары США перевести в фунты стерлингов. Курсы валют составляли: на 1 января 1 фунт стерлингов = =$1,75; на 1 декабря - 1 фунт стерлингов = $1,80. Стоимость активов дочерней компании на 1 января составила - 229 тыс. фунтов стерлингов, а на 1 декабря - 222 тыс. фунтов стерлингов. Таким образом, бухгалтерский убыток составил 7 тыс. фунтов стерлингов в результате неблагоприятного изменения валютного курса.

Следует иметь в виду, что трансляционный риск представляет собой бухгалтерский эффект, но мало или совсем не отражает валютный риск сделки. Поэтому более важным с экономической точки зрения является операционный валютный риск, который рассматривает влияние изменения валютного курса на будущий поток платежей, следовательно, на будущую прибыльность деятельности фирмы.

Операционный риск возникает, когда специфика деловой операции фирмы требует проведения платежа или получения средств в иностранной валюте в какой-либо срок времени в будущем. Данный риск может привести к сокращению реальной суммы выручки или увеличению реальной суммы платежа в иностранной валюте по сравнению с первоначальными расчетами.

Экономический риск - это риск сокращения выручки или роста дохода, связанных с неблагоприятным изменением валютного курса. Данный вид риска для фирмы состоим в том, что стоимость ее активов и пассивов может меняться как в большую, так и в меньшую сторону, из-за будущих изменений валютного риска. Экономический валютный риск носит долговременный характер и связан с тем, что компания производит расходы в одной валюте, а получает доходы в другой. В результате любые изменения валютных курсов могут отразиться на финансовом положении компании. Существует два подвида экономического валютного риска: уменьшение прибыли по будущим операциям (прямой экономический риск); потеря определенной части ценовой конкуренции в сравнении с иностранными производителями (косвенный экономический риск). Этот подвид риска особенно опасен для компаний, представляющих страны со слабой национальной валютой.

Инвестиционный риск - вероятность финансовых потерь в процессе осуществления инвестиционной деятельности. В соответствии с возможными видами этой деятельности выделяют два основных вида инвестиционного риска: риск финансового инвестирования (риски на рынке ценных бумаг), и риск реального инвестирования (проектные риски).

Кроме того, инвестиционные риски можно классифицировать по уровню оценки, причинам возникновения и виду потерь.

Риск по уровню оценки подразделяется на: общегосударственный, отраслевой, фирменный, связанный с положением отдельного инвестора. Общегосударственный или общеэкономический риск связан с политическим и экономическим положением в стране, где осуществляет свою деятельность компания-эмитент. Этот вид риска определяется предпринимательским климатом, созданным в стране, регионе. Отраслевой риск оценивается в ходе индустриального анализа, состоящего из трех частей: определение стадии жизненного цикла отрасли; установление позиции отрасли в отношении делового цикла и макроэкономических условий; качественного анализа и прогнозирования перспектив развития отрасли. Для инвестора наиболее благоприятно вложение в ценные бумаги корпораций тех отраслей, которые находятся в стадии расширения, когда наблюдается наибольший прирост курсовой стоимости акций, что связано с растущими перспективами бизнеса. Риски на уровне отдельно взятой фирмы оцениваются при экспертном анализе финансового состояния компании-эмитента ценных бумаг. Оценивается масштаб и характер деятельности фирмы. Определяются основные направления деятельности, направления диверсификации, объемы производства, продаж, затрат и прибыли, тенденции изменений показателей во времени. Рассчитываются основные финансовые коэффициенты и делается вывод о состоянии фирмы. Риск, связанный с индивидуальным положением инвестора в компании, анализируется в основном по двум позициям: 1) права, предоставляемые инвестору (уровень дивидендов, сколько раз выплачиваются, имеет ли инвестор право голоса при решении важнейших вопросов, приоритетность его требований по отношению к держателям других ценных бумаг данной компании); 2) рыночная позиция данной акции (ее популярность, объем выпуска, дополнительные и последующие выпуски, история обращения на рынке).

Риск по причинам возникновения подразделяется на:

социально-правовой, означающий нестабильность «правил игры», которые действуют на фондовом рынке - налогообложения, политической ситуации, законодательных гарантий и т.д.;

инфляционный, риск того, что инфляция своими темпами опередит рост доходов по инвестициям;

рыночный риск, возникающий в результате возможного падения спроса на данный вид ценных бумаг, который является объектом инвестирования;

операционный — риск потерь в результате сбоя в работе информационных систем или компьютерной техники;

функциональный риск связан с ошибками, допущенными при формировании и управлении портфелем ценных бумаг;

селективный - риск неправильности выбора видов вложения капитала;

кредитный инвестиционный риск существует там, где инвестиции производятся из заемных средств.

По виду потерь инвестиционные риски можно разделить на: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Процентный риск. Этот вид риска возникает из-за непредвиденных изменений процентной ставки на финансовом рынке (как депозитной, так и кредитной). Процентный риск приводит к изменению затрат на выплату процентов или доходов на инвестиции и, следовательно, к изменению ставки доходности на собственный капитал и на инвестируемый капитал по сравнению с ожидаемыми ставками доходности.

Причинами возникновения процентных рисков являются: изменение конъюнктуры финансового рынка под воздействием внешней предпринимательской среды, рост или снижение предложения свободных денежных ресурсов, государственное регулирование экономики и другие факторы.

С процентными рисками в первую очередь сталкиваются банки и инвестиционные компании. Однако с ними имеют дело и промышленные фирмы, которые используют для финансирования своей деятельности банковские кредиты, а также вкладывают временно свободные денежные средства в активы, приносящие доходы в виде процентов (государственные ценные бумаги, облигации предприятий, депозитные сертификаты).

Бизнес-риск - это один из видов финансовых рисков, характерный, прежде всего, для акционерных обществ. Он заключается в невозможности акционерного общества поддержать уровень дохода на акцию на не снижающемся уровне. Бизнес-риск возникает, как правило, в тех случаях, когда производственно-хозяйственная деятельность фирмы оказывается под воздействием определенных причин, делающих эту деятельность менее успешной.

По возможности управления риски бывают открытые (не подлежащие регулированию) и закрытые (регулируемые) риски.

К средствам управления рисками относятся:

– использование принципа взвешивания рисков;

– учет внешних рисков;

– осуществление систематического анализа финансового состояния клиента;

– проведение политики диверсификации.

Для снижения степени финансового риска применяются различные методы:

– диверсификация;

– приобретение дополнительной информации о выборе и результатах;

– лимитирование;

– страхование и др.

Диверсификация — это процесс распределения инвестируемых средств между различными, не связанными между собой, объектами. На принципе диверсификации базируется деятельность инвестиционных фондов, продающих клиентам свои акции, а полученные средства вкладывающие в различные ценные бумаги, приносящие устойчивый доход.

Инвестору необходима достаточно полная и достоверная информация, чтобы снизить риск и просчитать лучший прогноз. Поэтому информация становится ценным товаром и за нее необходимо заплатить. Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения, при наличии полной информации и ожидаемой стоимостью при неполной информации.

Лимитирование — это установление лимита, то есть предельных сумм расходов, применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п.; хозяйствующими субъектами — при продаже товаров в кредит, предоставления займов; инвесторами — при определении сумм вложения капитала и т.п.

Страхование заключается в том, что инвестор отказывается от части доходов, чтобы частично или полностью избежать риска. Страхование риска является одним из наиболее распространенных и применяемых способов снижения его степени.

К методам снижения финансовых рисков относятся различные виды кредитно-комиссионных и биржевых операций. Это такие операции, как клиринг, факторинг (форфейтинг), лизинг.

В классификационной системе рисков в последнее время особое внимание уделяется хеджированию. Термин «хеджирование» используется в банковской, биржевой и коммерческой практике для анализа различных методов страхования валютных рисков.

Хедж (англ. hedge — изгородь, ограда) — контракт, который служит для страховки от рисков изменения валютных курсов. Хозяйствующий субъект, осуществляющий хеджирование, называется «хеджер». Существует две операции хеджирования: хеджирование на повышение, хеджирование на понижение.

Хеджирование на повышение, или хеджирование покупкой, — это биржевая операция по покупке срочных контрактов или опционов, применяется при ожидании повышения цен (курсов).

Хеджирование на понижение, или хеджирование продажей, — это биржевая операция с продажей срочного контракта, применяется при предположении совершить в будущем продажу товара, и хеджер страхует себя от возможного снижения цен.

Хеджер стремится снизить риск, связанный с неопределенностью цен на рынке, но сам риск не исчезает, он перекладывается на спекулянта, идущего на заранее рассчитанный риск. Спекулянты на рынке срочных контрактов играют большую, в значительной степени, положительную роль.