Обґрунтування маркетингової (ринкової) стратегії підприємства і механізмів її реалізації ( на матеріалах ТОВ "Укрпромбанк")

ДИПЛОМНА РОБОТА

"Обгрунтування маркетингової (ринкової) стратегії підприємства і механізмів її реалізації"

Вступ

Ефективність трансформаційних процесів, що відбуваються в суспільстві та економіці України значною мірою залежить від ефективності функціонування банківського сектора. Як найважливіший елемент відтворювальної структури суспільства, він перерозподіляє та прискорює рух фінансових ресурсів в країні, тим самим забезпечує стабільність розвитку та ефективність функціонування національної економіки, сприяє розв’язанню соціальних проблем у суспільстві.

Серед проблем, які стоять перед вітчизняною банківською системою, найбільш гострою і актуальною є проблема підвищення ефективності банківського бізнесу. Банківська діяльність як вид підприємництва, що має приносити доходи на вкладений капітал, виявилася сьогодні непривабливою з точки зору інвестиційного вкладання коштів. Низькі прибутки є головним стримуючим фактором подальшої капіталізації банківської системи, зростання її міцності, потужності та подальшого розвитку.

Питання підвищення ефективності банківського бізнесу знаходяться в центрі постійної уваги науковців та банкірів-практиків. Їм присвячені дослідження, що проводяться у сфері виробничо-фінансової діяльності банків та фінансового менеджменту. Вони також знайшли своє відображення в наукових працях зарубіжних та вітчизняних вчених, серед яких: Дж.Ф. Сінкі, А. Дайан, П. Роуз, Д.Д. Ван-Хуз, Л. Дансон, І. Ансофф, А.О. Кириченко, І. Бланк, М.З. Бор, В.В. Пятенко, О.В. Васюренко, С.М. Козьменко, А.М. Мороз, М.І. Савлук, Ф.І. Шпиг, Є.Ф. Жуков, О.Д. Заруба, В.В. Коваленко, Р.Л. Миллер, В.І. Міщенко, Л.О. Примостка, Р.І. Тиркало, В.М. Усоскин.

З посиленням впливу маркетингового фактора на результати банківської діяльності та підвищенням його ролі при управлінні банками проводяться широкі дослідження у сфері стратегічного і тактичного маркетингу зарубіжними та вітчизняними вченими, серед яких Ф. Котлер, Л. Дансон, Ж.Ж. Ламбен, Є.В. Єгоров, М.М. Єрмошенко, Г.П. Макарова, О.В. Романов, Н.Б. Куршакова, Е.О. Уткін, В.Т. Севрук, Я.О. Спіцин, І.О. Спіцин, А.В. Нікітін, О.В. Шумкова. Недостатньо дослідженими залишаються питання ролі маркетингу при вирішенні фінансових проблем, зокрема вплив маркетингової стратегії на ефективність банківського бізнесу в процесі стратегічного управління банком, не розроблені практичні аспекти застосування маркетингових методів управління для поліпшення фінансових результатів роботи банку.

Актуальність теми дипломного дослідження полягає в важливості системного аналізу стратегічного маркетингу в банківській діяльності, як аналітичного етапу маркетингової діяльності, спрямованої на вибір ринків банківських послуг, на яких банк володіє явною конкурентною перевагою, а також на розробку стратегії і програми діяльності на кожнім з таких ринків.

Мета роботи – теоретичне і практичне дослідження особливостей побудови та інструментарію реалізації стратегічного маркетингу в одному з найбільших комерційних банків України – товариству з обмеженою відповідальністю «Український промисловий банк» (ТОВ «Укрпромбанк»).

Об’єкт дослідження – комерційний банк ТОВ «Укрпромбанк» (м. Київ) та його обласна філія в м. Дніпропетровску.

Предмет дослідження – діяльність ТОВ «Укрпромбанк» в області побудови комплексу стратегічного маркетингу продажу банківських послуг.

Основними задачами дипломної роботи є:

В розділі 1 дипломної роботи:

– проведення дослідження сутності та задач стратегічного маркетингу;

– проведення дослідження особливості банківського маркетингу;

– проведення дослідження стратегій для претендентів на лідерство в сегментах ринку банківських послуг.

В розділі 2 дипломної роботи:

– проведення дослідження структури та сучасного стану комерційного банку ТОВ «Укрпромбанк» на банківському ринку України;

– проведення оцінки досконалості банківських продуктів ТОВ «Укрпромбанк» на характерних сегментах банківського ринку України;

– проведення діагностики внутрішнього середовища діяльності ТОВ «Укрпромбанк»;

– проведення діагностики зовнішнього середовища діяльності ТОВ «Укрпромбанк»;

проведення оцінки перспективних шляхів розвитку бізнесу на банківському ринку для ТОВ «Укрпромбанк».

В розділі 3 дипломної роботи:

– аналіз відповідності ресурсних та інфраструктурних джерел банку ТОВ «Укрпромбанк» стратегії претендентства на лідерство в банківській системі України;

– розробка уточнених стратегічних планів та маркетингових планів реалізації стратегії утримання в групі претендентів на лідерство в банківській системі України.

Методи дослідження – стратегічний маркетинговий аналіз, діагностика комплексу маркетингу.

Інформаційна база: звітність ТОВ «Укрпромбанк» за 2004–2007 роки, аналітичні матеріали Національного банку Українги та Асоціації українських банків по банківській системі України у 2004–2007 роках.

Практична цінність результатів дипломного дослідження полягає в виявленні невідповідності ресурсів та реального фінансово-економічного становища комерційного банку ТОВ «Укрпромбанк» заявленій стратегії претендента на лідерство в банківській системі України та обґрунтуванні необхідності впровадження запропонованого корегування місії, філософії та маркетингової стратегії банка в умовах конкурентного тиску нових банків з іноземним капіталом на банківському ринку України.

Результати роботи можуть бути використані в діяльності комерційного банку ТОВ «Укрпромбанк».

1. Теоретичні засади маркетингових стратегій підприємства

1.1 Сутність маркетингу як головної функції управління

У літературі зустрічаються самі різні визначення поняття «менеджмент», що порозумівається його багатоплановістю, тісним переплетенням теорії і практики. Менеджмент являє собою цілісну, комплексну систему, що постійно розвивається й удосконалюється. Приведені нижче визначення у сукупності дають цілісне представлення про менеджмент [39].

Менеджмент – функціональний аспект економіки.

Менеджмент – наука, практика, техніка керування і контролю.

Менеджмент – наука, практика і мистецтво керування.

Менеджмент – діяльність, що забезпечує раціональне використання ресурсів і часу.

Менеджмент – уміння домагатися поставлених цілей, використовуючи працю, інтелект, мотиви поводження інших людей.

Менеджмент – процес планування, організації, мотивації і контролю.

Строго говорячи, менеджмент треба розглядати не просто як окрему дисципліну, а як міждисциплінарну область. Менеджмент акумулює досягнення теорії керування, економічної теорії, маркетингу, соціології і психології керування, підприємництва, кібернетики.

За всю історію існування людство виробило усього три інструменти керування [40]:

ієрархія – організація, де основний засіб впливу – відношення влади-підпорядкування, тиск на людину зверху, за допомогою примусу, контролю над розподілом матеріальних благ і т. п.;

культура – це створені і визнані суспільством, організацією, групою цінності, соціальні норми, установки, шаблони поводження, ритуали, що змушують людину поводитися так, а не інакше;

ринок – мережа рівноправних відносин по горизонталі, заснованих на купівлі-продажу продукції і послуг, відносинах власності, рівновазі інтересів продавця і покупця.

У реальних господарських і соціальних системах ці інструменти завжди співіснують. Мова йде лише про те, чому віддається пріоритет. Якщо перевагу віддають ієрархії (як, наприклад, в адміністративно-командній системі радянського суспільства, в армії, чи в державних органах), то мова йде про керування, навпроти, якщо в основному використовують ринкові інструменти, то можна говорити про менеджмент. Культура – дуже ефективний, але найбільш «інерційний» інструмент керування. Реформування сучасного українського суспільства дуже утруднено, зокрема, через неможливість швидких змін у соціально-культурній і морально-етичній областях.

Для розуміння менеджменту дуже важливо усвідомити його взаємозв'язок з маркетингом. По визначенню Американської маркетингової асоціації маркетинг – це процес, що охоплює розробку і реалізацію маркетингової концепції, ціноутворення, просування на ринок і збут ідей, товарів і послуг, і покликаний забезпечити обмін, що відповідає цілям окремих осіб і організацій.

Маркетингова концепція [45] – це підхід до економічної діяльності організації, відповідно до якої для одержання прибутку бізнес повинен виявляти і задовольняти потреби споживачів. Квінтесенцію взаємодії менеджменту і маркетингу можна описати наступними словами: «Треба робити те, що буде продано, а не намагатися збути те, що удалося зробити.» (Питер Друкер).

Таким чином, менеджмент – це керування діяльністю організації, орієнтованої на ринок.

Необхідно відзначити, що сучасний менеджмент існує і розвивається в умовах ринкової економічної системи. Сьогодні в розвинутих країнах під нею розуміється змішана економічна система, тобто такий спосіб організації економічного життя, при якому земля і капітал знаходяться в приватній власності, а розподіл обмежених ресурсів здійснюється як ринками, так і при значній участі держави (через директиви і фіскальні важелі).

Іншим важливим аспектом для розуміння сучасного менеджменту є його міжнародний характер. В даний час в усьому світі відбуваються кардинальні зміни в міжнародному поділі праці, йдуть процеси інтернаціоналізації і транснаціоналізації господарської діяльності країн світового співтовариства, поза залежністю від рівня їхнього економічного розвитку. Чим глибше включається країна у світову економічну систему, тим більше благ з меншими витратами національних факторів виробництва одержує її населення.

Життя організації підкоряється семи основним законам [59]:

Закон синергії, говорить, що властивості і можливості організації як єдиного цілого перевищують суму властивостей і можливостей її окремих елементів, що обумовлено їх взаємодоповненням, взаимопідтримкою, взаємовпливом. Для членів організації реальний виграш від об'єднання перекриває втрати від обмеження самостійності.

Закон, відповідно до якого в організації паралельно здійснюються такі протилежно спрямовані процеси як поділ, диференціація, спеціалізація функцій, реалізованих її елементами, з одного боку, і їхнє об'єднання, універсалізація – з іншої.

Закон збереження пропорційності. У підсумку збільшуються потенційні можливості елементів як таких і результату їхньої взаємодії у виді потенціалу організації в цілому, між організацією і її елементами при будь-яких можливих змінах, що дозволяє в максимальному ступені реалізовувати потенціал, яким вони володіють.

Закон композиції полягає в тім, що функціонування усіх без винятку елементів організації підкоряється загальної мети, а індивідуальні цілі кожного з них являють собою її конкретизацію.

Закон самозбереження припускає, що будь-яка організація і її елементи прагнуть зберегти себе як ціле. Цей закон забезпечується за рахунок сполучення двох протилежних початків: стабільності і розвитку.

Закон свідомої координації діяльності затверджує, що порядок в організації визначається рівнем інформованості її членів.

Закон онтогенезу полягає в тому, що будь-яка організація в рамках свого життєвого циклу послідовно проходить три фази: становлення, розвиток і вгасання. Завдання керівництва полягає в максимальному скороченні першої фази, продовженні другої і відстрочення третьої.

Маркетинг у перекладі з англійського означає «діяльність, зв'язану з ринком». Сутність маркетингу можна виразити як інтеграцію зусиль всіх учасників ринку для формування і забезпечення попиту на взаємовигідній основі. Маркетинг являє собою комплексний, системний підхід до рішення проблем ринку й охоплює всі стадії руху товару: вивчення потреб і попиту, внутрішнього і зовнішнього середовища підприємства, розробку продукції і програм її виробництва, установлення цін, рекламу, надання різного роду послуг, зв'язаних із продажем і споживанням, організацію післяпродажного обслуговування й утилізації виробів, що вийшли з уживання [41].

Маркетинг як методологія ринкової діяльності є для промислових підприємств у визначеному змісті філософією виробництва, що дозволяє цілком, починаючи від науково-дослідних і проектно-конструкторських розробок аж до збуту і сервісу, підкоряти роботу всіх підрозділів підприємства постійно мінливим умовам і вимогам ринку. Маркетинг на підприємстві – це система поглядів і практичних дій, зв'язаних з вивченням потреб, можливостей виробництва й обміну для їхнього забезпечення з мінімальним використанням усіх видів ресурсів при досягненні найбільшого споживчого ефекту. Головне в маркетингу – цільова орієнтація і комплексність, тобто злиття в єдиний технологічний процес всіх окремих елементів підприємницької, виробничо-господарської, збутової і фінансової діяльності. Використовуючи маркетинг, підприємство в стані вирішувати визначені задачі на кожному конкретному ринку з найвищою ефективністю. Практично це можна здійснити тільки в тому випадку, коли виробник має у своєму розпорядженні можливість систематично контролювати свої науково-технічні, виробничі і збутові плани відповідно до змін ринкової кон'юнктури, маневрувати наявними в його розпорядженні економічними ресурсами, щоб забезпечити необхідну гнучкість у рішенні стратегічних і тактичних задач. При цих умовах маркетинг стає своєрідним типом керування, фундаментом довгострокового й оперативного планування виробничої, науково-технічної, технологічної, інвестиційної, збутової і фінансової діяльності підприємства, а керування маркетингом – найважливішим елементом системи керування підприємством.

Сфера діяльності промислового маркетингу (товарів виробничого призначення) охоплює ринок, що представляє собою сукупність підприємств, що закуповують товари і послуги, які використовують при виробництві інших товарів чи послуг, реалізують чи перепродують іншим споживачам. Як основні споживачів у маркетингу товарів виробничого призначення виступають промислові підприємства і торгові посередники (оптова торгівля засобами виробництва). Як споживачі промислові підприємства закуповують різні товари, починаючи із сировини і кінчаючи готовими виробами, для своїх виробничих потреб. Оптова торгівля, як споживач, здобуває і зберігає товари промислового призначення для подальшого їхнього перепродажу, роблячи тим самим послуги промисловим підприємствам.

Сутність маркетингу як системи керування виробничо-господарською діяльністю відбивають принципи маркетингу, що припускають ефективне досягнення його цілей. Основні принципи маркетингу наступні [43]:

виробництво продукції засноване на точному знанні споживчого попиту, ринкової ситуації і реальних можливостей підприємства;

найбільш повне задоволення попиту;

ефективна реалізація продукції (послуг) на визначених ринках у запланованих обсягах і в намічений термін;

забезпечення довгострокової результативності (прибутковості) виробничо-господарської діяльності підприємства, що припускає постійний заділ науково-технічних ідей і розробок для підготовки виробництва продукції ринкової новизни;

єдність стратегії і тактики поводження виробника з метою активної адаптації до вимог покупців, що змінюються, при одночасному впливі на формування і стимулювання потреб.

Функції маркетингу являють собою сукупність видів діяльності, що включають:

аналіз внутрішнього і зовнішнього середовища, у якому діє підприємство;

аналіз ринків, споживачів, конкурентів і конкуренції;

вивчення товарів і формування концепції нових товарів;

планування виробництва, товароруху, збуту і сервісу;

формування попиту і стимулювання збуту;

формування і здійснення цінової політики;

розробку і реалізацію маркетингових програм;

інформаційне забезпечення маркетингу;

керування маркетингом як організації послідовного чи одночасного (маркетинг-мікс) виконання функцій.

У більш вузькому значенні під комплексом маркетингу (маркетинг-міксом) розуміються основні інструменти маркетингу. Е.Дж. Маккарти описує їх за допомогою концепції «4 Р'». Абревіатура розшифровує як product, price, plate, promotion і має на увазі [40]:

– продукт як такий, тобто набір виробів і послуг з визначеними властивостями, особливостями створення й упакування, які фірма пропонує цільовому ринку (product);

– ціну продукту, тобто грошову суму, яку споживачі повинні сплатити для одержання товару (price);

– місце реалізації продукту, власне ринок (place);

– просування, тобто діяльність фірми по інформуванню покупців про достоїнства свого товару і їхньому переконанню в необхідності покупки даного товару (promotion);

Перші два Р (product і price), як бачимо, відносяться до продукту, інші два (place і promotion) – до системи розподілу.

Основні задачі і функції маркетингу відповідно до елементів комплексу маркетингу показані в табл. 1.1

Таблиця 1.1. Зміст маркетингової діяльності

|

Перемінні комплексу маркетингу |

Основні задачі і функції маркетингу |

|

Продукт (товар) |

Розробка нових продуктів Удосконалення продуктів, що випускаються Розширення асортименту продукції Прийняття рішень про використання товарних марок Прийняття рішень щодо упакування товару Прийняття рішень про послуги для покупців (рівні сервісу, доставці, післяпродажному обслуговуванні і т.д.) |

|

Ціна |

Установлення цін з урахуванням типу ринку, дій конкурентів, співвідношення попиту та пропозиції, етапу життєвого циклу продукту й ін. |

|

Розподіл (поширення) продукту |

Планування і формування каналів розподілу продукту: збутових складів, демонстраційних залів, власних торгових підприємств, торгових посередників-підприємств Робота з замовленнями покупців Складування продукції Збереження продукції Транспортування продукції |

|

Просування продукту |

Реклама продукції; Стимулювання (заохочення) покупки чи продажу товарів і послуг Особисті продажі у виді усного представлення товарів покупцем |

Складовою частиною операційного маркетингу є також керування маркетинговою діяльністю. Воно містить у собі систему планування маркетингу, маркетинговий контроль.

Загальною метою маркетингу є вплив на попит. Виділяють кілька станів попиту і відповідних їм задач маркетингової діяльності [43]:

Таблиця 1.2

|

Стан попиту |

Види маркетингу і розв'язувані задачі |

|

Негативний |

Конверсійний, що допомагає перебороти негативний попит. |

|

Відсутній |

Стимулюючий, збудливий попит. |

|

Схований |

Що розвивається, перетворюючий схований попит у реальний. |

|

Падаючий |

Ремаркетинг, що оживляє попит шляхом нового підходу до пропозиції товару. |

|

Нерегулярний |

Синхромаркетинг, що дозволяє коливному попиту додати відносну стабільність. |

|

Повноцінний |

Підтримуючий, що забезпечує збереження попиту шляхом зниження цін на продукцію, відновлення і доповнення її асортименту. |

|

Надмірний |

Демаркетинг, за допомогою якого знижують рівень попиту за рахунок підвищення цін, ослаблення зусиль по його стимулюванню, збереження сервісних послуг. |

|

Нераціональний |

Протидіючий, що зменшує чи ліквідує попит за допомогою антиреклами, різкого підвищення цін і обмеження приступності товарів (спиртне, сигарети). |

Виходячи з загальної мети маркетингу розробляють стратегію маркетингу, що містить у собі формування глобальних цілей і задач підприємства по кожному окремому ринку і товару на відносно тривалий період часу (5 – 15 років) у повній відповідності з ринковою ситуацією і можливостями підприємства. Стратегію маркетингу розробляють на основі досліджень і прогнозування кон'юнктури товарного ринку, вивчення товарів, покупців, конкурентів і інших елементів ринкового господарства.

Маркетингова стратегія підприємства охоплює наступні питання [42]:

який товар вводять на ринок, за якою ціною і на якого споживача він розрахований;

які умови необхідні для продажу товарів на запланованому рівні, через які канали й у яких обсягах буде проходити реалізація;

якими засобами доцільно впливати на попит і стимулювання продажів;

яким повинне бути сервісне обслуговування і хто буде його проводити;

які будуть отримані результати і які для цього будуть потрібні витрати.

Необхідним елементом маркетингової стратегії є цінова і фінансова політика підприємства з урахуванням діяльності всіх учасників ринку, що дозволяє скоротити витрати на маркетинг у результаті інтеграції матеріальних, фінансових і трудових ресурсів на всіх етапах розробки, виробництва і введення продукції на ринок. А витрати на маркетинг у країнах з розвитий ринковою економікою складають у середньому більш половини ціни товарів і послуг.

Якщо стратегія маркетингу підприємства – це формування і реалізація середньострокових і довгострокових цілей, то тактика маркетингу припускає короткострокові, оперативні рішення, пошук і реалізацію шляхів розвитку ринку, підтримка на ньому стійкої кон'юнктури. Під тактикою маркетингу розуміють формування і реалізацію задач підприємства на кожнім ринку і по кожнім товарі в конкретний короткостроковий період часу. Тактику маркетингу розробляють на основі його стратегії й оцінки поточної ринкової ситуації при постійному коректуванні задач у міру зміни кон'юнктурних і інших факторів. У цілому тактика маркетингу повинна забезпечувати стійкий рівень прибутку, активне поводження комерційних служб на ринку, швидке реагування на зміну ринкової ситуації, ініціативність працівників підприємства, вживання відповідних заходів на дії конкурентів, коректування науково-технічної і виробничої діяльності підприємства відповідно до змін вимог покупця.

Основними сферами маркетингової діяльності на підприємстві є наступні: вивчення товару і комплексне дослідження ринку, організація науково-дослідних і дослідно-конструкторських робіт, керування виробничо-господарською діяльністю, ціноутворення, організація товароруху і стимулювання збуту, планування і контроль маркетингу.

1.2 Сутність стратегічного маркетингу та структура його елементів

Стратегічний маркетинг є складовою маркетингового менеджменту та стратегічного менеджменту фірми. Його основна мета полягає в розробленні маркетингової стратегії для досягнення маркетингових цілей фірми з урахуванням місцевих ринкових вимог та можливостей фірми [41].

Базова ділова стратегія фірми розробляється на основі корпоративної місії і встановлення цілей фірми та поділяється на функціональні стратегії згідно з організаційною структурою фірми.

Отже, розглядаючи стратегічний маркетинг як складову стратегічного менеджменту, слід виходити з поняття «функціональна стратегія». Місце стратегічного маркетингу у структурі управління маркетингом фірми (тобто в структурі маркетингового менеджменту) визначається тим, що він охоплює стадію планування маркетингу в аспекті постановки маркетингових цілей і розроблення маркетингових стратегій.

Основні категорії стратегічного маркетингу такі: місія фірми, стратегічний господарський підрозділ, маркетингова ціль, портфель бізнесу фірми, маркетингова стратегія, ринкова частка фірми, відносна ринкова частка фірми.

Місія фірми (або корпоративна місія) – відтворює ті різновиди і різновиди бізнесу, на які орієнтується фірма.

Місію фірми визначають такі основні фактори:

коло потреб, які задовольняє фірма;

коло споживачів фірми;

товари, які виробляє фірма;

конкурентні переваги фірми;

Головним стратегічним плановим рішенням являється вибір цілей для підприємства – місії та конкретних цілей, що забезпечують їх реалізацію. Оскільки любе підприємство – це відкрита система і існує завдяки тому, що задовольняє якусь потребу своїх споживачів, клієнтів, то й місія його повинна відшукуватись в навколишньому середовищі, а не всередині підприємства. Отже, прибуток не може бути місією підприємства, бо він цілком внутрішня проблема, хоч і дуже суттєва.

Категорія «стратегічний господарський підрозділ» (СГП) – характеризуються таким параметрами [41]:

певний вид продукції, який включає товари або послуги;

специфічні потреби, які мають бути задоволені;

певна група споживачів;

конкурентні переваги фірми;

Порівнюючи складові елементи СГП та місії фірми, можна помітити їхню схожість. Різниця між цими двома категоріями полягає в тому, що СГП – це первинна зона стратегічного планування фірми, а місія – узагальню вальна, об’єднувальна на рівні фірми категорія, яка передбачає визначення певних пріоритетів серед СГП.

Сукупність усіх СГП у межах фірми становить «портфель бізнесу фірми», завдання стратегічного маркетингу щодо управління портфелем:

зміцнювати становище стійких прибуткових СГП;

розвивати, інвестувати перспективні СГП;

виключати з діяльності неприбуткові, безперспективні СГП;

формувати нові СГП.

Маркетингова ціль встановлюється після формування місії фірми та визначення впливу маркетингового середовища. Маркетингові цілі мають:

ієрархічність (підпорядкованість);

кількісну визначеність;

реальність;

взаємоузгодженість (сумісність);

гнучкість.

Ринкова частка фірми – це питома вага товарів фірми в загальній місткості даного ринку збуту. Відносна ринкова частка фірми – визначається як відношення ринкової частки фірми до ринкової частки найсильнішого ринкового конкурента.

1.3 Маркетингові стратегії підприємства

Основне призначення маркетингової стратегії полягає в тому, щоб взаємоузгодити маркетингові цілі фірми з її можливостями, вимогами споживачів, використати слабкі позиції конкурентів та свої конкурентні переваги.

У процесі формування маркетингової стратегії можна виділити вхідні та вихідні елементи (рис. 1.2).

Маркетингові стратегії класифікують за такими ознаками [27]:

Залежно від терміну їх реалізації:

– довгострокові;

– середньострокові;

– короткострокові;

2. Залежно від стратегії життєвого циклу товарів фірми:

– маркетингові стратегії на стадії впровадження товару на ринок;

– маркетингові стратегії на стадії росту;

– маркетингові стратегії на стадії насичення ринку;

– маркетингові стратегії на стадії спаду;

3. За станом ринкового попиту:

– стратегія конверсійного маркетингу;

– стратегія креативного маркетингу;

– стратегія стимулюючого маркетингу;

– стратегія синхромаркетингу;

– стратегія підтримуючого маркетингу;

– стратегія ремаркетингу;

– стратегія де маркетингу;

4. Залежно від загальноекономічного стану фірми та її маркетингових спрямувань розрізняють три види базових маркетингових стратегій фірми:

– стратегія виживання;

– стратегія стабілізації;

– стратегія росту;

Стратегія виживання – виключно захисна стратегія, яка застосовується в умовах глибокої кризи економічної діяльності фірми, коли фірма перебуває на межі банкрутства. Основна мета цієї стратегії полягає у виході з кризового стану шляхом перегляду і перебудови всього маркетингового комплексу фірми (товарної, цінової політики, системи товароруху та просування товарів).

Стратегія стабілізації використовується за умов швидкого або несподіваного падіння базових показників фірми чи за умов, коли розвиток фірми має коливний характер. Ця стратегія передбачає вирівнювання показників з їхнім наступним підвищенням і перехід до стратегії росту.

Стратегія росту передбачає ріст обсягів продажу, прибутку, капіталу та інших показників фірми.

Маркетингові стратегії росту поділяються на такі різновиди [40]:

маркетингова стратегія інтенсивного (органічного) росту;

маркетингова стратегія інтеграційного росту;

маркетингова стратегія диверсифікації;

5. За елементами маркетингового комплексу:

– товарна стратегія;

– цінова стратегія;

– стратегія товарного руху;

– стратегія просування;

6. За ознакою конкурентних переваг (за М. Портером):

– стратегія цінового лідерства;

– стратегія диференціації;

– стратегія фокусування(концентрації);

7. Залежно від виду диференціації:

– стратегія товарної диференціації;

– стратегія сервісної диференціації;

– стратегія іміджевої диференціації;

– стратегія кадрової диференціації.

8. Залежно від конкурентного становища фірми та її маркетингових спрямувань:

– стратегія ринкового лідера;

– стратегія челенджерів (претендентів на ринкове лідерство);

– стратегія послідовників;

– стратегія ринкової ніші.

9. Залежно від співвідношення відносної ринкової частки фірми та темпів росту її ринку збуту, або залежно від конкурентоспроможності та привабливості ринку збуту:

– стратегія розвитку;

– стратегія підтримання;

– стратегія збирання урожаю;

– стратегія елімінації;

10. Залежно від методу обрання цільового ринку:

– стратегія товарної спеціалізації;

– стратегія сегментної спеціалізації;

– стратегія одно сегментної концентрації;

– стратегія вибіркової спеціалізації;

– стратегія повного охоплення.

11. Залежно від ступеня сегментації ринків збуту:

– стратегія недиференційованого (агрегованого) маркетингу;

– стратегія диференційованого маркетингу;

– стратегія концентрованого маркетингу.

Бути ринковим лідером – це вигідно і ризиковано водночас. Вигідність полягає у тому, що ринковий лідер має тверді ринкові позиції, певний високий імідж та можливості впливати на маркетингову діяльність даного ринку в цілому.

Ризик ринкового лідера полягає в тому, що, по-перше, на ринку є завжди челенджери – претенденти на лідерство, які намагаються посунути лідера з його місця на ринку, по-друге, на ринку завжди існують послідовники, які застосовують стратегію імітації і можуть пошкодити імідж лідера.

Для того, щоб утримати першість, ринковий лідер за існуючої місткості ринку повинен діяти у трьох напрямах:

шукати шляхи розширення місткості ринку;

захищати свої ринкові позиції;

намагатися збільшити свою ринкову частку.

Ці три напрями є основною стратегічної діяльності ринкового лідера. Звідси випливають три основні різновиди маркетингових стратегій ринкового лідера:

стратегія розширення місткості ринку;

стратегія захисту позицій;

стратегія підвищення ринкової частки за існуючої місткості ринку;

Стратегія розширення місткості ринку може бути реалізована трьома засобами:

Пошук нових споживачів

Пошук нових потреб

Збільшення обсягів споживання послуг

Стратегія підвищення ринкової частки на існуючій місткості ринку – ще один стратегічний напрям діяльності ринкового лідера.

Вибір стратегії збільшення ринкової частки має обмежувальні фактори:

законодавче обмеження;

зростання витрат;

формування комплексу маркетингових засобів

Законодавче обмеження зростання ринкової частки реалізується через антимонопольне законодавство (до 20% ємності ринку, після чого – визнання монопольного становища та впровадження комплексу антимонопольних заходів).

Таблиця 1.3. Різновиди маркетингових стратегій ринкового лідера

|

Основна стратегія |

Стратегічні альтернативи |

|

Стратегія збільшення місткості ринку |

Залучення нових споживачів до товару фірми |

|

Пошук нових потреб |

|

|

Збільшення обсягів споживання товару споживачем |

|

|

Підвищення ринкової частки за існуючої місткості ринку |

Поліпшення якості товару |

|

Модифікація товару |

|

|

Диверсифікація |

|

|

Завоювання цінового лідерства |

|

|

Активізація рекламної діяльності |

|

|

Активізація збутової діяльності |

|

|

Посилення інноваційного процесу |

|

|

Інтеграція |

|

|

Захист ринкових позицій |

Позиційний захист |

|

Фланговий захист |

|

|

Випереджувальний захист |

|

|

Мобільний захист |

|

|

Контрнаступ |

|

|

Стиснений захист |

Зростання витрат на забезпечення збільшення ринкової частки може перевищити надходження доходів і таким чином знизити прибутковість. Як показує досвід таке становище реалізується при досягненні ринкової частки у 50%.

Зменшення прибутковості пояснюється такими чинниками:

конкуренти посилюють боротьбу за ринкову частку, яка зменшується;

підвищуються витрати на систему просування в комплексі маркетингових засобів;

зростають витрати на законодавчу підтримку ринкової частки, яка сягнула за межу законодавчо дозволеної.

Під час формування комплексу маркетингових засобів необхідно враховувати, що існує ризик неправильної стратегії маркетингового «міксу». Той комплекс маркетингових засобів, який був ефективний під час формування певної ринкової частки, може бути неефективним за час її зростання.

Дослідження свідчать, що ринкова частка зростатиме швидчими, ніж у конкурентів темпами за таких умов:

розширення товарного асортименту;

виведення на ринок нових товарів;

поліпшення якості товарів більшою мірою, ніж це досягається у конкурентів;

витрати на маркетинг випереджають темпи росту ринку.

Стратегія захисту позицій – важливий і необхідний напрям стратегічної діяльності ринкового лідера, оскільки на ринку завжди є претенденти на усунення ринкового лідера з його провідних позицій.

Стратегія захисту позицій дуже складна, бо ринковий лідер, як правило, має значну кількість товарних позицій і ринків збуту. Існують загальні принципи, використання яких забезпечує утримання стійких ринкових позицій.

Найголовнішим принципом утримання першості є активна інноваційна політика. Другий принцип стратегії захисту полягає в тому, що ринковий лідер повинен приділяти увагу всій своїй товарно-ринковій матриці. Така тактика передбачає певні втрати, але недооцінка і втрати товарно-ринкового сегменту коштуватимуть лідеру значно дорожче.

Третій принцип реалізується у тому разі, коли конкуренти застосовують агресивну цінову політику, атакуючи ринкового лідера, і роблять на це наголос під час позиціонування своїх товарів.

Захисні стратегії ринкового лідера можна розділити на наступні:

1. Позиційний захист – полягає у захисті ринкової частки завойованих ринків збуту лідера по всі товарній номенклатурі. Ця стратегія передбачає рівномірне розподілення уваги ринкового лідера щодо всіх його товарно-ринкових позицій. Але ринкові умови передбачають виділення певних пріоритетів діяльності залежно від зміни маркетингового середовища, тому стратегія позиційного захисту має короткостроковий характер.

2. Фланговий захист – означає оборону слабких місць ринкового лідера.

Ця стратегія передбачає необхідність приділення особливої уваги тим товарно-ринковим сегментам ринкового лідера, які втрачають свою прибутковість. Така ситуація потребує ретельного вивчення, оскільки відмова від сегментів, які втрачають прибутковість, може бути початком вторгнення в даний сегмент конкурентів і втрати лідером своїх конкурентних позицій.

3. Упереджувальний захист – означає перехід до наступальних упереджувальний дій щодо конкурента, який має намір атакувати ринкового лідера.

Основна мета стратегії упереджувальної оборони полягає в тому, щоб завдяки наступальним діям захистити свої ринкові позиції і позбавити конкурента бажання атакувати.

4. Контрнаступ – це стратегія захисту позицій ринкового лідера, яка передбачає прийняття відповідних дієвих засобів щодо агресивної цінової, інноваційної, збутової та рекламної стратегії конкурентів.

5. Мобільний захист – це більше, ніж оборона позицій ринкового лідера. Ця стратегія передбачає вихід на інші товарні та територіальні ринки збуту з метою зміцнення свого конкурентного становища. Стратегія мобільного захисту реалізується шляхом використання двох стратегій – стратегія розвитку ринку та стратегія диференціації.

6. Стратегія відступу – як різновид стратегій захисту позицій ринкового лідера використовується в тому разі, коли лідер усвідомлює неможливість захисту всіх своїх товарно-ринкових позицій у результаті виснажливої конкурентної боротьби.

Як правило, стратегія відступу підкріплюється стратегією концентрації зусиль ринкового лідера на стратегічно важливих товарно-ринкових позиціях: лідер відмовляється від найслабкіших позицій з метою концентрації зусиль і утримання своїх конкурентних переваг.

Челенджерами, або претендентами на позиції лідера, є фірми, які успішно розвиваються та своє основне стратегічне спрямування вбачають у досягненні ринкової першості, тобто в розширенні своєї ринкової частки.

Основним різновидом конкурентних стратегій конкурентних стратегій челенджера є стратегія наступу на:

ринкового лідера;

аналогічну фірму – челенджера;

меншу за розміром фірму.

Маркетингові стратегії наступу челенджерів поділяють на такі різновиди:

Стратегія фронтального наступу – полягає в тому, що челенджер атакує лідера по всіх позиціях, по комплексу маркетингових засобів в цілому.

Стратегія флангового наступу – має значно менший ризик і тому частіше застосовується в практичній діяльності. ЇЇ суть полягає в тому, щоб сконцентрувати зусилля на слабких сторонах конкурентів.

Стратегія обхідного наступу – як і стратегія флангового наступу передбачає «використання» слабких сторін конкурента. На відміну від флангового наступу, обхідний наступ відрізняється широкими масштабами і має на меті не тільки підірвати, а й зламати певні позиції конкурента.

Основу будь-якого різновиду стратегії наступу челенджера становить стратегія диференціації, тобто пошук і впровадження челенджером певної конкурентної переваги, якою може бути:

нижча, ніж у конкурента ціна;

використання комбінації «ціна-якість»;

застосування широкого асортименту різновидів товарів;

краще сервісне обслуговування;

зниження виробничих витрат.

2. Аналіз маркетингових стратегій підприємства на прикладі ТОВ «Укрпромбанк»

2.1 Загальна характеристика діяльності ТОВ «Укрпромбанк»

Укрпромбанк створено у 1989 році. За 18 років успішної діяльності Укрпромбанку на фінансовому ринку України професіоналізм та досвід керівництва і всього колективу підтверджувався, зміцнювався й удосконалювався на шляху до визначення і реалізації майбутніх перспектив.

Протягом 2003–2007 років Укрпромбанк розбудував мережу філій та відділень, що складається з 281 точки продажів. На сьогодні банк здійснює інвестиції у енергетичну, сільськогосподарську, нафтопереробну, транспортну, харчову, будівельну, машинобудівельну та інші галузі народного господарства.

1. Філософія банку [68].

Укрпромбанк – універсальний фінансовий інститут – з гідністю зберігає високий статус надійного та стабільного банку, який працює у рамках світових стандартів банківської справи.

2. Місія та стратегія [68].

Закріпити та посилити позиції на фінансовому ринку, постійно впроваджуючи нові банківські продукти та технології.

3. Стратегічні пріоритети [68]:

– гідний рівень обслуговування клієнтів за рахунок збільшення кількісних та якісних показників, які, у свою чергу, базуються на інфраструктурній складовій (розгалужена регіональна мережа, ефективний менеджмент, що робить банк більш чутливим до потреб ринку), технологічній (розробка та впровадження нових продуктів) і фінансовій (збільшення статутного фонду);

– найбільш щільна територіальна присутність банку в Україні. Всі установи мережі філій мають бути універсальними, тобто повинні надавати найбільш широкий спектр послуг.

4. Цілі та задачі [68]:

– збільшення прибутку банку;

– підтримка духу продажів – забезпечення високого рівня конкурентоспроможності банку;

– використання сучасних технологій – надання гарантовано якісного банківського обслуговування;

– політика відкритості і прозорості для клієнтів банку.

Стратегічною метою діяльності банку є збільшення ринкової вартості банку шляхом підвищення його іміджу, конкурентоспроможності, впізнаваності бренду та підвищення ефективності діяльності, вихід на якісно новий рівень обслуговування клієнтів, досягнення банком обсягів діяльності, які дозволять йому ввійти до першої п'ятірки найбільших банків України у відповідності до розподілу Національного банку України.

До кінця 2009 року банком планується досягнути 4% частки банківського ринку України.

Для того, щоб реалізувати цю мету, Укрпромбанк планує успішно вирішити наступні задачі [68]:

1) входження до складу 5 найбільших банків України за всіма показниками, що розраховуються Асоціацією українських банків;

2) розширення та розвиток власної регіональної мережі, регіональна диверсифікація, шляхом відкриття нових філій та безбалансових відділень у різноманітних регіонах України;

3) розширення клієнтської бази, активний пошук нових позичальників, залучення корпоративних клієнтів, розширення операцій з фізичними особами;

4) розширення ринкової ніші шляхом впровадження нових видів діяльності, надання широкого спектру сучасних банківських послуг, розробка та впровадження нових банківських продуктів з використанням інформаційних технологій високої якості;

5) розширення операцій з пластиковими картками міжнародних платіжних систем, створення розгалуженої мережі банкоматів по всій території України.

Досягнення поставлених цілей вирішується банком за допомогою наступних принципів [68]:

1) впровадження нових ефективних методів роботи з клієнтами та підвищення якості їх обслуговування;

2) ефективне використання та розміщення наявних ресурсів, у тому числі залучених та запозичених;

3) постійне підвищення професіоналізму та компетентності персоналу банку, активна кадрова робота з підбору нових спеціалістів з ринковим типом мислення, новаторським хистом;

4) виважений фінансовий менеджмент при формуванні та управлінні структурою активів та пасивів, ефективне управління співвідношенням окремих джерел та видів зобов’язань, формування оптимальної структури балансу; підвищення платоспроможності та зміцнення фінансової стійкості банку;

5) диверсифікація діяльності за різними напрямами з метою зниження рівня банківських ризиків;

6) виважена цінова (тарифна) політика при просуванні банківських продуктів та послуг на ринок;

7) здійснення діяльності у відповідності до чинного законодавства, сумлінне дотримання та виконання вимог Національного банку України та укладених договорів з метою підвищення іміджу банку, зміцнення довіри з боку населення та партнерів.

Довіру до банку виявила держава. З 2003 р. Укрпромбанк – уповноважений банк Пенсійного фонду України з виплати пенсій, з 2005 – залучений до касового обслуговування з оплати готівкою чеків Держказначейства.

У 2005 р. Укрпромбанк також здобув перемогу в конкурсах, а саме: в конкурсі Міністерства фінансів України з відбору уповноважених банків для виплати зарплат та соціальної допомоги бюджетним організаціям, у конкурсі Державного Фонду сприяння розвитку молодіжного житлового будівництва серед банківських установ щодо часткової компенсації відсоткової ставки кредитів комерційних банків молодим сім'ям та одиноким молодим громадянам на будівництво (реконструкцію) та придбання житла, а також одержав статус агента Фонду гарантування вкладів фізичних осіб з виплат гарантованих сум відшкодування вкладникам банків у випадку їх ліквідації.

Укрпромбанк став переможцем [68]:

– рейтингу видавничого дому «Галицькі контракти» «ТОП-100» у 2004 році;

– рейтингу ділового щотижневика «ІнвестГазета» «ТОП-100. Кращі компанії України. Найдинамічніші компанії України» у 2004 році;

– рейтингу ділового щотижневика «ІнвестГазета» «ТОП-100. Кращі компанії фінансового сектора» у 2005–2007 роках;

– рейтингу видавничого дому «Галицькі контракти» та «Української Рейтингової Агенції» «Гвардія брендів» у 2005–2007 роках.

У 2005 р. Укрпромбанк став Лауреатом Національної Програми «Український Фінансовий Олімп» та одержав однойменну Премію в номінації «За реалізацію зразкової стратегії з розвитку сучасної банківської установи».

У 2007 р. Укрпромбанк увійшов до рейтингу 500 найдорожчих корпорацій України та отримав диплом Всеукраїнської рейтингової програми Гвардія Корпорацій 2007 «За розвиток економіки».

У 2007 р. Укрпромбанк посів І місце у Всеукраїнській програмі «Роботодавці України» у номінації «Компанії з чисельністю робітників від 3001 до 5000 осіб».

У грудні 2007 року Укрпромбанк отримав звання «Кращий банк – 2007» за підсумками річного дослідження послуг банків журналом «Личный счет».

Рейтинги B2/Not Prime/E+/A3.ua присвоені рейтинговим агентством Moody's, прогноз стабільний. Рейтинги ua.A за національною шкалою присвоєні національною компанією Кредит-рейтинг, прогноз стабільний.

Ліцензія НБУ №67 від 13.12.2001 р.

Свідоцтво учасника Фонду гарантування вкладів фізичних осіб №30, дата реєстрації 02.09.1999 р., реєстраційний №033.

Ліцензія серії АВ №020597 на здійснення професійної діяльності на ринку цінних паперів: діяльність по випуску та обігу цінних паперів, депозитарна діяльність зберігача цінних паперів, діяльність щодо ведення реєстру власників іменних цінних паперів. Ліцензія була видана ТОВ «Укрпромбанк» Державною комісією з цінних паперів та фондового ринку 03.03.2006 на період з 20.10.2004 по 20.10.2009.

Банк є повноправним членом Першої фондової торгової системи, принциповим членом Міжнародної платіжної системи MasterCard International та принциповим членом Міжнародної платіжної системи Visa International.

Банк є корпоративним членом УкрСВІФТ та міжнародної організації S.W.I.F.T/ SCRL. Банк є членом Національної системи масових електронних платежів (НСМЕП) з виконанням функції емітента та еквайра.

На даний момент мережа філій Укрпромбанку складається з 275 філій та відділень; кількість банкоматів – 455, кількість банківських терміналів – 426; кількість торговельних терміналів – 727. Укрпромбанк входить у першу групу банків по рейтингу НБУ (найбільші банки).

Повна назва банку: Товариство з обмеженою відповідальністю «Український промисловий банк». Адреса банку: 01133, м. Київ, б-р Лесі Українки, 26. Організаційно-правова форма банку: товариство з обмеженою відповідальністю.

Найбільші частки в статутному капіталі банку належать [71]:

– ТОВ «АВС» (34%);

– ТОВ «Укрпромсервіс» (34%);

– ТОВ «КБ Нафтовий» (32%).

Керівництво ТОВ «Укрпромбанк» не має часток (паїв) у статутному капіталі банку.

Відповідно Статуту ТОВ «Укрпромбанк», затвердженого Загальними зборами Учасників ТОВ «Укрпромбанк», банк з усіма своїми філіями, представництвами та відділеннями є єдиною системою [71].

Розвинена філійна мережа забезпечує доступність банку для клієнтів, можливість оперативного перерозподілу ресурсів, комплексного обслуговування системних клієнтів у всіх регіонах України. Станом на 01 січня 2007 року мережа операційних точок ТОВ «Укрпромбанк» складається з Головного банку, 26 філій і 224 відділень представлених у всіх областях України та в Автономній республіці Крим [68].

Протягом 2006 року ТОВ «Укрпромбанк», маючі філії та відділення у всіх обласних центрах, продовжував нарощувати свою присутність по всіх регіонах України шляхом відкриття відділень у місцях обласного та районних підпорядкувань. Взагалі за 2006 рік було відкрито 32 нових відділення у наступних населених пунктах: Енергодар, Полтава, Ковель, Одеса, Баличі, Лубни, Дніпропетровськ, Нікополь, Дніпродзержинськ, Северодонецьк, Чернівці, Запоріжжя, Макіївка, Виноградове, Київ, Кременчук, Миргород, Бахчисарай, Євпаторія, Соломоново, Івано-Франківськ, Черкаси, Хуст, Харків, Олександрія.

Стратегія розвитку регіональної присутності банку передбачає відкриття біля 100 відділень в 2007 році. Подальші плани нарощування присутності банку по всій території України спрямовано на реалізацію стратегічної мети – забезпечення умов розвитку банку, як стабільного фінансового інституту. Банк буде спрямований на зміцнення позицій першокласного великого банку України, який є здатним працювати відповідно до міжнародних стандартів банківської діяльності.

Структура й мережа банку будуються за принципом централізації з вертикальним підпорядкуванням.

До структури банку входять [68]:

Головний банк;

філії банку;

відділення на балансі Головного банку та філій.

Управління банком ґрунтується на принципах та правових засадах корпоративного управління, яке спрямоване на повне забезпечення захисту інтересів вкладників банку та встановлення ефективного контролю за Правлінням, яке здійснює управління поточною діяльністю банку. Органами управління банку є Загальні збори Учасників, Спостережна Рада, Правління. Органом контролю банку є Ревізійна комісія та внутрішній аудит банку. Вищим органом управління банку є Загальні збори Учасників. Загальні збори Учасників здійснюють загальне керівництво діяльністю банку, визначають цілі та стратегію розвитку банку. Ревізійна комісія здійснює контроль за фінансово-господарською діяльністю банку. Формування, склад, повноваження Ревізійної комісії визначаються Статутом банку. Спостережна Рада обирається Загальними зборами Учасників із числа Учасників банку, або їх представників (склад та повноваження Спостережної Ради визначені Статутом банку та положенням про Спостережну Раду ТОВ «Укрпромбанк»). У банку створено службу внутрішнього аудиту, яка є органом контролю Спостережної Ради банку. Служба внутрішнього аудиту є відокремленим структурним підрозділом безпосередньо підпорядкованим Спостережній Раді, який діє на підставі положення про Службу. Правління банку є виконавчим органом, здійснює управління поточною діяльністю банку, формування фондів, необхідних для статутної діяльності, та несе відповідальність за ефективність його роботи згідно з принципами та порядком, встановленими Статутом банку, рішеннями Загальних зборів Учасників та Спостережної Ради банку. Голова Правління призначається Спостережною Радою банку (пункт 11.2.1. Статуту). Повноваження та відповідальність Голови Правління та членів Правління визначаються Статутом та Положенням про Правління ТОВ «Укрпромбанк».

У банку працюють постійно діючі комітети: Кредитний комітет, Комітет з управління активами та пасивами, Тарифний комітет, Технологічний комітет.

Напрямки банківської діяльності структурно розподілені щодо функціонального навантаження та підпорядковані безпосередньо членам Правління – Голові Правління, Заступникам Голови Правління, Головному бухгалтеру.

Голові Правління підпорядковуються Заступники Голови Правління (дев’ять штатних одиниць з визначеним кураторством напряму діяльності), Головний бухгалтер. Безпосередньо Голові Правління підпорядковані структурні підрозділи [68]:

Управління валютного контролю експортно-імпортних операцій

Відділ депозитарної діяльності та зберігання цінних паперів

Управління кредитного аналізу

Департамент по роботі з персоналом

Управління розвитку нових проектів

Відділ внутрішнього фінансового моніторингу (начальник відділу Член Правління)

Управління економіки та розвитку філійної мережі

Департамент іміджу та комунікацій

Відділ реєстраторської діяльності

Філійна мережа

Відділ цінних паперів

Казначейство

Корпоративним бізнесом банку керує заступник Голови Правління (Член Правління) з корпоративного бізнесу. У його підпорядкуванні знаходяться такі структурні підрозділи:

Департамент кредитування корпоративного бізнесу який складається з:

Департамент розвитку корпоративного бізнесу який складається з:

Управління контролю кредитної діяльності та операцій з майном

Управління методології та розвитку банківських продуктів корпоративного бізнесу,

які забезпечують:

Розвитком роздрібного бізнесу банку керує заступник Голови Правління (Член Правління), у підпорядкуванні якого знаходиться Департамент розвитку роздрібного бізнесу, Управління рейінжинірингу банківських технологій та Департамент товарних ринків.

Питання розвитку роздрібного кредитування покладені на Департамент розвитку роздрібного кредитування, який підпорядкований заступнику Голови Правління (Член Правління).

Задля забезпечення обслуговування продажу банківських продуктів (розрахунково-касове обслуговування, облік банківських операцій) та забезпечення виконання банківських операцій (перевезення, зберігання, інкасація грошових коштів, підкріплення банкоматів і т.д.), поточної операційної діяльності бізнес-одиниць Головного банку функціонують Департамент бухгалтерського обліку та звітності та Департамент інкасації та перевезення грошових коштів, підпорядковані Головному бухгалтеру (Член Правління).

Задля забезпечення обслуговування продажу банківських продуктів, які передбачають наявність платіжних карток у банку функціонує Департамент платіжних систем та управління які забезпечують інформаційно – технологічну підтримку у банку внутрішньобанківських технологій які підпорядковані заступнику Голови Правління (Член Правління).

Задля забезпечення юридичної підтримки банку, у банку функціонує Юридичний департамент, який підпорядковується Заступнику Голови Правління (Член Правління) з юридичних питань.

Фінансову підтримку банку забезпечує Заступник Голови Правління (Член Правління) з фінансових питань, якому підпорядковуються:

Управління методології фінансового планування, бюджетування та аналізу

Управління фінансового аналізу та ризиків

Інформаційно-аналітичне Управління

Фінансово-економічний департамент

Адміністративно-господарську підтримку забезпечує Заступник Голови Правління з адміністративних питань.

Забезпечення економічної, фінансової та внутрішньобанківської безпеки покладено на Заступника Голови Правління з питань безпеки, у підпорядкуванні якого знаходиться Служба безпеки.

Результати розрахунків рейтингової матриці позиціонування ТОВ «Укрпромбанк» в банківській системі України у 2004–2008 роках, основними характеристиками позиціонування враховувались наступні показники – (абсолютна величина, рейтингове місце, % частка в загальному обсягу по банківській системі України) – Додаток А [69]:

– Обсяг валюти активів балансу;

– Обсяг власного капіталу;

– Обсяг статутного капіталу;

Обсяг кредитно-інвестиційного портфеля;

Обсяг кредитів, наданих юридичним особам;

Обсяг кредитів, наданих фізичним особам;

– Обсяг поточних і строкових депозитів фізичних осіб;

– Обсяг поточних і строкових депозитів юридичних осіб;

– Обсяг балансового прибутку;

– Прибутковість (рентабельність ROE) статутного капіталу;

– Прибутковість (рентабельність ROA) активів балансу;

Як показали результати аналізу рейтингової матриці (табл. 2.1) у 2004–2008 році комерційний банк ТОВ «Укрпромбанк» закріплював конкурентні позиції претендента на участь в «20» лідерів банківської системи України, але по обсягам агрегатів валюти балансу за 4 роки при сильній конкуренції знизив рейтинг в середньому на 2–4 місця:

а) По обсягам валюти активів балансу при зростанні абсолютної величини з рівня 2 378,432 млн. грн. (2004) до рівня 12 667,247 млн. грн. (2008), тобто в 5,33 рази, рейтинг в БС України знизився з 10 до 15 місця;

б) Обсяг власного капіталу при зростанні абсолютної величини з рівня 608,609 млн. грн. (2004) до рівня 1 396,888 млн. грн. (2008), тобто в 2,29 рази, рейтинг в БС України знизився з 6 до 17 місця;

в) Обсяг статутного капіталу при зростанні абсолютної величини з рівня 590,0 млн. грн. (2004) до рівня 1 090,0 млн. грн. (2008), тобто в 1,847 рази, рейтинг в БС України знизився з 4 до 14 місця;

г) Обсяг кредитно-інвестиційного портфеля при зростанні абсолютної величини з рівня 2 042,47 млн. грн. (2004) до рівня 10 353,88 млн. грн. (2008), тобто в 5,07 рази, рейтинг в БС знизився з 10 до 15 місця;

д) Обсяг кредитів, наданих юридичним особам, при зростанні абсолютної величини з рівня 1 826,11 млн. грн. (2004) до рівня 7 815,8 млн. грн. (2008), тобто в 4,28 рази, рейтинг в БС знизився з 8 до 10 місця;

г) Обсяг кредитів, наданих фізичним особам, при зростанні абсолютної величини з рівня 173,2 млн. грн. (2004) до рівня 2 140,0 млн. грн. (2008), тобто в 12,31 рази, рейтинг в БС підвищився з 25 до 19 місця;

е) Обсяг поточних і строкових депозитів фізичних осіб при зростанні абсолютної величини з рівня 1 042,473 млн. грн. (2004) до рівня 6 817,129 млн. грн. (2008), тобто в 6,54 рази, рейтинг в БС знизився з 8 до 7 місця;

ж) Обсяг поточних і строкових депозитів юридичних осіб при зростанні абсолютної величини з рівня 458,178 млн. грн. (2004) до рівня 2 278,326 млн. грн. (2008), тобто в 4,97 рази, рейтинг в БС піднявся з 22 до 20 місця;

з) Обсяг балансового прибутку при зростанні абсолютної величини з рівня 12,75 млн. грн. (2004) до рівня 25,80 млн. грн. (2008), тобто в 2,02 рази, рейтинг в БС піднявся з 22 до 16 місця;

і) Прибутковість (рентабельність ROE) статутного капіталу при зростанні абсолютної величини з рівня 2,161% (2004) до рівня 9,47% (2008), тобто в 4,38 рази, рейтинг в БС піднявся з 112 до 54 місця;

к) Прибутковість (рентабельність ROA) активів балансу при зростанні абсолютної величини з рівня 0,536%(2004) до рівня 0,815%(2008), тобто в 1,52 рази, рейтинг в БС піднявся з 108 до 51 місця;

За рівнями рентабельності активів ROA та рентабельності статутного капіталу ROE у 2007–2008 роках ТОВ «Укрпромбанк» за класифікацією НБУ відноситься до низькорентабельних банків (ROA<1%, ROE<ринкової ставки депозитів на банківському ринку).

В Додатку Б приведені баланси та звіти про результати діяльності ТОВ «Укрпромбанк» у 2004–2008 роках [67], [68].

2.2 Аналіз внутрішнього середовища ТОВ «Укрпромбанк»

Характеристики внутрішнього середовища діяльності комерційного банку ТОВ «Укрпромбанк» представляються в вигляді комплекса наступних показників [15]:

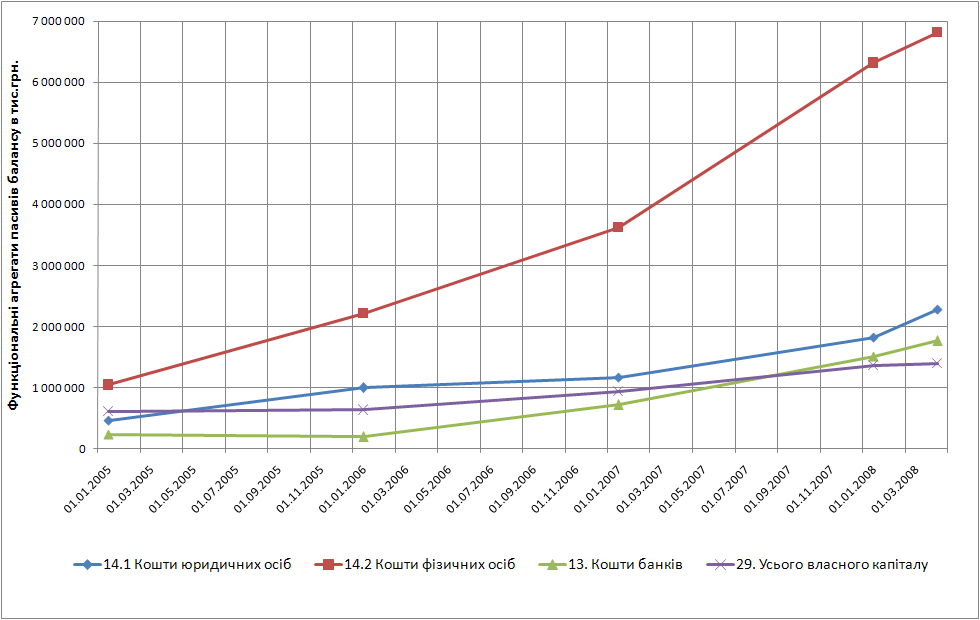

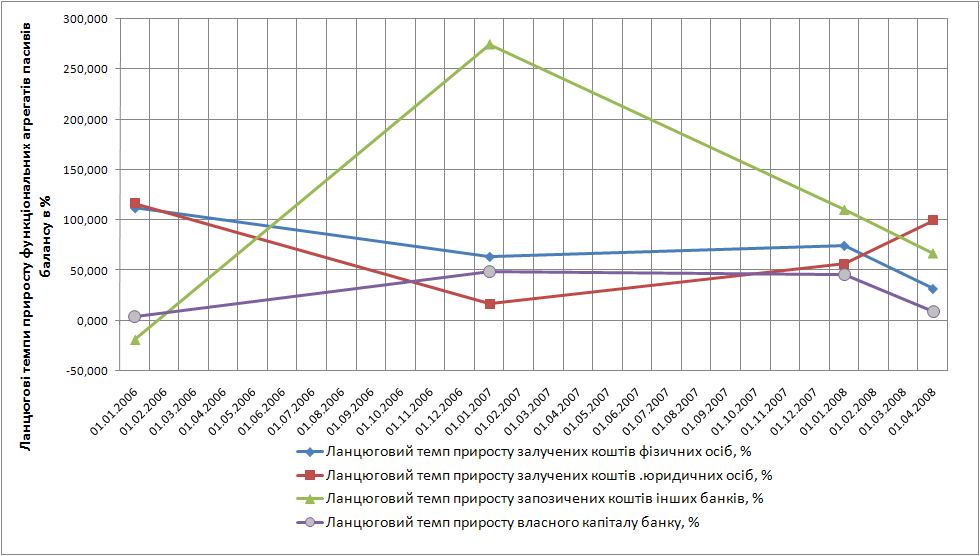

Динаміка росту обсягів основних агрегатів джерел пасивних ресурсів банківських операцій;

Динаміка внутрішньої структури основних агрегатів джерел пасивних ресурсів банківських операцій;

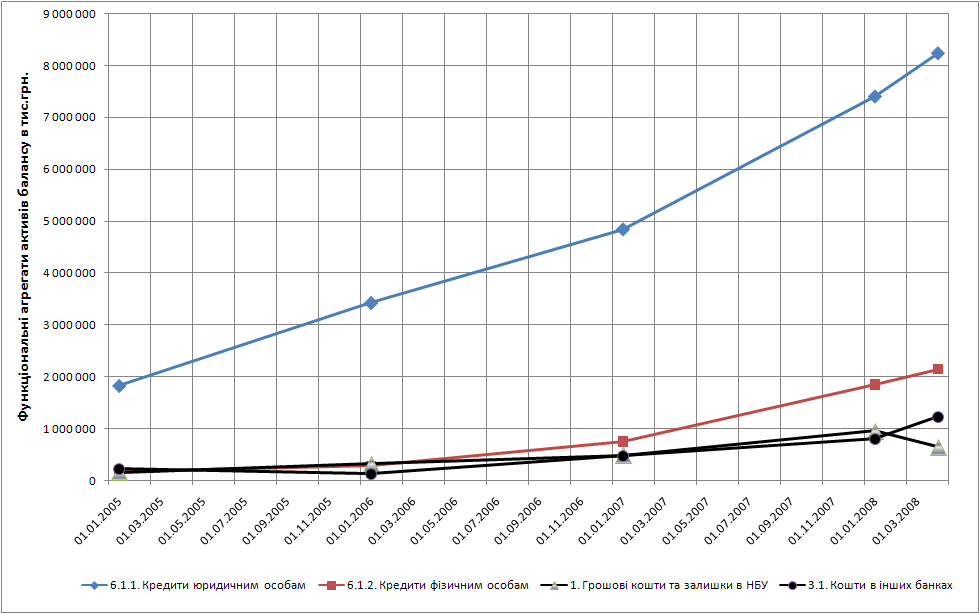

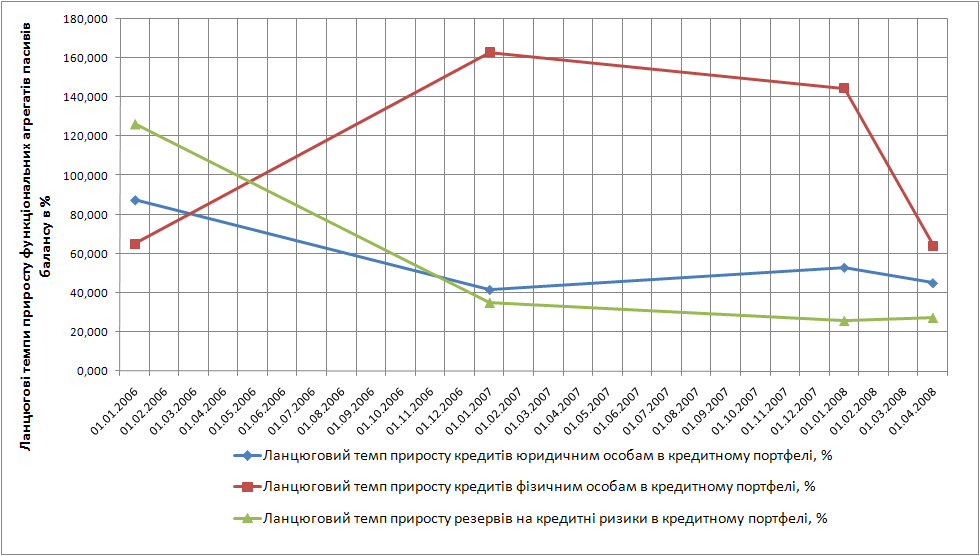

Динаміка росту обсягів основних агрегатів активних банківських операцій;

Динаміка внутрішньої структури основних агрегатів активних банківських операцій;

Динаміка та рівні рентабельності (прибутковості) активів банку ROA;

Динаміка та рівні рентабельності (прибутковості) статутного капіталу

банку ROE;

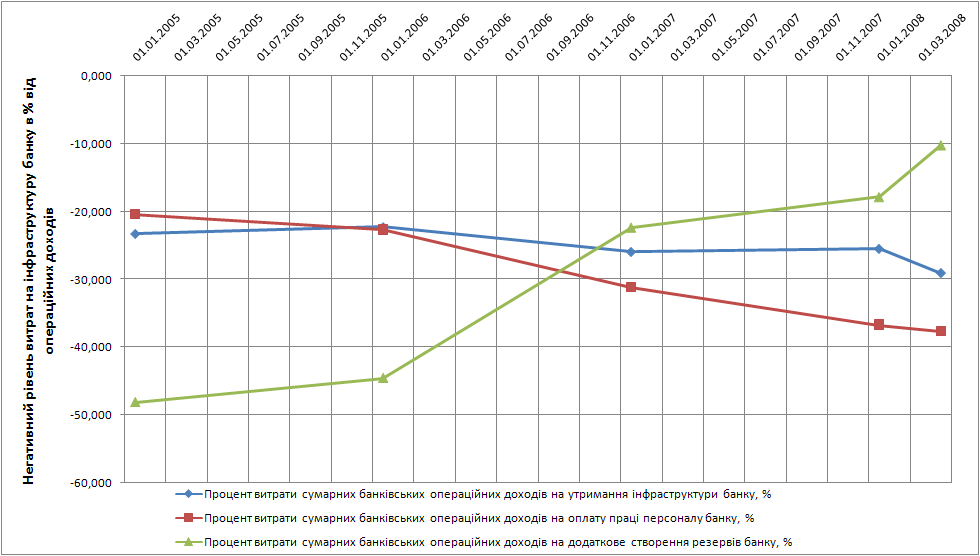

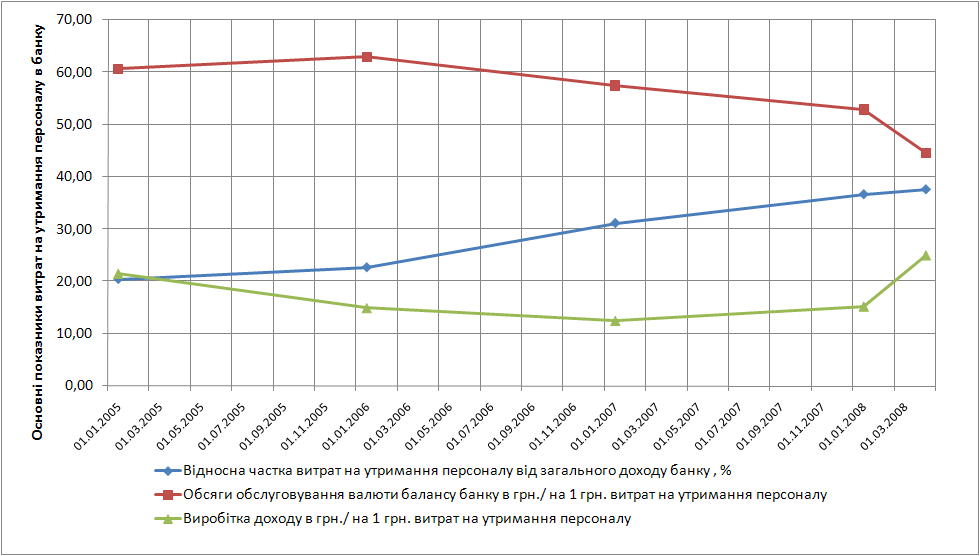

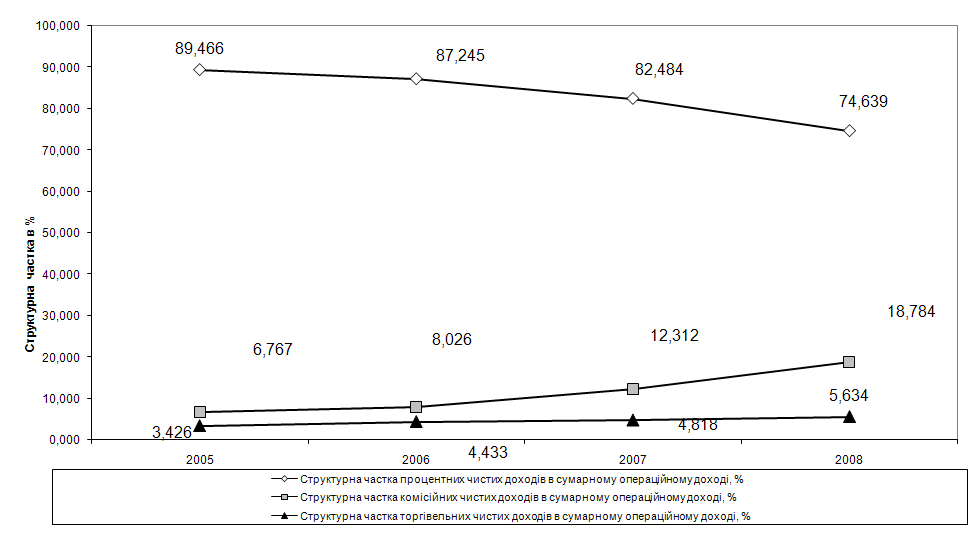

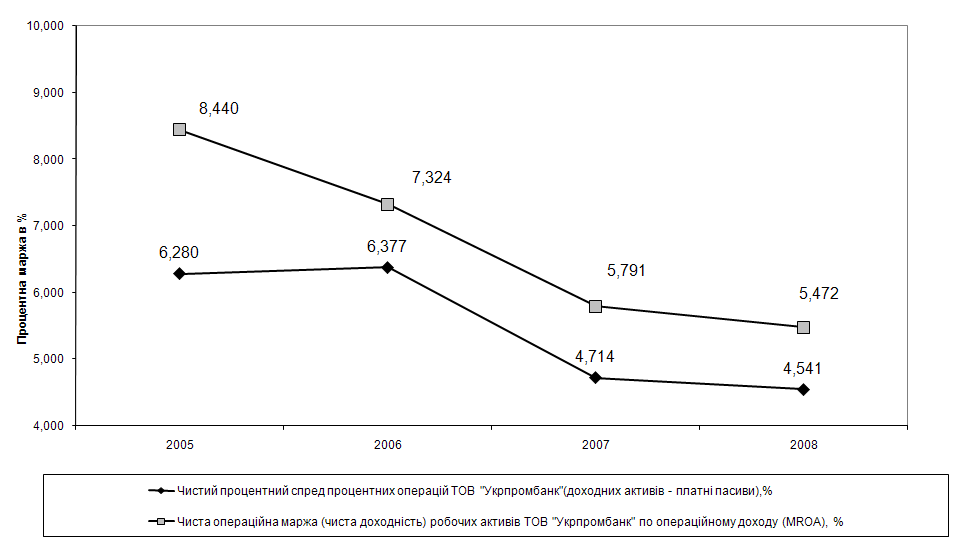

Динаміка структури витрат на функціонування інфраструктури банку;

На рис. 2.1 – 2.11 представлені графоаналітичні результати проведеного дослідження по результатам діяльності банку ТОВ «Укрпромбанк» при одночасному порівнянні результатів його діяльності з аналогічними характеристиками діяльності лідера банківської системи України – АКБ «Приватбанк» [69].

Рис. 2.1. Динаміка росту обсягів основних джерел пасивів балансу ТОВ «Укрпромбанк» у 2004–2008 роках

Рис. 2.2. Динаміка росту обсягів основних активів балансу ТОВ «Укрпромбанк» у 2004–2008 роках

Рис. 2.3. Динаміка темпів ланцюгового приросту обсягів основних джерел пасивів балансу ТОВ «Укрпромбанк» у 2004–2008 роках

Рис. 2.4. Динаміка темпів ланцюгового приросту обсягів основних активів балансу ТОВ «Укрпромбанк» у 2004–2008 роках

Рис. 2.5. Динаміка показників витрат на оплату праці персоналу та функціонування банку в ТОВ «Укрпромбанк» у 2004–2008 роках

Рис. 2.6. Динаміка показників витрат на оплату праці персоналу та ефективності трудовіддачі службовців в ТОВ «Укрпромбанк» у 2004–2008 роках

Рис. 2.7. Динаміка показників структури доходів в ТОВ «Укрпромбанк» у 2004–2008 роках

Рис. 2.8. Динаміка показників доходності процентних операцій в ТОВ «Укрпромбанк» у 2004–2008 роках

2.3 Аналіз зовнішнього середовища ТОВ «Укрпромбанк»

PEST – Аналіз – це інструмент, призначений для виявлення політичних (Policy), економічних (Economy), соціальних (Society) і технологічних (Technology) аспектів зовнішнього середовища, що можуть уплинути на стратегію компанії. Політика вивчається тому, що вона регулює владу, що у свою чергу визначає середовище компанії й одержання ключових ресурсів для її діяльності. Основна причина вивчення економіки це створення картини розподілу ресурсів на рівні держави, що є найважливішою умовою діяльності підприємства. Не менш важливі потреби-тельские переваги визначаються за допомогою соціального компонента PEST – Аналізу. Останнім фактором є технологічний компонент. Метою її дослідження прийнято вважати виявлення тенденцій у технологічному розвитку, що найчастіше є причинами змін і втрат ринку, а також появи нових продуктів [57].

Основні положення PEST – Аналізу:

– Стратегічний аналіз кожної з чотирьох зазначених компонентів повинний бути досить системним, тому що всі ці компоненти тісним і складним образом взаємозалежні;

– Не можна покладатися тільки на ці компоненти зовнішнього середовища, тому що реальне життя значно ширше і многообразнее;

– PEST – Аналіз не є загальним для всіх організацій, тому що для кожної з них існує свій особливий набір ключових факторів.

Добір базисних факторів проводиться шляхом застосування PEST-аналізу, що виділяє чотири основні групи факторів (аспекту), що визначають поводження досліджуваного об'єкта:

– Policy – політика;

– Economy – економіка;

– Society – суспільство (социокультурный аспект);

– Technology – технологія.

В матеріалах формування маркетингової стратегії підприємства треба врахувати елементи PEST-аналізу для України, а саме:

– купівельну спроможність населення;

– демографічну ситуацію та номінальна річна ємність ринку споживачів;

національні споживчі навички населення України;

В табл. 2.2 – 2.5 наведені основні дані, які характеризують демографічну ситуацію та купівельну спроможність населення України [72].

Як показує аналіз даних табл. 2.2 – 2.5:

на кожного працюючого в Україні приходиться 1 пенсіонер та 1 непрацюючий (діти та студенти);

рівень доходів населення до 2005 року – неприпустимо низький;

зростання рівня місячної заробітної плати у 2007 році до 250 доларів США у працюючих жителів та до 120–140 доларів США у пенсіонерів є суттєвим фактором для депозитної політики банківської системи (рис. 2.12);

Як показує макроаналіз економіки України – реальний ВВП країни у порівняльних цінах 1990 року за результатами 2007 року становить тільки 75% рівня 1990 року з врахуванням інфляційного дефлятора на рівні 10–15% на рік (рис. 2.13) [72].

В дипломній роботі проведений кореляційно – регресійний аналіз впливу факторних ознак на сумарні обсяги депозитів фізичних осіб в банківській системі України. В якості факторних ознак можуть бути використані статистичні дані за 2001–2007 роки (табл. 2.3 -2.6):

– середній рівень доходів на 1 жителя України, який є складною функцією від чисельності населення України, його структури (працездатний вік, пенсіонери, діти), мінімального законодавчого рівня заробітної плати, фактичного середнього рівня заробітної плати на 1 працюючого, фактичного середнього рівня пенсії на 1 пенсіонера;

– співвідношення рівня прожиткового мінімуму та середнього доходу на 1 жителя України, який показує рівень перевищення фактичним доходом соціально необхідного рівня доходів.

Таблиця 2.2. Макросегментування по віковому розподілу чисельності населення України у 1990–2007 роках [72]

|

|

Розподіл населення за віком на початок року, тис. осіб |

у тому числі у віці: |

||||

|

0–14 років |

15–24 років |

25–44 років |

45–64 років |

65 і понад років |

||

|

1990 |

51556,5 |

11084,2 |

6935,2 |

14513,2 |

12849,3 |

6174,6 |

|

1991 |

51623,5 |

11029,5 |

7002,9 |

14764,5 |

12497,5 |

6329,1 |

|

1992 |

51708,2 |

10951,4 |

7055,0 |

14879,3 |

12314,3 |

6508,2 |

|

1993 |

51870,4 |

10915,4 |

7118,7 |

15006,7 |

12139,3 |

6690,3 |

|

1994 |

51715,4 |

10767,7 |

7146,1 |

14973,0 |

11965,3 |

6863,3 |

|

1995 |

51300,4 |

10528,7 |

7159,6 |

14727,0 |

11924,0 |

6961,1 |

|

1996 |

50874,1 |

10246,0 |

7164,4 |

14578,3 |

11826,4 |

7059,0 |

|

1997 |

50400,0 |

9952,4 |

7131,7 |

14435,2 |

11827,9 |

7052,8 |

|

1998 |

49973,5 |

9624,5 |

7117,9 |

14325,9 |

11878,6 |

7026,6 |

|

1999 |

49544,8 |

9206,0 |

7202,0 |

14226,8 |

12008,4 |

6901,6 |

|

2000 |

49115,0 |

8781,0 |

7275,9 |

14092,2 |

12147,0 |

6818,9 |

|

2001 |

48663,6 |

8373,3 |

7325,5 |

13992,0 |

12128,8 |

6844,0 |

|

2002* |

48240,9 |

7949,9 |

7381,2 |

13851,5 |

12079,7 |

6978,6 |

|

2003 |

47823,1 |

7569,5 |

7457,8 |

13726,8 |

11875,5 |

7193,5 |

|

2004 |

47442,1 |

7246,3 |

7478,6 |

13590,9 |

11757,0 |

7369,3 |

|

2005 |

47100,5 |

6989,8 |

7455,7 |

13460,6 |

11687,2 |

7507,2 |

|

2006 |

46749,2 |

6764,7 |

7366,7 |

13342,8 |

11707,8 |

7567,2 |

|

2007 |

46465,7 |

6606,4 |

7266,8 |

13249,5 |

11739,9 |

7603,1 |

В якості результативної ознаки використовуємо сумарний обсяг депозитів в банківській системі України (табл. 2.4) за 2001–2007 роки.

На основі

наведених даних спостережень будуються

лінійна одновимірні Y=f(X1) та багатовимірні

Y=f (X1, X2, X3) регресійні моделі, яка встановлює

залежність доходності статутного

капіталу банку

від суми показників статей залученого

платного капіталу ресурсів

від суми показників статей залученого

платного капіталу ресурсів

,

(

,

( ,

n – кількість періодів, що розглядаються)

в і-тий період [26].

,

n – кількість періодів, що розглядаються)

в і-тий період [26].

Одновимірна лінійна регресійна модель представляється як:

,

(2.1)

,

(2.1)

де

– постійна складова доходу

– постійна складова доходу

(початок відліку);

(початок відліку);

– коефіцієнт

регресії;

– коефіцієнт

регресії;

–

відхилення фактичних значень доходу

–

відхилення фактичних значень доходу

від оцінки (математичного сподівання)

від оцінки (математичного сподівання)

середньої величини доходу в і-тий

період.

середньої величини доходу в і-тий

період.

Існують різні

способи оцінювання параметрів регресії.

Найпростішим, найуніверсальнішим є

метод найменших квадратів [26]. За цим

методом параметри визначаються виходячи

з умови, що найкраще наближення, яке

мають забезпечувати параметри регресії,

досягається, коли сума квадратів різниць

між фактичними значеннями доходу та

його оцінками є мінімальною, що можна

записати як

між фактичними значеннями доходу та

його оцінками є мінімальною, що можна

записати як

.

(2.2)

.

(2.2)

Відмітимо,

що залишкова варіація (3.2) є функціоналом

від параметрів регресійного рівняння:

від параметрів регресійного рівняння:

(2.3)

(2.3)

За методом

найменших квадратів параметри регресії

і

і

є розв’язком системи двох нормальних

рівнянь [26]:

є розв’язком системи двох нормальних

рівнянь [26]:

,

(2.4)

,

(2.4)

.

.

Розв’язок цієї системи має вигляд:

,

(2.5)

,

(2.5)

.

.

Середньоквадратична помилка регресії, знаходиться за формулою

,

(2.6)

,

(2.6)

Коефіцієнт детермінації для даної моделі

(2.7)

(2.7)

повинен дорівнювати:

>0,75

– сильний кореляційний зв'язок,

0,36>

>0,75

– сильний кореляційний зв'язок,

0,36> >0,75

– кореляційний зв’язок середньої

щільності;

>0,75

– кореляційний зв’язок середньої

щільності;

<0,36

– кореляційній зв’язок низької щільності

[26].

<0,36

– кореляційній зв’язок низької щільності

[26].

Результати кореляційно-регресійного аналізу, виконані побудовою трендових кривих, розрахованих з застосуванням програмного забезпечення пакету MICROSOFT EXCEL-2003. Як показують результати аналізу даних рис. 2.14 – 2.16, найкращий кореляційний зв’язок між рівнем річного доходу на 1 жителя України та обсягом депозитів в БС України є нелінійно-зростаючим високого рівня щільності, що може бути використане для прогнозування майбутнього потоку депозитів населення в банківську систему.

Звертає на себе увагу нелінійно зростаючий потік кредитів фізичним особам (рис. 2.16), приріст яких у 2007 році досяг 65% від приросту депозитів фізичних осіб в банківську систему, тобто банківська система змінює стратегію:

– з традиційної стратегії залучення депозитів населення та кредитування за рахунок цих коштів комерційних проектів юридичних осіб;

– до «прибуткової» стратегії залучення «дорогих» депозитів населення та кредитування за рахунок цих коштів споживчих проектів населення з підвищеними «прихованими» відсотками (страхування та ін.).

Результати аналізу конкуренції на ринку банківських послуг в Україні, наведені на графіках рис. 2.17 -2.28, характеризують загальний рівень конкуренції та конкурентну позицію ТОВ «Укрпромбанк» наступними показниками [67], [68], [69]:

По показнику питомої ваги обсягів активів за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.17:

в перших 20 банках БС України зосереджено 70,3% активів;

ринкова частка лідера – АКБ «Приватбанк» становить 9,91%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 2,07%;

По показнику питомої ваги обсягів зобов'язань за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.18:

в перших 20 банках БС України зосереджено 71,17% зобов’язань;

ринкова частка лідера – АКБ «Приватбанк» становить 9,93%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 2,10%;

По показнику питомої ваги обсягів власного капіталу за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.19:

в перших 20 банках БС України зосереджено 64,1% власного капіталу;

ринкова частка лідера – АКБ «Приватбанк» становить 9,74%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,88%;

По показнику питомої ваги обсягів депозитів юридичних осіб за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.20:

в перших 20 банках БС України зосереджено 68,48% депозитів юридичних осіб;

ринкова частка лідера – АКБ «Приватбанк» становить 10,273%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,438%;

По показнику питомої ваги обсягів депозитів фізичних осіб за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.21:

в перших 20 банках БС України зосереджено 75,45% депозитів фізичних осіб;

ринкова частка лідера – АКБ «Приватбанк» становить 15,175%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 4,07%;

По показнику питомої ваги обсягів міжбанківських кредитів за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.22:

в перших 20 банках БС України зосереджено 59,44% міжбанківських кредитів;

ринкова частка лідера – АКБ «Приватбанк» становить 9,27%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 0,79%;

По показнику питомої ваги обсягів кредитів, наданих юридичним особам, за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.23:

в перших 20 банках БС України зосереджено 70,68% кредитів, наданих юридичним особам;

ринкова частка лідера – АКБ «Приватбанк» становить 9,60%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 2,92%;

По показнику питомої ваги обсягів кредитів, наданих фізичним особам, за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.24:

в перших 20 банках БС України зосереджено 76,45% кредитів, наданих фізичним особам;

ринкова частка лідера – АКБ «Приватбанк» становить 12,60%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,24%;

По показнику питомої ваги обсягів коштів, вкладених в цінні папери, за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.25:

в перших 20 банках БС України зосереджено 64,59% коштів, вкладених в цінні папери;

ринкова частка лідера – АКБ «Приватбанк» становить 4,11%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 0,04%;

По показнику питомої ваги обсягів обсягів фінансового результату – прибутку за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) – рис. 2.26:

в перших 20 банках БС України зосереджено 80,63% обсягів фінансового результату – прибутку;

ринкова частка лідера – АКБ «Приватбанк» становить 18,28%;

ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,33%;

Оцінка конкурентної позиції ТОВ «Укрпромбанк» по показнику рентабельності статутного капіталу банку ROE та рентабельності активів ROA за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу), наведена на графіках рис. 2.27 -2.28, показує:

середній рівень рентабельності активів ROA перших 20 банках БС України становить 2,02%;

рівень рентабельності активів лідера – АКБ «Приватбанк» становить 2,3%;

рівень рентабельності активів досліджуваного ТОВ «Укрпромбанк» становить 0,8%;

середній рівень рентабельності в перших 20 банках БС України становить 38,3%;

рівень рентабельності статутного капітала – АКБ «Приватбанк» становить 33,6%;

рівень рентабельності статутного капіталу досліджуваного ТОВ «Укрпромбанк» становить 9,5%;

2.4 Аналіз маркетингової стратегії банку

Аналіз маркетингової стратегії банку на ринку залучення депозитів показують, що банк максимально використовує привабливі для клієнтів умови депозитів, максимально диференціюючи депозитні продукти за рахунок особливих умов.

Так, для строкового ощадного вкладу:

а) Для вкладу – «Перша ластівка» – в Київському регіоні – вклад на строк 1 міс. – без права поповнення. Поповнення за вкладом на строк 3 міс. здійснюється протягом 45 днів. Мінімальна сума поповнення – 500 грн. В інших регіонах України – вклад без права поповнення. В індивідуальних випадках може розглядатись можливість зміни умов щодо поповнення вкладу

б) Для вкладу «Впевненість» – поповнення за вкладом здійснюється протягом 550 дн. Мінімальна сума поповнення – 2000 грн.

в) Для вкладу «Пенсійний» – поповнення за вкладами: на 13 міс. – 195 дн.; на 24 міс. та на 36 міс. – поповнення протягом усього строку дії вкладу. Мінімальна сума поповнення – 100 грн.; максимальна сума поповнення – не більше 2 000 грн. за календарний місяць.

г) Для вкладів «Універсал» «Постійний вкладник» – щомісячна виплата відсотків на платіжну картку, яка безплатно емітується для вкладника

д) для вклада «Капітал» – поповнення за вкладами: на 13 міс. протягом 200 дн.; на 24 міс. – 370 дн.; на 36 міс. – 550 дн.; Мінімальна сума поповнення – 500 грн.;

е) при достроковому розриві депозитного договору:

– При достроковому поверненні вкладів (за винятком вкладу «Впевненість»), що оформлені на строк 33 дні, 91 день та 183 дні, процентна ставка встановлюється 2% річних за фактичний строк перебування грошових коштів на депозитному рахунку, на строк 390 дні – 4% річних, на строк 730 дні, 1095 дні – 7% річних;

– При достроковому поверненні вкладу «Впевненість» процентна ставка встановлюється в залежності від фактичної кількості днів знаходження вкладу на депозитному рахунку: до 32 дн. включно – 2% річних; від 33 до 90 дн. включно – 14,0% річних; від 91 до 183 дн. включно – 14,5% річних; від 184 до 1094 дн. включно – 17,0% річних

– При достроковому поверненні вкладів, майнові права за якими передані в забезпечення по кредитах, отриманих в ТОВ «Укрпромбанк» перерахування процентів за фактичний строк перебування грошових коштів на депозитному рахунку не здійснюється при дотриманні наступних вимог:

1) термін повернення Кредиту наступив, та сума Кредиту за «Кредитним договором», складає 80% (вісімдесят) процентів або більше від суми Вкладу, що буде достроково повернутий;

2) до настання «Дати повернення» Вкладу залишилось не більше ніж три календарні місяці

– При достроковому поверненні вкладів з метою їх переоформлення на новий строк для передачі майнових прав за ними в забезпечення по кредитах, що отримуються в ТОВ «Укрпромбанк», перерахування процентів за фактичний строк перебування грошових коштів на депозитному рахунку не здійснюється

– При достроковому поверненні вкладів (в тому числі тих, що були оформлені раніше), перерахування процентів за фактичний строк перебування грошових коштів на депозитному рахунку не здійснюється за умови, якщо грошові кошти за вкладом будуть спрямовані на сплату першого внеску за кредитом в ТОВ «Укрпромбанк»

– При достроковому поверненні вкладів (в тому числі тих, що були оформлені раніше), перерахування процентів за фактичний строк перебування грошових коштів на депозитному рахунку не здійснюється при одночасному оформленні клієнтом нового вкладу в доларах США або євро на суму що дорівнює або більше суми вкладу, що повертається достроково та на строк, що не менше строку вкладу, що повертається достроково

Таблиця 2.6. Ставки депозитних вкладів фізосіб (національна валюта) в ТОВ «Укрпромбанк» станом на 05.05.2008 [68]

|

Назва вкладу |

Сума вкладу(UAH) |

1 міс |

3 міс |

6 міс |

13 міс |

24 міс |

36 міс |

|

Перша ластівка |

від 1000 |

12.0 |

16.0 |

0.0 |

0.0 |

0.0 |

0.0 |

|

Впевненість |

від 5000 |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

17.5 |

|

Ко-бренд-Cтимул** |

від 30000*** |

0.0 |

0.0 |

0.0 |

17.2 |

17.4 |

17.4 |

|

Постійний вкладник* |

від 500 |

0.0 |

0.0 |

14.3 |

17.2 |

17.4 |

17.4 |

|

Універcальний |

від 500 |

0.0 |

0.0 |

0.0 |

17.0 |

17.2 |

17.2 |

|

Пенсійний (для одержувачів пенсії та грошової допомоги через Укрпромбанк) |

від 500 |

0.0 |

0.0 |

0.0 |

17.1 |

17.3 |

17.3 |

|

Капітал |

від 5000 |

0.0 |

0.0 |

0.0 |