Аналіз діяльності банку ВАТ "Райффайзен Банк Аваль"

Курсова робота

Аналіз діяльності банку ВАТ «Райффайзен Банк Аваль»

Зміст

Розділ 1. Економічні основи банківської діяльності. Організація економічного аналізу діяльності банку

1.1 Місце і роль банку в системі ринкової інфраструктури

1.2 Інформаційна база аналізу діяльності банку

Розділ 2. Управління ресурсами банку

2.1 Управління капіталом у банку

2.2 Формування ресурсів банку з депозитних та недепозитних джерел

Розділ 3. Розміщення ресурсів в активи банку та управління ними

3.1 Управління кредитним портфелем банку

3.2 Управління інвестиційним портфелем банку

Розділ 4. Узагальнююча оцінка фінансового стану банку

4.1 Оцінка ефективності діяльності банку

4.2 Оцінка фінансової стійкості банку

Додатки

Розділ 1. Економічні основи банківської діяльності. Організація економічного аналізу діяльності банку

1.1 Місце і роль банку в системі ринкової інфраструктури

«Райффайзен Банк Аваль» засновано 3 березня 1992 року у вигляді відкритого акціонерного товариства і зареєстровано рішенням Правління Національного банку України за №94 від 27 березня 1992 року.

Юридична та фактична адреса банку: 01011, м. Київ, вул. Лєскова, 9.

Райффайзен Інтернешнл Банк Холдінг АГ (Raiffeisen International Bank-Holding AG) завершив операцію з придбання банку "Аваль", другого за величиною банку в Україні, 20 жовтня 2005 року.

Організаційно-правова форма банку - відкрите акціонерне товариство.

Материнським банком Райффайзен банку Аваль є АТ Райффайзен Центральбанк Естеррайх Акцієнгезельшафт.

У жовтні 2005 року Райффайзен Інтернаціональ Банк - Холдинг АГ, що входить до складу провідної австрійської банківської групи, придбав контрольний пакет акцій банку «Аваль» (93,5%).

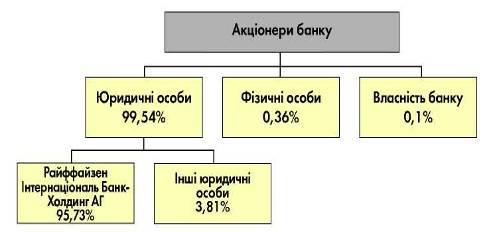

Загальні збори акціонерів від 1 1 серпня 2006 року затвердили результати підписки на акції банку 22-ї емісії загальним обсягом біля 600 млн. грн., яка 22 грудня цього ж року була зареєстрована Державною комісією з цінних паперів та фондового ринку. Всього банком було випущено майже 2 1 млрд. акцій номінальною вартістю 0,1 0 грн. Фізичним особам належало 0,36 % акцій, юридичним особам - 99,54%.

Структура акціонерів банку станом на кінець 2007 року наведено на рис.1.1.

Рис.1.1.Структура акціонерів банку

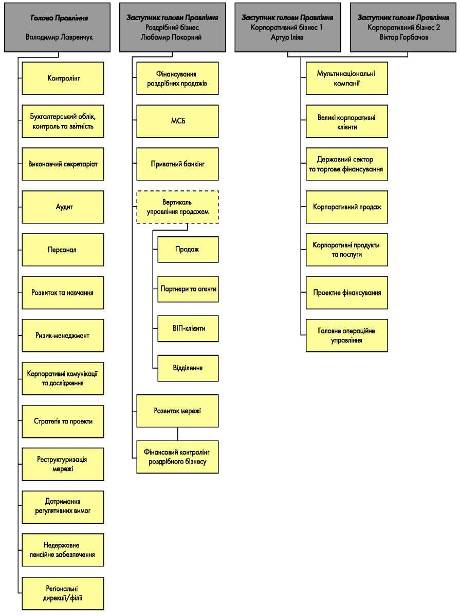

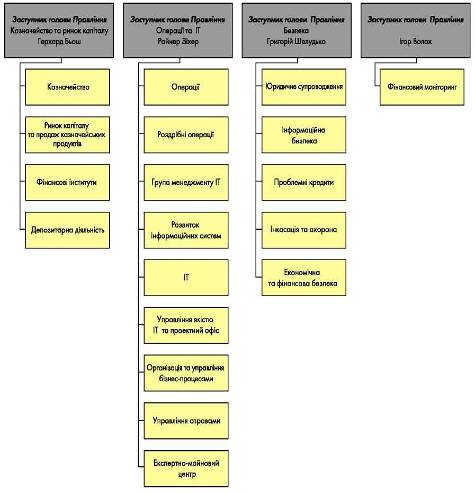

Організаційна модель банку складається з 25 Департаментів, 14 самостійних Управлінь і відділів, Казначейства, групи менеджменту інформаційних технологій, виконавчого секретаріату, групи регіонального менеджменту, служби з питань недержавного пенсійного забезпечення, експертно-майнового центру.

Банк має ефективну структуру управління, побудовану на чіткому розподілі на бізнес - лінії (корпоративний бізнес, роздрібний бізнес, малий та середній бізнес, казначейство та підрозділ з надання послуг фінансовим інститутам) та вертикалі підтримки (інформаційні технології та операційна підтримка, контролінг, безпека та інші), які створені на рівні Центрального офісу та обласних дирекцій банку. «Райффайзен Банк Аваль» має чітке розмежування функцій фронт - офісу та бек - офісу, що підвищує якість обслуговування клієнтів та сприяє зменшенню ризиків. Організаційна структура банку постійно вдосконалюється з тим, аби й надалі забезпечувати швидке прийняття рішень, оптимізувати витрати та поліпшити якість обслуговування клієнтів по всій Україні. Схема організаційної структури банку наведено в додатку А.

Загальнонаціональна мережа «Райффайзен Банк Аваль» включає 1 377 структурних підрозділів, розташованих у великих містах, обласних та районних центрах, містах обласного підпорядкування та окремих селах у всіх регіонах України. Переважна більшість із них є повнофункціональними відділеннями, що надають приватним та корпоративним клієнтам повний перелік стандартних та новітніх банківських послуг на найвищому рівні.

Високоякісне оперативне обслуговування клієнтів по всій Україні забезпечується власними мережами наземного цифрового та супутникового зв′язку, системою електронного обігу, використанням новітніх банківських та інформаційних технологій у бізнес-процесах Банку. На стадії впровадження знаходиться інтегрована система роздрібного бізнесу на основі програмного комплексу Bankmaster RS.

Банк здійснює свою діяльність в межах наданих Національним банком ліцензій та дозволів і надає клієнтам великий спектр банківських послуг. Види діяльності, які здійснює банк відповідають Статуту банку. Предметом діяльності Банку є виконання банківських та інших операцій, згідно з наданими Національним банком України ліцензіями та дозволами.

Стратегічна мета Банку - вийти на якісно новий рівень обслуговування клієнтів, бути гідним фінансовим інститутом на міжнародному рівні.

Основною метою діяльності банку є одержання прибутку в інтересах Банку та його акціонерів.

«Райффайзен Банк Аваль» розвивається як роздрібний універсальний банк з потужною корпоративною вертикаллю, здатною ефективно обслуговувати підприємства великого, малого та середнього бізнесу.

Сьогодні «Райффайзен Банк Аваль» є провідним в Україні банком, що пропонує приватним клієнтам максимально повний перелік банківських послуг, зокрема споживче кредитування (у тому числі за спеціальними програмами - товари у розстрочку, автомобілі у кредит), грошові перекази у національній та іноземних валютах з відкриттям і без відкриття рахунку, розміщення коштів на депозитних рахунках, повний набір сучасних платіжних інструментів - пластикові картки міжнародних систем Europay International і Visa International.

Для корпоративних клієнтів «Райффайзен Банк Аваль» пропонує максимально повний перелік банківських послуг, зокрема розрахунково-касове обслуговування, кредитування з внутрішніх ресурсів Банку й у рамках кредитних ліній міжнародних організацій, усі види документарних операцій, депозити, корпоративні та зарплатні платіжні картки, послуги електронними каналами зв′язку.

Банкам-партнерам «Райффайзен Банк Аваль» пропонує понад 300 видів послуг, серед яких ведення рахунків у ВКВ і ОКВ, здійснення платежів, документарні операції, торгове фінансування, операції з платіжними картками, юридичні, консультаційні послуги.

Станом на 1 січня 2008 року

Клієнтська база складає: - 5 146 тис. клієнтів,

В тому числі:

Юридичних осіб - 243 тис.клієнтів

Фізичних осіб - 4 903 тис. клієнтів

Сьогодні «Райффайзен Банк Аваль» проводить активну політику в галузі кореспондентських відносин як за банками України, так і з банками країн близького і далекого зарубіжжя. Ця політика ґрунтується на принципі взаємовигідного співробітництва з банками резидентами та нерезидентами.

Однією з основних послуг банкам-кореспондентам є відкриття і ведення мультивалютних кореспондентських рахунків. Співробітництво у цій галузі дає можливість банкам використовувати переваги унікальної багатофункціональної розрахункової системи банку для прискореного здійснення розрахунків, а також для реалізації різноманітних проектів, що забезпечують великий обсяг платежів зі структурними підрозділами «Райффайзен Банк Аваль».

«Райффайзен Банк Аваль» активно працює на міжбанківському ринку і має кореспондентські рахунки ностро у 24 найбільших банках Європи й Америки, а також у 13 банках країн СНД та Балтії.

Таблиця 1.1

Операції на міжбанківському ринку за 2007 рік

(тис.од.валют)

|

Валюта |

Кредити розміщені |

Кредити залучені |

Депозити розміщені |

Депозити залучені |

|

Гривня |

9 317 685 |

9 189 565 |

1 151 393 |

93 000 |

|

Євро |

1 037 438 |

891 033 |

- |

- |

|

Долари США |

3 889 640 |

14 458 585 |

1 629 046 |

9 346 |

|

Рос. рублі |

853 500 |

- |

- |

- |

До сегменту корпоративних клієнтів, в основному, входять компанії з річним оборотом, принаймні, 5 млн.євро. Крім цього, цей сегмент містить менші компанії, що фокусуються на проектному або торговому фінансуванні, включені до нього з огляду на природу їхнього бізнесу. До сегменту корпоративних клієнтів входять також державні та напівдержавні підприємства, фінансові заклади і громадські організацій.

Корпоративним клієнтам надається ціла низка банківських та фінансових продуктів та послуг, включаючи такі основні продукти:

кредити - стандартні кредитні продукти, включаючи позики для поповнення обігових коштів та інвестиційне фінансування, а також відновлювальні кредити і кредитні продукти, гарантовані урядами або міжнародними фінансовими закладами;

торгове фінансування - продукти з торгового фінансування включають в себе кредити на імпортні

та експортні операції. Крім цього, ми пропонуємо різного роду гарантії, в тому числі тендерні гарантії,

гарантії повернення авансу, гарантія належного виконання контракту та гарантії виконання гарантійних зобов′язань;

депозити і інвестиційні продукти - це вклади до запитання, строкові вклади і депозитні сертифікати. Крім цього, ми пропонуємо клієнтам інвестиційні продукти, в тому числі послуги з управління портфелем;

послуги зі здійснення платежів/обслуговування рахунку - включають в себе перекази та виплати коштів, постійні платіжні доручення, безакцептне списання та виплати за чеками;

казначейство - корпоративним клієнтам пропонується низка послуг щодо валютообмінних операцій та трансакцій на грошовому ринку. До цих продуктів відносяться спотові та форвардні форексні трансакції, вклади до запитання, а також процентні та валютні свопи;

управління активами - у майбутньому своїм клієнтам банк запропонує низку продуктів з управління активами, в тому числі управління активами пенсійного фонду та спеціалізовані продукти. Крім цього, ми продаємо продукти та послуги третіх сторін, у тому числі страхових компаній.

Сегмент роздрібного бізнесу включає в себе фізичних осіб, приватних підприємців, малі та середні підприємства (МСБ), тобто компанії з річним оборотом менше 5 млн.євро, та такі особи, що не займаються діяльністю, пов′язаною з проектами та торговим фінансуванням. В залежності від місцевих умов малі та середні підприємства в свою чергу можуть бути поділені на мікропідприємстваз річними надходженнями менше 1 млн.євро та МСБ.

Наразі банк розширює свій роздрібний бізнес та МСБ, головним чином фокусуючись на підприємствах МСБ, заможних клієнтах та прошарку клієнтів вище "масових", яких ми визначаємо як осіб від 25 до 55 років з доходом вище середнього, що працюють або живуть у міських центрах. Банк нарощує зусилля в роздрібному бізнесі як шляхом впровадження нових кредитних продуктів, нових каналів збуту, так і продовжуючи інвестувати в мережу відділень.

1.2 Інформаційна база аналізу діяльності банку

Аналіз діяльності банку здійснюється за допомогою різноманітних показників діяльності комерційного банку, які ми беремо з документів, що формують інформаційну базу економічного аналізу.

Аналіз фінансової звітності - це процес, який має на меті дати оцінку поточного і минулого фінансового стану банку й основних результатів його діяльності. При цьому основною метою аналізу є визначення узагальнюючих оцінок і прогнозу майбутніх результатів діяльності банку. Склад інформаційної бази економічного аналізу розглянемо за допомогою схеми приведеної на рис.1.2.

Рис.1.2. Склад інформаційної бази економічного аналізу комерційного банку

Інформація, яка використовується при аналізі діяльності банку, повинна відповідати таким вимогам: доступність, значущість, матеріальність, надійність і порівнянність.

Далі необхідно ознайомитися з коротким змістом кожної вимоги до інформації, що використовується у процесі аналізу діяльності комерційного банку. Доступність передбачає, що інформація, яка входить у фінансові звіти, має бути зрозумілою для користувача з певним рівнем знання бізнесу, економіки і бухгалтерського обліку. Складну інформацію, яка необхідна для повного розкриття ситуації, слід надавати найбільш зрозумілим способом.

Під значущістю розуміють те, що інформація у фінансовій звітності повинна бути корисною для прийняття рішень економічного характеру.

Для того щоб інформація була значущою, вона має бути матеріальною. Інформація є матеріальною, якщо її ненадання або неправильне подання може вплинути на рішення економічного характеру.

Надійність інформації забезпечується в тому разі, коли вона не містить матеріальних помилок. Надійність інформації передбачає: правдиве уявлення, тобто позиція фінансової звітності забезпечує правдиве її подання, якщо вона може бути оцінена з достатньою точністю, щоб бути корисною; перевагу змісту над формою. Іншими словами інформація повинна надаватися відповідно до її економічної користі, а не просто за її юридичною формою. Нейтральність - інформація має бути вільною від упередженості, її подання у фінансовій звітності не повинно бути вибірковим для досягнення попередньо встановленого результату.

Для того щоб відповідати таким вимогам як надійність і значущість, фінансова звітність повинна містити інформацію, яка базується на певних розрахунках (наприклад, можливість повернення боргів, строки "життя" виробничих активів). З метою уникнення матеріальної недооцінки або переоцінки позицій фінансової звітності при розрахунках необхідно керуватися принципом "обережності".

Порівнянність фінансової звітності забезпечується у тих випадках, коли: є можливість порівняти фінансову звітність комерційного банку, що аналізується, з аналогічною звітністю інших комерційних банків для порівняльного оцінювання їх фінансового стану і результатів їхньої діяльності; можна порівняти фінансову звітність комерційного банку протягом певного періоду для визначення тенденцій у фінансовому стані і результатах діяльності банку.

Дотримання наведених вимог до фінансової звітності комерційних банків перевіряється в процесі перевірки її достовірності.

Перевірка звітності може бути:

формальна;

логічна;

обліково-контрольна.

Формальна перевірка звітності банків передбачає перевірку повноти складу наданих документів відповідно до їх складу, передбаченого Правилами організації фінансової та статистичної звітності банків України, які затверджені постановою Правління Національного банку України від 12.12.1997 р. № 436. Крім того, за формальної перевірки звітності перевіряється правильність її оформлення відповідно до вимог, викладених у згаданій вище постанові Національного банку України.

Логічна перевірка передбачає перевірку взаємоув'язки ідентичних показників у різних формах звітності.

Обліково-контрольна - це перевірка правильності розрахунку окремих показників комерційних банків.

Основним джерелом аналізу банківської діяльності є банківський баланс та спеціалізовані форми звітності. Форми звітності комерційних банків поділяються на щоденні, щомісячні і щоквартальні.

У додатку Б наведено звіт про фінансові результати, додатку В – баланс, додатку Д - звіт про власний капітал «Райффайзен Банк Аваль».

За рейтингом Асоціації Українських банків «Райффайзен Банк Аваль» вже на протязі багатьох років практично по всіх показниках займає 2 місце, уступаючи тільки ЗАТ КБ «ПриватБанк», про що свідчать дані з приведених таблиць у додатку Д. Для наочності нами побудовані графіки основних фінансових показників п’яти великих банків України (див рис.1.3)

а) Депозити фізичних осіб

б) Депозити юридичних осіб

в) Фінансовий результат

г) Капітал

д) Структура кредитно - інвестиційного портфелю

ж) Активи та зобов'язання

Рис.1.3. Основні показники діяльності великих українських банків за станом на 01.01.2008 р.

Розділ 2. Управління ресурсами банку

2.1 Управління капіталом у банку

Джерела формування банківських ресурсів відображаються у правій частині балансового звіту і називаються пасивами банку. За джерелами формування пасиви не однорідні і складаються з власного капіталу та зобов’язань банку перед вкладниками і кредиторами.

За економічним змістом капітал банку — це власні кошти засновників або акціонерів (власників банку), внесені ними на свій ризик для отримання доходів. Ризик власників полягає в тому, що рівень дохідності капіталу може бути низьким або діяльність спричиниться до збитків, банк збанкрутує, через що вони можуть втратити свої кошти.

Зобов’язання — це чужі гроші, тимчасово надані їх власниками в розпорядження банку на певних умовах.

Банківський капітал відіграє визначальну роль у процесі створення та функціонування комерційного банку, хоча за величиною становить незначну частину сукупних ресурсів банку. Частка власного капіталу у ресурсах банку має бути не нижчою за 8 %, тоді як для промислових підприємств це співвідношення, як правило, становить 50 % і вище.

Формування власної капітальної бази є необхідною умовою майбутньої діяльності банку. Тому одна з найсерйозніших проблем, що постають перед менеджментом банку, полягає у залученні та підтримці достатнього обсягу власного капіталу.

Власний капітал банку виконує такі функції:

1) захисну;

2) оперативну;

3) регулюючу.

Власний капітал комерційного банку може також використовуватися для участі у власності акціонерних та спільних підприємств.

Банківський капітал неоднорідний за своїм складом і включає основний капітал та додатковий капітал.

Основною складовою власного капіталу банку, як за значенням, так і за величиною, є статутний капітал, що формується з акціонерного або приватного капіталу емісією акцій чи внесків засновників. Статутний фонд може створюватися лише за рахунок власних коштів учасників чи акціонерів. Не допускається його формування за рахунок банківських кредитів, коштів неприбуткових організацій (таких, які за статутом не мають права на здійснення комерційної діяльності та отримання прибутку), бюджетних коштів, які мають інше цільове призначення.

За рахунок прибутку комерційні банки створюють також спеціальні фонди, що включаються до складу капіталу і призначені для виробничого та соціального розвитку банківської установи.

Оскільки власний капітал є основою діяльності банку, то до нього ставляться спеціальні вимоги у формі обов’язкових нормативів. Для цього у вітчизняну банківську практику введено поняття регулятивного капіталу банку, який використовується Національним банком України для регулювання діяльності комерційних банків.

Національним банком України встановлюються обов’язкові вимоги щодо розміру регулятивного капіталу, які зобов’язані виконувати комерційні банки. Норматив мінімального розміру регулятивного капіталу банків (Н1) визначається в грошових одиницях (тис. євро) диференційовано для діючих і новостворених банків, які поділено на три групи залежно від масштабів діяльності.

Для забезпечення процесу реальної капіталізації банківської системи НБУ розроблено систему заходів щодо визначення рівня достатності та поповнення капіталу банків. Згідно з цим підходом за рівнем достатності капіталу всі банківські установи поділяються на п’ять груп: добре капіталізовані; достатньо капіталізовані; недокапіталізовані; значно недокапіталізовані; критично недокапіталізовані.

Для характеристики власного капіталу банку розглянемо таблицю 2.1, яка складена згідно балансу банку за 2005-2007 рр.

Таблиця 2.1

Власний капітал

|

Показник |

2007 р. |

2006 р. |

2005 р. |

|

|

1 |

Статутний капітал |

2279935 |

2099935 |

1499997 |

|

2 |

Капіталізовані дивіденди |

0 |

0 |

0 |

|

3 |

Власні акції (частки, паї), що викуплені в акціонерів (учасників) |

0 |

(2013) |

(27189) |

|

4 |

Емісійні різниці |

1423603 |

68164 |

0 |

|

5 |

Резерви та інші фонди банку |

299213 |

66790 |

48376 |

|

6 |

Резерви переоцінки, у тому числі: |

611863 |

622965 |

190284 |

|

7 |

Резерви переоцінки необоротних активів |

607814 |

622445 |

191130 |

|

8 |

Резерви переоцінки цінних паперів |

481 |

520 |

(846) |

|

9 |

Нерозподілений прибуток (непокритий збиток) минулих років |

20819 |

17082 |

14072 |

|

10 |

Прибуток/Збиток звітного року, що очікує затвердження |

587424 |

344155 |

22716 |

|

11 |

Усього власного капіталу |

5223338 |

3217078 |

1748256 |

На рис.2.1. наочно видна динаміка збільшення обсягу власного капіталу банку на протязі 2005-2007 рр.

Рис.2.1. Динаміка власного капіталу банку

2.2 Формування ресурсів банку з депозитних та недепозитних джерел

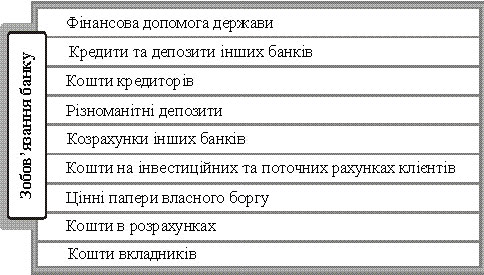

Під зобов'язаннями банку слід розуміти вимоги до активів банківської установи, що зобов'язують її сплатити фіксовану суму коштів у визначений час у майбутньому. У бухгалтерському обліку до зобов'язань включаються кошти на поточних рахунках клієнтів, кредиторська заборгованість, заборгованість за нарахованими процентами та відстрочена дебіторська заборгованість за доходами, але не входять доходи, прибуток та внутрішньобанківські розрахунки. Структура зобов'язань банку наведена на рис.2.2.

Рис. 2.2. Структура зобов'язань банку

Оскільки банк - це установа, яка здійснює операції переважно із залученими коштами, то співвідношення між балансовим капіталом та зобов'язаннями має бути не менше ніж 1: 5

Аналіз зобов'язань банку починають з визначення їх суми за балансом, для цього обчислюють залишки коштів за названими рахунками на підставі балансу банку. На цьому ж етапі аналізу дається характеристика зміни суми зобов'язань банку у динаміці, а також їх структури. Для зручності аналізу зобов'язання банку класифікуються за різноманітними ознаками, тобто залежно від вкладників, за групами клієнтів, від форми власності, від строку і порядку повернення, за ціною ресурсів тощо.

Так, за якісним складом зобов'язання поділяються на такі групи:

цінні папери власного боргу;

субординована заборгованість;

депозити;

кошти до запитання клієнтів та коррахунки інших банків;

строкові депозити;

депозити та кредити інших банків;

кредити, отримані від міжнародних фінансових організацій;

кредиторська заборгованість банку;

за податками до бюджету;

позабюджетним фондам;

працівникам банку;

інша кредиторська заборгованість.

Цей аналіз дає змогу визначити, з яких секторів економіки, на який строк, у якій формі залучається основна маса коштів.

В економічній літературі зобов'язання поділяють на залучені та запозичені кошти.

Депозит (вклад) - кошти, що надаються фізичними чи юридичними особами в управління резиденту, визначеному фінансовою організацією згідно з законодавством України, або нерезиденту на строк та під відсоток. Залучення депозитів може здійснюватися у формі випуску (емісії) ощадних (депозитних) сертифікатів. Правила здійснення депозитних операцій встановлюються: для банківських депозитів - Національним банком України відповідно до законодавства; для депозитів (внесків) до інших фінансових установ - Кабінетом Міністрів України.

Депозити заведено поділяти на такі:

- до запитання;

- строкові на визначений термін;

- ощадні внески населення;

- ощадні (депозитні) сертифікати.

Депозити до запитання — це зобов'язання, які не мають конкретного строку. Вклади до запитання можуть бути вилучені в будь-який час на першу вимогу вкладника. Це кошти, що знаходяться на поточних, бюджетних рахунках комерційних банків і використовуються власниками залежно від потреби в цих коштах. Умови сплати відсотків за залишками коштів за такими рахунками визначаються у двосторонніх угодах при відкритті цих рахунків. За вкладами до запитання нараховується низький відсоток.

Внески до запитання розмішують ті, кому потрібні кошти в ліквідній формі для здійснення поточних розрахунків. До даного виду депозитів входять також так звані чекові депозити, при яких кошти знімаються з рахунку за допомогою чеків. Строкові депозити — це зобов'язання, які мають певний строк. Це кошти, що зберігаються на депозитних рахунках у банку протягом строку, визначеного у депозитній угоді. Як правило, внески на визначений строк розміщуються у великих сумах. Банки виплачують за строковими депозитами більш високий відсоток, ніж за депозитами до запитання. Збереження коштів на строкових депозитах вигідно як клієнту, так і банку. Банки користуються залученими коштами протягом тривалого і, головне, наперед обумовленого (відомого їм) терміну. Це дає банку можливість збільшувати обсяги кредитних ресурсів.

До строкових депозитів у банківській практиці відносять депозити овернайт — депозити, залучені банком на строк не більше одного операційного дня (без урахування неробочих днів банку). Строковими депозитами є також кошти, отримані від інших комерційних банків як депозит (вклад) на конкретний строк.

Сума, строки та умови приймання строкових депозитів визначаються банком-позичальником відповідно до його фінансових можливостей за погодженням із вкладником. Особливості залучення вкладів на строкові депозитні рахунки регулюються внутрішніми положеннями комерційних банків.

Різновидом довгострокових депозитів на визначений термін є депозитні сертифікати. Депозитний (ощадний) сертифікат — це письмове свідоцтво комерційного банку про депонування грошових коштів, що засвідчує право вкладника або його правонаступника на отримання після закінчення встановленого строку суми внеску та відсотків за ним; це письмове свідоцтво банку про внесення депонентом грошових коштів на депозит. Випуск ощадних (депозитних) сертифікатів за своїм економічним змістом подібний до залучення будь-якого іншого строкового депозиту.

Ощадні вклади — це вклади населення, розміщувані у банках з метою зберігання і нагромадження. Для цього виду депозиту характерно наявність спеціальної ощадної книжки, яка видається банком вкладникові і в якій фіксуються операції з ощадним вкладом. Власник, як правило, зобов'яаний пред'явити ощадну книжку, щоб покласти гроші на рахунок або зняти їх. У нашій країні на обслуговуванні ощадних вкладів населення спеціалізується Ощадний банк.

До цінних паперів банків як виду депозитів відносять: акції та облігації акціонерних товариств, що належать комерційним банкам; акції та облігації, що знаходяться на зберіганні в банку і прийняті в забезпечення позик тощо.

У загальній системі банківських депозитів виділяють також так звані спеціальні вклади. До них належать: кошти зарезервовані на окремих рахунках для проведення акредитивних розрахунків та розрахунків за допомогою лімітованих чекових книжок; кошти для факторингових операцій; кошти для міжбанківських розрахунків; кредиторська заборгованість тощо.

Важливе значення мають міжбанківські депозити, які надаються в межах кореспондентських відносин між банками. Тимчасово вільні кошти у банку виникають через відсутність необхідного попиту на кредитному ринку або невигідність розміщення кредитних ресурсів серед клієнтів. Часто міжбанківські депозити відіграють роль інструмента налагодження більш тісних і довірливих кореспондентських відносин між банками.

Основним джерелом формування ресурсної бази «Райффайзен Банк Аваль» є залучені кошти клієнтів - фізичних та юридичних осіб, які склали в 2007 р. 17 082 075 тис.грн. і збільшились в порівнянні з 2006 роком на 1 915 272 тис.грн. В структурі вказаних пасивів кошти фізичних осіб складають 67,3 %, кошти суб'єктів господарювання - 28,4 % і лише 4,3 % займають кошти бюджету, небанківських фінансових установ та інші зобов′язання перед клієнтами.

Райффайзен Банк Аваль активно залучає кошти населення на депозитні та поточні рахунки в національній та іноземній валюті (доларах США і євро).

Загальна сума внесків фізичних осіб у Райффайзен Банку Аваль станом на 1 жовтня 2007 р. склала 15,427 млрд. гривень. Таким чином, загальна динаміка приросту залучених від населення коштів Райффайзен Банку Аваль на сьогодні далеко попереду своїх основних конкурентів.

Сьогодні банк пропонує своїм клієнтам рахунки до запитання, депозитні рахунки (з виплатою відсотків наприкінці терміну; термінові — із щомісячною виплатою відсотків; накопичувальні — з можливістю поповнення і додатком відсотків до основної суми депозиту), а також пенсійні рахунки для одержання пенсій.

Внески приймаються на 3, 6 і 12 місяців, залежно від виду внеску. Ставки по усіх видах внесків не змінюються протягом усього терміну дії депозитного договору. Умови залучення депозитів наведено в додатку К.

Розділ 3. Розміщення ресурсів в активи банку та управління ними

3.1 Управління кредитним портфелем банку

Аналіз активів банку являє собою оцінку ефективності скоординованого управління банківським балансом.

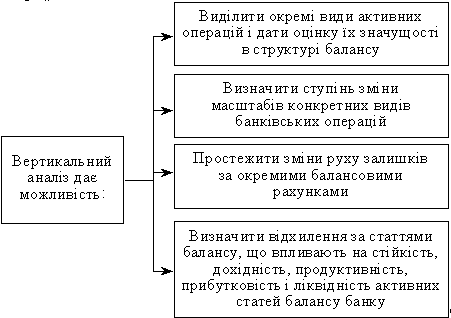

Зміни в структурі активних операцій можна проаналізувати за допомогою вертикального і горизонтального аналізу (див. рис.3.1.).

Рис.3.1. Характеристики вертикального аналізу балансу

На основі горизонтальної оцінки активних операцій банку аналізуються зміни в динаміці через порівняння даних за різні періоди. Зіставлення даних дає змогу виявити відхилення в абсолютній сумі і у відсотках за:

основними робочими активами;

неробочими активами;

витратами на власні потреби;

іммобілізованими активами і коштами.

Наведені угруповання активів банку дають можливість дати характеристику якісного складу активів банку.

Вертикальний і горизонтальний аналіз активних операцій дає змогу виявити зміни у розподілі агрегованих статей балансу як у динаміці, так і у внутрішній структурі активних операцій балансу банку і визначити, за рахунок яких операцій зросла (зменшилася) прибутковість (збитковість), виявити зміни (збереження пріоритетів у банківській діяльності).

Після аналізу динаміки загальних активів проводиться горизонтальний аналіз окремих статей активу балансу.

Наступним етапом аналізу є структурний аналіз активів банку.

Для дослідження структури розміщення банківських ресурсів застосовується метод групувань.

За строками розміщення банківських ресурсів рахунки активу балансу комерційного банку поділяються на: поточні; строкові; квазістрокові.

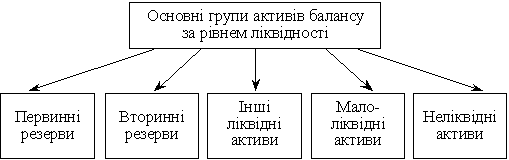

Для визначення відхилень за статтями балансу, що впливають на стійкість банку, проводиться групування статей активу балансу за спадним ступенем ліквідності активів.

Статті активу балансу поділяються на п’ять основних груп (рис.3.2.)

Рис.3.2. Склад основних груп активів балансу

Аналізуючи активи за ступенем ліквідності, необхідно виділити частку кожної групи активів за цією ознакою в загальних активах банку. При цьому особливу увагу звертають на питому вагу абсолютно ліквідних активів у загальних та робочих активах. Цей показник має відповідати встановленому НБУ нормативу, але занадто високе його значення може призвести до зниження дохідності банку та свідчить про неефективне використання банківських ресурсів. Питома вага абсолютно ліквідних активів у робочих активах має бути в межах 20—25 %.

Залежно від рівня ризику всі активи банку поділяються на п’ять груп:

I група — 0 %;

II група — 10 %;

III група — 20 %;

IV група — 50 %;

V група — 100 %.

Аналіз структури активних операцій поділяється на якісний і кількісний.

На основі якісного розподілу активів і використання методу порівняння визначаються пропорції між рахунками балансу і виявляються тенденції, їх зміни та простежується, якою мірою ці зміни і відхилення вплинули на ліквідність і прибутковість операцій банку.

Кредитний портфель – це сукупність усіх позичок, наданих банком для одержання доходів. Обсяг кредитного портфеля оцінюється за балансовою вартістю всіх кредитів банку, у тому числі прострочених, пролонгованих, сумнівних. У структурі банківського балансу кредитний портфель розглядається як єдине ціле та складник активів банку, який характеризується показниками дохідності та відповідним рівнем ризику.

Дохідність і ризик – основні параметри управління кредитним портфелем банку. За співвідношенням цих показників визначається ефективність кредитної діяльності банку.

Головна мета процесу управління кредитним портфелем банку полягає в забезпеченні максимальної дохідності за певного рівня ризику. Рівень дохідності кредитного портфеля залежить від структури й обсягу портфеля, а також від рівня відсоткових ставок за кредитами. На формування структури кредитного портфеля банку суттєво впливає специфіка сектору ринку, який обслуговується цим банком. Для спеціалізованих банків структура кредитного портфеля концентрується в певних галузях економіки. Для іпотечних банків характерним є довгострокове кредитування. У структурі кредитного портфеля ощадних банків переважають споживчі кредити та позики фізичним особам.

Обсяг і структура кредитного портфеля банку визначаються такими чинниками:

офіційна кредитна політика банку;

правила регулювання банківської діяльності;

величина капіталу банку;

досвід і кваліфікація менеджерів;

рівень дохідності різних напрямів розміщення коштів.

Якість кредитного портфеля суттєво впливає на рівень ризиковості та надійності банку, тому саме кредитна діяльність підлягає регулюванню органами нагляду в багатьох країнах. Встановлені обмеження та нормативи, а також правила регулювання банківської діяльності відіграють важливу роль у процесі формування кредитного портфеля.

Величина капіталу банку великою мірою впливає на загальний обсяг залучених і запозичених коштів, а отже, і на розмір кредитних ресурсів. Показник величини капіталу банку використовується під час встановлення лімітів та обмежень у процесі регулювання кредитної діяльності банків. Так, всі встановлені Національним банком України нормативи, пов'язані з кредитуванням, розраховуються у відношенні до капіталу банку. Отже, величина капіталу банку визначає обсяг і структуру його кредитного портфеля.

На характеристики кредитного портфеля банку також впливають досвід, кваліфікація та спеціалізація кредитних працівників, адже одне з правил кредитного менеджменту полягає в тому, що банку не слід надавати кредити, які не можуть бути професійно оцінені фахівцями.

Банк «Райффайзен Банк Аваль» здійснює наступні кредитні та депозитні послуги для фізичних осіб:

Автокредитування

Кредити на купівлю нерухомості, товарів довгострокового вжитку та ремонтні роботи

Кредити на придбання товарів та послугу розстрочку

Кредити на споживчі цілі під заставу майна

Кредити для оплати товарів та отримання готівки у кредит по картковому рахунку

Різноманітні депозитні програми та продукти

Операції з банківськими металами та послуги з використанням індивідуальних сейфів

Купівля - продаж злитків та монет

Відповідальне зберігання монет та злитків

Оренда індивідуальних сейфів

Кредити та інші форми фінансування підприємств

Позики на поповнення обігових коштів

Позики на оновлення та придбання основних засобів

Проектне фінансування

Кредитні лінії

Овердрафт з диференційованою процентною ставкою

Торгове фінансування (з використанням гарантій, акредитивів, векселів)

Структуроване фінансування

Інвестиційний банкінг

Довгострокове фінансування під гарантії іноземних кредитних експортних агентств

Комерційна іпотека

Лізинг

Факторинг

Депозитні продукти для корпоративних клієнтів:

Строковий депозит (з виплатою відсотків в кінці терміну)

Щомісячний депозит із щомісячною виплатою відсотків

Накопичувальний депозит (з можливістю поповнення вкладу)

Достроковий депозит (з можливістю повного та часткового дострокового зняття коштів)

Депозитна лінія (розміщення на одному рахунку до 5 депозитів одночасно - з різними сумами, на різні строки та з різними процентними ставками)

Депозит на короткий строк (від 3-х днів)

В таблиці 3.1 наведено обсяг коштів клієнтів «Райффайзен Банк Аваль», за даними цієї таблиці для наочності побудуємо графік структури коштів клієнтів банку (див рис.3.3)

Таблиця 3.1

Кошти клієнтів за станом на 31 грудня 2007 року «Райффайзен Банк Аваль» (тис.грн.)

|

Рядок |

Найменування статті |

2007 рік |

2006 рік |

|

1 |

2 |

3 |

4 |

|

1 |

Кошти суб'єктів господарювання, у тому числі: |

4846457 |

5619604 |

|

1.1 |

Кошти на вимогу |

3234397 |

3279282 |

|

1.2 |

Строкові кошти |

1612060 |

2340322 |

|

2 |

Кошти фізичних осіб, у тому числі: |

11503121 |

9165813 |

|

2.1 |

Кошти на вимогу |

3358473 |

2634524 |

|

2.2 |

Строкові кошти |

8144649 |

6531289 |

|

3 |

Кошти бюджету, спеціальних фондів та інші кошти клієнтів, що утримуються з бюджету |

186422 |

26109 |

|

4 |

Кошти небанківських фінансових установ, у тому числі: |

229031 |

122996 |

|

4.1 |

Кошти на вимогу |

77153 |

54794 |

|

4.2 |

Строкові кошти |

151878 |

68202 |

|

5 |

Інші зобов'язання перед клієнтами |

317044 |

232281 |

|

6 |

Усього |

17082075 |

15166803 |

Рис.3.3. Структура коштів клієнтів банку на 1.01.2008 р.

З приведеного графіку видно, що основну питому вагу в структурі займають кошти фізичних осіб – 68% і кошти суб'єктів господарювання – 28%.

Кредитна політика банку передбачає кредитування надійних позичальників, здатних повернути отримані позики, з метою забезпечення стабільних доходів.

У звіті "Баланс" кредити відображено за сумою основного боргу за мінусом резервів під кредитні ризики.

Спеціальні резерви по кредитних ризиках банком формувались під стандартну та нестандартну заборгованість для покриття кредитного ризику згідно "Положення про порядок формування і використання резерву для відшкодування можливих втрат за кредитними операціями банків" затвердженого постановою Правління НБУ №279 від 06.07.2000р. та обліковувались у відповідності до Інструкції з "Бухгалтерського обліку кредитних, вкладних (депозитних) операцій та формування і використання резервів під кредитні ризки в банках України (Постанова Правління НБУ № 435 від 15.09.2004 р.).

Для визначення та формування необхідного розміру резерву, кредитна заборгованість класифікується за групами ризиків.

Оцінка майна, яке приймається під заставу для додаткового забезпечення повернення наданих позичок, здійснюється за реальною (ринковою) вартістю цього майна, його балансовою вартістю або ціною, визначеною експертною комісією, виходячи з можливості реалізації заставленого майна на момент закінчення строку дії договору застави.

Резерви сформовано за усіма видами наданих кредитів у національній та іноземних валютах.

Списання сумнівних (безнадійних) до повернення кредитів здійснюється за рахунок спеціальних резервів за рішенням Кредитного комітету банку.

У разі повернення раніше списаних кредитів за рахунок резерву, сума відображається за кредитом рахунку 7701, 7702, якщо списання відбулося в поточному році. Якщо відбулося повернення заборгованості, яка була списана в минулих роках, в такому випадку суми, які повертаються відображаються на рахунках 6711, 6712.

Нарахування процентів за кредитами та їх облік проводиться банком відповідно до Правил бухгалтерського обліку доходів і витрат банків України, затверджених постановою Правління НБУ від 18.06.2003 р. № 255. Нарахування процентів за кредитами здійснюється, як правило, за методом "факт-факт". Нараховані проценти визнаються сумнівними невідривно від процедури визнання сумнівною основної суми боргу за кредитною операцією.

Якщо стягнення раніше нарахованих процентів вважається неможливим, сума таких відсотків списується за рахунок сформованого резерву з балансу банку. Подальше нарахування відсотків проводиться на рахунках 9-го класу.

Банк та його установи постійно проводять роботу з позичальниками по забезпеченню ними сплати нарахованих процентів, а у разі необхідності ведуть претензійно-позовну роботу.

Загальна сума кредитного портфелю на кінець 2006 р. склала 21 735 199 тис. грн., що на 9 005 481 тис. грн. більше ніж на початок минулого року, з них кредити надані юридичним особам склали 11 202 852 тис. грн. та фізичним особам - 10 532 347 тис. грн.

Сума простроченої та сумнівної заборгованості по всім кредитам наданих клієнтам становить відповідно 206 235 тис.грн. та 201 797 тис. гривень або складає 1,9 % від загальної суми кредитного портфелю. Інформація розкрита в таблицях 6.1 та 6.3 Примітки 6 " Кредити та заборгованість клієнтів ".

Середня процентна ставка по кредитах, які надавались в гривнях склала - 15 %, в Євро - 11,1 %, в доларах США - 11,5 %, в російських рублях - 16,9 %.

Відрахування в резерви під заборгованість за кредитами в 2006 році склали 812 002 тис. грн., в тому числі під нестандартну 736 874 тис.грн. і стандартну 75 123 тис. грн. В наслідок поліпшення якості кредитного портфелю та часткового погашення кредитів відбулося зменшення резервів під нестандартну заборгованість в сумі 408 603 тис. грн..

Аналізуючи структуру кредитів за видами економічної діяльності слід відмітити, що пріоритетними галузями кредитування залишаються: сільське господарство та пов′язані з ним послуги; виробництво харчових продуктів; виробництво гумових та пластмасових виробів; металургійне виробництво і виробництво готових металевих виробів; виробництво машин і устаткування; виробництво автомобілів, причепів; будівництво; торгівля автомобілями, їх технічне обслуговування та ремонт; оптова та роздрібна торгівля; кредитування фізичних осіб. В додатку М представлена структура кредитів за видами економічної діяльності за станом на 31 грудня 2007 року «Райффайзен Банк Аваль», а в таблиці 3.2. представлено склад кредитного портфелю «Райффайзен Банк Аваль»

Таблиця 3.2

Кредитний портфель банку за станом на 31 грудня 2007 року «Райффайзен Банк Аваль» (тис.грн.)

|

Рядок |

Найменування статті |

2007 рік |

2006 рік |

|

1 |

Овердрафт, у тому числі: |

286764 |

264112 |

|

1.1 |

Сумнівні |

0 |

0 |

|

1.2 |

Прострочені |

561 |

474 |

|

2 |

Операції репо |

3000 |

1582 |

|

3 |

Враховані векселі, у тому числі: |

87881 |

15176 |

|

3.1 |

Сумнівні |

0 |

1959 |

|

3.2 |

Прострочені |

0 |

570 |

|

4 |

Вимоги, що придбані за операціями факторингу, у тому числі: |

0 |

0 |

|

4.1 |

Сумнівні |

0 |

0 |

|

4.2 |

Прострочені |

0 |

0 |

|

5 |

Кредити в поточну діяльність, у тому числі: |

15968765 |

10303962 |

|

5.1 |

Сумнівні |

168775 |

67222 |

|

5.2 |

Прострочені |

202648 |

229988 |

|

6 |

Кредити в інвестиційну діяльність, у тому числі: |

5096028 |

1226282 |

|

6.1 |

Сумнівні |

5687 |

0 |

|

6.2 |

Прострочені |

3026 |

2302 |

|

7 |

Іпотечні кредити,у тому числі: |

265321 |

916814 |

|

7.1 |

Сумнівні |

0 |

644 |

|

7.2 |

Прострочені |

0 |

196 |

|

8 |

Фінансовий лізинг (оренда),у тому числі: |

105 |

0 |

|

8.1 |

Сумнівні |

0 |

0 |

|

8.2 |

Прострочені |

0 |

0 |

|

9 |

Кредити, що надані органам державної влади, у тому числі: |

0 |

400 |

|

9.1 |

Сумнівні |

0 |

0 |

|

9.2 |

Прострочені |

0 |

400 |

|

10 |

Сумнівна заборгованість за виплаченими гарантіями |

27335 |

1390 |

|

11 |

Усього кредитів |

21735199 |

12729718 |

|

12 |

Резерви під заборгованість за кредитами |

(853216) |

(584421) |

|

13 |

Усього кредитів за вирахуванням резервів під кредити |

20881983 |

12145297 |

3.2 Управління інвестиційним портфелем банку

Інвестиційна політика комерційного банку – це частина загальної економічної стратегії, яка визначає вибір і засоби реалізації найбільш раціональних шляхів оновлення і збільшення рівня самофінансування його інвестиційної діяльності і найбільш ефективних форм залучення коштів з різних джерел для здійснення інвестицій. Дана політика спрямована на забезпечення виживання комерційного банку в мінливому ринковому середовищі, на досягнення ним фінансової стійкості і створення умов для майбутнього розвитку. Отже, інвестиційна політика комерційного банку – це діяльність банку, яка базується на активних операціях з цінними паперами і спрямована на забезпечення доходності та ліквідності банківських капіталів з урахуванням фактору ризику.

Як правило, банки здійснюють розміщення коштів у цінні папери різних емітентів, на різні терміни та у різні види інструментів, що дозволяє створювати диференційовані банківські інвестиційні портфелі.

Цілі інвестиційної діяльності комерційного банку полягають у додержанні безпеки банківських коштів, забезпеченні їх диверсифікації, доходу та ліквідності.

Участь банків в інвестиційному процесі може здійснюватися за двома напрямами:

за допомогою механізмів фондового ринку;

за допомогою механізмів середнього та довгострокового кредитування.

Портфель цінних паперів - це сукупність придбаних (отриманих) банком сторонніх цінних паперів, право володіти, користуватися та розпоряджатися якими належить банкові.

Відповідно до Закону України „Про цінні папери та фондовий ринок” від 23 лютого 2006 року N 3480-IV загальний балансовий портфель ЦП комерційного банку може включати такі ЦП, що емітовані резидентами та нерезидентами України і допущені до обігу на фондовому ринку України.

На протязі 2007 року Банк здійснював інвестиції в асоційовані й дочірні компанії, які станом на 1 січня 2008 року склали 5 142 тис. грн., з них в асоційовані компанії - 1 544 тис.грн., дочірні компанії - 3 598 тис.грн..

Банк активно працює на ринку цінних паперів. Станом на 1 січня 2008 року портфель цінних паперів склав 468 637 тис.грн., в тому числі:

цінні папери НБУ - 300 000 тис.грн.,

цінні папери в торговому портфелі - 10 919 тис.грн.,

цінні папери в портфелі банку на продаж - 153 686 тис.грн., цінні папери в портфелі банку до погашення - 4 032 тис.грн..

Під вище перелічені портфелі цінних паперів сформовано резерви в сумі 2 155 тис.грн.. Цінні папери в торговому портфелі представлені векселями нефінансових підприємств в сумі 11 194 тис.грн.

Цінні папери в портфелі банку на продаж представлені корпоративними облігаціями нефінансових підприємств в сумі 107 231 тис.грн.. і облігаціями банку "Хрещатик" в сумі 9 500 тис.грн..

Корпоративні облігації, які обліковуються за справедливою вартістю на протязі 2006 року переоцінювались і результати уцінки, або дооцінки відображались в капіталі банку по рахунку 5102 " Результат переоцінки цінних паперів у портфелі банку на продаж ".

Акції та інші цінні папери з нефіксованим прибутком представлені акціями небанківських фінансових установ в сумі 1 256 тис.грн. та акціями підприємств з нефіксованим прибутком в сумі 18 690 тис.грн..

Цінні папери в портфелі банку до погашення в сумі 800 тис.дол.США (4 040 тис.грн.) представлені борговими цінними паперами Російської Федерації в кількості 8 штук, номіналом 1 штука 100 000 дол.США, які придбані 19.10.1999 року в портфель до погашення 14.05.2008 року.

Розділ 4. Узагальнююча оцінка фінансового стану банку

4.1 Оцінка ефективності діяльності банку

Нараховані доходи «Райффайзен Банк Аваль» за 2007 р склали 127 718 тис. грн., крім того, за позабалансовим рахунком 9603 враховуються не сплачені в строк доходи в сумі 8 265 тис. грн. Питому вагу в загальній сумі нарахованих доходів - 116 439 тис.грн., або 91%, складають нараховані доходи по кредитах, які надані клієнтам. Під нараховані і не отримані доходи сформовані резерви в сумі 37 136 тис.грн.

Інші активи Банку представлені реальними запасами матеріальних цінностей в сумі 46 057 тис.грн., банківськими металами в сумі 25 039 тис.грн., витратами майбутніх періодів в сумі 17 421 тис.грн., дебіторською заборгованістю до погашення. Під зменшення корисності інвестицій в дочірні компанії, що утримуються з метою продажу, сформовано резерв в сумі 21 976 тис.грн..

Довгострокові активи, призначені для продажу за станом на 1 січня 2007р. склали 22 113 тис.грн. і представлені інвестиціями в дочірні компанії в сумі 21 976 тис.грн. і необоротними активами, що призначені для продажу в сумі 137 тис.грн.

Результати діяльності банку за 2007 рік розкриваються в Звіті про фінансові результати та примітках до звіту.

За 2007 рік Банком отримано прибуток в сумі 344 155 тис.грн., який на 321 439 тис.грн. більше ніж за попередній рік (скоригований прибуток на суму переоцінки цінних паперів у портфелі банку на продаж за 2006 рік складав 22 716 тис.грн.).

Загальний обсяг доходів, отриманих банком за банківськими та іншими операціями складає 3 625 551 тис.грн., загальний обсяг витрат 3 281 396 тис.грн..

Основною статтею доходів банку є процентні доходи - 2 592 023 тис.грн, які складають 71,5 % від загального обсягу доходів отриманих Банком за 2006 рік.

Процентні витрати Банку за звітний рік складають 1 173 490 тис.грн. або 35,8 % від загального обсягу витрат.

Чистий процентний дохід банку складає 1 418 534 тис. гривень і в порівнянні з попереднім періодом збільшився на 568 118 тис.грн.

Другою по значності статтею доходів банку є комісійні доходи, які склали у 2007р. 863 388 тис. грн. що на 163 753 тис. грн. більше ніж у попередньому році. В структурі загального обсягу доходів комісійні доходи займають 23,8 %.

Таблиця 4.1

Структура комісійних доходів «Райффайзен Банк Аваль» (тис.грн.)

|

Статті комісійних доходів |

2007 рік |

2006 рік |

|

-розрахунково-касове обслуговування клієнтів |

735 050 |

587 995 |

|

- кредитне обслуговування клієнтів |

12 649 |

9 500 |

|

-за операціями з цінними паперами клієнтів |

2 308 |

1707 |

|

- за операціями на валютному ринку та ринку банківських металів |

56 777 |

54 972 |

|

- за позабалансовими операціями з клієнтами |

32 300 |

37 098 |

|

- комісійні доходи за операціями з банками |

12 537 |

6 003 |

|

- інші комісійні доходи за операціями з клієнтами |

11767 |

2 360 |

|

Всього |

863 388 |

699 635 |

Найбільшу питому вагу в структурі комісійних доходів за операціями з клієнтами займають надходження від розрахунково-касового обслуговування.

Торгівельний дохід від операцій з іноземною валютою та цінними паперами в торговому портфелі визначився в сумі 151 955 тис. грн., який складається відповідно з результату від торгівлі іноземною валютою в сумі 150 128 тис.грн., торгівельного доходу по операціях з цінними паперами в сумі 1 824 тис.грн. та іншого в сумі 3 тис.грн.

Інший дохід Банку за 2007 р. складає 16 078 тис. грн. і збільшився, порівняно з минулим роком, на 873 тис. грн. Дохід у вигляді дивідендів від інвестицій в дочірні компанії за 2006 рік склав 80 тис.грн.

Основними статтями витрат, після процентних, у 2007 році були загальні адміністративні витрати банку, витрати на персонал та інші витрати банку.

На утримання персоналу в кількості 17 247 чоловік (середньоспиcкова чисельність) витрачено 702 424 тис.грн. Середня заробітна плата середньоспискового працівника склала 2 490 гривень в місяць.

Значними витратами для банку є загальні адміністративні витрати, які склали 477 363 тис.грн. тис.грн. та зросли на 114 138 тис. грн., в порівнянні з минулим роком.

Таблиця 4.2

Структура окремих статей загальних адміністративних витрат тис.грн.

|

Статті витрат |

2007 рік |

2006 рік |

|

- витрати на комунальні послуги |

17 295 |

12 208 |

|

- господарські витрати |

45 435 |

32 459 |

|

- витрати на охорону |

15 973 |

15 305 |

|

- інші експлуатаційні витрати |

9 303 |

8 568 |

|

- витрати на СЕП |

14 527 |

14 264 |

|

- витрати на інші системи банківського зв'язку |

24 289 |

19 823 |

|

-поштово-телефонні витрати |

37 348 |

25 647 |

|

- витрати на відрядження |

8 442 |

3 876 |

|

- представницькі витрати |

10 216 |

5 789 |

|

- витрати на маркетинг і рекламу |

32 529 |

11476 |

|

- спонсорство та доброчинність |

2 502 |

3 456 |

|

- Інші адміністративні витрати |

2 382 |

1519 |

|

Всього витрат |

220 241 |

154 390 |

Порівняльна характеристика витрат на сплату інших податків та обов'язкових платежів крім податку на прибуток характеризує зміни, що відбулись в розрізі відповідних статей (табл..4.3)

Таблиця 4.3

Витрати банку на податок тис.грн.

|

2007 рік |

2006 рік |

|

|

Податок на прибуток |

168 816 |

39 516 |

|

Податок на додану вартість |

1428 |

1473 |

|

Податок на землю |

1061 |

501 |

|

Відрахування до Фонду гарантування вкладів фізичних осіб |

47 323 |

28 742 |

|

Сплата інших податків та обов'язкових платежів, крім податку на прибуток |

8 777 |

9 749 |

|

Всього |

227 405 |

79 981 |

Витрати на податок на прибуток за звітний рік складають: поточного податку на прибуток - 189 680 тис. грн.; відстроченого податку на прибуток - 20 864 тис.грн. і збільшились в порівнянні з минулим роком на 129 300 тис.грн..

На протязі 2007 року банком сформовано резервів під активні операції (крім резервів під кредитні ризики) на суму 413 976 тис.грн., повернуто раніше списаних за рахунок резервів активів на суму 1 120 тис.грн.

На протязі 2007 року Банку завдані збитки внаслідок шахрайських дій невстановленими особами за операціями з платіжними картками на суму 185 тис. у гривневому еквіваленті.

4.2 Оцінка фінансової стійкості банку

Існують різні підходи до визначення поняття фінансової стійкості. Його часто ототожнюють з іншими термінами – надійністю, фінансовою стабільністю, платоспроможністю, ліквідністю, прибутковістю.

Надійність комерційного банку є однією зі складових такого інтегрованого показника як фінансова стабільність, яка в свою чергу свідчить про наявність певних умов для ефективного використання ресурсів протягом тривалого періоду. Фінансова стійкість є складовою такого показника як надійність комерційного банку.

Платоспроможність можна виокремити як складову частину показника фінансової стійкості комерційного банку. Тобто поняття «фінансова стійкість комерційного банку» ширше, ніж поняття «платоспроможність комерційного банку».

Ліквідність та прибутковість – це показники, які деталізують поняття платоспроможності комерційного банку.

Фінансова стійкість – характеризує фінансовий стан банку як статичну, незмінну величину, за якої відсутній розвиток.

Фінансова стійкість комерційного банку – це складова характеристика фінансової стабільності, його надійності, показниками якої, в свою чергу, є капітальна стійкість, ліквідність, прибутковість та ризик комерційного банку.

Також, слід зазначити, що розрізняють такі поняття як «поточна фінансова стійкість» та «перспективна фінансова стійкість». Поточна фінансова стійкість – це ситуативна характеристика банку на момент проведення аналізу. Перспективна фінансова стійкість – це ймовірність того, що фінансові можливості банку протягом певного часу будуть відповідати певним критеріям, тобто ймовірність того, що банк проявить себе як стійкий у фінансовому плані. Але такий підхід до визначення перспективної фінансової стійкості комерційного банку дещо звужений. Оскільки перспективна фінансова стійкість комерційного банку характеризує, насамперед, наскільки стабільним є його фінансові можливості, то для її оцінювання, доцільно використовувати також показники, які характеризують варіативність коефіцієнтів капітальної стійкості, ліквідності, прибутковості та ризику комерційного банку.

Використовуючи дані балансів банку «Райффайзен Банк Аваль» за 2005 – 2007 роки, розрахуємо показники, що характеризують фінансову стійкість банку.

Коефіцієнт надійності

Кп = К / Зк

в 2005 році Кп = 1748256 / 17513228 = 10%

в 2006 році Кп = 3217078 / 24562890 = 13%

в 2007 році Кп = 5223338 / 39234747 = 13%

Обсяги капіталу і зобов`язань зростали, дещо збільшився і коефіцієнт надійності і перевищував оптимальне значення. Отже, рівень залежності банку від залучених коштів не виходить за межі нормативного.

Коефіцієнт фінансового важеля

Кфв = 3/К

в 2005 році Кфв = 17513228 / 1748256 = 10

в 2006 році Кфв = 24562890 / 3217078 = 8

в 2007 році Кфв = 39234747 / 5223338 = 8

Коефіцієнт фінансового важеля дещо покращився і в два рази перевищував оптимальне значення (1: 20). Отже, банк не використовує можливості залучення додаткових коштів для розширення фінансових операцій.

Коефіцієнт участі власного капіталу у формуванні активів

Кук = К/Азаг

в 2005 році Кук = 1748256 / 19261484 = 9

в 2006 році Кук = 3217078 / 27779968 = 12

в 2007 році Кук = 5223338 / 44458085 = 12

Якщо в 2005 році значення коефіцієнту було нижчим за оптимальне, то в 2006 – 2007 роках ситуація змінилась на краще і банку вдалося перевищити оптимальний рівень показника (не менше 10%). По-перше, збільшувався розмір статутного капіталу, по-друге, суттєво зростав прибуток і, по-третє, в 2006 році здійснювалась переоцінка основних засобів, яка суттєво збільшила власний капітал.

Коефіцієнт захищеності власного капіталу:

Кзк = Ак / К

в 2005 році Кзк = 1600114 / 1748256 = 29%

в 2006 році Кзк = 1116289 / 3217078 = 35%

в 2007 році Кзк = 513046 / 5223338 = 31%

Оскільки нерухомість має сталу і, на теперішній час, високу вартість, то банк достатньо захистив власні кошти від інфляційного знецінення.

Коефіцієнт захищеності доходних активів

Кзда = (К – НдА – Зб) / Ад

в 2005 році Кзда = ((1748256 – 1499997) – (3232071 + 28330 + 943233 + 9528) – 0)/(19261484 – (3232071 + 28330 + 943233 + 9528)) = – 0,26

в 2006 році Кзда = ((3217078 – 2099935) – (2411540 + 5142 + 1658375 + 16751) – 0)/(27779968 – (2411540 + 5142 + 1658375 + 16751)) = – 0,13

в 2007 році Кзда = ((5223338 – 2279935) – (2547414 + 14437 + 1987973 + 20081) – 0)/(44458085 – (2547414 + 14437 + 1987973 + 20081)) = – 0,04

Від`ємне значення показника сигналізує, що доходні активи не захищені мобільним власним капіталом, але темпи росту і приросту з року в рік покращувались. Отже, якщо тенденція збережеться і в 2008 році, то можна очікувати покращення показника до 0,10.

Коефіцієнт мультиплікатора капіталу

Кмк = А / Ка

в 2005 році Кмк = 19261484 / 1748256 = 11

в 2006 році Кмк = 27779968 / 3217078 = 9

в 2007 році Кмк = 44458085 / 5223338 = 9

Значення коефіцієнту мультиплікатора капіталу на протязі трьох років дещо відхилялось від оптимального результату (12 – 15). Отже, банк має можливості розширювати активні операції, які приносять прибуток.

Таким чином, в перспективі банк має можливість за рахунок невикористаних резервів розширювати активні операції, підтримуючи на незмінному рівні власний капітал та утримуючи показники, що характеризують достатність капіталу, на оптимальному рівні.

Використовуючи дані фінансової звітності банку Райффайзен Банк Аваль за 2005 – 2007 роки розрахуємо показники, що характеризують ліквідність балансу банку, порівняємо їх значення та визначимо структуру зобов`язань.

По-перше, змінився склад зобов`язань банку. В 2007 році банк розмістив облігації на суму 1304,9 тис. грн., чого в попередні роки не робив, що склало 3% від загального обсягу зобов`язань. Отже, банк вишукував джерела найбільш «дешевих» коштів.

По-друге, структура запозичених коштів банку «Райффайзен Банк Аваль» на протязі трьох років змінювалась.

Суттєво збільшувались частки коштів комерційних банків. Так, питома вага коштів банків в загальному обсязі запозичених коштів зросла з 10% в 2005 році до 27% в 2005 році і 35% в 2007 році. Отже, одна третина всіх запозичених ресурсів – це найбільш «дорогі» кошти комерційних банків.

Питома вага коштів клієнтів банку в аналізуємий період знижувалась. Так, частка коштів юридичних осіб зменшилась з 52% в 2005 році до 42% в 2005 році і 35% в 2007 році, а частка коштів фізичних осіб – з 35% в 2005 році до 28% в 2005 році і 23% в 2007 році.

Суттєво змінилося співвідношення між обсягами залучених коштів комерційних банків та клієнтів банку. Якщо в 2005 році співвідношення було 1: 9 (1693258 / 15166803), то в 2006 році вже 4: 10 (6647146 / 17082075), а в 2007 році 6: 10 (13719681 / 23011462) відповідно. Це свідчить, що у банка вичерпується ресурс залучення коштів клієнтів. Отже, необхідно розробляти нові банківські продукти для розширення клієнтської бази.

Всі абсолютні показники складу джерел запозичених коштів на протязі трьох років збільшувались, крім відстрочених податкових платежів, які в 2006 – 2007 роках майже не змінювались.

Зіставимо між собою показники ліквідності балансу банку за три роки та оцінимо їх значення.

Норматив миттєвої ліквідності:

Н4 = (Ккр + Ка) / Зп

в 2005 році Н4 = (3232071+1597364)/(1693258+9100082+6066721) = 29%

в 2006 році Н4 = (2411540+1862860)/(6647146+10249245+6832830) = 18%

в 2007 році Н4 = (2547414+1853800)/(13719681+13806877+9204585) = 12%

На протязі трьох років звужувались можливості банку своєчасно виконувати свої грошові зобов'язання за рахунок високоліквідних активів. Так в 2005 році норматив складав 29%, в 2006 році 18%, в 2007 році 12%, тобто став нижче нормативного. При цьому високоліквідні активи (кошти в НБУ, казначейські зобов'язання) зростали значно меншими темпами, ніж зобов`язання банку.

Норматив поточної ліквідності:

Н5 = А>1,2> / З

в 2005 році Н5 = ((3232071 + 1597364))/(0.2*(1693258 + 9100082 + 6066721)) + 191226 + 16587) = 135%

в 2006 році Н5 = ((2411540 + 1862860))/(0.2*(6647146 + 10249245 + 6832830)) + 194575 + 197891) = 83%

в 2007 році Н5 = ((2547414 + 1853800))/(0.2*(13719681 + 13806877 + 9204585)) + 446191 + 194698) = 55%

Хоча на протязі трьох років показник мав різну тенденцію: в 2005 році підвищився до 195%, в 2006 році знизився до 83% і в 2007 році – до 55%. Враховуючи, що відхилення показників від оптимального значення позитивні, то робимо висновок, що ліквідні активи збалансовані по строкам і сумам з поточними зобов`язаннями.

Норматив короткострокової ліквідності:

Н6 = Ал / Зк

в 2005 році Н6 = 3232071 + 1597364 + 174828 + 0.05*12145297 + 42235 +0 / ((1693258 + 9100082 + 6066721) + 191226 + 16587) = 33%

в 2006 році Н6 = ((2411540 + 1862860 + 151603 + 0.05*20881983 + 90582 + 20864 / ((6647146 + 10249245 + 6832830) + 194575 + 197891) = 23%

в 2007 році Н6 = ((2547414 + 1862860 + 65704 + 0.05*35934917 + 263916 + 20864 / ((13719681 + 13806877 + 9204585) + 446191 + 194698) = 18%

Цей показник мав тенденцію до погіршення і був доведений з 33% в 2005 році до 23% в 2006 році та 18% в 2007 році, тобто став менше нормативного в 20%.

При цьому наближення до оптимального значення на фоні зростання абсолютних значень короткострокових як активів, так і зобов`язань, відбувалось за рахунок того, що темпи зростання строкових депозитів були нижчими, ніж темпи зростання ліквідних активів.

Коефіцієнт миттєвої ліквідності

Кмл = (Ккр + Ка) / Д

в 2005 р. Кмл = (3232071+1597364) / (1693258 + 9100082 + 6066721+0+0) = 29%

в 2006 р. Кмл = (2411540 + 1862860) / (6647146 +10249245+6832830+0+0) = 18%

в 2007 р.

Кмл = (2547414 + 1862860) / (13719681 +13806877+9204585 +0+1304940) = 12%

Показник погіршився з 29% в 2005 році до 18% в 2006 році та 12% в 2007 році. Отже, 12% всіх строкових депозитів може бути вчасно погашена.

Коефіцієнт загальної ліквідності зобов'язань:

Кзл = Азаг / Ззаг

в 2005 році Кзл = 19261484 / 17513228 = 91%

в 2006 році Кзл = 27779968 / 24562890= 88%

в 2007 році Кзл = 44458085 / 39234747= 88%

Показник має допустиме значення, темпи його падіння невеликі. Такий стан речей сигналізує потенційним інвесторам про надійність банку і помірний ризик вкладення коштів.

Коефіцієнт співвідношення високоліквідних до робочих активів:

Ксвр = Авл / Ар

в 2005 році Ксвр = (3232071 + 750000) / (3232071 + 750000 + 1597364 + 2925 + 174828 + 12145297 + 0 + 331673 + 47) = 2/9

в 2006 році Ксвр = (2411540 + 300000) / (2411540 + 300000 + 1862860 + 10919 + 151603 + 20881983 + 20864 + 365252 + 137) = 1/9

в 2007 році Ксвр = (2547414 + 1054120) / (2547414 + 1054120 + 1862860 + 158983 + 65704 + 35934917 + 20864 + 531838 + 0) = 4/9

Банк в різні роки здійснював різну політику – в 2005 році збільшував частку високоліквідних активів, в 2006 – зменшував її, в 2007 – знову збільшував. Чотирикратне збільшення високоліквідних активів в 2007 році свідчить про можливе зменшення доходності робочих активів.

Таким чином, за аналізуємий період ліквідність балансу дещо погіршилась, але в основному відповідає нормативним значенням. Банк намагається підвищити до нормативного значення показники миттєвої ліквідності за рахунок збільшення обсягів високоліквідних активів.

Використовуючи дані фінансової звітності банку Райффайзен Банк Аваль за 2005 – 2007 роки розрахуємо показники, що характеризують капітал банку.

Коефіцієнт співвідношення власного капіталу та залучених коштів:

К1 = (ВК / ЗК) * 100%

в 2005 році К1 = 1748256 / 17513228 = 10%

в 2006 році К1 = 3217078 / 24562890 = 13%

в 2007 році К1 = 5223338 / 39234747 = 14%

За цим показником в 2005 – 2007 роках надійність банку зростала в 2006 році на 3%, в 2007 році на 4% порівняно з 2005 роком.

Коефіцієнт співвідношення власного капіталу та пасивів банку:

К2 = (ВК / П) * 100%

в 2005 році К2 = 1748256 / 19261484 = 9%

в 2006 році К2 = 3217078 / 27779968 = 12%

в 2007 році К2 = 5223338 / 44458025 = 12%

За цим показником в 2006 – 2007 роках інтенсивність використання власних коштів зросла на 3% порівняно з 2005 роком.

Коефіцієнт співвідношення власного капіталу та активів банку:

К3 = (ВК / А) * 100%

в 2005 році К3 = 1748256 / 19261484 = 9%

в 2006 році К3 = 3217078 / 27779968 = 12%

в 2007 році К3 = 5223338 / 44458025 = 12%

Враховуючи, що нормативне значення показника зважених до ризику активів становить 8%, можна вважати, що банк має достатньо капіталу для здійснення діяльності.

Коефіцієнт рентабельності власного капіталу:

К11 = (ЧП / ВК) * 100%

в 2005 році К11 = 22716 / 1748256 = 1,3%

в 2006 році К11 = 344155 / 3217078 = 10,7%

в 2007 році К11 = 587424 / 5223338 = 11,25%

Отже, ефективність використання власного капіталу за аналізуємий період значно зросла.

Таким чином, банк має достатньо капіталу як для проведення активних операцій з урахуванням ризиків, так і покриття негативних наслідків різноманітних ризиків, які банк бере на себе в процесі своєї діяльності, та забезпечення захисту вкладів, фінансової стійкості й стабільної діяльності банку.

Використовуючи дані фінансової звітності банку Райффайзен Банк Аваль за 2005 – 2007 роки розрахуємо показники, що характеризують прибутковість банку.

Основним показником прибутковості банку, що відображає віддачу капіталу (в світовій практиці RОЕ) є показник

k>1 >= Прибуток / Капітал

в 2005 році k>1 >= 22716 / 1748256 = 1,3%

в 2006 році k>1 >= 344155 / 3217078 = 10,7%

в 2007 році k>1 >= 587424 / 5223338 = 11,25%

Отже, банк наближається до мінімальної межі прибутковості, що вважається загальноприйнятною в світовій практиці банківської справи.

Ефективність роботи банку з позиції інтересів його акціонерів, характеризує продуктивність вкладених ними коштів

k>1>,>1> = Прибуток/ Акціонерний капітал

в 2005 році k>1,1 >= 22716 / 1499997 = 1,5%

в 2006 році k>1,1 >= 344155 / 2099935 = 16,4%

в 2007 році k>1,1 >= 587424 / 2779935 = 21,1%

Отже, за аналізуємий період акціонери довели, що можуть відстоювати свої інтереси перед менеджментом банку, – прибутковість вкладених ними коштів зросла за три роки з 1,5% до 21,1%.

Ефективність залучення позикового капіталу характеризується показником:

k>1>,>2> = Прибуток / (Актив – Капітал) = Прибуток / Позиковий капітал

в 2005 році k>1,2 >= 22716 / 17513228 = 0,1%

в 2006 році k>1,2 >= 344155 / 24562890 = 1,4%

в 2007 році k>1,2 >= 587424 / 39234747 = 1,5%

Можна констатувати, що ефективність використання залучених коштів порівняно з власними коштами залишається дуже низькою, її зростання за два роки склало всього 1,4 %.

Чиста процентна маржа ЧПМ = (ПД – ПВ) / А * 100

в 2005 році ЧПМ = (1734320 – 883904) / 19261484 = 4,4%

в 2006 році ЧПМ = (2592023 – 1173490) / 27779968 = 5,1%

в 2007 році ЧПМ = (4222806 – 1970757) / 44458025 = 5,1%

Отже, банк має прибуток у вигляді його доходу від процентної різниці як процент до середніх загальних активів більший загальноприйнятого рівня в 4,5%.

Таким чином, банку необхідно вжити додаткових заходів по управлінню як активними, так і пасивними операціями, з метою досягнення середньої по банкам першої групи прибутковості в 15%.

Використовуючи дані фінансової звітності банку Райффайзен Банк Аваль за 2005 – 2007 роки розрахуємо показники, що характеризують ділову активність банку.

По управлінню пасивами.

Коефіцієнт активності залучення позикових і залучених коштів

Кзк = Зк / Пзаг

в 2005 році Кзк = 17513228 / 19261484 = 0,91

в 2006 році Кзк = 24562890 / 27779968 = 0,89

в 2007 році Кзк = 39234747 / 44458025 = 0,89

Отже, питома вага позикових коштів відповідала середнім показникам по першій групі банків.

По управлінню активами.

Коефіцієнт доходних активів

Кда=(Ад/Аз)

в 2005 році Кзк = 12225641 / 19261484 = 0,64

в 2006 році Кзк = 21547822 / 27779968 = 0,78

в 2007 році Кзк = 37566244 / 44458025 = 0,85

Отже, обсяги доходних активів зростали в загальних активах.

Таким чином, результатом ділової активності банку є досягнення показників близьких до середніх по галузі.

Таким чином, підсумовуючи наведений аналіз доходимо висновку, що банк «Райффайзен Банк Аваль» має стійку капітальну базу і достатньо капіталу для покриття втрат від прийнятих ризиків.

Додаток А

Організаційна структура «Райффайзен Банк Аваль»

Продовження додатку А

Додаток Б

Звіт про фінансові результати станом на 31 грудня 2007 року «Райффайзен Банк Аваль» (тис.грн.)

|

Рядок |

Найменування статті |

Примітки |

2007 рік |

2006 рік |

2005 рік |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Чистий процентний дохід |

2252049 |

1418534 |

850416 |

|

|

1.1 |

Процентний дохід |

19 |

4222806 |

2592023 |

1734320 |

|

1.2 |

Процентні витрати |

20 |

(1970757) |

(1173490) |

(883904) |

|

2 |

Чистий комісійний дохід |

897844 |

780165 |

630841 |

|

|

2.1 |

Комісійний дохід |

1055395 |

863388 |

699635 |

|

|

2.2 |

Комісійні витрати |

(157551) |

(83223) |

(68794) |

|

|

3 |

Торговельний дохід |

21 |

156824 |

151955 |

157490 |

|

4 |

Дохід у вигляді дивідендів |

22 |

27 |

0 |

0 |

|

5 |

Дохід від участі в капіталі |

231 |

264 |

224* |

|

|

6 |

Інший дохід |

48077 |

16078 |

20122* |

|

|

7 |

Усього доходів |

3355052 |

2367076 |

1659093 |

|

|

8 |

Загальні адміністративні витрати |

23 |

(588005) |

(477363) |

(363225) |

|

9 |

Витрати на персонал |

24 |

(999600) |

(702424) |

(533986) |

|

10 |

Втрати від участі в капіталі |

(21976) |

(4434) |

0* |

|

|

11 |

Інші витрати |

(298383) |

(257028) |

(440015) |

|

|

12 |

Прибуток від операцій |

1447088 |

925826 |

321867 |

|

|

13 |

Чисті витрати на формування резервів |

25 |

(572637) |

(412856) |

(259635) |

|

14 |

Дохід/збиток від довгострокових активів, призначених для продажу |

0 |

0 |

0 |

|

|

15 |

Прибуток до оподаткування |

874451 |

512971 |

62232 |

|

|

16 |

Витрати на податок на прибуток |

26 |

(287027) |

(168816) |

(39516) |

|

17 |

Прибуток після оподаткування |

587424 |

344155 |

22716* |

|

|

18 |

Чистий прибуток/збиток від продажу довгострокових активів, призначених для продажу |

0 |

0 |

0 |

|

|

19 |

Чистий прибуток/збиток банку |

587424 |

344155 |

22716* |

|

|

20 |

Чистий прибуток на одну просту акцію (грн.) |

28 |

0,03 |

0,02 |

0,00 |

|

21 |

Скоригований чистий прибуток на одну просту акцію (грн.) |

28 |

0,03 |

0,02 |

0 |

Додаток В

Баланс станом на 31 грудня 2007 року «Райффайзен Банк Аваль» (тис. грн.)

|

Рядок |

Найменування статті |

Примітки |

2007 рік |

2006 рік |

2005 рік |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

АКТИВИ |

|||||

|

1 |

Кошти в НБУ та готівкові кошти банку |

2547414 |

2411540 |

3232071 |

|

|

2 |

Казначейські та інші цінні папери, що рефінан-суються НБУ, і цінні папери, емітовані НБУ |

2 |

1054120 |

300000 |

750000 |

|

3 |

Кошти в інших банках |

3 |

1853800 |

1862860 |

1597364 |

|

4 |

Цінні папери в торговому портфелі банку |

4 |

158983 |

10919 |

2925 |

|

5 |

Цінні папери в портфелі банку на продаж |

5 |

65704 |

151603 |

174828 |

|

6 |

Кредити та заборгованість клієнтів |

6 |

37253383 |

20881983 |

12145297 |

|

7 |

Цінні папери в портфелі банку до погашення |

7 |

4038 |

3960 |

3953 |

|

8 |

Інвестиції в асоційовані й дочірні компанії |

8 |

14437 |

5142 |

28330 |

|

9 |

Основні засоби та нематеріальні активи |

9 |

2008054 |

1675126 |

952761 |

|

10 |

Нараховані доходи до отримання |

10 |

263916 |

90582 |

42235 |

|

11 |

Відстрочений податковий актив |

20864 |

20864 |

0 |

|

|

12 |

Інші активи |

11 |

531838 |

365252 |

331673 |

|

13 |

Довгострокові активи, призначені для продажу |

12 |

0 |

137 |

47 |

|

14 |

Усього активів |

44458085 |

27779968 |

19261484 |

|

|

Пасиви |

|||||

|

ЗОБОВ'ЯЗАННЯ |

|||||

|

15 |

Кошти банків: |

13719681 |

6647146 |

1693258 |

|

|

15.1 |

У тому числі кредити, які отримані від НБУ |

0 |

0 |

46026 |

|

|

16 |

Кошти клієнтів |

13 |

23011462 |

17082075 |

15166803 |

|

17 |

Ощадні (депозитні) сертифікати, емітовані банком |

0 |

0 |

0 |

|

|

18 |

Боргові цінні папери, емітовані банком |

14 |

1304940 |

0 |

0 |

|

19 |

Нараховані витрати до сплати |

15 |

446191 |

194575 |

191226 |

|

20 |

Відстрочені податкові зобов'язання |

194698 |

197891 |

16587 |

|

|

21 |

Інші зобов'язання |

16 |

557775 |

441203 |

445354 |

|

22 |

Усього зобов'язань |

39234747 |

24562890 |

17513228 |

|

|

ВЛАСНИЙ КАПІТАЛ |

|||||

|

23 |

Статутний капітал |

17 |

2279935 |

2099935 |

1499997 |

|

24 |

Капіталізовані дивіденди |

0 |

0 |

0 |

|

|

25 |

Власні акції (частки, паї), що викуплені в акціонерів (учасників) |

0 |

(2013) |

(27189) |

|

|

26 |

Емісійні різниці |

1423603 |

68164 |

0 |

|

|

27 |

Резерви та інші фонди банку |

299213 |

66790 |

48376 |

|

|

28 |

Резерви переоцінки, у тому числі: |

611863 |

622965 |

190284 |

|

|

28.1 |

Резерви переоцінки необоротних активів |

607814 |

622445 |

191130 |

|

|

28.2 |

Резерви переоцінки цінних паперів |

481 |

520 |

(846) |

|

|

29 |

Нерозподілений прибуток (непокритий збиток) минулих років |

20819 |

17082 |

14072 |

|

|

30 |

Прибуток/Збиток звітного року, що очікує затвердження |

587424 |

344155 |

22716 |

|

|

31 |

Усього власного капіталу |

5223338 |

3217078 |

1748256 |

|

|

32 |

Усього пасивів |

44458085 |

27779968 |

19261484 |

Додаток Д. Основні фінансові показники п’яти найбільших банків України за даними Асоціації українських банків станом на 01.01.2008 р.

Таблиця Д1

Депозити фізичних осіб за станом на 01.01.2008 р.

|

№ п/п |

Банк |

Рейтинг |

Сума, всього, млн.грн. |

Питома вага, % |