Анализ структуры и пути улучшения портфеля ипотечных кредитов

Аннотация

Дипломная работа на тему «_______________________» состоит из аннотации, введения, трёх глав, заключения, списка литературы, рисунков и таблиц.

Во введении поставлены основные цели и задачи, которые должны быть раскрыты в дипломной работе. Основная цель-изучение современного состояния рынка ипотечного жилищного кредитования Нижнего Новгорода.

В первой главе рассмотрена история возникновения и появления ипотечного жилищного кредитования в России, сущность и особенности ипотеки. Проведён анализ объёмов строительства и цен на жильё в Нижнем Новгороде, выявлены тенденции развития Нижегородского ипотечного жилищного рынка. Отражены вопросы правового регулирования и пути их усовершенствования.

Во второй главе отражены структура и основные участники рынка ипотечного жилищного кредитования. Рассмотрена ресурсная база (источники кредитных средств), основные модели и риски, присущие ипотечному рынку.

В третьей главе представлена общая характеристика ОАО АКБ «Росбанка». Проведён анализ ипотечных жилищных программ Нижегородского филиала ОАО АКБ «Росбанка». Изучена система маркетингового механизма продажи ипотечных продуктов Нижегородского филиала ОАО АКБ «РОСБАНК». Систематизированы методы распространения с реальным объёмом продаж ипотечных продуктов. На основе анализа предложена новая ипотечная программа «Стандарт-Плюс» и пути дальнейшего развития группы ипотечного кредитования Банка..

В заключении сделаны выводы о состоянии ипотечного жилищного кредитования на настоящий момент, путях его развития и усовершенствования.

Оглавление

Введение

Глава 1. Теоретические основы ипотечного кредитования

1.1 История возникновения, сущность и особенности ипотечного кредитования.

1.2 Роль развития ипотечного жилищного кредитования в современных условиях

1.3 Нормативно-правовое регулирование ипотечного жилищного кредитования в Российской Федерации

Глава 2. Развитие ипотечного кредитования на современном этапе

2.1 Структура рынка ипотечного капитала, его основные участники

2.2 Ресурсная база и основные модели ипотечного жилищного кредитования в Российской Федерации

2.3 Финансовые риски ипотечного кредитования

Глава 3. Ипотечное жилищное кредитование на примере Нижегородского филиала ОАО АКБ «Росбанк»

3.1 Общая характеристика ОАО АКБ «Росбанка»

3.2 Анализ ипотечных жилищных программ Нижегородского филиала ОАО АКБ «Росбанка»

3.3. Анализ системы продвижения ипотечных продуктов Нижегородского филиала ОАО АКБ «РОСБАНК»

3.4 Обоснование необходимости внедрения программы «Стандарт-поручительство»

Заключение

Список литературы

Введение

Актуальность темы исследования.

Большой интерес для нашей страны представляет ипотечное жилищное кредитование, главная цель которого — формирование системы обеспечения доступным жильем российских граждан, основанной на рыночных принципах приобретения жилья за счет собственных средств граждан и ипотечных кредитов. Формирование рынка ипотечного жилищного кредитования способствует преодолению социальной нестабильности в обществе и дифференциации населения в условиях жизни. Поэтому развитие системы ипотечного жилищного кредитования является одной из актуальных задач, как на макроэкономическом, так и на микроэкономическом уровнях.. Успешное решение этой задачи возможно только при системном согласовании экономических, правовых и организационных условий развития жилищной ипотеки в российской практике. Возрастающая потребность ипотечного жилищного кредитования обусловила выбор темы исследования.

Развитие рыночных отношений в России активизировало интерес к ипотечному кредитованию и возможностям его адаптации к российским условиям.

В современных условиях развития мирового рынка банковского кредитования особо остро стоит вопрос дальнейшего развития и полноценного существования системы ипотечного кредитования. Поэтому в своей работе я постараюсь предложить пути дальнейшего развития системы ипотечного кредитования конкретного Банка- Нижегородского филиала ОАО АКБ «РОСБАНК».

Цели и задачи исследования.

Основной целью дипломной работы является изучение современного состояния Нижегородского рынка ипотечного жилищного кредитования. Достижение поставленной цели осуществлялось путем рассмотрения ряда логически взаимосвязанных задач, последовательно раскрывающих тему данной работы:

1) изучение сущности ипотечного кредитования, основных его участников и ресурсной базы рынка ипотечного кредитования;

2) рассмотрение нормативной правовой базы ипотечного кредитования;

3) анализ действующих моделей ипотечного кредитования, оценка их достоинств и недостатков;

4) анализ операций ипотечного кредитования на примере Нижегородского филиала ОАО АКБ «Росбанк»;

5) оценка программ ипотечного кредитования Нижегородского филиала ОАО АКБ «Росбанк»;

6) анализ системы продвижения ипотечных продуктов НФ ОАО АКБ «РОСБАНК»;

7) разработка рекомендаций по оптимизации работы группы ипотечного кредитования и путей развития системы продвижения ипотечных продуктов Банка;

8) предложение оптимальной ипотечной программы в современных условиях..

Информационной базой исследования послужили законодательные и нормативно-правовые документы, официальные публикации по проблемам формирования системы ипотечного кредитования, материалы научных конференций, а также федеральные, региональные, корпоративные статистические и аналитические материалы.

Глава 1. Теоретические основы ипотечного кредитования

1.1 История возникновения, сущность и особенности ипотечного кредитования

В Римской империи уже в I в. н. э. создавались ипотечные учреждения, которые выдавали кредиты под залог имущества частным лицам.

В период правления императора Антонина Пия (II в. н. э.) было разработано особое законодательство для ипотечных банков1.

Уже тогда существовало около 50 банков и действовало более 800 ростовщических и меняльных контор. Банки становились специализированными. Развивались различные банковские институты: коммунальные, религиозные и другие, возникали прообразы сберкасс, сберегательных ассоциаций и т. п. Государство всегда оказывало большую поддержку ипотечному кредитованию, для чего создавались специальные социальные институты. Так, при императоре Траяне были созданы финансовые алиментные фонды поддержки вдов и сирот, предоставляющие ипотечные кредиты под 5% годовых - это был самый низкий процент в Риме в то время.

Таким образом, понятие «ипотека» основывается на древнеримских принципах залога, являясь более совершенной его формой. Со временем менялись лишь условия предоставления, объемы и цели ипотечного кредита, надежность его обеспечения, кредитных отношений, связанных с ипотекой.

Ипотека — это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества.

Обязательство должника может быть не только банковским, но и обязательством, основанным на купле-продаже, аренде, подряде.

Ипотека характеризуется следующими отличительными чертами:

Во-первых, ипотека, как и всякий залог, — это способ обеспечения надлежащего исполнения другого (основного) обязательства — займа или кредитного договора, договора аренды и т. д. Следовательно, ипотека базируется на основном обязательстве, так как без него она теряет смысл.

Во-вторых, в качестве предмета ипотеки всегда выступает недвижимость. К недвижимому имуществу относятся земельные участки и все, что прочно с ними связано: предприятия, жилые дома, другие здания, сооружения.

Федеральный закон «Об ипотеке (залоге недвижимости)» уточняет, что предметом договора ипотеки могут быть:

-земельные участки, за исключением земельных участков, находящихся в государственной или муниципальной собственности, а также земельных участков, размер которых меньше минимального размера, установленного нормативными актами субъектов Российской Федерации или органов местного самоуправления для земель того или иного целевого назначения и разрешенного использования;

-предприятия, здания, сооружения и иное недвижимое имущество, которое используется в предпринимательской деятельности;

-жилые дома, квартиры, изолированные части жилых домов и квартир;

-дачи, садовые дома, гаражи и другие строения потребительского назначения;

-воздушные и морские суда, суда внутреннего плавания и космические объекты.

- В-третьих, предмет ипотеки всегда находится во владении должника. Он же остается собственником, пользователем и фактическим владельцем этого имущества, но лишается права распоряжения им, по крайней мере, без согласия кредитора, на время залогового периода.

В-четвертых, договор кредитора и должника об установлении ипотеки оформляется специальным документом — закладной, которая сопровождается государственной регистрацией. Сейчас отменили нотариальное удостоверение.

В-пятых, при значительном превышении стоимости залога над суммой выданного кредита ипотека дает возможность получить дополнительные ипотечные ссуды под залог того же имущества (вторая, третья ипотека). Права ипотечных кредиторов по одному и тому же недвижимому имуществу удовлетворяются в порядке регистрации ипотеки, т. е. внесения записи о регистрации ипотеки в специальные ипотечные книги.

И, наконец, в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов. При реализации имущества, заложенного по договору ипотеки, ипотечный кредитор имеет преимущества перед другими кредиторами в размере суммы, указанной в закладной.

Из сказанного следует, что можно выделить следующие принципы ипотеки:

гласности, или публичности, — доступ каждого заинтересованного лица к информации, содержащейся в ипотечной книге;

специальности — возможность установления ипотеки только к определенной недвижимости и в определенном объеме;

достоверности — записи в публичных книгах означают, что в отношении данного имущества нет иных прав и правовых ограничений, кроме обозначенных;

старшинства — преимущество одного закладного права перед другим в зависимости от времени внесения его в ипотечную книгу;

бесповоротности — ипотека прекращается лишь в случаях, прямо предусмотренных в законе или договоре;

неприменимости погасительной давности к занесенным в ипотечную книгу правам.

Начало ипотечного кредитования в России можно отнести к царствованию императрицы Елизаветы Петровны. В это время ( 1754 год ) были открыты дворянские банки в Москве и Санкт Петербурге.

Но, в своей неорганизованной форме, ипотечный кредит существовал и гораздо ранее. Например, ещё в 15 веке появился вторичный заклад имения в другие руки, а также появились оговорки о том, что имение не заложено в другие руки.

В 16 веке залог земли распространился настолько, что появились соблазн и возможность злоупотреблять ипотечными займами, закладывая одну и ту же землю разным лицам или обманно занимать деньги, выдавая чужое имение за своё. По мере развития крепостного права, при залоге имений начинает играть важную роль количество крестьян, принадлежащих имению. В закладных подробно перечислялось поименное количество крестьян, причём ставилось условие, что если впоследствии кого-либо из перечисленных крестьян не окажется, то кредитор имеет право взыскать за каждую крестьянскую голову 50 рублей.

Как было указано выше, в 1754 году были созданы государственные кредитные учреждения: Санкт-Петербургская и Московская конторы Государственного банка для дворянства при Сенате и Сенатской конторе. Пользоваться ссудами данных кредитных учреждений могли только дворяне и иностранцы, которые находились в русском подданстве и владели недвижимыми имениями в пределах России. Срок ссуды определялся в один год с допущением двух отсрочек и взысканием процентных денег вперёд.

С 1776 года дворянские банки начали выдавать ссуды крестьянам.

Следующий этап развития ипотечного кредитования в России начался во времена правления Екатерины II. Она начала свою деятельность с дальнейшего развития дворянских банков. Но вскоре обнаружился ряд их недостатков. В первую очередь, это плохая проверка предоставляемых заёмщиками поручительств. Также, недостатком было плохое соизмерение и учёт операций по выдаче денег и их получению от населения.

В связи с эти, 28 июня 1786 года был издан манифест об учреждении государственного заёмного банка, упразднивший прежние дворянские банки. Это было первое чисто ипотечное кредитное учреждение долгосрочного кредита. Срок ссуды определялся: для дворянства - 20 лет под 8 % годовых, для городов – 22 года под 7 % годовых.

С 19 февраля 1861 года ( после отмены крепостного права ) в России начинается массовое распространение кредитных учреждений.

К 1917 году в России уже существовало 21 земельный банк, Государственный Крестьянский поземельный банк, Дворянский банк, Особый отдел государственного Дворянского банка и 18 частных банков.

Дореволюционная Россия располагала разветвлённой кредитной инфраструктурой. Она включала такие элементы, как специализированные земельные банки, сельские банки, ссудо-сберегательные и кредитные товарищества, общество взаимного поземельного кредита. Эти учреждения, как правило, выдавали кредиты под залог земель. Поэтому в дореволюционных изданиях такой кредит часто называли поземельным, а не ипотечным.

После 1917 года по вполне понятным причинам ипотеки, как таковой не существовало, но были ЖСК. Срок кредитования составлял 10 – 25 лет, ставка 0,5 – 2% годовых, доля кредита 60 – 80% от стоимости жилья.

В постперестроичной России интерес к схемам кредитования, где залогом выступала недвижимость, появился с 1993 года. Интерес банков к таким операциям был вызван двумя факторами: во – первых, наличием устойчивого спроса на долгосрочные жилищные кредиты и, во – вторых, пониманием банками больших потенциальных возможностей рынка ипотечных кредитов, стремлением занять прочные позиции на этом рынке в будущем.

Несмотря на существование многих проблем, определённый прогресс в становлении системы ипотечного кредитования в России был достигнут. После выхода федерального закона «Об ипотеке ( залоге недвижимости )» № 102-ФЗ от 16.07.1998 г. ( в ред. от 13.05.2008 г. ) и стабилизации в финансовой сфере ситуация на рынке жилищных кредитов изменилась в лучшую сторону. Всё большее распространение получила «классическая» ипотечная схема жилищного кредитования, по которой заёмщик сразу при оформлении договора купли – продажи на квартиру или дом становится его собственником, однако с теми необходимыми ограничениями, которые в рамках действующего законодательства накладываются залогом этого имущества в обеспечение взятого в банке жилищного кредита. При такой схеме права заёмщика надёжно защищены как от каких – либо неосторожных действий банка, так и от возможного банкротства дочерних риэлтерских фирм, а также от дополнительных расходов и выплат. Внедрение «классической» ипотечной схемы позволило существенно увеличить сроки кредитования, повысив тем самым доступность кредитов для населения.

Таким образом, ипотека — это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества.

Ипотечное кредитование — это целостный механизм реализации отношений, возникающих по поводу выдачи, продажи и обслуживания ипотечных кредитов.

Понятие «ипотека» основывается на древнеримских принципах залога, являясь более совершенной его формой. Со временем менялись лишь условия предоставления, объемы и цели ипотечного кредита, надежность его обеспечения, кредитных отношений, связанных с ипотекой.

1.2 Роль развития ипотечного жилищного кредитования в современных условиях

Многолетний опыт экономически развитых стран свидетельствует о том, что стержнем взаимосвязей рыночной экономики является рынок перераспределения финансовых средств, прежде всего обеспеченных залогом недвижимости, которая составляет значительную часть активов любой страны. Поэтому рынок ипотечного капитала оказывает существенное влияние на все сферы экономики.

Прежде всего, ипотека повышает стабильность и эффективность банковской системы страны.

• Во-первых, ипотека усиливает обеспечение кредита в силу особенностей недвижимого имущества как объекта залога.

Недвижимость сравнительно мало подвержена риску гибели или внезапного исчезновения; ее наличие легко проверяется.

Недвижимость обладает ограниченной оборотоспособностью - сделки с недвижимостью регистрируются в государственных органах, что позволяет кредитору легко проконтролировать либо вообще запретить ее отчуждение.

Стоимость недвижимости имеет тенденцию к постоянному росту, что гарантирует кредитору погашение задолженности в полном объеме.

• Во-вторых, высокая стоимость недвижимости и риск ее потери побуждают должника точно и своевременно исполнять свои обязательства. При невозврате кредита банк имеет возможность реализовать недвижимость и возвратить свои средства, что предполагает правильную оценку заложенного недвижимого имущества и развитый рынок недвижимости.

• В-третьих, снижению риска при ипотечном кредите способствует целевой характер ссуд. Банк имеет право контролировать использование заемщиком средств, предоставленных в порядке ипотечного кредитования.

• В-четвертых, при наличии вторичного рынка ссуд под недвижимое имущество коммерческие банки в случае необходимости могут продать закладные и укрепить свою платежеспособность. Для ипотечных банков продажа закладных служит источником средств последующего кредитования.

• И наконец, при стабильной, нормально функционирующей системе ипотечного кредитования достигается наилучшее согласование интересов всех участников данного процесса, что снижает риск банковских операций.2

Кроме того, ипотечное кредитование является общественным фактором экономического потенциала страны.

• Во-первых, развитие ипотечного бизнеса позитивно сказывается на состоянии реального сектора экономики. Ипотечное кредитование промышленных предприятий позволяет модернизировать производство, повышать качество и конкурентоспособность продукции практически во всех отраслях народного хозяйства, что, в свою очередь, наращивает экономический потенциал страны.

• Во-вторых, с помощью ипотечного кредита реализуется программа жилищного строительства, достигается непрерывность производства в строительстве. Строительство современного жилья вызывает спрос на многие комплектующие изделия, что стимулирует развитие многих отраслей экономики. Например, производство строительных материалов и конструкций, строительное и дорожное машиностроение, деревообработка и производство мебели, обоев, электрооборудования, металлоизделий и др. Новый импульс получает развитие транспортной инфраструктуры.

• В-третьих, с помощью ипотечного кредита в систему рыночных кредитных отношений вовлекаются множество предприятий и широкие массы населения — собственники квартир, земельных наделов и другого недвижимого имущества. Благодаря этому государственное финансирование процесса замещается банковским кредитом. Это отвечает интересам общества в целом и отдельных экономических субъектов: повышается уровень инвестиционной активности хозяйствующих субъектов, банковской системы; в инвестиционный процесс широко вовлекаются свободные финансовые ресурсы.

• В-четвертых, будучи дорогим товаром, жилье является одним из важнейших факторов стимулирования сбережений населения, что также способствует формированию инвестиционных ресурсов.

• И наконец, развитие системы ипотечного кредита на рыночной основе способно вывести страну не только из инвестиционного, но и инфляционного кризиса, отвлекая средства из текущего оборота во внутреннее накопление.

Говоря о жилищном рынке Нижнего Новгорода, можно привести следующие данные:

В период с 2002 по 2007 годы в городе Нижнем Новгороде было введено в общей сложности 2 247 076 квадратных метров жилья. Наибольшие по сравнению с предыдущими годами объемы ввода жилья наблюдались в 2007 году (607 800 квадратных метров).

По состоянию на 15 мая 2008 года средняя цена предложения на первичном рынке жилья по Нижнему Новгороду составила 53 089 рублей за квадратный метр. По сравнению с мартом цена понизилась на 2 053 рубля за квадратный метр, или на 3,72 процента.

Таблица 1.1 По районам города ситуация выглядит следующим образом.

|

Районы |

Средняя цена предложения в апреле, руб./кв.м. |

Средняя цена предложения в марте, руб./кв.м. |

Абсолютное изменение, руб./кв.м. |

Относительное изменение, % |

|

Автозаводский |

34 942 |

38 641 |

-3 699 |

-9,57 |

|

Канавинский |

38 581 |

39 549 |

-968 |

-2,45 |

|

Ленинский |

46 990 |

46 990 |

0 |

0,00 |

|

Нижегородский |

61 342 |

67 171 |

-5 829 |

-8,68 |

|

Приокский |

49 095 |

48 910 |

185 |

0,38 |

|

Советский |

57 978 |

57 614 |

364 |

0,63 |

|

Сормовский |

35 563 |

44 498 |

-8 935 |

-20,08 |

|

Московский |

48 000 |

48 000 |

0 |

0,00 |

Среди всех районов города Нижнего Новгорода доминирует Нижегородский район, где объем ввода жилья на порядок выше, чем в остальных районах. Так в период с 2002 года по июнь 2007 года в районах города, за исключением Нижегородского, было введено от 84 792 до 328 712 кв.м, тогда как лишь в одном Нижегородском районе за этот же период объем построенного жилья составил 603 716 кв.м (рис. 1.1).

Рис.1.1 «Структура предложения на первичном рынке жилья по районам города Нижнего Новгорода».

Вторичный рынок жилья

На вторичном рынке жилья в апреле наблюдается повышение цен. Средняя цена предложения по городу в марте составила 54 561 рубль за квадратный метр. По сравнению с мартом цена повысилась на 4 718 рублей за квадратный метр, или на 9,47 процента.

Самая дорогая недвижимость традиционно предлагалась в верхней части города с явным лидерством Советского и Нижегородского районов, где средняя цена по состоянию на 15 мая 2008 года составила 66 423 и 62 011 руб./ кв.м, соответственно. В заречной части города средние цены на жилье примерно одинаковы и колеблются от 47 568 руб./кв.м в Московском районе до 49 829 руб./кв.м в Сормовском районе3 (таблица 1.2).

Таблица 1.2 По районам города ситуация выглядит следующим образом

|

Районы |

Средняя цена предложения в апреле, руб./кв.м. |

Средняя цена предложения в марте, руб./кв.м. |

Абсолютное изменение, руб./кв.м. |

Относительное изменение, % |

|

Автозаводский |

49 375 |

45 690 |

3 685 |

8,07 |

|

Канавинский |

47 568 |

43 073 |

4 495 |

10,44 |

|

Ленинский |

49 294 |

47 342 |

1 952 |

4,12 |

|

Московский |

47 792 |

42 121 |

5 671 |

13,46 |

|

Нижегородский |

62 011 |

63 831 |

-1 820 |

-2,85 |

|

Приокский |

56 162 |

49 025 |

7 137 |

14,56 |

|

Советский |

66 423 |

60 752 |

5 671 |

9,33 |

|

Сормовский |

49 829 |

47 247 |

2 582 |

5,46 |

Рис. 1.2 «Структура предложения на вторичном рынке жилья по районам города Нижнего Новгорода».

По Нижнему Новгороду можно сделать следующие выводы и определить источники «тормоза» ипотеки:

- Недостаточный объем возводимого жилья при достаточно высоких темпах строительства;

- Высокий ценовой рост стоимости объектов недвижимости. Рост следует за общероссийской тенденцией стоимости жилья и объектов строительства ;

- Ценовая дифференциация по районам города. Является наиболее контрастной на фоне районов города, что приводит к недоступности жилья центральных районов города.

Так же можно отметить положительные моменты, необходимые для развития направления ипотечного кредитования:

- Рост объемов строительства увеличился по сравнению с предыдущим годом на 31,3%;

- Субсидирование правительством ипотечных кредитов;

- снижение процентных ставок банками, увеличение сроков кредитования, сумм, что послужило следствием конкуренции между банками в сфере ипотечного кредитования.

Основные тенденции рынка жилой недвижимости Нижнего Новгорода:

1. Покупателей жилой недвижимости, располагающих достаточной суммой наличных денег, стало меньше, а количество ипотечных сделок увеличилось. Сегодня они составляют примерно 50 процентов от общего количества проводимых сделок.

2. Сделки спекулятивного характера на жилом рынке уходят в прошлое, и рынок становится более понятным, прозрачным и цивилизованным.

3. Дифференциации товара: по сегментам рынка, по районам, по видам и качеству квартир, по типам жилья.

4. Появилась еще одна явная тенденция: тратя на покупку жилья заемные средства и платя проценты по кредитам, люди непременно хотят приобрести более качественное и ликвидное жилье, оправдав затраты. Сегодня наибольшим спросом пользуется жилье улучшенных планировок, повышенной комфортности и жилье бизнес-класса.

Все это положительно сказывается на экономическом и социальном развитии страны. Таким образом, ипотечное кредитование, бесспорно, является перспективным направлением банковской деятельности.

1.3 Нормативно-правовое регулирование ипотечного жилищного кредитования в Российской Федерации

Деятельность кредитных организаций на российском ипотечном рынке регламентируется действующими законодательными актами, регулирующими систему ипотеки. Формирование законодательной базы ипотечного кредитования в России началось с середины 90-х гг. прошлого столетия. Права гражданина на жилье и на охрану частной собственности закреплены в Конституции РФ (1993 г.). Важным шагом развития российского ипотечного законодательства стало принятие первой (1995 г.) и второй (1996 г.) частей Гражданского кодекса РФ. Кодекс устанавливает общие правила обеспечения кредитов под залог недвижимости; положения о праве собственности и других вещных правах на другие помещения; основания обращения взыскания на заложенное жилое помещение и др. ГК РФ предусматривает ряд правил в отношении обязательной государственной регистрации права собственности и иных вещных прав на недвижимое имущество, а также возникновения, ограничения и перехода таких прав. Кроме того, были введены дополнительные требования к договору купли-продажи жилой недвижимости. В частности, государственной регистрации подлежит не только переход права собственности на жилую недвижимость по такому договору от продавца к покупателю, но и сам этот договор. Во исполнение требования ГК РФ 24.07.1997 г. был принят Федеральный закон № 122–ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» ( ред. от 18.12.2006 ).

Для содействия развитию вторичного рынка ипотечных кредитов в 1997 г. было создано Федеральное агентство жилищного ипотечного кредитования (ФАИЖК), призванное способствовать становлению частного кредитования жилищной сферы, в том числе на основе долгосрочного ипотечного кредитования.

Законодательство, регулирующее ипотечную деятельность, постоянно развивается. В январе 2000 г. Правительством Российской Федерации была одобрена Концепция развития системы ипотечного жилищного кредитования в Российской Федерации. Концепция предоставляет огромный простор инициативе субъектов Российской Федерации по выбору схемы, согласно которой в регионе будет развиваться эта система. Любая модель долгосрочного кредитования граждан является приемлемой, если она удовлетворяет требованию юридической чистоты и финансовой прозрачности и в ней заложен механизм рефинансирования.

В рамках этой программы уже разработано и представлено Государственной думе множество законопроектов, способных облегчить деятельность многих ипотечных кредиторов, устраняя недостатки уже существующей системы и четко определяя правила функционирования на российском рынке ипотеки, часть из них уже принята.

Наряду с Гражданским Кодексом РФ существует множество нормативных и подзаконных актов, регулирующих ипотеку. Среди них следует отметить ФЗ РФ «О залоге» от 29.05.1992г ( в ред. от 26.06.2007г), определяющего общие положения о залоге имущества.

Более детальное регулирование деятельности организаций при ипотечном кредитовании получило в ФЗ РФ от 16.07.1998 г. (ред. от 13.05.2008г.) «Об ипотеке (залоге недвижимости)». Данный закон содержит положения, касающиеся определения сторон в ипотечных отношениях, определены обязательства и требования, которые могут быть обеспечены ипотекой. В сравнении с общими положениями о залоге, закон «Об ипотеке» содержит требования, согласно которым ипотекой могут быть обеспечены обязательства по кредитному договору, по договору займа или иного обязательства, основанного на купле-продаже, аренде, подряде, другом договоре или причинении вреда. В ст. 5 ФЗ указано имущество, которое может быть предметом ипотеки - им может быть недвижимое имущество, право на которое зарегистрировано в установленном порядке. Законом регулируются положения об ипотеке, в зависимости от того, находится ли имущество в общей собственности или принадлежит лицу на праве хозяйственного ведения или оперативного управления. К особенностям заключения договора об ипотеке следует отнести обязательное включение в условия договора предмет залога (имущество, в случае неисполнения обязательства на него будет обращено взыскание), цена договора (оценка имущества), срок исполнения обязательства. Договор об ипотеке подлежит обязательной государственной регистрации, в результате чего вносится запись в Единый государственный реестр прав на недвижимое имущество. Не соблюдение данного условия влечет признание сделки недействительной. Права залогодержателя удостоверяются закладной. Все обязательства по содержанию имущества в исправном состоянии (текущий и капитальный ремонт), если договором не предусмотрено иное, лежат на залогодателе. Среди особенностей данного закона следует выделить то, что право следует за вещью. Таким образом, в случае отчуждения прав на недвижимость третьим лицам, они будут нести ответственность перед залогодержателем.

14 октября 2003 г. ( ред. от 27.07.2006 ) был принят Федеральный закон № 152-ФЗ «Об ипотечных ценных бумагах». Настоящим Федеральным законом регулируются отношения, возникающие при выпуске, эмиссии, выдаче и обращении ценных бумаг, за исключением закладных. Принятый закон получил широкую огласку в прессе и в среде ипотечных кредиторов. Были сразу же найдены недостатки и пробелы в его формулировках. Но существенно то, что закон разрешает банкам выпускать ипотечные облигации как напрямую, так и через специальных ипотечных агентов. Специальный ипотечный агент представляет собой некое хозяйственное общество наподобие акционерного, которое может совершать ограниченное количество операций4. Оно приобретает права на ипотечные кредиты и выпускает ипотечные ценные бумаги.

26.03.2004 г. Центральным Банком Российской Федерации было опубликовано «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» №251-П (ред. от 12.12.2006 г.). Настоящее положение устанавливает порядок, величину формирования резерва, категории качества, по которым классифицируется размер расчётного резерва.

Инструкцией ЦБ РФ от 16.01.2004 №110-И (ред. от 20.03.2006 г.) «Об обязательных нормативах банков» установлены числовые значения и методика расчётов достаточности собственных средств банка, максимального размера риска на одного заёмщика. Обязательные нормативы рассчитываются в соответствии с определёнными методиками их расчёта на основании принципов достоверности и объективности, осмотрительности и преобладания экономической сущности над формой.

04.02.2008 г. Министерство финансов Российской Федерации предоставило письмо № 03-04-07-01/21, в котором даёт разъяснения по поводу внесения ряда изменений в главу 23 Налогового кодекса РФ «Налог на доходы физических лиц», регулирующих порядок налогообложения доходов налогоплательщиков в виде материальной выгоды. В соответствии с положениями подпункта 2 пункта 1 статьи 220 Налогового кодекса РФ налогоплательщик имеет право на получение имущественного налогового вычета в сумме, израсходованной им на приобретение на территории Российской Федерации квартиры. Согласно изменениям, внесённым Законом в подпункт 1 пункта 2 статьи 212 налогового кодекса, с 1 января 2008 года для целей расчета налоговой базы при получении налогоплательщиком дохода в виде материальной выгоды от экономии на процентах за пользование заёмными (кредитными) средствами используется ставка рефинансирования Банка России, установленная на дату фактического получения дохода налогоплательщиком.

Изучив и проанализировав нормативный материал в области ипотечного жилищного кредитования, можно прийти к следующим выводам. Российское законодательство не отвечает требованиям сегодняшнего дня, оно требует более детального регулирования данной проблемы.

Целесообразно принятие следующих законодательных актов:

-Федерального закона о внесении изменений и дополнений в Жилищный кодекс Российской Федерации в части установления законных оснований для выселения граждан из жилых помещений и переселения в резервный жилищный фонд;

-Федерального закона о внесении изменений и дополнений в Гражданский кодекс Российской Федерации в части прекращения права пользования жилым помещением членами семьи бывшего собственника;

-Дальнейшее совершенствование налогового законодательства в целях снижения налогового бремени заёмщика и стимулирующего вступление в кредитные отношения при покупке жилья.

Развитие ипотечного кредитования в Российской Федерации должно происходить на основании программ, ориентированных на внесение новшеств и изменений в существующие законодательные акты, направленные на формирование рынка ипотеки в России. А на основе уже разработанных актов должно происходить создание расширенной нормотворческой системы, которая в итоге приведёт механизмы ипотеки в единое целое с укреплённым ядром и энергично движущимися механизмами.

Подводя итоги первой главы, можно сделать следующие выводы:

1). Ипотека-это залог недвижимого имущества, возникающий на основании договора или в силу закона, используемый в качестве обеспечения исполнения заёмщиками своих обязательств по кредитным договорам в соответствии с требованиями.

Ипотечный кредит-кредит, выданный на основании кредитного договора и обеспеченный ипотекой.

2). Ипотеке присущи следующие принципы:

- гласности, или публичности, — доступ каждого заинтересованного лица к информации, содержащейся в ипотечной книге;

- специальности — возможность установления ипотеки только к определенной недвижимости и в определенном объеме;

- достоверности — записи в публичных книгах означают, что в отношении данного имущества нет иных прав и правовых ограничений, кроме обозначенных;

- старшинства — преимущество одного закладного права перед другим в зависимости от времени внесения его в ипотечную книгу;

- бесповоротности — ипотека прекращается лишь в случаях, прямо предусмотренных в законе или договоре;

- неприменимости погасительной давности к занесенным в ипотечную книгу правам.

3). Ипотечное кредитование является общественным фактором экономического потенциала страны.

• Во-первых, развитие ипотечного бизнеса позитивно сказывается на состоянии реального сектора экономики. Ипотечное кредитование промышленных предприятий позволяет модернизировать производство, повышать качество и конкурентоспособность продукции практически во всех отраслях народного хозяйства, что, в свою очередь, наращивает экономический потенциал страны.

• Во-вторых, с помощью ипотечного кредита реализуется программа жилищного строительства, достигается непрерывность производства в строительстве. Строительство современного жилья вызывает спрос на многие комплектующие изделия, что стимулирует развитие многих отраслей экономики. Например, производство строительных материалов и конструкций, строительное и дорожное машиностроение, деревообработка и производство мебели, обоев, электрооборудования, металлоизделий и др. Новый импульс получает развитие транспортной инфраструктуры.

• В-третьих, с помощью ипотечного кредита в систему рыночных кредитных отношений вовлекаются множество предприятий и широкие массы населения — собственники квартир, земельных наделов и другого недвижимого имущества. Благодаря этому государственное финансирование процесса замещается банковским кредитом. Это отвечает интересам общества в целом и отдельных экономических субъектов: повышается уровень инвестиционной активности хозяйствующих субъектов, банковской системы; в инвестиционный процесс широко вовлекаются свободные финансовые ресурсы.

• В-четвертых, будучи дорогим товаром, жилье является одним из важнейших факторов стимулирования сбережений населения, что также способствует формированию инвестиционных ресурсов.

• И наконец, развитие системы ипотечного кредита на рыночной основе способно вывести страну не только из инвестиционного, но и инфляционного кризиса, отвлекая средства из текущего оборота во внутреннее накопление.

4). На настоящий момент в российском законодательстве существует ряд пробелов, которые необходимо устранить. Развитие жилищного ипотечного кредитования должно быть ориентировано на внесение новшеств и изменений в существующие законодательные акты, направленные на формирование рынка ипотеки в России.

5). Преимущественное развитие должны получить программы, которые ориентированы на категории населения, которые нуждаются в относительно небольшом ипотечном кредите. Это позволит при ограниченных кредитных ресурсах обеспечить максимальное число заёмщиков. Расширение числа заёмщиков будет в свою очередь стимулировать экономическую активность соответствующих слоёв населения.

Глава 2. Развитие ипотечного кредитования на современном этапе

2.1 Структура рынка ипотечного капитала, его основные участники

Рынок — совокупность экономических отношений, проявляющаяся в сфере обмена товаров и услуг, в результате которых формируются спрос, предложение и цена.

Рынок ипотечного капитала — часть финансового рынка, на котором перераспределяется заемный капитал, обеспеченный залогом недвижимости5.

Он функционирует за счет ипотечных кредитов, выдаваемых на первичном ипотечном рынке и рефинансируемых на вторичном ипотечном рынке.

Таким образом, рынок ипотечного капитала делится на первичный, где обращаются первичные закладные, и на вторичный, где покупаются и продаются закладные (или другие ипотечные ценные бумаги), полученные на первичном рынке.

Кроме того, существует классификация ипотечных рынков в зависимости от типа недвижимости, выступающей в качестве залогового обеспечения, — ипотечные рынки жилья, доходной недвижимости, коммерческой недвижимости, промышленной недвижимости и т. п.

Первичный рынок ипотечных кредитов — это сегмент общего ипотечного рынка, непосредственно охватывающий деятельность кредитных институтов по кредитованию юридических и физических лиц под залог объектов недвижимости.

Основные участники первичного ипотечного рынка — это кредитор и заемщик, вступающие в договорные отношения друг с другом.

Главным инструментом, с помощью которого строятся отношения между субъектами первичного рынка, является кредитный договор, который оформляется в форме закладной.

Использование термина «закладная» по отношению к кредитному договору обосновывается тем, что залог недвижимости в данном случае является непременным и ключевым условием заключения договора.

Вторичный рынок закладных охватывает процесс купли-продажи закладных, выпущенных на первичном рынке.

Главная задача вторичного рынка ипотечного капитала – обеспечить первичных кредиторов возможностью продать первичную закладную, а на полученные средства предоставить другой кредит на местном рынке.6

Основными индикаторами, характеризующими конъюнктуру на ипотечном рынке, являются процентные ставки по ипотечным облигациям, с одной стороны, и ставки по ипотечным кредитам — с другой.

Специфика ипотечных операций, в частности их последующая регистрация, вызывает определенные требования к механизму ипотечного кредитования.

Для успешного становления и развития системы ипотечного кредитования принципиальным является создание институтов, обслуживающих ипотечный рынок (и его инфраструктура). Только при взаимодействии всех элементов системы ипотечного кредитования появляется возможность, во-первых, снизить риски ипотечных кредиторов и тем самым повысить доступность ипотечных кредитов, во-вторых, повысить надежность ипотечных облигаций и благодаря этому привлечь дополнительные источники кредитования.

Участниками процесса ипотечного кредитования становятся: ипотечный кредитор, заемщик (собственник недвижимости), инвестор, специализированные посредники, правительство. В качестве инвесторов могут выступать другие кредитные и финансовые организации, страховые компании, пенсионные фонды, а также население. Каждый из участников ипотечного рынка имеет свои собственные цели (табл. 2.1), и только при согласовании интересов всех участников система ипотечного кредитования достигает своего наилучшего развития.

Таблица 2.1 Субъекты рынка ипотечных кредитов, их функции и прямые цели

|

№ п/п |

Участники рынка ипотечных кредитов |

Субъекты |

Функции |

Собственные цели |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

Заемщик (залогодатель) — физические лица |

Физические лица, желающие улучшить свои жилищные условия и удовлетворяющие требованиям банков по уровню кредито-и платежеспособности |

Заключают кредитные договоры с целью покупки или строительства жилья |

• Обеспечением исполнения обязательств по договорам служит залог приобретаемого жилья • Максимизация объема привлечения дешевых финансовых ресурсов для покупки или строительства жилья |

|

2 |

Банк-кредитор (залогодержатель) |

• Коммерческие, сберегательные, ипотечные банки, -ссудосберегательные ассоциации, стройсберкассы; • взаимно-сберегательные союзы и т. п. |

• Предоставляют заемщикам в установленном порядке ипотечные кредиты на основе оценки : платежеспособности и кредитоспособности заемщика. • Обслуживание выданных ипотечных кредитов. Имеет возможность в случае невыполнения должником своих обязательств получить удовлетворение денежных требований из стоимости заложенного жилого помещения преимущественно перед другими кредиторами залогодателя |

• Максимизация доходности активных операций, • ограничение рисков и обеспечение возвратности ссудного капитала |

|

3 |

Продавец жилья |

Юридические и физические лица |

Продают жилые помещения, находящиеся в их собственности или принадлежащие другим физическим лицам, по их поручению |

• Максимизация денежных средств за продаваемое жилое помещение; • минимизация рисков, связанных с продажей |

|

4 |

Государство |

• Создание благоприятных условий для развития рынка ипотечного капитала • Капитализация недвижимого имущества и обеспечение его оборотоспособности; • не инфляционная поддержка сферы жилищного строительства; • решение жилищной проблемы в отдельном регионе и в стране в целом; • уменьшение разрыва между производительным и финансовым капиталом, • пополнение доходной части бюджета и обслуживание внутреннего долга |

||

|

5 |

Государственные органы, регулирующие и контролирующие деятельность участников ипотечного рынка |

• Органы государственной регистрации прав на недвижимое имущество и сделок с ним; • нотариат; • паспортные службы; • органы опеки и попечительства, • юридические консультации |

• Регистрация сделок купли-продажи жилых помещений; • оформление перехода прав собственности к новому собственнику; • регистрация договоров об ипотеке и права ипотеки; • хранение и предоставление информации по правам собственности и обременению залогом жилья всем участникам ипотечного рынка |

Государственная поддержка участников ипотечного рынка и контроль за их деятельностью |

|

6 |

Операторы вторичного рынка ипотечных кредитов |

Специализированные агентства ипотечного кредитования Ипотечные фонды |

• Рефинансирование кредиторов на основе установленных нормативов и требований, предъявляемых к процедурам ипотечного кредитования • выпуск эмиссионных ипотечных ценных бумаг; • привлечение средств инвесторов в сферу жилищного кредитования; • оказание кредиторам содействия во внедрении рациональной практики проведения операций ипотечного кредитования; • разработке типов ипотечных кредитов, более доступных для заемщика и менее рискованных для кредиторов |

Создание системы ипотечного кредитования в стране |

|

7 |

Страховые компании |

Страховые компании, имеющие лицензии на данные виды страхования |

• Страхование рисков ипотечного кредитования • Создание совместных проектов с ипотечными кредиторами • Разработка собственных программ кредитования покупки жилья на основе накопительного страхования |

• Получение прибыли • Расширение круга своих операций • Повышение рейтинга |

|

8 |

Оценщики |

Юридические и физические лица, имеющие право на осуществление профессиональной оценки жилых помещений |

Осуществляют оценку жилых помещений, являющихся предметом залога при ипотечном кредитовании |

• Получение прибыли • Расширение круга своих операций • Повышение рейтинга |

|

9 |

Риэлтерские компании |

Юридические лица, получившие лицензии как профессиональные посредники на рынке купли-продажи жилья |

• подбор вариантов купли-продажи жилья для заемщиков • организация продажи жилья по поручению других участников рынка жилья • участие в организации проведения торгов по реализации жилья, бывшего в залоге, на которое судом обращено взыскание |

• получение прибыли • расширение круга своих операций • повышение рейтинга |

|

10 |

Инвесторы |

• физические лица • юридические лица: инвестиционные банки, пенсионные фонды, страховые компании, паевые инвестиционные фонды и другие кредитные и финансовые институты |

Приобретают ценные бумаги, обеспеченные ипотечными кредитами, эмитируемые ипотечными кредиторами или операторами вторичного рынка |

• Максимизация прибыли капитала, вкладываемого в закладные или ипотечные ценные бумаги -•обеспечение надежности вложений |

Инвестиционные компании (фонды) — общее название различных форм, к которым относятся: трасты, партнерства закрытого типа, взаимно-паевые фонды, партнерства открытого типа и другие институты, являющиеся финансовыми посредниками.

Фонды привлекают средства населения и юридических лиц и инвестируют их в финансовые активы различных компаний — акции, облигации, ипотечные кредиты, недвижимость, закладные и другие инвестиционные инструменты.7

Эффективность работы инвестиционной компании зависит в первую очередь от правильности комплектования инвестиционного портфеля.

Существует большое разнообразие инвестиционных фондов с самой разной инвестиционной политикой и широким спектром финансовых услуг - от сверхнадежных до сверхдоходных и рискованных.

Цель деятельности фондов — уменьшение рисков частных вложений за счет применения ими наиболее широкой диверсификации кредитного портфеля (приобретения самых разных по рискам, срокам и доходности инвестиционных инструментов). Как уже было отмечено, помимо прямого инвестирования фонды работают непосредственно со всеми жилищно-финансовыми инструментами.

Что же касается роли государства в формировании рынка ипотечного кредитования и его использования в целях повышения доступности жилья, то его вмешательство в процесс развития ипотеки должно осуществляться в основном тремя путями:

законодательное регулирование вопросов, связанных с ипотекой;

служить основой более дешёвых кредитных ресурсов для старта ипотечной программы (в первую очередь это касается государственного бюджета );

стимулирование участников программ (в частности, предоставление стимулирующих мер, льгот участникам на начальном этапе ).

Государство по–прежнему называет развитие ранка доступного жилья и ипотеки одним из приоритетных направлений своей внутренней политики. Безусловно, это очень важно, поскольку жилищный вопрос всегда был и будет одним из первостепенных.

Взаимодействие всех участников рынка становится в последнее время в связи с мировым кризисом ликвидности менее активным. Но, тем не менее, для оптимальной работы участников на рынке необходимо актуализировать целый комплекс важных вопросов, а именно:

-актуальность продуктового предложения;

-организация эффективной технологии сбыта с учётом меняющейся конъюнктуры рынка;

-эффективный менеджмент партнёрских отношений (банк, ипотечный брокер, агент, средства массовой информации, агентства недвижимости, региональные власти, профессиональные объединения и региональные банки-партнёры).

-использование новых технологий продвижения продуктов на рынок (использование внешнего и внутреннего PR);

-обеспечение обратной связи (здесь необходимо решить: зачем, как и когда);

-организация эффективного маркетинга;

-обучение персонала и повышение его профессионализма.

Благодаря решению этих вопросов и сплочённой работе всех участников рынка ипотечного кредитования мы достигнем главного-удешевление услуг по предоставлению кредита, доступность и ясность информации, а следовательно и обеспечения жильём большей категории граждан.

2.2 Ресурсная база и основные модели ипотечного жилищного кредитования в Российской Федерации

Ресурсная база ипотечного жилищного кредитования представляет собой совокупность источников финансирования данных кредитов. Структура ресурсной базы является неоднородной и включает в себя следующие источники:

1). Средства Агентства Ипотечного Жилищного кредитования.

АИЖК – открытое акционерное общество со 100% государственным капиталом. АИЖК было образовано в 1996 г. решением правительства Российской Федерации и работает на ипотечном рынке с самого его зарождения. Основное направление деятельности АИЖК – обеспечение ликвидности российских коммерческих банков, предоставляющих долгосрочные жилищные кредиты населению, за счет покупки прав требований по таким кредитам. Средства для финансирования привлекаются путем размещения ипотечных ценных бумаг на фондовом рынке. Деятельность Агентства через сеть региональных операторов охватывает практически все регионы России.

Необходимо отметить, что при выдаче ипотечного кредита значительную роль играют транзакционные, материальные и временные издержки, которые несут стороны при заключении договора по ипотечному кредиту. По стандарту АИЖК банк продает региональному оператору ипотечный кредит, причем по номиналу. Другими словами, региональный оператор возвращает банку 100% средств, выданных в виде ипотечного кредита, не давая ничего при этом заработать. Банк несет существенные расходы на содержание отдела, выдающего ипотечные кредиты, проверку документов, андеррайтинг кредита, рекламу и т. п. и должен получать доход от своего ипотечного бизнеса. Нетрудно предположить, что основным способом компенсации этих расходов является увеличение транзакционных издержек и комиссионный сбор за выдачу ипотечного кредита, что делает последний менее доступным и привлекательным для заемщика.

Правление ОАО «Агентство по ипотечному жилищному кредитованию» (АИЖК) приняло решение с января 2008 года прекратить выкуп кредитов размером от 1,5 млн. рублей, а также кредитов, в которых доля собственных средств заемщика составляет менее 20 %.

Безусловно, это повлияет на снижение спроса на рынке, так как количество сделок с ипотекой или с иными видами жилищных кредитов на сегодняшний день составляет свыше 25 % от общего количества сделок на рынке.

Скорее всего, произойдет замещение доли кредитов, выданных по двухуровневой системе банками, привлекающими ресурсы иными путями, например, Сбербанком. И, судя по предварительным переговорам, Сбербанк намерен увеличить объемы ипотечного кредитования. Такими образом, кризис приведет к тому, что часть игроков уйдет с рынка и эта ниша заместится другими игроками.

Проблема заключается в том, что АИЖК является системообразующей организацией: являясь по сути госструктурой, агентство действует на рынке, как обычное акционерной общество. И меры, которые принимает сейчас АИЖК, являются мерами защиты интересов акционерного общества, но не мерами по поддержке государством ипотечной системы и повышения доступности жилья для населения.

2) Собственные средства банка.

Они могут включать в себя: уставный капитал, добавочный капитал, межбанковские кредиты, кредиты некоммерческих организаций, эмиссионные доходы, депозиты и прочие привлечённые средства физических лиц, средства государственных и других внебюджетных фондов, нераспределённая прибыль.

Универсальным средством привлечения «длинных» кредитных ресурсов являются ипотечные ценные бумаги. С их помощью банки получают возможность быстро возвращать вложенные в ипотечное кредитование средства.

Возможны следующие модели привлечения банками, выдающими ипотечные кредиты, долгосрочных кредитных ресурсов.

Модель 1.Выпуск банками ипотечных облигаций, обеспеченных закладными, и их реализация на финансовом рынке.

Модель 2.Организация рефинансирования банков на вторичном рынке ипотечных кредитов через операторов этого рынка.

Модель 3.Рефинансирование банков через механизм выпуска ипотечных облигаций под залог закладных (ипотечных кредитов).

Модель 4.Заключение банком с юридическими и/или физическими лицами кредитных договоров под залог жилья с оформлением соответствующих закладных.

Модель 5.Рефинансирование ипотечных операций путем привлечения инвесторов через систему Общих фондов банковского управления (ОФБУ), являющейся одной из действующих в России форм осуществления коллективных инвестиций. Поскольку в состав портфеля ОФБУ могут входить деньги и ценные бумаги, то возможна организация специализированных ОФБУ, средства которых будут направлены на приобретение исключительно закладных.

Развитие рынка ипотечных закладных в России позволит решить проблему, с которой рано или поздно столкнутся все занимающиеся выдачей кредитов на жильё банки,- нехватка средств на финансирование ипотечных проектов. Преобразование кредитных обязательств заёмщиков в ценные бумаги, даёт возможность банкам продавать их сторонним инвесторам, т. о. получая средства для выдачи новых ипотечных кредитов.

С точки зрения развития рынка ипотечных жилищных кредитов определяющее значение имеют источники средств, привлекаемых от граждан и инвесторов. Средства, привлекаемые на финансовом рынке в качестве межбанковских кредитов, как правило, краткосрочны, и их функция существенно ограничена долгосрочным характером ипотечного жилищного кредитования.

Особое место имеют средства, получаемые из государственного бюджета. На первых этапах развития системы долгосрочного ипотечного жилищного кредитования государственная поддержка может значительно ускорить развитие системы. Однако в зависимости от формы и направления использования бюджетных средств для развития жилищной ипотеки, а также способов их распределения, господдержка может как ускорять, так и сдерживать участие в развитии системы ипотечного жилищного кредитования. Поэтому определяющее значение определяют анализ и оценка эффективности использования средств бюджета, направляемых на развитие ипотеки8.

Основные модели ипотечного жилищного кредитования.

На основании ипотечного законодательства на различных уровнях предпринимаются попытки привлечь денежные средства населения. Для этого и федеральные власти, и власти субъектов Российской Федерации, а также основные участники рынка ипотечного кредитования (коммерческие банки, застройщики, риэлтеры, страховые компании и т. п.) разрабатывают различные схемы по привлечению источников финансирования ипотечных кредитов.

В настоящий момент в регионах Российской Федерации представлен достаточно широкий спектр моделей ипотечного кредитования. Однако по основным признакам их можно классифицировать в рамках четырех типов: кредитование через ипотечный банк, финансирование посредством централизованных институтов вторичного рынка закладных, продажа жилья в рассрочку строительными фирмами, программа льготного кредитования отдельных категорий граждан.

Практика российских банков в области ипотечного кредитования населения на покупку, строительство жилья.

Одна из первых программ ипотечного кредитования жилищного строительства была разработана в 1992 г. корпорацией «Жилищная инициатива» совместно со Сбербанком и Госстрахом России. Программа предусматривала создание на территории России сети ипотечных банков. Она была рассчитана на привлечение сбережений граждан и инвестиций коммерческих структур под залог недвижимости и предусматривала шесть схем ипотечного кредитования жилищного строительства.

1. Схема «Форвардкредитинвест». Предметом залога является строительный объект. Оформление залога и выдача кредита под закладные осуществляется поэтапно, по мере строительства объекта. Данная программа рассчитана на коммерческих застройщиков (юридических лиц), которые строят жилье с целью его продажи состоятельным покупателям, включая коммерческие структуры.

2. Схема «Ретрокредитинвест» ориентирована на улучшение жилищных условий граждан. Кредит выдается под залог квартиры и только в случае, если ее рыночная стоимость выше, чем затраты на строительство новой.

3. Схема «Комбиинвест». Кредит выдается в случае, когда стоимость строительства нового жилья выше, чем рыночная стоимость имеющегося.

4. Схема «Фьючерсинвест». Квартира продается с аукциона с отсрочкой выселения на время строительства нового жилья. Вырученные деньги бывший собственник квартиры может использовать двумя путями: самому вкладывать средства в строительство, принимая финансовые риски и оплачивая счета генерального инвестора-застройщика; либо переложить на последнего все финансовые риски нестабильности окончательной цены строительства, поручив продажу старого жилья и строительство нового.

5. Схема «Рентный залог». Одиноким пенсионерам предлагается оформление закладной на принадлежащее им жилье в обмен на пожизненную ренту, индексируемую с учетом инфляции. Рента устанавливается в размере 5-20-кратного минимального гарантированного уровня зарплаты в соответствии со стоимостью недвижимости.

6. Схема «Семейные жилищные накопительные счета». На счете в банке предварительно накапливаются денежные средства для последующего получения ипотечного кредита на строительство и приобретение дома, квартиры, дачи, гаража или других объектов недвижимости. Кредит предоставляется в рублях сроком на 3-5 лет при условии, что платежи по его погашению вместе с процентами составят не более совокупного месячного дохода семьи, подтвержденного необходимыми документами.9

На сегодняшний день в России уже сформировался рынок ипотечных жилищных кредитов, участники которого предоставляют населению ипотечные кредиты на различных условиях.

Программы льготного ипотечного кредитования

Вышеперечисленные модели ипотечного кредитования, получившие развитие в Российской Федерации, рассчитаны на граждан со средним достатком. Однако существуют категории граждан, которые не в состоянии самостоятельно улучшить свои жилищные условия. В настоящее время разработана программа оказания помощи отдельным категориям граждан в форме предоставления безвозмездных государственных субсидий

Федеральная программа по обеспечению жильём отдельных категорий граждан «Жилище» на 2002 – 2010 годы по предоставлению им за счёт Федерального бюджета социальной выплаты на приобретение жилья, право на которое удостоверяется государственным жилищным сертификатом.

Сертификат не является ценной бумагой. Предоставление социальной выплаты является финансовой поддержкой государства в целях приобретения жилого помещения. Срок действия сертификата исчисляется с даты его выдачи, указываемой в сертификате и составляет два месяца.

Право на участие в программе имеют следующие категории граждан: военнослужащие, сотрудники органов внутренних дел, подлежащие увольнению с военной службы, сотрудники Государственной противопожарной службы Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последних стихийных бедствий, сотрудники учреждений и органов уголовно – исправительной системы, граждане, подлежащие переселению из закрытых военных городков, и др.

Право на улучшение жилищных условий с использованием социальной выплаты, удостоверяемой сертификатом, предоставляется только 1 раз. Социальная выплата предоставляется в размере, эквивалентной расчётной стоимости жилого помещения исходя из норматива общей площади жилого помещения, установленного для семей разной численности.

Для участия в программе граждане подают в воинские части заявление об участии в программе и прилагают определённые документы ( справка об общей продолжительности военной службы, справка о проживании на территории закрытого военного городка, копия документа, подтверждающего право на дополнительную площадь, и др. )

Социальная выплата производится в безналичной форме, путём перечисления денежных средств на счёт владельца сертификата.

2.3 Финансовые риски ипотечного кредитования

Финансовые риски, возникающие на различных этапах ипотечного кредитования, в значительной степени определяют параметры кредита (размер, процентную ставку, период кредитования, сумму первоначального взноса и т. п.). Эффективное управление данными рисками может существенно изменить ситуацию, приблизить кредиты к возможностям их потенциальных потребителей. Рассмотрим основные риски, с которыми сталкивается каждый из участников ипотечного кредитования, а также различные механизмы управления этими рисками.

Риски заемщика

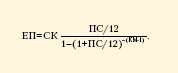

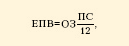

Предполагается, что банк, в который обращается заемщик, предоставляет аннуитетный (annuity) ипотечный кредит с переменной процентной ставкой, привязанной к ставке LIBOR10. По кредиту заемщик ежемесячно выплачивает ставку процента, равную LIBOR + аннуитет (процентная надбавка кредитора за его риски (условно возьмем (5%)). Риски, с которыми сталкивается заемщик на российском ипотечном рынке, — это процентный риск и риск изменения валютного курса.

Процентный риск возникает из-за того, что заработная плата заемщика не привязана к рыночной процентной ставке. Следовательно, рост процентной ставки приведет к тому, что заемщику придется тратить на выплаты по кредиту большую часть своего дохода, чем предполагалось первоначально.

Риску изменения валютного курса заемщики подвергаются из-за того, что на российском рынке ипотеки кредиты предоставляются в долларовом исчислении, обязательства по кредитам рассчитаны также в долларовом эквиваленте, а доходы заемщика в подавляющем большинстве имеют рублевый номинал.

Заемщики, которые хотят защитить свой доход, направляемый на накопление первоначального взноса или на погашение кредита, от резких колебаний валютного курса, могут в краткосрочном периоде использовать валютные фьючерсы и опционы. Для этого им необходимо обратиться к услугам брокерской фирмы. Вместе с тем хеджирование рисков изменения валютного курса в течение длительного периода времени является сложной и дорогостоящей операцией.

Риски вкладчика.

Если потенциальный заемщик открывает накопительный счет в банке, то он подвергается процентному, кредитному и валютному риску (см. рис. 1.1).

Управление процентным риском вкладчика — это страхование потерь из-за снижения депозитной процентной ставки.

Управление кредитным риском вкладчика заключается в выборе надежного банка, обладающего высоким рейтингом, или банка, имеющего статус уполномоченного ипотечного агентства.

Валютный риск вкладчика возникает в случае, когда вклад производится в национальной валюте (рублях).

Риски кредитора.

Рисками первичного ипотечного кредитора являются: процентный риск, кредитный риск, риск ликвидности и риск досрочного погашения или реинвестиционный риск .

Кредитный риск — это риск несвоевременной (просроченной) уплаты и/или неуплаты обязательств по ипотечному кредиту. Для инвестора, владеющего правами по ипотечному кредиту, это значит, что он не получит ожидаемого денежного потока по ипотеке в связи некредитоспособностью заемщика.

Для российского рынка основным способом страхования кредитного риска остается проведение тщательного андеррайтинга кредита. При этом типовыми значениями параметров такого андеррайтинга являются: отношение месячного платежа заемщика к его ежемесячному доходу (payment-to-income ratio — PTI) — 25-35%; отношение суммы кредита к рыночной стоимости залога (loan-to-value ratio — LTV) — 50-85%; размер кредита не более тыс. Также обязательным элементом ипотечного кредитования является страхование заложенной недвижимости, жизни и трудоспособности заемщика.

Риск реинвестирования.

Риск реинвестирования — риск того, что обязательства банка по выпущенным ипотечным облигациям превысят поступления по выданным (или выкупленным) кредитам.

Как правило, заемщикам предоставляется право досрочно погасить кредит полностью или его часть, хотя запрет на досрочное погашение на первые несколько лет может быть отражен в договоре об ипотеке. Это увеличивает риск реинвестирования. Для инвестора, владеющего правами по ипотечному кредиту, досрочное погашение означает, что он получает достаточно большой объем денежных средств, которые необходимо реинвестировать. Основными проблемами при этом являются следующие:

Инвестору заранее не известно, в какой момент времени может произойти досрочное погашение или поступление денежных средств как результат обращения взыскания на недвижимое имущество и в каком объеме;

Рыночная процентная ставка в момент реинвестирования может быть низкой.

Страхование риска реинвестирования

Полностью ликвидировать реинвестиционный риск нельзя, но для его снижения можно использовать конверсионный арбитраж (conversion arbitrage).

Одна из проблем, с которой сталкивается эмитент вторичных ценных бумаг, заключается в их стоимостной оценке, которая связана с прогнозированием будущей доходности этих обязательств. Достоверно определить будущие денежные потоки весьма непросто, в частности потому, что темпы и размеры досрочного погашения закладных, находящихся в пуле, заранее не известны и могут быть определены только при принятии определенных допущений.

Управление процентным риском.

Изменение процентной ставки, как правило, является следствием изменения уровня инфляции. Для инвестора, владеющего правами по ипотечному кредиту, это означает, что денежный поток, предусмотренный договором об ипотеке, из-за роста инфляции оказывается ниже, чем ожидаемый. В случае снижения рыночной процентной ставки возрастает вероятность досрочного погашения кредита заемщиком.11 В этой ситуации заемщик досрочно погашает кредит с целью получения кредита под меньшую процентную ставку. С другой стороны, процентный риск можно представить как риск изменения стоимости активов и пассивов.

Эмитент (коммерческий банк или ипотечное агентство), собравший пул ипотек и выпустивший на его основе ценные бумаги, может подвергаться риску несбалансированности активов и обязательств, если ставка i процента, получаемая по пулу, фиксирована, а выплачиваемая процентная ставка по обязательствам плавающая, либо наоборот. В результате может возникнуть ситуация, когда эмитент выплачивает большую сумму, чем получает. В связи с тем, что эмитент получает денежные потоки в течение продолжительного времени, каждый такой поток подвергается риску изменения процентной ставки.

Риск ликвидности.

Риск ликвидности возникает в связи с возможностью значительного спрэда между ценами покупки и продажи ипотечного кредита на вторичном рынке.

Одним из вариантов повышения ликвидности для первичных ипотечных кредиторов является использование ипотечного агентства как источника дополнительных фондов.

Первичный ипотечный кредитор может профинансировать кредит с помощью краткосрочной банковской ссуды. Однако в конце концов ему придется продать этот ипотечный кредит инвестору, для того чтобы получить фонды, необходимые для финансирования дополнительных ипотечных операций. Выданный кредит может быть продан различным долгосрочным инвесторам, таким как ссудо-сберегательные ассоциации, взаимные сберегательные банки и страховые компании, или ипотечному агентству. Однако последний вариант может оказаться менее привлекательным.

Первичный кредитор должен уплатить комиссионный сбор (фактически первичный ипотечный кредитор покупает опцион на продажу — опцион пут (put option), для того чтобы получить обязательство от ипотечного агентства о покупке данного кредита).

Следовательно, когда долгосрочные инвесторы находятся в благополучном положении в смысле ликвидности, первичный ипотечный кредитор, скорее всего, продаст кредиты на вторичном рынке. Когда процентные ставки начнут расти, поток средств, направляемых на сбережения, будет сокращаться, в результате чего появятся дефицит кредитных ресурсов и ликвидность ипотечных кредитов, продавцу все в большей степени придется полагаться на ипотечное агентство как на источник фондов.

Выступая в роли «остаточного» покупателя ипотечных кредитов на вторичном рынке, ипотечное агентство помогает сгладить, хотя и не устраняет полностью, цикличность ипотечного кредита. Ипотечное агентство получает возможность для этого благодаря привлечению фондов в масштабе всей страны. В то время как первичное ипотечное кредитование по своей природе имеет местный характер, масштабы деятельности ипотечного агентства позволяют собирать фонды по всей стране и перемещать их из местностей с избытком капитала туда, где капитала не хватает.

Другим способом повышения ликвидности ипотечных кредитов и их рефинансирования является секьюритизация (securitization), т. е. выпуск ценных бумаг, обеспеченных пулами ипотечных кредитов. Такой механизм позволяет привлечь больший объем частного капитала в сферу жилищного кредитования и, следовательно, повысить ликвидность ипотечных кредитов. Ценные бумаги, обеспеченные ипотечными кредитами, обладают высоким рейтингом и ликвидностью вследствие наличия обеспечения недвижимым имуществом, гарантий ипотечных агентств и государства.

Риски ипотечного агентства.

Ипотечное агентство сталкивается с теми же рисками, что и первичный ипотечный кредитор: процентный риск, кредитный риск (в России в любом случае остается риском первичного кредитора), риск ликвидности и риск рефинансирования.

Риск инвестора в ценные бумаги, обеспеченные ипотекой.

Основным риском для инвестора в ценные бумаги, обеспеченные ипотекой, является риск ликвидности этих бумаг на вторичном рынке. Страхование этого риска производится как и для обычных ценных бумаг. Инвестор должен покупать наиболее надежные ценные бумаги. Другим риском является риск досрочного погашения, если инвестор приобретает ценные бумаги «прямого действия». Кроме того, возможен и валютный риск, если ценные бумаги не номинированы в иностранной валюте.

Реализация приведенных схем в России возможна в случае развития инфраструктуры рынка ипотечного жилищного кредитования, в том числе развития фондового рынка.

Резюмируя вторую главу, можно сделать следующие выводы:

1). Рынок ипотечного капитала — это часть финансового рынка, на котором перераспределяется заемный капитал, обеспеченный залогом недвижимости.

2). Рынок ипотечного капитала делится на первичный, где обращаются первичные закладные, и на вторичный, где покупаются и продаются закладные (или другие ипотечные ценные бумаги), полученные на первичном рынке.

3). Первичный рынок ипотечных кредитов — это сегмент общего ипотечного рынка, непосредственно охватывающий деятельность кредитных институтов по кредитованию юридических и физических лиц под залог объектов недвижимости.

Вторичный рынок закладных охватывает процесс купли-продажи закладных, выпущенных на первичном рынке.

Главная задача вторичного рынка ипотечного капитала – обеспечить первичных кредиторов возможностью продать первичную закладную, а на полученные средства предоставить другой кредит на местном рынке.

4). Ресурсная база ипотечного жилищного кредитования представляет собой совокупность источников финансирования данных кредитов. Структура ресурсной базы является неоднородной и включает в себя следующие источники:

- средства Агентства Ипотечного Жилищного кредитования;

-Собственные средства банка.

Они могут включать в себя: уставный капитал, добавочный капитал, межбанковские кредиты, кредиты некоммерческих организаций, эмиссионные доходы, депозиты и прочие привлечённые средства физических лиц, средства государственных и других внебюджетных фондов, нераспределённая прибыль;

- Универсальным средством привлечения «длинных» кредитных ресурсов являются ипотечные ценные бумаги. С их помощью банки получают возможность быстро возвращать вложенные в ипотечное кредитование средства.

5) В настоящий момент в регионах Российской Федерации представлен достаточно широкий спектр моделей ипотечного кредитования. Однако по основным признакам их можно классифицировать в рамках четырех типов: кредитование через ипотечный банк, финансирование посредством централизованных институтов вторичного рынка закладных, продажа жилья в рассрочку строительными фирмами, программа льготного кредитования отдельных категорий граждан.

6). На рынке ипотечного жилищного кредитования существует ряд рисков. Их можно классифицировать на:

- риски заёмщика;

- риски вкладчика;

- риски кредитора;

- риски ипотечного агентства.

Те, в свою очередь, подразделяются на:

- процентный риски;

- риск изменения валютного курса;

- риск ликвидности;

- риск реинвестирования.

Эффективное управление данными рисками может существенно изменить ситуацию, приблизить кредиты к возможностям их потенциальных потребителей.

Глава 3. Ипотечное жилищное кредитование на примере Нижегородского филиала ОАО АКБ «РОСБАНК»

3.1 Значение ОАО АКБ НФ Росбанка в ипотечном жилищном кредитовании Н. Новгорода

Акционерный коммерческий банк «РОСБАНК» — многопрофильный частный финансовый институт, один из лидеров российской банковской системы. По состоянию на 1 апреля 2008 г. собственный капитал Росбанка составил 38 530,58 млн. рублей, а суммарные активы — 567 343,45 млн. рублей. Мажоритарным акционером банка является французская банковская группа «Сосьете Женераль».

«Росбанк» последовательно реализует стратегию соединении универсального финансового института национального масштаба и обслуживает все категории клиентов.

Ключевыми направлениями деятельности Росбанка являются розничное, корпоративное, нвестиционно-банковские услуги и работа с состоятельными частными клиентами (private banking). В настоящий момент Росбанк обладает крупнейшей в стране частной региональной сетью: более 600 точек обслуживания, включая 65 филиалов. Филиалы банка действуют в 71 регионе Российской Федерации. Его дочерние банки работают в Белоруссии и Швейцарии.

Наиболее важным для банка является развитие розничного бизнеса. Росбанк активно работает с населением, предлагая различные варианты вкладов и разнообразные кредитные продукты. Банк занимает лидирующие позиции на рынке потребительского и ипотечного кредитования. Частными клиентами «Росбанка» являются более 5 миллионов человек.

«Росбанк» является одним из лидеров рынка финансовых услуг малому и среднему бизнесу, обслуживая около 57 тыс. клиентов. Банк предлагает малым и средним предприятиям комплексный сервис, включая специально разработанные кредитные продукты.

«Росбанк» всегда славился высоким качеством обслуживания корпоративного бизнеса. Каждое третье из 300 крупнейших предприятий нашей страны является клиентом «Росбанка». Среди них такие известные российские компании, как ВО «Алмазювелирэкспорт», РАО «Газпром», ОАО «Русский Алюминий», ГМК «Норильский никель», ОАО НК «Роснефть», ОАО «Северная нефть», ОАО «Связьинвест» и другие.

««Росбанк»» активно развивает инвестиционное направление деятельности, являясь крупнейшим организатором и андеррайтером на рынке рублевых корпоративных и муниципальных облигаций.

Плодотворное сотрудничество с отечественными и зарубежными финансово-кредитными институтами обеспечивает высокое доверие к »Росбанку», что позволяет на выгодных условиях проводить клиентские платежи, эффективно управлять собственной ликвидностью и привлекать ресурсы для клиентов. Корреспондентская сеть «Росбанка» включает «Bank of New York», «Bank of Tokyo-Mitsub>ishi», «Commerzbank», «Credit Suisse First Boston», «HSBC Bank USA», «Sampo Bank», «IntesaBCI», «Nordea Bank Norge A. S.A.» и другие надежные банки.

Значительные результаты демонстрирует и направление private banking. Сегодня в «Росбанке» обслуживается более 1500 счетов частных состоятельных клиентов, объем средств на их счетах уже превысил 1,5 млрд. долларов США.

На протяжении всей своей истории «Росбанк» большое внимание уделяет реализации социальных проектов. Один из них — грантовая программа «Новый день», которую банк проводит совместно с Детским фондом Организации Объединенных Наций (UNICEF) и Фондом Организации Объединенных Наций (UN Foundation). В «Росбанке» также действует внутрикорпоративная благотворительная программа частных пожертвований сотрудников банка «Право помогать есть у каждого». Банк поддерживает и культурные проекты: выставочные программы Музеев московского Кремля, новые постановки театра «Современник».

«Росбанк» имеет кредитные рейтинги трех крупнейших международных агентств: «Moody’s», «Standard & Poor’s» и «Fitch». В ноябре 2006 года авторитетный британский журнал «The Banker» удостоил Росбанк престижной награды «Bank of the Year», признав его лучшим финансовым институтом России. В рамках ежегодного конкурса известного российского делового журнала «Компания» «Росбанк» стал обладателем премии «Компания года-2006», победив в номинации «Банки». В 2007 году Росбанк стал победителем в номинации «Розничный банк» категории «Результат и успех» профессиональной премии «Финансовый Олимп».

Сегодня Росбанк представлен в 70-ти регионах России от Калининграда до Владивостока и располагает второй крупнейшей в стране банковской сетью.

Наличие столь крупной сети дает Банку существенные преимущества в части обслуживания, как крупных многофилиальных корпоративных клиентов, так и населения.

Для координации деятельности подразделений сети банка сформирована четырехуровневая система управления:

1-й уровень - головной офис;

2-й уровень - территориальные управления (ТУ);

3-й уровень – филиалы;

4-й уровень – допофисы и операционные кассы вне кассового узла