Аудит ефективності діяльності комерційних банків за міжнародними стандартами

Аудит ефективності діяльності комерційних банків за міжнародними стандартами

Баланси комерційних банків є інформаційною базою для аудиту діяльності банківських установ, визначення показників ліквідності, надійності і ступеня фінансової стабільності в ринковій економіці. Методика аудиту балансу банку і системи показників, що характеризують його роботу, має всебічно охоплювати діяльність комерційного банку.

Інтеграція економічних відносин зарубіжних країн має відповідний вплив на діяльність комерційних банків України. При цьому виникають фінансові труднощі і навіть банкрутство одних банків і поява на міжнародних валютних та кредитних ринках інших банків переважно з країн, які розвиваються, і де грошово-кредитна і банківська системи характеризуються нестабільністю. Тому при аудиті доцільно вивчати системи показників оцінки ефективності діяльності тих зарубіжних банків, які мають фінансові стосунки з комерційним банком України, діяльність якого перевіряють.

Аудит показників ефективності діяльності комерційних банків провадиться з метою одержати відповіді на такі запитання:

який ступінь участі власних коштів банку в операціях, що він виконує;

який рівень ліквідності банку, його спроможність реалізації своїх активів для покриття взятих зобов'язань (відтік залучених коштів);

які вкладення коштів банку в операції з підвищеним ступенем ризику.

Крім того, вивчаються показники, які характеризують прибутковість і рентабельність банківських операцій, ступінь участі банку в операціях на грошовому ринку, рівень менеджменту тощо.

Аудит балансу комерційного банку включає дві основні стадії:

перевірку достовірності даних балансу про майно банку та його зобов'язання, уточнення змісту статей балансу з урахуванням чинної номенклатури рахунків бухгалтерського обліку, а також перегрупування статей балансу з метою складання аналітичного балансу-нетто (такого, що зазнав рекапітуляції, тобто очищення від регулюючих і контрарних статей);

зіставлення даних балансу і показників, що характеризують діяльність і фінансове становище банку, який контролюють, з аналогічними даними за кілька попередніх років, а також з показниками діяльності інших комерційних банків.

Аудит тенденцій і факторів, що впливають на формування таких показників діяльності банку, який перевіряють, полягає у визначенні ліквідності, прибутковості, достовірності капіталу, ступеня ризикованості активів, рівня менеджменту. Це дає змогу визначити загальний рейтинг комерційного банку серед інших банків, охарактеризувати його діяльність щодо надійності.

За кордоном вимоги до надійності комерційних банків встановлені законодавством, передбачений орган банківського нагляду, наділений певними правами для забезпечення стабільності всієї банківської системи. В порядку нагляду за діяльністю зарубіжних комерційних банків регулярно контролюють такі аспекти банківської діяльності:

порядок ліцензування;

зміст і строки подання звітності комерційними банками в органи контролю;

додержання нормативів з достатності капіталу, концентрації кредитів, ліквідності балансу;

обов'язкове визначення ризикованості активів і створення адекватних резервів;

встановлення відповідальності керівництва банку за неефективне управління;

надання гласності

результатів роботи банку, підтверджених аудиторами.

Результати перевірки комерційних банків органами нагляду та рейтинг надійності цих банків є конфіденційною інформацією і не підлягають широкому розголошенню.

В Україні нагляд і контроль за банківською діяльністю Законом України "Про банки і банківську діяльність" покладено на Національний банк України (НБУ). Відповідно до цього Закону в НБУ функціонує Департамент з нагляду за діяльністю комерційних банків. У складі Департаменту створені управління методології і координації банківського нагляду та аудиту і управління інспектування комерційних банків. Ці структурні підрозділи НБУ здійснюють нагляд за діяльністю комерційних банків.

У розвинених країнах системи рейтингової діяльності формувалися протягом тривалого часу. Найпоширенішим методом рейтингової оцінки комерційних банків є метод інформаційного спостерігача. Відповідно до цього методу рейтинг банку визначається за такими показниками: якість управління і обслуговування, фінансова стабільність, обсяг довгострокових інвестицій, спроможність до інновацій, громадська екологічна відповідальність та ін.

Найбільш поширеною у зарубіжній практиці є американська стандартизована рейтингова система САМЕL. Назва її складена з початкових букв тих показників діяльності банків, які використовуються в контролі:

С - capital (капітал), А - assets (активи), М - management (управління), Е - earnings (доходність), L - liquidity (ліквідність).

Відповідно до цієї системи діяльність комерційного банку оцінюється за п'ятибальною системою. Найбільш надійні банки отримують оцінку 1, а банки, близькі до банкрутства, - 5. Аналізують показники у динаміці і порівнюють їх з показниками кращих банків у відповідній групі.

У системі САМЕL капітал банку розглядається як важливий елемент і оцінюється, виходячи з обсягу ризикованих активів, критичних і неякісних активів, очікуваного зростання банку, якості управління активами. Власний капітал банку вважається головним джерелом захисту вкладів юридичних і фізичних осіб у випадку банкрутства, що зумовлює зворотну залежність між величиною капіталу і ризиком банку. Отже, чим вища питома вага ризикованості активів у балансі банку, тим більшим має бути його власний капітал.

Водночас випуск більшої кількості акцій порівняно з оптимальною потребою у власних коштах негативно позначається на діяльності банку. Дешевше і вигідніше залучити кошти вкладників, ніж нарощувати власний капітал. Тому керівники окремих банків прагнуть знайти співвідношення між величиною капіталу та іншими статтями балансу банку.

Для оцінки достатньої величини банківського капіталу використовують різні методики. Показник, який найширше застосовується у практиці американських банків, - це відношення капіталу до суми депозитів. З розвитком банківської системи почав застосовуватися новий показник - коефіцієнт відношення капіталу до ризикованих активів, при розрахунку якого із суми активів у знаменнику виключаються найбільш ліквідні елементи: каса банку і портфель державних цінних паперів. Нормативна величина цього коефіцієнта встановлюється у межах 15%.

Останніми роками регулюючі банківські органи США - Федеральна резервна система, Контролер грошового обігу і Федеративна корпорація по страхуванню депозитів - почали застосовувати більш складні критерії оцінки банківського капіталу та його достатності. Активи відповідно до нових підходів почали диференціювати залежно від ступеня пов'язаного з ними ризику. Чим більше ризик стосується певного виду активів, тим більша частка суми цих активів використовується при розрахунку "капітал/активи". Подібна практика оцінки достатнього капіталу з урахуванням ризику за різними видами активів уже застосовується українським! і комерційними банками.

У 80-і роки методологія оцінки банківського капіталу стала предметом дискусії у міжнародних фінансових організаціях. Мета полягала у розробці загальних критеріїв достатності капіталу, прийнятних для різних суб'єктів банківської співдружності незалежно від належності їх до певної країн. У 1989 р. Банк міжнародних розрахунків у Базелі затвердив основні критерії і стандарти оцінки банківського капіталу.

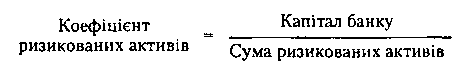

Головним узагальнюючим показником достатності капіталу, згідно з Базелевською угодою, є коефіцієнт ризикованих активів, який обчислюється за таким розрахунком:

"Ваги" у знаменнику формули залежать від категорії активів, диференційованих за ступенем ризику, та зміни їх від О до 100 %. Крім балансових активів за ступенем ризику оцінюються також забалансові статті. При розрахунку цього коефіцієнта застосовують два показники капіталу банку.

Базовий капітал, або капітал першого рівня, до складу котрого входять прості акції, вкладення у консолідовані дочірні підприємства (менше ніж 50 % акцій).

Додатковий капітал, або капітал другого рівня, який включає:

статутні й офіційні резерви;

безстрокові і довгострокові привілейовані акції (з початковим строком у 20 і більше років);

зобов'язання, конвертовані в обов'язковому порядку;

боргові зобов'язання другої черги та середньострокові привілейовані облігації (від 7 років).

Згідно із вказівками контрольних органів до 1992 р. загальний капітал (першого і другого рівнів) мав бути не менше ніж 8 % від суми активів, скоригованих за ступенем ризику. Не менше половини загального капіталу має становити базовий капітал.

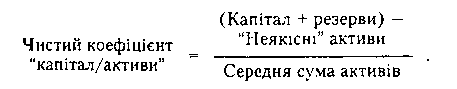

Для виявлення банків, що мають труднощі із забезпеченням необхідного рівня ліквідності з недостатнім капіталом, у США використовують коефіцієнт "капітал/активи", причому із суми капіталу і резервів вираховують величину "неякісних активів", тобто активів, віднесених до категорії нижче від встановлених стандартами, сумнівних і безнадійних. У цьому разі так званий чистий коефіцієнт становить:

Чистий коефіцієнт має бути не менше ніж 2,74 %, у противному разі банк потрапляє до списку банків, які мають фінансові труднощі.

Практика показує, що сама по собі достатність капіталу не виключає можливості банкрутства банку. Щоб банк залишився життєздатним, збитки від операцій та інвестицій мають покриватися за рахунок прибутку. Необхідно враховувати відношення між витратами на залучення коштів і доходами, які можна отримати від вкладення цих коштів. Отже, взаємозв'язок між управлінням активними і пасивними операціями та підтриманням певного рівня достатності капіталу має вирішальне значення для прибутковості банку.

У рейтинговій системі якість активів визначається для того, щоб встановити ступінь впливу ризику на капітал банку. Це досягається способом класифікації активів за ступенем ризику і виявлення активів нижче стандартної якості, сумнівних і втрачених. Відношення зважених за ризиком активів до загального капіталу і є основним показником, що визначає якість активів. Якщо зважені активи за рівнем втрат не перевищують 5 % від суми загального капіталу, то це оцінюється як нормальне економічне становище банку і нормальний стан управління його активами. При значенні цього показника понад 30 % рейтинг банку за якістю активів вважається критичним і незадовільним. При цьому американські комерційні банки широко використовують численні коефіцієнти і показники, що характеризують активні операції банку і розраховуються за даними балансів банків.

Коефіцієнт ефективності використання активів розраховується як відношення середніх залишків на активних рахунках, що дають доходи, до середніх залишків на всіх активних рахунках. Він показує, яка частина активів, %, дає доход.

Коефіцієнт використання депозитів показує, який відсоток від загального обсягу депозитів розміщено у кредити. Коефіцієнт понад 75 % свідчить про агресивну кредитну політику банку. Коефіцієнт нижче ніж 65 % свідчить про зворотне, тобто нормальне, використання депозитів.

Коефіцієнт використання залучених коштів розраховується як відношення середньої заборгованості по кредитах до середньої величини всіх залучених коштів, спрямованих на кредити.

Показники, що характеризують частку кожного виду цінних паперів у портфелі інвестицій, розраховуються як питома вага, %, кожного виду цінних паперів у загальному обсязі інвестицій. Висока частка урядових цінних паперів свідчить про достатню ліквідність і стабільність доходу.

Показники, що відображають розподіл цінних паперів за строками погашення, допомагають визначити як поточну фінансову ситуацію, так і ту, котра може виникнути у майбутньому у зв'язку із змінами частки тих або інших видів цінних паперів у загальному обсязі інвестицій.

Показники, що характеризують надані кредити за видами позичальників, розраховуються як питома вага кредитів, наданих тій або іншій категорії позичальників (промисловість, торгівля, сільське господарство, транспорт та ін.) у загальному обсязі кредитів. За допомогою цих показників можна оцінити стан кредитної політики банку з ризику, ліквідності, рентабельності, бо кожна категорія позичальників має свій визначений рівень кредитоспроможності.

Показники, що відображають строки погашення кредиту різними категоріями позичальників, характеризують розподіл кредитів за категоріями позичальників та строками погашення.

Важливим показником є також якість управління (менеджменту) банку. Менеджмент оцінюється за ефективністю політики управління діяльністю банку в цілому.

У системі САМЕL велике значення має ліквідність балансу банку, яку визначають, виходячи з його спроможності виконувати свої зобов'язання, її оцінюють з урахуванням багатьох факторів:

непостійність депозитів;

ступінь надійності залучених ресурсів, відчутних до змін відсоткової ставки;

здатність активів швидко обмінюватися на готівку;

ефективність стратегії управління активними і пасивними операціями.

Залежно від підходу керівниками банку до управління ліквідністю балансу, а також від традицій, що склалися в банку, його спеціалізації, кредитної політики, визначається методика обчислення показників ліквідності балансу. У комерційних банках США здебільшого застосовуються коефіцієнти короткострокової і середньострокової ліквідності, які обчислюються як відношення короткострокових ліквідних активів або середньострокових активів до відповідних за строками пасивів.

Про рівень ліквідності балансів американських комерційних банків свідчить також відношення середніх залишків касових активів до середніх залишків на депозитних рахунках до запитання або до середніх залишків на всіх депозитних рахунках.

Іншими показниками рівня ліквідності є відношення ліквідних активів до суми вкладів або до загальної величини активів. Коефіцієнт, що відображає відношення наявних коштів до суми вкладів, є більш досконалим, ніж коефіцієнт "кредити/вклади", оскільки прямо показує відношення ліквідних активів до вкладів.

Національним банком України для всіх комерційних банків встановлені для визначення ліквідності балансу такі нормативи:

поточна;

короткострокова;

загальна.

За міжнародною практикою головним показником ліквідності є відношення ліквідних активів банку до загальної суми активів - нетто. При визначенні цього показника українським комерційним банкам необхідно включати до розрахунку активи фінансового звіту.

У процесі аудиту ліквідності балансу українських комерційних банків доцільно виявити ступінь додержання принципів ліквідності за допомогою підтримання оптимального співвідношення між строками депозитів та строками коштів, розміщених в активних операціях. Аудит доцільно проводити способом розрахунку таких коефіцієнтів:

К1 - коефіцієнт ліквідності для ресурсів з високим ступенем ліквідності (кошти на рахунках до запитання» кошти на строкових вкладах до 6 місяців);

К2 - коефіцієнт ліквідності для ресурсів з меншим ступенем ліквідності (кошти на строкових рахунках від 6 місяців до одного року);

К3 - коефіцієнт ліквідності для ресурсів, наданих банку на тривалий строк (кошти на строкових рахунках від одного року і більше).

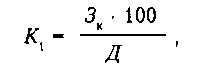

Ці коефіцієнти ліквідності можуть бути розраховані за алгоритмом

де Зк - заборгованість по позиках, наданих відповідно на строк до 6 місяців, від 6 місяців до одного року, від одного року і більше;

Д - залучені депозити відповідно на строк до 6 місяців, від 6 місяців до одного року, від одного року і більше.

Подані коефіцієнти, як правило, мають бути нижчі ніж 100 %.

Для оцінки аудитом доходності (прибутковості) банку проводиться як кількісний аналіз - оцінка рівня доходності, так і якісний - структурний. Кількісний аспект оцінюється за допомогою ряду показників і аналізу доходності активів. Кінцевий рейтинг банку визначається після вивчення доходності.

Головними показниками доходності в системі САМЕL є:

доходність активів - відношення чистого прибутку після оподаткування до середнього розміру активів (валюта балансу - нетто);

чиста маржа - відношення чистого відсоткового доходу до середнього розміру активів (середня сума валюти балансу - нетто);

доходність окремих статей активів;

витрати по ряду пасивів (проценти по депозитних вкладах).

Для обчислення прибутковості банків американські спеціалісти застосовують кілька методів, кожний із них має свої переваги і недоліки.

Найбільш поширеним є метод зіставлення прибутку із загальною сумою активів банку. Відношення прибутку до активів - застосовується при порівнянні прибутковості одного банку з іншим. Низьке значення цього показника може бути результатом консервативної позички та інвестиційної політики або надзвичайних операційних витрат. Високе значення відношення прибутку до активів може бути результатом ефективної діяльності банку, низької частки строкових і ощадних вкладів у загальній сумі депозитів або високих доходів від активів. У останньому випадку фінансова стабільність банку зазнає значного ризику або чим вище доходи від активів, тим, як правило, більшим є пов'язаний з цим ризик.

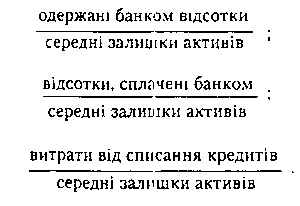

У американській практиці оцінки прибутковості банків також прийнято зіставляти з активами і факторами, що впливають на доходи банку:

Проте як відношення прибутку, так і відношення факторів, які впливають на доходи, до загальних активів ще не показує, як працює банк, виходячи із інтересів його акціонерів. Тому керівники банків, як правило, акцентують увагу на показнику доходу на одну акцію. Відношення доходу на одну акцію у відсотковому показнику до вартості акції на кінець року називається показником дивідендною доходу і показує, наскільки ефективно використовувалися кошти акціонерів протягом року.

Більш надійним показником, що відображає ефективність функціонування банку, є показник зростання доходності на одну акцію. Цей показник характеризує щорічну тенденцію зростання ставки доходу на акцію. Для керівників банків і акціонерів має значення коефіцієнт, який показує частину прибутку банку, спрямовану на виплату дивідендів по акціях, розрахований як відношення виплачених дивідендів до прибутку банку. Для американських комерційних банків нормальним вважається рівень цього коефіцієнта у межах 30-40 %.

Для оцінки доходності банківських операцій і контролю за витратами застосовуються коефіцієнти співвідношення доходів і витрат з активами, які дають доходи. Ці коефіцієнти дають уявлення про рівень відсоткової маржі банку. Низька маржа показує, що банк, залучаючи дорогі депозити, бере участь у операціях з низькою доходністю і невисоким ризиком. І навпаки, якщо маржа підвищена, то це свідчить про високий рівень дешевих депозитів або про залучення активів у високоприбуткові ризиковані операції.

Рентабельність банку обчислюється як відношення прибутку до середнього рівня власного капіталу банку. Для американських комерційних банків нормальною вважається рентабельність 13-16 %.

Нормативними документами НБУ не передбачені показники прибутковості банків, що утруднює прогнозування перспектив подальшого зростання банківських операцій і не дає змоги потенційним інвесторам оцінити вигідність вкладення своїх капіталів у акції цього банку.

Немає сумніву щодо переваг комплексу показників, які входять до американської системи САМЕL, перед показниками, що застосовуються НБУ для регулювання діяльності комерційних банків України. Насамперед це те, що система потребує від працівників банку вивчення фінансової стабільності і оцінки перспективності клієнта, чого не передбачено нормативними документами НБУ.

Принципові відмінності у методиці розрахунку показників ліквідності балансів комерційних банків в Україні і за кордоном призводять до викривлення показників ліквідності балансів українських комерційних банків. Це є серйозною вадою і перешкодою до інтеграції України у світову фінансову систему. Тому необхідно вивчати системи рейтингових оцінок, що застосовуються за кордоном, і показники, які використовуються в них, з метою їх подальшої адаптації до умов, в котрих функціонують українські комерційні банки.