Анализ финансового состояния предприятия (работа 7)

Тема: Анализ финансового состояния предприятия

Содержание

Вступление

1. Финансовые ресурсы предприятия

1.1 Экономическое содержание финансовых ресурсов

1.2 Финансовые инструменты предприятия

1.3 Показатели финансовой деятельности предприятия

2. Бухгалтерская отчётность - источник информации о состоянии и эффективности финансовой деятельности предприятия

2.1 Бухгалтерская отчётность как информационная модель о финансовой деятельности предприятия

2.2 Совершенствование бухгалтерской отчётности в соответствии с международными стандартами

2.3 Автоматизированное составление отчётности в системе учётных процедур и обработка её данных

3. Анализ финансового состояния предприятия на примере предприятия "СИГМА"

3.1 Сущность финансового анализа и его роль в современных условиях

3.2 Информационная база финансового анализа

3.3 Общая оценка финансового сотояния предприятия

3.4 Анализ валюты

3.5Анализ активов и источников формирования капитала предприятия

3.6 Анализ финансовой устойчивости предприятия

3.7 Анализ платежеспособности и ликвидности предприятия

Выводы и предложения

Список использованной литературы

Вступление

Формирование рыночных отношений требует от каждого участника предпринимательской деятельности умения верно анализировать экономическую информацию и принимать взвешенные решения относительно инвестирования своих ресурсов в субъекты ведения хозяйства с целью получения дохода.

На сегодняшний день в Украине образовалась новая экономическая система, что построена на рыночных отношениях. Качественные изменения коснулись всех участков управления, в том числе и бухгалтерский учет.

Актуальность данной работы выражается в том, что бухгалтерский учет на предприятиях ведется повседневно, но для подведения итогов деятельности за определенный период данные текущего учета нужно систематизировать и обобщить. Это достигается с помощью отчетности.

Отчетность - это система сведенных показателей, что характеризует деятельность предприятия за определенный период. Составление отчетности является заключительным этапом всего учетного процесса.

Важнейшим документом финансовой отчетности является баланс предприятия - форма №1. Главным его качеством является то, что он определяет содержание и структуру имущества предприятия, ликвидность и оборотность оборотных средств, наличие собственного капитала и обязательств, состояние и динамику дебиторской и кредиторской задолженности. Эти сводки баланса являются основой для принятия обоснованных управленческих решений, оценки эффективности будущих вложений капитала и размера финансового риска.

Особенное место в принятии управленческих решений занимает баланс, на основании которого рассчитать такие важные для предприятия коэффициенты, как коэффициент ликвидности, платежеспособности, финансовой независимости и другие.

В системе экономической информации особенное место занимает изучение показателей финансовой отчетности предприятия. Анализ финансовой отчетности является важным элементом экономической политики предприятия, организации его внутреннего экономического механизма, контроля, ревизии, финансового менеджмента и аудита. Практически все пользователи финансовой отчетности используют результаты анализа для оптимизации своих решений.

Одним из инструментов выяснения конкурентоспособности предприятия является финансовый анализ.

Финансовый анализ деятельности предприятия — комплексное изучение финансового состояния предприятия с целью оценки достигнутых финансовых результатов, что проводится с помощью методов статистического, экономического и финансового анализа по данным трех потоков информации: нормативной, плановой и фактической, отображенной в бухгалтерской (финансовой) отчетности предприятия.

У дипломной работе для осуществления финансового анализа на основе бухгалтерского баланса использованные данные деятельности открытого акционерного общества НПП"Сигма".

Акционерное общество НПП"Сигма" осуществляет производственную деятельность на принципах полного хозяйственного расчета, самофинансирования и несет полную ответственность за результаты хозяйственной деятельности перед акционерами общества.

НПП"Сигма"- обеспечивает финансовые вложения в комплекс и реализацию продукции, сырья; Глуховский институт лубовых культур – обеспечение посевным материалом; Пенькозавод – выращивание исходного сырья для завода; Производственная экономическая фирма "Сигмапостачзбут" и другие посредники – предприятия, которые обеспечивают частичный сбыт продукции и снабжения.

Деловые отношения между этими подразделами строятся на основе типичных договоров, которые содержат атрибуты обеих сторон и пунктов его выполнения. Каждый отдельный объект этого комплекса имеет свой расчетный счет, свою бухгалтерию и юридически независимы один от одного.

Финансовое состояние предприятия может быть удовлетворительно или неудовлетворительно.

Удовлетворительное финансовое состояние характеризуется стойкой ликвидностью, платежеспособностью и финансовой стойкостью предприятия, его обеспеченность собственными оборотными средствами и эффективное использование ресурсов предприятия. Неудовлетворительное финансовое состояние - характеризуется неэффективным размещением ресурсов и неэффективным использованием их, неудовлетворительной платежеспособностью предприятия, наличием просроченной задолженности перед бюджетом, из заработной платы, недостаточной финансовой стойкостью в связи с неблагоприятными тенденциями развития производства и сбыта продукции предприятия.

В условиях рыночной экономики финансовая отчетность становится публичной и значительно расширяется круг ее пользователей. Отчетность должны уметь читать не только профессиональные экономисты, бухгалтера и аудиторы, но и руководители, основатели (владельцы) предприятий, менеджеры, акционеры, налоговые инспекторы, финансовые и банковские работники, наемные работники субъектов ведения хозяйства. Да, владельцы анализируют финансовую отчетность с целью повышения прибыльности капитала и обеспечения стабильности предприятия; кредиторы — чтобы определить свой риск по долгам; будущие инвесторы — на выгодность своих вкладов в предпринимательскую деятельность субъекта ведения хозяйства; наемные работники — для оценки стабильности формирования собственных доходов и отчислений на социальные мероприятия.

Навыки исследования информации публичной финансовой отчетности, выработки соответствующей тактики и стратегии управления своими собственными ресурсами, умения читать советы специалистов по вопросам оценки финансовых показателей работы предприятия обеспечивают каждому гражданину нашего государства возможность стать реальным владельцем. Принятие какого-нибудь инвестиционного решения невозможно без оценки информации, что характеризует объект вложения средств. В то же время следует помнить, что показатели финансовой отчетности это даные о прошлом. А задание анализа финансового состояния предприятия — это задание анализа будущего. Возникает фундаментальный вопрос: насколько точно можно предусмотреть будущее, опираясь на информацию о прошлом? Это философский вопрос и его рассмотрение выходит за рамки этой работы. Однако о нем следует помнить, чтобы осознать, что финансовое состояние предприятия все время изменяется на предмет определения риска и доходности.

Процесс перехода к рыночной экономике происходит в достаточно сложных условиях не только реформирования собственности, но и экономической политики предприятия. В системе финансового, управленческого, налогового и статистического учета многие экономические показатели, которые характеризуют предпринимательскую деятельность, приобретают новое содержание и более весомое значение. Если показатели — это основа, то анализ — дело творческое.

Заканчивается анализ конструктивными выводами относительно улучшения результатов деятельности. В то же время, комплексная методика анализа финансового состояния предприятия еще не нашла отображения в литературе, что значительно осложняет его проведение пользователями финансовой отчетности.

Цель дипломной работы - организация и методика составления баланса предприятия и путей совершенствования его структуры.

Объект исследования – НПП"Сигма"

Задание дипломной работы – проанализировать финансовую отчетность предприятия, выявить ее значимость в условиях рынка, выложить методику и организацию составления и представление баланса предприятия, провести анализ финансового состояния предприятия на основе бухгалтерского баланса.

В дипломной работе использованные нормативные документы, которые регулируют хозяйственную деятельность предприятий в сфере экономических отношений, в частности: Законы Украины "О хозяйственных обществах", "О собственности", "О налогообложении прибыли предприятий", "О налоге на добавленную стоимость", "О бухгалтерском учете и финансовой отчетности в Украине"; "О порядке погашения обязательств налогоплательщиков перед бюджетами и государственными целевыми фондами"; Методические рекомендации из формирования себестоимости продукции (работ, услуг) в промышленности; Методические рекомендации по применении регистров бухгалтерского учета; Положение (стандарты) бухгалтерского учета, Хозяйственный и Гражданский Кодексы Украины.

1. Финансовые ресурсы предприятия

1.1 Экономическое содержание финансовых ресурсов предприятия

Финансовые ресурсы предприятия — это совокупность собственных денежных доходов и поступлений извне, предназначенных для выполнения финансовых обязательств предприятия, финансирования текущих затрат и затрат, связанных с развитием производства.

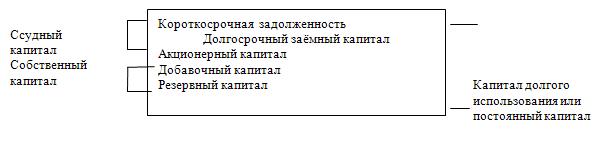

Следует выделить такое понятие, как капитал — часть финансовых ресурсов, вложенных в производство и приносящих доход по завершении оборота. Другими словами, капитал выступает как превращенная форма финансовых ресурсов.

Финансовые ресурсы по источникам образования подразделяются на собственные (внутренние) и привлеченные на разных условиях (внешние), мобилизуемые на финансовом рынке и поступающие в порядке перераспределения.

Собственные финансовые ресурсы включают в себя: доходы, прибыль от основной деятельности, прибыль от прочей деятельности, выручку от реализации выбывшего имущества, за минусом расходов по его реализации, амортизационные отчисления.

Следует помнить, что не вся прибыль остается в распоряжении предприятия, часть ее в виде налогов и других налоговых платежей поступает в бюджет. Прибыль, остающаяся в распоряжении предприятия, распределяется решением руководящих органов на цели накопления и потребления. Прибыль, направляемая на накопление, используется на развитие производства и способствует росту имущества предприятия. Прибыль, направляемая на потребление, используется для решения социальных задач.

Амортизационные отчисления представляют собой денежное выражение стоимости износа основных производственных фондов и нематериальных активов. Они имеют двойственный характер, так как включаются в себестоимость продукции и в составе выручки от реализации продукции поступают на расчетный счет предприятия, становясь внутренним источником финансирования как простого, так и расширенного воспроизводства.

Привлеченные, или внешние, источники формирования финансовых ресурсов можно разделить на собственные, заемные, поступающие в порядке перераспределения и бюджетные ассигнования. Это деление обусловлено формой вложения капитала. Если внешние инвесторы вкладывают денежные средства в качестве предпринимательского капитала, то результатом такого вложения является образование привлеченных собственных финансовых ресурсов.

Предпринимательский капитал представляет собой капитал, вложенный в уставный капитал другого предприятия в целях извлечения прибыли или участия в управлении предприятием.

Ссудный капитал передается предприятию во временное пользование на условиях платности и возвратности в виде кредитов банков, выданных на разные сроки, средств других предприятий в виде векселей, облигационных займов.

Средства, мобилизуемые на финансовом рынке, включают: средства от продажи собственных акций и облигаций, а также других видов ценных бумаг.

Средства, поступающие в порядке перераспределения, состоят из: страхового возмещения по наступившим рискам, финансовых ресурсов, поступающих от концернов, ассоциаций, головных компаний, дивидендов и процентов по ценным бумагам других эмитентов, бюджетных субсидий.

Бюджетные ассигнования могут использоваться как на безвозвратной, так и на возвратной основе. Как правило, они выделяются для финансирования государственных заказов, отдельных инвестиционных программ или в качестве краткосрочной государственной поддержки предприятий, производство продукции которых имеет общегосударственное значение.

Финансовые ресурсы используются предприятием в процессе производственной и инвестиционной деятельности. Они находятся в постоянном движении и пребывают в денежной форме лишь в виде остатков денежных средств на расчетном счете в коммерческом банке и в кассе предприятия.

Выручка — основной источник формирования собственных финансовых ресурсов предприятия. Она формируется в результате деятельности предприятия по трем основным направлениям:

• основному;

• инвестиционному;

• финансовому.

1. Выручка от основной деятельности выступает в виде выручки от реализации продукции (выполненных работ, оказанных услуг).

2. Выручка от инвестиционной деятельности выражается в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг.

3. Выручка от финансовой деятельности включает в себя результат от размещения среди инвесторов облигаций и акций предприятия.

С целью учета доходы организации в зависимости от их характера, условия получения и направлений деятельности подразделяются на: доходы от обычных видов деятельности; операционные доходы; внереализационные доходы.

Доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

Операционными доходами являются: поступления, связанные с предоставлением за плату во временное пользование активов организации; поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности; поступления от участия в уставном капитале других организаций; прибыль, полученная организацией от совместной деятельности; поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Внереализационными доходами являются: штрафы, пени, неустойки за нарушение договорных обязательств; активы, полученные безвозмездно, в том числе по договору дарения; поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы; сумма дооценки активов (за исключением внеоборотных активов); прочие внереализационные доходы.

Чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания не пригодных к восстановлению и дальнейшему использованию активов, и т.п.

Выручка, поступившая на счета предприятия, используется в первую очередь на оплату счетов поставщиков сырья, материалов, покупных полуфабрикатов, комплектующих изделий, запасных частей для ремонта, топлива, энергии. Из выручки выплачивается заработная плата, возмещается износ основных фондов, формируется прибыль предприятия.

С экономической точки зрения прибыль — это разность между денежными поступлениями и денежными выплатами. С хозяйственной точки зрения прибыль — это разность между имущественным состоянием предприятия на конец и начало отчетного периода. Прибылью считается превышение доходов над расходами. Обратное положение называется убытком.

Под доходами предприятия подразумевается увеличение экономических выгод в результате поступления денежных средств, иного имущества и (или) погашения обязательств, приводящее к увеличению капитала.

Прибыль обладает стимулирующей функцией. Выступая конечным финансово-экономическим результатом предприятий, прибыль приобретает ключевую роль в рыночном хозяйстве. За ней закрепляется статус цели, что предопределяет экономическое поведение хозяйствующих субъектов, благополучие которых зависит как от величины прибыли, так и от принятого в национальной экономике алгоритма ее распределения, включая налогообложение.

Прибыль — основной источник прироста собственного капитала. В условиях рыночных отношений собственники и менеджеры, ориентируясь на размер прибыли, остающейся в распоряжении предприятия, принимают решения по поводу дивидендной и инвестиционной политики, проводимых предприятием с учетом перспектив его развития.

Прибыль в рыночной экономике — движущая сила и источник обновления производственных фондов и выпускаемой продукции.

Собственные источники, получаемые в результате основной деятельности предприятия, включают амортизационные отчисления и прибыль от основной деятельности.

В собственных средствах, направляемых на финансирование прямых инвестиций, наибольший удельный вес занимают амортизационные отчисления. Накопление амортизационных отчислений на предприятии происходит систематически, в то время как элементы основного капитала не требуют возмещения в натуральной форме после каждого цикла воспроизводства. В результате образуются свободные денежные средства в обороте, которые можно направлять на расширенное воспроизводство основного капитала предприятий. Кроме того, ежегодно вводятся в эксплуатацию новые объекты, на которые по установленным нормам начисляется амортизация, но такие объекты не требуют возмещения до истечения нормативного срока службы.

Прибыль от основной деятельности — важный источник финансирования прямых инвестиций предприятий, который увязывает конечные финансовые результаты деятельности и возможности по развитию.

При недостатке собственных источников финансирования инвестиций предприятия вынуждены прибегать к внешним заимствованиям.

К заемным денежным средствам относятся долгосрочные кредиты банков, которые могут предоставляться предприятиям:

• на строительство, расширение, реконструкцию и техническое перевооружение объектов производственного и непроизводственного назначения;

• на приобретение движимого и недвижимого имущества (машин, оборудования, транспортных средств, зданий и сооружений);

• на осуществление природоохранных мероприятий.

Банковские кредиты предоставляются предприятию на основании кредитного договора. Кредит предоставляется на условиях возвратности, срочности, платности, обеспеченности под гарантии, залог недвижимости, залог других активов предприятия.

Прежде чем банк подтвердит в виде кредитного договора свое доверие заемщику, производится проверка его юридической и финансовой кредитоспособности.

Юридическая кредитоспособность означает правоспособность заемщика подписывать кредитное соглашение, имеющее юридическую силу. Финансовой кредитоспособностью обладают предприятия, способные в течение обусловленного срока вернуть полученный кредит и заплатить по нему проценты.

Проверка кредитоспособности включает в себя проверку уставных документов предприятия, его финансовой отчетности за определенный период, внутренние материалы о его хозяйственной деятельности, бизнес-план на срок действия кредита. На основе этих данных банк должен оценить:

• ликвидность баланса;

• эффективность использования активов;

• состояние фондов и других активов предприятия;

1.2 Финансовые инструменты предприятия

К финансовым инструментам предприятия относят ценные бумаги. Ценные бумаги — денежные документы, удостоверяющие имущественные права или отношения займа владельца ценной бумаги по отношению к эмитенту.

Известны следующие основные виды ценных бумаг: облигации, акции, векселя, казначейские обязательства.

Облигация представляет ценную бумагу, которая подтверждает обязательство эмитента возместить владельцу ценной бумаги ее номинальную стоимость в установленный срок с уплатой фиксированного процента, если иное не предусмотрено условиями выпуска. Облигации могут выпускаться государством, акционерными обществами, частными фирмами..

Акция — ценная бумага, которая удостоверяет право владельца на долю собственности акционерного общества. Владельцы акций имеют право на получение части прибыли общества в форме дивидендов и на участие в управлении обществом. Различают обыкновенные и привилегированные акции. Последние объединяют в себе признаки обыкновенных акций и облигаций. Они, как и обыкновенные акции, имеют бессрочное время существования, т.е. действительны, пока существует выпустившее их предприятие. В отличие от облигаций предприятие, выпустившее привилегированные акции, не обязано их выкупать у акционеров после какого-либо срока (хотя в отдельных оговоренных случаях это допускается). У привилегированных акций в отличие от обыкновенных сумма дивидендов фиксирована, как у облигаций, устанавливается в процентах к номинальной цене акции. Владельцы привилегированных акций получают дивиденды после владельцев облигаций, но до получения доходов владельцами обыкновенных акций.

Эмиссия акций осуществляется при:

• учреждении акционерного общества и размещении акций среди его учредителей;

• приватизации государственных и муниципальных предприятий через акционирование и последующий выкуп акций у фонда государственного имущества;

• увеличении размеров первоначального уставного капитала АО.

Акции свидетельствуют о вкладе их держателей — акционеров — в уставный капитал АО. Акционеры являются коллективными собственниками имущества общества, что обеспечивает им получение части прибыли от деятельности АО. Помещая деньги в акции, инвестор приобретает следующие права:

• владеть частью распределяемой прибыли АО, т.е. дивидендом;

• участвовать в управлении акционерным обществом;

• получать часть стоимости активов общества при его ликвидации;

• приобретать новые акции данного общества. Отличительной особенностью акций является то, что они не имеют установленного срока обращения, их владельцы получают дивиденды до тех пор, пока акционерное общество успешно функционирует.

Класс акций характеризуется большим многообразием.

Различают акции по эмитенту, т.е. выпущенные акционерным обществом, биржей, банком, инвестиционным фондом и компанией.

С точки зрения прав акционеров акции делятся на обыкновенные (простые) и привилегированные. Обыкновенная акция дает один голос при решении вопросов на собрании акционеров и участвует в распределении чистой прибыли только после выплаты доходов по облигациям и дивидендов по привилегированным акциям. Размер дивидендов на одну обыкновенную акцию определяется общим собранием акционеров и может быть увеличен или уменьшен в зависимости от результатов финансовой деятельности общества. Если положение АО неустойчиво или потребности развития требуют привлечения крупных средств, то дивиденд по обыкновенным акциям может не выплачиваться, особенно в первые годы после создания АО.

Вексель — письменное долговое обязательство строго установленной формы, дающее его владельцу безусловное право при наступлении срока требовать от должника или акцептанта уплаты оговоренной в нем суммы. Различают вексель простой и переводный. Простой вексель выписывается заемщиком (векселедателем) и содержит обязательство платежа кредитору (векселедержателю). Переводный вексель (тратта) выписывается кредитором (трассантом) и содержит приказ должнику (трассату) об уплате обозначенной суммы третьему лицу (ремитенту) или предъявителю.

Разновидностью векселей является депозитный сертификат, который представляет собой письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему.

Казначейские обязательства — ценные бумаги, дающие держателю право на получение фиксированной суммы в качестве выплаты основного долга и дохода с купона.

Кроме того, существует система производных ценных бумаг.

Опционы — краткосрочные ценные бумаги, дающие право ее владельцу купить или продать другую ценную бумагу в течение определенного периода по определенной цене контрагенту, который за денежную премию принимает на себя обязательства реализовать это право.

Финансовые фьючерсы — стандартные краткосрочные контракты на покупку или продажу определенной ценной бумаги по определенной цене в течение обусловленного между сторонами периода. Если владелец опциона может отказаться от реализации своего права, потеряв при этом денежную премию, которую он выплатил контрагенту, то фьючерсная сделка является обязательной для последующего исполнения.

Варранты — ценные бумаги, выражающие льготное право на покупку акций эмитента в течение определенного (обычно несколько лет) периода по определенной цене.

В какой же степени та или иная ценная бумага отвечает инвестиционным качествам? Облигации обеспечивают сохранность сбережений при фиксированном дополнительном доходе на них и поэтому представляют интерес для осторожных инвесторов, стремящихся сохранить свой капитал и иметь на него пусть небольшой, но гарантированный доход. Акции при благоприятной рыночной конъюнктуре могут быть реализованы по курсовой цене, в несколько раз превышающей цену приобретения.

Однако при ухудшении финансового положения акционерного общества падает не только курс акций, но и сокращается или сводится к нулю размер дивидендов по ним. Акции привлекательны для инвесторов, готовых идти на риск и сыграть на курсовой разнице цены покупки и продажи бумаг. Сертификаты в условиях инфляции — наиболее надежное средство сохранения капитала из-за краткосрочности займа и достаточно высоких процентов по нему.

Чтобы удостовериться в инвестиционных качествах ценной бумаги, инвестор должен получить следующую информацию:

• чем занимается компания;

• какова ее прибыль;

• какова цена бумаги и тенденция ее роста;

• располагает ли эмитент резервами, имеются ли источники их пополнения;

• велико ли доверие к эмитенту;

• имеются ли планы развития компании.

Такую информацию можно найти в проспекте эмиссии ценных бумаг, финансовой отчетности компании, биржевых бюллетенях, сводках, обзорах.

Определенные гарантии для инвестора предоставляют и инвестиционные институты. Прежде чем допустить бумаги к продаже, биржа, инвестиционная компания или фонд должны удостовериться в благонадежности бумаг и ее продавцов. Процедура включения ценных бумаг в список для продажи называется листингом. Каждая биржа имеет строгие правила допуска бумаг к торгам и свои гарантии клиентам, при этом в качестве критериев отбора бумаг может выступать объем чистого дохода, стоимость активов, размер выпуска ценных бумаг. Важной предпосылкой оценки качества бумаг выступает объективная оценка финансового состояния и активности эмитента.

Акции и определение их доходности

Акция — ценная бумага, выпускаемая акционерным обществом и удостоверяющая право собственности на долю в уставном капитале акционерного общества.

Эмиссия акций осуществляется при:

• учреждении акционерного общества и размещении акций среди его учредителей;

• приватизации государственных и муниципальных предприятий через акционирование и последующий выкуп акций у фонда государственного имущества;

• увеличении размеров первоначального уставного капитала АО.

Акции свидетельствуют о вкладе их держателей — акционеров — в уставный капитал АО. Акционеры являются коллективными собственниками имущества общества, что обеспечивает им получение части прибыли от деятельности АО. Помещая деньги в акции, инвестор приобретает следующие права:

• владеть частью распределяемой прибыли АО, т.е. дивидендом;

• участвовать в управлении акционерным обществом;

• получать часть стоимости активов общества при его ликвидации;

• приобретать новые акции данного общества. Отличительной особенностью акций является то, что они не имеют установленного срока обращения, их владельцы получают дивиденды до тех пор, пока акционерное общество успешно функционирует.

Класс акций характеризуется большим многообразием.

□ Различают акции по эмитенту, т.е. выпущенные акционерным обществом, биржей, банком, инвестиционным фондом и компанией.

□ С точки зрения прав акционеров акции делятся на обыкновенные (простые) и привилегированные. Обыкновенная акция дает один голос при решении вопросов на собрании акционеров и участвует в распределении чистой прибыли только после выплаты доходов по облигациям и дивидендов по привилегированным акциям. Размер дивидендов на одну обыкновенную акцию определяется общим собранием акционеров и может быть увеличен или уменьшен в зависимости от результатов финансовой деятельности общества. Если положение АО неустойчиво или потребности развития требуют привлечения крупных средств, то дивиденд по обыкновенным акциям может не выплачиваться, особенно в первые годы после создания АО.

1.3 Показатели финансовой деятельности предприятия

Показателями финансовой деятельности являются ряд коэффициентов.

1. Коэффициент концентрации собственного капитала (финансовой автономии, независимости) — удельный вес собственного капитала в общей валюте нетто-баланса:

Кск = (Собственный капитал предприятия) / ( Общая валюта нетто-баланса)

Он характеризует, какая часть активов предприятия сформирована за счет собственных источников средств.

2. Коэффициент концентрации заемного капитала — удельный вес заемных средств в общей валюте нетто-баланса — показывает, какая часть активов предприятия сформирована за счет заемных средств долгосрочного и краткосрочного характера:

Кзк = (Заемные средства) / (Общая валюта нетто-баланса)

3. Коэффициент финансовой зависимости

Кфз = (Общая валюта нетто-баланса) / (Собственный капитал предприятия)

Это обратный показатель коэффициенту финансовой независимости. Он показывает, какая сумма активов приходится на гривну собственных средств. Если его величина равна 1, то это означает, что все активы предприятия сформированы только за счет собственного капитала. Его значение 1,5 показывает, что на каждые 1,5 грн., вложенных в активы, приходится 1 грн. собственных средств и 0,5грн.. — заемных.

4. Коэффициент текущей задолженности

К>ТЗ> = (Краткосрочные обязательства) / (Общая валюта нетто-баланса)

Показывает, какая часть активов сформирована за счет заемных ресурсов краткосрочного характера.

5. Коэффициент устойчивого финансирования

К>уф> = (Собственный капитал + Долгосрочные обязательства) / Общая валюта нетто-баланса

Характеризует, какая часть активов баланса сформирована за счет устойчивых источников. Если предприятие не пользуется долгосрочными кредитами и займами, то его величина будет совпадать с величиной коэффициента финансовой независимости.

В свою очередь для характеристики структуры долгосрочных источников финансирования рассчитывают и анализируют следующие показатели:

6. Коэффициент финансовой независимости капитализированных источников

К>нки> = (Собственный капитал) / (Собственный капитал + Долгосрочные обязательства)

7. Коэффициент финансовой зависимости капитализированных источников

К>зки>= Долгосрочные обязательства / (Собственный капитал + Долгосрочные обязательства)

Повышение уровня последнего показателя с одной стороны означает усиление зависимости от внешних кредиторов, а с другой — о степени финансовой надежности предприятия и доверия к нему со стороны банков и населения.

8. Коэффициент платежеспособности-коэффициент покрытия долгов собственным капиталом.

К>покр> = Собственный капитал / Заемный капитал

9. Коэффициент финансового левериджа - отношение заемного капитала к собственному.

К>фл> = Заемный капитал / Собственный капитал

Данный коэффициент считается одним из основных индикаторов финансовой устойчивости. Чем выше его значение, тем выше риск вложения капитала в данное предприятие.

2. Бухгалтерская отчётность источник информации о состоянии и эффективности финансовой деятельности предприятия

2.1 Бухгалтерский учёт, как информационная модель о финансово-хозяйственной деятельности предприятия

Бухгалтерская отчетность — это система взаимосвязанных и взаимно обусловленных показателей, отражающих финансово-хозяйственную деятельность предприятия за определенный период.

Бухгалтерская отчетность должна отражать нарастающим итогом (за первый квартал плюс за второй, третий и четвертый — получаем за год) имущественное и финансовое состояние предприятия, учреждения, результаты хозяйственной деятельности за отчетный период и основываться на данных синтетического и аналитического учета.

Типовые формы бухгалтерской отчетности и инструкции о порядке их заполнения разрабатываются и утверждаются Министерством финансов Украины по согласованию с Министерством статистики Украины.

Министерства и ведомства по согласованию с Минфином и Минстатом могут устанавливать дополнительные специализированные формы бухгалтерской отчетности. Запрещается требование представления бухгалтерской отчетности по формам, не утвержденным в установленном порядке, а также по неустановленным адресам. Месячную, квартальную и годовую бухгалтерские отчетности, составляемые предприятием, учреждением, отражают состав имущества и источники его формирования, включая имущество производств, филиалов, представительств и других отдельных подразделений, выделенных на отдельный баланс. Объединения, в состав которых входят предприятия, составляют самостоятельный баланс. Централизованная бухгалтерия, обслуживающая предприятия, учреждения, составляет бухгалтерскую отчетность, в которой отражаются результаты хозяйственной деятельности, состав имущества этих предприятий, учреждений и источники его формирования. Министерства, к сфере управления которых относятся предприятия, учреждения общегосударственной собственности, а также органы, в ведении которых находятся предприятия, учреждения республиканской (Республика Крым) и коммунальной собственности, составляют сводную квартальную и годовую бухгалтерскую отчетность. Для всех предприятий отчетным годом считается период с 1 января по 31 декабря включительно.

Для предприятий, учреждений, которые создаются, первым отчетным годом считается пернод с даты приобретения прав юридического лица по 31 декабря включительно, а для тех, которые получили это право после 1 октября — по 31 декабря следующего года включительно.

Данные будущего баланса должны соответствовать данным утвержденного заключительного баланса за период, предшествующий отчетному, расхождения должны быть разъяснены. Изменения данных бухгалтерской отчетности вследствие их искажения, относящиеся как к текущему, так и прошедшему годам (после утверждения этой отчетности), осуществляются в том отчетном периоде, в котором были выявлены искажения. Исправление ошибок в бухгалтерской отчетности подтверждается подписью должностных лиц, подписавших ее ранее, с указанием даты исправления. В формах отчетности появились изменения, отвечающие требованиям внешних пользователей (кредиторов, инвесторов, акционеров), налоговых инспекций и международной практике.

■ Предприятие (за исключением совместных предприятий с иностранными инвестициями) подает квартальную и годовую отчетности:

— органам, в сфере управления которых пребывает предприятие;

— участникам, учредителям — в соответствии с уставными документами;

— государственной налоговой инспекции;

— органу государственной статистики.

Министерство финансов может определить другие государственные органы, которым представляется бухгалтерская отчетность.

Квартальная бухгалтерская отчетность представляется предприятием не позже 20-го числа месяца, следующего за отчетным периодом, годовая — не позднее 25 февраля следующего за отчетным года. Сроки представления бухгалтерской отчетности в указанных пределах устанавлавают в сфере управления (ведении) которых находятся предприятия, или учредители предприятия.

Совместное предприятие с иностранными инвестициями представляет годовую бухгалтерскую отчетность до 15 марта следующего за отчетным года:

— участникам совместного предприятия, если это предусмотрено учредительными документами;

— государственной налоговой инспекции; органу государственной статистики.

Учреждение, содержащееся за счет бюджета, представляет месячную, квартальную и годовую бухгалтерские отчетности о выполнении смет затрат вышестоящему органу установленные им сроки.

Датой подачи бухгалтерской отчетности для предприятия, учреждения в границах одного города считается день ее фактической передачи, а для иногороднего — дата отправки, указанная на штемпеле предприятия связи.

Если дата подачи отчетности выпадает на нерабочий день, то срок подачи отчетности переносится на первый после выходного рабочий день.

■ Бухгалтерские отчеты подписываются руководителем и главным бухгалтером предприятия, учреждения, а при отсутствии на предприятии, в учреждении бухгалтерской службы — специалистом, ведущим учет.

Годовая бухгалтерская отчетность предприятия, учреждения до представления ее вышеуказанным органам, организациям рассматривается и утверждается в порядке, установленном учредительными документами.

Предприятие, являющееся плательщиком налога с прибыли и для которого законодательством было предусмотрено представление налоговым органам годовых бухгалтерских отчетов после аудиторской проверки, должно было на протяжении следующего за отчетным года представить государственной налоговой инспекции документ, подтверждающий факт проверки..

С целью обеспечения доступности, гласности и открытости для заинтересованных пользователей (бирж, покупателей состоянии является открытой для опубликования, кроме случаев, предусмотренных законодательством).

Достоверность публикуемой отчетности подтверждается

аудиторской организацией .Министерства и ведомства, в сферу управления которых входят предприятия, учреждения общегосударственной собственности, а также органы, в ведении которых находятся учреждения республиканской (Республика Крым) и коммунальной собственности, сводную бухгалтерскую отчетность о выполнении сметы затрат представляют Минфину, финансовым органам в установленные ими сроки.

Если министерства и ведомства, управления и отдельных органов государственной исполнительной власти не подали отчет в установленный срок, Минфин и финансовые органы могут ограничить, а в необходимых случаях и прекратить

Финансирование из бюджета с уведомлением об этом руководителей указанных органов управления. Министерства и ведомства, к сфере управления которых относятся предприятия общегосударственной собственности, сводную бухгалтерскую отчетность этих предприятий представляют Минэкономики и Минфину.

Метод бухгалтерского учёта — это совокупность способов и приёмов, с помощью которых хозяйственная деятельность предприятия отражается в учёте. Он слагается из ряда элементов, главные из которых:

1) документация;

2) инвентаризация;

3) счета;

4)двойная запись;

5)оценка;

6) калькуляция;

7) баланс;

8) отчётность.

Практическое использование каждого из этих элементов обусловлено соответствующими положениями, инструкциями, указаниями, разработанными и утвержденными государственными органами.

Остановимся на их характеристиках.

Документация представляет собой отражение хозяйственных операций в определённых носителях информации на бумажных бланках или технических носителях (магнитных лентах, магнитных дисках, дискетах); это письменное свидетельство осуществления хозяйственной операции, дающее юридическую силу данным бухгалтерского учёта.

Инвентаризация — это способ проверки в натуре наличия товарно-материальных ценностей и денежных средств путем пересчета, взвешивания, обмера и оценки всех остатков хозяйственных средств и сопоставления с данными бухгалтерского учёта. Инвентаризация — это способ бухгалтерского учёта, обеспечивающий соответствие учётных данных их фактическому наличию.

Счета (бухгалтерские) — предназначены для учёта наличия и движения хозяйственных средств и их источников.

Двойная запись.

Впервые сущность двойной записи была раскрыта и логично обоснована в труде итальянского математика Луки Пачоли, изданном в 1494 г. под названием "Трактат о счетах и записи". Отсюда понятие "двойная итальянская бухгалтерия". Пачоли называют отцом системы двойной бухгалтерии. Первый печатный труд по бухгалтерии был вскоре переиздан на других языках, породив последователей в Германии, Франции, Англии. Одна из таких работ была переведена на русский язык в годы правления Петра Первого.

Система двойной записи, исходные позиции которой были изложены Пачоли, выдержала испытание временем и вот уже свыше 500 лет используется (в тех или иных вариантах) всюду, где необходим систематический учёт хозяйственной Деятельности.

Двойная запись — это принцип тождественного отражения хозяйственных операций на счетах, обуславливающий равенство оборотов по дебету и кредиту корреспондирующих счетов.

Двойная запись вытекает из экономической сути отражения операций. Каждая хозяйственная операция вызывает изменения в двух видах хозяйственных и денежных средств.

Объектами бухгалтерского учёта являются хозяйственные средства, нематериальные активы, денежные средства и хозяйственные процессы.

Хозяйственные и денежные средства группируют по двум признакам: по составу и размещению, по источникам их образования и целевому финансированию.

По составу и размещению средства делятся на :

-Основные;

-Нематериальные активы;

-Оборотные;

-Отвлечённые.

К основным средствам относятся здания, сооружения, машины, оборудование, транспортные средства и т.д. Они используются в хозяйственной деятельности в неизменной натуральной форме длительное время — как правило, больше года, изнашиваются постепенно и поэтому переносят свою стоимость на готовую продукцию частями, по мере износа. Это, например, здание, принадлежащее вашему предприятию, где находятся офис, оргтехника, автомобили и др., которые являются собственностью вашего предприятия, т.д.

К нематериальным активам относятся приобретённые права пользования природными ресурсами, имуществом и объектами интеллектуальной собственности.

К оборотным средствам относятся:

— оборотные фонды (сырьё, материалы, топливо, полуфабрикаты), готовая продукция и денежные средства.

Оборотные фонды используются в процессе производства однократно и полностью потребляются в течение одного производственного цикла, поэтому вся их стоимость сразу переносится на себестоимость готовой продукции. Например, на производство сахара за сутки переработано пять тысяч тонн сахарной свеклы. Стоимость сахарной свеклы полностью перешла на себестоимость готовой продукции — сахара;

— незавершённое производство — это предметы, пребывающие в незавершённом производственном процессе (например, жёлтый сахар в диффузии);

— готовая продукция — это законченная в обработке продукция, отвечающая установленным техническим условиям, находящаяся на складе предприятия-изготовителя или отгруженная потребителю;

денежные средства — это средства предприятия на расчётном счете в банке и на других счетах, а также наличные денежные средства в кассе. Денежные средства используются для расчетов с бюджетом, с поставщиками материальных ценностей и потребителями, с работниками предприятия по заработной плате, подотчётных суммах и т.д.;

— денежные средства в расчётах — это задолженность разных предприятий и физических лиц вашему предприятию. Например, задолженность за товары или другие материальные ценности, отгруженные покупателям, но не оплаченные, за выполненные работы и услуги, за подотчётные суммы, выданные работнику под отчёт, по векселям полученным, по авансам выданным и др. Предприятия и лица, которые должны вашему предприятию, называются дебиторами, а их задолженность вашему предприятию — дебиторской задолженностью;

— отвлечённые средства — это средства, которые появились в связи с получением и распределением прибыли (дохода). К ним относятся: платежи и взносы в бюджет из прибыли, суммы из прибыли на формирование фондов специального назначения, на покрытие убытков и т.д. На сх.1 показана классификация хозяйственных и денежных средств предприятия.

Хозяйственные и денежные средства по источникам их образования и целевому назначению подразделяются на две группы

— собственные (закрепленные);

— заимствованные (привлеченные).

К источникам денежных средств относятся различные фонды, целевое финансирование, прибыль.

К фондам относятся:

1. Уставный фонд:

На предприятиях государственной собственности Уставным фондом называется размер денежных средств, предоставленных предприятию государством для выполнения установленного ему плана. Уставный фонд как размер Денежных средств прежде всего воплощается в основные средства производства. Поэтому любые изменения величины основных средств производства приводят к изменению величины Уставного фонда.

Учёт Уставного фонда ведётся без разделения его на основную и оборотную части, поскольку такое разделение можно определить путём простого расчёта по балансу предприятия. С этой целью сумма остатка Уставного фонда сопоставляется с суммой остатка основных средств на ту же дату. Превышение суммы Уставного фонда над суммой основных средств будет составлять оборотную часть Уставного фонда.

Основная и оборотная части Уставного фонда предприятия изменяются.

Изменения основной части Уставного фонда обуславливаются изменениями основных средств производства. Изменения оборотной части Уставного фонда обуславливаются либо изъятием у предприятия части оборотных средств (в случаях, когда обнаруживается их излишек), либо передачей оборотных средств вышестоящей организацией предприятию, когда вследствие увеличения объёма работы предприятию требуется больше оборотных средств, нежели оно имеет;

2. На предприятиях с разными формами собственности (кроме государственной) Уставный фонд — это суммарный итог взносов (вкладов) участников (собственников) предприятия в имущество (средства) для обеспечения нормальной хозяйственной деятельности, предусмотренной Уставом предприятия.

Уставный фонд предприятия, которое выкупается его коллективом, рассчитывается как сумма имущества по остаточной стоимости (за вычетом износа), наличности, денежных средств на Расчётном счете и в дебиторской задолженности за вычетом кредиторской задолженности.

Если предприятие преобразуется в акционерное общество, то на размер рассчитанного таким образом Уставного капитала выпускаются акции, размещаемые среди членов коллектива (акционерное общество закрытого типа) или реализуемые всем желающим (акционерное общество открытого типа).

Вклады в Уставный фонд (в оплату акций) могут быть внесены денежными средствами, имуществом.

Уставный фонд в акционерном обществе может называться Уставным капиталом.

Имущество и нематериальные активы могут передаваться либо в собственность предприятия, либо в пользование. Активы, переданные в собственность, не возвращаются бывшему владельцу, а переданные в пользование — возвращаются владельцу по окончании установленного срока.

Оцениваются имущество и нематериальные активы, переданные в собственность предприятия, общим решением участников на собрании учредителей, а имущество, переданное в пользование, оценивается исходя из размера арендной платы за пользование этим имуществом, рассчитанной на установленный срок.

3. Резервный фонд создают предприятия при участии иностранного капитала, а также акционерные общества открытого и закрытого типов. Отчисления в него осуществляются по достижении им размеров, предусмотренных учредительными документами, но не свыше 25% оплаченного Уставного фонда. Источник денежных средств — прибыль. Сумма отчислений в Резервный фонд не должна превышать 50% прибыли.

4. Финансирование капитальных вложений. Финансовые вложения — это денежные средства, вложенные в ценные бумаги или капитал других предприятий, как и краткосрочные, а также долгосрочные займы другим предприятиям и организациям под векселя и прочие долговые обязательства.

В учёте различают краткосрочные финансовые вложения и Долгосрочные — инвестиции.

Краткосрочные (текущие) обязательства — это финансовые вложения в акции, облигации и прочие ценные бумаги, которые должны быть погашены на протяжении одного года, а также денежные средства, переданные в долг на срок менее одного года.

Долгосрочные финансовые обязательства — это финансовые обязательства на приобретение ценных бумаг, срок погашения которых превышает один год; вложения в Уставный или Паевой фонд дочерних предприятий, денежные средства, переданные в долг.

Среди финансовых вложений значительное место занимают Ценные бумаги, акции, облигации, сберегательные сертификаты, векселя и т.п., которые являются денежными документами.

5. Амортизационный фонд отражает движение амортизационных отчислений на полное обновление основных средств и капитальный ремонт, а также денежных средств, которые направляются в Амортизационный фонд из прочих источников, предусмотренных действующими положениями.

6. Расчёты с участниками (учредителями) — это поступления сумм вкладов учредителей, материальных и прочих ценностей в собственность предприятия, предоставление зданий, сооружений и оборудования в пользование предприятию без последующей продажи, начисление прибыли от участия в предприятии, начисление прибыли за счёт Страхового (Резервного) фонда.

7. Нераспределённая прибыль прошлых лет используется для пополнения Резервного фонда, увеличения Уставного фонда, увеличения Фондов специального назначения, созданных предприятием в соответствии с действующими документами, на выплату доли прибыли учредителям предприятия и т.д.

8. Прибыль отчётного года (основная часть прибыли) — это как правило прибыль от реализации продукции (работ, услуг). Прибыль создаётся из выручки от реализации за вычетом полной себестоимости продукции. Другая часть прибыли — от прочей реализации (выбытие основных средств). Третья составная часть прибыли — это прибыль от участия в деятельности других предприятий, дивиденды по акциям, облигациям и прочим ценным бумагам, принадлежащим предприятию, полученные штрафы, возмещение убытков и т.д. Они называются прибылью от внереализационных операций и уменьшаются на сумму расходов по выплате штрафов, пени, неустоек. После этого создаётся внереализационный результат, который либо прибавляется к прибыли от реализации, либо вычитается из неё.

а) К заёмным (привлеченным) средствам относятся: а) долгосрочные пассивы — кредиты на срок более одного года в украинской и иностранной валютах, полученные в банках на территории Украины и за рубежом. Порядок кредитования, оформления кредитов и их погашения регулируется правилами банков и кредитными договорами.

Кредитный договор заключается как правило на год, однако, если предприятие постоянно пользуется кредитами банка, то договор может быть заключен и на более длительный срок. По займам на капиталовложения и другим долгосрочным кредитам договор заключается на срок предоставления кредита;

б) краткосрочные кредиты — это кредиты банков на срок не более одного года в украинской и иностранной валютах, полученные предприятием в банках на территории Украины и за рубежом. Порядок кредитования, оформления кредитов и их погашения регулируется правилами банков и кредитными договорами.

К источникам хозяйственных средств относится кредиторская задолженность:

а) за товары, работы и услуги, за электроэнергию, газ, пар, воду и т.п., за все виды услуг связи;

б) по векселям выданным — выдача векселей поставщикам, подрядчикам или другим физическим (юридическим) лицам в качестве оплаты товарно-материальных ценностей. Векселем выданным обеспечивается погашение задолженности;

в) по авансам полученным — сумма полученного аванса, сумма полученной оплаты при частичной готовности продукции и работ;

г) расчёты с бюджетом — по налогам, выплачиваемым предприятием, и налогам с персонала этого предприятия: налог на прибыль с физических лиц, налог на доходы предприятия, налог на доходы от предоставления платных услуг, налог на доходы от реализации ценных бумаг;

д) расчёты с бюджетом — за сбор на обязательное социальное страхование на случай безработицы;

е) расчёты по страхованию — с органами социального страхования, пенсионного обеспечения, медицинского страхования: Фондом социального страхования, Пенсионным фондом;

ж) расчёты по оплате труда — начисление всех видов заработной платы, премий, помощи, пенсий работающим пенсионерам и прочих выплат, а также прибыли по акциям и другим ценным бумагам данного предприятия;

з) расчёты с дочерними предприятиями — это начисления денежных средств в порядке финансовой помощи, расчёты по операциям, связанным с перераспределением прибыли, и т.д.;

и) расчёты с другими кредиторами организациями по операциям некоммерческого характера (учебными заведениями, научными организациями и т.п.); с транспортными (железнодорожными и водными) организациями за услуги, оплачиваемые чеками; по депонированным суммам заработной платы, премий и прочих аналогичных выплат.

исполнительных документов или постановлений судебных органов и т.п.;

й) займы для работников — кредиты банков, полученные предприятием для выдачи займов рабочим и служащим на индивидуальное жилищное строительство, на строительство садовых домиков и другие нужды, а также для возмещения торговым организациям сумм за товары, проданные им в кредит;

к) доходы будущих периодов — доходы, полученные (начисленные) в отчётном периоде, но относящиеся к будущим отчётным периодам, а также предстоящие поступления задолженности по недостачам, выявленным в отчётном периоде за прошлые годы, и разницах между суммой, подлежащей взыманию с виновников, и балансовой стоимостью недостающих ценностей;

л) резервы предстоящих расходов и платежей — суммы, зарезервированные в установленном порядке с целью равномерного включения доходов и платежей в затраты или оборот, т.е. суммы предстоящей оплаты очередных отпусков (включая отчисления на социальное страхование) работающих; ежегодного вознаграждения за выслугу лет; оплаты предметов проката; расходов на сооружение временных зданий и сооружений; производственных расходов на подготовительные работы в сезонных отраслях промышленности;

м) прочие краткосрочные пассивы.

Кредиторская задолженность как источник хозяйственных средств представляет собой свободные денежные средства предприятия, которые можно использовать на любые нужды, пока не наступит срок погашения задолженности поставщикам, бюджету, персоналу работающих, органам социального обеспечения, по векселям выданным, по полученным от клиентов авансам и т.д.

Программа реформирования бухгалтерского учета с применением международных стандартов была утверждена 30 ноября 1999 года приказом Министерства Финансов Украины.

Эта программа устанавила назначение и порядок ведения счетов бухгалтерского учета для обобщения методом двойной записи информации о наличии и движении активов, капитала, обязательств и фактах финансово-хозяйственной деятельности предприятий, организаций и других юридических лиц (кроме банков и бюджетных учреждений) независимо от формы собственности, организационно-правовых форм и видов деятельности, а также выделенных на отдельный баланс филиалов, отделений и других обособленных подразделений юридических лиц (далее — предприятия). Ведение забалансовых счетов осуществляется по простой системе (без применения метода двойной записи).

План счетов бухгалтерского учёта и его применение.хозяйственной деятельности (корреспонденция счетов) в бухгалтерском учете. В нем по десятичной системе приведены коды (номера) и наименования синтетических счетов (счетов первого порядка) и субсчетов (счетов второго порядка). Первой цифрой кода определен класс счетов, второй — номер синтетического счета, третьей — номер субсчета. Котировка документов первичного учета, ведение регистров бухгалтерского учета осуществляются с применением, по крайней мере, кода класса и кода синтетического счета.

Новые синтетические счета могут вводиться в План счетов Министерством финансов Украины по соответствующим ходатайствам по бухгалтерскому учету специфических операций.

Субсчета используются предприятиями исходя из нужд управления, контроля, анализа и отчетности и могут ими дополняться введением новых субсчетов (счетов второго, третьего порядков) с сохранением кодов (номеров) субсчетов этого Плана счетов. Порядок ведения аналитического учета и корреспонденции счетов, не приведенных в Инструкции, устанавливается предприятием исходя из норм настоящей Инструкции, положений (стандартов) бухгалтерского учета, других нормативно-правовых актов по бухгалтерскому учету и управленческих нужд.

Инструкция о применении Плана счетов направлена на обеспечение единства отражения однородных по содержанию хозяйственных операций па соответствующих синтетических счетах и субсчетах. В Инструкции приведены краткая характеристика и назначение синтетических счетов и субсчетов, типовая схема регистрации и группирования информации о хозяйственных операциях (корреспонденция счетов первого порядка).

Счета классов 0 — 7 являются обязательными для всех предприятий.

Счета класса 9 "Расходы деятельности" ведутся всеми предприятиями, кроме субъектов малого предпринимательства, а также других организаций, деятельность которых не направлена па ведение коммерческой деятельности, с открытием по собственному решению счетов класса 8 "Расходы по элементам" или в порядке, приведенном в предыдущем абзаце.

Бухгалтерский учет па субсчетах ведется в аналитическом разрезе с требованием обеспечить количественно-суммовую и качественную (марка, сорт, размер и т. п.) информацию о наличии и движении объектов бухгалтерского учета на соответствующем синтетическом счете класса 1 "Необоротные активы", 2 "Запасы" и 0 "Забалансовые счета". Предприятия розничной торговли, применяющие метод оценки товаров по цене продажи, могут аналитический учет товаров вести в суммовом выражении.

Класс 1. Необоротные активы.

Счета этого класса предназначены для обобщения информации о наличии и движении основных средств, других необоротиых материальных активов, нематериальных активов, долгосрочных финансовых инвестиций, капитальных инвестиций, долгосрочной дебиторской задолженности и других пеоборотных активов, а также износа необоротпых активов.

Счет 10 "Основные средства" предназначен для учета и обобщения информации о наличии и движении собственных или полученных па условиях финансового лизинга объектов и арендованных целостных имущественных комплексов, отнесенных к составу основных средств.

К основным средствам относятся материальные активы, которые предприятие содержит с целью использования их в процессе производства или поставки товаров и услуг, предоставления в аренду другим лицам или для осуществления административных и социально-культурных функций, ожидаемый срок полезного использования (эксплуатации) которых больше одного года (или операционного цикла, если он превышает год).

Методологические основы формирования в бухгалтерском учете информации об основных средствах определены в Положении (стандарте) бухгалтерского учета 7 "Основные средства".

По дебету счета 10 "Основные средства" отражается поступление (приобретенных, созданных, безвозмездно полученных)

основных средств на баланс предприятия, учитываемых по первоначальной стоимости, сумма расходов, связанная с улучшением объекта (модернизация, модификация, достройка, дооборудование, реконструкция и т. п.), которое приводит к увеличению будущих экономических выгод, первоначально ожидаемых от использования объекта; сумма дооценки стоимости объекта основных средств, но кредиту — выбытие основных средств в результате продажи, безвозмездной передачи или несоответствия критериям признания активом, а также в случае частичной ликвидации объекта основных средств; сумма уценки основных средств.

Класс 2.Запасы.

Счета этого класса предназначены для обобщения информации о наличии и движении принадлежащих предприятию готовой продукции, товаров, предметов труда.

Счет 20 "Производственные запасы"

Счёт предназначен для обобщения информации о наличии и движении принадлежащих предприятию запасов сырья и материалов (в том числе сырья и материалов, находящихся в пути и в переработке), строительных материалов, запасных частей, материалов сельскохозяйственного назначения, топлива, тары и тарных материалов, отходов основного производства.

По дебету счета 20 "Производственные запасы" отражаются поступление запасов на предприятие, их дооценка, но кредиту — расходование на производство (эксплуатацию, строительство), переработку, отпуск (передачу) на сторону, уценка и т. п.

Счет 20 имеет следующие субсчета:

201 "Сырье и материалы"

202 "Покупные полуфабрикаты и комплектующие изделия"

203 "Топливо"

План счетов бухгалтерского учета и Инструкция о его применении 45

204 "Тара и тарные материалы"

205 "Строительные материалы"

206 "Материалы, переданные в переработку"

207 "Запасные части"

208 "Материалы сельскохозяйственного назначения"

209 "Прочие материалы".

На субсчете 201 "Сырье и материалы" отражаются наличие и движение сырья и основных материалов, которые входят в состав изготавливаемой продукции или являются необходимыми компонентами при ее изготовлении (застройщики учет строительных материалов и конструкций ведут на субсчете 205 "Строительные материалы"). На этом субсчете ведется учет основных материалов, используемых подрядными строительными организациями при осуществлении строительно-монтажных, ремонтных работ. Вспомогательные материалы, используемые при изготовлении продукции или для хозяйственных нужд, технических целей и содействия в производственном процессе, также отражаются на субсчете 201. Предприятия, заготавливающие сельскохозяйственную продукцию для переработки, также отражают ее стоимость на этом субсчете.

На субсчете 202 "Покупные полуфабрикаты и комплектующие изделия" отражаются наличие и движение покупных полуфабрикатов, готовых комплектующих изделий (включая в подрядных строительных организациях строительные конструкции и изделия — деревянные, железобетонные, металлические, другие), приобретенных для комплектования выпускаемой продукции, которые требуют дополнительных затрат труда для их обработки или сборки. Изделия, приобретенные для комплектации готовой продукции, стоимость которых не включается в себестоимость продукции этого предприятия, отражаются на счете 28 "Товары".

Научно-исследовательские и конструкторские организации приобретенные необходимые им как комплектующие изделия для проведения научных (экспериментальных) работ по определенной научно-исследовательской или конструкторской теме специальное оборудование и инструменты, устройства и другие приборы учитывают па субсчете 202. Оборудование и приборы общего назначения на этом субсчете не учитываются, а отражаются на счетах 10 "Основные средства", 11 "Прочие необоротные материальные активы" или на счете 22 "Малоценные и быстроизнашивающиеся предметы" по видам предметов.

На субсчете 203 "Топливо" (нефтепродукты, твердое топливо, смазочные материалы) учитываются наличие и движение топлива, которое приобретается или заготавливается для технологических нужд производства, эксплуатации транспортных средств, а также для производства энергии и отопления зданий. Здесь также учитываются оплаченные талоны па нефтепродукты и газ.

Если некоторые виды топлива используются одновременно и как материалы, и как топливо, то их можно учитывать па субсчете 201 "Сырье и материалы" и на субсчете 203 "Топливо" — по признаку преимущества использования на этом предприятии.

Если на предприятии для технологических и эксплуатационных нужд, производства энергии и отопления зданий создаются запасы газа (в газохранилищах), то их учет ведется на субсчете 203.

На субсчете 204 "Тара и тарные материалы" отражается наличие и движение всех видов тары, кроме тары, используемой как хозяйственный инвентарь, а также материалов и деталей, которые используются для изготовления тары и ее ремонта (детали для сборка ящиков, бочечная клейка и др.).

Материалы, используемые для дополнительного оборудования вагонов, барж, судов с целью обеспечения сохранности отгруженной продукции, не относятся к таре и учитываются на субсчете 201 "Сырье и материалы".

На субсчете 205 "Строительные материалы" предприятия-застройщики отражают движение строительных материалов, конструкций и деталей, оборудования и комплектующих изделий, относящихся к монтажу, и других материальных ценностей, необходимых для выполнения строительно-монтажных работ, изготовления строительных деталей и конструкций.

На субсчете 205 "Строительные материалы" не учитывается оборудование, не требующее монтажа: транспортные средства, свободно размещенные станки, строительные механизмы, сельскохозяйственные машины, производственный инструмент, измерительные и другие приборы, производственный инвентарь и др. Расходы на приобретение такого оборудования, не требующегомонтажа, отражаются непосредственно на счете 15 "Капитальные инвестиции" по мере поступления их на склад или другое место храпения, эксплуатации.

Оборудование и строительные материалы, переданные подрядчику для монтажа и выполнения строительных работ, списываются с субсчета 205 па счет 15 "Капитальные инвестиции" после подтверждения их монтажа и использования.

На субсчете 206 "Материалы, переданные в переработку" учитываются материалы, которые переданы в переработку на сторону и которые в дальнейшем включаются в состав себестоимости полученных из них изделий. Расходы на переработку материалов, оплачиваемых сторонним организациям, отражаются непосредственно по дебету счетов, на которых ведется учет изделий, полученных из переработки. Аналитический учет материалов, переданных в переработку, ведется в разрезе, обеспечивающем информацию о предприятиях-переработчиках и контроле за операциями по переработке и соответствующими расходами. Передача материалов в переработку отражается только на субсчетах счета 20.

На субсчете 207 "Запасные части" ведется учет приобретенных или изготовленных запасных частей, готовых деталей, узлов, агрегатов, которые используются для проведения ремонтов, замены изношенных частей машин, оборудования, транспортных средств, инструмента, а также автомобильных шип в запасе и обороте. На этом же субсчете ведется учет обменного фонда полнокомплектных машин, оборудования, двигателей, узлов, агрегатов, создаваемых в ремонтных подразделениях предприятий, на ремонтных предприятиях.

По дебету субсчета отражаются остаток и поступление, по кредиту — расходование, реализация и другое выбытие запасных частей.

Автомобильные шины, находящиеся на колесах и в запасе при автомобиле, которые учтены в цене автомобиля и включены в его инвентарную стоимость, учитываются в составе основных средств.

Аналитический учет запасных частей ведется но местам хранения и однородным группам (механическая группа, электрическая группа и т. п.). Аналитический учет машин, оборудования, двигателей, узлов и агрегатов обменного фонда ведется по группам: пригодные к эксплуатации (новые восстановленные); подлежащие восстановлению (па складе); находящиеся в ремонте.

На субсчете 208 "Материалы сельскохозяйственного назначения" учитываются минеральные удобрения, ядохимикаты для борьбы с вредителями и болезнями сельскохозяйственных культур, биопрепараты, медикаменты, химикаты, используемые для борьбы с болезнями сельскохозяйственных животных. Здесь также отражаются саженцы, семена и корма (покупные и собственного выращивания), используемые для высадки, посева и откорма животных непосредственно в хозяйстве.

На субсчете 209 "Прочие материалы" учитываются бланки строгого учета (по стоимости приобретения), отходы производства (обрубки, обрезки, стружка и т. п.), неисправимый брак, материальные ценности, полученные от ликвидации основных средств, которые не могут быть использованы как материалы, топливо или запасные части па этом предприятии (металлолом, утиль), изношенные шины и др.

Класс 3. Средства, расчёты и прочие активы.

Счета этого класса предназначены для обобщения информации наличии и движении денежных средств в национальной и иностранной валюте в кассах, на расчетных (текущих), валютных и других счетах в банках, денежных документов, краткосрочных векселей полученных и финансовых инвестиций, дебиторской задолженности, резерва сомнительных долгов и расходов будущих периодов.

Денежные средства в иностранной валюте, операции с ними и расчеты в иностранной валюте па счетах этого класса и классов 4 "Собственный капитал и обеспечение обязательств", 5 "Долгосрочные обязательства", 6 "Текущие обязательства" и па счетах 14 "Долгосрочные финансовые инвестиции" и 16 "Долгосрочная дебиторская задолженность" учитываются в гривиях в сумме, определяемой путем пересчета иностранной валюты по курсу Национального банка Украины. Одновременно денежные средства, финансовые инвестиции и расчеты отражаются в той валюте, в которой осуществляются расчеты и платежи. Курсовые разницы по таким операциям относятся па счета 71 "Прочий операционный доход", 74 "Прочие доходы", 85 "Прочие затраты", 94 "Прочие расходы операционной деятельности",

97 "Прочие расходы".

Счет 30 "Касса" предназначен для обобщения информации о наличии и движении денежных средств в кассе предприятия.

Счет 30 "Касса" имеет следующие субсчета:

301 "Касса в национальной валюте"

302 "Касса в иностранной валюте".

По дебету счета 30 "Касса" отражается поступление денежных средств в кассу предприятия, по кредиту — выплата денежных средств из кассы предприятия.

На предприятиях, где работают операционные кассы (продажа билетов, оплата услуг связи, обмен валюты и т. п.), открываются субсчета "Операционная касса в национальной валюте" и "Операционная касса в иностранной валюте".

Расходы"

Класс 4.Собственный капитал и обеспечение его обязательств.

Счета этого класса предназначены для обобщения информации о состоянии и движении средств разновидностей собственного капитала — уставного, паевого, дополнительного, резервного, изъятого, неоплаченного, а также нераспределенных прибылей (непокрытых убытков), целевых поступлений, обеспечений будущих расходов и платежей, страховых резервов.

Счет 40 "Уставный капитал"

Счёт предназначен для учета и обобщения информации о состоянии и движении уставного капитала предприятия.

По кредиту счета 40 "Уставный капитал" отражается увеличение уставного капитала, по дебету — его уменьшение (изъятие). Сальдо на этом счете должно соответствовать размеру уставного капитала, который зафиксирован в учредительных документах предприятия.

Аналитический учет уставного капитала ведется но видам капитала по каждому учредителю, участнику, акционеру и т. п.

Класс5. Долгосрочные обязательства.Счета этого класса предназначены для учета данных и обобщения информации о: задолженности предприятия банкам по полученным от них кредитам, не являющейся текущим обязательством (задолженность, не подлежащая погашению в течение операционного цикла предприятия или в течение двенадцати месяцев с даты баланса); задолженности предприятия по обязательствам с привлечением заемных средств (кроме кредитов банков), па которые начисляются проценты; сумме налога на прибыль, подлежащей уплате в будущих периодах вследствие временной разницы между учетной и налоговой базами оценки; задолженности но выданным долгосрочным векселям и распространенным облигациям.

Долгосрочные обязательства отражаются па счетах бухгалтерского учета, если их оценка может быть достоверно определена и существует вероятность уменьшения экономических выгод в будущем в результате их погашения.

Счет 50 "Долгосрочные ссуды"

На счете 50 "Долгосрочные ссуды" ведется учет расчетов но долгосрочным ссудам банков и другим привлеченным заемным средствам у других лиц, не являющимся текущим обязательством.

По кредиту счета 50 "Долгосрочные ссуды" отражаются суммы полученных долгосрочных ссуд, а также перевод краткосрочных (отсроченных), по дебету — погашение задолженности по ним и перевод в текущую задолженность по долгосрочным обязательствам.

Счет 50 "Долгосрочные ссуды" имеет следующие субсчета:

501 "Долгосрочные кредиты банков в национальной валюте"

502 "Долгосрочные кредиты банков в иностранной валюте"

503 "Отсроченные долгосрочные кредиты банков в национальной валюте"

504 "Отсроченные долгосрочные кредиты банков в иностранной валюте"

505 "Прочие долгосрочные ссуды в национальной валюте"

506 "Прочие долгосрочные ссуды в иностранной валюте".

На субсчетах 501, 502 отражаются суммы долгосрочной задолженности банкам за предоставленный кредит соответственно в национальной и иностранной валютах.

На субсчетах 503, 504 отражаются суммы отсроченной задолженности банкам за кредит, срок погашения которого отсрочен, соответственно в национальной и иностранной валютах.

На субсчетах 505, 506 отражаются суммы долгосрочной задолженности по обязательству по привлечению заемных средств (кроме кредитов банков) соответственно в национальной и иностранной валютах.

Аналитический учет ведется по заимодателям (банкам) в разрезе каждого кредита (займа) и срокам погашения кредита (займов) отдельно.

Класс 6.Текущие обязательства.

Счета этого класса предназначены для учета данных и обобщения информации об обязательствах, которые будут погашены в обычном ходе операционного цикла предприятия или должны быть погашены в течение двенадцати месяцев с даты баланса.

На счетах этого класса ведется учет краткосрочных ссуд, долгосрочных обязательств, ставших текущей задолженностью со сроком погашения на дату баланса не более двенадцати месяцев, краткосрочных векселей выданных, расчетов с поставщиками и подрядчиками, расчетов по налогам и платежам, расчетов по страхованию, расчетов по оплате труда, расчетов с участниками, а также других расчетов и операций, доходов будущих периодов.

На отдельных субсчетах синтетических счетов 63, 64, 65, 86 сальдо на конец месяца может быть не только кредитовым, по и дебетовым. Такие показатели не сворачиваются, а сальдо синтетического счета определяется развернуто по дебету и кредиту как сумма соответствующего сальдо па субсчетах.

Класс 7. Доходы и результаты деятельности.

Счета класса 7 "Доходы и результаты деятельности" предназначены для обобщения информации о доходах от операционной, инвестиционной и финансовой деятельности предприятия, а также от чрезвычайных событий. Состав доходов и порядок их признания определяются соответствующими положениями (стандартами) бухгалтерского учета.

На счетах этого класса, кроме счета 76 "Страховые платежи", в течение отчетного года по кредиту отражается сумма общего дохода вместе с суммой непрямых налогов, сборов (обязательных платежей), включенных в цену продажи, по дебету — ежемесячное отражение надлежащей суммы непрямых налогов, сборов (обязательных платежей), ежегодное или ежемесячное отнесение суммы чистого дохода на счет 79 "Финансовые результаты".

На счете 76 "Страховые платежи" обобщается информация о поступлении страховых платежей и их возврате страхователям с ежемесячным отнесением всей разницы па субсчет 703 "Доход от реализации работ и услуг".

Счет 70 "Доходы от реализации"

Счет 70 "Доходы от реализации" предназначен для обобщения информации о доходах от реализации готовой продукции, товаров, работ и услуг, доходов от страховой деятельности, доходов от игорного бизнеса, от проведения лотерей, а также о сумме скидок, предоставленных покупателям, и о других вычетах из дохода.

Счет 70 "Доходы от реализации" имеет следующие субсчета:

701 "Доход от реализации готовой продукции"

702 "Доход от реализации товаров"

703 "Доход от реализации работ и услуг"

704 "Вычеты из дохода"

705 "Перестрахование".

По кредиту субсчетов 701 — 703 отражается увеличение (получение) дохода, по дебету — надлежащая сумма непрямых налогов (акцизного сбора, налога па добавленную стоимость и других, предусмотренных законодательством); результат операций перестрахования (в корреспонденции с субсчетом 705 "Перестрахование"); результат изменения резервов незаработанных премий (в страховых организациях) и списание в порядке закрытия на счет 79 "Финансовые результаты".

На субсчете 701 "Доход от реализации готовой продукции" обобщается информация о доходах от реализации готовой продукции.

На субсчете 702 "Доход от реализации товаров" предприятия торговли и другие организации обобщают информацию о доходах от реализации товаров.

На субсчете 703 "Доход от реализации работ и услуг" предприятия и организации, выполняющие работы и предоставляющие услуги, обобщают ииформацию о доходах от реализации работ и услуг, о результатах изменения резервов незаработанных премий.

Аналитический учет доходов от реализации ведется но видам (группам) продукции, товаров, работ, услуг, регионам сбыта и/ или но другим направлениям, определенным предприятием.

На субсчете 704 "Вычеты из дохода" по дебету отражаются суммы поступлений но договорам комиссии, агентским и другим аналогичным договорам в пользу комитентов, принципалов; сумма предоставленных после даты реализации скидок покупателям, стоимость возвращенных покупателем продукции и товаров

Класс 8.Расходы по элементам.

Счета этого класса предназначены для обобщения информации о расходах предприятия в течение отчетного периода.

Расходы отражаются па счетах бухгалтерского учета, если их оценка может быть достоверно определена в момент выбытия актива или увеличения обязательства, приводящих к уменьшению собственного капитала предприятия (кроме уменьшения капитала за счет его изъятия или распределения собственниками).

Основные требования к признанию, составу и оценке расходов изложены в Положении (стандарте) бухгалтерского учета 16 "Расходы".

На счетах этого класса, кроме счета 85 "Прочие затраты", ведется учет расходов по операционной деятельности по следующим элементам расходов: материальные расходы, расходы на оплату труда, отчисления на социальные мероприятия, амортизация и другие операционные расходы. Счет 85 применяется для обобщения информации о расходах, связанных с инвестиционной и финансовой деятельностью, а также о расходах, связанных с предотвращением чрезвычайных событий и ликвидацией их последствий.