Анализ рентабельности активов

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ АКТИВОВ ПРЕДПРИЯТИЯ

Сущность и классификация активов предприятия

Сущность рентабельности активов

17IABA 2. АНАЛИЗ РЕНТАБЕЛЬНОСТИ КАПИТАЛА ООО «САЛАНГ»

2.1. ()P1 A11ИЗАЦИОННАЯ ХАРАКТЕРИСТИКА ОРГАНИЗАЦИИ

2.2. Анализ активов ООО «Саланг». Рентабельность активов

I ЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ АКТИВАМИ В ООО

«САЛАНГ»

3 1 Рекомендации и мероприятия по улучшению эффективности

финансовой деятельности ООО «Саланг»

V2 Расчет эффективности финансовой деятельности после внедрения

предложенного мероприятия

Заключение

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ

ВВЕДЕНИЕ

В настоящее время управление активами предприятий и возможности его совершенствования являются актуальной проблемой. Переход к рыночным условиям хозяйствования, разгосударствление собственности, с одной стороны, обострило эту проблему, с другой, - расширило возможности по ее эффективной реализации.

Во-первых, управление активами является важнейшим аспектом управления предприятием в целом, от которого зависит эффективность функционирования предприятия.

Во-вторых, в условиях рынка изменились права предприятий в области управления активами, мера ответственности за качество (эффективность) их использования, так как под активами стали понимать авансированный в них капитал.

В-третьих, изменился подход к пониманию проблемы. Под активами, как объектом купли-продажи, в настоящее время понимаются не только части имущественного комплекса, но и предприятие целиком. А это требует комплексного, объективного подхода к оценке.

В-четвертых, расширение законодательной базы дает возможность предприятиям эффективней использовать имущество, строить политику воспроизводства основных средств.

Целью работы является анализ рентабельности активов предприятия ООО «САЛЛПГ». Для достижения указанной цели поставлены следующие задачи:

дать общую характеристику и классифицировать активы предприятия;

дать краткую характеристику ООО «САЛАНГ»;

проанализировать и разработать основные направления совершенствования рентабельности активово в ООО «САЛАНГ».

Объектом исследования является ООО «САЛАНГ». Предметом -рентабельность активов.

В работе использованы методы статистического, системного и финансового анализа, диалектический метод, метод сравнений и аналогий, метод экспертных оценок, метод обобщений, а также графический инструментарий.

Структурно работа состоит из введения, трех глав, содержащих шесть параграфов, заключения и списка литературы.

ГЛАВА 1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ АКТИВОВ

ПРЕДПРИЯТИЯ

1.1. Сущность и классификация активов предприятия

Капитал в денежной форме представляет собой пассивы фирмы, а в производственной форме - активы фирмы.

Активы отражают в стоимостном выражении все имеющиеся у организации материальные, нематериальные (интеллектуальная собственность) и денежные ценности, а также имущественные права с точки зрения их состава, размещения или инвестирования [13, с. 75].

Выделяют несколько критериев классификации активов предприятия:

/. По форме функционирования:

материальные;

нематериальные;

финансовые.

2. По характеру участия в производственном процессе:

внеоборотные;

оборотные (текущие).

3. В зависимости от источников формирования:

валовые;

чистые.

4. В зависимости от права собственности:

собственные;

арендуемые (лизинг).

5. По степени ликвидности:

- абсолютно ликвидные (денежные активы фирмы);

высоколиквидные (краткосрочные финансовые вложения, краткосрочная дебиторская задолженность);

среднеликвидные (запасы готовой продукции, дебиторская задолженность);

- слаболиквидные (внеоборотные

активы, долгосрочные финансовые

вложения);

- неликвидные (безнадежная

дебиторская задолженность, убытки).

Капитал

фирмы существует в двух основных

формах: основного

капитала и оборотного капитала.

Основной капитал характеризует ту часть используемого фирмой капитала, который инвестирован во все виды его внеоборотных активов.

В состав внеоборотных активов входят:

нематериальные активы;

основные средства;

незавершенное строительство;

доходные вложения в материальные ценности;

долгосрочные финансовые вложения;

прочие нематериальные активы.

Нематериальные активы - активы предприятия, не имеющие вещественной формы, но принимающие участие в хозяйственной деятельности.

К данному виду активов относятся:

деловая репутация фирмы -

«гудвилл» - разница между

рыночной

стоимостью предприятия как

целостного имущественного комплекса

и его

балансовой стоимостью, образованная

в связи с возможностью получения

более

высокого уровня прибыли (в

сравнении со среднеотраслевым

уровнем)

за счет использования более эффективной

системы управления,

применения новых

технологий и т.п.) [8, с. 27]. Гудвилл - это

в широком

смысле преимущества,

которые получает компания при

покупке уже

существующего предприятия.

Эти преимущества могут быть связаны

с

наличием постоянной клиентуры,

выгодным географическим

положением,

квалифицированной

командой менеджеров и т.д. Гудвилл

возникает в

момент покупки и

появляется только в балансе покупателя

как разница

между покупной ценой

(стоимостью предприятия в целом) и

суммой его

отдельных активов за

вычетом обязательств. Расчет величины

гудвилла часто

представляет собой

известную проблему, так как в качестве

стоимости

отдельных активов, как

правило, используется их рыночная (а

не балансовая)

стоимость.

патенты, авторские права и торговые марки; права собственности на арендованное имущество и его усовершенствование;

- права на разработку и затраты на разработку природных ресурсов; формулы, технологии и образцы (например, программное обеспечение);

ноу-хау - совокупность технических, технологических, управленческих, коммерческих и других знаний, оформленных в виде технической документации, описания. Накопленного производственного опыта, являющихся предметом инноваций, но не запатентованных;

- товарный знак — эмблема, рисунок, символ, зарегистрированные в установленном порядке, служащие для отличия товаров данного изготовления от других аналогичных товаров;

лицензии;

другие аналогичные виды имущественных ценностей организации.

В последнее время для предприятия все больше значение приобретает такой вид имущества, как нематериальные активы. Это обусловлено бурно развивающимися процессами поглощения одних предприятий другими, существенными изменениями в технологии производства товаров и услуг, возрастанием роли информационных технологий.

Использование нематериальных активов в экономическом обороте дает возможность современному предприятию изменить структуру своего производственного капитала. За счет увеличения доли нематериальных активов в стоимости новой продукции и услуг увеличивается их наукоемкость, что имеет большое значение для повышения конкурентной способности продукции и услуг.

Основные средства - это часть имущества предпринимательской фирмы, используемая в качестве средств труда при производстве продукции, выполнении работ, оказании услуг либо для управленческих нужд организации в течение периода, превышающего 12 месяцев или обычный операционный цикл, если он превышает 12 месяцев.

Основные средства отражаются в бухгалтерском учете по их первоначальной стоимости, т.е. по сумме затрат на их изготовление или приобретение, на транспортировку, монтаж и других затрат, связанных с вводом в действие основных фондов. Первоначальная стоимость основных средств определяется по формуле:

где З>об>- стоимость приобретаемого объекта;

3, - затраты на транспортировку;

З>м> — затраты по монтажу или на строительные работы.

К основным средствам как совокупности материально-вещественных ценностей, используемых в качестве средств труда при производстве продукции, выполнении работ или оказании услуг либо для управления организацией в течение периода, превышающего 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев, относятся здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий и продуктивный скот, многолетние насаждения, внутрихозяйственные дороги и другие основные средства.

К основным средствам также относятся капитальные вложения в коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы) и в арендованные объекты основных средств. В составе основных средств учитываются находящиеся в собственности организации земельные участки, объекты природопользования (вода, земля, недра и другие природные ресурсы) [12, с. 40].

Не относятся к основным средствам и учитываются в организациях в составе средств в обороте, а в бюджетных организациях - в составе малоценных предметов и других ценностей [20, с. 65]:

а) предметы со сроком полезного использования менее 12 месяцев независимо от их стоимости;

б) предметы стоимостью на дату приобретения не более 100-кратного размера (для бюджетных организаций 50-кратного) МРОТ за единицу (исходя из их стоимости, предусмотренной в договоре) независимо от срока их полезного использования, за исключением сельскохозяйственных машин и орудий, строительного механизированного инструмента, оружия, а также рабочего и продуктивного скота, которые относятся к основным средствам независимо от их стоимости;

в) следующие предметы, независимо от их стоимости и срока полезного использования: орудия лова (тралы, неводы, сети, мережи и др.), специальные инструменты и специальные приспособления целевого характера, специальная одежда, специальная обувь, а также нательные принадлежности: фирменная одежда, предназначенная для выдачи работникам организации; одежда и обувь в организациях здравоохранения, просвещения и других, состоящих на бюджете; временные (нетитульные) сооружения, временные здания в лесу сроком эксплуатации до двух лет (передвижные обогревательные домики, котлопункты, бензозаправки) и другие.

В различных отраслях экономики структура основных средств может значительно отличаться, так как она отражает техническую оснащенность, особенности технологии, специализации и организации производства в этих отраслях.

Незавершенное производство - это стоимость сырья основных и вспомогательных материалов, топлива, передаваемых из склада в цех и вступивших в технологический процесс, затраты на оплату труда, расходов на электроэнергию, воду, пара и др. В результате расходы незавершенного производства складываются из стоимости незаконченной продукции, полуфабрикатов собственного производства, а также готовой продукции, не принятой службой технического контроля.

Величина незавершенного производства зависит от четырех факторов: объема и состава производимой продукции, длительности производственного цикла, себестоимости продукции и характера нарастания затрат в процессе производства. Первые три фактора влияют на объем незавершенного производства прямо пропорционально. При этом длительность производственного цикла, в свою очередь, определяется временем: производственного процесса; воздействия на полуфабрикаты физико-химических, термических и электрохимических процессов (технологический запас в производстве); транспортировки полуфабрикатов внутри цеха, а также готовой продукции на склад (транспортный запас в производстве); накопление полуфабрикатов перед началом следующей операции (оборотный запас в производстве); анализа полуфабрикатов и готовой продукции, нахождения полуфабрикатов в запасе для гарантии непрерывности процесса производства (страховой запас в производстве) [3, с. 97].

Максимально возможное сокращение указанных видов запасов в незавершенном производстве способствует улучшению использования оборотных за счет сокращения длительности производственного цикла.

При непрерывном процессе производства длительность производственного цикла исчисляется с момента запуска сырья и материалов в производство до выхода готовой продукции.

В целом по предприятию определяется средняя длительность производственного цикла методом средневзвешенного показателя т.е. путем умножения длительности производственных циклов по отдельным продуктам или большинству из них на их себестоимость [21, с. 70].

При определении воздействия на объем незавершенного производства четвертого фактора, т.е. характера нарастания затрат, все затраты в процессе производства подразделяются на единовременные, т.е. затраты в начале производственного цикла (сырье, основные материалы и др.), и нарастающие (топливо, пар, вода, энергия, затраты труда, амортизация и др.). Нарастание затрат в процессе производства может происходить равномерно и неравномерно.

В том и другом случае процесс нарастания затрат определяется с помощью коэффициента нарастания затрат. При равномерном нарастании затрат коэффициент исчисляется по формуле:

(2)

где Ф>е> - единовременные затраты;

Ф>н>- нарастающие затраты.

При этом средняя стоимость изделия в незавершенном производство исчисляется как сумма всех единовременных затрат и половины нарастающих затрат.

При неравномерном нарастании затрат по дням производственного цикла коэффициент нарастания затрат определяется по формуле:

(3)

где С - средняя стоимость изделия незавершенного производства; П - производственная себестоимость изделия.

1.2. Сущность рентабельности активов

Показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного обмена.

Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли предприятий. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования

Основные показатели рентабельности можно объединить в следующие группы

показатели рентабельности капитала (активов),

показатели рентабельности продукции;

3) показатели, рассчитанные на

основе потоков наличных денежных

средств.

Первая группа показателей рентабельности формируется как отношение прибыли к различным показателям авансированных средств, ид которых наиболее важными являются; все активы предприятия; инвестиционный капитал (собственные средства + + долгосрочные обязательства); акционерный (собственный) капитал

Чистая ■ прибыльЧистая ■ прибыль Чистая • прибыль

В се

■ активы Инвестиционный ■ капитал

Акционерный • капитал

се

■ активы Инвестиционный ■ капитал

Акционерный • капитал

Несовпадение уровней и рентабельности по этим показателям характеризует степень использования предприятием финансовых рычагов для повышения доходности: долгосрочных кредитов и других заемных средств,

Данные показатели специфичны тем, что отвечают интересам все участников бизнеса предприятия. Например, администрацию рацию предприятия интересует отдача (доходность) всех активов (всего капитала); потенциальных инвесторов и кредиторов - отдача на инвестируемый капитал; собственников и учредителей -доходность акции и т.д.

Каждый из перечисленных показателей легко моделируется по факторным зависимостям Рассмотрим следующую очевидную зависимость:

Чистая ■ прибыль Чистая ■ прибыль Объем ■ продаж:

Все ■ активы Объем ■ продаж: Все • активы

Эта формула раскрывает связь между рентабельностью всех активов, рентабельностью реализации и оборачиваемостью активов Экономически связь, заключается в том, что формула прямо указывает пути повышения рентабельности при низкой рентабельности продаж необходимо стремиться к ускорению оборота активов.

Рассмотрим еще одну факторную модель рентабельности.

Чистая ■ прибыль Чистая ■ прибыль Объем ■ продаж: Сов • капитал

"X X ■

Акционерный ■ капитал Объем ■ продаж: Сов ■ капитал Акц • капитал

как видим, рентабельность собственного (акционерного) капитала зависит от изменения уровня рентабельности продукции, скорости оборота совокупного капитала и соотношения собственного и заемного капитала Изучение, подобных зависимостей имеет большое значение для оценки влияния различных факторов на показатели рентабельности. Из приведенной зависимости, следует, что при прочих равных условиях отдача акционерного капитала повышается при увеличении доли заемных средств в составе совокупного капитала.

Вгорая группа показателей формируется на основе расчета уровней и рентабельности по показателям прибыли, отражаемым в отчетности предприятий. Например,

Прибыль ■ от • реализ. Балансовая ■ прибыль, налогооблагаемая ■ прибыль Чистая ■ прибыл

Объем ■ продаж Объем ■ продаж Объем ■ продаж Объем - продаж

Данные показатели характеризуют прибыльность продукции базисного (К>о>) и отчетного (/С,) периодов. Например, рентабельность продукции по прибыли от реализации

Или

где - Р^Р>0> -прибыль от реализации отчетного и базисного периодов;

N^N>0>- реализация продукции (работ, услуг) отчетного и базисного периодов;

S^Sq- себестоимость продукции (работ, услуг) отчетного и базисного периодов;

АК- изменение рентабельности в отчетном периоде по сравнению с базисным периодом.

Влияние фактора изменения объема реализации определяется расчетом (по методу цепных подстановок)

Соответственно влияние изменения себестоимости составит

-5, JV, - S>n>

АК, =

Сумма факторных отклонений дает общее изменение рентабельности в отчетном периоде по сравнению с базисным периодом;

АК = АК>п> - АК>х>

Третья группам показателей рентабельности формируется аналогично первой и второй группам, однако вместо прибыли в расчет принимается чистый приток денежных средств.

41ЩС -чистый приток денежных средств

чпдс чпдс чпдс

Объем ■ продпж совокупный ■ капитал Собственный ■ капитал

Данные показатели дают представление о степени возможности предприятия расплатиться с кредиторами, заемщиками и акционерами денежными средствами в связи с использованием имеющего места денежного притока. Концепция рентабельности исчисляемой на основе притока денежных средств, широко применяется в странах с развитой рыночной экономикой. Она приоритетна, потому, что операции с денежными потоками, обеспечивающие платежеспособность, является существенным признаком состояния предприятия.

Рентабельность активов показывает прибыль, приносимую всеми без

исключения средствами предприятия, независимо от их вида или источника формирования. Рассчитывается как отношение чистой прибыли к общей величине активов. Служит для оценки эффективности бизнеса в целом (а не только эффективности собственного капитала).

Па уровень и динамику показателей рентабельности оказывает влияние вся совокупность производственно - хозяйственных факторов: уровень организации производства и управления ; структура капитала и его источников; степень использования производственных ресурсов; объем ,качество и структура продукции; затраты на производство и себестоимость изделий ; прибыль по видам деятельности и направления ее использования.

Методология факторного анализа показателей рентабельности предусматривает разложение исходных формул расчета показателя по всем качественным и количественным характеристикам интенсификации производства и повышения эффективности хозяйственной деятельности. Например, для анализа общей рентабельности (рентабельности активов) можно использовать -трех- или пятифакторную модель.

Чтобы упростить модель, затраты

на производство и реализацию

продукции

сводят к затратам на оплату труда,

затратам на материалы и к

амортизации

основных средств. Для практического

применения модели к

затратам на

материалы следует добавить стоимость

комплектующих изделий

и полуфабрикатов,

работ и услуг производственного

характера

(выполняемых сторонними

организациями или не основными

подразделениями

предприятия), топлива, покупной энергии

и т.п. Затраты на

оплату труда следует

дополнить отчислениями на социальные

нужды. Кроме

того, отдельным элементом

следует учесть прочие затраты или

распределить

их пропорционально

между основнымими видами затрат.

В основе всех используемых моделей лежит следующее соотношение:

16

P P >=> jy >=> N {N N N>y>

К

N + JV JV IV AX NX N

где /? - рентабельность активов (капитала); Р - прибыль от реализации; К - средняя за период стоимость активов; F - средняя за период стоимость вне оборотных активов; Е — средние остатки оборотных активов;

— - затраты на 1 рубль продукции по полной себестоимости;

yv

и

— зарплатоемкость продукции;

N

М

— материалоемкость продукции;

N

А

амортизациеемкость продукции;

N

фондоемкость продукции по внеоборотным активам;

— фондоемкость продукции по оборотным активам (коэффициент

N

закрепления оборотных активов).

Рентабельность активов тем выше, чем выше прибыльность продукции, чем выше отдача внеоборотных актинов и скорость оборота оборотных активов, чем ниже общие затраты на 1 рубль продукции и удельные затраты по экономическим элементам (средств труда, материалов, труда). Числовая оценка влияния отдельных факторов на уровень рентабельности определяется по методу цепных подстановок или по интегральному методу оценки факторных влияний.

17 Трехфакторная модель анализа рентабельности

р

п

N N

где Л1' - прибыль продукции

Я" - Р ■

" N'

Я' - фондоемкость ( капиталоемкость) продукции по основному капиталу:

Я' - оборачиваемость оборотных активов (капиталоемкость по оборотному капиталу):

А" - Е

N

В данной модели фактор оборачиваемости оборотных активов отражается величиной —, обратной среднему числу оборотов.

ГЛАВА 2. АНАЛИЗ РЕНТАБЕЛЬНОСТИ КАПИТАЛА ООО

«САЛАНГ»

2.1. Организационная характеристика организации

Общество с ограниченной ответственностью «Саланг» учреждено и действует в соответствии с Федеральным законом РФ от 8 февраля 1998 года № 14-ФЗ «Об обществах с ограниченной ответственностью». Общество является юридическим лицом и действует на основании своего учредительного договора и Устава.

Малое предприятие ООО «Саланг» является коммерческой организацией, в качестве основной цели своей деятельности преследует извлечение прибыли при осуществлении не запрещенных действующим законодательством видов деятельности, не противоречащих действующему законодательству и интересам участников Общества. Организационно-правовая форма предприятия - общество с ограниченной ответственностью, права и обязанности которого определены в Федеральном Законе Российской Федерации «Об обществах с ограниченной ответственностью».

Все виды деятельности предприятия осуществляются на основании полученных лицензий. Основным видом деятельности предприятия является оптовая и розничная торговля строительными товарами. Кроме того, согласно Уставу, фирма может оказывать дизайнерские услуги по отделке общественных интерьеров и жилых помещений.

ООО «Саланг» - строительная фирма, которая может возводить здания и сооружения I уровня ответственности, а также осуществлять монтаж легких ограждающих конструкций:

ограждающие конструкции из асбестоцементных экструзионных панелей и плит;

каркасно-обшивные перегородки;

стены из панелей типа «Сэндвич»;

оконные и дверные блоки, пространственные конструкции из

алюминиевого профиля, профиля ПВХ,

стеклопластика, иных полимерных и комбинированных материалов;

выполнять отделочные работы:

производство штукатурных и лепных работ;

производство малярных работ;

производство обойных работ;

производство стекольных работ;

производство облицовочных работ;

монтаж подвесных (натяжных) потолков, панелей и плит с лицевой

отделкой;

осуществлять устройство полов:

устройство покрытий из плит, плиток и унифицированных блоков;

устройство покрытий из древесины и изделий на ее основе;

устройство покрытий из полимерных материалов;

Одним из важнейших факторов повышения эффективности производства на промышленных предприятиях является обеспеченность их основными фондами в необходимом количестве и ассортименте и более полное их использование.

Проблема использования производственных фондов предприятий имеет две стороны. Первая связана с уменьшением массы потребленных в процессе производства средств производства; вторая - с уменьшением авансированных для производственно — хозяйственной деятельности фондов. Общая сумма потребленных производственных фондов за анализируемый период соответствует затратам средств труда (амортизация) и предметов труда на выпуск продукции. Авансированная сумма производственных фондов — это такая их сумма, которая обеспечивает одновременное пребывание производственных фондов во всех своих натуральных формах и на всех стадиях хозяйственной деятельности.

Проблема выпуска продукции с наименьшими затратами производственных фондов — проблема снижения себестоимости промышленной продукции.

Задачи анализа — определить обеспеченность предприятия и его структурных подразделений основными фондами и уровень их использования по обобщающим и частным показателям, а так же установить причины их изменения; рассчитать влияние использования основных фондов на объем производства продукции и другие показатели; изучить степень использования производственной мощности предприятия и оборудования; выявить резервы повышения эффективности использования основных средств.

Полнота и достоверность анализа основных средств зависят от степени совершенства бухгалтерского учета, отлаженности систем регистрации операций с объектами основных средств, полноты заполнения учетных документов, точности отнесения объектов к учетным классификационным группам, достоверности инвентаризационных описей, глубины разработки и ведения регистров аналитического учета.

Для осуществления текущего руководства деятельностью предприятия назначается директор предприятия (рис. 1). С приглашенным директором заключается контракт (трудовой договор).

Как видно из приложения 4, во главе производственной структуры предприятия стоит директор предприятия. В его непосредственном подчинении находятся три заместителя - заместитель по капитальному строительству, главный бухгалтер и главный инженер. В свою очередь каждый из них имеет свою иерархию подчиненных. Заместителю по капитальному строительству подчиняется ПСУ (производственно-строительный узел), в функции которого входит непосредственное производство оконных и дверных блоков, лесопиление. Главному инженеру подчинятся, МТО (материально-технический отдел), главный энергетик и охрана труда, ПТО (планово-технический отдел), отдел главного механика и начальник участка.

В обязанности главного инженера входит координация деятельности компании связанная с производственным процессом. МТО отвечает за своевременных ремонт техники, оснащения ее всеми необходимыми материалами, хранение запасных частей и другого инвентаря необходимого для производства. В круг обязанностей главного энергетика входит обеспечение предприятия энергетическими ресурсами, в частности электроэнергией. Руководитель отдела по охране труда обязан приводить в соответствие с научными рекомендациями условия труда на предприятии, своевременно проводить инструктаж по технике безопасности. Основной задачей ПТО является прогнозирование положения рынка строительства и строительных материалов, а также разработка графиков строительства, планов загруженности мощностей и иной планово-нормативной документации. Отдел главного механика предназначен для поддержания работоспособности транспортных средств и своевременном техническом осмотре бетоновозов. В обязанности начальников участков входит координация действий мастеров на месте, которые в свою очередь проводят инструктаж и контроль деятельности производителей работ. Деятельность начальников участков регламентируется планово-нормативными документами разработанными в ПТО. В свою очередь, начальники участков могут вносить коррективы в эти документы путем предоставления необходимой информации и ее обосновании в ПТО.

В подчинении отдела главного механика находятся водители легкового автотранспорта, водители грузового автотранспорта, автокрановщик и водитель-экспедитор. В круг обязанностей водителей легкового автотранспорта входит доставка легковесных грузов по городу со склада, выезд на места строительных объектов. Водители грузового автотранспорта должны доставлять грузы на строительные объекты.

Заместитель директора по общественным вопросам отвечает за связь

организации с внешней средой. В его компетенцию входит круг вопросов связанных с презентацией новой продукции, рекламная деятельность, связь с прессой.

В настоящее время штат сотрудников ООО укомплектован всеми необходимыми сотрудниками. Директор, его заместители и менеджеры организации имеют высшее образование. Исполнители на местах прошли специальную подготовку и имеют все необходимые навыки работы.

В постоянном штате сотрудников насчитывается более 64 человек. Предприятия также заключает договора подрядов на строительные и иные работы, что временно увеличивает количество работников на балансе предприятия. Текучесть кадров очень мала и находится в пределах нормы. Сотрудники предприятия тесно контактируют друг с другом; преобладает неформальный тип взаимоотношений, что приводит к благоприятному климату внутри организации. Предприятие занимается также и повышением уровня профессионализма своих сотрудников, в связи с чем время от времени отправляет их на курсы повышения квалификации.

2.2. Анализ активов 000 «Саланг». Рентабельность активов

Анализ финансового состояния ООО «Саланг» проведем на основании бухгалтерских балансов за 2004 - 2005 годы. Для исследования структуры и динамики финансового состояния организации построим сравнительный аналитический баланс за анализируемые периоды, который дает наиболее полную информацию о финансовом состоянии организации.

Сравнительный аналитический баланс получен из исходных балансов путем дополнения его показателями структуры и динамики.

Таблица 1 Горизонтальный и вертикальный анализ активов ООО «Саланг» за 2004 - 2006 годы

|

Наименование показателя |

Годовое значение, млн. руб. |

Структура, % |

Динамика |

|||||||

|

2004 |

2005 |

2006 |

2004 |

2005 |

2006 |

абс. ед. |

% |

|||

|

05/04 |

06/05 |

05/04 |

06/05 |

|||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

|

Внеоборотные активы |

208,0 |

231,0 |

263,0 |

36,9 |

26,9 |

31,6 |

23,0 |

32,0 |

111,1 |

113,9 |

|

Оборотные активы |

356,0 |

628,0 |

570,0 |

63,1 |

73,1 |

68,4 |

272,0 |

-58,0 |

176,4 |

90,8 |

|

Итого активов |

564,0 |

859,0 |

833,0 |

100,0 |

100,0 |

100,0 |

295,0 |

-26,0 |

152,3 |

97,0 |

|

Коэффициент соотношения оборотных и внеоборотных активов |

0,6 |

0,4 |

0,5 |

- |

- |

- |

-0,2 |

0,1 |

63,0 |

125,4 |

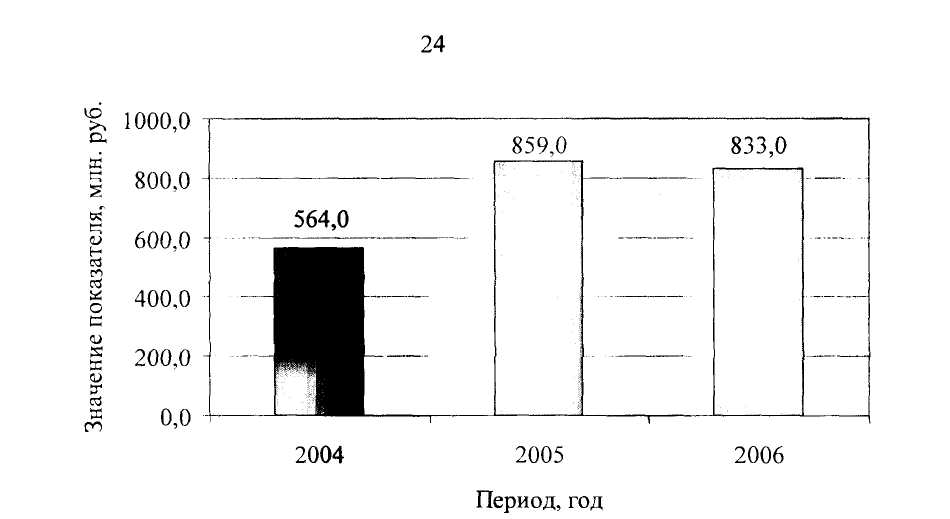

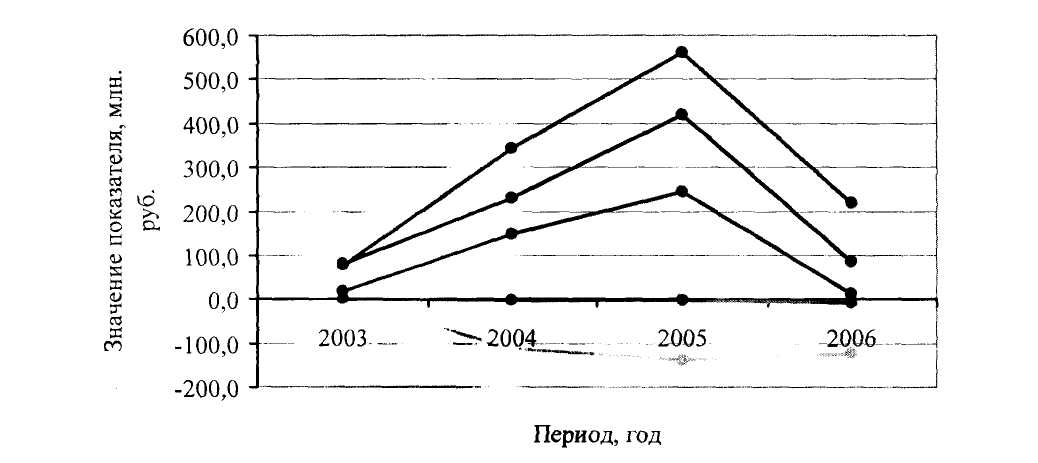

Анализируя данные по сравнительному балансу можно сделать вывод, что стоимость имущества анализируемой организации за 2005 год увеличилась на 52,3%, что в абсолютных единицах составляет 295,0 млн. руб., и составило к концу года 859,0 млн. руб. Причём наибольший прирост получили оборотные активы, их величина увеличилась по сравнению с 2004 годом на 76,4% и составила к концу года 628 млн.руб. Величина внеоборотных активов увеличилась лишь на 11,1% и составила 231 млн. руб.

К концу 2006 года стоимость имущества снизилась на 3% и составила 833,0 млн. руб. Причём стоимость внеоборотных активов увеличилась по сравнению с 2005 годом на 13,9% и составила 263 млн. руб. Таким образом, уменьшение общей стоимости имущества организации в 2006 году по сравнению с 2005 связано со снижением стоимости оборотных активов на 9,2%.

Динамика изменения стоимости активов ООО «Саланг» представлена на рисунке 1.

Рисунок 1 — Динамика изменения стоимости активов ООО «Саланг» за 2004 -

2006 годы

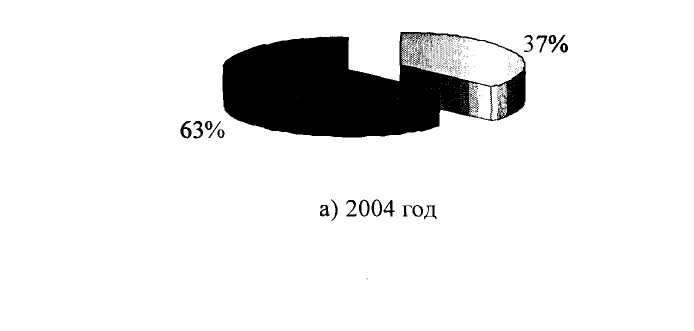

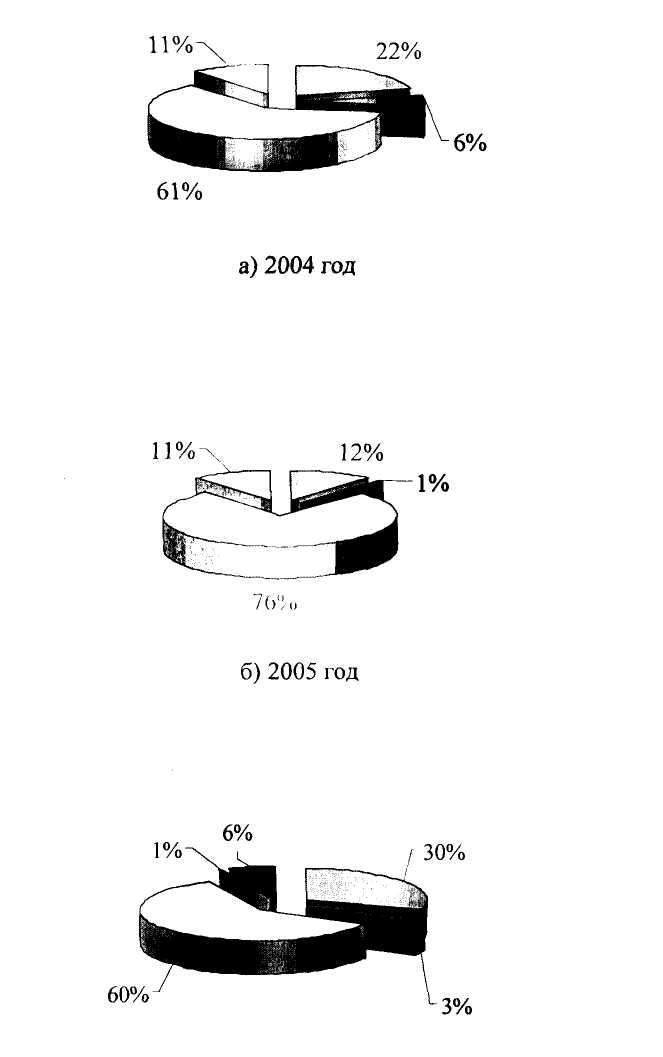

В структуре активов ООО «Саланг» в каждом из анализируемых периодов наибольший удельный вес занимают оборотные активы: 63%, 73% и 68% соответственно в 2004, 2005 и 2006 году. Такая структура активов говорит о материалоёмкости организации.

Для большей наглядности построим диаграммы структуры активов за 2004 - 2006 годы (рисунок 2).

Рисунок 2 - Структура активов ООО «Саланг» за 2004 - 2006 годы

К концу 2005 года удельный вес внеоборотных активов уменьшился па 10% по сравнению с 2004 годом, и составил 26,9%, а удельный вес оборотных увеличился на 10% и составил 73,1%. Что касается 2006 года, то к концу года удельный вес внеоборотных активов увеличился на 4,7% и составил 31,6%, а удельный вес оборотных активов уменьшился на 5,3% и составил 68,4% в сумме активов.

Горизонтальный анализ активов организации за 2004 - 2006 годы показывает, что абсолютная их сумма за 2005 год по сравнению с 2004 годом возросла, а за 2006 год по сравнению с 2005 уменьшилась. Если бы не было инфляции, то можно было бы сделать вывод, что организация в 2005 году >t>> >повысила свой экономический потенциал. В условиях инфляции этого сказать нельзя, поскольку основные средства, остатки незавершенного

капитального строительства периодически переоцениваются с учетом роста индекса цен. Вновь поступившие запасы отражены по текущим ценам, ранее оприходованные запасы - по ценам, действующим на дату их поступления. Средства в расчетах, денежная наличность не переоцениваются. Поэтому очень трудно привести все статьи актива баланса в сопоставимый вид и сделать вывод о реальных темпах прироста их величины.

Рассмотрим более подробно изменение структуры и динамики внеоборотных и оборотных активов.

Таблица 2

|

Анализ изменения |

структуры внеоборотных активов |

ООО «Саланг» |

||||||||

|

Наименование показателя |

Годовое значение, млн. руб. |

Структура, % |

Динамика, |

|||||||

|

2004 |

2005 |

2006 |

2004 |

2005 |

2006 |

млн. |

руб. |

«/о |

||

|

05/04 |

06/05 |

05/04 |

Г06/05 |

|||||||

|

Внеоборотные активы, всего: в том числе |

208,0 |

231,0 |

263,0 |

100,0 |

100,0 |

100,0 |

23,0 |

32,0 |

111,1 |

113,9 |

|

Основные средства |

205,0 |

230,0 |

263,0 |

98,6 |

99,6 |

100,0 |

25,0 |

33,0 |

112,2 |

114,3 |

|

Нематериальные активы |

3,0 |

1,0 |

0,0 |

1,4 |

0,4 |

0,0 |

-2,0 |

-1,0 |

33,3 |

0,0 |

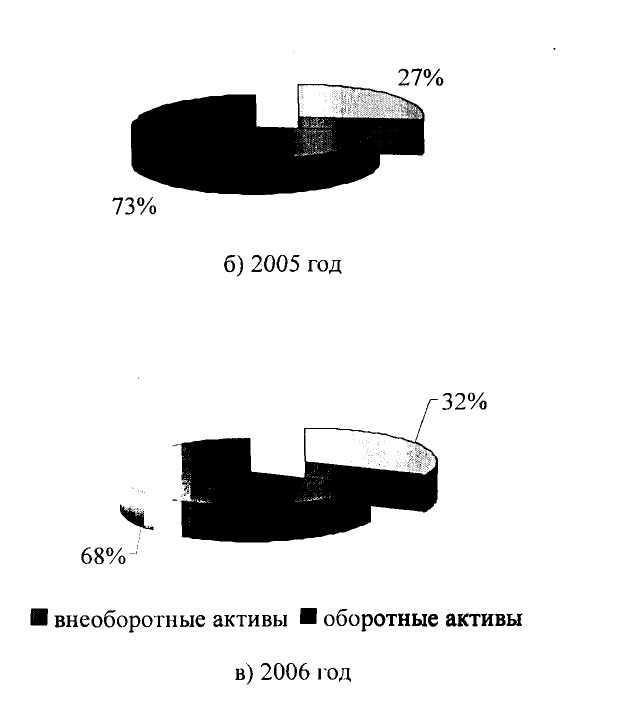

Рост величины внеоборотных активов во всех анализируемых периодах связан с увеличением размера основных средств организации на 25 млн. руб. в 2005 году по сравнению с 2004 годом и на 33 млн. руб. в 2006 году по сравнению с 2005 годом. Общее увеличение суммы внеоборотных активов не так значительно вследствие уменьшения размера нематериальных активов.

В целом, динамика структуры внеоборотных активов характеризуется:

увеличением доли основных

средств с 98,6% до 99,6% в2005 году и с

99,6% до

100% в 2006 году;

снижением доли нематериальных активов с 3% до 1% в 2005 и с 1% до 0% в 2006 году;

Рисунок 3 - Структура внеоборотных активов ООО «Саланг» за 2004 - 2006 годы

Анализ изменения структуры оборотных активов в 2004 - 2006 годах представлен в таблице 3.

Таблица 3 Анализ изменения структуры оборотных активов ООО «Саланг»

Н аименование Годовое

значение, млн. Структура, % Динамика

аименование Годовое

значение, млн. Структура, % Динамика

показателя ,- rj Jr

|

2004 |

2005 |

2006 |

2004 |

2005 |

2006 |

млн. руб. |

% |

|||

|

05/04 |

06/05 |

05/04 |

06/05 |

|||||||

|

Оборотные активы, всего: в том числе |

356,0 |

628,0 |

570,0 |

100,0 |

100,0 |

100,0 |

272,0 |

-58,0 |

176,4 |

90,8 |

|

Запасы и затраты |

77,0 |

73,0 |

173,0 |

21,6 |

11,6 |

30,4 |

-4,0 |

100,0 |

94,8 |

237,0 |

|

Налоги по приобретённым ценностям |

20,0 |

6,0 |

15,0 |

5,6 |

1,0 |

2,6 |

-14,0 |

9,0 |

30,0 |

250,0 |

|

Товары отгруженные, выполненные работы, оказанные услуги |

0,0 |

0,0 |

343,0 |

0,0 |

0,0 |

60,2 |

0,0 |

343,0 |

- |

|

|

Дебиторская задолженность |

220,0 |

480,0 |

3,0 |

61,8 |

76,4 |

0,5 |

260,0 |

-477,0 |

218,2 |

0,6 |

|

Денежные средства |

39,0 |

69,0 |

36,0 |

11,0 |

11,0 |

6,3 |

30,0 |

-33,0 |

176,9 |

52,2 |

Общая сумма оборотных активов ООО «Саланг» в 2005 году по сравнению с 2004 годом увеличилась на 272 млн. руб., а в 2006 году по сравнению с 2005 годом уменьшилась на 58 млн. руб.

Изменения оборотных активов организации в 2005 году по сравнению с 2004 годом вызваны следующими основными факторами на 4 млн. руб. снизились запасы и затраты;

сумма налогов по приобретённым ценностям уменьшилась на 14 млн. руб.;

сумма дебиторской задолженности возросла на 260 млн. руб.;

размер денежных средств увеличился на 30 млн. руб.;

Изменения оборотных активов организации в 2006 году по сравнению с 2005 годом вызваны следующими основными факторами на 100 млн. руб. возросли запасы и затраты;

сумма налогов по приобретённым ценностям увеличилась на 9 млн. руб.; сумма дебиторской задолженности уменьшилась на 477 млн. руб.; размер денежных средств уменьшился на 33 млн. руб.; Структура оборотных активов ООО «Саланг» в 2004 - 2006 годах представлена на рисунке 4.

Запасы и затраты

■ Налоги по приобретённым ценностям

Товары отгруженные, выполненные работы, оказанные услуги

Дебиторская задолженность

■ Денежные средства

в) 2006 год Рисунок 4 - Структура оборотных активов ООО «Саланг» за 2004 - 2006 годы

Положительным в динамике структуры оборотных активов является существенное сокращением удельного веса дебиторской задолженности, ее доля в - оборотном капитале снизилась с 76% до 0,5% на конец 2006 года по сравнению с2005 годом. При значительном увеличении материальных оборотных средств (запасов) организации удалось улучшить реализацию продукции. Об этом говорит увеличение отгруженных товаров на 343 млн. руб., доля которых в 2006 году составила 60,2% в общей сумме оборотных активов.

Отрицательным в динамике структуры оборотных активов является изменением следующих показателей:

сокращением доли денежных

средств - на 4,7 % в 2006 году по

сравнению

с 2005 годом;

увеличением доли налогов по

приобретенным ценностям с 1% до 2,6%

в

2006 году по сравнению с 2005;

Проведём анализ прибыли и рентабельности организации. Показатели прибыли и рентабельности ООО «Саланг» представлены в таблицах 4 и 5.

Таблица 4

Показатели прибыли ООО «Саланг»

|

Наименование показателя |

Годовое значение, млн. руб. |

Динамика, |

||||||||

|

% |

абс. ед. |

|||||||||

|

2003 |

2004 |

2005 |

2006 |

04/03 |

05/04 |

06/05 |

04/03 |

05/04 |

06/05 |

|

|

Прибыль (убыток) от реализации |

78,0 |

343,0 |

561,0 |

219,0 |

439,7 |

163,6 |

39,0 |

265,0 |

218,0 |

-342,0 |

|

Прибыль (убыток) от операционных доходов и расходов |

0,0 |

-113,0 |

-138,0 |

-125,0 |

- |

122,1 |

90,6 |

-113,0 |

-25,0 |

13,0 |

|

Прибыль (убыток) от внереализационных доходов и расходов |

2,0 |

-1,0 |

-3,0 |

-8,0 |

-50,0 |

300,0 |

266,7 |

-3,0 |

-2,0 |

-5,0 |

|

Прибыль (убыток) за отчётный период |

80,0 |

229,0 |

420,0 |

86,0 |

286,3 |

183,4 |

20,5 |

149,0 |

191,0 |

-334,0 |

Н алоги

и платежи 63,0 82,0 176,0 74,0

130,2 214,6 42,0 19,0 94,0 -102,0

алоги

и платежи 63,0 82,0 176,0 74,0

130,2 214,6 42,0 19,0 94,0 -102,0

из

прибыли

Нераспределённая

прибыль >170> >]4>7,о 244,0 12,0 864,7 166,0 4,9 130,0 97,0 -232,0

(непокрытый

убыток) I I | I I

-"•■" Прибыль (убыток) от реализации

" Прибыль (убыток) от операционных доходов и расходов —•— 11рибыль (убыток) от внереализационных доходов и расходов

• 11рибыль (убыток) за отчётный период ""•— Нераспределённая прибыль (непокрытый убыток)

Рисунок 4 -Динамики показателей прибыли ООО «Саланг»

Данные таблицы 3 свидетельствуют о нестабильной динамике показателей прибыли ООО «Саланг». Так в 2005 году по сравнению с 2004 годом наблюдается рост практически всех показателей прибыли за исключением прибыли от внереализационных и операционных доходов и расходов. Однако в 2006 году по сравнению с 2005 годом величины общей и чистой прибыли значительно уменьшаются на 75,2% и на 95,1% соответственно. Это связано в первую очередь с сокращением величины прибыли от реализации на 61%.

Таблица 4 Показатели рентабельности ООО «Саланг»

В процентах

|

Наименование показателя |

Значения по годам |

||

|

2004 |

2005 |

2006 |

|

|

1 |

2 |

3 |

4 |

|

Рентабельность производства |

31,09 |

41,81 |

7,29 |

|

Рентабельность услуг (по общей прибыли) |

15,83 |

17,77 |

3,31 |

|

Рентабельность услуг (по чистой прибыли) |

10,16 |

10,32 |

0,46 |

|

Рентабельность продаж (по общей прибыли) |

11,30 |

12,84 |

2,47 |

|

Рентабельность продаж (по чистой прибыли) |

7,25 |

7,46 |

0,34 |

|

Рентабельность собственного капитала |

35,17 |

39,61 |

1,41 |

|

Рентабельность заёмного капитала |

86,47 |

128,42 |

8,33 |

|

Рентабельность активов |

26,06 |

28,41 |

1,44 |

|

Рентабельность реальных активов |

52,13 |

80,53 |

2,75 |

|

Рентабельность оборотных активов |

41,29 |

38,85 |

2,11 |

Данные таблицы 4 свидетельствуют

о непостоянной динамике

показателей

рентабельности ООО «Саланг» в анализируемых

периодах. В

2005 году по сравнению с 2004

годом произошёл рост всех

показателей

рентабельности, однако

в 2006 году наблюдается их резкое снижение

по

сравнению с 2005 годом и даже по

сравнению с 2004 годом. Это связано в

первую

очередь с резким сокращением величин

общей и чистой прибыли из-за увеличения

внереализационных операционных расходов

и недостаточностью прибыли от реализации

продукции, в связи с увеличением доли

затрат в стоимости реализованной

продукции в 2006 году по сравнению с 2005

годом.

Из произведенных расчетов видно, что рентабельность продаж снизилась до 0,34% в 2006 году, против 7,46% - в предыдущем, т.е. прибыль с каждого рубля реализованной продукции снизилась. Рентабельность основной деятельности уменьшилась на конец 2006 года на 9,86%, по сравнению с 2005 годом, т.е. прибыль, получаемая с каждого рубля затраченного на производство и реализацию продукции, также уменьшилась.

Понижение рентабельности продаж и основной деятельности говорит о том, что руководству организации следует пересмотреть тарифы на предоставляемые услуги в сторону их увеличения или уменьшить расходы связанные с производством и реализацией продукции, относимые на себестоимость.

Рентабельность всего капитала организации за 2006 год уменьшилась на 26,97% по сравнению с прошлым годом и составила 1,44%, т.е. прибыль с каждого рубля, вложенного в имущество в 2006 году значительно уменьшилась.

Рентабельность производственного капитала в 2005 году составляла 41,81%, а в 2006 году - 7,29%, т.е. прибыль с каждого рубля, вложенного в производственный капитал, уменьшилась. Понижение данного показателя объясняется большим вложением средств в основные активы и недостаточной фондоотдачей.

Рентабельность собственного капитала в 2006 году также понизилась.

Исходя, из вышеизложенного можно сделать вывод, что в 2006 году деятельность организации была менее эффективна по сравнению с предыдущими годами.

Темпы роста данных показателей для ООО «Саланг» представлены в таблице 5.

Таблица 5 Тампы роста прибыли, выручки от реализации и активов за 2004 - 2006 годы

|

Наименование показателя |

Годовое значение, млн. руб. |

Динамика, % |

|||

|

2004 |

2005 |

2006 |

05/04 |

06/05 |

|

|

Прибыль |

229,00 |

420,00 |

86,00 |

183,41 |

20,48 |

|

Выручка от реализации |

2027,00 |

3271,00 |

3479,00 |

161,37 |

106,36 |

|

Активы |

564,00 |

859,00 |

833,00 |

152,30 |

96,97 |

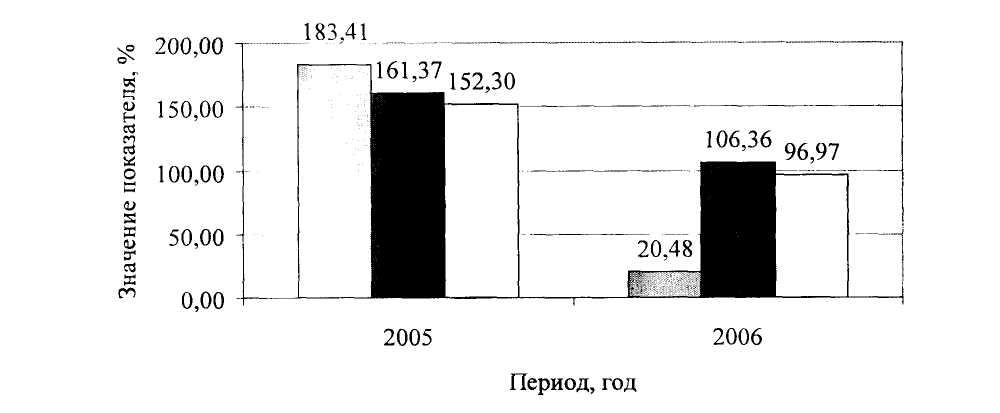

Для наглядности построим диаграммы динамики темпов роста анализируемых показателей (рисунок 6)

■ Прибыль ■ Выручка от реализации □ Активы

Рисунок 6 - Динамика темпов роста прибыли, выручки и активов в 2005 и 2006

годах

Для данной организации темп роста активов за 2005 год составил 152%, объема продаж (выручки) - 161%, прибыли - 183%, то есть данное условие выполнено: 100% < 183% < 161% < 152%.

Первое неравенство (100% < 183%) показывает, что организации наращивала свой экономический потенциал и масштабы деятельности.

Второе неравенство (183% < 161%) свидетельствует о том, что объем продаж рос быстрее экономического потенциала. Из этого можно сделать вывод о повышении эффективности использования ресурсов на предприятии.

Третье неравенство (161% < 152% означает, что прибыль предприятия росла быстрее объема реализации продукции и совокупного капитала.

Таким образом, можно сказать, что организация за период с 2004 по 2005 год развивалась динамично.

Что касается 2006 года, то для него данное соотношение не выполняется: темп роста активов составил 97%, объема продаж (выручки) -106%, прибыли - 20%.

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ

АКТИВАМИ В ООО «С АЛ АН Г»

3.1 Рекомендации и мероприятия по улучшению эффективности

финансовой деятельности ООО «Саланг»

Предварительный анализ финансовых и экономических показателей деятельности ООО «Саланг» за 2004 - 2006 годы показал, что эффективность финансовой деятельности организации на конец 2006 года снизилась, несмотря на то, что финансовые показатели, характеризующие платежеспособность и финансовую независимость организации достигли своих нормативных значений. Так организация получила прибыль в 2006 году 12 млн. рублей, против 244 млн. руб. - в 2005 году. И, как следствие, всё это привело к падению уровня всех показателей рентабельности организации.

Для исправления сложившейся ситуации в организации и для более эффективной работы в дальнейшем, руководству следует принять меры но повышению всех уровней рентабельности (услуг, продаж, собственного, заёмного и совокупного капитала), прежде всего, за счёт увеличения прибыли в 2007 году по сравнению с 2006 годом.

Для достижения этой цели следует разработать мероприятие, реализация которого позволить повысить выручку от реализации продукции.

Рассмотрим исходные данные и содержание такого мероприятия.

В 2006 году организацией было приобретено новое оборудование и техника, которые должны способствовать повышению качества оказываемых услуг (выполняемых работ), а, следовательно, должны способствовать увеличению выручки от реализации. Кроме того, в 2007 году руководство организации организация планировало постепенно расширить свою зону действия.

Таким образом, суть мероприятия, реализация которого позволит повысить все показатели рентабельности, заключается в выполнении строительно-монтажных работ по строительству и ремонту.

В связи с тем, что услуги, оказываемые организацией, пользуются повышенным спросом, то планируется, что реализация данного мероприятия приведёт к приросту выручки от реализации продукции на 30% в 2007 году по сравнению с 2006 годом.

При этом следует отметить, что производственные мощности организации в 2006 году не были задействованы на 100%. Таким образом, при расширении своей зоны действия организации нет необходимости дополнительно наращивать производственную мощность.

С учетом увеличения в 1,3 раза выручки от реализации в 2007 году по сравнению с предыдущим годом данная величина составит 4523,7 млн. руб.

Для определения себестоимости

выполненных работ, и получения

перспективной

прибыли в конце 2007 года, разделим расходы

2006 года на

переменные и постоянные.

Переменные расходы в организации

включают в себя:

сырьё и материалы;

работы и услуги производственного характера, выполненные другими организациями;

прочие материальные затраты;

заработная плата работников;

отчисления на социальные нужды;

прочие. Постоянные расходы:

амортизационные отчисления;

электрическая энергия.

При этом переменные расходы возрастут пропорционально выручке и составят 3298,9 млн. рублей, постоянные возрастут на величину инфляции - 5%, кроме амортизационных отчислений.

Амортизационные отчисления в 2006 году составили 61 тыс. руб., в 2007 году - также 61 млн. руб., в силу того, что в течение 2007 года организация не планирует приобретать дополнительные производственные мощности.

Учитывая вышесказанное, общие расходы организации в 2007 году составят 3362,9 млн. рублей.

Таким образом, спрогнозировав величину выручки от реализации и общей суммы затрат по производству и реализации продукции можно рассчитать прогнозную величину прибыли от реализации за 2007 год с учётом всех налогов и отчислений, производимых из выручки (налог на добавленную стоимость (НДС) - в размере 18% от общей суммы выручки от реализации, сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налог с пользователей автомобильных дорог в дорожные фонды (ОН) - в размере 3% от суммы выручки от реализации за вычетом налога на добавленную стоимость). Результаты расчетов представлены в таблице 18.

Таблица 6

Расчет прогнозируемой себестоимости и прибыли от реализации продукции на 2007 год В миллионах рублей

|

Наименование показателя |

Годовое значение |

|

|

2006 |

2007(прогноз) |

|

|

Выручка от реализации |

3479,00 |

4523,70 |

|

Затраты на производство и реализацию продукции, в т.ч. переменные постоянные |

2599,00 2537,00 62,00 |

3362,90 3298,90 64,05 |

|

НДС |

530,69 |

690,05 |

|

ОН |

88,45 |

115,00 |

|

Прибыль от реализации |

219,00 |

355,30 |

Данные таблицы свидетельствуют о том, что прогнозная прибыль от реализации продукции составит 355,3 млн. руб.

Для расчета прогнозной величины общей прибыли спрогнозируем величины прибыли от операционных и внереализационных доходов и расходов, используя трендовый метод.

Для построения линий тренда воспользуемся средствами Microsoft Excel и значениями соответствующих величин за 2003-2006 годы (таблица 8).

Таблица 8

Прибыль от операционных и внереализационных доходов и расходов за 2003 - 2006 годы В миллионах рублей

|

Наименование показателя |

Годовое значение |

|||

|

2003 |

2004 |

2005 |

2006 |

|

|

Прибыль (убыток) от операционных доходов и расходов |

0,0 |

-113,0 |

-138,0 |

-125,0 |

|

Прибыль (убыток) от внереализационных доходов и расходов |

2,0 |

-1,0 |

-3,0 |

-8,0 |

На основании данных таблицы 19 построим графики зависимости величин прибыли от операционных и внереализационных доходов и расходов. В качестве приближающих функций выберем полиномиальные функции шестой степени.

Для определения прогнозной величины прибыли от операционных доходов и расходов приближающая функция имеет вид:

у = 67х3 - 527,5х2 + 1126,5х - 879

Для определения прогнозной величины прибыли от внереализационных доходов и расходов приближающая функция имеет вид:

у = 1,33х3 - 12х2 + 29,67х - 20

Таким образом, прогнозные величины прибыли от операционных доходов и расходов и внереализационных доходов и расходов составят 440 млн. руб. и -5 млн. руб. соответственно.

В результате расчетов общая прибыль организации в 2007 году составит 790,3 млн. руб. (355,3 + 440 - 5).

Рассчитаем прогнозную величину чистой прибыли организации за 2007 год с учётом всех налогов и отчислений, производимых из прибыли (налог на недвижимость - в размере 1% от остаточной стоимости ОПФ, налог на прибыль - в размере 24% от суммы общей прибыли за вычетом налога на недвижимость, отчисления в целевой фонд оздоровления реки Свислочь и её бассейна = 0,3 руб. * среднесписочная численность работников * индекс изменения стоимости строительно-монтажных работ; местные налоги и сборы - в размере 3% от величины прибыли остающейся в распоряжение организации; отчисления в фонд стабилизации Министерства связи и информатизации - в размере 15% от величины прибыли остающейся в распоряжение организации ча вычетом местных налогов и сборов).

Результаты расчетов представлены в таблице 9.

Таблица 9

Расчёт прогнозной величины чистой прибыли за 2007 год

В миллионах рублей

|

Наименование показателя |

Годовое значение 2007(прогноз) |

|

1 |

2 |

|

Прибыль общая |

790,30 |

|

Налог на недвижимость |

2,02 |

|

Налог на прибыль |

189,19 |

|

Отчисления в целевой фонд оздоровления реки Свислочь и её бассейна |

0,42 |

|

Местные налоги и сборы |

17,96 |

|

Отчисления в фонд стабилизации Министерства связи и информатизации |

87,11 |

|

Прибыль чистая |

493,60 |

Исходя из полученных результатов, построим прогнозный баланс организации на 2007 год. При построении учтём то, что статьи актива баланса (текущие активы): денежные средства, дебиторская задолженность, запасы - обычно растут с ростом величины выручки от реализации. Внеоборотные активы не зависят от объёма продаж, если используются не на полную мощность. Статьи пассива баланса (текущие обязательства) обычно возрастают при увеличении объёма реализации. Нераспределённая прибыль может также возрасти, но не прямопропорционально объёму реализационного дохода. Постоянные финансовые источники не меняются с изменением объёма реализации.

В нашем случае предположим, что все текущие активы организации кроме запасов и затрат изменятся прямопропорционально изменению выручки от реализации: возрастут на 30%. Величину запасов и затрат определим методом доли от объёма реализации за 2006 год. Таким образом, прогнозная величина запасов и затрат составит 226,2 млн. руб. (0,0497*4523,7)

Согласно расчетам финансовых результатов организации чистая прибыль составит 493,6 млн. руб. Следовательно, собственные средства организации увеличатся на эту же сумму.

Гак как условия расчетов с дебиторами и кредиторами не изменились по сравнению с 2006 годом, при определении ожидаемых остатков дебиторской и кредиторской задолженности воспользуемся методикой

М.Н. Крейниной [4] из которой следует, что дебиторская задолженность возрастает прямопропорционально росту выручки (30%), кредиторская задолженность возрастает прямопропорционально росту себестоимости продукции (23%).

Тогда дебиторская задолженность на конец 2007 года составит 3,9 млн. руб. (3*1,3).

Кредиторская задолженность на конец 2007 года составит 177,12 млн. руб. (144*1,23).

Внеоборотные средства уменьшатся на сумму амортизационных отчислений в размере 61 млн. руб. и составят 202 млн. руб.

Исходя, из предложенных расчетов определенных статей прогнозного баланса, баланс-нетто в агрегированном виде будет иметь следующий вид (таблица 10).

Баланс организации в агрегированном виде на 2007 год

|

Актив |

Пассив |

|||||

|

Статья |

Сумма |

Статья |

Сумма |

|||

|

На конец 2006 года |

На конец 2007 года |

На конец 2006 года |

На конец 2007 года |

|||

|

Внеоборотные активы |

Капитал и резервы |

|||||

|

Основные средства |

263 |

202 |

Уставной капитал |

8 |

8 |

|

|

Оборотные активы |

Фонды и резервы |

681 |

759,28 |

|||

|

Запасы и затраты |

173 |

226,2 |

Итог по разделу |

689 |

767,28 |

|

|

Налоги по приобретённым ценностям |

15 |

19,5 |

||||

|

Товары отгруженные |

343 |

446 |

Расчёты |

|||

|

Дебиторская задолженность |

3 |

3,9 |

Кредиторская задолженность |

144 |

177,12 |

|

|

Денежные средства |

36 |

46,8 |

||||

|

Итог по разделу |

570 |

742,4 |

Итого по разделу |

144 |

177,12 |

|

|

Баланс-нетго |

833 |

944,4 |

Баланс-нетто |

833 |

944,4 |

3.2 Расчет эффективности финансовой деятельности после

внедрения предложенного мероприятия

На основании полученных прогнозных результатов финансово-экономической деятельности и полученного баланса на 2007 год рассмотрим, как повлияет реализация предложенного мероприятия на повышение эффективности финансовой деятельности организации.

Для этого, вновь рассчитаем все финансовые коэффициенты и показатели, характеризующие финансовое состояние организации ООО «Саланг» и эффективность её деятельности (см. п. 1.2).

Проведём анализ прогнозной прибыли и рентабельности организации в 2007 году.

Прогнозные показатели прибыли организации ООО «Саланг» представлены в таблице 11.

Таблица 11

Прогнозные показатели прибыли ООО «Саланг» на 2007 год

|

Наименование показателя |

Годовое значение, млн. руб. |

Динамика, |

||

|

% |

абс. ед. |

|||

|

2006 |

2007(прогноз) |

07/06 |

07/07 |

|

|

Прибыль (убыток) от реализации |

219,0 |

355,3 |

162,2 |

136,3 |

|

Прибыль (убыток) от операционных доходов и расходов |

-125,0 |

440,0 |

-352,0 |

565,0 |

|

Прибыль (убыток) от внереализационных доходов и расходов |

-8,0 |

-5,0 |

62,5 |

3,0 |

|

Прибыль (убыток) за отчётный период |

86,0 |

790,3 |

919,0 |

704,3 |

|

11ало1 и и платежи из прибыли |

74,0 |

296,7 |

400,9 |

222,7 |

|

Нераспределённая прибыль (непокрытый убыток) |

12,0 |

493,6 |

4113,3 |

481,6 |

Данные таблицы 11 свидетельствуют, что реализация предложенного мероприятия приведёт к значительному росту прибыли ООО «Саланг» в 2007 году по сравнению с 2006.

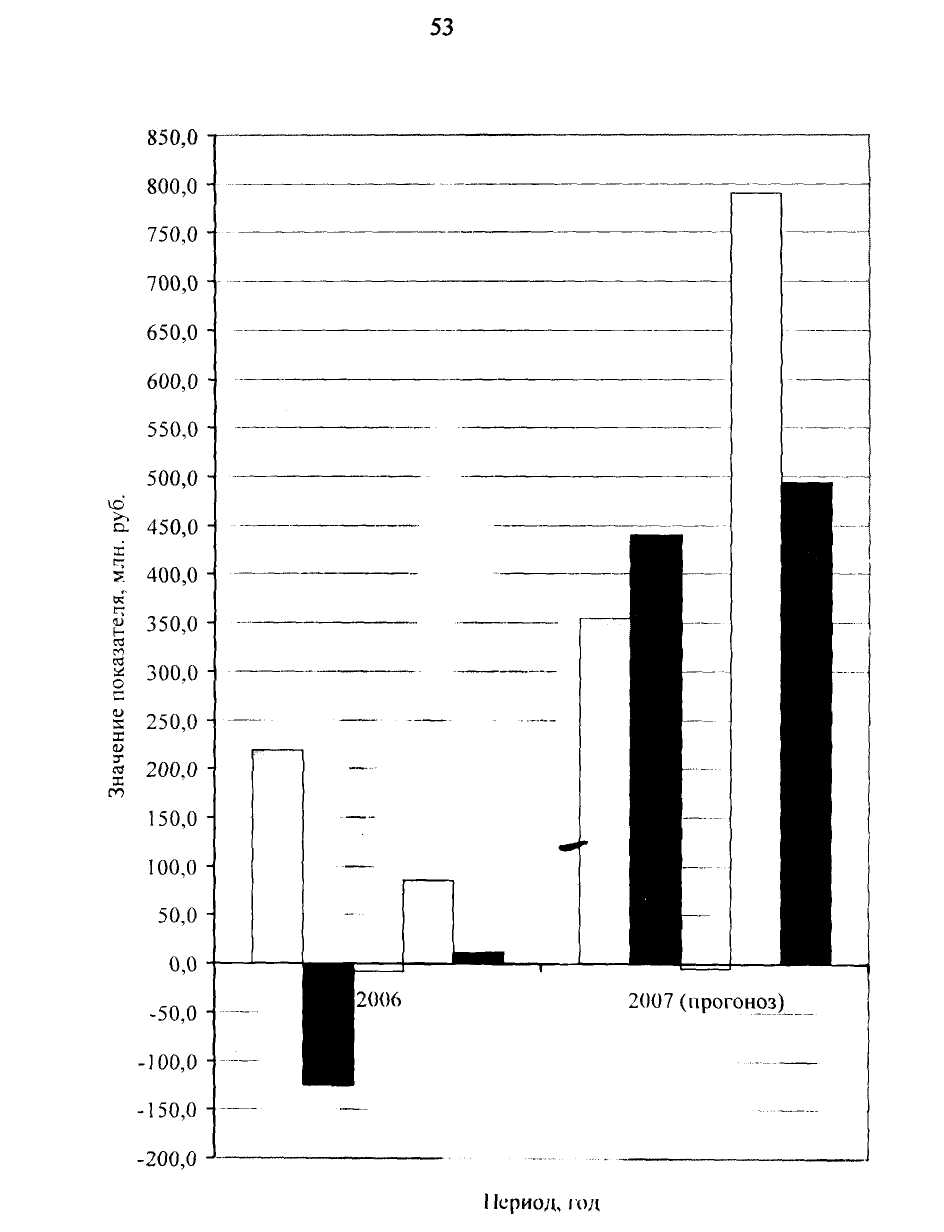

На основании данных таблицы 11 построим диаграмму динамики прогнозных показателей прибыли организации ООО «Саланг» на 2007 год (рисунок 7, приложение).

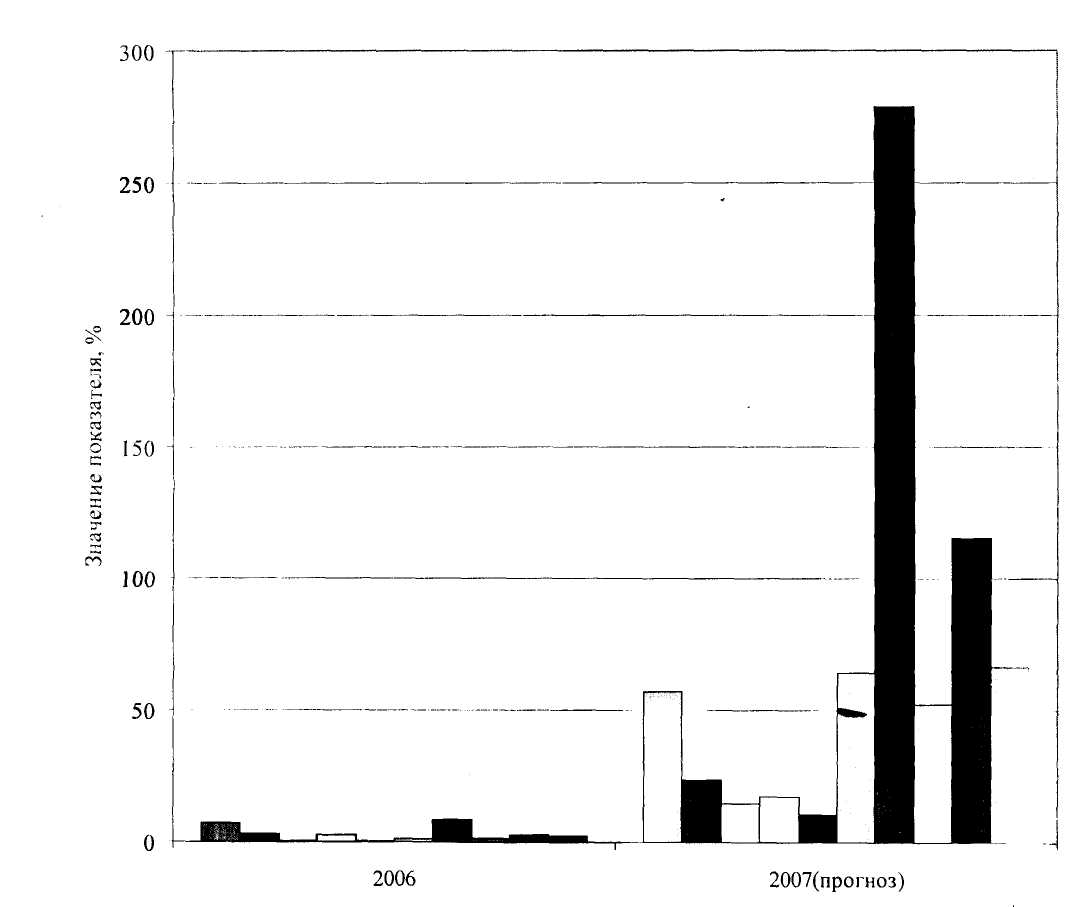

Прогнозные показатели рентабельности организации ООО «Саланг» представлены в таблице 12 .

Значения всех рассчитанных показателей рентабельности имеют тенденцию к росту, т.е. организация после реализации предложенного мероприятия сможет работать более эффективно.

Таблица 13 Прогнозные показатели рентабельности ООО «Саланг» на 2007 год В процентах

Наименование

показателя

Наименование

показателя

2006

Годовое значение

2 007 (прогноз)

007 (прогноз)

Рентабельность

производства

Рентабельность

производства

7,29

57,25

Рентабельность

услуг (по общей прибыли)

Рентабельность

услуг (по общей прибыли)

3,31

23,50

Рентабельность

услуг (по чистой прибыли)

Рентабельность

услуг (по чистой прибыли)

0,46

14,68

Рентабельность

продаж (по общей прибыли)

Рентабельность

продаж (по общей прибыли)

2,47

17,47

Рентабельность

продаж (по чистой прибыли)

Рентабельность

продаж (по чистой прибыли)

0,34

10,91

Рентабельность

собственного капитала

Рентабельность

собственного капитала

|

Рентабельность заёмного капитала |

8,33 |

278,68 |

|

Рентабельность активов |

1,44 |

52,27 |

|

Рентабельность реальных активов |

2,75 |

115,27 |

|

Рентабельность оборотных активов |

2,11 |

66,49 |

1,41

64,33

Так рентабельность продаж увеличится с 0,34 % до 10,91 %, что подтверждает спрос на продукцию. Рентабельность основной деятельности составит 14,68 % в 2007 году, что на 14,22 % больше чем в 2006 году.

На основании данных таблицы 23 построим диаграмму динамики прогнозных показателей рентабельности организации ООО «Саланг» на 2007 год (рисунок 18).

Период, год

13 Рентабельность производства ■ Рентабельность услуг (по общей прибыли)

□ Рентабельность услуг (по чистой прибыли) □ Рентабельность продаж (по общей прибыли)

Рентабельность продаж (по чистой

прибыли) □ Рентабельность собственного

капитала

Н Рентабельность заёмного

капитала □ Рентабельность активов

Рентабельность реальных активов ■ Рентабельность оборотных активов

Рисунок 8 - Диаграмма динамики прогнозных показателей рентабельности ООО «Саланг»

Рентабельность совокупного капитала (активов) достигнет в 2007 году уровня 52,27 % вместо 1,44 - в 2006 году.

Рентабельность производства показывает, что в 2007 году организация получит прибыли на 0,5 руб. больше с каждого рубля, вложенного в производственные фонды.

Рентабельность собственного капитала возрастет до 64,33 %, т.е. на каждый рубль собственного капитала организация получит прибыли 0,64 руб., это на 0,63 руб. больше, чем в 2006 году.

Исходя, из вышеизложенного можно сделать вывод, что в 2007 году деятельность организации будет более эффективной по сравнению с предыдущим годам.

ЗАКЛЮЧЕНИЕ

Активы отражают в стоимостном выражении все имеющиеся у организации материальные, нематериальные (интеллектуальная собственность) и денежные ценности, а также имущественные права с точки зрения их состава, размещения или инвестирования.

Расчеты свидетельствуют о непостоянной динамике показателей

рентабельности ООО «Саланг» в анализируемых периодах. В 2005 году по сравнению с 2004 годом произошёл рост всех показателей рентабельности, однако в 2006 году наблюдается их резкое снижение по сравнению с 2005 годом и даже по сравнению с 2004 годом. Это связано в первую очередь с резким сокращением величин общей и чистой прибыли из-за увеличения внереализационных операционных расходов и недостаточностью прибыли от реализации продукции, в связи с увеличением доли затрат в стоимости реализованной продукции в 2006 году по сравнению с 2005 годом.

Из произведенных расчетов видно, что рентабельность продаж снизилась до 0,34% в 2006 году, против 7,46% - в предыдущем, т.е. прибыль с каждого рубля реализованной продукции снизилась. Рентабельность основной деятельности уменьшилась на конец 2006 года на 9,86%, по сравнению с 2005 годом, т.е. прибыль, получаемая с каждого рубля затраченного на производство и реализацию продукции, также уменьшилась. Понижение рентабельности продаж и основной деятельности говорит о том, что руководству организации следует пересмотреть тарифы на предоставляемые услуги в сторону их увеличения или уменьшить расходы связанные с производством и реализацией продукции, относимые на себестоимость.

Рентабельность всего капитала организации за 2006 год уменьшилась на 26,97% по сравнению с прошлым годом и составила 1,44%, т.е. прибыль с каждого рубля, вложенного в имущество в 2006 году значительно уменьшилась.

СПИСОК ЛИТЕРАТУРЫ

Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. - М.: Дело и Сервис, 2005. - 216 с.

Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности. - М.: Финансы и статистика, 2006. - 320 с

Бернстайн Л.А.. Анализ финансовой отчетности - М.: Финансы и статистика, 2006. — 687 с.

Бородина Е.И. Финансы предприятий.

- М: Финансы и статистика,

2006.- 178 с.

Волков О.И. Экономика предприятия. - М.: Инфра-М, 2006. -165 с.

Горфинкель В.Я., Куприянова Е.М.

Экономика предприятия. - М:

Инфра-М,

2006. -367 с.

Грузинов В.П., Грибов В.Д. Экономика предприятия: Учебное пособие для вузов. -М.: Финансы и статистика, 2006. - 208 с.

Дворецкая А.Е. Организация управления финансами на предприятии // Менеджмент в России и за рубежом. -2006 -апрель - с. 101-102.

Дробозина Л.А. Финансы: Учебник

для вузов - М.: ЮНИТИ, 1999 -

412 с.

Ермолович Л.Л. Анализ финансово-хозяйственной деятельности предприятия. - М: БГЭУ, 2005. 189 с.

Ефимова О.В. Финансовый анализ.

- М.: Бухгалтерский учет, 2005. -

360 с.

12.Ковалев А.П. Оценка стоимости активной части основных средств. М., Финстатинформ, 2006. - 250 с.

Ковалев В.В. Как читать баланс. - М.: Инфра-М, 2005.- 240 с.

Ковалев В.В. Финансовый анализ. - М.: Инфра-М, 2006. - 412 с.

Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия - М.: ИКЦ «ДИС», 2006. - с. 354

Ковалева Л.М. Финансы. - М: Финансы и статистика, 2006.- 360 с.

Козлова О.И. Оценка кредитоспособности

предприятий. - М: АО

«Арго», 2006. - 612 с.

Коллас Б. Управление финансовой деятельностью предприятия. - М.: Финансы и статистика, 2005. - 810 с.

Колчина Н.В., Поляк Г.Б., Павлова Л.П. и др. Финансы предприятий: Оборотный капитал коммерческой организации - 2-ое изд., перераб. И доп. - М: ЮНИТИ-ДАНА, 2005.- 133 с.

Крейнина М.Н. Финансовое состояние предприятия. - М.: Издательство «Дело и Сервис», 2005.- 236 с.

Крейнина Н.Н. Финансовый

менеджмент.- М.: Издательство «Дело

и

Сервис», 2006.-214 с.

Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. - М.: ЮНИТИ, 2006. - 502 с.

Михайлова-Станютина И.А. Оценка финансового состояния предприятия. - М.: Наука и техника, 2005.- 73 с.

Негашев Е.В. Анализ финансов

предприятия в условиях рынка -

М.:

Высшая школа, 2005.- 416с.

Павлова Л.Н. Финансы предприятий. - М: Финансы ЮНИТИ, 2005.-138 с.

Панков Д.А. Современные методы анализа финансового положения -М: ООО «Профит», 2006. - 112 с.

Поляк Г.Б. Финансы: Денежное

обращение, кредит - М.: ЮНИТИ-

ДАНА,

2005. - 512 с.

Ришар Ж. Аудит и анализ хозяйственной деятельности предприятия -М: ЮНИТИ, 2005.- 914 с.

Родионова В.М. Финансы - М.: Финансы и статистика, 2006. - 616 с.

Романовский М.В. Финансы предприятий. -СПб.: «Издательский дом «Бизнес-пресса», 2005. - 528 с.

31.Румянцева Е.Е. Современные технологии управления финансами на предприятиях // Менеджмент в России и за рубежом. - 2006 - март - с. 115-116.

32. Русак Н.А., Русак В.А. Финансовый анализ субъекта хозяйствования -М: Высшая школа, 2006. - 210 с.

Савицкая Г.В Анализ хозяйственной

деятельности предприятия - М:

ИП Новое

знание, 2005. - 618 с.

Савицкая Г.В Анализ хозяйственной деятельности предприятия. - М.: ИП «Экоперспектива», 2006. - 415 с.

Савицкая Г.В. Теория анализа хозяйственной деятельности - М: ИСЗ, 2006. - 469 с.

Самсонов Н.Ф. Финансовый

менеджмент. - М.: Финансы, ЮНИТИ,

2005.-294

с.

37. Сафронов Н.А. Экономика предприятия. - М.: Юристь, 2005.-123 с. 38.Софронов В.В. Финансовый менеджмент на предприятиях в условиях

неплатежей // Финансы. - 2006 — сентябрь - с.21-22.

Стоянова Е. В. Финансовый менеджмент - М.: Перспектива, 2006. - 320 с.

Тренев Н.Н. Управление финансами - М.: Финансы и статистика, 2005. - 180 с.

Уткин Э.И. Финансовый менеджмент. - М.: Издательство «Зеркало», 2006.- 141 с.

Хелферт Э. Техника финансового анализа - М.: «Аудит», ЮНИТИ, 2006. - 129с.

43. Холт Р.Н. Основы финансового менеджмента. - М.: 2005.- 211с.

44. Хорн К. Основы управления финансами - М.: Финансы и статистика, 2005.-414 с.

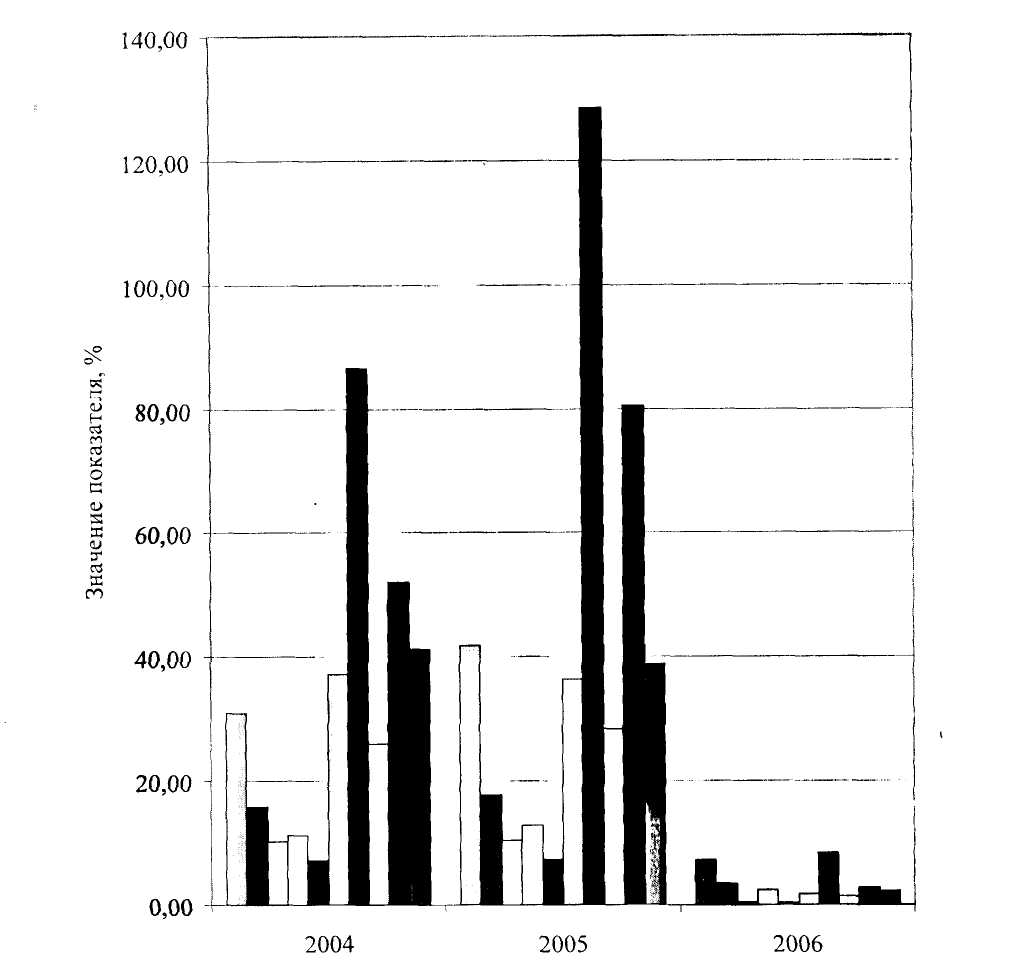

Период, год

И Рентабельность производства

■ Рентабельность услуг (по общей прибыли)

Рентабельность услуг (по чистой прибыли)

Рентабельность продаж (по общей прибыли)

■ Рентабельность продаж (по чистой прибыли)

□ Рентабельность собственного капитала

■ Рентабельность заёмного капитала

□ Рентабельность активов

Рентабельность реальных активов

Рентабельность оборотных активов

Рисунок 5 - Диаграмма динамики показателей рентабельности ООО «Саланг»

D Прибыль (убыток) от реализации

■ Прибыль (убыток) от операционных доходов и расходов

Прибыль (убыток) от внереализационных доходов и расходов

Прибыль (убыток) за отчётныйпериод

■ Нераспределённая прибыль (непокрытый убыток)

Рисунок 7 - Динамика прогнозных показателей прибыли ООО «Саланг» на 2007 год