Учет расчетов по социальному и индивидуальному подоходному налогу

Карагандинского экономического университета Казпотребсоюза

Колледж экономики, бизнеса и права

Курсовая работа

По предмету: «Бухгалтерский учет»

Тема: «Учет расчетов по социальному и индивидуальному подоходному налогу»

Выполнила:

учащаяся дневного отделения

Ахметова А.Е.

группа: Бух – 38

шифр: ___________

Проверил:

преподаватель

Шевелёва А.Н.

Караганда 2008

План

ВВЕДЕНИЕ

1 ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ РАСЧЕТОВ С БЮДЖЕТОМ ПО НАЛОГАМ

1.1 Сущность налогов и налоговой системы Республики Казахстан

1.2 Экономико - правовая характеристика индивидуального подоходного налога

1.3 Основные положения по социальному налогу

2 УЧЕТ РАСЧЕТОВ С БЮДЖЕТОМ ПО ИПН И СОЦИАЛЬНОМУ НАЛОГУ НА ПРЕДПРИЯТИИ ТОО «КОРУНД.KZ»

2.1 Сущность и задачи учета расчетов с бюджетом на предприятии

2.2 Порядок расчетов с бюджетом по ИПН и социальному налогам на ТОО «Корунд.KZ»

3 ПУТИ СОВЕРШЕНСТВОВАНИЯ УЧЕТА РАСЧЕТОВ С БЮДЖЕТОМ ПО СОЦИАЛЬНОМУ И ИНДИВИДУАЛЬНОМУ ПОДОХОДНОМУ НАЛОГУ

ЗАКЛЮЧЕНИЕ

ЛИТЕРАТУРА

ПРИЛОЖЕНИЯ

Введение

Обязательные платежи в бюджет, взимаемые государством на основе закона с юридических и физических лиц для удовлетворения общественных потребностей, выражаются в виде налоговых обязательств.

Налоги выражают обязанности юридических и физических лиц, получающих доходы, участвовать в формировании финансовых ресурсов государства. Являясь инструментом перераспределения, налоги призваны гасить возникающие сбои в системе распределения и стимулировать (или сдерживать) людей в развитии той или иной формы деятельности. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях.

Налоги, взимаемые государством с населения, выполняют все функции, свойственные налогам вообще. Но при этом они служат и средством непосредственной связи гражданина, причем индивидуальной, с государством, отражают его индивидуальную причастность к государственным делам, позволяют ощущать себя активно действующим членом общества по отношению к этим делам, дают основание для контроля за ними. Разумеется, в таком аспекте можно рассматривать взаимоотношения и с юридическими лицами, однако именно с гражданами эти особенности проявляются особенно четко.

В соответствии с бюджетной классификацией доходы бюджета образуются из пяти групп.

налоговые доходы,

неналоговые доходы,

безвозмездные перечисления от бюджетов других уровней,

доходы целевых бюджетных фондов

доходы от предпринимательской и другой приносящей доходы деятельности.

Налоговые доходы составляют основу бюджета. Любая бухгалтерия, как сердце предприятия, особенно чувствительна к изменениям в налогах. От четкости или нечеткости налоговой системы непосредственно зависит планирование и прогнозирование деятельности предприятия, зависят взаиморасчеты с бюджетом, в правильности, быстроте и своевременности которых, последние заинтересованы не меньше самого государства.

Поэтому, наряду с менеджментом, маркетингом, бухгалтерским учетом денежных средств и некоторыми другими направлениями расчетных операций, учет расчетов по налоговым обязательствам занимает одно из важнейших мест и является неотъемлемой частью деятельности бухгалтерской службы любого предприятия.

Целью курсовой работы является раскрытие сущности налоговых обязательств, описание методики отражения в бухгалтерском учете предприятия расчетов с бюджетом по индивидуальному подоходному и социальному налогам.

Для понимания структуры любого налога требуется выяснить такие вопросы, как субъекты и объекты налогообложения, принципы определения налогооблагаемой базы, ставки и сроки уплаты налога, и порядок его исчисления, порядок ведения бухгалтерского учета по данному налогу и особенности аудита расчетов с бюджетом по налогам. Все эти поставленные вопросы определяют круг задач, которые необходимо решить в данной курсовой работе.

Объектом изучения являются практические материалы действующего предприятия ТОО «Корунд.KZ», образованного 17 июня 2005 года и зарегистрировано в Управлении юстиции в качестве юридического лица за №87 – 19867 – ТОО. Основным видом деятельности предприятия является производство и реализация изделий из дерева.

Информационной и правовой базой при написании курсовой работы послужили международные стандарты бухгалтерского учета Республики Казахстан и методические рекомендации к ним и другие нормативно-правовые акты.

Теоретической и методологической основой послужили труды и Указы президента Республики Казахстан, Законы Республики Казахстан, постановления правительства Республики Казахстан, монографические труды отечественных и зарубежных ученых в области бухгалтерского учета и аудита: Радостовец В.К., Юткина Т.Ф., Попова Л.А., Торшаева Ш.М. и др.

1 Экономическая сущность расчетов с бюджетом по налогам

1.1 Сущность налогов и налоговой системы Республики Казахстан

В системе расчетных взаимоотношений предприятий денежные расчетные отношения с государственным бюджетом и государственными, внебюджетными фондами (социальными, дорожными, экологическими и др.) занимают особое место.

Предприятие становится налогоплательщиком с момента государственной регистрации. Это означает, что оно должно уплачивать в бюджет и во внебюджетные фонды налоги, акцизы, сборы и иные обязательные платежи. Нарушение этой обязанности влечет административную ответственность для предприятия и его руководителя в виде штрафов. Кроме того, казахстанским уголовным законодательством установлено наказание за различные виды налоговых преступлений.

В соответствии со стандартами о бухгалтерском учете и финансовой отчетности в РК, отражаемые в отчетности суммы расчетов с бюджетом должны быть согласованными с ними и тождественными. Оставление на балансе неотрегулированных сумм по этим расчетам не допускается.

Налог- это установленный государством в лице уполномоченного органа в одностороннем порядке и в надлежаще правовой форме обязательный денежный или натуральный платеж в доход государства, производимый субъектом налога в определенный сроки и в определенных размерах, носящий безвозвратный, безэквивалентный и стабильный характер, уплата которого обеспечивается мерами государственного принуждения.25, с 204

Налоги в их сущности и содержании на практике предстают в виде многообразных форм с множеством национальных особенностей, которые в совокупности образуют налоговые системы различных стран. По набору налогов, их структуре, способом взимания, ставкам, фискальным полномочием различных уровней власти, налоговой базе, сфере действия, льготам эти системы существенно отличаются друг от друга и кажутся на первый взгляд несравнимыми. Однако при более тщательном анализе можно выявить две главные общие черты:

1) постоянный конкретный поиск путей увеличения налоговых доходов государства;

2) построение налоговых систем на базе общепринятых принципов экономической теории о равенстве, справедливости и эффективности налогообложения.

Первая из этих черт реализуется в форме широкомасштабных или налоговых реформ, введением новых налогов, изменением налоговой базы, соотношением различных видов налогов, манипуляциями с прогрессивным и пропорциональным обложением, перераспределением налогового бремени.

Что касается второй черты, то принципы построения налоговых систем в целом не однозначны и во многом зависят от приверженности правительства той или иной экономической теории. Тем не менее, эти принципы носят всеобщий характер, хотя и имеют в разных странах отличные черты, связанные с различной трактовкой некоторых понятий и положений.

Налоги в развитых странах принимают под разными названиями следующие основные формы: подоходный налог с физических лиц, подоходный налог с юридических лиц, налог на добавленную стоимость, налог с оборота, взносы в фонды социального страхования, особые виды налогов на потребление. За рамки этих налогов, основных на обложении потоков доходов и расходов, возникающих в процессе производства и обращения товаров, выходят лишь налоги, базирующиеся на обложении накопленного богатства. Их основные виды: поимущественный налог и налог на наследства и дарения.

Налоги подразделяются на личные и реальные. Личные налоги учитывают финансовое положение налогоплательщика и его платежеспособность. Реальные налоги подвергают обложению деятельность или товары, т.е. продажу, покупку или владение имуществом независимо от индивидуальных финансовых обстоятельств налогоплательщика.23, с164

На практике также проводят различие между прямыми и косвенными налогами. Прямые налоги взимаются непосредственно с получателей доходов – физических и юридических лиц. К ним относятся: корпоративный подоходный налог, индивидуальный подоходный налог, социальный налог, земельный налог, налог на транспортные средства и налог на имущество. Косвенные налоги взимаются в процессе движения доходов или оборота и предназначены для переложения на конечных носителей налогового бремени. К ним относятся: акцизы, налог на добавленную стоимость, таможенные пошлины, платы и сборы.

Налоговые системы развитых стран складывались под воздействием разных экономических, политических и социальных условий. Естественно, они не оптимальны, что дало повод экономистам и социологам разработать ряд требований для создания оптимальной системы. Наиболее важные среди них следующие:

- распределение налогового бремени должно быть равным, или, иными словами, каждый должен вносить свою «справедливую долю» в государственные доходы;

- налоги должны по возможности не оказывать влияние на принятие различными лицами экономических решений, или такое влияние должно быть минимальным (принцип нейтральности налогообложения);

- при использовании налоговой политики для достижения социально-экономических целей необходимо свести к минимуму нарушение принципа равенства и справедливости налогообложения;

- налоговая структура должна способствовать использованию налоговой политики в целях стабилизации и экономического роста страны;

- налоговая система должна быть справедливой, не допускать произвольного толкования, быть понятной налогоплательщикам;

- административные издержки по управлению налогами и соблюдению налогового законодательства должны быть минимальными. 12, с80

Эти требования могут быть использованы в качестве основных критериев для оценки качества налоговой системы страны. Разные цели, которые преследует налоговая политика, не обязательно согласуется друг с другом, и в тех случаях, когда возникают противоречия между ними, необходимо добиться временного компромисса. Так, к примеру, принцип равенства обложения требует усложнения административной системы и ведет к нарушению принципа нейтральности.

Основным принципом при построении налоговой системы является принцип равенства и справедливости обложения. Существуют два подхода к его реализации. Один основывается на принципе выгоды для налогоплательщика, т.е. справедливой считается та налоговая система, при которой налоги, уплачиваемые налогоплательщиками, соответствуют выгодам, которые они получают от услуг государства. Другой подход основывается на принципе «способности платить», согласно которому налоговая проблема рассматривается сама по себе независимо от политики государственных расходов, т.е. при данной потребности в налоговых доходах каждый налогоплательщик должен внести свою долю в зависимости от способности платить. Ни один из этих подходов не является удовлетворительным, оба имеют преимущества и недостатки, и, как видно из практики, каждая налоговая система содержит элементы обоих подходов.

Общие принципы построения налоговых систем находят конкретное выражение в общих элементах налогов, которые включают субъект, объект, источник, единицу обложения, ставку, льготы и налоговый оклад.

Субъекты налога выступают либо в виде налогоплательщика, несущего юридическую ответственность за уплату налога, либо в виде носителя налога или конечного налогоплательщика, который формально не несет юридической ответственности, но является фактическим плательщиком через законодательно установленную систему переложения налога.

Объект налогообложения – это различные виды доходов, сделки, а также различные формы накопленного богатства или имущества.

Источникам налога является налоговый доход, т.к. все предметы обложения представляют собой ту или иную форму реализации национального дохода.

Единица обложения зависит от предмета обложения и может выступать как в денежной, так и в натуральной форме.

Налоговый оклад представляет собой сумму налога, уплачиваемую налогоплательщикам с объекта обложения.

Ставка налогам – это величина налога на единицу обложения.

Налоговые льготы представляют собой полное или частичное освобождение от налогов плательщиков в соответствии с налоговым кодексом.

Налоговая система представляет собой совокупность предусмотренных налогов, принципов, форм и методов их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства.

Система налогов – это совокупность налогов, сборов, пошлин и других приравненных к налогам платежей, взимаемых на территории государства в тот или иной период времени. Основными налогами, посредством которых формируется преобладающая масса бюджетных доходов являются: налог на добавленную стоимость (НДС), акцизы, налог на прибыль (доход) юридических лиц, подоходный налог с физических лиц; таможенные пошлины, платежи в социальные фонды, налог с продаж. 14, с164

Налоговый механизм – понятие более объемное, чем налоговая система, представляет собой совокупность всех средств и методов организационно-правового характера, направленных на выполнение налогового законодательства. Посредством налогового механизма реализуются налоговая политика государства, формируются основные количественные и качественные характеристики налоговой системы, ее целевая направленность на отношение конкретных социально-экономических задач.

Наиболее важную роль в налоговом механизме имеет налоговое законодательство, а внутри него – механизм налогообложения (уровня налоговых ставок, система льгот, порядок исчисления налогооблагаемой базы, состав объектов налогообложения и другие элементы, связанные с исчислением налогов). Посредством изменения механизма налогообложения можно придать налоговой системе качественно новые черты, например, изменить ее структуру, не меняя при этом количественного и видового состава налогов. Совокупность видов налогов, взимаемых в государстве, форм и методов их построения, органов налоговой службы образует налоговую систему государства. Налоговая система Республики Казахстан включает в себя определенные виды налогов, сборов и пошлин, правовые нормы, регулирующие налоговые отношения и органы налоговой службы (Министерство государственных доходов Республики Казахстан и его местные органы). Рассмотрим перечень налогов, сборов и платежей налогового характера в Казахстане.

1. Налоги включают в себя:

а) корпоративный подоходный налог;

б) индивидуальный подоходный налог;

в) налог на добавленную стоимость;

г) акцизы;

д) специальные платежи и налоги недропользователей (подписной бонус, бонус коммерческого обнаружения, роялти и налог на сверхприбыль).

е) социальный налог;

ж) земельный налог;

з) налог на транспортные средства;

и) налог на имущество.

Следует отметить, что для отдельных групп плательщиков применяются специальные налоговые режимы, которые предусматривают применение упрощенного порядка исчисления и уплаты отдельных налогов и представления отчетности по ним. К этой группе плательщиков можно отнести субъекты малого бизнеса, крестьянские (фермерские) хозяйства, юридические лица-производители сельхозпродукции, отдельные виды предпринимательской деятельности. Уплата налогов при этих режимах производится на основе:

1) оплаты патента - это режим, применяемый индивидуальными предпринимателями, которые не используют труд наемных рабочих, осуществляют деятельность в форме личного предпринимательства и чей доход за год не превышает 1 млн. тенге.

2) разовый талон – это режим, применяемый физическими лицами, деятельность которых носит эпизодический характер, т.е. не превышает девяносто дней в году.

3) упрощенной декларации – это режим, применяемый индиви-дуальными предпринимателями, чья среднесписочная численность работников за налоговый период составляет пятнадцать человек, а доход за налоговый период не превышает 4500,0 тыс. тенге, и юридическими лицами, чья среднесписочная численность работников за налоговый период составляет двадцать пять человек, а доход за налоговый период не превышает 9000,0 тыс. тенге.

4) единого земельного налога.

Необходимо отметить также, что в Казахстане наиболее приемлем и принят к применению налоговый учет по методу начислений, т.е. когда доходы и вычеты учитываются с момента выполнения работ и оказания услуг независимо от времени оплаты. По нашему мнению, у этого метода существует большой недостаток, так как налоговые платежи должны быть пересилены даже в случае неоплаты поставок в срок, что приводит к отвлечению оборотных средств.

2. Сборы:

а) сбор за регистрацию юридических лиц;

б) сбор за государственную регистрацию индивидуальных предпринимателей;

в) сбор за государственную регистрацию прав на недвижимое имущество и сделок с ним;

г) сбор за государственную регистрацию радиоэлектронных средств и высокопоставленных устройств;

д) сбор за государственную регистрацию механических транспортных средств и прицепов;

е) сбор за государственную регистрацию морских, речных и маломерных судов;

ж) сбор за государственную регистрацию гражданских воздушных судов;

з) сбор за проезд автотранспортных средств по территории Республики Казахстан;

и) сбор с аукционов;

к) гербовый сбор;

л) лицензионный сбор за право занятия отдельными видами деятельности.

3. Платы:

а) за пользование земельными участками;

б) за пользование водными ресурсами поверхностных источников;

в) за загрязнение окружающей среды;

г) за пользование животным миром;

д) за лесные пользования;

е) за использование особо охраняемых природных территорий;

ж) за использование радиочастотного спектра;

з) за пользование судоходными водными путями;

и) за размещение наружной рекламы.

4. Государственная пошлина.

5. Таможенные платежи:

а) таможенная пошлина;

б) таможенные сборы. 26, с49

Налоговая служба включает в свой состав государственную налоговую службу, которая представлена в Республике Казахстан Министерством государственных доходов, налоговыми комитетами в областях, районах, городах и районах в городах. Налоговая служба осуществляет контроль за исполнением и соблюдением законов республики о налогах и других обязательных платежах в бюджет с учетом затрат цен и тарифов. 1

Налогообложение в любом цивилизованном государстве должно базироваться на определенных принципах - основополагающих идеях и положениях, существующих в налоговой сфере. Эти принципы во все времена были предметом особого внимания со стороны общества, так, как от них во многом зависело социально- экономическое благополучие населения и спокойствие граждан. Худяков А.И. предлагают следующую совокупность принципов налогообложения казахстанской налоговой системы, рассмотренной в таблице 1. [25, с36]

Таблица 1 -Принципы налогообложения казахстанской налоговой системы

|

1) классические принципы |

- справедливость -равномерность - удобство - дешевизна |

|

2) экономико-функциональные принципы |

- стабильность -устойчивость - однократность взимания налогов - дискретность налогообложения ( объект, ставки) |

|

3) организационно-правовые принципы |

- децентрализация - единство налоговой системы |

Не ограничиваясь данным перечнем принципов, добавим принцип исключения двойного налогообложения и принцип стабильности налогового законодательства.

Исходя их вышесказанного, национальная налоговая система, построенная в соответствии с требованиями общенаучных принципов, правилами построения налоговыми системами, принципов, отражающих специфику развития экономики республики, станет двигателем развития рыночных отношений.

В соответствии с этим, в любом государстве разрабатываются так называемые современные принципы налогообложения. Так в Республике Казахстан таковыми можно определить:

1. Налоговое законодательство Республики Казахстан основывается на принципах обязательности уплаты налогов и других обязательных платежей в бюджет, определенности, справедливости налогообложения, единства налоговой системы и гласности налогового законодательства.

2. Положения налогового законодательства Республики Казахстан не могут противоречить принципам налогообложения, установленным настоящим Кодексом.

Принцип обязательности налогообложения. Налогоплательщик обязан исполнять налоговые обязательства в соответствии с налоговым законодательством в полном объеме и в установленные сроки.

Принцип определенности налогообложения. Налоги и другие обязательные платежи в бюджет Республики Казахстан должны быть определенными. Определенность налогообложения означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика.

Налоговая система представляет собой совокупность предусмотренных налогов, принципов, форм и методов их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства.

1.2 Экономико - правовая характеристика индивидуального подоходного налога

Индивидуальный подоходный налог – это налог с дохода отдельного человека и, по сути, имеет то же смысловое значение, что и подоходный налог с физического лица, действующий с 1 января 2002 года.

Плательщиками индивидуального подоходного налога являются физические лица, имеющие объекты налогообложения, определяемые соответствующими статьями Налогового кодекса.

Объектами обложения индивидуальным подоходным налогом, за исключением доходов, указанных в Налоговом кодексе, являются:

доходы, облагаемые у источника выплаты;

доходы, не облагаемые у источника выплаты.

Такое деление доходов имеет принципиальное значение, так как от этого зависит порядок их налогообложения.

Доход, относящийся к группе облагаемых у источника выплаты, должен облагаться налогом непосредственно при его выплате, тем хозяйствующим субъектом, который производит эту выплату, то есть налоговым агентом. По доходам, входящим в группу доходов, не облагаемых у источника выплаты, налог должен исчисляться и уплачиваться самим налогоплательщиком, то есть физическим лицом, получившим этот доход.

Исчисление индивидуального подоходного налога по доходам, не облагаемым у источника выплаты, производится путем применения ставок к сумме дохода, не облагаемого у источника выплаты, уменьшенного на сумму налоговых вычетов, за исключением доходов адвокатов и частных нотариусов.

Ставки индивидуального подоходного налога установлены статьёй 145 Налогового кодекса, приведены в приложении 2

Не подлежат налогообложению следующие виды доходов физических лиц:

адресная социальная помощь, пособия и компенсации, выплачиваемые за счет средств государственного бюджета, в размерах, установленных законодательством Республики Казахстан;

алименты, полученные на детей и иждивенцев;

возмещение вреда, причиненного жизни и здоровью физического лица, в соответствии с законодательством Республики Казахстан (кроме возмещения в части утраченного заработка);

вознаграждения, выплачиваемые физическим лицам по их вкладам в банках и организациях, осуществляющих отдельные виды банковских операций, имеющих лицензии уполномоченного государственного органа по регулированию и надзору финансового рынка и финансовых организаций, и вознаграждение по долговым ценным бумагам;

доходы от операций с государственными ценными бумагами и агентскими облигациями;

дивиденды по паям паевых и акциям акционерных инвестиционных фондов, а также доходы по паям паевых инвестиционных фондов при их выкупе управляющей компанией данного фонда;

доход, полученный при распределении чистого дохода и направленный на увеличение уставного капитала юридического лица-резидента с сохранением доли участия каждого учредителя, участника;

все виды выплат военнослужащим при исполнении обязанностей воинской службы, сотрудникам органов внутренних дел, финансовой полиции, органов и учреждений уголовно-исполнительной системы и государственной противопожарной службы, которым в установленном порядке присвоено специальное звание, получаемых ими в связи с исполнением служебных обязанностей;

выигрыши по лотерее в пределах 5 месячных расчетных показателей;

выплаты в связи с выполнением общественных работ и профессиональным обучением, осуществляемые за счет средств государственного бюджета и грантов, в размере минимальной заработной платы, установленной законодательным актом Республики Казахстан на соответствующий год;

выплаты за счет средств грантов (кроме выплат в виде оплаты труда);

выплаты в случаях, когда постоянная работа протекает в пути или имеет разъездной характер либо в связи со служебными поездками в пределах обслуживаемых участков, в размерах, установленных законодательством Республики Казахстан;

выплаты в соответствии с законодательством Республики Казахстан о социальной защите граждан, пострадавших вследствие экологического бедствия или ядерных испытаний на испытательном ядерном полигоне и т.д.14, с84

Доходы налогоплательщика, облагаемые за налоговый год, за исключением доходов, указанных в Налоговом кодексе, подлежат обложению по ставке 10%.

Исчисление и удержание индивидуального подоходного налога производятся налоговыми агентами не позднее дня выплаты дохода, облагаемого у источника выплаты, если иное непредусмотрено настоящим Кодексом. Налоговые агенты осуществляют перечисление налога по выплаченным доходам до 15 числа месяца, следующего за месяцем выплаты, по месту своего нахождения, если иное не предусмотрено настоящей статьей.

Расчет по индивидуальному подоходному налогу представляется налоговыми агентами в налоговые органы по месту уплаты налога не позднее 15 числа месяца, следующего за отчетным кварталом.

14 декабря 2006 года Председателем Налогового комитета Министерства финансов Республики Казахстан подписан приказ № 641 "Об утверждении Правил исчисления и удержания индивидуального подоходного налога и исчисления социального налога", который зарегистрирован в Реестре государственной регистрации нормативных правовых актов 29 декабря 2006 года за № 4501.

Приказ вводится в действие со дня официального опубликования и распространяется на правоотношения, возникшие с 1 января 2007 года.

С вступлением в силу Приказа утрачивает силу приказ Председателя Налогового комитета Министерства финансов Республики Казахстан от 1 декабря 2004 года № 613 "Об утверждении Правил исчисления и удержания индивидуального подоходного налога и исчисления социального налога", в соответствие с которым производилось исчисление индивидуального подоходного и социального налогов в течение 2005 и 2006 года.6

Подоходный налог с физических лиц — наиболее значительный и по суммам поступлений, и по кругу плательщиков из числа прямых налогов с населения. Охватывая разнообразные источники доходов граждан, он связан с различными сферами их деятельности.

Плательщиками подоходного налога являются граждане Республики Казахстан, иностранные граждане и лица без гражданства, как имеющие постоянное место жительства в стране, так и не имеющие его. Все они обобщенно именуются в законе физическими лицами.

1.3 Основные положения по социальному налогу

Социальный налог является сравнительно недавно введенным налогом в налоговой системе Казахстана. Изначальная цель взимания данного вида заключалась в мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Введение социального налога с января 1999 г. было необходимо также и для формирования доходной части бюджет на социальные программы. За непродолжительный период существования социального налога вносилось немалое количество изменений и дополнений в размер ставок, облагаемую базу и отчетность. Отличительной особенностью социального налога изначально являлось то, что объектом обложения выступал фонд оплаты труда, и, следовательно, его начисление производилось до удержания соответствующих налогов, независимо от источников финансирования.

При этом налогоплательщиками признавались организации-работодатели, которые начисляли этот налог по установленным ставкам на выплаты работникам, начисленным в денежной и натуральной формах в виде материальных и социальных льгот. В Республике Казахстан существуют два вида налогообложения: начисление на оплату труда социального налога и удержание подоходного налога с оплаты труда работников.

Плательщиками социального налога являются:

юридические лица - резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в РК через постоянное учреждение, филиалы и представительства иностранных юридических лиц;

индивидуальные предприниматели, за исключением применяющих специальный налоговый режим для отдельных видов деятельности;

частные нотариусы, адвокаты. 23, с148

Объектом налогообложения для юридических лиц являются расходы работодателя, выплачиваемые работникам в виде доходов в денежной или натуральной форме, включая доходы в виде материальных, социальных благ или другой материальной выгоды, за исключением выплат, установленных Налоговым кодексом. К таким выплатам относятся:

- адресная социальная помощь, выплачиваемая за счет средств государственного бюджета в размерах, установленных законодательством Республики Казахстан;

- возмещение ущерба, причиненного работнику увечьем либо иным повреждением здоровья, связанного с исполнением трудовых обязанностей (кроме возмещения в части утраченного заработка);

- выплаты в случаях, когда постоянная работа протекает в пути или имеет разъездной характер либо в связи со служебными поездками в пределах обслуживаемых участков, в размерах, установленных законодательством РК;

- все виды выплат военнослужащим при исполнении обязанностей воинской службы, сотрудникам внутренних дел и государственной противопожарной службы, которым в установленном порядке присвоено специальное звание, получаемых ими в связи с исполнением служебных обязанностей;

- выплаты для оплаты медицинских услуг (кроме косметических) при рождении ребенка, на погребение, подтвержденные документально, в пределах 50-кратного МРП в течение налогового периода;

- компенсации, выплачиваемые работнику за неиспользованный трудовой отпуск;

- обязательные пенсионные взносы работников в накопительные пенсионные фонды;

- денежные награды, присуждаемые за призовые места на спортивных соревнованиях, смотрах, конкурсах и др.

Уплата социального налога производится не позднее 15 числа месяца, следующего за отчетным месяцем.

Декларация по социальному налогу представляется ежеквартально, не позднее 15 числа месяца, следующего за отчетным кварталом.

Налогоплательщики, работающие на основе упрощенной декларации, исчисляют социальный налог согласно установленной шкале налогообложения от получаемого дохода.

Юридические лица — резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение, филиалы и представительства, уплачивают социальный налог по следующим ставкам, указанным в таблице 2.

Таблица 2 – Ставки социального налога

|

Облагаемый доход работника |

Ставка |

|

До 15-кратного годового расчетного показателя |

20 процентов с суммы облагаемого дохода |

|

От 15 до 40-кратного годового расчетного показателя |

Сумма налога с 15-кратного годового расчетного показателя + 15 процентов с суммы, превышающей его |

|

От 40 до 200-кратного годового расчетного показателя |

Сумма налога с 40-кратного годового расчетного показателя +12 процентов с суммы, превышающей его |

|

От 200 до 600-кратного годового расчетного показателя |

Сумма налога с 200-кратного годового расчетного показателя + 9 процентов с суммы, превышающей его |

|

От 600-кратного годового расчетного показателя и свыше |

Сумма налога с 600-кратного годового расчетного показателя + 7 процентов с суммы, превышающей его |

Юридические лица — резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение, филиалы и представительства, уплачивают социальный налог за иностранных специалистов административно-управленческого, инженерно-технического персонала по следующим ставкам, указанными в таблице 3.

Таблица 3 - Ставки социального налога, уплачиваемого за иностранных специалистов

|

Облагаемый доход работника |

Ставка |

|

До 4-х кратного годового расчетного показателя |

11 процентов с суммы облагаемого дохода |

|

От 40 до 200-кратного годового расчетного показателя |

Сумма налога с 40-кратного годового расчетного показателя + 9 процентов с суммы, превышающей его |

|

От 200 до 600-кратного годового расчетного показателя |

Сумма налога с 200-кратного годового расчетного показателя + 7 процентов с суммы, превышающей его |

|

От 600-кратного годового расчетного показателя и свыше |

Сумма налога с 600-кратного годового расчетного показателя + 5 процентов с суммы, превышающей его |

13 декабря 2006 года приказом Председателя Налогового комитета Министерства финансов были утверждены правила подачи и заполнения декларации по социальному налогу (600.00) согласно которым:

Порядок составления Декларации по социальному налогу, предназначенной для исчисления и своевременной уплаты социального налога юридическими лицами разработаны в соответствии с разделом 11 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) - резидентами Республики Казахстан, за исключением государственных учреждений и специализированных организаций, в которых работают инвалиды с нарушениями опорно – двигательного аппарата, по потере слуха, речи, зрения, соответствующих условиям пункта 2 статьи 121 Налогового кодекса, а также нерезидентами, осуществляющими деятельность в Республике Казахстан через постоянное учреждение в соответствии со статьей 177 Налогового кодекса.

2 Учет расчетов с бюджетом по ИПН и социальному налогу на предприятии ТОО «Корунд.KZ»

2.1 Сущность и задачи учета расчетов с бюджетом на предприятии

Введение с 12 июня 2001 г. Указа Президента РК «О налогах и других обязательных платежах в бюджет», №209-11 (с изменениями и дополнениями от 01.01.2007г.), а также Закона «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года № 234-111 внесло изменения в традиционные представления о налогообложении. Функции бухгалтерского учета недостаточно были связаны с задачами по правильному исчислению налоговых платежей, поскольку стали появляться новые виды сборов и налогов. Возникали противоречия, выдвигающие проблемы оптимального взаимодействия системы налогообложения, учета и выработки необходимых правил применительно к сложившимся условиям хозяйственной деятельности. Параллельное существование двух самостоятельных видов учета - бухгалтерского и налогового - выдвинуло различные задачи перед учетной системой предприятий. В частности, к ним относятся:

проведение определенных корректировок и преобразований учетных данных для налоговых целей;

дополнение бухгалтерских процедур данными, обеспечивающими в рамках системного учета формирование готовых сведений для налогообложения.

В экономической литературе определение налогового учета (учета расчетов с бюджетом по налогам) рассматривается с двух точек зрения:

налоговый учет в широком смысле слова выступает в виде процесса фиксации имущества налогоплательщика, совершаемых им хозяйственных операций и их результатов для определения показателей, необходимых взносу в бюджет. С этих позиций налоговый учет можно рассматривать, как и любой учет, в том числе и статистический, и бухгалтерский, если они связаны с налогообложением;

налоговый учет в узком смысле слова - это специализированная система, применяемая исключительно в случае, когда бухгалтерский учет неприменим для расчета сумм налогов, причитающихся взносу в бюджет. 22, с164

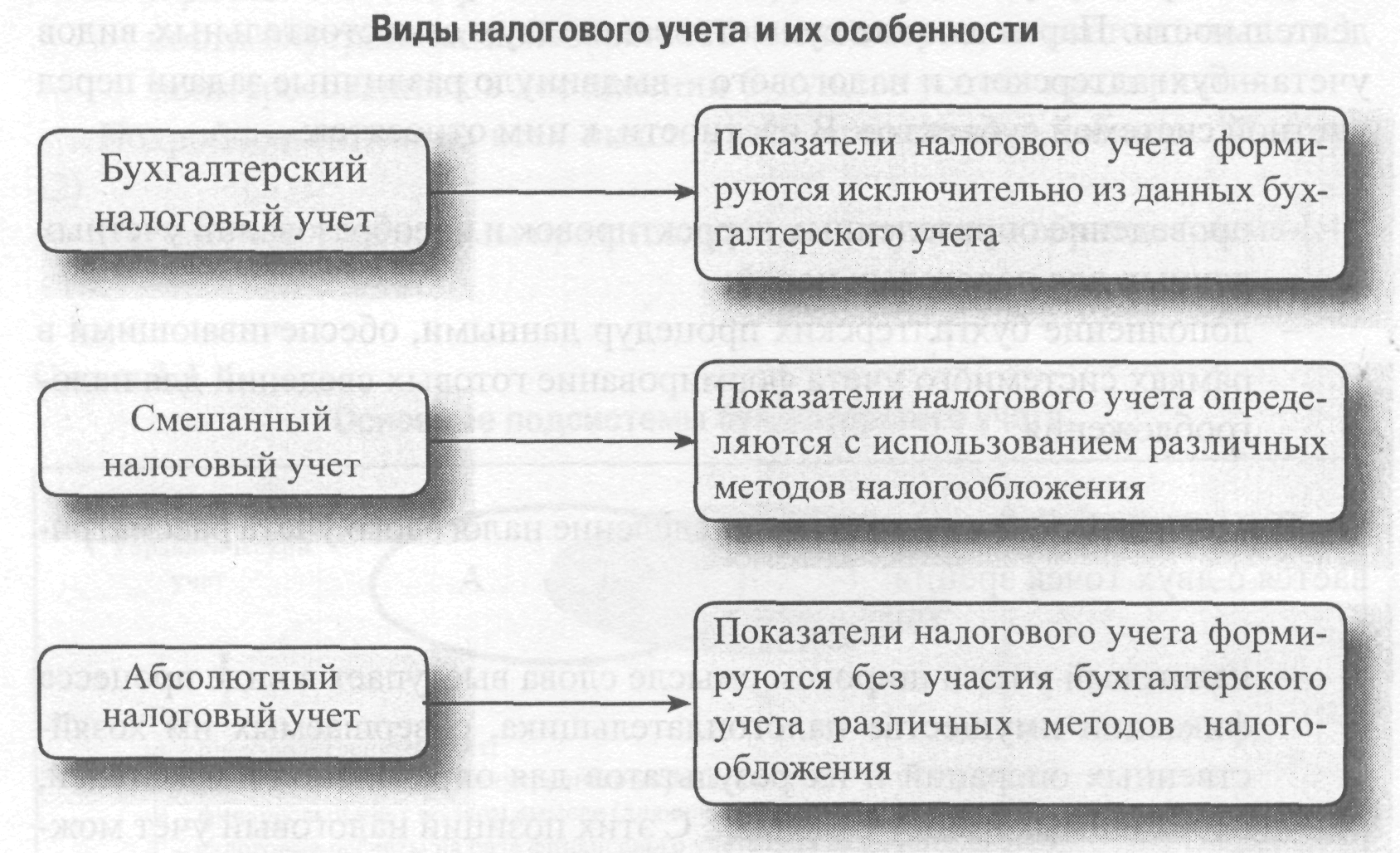

Следовательно, налоговый учет представляет собой систему сбора, фиксации и обработки хозяйственной и финансовой информации, необходимой для правильного исчисления налоговых обязательств плательщика. Его возникновение связано с обособлением от учета бухгалтерского, который для него является первичным. В мировой практике по степени участия бухгалтерского учета в системе налогового выделяются три его вида (рисунок 1).

Рисунок 1 Виды налогового учета и их особенности

Данные виды налогового учета в Казахстане находят отражение в определенной их комбинации. Так, в республике отдельные налоговые платежи рассчитываются без участия показателей бухгалтерского учета (таможенные пошлины, государственные пошлины и т.п.). При этом существующая методология налогового учета практически в целом основана на учете бухгалтерском. Это нацеливает на согласование совместных решений всех ветвей учетной и налоговой систем.

Опыт западных стран показывает, что «усиление налогового бремени может приводить к росту государственных доходов только до какого-то предела, пока не начнет сокращаться облагаемая налогом часть национального производства». Развитие бухгалтерского учета отдельных стран доказало, что в целях налогообложения никакие параллельные системы учета не целесообразны. Налогооблагаемый доход и иные налоговые показатели могут быть получены из бухгалтерской информации путем корректирования бухгалтерских показателей в соответствии с правилами налогообложения расчетным путем и на основе выборки и обобщения необходимых данных из аналитического учета.

В основу развития подсистем учета следует заложить идею формирования достоверной, объективной, полезной информации о финансовых результатах деятельности и изменениях в финансовом положении. Причем для построения системы бухгалтерского учета цели системы налогообложения не должны рассматриваться в качестве приоритетных.

Учет расчетов с бюджетом по налоговым обязательствам ведется на счете 3100 «Обязательства по налогам» раздела 3 «Краткосрочные обязательства», который имеет субсчета:

3110 «Корпоративный подоходный налог, подлежащий уплате»;

3120 «Индивидуальный подоходный налог»;

3130 «Налог на добавленную стоимость»;

3140 «Акцизы»;

3150 «Социальный налог»;

3160 «Земельный налог»;

3170 «Налог на транспортные средства»;

3180 «Налог на имущество»;

3190 «Прочие налоги». 2

2.2 Порядок расчетов с бюджетом по ИПН и социальному налогам на ТОО «Корунд.KZ»

Плательщиками индивидуального подоходного налога ТОО «Корунд.KZ» являются рабочие и служащие, имеющие доходы, облагаемые у источника выплаты. К доходам рабочих и служащих относятся любые доходы, выплачиваемые им ТОО «Корунд.KZ» в виде оплаты труда в денежной или натуральной форме, включая доходы, предоставленные предприятием в виде материальных, социальных благ или иной материальной выгоды.

Исчисление и удержание индивидуального подоходного налога производится не позднее дня выплаты дохода, облагаемого у источника выплаты [3]. ТОО «Корунд.KZ» производит уплату налога в течение 5 рабочих дней, следующих за последним днем выплаты дохода отчетного месяца, по месту нахождения налогоплательщика.

Исчисление индивидуального подоходного налога производится с начала года по истечении каждого месяца с суммы дохода уменьшенного на установленный законодательно размер минимальной заработной платы, путем применения ставки 10%.

Индивидуальный подоходный налог удерживается с целых тенге, тиыны прибавляются к заработной плате следующего месяца.

При увольнении работника до истечения налогового года производится перерасчет индивидуального подоходного налога, исходя из полученного дохода за фактически проработанный период с учетом коэффициента перерасчета, равного единице. Согласно перерасчета работнику предоставляется справка о доходах и налогах за проработанный период.

Учет расчетов с бюджетом по индивидуальному подоходному налогу ведется на счете 3120 «Индивидуальный подоходный налог». Корреспонденция счетов по учету расчетов с бюджетом по социальному налогу отражается на следующих счетах бухгалтерского учета:

Дебет счета 3350 «Краткосрочная задолженность по оплате труда» Кредит счета 3120 «Индивидуальный подоходный налог».

При перечислении индивидуального подоходного налога в бюджет на основании выписки банка составляется следующая бухгалтерская проводка:

Дебет счета 3120 «Индивидуальный подоходный налог» - кредит счета 1040 «Денежные средства на текущих банковских счетах в тенге».

Также ТОО «Корунд.KZ» является плательщиком социального налога. При этом объектом налогообложения являются расходы работодателя, выплачиваемые работникам в виде доходов в денежной или натуральной форме, включая доходы в виде материальных, социальных благ или другой материальной выгоды, за исключением выплат, установленных Налоговым кодексом.

Исчисление и удержание индивидуального подоходного и социального налогов по одному сотруднику производится в карточке учета расчетов по заработной плате. (Приложение 1)

Хотелось бы обратить особое внимание на порядок исчисления социального налога в случаях, когда работник работает неполный календарный год.

В соответствии с пп. 14 п. 2 Правил при поступлении работника в течение календарного года коэффициент перерасчета (далее - коэффициент) определяется как отношение числа, означающего количество месяцев, оставшихся до конца календарного года, к числу, означающему количество месяцев, за которое определяется расчетная сумма расходов, облагаемых социальным налогом.

Например, если работник поступил на работу в январе, то коэффициент равен 12 (12/1), в феврале - 11 (11/1), в марте - 10 (10/1), в апреле - 9 (9/1), в мае - 8 (8/1) и так далее.

Кроме того, вышеуказанным подпунктом правил также предусмотрено, что при увольнении работника исчисление расчетной суммы расходов работодателя, облагаемых социальным налогом, производится с применением коэффициента перерасчета 1.

Учет расчетов с бюджетом по социальному налогу ведут на счете 3150 "Социальный налог" из группы счетов 3100 «Обязательства по налогам», который корреспондирует со счетом 7210 «Административные расходы».

Таким образом, в данном разделе мы рассмотрели порядок начисления и уплаты в бюджет налогов, а также учетные работы по отражению расчетов с бюджетом по налогам в бухгалтерии предприятии ТОО «Корунд.KZ». Таблица, характеризующая состояние расчетов с бюджетом данного предприятия представлена в Приложении 2.

3 Пути совершенствования учета расчетов с бюджетом по социальному и индивидуальному подоходному налогу

Действующим Налоговым законодательством Республики Казахстан предусмотрено исполнение налогового обязательства по составлению и представлению налоговой отчетности налогоплательщиками самостоятельно в установленном порядке и сроки.

Налоговая отчетность составляется налогоплательщиком, налоговым агентом, либо их представителями в порядке и по формам, установленным уполномоченным государственным органом в соответствии с Налоговым кодексом. Налоговая отчетность составляется на бумажном и (или) электронных носителях на государственном или русском языке.

Налогоплательщики вправе представлять налоговую отчетность по выбору:

в явочном порядке;

по почте заказным письмом с уведомлением;

в электронном виде.

Если налогоплательщик желает представлять декларацию в электронном виде, он должен предварительно зарегистрироваться в Налоговом комитете по месту регистрации, как плательщик, сдающий налоговую отчетность в электронном виде. Процесс регистрации налогоплательщика включает в себя:

1) Подачу Заявления об обмене электронными документами с налоговым органом (форма 009.00);

2) Заключение типового соглашения об использовании и признании электронной цифровой подписи в электронных документах;

3) Выпуск Налоговым комитетом криптографических ключей для налогоплательщика и запись их на магнитный носитель (дискету).

При составлении налоговой отчетности в электронном виде электронный документ должен быть заверен электронной цифровой подписью налогоплательщика. Ответственность за достоверность данных, указанных в налоговой отчетности, возлагается на налогоплательщика.

При составлении налоговой отчетности на электронных носителях налогоплательщики обязаны по требованию уполномоченного государственного органа представлять копии таких документов на бумажных носителях.

Электронные формы налоговой отчетности передаются в Налоговый комитет с помощью программ, разработанных налоговым комитетом: ИСИД, НДС, ЭФНО через Систему Гарантированной Доставки Сообщений (СГДС)

В этом году в период с 20 июля по 2 сентября прошло полное обновление программ налоговой отчетности и переход с СГДС2 на СГДС3.

Налоговая отчетность предприятия ТОО «Корунд.KZ» составляется в порядке, утвержденном Правилами составления форм налоговой отчетности от 8 декабря 2004 года приказом Председателя Налогового комитета Министерства финансов Республики Казахстан за № 625 и Кодексом Республики Казахстан от 12 июня 2001 года “О налогах и других обязательных платежах в бюджет”.

Также за каждый квартал ТОО «Корунд.KZ» предоставляет в Налоговый комитет расчет по индивидуальному подоходному налогу по выплаченным доходам, облагаемым у источника выплаты, не позднее 15 числа месяца, следующего за отчетным кварталом.

По окончании отчетного года ТОО «Корунд.KZ» представляет декларацию по индивидуальному подоходному налогу в налоговый комитет.

Раз в квартал ТОО «Корунд.KZ» представляет в Налоговый комитет декларацию социальному налогу не позднее 20 числа месяца, следующего за кварталом Сроки подачи квартальных отчетов утверждены согласно ст 377 и 377-1 НК РК от 31.12.2006г

Также бухгалтерская служба ТОО «Корунд.KZ» составляет таблицу сведений о сроках уплаты и перечисления налогов, в которой указаны сроки, суммы уплаты налогов, виды и место представления налоговой отчетности. Типовая форма таблицы представлена в таблице 4.

Таблица 4 - Сведения о сроках уплаты и перечисления налогов

|

Наименование налога |

Срок уплаты налога |

Перечисление налога в бюджет (или адресно в иной орган) |

Наличие задержки |

||||

|

Дата по предъявлен-ному требованию |

Дата факт.уплаты |

Платежное поручение |

+,- |

к-во дней |

|||

|

№ |

Дата |

Сумма, тыс.тенге |

|||||

|

3 квартал 2007г. |

|||||||

|

Социальный налог |

до 15 числа тек.мес. |

13 апреля |

12 |

13.10 |

2185,4 |

Возникновение ошибок при составлении расчетов и декларации по налогам независимо от причин образования, технические они или методологические, влечет за собой ответственность за совершение правонарушения в области налогообложения, что может существенно отразиться на финансовом положении предприятия.

Однако административные санкции к налогоплательщикам за технические ошибки не применяются, если:

- они своевременно выявлены на предприятии либо с помощью аудитора, до проведения проверки налоговым органом;

- внесены исправления в установленном порядке в бухгалтерскую отчетность и в расчеты по налогам и платежам (доведены до сведения налоговых органов);

- произведена уплата причитающихся к внесению в бюджет сумм;

- ранее налогоплательщик в установленные сроки предоставлял в налоговый орган расчеты по налогам и платежам.

Исправления технических ошибок, возникающих при составлении расчетов по налогам, исчисляемым нарастающим итогом, производятся в годовой отчетности. Аналогично без дополнительных записей по счетам бухгалтерского учета исправляется техническая ошибка, связанная с неправильным перенесением данных в налоговый расчет. Если техническая ошибка связана с неверным расчетом налога (при этом налогооблагаемая база для исчисления налога на счетах бухгалтерского учета сформирована верно), то, кроме вышеперечисленных действий, в бухгалтерском учете предприятия следует отразить дополнительную бухгалтерскую проводку.

После обнаружения ошибки в налоговую инспекцию необходимо представить дополнительные расчеты, в которых по соответствующим строкам отчетности указываются только суммы выявленной разницы по сравнению с ранее представленными расчетами. Подобные расчеты нужно сопроводить соответствующим заказным письмом с уведомлением о вручении и описью вложения), в котором целесообразно описать подробности допущенной технической ошибки. Чем скорее предприятие это сделает, а также внесет в бюджет недостающую сумму налога, тем меньше риска подвергнуться финансовым санкциям.

При этом исправительные записи производятся одним из трех указанных ниже способов:

- сторнируется неправильная бухгалтерская запись и производится правильная. Такой способ обычно используется, когда ошибка выявлена в текущем отчетном периоде (квартал, год) и связана с несоответствующим первичным документом или нормативным актом, отражением операции на счетах бухгалтерского учета;

- дается дополнительная запись на сумму, не отраженную на счетах бухгалтерского учета. Этот способ можно использовать для исправления ошибок, выявленных как в текущем отчетном периоде, так и в прошлом. Однако зачастую в текущем отчетном периоде сделанная неправильная бухгалтерская запись все же требует сторнирования и внесения правильной записи;

- производится обобщенная проводка, приводящая на счетах бухгалтерского учета к такому состоянию, которое было бы в случае первоначально правильного отражения операции (по ошибкам, выявленным по прошлым отчетным периодам).

Исправительные записи при этом должны быть подтверждены бухгалтерской справкой или отчетом аудитора, прилагаемым к документации того отчетного периода, в котором были внесены изменения.

Налоговая система Казахстана идет в ногу со временем: основная часть функций более трех лет выполняется с помощью информационных систем. Это удобно не только налоговым органам, а, прежде всего, налогоплательщикам.

Информационная система НДС - система предназначена для проведения автоматизированной встречной проверки сделок между налогоплательщиками по электронным реестрам счетов-фактур для выявления субъектов, выписывающих фиктивные счета-фактуры.

Информационная система учета получателей доходов у источника выплаты (ИСИД).

Система формирования электронных форм налоговой отчетности (ЭФНО).

Клиентские приложения вышеназванных систем представляют собой программное обеспечение для формирования и передачи налоговой отчетности в электронном виде, которое устанавливается на рабочих местах налогоплательщика после общей регистрации плательщика, сдающего отчетность в электронном виде, и выполняют следующие функции:

подготовку форм налоговой отчетности;

форматно-логический контроль вводимой информации;

печать заполненных форм налоговой отчетности;

сохранение, передача, получение подтверждения о приеме форм налоговой отчетности.

Передача электронной формы отчетности на центральный сервер осуществляется через систему гарантированной доставки сообщений (СГДС):

непосредственно с рабочего места налогоплательщика (через Интернет);

через налоговый комитет, в котором налогоплательщик состоит на учете.

Все системы делятся на программное обеспечение налогоплательщика (клиентское приложение) и программное обеспечение налогового органа. С помощью клиентского приложения вводятся данные в налоговую отчетность, затем их отправляют на сервер налогового комитета либо представляют в налоговый орган на магнитном носителе.

Для того, чтобы оправлять налоговую отчетность в электронном виде необходимо подать заявление об обмене электронными документами с налоговым органом. Во-вторых, заключить соглашение с налоговым комитетом об использовании и признании необходимой при таком обмене электронной цифровой подписи. Затем налогоплательщику выдается электронный ключ, с помощью которого он работает с клиентскими приложениями информационных систем. Ответственность за сохранность и использование ключа полностью на налогоплательщике.

За надежность сведений отвечает система гарантированной доставки сообщений.

Опытные бухгалтеры без опаски перенимают современный способ работы, находя, что это значительно экономит время. В частности, не выходя из рабочего кабинета, специалист может проверить правильность заполнения отчетов, сдать их, просмотреть состояние лицевого счета на предмет своевременности и правильности сумм начислений. В случае, если отчетность направлена в налоговый комитет не по месту регистрационного учета, есть возможность исправить ошибку. Кроме того, предприятие может отправить отчетность из любого региона страны. Ко всему, это можно сделать через «терминалы налогоплательщика», созданные в налоговых комитетах.

Автоматизирована и система учета. Постоянно производится сверка на соответствие данных по поступлениям налогов и других обязательных платежей в бюджет по лицевым счетам налогоплательщиков в информационной налоговой системе Республики Казахстан с данными, полученными от органов Казначейства по кодам бюджетной классификации. Сотрудники налоговых органов считают, что в автоматизированных системах многое зависит и от бухгалтеров. В частности, чтобы сумма исполненных налоговых обязательств отразилась на лицевом счете налогоплательщика своевременно и по адресу, необходимо правильное заполнение всех реквизитов платежных документов, в том числе реквизитов самого налогоплательщика (наименование, РНН, сведения о банковских счетах). При неисполнении налоговых обязательств уведомления и инкассовые распоряжения по мерам принудительного взыскания также автоматически формируются в информационной налоговой системе.

Итак, внедрение информационных систем в налоговых органах, кроме повышения прозрачности, оперативности и эффективности работы, позволило дисциплинировать налогоплательщиков в части неправомерного завышения затрат; установить схемы уклонения от уплаты налогов налогоплательщиков; дополнительно начислить налоги. Все принимаемые меры по автоматизированию информационных систем направлены на обеспечение прозрачности налоговой системы. А это увеличивает возможности контроля для налоговых органов и дает преимущества налогоплательщикам в становлении их бизнеса.

Заключение

Проведенное исследование убедило нас в многоаспектности темы курсовой работы. Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. С помощью налогов государство получает в свое распоряжение ресурсы, необходимые для выполнения своих общественных функций. Система налогового обложения определяет конечное распределение доходов между людьми.

В современных условиях хозяйствования практически невозможно управлять сложным экономическим механизмом хозяйствующего субъекта без своевременной, полной и достоверной экономической информации, которую дает только четко налаженная система учета. В системе бухгалтерского учета немаловажное место занимает учет обязательств хозяйствующего субъекта, одним из которых является обязательство предприятия вести правильные и своевременные расчеты с бюджетом

Учет расчетов с бюджетом по налоговым обязательствам строится на основе общих принципов и положений, закрепленных в Стандартах бухгалтерского учета, Типовом плане счетов бухгалтерского учета финансово-хозяйственной деятельности субъектов, изданных в соответствии с Законами Республики Казахстан «О бухгалтерском учете и финансовой отчетности», «О налогах и других обязательных платежах в бюджет», а также инструкций, положений и рекомендаций, изданных компетентными органами Республики Казахстан по бухгалтерскому учету.

Предприятие становится налогоплательщиком с момента государственной регистрации. Это означает, что оно должно уплачивать в бюджет и во внебюджетные фонды налоги, акцизы, сборы и иные обязательные платежи. Нарушение этой обязанности влечет административную ответственность для предприятия и его руководителя в виде штрафов. Кроме того, казахстанским уголовным законодательством установлено наказание за различные виды налоговых преступлений.

Для учета расчетов с бюджетом используется счета гуппы 3100 «Обязательства по налогам», к которым открываются субсчета по видам налоговых платежей. Счета 3100 на конец отчетного месяца может иметь развернутое сальдо (дебетовое и кредитовое) по налоговым платежам. При составлении баланса дебетовый остаток на счетах группы 3100 «Обязательства по налогам» отражается в активе баланса, а кредитовый — в пассиве.

Организация аналитического учета расчетов с бюджетом должна быть построена таким образом, чтобы было легко получить необходимую информацию по каждому виду налогов в бюджет. Поэтому каждое предприятие открывает по соответствующим синтетическим счетам субсчета. Состояние расчетов по платежам в бюджет подробно характеризуется в аналитических оборотных ведомостях к этим субсчетам.

Было рассмотрена действующая практика учета расчетов с бюджетом по социальному и индивидуальному подоходному налогу на предприятии ТОО «Корунд.KZ». Анализ строился на основе данных 2006-2007 годов, поэтому был основан на международных стандартах финансовой отчетности (МСФО).

Было выявлено, что учет расчетов с бюджетом по данным налоговым обязательствам на данном предприятии строится на основе общих принципов и положений, закрепленных в стандартах бухгалтерского учета, в соответствии с Законами Республики Казахстан «О бухгалтерском учете и финансовой отчетности», «О налогах и других обязательных платежах в бюджет», а также инструкций, положений и рекомендаций, изданных компетентными органами Республики Казахстан по бухгалтерскому учету.

В процессе исследования особенностей учета расчетов с бюджетом были изучены такие налоговые обязательства данного предприятия, как индивидуальный подоходный налог, социальный налог. Были рассмотрены объективная и субъективная стороны этих налогов, ставки налогов, правила исчисления и сроки уплаты, а главное, синтетический и аналитический учет начисления и уплаты налогов, ответственность и минимальный документооборот.

Литература

Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет» Алматы: БАСПА, 2001 г.

Международные стандарты финансовой отчетности (М.Аскери, 2005г.)

Постановление Президента Республики Казахстан от 6 октября 1993 года № 1362 "О системе классификации и кодирования налогоплательщиков"

Типовой план счетов бухгалтерского учета, утвержденный приказом Министра финансов Республики Казахстан от 18 сентября 2002 года № 438

Инструкция (основа) по разработке Рабочего плана счетов для организаций, составляющих финансовую отчетность в соответствии с Международными стандартами финансовой отчетности (приказ МФ РК от 22.12.2005г. №426)

Закон РК «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года № 234-111.

Кодекс Республики Казахстан "О налогах и других обязательных платежах в бюджет" (Налоговый кодекс) от 12 июня 2001 г., №209-11.-Алматы: БИКО, 2001 г.

Закон Республики Казахстан "Об аудиторской деятельности в Республике Казахстан" от 20 ноября 1998 г., Алматы; Юрист, 2003г.

Методические указания к стандартам бухгалтерского учета МФ РК. Департамент методологии бухгалтерского учета и аудита от 20.08.1997г.

О налогах и других обязательных платежах в бюджет (Налоговый кодекс). Кодекс Республики Казахстан от 12 июня 2001 г., №209-11 (с изменениями и дополнениями от 01.01.2007г.). - Алматы: Каржы-Каражат, 2006 г.

Бондаренко В.И. Определение уровня существенности при планировании аудиторской проверки // Аудитор. - 2002. - № 10.

Бухгалтерский учет/ под ред. Безруких П.С. М: Бухгалтерский учет, 2002 – гл. 1 (§ 1).

Бычкова С.М. Методы оценки аудиторских рисков // Аудитор. - 2002. - № 7.

Козлова Е.П. и др. Бухгалтерский учет, изд. 2-е, стереотипное, М.: «Финансы и статистика», 1998г.;

Литвин М.И. Налоговая нагрузка и экономические интересы предприятий // Финансы, 1998, №5.

Нидлз Б. «Принципы бухгалтерского учета» - Финансы и статистика - 1997г.

Нургалиева Р.Н. «Промежуточный финансовый учет».

Парушина Н.В., Баркова Т.А. Планирование аудита // Аудитор. - 2003. - №2.

Попова Л.А. «Бухгалтерский учет: Финансовый аспект» Учебное пособие. Караганда, 2003 – 257с.;

Радостовец В.В., Шмидт О.И. “Теория и отраслевые особенности бухгалтерского учета”, Алматы – 2000;

Радостовец В.К., Радостовец В.В. Шмидт О.И. Бухгалтерский учёт на предприятии: Изд 3-е, доп. и перераб. – Алматы: Центраудит-Казахстан, 2002.

Стражев А.В., Старжева Г.И. "Бухгалтерский учет" Сакут - 2001 г.;

Сейдахметова Ф.С. «Налоги в Казахстане», Алматы; LEM-2002г. – 160с.

Толпаков Ж.С. «Бухгалтерский учет» г.Караганда, - 2004.

Худяков А. И. Налоговое право Республики Казахстан //Алматы ЖЕТI ЖАРFЫ, 1998 г.

Черник Д.Г., Починок А.П., Морозов В.П. Основы налоговой системы: Учебное пособие для вузов/Под ред. Д.Г. Черника. – М.: Финансы, ЮНИТИ, 1998. – 422с.

Юткина Т.Ф. Налоги и налогообложение: Учебник. – М.: ИНФРА-М, 1999. –429с.

Приложение 2

С тавки

индивидуального подоходного налога

тавки

индивидуального подоходного налога

|

До 15-кратного расчетного показателя ( до 185 400 тенге) |

5 процентов с суммы облагаемого дохода (до 9270 тенге) |

|

От 15-кратного до 40-кратного годового расчетного показателя (от 185 400 тенге до 494 400 тенге) |

Сумма налога с 15-кратного годового расчетного показателя + 8 процентов с суммы, превышающей его (9270 тенге + 8% с суммы, превышающей 185 400 тенге) |

|

От 40-кратного до 200-кратного расчетного показателя (от 494 400 тенге до 2 472 000 тенге) |

Сумма налога с 40-кратного годового расчетного показателя + 13 процентов с суммы, превышающей его (33990 тенге + 13% с суммы, превышающей 494 400 тенге) |

|

От 200-кратного до 600-кратного расчетного показателя (от 2 472 000 тенге до 7 416 000 тенге) |

Сумма налога с 200-кратного годового расчетного показателя 15 процентов с суммы, превышающей его (291 078 тенге + 15 % с суммы, превышающей 2 472 000 тенге) |

|

От 600-кратного расчетного показателя и свыше |

Сумма налога с 600-кратного годового расчетного показателя 20 процентов с суммы, превышающей его (1 032 678 тенге + 20 % с суммы, превышающей 7 416 000 тенге) |