Учет и аудит дебиторской задолженности

Введение

Бухгалтерский учет на предприятиях в условиях рыночных отношений приобретает особое значение. Он строится на основе общих принципов и положений, закрепленных в Стандартах бухгалтерского учета.

В современных условиях хозяйствования практически невозможно управлять сложным механизмом хозяйствующего субъекта без современной, полной и достоверной экономической информации, которую дает только четко налаженная система учета.

В Казахстане была проведена реформа бухгалтерского учета, введены в действие стандарты и разработанный на их основе Типовой план счетов бухгалтерского учета финансово-хозяйственной деятельности субъектов. Данная система соответствует Международным бухгалтерским стандартам и позволяет организовать бухгалтерский учет так, чтобы он полностью соответствовал специфике, формам организации, структуре деятельности и всем требованиям, предъявляемым пользователями к получаемой информации.

Работники экономической службы и, в первую очередь персонал бухгалтерии, должны хорошо знать всю систему учета и отчетности, упрощать и удешевлять ее, строго соблюдать положения, инструкции и другие нормативно-правовые акты, регламентирующие деятельность предприятий и организаций.

От четкой, слаженной работы бухгалтерии во многом зависит экономическое состояние предприятия. Принятая в Казахстане система бухгалтерского учета позволяет сделать предприятия более открытыми, следовательно, и более предпочтительными для внутренних и внешних инвесторов, что положительно сказывается на общем подъеме всей экономики Республики Казахстан.

В условиях перехода к рыночной экономике важное место в системе контроля отводится аудиторским службам, призванным осуществлять независимую экспертизу и анализ бухгалтерской отчетности предприятий и организаций. При плановой, централизовано управляемой экономике нашей страны потребность в независимом финансовом контроле не возникала. Его заменяла система ведомственного и вневедомственного контроля, сосредоточенная на поиске упущений и злоупотреблений в хозяйственной деятельности предприятий, взыскании ошибок в учете и отчетности, нахождением и наказании виновных.

Переход к рыночным отношениям, процесс приватизации, изменение структуры управления экономики, ликвидация отраслевых министерств и связанной с ними системы ведомственного контроля явились предпосылкой

развития внутреннего аудита. В условиях рынка и реальной конкуренции вмешательство государственных органов в финансовую деятельность предприятий ограничено. Укрепление статуса предприятия, как хозяйствующего субъекта, открыло перед ним широкие возможности самостоятельного решения многих финансовых и производственных вопросов. Принятие решений по этим вопросам основано большей частью на бухгалтерской отчетности и другой экономической информации, которая должна быть достоверной.

В Послании Президента Республики Казахстан к своему народу "Казахстан 2030" подчеркивается, что конечной целью развития нашей страны является экономический рост, что приоритет экономического роста "будет одним из самых важных сегодня, и завтра, и в течение следующих тридцати лет". Важную роль в достижении этой цели играет информация, развитие которой окажет воздействие не только на экономический рост, но и на социальную сферу, а также на интеграцию Казахстана в международное сообщество.

Изложение методики учета и аудита дебиторской задолженности хочется начать по следующим причинам:

во-первых, дебиторская задолженность принадлежит к числу наиболее подвижных и быстро реализуемых активов предприятия;

во-вторых, дебиторская задолженность носит массовый и распространенный характер;

в-третьих, подвижность дебиторской задолженности и распространенность операций по ней делают этот участок хозяйственной деятельности субъекта наиболее уязвимым с точки зрения различных нарушений и злоупотреблений;

в-четвертых, правильная действующая система влияет на жизненную силу, кругооборот доходов и расходов, который олицетворяет всю экономику.

Целью данной дипломной работы является комплексное исследование организации бухгалтерского учета дебиторской задолженности, раскрытие методики организации аудита на примере АО "Би-Логистикс", а также разработка рекомендаций по совершенствованию учета. Соответственно, основными задачами данной работы являются:

ознакомление с основными требованиями и положениями по учету дебиторской задолженности на предприятиях;

анализ их выполнения на предприятии;

формирование мнения о достоверности отражения операций по дебиторской задолженности на изучаемом предприятии;

выработка конкретных мер и рекомендаций по совершенствованию учета дебиторской задолженности, по преодолению выявленных в ходе исследования недостатков и несоответствий действующим требованиям.

Объектом исследования данной работы является АО "Би-Логистикс" - предприятие по предоставлению услуг в сфере строительной индустрии.

В дипломной работе использовались материалы финансовой и внутренней отчетности АО "Би-Логистикс"

Дипломная работа состоит из введения, трех глав, заключения, списка использованной литературы и приложений.

1. Экономическая сущность дебиторской задолженности

1.1 Платежная система в Республике Казахстан, виды и формы платежей

В обеспечении правильного кругооборота хозяйственных средств предприятий, его своевременного завершения большую роль играет избранная система расчетов. Рациональная их организация способствует своевременной реализации продукции и бесперебойному возобновлению кругооборота средств.

Платежная система представляет собой отношения, связанные с платежами и переводами денег, осуществляемыми между различными юридическими и физическими лицами-банками Республики Казахстан, организациями осуществляемыми отдельные виды банковских операций и иностранными банками.

Отношения, возникающие при осуществлении платежей и переводов денег в Республике Казахстан, регулируется законом Республики Казахстан "О платежах и переводах денег". Отношения, регулируемые настоящим Законом, возникают при осуществлении платежей и переводов денег в соответствии с условиями оплаты по гражданско-правовым сделкам, переводов денег по поручению клиента банка или организации, осуществляющей отдельные виды банковских операций, когда такие поручения не связаны с выполнением условий оплаты по гражданско-правовым сделкам, обязательных платежей и переводов денег, производимых в соответствии с законодательством Республики Казахстан.

Согласно этому Закону на территории Республики Казахстан применяются следующие способы осуществления платежей и переводов денег:

с участием наличности;

без участия наличности.

Безналичные расчеты в зависимости от экономического содержания делятся на 2 группы:

по товарным операциям

по финансовым обязательствам.

К первой группе относятся расчеты между предприятиями за товарно-материальные ценности (работы, услуги).

Ко второй - платежи в бюджет (налог на недвижимость, НДС, экономические санкции и другие платежи), погашение банковских ссуд, уплата процентов за кредит.

По месту нахождения поставщика и покупателя безналичные расчеты подразделяются на иногородние и одногородние. В зависимости от местонахождения поставщиков и покупателей, характера и содержания операций, организации взаимного контроля расчеты могут быть организованы по-разному. Совокупность способов и приемов осуществления платежей, порядок документооборота и оборота денежных средств между участниками расчетов и учреждениями банков представляют собой форму расчетов.

В настоящее время предприятия используют следующие формы безналичных платежей и переводов денег:

предъявление платежных поручений

предъявление платежных требований-поручений

оплата с аккредитивного счета

выдача чеков

выдача векселей

использование платежных карточек

инкассовое распоряжение.

Платежное поручение представляет собой распоряжение обслуживающему предприятию банку о перечислении определенной суммы со своего счета на счет бенефициара. Платежное поручение представляет в банк плательщика, т.к. он выступает здесь инициатором оплаты. При перечислении средств трем и более получателям, обслуживаемым одним учреждением банка, выписываются сводные поручения. В платежном поручении указывается назначение сумм, подлежащих перечислению. С помощью платежных поручений осуществляются расчеты:

за полученные товарно-материальные ценности, выполненные работы и услуги;

в порядке предварительной оплаты, т.е. авансом;

в порядке плановых платежей.

Платежи в порядке плановых перечислений применяются между предприятиями при постоянных, равномерных поставках ТМЦ или оказания услуг. Договором определяется постоянная, плановая сумма стоимости продукции или услуг, подлежащая оплате исходя из согласованной периодичности платежей и объема поставок или оказания услуг. При этом образовавшаяся разница может перечисляться отдельным платежным поручением, либо учитываться при очередном платеже.

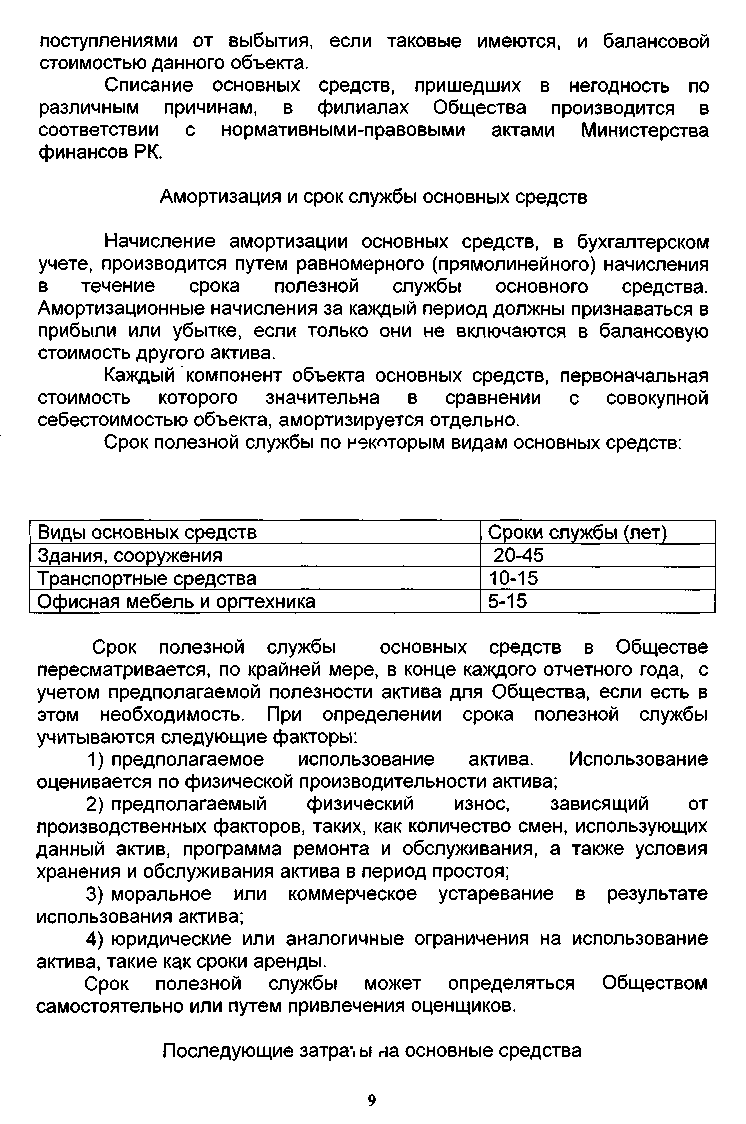

Поставщик 1 Покупатель

4

2

4

2

Банк поставщика Банк покупателя

3

Схема 1 - Схема расчетов платежными поручениями.

отгрузка товара;

предъявление платежного поручения о списании средств со счета;

перевод денежных средств с расчетного счета покупателя на расчетный счет поставщика;

сообщение о перечислении денег.

Недостатком этой формы расчетов является то, что нет гарантии своевременного поступления денег.

При платежах, осуществляемых платежными требованиями-поручениями, получатель средств представляет в обслуживающий его банк требование-поручение, содержащее требование к плательщику об уплате определенной суммы за ТМЦ, выполненные работы и оказанные услуги. Получив платежное требование-поручение, банк плательщика передает его плательщику для акцепта. Плательщик должен его акцептовать, поручив банку перечислить с его расчетного счета указанную сумму поставщику. Об отказе полностью или частично оплатить платежное требование-поручение плательщик уведомляет обслуживающий его банк в течение 3-х дней.

Особенностью этой формы расчетов является то, что получатель средств предъявляет платежное требование - поручение к оплате после отгрузки ТМЦ, выполнения работ и оказания услуг.

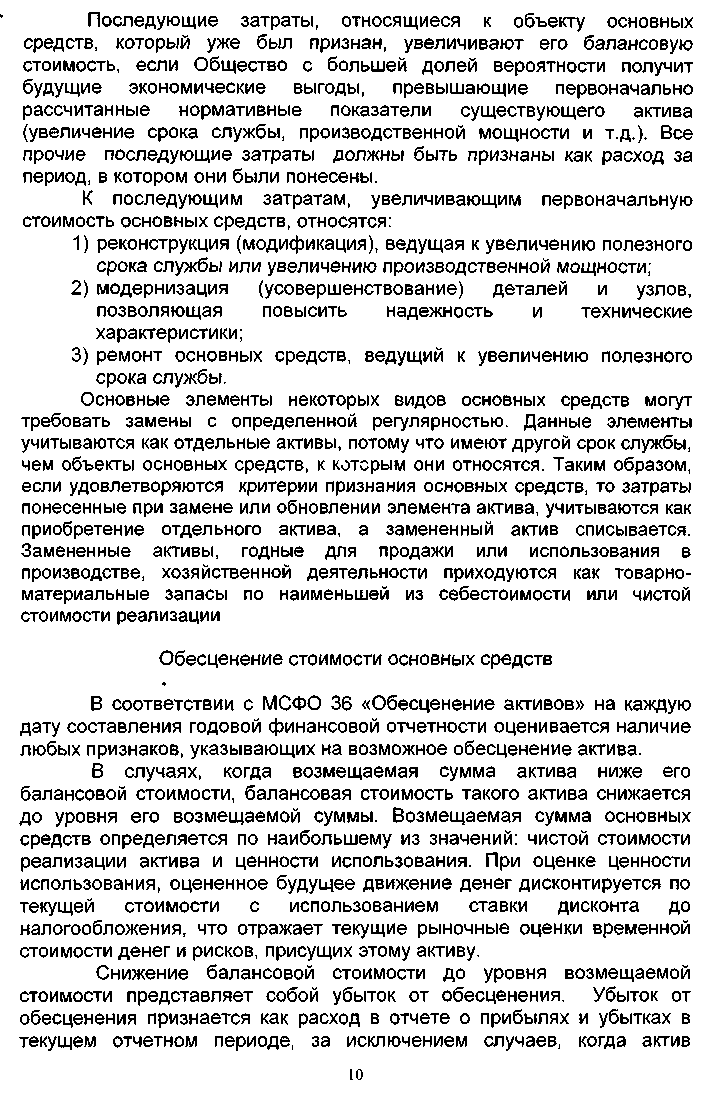

1

1

5

5 1* 2 3

4

Схема 2 - Схема расчетов платежными требованиями-поручениями

1 - поступление товара;

1* - письменный запрос требования-поручения бенефициара;

2. направление платежного поручения отправителю;

3. направление решения (акцептовать / не акцептовать);

4. при акцептации перечисления со счета отправителя на счет бенефициара;

5. снятие денег со счета.

Аккредитивная форма расчетов основана на открытии плательщиком аккредитивного счета в банке получателя (поставщика). Денежные средства на аккредитивный счет перечисляются с расчетного счета плательщика или за счет кредита, полученного в банке. Каждый аккредитив для расчетов только с одним поставщиком и не может быть переадресован. Поставщик после отгрузки товаров, выполнения работ и оказания услуг предъявляет в свой банк отгрузочные и другие предусмотренные условиями договора документы при реестре счетов. Банк поставщика после проверки соблюдения поставщиком всех условий аккредитива, а также правильности оформления реестра счетов, производит перечисление средств с аккредитива на счет поставщика.

Аккредитив используется, когда поставщик товара не имеющий действенных мер воздействия на покупателя требует предоплаты, а покупатель сомневается в надежности поставщика и уклоняется от предоплаты. Эта форма расчетов экономически не выгодна для плательщика, за счет изъятия из оборота денежных средств, необходимых для открытия аккредитивного счета на срок его действия.

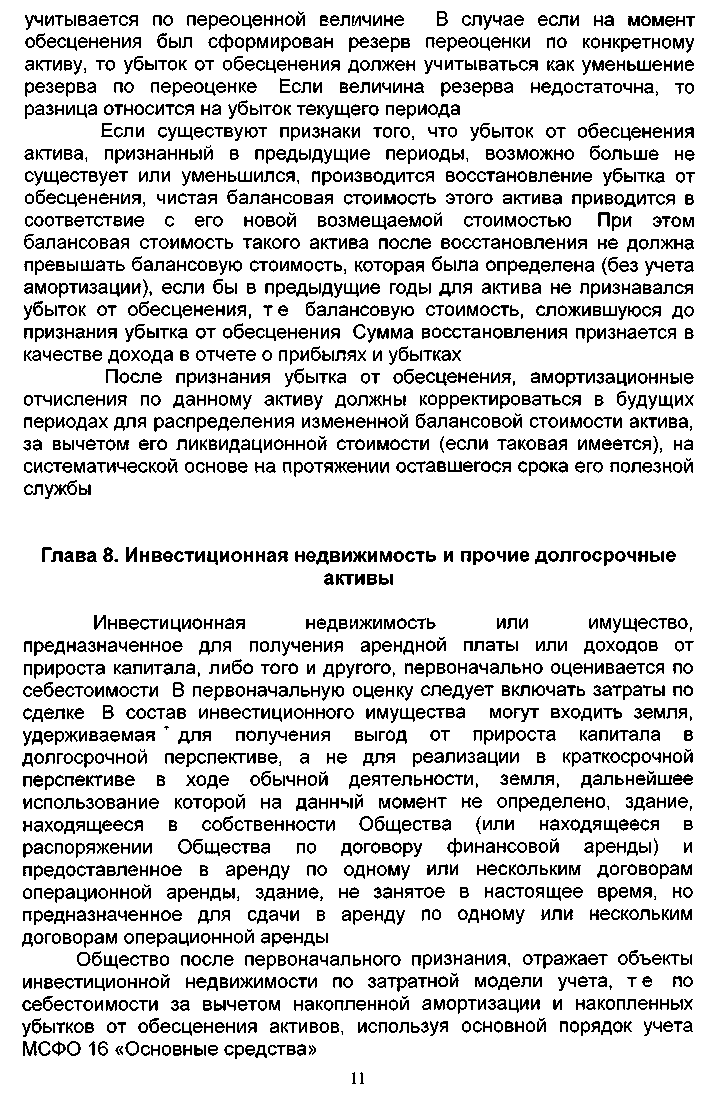

1

5

4 6 2

8

3

Схема 3 - Схема аккредитивной формы расчетов

заключение договора и сообщение поставщиком покупателю о готовности товара к отгрузке;

покупатель извещает банк-поставщика об открытии аккредитивного счета;

Банк-покупателя извещает Банк-поставщика об открытии аккредитивного счета;

Банк-покупателя извещает поставщика о готовности определенной суммы денег за конкретный товар;

отгрузка товара;

разрешение о списании денег с аккредитивного счета и перечислении его поставщику;

списание денег с аккредитивного счета;

перечисление денег в банк поставщика;

перечисление денег на счет поставщика.

Недостатками этой формы расчетов является большой и объемный документооборот и невозможность использования покупателем депонированных средств. Преимуществом же является стопроцентная гарантия платежа.

Платежи путем выдачи чеков также относятся к тем формам расчетов, которые снимают сомнения с поставщика в своевременности получения оплаты, а покупателя в своевременности получения товаров, выполнения услуг и работ. В соответствии со статьей № 9 Закона Республики Казахстан "О платежах и переводах денег" выдача чека - это способ осуществления платежа, при котором платеж производится путем выдачи чекодателем одноименного платежного документа чекодержателю. Выдача чека не является исполнением денежного обязательства чекодателя, во исполнение которого такой чек был выписан. Исполнение указанного обязательства происходит в момент получения денег по чеку. Чеки подразделяются на покрытые и непокрытые. Покрытыми являются чеки, которые обеспечены депозитом, предварительно внесенные чекодателем в банк. Непокрытыми являются чеки, которые не были предварительно обеспечены депозитом. Чеки могут содержать гарантию банка по их оплате, в т. ч. по непокрытым счетам. Права и обязанности чекодателя и банка, связанные с использованием чека, возникают на основании договора об использовании чеков между чекодателем и банком. Права чекодержателя возникают с момента получения чека от чекодержателя. Реализация указанных прав и обязанностей производится с момента выдачи чека чекодателем. У чекодержателя возникает право денежного требования к банку чекодателя в сумме, указанной в чеке. Банк чекодателя оплачивает чек, предъявленный чекодержателем, либо мотивированно отказывает в его оплате в сроки, предусмотренные нормативными правовыми актами Национального Банка Республики Казахстан.

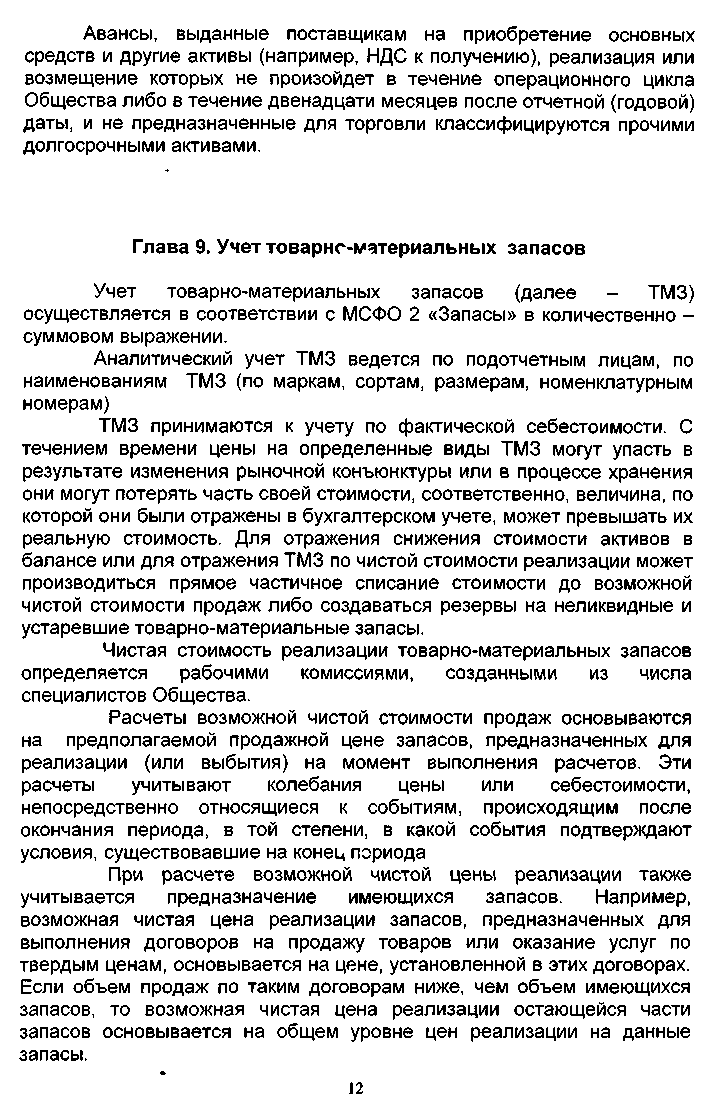

1

1

2

3 4 7 8

5

6

Схема 4 - Схема чековой формы расчетов

просьба о выдаче чековой книжки;

выписка чековой книжки;

оплата товаров чеком;

поставка товаров;

отправка чека в банк;

получение денег из банка;

оповещение о получении чека;

перечисление денег со счета покупателя на счет поставщика.

В условиях дефицита платежных средств возникает настоятельная потребность в использовании векселей в расчетно-кредитных отношениях.

Согласно ст.10 "Вексель" Закона Республики Казахстан "О платежах и переводах денег" применение векселей в качестве способа платежа регулируется законодательством Республики Казахстан "О вексельном обращении".

Вексель - это платежный документ строго установленной формы, содержащий одностороннее безусловное денежное обязательство. Вексель дает его владельцу бесспорное право по истечении его срока требовать с должника уплаты обозначенной в векселе денежной суммы. Лицо, которое подписывает вексель и тем самым обязуется уплатить по нему, называется векселедателем. Лицо, которое получает платеж по векселю, называется ремитентом (векселедержатель). Вексель выдается для отсрочки платежа по сделкам и поставкам товаров. Он выступает одновременно как платежный документ и как средство кредитования. Если срок оплаты векселя составляет менее года, ремитент должен отразить его в балансе как векселя полученные в разделе ликвидных активов, а векселедатель, отражает как векселя выданные в разделе текущих обязательств. Обычно векселя полученные используются по одной или более причин:

продленные сроки выплаты (в покрытие просроченной дебиторской задолженности);

является более основательным доказательством задолженности, чем счет-фактура и прочие коммерческие документы;

официальное основание для взимания процентов;

возможность пуска в обращение.

В Казахстане действует Закон " О вексельном обращении в Республике Казахстан", который был принят 28 апреля 1997 года. Согласно этому вексельному законодательству вексель может быть простым и переводным.

Простой вексель (соло) - это безусловное обязательство векселедателя уплатить по требованию или в установленный срок, обозначенную в векселе сумму денег ремитенту.

Переводной вексель (тратта) - это безусловное предложение (приказ) векселедателя третьему лицу уплатить первому векселедержателю (ремитенту) по требованию или в установленный срок, обозначенную в векселе сумму денег.

Все юридические и физические лица на территории Республики Казахстан вправе использовать простой и переводной вексель в расчетах между собой при условии, что это предусмотрено в соответствующем договоре и не противоречит вексельному законодательству. Операции по кредитованию являются первостепенным источником векселей полученных. Векселя полученные также являются результатом обычной реализации, продлением срока погашения дебиторской задолженности, обмена долгосрочных активов, а также авансовых выплат служащим. Процентная ставка, указанная на векселе может не соответствовать рыночной ставке, превалирующей по обязательствам с аналогичной оценкой кредитоспособности или риском. Тем не менее, объявленная ставка всегда используется при определении процентных выплат. Если объявленная и рыночная ставки не совпадают, для оценки векселей и измерения процентного дохода используется рыночная ставка. Рыночная ставка является той ставкой, которая принимается обеими сторонами, имеющими противоположные интересы и вовлеченными в операции между независимыми сторонами.

Векселя делятся на процентные и беспроцентные. Процентные векселя предусматривают процентную ставку, применяемую к номинальной стоимости при калькулировании процентных выплат. На беспроцентных векселях процентная ставка не указывается, но она предусмотрена через номинальную стоимость, превышающую сумму первоначальной задолженности.

В свою очередь процентные векселя подразделяются на две категории, в соответствии с видом требуемых денежных выплат:

простые векселя предусматривают денежные выплаты только процентов, за исключением завершающей выплаты;

сложные векселя - денежные выплаты, по которым включают в себя как проценты, так и основную сумму.

Вексель как расчетный документ выписывается в 4-х экземплярах с приложением товарно-транспортных документов на отгрузку товаров. Поставщик направляет вексель вместе с отгрузочным документом непосредственно покупателю, который должен его акцептовать своей подписью и печатью. Покупатель, получив вексель, определяет возможность его оплаты и акцептует его. В срок, согласованный с поставщиком, покупатель предъявляет вексель в свой банк. Банк производит списание с его расчетного счета суммы средств, указанной в векселе и направляет необходимые документы банку поставщика для зачисления средств на его счет. Плательщик может и отказаться акцептовать вексель. При этом протест о неакцепте или неплатеже по векселю совершается нотариусом, путем произведения соответствующей надписи на нем, удостоверяющей факт неакцепта или неплатежа.

Платежная карточка - карточка, используемая юридическим или физическим лицом для безналичной оплаты товаров и услуг предприятий торговли и сервиса, получения наличных денежных средств, а также для обменных операций с иностранной валютой. Безналичные расчеты с использованием платежных карточек на территории Республики Казахстан осуществляются в соответствии с законодательством Республики Казахстан. Расчеты между предприятиями и владельцами платежных карточек осуществляются через банки, являющиеся участниками данной системы платежных карточек. Предприятия вправе принимать к оплате платежные карточки только той системы платежных карточек, участником которой оно является. Эмитенты платежных карточек и торговые организации, осуществляющие расчеты с физическими лицами на их основе, заключают договор о продаже товаров владельцам платежных карточек, в котором указываются порядок авторизации карт (проверка наличия обеспечения средств под карту), обеспечение магазина необходимыми техническими средствами, условия расчетов за товары и др. Обязательным приложением к договору должна быть инструкция о порядке обслуживания владельцев кредитных карт. Работник предприятия, ответственный за прием денежных средств, при оплате товаров и услуг владельцем платежной карточки обязан проверить принадлежность платежной карточки соответствующей системе карточек, срок действия карточки и ее пригодность к использованию. Работник имеет право проверить принадлежность платежной карточки лицу, осуществляющему оплату товаров или услуг с ее использованием. Перед проведением платежа предприятие вправе осуществить авторизацию платежа. Право проведения авторизации платежа должно быть оговорено в договоре о присоединении.

Авторизация платежа проводится в автоматизированном режиме (с использованием платежного терминала предприятия) или в режиме голосовой авторизации (по телефонной связи). При использовании платежной карточки с магнитной полосой авторизация платежа должна производиться в режиме работы on-line. On-line режим обмена информацией по платежам с использованием платежных карточек при непосредственной связи терминала предприятия с процессинговым центром в момент совершения оплаты товаров и услуг. Авторизация платежа в режиме работы off-line производится только при использовании платежных карточек с интегральной микросхемой. Off-line-режим обмена информацией по платежам с использованием платежных карточек без установления связи между процессинговым центром и платежным терминалом предприятия в момент совершения оплаты товаров и услуг. При вводе банковской карточки набирается личный код, известный только владельцу карточки. После подтверждения платежеспособности покупателя дается команда на списание со счета указанной суммы (стоимости покупки или услуги).

В Республике Казахстан оплата товаров и услуг с использованием платежной карточки должна быть подтверждена двумя экземплярами торгового чека на сумму покупки или Слипом. Первый экземпляр торгового чека остается на предприятии, второй - выдается владельцу платежной карточки. Торговый чек должен содержать следующие реквизиты:

сумму платежа;

дату совершения покупки;

идентификатор предприятия;

вид валюты.

Слип оформляется в трех экземплярах. Первый экземпляр слипа передается банку, второй остается на предприятии, третий выдается владельцу платежной карточки. Слип должен содержать следующие реквизиты:

идентификатор предприятия;

дату совершения покупки;

реквизиты платежной карточки;

вид валюты;

подпись владельца карточки;

подпись работника предприятия.

Подтверждением платежа при возникновении споров между сторонами, участвующими в расчетах, являются документы, свидетельствующие о платеже, оформленные надлежащим образом, и торговый чек предприятия или владельца платежной карточки или экземпляр слипа.

Расчеты инкассовыми распоряжениями. Эта форма расчетов применяется при списании средств со счетов в банке предприятия без его согласия. В инкассовом распоряжении, предъявленном в банк плательщика, указывается назначение платежа и делается ссылка на законодательный акт, предусматривающий право изъятия денег без согласия плательщика. К документам, на основании которых предъявляются инкассовое распоряжение относятся:

исполнительные листы и решения суда;

распоряжение органов налоговой службы (при взыскании недоимки по платежам в бюджет, штрафов);

распоряжения таможенных органов о принудительном взыскании платежей;

исполнительные надписи, учиненные нотариусом и другие документы, установленные законодательными актами Республики Казахстан.

Платежные взаимоотношения между плательщиком и получателем денег регулируется договором, заключенным на поставку товарно-материальных ценностей, выполненных работ и услуг. Форма платежа в договоре должна определяться с соблюдением принципа свободы выбора и экономической рациональности ее для обеих договаривающихся сторон. При использовании любой формы безналичных платежей следует добиваться своевременности расчетов и не допускать сомнительной и безнадежной к получению дебиторской задолженности.

1.2 Понятие и состав дебиторской задолженности, задачи их учета, анализа и аудита

Дебиторская задолженность - это все выражаемые в денежной форме обязательства юридических и физических лиц перед хозяйствующим субъектом.

Основная дебиторская задолженность формируется при расчетах с покупателями и заказчиками.

Отношения между субъектами начинают складываться при подписании договора или устного обязательства.

В каждой организации разрабатывается свой прайс-лист по реализации товаров, в котором указывается цена на каждый реализуемый товар.

При выполнении обязательства выписывается счет-фактура. Счет-фактура на оказанные услуги или выполненные работы выписывается только на основании акта выполненных работ. На реализацию товаров - на основании заявки покупателя. Согласно ст.21000 Налогового кодекса счет-фактура является обязательным документом для всех плательщиков налога на добавленную стоимость. Плательщик налога на добавленную стоимость, осуществляющий реализацию товаров (работ, услуг), облагаемых НДС, обязан выставить лицу, получающему указанные товары (работы, услуги), счет-фактуру с НДС. Если организация не является плательщиком НДС, выписывается счет-фактура без НДС как основание для отражения доходов в финансовой отчетности. При выписке счет-фактура регистрируется и нумеруется в "Книге учета счет-фактур". Счет-фактура должна иметь № и дату. Указываются реквизиты: наименование, РНН, адрес, № свидетельства по учету НДС (если есть) и расчетный счет, наименование банка. Реквизиты указываются как поставщика, так и покупателя. Если между сторонами заключен договор, указывается № и дата заключения договора. Бухгалтеру следует указать код назначения платежа (КНП) для избежания ошибок клиентом при платежах. В счете-фактуре указывается наименование товаров (работ или услуг), количество, цена, подсчитывается оборот, ставка НДС, сумма НДС (если плательщик НДС) и подсчитывается общая сумма. Документ должны подписать 3 лица:

руководитель;

главный бухгалтер;

ответственное лицо за выписку счета-фактуры.

После проверки правильности заполнения счета-фактуры ставится печать организации. Счет-фактура должна быть выписана не позднее даты совершения оборота по реализации.

Согласно ст.21000 Налогового кодекса налогоплательщики, осуществляющие реализацию электроэнергии, воды, газа, услуг связи, коммунальных услуг, железнодорожных перевозок, транспортно-экспедиторского обслуживания, банковских операций, облагаемых налогом на добавленную стоимость, вправе выписывать счета-фактуры по итогам налогового периода.

В счете-фактуре наименование товаров (работ, услуг) должно быть составлено по отдельности. Допускается указывать общий оборот, если приложен дополнительный документ, в котором указывается перечень реализуемых товаров (работ, услуг) и если в счете-фактуре будет ссылка на этот документ. Стоимость товаров (работ, услуг) и сумма НДС в счете-фактуре указываются в национальной валюте РК, за исключением случаев реализации товаров (работ, услуг) по внешнеторговым контрактам.

После выписки счета-фактуры выписывается накладная. Накладная выписывается в том случае, если происходит реализация товарно-материальных ценностей (товары для реализации, готовая продукция, остатки материальных запасов, основные средства). При отгрузке товарно-материальных ценностей от покупателя необходимо требовать доверенность на получение товарно-материальных ценностей. При реализации основных средств также составляется акт (накладная) приема передачи (ф. № ОС-1). Акт должен соответствовать сумме сделки по продаже активов на основании договора купли-продажи.

В соответствии с принципом начисления, при переходе права собственности на товар предприятие, продавшее товар получает доход. При этом записывается следующая корреспонденция:

На договорную стоимость Д-т счета 1210 К-т счета 6010

На сумму НДС 14% Д-т счета 1210 К-т счета 3130

Определенные виды хозяйственных и других расходов организации не могут быть оплачены с расчетного счета или непосредственно из кассы организации. В этих случаях допускается расход наличных денежных средств через подотчетных лиц, которыми являются сотрудники организации. Круг должностных лиц, имеющих право получать денежные средства под отчет, определяется и утверждается руководителем организации в учетной политике. Денежные средства, выдаваемые под отчет, классифицируются по направлениям расходования:

административно-хозяйственные расходы

операционные расходы.

Выдаваемые из кассы организации денежные средства расходуются строго на определенные цели: приобретение горюче-смазочных материалов (ГСМ), канцелярских принадлежностей, оплата мелких ремонтных работ, командировочные и представительские расходы в соответствии с приказом руководителя организации. Обязательными условиями выдачи денег под отчет являются: наличие утвержденного руководителем организации списка подотчетных лиц; сметы расходов с указанием основных статей расходов с разбивкой по кварталам; расходование выданных денежных средств строго по целевому назначению; полный расчет по ранее выданным суммам.

Расчеты с работниками по суммам, выданным под отчет на административно-хозяйственные и операционные расходы, осуществляются на счетах 1250 "Краткосрочная дебиторская задолженность работников" и 2150 "Долгосрочная дебиторская задолженность работников". На счете может образоваться дебетовое сальдо при задолженности подотчетных лиц перед организацией, кредитовое сальдо - при наличии задолженности организации перед работником, а также одновременно сальдо по дебету и кредиту счета.

Размер подотчетных сумм, выдаваемых на хозяйственные нужды, и сроки сдачи авансового отчета, а также возврата неиспользованных подотчетных сумм определяет руководитель организации. Передача другому лицу наличных денег, выданных под отчет, запрещена. Неизрасходованные подотчетные суммы должны быть возвращены в кассу.

Для учета денежных средств, выдаваемых подотчетным лицам на административно-хозяйственные нужды и операционные расходы, организации применяют авансовый отчет, которым подтверждается расходование полученных сумм. Авансовый отчет утверждается руководителем организации или лицом, на это уполномоченным.

Служебной командировкой признается поездка работника по распоряжению руководителя организации для выполнения служебного поручения вне места постоянной работы на срок не более 40 дней, не считая времени нахождения в пути. На период пребывания в командировке за работником сохраняется средний заработок. Фактическое время нахождения в командировке при расчете суточных определяется по отметкам в командировочном удостоверении, которое выписывается отделом кадров на основании приказа руководителя.

Размер средств, выдаваемых на командировочные расходы, зависит от срока командировки и места назначения:

командировки на территории РК;

командировки в государства СНГ;

командировки за рубеж.

При наличии приказа о направлении сотрудника в командировку выписывается командировочное удостоверение, в котором указываются:

фамилия, имя, отчество работника;

срок командировки;

место командировки;

цель командировки.

Кроме того, в командировочном удостоверении должны проставляться отметки о выбытии в командировку, прибытии в пункт назначения, выбытия из них и прибытии на место постоянной работы. После возвращения из командировки работник сдает в бухгалтерию организации командировочное удостоверение и составляет авансовый отчет, прилагая к нему документы, подтверждающие произведенные им расходы.

Командированному работнику возмещаются все фактически произведенные и документально им подтвержденные расходы.

Командированному работнику возмещаются следующие расходы по командировке при наличии приложенных оправдательных документов:

расходы по найму жилого помещения, в том числе и плата за бронирование мест в гостиницах;

расходы по проезду к месту командировки и обратно, в том числе плата за пользование в поездах постельными принадлежностями;

расходы по проезду транспортом общего пользования к месту командировки;

суточные за время пребывания в командировке, в том числе и за время нахождения в пути;

различные страховые и комиссионные сборы;

сборы за услуги аэропортов, вокзалов и трансагентств;

расходы на провоз багажа.

Если командированным утеряны проездные билеты, то их оплата зависит от решения руководителя организации.

Установлены нормативы размера суточных за время пребывания в командировке. Сверх нормы денежные средства могут выдаваться подотчет только с письменного приказа руководителя организации.

Если сумма расходов по авансовому отчету превышает сумму, ранее выданную под отчет, то разница выдается из кассы на основании расходного кассового ордера. Неиспользованные суммы выданных авансов сдаются подотчетным лицом в кассу организации в течение трех дней с момента прибытия из командировки вместе с авансовым отчетом (не считая дней невыходов на работу по уважительным причинам).

В случае несвоевременного возвращения в кассу неиспользованного аванса на командировочные расходы сумма подлежит удержанию на основании приказа (распоряжения) руководителя.

Направление работника в служебную командировку за границу оформляется приказом руководителя организации, в котором указываются: фамилия, имя, отчество, место, цель и срок командировки. Указать цель командировки необходимо, чтобы определить ее характер - производственный или непроизводственный - для правильного отнесения командировочных расходов на финансовые результаты деятельности организации. Отчет о проделанной в загранкомандировке работе представляется в том случае, если это предусматривается внутренними документами организации. Если местом командирования является страна СНГ, то работнику может выдаваться командировочное удостоверение, при командировании в страны дальнего зарубежья командировочное удостоверение не оформляется. Факт пребывания работника в загранкомандировке подтверждается отметками контрольно-пропускных пунктов о пересечении границы в загранпаспорте командируемого.

При направлении работника в загранкомандировку ему выдается под отчет сумма в валюте той страны, куда он направляется, на оплату расходов по проезду к месту командировки и обратно, расходов по найму жилья и выплачиваются суточные за все дни пребывания в командировке. Порядок покупки и выдачи иностранной валюты для оплаты расходов определен Национальным Банком РК.

Аванс выдается с учетом норм командировочных расходов, установленных приказом (распоряжением) руководителя организации, но не ниже норм, определенных законодательством.

Нормы суточных и расходов по найму жилья на территории иностранных государств, в том числе на территории СНГ, и порядок их применения устанавливаются соответствующими постановлениями Правительства РК и письмами Минфина РК. Эти нормы периодически уточняются, поэтому важно своевременно проследить их изменение.

При отсутствии на валютном счете необходимой иностранной валюты для оплаты командировочных расходов организация может купить ее через уполномоченные банки.

При возвращении из загранкомандировки работник в течение 10 дней обязан представить в бухгалтерию организации авансовый отчет на бланке типовой формы.

К авансовому отчету прилагаются документы, подтверждающие факт пребывания работника в загранкомандировке и произведенные расходы:

командировочное удостоверение или копия загранпаспорта с соответствующими отметками о местах пребывания в ходе служебной командировки. Командировочное удостоверение (при командировках на территорию стран СНГ) или копия загранпаспорта (при командировках в дальнее зарубежье) являются основанием для выплаты работнику суточных, так как именно этими документами подтверждается факт пребывания работника в командировке в местах и в сроки, определенные приказом руководителя организации;

проездные документы (железнодорожные и авиабилеты, автобусные билеты междугородных линий и др.), которые являются основанием для установления фактического времени пребывания в служебной командировке и определения размера суточных, а также компенсации расходов по проезду к месту командировки и обратно;

счета гостиниц, подтверждающие фактически произведенные расходы по найму жилья;

другие документы, подтверждающие произведенные в ходе командировки расходы (за хранение груза, провоз багажа, прописку паспорта и др.).

Авансовый отчет и приложенные к нему документы должны быть оформлены с соблюдением всех установленных требований по их заполнению и содержать все предусмотренные бланками документов сведения и необходимые подписи. Неоговоренные исправления в авансовых отчетах и приложенных к ним первичных документах не допускаются.

Авансовый отчет должен быть утвержден руководителем организации. Утверждающая подпись руководителя служит указанием работникам бухгалтерии для принятия к учету представленных в авансовом отчете расходов, а дата утверждения является датой совершения операции для осуществления записей в регистрах бухгалтерского учета и отнесения командировочных расходов на финансовые результаты деятельности организации. Неиспользованные суммы иностранной валюты возвращаются в кассу организации. В течение последних 10 дней указанная валюта должна быть сдана из кассы организации в банк. В банк представляется отчет об израсходованных суммах, составленный организацией.

При изменении курса иностранной валюты к тенге по авансам, выданным в иностранной валюте, возникают курсовые разницы. Суммы в иностранной валюте пересчитываются на дату совершения операции.

Датой совершения операции при расчетах в иностранной валюте по загранкомандировкам следует считать:

при выдаче работнику под отчет средств в иностранной валюте непосредственно в учреждении банка - дату выдачи;

при поступлении средств в иностранной валюте на загранкомандировки в кассу организации - дату принятия к учету денежных средств;

при выдаче под отчет денежных сумм командируемому работнику из кассы организации - дату выдачи;

при осуществлении расчетов с работником организации при его возвращении из командировки, а также списании командировочных расходов на результаты деятельности организации - дату утверждения авансового отчета;

при погашении задолженности по средствам, выданным на командировочные расходы, как со стороны командируемого, так и со стороны организации - дату погашения задолженности.

Курсовая разница при изменении курса тенге по отношению к иностранной валюте по валютным средствам, выданным в качестве аванса на командировочные расходы, учитывается по счетам 1250, 2150 между датой получения валютных средств и датой принятия авансового отчета по загранкомандировке к учету бухгалтерией организации (дата утверждения отчета руководителем организации). Курсовая разница подлежит зачислению на финансовые результаты в составе внереализационных доходов или расходов по мере их принятия к учету. Остатки средств в иностранной валюте на счетах денежных средств, средств в расчетах пересчитываются в тенге на отчетную дату составления отчетности.

Расходы, произведенные в загранкомандировке, не имеющие документального подтверждения или в соответствии с установленным порядком не предусмотренные к возмещению, подлежат включению в размер суточных только на основании распоряжения руководителя организации. Таким распоряжением может служить подпись руководителя организации, утверждающая представленный командируемым авансовый отчет. При отсутствии соответствующего распоряжения представленные к возмещению расходы не должны приниматься к учету при осуществлении расчетов с работником по загранкомандировке.

При наличии у командируемого лица перерасхода по авансу, выданному в наличной иностранной валюте на командировочные расходы, сумма задолженности перед командируемым лицом может погашаться одним из следующих способов:

переводом средств на его валютный счет в уполномоченном банке;

выдачей суммы задолженности в наличной иностранной валюте из кассы организации;

выдачей из кассы организации эквивалента суммы задолженности в тенге, исчисленной по курсу Национального Банка РК на дату погашения задолженности.

Валюта и форма расчетов с командируемым лицом, которые связаны с погашением перерасхода по авансу в наличной иностранной валюте на командировочные расходы, определяются по договоренности между организацией и командируемым лицом. При этом следует учитывать, что уполномоченный банк вправе потребовать от организации авансовый отчет командируемого и документы, подтверждающие его расходы за пределами РК, для проверки правильности проведенных расчетов. При непредставлении запрашиваемых документов банк вправе отказать в выдаче суммы задолженности в наличной иностранной валюте либо в осуществлении перевода на валютный счет командируемого.

В случае неполного использования командируемым лицом полученного аванса в наличной иностранной валюте для оплаты командировочных расходов сумма задолженности погашается командируемым лицом путем внесения в кассу организации наличной иностранной валюты.

Помимо командировочных расходов, на предприятии часто производиться выдача денежных средств на хозяйственные нужды: для срочного закупа канцелярских товаров, литературы, бланков налоговой отчетности и других материальных ценностей, для оплаты счетов и на другие цели.

При оплате работ, услуг, приобретении товаров у юридических лиц необходимо составить авансовый отчет с приложением следующих первичных документов:

счет-фактура;

накладная;

товарный чек;

квитанция к приходному кассовому ордеру;

фискальный чек.

При приобретении товаров на рынках необходимы следующие первичные документы:

закупочный aкт с указанием наименования рынка, даты закупа, № места, фамилии и инициалов продавца, РНН продавца, наименования и количества закупленных материальных ценностей, а также суммы закупа, подписи продавца, подписи должностного лица рынка и печати рынка;

товарный чек;

ксерокопия патента продавца или свидетельства.

При приобретении у частного предпринимателя материальных ценностей необходимы:

счет-фактура;

накладная;

товарный чек;

фискальный чек;

В организации должны быть установлены сроки представления отчетов о расходовании денежных средств на хозяйственные нужды. Эти сроки должны быть предусмотрены в учетной политике и могут быть оформлены в виде приказа. Обычно это 5-10 дней, но может быть и более длительные период, однако он должен быть ограничен 1 месяцем.

Данные операции оформляются следующей корреспонденцией счетов:

Выдана сумма из кассы подотчетному лицу Дебет 1250 Кредит 1010 5000 Тг

Приобретены канцелярские товары Дебет 1315 Кредит 1250 4000 Тг

Возвращен в кассу остаток Дебет 1010 Кредит 1250 1000 Тг

неиспользованной суммы

Аналитический учет расчетов с подотчетными лицами виден из авансовых отчетов, а синтетический учет по счетам 1250, 2150 ведется в ведомости № 7, где представлены сведения и о выдаче денежных средств в подотчет и об их расходовании.

Для учета дебиторской задолженность предназначены следующие счета перечня групп синтетических счетов рабочего плана счетов бухгалтерского учета:

Сомнительным долгом признается дебиторская задолженность субъекта, которая не погашена в установленный срок в соответствии с договором о сроках оплаты. Если сомнительная задолженность вероятна и может быть оценена по принципу сопоставимости, возможные расходы, связанные с ней, необходимо отражать в том отчетном периоде, когда произведена реализация. Расходы, связанные с сомнительной задолженностью, отражают путем формирования резерва по сомнительным долгам, который создается в конце года на основании данных инвентаризации дебиторской задолженности и отражается на пассивном счете 1290 "Резерв по сомнительным требованиям".

Дебиторская задолженность показывается в финансовой отчетности за вычетом резерва по сомнительным долгам.

Если сомнительная дебиторская задолженность признана безнадежным долгом (истек срок исковой давности, должник признан банкротом), а хозяйствующий субъект не создает резерва по сомнительным долгам, то сумма может быть списана непосредственно на расходы периода в момент признания безнадежного долга.

При образовании резерва по сомнительным долгам, предприятия вправе по своему усмотрению выбирать и предусматривать учетной политикой один из следующих методов:

метод процента от объема реализации, выполненных работ (оказанных услуг);

метод учета счетов по срокам оплаты.

Сущность первого метода заключается в определении процента сумм безнадежных долгов в общем объеме реализации для того, чтобы определить процент образования резерва по сомнительным долгам, необходимо проанализировать объем реализации товаров, выполненных работ (оказанных услуг) и сумму неоплаченных счетов минимум за три предыдущих года, просчитать средний процент соотношения суммы безнадежных долгов и объема реализации. Затем, полученный процент применить к объему реализации в текущем периоде и, тем самым, рассчитать сyммy резерва.

Например. Объем реализации за год составляет 2500 тыс. тенге. Для определения среднего процента неоплаченных счетов проанализированы пять периодов, предшествующих отчетному.

Таблица 1 - Средний процент неоплаченных долгов

|

Периоды |

Объем реализации, тыс. тенге |

Сумма безнадежныx долгов, тыс. тенге |

Процент,% |

|

1 |

2 |

3 |

4=3 / 2х100% |

|

Первый |

1300 |

17 |

1,31 |

|

Второй |

1400 |

13 |

0,93 |

|

Третий |

1600 |

21 |

1,31 |

|

Четвертый |

2100 |

30 |

1,1000 |

|

Пятый |

1900 |

18 |

0,95 |

|

Итого |

8300 |

99 |

1, 19 |

Средний процент неоплаченных счетов составляет 1,19% (99 / 8300 х 100%), соответственно сумма резерва по сомнительным долгам - 29,75 тыс. тeнгe (2500 х 1,19%).

Метод учета счетов по срокам оплаты заключается в определении процента сомнительных требований по сроку оплаты задолженности в общей сумме дебиторской задолженности.

Например. Величина неоплаченной дебиторской задолженности по результатам инвентаризации составляет 17080 тыс. тенге. По срокам оплаты эту величину можно разбить следующим образом:

первая категория - 6800 тыс. тeнгe;

вторая категория - 3400 тыс. тенге;

третья категория - 2500 тыс. тенге;

четвертая категория - 2800 тыс. тенге;

пятая категория - 1580 тыс. тенге.

Приведем таблицу определения суммы сомнительных требований, в которой прогнозируемый процент сомнительных долгов по категориям принят на основе опыта прошлых лет.

Таблица 2 - Сумма сомнительных требований

|

Сроки оплаты дебиторской задолженности |

Сумма, тыс. тенге |

Прогнозируемый процент долгов, считающихся сомнительными,% |

Суммы сомнительных требований, тыс. тенге |

|

Срок оплаты не наступил |

6800 |

5 |

340 |

|

Срок оплаты от 1 до 30 дней |

3400 |

10 |

340 |

|

Срок оплаты от 31 до 60 дней |

2500 |

12 |

300 |

|

Срок оплаты от 61 до 90 дней |

2800 |

20 |

560 |

|

Срок оплаты свыше 90 дней |

1580 |

50 |

790 |

|

Итого |

17080 |

2330 |

Таким образом, предполагаемая сумма сомнительных долгов составит 2330 тыс. тенге.

В отличие от метода образования резерва по сомнительным долгам по проценту от объема реализации, метод учета счетов по срокам оплаты позволяет подсчитывать конечное сальдо резерва по сомнительным долгам и дает более подробный и точный расчет суммы резервов по сомнительным долгам. Текущий остаток резерва в последующие периоды обновляется с помощью корректирующих записей.

Когда резерв по сомнительным долгам сформирован в первый раз, его общая сумма учитывается в финансовой отчетности как расходы периода.

Если резерв по сомнительным долгам уже имелся, но его размер увеличился, в качестве расходов периода в финансовой отчетности указывается его суммарное увеличение за отчетный период.

Если резерв по сомнительным долгам уже имелся, но его размер уменьшился, в финансовой отчетности отражается уменьшение расходов периода.

При создании резерва по сомнительным долгам производят запись по дебету счета 7440 "Расходы по созданию резерва и списанию безнадежных требований" и кредиту счета 1290 "Резерв по сомнительным требованиям ".

При списании дебиторской задолженности за счет созданного резерва по сомнительным долгам дебетуют счет 1290 и кредитуют счета 1210 "Краткосрочная дебиторская задолженность покупателей и заказчиков", 1220 "Краткосрочная дебиторская задолженность дочерних организаций", 1230 "Краткосрочная дебиторская задолженность ассоциированных и совместных организаций", 1240 "Краткосрочная дебиторская задолженность филиалов и структурных подразделений" - на сумму задолженности без налога на добавленную стоимость.

Налог на добавленную стоимость в сумме сомнительного требования подлежит корректировке путем отражения операции по дебету счета 3130 "Налог на добавленную стоимость" и кредиту счетов 1210 "Краткосрочная дебиторская задолженность покупателей и заказчиков", 1220 "Краткосрочная дебиторская задолженность дочерних организаций", 1230 "Краткосрочная дебиторская задолженность ассоциированных и совместных организаций", 1240 "Краткосрочная дебиторская задолженность филиалов и структурных подразделений".

Списание задолженности по истечении срока исковой давности не признается ее аннулированием, эти суммы должны учитываться на забалансовом счете "Списанная в убыток задолженность неплатежеспособных дебиторов". Бухгалтерия обязана следить за возможностью ее взыскания в случае изменения имущественного положения должников.

Аналитический учет по счету 1290 ведется в ведомости по каждому сомнительному требованию.

1.3 Финансово-экономическая характеристика АО "БИЛОГИСТИКС"

Филиал АО "Би-Логистикс" по г. Астана - в дальнейшем "Филиал"л", создан АО "Би-Логистикс", именуемый в дальнейшем "Общество", в соответствии со статьей 1000 Гражданского Кодекса Республики Казахстан, Уставом общества, а также согласно решением Советов Директоров Общества от 01 марта 2006 года № 1 путем перерегистрации Филиал"ла в г. Астана по адресу: г. Астана, улица Карасай батыра, 2, кабинет 112.

Филиал зарегистрировано Департаментом юстиции г. Астаны 22.12. 2005г. г. (свидетельство о государственной перерегистрации № 21240-1901-ф-л).

РНН 620300220459, присвоен НК Алматинского района г. Астаны свидетельством налогоплательщика РК от 29.12. 2005 г. № 010310002, серия 62.

Согласно статистическая карточке код по госудаственному классификатору ОКПО присвоено 09.10. 2007 г. под № 3951313040841

Согласно Положению о Филиале АО "Би-Логистикс" по г. Астана основными видами деятельности являются:

разработка мер по повышению эффективного использования финансовых средств Общества;

осуществление в установленном законодательством порядке деятельности по учёту, хранению6 оценке и реализации имущества, обращенного (поступившего) в республиканскую собственность по отдельным основаниям, а также арестованного имущества, изъятого в судебном порядке, по решению Комитета по судебному администрированию при Верховном Суде Республики Казахстан;

осуществление хозяйственной деятельности и принятие иных мер по материально-техническому обеспечению юридических лиц по договору;

содержание зданий, объектов социально-бытового назначения и иного имущества юридических лиц по договору;

автотранспортные услуги, организация автостоянок, АЗС и станций технического обслуживания для судебных автомашин судебных органов, а также иного автотранспорта по договору;

издательские и полиграфические услуги;

оказание платных юридических услуг, не связанных с адвокатской деятельностью;

оценка движимого и недвижимого имущества как физических, так и юридических лиц;

изготовление штемпельной продукции;

переводческие услуги;

сервисные услуги оргтехники, услуги в области информации и программирования;

обеспечение безопасности судей, работников судебной системы, а также других лиц по договору;

иная деятельность, не запрещенная законодательством РК.

Целью Филиал АО "Би-Логистикс" является извлечение дохода от основной деятельности и использование его в интересах учредителей Филиала АО "Би-Логистикс".

Филиал АО "Би-Логистикс" имеет самостоятельный баланс, расчетный и валютные счета, печать с указанием своего наименования на государственном и русском языках.

Ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной финансовой отчетности несет главный бухгалтер АО, который возглавляет бухгалтерию (приложение А).

Руководство АО делегирует главному бухгалтеру полномочия самостоятельно принимать решения на основе правил, закрепленных учетной политикой, и профессионального суждения по вопросам формирования показателей финансовой отчетности, в т. ч. по вопросам классификации, признания, оценки и расчета элементов финансовой отчетности и их составляющих, а также раскрытия связанной с ними информации.

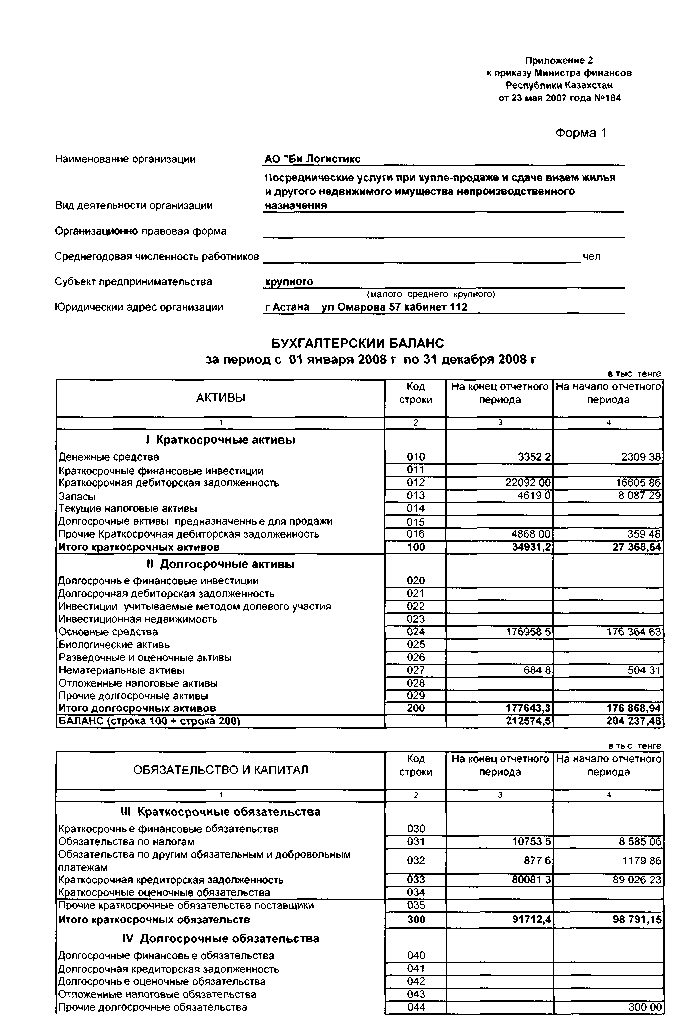

Финансовое положение предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. В процессе функционирования предприятия величина активов и их структура претерпевают постоянные изменения. Анализ состава и структуры имущества предприятия производится по данным бухгалтерского баланса. Баланс позволяет дать общую оценку изменения всего имущества предприятия, выделить в его составе оборотные и внеоборотные средства, изучить динамику структуры имущества (Приложение Б).

Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и определенных его видов.

Анализ состава и структуры имущества АО "БИ-ЛОГИСТИКС" показан в таблице 3.

Таблица 3 - Анализ состава и структуры имущества АО "БИ - ЛОГИСТИКС" (тыс. тенге)

|

Размещение имущества |

2006г. |

2007г. |

2008г. |

Изменения |

|

|

2007 / 2006 |

2008 / 2007 |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Долгосрочные активы: В том числе: |

3330599 |

130906 |

376962 |

-191693 |

246056 |

|

Нематериальные активы |

65 |

61 |

86 |

-4 |

25 |

|

Основные средства |

11122 |

9951 |

821000 |

-1171 |

-1708 |

|

Долгосрочные инвестиции |

1290412 |

120894 |

120894 |

-190518 |

- |

|

Долгосрочная дебиторская задолженность |

- |

- |

247739 |

- |

247739 |

|

Текущие активы: в том числе: |

2689 |

250834 |

22266 |

248145 |

-228568 |

|

Запасы и затраты |

5200 |

6895 |

14480 |

1695 |

7585 |

|

Расчет с дебиторами |

1874 |

248892 |

2744 |

247018 |

-246148 |

|

Денежные средства |

815 |

247 |

1021000 |

-568 |

9995 |

|

ВСЕГО |

325288 |

381740 |

399228 |

56452 |

17488 |

Имущество АО "БИ-ЛОГИСТИКС" за 2006-2008 годы увеличилось на 73940 тыс. тенге, или на 22,7%, в том числе стоимость долгосрочных активов увеличилась на 510003100 тыс. тенге, а стоимость текущих активов на 19577 тыс. тенге.

В составе имущества долгосрочные активы на начало 2006 года составляли 3330599 тыс. тенге, или 99,2% в структуре имущества предприятия. Наибольший вес в составе долгосрочных активов занимают долгосрочные инвестиции. В 2006 году стоимость долгосрочных инвестиций составляла 1290412 тыс. тенге, или 96,5% в структуре долгосрочных активов. В 2007 году произошло снижение их стоимости на 190518 тыс. тенге. Сумма долгосрочных инвестиций в 2008 году не изменилась. Наименьший удельный вес в структуре долгосрочных активов на конец 2008 года занимают нематериальные активы - 0,02%.

Текущие активы (мобильные средства) на начало 2006 года составляли 2689 тыс. тенге, или 0,8% в структуре имущества предприятия. За анализируемый период (2006-2008гг.) произошло их увеличение на 19577 тыс. тенге. За 2007-2008 годы происходит увеличение стоимости запасов и затрат на 7585 тыс. тенге. Дебиторская задолженность за анализируемый период увеличивается на 870 тыс. тенге.

Наибольший удельный вес в структуре имущества АО "БИ-ЛОГИСТИКС" в 2008 г. занимают долгосрочная дебиторская задолженность (62,06%) и долгосрочные инвестиции (30,28%), наименьший - расчеты с дебиторами (0,68%). Удельный вес денежных средств в структуре имущества предприятия на конец 2008 года составляет 0,62% (рисунок 1).

Рисунок 1. Структура имущества АО "БИ-ЛОГИСТИКС" за 2008 г. (%)

Таким образом, в активе баланса отражаются с одной стороны, производственный потенциал, обеспечивающий возможный для осуществления основной деятельности хозяйства, а с другой стороны, активы, создающие условия для осуществления инвестиционной и финансовой деятельности.

Состояние расчетной дисциплины характеризуется наличием дебиторской задолженности и оказывает существенное влияние на устойчивость финансового положения предприятия. Несоблюдение договорной и расчетной дисциплины, несвоевременное предъявление претензий по возникающим долгам приводит к значительному росту неоправданной дебиторской задолженности, а следовательно, к нестабильности финансового состояния предприятия. / 39, С.5 /

Дебиторская задолженность - это суммы, причитающиеся от покупателей и заказчиков. Анализ состояния дебиторской задолженности в АО "БИ-ЛОГИСТИКС" за 2008 год приведен в таблице 4.

Как видно из таблицы 4, дебиторская задолженность АО "БИ-ЛОГИСТИКС" за 2008 год уменьшается на 246148 тыс. тенге и составляет на конец 2008 года 2744 тыс. тенге. Это произошло, главным образом, за счет погашения задолженности дочерних организаций.

Наибольший удельный вес в структуре дебиторской задолженности занимают расчеты с прочими дебиторами: на начало года она составляет 250 тыс. тенге, а на конец года - 2588 тыс. тенге, или 94,3%. Удельный вес дебиторской задолженности за товары, работы и услуги на конец 2008 года составляет 5,7%.

Таблица 4 - Состав и движение дебиторской задолженности в АО "БИ-ЛОГИСТИКС" за 2007-2008 гг. (тыс. тенге)

|

Состав дебиторской задолженности |

2007г. |

Возникло обязательств |

Погашение обязательств |

2008г. |

Изменение 2008 / 2007 |

|

Расчет с дебиторами - всего в том числе: |

248892 |

2458 |

248606 |

2744 |

-246148 |

|

-за товары, работы и услуги |

57 |

120 |

21 |

156 |

99 |

|

-задолженность дочерних организаций |

248585 |

- |

248585 |

- |

-248585 |

|

-с прочими дебиторами |

250 |

2338 |

2588 |

2338 |

|

|

В процентах к стоимости имущества |

65,2 |

х |

х |

0,69 |

-64,51 |

Сумма дебиторской задолженности АО "БИ-ЛОГИСТИКС" на конец 2008 года в структуре имущества предприятия занимает 0,69%.

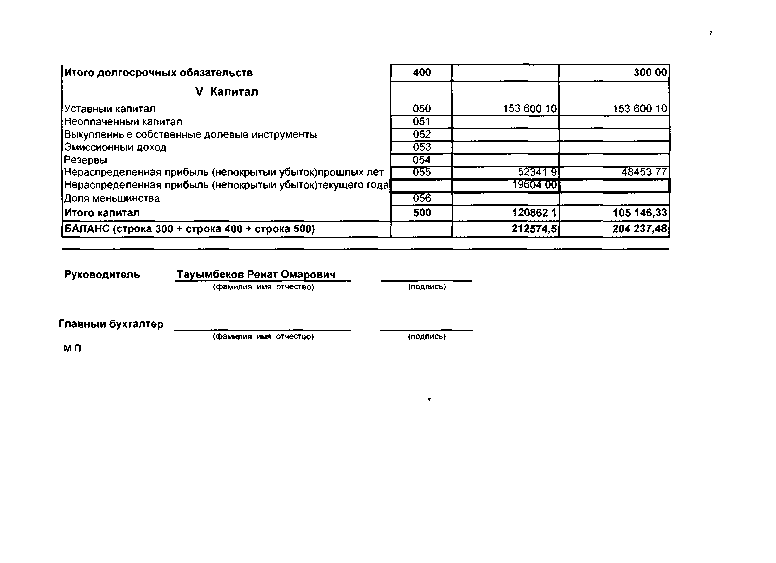

Источниками образования активов баланса являются собственный капитал и заемные средства. Собственный капитал предприятия включает различные по экономическому содержанию, принципам формирования и использования источников: уставной капитал, резервный капитал, нераспределенный доход.

Причины увеличения или уменьшения имущества предприятий устанавливают, изучая изменения в составе источников его образования. Поступление, приобретение, создание имущества может осуществляться за счет собственных и заемных средств, характеристика соотношений которых раскрывает существо финансового положения предприятия. Так, увеличение доли заемных средств, с одной стороны, свидетельствует об усилении финансовой неустойчивости предприятия и повышения степени его финансовых рисков, а с другой - об активном перераспределении доходов от кредитов к предприятию - должнику.

Оценка динамики состава и структуры источников собственных и заемных средств производится по данным бухгалтерского баланса. Анализ состава и структуры источников средств АО "БИ-ЛОГИСТИКС" за 2006-2008 годы представлен в приложении В.

Как видно из приложения, общая стоимость имущества АО "БИ-ЛОГИСТИКС" за 2006-2008 годы увеличивается на 73940 тыс. тенге, или на 22,7%. Собственные средства предприятия за 2006-2008 годы увеличиваются на 117648 тыс. тенге и на конец 2008 года составляет 37010004 тыс. тенге.

Заемные средства предприятия за 2006-2008 годы снижаются на 1000708 тыс. тенге. Наибольший удельный вес в структуре заемных средств занимает кредиторская задолженность. На начало 2006 года она занимает 89,5%, а на конец 2008 года - 87,3% в структуре заемных средств. То есть за 2006-2008 годы происходит снижение кредиторской задолженности на 39728 тыс. тенге.

Наименьший удельный вес в структуре заемных средств на конец 2008 года занимают долгосрочные кредиты (12,7%). Их сумма на конец 2008 года составляет 3660 тыс. тенге. За анализируемый период происходит снижение суммы долгосрочных займов на 3980 тыс. тенге. Таким образом, основным источником средств АО "БИ-ЛОГИСТИКС" являются собственные средства.

Так как наибольший удельный вес в структуре заемных средств занимает кредиторская задолженность, то проанализируем ее состав и движение в АО "БИ-ЛОГИСТИКС". Кредиторская задолженность возникает, как правило, вследствие существующей системы расчетов между предприятиями, когда долг одного предприятия другому погашается по истечении определенного периода.

Например, расчетные документы за отпущенные покупателю товарно-материальные ценности или оказанные услуги оплачиваются после получения ценностей или оказания услуг.

Кредиторская задолженность возникает также в тех случаях, когда предприятие сначала отражает у себя в учете возникновение задолженности (перед работниками по оплате труда, перед бюджетом по разного рода платежам и т.п.), а по истечении определенного времени погашает эту задолженность (выплачивает заработную плату, перечисляет в бюджет деньги с расчетного счета и т.п.). Кроме того, кредиторская задолженность является следствием несвоевременного выполнения предприятием своих платежных обязательств.

Кредиторская задолженность - это сумма краткосрочных обязательств предприятия перед поставщиками, работниками по оплате труда, бюджетом и других финансовых обязательств. Ее объем, качественный состав и движение характеризуют состояние платежной дисциплины, которая, в свою очередь свидетельствует о степени устойчивости финансового состояния предприятия. Состав и движение кредиторской задолженности в анализируемом предприятии показан в таблице 5.

Таблица 5. Состав и движение кредиторской задолженности (тыс. тенге)

|

Состав кредиторской задолженности |

2007 год |

Возникло обязательств |

Погашение обязательств |

2008 год |

Изменение за 2008 год |

|

Кредиторская задолженность - всего в том числе: за товары, работы и услуги по оплате труда авансы полученные по расчетам с бюджетом по прочим кредиторам |

5665 12100 1074 2881 1417 117 |

20188 8528 1131000 318 |

709 119 590 |

25144 11538 955 1100023 2007 10005 |

+19479 +8528 119 +1131000 590 +318 |

Делая анализ таблицы 5, можно сказать, что общая кредиторская задолженность за 2008 год в АО "БИ-ЛОГИСТИКС" увеличивается на 19479 тыс. тенге и составляет на конец отчетного периода 25144 тыс. тенге. Это произошло, главным образом, за счет увеличения задолженности перед поставщиками за товары, работы и услуги, увеличения суммы полученных авансов.

Наибольший удельный вес в структуре кредиторской задолженности занимают авансы полученные (56,6%). Задолженность перед работниками по оплате труда, наоборот, уменьшается на 119 тыс. тенге. Ее удельный вес в структуре кредиторской задолженности составляет 3,8%. Задолженность перед поставщиками за товары, работы и услуги увеличивается на 8528 тыс. тенге и составляет на конец 2008 года 11538 тыс. тенге, по прочим кредиторам происходит увеличение задолженности за 2007 год на 318 тыс. тенге.

Таким образом, видно, что в анализируемом предприятии наблюдается тенденция увеличения суммы счетов к оплате по всем позициям, за исключением задолженности работникам по оплате труда и по расчетам с бюджетом.

Состояние производственного потенциала - важнейший фактор эффективности основной деятельности предприятия, а следовательно его финансовой устойчивости. Бухгалтерская отчетность позволяет достаточно подробно проанализировать наличие, состояние и изменение важнейшего элемента производственного потенциала предприятия - его основных средств. В процессе производства эксплуатируемые основные средства изнашиваются физически и устаревают морально.

Состояние основных средств анализируемого предприятия можно представить в таблице 6.

Таблица 6 - Характеристика состояния основных средств предприятия (тыс. тенге)

|

Показатели |

2006г. |

2007 г. |

2008 г. |

Изменение |

|

|

2007 / 2006 |

2008 / 2007 |

||||

|

Первоначальная стоимость |

11938 |

11827 |

11856 |

-111 |

29 |

|

Износ основных средств |

816 |

1876 |

3613 |

1060 |

1737 |

|

Поступление основных средств |

67,3 |

113,5 |

109,7 |

46,2 |

-3,8 |

|

Выбытие основных средств |

178,3 |

84,5 |

82,7 |

-93,8 |

-1,8 |

|

Коэффициент износа,% |

6,84 |

15,86 |

30,47 |

9,03 |

14,61 |

|

Коэффициент годности,% |

93,16 |

84,14 |

69,53 |

-9,03 |

-14,61 |

|

Коэффициент обновления,% |

0,56 |

0,96 |

0,93 |

0,40 |

-0,03 |

|

Коэффициент выбытия,% |

1,49 |

0,71 |

0,70 |

-0,78 |

-0,02 |

Анализируя состояние основных средств, можно сказать, что их техническое состояние является достаточно благоприятным для обеспечения основной деятельности, так как степень их годности на конец 2008 года составляет 69,53%. Обновление основных средств осуществляется низкими темпами. Об этом свидетельствует коэффициент обновления, который на конец анализируемого периода составляет 0,93%. Темпы выбытия основных средств за 2006-2008 годы снижается. Так, коэффициент выбытия на конец 2006 года составляет 1,49%, а на конец 2008 года - 0,7%. Стоимость выбывших основных средств за 2008 год составляет 82,7 тыс. тенге, что меньше на 95,6 тыс. тенге по сравнению с 2006 годом.

Улучшение финансового состояния предприятия сопровождается увеличением собственного капитала и снижением суммы заемных средств. Тем самым повышается финансовая устойчивость, то есть финансовая независимость предприятия, способность маневрировать собственными средствами, достаточная финансовая обеспеченность бесперебойного процесса деятельности.

При возникновении договорных отношений между предприятиями у них появляется обоюдный интерес к финансовой устойчивости друг друга как критерию надежности партнера.

Финансовая устойчивость предприятия характеризуется системой абсолютных показателей. Она определяется соотношением стоимости материальных оборотных средств (запасов и затрат) и величин собственных и заемных источников средств для их формирования. Обеспечение запасов и затрат источниками средств для их формирования является сущностью финансовой устойчивости предприятия.

Характеристика финансовой устойчивости АО "БИ-ЛОГИСТИКС" за 2006-2008 годы отражена в приложении В.

Как видно из приложения В, собственный капитал предприятия за 2006-2008 годы увеличивается на 117648 тыс. тенге. Стоимость внеоборотных активов также увеличивается на 510003100 тыс. тенге.

Сумма долгосрочных кредитов и заемных средств уменьшилась за анализируемый период на 3980 тыс. тенге, но несмотря на это предприятие испытывает недостаток собственных оборотных и долгосрочных заемных средств для формирования запасов и затрат. Общая величина запасов за 2006-2008 годы с 0 тыс. тенге увеличивается до 9280 тыс. тенге.

В целом с 2006-2008 годы уменьшается недостаток общей величины основных источников средств для формирования запасов и затрат с 62183 тыс. тенге до 2878 тыс. тенге.

Устойчивость финансового состояния предприятия характеризуется системой финансовых коэффициентов. Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за несколько лет.

Рыночные условия хозяйствования обязывают предприятие в любой период времени иметь возможность погасить внешние обязательства или краткосрочные обязательства. Одним из важных показателей, характеризующих платежеспособность предприятия, является его кредитоспособность.

Под кредитоспособностью хозяйствующего субъекта понимается наличие у него предпосылок для получения кредита и его возврата в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, текущим финансовым состоянием и возможностью при необходимости мобилизовать денежные средства из различных источников.

В условиях рыночной экономики важным источникам заемных средств является банковский кредит. Ссуды предоставляются банками приоритетно на цели и мероприятия, связанные с повышением эффективности производства, стимулирование выпуска новых высокоэффективных видов продукции, оказание разнообразных услуг населению и т.п.

Учреждения банков выдают кредиты на коммерческой основе на условиях строгого соблюдения принципов возвратности, срочности, платности, использования ссуд по целевому назначению и под обеспечение. В зависимости от срока, на который выдаются кредиты, они делятся на краткосрочные и долгосрочные. Краткосрочные кредиты выдаются на срок не более одного года, а долгосрочные - на срок свыше одного года.

Анализ кредитоспособности имеет своей целью дать качественную оценку заемщика, которая определяется банком до решения вопроса о возможности и условиях кредитования, предвидеть способность и готовность клиента возвратить взятые им в долг средства в соответствии с условиями кредитного договора. Банк, прежде чем предоставить кредит, определяет степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен.

Рыночные условия хозяйствования обязывают предприятие в любой период времени иметь возможность срочно погасить внешние обязательства, то есть быть платежеспособным. Предприятие считается платежеспособным, если его общие активы больше чем долгосрочные и краткосрочные обязательства. При этом важно учитывать, что для успешного финансового управления деятельностью предприятия наличные (денежные) средства более важны, чем доход. Их отсутствие на счетах в банке в силу объективных особенностей кругооборота средств (несовпадение момента потребности и высвобождения средств в каждый данный момент) может привести к кризисному финансовому состоянию предприятия.

Для определения платежеспособности предприятия используется такой абсолютный показатель, как превышение всех активов над внешними обязательствами. Он представляет собой разницу между активами предприятия и долгосрочными и краткосрочными долгами.

АО "БИ-ЛОГИСТИКС" может выполнить свои обязательства из общих активов в течении всего анализируемого периода, так как общая сумма активов превышает внешние обязательства. За анализируемый период наблюдается тенденция увеличения общей суммы активов (рисунок 8).

Общая сумма активов Внешние обязательства Превышение активов над внешними обязательствами

|

|

325288 |

72512 |

252776 |

|

|

381740 |

11665 |

370075 |

|

|

399228 |

28804 |

37010004 |

Рисунок 2 - Превышение активов над внешними обязательствами в АО "БИ-ЛОГИСТИКС" за 2006-2008 годы (тыс. тенге)

Так, например, если в 2006 году сумма активов составляла 325288 тыс. тенге, то в 2008 году их сумма составляет 399228 тыс. тенге, то есть происходит увеличение суммы активов на 73940 тыс. тенге. Сумма внешних обязательств на конец 2008 года составляет 28804 тыс. тенге, что меньше на 1000708 тыс. тенге по сравнению с суммой внешних обязательств на конец 2006 года.

В 2008 году в АО "БИ-ЛОГИСТИКС" сумма общих активов превышает внешние обязательства на 37010004 тыс. тенге, то есть предприятие в состоянии исполнить свои внешние обязательства за счет всех своих активов и может быть признано платежеспособным.

Для более точной оценки платежеспособности можно исчислить величину чистых активов.

Чистые активы представляют собой превышение активов предприятия над пассивами, принимаемые в расчет. В активы, участвующие в расчете, включаются денежное и не денежное имущество предприятия за исключением задолженности учредителей по их взносам в уставный капитал, налога на добавленную стоимость по приобретенным ценностям, убытков.

Пассивы, участвующие в расчете, включают часть собственных обязательств предприятия (целевые финансирования и поступления, арендные обязательства), внешние обязательства перед банками и иными юридическими и физическими лицами, кредиторская задолженность, резервы предстоящих расходов и платежей и прочие пассивы. Исчисление величины чистых активов и их динамика показано в приложении Г.

Как видно из приложения Г, в анализируемом предприятии наблюдается тенденция увеличения по всем статьям активов, кроме статей "Основные средства", и "Дебиторская задолженность". В целом за 2006-2008 годы стоимость активов увеличивается на 73940 тыс. тенге.

Сумма пассивов за анализируемый период уменьшается с 72513 тыс. тенге (2006 год) до 28804 тыс. тенге (2008 год), то есть происходит снижение на сумму 1000709 тыс. тенге.

Стоимость чистых активов определяется как разница между суммой активов предприятия. На конец 2006 года стоимость чистых активов АО "БИ-ЛОГИСТИКС" 252776 тыс. тенге, а на конец 2007 года - 370075 тыс. тенге. В 2008 году внешние обязательства предприятия ниже суммы активов на 37010004 тыс. тенге, то есть за анализируемый период сумма чистых активов увеличивается на 117648 тыс. тенге. Удельный вес чистых активов в общей сумме активов увеличился на 15,1 пункта. Таким образом, можно сделать вывод о том, что степень платежеспособности предприятия повышается.

Анализ ликвидности баланса в АО "БИ-ЛОГИСТИКС" за 2006-2008 годы представлен в приложении Д.

К

ак

видно из таблицы, ликвидность баланса

не является абсолютной, так как за

анализируемый период условия абсолютной

ликвидности баланса не выполняются:

2006 год 2007 год 2008 год

Характеризуя ликвидность баланса по данным приложения В необходимо отметить, что за рассматриваемый период наблюдался платежный недостаток наиболее ликвидных активов (денежных средств) для покрытия наиболее срочных обязательств: на конец 2006 года 64057 тыс. тенге; на конец 2007 года 5418 тыс. тенге, на конец 2008 года 14902 тыс. тенге.

Эти цифры говорят о том, что за 2006-2008 годы наиболее срочные обязательства не покрываются наиболее срочными активами. В конце 2008 года ожидаемые поступления от дебиторов были выше заемных средств на 2744 тыс. тенге. Следовательно, недостаток наиболее ликвидных и быстро реализуемых активов по сравнению с общей величиной текущих обязательств составил на конец анализируемого периода 12158 тыс. тенге. Медленно реализуемые активы (запасы и затраты) превышают долгосрочные пассивы на конец 2008 года на 37100053тыс. тенге, но данный платежный излишек по причине его низкой ликвидности, не может быть направлен на покрытие текущих обязательств предприятия.

При оценке кредитоспособности предприятия используется целый ряд показателей. Наиболее важным из них является общий коэффициент ликвидности.

Расчет общего коэффициента ликвидности представлен в таблице 7.

Таблица 7. Общая ликвидность текущих активов (тыс. тенге)

|

Показатели |

2006 год |

2007 год |

2008 год |

Изменение |

|

|

2007 / 2006 |

2008 / 2007 |

||||

|

Текущие активы, тыс. тенге в том числе |

2689 |

250834 |

22266 |

248145 |

-228568 |

|

- денежные средства, тыс. тенге |

815 |

247 |

1021000 |

-568 |

9995 |

|

-дебиторская задолженность, тыс. тенге |

1874 |

248892 |

1159 |

247018 |

-247733 |

|

-запасы и затраты (без расходов будущих периодов), тыс. тенге |

0 |

1695 |

9280 |

1695 |

7585 |

|

Краткосрочные обязательства, тыс. тенге |

64872 |

5665 |

25144 |

-59207 |

19479 |

|

Общий коэффициент ликвидности |

0,04 |

44,28 |

0,89 |

44,24 |

-1000,39 |

По данным таблицы 6 видно, что стоимость текущих активов за 2007-2008 годы уменьшается на 228568 тыс. тенге, а стоимость краткосрочных обязательств увеличивается на 19479 тыс. тенге. Таким образом, если в 2007 году текущие активы превышают краткосрочные обязательства на 245169 тыс. тенге, то на конец 2008 года краткосрочные обязательства превышают сумму текущих активов на 2878 тыс. тенге.

Общий коэффициент ликвидности определяется отношением стоимости текущих активов к краткосрочным обязательствам предприятия. За анализируемый период наблюдается тенденция уменьшения общего коэффициента ликвидности. На конец 2008 года общий коэффициент ликвидности составляет 0,89, то есть платежные способности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализацией готовой продукций, но и продажи прочих материальных оборотных средств, снизилась. Таким образом, видно, что кредитоспособность предприятия с каждым годом ухудшается.

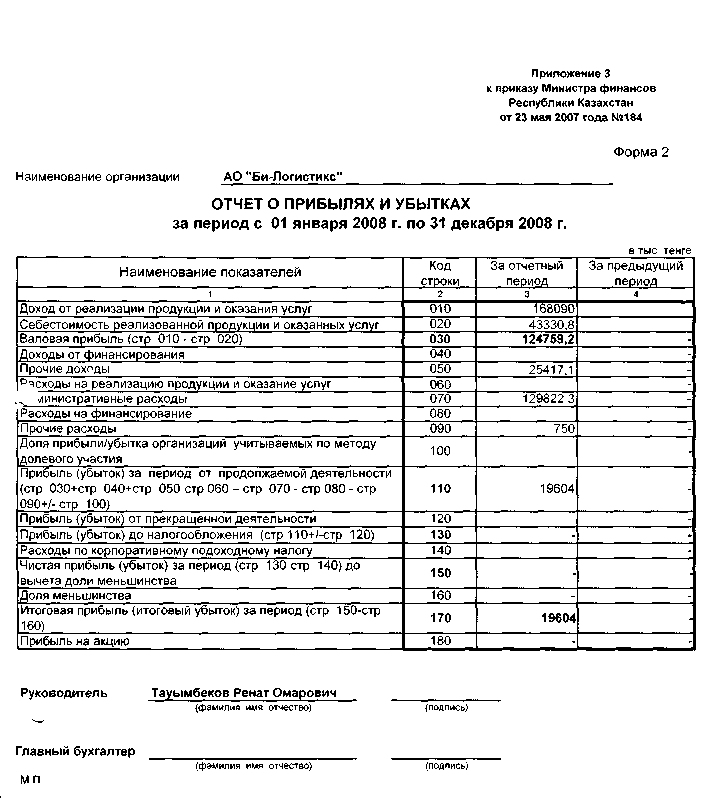

Анализ и оценка деловой активности и эффективности деятельности предприятия является завершающим этапом финансового анализа (таблица 8).

Таблица 8 - Оценка деловой активности АО "БИ-ЛОГИСТИКС" (тыс. тенге)

|

Показатель |

Расчет |

Значение |

|

1. Коэффициент общей оборачиваемости капитала |

399228 / 28117 |

14,2 |

|

2. Коэффициент оборачиваемости мобильных средств |

(9280+1021000) / 28117 |

0,69 |

|

3. Коэффициент оборачиваемости материальных оборотных активов |

9280 / 28117 |

0,33 |

|

4. Коэффициент оборачиваемости дебиторской задолженности |

2744 / 28117 |

0,097 |

|