Страхование социально-трудовых рисков

Федеральное агентство по образованию

Уральский государственный экономический университет

Кафедра Экономики труда и управления персоналом

КОНТРОЛЬНАЯ РАБОТА

Страхование социально-трудовых рисков

Вариант 5

Исполнитель:

Руководитель:

Екатеринбург

2009

План

Социальное обеспечение и социальное страхование.

1.1. Организационно-экономические основы социального обеспечения и социального страхования населения

1.2. Сходство и отличия социального страхования и социального обеспечения. Преимущества каждого вида

2. Риск в страховании.

2.1 Сущность и содержание риска

2.2 Управление рисками

3. Проблемы единого социального налога и предлагаемые подходы к их решению

4. Задача

Список использованной литературы

1. СОЦИАЛЬНОЕ ОБЕСПЕЧЕНИЕ И СОЦИАЛЬНОЕ СТРАХОВАНИЕ

1.1 Организационно-экономические основы социального обеспечения и социального страхования населения

В ст.39 Конституции РФ записано, что каждому гражданину гарантируется социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для воспитания детей и в иных случаях, установленных законом. Право на социальное обеспечение граждан осуществляется на практике с помощью комплекса взаимосвязанных организационных, экономических, законодательных и других мер.

Основными видами социального обеспечения являются [3,с.52]:

пенсии по старости, инвалидности, по случаю потери кормильца, за выслугу лет, социальные;

пособия по безработице, по временной нетрудоспособности, беременности иродам, многодетным и одиноким матерям, на детей, инвалидов с детства и др.;

содержание и обслуживание детей, престарелых и инвалидов в стационарных учреждениях;

профессиональное обучение, трудовое устройство инвалидов, медико-социальная экспертиза и реабилитация и др.

Экономическую основу соцобеспечения составляют государственный бюджет и государственное страхование, которые различаются между собой по источникам финансирования.

Одной из важных социальных функций государства является обеспечение граждан пенсиями и пособиями. Основным критерием дифференциации условий и норм пенсионного обеспечения считается труд и его результаты.

Основаниями для пенсионного обеспечения являются: достижение соответствующего возраста и трудовой стаж или выслуга; наступление инвалидности; потеря кормильца – для нетрудоспособных членов семьи.

Одним из слагаемых системы социального обеспечения являются социальные пособия. Социальные пособия – это единая система денежных выплат отдельным категориям граждан, определенным законодательством РФ. В соответствии с законом РФ «О государственных пособиях гражданам, имеющим детей» установлены следующие пособия:

- по беременности и родам;

- при рождении ребенка;

- по уходу за ребенком в возрасте до 1,5 лет;

- ежемесячное пособие на ребенка и др.

Выплата этих пособий осуществляется за счет Фонда социального страхования, Пенсионного фонда и других внебюджетных фондов.

Пособия по временной нетрудоспособности работающим гражданам выплачиваются за счет средств социального страхования, по месту работы. Пособие по безработице = за счет средств государственного Фонда занятости.

Важнейшей составной частью социального обеспечения является обязательное государственное страхование. Фонд, образуемый посредством государственного социального страхования, представляет собой один из видов централизованных денежных резервов государства.

Социальное страхование – это механизм реализации социальной политики государства, основа системы социальной защиты населения. Социальное страхование в большинстве развитых стран на протяжении длительного периода остается доминантой в общей системе управления социальными рисками. И в Российской Федерации основным элементом социальной защиты населения является социальное страхование. И это объясняется тем, что социальное страхование представляет собой универсальную для рыночной экономики финансовую систему, позволяющую компенсировать действие социальных рисков за счет перераспределения части национального дохода между отдельными группами населения с учетом меры социального риска и трудового вклада каждого в формирование национального дохода. Социальное страхование обеспечивает управление социальными рисками общества на основе распределения средств, собранных для целей компенсации индивидуальных ущербов, между всеми нуждающимися членами общества. Размер индивидуальных страховых выплат определяется с учетом индивидуального вклада каждого в общий фонд.

Финансовую основу социального страхования составляют страховые отношения, условия которых являются всеобщими в рамках данного государства и носят строго обязательный характер. В отличие от других типов страхования социальное страхование является некоммерческим, т.е. не преследует цели получения прибыли [1,с.62]. Все доходы, поступающие в фонды социального страхования, в том числе и получаемые от инвестирования временно свободных средств, должны направляться только на социальные цели. Финансирование всех видов социального страхования основано на страховых взносах работодателей, работников, самозанятого населения.

Современная система государственного страхования в России включает: страхование старости; страхования инвалидности; потери кормильца; временной нетрудоспособности; по беременности и родам; в случае безработицы; медицинское страхование.

Совершенствование социального страхования в условиях рыночной экономики должно предусматривать отделение страховых платежей от налогов, введение дифференцированных размеров страховых взносов на государственное социальное страхование в зависимости от степени опасности, вредности, тяжести работ и состояния условий труда.

1.2 Сходство и отличия социального страхования и социального обеспечения. Преимущества каждого вида

Социальное страхование и социальное обеспечение в совокупности определяют место и главенствующую роль в системе управления социальными рисками. По ряду существенных признаков социальное страхование принципиально отличается от государственного социального обеспечения.

Социальное страхование использует принцип ограниченной эквивалентности в зависимости от нуждаемости, но с учетом индивидуального участия в финансировании выплат. Тогда как государственное социальное обеспечение основано на принципе солидарности в формировании и использовании финансовых фондов в зависимости от нуждаемости, но без учета индивидуального участия в финансировании выплат.

Социальное страхование носит обязательный характер и направлено на защиту работающих граждан и членов их семей (иждивенцев) от универсальных социальных рисков, связанных с потерей трудового дохода. Государственное соцобеспечение защищает нетрудоспособных граждан и граждан, прошедших тест на нуждаемость, от специальных рисков, связанных со снижением дохода ниже минимальных государственных гарантий.

Источником финансирования в государственном соцобеспечении являются налоги и другие бюджетные поступления, тогда как в социальном страховании это обязательные страховые взносы работников, работодателей с привлечением при необходимости финансовых средств государства.

Право на страховые выплаты при социальном страховании имеют работающие граждане при наличии покрываемых социальных рисков, но при соблюдении определенных условий уплаты взносов (страховой, трудовой стаж и т.п.). Право на социальные выплаты в социальном обеспечении имеют нетрудоспособные граждане и нуждающиеся граждане по результатам проверки нуждаемости при наличии последствий действия социальных рисков, что является немалым преимуществом перед системой социального страхования.

В социальном страховании в определенной, но не в полной мере используется принцип эквивалентности между страховыми взносами и выплатами. Чем больше соблюдается принцип эквивалентности страховых взносов и социальных выплат, тем ближе финансовый механизм социального страхования к «страховому» механизму. Но если больше используется принцип солидарности в противовес эквивалентности, тем ближе механизм социального страхования к государственному социальному обеспечению [1,с.63].

Социальное страхование представляет собой не только отдельный элемент социальной защиты населения, но и является особой финансовой системой. В широком понимании как компонент системы финансов социальное страхование представляет собой совокупность отношений, посредством которых осуществляется перераспределение национального дохода в целях компенсации действия социальных рисков. Содержание социального страхования заключается в создании целевых фондов денежных средств, используемых для социальной защиты населения.

2. РИСК В СТРАХОВАНИИ

2.1 Сущность и содержание риска

В основе страхования находится понятие риска как случайного события, приводящего к ущербу. В определении риска выделяют три этапа.

1. Риск определяется в самом общем виде как вероятностное распределение результатов хозяйственных действий субъекта. Различность этих результатов следует из неопределенности факторов внешней среды и неполноты информации, которая свойственна принятию решений.

Неопределенность воздействий внешней среды выражается в том, что предполагаемые результаты совершения каких-либо действий становятся часто недостижимыми из-за влияния случайных факторов. Случайные внешние факторы:

естественная среда (стихийные бедствия);

техническая среда (сбой технических средств, например энергообеспечения);

хозяйственная среда (действия конкурентов и потребителей);

общественная среда (изменение законодательства).

Так как все влияния внешней среды нельзя полностью предусмотреть, то можно считать их случайными факторами.

При принятии решения невозможно владеть всей информацией о процессе и тех факторах, которые могут оказать воздействие на ожидаемые результаты. При совмещении обоих этих факторов неопределенности результатов получается, что эффект действий недостаточно определен и взаимосвязь между действием и результатом недостаточна. В итоге принимаемое решение ведет не к одному определенному результату, а к вероятностному распределению возможных результатов. В этом множестве результатов и заключается риск для лиц, принимающих решение.

Распределение вероятностей характеризуется ожидаемым значением результата и разбросом этих значений. Ожидаемое значение – это средневзвешенная всех ожидаемых результатов, где весами служат их вероятности. Разброс показывает меру отклонений действительных результатов от ожидаемых и измеряется показателями дисперсии, стандартного отклонения и коэффициентами вариации.

Второй этап определения риска – это плановые ожидания субъекта, принимающего решения.

2. Риск определяется как отклонение фактических результатов от ожидаемых. Это зависит от принятия многих решений хозяйствующего субъекта. При этом хозяйствующий субъект стремится к достижению поставленных целей, но фактические результаты отклоняются от ожидаемых значений в ту или иную сторону, и эти отклонения являются выражением риска. Здесь риск определяется и как вероятность достижения ожидаемого результата относительно вложения средств или постановки целей (рис.1).

Область Область

неблагоприятных благоприятных

f(х) отклонений отклонений Х

Рис.1 Иллюстрация сущности риска

Ось абсцисс характеризует результаты: х1, х2, …хn. Расстояние от начала координат соответствует величине результата. Ось ординат, функция fх, показывает вероятность достижения определенных результатов. Например, если в интервале [х3 – х4] находятся плановые ожидания, то слева – область неблагоприятных отклонений, а справа – область благоприятных отклонений от ожидаемого значения.

Но распределение вероятностей всех результатов хозяйственных решений практически невозможно рассчитать. Кроме того, отклонения в лучшую сторону от ожидаемых значений психологически не воспринимается как риск. Совокупность результатов хозяйственных решений складывается из множества частных результатов, которые могут касаться дохода и платежей, издержек, имущества и т.д. Каждый из этих результатов характеризуется собственными рисками и вероятностным распределением значений. И при соединении всех этих значений вероятностей получается эффект выравнивания рисков, т.е. неблагоприятные результаты одних действий предпринимателя могут перекрываться положительными результатами других его решений. Но для настоящего успеха в делах необходимо проводить подробный анализ рисков и соответствующие действия по отношению к отдельным рискам.

3. Риск как распределение вероятностей неблагоприятных результатов. Зависит от оценки ожидаемых значений и фактических отклонений, которые оцениваются в экономических показателях: например, потери дохода из-за простоя предприятия, непредвиденные расходы. Все это ущербы для предпринимателя.

Распределение ущербов имеет форму убывающей кривой, которая показывает, что мелкие ущербы происходят чаще, чем крупные.

Вероятностное распределение ущербов часто называют чистыми рисками. В этой связи различают чистые и спекулятивные риски. Чистые риски отражают случайные события, влекущие за собой только убытки: дорожно-транспортные происшествия, кражи, пожары и т.д. Спекулятивные риски связаны и с положительными, и с негативными результатами: все формы вложения денежных средств. И именно чистые риски являются традиционным объектом страхования, а спекулятивные риски не страхуются, так как зависят от субъективных поведенческих факторов.

2.2 Управление рисками

Цель управления рисками – это активный контроль предпринимателя за рисками, угрожающие его предприятию. Это помогает уменьшить потери от воздействия рисков, снизить вероятность наступления больших убытков и повысить выживаемость компании.

Процесс управления состоит из трех этапов [1,с.102]:

идентификация риска:

измерение риска;

контроль риска.

Идентификация риска состоит в постоянном выявлении и изучении рисков, которые характерны для данного вида деятельности. Идентификация начинается с определения опасностей, то есть то, что может вызвать негативные последствия. Здесь риск – это подсчитанный потенциал ущерба, который опасен для данного лица.

Идентификация риска учитывает:

опасности, приводящие к негативному результату;

ресурсы предприятия, которые могут пострадать от рисков;

факторы, повышающие или уменьшающие вероятность рисков;

ущербы, в которых выражается воздействие риска на ресурсы.

Ресурсы предприятия – это имущество, кадры, денежный капитал, для которых характерны свои риски. Для имущества существует опасность огня, стихийных бедствий, краж. Также имеют место технологические и технические риски, связанные с отказами и сбоями техники. В материальном обеспечении производства может быть сбой поставок сырья. Риски по кадрам предприятия – это ответственность работодателя по вопросам охраны труда.

По отношению к ресурсам существуют риски ответственности и финансовые риски. Риски ответственности – это риски финансовых издержек, направленных на повышение качества продукции, экологическую безопасность используемых технологий. Финансовые риски связаны с непредвиденными убытками из-за простоев производства, неплатежеспособностью покупателя и из-за мошенничества и обмана среди предпринимателей.

Для идентификации рисков необходима информация, которую можно получать с помощью физических осмотров помещений, наблюдений за процессами производства. Наблюдение за схемами последовательности технологических и иных процессов позволяют выявить зависимость предприятия от внешней среды. Изучение документов предполагает ознакомление с балансами, ежегодными отчетами, контрактами, всевозможными договорами и соглашениями. Собеседование с ключевым персоналом позволяет в прямой беседе выявить риски, связанные с материально-техническим обеспечением производства, производственным процессом и сбытом продукции.

При идентификации рисков важно знать причины и факторы, влияющие на вероятность реализации риска. Существуют фактора двух порядков.

Факторы 1-го порядка означают первичные причины, вызывающие риск: стихийные бедствия, аварии и т.д.

Факторы 2-го порядка влияют на вероятность возникновения ущерба и бывают объективные и субъективные. Объективные – это строительные материалы здания, наличие охранной сигнализации, местонахождения объекта. Субъективные факторы связаны особенностями поведения и качествами человека и именно они больше всего воздействуют на рисковую ситуацию.

Измерение риска – это вторая ступень в процессе управления рисками, где определяется степень вероятности риска и размер потенциального ущерба. Самые простые методы оценки риска, доступные любому предприятию:

вероятностная оценка риска;

ранжирование рисков.

Вероятностная оценка риска строится на определении главных опасностей для данной фирмы и оценке вероятности их реализации. При этом проводится оценка возможных убытков: имущественных и финансовых. При этом существуют помимо прямого ущерба косвенный, который обычно не покрывается страхованием.

Ранжирование рисков – это простой анализ рисков. Он заключается в изучении рисков с точки зрения количественных характеристик для определения размеров возможного ущерба.

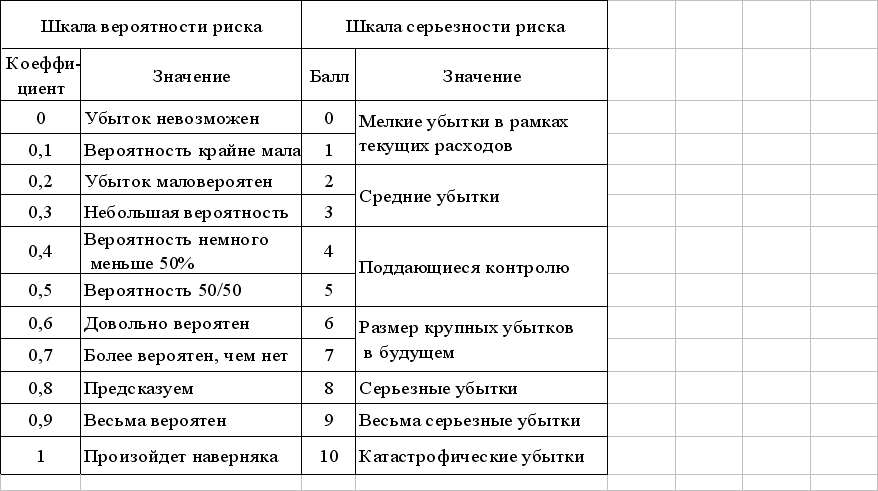

Вероятность и серьезность ущербов оценивается по шкале коэффициентов, которые могут определяться экспертами на базе прошлого опыта (табл.1).

Таблица 1

Шкала оценки рисков

Согласно таблицы 1, в пределах 0,1 - 0,3 оценивается вероятность пожара или взрыва, 0,9 - вероятность мелких краж на предприятии. Необходимо также учитывать годовую частотность рисков для определения финансовых источников возмещения ущербов.

Ущерб оценивается баллами от 0 до 10. Середина шкалы – 5 баллов – показывает уровень убытков, размеры меньше которых существенно не влияют на годовые итоги деятельности предприятия.

Рисковый контроль – заключительный этап управления рисками. Он включает четыре основных стратегии: избежание, сокращение, сдерживание и передача риска.

Контроль риска бывает в двух формах: физический и финансовый. Физический контроль означает использование различных способов, которые снижают вероятность наступления ущерба.

Система мер физического контроля над рисками

Направление контроля

1.Поддержание порядка

Очистка помещений и территорий от мусора.

Соблюдение правил курения.

Свободное пространство вокруг электрооборудования и систем отопления.

Безопасность хранения горючих жидкостей и газов.

2. Противопожарные меры

2.1 Укомплектованность пожарных постов и полный доступ к ним.

2.2 Правила пожарной безопасности доведены до сведения сотрудников.

2.3 Контроль за соблюдением правил пожарной безопасности.

2.4 Пожарные выходы снабжены указателями и обеспечивается свободный доступ к ним.

3. Электрооборудование

3.1 Удовлетворительное состояние.

3.2 Отсутствие несанкционированного электрооборудования.

3.3 Отключение освещения и обесточивание оборудования в нерабочее время.

4. Коммунальные услуги.

4.1 Состояние оборудования.

4.2 Подготовленность аварийных устройств.

4.3 Безопасность любых отопительных систем.

5. Охрана

5.1 Исправность охранной сигнализации.

5.2 Должная защищенность окон и дверей.

5.3 Исправность ограды по периметру.

6. Гидранты и системы разбрызгивателей

6.1 Местонахождение четко обозначено.

6.2 Надлежащая исправность пожарных рукавов, разбрызгивателей и труб.

7. Техника безопасности

7.1 Безопасность рабочего места.

7.2 Защита машинного оборудования.

7.3 Наличие средств первой помощи и индивидуальной защиты.

8. Аварийное оснащение

8.1 Доступность.

8.2 Удовлетворительное состояние.

Избежать риска можно, отказавшись от той или иной операции, заменив пожароопасное оборудование и т.д. Вероятность убытков может быть снижена путем установки определенных видов оборудования, назначения лиц, ответственных за соблюдением мер предосторожности.

Сдерживание риска может быть достигнуто путем планирования мер, направленных на организованное спасение имущества и ограничение размеров ущерба в случае аварии.

Риск может быть передан другому лицу путем передачи опасной операции и возложение на нее по условиям договора определенной доли ответственности.

Все эти меры физического контроля над рисками требуют определенных затрат. И здесь важно, чтобы эти затраты по предотвращению риска и сокращению потерь не должны превышать возможных размеров ущерба. Эти затраты могут быть прямые и косвенные. Прямые затраты – это расходы по приобретению и эксплуатации необходимого оборудования и материалов, оплата труда инженера по технике безопасности. Косвенные затраты могут выражаться в снижении производительности труда, сокращении объемов производства на отдельных участках для обеспечения должной безопасности.

Финансовый контроль рисков заключается в поиске источников компенсации возможных ущербов в денежной форме. Компенсация осуществляется через самострахование и страхование, т.е. передачу риска страховой компании.

Самострахование является альтернативой заключения договора страхования или дополнение к нему. Договор страхования не заключается или заключается, но на меньшую сумму, т.е. предприниматель берет часть риска на себя. Ущерб на предприятии компенсируется за счет включения мелких ущербов в стоимость продукции и услуг, продажи части активов, создания резервных фондов и получением ссуды на покрытие ущерба.

Но самострахование имеет и ряд недостатков: в случае крупных ущербов собственных средств не хватит для их покрытия и предприятие придется ликвидировать. Суммарный эффект нескольких ущербов в течении одного года может иметь такой же результат. Кроме того, самострахование требует квалифицированного рискового менеджмента и профессионального управления резервными фондами предприятия.

Крупными производителями в качестве самострахования используется учреждение ими собственных страховых компаний (кэптивных) для страхования своих рисков. Преимущества кэптивных компаний:

льготные условия страхования для материнской фирмы;

сглаживание колебаний в уровне убытков в течение длительной временной перспективы;

прямой доступ к рынку перестрахования.

В России, несмотря на жесткие условия хозяйственной деятельности, существует немало кэптивных страховых компаний, учрежденных крупными промышленными предприятиями.

Решение вопроса о полной или частичной передаче риска на страхование производится на основе сопоставления вероятной величины ущерба и издержек по предотвращению ущерба. Когда сумма годовых издержек по предотвращению риска становится равной предполагаемой сумме годового ущерба при реализации риска, предприятие достигает точки экономического оптимума в самостоятельном противостоянии возможным ущербам. Когда возможный ущерб выше возможностей предприятия по противостоянию рискам, целесообразно заключить договор страхования.

Режим страхования рисков в страховой компании устанавливается с учетом страховой премии, дополнительных услуг, предоставляемых страховой компанией, и финансового положения страхователя. Для предпринимателя выгодно собственное участие в ущербе, позволяющее использовать льготы по страховой премии и страхование действительно крупных ущербов.

3. ПРОБЛЕМЫ ЕДИНОГО СОЦИАЛЬНОГО НАЛОГА И ПРЕДЛАГАЕМЫЕ ПОДХОДЫ К ИХ РЕШЕНИЮ

Бухгалтерская отчетность страховых организаций представляет собой единую систему данных об имущественном и финансовом положении организации и о результатах ее финансово-хозяйственной деятельности, составленную на основе показателей бухгалтерского учета. Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении страховой компании. При этом должна быть обеспечена нейтральность информации, т.е. исключено одностороннее удовлетворение интересов одних групп заинтересованных пользователей бухгалтерской отчетности перед другими.

Социальное страхование – это мощный механизм достижения социального согласия, а степень его развития свидетельствует об уровне социальной защиты трудящихся. Приближая сферу социальной защиты непосредственно к тем, кто трудится, их семьям и трудовым коллективам, социальное страхование фактически стабилизирует общество. По мнению экспертов, ученых и политиков, в своем нынешнем виде система обязательного социального страхования в России не отвечает тем задачам, которые она в принципе призвана решать. Снижение уровня социальной защиты застрахованных, которое происходит в настоящее время, - не только текущая проблема, но, к сожалению, и долгосрочная тенденция. В этой связи требуется не только принять отдельные меры по совершенствованию механизмов социального страхования, но и провести серьезные институциональные изменения.

Ныне действующая система социальной защиты является страховой, главным образом по своему названию. Так, в 2001г. был ликвидирован Государственный фонд занятости населения (осуществляющий социальное страхование в связи с безработицей). Далее при повышении ставки подоходного налога с 12% до 13% были отменены страховые отчисления работников в Пенсионный фонд России, а накопленные по этому источнику пенсионные права работников ликвидированы без сохранения каких-либо обязательств со стороны государства перед застрахованными [2,с.364]. Страховые взносы работодателей (в пользу работников) в государственные внебюджетные фонды были заменены в 2001г. на единый социальный налог (ЕСН), придав тем самым данному виду платежей налоговый характер, что противоречит самому духу и сути социального страхования.

Так как налоги носят фискальный характер, замена страховых взносов налогом (пусть даже «социальным») лишает данные средства их целевого предназначения, они утрачивают возмездный, эквивалентный и соподчиненный характер по отношению к взносам. Этим подрывается принципиально важное положение социального страхования, а именно связь страховых платежей и выплат с заработной платой конкретных работников.

Объектом налогообложения ЕСН являются расходы по оплате труда, источник уплаты – расходы, учитываемые в целях налогообложения прибыли [1,с.800]. Ставка ЕСН составляет 35,6%, из которых 28% идут в ФБ (федеральный бюджет). Включение части ЕСН в состав федерального бюджета позволяет федеральным финансовым органам перераспределять страховые средства и использовать их не по прямому назначению (в том числе на финансирование не страховых выплат), в то время как финансово не обеспечивается социальная защита работающих граждан от ряда профессиональных и региональных социальных рисков, характерных для производств с вредными для здоровья условиями труда и относящихся к северным территориям: досрочные пенсии, необходимые объемы медицинского страхования. К тому же существующий порядок прохождения финансовых средств по ЕСН (определен ст. 241 Налогового кодекса РФ, в соответствии с которым промежуточным звеном между страхователями и страховщиками выступают счета Федерального казначейства) позволяет использовать на легитимной основе «временно свободные» страховые ресурсы как беспроцентный и внушительный по объему кредит для покрытия текущих расходов федерального бюджета.

Значительную часть ЕСН стали включать в федеральный бюджет с 20002 г. и тем самым использовать на другие нужды, что противоречит рекомендациям МОТ и отечественному законодательству.

По мнению Счетной палаты РФ, ни одна из провозглашенных целей при введении ЕСН вместо страховых платежей в приемлемой мере не достигнута. Сама процедура сборов взносов, контроля и взыскания задолженности стала более сложной для плательщиков и государственных внебюджетных фондов, путь прохождения финансовых ресурсов – более длинным и менее прозрачным. Картина оплаты платежей по конкретным застрахованным лицам не отражается в платежных документах налоговых организаций, а применение исключительно судебного порядка взыскания задолженности с плательщиков оказалась неэффективной процедурой. Также бухгалтерская отчетность хозяйствующих субъектов стала более трудоемкой по сравнению с применяемой ранее.

Анализ федеральных законов о бюджетах государственных внебюджетных фондов на 2005г., разработанных в условиях снижения с 1 января 2005г. размера ЕСН, со всей очевидностью свидетельствует о контрпродуктивном характере изменения страховой природы и замены их на налоговый способ формирования доходов для системы социального страхования, а также о поспешном и малообоснованном уменьшении ЕСН. Это проявляется в снижении уровня социальных гарантий в системе социального страхования и понижении уровня социальной защиты застрахованных, а также в снижении финансовой устойчивости бюджетов государственных внебюджетных фондов. Об этом, в частности, было убедительно подчеркнуто в Аналитической записке Счетной палаты РФ по результатам анализа эффективности действующей процедуры исчисления, уплаты и администрирования ЕСН (письмо Счетной палаты РФ от 15.04.2005г.).

Дальнейшее сохранения данной тенденции может привести в итоге к окончательной ликвидации страховых механизмов. Поэтому необходимым условием сохранения социального страхования является вывод ЕСН из налогового способа формирования доходов.

Если еще в 2002г. доля страховой части пенсии составляла в общей ее сумме 70% , в 2004г. – 65%, в 2005г. – 56%, то в 2007г. – уже 35%, а в2010г. эта доля понизится до 25%.

Снижение ЕСН и возникающий в связи с этим уже в 2005г. существенный дефицит бюджетов государственных внебюджетных фондов (порядка 300млрд.руб.) фактически реанимирует социалистическую модель государственного социального обеспечения, основанную на дотациях из федерального бюджета.

Помимо неблагоприятных последствий такого параметрического изменения финансовых характеристик социального страхования следует отметить, что этот базовый институт социальной защиты утратил необходимое для функционирования в рыночной экономике свойство достаточности собственных, закрепленных исключительно за ним финансовых ресурсов и присущую для него институциональную страховую природу.

Масштабы возрастающего дефицита финансовых ресурсов таковы, что требуют немалых дотаций из государственного бюджета: в 2008г.- 600 млрд. руб., что может быть осуществлено в рамках перераспределения средств из федерального бюджета с серьезными трудностями.

Начиная с 2005г. федеральный бюджет стал ответственным за финансовое обеспечение бюджетов Пенсионного фонда РФ и других социальных фондов. Таким образом, в России фактически произошел возврат к государственному социальному обеспечению по типу недавнего социалистического прошлого, но при этом размер дотаций из государственного бюджета определен несравненно (в десятки раз) в меньших пропорциях и объемах, чем это было в советское время. В итоге получился гибрид, вобравший в себя элементы и механизмы социальной помощи, государственного социального обеспечения, социального страхования и личного страхования (накопительная часть пенсионной системы), который с точки зрения экономических законов не имеет каких-либо перспектив на развитие в дальнейшем.

Роль государства состоит в том, что оно выступает гарантом сохранения заработанных страховых прав и распорядителем страховых ресурсов. И если, оказывается их не хватает, виноваты в этом не пенсионеры (в свое время их заработавшие), а те органы государственной власти, которые неэффективно распорядились доверенными им средствами. Логический вывод – необходимо отказаться от представлений о государстве как собственнике страховых ресурсов и признать на законодательном уровне, что эти средства являются собственностью страхуемых работников, право на которую они реализуют при наступлении страховых случаев.

Практика функционирования систем социального страхования в развитых странах свидетельствует о целесообразности отделения от государственного бюджета средств социально страхования. Автономия, государственный и публичный контроль за их использованием, прозрачность страховых ресурсов – необходимое условие финансовой стабильности социального страхования.

4. ЗАДАЧА

Вычислить значение месячной нетто-премии, которую должен вносить страхователь в течение 10 лет, чтобы с 50 лет получать ежеквартально в течение 5 лет пенсию 50 000 д.е.

Возраст страхователя в момент заключения договора – 30 лет.

Норма доходности 5%.

Таблица смертности – общая.

Решение.

Так как в момент заключения договора страхования застрахованный находится в возрасте 30 лет, а срок страхования составляет 25 лет, то вероятность дожития лица в возрасте 30 лет до возраста 55 лет по таблице смертности 2006г. составит:

Р = l (30+25) / l (30) = 75630 / 92218 = 0,82. Р = 0,82

В соответствии с договором страхователь уплачивает взносы в начале договора страхования в течении 10 лет, а выплаты произойдут спустя 20 лет после заключения договора. В течении выжидательного периода (10 лет) страховщик инвестирует временно свободные средства и получает на них доход – норма доходности i = 5%.

Таблица смертности мужчин и женщин России, 2005-2006гг.

Таблица 3.

Вораст Мужчины Мужчины мужчины Женщины Жен-ны Женщины

Lx qx Ex lx qx ex

0 100 000 2 786 64,56 100 000 2 180 73,53

5 96 290 94 62, 02 97 018 69 70,76

10 95 892 67 57,26 96 748 45 65,95

15 95 567 97 52,45 96544 47 61,09

20 94 888 208 47,80 96 259 75 56,26

25 93 750 291 43,35 95 689 91 51,48

30 92 218 389 39,03 95 388 119 46,72

35 90 255 491 34,82 167 42,03

40 87 829 636 30,71 93 856 218 37,40

45 84 734 842 26,74 92 668 326 32,84

50 80 802 1 132 22,91 90895 476 28,43

55 75 630 1 624 19,30 88415 679 42,15

60 68 800 2 322 15, 96 85 018 981 20,02

65 59 807 3 493 12,97 79 863 2 668 16,13

70 48 767 4 864 10,32 72 051 1 709 12,60

75 36 204 7 357 8,02 60 201 2 668 9,54

80 23 055 10 707 6,18 43 555 5 041 7,21

85 11 916 15 051 4.73 25 9325 8 267 5,43

90 4 643 20 603 3,60 11 873 12 427 4,08

95 1233 27 572 2,72 3 822 24 357 3,06

100 194 36 118 2,05 765 32 487 2,30

Так как норма доходности составляет 5% в год, то через год каждая денежная единица превратится в 1+5=6. К концу второго года эта сумма составит (1+5)?=36 и т.д. Через 10 лет эта сумма (1+5)??=60 466 176

Процесс определения современной стоимости будущих доходов называется дисконтированием и выражается следующей формулой [1,с.619]:

Современная стоимость = Будущая стоимость / (1+i).

Будущая стоимость С=50 000 ед.

Величину, обратную процентному множителю, называют дисконтирующим множителем v:

v = С/(1+i)

Дисконтирующий множитель за 10 лет определяется по формуле:

v?? = 50 000 / (1+i)?? = 50 000 / (1+5)?? = 50 000 / 60 466 176 = 0,00083

Страховая сумма С=50 000 ед.

Расчет нетто-премии П проводим по формуле [1,с.643]:

П = С * Р * v?? = 50 000 * 0.82 * 0,00083 = 41 000 * 0,00083 = 33,9 ед.

Список использованной литературы

Страхование: Учебник/ Под ред. Т.А.Федоровой. – 2-е изд.,- М.: Экономист, 2004г.

Роик В.Д. «Основы социального страхования: организация, экономика и право» Учебник. – М.: Изд-во РАГС, 2007г.

Пантелеева Т.С., Червякова Г.А. «Экономические основы социальной работы: Учеб. пособие. – М.: Гуманит. изд. центр ВЛАДОС, 1999г.

Демография населения. Курс лекций./ Под ред. В.Н.Савина, 2006г.