Совершенствование депозитной политики коммерческого банка на примере ОАО ГБ Нижний Новгород

Введение

Переход российской экономики на путь рыночных преобразований предопределяет ее развитие в русле общемировых тенденций. Поэтому, формируя свою политику сегодня, отечественные банки должны опираться на знания и опыт, существующие в мире. Однако следует учитывать то обстоятельство, что в современных условиях достижения западной экономической теории не в состоянии полностью удовлетворить потребности российских коммерческих банков как субъектов переходной экономики. Они применимы лишь в той части, которая отвечает специфике развития нашего государства на нынешнем этапе функционирования экономики.

Важнейшей составляющей всей банковской деятельности является политика формирования ресурсной базы, которая осуществляется в процессе проведения банком пассивных операций. При этом основная часть банковских ресурсов образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит, в конечном счете, устойчивость функционирования кредитной организации.

Следует отметить, что вопросам формирования депозитной политики в нашей стране не уделялось должного внимания. Это было связано с тем, что спрос на банковские услуги значительно превышал предложение, высокая инфляция, наличие дешевых ресурсов, перманентно растущий доллар – все эти условия обеспечивали высокую норму прибыли банковских операций, меняя саму природу их риска. А наличие прекрасно справлявшегося с функцией рефинансирования «длинных» операций рынка межбанковского кредитования позволял банкам особо не волноваться за структуру своих привлеченных средств. Снижение нормы прибыли и исчезновение таких традиционных источников дохода как операции на срочном валютном рынке сделало формирование депозитной политики коммерческих банков в плане оптимизации структуры привлеченных ими средств и снижения процентных расходов по ним вопросом номер один. Банковский кризис, который начался в начале 2008 года и последующее развитие банковской системы России подтвердили необходимость повышения роли депозитной политики коммерческого банка и ее дальнейшего совершенствования.

Несмотря на то, что важность исследования теоретических основ депозитной политики коммерческого банка, сложившейся практики ее реализации и путей совершенствования депозитной политики подчеркивается в работах многих ученых-экономистов, в научной литературе эти вопросы разработаны недостаточно. К настоящему времени практически отсутствуют работы, посвященные специальным комплексным исследованиям сущности депозитной политики коммерческого банка, целей и задач ее проведения, факторов, определяющих специфику построения модели депозитной политики российских коммерческих банков, а также критериев выбора оптимальной депозитной политики. Актуальность и недостаточная научная разработанность проблемы формирования депозитной политики коммерческого банка предопределили выбор темы, основной цели и задач исследования.

Актуальность работы. Переход российской экономики на путь рыночных преобразований предопределяет ее развитие в русле общемировых тенденций. Поэтому, формируя свою политику сегодня, отечественные банки должны опираться на знания и опыт, существующие в мире. Однако следует учитывать то обстоятельство, что в современных условиях достижения западной экономической теории не в состоянии полностью удовлетворить потребности российского коммерческого банка как субъекта переходной экономики. Они применимы лишь в той части, которая отвечает специфике развития нашего государства на нынешнем этапе функционирования экономики.

Исходя из сказанного, актуальность темы дипломной работы обусловлена: во-первых, существенным повышением роли депозитной политики в обеспечении устойчивости коммерческого банка и, во-вторых, необходимостью комплексных исследований депозитной политики коммерческого банка во взаимоотношениях с клиентами.

Теоретическая и практическая значимость работы состоит в том, что выполненное диссертационное исследование развивает недостаточно разработанное в экономической науке и практике научное направление и содержит решение задачи формирования оптимальной депозитной политики коммерческого банка и определения путей укрепления его устойчивости, имеющей важное народнохозяйственное значение. Основные идеи диссертации, ее выводы и рекомендации формулируются с учетом возможностей их практической реализации в деятельности российских коммерческих банков по формированию и реализации депозитной политики. Закономерным итогом такого подхода является возможность практического внедрения большинства рекомендаций в отечественных коммерческих банках.

Практическую значимость имеют конкретные рекомендации, направленные на совершенствование организации депозитных операций коммерческого банка.

Научная новизна работы. Наиболее важные научные результаты дипломного исследования заключаются в следующем:

- теоретически обоснована и определена сущность депозитной политики коммерческого банка как стратегии и тактики банка при осуществлении им деятельности по привлечению ресурсов на возвратной основе, а также при организации и управлении депозитным процессом;

- предложена авторская классификация видов депозитной политики коммерческого банка в зависимости от субъектов депозитных отношений (в отношении физических и юридических лиц), форм депозитов (по срочным депозитам, депозитам до востребования, сберегательным вкладам и др.), сроков привлечения (краткосрочная, среднесрочная и долгосрочная депозитная политика), степени риска (агрессивная, традиционная и классическая политика), цели привлечения (для инвестирования, кредитования и поддержания текущей ликвидности), типа рынка (политика на денежном и финансовом рынке), методов привлечения ресурсов (ценового и неценового метода);

- обоснованы общие и специфические принципы формирования депозитной политики коммерческого банка. Среди общих выделены принципы научной обоснованности, комплексного подхода, оптимальности, эффективности и единства элементов депозитной политики. К специфическим отнесены принципы обеспечения оптимального уровня издержек, безопасности проведения депозитных операций, поддержания надежности работы банка;

- определены внешние и внутренние факторы депозитной политики коммерческого банка: внешние факторы - состояние финансового рынка, уровень инфляции, риски, спрос на банковские услуги, уровень банковской конкуренции, политика Банка России и Минфина РФ, региональная специфика, состояние социальной среды; внутренние факторы - стабильность депозитов, спектр оказываемых услуг, ценовая политика банка, клиентура банка, квалификация и опыт персонала банка;

- предложена классификация границ, подлежащих учету при разработке и проведении банком своей депозитной политики: экономические (состояние финансового рынка), административные (нормы и нормативы ЦБ РФ, лимиты, устанавливаемые самим банком и др.), внешние (макро- и микроэкономические, индивидуальные), внутренние (границы взаимоотношений с акционерами, учредителями, персоналом банка), временные (приоритеты срочности депозитных отношений), географические (территориальные границы функционирования банка), качественные (качество депозитного портфеля) и количественные (лимиты, контрольные цифры);

- предложена схема формирования депозитной политики коммерческого банка с выделением следующих этапов: постановка цели и определение задач депозитной политики; выделение соответствующих подразделений и распределение полномочий сотрудников банка; разработка необходимых процедур привлечения ресурсов; организация контроля и управления в процессе осуществления депозитных операций;

- обоснованы критерии оптимизации депозитного портфеля банка в целях обеспечения его устойчивости: взаимосвязь депозитных, кредитных и прочих операций банка; диверсификация ресурсов банка с целью минимизации риска; сегментирование депозитного портфеля (по клиентам, продуктам, рынкам); дифференцированный подход к различным группам клиентов; конкурентоспособность банковских продуктов и услуг; комбинация ресурсов; учет концепции жизненного цикла в процессе формирования гаммы вкладов и депозитного портфеля в целом,

Основной целью дипломного проекта является анализ депозитной политики ОАО ГБ Нижний Новгорода, а также разработка мероприятий, направленных на развитие депозитных операций банка.

Для достижения поставленной цели в работе будут последовательно решены следующие задачи:

раскрыта роль депозитов в формировании ресурсной базы банка;

исследованы теоретические основы депозитной политики, раскрыта ее сущность, принципы формирования и состав основных элементов;

изучен зарубежный и отечественный опыт формирования депозитной политики банка;

представлена краткая характеристика деятельности ОАО ГБ Нижний Новгорода;

проанализированы особенности депозитной политики, осуществляемой ОАО ГБ Нижний Новгородом в период с 2005 по 2008 годы;

исследованы основные тенденции в изменении ассортимента депозитных услуг и ценовой составляющей депозитной политики ОАО ГБ Нижний Новгорода;

разработаны предложения по развитию депозитных операций;

сформулированы выводы и предложения по результатам проведенного исследования.

Предметом исследования является система экономических и организационных отношений, складывающихся в процессе формирования и реализации депозитной политики ОАО ГБ Нижний Новгорода.

В качестве объекта исследования была выбрана деятельность ОАО ГБ Нижний Новгорода России, направленная на формирование депозитной политики.

Исходя из логики проведения исследования, поставленной цели и состава решаемых задач, была сформирована структура дипломной работы, которая включает в себя введение, три главы и заключение.

Глава 1. Теоретические основы формирования депозитной политики коммерческих банков

1.1 Понятие, роль и классификация депозитов в формировании ресурсной базы коммерческих банков

Для обеспечения стабильного и надежного функционирования в нашей стране коммерческих банков важную роль играет формирование научно-обоснованной банковской политики, составным элементом которой является депозитная политика. Это связано с тем, что основная часть банковских ресурсов образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит, в конечном счете, устойчивость функционирования кредитной организации.

Ресурсы банка состоят из заемных средств и собственного капитала. Собственный капитал - это средства, принадлежащие непосредственно банку, в отличие от заемных, которые банк привлек на время. Отличительная особенность собственного капитала банка заключается в том, что он составляет примерно 10-12% от общих ресурсов, тогда как на промышленных предприятиях этот показатель составляет около 40-50%.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов. В мировой банковской практике все привлеченные средства по способу их аккумуляции делят на депозиты и прочие привлеченные средства. Основную часть привлеченных средств коммерческих банков составляют депозиты, то есть денежные средства, которые клиенты вносят в банк и которые в процессе осуществления банковских операций находятся определенное время на счетах в банке.

Под депозитом обычно понимают записи в банковских книгах, свидетельствующие о наличии определенных требований клиентов к банку, или же денежные средства клиентов в банках в форме вкладов по соглашениям и договорам1.

Прочие привлеченные средства - это ресурсы, которые банк получает в виде займов или путем продажи на денежном рынке собственных долговых обязательств. Они отличаются от депозитов тем, что приобретаются на рынке на конкурсной основе. Инициатива их привлечения принадлежит самому банку. Пользуются ими преимущественно крупные банки. Обычно это значительные суммы, в силу чего соответствующие операции считаются оптовыми2.

Депозитные услуги, связанные с хранением свободных денежных средств клиентов на банковских счетах с условием начисления определенных процентов на них, являются одними из старейших, традиционных банковских услуг. Депозит - это форма выражения кредитных отношений банка с вкладчиками по поводу предоставления последними банку своих собственных средств во временное пользование. «Депозит» в переводе с латинского вещь, отданная на хранение, и, следовательно, депозитом может быть любой открытый клиенту в банке счет, на котором хранятся денежные средства.

Рассматривая сущность депозитной политики коммерческих банков, необходимо затронуть такие вопросы, как: субъекты и объекты депозитной политики, принципы ее формирования, а также границы депозитной политики. Классификация субъектов и объектов депозитной политики банка обобщена на рисунке 1.

Депозитная политика коммерческого банка

Коммерческий банк

Привлеченные средства:

Депозиты.

МБК.

Векселя.

Сертификаты

Клиенты

банка:

Физические лица.

Юридические лица.

Государственные учреждения:

Центральный банк.

Министерство по налогам и сборам.

Дополнительные услуги банка

(комплексное обслуживание)

Рисунок 1 – Состав субъектов и объектов депозитной политики коммерческого банка

Существуют различные и нередко противоположные точки зрения по вопросу депозитов и применению депозитных счетов в банковской практике. Под депозитом в мировой банковской практике понимаются денежные средства или ценные бумаги, отданные на хранение в финансово-кредитные или банковские учреждения.

В российской банковской практике используются другие понятия депозита. Так, Гражданский Кодекс РФ в статье 834 определяет депозит через договор банковского вклада (депозита), где банк, принявший от вкладчика денежную сумму, обязуется по договору возвратить сумму вклада и выплатить проценты. По Федеральному закону «О банках и банковской деятельности», вклад – это денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в банке на территории Российской Федерации на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклада.

Наиболее емким будет следующее понятие: депозиты представляют собой определенные суммы денежных средств, которые субъекты депозитных операций - физические и юридические лица - вносят в банк на депозитный счет либо на конкретный срок, либо до востребования. 3

Таким образом, депозитные операции - это операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенный срок, либо до востребования. В качестве субъектов депозитных операций выступают предприятия всех организационно-правовых форм и физические лица. Объектами депозитных операций являются депозиты, т.е. суммы денежных средств, которые субъекты депозитных операций вносят на банковские счета.

Современная банковская практика характеризуется большим разнообразием вкладов (депозитов) и соответственно депозитных счетов: депозиты до востребования, срочные депозиты, сберегательные вклады, вклады в ценные бумаги. Депозиты можно также классифицировать по срокам, категориям вкладчиков, условиям внесения и изъятия средств, уплачиваемым процентам, возможности получения льгот по активным операциям банка и т.д.4

Классификацию депозитов по форме изъятия более подробно можно представить схематично на рисунке 2.

В практике западных банков депозиты по возможности их изъятия делятся на следующие категории5:

«горячие деньги», которые с большой вероятностью могут быть изъяты (например, депозиты, чувствительные к изменению процентных ставок);

ненадежные, которые могут быть изъяты в пределах 25-30 % от их размера;

стабильные средства (основные депозиты), вероятность изъятия которых минимальна.

Срочные депозиты

Сберегательные депозиты

Депозиты до востребования

-

ЛОРО

До 3 месяцев

Срочные

3 – 6 месяцев

Срочные с дополнительными взносами

Контокоррент

6- 9 месяцев

Условные

Овердрафт

На предъявителя

НОСТРО

9 – 12 месяцев

До востребования

Свыше 12 месяцев

На текущем счете

Рисунок 2 – Классификация депозитов коммерческого банка по форме изъятия

Коммерческие банки выступают, прежде всего, как специфические кредитные институты, которые, с одной стороны, привлекают временно свободные средства населения и организаций, а с другой - удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности своих клиентов.

Основные источники средств коммерческого банка - это:

депозиты предприятий и организаций (юридических лиц);

депозиты населения (физических лиц);

межбанковские депозиты.6

В свою очередь, депозиты как юридических, так и физических лиц, по форме изъятия подразделяются на:

депозиты до востребования (обязательства, не имеющие конкретного срока);

срочные депозиты (обязательства, имеющие определенный срок);

условные депозиты (средства, подлежащие изъятию при наступлении заранее оговоренных условий).

Депозиты до востребования представлены средствами на различных банковских счетах, которые их владельцы (юридические и физические лица) могут получить по первому требованию путем выписки денежных и расчетных документов (счета «оn call» в мировой практике). К депозитам до востребования в отечественной практике относят:

средства, находящиеся на расчетных, текущих счетах предприятии и организаций;

средства фондов различного назначения;

средства в расчетах;

остатки средств на корреспондентских счетах других банков;

средства во вкладах до востребования физических лиц;

сберегательные вклады.

Среди депозитов юридических лиц самым крупным источником привлечения банком ресурсов в свой оборот являются средства клиентов на расчетных (текущих) счетах и на счетах банков-корреспондентов. По своей экономической сути эти счета являются депозитами до востребования.

Как правило, депозиты до востребования являются самым дешевым источником образования банковских ресурсов. Возможность владельца счета в любой момент изъять средства требует наличия в обороте банка повышенной доли высоколиквидных активов. Поэтому по остаткам на счетах до востребования банки уплачивают самые минимальные процентные ставки.7

Открытие и обслуживание всех видов счетов до востребования предусматривает составление и оформление между банком и клиентом соответствующего договора. Если счет открывается физическому лицу, то данный договор называется договором банковского вклада до востребования. Для расчетных и текущих счетов юридических лиц предусматривается заключение договора банковского счета. Оба договора являются публичными и стандартными для всех клиентов банка. При этом заключение договора банковского вклада осуществляется сотрудниками операционных подразделений банка, а договора банковского счета - сотрудниками управления пассивных операций и клиентского отдела банка.

Вклады до востребования размещаются в банках на различных счетах, открываемых клиентам. Они предназначены для осуществления текущих расчетов и в любой момент времени могут быть полностью или частично востребованы. Изъятие вкладов возможно как наличными деньгами, так и в форме безналичных расчетов.

Вклады до востребования в своей основе нестабильны, что ограничивает сферу их использования коммерческими банками. По этой причине владельцам счетов выплачивается низкий процент или вообще не выплачивается. В условиях возросшей конкуренции коммерческие банки стремятся привлечь клиентов и стимулировать прирост вкладов до востребования путем предоставления дополнительных услуг владельцам счетов и повышением качества их обслуживания.

Срочные депозиты - это денежные средства, находящиеся на счетах и внесенные в банк фиксированный срок. Банки требуют от вкладчика специального уведомления на изъятие средств и вводят ограничения по досрочному изъятию в виде штрафа или уменьшения выплачиваемого процента.

Размер вознаграждения, выплачиваемого клиенту по срочному депозиту, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Твердо обозначенный срок хранения очень важен для поддержания ликвидности баланса коммерческого банка. Разумеется, это и позволяет банкам начислять по срочным депозитам повышенные проценты.

Срочные депозиты классифицируются в зависимости от их срока на:

депозиты со сроком от 1 до до 3-х месяцев;

депозиты со сроком от 3-х до 6 месяцев;

депозиты со сроком от 6 до 9 месяцев;

депозиты со сроком от 9 до 12 месяцев;

депозиты со сроком свыше 12 месяцев.

То обстоятельство, что владелец срочного депозита может распоряжаться им только по истечении оговоренного срока, не исключает возможность досрочного получения им в банке своих денежных средств. Однако в этом случае у клиента понижается размер процента по вкладу. Банк заинтересован в привлечении срочных вкладов, так как они стабильны и позволяю банку располагать средствами вкладчиков в течение длительного времени.

Депозиты классифицируют также по степени удорожания:

бесплатные - (средства на расчетных, текущих счетах клиентов);

платные - (средства на депозитных счетах).

Бухгалтерская классификация депозитов подразделяет депозиты на:

депозиты Минфина России;- депозиты органов субъектов РФ;

депозиты государственных внебюджетных фондов;

депозиты внебюджетных фондов субъектов РФ;

депозиты предприятий и организаций, находящихся в федеральной собственности;

депозиты негосударственных организаций;

депозиты физических лиц резидентов;

депозиты юридических лиц-нерезидентов;

депозиты физических лиц-нерезидентов.

Кроме срочных, депозитами можно считать вклады до востребования, а также текущие счета, по которым денежные средства могут быть изъяты вкладчиками по первому требованию. Владелец текущего счета может не только сам получать деньги, но и расплачиваться с агентами экономических отношений.

Каждый из видов депозитов имеет свои достоинства и недостатки. Депозиты до востребования наиболее ликвидны. Их владельцы могут в любой момент использовать деньги, находящиеся на счетах до востребования. Особенности депозитного счета следующие:

деньги на этот счет вносятся или изымаются как частями, так и полностью без ограничений;

разрешается брать с этого счета в установленном Центральным Банком РФ порядке наличные деньги.

Основными недостатками депозитов до востребования являются:

а) для их владельцев - отсутствие уплаты процентов по счету (или очень низкий процент);

б) для банка - необходимость иметь более высокий оперативный резерв для поддержания ликвидности (из-за потенциальной возможности изъятия денег со счетов до востребования).

Срочные депозитные счета имеют четко установленный срок, по ним уплачивается владельцам фиксированный процент и, как правило, имеются ограничения по досрочному изъятию вкладов. Для денежных средств, хранящихся на срочных. депозитных счетах, устанавливается более низкая норма обязательных резервов, чем по депозитам до востребования.

Достоинством срочных депозитных счетов для клиентов является получение высокого процента, а для банка - возможность поддержания ликвидности с меньшим оперативным резервом.

Недостаток срочных депозитов для клиентов заключается в низкой ликвидности и невозможности использовать средства на счетах срочных депозитов для расчетов и текущих платежей, а также для получения наличных денег.

Срочные вклады выгодны банкам тем, что они, как правило, носят долгосрочный характер и, следовательно, могут служить источником долгосрочных вложений. Определяющим фактором при установлении процентной ставки по срочным вкладам является срок, на который размещены средства: чем длительнее срок, тем выше уровень процента. Существенным моментом является и частота выплаты дохода, чем реже выплаты, тем выше уровень процентной ставки. Используются также различные способы исчисления уплаты процентов8.

Недостатки срочных вкладов для банков состоят в следующем:

необходимость выплаты повышенных процентов по вкладам и снижение, таким образом, маржи (разницы между процентом по активным и пассивным кредитным операциям);

подверженность этих вкладов различным факторам (политическим, экономическим, психологическим), что повышает угрозу быстрого оттока средств с этих счетов и потерю ликвидности банка;

неспособность банка возобновлять эти ресурсы на постоянной основе.

Депозиты являются важным источником ресурсов коммерческих банков. Структура их в банке подвижна и зависит от конъюнктуры денежного рынка. Этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады (депозиты) зависит в значительной степени от клиентов (вкладчиков), а не от самого банка. И, тем не менее, конкурентная борьба между банками заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Коммерческие банки в условиях конкурентной борьбы на рынке кредитных ресурсов должны постоянно заботиться как о количественном, так и качественном улучшении своих депозитов. Они используют для этого разные методы (процентную ставку, различные услуги и льготы вкладчикам). При этом все банки соблюдают несколько основополагающих принципов организации депозитных операций. Они заключаются в следующем:

- депозитные операции должны содействовать в получении прибыли или создавать условия для получения прибыли в будущем;

- депозитные операции должны быть разнообразными и вестись с различными субъектами;

- особое внимание в процессе организации депозитных операций следует уделять срочным вкладам;

- должна обеспечиваться взаимосвязь и согласованность между депозитными операциями и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

- организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов;

- банку следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов.

Эффективный процесс управления пассивами банка предполагает выявление количественных и качественных взаимосвязей между собственным капиталом, привлеченными средствами и активами, с одной стороны, и определение оптимального соотношения между ними - с другой9.

1.2 Зарубежный опыт проведения депозитных операций

Сравнивая процентные ставки по депозитам в России (где годовая процентная ставка варьирует от 7% до 16,5%) и за рубежом, можно отметить, что в США по банковскому вкладу можно получить 1,75% годовых в Швейцарии прибыль составит в среднем 3—4%. Доход от депозитов в Европе редко превышает 5%. Российские финансисты нередко рискуют своим капиталом, получая более высокую прибыль. Иностранцы сдержанны в выборе тактики. Многие эксперты считают, что, как только российские банки будут опускать планку, многие начнут уходить к иностранцам.

Доверие к иностранным банкам заставляет людей пожертвовать высокими процентами. Но открыть счет в зарубежном банке не так просто. Многие устанавливают очень высокий «входной» барьер для вкладчиков из-за рубежа. Если вы задумали хранить по ту сторону границы 1000 долларов, вам, скорее всего, откажут. Начинать взаимоотношения с иностранцами приходится, как правило, с 10 тыс. у. е.

Есть и еще одна неприятная «оборотная сторона» стабильности. Очень часто в случае досрочного снятия денег со счета клиентам западных банков приходится платить довольно внушительные штрафы и неустойки (1 - 5% от суммы, находящейся на счете). Обслуживание счета в зарубежном банке может стоить от 30 до 1500 долл. в год. Кроме того, с вкладчика-нерезидента могут взять плату за открытие счета — от 100 до 400 у. е. Но такие ограничения компенсируются выгодными предложениями, которых нет в российских банках. За рубежом существуют так называемые индексируемые депозиты, когда вкладчику предлагается некий минимальный гарантированный доход – 1 - 2% годовых. Остальная прибыль будет зависеть от ситуации на фондовом или валютном рынке (может достигать 8—12%). По сути, это почти то же самое, что игра на бирже. С той лишь разницей, что минимальную прибыль клиент получит всегда, независимо от курса акций.

В ближайший год ситуация вряд ли резко поменяется. Тем, кто идет в банк, чтобы приумножить капитал, лучше выбирать российских финансистов.

Для привлечения средств во вклады коммерческие банки стали широко использовать зарубежный опыт, в частности они осуществляют:

разработку различных программ по привлечению средств населения;

предоставление клиентам-вкладчикам различного рода услуг, в том числе и небанковского характера (например, элементов медицинского обслуживания; подписку на периодические издания экономической литературы; абонементов на экскурсионное обслуживание в музеях и т.д.);

проведение широкой открытой рекламы по привлечению клиентуры;

использование «тихой» целевой рекламы (по почте, телефону);

использование высокой процентной ставки по вкладам инвестиционного характера;

выплату постоянным вкладчикам премии «за верность банку».

Важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков и о тех гарантиях, которые они могут дать. Решая вопрос о размещении имеющихся у него свободных средств, каждый кредитор должен быть достаточно информирован о финансовом состоянии банка, чтобы самому оценить риск будущих вложений. В этом неоценимую помощь вкладчикам и инвесторам могут оказать рейтинговые оценки деятельности банков специальных агентств и бюро.

1.3 Формирование депозитной политики коммерческих банков в системе управления банковскими рисками

Осуществление депозитных операций предполагает разработку каждым коммерческим банком собственной депозитной политики, под которой следует понимать совокупность мероприятий коммерческого банка, направленных на определение форм, задач, содержания банковской деятельности по формированию банковских ресурсов, их планированию и регулированию.

Реализацию депозитной политики можно рассматривать с двух позиций. В широком смысле - это деятельность банка, связанная с привлечением средств вкладчиков и других кредиторов, а также определением (регулированием) соответствующих комбинаций источников средств. В узком смысле - это действия, направленные на удовлетворение потребностей банка в ликвидности путем активного изыскания привлечения средств, в т.ч. и заемных.

Конечной целью выработки и реализации эффективной депозитной политики любого коммерческого банка является увеличение объема ресурсной базы при минимизации расходов банка и поддержании необходимого уровня ликвидности с учетом всех видов рисков. В основе формирования депозитной политики лежат как общие, так и специфические принципы (см. рис. 1).

Под общими принципами депозитной политики понимаются принципы, единые и для государственной денежно-кредитной политики центрального банка, проводимой на макроэкономическом уровне, и для политики на уровне каждого конкретного коммерческого банка. К ним следует отнести принципы комплексного подхода, научной обоснованности, оптимальности и эффективности, а также единство всех элементов депозитной политики банка.

Принципы формирования депозитной политики коммерческого банка

Специфические принципы

Общие принципы

Принцип безопасности операций банка

Принцип обеспечения оптимального уровня издержек

принцип оптимальности и эффективности

Принцип научной обоснованности

Принцип обеспечения надежности

Принцип единства элементов депозитной политики

Принцип комплексного подхода

Рис. 1. Принципы формирования депозитной политики коммерческого банка

Комплексный подход выражается как в разработке теоретических основ, приоритетных направлений депозитной политики банка с точки зрения стратегии его развития, так и в определении наиболее эффективных, оптимальных для данного этапа развития банка тактических приемов и методов ее реализации.

К специфическим принципам депозитной политики, относятся принципы обеспечения оптимального уровня издержек банка, безопасности проведения депозитных операций, надежности, поскольку банк, осуществляя аккумуляцию временно свободных денежных средств с целью их последующего размещения, стремится получить доход не любой ценой, а с учетом реалий рынка, на котором он осуществляет свою деятельность. Соблюдение перечисленных принципов позволяет банку сформировать как стратегические, так и тактические направления в организации депозитного процесса, обеспечив тем самым эффективность и оптимизацию депозитной политики.

Основными элементами депозитной политики коммерческого банка являются:

1) стратегия банка по разработке основных направлений депозитного процесса;

2) тактика банка по организации формирования ресурсной базы;

3) контроль за реализацией депозитной политики.

Как правило, банкам предлагается разрабатывать специальный документ по депозитной политике, который позволял бы определять стратегию и тактику банка в организации депозитного процесса. Документ «Депозитная политика банка» разрабатывается на основе анализа структуры, состояния и динамики ресурсной базы банка, а также в тесной увязке с такими документами, которые определяют основные направления и условия размещения привлеченных средств. Конкретно в депозитной политике банк предусматривает перспективы роста собственных средств, а отсюда и соотношение между собственными и привлеченными средствами; структуру привлеченных средств; предпочтительные виды вкладов и депозитов, сроки их привлечения; соотношение между срочными депозитами и вкладами на срок и депозитами до востребования; основной контингент по вкладам и депозитам и т.д.

Учитывая мировой опыт проведения банками депозитных операций и возможность его адаптации к российским условиям, можно было бы рекомендовать следующую схему модели формирования депозитной политики коммерческого банка (см. рис. 2)10.

Приведенная выше модель сформирована исходя из текущих задач, которые требуется решать в процессе осуществления пассивных операций и создания оптимальной ресурсной базы банка. Каждый из этапов формирования депозитной политики коммерческого банка тесно связан с остальными и является обязательным для формирования оптимальной депозитной политики и правильной организации депозитного процесса.

1.. Постановка целей и определение задач проводимой депозитной политики

2. Выделение соответствующих подразделений и распределение полномочий между сотрудниками банка

З. Разработка необходимых процедур привлечения ресурсов

4. Организация контроля и управления в процесс е осуществления депозитных операций

Рис. 2. Модель формирования депозитной политики коммерческого банка

Депозитная политика банка должна соответствовать его стратегическим целям. Поэтому при ее формировании чрезвычайно важен выбор генеральной линии.11 Банк может выбрать в качестве своих приоритетных потенциальных клиентов либо частных вкладчиков - «розничных» клиентов, либо коммерческие фирмы и других юридических лиц, либо тех и других. Если банк не привлекает широко депозиты населения, то он может заменить постоянные издержки процентными. При работе с населением банк на начальном этапе вырабатывает стратегию проникновения по рынкам, клиентам и банковским продуктам, а затем - стратегию развития и диверсификации.

В условиях конкуренции банки вынуждены проводить агрессивную политику. На рынке частных вкладов стратегию лидера проводит, безусловно, Сберегательный банк России.

Депозитная политика банка предполагает, что особое внимание должно уделяться управлению рисками в области депозитных операций. Ее основу составляет постоянное поддержание необходимого уровня диверсификации депозитных ресурсов, а также обеспечение возможности привлечения денежных средств из других источников и поддержание сбалансированности пассивов банка с его активами по срокам и процентным ставкам.

Основными задачами депозитной политики банка являются:

соблюдение ликвидности баланса банка;

привлечение ресурсов с минимальными расходами;

привлечение в депозиты необходимого количества ресурсов на возможно более длительный срок;

создание в перспективе условий для устойчивости привлеченных средств.

Поддержание стабильных остатков на счетах клиентов может стимулироваться, например, путем установления более высокой ставки процента, но на минимальный остаток средств на счете либо посредством дифференциации процента в зависимости от размера минимального остатка.

Депозитная политика банка должна быть оформлена документально. Она может быть зафиксирована в виде самостоятельного документа на 1-2 года либо представлена отдельными положениями о порядке привлечения денежных средств во вклады и об открытии и ведении клиентских счетов.

Положение о депозитной политике банка обычно содержит следующие разделы:

общие положения;

цели ресурсной политики банка;

взаимодействие структурных подразделений банка;

структура ресурсов банка;

сроки при влечения денежных средств и порядок установления условий договоров;

перечень документов, необходимых для заключения договора и открытия депозита или счета в банке;

перечень документов и порядок оформления операций по привлечению средств в депозитные и сберегательные сертификаты;

порядок привлечения средств и оформления операций по привлечению средств кредитных организаций;

порядок начисления и уплаты процентов по пассивным операциям;

порядок отчисления в фонд обязательного резервирования ЦБ РФ, контроль за соблюдением экономических нормативов;

порядок хранения документов.

Кроме того, в зависимости от состава клиентуры и направления деятельности банка его депозитная политика может включать и другие разделы.

Таким образом, депозитная политика банка определяется: во-первых, приоритетами в выборе клиентов и депозитных инструментов (сегментирование рынка), во-вторых, нормами и правилами (в том числе законодательными, инструктивными, внутрибанковскими и т.д.), регламентирующими практическую деятельность банковского персонала, реализующего эти приоритеты на практике. Качество депозитной политики и эффективность пассивных операций, зависят также и от компетентности руководства банка и уровня квалификации персонала и выработкой условий депозитных договоров. На рис.3 представлена схема подразделений банка, участвующих в формировании депозитной политики.

Руководство банка (председатель правления, директор, управляющий)

Заместитель руководителя банка, ответственный за привлечение ресурсов

Юридическое управление

Главный бухгалтер

Планово-экономическое управление банка

Бухгалтерия

Отдел частных вкладов

Отдел учета активно-пассивных операций

Управление межбанковского кредитования и корреспондентских отношений

Кассовый узел, хранилище банка

Управление пассивных операций

Отдел по обслуживанию клиентов

Управление пластиковых карт

Отдел по обслуживанию клиентов

Отдел по работе с банковскими картами

Управление ценных бумаг

Отдел по работе с депозитными и сберегательными сертификатами

Рис. 3. Схема подразделений банка, участвующих в процессе формирования и реализации депозитной политики

В сложившейся ситуации в России в банковской сфере, а именно финансовый кризис, который начался еще в конце 2007 года, акцентировал внимание всех банков на изменения депозитной политике в следующих облостях, ценовой, или, проще говоря, увеличение процентных ставок, продуктовый, или предложение новых видов вкладов с более широким набором опций, а также маркетинговый, направленный по большей части на более активное рекламное продвижение существующих или новых продуктов. В последнее время резко увеличилось количество розыгрышей призов и других стимулирующих акций. В условиях обострения кризисных явлений на мировых рынках, обусловивших повышение стоимости зарубежных ресурсов, банки вновь активизировались на привлечении средств клиентов. Важнейшим последствием финансового кризиса для банковской системы стало изменение структуры пассивной базы российских банков. Многие из них потеряли кредитование западных финансовых институтов и вынуждены были перекредитовываться в Банке России.

При разработке депозитной политики любому банку необходимо руководствоваться определенными критериями ее оптимизации. Оптимизация депозитной политики банка – это сложная многофакторная задача, в основу решения которой следует положить учет интересов экономики страны в целом, коммерческого банка, как субъекта экономики, клиента и персонала банка.

Очевидно, что их интересы далеко не всегда совпадают. Поэтому оптимальная депозитная политика предполагает прежде согласование их интересов12.

Итак, критерии оптимизации следующие:

а) взаимосвязь депозитных, кредитных и прочих операций банка для поддержания стабильности банка, его надежности, финансовой устойчивости;

б) диверсификация ресурсов банка с целью минимизации риска;

в) сегментирование депозитного портфеля (по клиентам, продуктам,

рынкам);

г) дифференцированный подход к различным группам клиентов;

д) конкурентоспособность банковских продуктов и услуг;

е) необходимость эффективной комбинации ресурсов, обеспечение оптимального сочетания стабильных и «летучих» ресурсов при увеличении доли стабильных ресурсов в депозитном портфеле банка в условиях повышенных рисков (в т.ч. по депозитным операциям);

ж) учет концепции жизненного цикла в процессе формирования гаммы

вкладов и депозитного портфеля в целом13.

В целях совершенствования депозитной политики коммерческого банка необходимо следующее:

– каждый коммерческий банк должен иметь собственную депозитную политику, выработанную с учетом специфики его деятельности и критериев оптимизации этого процесса;

– необходимо расширение круга депозитных счетов юридических и физических лиц сроком «до востребования», что позволит даже в условиях незначительных финансовых накоплений полнее удовлетворять потребности клиентов банка и повысить заинтересованность инвесторов в размещении своих средств на счетах в банке;

– в качестве одного из направлений совершенствования организации депозитных операций возможно использование различных видов счетов для всех категорий вкладчиков и повышение качества их обслуживания;

– индивидуальный подход (стремление банка предоставить клиенту особые льготы);

– создание системы гарантирования банковских вкладов и защиты интересов вкладчиков, что позволит реально повысить надежность банков и их способность выполнять возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика.

Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости.

Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления депозитной политики являются элементами формирования сберегательной деятельности банка (например, политика в области банковского товара, то есть ассортимент депозитов, процентная политика, продвижение продукта на рынке, организация работы соответствующих подразделений кредитной организации). С другой стороны, назвать депозитную политику составным элементом сберегательной деятельности банка нельзя. Напротив, депозитная политика банка – это более широкое понятие, включающее кроме стратегии и тактики привлечения ресурсов на возвратной основе, также организацию и управление депозитным процессом.

Кроме того, сбережения населения – это лишь один из источников формирования пассивов. В настоящее время динамично развиваются другие источники привлечения – средства юридических лиц, в том числе банков, а также ресурсы, привлекаемые на международных финансовых рынках.

В целом же, как депозитную, так и сберегательную политику каждый банк разрабатывает сам. Также руководством кредитной организации самостоятельно определяется степень важности названных направлений, первостепенность того или иного вида политики банка. В первую очередь это будет зависеть от области функционирования конкретного банка, его специализации или универсализации.

Глава 2. Анализ депозитной политики ОАО ГБ Нижний Новгород

2.1 Краткая характеристика ОАО ГБ Нижний Новгород

Открытое акционерное общество Городской банк "Нижний Новгород", далее именуемое "Банк", является кредитной организацией. Банк был создан на основании решения учредителей (протокол № 1 от 01.10.1990) в форме паевого банка с наименованием Коммерческий банк «Нижний Новгород» и зарегистрирован в Государственном банке РСФСР 23.11.1990 № 926.

Решением собрания участников Коммерческий банк «Нижний Новгород» был преобразован в акционерное общество открытого типа (протокол № 1 от 19.03.1992) Городской акционерный банк «Нижний Новгород» и зарегистрирован в Главном управлении Центрального банка Российской Федерации по Нижегородской области 24.06.1992 за № 926. Городской акционерный банк «Нижний Новгород» является полным правопреемником Коммерческого банка «Нижний Новгород».

Для возможности реализации поставленной цели дипломной работы следует рассмотреть деятельность выбранного для анализа в качестве объекта исследования – банка ОАО Городской банк "Нижний Новгород". В течение периода с 01.01.04 г. по 01.10.08 г. банк динамично развивался и достиг увеличения следующих показателей:

собственного капитала с 86 744 тыс. руб. до 174 470 тыс. руб. (в 2 раза);

Рис. 4. Динамика собственного капитала ОАО Городской банк "Нижний Новгород", тыс. руб.

Предпосылкой к этому стало увеличение объемов приносящих доход активов и успешно проведенные эмиссии акций, что позволило банку увеличить размер прибыли, получаемой от использования собственных средств;

уставного капитала с 55 000 тыс. руб. до 125 000 тыс. руб. (в 2,3 раза);

денежных средств и счета кредитной организации в ЦБ РФ с 68 435 тыс. руб. до 134 117 тыс. руб. (1,95 раза);

активы выросли с 259 183 тыс. руб. до 1 220 540 тыс. руб. (в 4,7 раза);

Рис.

5. Динамика активов ОАО Городской банк

"Нижний Новгород", тыс. руб.

Рис.

5. Динамика активов ОАО Городской банк

"Нижний Новгород", тыс. руб.

основные средства увеличились, с 31 164 тыс. руб. до 103 250 тыс. руб. (в 3,3 раза).

Рис. 6. Динамика основных средств ОАО Городской банк "Нижний Новгород", тыс. руб.

К основным средствам относят: землю, вложения в сооружение (строительство), создание (изготовление) и приобретение основных средств и нематериальных активов; имущество, полученное в финансовую аренду (лизинг), если по условиям договора финансовой аренды (лизинга) оно учитывается на балансе лизингополучателя; нематериальные активы и материальные запасы.

В течение периода с 01.01.04 г. по 01.01.08 г. динамика полученной прибыли анализируемого банка имеет непостоянную динамику, что характеризует деятельность банка как неустойчивую. Например, на 01.01.04 г. прибыль составила 7 739 тыс. руб.; на 01.01.05 г. - 15139 тыс. руб.; на 01.01.06 г. – 6 334 тыс. руб.; на 01.01.07 г. – 9 997 тыс. руб.; на 01.07.07 г. – 9 332 тыс. руб.; на 01.10.08г. – 12 967 тыс. руб.

Рис.

7. Динамика прибыли ОАО Городской банк

"Нижний Новгород", тыс. руб.

Рис.

7. Динамика прибыли ОАО Городской банк

"Нижний Новгород", тыс. руб.

Согласно финансовой отчетности, на 01.04.05 г. наблюдается заметное снижение прибыли (486 тыс. руб.). За последующие три квартала она возросла в 13 раз и достигла значения 6334 тыс. руб.

В связи с этим возросли эксплуатационные расходы: за IV квартал 2004 г. они составили 1672 тыс. руб., а за 1 квартал 2005 г. - 3046 тыс. руб. (в 1,82 раза). Если в 2004 г. расходы по такой статье в квартал в среднем составляли 1490 тыс. руб., то в 2005 г. - уже 4560 тыс. руб., в 2006 г. – 5 383 тыс. руб., а в 2007 г. – 5675 тыс. руб. (рисунок 2.5.). Подобное увеличение статьи эксплуатационных расходов за 2006-2007 гг., связано с переездом банка в новое здание, где были созданы современные условия для обслуживания клиентов.

Рис. 8. Динамика эксплуатационных расходов ОАО Городской банк "Нижний Новгород", тыс. руб.

Основной объем доходов сформирован двумя классическими направлениями работы - кредитованием и расчетно-кассовым обслуживанием. Проценты, полученные от ссуд, предоставленных другим клиентам в 2007 г., по состоянию на 01.10.07 г. составили 108 065 тыс. руб., что в 1,15 раза больше по сравнению с аналогичным периодом 2006 г. (94 417 тыс. руб.). Это связано с ростом ссудной задолженности. Только за год этот показатель вырос на 117% (с 785 268 до 921 489 тыс. руб.). По оценкам экспертов "СКБ-банка" это связано с активной работой банка на рынке розничных услуг, а именно в сфере потребительского кредитования.

Доходы от операций с иностранной валютой и с другими валютными ценностями включая курсовые разницы, составили: за 2002 г. – 4 218 тыс. руб.; за 2003 г. – 11 321 тыс. руб.; за 2004 г. – 16 556 тыс. руб.; за 2005 г. – 67 128 тыс. руб., за 2006 г. – 55 318 тыс. руб., за 2007 г. – 45 987 тыс. руб.

В 2006 г. произошло некоторое снижение роста доходов от операций с иностранной валютой, но к концу 2007 г. ситуация изменилась к лучшему. Привлечение валютных средств и депозитов, осуществление валютных переводов, проведение валютно-обменных операций и многое другое способствовало росту данных показателей

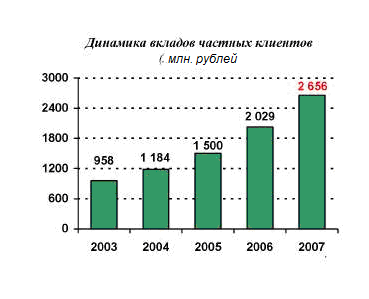

Объем вкладов физических лиц увеличился за период с 01.01.04 г. по 01.10.08 г. в 15,5 раз (с 48 720 тыс. руб. до 752 962 тыс. руб.). Средства клиентов (не кредитных организаций) изменились с 163 793 тыс. руб. до 918 543 тыс. руб. (5,6 раз).

Это связано с активной маркетинговой работой банка на рынке, основными инструментами которой являлись: масштабная рекламная кампания, повышенные процентные ставки как по рублевым, так и по валютным вкладам по сравнению со ставками других банков самарской области.

Одновременно и выпущенные долговые обязательства (банковские сертификаты и векселя) выросли за анализируемый период с 26 852 тыс. руб. до 138 753 тыс. руб. (в 5,17 раза).

Финансирование деятельности ОАО Городской банк "Нижний Новгород" осуществляется за счет банковских ресурсов, формируемых в результате проведения пассивных операций. К банковским ресурсам относятся:

Собственный капитал кредитной организации;

Привлеченные средства;

Заемные средства;

Средства, поступающие в порядке распределения (страховые возмещения по наступившим страховым случаям).

По состоянию на 01.10.2008 г. общий объем ресурсов банка состоял: собственного капитала кредитной организации; привлеченных средств; средств, поступающих в порядке распределения (страховые возмещения по наступившим страховым случаям) (рис. 9). Заемные средства (кредиты ЦБ РФ и других кредитных организаций) - отсутствуют.

Рис. 9. Состав банковских ресурсов ОАО Городской банк "Нижний Новгород"

Собственный капитал составляет основу деятельности коммерческого банка. Формируется в момент создания коммерческого банка и первоначально состоит из сумм, полученных от учредителей в качестве их взноса в уставной капитал банка, через покупку акций, так как ОАО Городской банк "Нижний Новгород" создан в форме акционерного общества.

К собственному капиталу также относят все накопления получаемые банком в процессе его деятельности, которые не были распределены среди акционеров коммерческого банка в виде дивидендов либо израсходованы на другие цели. Собственный капитал олицетворяет ту сумму денежных средств, которая будет распределена среди акционеров (участников) коммерческого банка в случае его закрытия. Иными словами, если реализовать все активы коммерческого банка (принадлежащие ему ценные бумаги, здания, оборудование, другие ценности) и востребовать все выданные им ссуды, а вырученную сумму направить на погашение обязательств коммерческого банка перед третьими лицами (вкладчиками, кредиторами), то оставшаяся после этого сумма и будет тем фактическим собственным капиталом, на который могут претендовать акционеры (участники).

Собственный капитал обеспечивает коммерческому банку экономическую самостоятельность и стабильность функционирования. Собственный капитал, считается в банковской практике резервом ресурсов, позволяющим поддерживать платежеспособность коммерческого банка даже при утрате части собственных активов.

Источниками собственного капитала (собственных средств) ОАО Городской банк "Нижний Новгород" являются:

Уставный капитал;

Добавочный капитал;

Фонды коммерческого банка;

Нераспределенная прибыль отчетного года и прошлых лет;

Страховые резервы.

Уставный капитал банка формируется из величины вкладов ее участников и определяет минимальный размер денежных средств, гарантирующих интересы его кредиторов, в сумме номинальной стоимости выпущенных акций. ОАО Городской банк "Нижний Новгород" создано и функционирует в форме закрытого акционерного общества, номинал одной акции 100 руб. Каждый акционер ОАО Городской банк "Нижний Новгород" пропорционально своему вкладу в уставной капитал ежегодно получает часть банковской прибыли в виде дивидендов. Выплата дивидендов осуществляется из фонда потребления формируемого за счет прибыли ОАО Городской банк "Нижний Новгород".

Порядок формирования уставного капитала ОАО Городской банк "Нижний Новгород" и его величина определяется в учредительном договоре о создании коммерческого банка и Уставом ОАО Городской банк "Нижний Новгород". Уставный капитал Банка состоит из номинальной стоимости акций банка, приобретенных акционерами - физическими и юридическими лицами. Уставный капитал Банка определяет минимальный размер имущества Банка, гарантирующего интересы его кредиторов. При публичном размещении акционеры Банка - владельцы голосующих акций имеют преимущественное право на покупку дополнительного выпуска акций в случае их оплаты денежными средствами в количестве, пропорциональном количеству принадлежащих им голосующих акций. Уставной капитал ОАО Городской банк "Нижний Новгород" может формироваться только за счет собственных средств акционеров, привлеченные денежные средства для формирования его использоваться не могут.

Добавочный капитал включает в себя: прирост стоимости имущества при его переоценке; эмиссионный доход, то есть разницу между ценой размещения акций при эмиссии и их номинальной стоимостью; стоимость имущества, безвозмездно полученного коммерческим банком в собственность от юридических и физических лиц.

Фонды коммерческого банка образуются из прибыли в порядке установленном учредительскими документами банка с учетом требований действующего законодательства. К их числу относят: резервный фонд; фонды специального назначения; фонды накопления и другие фонды, которые банк считает необходимым создавать при распределении прибыли.

Резервный фонд предназначен для возмещения убытков и потерь, возникающих в результате деятельности коммерческого банка. Формирование фонда осуществляется за счет ежегодных отчислений от чистой прибыли, предельный размер устанавливается Уставом ОАО Городской банк "Нижний Новгород". Минимальный размер данного фонда, в соответствии с действующим законодательством, не может составлять менее 15% от величины уставного капитала ОАО Городской банк "Нижний Новгород".

Преобладающую часть банковских ресурсов ЗАО «СКБ-банк» составляют привлеченные средства – депозиты (вклады), банковские сертификаты, векселя.

Привлеченные средства формируются при проведении следующих банковских операций:

открытие и ведение счетов юридических лиц;

привлечение средств во вклады денежных средств физических лиц;

выпуск банком собственных долговых обязательств.

Привлеченные таким образом банковские ресурсы называются депозитарными ресурсами.

По степени надежности для размещения в банковские активы привлеченные средства распределяются в следующей последовательности:

депозиты юридических лиц; средства привлеченные под векселя и депозитные сертификаты;

срочные вклады физических лиц; средства привлеченные под сберегательные сертификаты;

вклады до востребования физических лиц; остаток на текущих счетах для расчетов по банковским картам; остатки на расчетных счетах юридических лиц.

Возможности банков в привлечении средств регулируются нормативными актами ЦБР и определяются исходя из величины собственного капитала банка и его организационно-правовой формы, исходя из текущего состояния активов и пассивов в целом по ОАО Городской банк "Нижний Новгород". Банк выпускает простые процентные и беспроцентные векселя с номиналом в валюте РФ и в иностранной валюте. Векселя продаются как юридическим, так и физическим лицам.

Привлеченные средства банка, по состоянию на 01.10.08 г., составляют 1 810 258 тыс. руб. (рис. 10). В составе привлеченных средств выпущенные долговые обязательства составляют 138 753 тыс. руб. (7,7%); средства клиентов (не кредитных организаций) – 918 543 тыс. руб. (50,8%); средства физических лиц – 752 962 тыс. руб. (41,5%).

Рис. 10. Состав привлеченных средств ОАО Городской банк "Нижний Новгород"

Средства клиентов – всего – денежные средства, депозиты и прочие средства в валюте Российской Федерации и иностранной валюте, переданные в банк их собственниками (резидентами и нерезидентами, юридическими и физическими лицами) в наличной и безналичной форме для хранения на определенных условиях, а также неисполненные обязательства по договорам на привлечение средств клиентов.

Структура клиентов банка по состоянию на 01.10.2008 г. представлена на рисунке 11.

Рис. 11. Структура клиентов банка по состоянию на 01.10.2008 г.

На основании этих данных можно сделать вывод о том, что основная масса клиентов банка – это предприятия и организации, хотя и физическим лицам банк уделяет много внимания, заимствуя их временно свободные денежные средства.

Динамика темпа роста привлеченных средств показывает, что за период с 01.10.2006 по 01.10.2008 гг.:

более чем в 10 раз увеличились остатки на расчетных счетах, что говорит о значительном расширении клиентской базы банка;

средства на вкладах граждан увеличились по сравнению с 2004 годом в 3,15 раза;

средства на вкладах клиентов (не кредитных организаций) увеличились в 2,15 раза;

выпущенные долговые обязательства уменьшились в 2,2 раза.

Рис. 12. Динамика темпа роста привлеченных средств ОАО Городской банк "Нижний Новгород", тыс. руб.

Из рисунка 12 видно, что помимо увеличения объема привлеченных ресурсов произошло изменение в их структуре. Прежде выросли объемы средств клиентов (с 44% до 51%), в том числе физических лиц (с 24% по 41%) и уменьшились объемы выданных долговых обязательств (с 32% по 8%), что свидетельствует о политике банка направленной на привлечение средств клиентов.

2.2 Диагностика конкурентной среды на региональном рынке

Банковская структура Нижегородской области по состоянию на 1 января 2008 года включала в себя 18 самостоятельных банков с 36 филиалами (3 из которых находятся за пределами региона), 38 филиалов иногородних банков (включая Волго-Вятский банк Сбербанка РФ) и одну небанковскую кредитную организацию.

Прибыль нижегородских кредитных организаций за 2007 год составила 4 млн. рублей. Валюта баланса банков увеличилась на 32% и составила 190 млн. рублей, в том числе нижегородских коммерческих банков — на 33%, филиалов московских и других иногородних банков — на 70%, Волго-Вятского банка Сбербанка РФ — на 17%. Ресурсы банков Нижегородской области возросли на 31%, до 111 млн. рублей, кредитные вложения — на 29%, до 97 млн. рублей.

Уставный капитал нижегородских банков за год возрос на 700 млн рублей, а доля в банковской системе РФ по итогам года составила более 3%. Вклады населения увеличились примерно на 40% и составили 55 млн. рублей. Выдано потребительских кредитов за год на 22 млн. рублей.

Рост вкладов населения составил 40% до 55 млн. рублей, потребительские кредиты составили 22 млн. рублей, кредиты предприятиям региона — 29 млн. рублей, увеличившись на 41%. Вклады населения в банках Нижегородской области в 2007 году выросли на 37% по сравнению с 2006 годом и составили 55 млн. рублей. Прирост вкладов населения в прошлом году составил 15 млн. рублей. 75% вкладов населения приходится на иногородние банки.

По состоянию на 1 января 2008 года задолженность по кредитам, предоставленным предприятиям и организациям, составила 68 млн. рублей. При этом 43% задолженности приходится на Волго-Вятский банк Сбербанка РФ. Рост задолженности по долгосрочным кредитам в 2005 году составил в целом по сектору — 54%, в частности, по коммерческим банкам — 69%, по филиалам иногородних банков — в два раза, по Волго-Вятскому банку Сбербанка РФ — 35%. Общая сумма задолженности по долгосрочным кредитам составила почти 42 млн. рублей.

Данные ГУ ЦБ РФ по Нижегородской области

Главное управление Центробанка РФ по Нижегородской области подвело итоги деятельности кредитных организаций в 2007 году. Как сообщил руководитель Главного управления Центробанка РФ по Нижегородской области Станислав Спицын, основные показатели банковского сектора области в сравнении с данными за прошлый год выросли в среднем на 50%. При этом более динамичными в своем развитии были филиалы московских банков. По словам Спицына, это происходит из-за того, что последние имели больше ресурсов и возможностей для привлечения клиентов. Хотя нижегородские банки также порадовали руководителя ГУ ЦБ РФ. Так, первую тройку лидеров по темпам роста банковских операций составили: “Богородский коммерческий банк” (прирост 252,6%), Регионинвестбанк (213,5%) и “Эллипс-банк” (205%). Все вместе нижегородские банки увеличили объем операций на 33,3%, а прирост каждого из них по данному показателю был больше 100%.

Филиалы иногородних банков вместе увеличили объем операций более значительно — на 70,8%. Здесь список возглавляет Россельхозбанк (прирост 480,7%), представительство которого, по словам Спицына, в 2006 году почти не вело активной деятельности. “Это значит, что банк опять начал выдавать кредиты сельским предприятиям области”, — заявил он. Спицын также отметил, что банковская система Нижегородской области в прошлом году “повернулась лицом” к сельхозпроизводителям и выдала сельским предприятиям кредитов на 5 млн. рублей, причем всего бизнес-кредитов в Нижнем Новгороде и области было выдано 29 млн. рублей (это на 41% превышает уровень 2006 года).

Вторым и третьим в рейтинге по темпам роста банковских операций стали “Петрокоммерц” (286,2%) и “Промсвязьбанк СПб” (263,5%). По данным показателям Волго-Вятский Нижегородский филиал Центробанка России, не учитывавшийся в сравнительных рейтингах из-за своего статуса и занимаемой доли рынка, показал прирост в 117,7%. Это близко к среднему показателю по Нижегородской области. Причем Волго-Вятский банк по-прежнему лидирует по объему выполненных банковских операций. В 2007 году на его долю пришлось 50% всего объема операций, немногим менее 25% приходится на самостоятельные нижегородские банки, остальное — на филиалы иногородних банков. За последние семь лет, по словам руководителя Главного управления Центробанка РФ, показатели объемов операций выросли в 15—20 раз при инфляции за этот период в 1500%.

Основными событиями 2007 года в банковской системе Нижегородской области Станислав Спицын назвал вхождение в систему страхования вкладов всех нижегородских банков, объединение “Саровбизнесбанка” и “Гарантии”, открытие филиалов шести иногородних банков (Инкасбанка, Русь-Банка, СДМ-Банка, Связь-Банка, банков “Юниаструм” и “Глобэкс”) и создание ЗАО “Форус Банк”, единственным учредителем которого является Фонд “Фора” (утвержденный нерезидентами РФ). Плюс еще открыто четыре представительства иногородних банков. Также важнейшими событиями Спицын назвал создание Центробанком России на базе ГУ ЦБ РФ по Нижегородской области мощного электронно-вычислительного центра. “Он необходим для создания современной расчетной системы, цель которой — проводить платежи в режиме реального времени 24 часа в сутки. Это путь к созданию третьей мировой валюты под названием рубль”, — заявил руководитель нижегородского управления ЦБ. По его словам, по сути в Нижнем Новгороде будет находиться “технологическое сердце” будущей всероссийской расчетной системы.

Станислав Спицын озвучил также три основных направления, которых в дальнейшем будет придерживаться ГУ ЦБ РФ по Нижегородской области. Во-первых, это “стерилизация денежной массы” и совершенствование инструментов денежно-кредитной политики. Во-вторых, усиление надзора за деятельностью коммерческих банков, поскольку “войти в систему страхования вкладов легче, чем удержаться в ней”. А в-третьих — дать дорогу более сильным крупным банкам и “тормозить” развитие слабых. ГУ банка России намерено взять курс на укрупнение основного капитала банков. В соответствии с законодательством в скором времени все банки области должны иметь уставный капитал не менее 5 млн. евро. Десять банков области такой капитал уже имеют, с остальными “ведется работа”.

По словам Станислава Спицына, размер оплаченного уставного капитала по коммерческим банкам в 2007 году вырос на 28%. Уставный капитал в прошлом году увеличили шесть банков: ЗАО комбанк “Арзамас”, ООО комбанк “Богородский”, ЗАО “ВОКБанк”, ОАО ГБ “Нижний Новгород”, ОАО “АКБ Саровбизнесбанк” и ОАО комбанк “Химик”. Собственные средства банков по состоянию на 1 января 2008 года составили 5,4 млн.. рублей и в 2005 году выросли на 15% к 2006 году. 10 банков имеют собственные средства более 5 млн. евро, на их долю приходится 90% от совокупного размера собственных средств банковского сектора региона. Наиболее крупными кредитными организациями по показателю размера собственных средств являются ЗАО “Нижегородпромстройбанк”, ОАО “АКБ Саровбизнесбанк” и ОАО “Нижегородский банкирский дом”.

2.3 Анализ финансовых показателей и депозитной политики, осуществляемой ОАО ГБ Нижний Новгород в период с 2005 года по 2008 годы

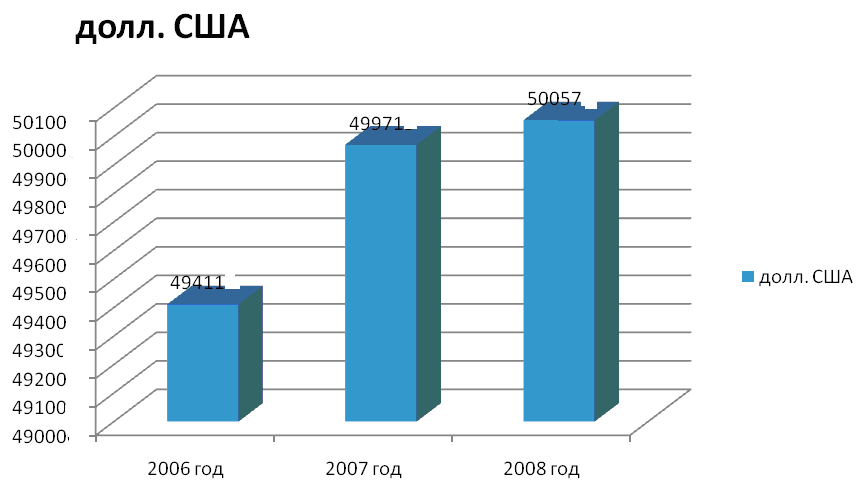

Высокие темпы развития экономики, рост доходов потребительской активности населения привели к увеличению спроса на банковские услуги банков со стороны всех категорий клиентов и к усилению конкуренции на российском финансовом рынке. Существенные показатели деятельности ОАО ГБ Нижний Новгород в период с 2006-2008 г.г. могут сказать выполнение ОАО ГБ Нижний Новгород экономических нормативов Банка России за 2006-2008 г.г, указанные в Таблице № 2.1.

Таблица № 2.1

Экономические нормативы деятельности ОАО ГБ Нижний Новгород по состоянию на 2006-2008 гг.

|

Экономические нормативы |

2006г |

2007г |

2008г |

|

норматив достаточности собственных средств (капитала) банка - Нl (min 10%) |

13,1% |

12,1% |

11,8% |

|

норматив мгновенной ликвидности банка - Н2 (min 15%) , |

57,7% |

55,6% |

53,3% |

|

норматив текущей ликвидности банка НЗ (min 50%) |

60,8% |

63,1% |

65,7% |

|

норматив долгосрочной ликвидности банка - Н4 (mах 120%) |

85,4% |

91,8% |

101,8% |

|

максимальный размер риска на одного заемщика или группу связанных заемщиков - Н6 (mах 25%) |

23,8% |

23,1% |

21,5% |

|

максимальный размер крупных кредитых рисков - Н7 (mах) |

166,6% |

140,4% |

166,9 |

|

соотношение совокупной величины кредитов и займов, выданных акционерам (участникам) банка, и капитала Н9.1 (mах 50%) |

0% |

0% |

0% |

|

отношение совокупной величины кредитов и займов, выданных инсайдерам, к капиталу - НI0.l (mах 3%) |

1,6% |

2% |

2% |

|

норматив использования собственных средств (капитала) банка для приобретения долей (акций) других юридических лиц - Н12 (mах 25%) |

0% |

0% |

0% |

Норматив Н1 используется для правильной характеристики достаточности капитала банка. Данный норматив определяет размер уставного капитала размер собственных средств. И определяется как отношение капитала банка и суммарного объема активов, взвешенных с учетом риска.

Динамика данного показателя, говорит о том, что ОАО ГБ Нижний Новгород увеличивает числе своих активных операций, следовательно, что приводит к снижению норматива Hl.

Норматив Н2, Н3 и Н4 относится к нормативам ликвидности кредитной организации. По результатам оценки динамики нормативов Н2, НЗ, Н4 можно сделать вывод, что данная кредитная организация находиться в состояние «поддержания ликвидности».

К следующей группе экономических нормативов относятся нормативы Н6 и Н7

Н6 - максимальный размер риска на одного заемщика или группу связанных заемщиков, который выражает собой отношение совокупной суммы требований банка к заемщику или группе связанных заемщиков по кредитам.

НI0.l - максимальный размер кредитов и гарантий предоставленных банком, своим инсайдерам.

С развитием в стране рынка кредитования, у банков увеличивается объем выданных ссуд. Но также с каждым годом все больше возрастает количество невозвратных кредитов, тем самым, увеличивая кредитные риски банка. Динамика нормативных показателей Н6 и Н7, НI0.1 ОАО ГБ Нижний Новгород, говорит о том, что с увеличением объема выданных ссуд также возрастает капитал банка, тем самым минимизируют кредитные риски.

В целом, просмотрев динамику экономических нормативов банка в период 2005-2007 гг. мы видим, хотя и идет некоторая тенденция к их снижению, но это совсем не знак того, что ликвидность банка снижается, это говорит о том, что банк проводит более активную политику по размещению своих средств за счет имеющихся резервов.

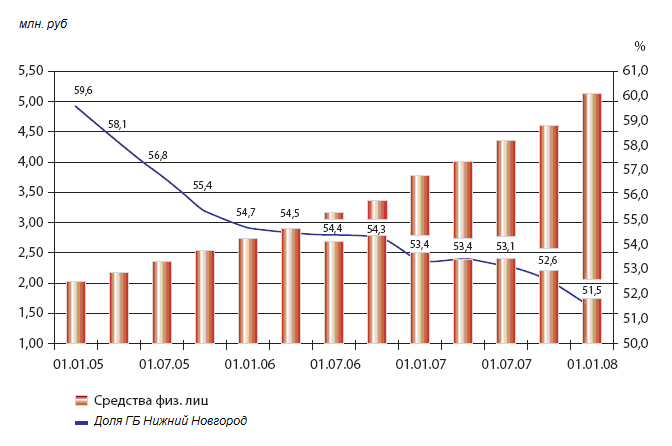

По данным Центробанка, с 1 января по 1 октября объем ресурсов ЦБ, находящихся в распоряжении коммерческих банков, увеличился в 7 раз, с 34 до 233 млн. руб. (с 0,17 до 0,9% от общей суммы пассивов). В течение октября, как можно предположить, этот показатель вырос еще больше, зато доля средств организаций на расчетных счетах за 9 месяцев упала с 16 до 13,8%. А в сентябре начался массовый отток вкладов. В условиях дефицита ликвидности, ограниченности по привлечению средств от акционеров, ЦБ или других кредитных учреждений одни банки принялись активно повышать ставки по вкладам для физических лиц, другие обещают доплатить лояльным клиентам и тем, кто ушел, но вернется. В последние годы наблюдается устойчивая тенденция к перераспределению депозитов частных вкладчиков от крупнейших банков к менее крупным. На 1 января 2007года примерно 78 процентов средств, размещенных на депозитах, собрали всего 30 банков. Уже через год эта доля снизилась до 77,2 процента. Быстрее всего — на 8 процентов ежегодно — на протяжении последних трех лет падает доля Сбербанка РФ (см. рисунок 13)

Так, НБ «Траст» и «Русь-банк-Урал» вернут проценты тем, кто досрочно расторг вклад: в первом случае — с 16 сентября по 14 ноября 2008 г., во втором — с 15 сентября по 15 октября. Для этого надо повторно разместить деньги в банке до 15 и 25 ноября соответственно. Причем в «Траст» надо вернуть не менее 60% изъятой суммы, в «Русь-банк-Урал» — 100% суммы. «Банк возместит разницу между суммой процентов, которую должен был получить вкладчик по договору, и суммой процентов, выплаченной ему при досрочном изъятии вклада». В Русском банке развития (РБР) тем, кто забирал деньги с 1 августа по 10 ноября 2008 г. и вернет их до Нового года, увеличат ставку по вкладу на 1 пункт по сравнению с действующей в банке.

Некоторые банки решили премировать и тех вкладчиков, которые сохранили верность. Тот же РБР выплатит дополнительный доход из расчета 1,5% годовых за период с 28 октября по 31 декабря (т. е. за два месяца) клиентам, которые до Нового года досрочно не расторгнут или не снимут хотя бы часть денег с депозитов. В «Трасте» можно переоформить закончившийся вклад или перевести деньги с пластиковой карты на «Лояльный» депозит. Его доходность выше ставок вкладов с аналогичными условиями примерно на 2,6 пункта в рублях и на 2,3 пункта в валюте. А вкладчики екатеринбургского банка «Северная казна» могут переоформить действующие вклады без потери процентов в депозиты с повышенными ставками (на 1-1,5 пункта в рублях, на 1 пункт в валюте). Кроме того, при открытии нового вклада и пополнении (от 10 000 руб., $300 или 300 евро) или пролонгации до 31 декабря банк начислит дополнительные 2% годовых к ставке вклада. Главное — не изымать деньги до 16 января 2009 г. Нижегородский «Эллипс банк» за открытие или пролонгацию вклада (от 150 000 руб. на полгода) до 22 ноября (кроме «Универсального» и «Пять звезд») выплатит вознаграждение в размере 1000-4000 руб. в зависимости от суммы вклада. Повышенный доход в будущем обещает клиентам и Русь-банк: при первой пролонгации депозита сроком от трех месяцев ставка увеличивается на 0,25 пункта, при второй — на 0,5 пункта от действующей в банке на тот момент. Попытки привлечь новые вклады обернулись постепенным увеличением процентных ставок по депозитам. Не последней причиной, способствующей этому процессу, стало и повышение Центробанком России ставки рефинансирования до 13 процентов. Макроэкономические последствия такого шага вкладчиков интересуют мало, для них главным является снижение налогооблагаемой базы. Дело в том, что вклад с процентной ставкой, превышающей ставку рефинансирования, облагается налогом, причем серьезным: 35 процентов от дохода, полученного благодаря этому превышению. ОАО ГБ Нижний Новгород еще к марту поднял доходность своих депозитов в среднем на 0,5 процента. Примеру главного банка на рынке частных вкладов, само собой, последовали и остальные участники. Например, уже до осенних событий Росбанк повышал проценты трижды, добившись общего увеличения до 1,5 процента по вкладам в рублях, 0,6 процента в долларах и 2,4 процента в евро. ВТБ 24 за тот же период поднял ставки на 0,25–1,5 процента, Банк Москвы — в среднем на 0,1–0,8 процента, а Бинбанк на 0,5–1 процент. С 1 ноября Юникредитбанк повысил ставки на 1,5-3,5 процентных пункта: по вкладам в рублях клиент может получить доход до 11% годовых, в долларах — до 7,5%. Абсолют-банк ввел вклад "Гарантированный" сроком от тридцати дней и годовой ставкой 9% в рублях. Банк Москвы поднял проценты по пенсионному вкладу в рублях до 11,1%. ОАО ГБ Нижний Новгород с 1 декабря 2008 года повышает процентные ставки по вкладам физических лиц в рублях на 1,0-2,5 процентного пункта до уровня 5,25-12,00% годовых в зависимости от срока привлечения и размера первоначального взноса. Одновременно банки сокращают минимальную сумму вклада, а также сроки депозитов. Например, Московский кредитный банк снизил с 500 тыс. до 50 тыс. руб. минимальный размер вклада, который он предлагает под 15% годовых на три года. НБД-банк предложил 16% годовых по вкладу сроком от полугода. ХКФ-банк и вовсе разрешил снимать с депозита деньги в любой момент с сохранением начисленных процентов. Перечислять подобные примеры можно долго, поскольку в целом по рынку на подобные повышения пошли все банки. Однако, несмотря на подобные меры, Центробанк зафиксировал снижение темпов поступлений денег на счета частных вкладчиков. Причем снижение немалое: за третий квартал 2008 года по сравнению с аналогичным периодом 2007-го приток средств от населения упал в 1,5 раза (3,4 % против 5,7 %). Возможно, это случилось потому, что вкладчики, наконец, начали считать свои деньги.

Рисунок 14.

Дело в том, что несмотря на усилия банков доходность депозитных вкладов пока не способна догнать и тем более обогнать инфляцию. В частности, рублевые средства, размещенные на депозитах за 12 месяцев, прошедших с июля 2007 года, обесценились на 4–5 процентов, поскольку инфляция за этот период достигла 14,9 процента годовых. А ведь именно в рублях открыто наибольшее количество вкладов (87 % на 1 апреля 2008 года). Вклады в евро также пострадали, несмотря на рост этой валюты по отношению к рублю, хотя и меньше. Укрепления на 6,5 процента с учетом более низкой депозитной ставки (в среднем 8 %) не хватило, чтобы покрыть инфляцию. А долларовые депозиты и вовсе вышли в минус: банковские проценты по ним (от 4 до 9 %) полностью нивелировались падением курса доллара относительно рубля (9 %), а инфляция «доела» остаток средств (чистый убыток составил от 14 до 20 %). Между тем проблем с ликвидностью у банков становится все больше, что, очевидно, приведет к новому росту депозитных ставок. Однако, как известно, сверхприбыльные проценты рано или поздно становятся сыром в мышеловке, ведь банку когда-то придется расплачиваться по своим повышенным обязательствам, а чем они выше, тем труднее это будет сделать.

Исходя из вышесказанного, можно сделать выводы о том, что в условиях достаточно острой конкуренции, российские банки применяют западный опыт привлечения сбережений населения, это касается различных бонусов, розыгрышей и других стимулирующих акций. Ведь для банков огромную роль в формировании ресурсной базы играют депозиты, которые нужно совершенствовать, для обеспечения конкурентоспособности банка и получения максимальной прибыли. Некоторые особенности этого процесса будут рассмотрены в следующей главе работы на примере одного из коммерческих банков - ОАО ГБ Нижний Новгород.

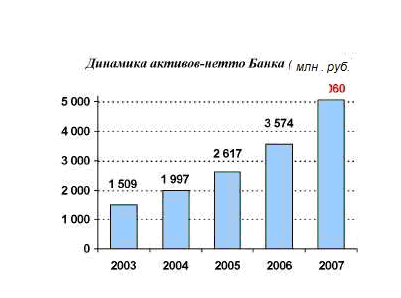

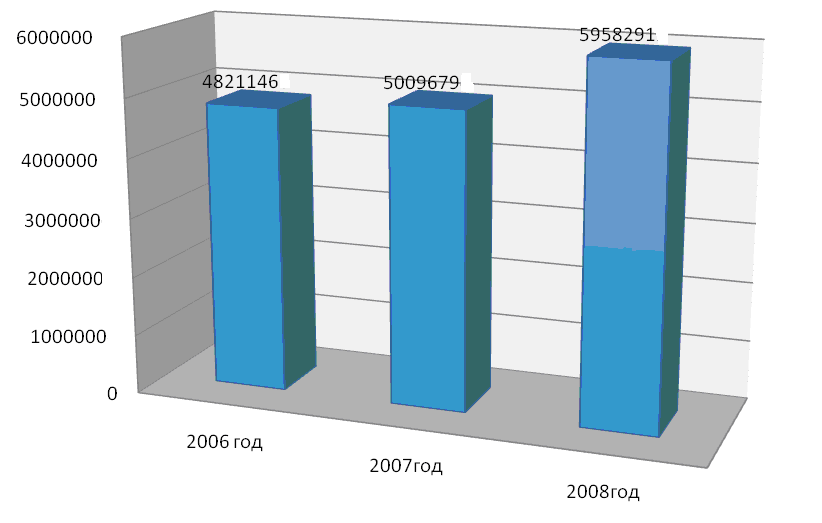

Активная работа Банка по всем направлениям деятельности, постоянное взаимодействие со всеми категориями клиентов, внедрение и развитие новых продуктов и услуг позволили ОАО ГБ Нижний Новгород по итогам 2007 года достичь значительных финансовых результатов и показать высокую эффективность бизнеса.

Рисунок 15.

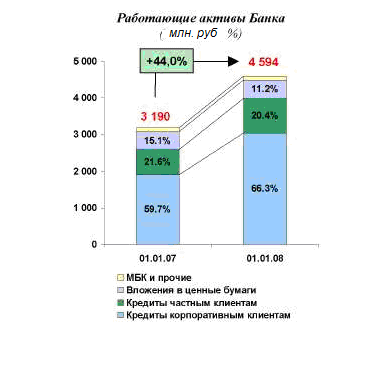

Активы-нетто ОАО ГБ Нижний Новгород увеличились за год на 41,6% и превысили 5 трлн. рублей, при этом прирост активов более чем на 90% был обеспечен операциями кредитования – основным видом деятельности Банка.

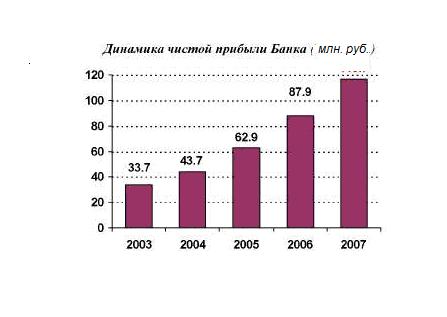

Рисунок 16.

По итогам 2007 года Банк заработал балансовую прибыль в размере 153,1 млн.. рублей, что на 35,7% превышает результат 2006 года. Чистая прибыль составила 116,7 млн.. рублей, увеличившись по сравнению с прошлым годом на 32,8%. Рекордное значение прибыли ОАО ГБ Нижний Новгород за отчетный год наглядно показывает его устойчивость к кризисным явлениям на международных рынках.

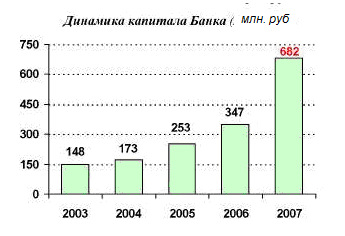

Рисунок 17.

Практически двукратный рост капитала в 2007 году был обеспечен как размером полученной прибыли, так и в значительной степени проведенной в I квартале эмиссией обыкновенных акций, в ходе которой в капитал Банка было привлечено 230,2 млн.. рублей. По состоянию на 1 января 2008 года капитал Банка составил 681,6 млн.. рублей, а его доля в совокупном капитале российского банковского сектора составила 25,5% против 20,5% на начало 2007 года. Уровень достаточности капитала в результате дополнительного выпуска акций увеличился с 11,7 до 15,1%.

Рисунок 18.

На фоне существенного роста капитала и объемов бизнеса показатели эффективности работы ОАО ГБ Нижний Новгород несколько снизились, но по-прежнему остаются на высоком уровне. Рентабельность активов (ROAA) по итогам отчетного года составила 2,7% по сравнению с 2,9% в 2006 году. Рентабельность капитала (ROAE) снизилась с начала года с 28,6 до 20,4%.

Рисунок 19.

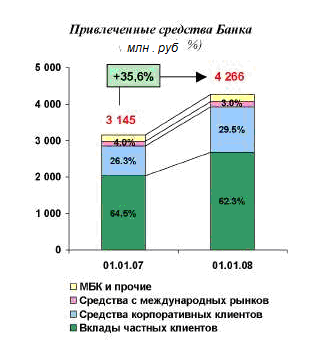

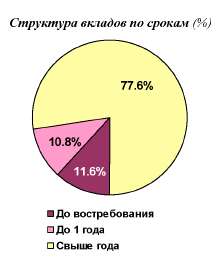

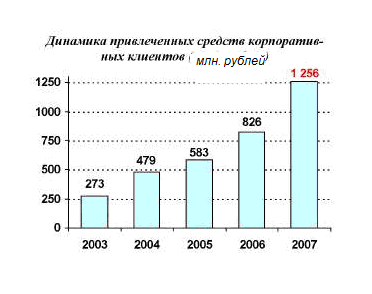

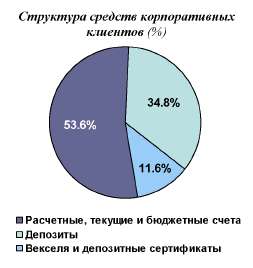

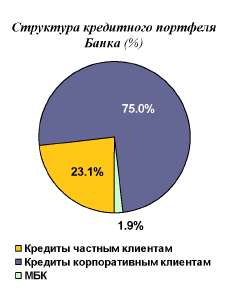

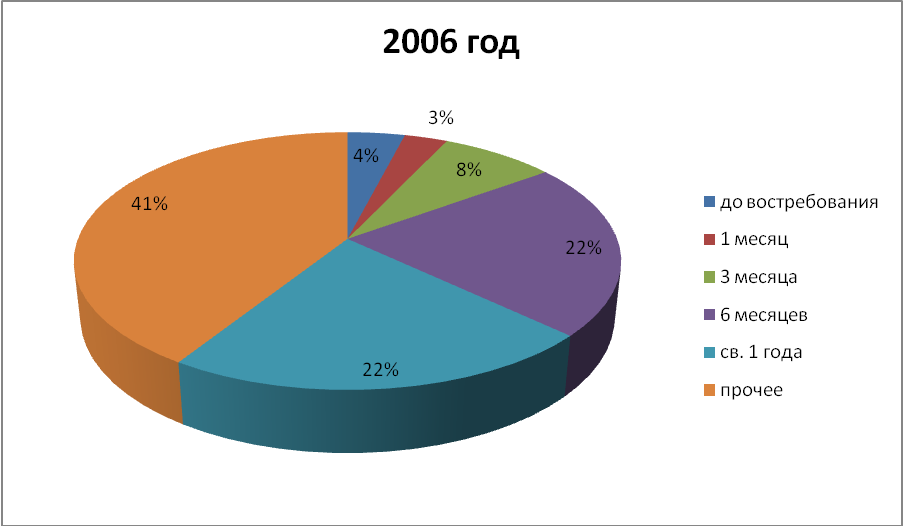

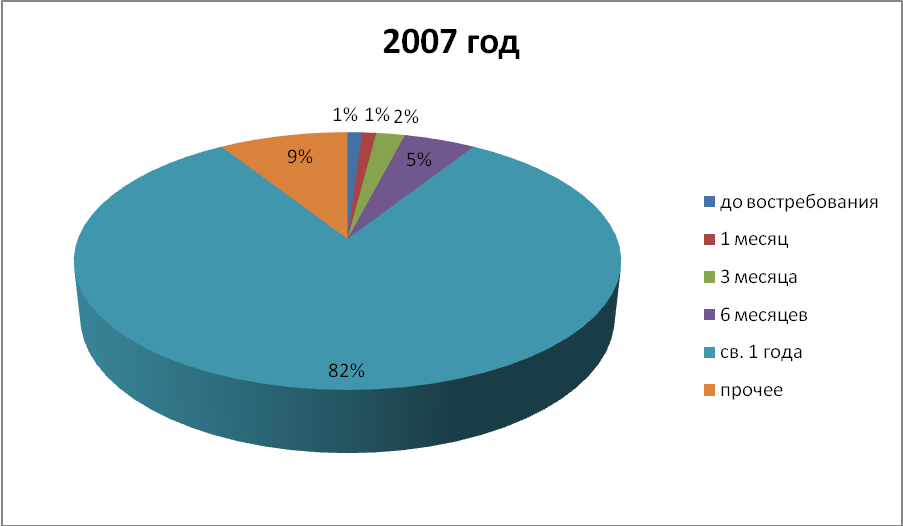

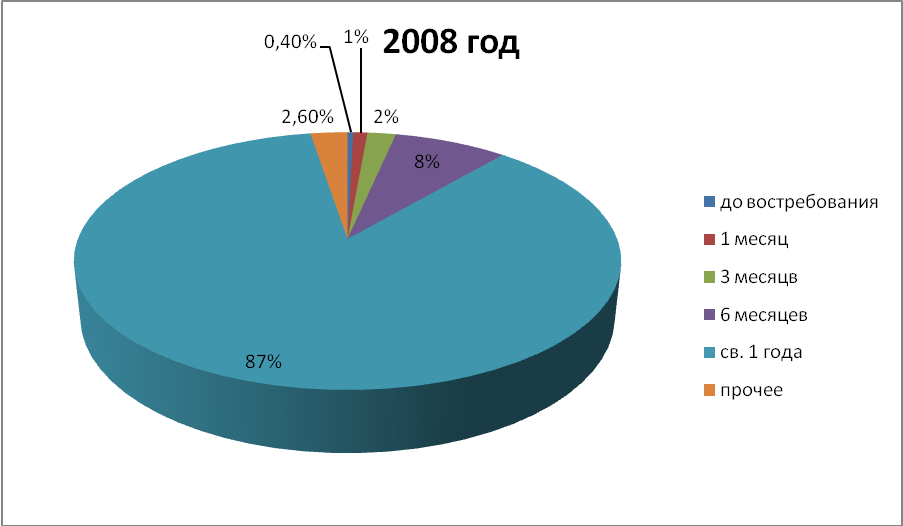

Достижению высоких финансовых результатов во многом способствовала сложившаяся структура работающих активов и привлеченных средств Банка.