Оценка состояния российского рынка ценных бумаг

Содержание

Введение

1. Теоретические основы российского рынка ценных бумаг

1.1 Из истории рынка ценных бумаг России

1.2 Совершенствование государственного регулирования фондового рынка России

2. Анализ рынка ценных бумаг России

2.1 Анализ российского рынка: волны падения

3. Проблемы и перспективы развития российского рынка ценных бумаг

3.1 Проблемы развития рынка ценных бумаг

3.2 Перспективы развития российского фондового рынка до 2012 года

Заключение

Список используемых источников

Введение

Рынок ценных бумаг - это совокупность экономических отношений по поводу выпуска и обращения ценных бумаг как инструментов финансирования и развития экономики. На РЦБ товаром являются ценные бумаги. Поэтому РЦБ - это рынок торговли ценными бумагами. РЦБ является составной частью финансового рынка. Ценные бумаги называются фондовыми активами. Отсюда РЦБ имеет второе название - фондовый рынок. Рынок ценных бумаг совместно с кредитным рынком призван обеспечивать финансирование и развитие экономики.

Существуют два основных способа финансирования экономики:

- Финансирование с помощью банковских кредитов (основной способ финансирования в Европе).

- Финансирование через рынок ценных бумаг (основной способ финансирования в США). В этом случае фирма выпускает ценные бумаги (акции, векселя, облигации, депозитарные расписки и др.). Ценные бумаги продаются инвесторам, а фирма получает средства на свое функционирование и развитие.

Таким образом, рынок ценных бумаг является частью финансового рынка и служит в качестве еще одного источника финансирования и развития экономики. Федеральные и региональные органы власти, органы местного управления, компании, банки, фирмы, финансовые коммерческие институты и другие организации, имеющие на то право, эмитируя ценные бумаги, пополняют при их реализации свои бюджеты или формируют и пополняют акционерные капиталы.

Векселя, депозитные и сберегательные сертификаты и другие ценные бумаги частично замещают деньги в качестве средства сбережения и обращения. Опционы и фьючерсы способствуют совершению срочных сделок (осуществлению контрактов по купле продаже ценных бумаг в будущем в конкретный срок). Банковские векселя являются квазиденьгами.

Функции рынка ценных бумаг условно разделяют на две группы:

- общерыночные функции, присущие каждому рынку;

- специфические функции, которые отличают его от других рынков.

Общерыночные функции:

- коммерческая - получение прибыли от операций на РЦБ;

- ценовая - формирование рыночных цен на ценные бумаги;

- информационная - биржа доводит до участников рынка информацию об объектах торговли и ее участниках;

- регулирующая - РЦБ (в лице государственных органов регулирования, законодательства, бирж, саморегулирующих организаций) формирует и устанавливает правила торговли и участия в ней, устанавливает приоритеты, осуществляет контроль и т. д.

- специфические функции рынка ценных бумаг - перераспределение капиталов и денежных средств. Финансовые активы и денежные средства перераспределяются между отраслями и сферами экономик, территориями и странами, фирмами, группами и слоями населения, населением и государством, между физическими лицами.

Средства через РЦБ направляются инвесторами:

- в наиболее выгодные отрасли, сферы экономики, компании, организации и банки в краткосрочной перспективе (спекулятивный капитал) в расчете получить быстрый доход;

- в перспективные отрасли и предприятия в среднесрочной и долгосрочной перспективе в расчете на прибыль и рост капитала в долгосрочном периоде (стратегические инвесторы);

- страхование ценовых и финансовых рисков (опционы и другие производные ценные бумаги - деривативы);

- аккумулирование свободных денежных средств;

- инвестирование экономики;

- функция перетока капитала в перспективные и прибыльные отрасли и фирмы;

- функция ограничителя для отраслей и компаний от «перегрева инвестициями» (излишнего финансирования). При ажиотажном спросе на акции какой-либо компании рано или поздно наступает спад или обвал стоимости этих акций, и капитализация компании (ее рыночная стоимость) возвращается к реальной рыночной цене;

- функция инструмента государственной финансовой политики (финансирование дефицитов бюджетов различных уровней, финансирование конкретных проектов, регулирование денежной массы в обращении, поддержание ликвидности государственной финансово-кредитной системы);

- предоставление информации о состоянии экономической конъюнктуры через состояние рынка ценных бумаг (через фондовые индексы).

Рынок ценных бумаг сегодня, в условиях мирового финансового кризиса, является как никогда актуальным.

1. Теоретические основы российского рынка ценных бумаг

1.1 Из истории рынка ценных бумаг России

Развитие рынка ценных бумаг России имеет интересную историю и уходит своими корнями в глубь XVIII в. Дискуссия о точной дате возникновения российского фондового рынка до сих пор остается открытой. Одни исследователи полагают, что рынок ценных бумаг возник еще при Петре I, другие считают, что «его институциональное становление произошло через 200 лет после учреждения первой в России товарной биржи в Петербурге в 1703 г.», третьи ведут отсчет времени его основания от 2 апреля 1769г. – дня издания «Рескрипта о выпуске первого русского государственного займа». В определенной степени эти точки зрения имеют как сильные, так и слабые стороны. Первые ценные бумаги в России появились одновременно с первыми бумажными деньгами – в 1769 г. Именно тогда Россия разместила в Голландии первый государственный внешний заем.

Первые внутренние государственные займы в России были организованы в 1809 г. Они приносили годовой фиксированный доход 6%. Российское правительство использовало эмиссию государственных облигаций для финансирования хронического бюджетного дефицита. Существовали различные виды облигаций: купонные и бескупонные, именные и предъявительские.

Краткосрочные (от 3 мес. до 1 года) облигации номиналом до 500 руб. чаще всего выпускало Министерство финансов, среднесрочные (от 4 до 8 лет) номиналом в 50 руб. - государственное казначейство. Долгосрочные облигации размещались на период 50-80 лет и более. Бессрочные облигации (подобно английским консолям) приносили их владельцам непрерывный доход. К примеру, в1917 г. в обращении находились отдельные выпуски, которые были эмитированы еще до войны с Наполеоном.

Появление первого и последующего выпусков государственных ценных бумаг в 1809-1819 гг. способствовало оживлению на Санкт-Петербургской бирже. В начале 1820-х гг. на биржу стали попадать и бумаги государственных займов, размещавшихся за рубежом. В России существовала 21 товарная биржа, а фондовые операции осуществлялись на 7 биржах: Петербургской, Московской, Варшавской, Киевской, Одесской, Харьковской, Рижской. Ведущей была Петербургская биржа, именно на ней осуществлялись сделки с наибольшим числом бумаг, а их курсы принимались другими биржами как определяющие.

Большое значение для подъема петербургской промышленности имело "Положение о товариществах по участкам или компаниях на акциях», принятое российским правительством в 1836 г. (Тогда же появились первые российские акции, частные облигации, однако доля ценных бумаг данного типа была незначительной в связи с относительно слабым развитием частного бизнеса.) В целом этот закон создал правовую основу акционерного дела в стране. С этого времени Петербург займет передовые позиции формировании отечественного акционерного предпринимательства (из действовавших к 1914г. акционерных компаний в Петербурге имели правления 28%, в Москве - 20%, в Варшаве - 5%, в Киеве и губернии - 5%, в Риге и Лифляндской губернии - 2%).

Отмена крепостного права, судебная реформа, реорганизация местного самоуправления, печати, образования – все это способствовало преображению страны. Во второй половине XIX в. мы видим заметную активацию в финансово-промышленном мире Петербурга. В северной столице активно учреждаются независимо от места нахождения предприятий) акционерные компании. 3десьрасполагаются их правления, обслуживаемые крупными столичными банками. К началу XX в. в Петербурге функционировало 13 банков, из которых 8 входили в десятку крупнейших банков в России: Русско-Азиатский, Русский для внешней торговли, Петербургский для внешней торговли, Петербургский международный, Азовско-Донской, Русский торгово-промышленный, Волжско-Камский, Сибирский торговый. Для сравнения: в Москве действовали 7 банков, из них 2 числились в десятке крупнейших. Баланс петербургских банков в 4 раза превышал баланс московских. В такой ситуации Петербург постепенно становился финансово-банковским центром страны, а Петербургская биржа превращалась во всероссийскую фондовую биржу.

На начальном этапе на рынке ценных бумаг господствовали исключительно государственные облигации и небольшое количество негосударственных ценных бумаг - акции страховых обществ. Однако с развитием рыночных отношений в экономике Российской империи начался процесс демонополизации рынка капиталов, 8 том числе рынка ценных бумаг. Акционерные общества стали выпускать свои акции и облигации. Интерес к акционерным компаниям со стороны владельцев, капиталов возрос настолько, что эмиссия акций не успевала за спросом. Это привело к значительному росту цен на акции и развитию торговли ими. Современники отмечали: "Стремление к акционерным компаниям... усилилось до такой степени, что, как только замышлялось какое-нибудь предприятие, акции его были с жадностью разбираемы, и число желающих участвовать в нем своими капиталами нередко превышало определенный для них размер. На Петербургской бирже возникла значительная торговля акциями, привлекшими к себе внимание всех сословий. Следствием того было чрезвычайное возвышение цен на акции некоторых компаний, приносивших большие дивиденды».

В 1868-1870 гг. вновь повысилась биржевая активность: многие компании, особенно железнодорожные, сработали с большой прибылью и по итогам года выплатили большие дивиденды. Это привело к тому, что акции стали продаваться не по номинальной цене, а с высокими премиями. Современники утверждали, что «дух спекуляции вновь охватил Россию. В 1868-1869 гг. Петербург, Москва, Одесса, одним словом, все главные города увлеклись биржевой игрой до нездоровых размеров... Финансовую и денежную Россию нельзя было узнать. Весь народ, даже неграмотный, усвоил себе понятие о процентных бумагах, свободно обращающихся на биржах, о разных акциях, облигациях. Все желания спекулирующей публики устремились к одной цели - добыть как можно больше денег, чтобы купить как можно больше акций и лотерейных билетов, перепродав их с барышом, который часто превосходил самые смелые ожидания... Тот, кто вчера ездил на извозчичьих дрожках, обитая в скромной меблированной комнатке, отправлялся на другой день в собственной коляске нанимать на лето комфортабельную дачу. Увлечение к игре было столь всеобщее, что явилось много дам-спекулянток. На поле сражения выступило много гвардейских офицеров, из которых некоторые постоянно уже являются на биржу, а другие рыскают по банковским конторам, закупая и перепродавая займы».

Однако биржевой ажиотаж был недолгим, последовал кризис, который являл собой следующий этап развития фондового рынка. В биржевом обращении находилось определенное количество ценных бумаг, достаточных для проведения фондовых операций, сформировался круг профессиональных биржевых специалистов, игру на курсах ценных бумаг стали вести слои состоятельного населения. Из 100 членов биржи лишь 8 представляли операции с ценными бумагами. Назрела необходимость выделения фондовой торговли и создания Фондового отдела. И 10 января 1901 г. были утверждены «Правила для Фондового отдела Петербургской биржи», а также "Инструкция котировальной комиссии» и «Правила о допущении бумаг к котировке в Фондовом отделе Петербургской биржи». Благодаря этим мерам ограничился круг лиц, которые могли заниматься биржевыми операциями, упрочилось положение на бирже акционерных коммерческих банков и банковских домов, улучшился состав маклеров. Они стали действительными членами фондового отдела. Кроме того, правилами был установлен порядок введения акций в котировку. Теперь для этого требовалось ходатайство правления данной компании, основывающееся на постановлении общего собрания акционеров. Далее биржевое законодательство дополнилось другими правилами, которые определили следующие важные положения: место и порядок совершения сделок, порядок сдачи ценных бумаг, именных бумаг, временных свидетельств, последствия неисполнения сделок, разбирательство споров.

Продолжавшаяся биржевая спекуляция расширяла количество сделок с ценными бумагами. В целом это содействовало формированию их рыночных цен. Благодаря спекуляции динамика биржевых курсов акций и облигаций точнее отражала состояние рынка капиталов страны, хозяйственное и финансовое положение эмитента, той или иной ценной бумаги. Волатильность на бирже свидетельствовала о спаде или, наоборот, о подъеме экономики России. Таким образом, биржа объективно выполняла роль барометра экономической жизни страны.

В результате улучшения организации биржи, значительного накопления отечественных капиталов Санкт-Петербургская биржа стала играть важную роль в размещении акций во время следующего подъема промышленности, который пришелся на 1909-1913 гг. Благодаря посреднической роли биржи за 6 предвоенных лет акционерные капиталы в стране выросли с 2,6 млрд. до 4,7 млрд. руб. Из этого прироста около 2/3 акций осело в Российской империи. К 1913 г. в Петербурге насчитывалось 4160 предпринимателей, действовавших в соответствии со взятыми на себя купеческими и промысловыми свидетельствами. В их числе было290 лиц (6,9%), занятых в финансовой сфере, в Москве работали, соответственно, 104 человека - 1,9% от общего числа предпринимателей. По подсчетам специалистов, в Петербурге имелось 94 предпринимателя (в Москве - 29), которых можно было с полным правом отнести к числу виднейших представителей отечественной бизнес - элиты. Эти лица занимали посты в 5 и более акционерных компаниях и состояли в руководстве различных столичных банков. Многие из них оставили о себе славную память в истории делового мира России: династия Елисеевых, Путиловых, Н. А. Смирнов, А. И. Вышнеградский, Э.Л. Нобель, Э.К. Грубе и другие.

Примечательна фигура делового человека из провинции И. А. Милютина, всю жизнь прожившего в Череповце, однако размахом и масштабом своей деятельности не уступавшего столичным воротилам бизнеса. Он был оригинальной личностью. Не получив школьного образования, Милютин сделал себя истинно просвещенным человеком. Будучи избран городским головой с 1861 по 1907 г., до конца своих дней он неустанно работал на благо своего родного города и развития Севера России: значительная часть личных средств была вложена в городские предприятия, основаны судостроительный, механический, металлообрабатывающий заводы. В результате его деятельности Череповец превратился в оживленный промышленный и торговый центр, в благоустроенный город с банком, городским садом, музеем, библиотекой.

Особо следует остановиться на системе ипотечного кредитования, состоявшей из разных типов банков: государственных, акционерных, кооперативных (основанных на началах взаимной ответственности заемщиков). Общий объем выданных банками ипотечных ссуд к 1915 г. составил свыше 5,5 млрд. руб. (3,8 млрд. «сельских» и 1,7 млрд. - «городских»), что превысило сумму активов акционерных коммерческих банков. Заемщиками банков стали 2/З владельцев земельной собственности и значительная часть домовладельцев. В финансовое обращение широко вовлекались ипотечные ценные бумаги: закладные листы, различные обязательства, векселя, сертификаты, а также непосредственно закладные. Ипотечные облигации и акции земельных банков превратились в надежные ценные бумаги, имевшие высокий курс и процент дохода. Среди держателей этих бумаг было много людей среднего достатка, охотно помещавших в них свои сбережения. Банки исправно выплачивали высокие дивиденды акционерам, а подавляющее большинство заемщиков в срок платили годовые платежи банкам. Из публикации земельных банков о назначении имений в продажу (за неуплату процентов по ссудам) видно, что число таких имений не превышает 8,6% от общего числа всех заложенных. Таким образом, ипотека способствовала развитию земельного рынка, переходу земель от разоряющихся в руки тех, кто стремился к их приобретению, но не имел финансовых возможностей и пользовался залогом покупаемых земель. Среди них половину составляли землевладельцы недворянского происхождения. Так ипотека ускоряла создание в России непривилегированного бессословного землевладения.

Долгосрочное финансирование недвижимости способствовало бурному развитию экономики, промышленности, сельского и городского хозяйства. Россия по развитию кредитно-финансовой системы не уступала Западной Европе, более того, по объемам ценных бумаг, обеспеченных ипотечными обязательствами, обращающихся на европейских рынках, Россия превалировала над всей Европой. В целом на ипотечные бумаги приходилось 40% всей суммы ценных бумаг на денежном рынке России в 1914 г. (в Германии - 29%). По состоянию на 1 января 1914 г. из всех ипотечных ценных бумаг на сумму 5,3 млрд. руб. на долю городской недвижимости приходилось 1,7 млрд. руб.

У истоков фондового рынка России стояло государство, и органы власти, контролирующие и регулирующие рынок ценных бумаг, развивались вместе с ним и имели свою собственную историю. При заключении первых займов в 1769 и 1770 гг. обязанности по соблюдению условий были возложены на Комитет уполномоченных по внешним займам под руководством канцлера или генерального прокурора и государственного казначея. Затем Комитет был преобразован в Контору придворных банкиров, в начале XIX в. ее функции изменились и она стала носить название Государственная комиссия для погашения долгов. Через некоторое время был учрежден Совет государственных кредитных установлений, контролирующий ее деятельность. Но главным государственным органом, осуществляющим надзор за рынком ценных бумаг в России, являлось Министерство финансов (вплоть до начала XX в.). Граф С. Витте, внимательно следящий за фондовым рынком страны, писал: «Он нуждается в… объединенном и твердом руководстве в области торгово-промышленной политики». При этом была учреждена Особая канцелярия по кредитной части Министерства финансов, которая курировала рынок ценных бумаг, банковскую, акционерную деятельность.

Государство с самого начала контролировало не только правовую и организационную основы развития фондового рынка, но и непосредственное изготовление бланков ценных бумаг. За печать как государственных, так и частных ценных бумаг отвечала Экспедиция заготовления государственных бумаг, входившая в состав Министерства финансов. Печатание производилось в Сенатской типографии. Хранением и выдачей ценных бумаг ведала специальная экспедиция Сената, позже Экспедиция заготовления государственных бумаг. Принятые меры были не лишними, так как после 1812 г. появилось много фальшивых ассигнаций. Российское правительство выделяло большие деньги на производство ценных бумаг. В начале XX в. техническое исполнение ценных бумаг совершенствовалось, их печатали с защитой от подделки цветной сеткой, уделяя при этом большое внимание их красивому внешнему виду и дизайну.

Нельзя не вспомнить об общественных организациях - участниках фондового рынка. В начале центром консолидации «капитанов- петербургского бизнеса являлась биржа. Потом был учрежден первый Съезд представителей акционерных банков коммерческого кредита, при котором действовали постоянные комитеты. На съездах деловые люди обсуждали вопросы экономики, финансов, банковского дела. Особой активностью в отстаивании торгово-промышленных интересов в России выделялись биржевые комитеты, которые возглавили крупнейшие предприниматели. В Петербурге часть предпринимателей состояла в Петербургском обществе заводчиков и фабрикантов, затем членами этого общества была создана первая политическая организация столичных промышленников - Прогрессивная экономическая партия.

Проведенная С. Витте финансовая реформа укрепила доверие к рублю. В результате акции большого числа ведущих российских компаний прочно обосновались на всех основных европейских биржах. По оценкам дореволюционных экономистов, номинальная стоимость всех ценных бумаг, размещенных в России, достигала 15 млрд. руб. (при этом величина котировавшихся только на Петербургской бирже ценностей составляла 17 млрд. руб.). По сравнению с европейскими странами российский рынок, несмотря на темпы роста обращавшихся в нем средств, не обладал большой емкостью, за исключением ипотечных ценных бумаг. Так, в 1912 г. в России было выпущено ценных бумаг на 868 млн. руб., что составило 41% от размера выпуска ценных бумаг Англии, около 44% - Франции, около 57% - Германии. Нормальное поступательное развитие фондового рынка было остановлено сразу после Февральской революции 1917 г. 3 марта Петроградская фондовая биржа прекратила свою работу. Курьезный факт: многие банкиры не восприняли всерьез революцию 1917 г.: по улицам маршировали вооруженные отряды красногвардейцев, а некоторые банки, такие как «Лионский кредит», продолжали как ни в чем не бывало работать с клиентами. В обычном режиме работали крупные страховые компании. После Октябрьской революции Декретом СНКРСФСР от 23 декабря 1917 г. все операции с ценными бумагами на территории РСФСР были прекращены. Акции и облигации промышленных, транспортных и других компаний утратили юридическую силу. Ценные бумаги и их рынок прекратили свое существование. Еще ранее, в ноябре, были упразднены Дворянский поземельный и Крестьянский поземельный банки, в декабре объявлено о национализации акционерных коммерческих банков. В октябре 1918 г. вышло постановление Совнаркома: «… в срочном порядке уничтожить все аннулированные Совнаркомом процентные бумаги прежних правительств». Решение советского правительства было неукоснительно выполнено, во многих губернских городах сожгли кредитные билеты, облигации займов, акции, паи и др. Ценных бумаг было столько, что в Нижнем Новгороде в течение 5 мес. ими топили 2 городские бани. Вот таков был печальный финал фондового рынка Российской империи.

Во времена нэпа (1922 - 1928 гг.) произошла кратковременная реанимация рынка ценных бумаг. В 1922 - 1923 гг. были выпущены два краткосрочных займа, так называемый «хлебный - и «сахарный». Параллельно были выпущены долгосрочные «золотой» и «крестьянский» займы. Рынок частных ценных бумаг возродился в 1922 г., а биржевая торговля в 1923 г. Торговля ценными бумагами велась в Ленинграде, на Московской товарной бирже, Киеве, Харькове, Владивостоке и в некоторых других городах.

Стихийно возникали уличные биржи - «американки». Однако уже в 1928 г. деятельности рынка ценных бумаг был положен конец, и вплоть до 1990 г. выпуск государственных ценных бумаг сводился к государственным займам, распространяемым на нерыночной основе, принудительно и добровольно.

1.2 Совершенствование государственного регулирования фондового рынка России

Фондовый рынок - важный элемент финансового рынка, обеспечивающий распределение денежных средств между участниками экономических отношений. Через осуществление данного распределения и перелива временно свободных финансовых ресурсов из одной сферы в другую и от одного экономического субъекта другому проявляется главная функция рынка ценных бумаг. В условиях реформирования экономики определяющая роль в данном процессе принадлежит государственному регулированию рынка ценных бумаг. При этом важно отметить, что государство выступает в качестве системообразующего фактора. Учитывая особенности национальной экономики на данном этапе развития, государство создает нормативно-правовую базу, единую для всех профессиональных участников, и определяет стратегию развития фондового рынка. Однако современное состояние фондового рынка позволяет констатировать его высокую зависимость от состояния «внешней» и «внутренней» среды, при неблагоприятном воздействии которых возникают риски. Поэтому в данной статье авторы предприняли попытку системно подойти к поиску основных направлений совершенствования роли государства, которые способны обеспечить устойчивость развития фондового рынка. В соответствии с этим целью исследования является описание сегодняшнего механизма государственного регулирования российского фондового рынка и представление его в виде модели, на основе которой будет разработана рискоориентированная превентивная система регулирования фондового рынка и предложены направления к ее внедрению.

Для достижения поставленной цели важным является формулировка сущности механизма государственного регулирования фондового рынка, который в настоящее время не определен в научной литературе. Для начала обратимся к определению, что такое «механизм». В Толковом словаре русского языка приводится следующее определение «механизма»: «Механизм - это система, устройство, определяющие порядок какого-нибудь вида деятельности». Исследуя государственное регулирование фондового рынка как элемент макроэкономического регулирования, авторы пришли к следующему понятию: «государственное регулирование фондового рынка - это целенаправленное воздействие государства на процессы аккумулирования и перераспределения средств при обращении ценных бумаг в целях обеспечения эффективного протекания этих процессов и развития связей между инвесторами и заемщиками в нужном обществу направлении».

Исходя из трактовки вышеуказанных определений под механизмом государственного регулирования фондового рынка будем рассматривать систему, включающую управляющие и информационные потоки, которые определяют порядок регулирования, в целях обеспечения нормальной и правильной работы рынка ценных бумаг.

Любая цельная система характеризуется такими качествами, как целостность, сложность и непрерывное развитие. Все это относится и к механизму государственного регулирования фондового рынка.

Целостность заключается в том, что все составные части системы выступают как части, как подсистемы, элементы, служащие одной цели, стоящей перед государственным регулированием рынка ценных бумаг. Формулировка цели государственного регулирования фондового рынка вытекает из определения «государственного регулирования».

Сложность проявляется в том, что при возникновении изменений в какой-либо подсистеме происходят изменения в других подсистемах. Иначе говоря, все составные элементы единой системы органически связаны между собой.

Непрерывное развитие обусловлено динамизмом экономики в целом, изменением экономической политики государства, направлением инвестиций, условий хозяйствования организаций и другими факторами, вызывающими расширение финансовых отношений, а также взаимодействие подсистем.

Государственное регулирование рынка ценных бумаг должно быть гарантом надежности и доходности рынка для отечественных и иностранных инвесторов, а также ограничивать спекулятивные тенденции в его развитии и направлять в русло поддержки хозяйства страны.

Необходимо отметить, что структура государственных органов, регулирующих фондовый рынок, зависит от многих факторов, таких как модель рынка, принятая в стране, степень централизации управления и автономии регионов и т. д.

В целом в России сложилась смешанная, полицентрическая модель фондового рынка, на котором одновременно и с равными правами присутствуют коммерческие банки, фондовые биржи и другие финансовые институты. Эта модель отличается от американской, предполагающей жесткие ограничения на операции с ценными бумагами (в частности для коммерческих банков), и английской, при которой регулирование развития рынка ценных бумаг осуществляют профессиональные участники рынка, а роль Банка Англии ограничена регулированием и контролем за рынком государственных ценных бумаг. Ближе всего к модели фондового рынка России находится германская модель, где важную роль в регулировании рынка ценных бумаг имеет центральный банк, Федеральный совет по финансовым рынкам и органы исполнительной власти.

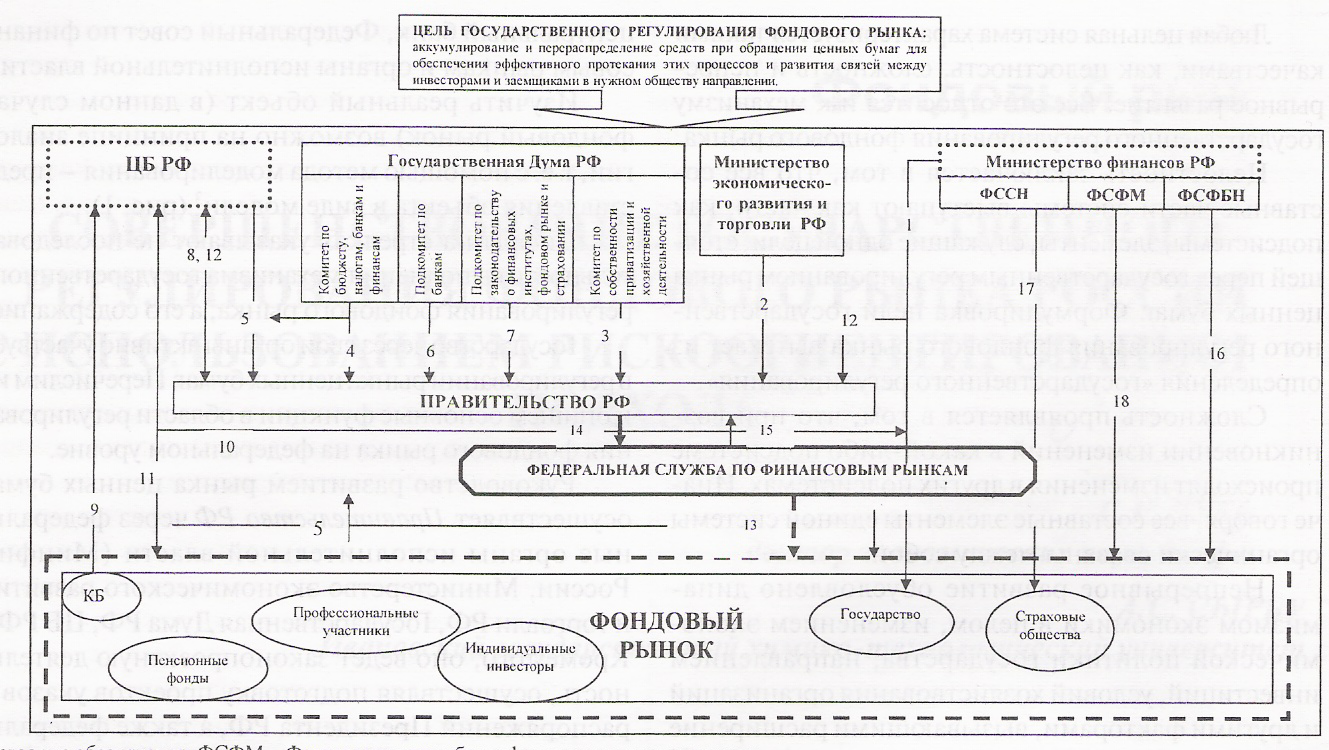

Изучить реальный объект (в данном случае фондовый рынок) возможно на принципе аналогии, т. е. с помощью метода моделирования - представления объекта в виде модели (рис. 1).

Цифры на стрелках указывают не последовательность выполнения механизма государственного регулирования фондового рынка, а его содержание.

Государство через свои органы активно участвует в регулировании рынка ценных бумаг. Перечислим их и опишем основные функции в области регулирования фондового рынка на федеральном уровне.

Руководство развитием рынка ценных бумаг осуществляет Правительство РФ через федеральные органы исполнительной власти (Минфин России, Министерство экономического развития и торговли РФ, Государственная Дума РФ, ЦБ РФ). Кроме того, оно ведет законопроектную деятельность, осуществляя подготовку проектов указов и распоряжений Президента РФ, а также федеральных законов в области ценных бумаг, назначает и контролирует работу головных исполнителей по подготовке нормативных актов.

Министерство финансов Российской Федерации выступает на рынке ценных бумаг в качестве:

1) государственного органа регулирования рынка ценных бумаг, устанавливающего правила совершения операций на рынке ценных бумаг, учета и отчетности по сделкам с фондовыми инструментами;

2) представителя эмитента государства, выполняющего от его имени функции по выпуску государственных - на федеральном уровне - ценных бумаг (1).

По согласованию с Федеральным советом по финансовым рынкам Минфин России имеет право:

аттестовать специалистов на право ведения операций с ценными бумагами (за исключением персонала банков), контролировать использование квалификационных аттестатов, применять санкции;

регистрировать выпуски ценных бумаг (кроме ценных бумаг банков);

регулировать совместно с ЦБ РФ выпуск и обращение государственных ценных бумаг;

лицензировать производство и ввоз на территорию РФ бланков ценных бумаг.

Условные обозначения: ФСФМ - Федеральная служба по финансовому мониторингу; ФСФБН- Федеральная служба по финансово-бюджетному надзору; ФССН- Федеральная служба страхового надзора

Модель механизма государственного регулирования фондового рынка

Основную ответственность за выполнение указанных функций несет Управление государственных ценных бумаг и финансового рынка МФ РФ.

Министерство экономического развития и торговли Российской Федерации участвует в регулировании рынка ценных бумаг в плане разработки политики формирования фондового рынка в рамках общеэкономической политики, законотворческой области, экспертизы и согласования создания финансово-промышленных групп (2).

Тесное взаимодействие происходит и с Государственной Думой Российской Федерации, ее специализированными комитетами по вопросам обсуждения и рассмотрения законопроектов в области рынка ценных бумаг:

Государственная Дума в составе двух комитетов и двух подкомитетов разрабатывает проекты и законопроекты в области рынка ценных бумаг:

Комитет по собственности, приватизации и хозяйственной деятельности (3);

Комитет по бюджету, налогам, банкам и финансам готовит и проводит предварительное рассмотрение проектов законов в области развития финансовых институтов и фондового рынка (4). Кроме того, в числе направлений работы Комитета рассмотрение основных направлений денежно-кредитной политики Центрального банка РФ (5).

Подкомитет по банкам (6).

Подкомитет по законодательству о финансовых институтах, фондовом рынке и страховании (7).

Модель фондового рынка России основана на наличии важной регулирующей функции Центрального банка РФ.

Центральный банк РФ (Банк России), являясь государственным органом, при помощи проведения открытых операций оказывает влияние на спрос и предложение ценных бумаг, обращающихся на фондовом рынке. В то же время ЦБ РФ является профессиональным участником.

В первую очередь, ЦБ РФ выступает в роли консультанта правительства и парламентских органов, соавтором разработки законодательных актов о фондовом рынке (8).

Во-вторых, Банк России осуществляет регулирующие функции на рынке ценных бумаг для коммерческих банков профессиональных участников рынка ценных бумаг:

устанавливает для банков правила совершения операций на рынке ценных бумаг, учета и отчетности по сделкам с фондовыми инструментами;

занимается регистрацией выпусков ценных бумаг банков (9);

регулирует с МФ РФ выпуск и обращение государственных ценных бумаг (10).

В-третьих, выступая одним из профессиональных участников фондового рынка, ЦБ РФ осуществляет куплю-продажу ценных бумаг (11), используя при этом один из инструментов денежно-кредитной политики операции на открытом рынке. Банк России является главным разработчиком основных направлений единой государственной денежно-кредитной политики России (12).

За работу на фондовом рынке отвечает подразделение центрального аппарата Банка России - Управление ценных бумаг Банка России. Значительная часть регулирующих функций передана ЦБ РФ своим территориальным управлениям. Необходимо отметить, что в числе институтов, занимающихся проведением денежно-кредитной политики, и Министерство финансов РФ (12).

Роль непосредственного регулятора российского фондового рынка выполняет Федеральная служба по финансовым рынкам (ФСФР). ФСФР является федеральным органом исполнительной власти и осуществляет функции по контролю и надзору на финансовых рынках (13).

ФСФР осуществляет свою деятельность непосредственно и через свои территориальные органы.

Основными функциями ФСФР являются:

а) осуществление государственной регистрации выпусков ценных бумаг и отчетов об итогах выпуска ценных бумаг, а также регистрации проспектов ценных бумаг;

б) обеспечение раскрытия информации на рынке ценных бумаг в соответствии с законодательством Российской Федерации;

в) осуществление в рамках установленных федеральными законами и иными нормативными правовыми актами Российской Федерации функций по контролю и надзору в отношении эмитентов, профессиональных участников рынка ценных бумаг и их саморегулируемых организаций, акционерных инвестиционных фондов и т.п.;

г) осуществление государственного регулирования в области долевого строительства многоквартирных домов и (или) иных объектов недвижимости.

Особое положение ФСФР в системе органов государственной власти обусловливается прямым подчинением Правительству РФ (14), тогда как другие федеральные службы подчиняются министерствам. Согласно п. 5 постановления 206, ФСФР только разрабатывает проекты законодательных и нормативных правовых актов, и единственный вариант возможности нормотворчества – через постановления Правительства РФ (15). Возникает противоречие с Законом «О рынке ценных бумаг», где установлено, что уполномоченный в сфере рынка ценных бумаг государственный орган соединяет в себе правоустанавливающую и правоприменительную функции. Это положение вытекает из необходимости оперативно реагировать на изменения ситуации на фондовом рынке в целях сохранения стабильности финансовой системы страны в целом. Кроме того, в сфере своей компетенции ФСФР на основе организации исследований по вопросам развития финансовых рынков занимается обобщением практики применения законодательства Российской Федерации и внесением в Правительство Российской Федерации предложений о его совершенствовании (15).

Таким образом, по мнению автора, в настоящее время не обеспечен единый государственный подход со стороны органов государственного регулирования к формированию и развитию рынка ценных бумаг в России; действия этих органов не согласованы и определяются конфликтом ведомственных интересов. Однако ФСФР во многом выигрывает на фоне предшественницы - Федеральной комиссии по рынку ценных бумаг (ФКЦБ). Прежде всего, можно поставить ей в заслугу более либеральный подход к регулированию рынка. При ФКЦБ саморегулируемые организации не участвовали в создании законов и подзаконных актов. Многие нововведения внедрялись в директивном порядке, несмотря на то, что существовала обязанность учитывать мнение экспертного совета. Его членов избирали на конференциях профучастников, которые раз в два года проводил Институт фондового рынка и управления (ИФРУ). ФСФР придерживается более высокой прозрачности. В состав рабочих групп, генерирующих новые документы, обычно входят представители заинтересованных организаций, а проекты постановлений заблаговременно вывешиваются на сайте службы. Кроме того, сформированы два совещательных органа - советы по корпоративному управлению и коллективным инвестициям.

В то же время ФСФР, по мнению авторов, нельзя считать классическим примером мегарегулятора. Этот орган соединяет в себе всех, кто, так или иначе, принимал участие в регулировании фондового рынка. Но это вовсе не означает, что опять не требуются какие-то согласования с другими федеральными ведомствами. Так, функции по регулированию банковской сферы оставлены за ЦБ РФ (в соответствии с Законом «О банках и банковской деятельности»). Регулирование финансово-бюджетной сферы передано Федеральной службе финансово-бюджетного надзора (16) – в ее ведение перешли функции целого ряда департаментов Минфина России. Страховые компании отданы в ведение Федеральной службы страхового надзора (17), которая является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в сфере страховой деятельности (страхового дела). Функции «финансовой разведки» - Комитета РФ по финансовому мониторингу - отданы Федеральной службе по финансовому мониторингу, которая также подчиняется Минфину России (18).

В ряде стран надзор за всеми институтами финансового рынка, включая банки, страховые компании и аудит, концентрируются в одном органе. Это происходит на высокой стадии взаимопроникновения бизнесов. Организуются финансовые холдинги, банки начинают заниматься страховыми инвестиционным бизнесом. Сегодня российские банки - активные участники рынка ценных бумаг. ФСФ Р, как показывает практика, явно пересекается с ЦБ по функциям контроля за деятельностью на этом рынке.

Руководитель ФСФР О. Вьюгин В своем интервью в газете «Ведомости» от 15 апреля 2004 г. отмечал, что ФСФР как наследница ФКЦБ не способна к эффективному надзору за финансовыми рынками. Она может осуществлять надзор лишь за организациями, хорошо обеспеченными финансовыми средствами. Для создания реального органа контроля за финансовыми рынками необходимо менять статус ФСФР. Нужно менять финансовую базу службы и впоследствии обособить ее от органов исполнительной власти, т. е. это может быть государственный орган, действующий на основании особого закона, подконтрольный парламенту и президенту, как, например, ЦБ.

ФСФР, на взгляд автора статьи, должна устанавливать нормы и контролировать их исполнение.

В перспективе ФСФР должна регулироваться отдельным законом, быть подконтрольной президенту и подотчетной парламенту. Руководитель такого органа назначается президентом на определенное число лет. Если плохо работает, можно ставить вопрос о замене досрочно.

Государственное участие в регулировании фондового рынка необходимо, поскольку этот

рынок является масштабным и рискованным для финансовой безопасности страны. Особенно активное участие государство должно принимать в разработке концепции развития фондового рынка, устанавливая разумные и вместе с тем жесткие правила и нормы для участников рынка ценных бумаг.

Фондовый рынок - более сложный объект государственного регулирования в сравнении с другими финансовыми рынками. Это проявляется в том, что существует большое разнообразие видов ценных бумаг. Для каждого вида характерна специфическая технология функционирования (выпуска, обращения, извлечения доходов, сроков существования и т.д.). Степень риска операций с ценными бумагами по сравнению с валютными и денежными операциями также относительно более высокая. Поэтому государственное регулирование фондового рынка должно быть направлено на снижение общего риска фондового рынка.

2. Анализ рынка ценных бумаг России

2.1 Анализ российского рынка: волны падения

Современный российский рынок ценных бумаг по своим размерам и роли в экономике страны характеризуется специалистами как типичный периферийный рынок, подверженный сильному влиянию со стороны мирового финансового рынка. Процессы становления российского рынка ценных бумаг, особенности его функционирования, изменения в его размерах, структуре участников и применяемых инструментов подробно исследованы в ряде фундаментальных работ и публикаций в периодических изданиях.

В части задач развития фондового рынка России основательное исследование этого вопроса с многочисленными рекомендациями выполнено Я.М. Миркиным, что делает его работу основательным источником по данному вопросу. Последние исследования российских специалистов убедительно показывают, что, несмотря на трудности становления российского рынка, его функционирование подчиняется фундаментальным законам действия фондовых рынков. Так же как и другие развивающиеся рынки, российский рынок испытывает воздействие со стороны мирового финансового рынка и в первую очередь его наиболее влиятельного участника фондового рынка США.

Одной из важнейших задач развития российского фондового рынка является задача расширения его масштабов. Ее решение обусловлено укреплением системы обеспечения прав собственности, что привело бы к снижению стимулов для учредителей удерживать крупные пакеты акций в целях сохранения своего положения влиятельных собственников, увеличению доли капитала во владении мелких акционеров и соответственно - к росту их доли, представленной на фондовом рынке. В свою очередь, продвижение российского рынка к более высокому уровню зрелости привело бы к повышению его роли в качестве источника аккумулирования финансовых ресурсов для российских компаний путем эмиссии акций и публичной подписки.

Анализ поведения российского фондового рынка за последние годы позволяет сделать вывод, что к 2009 г. по таким показателям, как величина капитализации и объем торгов, он достиг пиковых величин и приобрел собственные движущие силы развития. Если в 1999 г. капитализация рынка составляла 60-65 млрд. долл., то в 2009 г. она превысила 200 млрд. долл. В июле 2009 г. дневной оборот фондового рынка ММВБ достиг максимума за время существования биржи и составил 91 млрд. руб. Рост объема торгов, свидетельствующий о развитии российского фондового рынка, должен сопровождаться активными мерами по повышению уровня его организации и государственного регулирования.

Наряду с благоприятными изменениями на российском фондовом рынке произошли изменения, свидетельствующие о недостаточной зрелости этого рынка. Так, количество торгуемых акций, включенных в котировальные листы, сократилось в 2009 г. до 50-60 (1999 = 100-120), в то время как их число вне котировальных листов выросло до 300 по сравнению с 160-180 в 1999 г. Это свидетельствует о том, что акции небольшого числа российских компаний соответствуют требованиям листинга биржевой торговли.

Одним из главных признаков незрелости российского фондового рынка является концентрация операций на узком круге акций. В принципе высокая концентрация характерна для фондовых рынков развитых стран, за исключением США. Однако по сравнению с этими рынками концентрация в России очень высока. Сделки с 4-5 акциями составляли в 2009 г. в РТС 80-90% оборотов рынка, сделки с 2-3 акциями (РАО EC, ЛУКОЙЛ) – 50-60% оборота. Подавляющая часть оборота организованного рынка (90% рынков РТС и ММВБ) приходится на ограниченное число акций. Концентрация операций на российском фондовом рынке на чрезмерно узком круге акций приводит к снижению значения рынка в качестве источника информации о стоимости компаний. Капитализация фондового рынка России, составляющая по современным расчетам порядка 20% ВВП, превращается в этой ситуации в условное понятие, которое мало связано с действительным положением дел в российских компаниях.

Для обеспечения развития российского фондового рынка необходимо решить ряд крупных задач, подробное рассмотрение которых выходит за рамки данной статьи. Отмечая некоторые из них, мы полагаем, что в их успешном решении важное значение принадлежит сотрудничеству российских финансовых институтов и государственных органов с международными финансовыми институтами, в особенности в деле введения в России единых мировых стандартов и требований к финансовой деятельности.

Применительно к задачам развития российского фондового рынка большое значение имеет сотрудничество России с Международной организацией комиссий по ценным бумагам (IOSCO). Такое сотрудничество позволило бы повысить роль Федерального агентства в качестве организатора и стимулятора развития российского фондового рынка, что диктуется современным состоянием этого рынка. Для этого необходима стратегическая программа развития российского фондового рынка, которая в настоящее время отсутствует. В России нет другого органа, кроме ФСФР (ранее ФКЦБ), который взял бы на себя инициативу разработки такой программы для участников рынка в качестве ориентира в их развитии.

Преобразования российского рынка ценных бумаг должны быть направлены на устранение целого ряда недостатков, препятствующих его развитию. К их числу относятся:

незначительность доли акционерного капитала, представленного на рынке; массовая невыплата компаниями дивидендов;

низкая ликвидность большинства акций или полное ее отсутствие, делающая невозможным выявить их рыночную стоимость и получить выгоду от ее изменений;

невозможность повлиять на решения менеджмента компаний; недостаточность или недостоверность информации о положении дел в компании, позволяющей акционеру принять обоснованное решение;

низкий уровень правовой защищенности акционеров и т.д.

По ряду направлений процесс укрупнения действующих на российском фондовом рынке институтов происходит в сотрудничестве с крупными иностранными, в том числе и американскими финансовыми институтами. Ярким примером могут служить процессы в среде компаний-регистраторов, системное значение которых на фондовом рынке очень велико. За последние годы их число сократилось с 400 до 100 в 2009 г. в основном за счет вымывания неэффективных компаний, поскольку средние размеры последних остались практически прежними. В этой обстановке важным событием стало создание «Национальной регистрационной компании» (НРК) с участием структур крупнейшей в мире компании Computershare (30%), которая выкупила этот пакет у структур Bank оf New York, Росбанка (20%), инвестиционной компании "НИКойл" (15%), МБРР (15%) и члена его группы - МФК (15%). С объемом услуг в 6 млн. долл. (четверть рынка) НРК обслуживает более 3 млн. счетов 360 эмитентов и может пользоваться опытом Computershare, которая обслуживает 68 млн. счетов для 7500 компаний.

В обеспечении развития российского финансового рынка и его адаптации к мировым требованиям большое значение имеет и ряд других мер ФСФР. В частности, для нормального развития российского фондового рынка и всей системы финансовых отношений в стране имеет культивирование современных норм корпоративного поведения. Введение в 2002 г. Кодекса корпоративного поведения, разработанного ФКЦБ с учетом мировых критериев, стало знаменательным шагом в распространении в России мировых стандартов в этой области. Исключительное значение в дальнейшем распространении принципов Кодекса и выработки практики его применения, по мнению ФКЦ, принадлежит российским биржам, участие которых в процессе становления всей системы корпоративного поведения выступает. В качестве одного из важных условий повышения доверия инвесторов к российским компаниям. Организуя торги ценными бумагами, биржи находятся в постоянном контакте с эмитентами ценных бумаг, которые допущены к обращению на торговых площадках. Через процедуру листинга и последующий контроль соблюдения его требований они берут на себя функцию влиятельного регулятора фондового рынка, обязуясь контролировать соблюдение эмитентами норм Кодекса корпоративного поведения.

Расширение масштабов деятельности российских финансовых институтов, их укрепление и превращение во влиятельных институциональных инвесторов выступает одной из важных задач, решение которой облегчается для России за счет ее участия в реформе международной финансовой системы. За период реформ в России сформировались финансовые институты, способные в ходе дальнейшего развития экономики и финансовой системы страны стать влиятельными институциональными инвесторами. Это страховые компании, паевые инвестиционные и пенсионные фонды.

Рост пенсионных накоплений и долгосрочный характер этих ресурсов требуют гораздо более широкого рынка облигаций. По имеющимся данным, основная часть государственных облигаций находится в портфеле Сбербанка около 60% ГКО-ОФЗ. Выход на этот рынок растущего массива пенсионных накоплений приведет к росту спроса на госбумаги: повышению их рыночной стоимости и как следствие - удорожанию обслуживания гocyдaрственного долга. Это противоречит интересам государства и требует от него активных действий в данной области. Положение может исправить намерение Минфина выпустить долгосрочные государственные облигации – на 10 лет и более. Это создало бы массив для инвестиций пенсионных накоплений и позволило избежать нежелательного роста стоимости обслуживания государственного долга.

Для эффективного функционирования пенсионных фондов, как показал опыт США, необходимо, чтобы в структуре их портфеля присутствовали ценные бумаги различной срочности: краткосрочные активы обеспечивают ликвидность фонда, в то время как среднесрочные и долгосрочные обеспечивают его доходность.

Предпочтение государственным ценным бумагам в качестве нормативного требования к инвестированию пенсионных средств приведет к тому, что пенсионные накопления превратятся в средство финансирования государственного долга. В этом есть своя позитивная сторона. Если исключить возможность дефолта правительства, то вложения в госбумаги гарантируют сохранность пенсионных накоплений, хотя и не обязательно обеспечивают их достаточную доходность. Но в конечном счете это означает принятие на себя государством ответственности за финансирование накопительных пенсий из бюджета, что может привести к его перегрузке в долговременном плане и обесценить саму идею создания накопительной пенсионной системы.

Происходящая пенсионная реформа не решила проблему использования накоплений для финансирования экономического роста. Акцент на инвестирование пенсионных накоплений в госбумаги означает сокращение возможностей их использования для финансирования реального сектора экономики. Для привлечения пенсионных ресурсов российскими компаниями нужно не только развитие рынка корпоративных ценных бумаг, но и обеспечение динамичного роста экономики. В этом случае ценные бумаги корпораций станут более привлекательными по доходности, но окажутся подвержены более высокому риску, что потребует опыта инвестирования финансовых институтов и более детального peгyлирования их деятельности.

Конкретные масштабы и характер проблем инвестирования пенсионных ресурсов обнаружатся только в ходе практического осуществления таких инвестиций, но уже в самом начале необходимо оценить наиболее важные и сложные из них, чтобы быть готовыми решать эти проблемы.

Рассмотренные вопросы характеризуют комплексный характер задач развития российской финансовой системы, что диктует необходимость многостороннего подхода к их решению, поскольку в силу специфики переходного периода в развитии российской системы ключевая роль принадлежит государственным органам регулирования, призванным не только контролировать, но и активно строить эту систему.

Для успешного решения задач развития российской финансовой системы с учетом долговременных мировых интересов России и их адаптации к условиям глобализации, требуется активное использование мирового, в особенности американского опыта в этой области, и его рациональное применение с учетом конкретных российских особенностей.

По нашему мнению, необходима комплексная программа развития российской финансовой системы, в разработке и осуществлении которой приняли бы участие основные органы государственного регулирования, включая Минфин, Центробанк, ФСФР и другие заинтересованные ведомства, а также ведущие финансовые институты, в том числе крупные банки, инвестиционные компании, пенсионные фонды и другие структуры.

3. Проблемы и перспективы развития российского рынка ценных бумаг

3.1 Проблемы развития рынка ценных бумаг

На проблемы фондового рынка обратил внимание и президент РФ - Дмитрий Медведев. В интервью арабской телекомпании Al-Jazeera он заявил, что падение котировок на российских биржах связано не столько с войной в Южной Осетии и последующим признанием самопровозглашенных республик, сколько с общей нестабильностью на европейских и американских фондовых рынках. Но тогда российскому рынку это помогло лишь на полдня, когда индексы РТС и ММВБ нарастили примерно по 1,5%, но далее падение продолжилось с новой силой.

В начале первой торговой недели осени российские фондовые индексы мужественно противостояли внешнему негативному фону и даже смогли закрыться на положительной территории по итогам торгов в понедельник, 1 сентября. Однако с середины недели печальные новости из Европы и США, а также неумолимо дешевеющие нефтяные фьючерсы, заставили биржевых «быков» отступить. По итогам этой недели индекс РТС просел на 10.75, закрывшись на отметке 1469.15 пункта. После этого падения послеlовала целая череда падений котировок российских компаний и индекса РТС. Доллар же стал набирать силу. Дальнейшее развитие ситуации не представляется оптимистичным для российского рынка, однако делать прогнозы по отечественным индексам и отдельно - по конкретным компаниям - в краткосрочном периоде затруднительно.

Позже стало ясно, что страны Евросоюза остерегутся вводить экономические санкции против России, так как, по словам президента Франции, - Николя Сар коз и, Европа заинтересована в нормальных отношениях с нашей страной. Это способствовало некоторому небольшому росту покупок на российском фондовом рынке, несмотря даже на снижение мировых цен на черное золото, однако тенденцией этот откат назвать трудно. К тому же, рынок поддержало заявление Минфина РФ, что экспортная пошлина на нефть с октября 2008 года составит $ 485.8/ тонна, что значительно меньше предыдущего значения. Существенно «просесть» российским фондовым индексам помешал также и рост фьючерсов на американские индексы и заявление ЦБ РФ, что доля иностранного капитала в банковской системе России не уменьшится.

Тем не менее, ситуация на российском рынке в целом похожа на устойчивый по темпам спад. После всех позитивных заявлений и событий - буквально через несколько дней – отечественные биржевые индексы все равно ушли в серьезный «минус». Надежды инвесторов на отскок котировок нефтяных фьючерсов не оправдались, к тому же из Европы поступили данные о снижение на 0,2% ВВП еврозоны во втором квартале 2008 года.

Как и предполагалось, в четверг, 4 сентября, Европейский Центральный Банк и Банк Англии на своем совместном заседании сохранили процентные ставки на прежних уровнях. Хотя это было ожидаемо, но последующие комментарии Жан-Клода Трише относительно перспектив экономики Европы напугали инвесторов и вернули отечественные индексы в красную зону. К тому же стало известно, что число первичных обращений за пособием по безработице в США за неделю увеличилось на 15 тыс., что превысило прогнозы аналитиков. Сдержать рынок не смогло даже сообщение, что конфликт между акционерами ТНК-ВР наконец-то разрешился: консорциум AAR и ВР подписали меморандум о взаимопонимании.

Российский рынок продолжил падение даже несмотря на поддержку предложения Минэнерго РФ по повышению цены отсечения налога на добычу ископаемых до 25 долл./барр. С 2010 г. Негативный внешний фон и снижающаяся нефть обеспечили падение основных российских индексов по итогам дня.

3.2 Перспективы развития российского фондового рынка до 2012 года

В начале 2008 г. Федеральная служба по финансовым рынкам (ФСФР РФ) подготовила и представила в Правительство РФ доклад «О мерах по совершенствованию регулирования и развития рынка ценных бумаг на 2008-2012 годы и на долгосрочную перспективу». Этот доклад можно считать новой концепцией по совершенствованию регулирования и развития рынка ценных бумаг на среднесрочную и долгосрочную перспективу. Основная идея этой концепции - поиск новых способов и средств защиты российского рынка ценных бумаг в случаях ухудшения конъюнктуры мирового финансового рынка, при обострении кризисных процессов, экспансии мировых финансовых центров в страны с развивающимися экономиками, в том числе и на российский фондовый рынок, а также создание условий для формирования в России одного из мировых финансовых центров.

В настоящее время в мире наметились тенденции создания на базе национальных финансовых рынков мировых финансовых центров, наличие которых в той или иной стране будет одним из важнейших признаков конкурентоспособности экономики такой страны, роста ее влияния в мире, обязательным условием экономического, а значит, и политического суверенитета страны.

ФСФР считает, что уровень развития российского рынка ценных бумаг, сложившаяся нормативно-правовая база регулирования этого рынка, а также достигнутый уровень развития рынка позволяют сделать вывод о возможности формирования одного из мировых финансовых центров на базе существующего российского рынка ценных бумаг.

Создание в России мирового финансового центра рассматривается ФСФР РФ как важнейший приоритет долгосрочной экономической политики России, обеспечивающий в долгосрочном периоде конкурентоспособность российского финансового рынка.

В докладе все изложенные направления развития фондового рынка напрямую связываются с созданием российского международного финансового центра.

Для того чтобы стать к 2012 г. таким центром, по мнению ФСФР, в России необходимо выполнение ряда важнейших условий – как административных, так и экономических. Но в первую очередь предполагается завершить работы по реализации ранее разработанной Стратегии развития финансового рынка РФ на 2006-2008 гг., закрепить достигнутые в ходе ее реализации результаты. Так, до конца 2008 г. будут внесены уточнения в регулирование процедур эмиссии биржевых облигаций - в части предоставления права выпускать биржевые облигации и тем эмитентам, чьи облигации уже включены в котировальный список фондовой биржи.

До окончания 2008 г. ФСФР планирует разработать и представить в Правительство РФ Кодекс (но не закон) поведения участников финансового рынка по предупреждению и недопущению манипулирования ценами и совершения сделок на основе инсайдерской информации на организованном финансовом рынке, который будет носить рекомендательный характер.

В целом же новые меры, которые необходимы для создания финансового центра, можно разделить на организационные и экономические.

Для массового привлечения частных инвесторов предполагается дальнейшее совершенствование биржевых технологий, позволяющих инвесторам самостоятельно выходить на фондовый рынок.

К 2012 г. необходимо провести мероприятия, позволяющие повысить конкурентоспособность российского финансового рынка. Для этого нужно будет увеличить емкость финансового рынка за счет привлечения инвестиций от физических и юридических лиц. Увеличение емкости рынка предполагается проводить за счет обязательного публичного размещения ценных бумаг каждого АО, проработавшего три года.

Предполагается выпустить методические материалы по осуществлению размещений как на российском рынке, так и на зарубежном, предоставлять информацию о стоимости таких размещений.

Также для массового привлечения частных инвесторов предполагается дальнейшее совершенствование биржевых технологий, позволяющих инвесторам самостоятельно выходить на фондовый рынок.

Следующее важное условие создания финансового центра - это повышение прозрачности рыночных сделок и поведения участников рынка, что должно способствовать минимизации инвестиционных рисков инвесторов.

Для этого ФСФР предполагает разработать требования для эмитентов, согласно которым ими будет более детально раскрываться структура собственности российских АО, прежде всего информации о конечных бенефициарах акций. Повышение прозрачности сделок будет способствовать защите прав миноритарных акционеров. Такая мера сможет повысить привлекательность российских бумаг, а эмитентам позволит привлечь большее количество инвесторов, в том числе иностранных.

Впрочем, по мнению экспертов, не все крупные акционеры захотят раскрывать структуру своих активов и будут искать способы сокрытия информации.

Необходима также прозрачность финансовых институтов, заемщиков и регуляторов. На такую объективную оценку оказались неспособными в последние годы те, кто считался профессионалами в соответствующих сферах.

Прежде всего рейтинговые и страховые компании. Как показывает практика, особенно события развернувшегося в конце 2007 - начале 2008 гг. финансового кризиса на мировых финансовых рынках, наличие мегарегуляторов не всегда защищает финансовую систему от сбоев и скандалов.

Для инвесторов же в 2009 г. в рамках построения единой информационной системы российского финансового рынка предполагается создать вневедомственный интернет-портал, в котором должна присутствовать оперативная информация о состоянии фондового рынка, доходности отдельных финансовых инструментов, возможных инвестиционных рисках при коррекции рынка, а также рейтинги компаний, размещающих свои ценные бумаги на фондовом рынке, и другая важная информация для частных инвесторов.

Предполагается создание единого информационно-биржевого пространства путем объединения фондовых бирж через телекоммуникационные системы.

Низкий уровень информированности населения, а также отсутствие доверия к инструментам финансовых рынков при водит к тому, что до сих пор значительная часть наличных денег остается на руках у населения или же вкладывается в банковские депозиты.

К этой проблеме относится также ликвидация финансовой неграмотности населения. В докладе этот важнейший пункт отсутствует.

Для России можно использовать опыт создания учебных центров в США, где через обучение в таких центрах привлекают на фондовый рынок разные слои населения, в том числе людей, владеющих небольшими сбережениями. Необходимо массовое привлечение населения к рынку ценных бумаг путем выпуска недорогих книг, журналов и брошюр, раскрывающих особенности операций на рынке ценных бумаг и возможные риски, поджидающие инвесторов.

Пока же население России мало информировано о возможностях рынка ценных бумаг. Например, Национальное агентство финансовых исследований (НАФИ) выяснило в 2007г., насколько хорошо россияне информированы об основных финансовых услугах в стране. Оказалось, что население страны относительно неплохо знакомо лишь с такими инструментами, как банковские вклады и потребительские кредиты. Однако граждане почти не имеют представления о работе паевых инвестиционных фондов и брокерском обслуживании. А больше всего интереса россияне проявляют к информации об ипотеке.

Еще в 2006 г., выступая в роли председателя G8, Россия предложила разработать международную методологию по оценке уровня и динамики повышения финансовой грамотности населения. А в 2007 г. в России должна была заработать правительственная программа по ликвидации финансовой неграмотности. Для этого Минфин РФ выделял 100 млн. руб. Но программа не заработала, так как ее никак не могут согласовать в Минэкономразвития. А население является одной из наиболее перспективных групп инвесторов. Наличие у физических лиц временно свободных денежных средств позволяет им выбирать объекты инвестирования - вкладывать в депозиты банков или же покупать различные ценные бумаги.

Между тем низкий уровень финансовой грамотности населения сдерживает реализацию многих проектов правительства. Для ликвидации финансовой неграмотности населения можно ввести в экономических вузах обязательный курс по рынку ценных бумаг.

По мнению ФСФР, функционирование международного финансового центра должно быть обеспечено эффективным государственным регулированием, созданием соответствующих правил и норм для участников рынка. Государство отвечает за предотвращение системных рисков, которые подвергают опасности экономическое развитие и уровень жизни граждан. Поэтому необходимо продолжать совершенствование методов и моделей управления фондовым рынком. Эффективность управления рынком может оказывать влияние на государственную экономическую политику, так как финансовый рынок становится одним из приоритетных секторов экономики. В этих условиях вопрос о едином центре регулирования финансового рынка приобретает особую актуальность. Предполагается, например, что деятельность ОФБУ как института коллективного инвестирования должна управляться из единого центра. Пока же положение складывается так, что часть правил по деятельности ОФБУ определяет Банк России, а часть (по доверительному управлению) - ФСФР. Все это несет в себе риск для инвесторов и порождает межведомственные конфликты.

К организационным мерам относятся также упрощение процедур государственной регистрации выпусков ценных бумаг, дальнейшее совершенствование регулирования рынка и внедрение механизмов, обеспечивающих привлечение на фондовый рынок частных инвесторов, защиту их инвестиций и др.

К 2012 г. необходимо провести мероприятия, позволяющие повысить конкурентоспособность российского финансового рынка. Для этого нужно будет увеличить емкость финансового рынка за счет привлечения инвестиций от физических и юридических лиц.

ФСФР планирует увеличение количества ценных бумаг в свободном обращении (free floated). Сейчас в РФ этот показатель находится в пределах 20-30%. «Необходимо стремиться к тому, чтобы в ближайшие два три года свободное обращение ценных бумаг в России достигло не менее 40-50%»,отмечается в документе. Предполагается, что в законодательство будет введено понятие free floated и установлены его количественные и качественные значения, что поможет частично решить проблему манипулирования ценами. В случае установления количественного диапазона free floated российские эмитенты, чьи ценные бумаги низколиквидны, не смогут легко манипулировать ценами на эти бумаги. Эта мера позволит увеличить емкость рынка и снизить риски у инвесторов. Если будет определено понятие free floated, то бумаги, не удовлетворяющие этому понятию, будут исключаться из расчетов фондовых индексов.

Такая либерализация рынка должна привести к инвестиционному всплеску внутри страны.

Крайне актуальной остается задача принятия закона о противодействии злоупотреблениям на финансовых и товарных рынках. В докладе предполагается, что только к 2011 г. в России может быть сформирована законодательная база по предотвращению манипулирования ценами и совершения сделок на основе инсайдерской информации. А принятие закона об инсайдерской информации и других нормативных и законодательных актов, защищающих частных инвесторов от мошенничества, опять отложено на неопределенный срок. Хотя ФСФР проект такого закона разработан, он остается на стадии согласования с заинтересованными органами исполнительной власти уже долгий период. Во всех развитых странах такие законы есть и они применяются. В России постоянно выявляются факты использования инсайдерской информации и манипулирования ценами. Так, в 2006-2007 гг. ФСФР было проведено два громких расследования в случае манипулирования с акциями «Полюс-Золото» и ВТБ. Однако результаты оказались практически нулевыми. Максимальный штраф за нарушение законодательства на рынке ценных бумаг, предусмотренных в Кодексе об административных правонарушениях РФ, составляет всего 10 тыс. руб. А закона не было и нет. Видимо, многие чиновники не заинтересованы в его появлении. А функционирование международного финансового центра без такого закона будет затруднено.

Также необходимо выработать меры по регулированию конфликта интересов управляющего и инвестора. Менеджеры общества, работая в до и не являясь акционерами данного ДО, отвечают только за эффективную работу организации. Они заинтересованы в получении высокого вознаграждения и могут в связи с этим чрезмерно рисковать имуществом до (акциями, денежными средствами и др.).

Средства контроля в подобных компаниях не всегда могут уследить за такими менеджерами, а страдают от этого акционеры. От подобных же случаев никто не застрахован. Наглядный пример: недавно во Франции скромный сотрудник Societe Generale Жером Кервиль чуть не погубил второй по капитализации банк Франции. Превышать лимиты на операции с ценными бумагами он смог из-за слабого внутреннего контроля за операциями сотрудников на рынке ценных бумаг. Поэтому для российского фондового рынка необходимо разработать требования к организации системы внутреннего контроля до и к внутренним правилам и процедурам управляющего, которые позволяли бы исключить возможность мошенничества и увеличения личного дохода их сотрудников за счет недобросовестных операций со средствами акционеров.

Если государство хочет, чтобы частный инвестор активно пошел на фондовый рынок, надо или снизить возможные риски, выпустив нужные законы, ограждающие от мошенничества, или же предоставить налоговые послабления, позволяющие при повышенных рисках получать повышенный доход.

У нас же пока многие нужные законы по фондовому рынку так и не приняты Госдумой, нет и налоговых льгот. Например, в СШД есть и законы, и налоговые льготы. В США и странах Запада большинство семей держит часть своих денежных средств в различных ценных бумагах, так как государство путем предоставления налоговых льгот стимулирует участие населения в покупке ценных бумаг, а сами частные инвесторы, обучаясь на специальных курсах для начинающих, приобретают практические навыки по работе с ценными бумагами и используют различные методы и средства для контроля за своими вложениями. В США основная масса инвесторов - это так называемые «бабушки» (так называют частных американских инвесторов), которые всегда считали акции стоимостью выше $ 50 дорогими. Ценность таких акционеров в том, что они держат бумаги порядка 3-4 лет и не подвержены влиянию рыночных настроений и новостей.

К экономическим мерам, позволяющим обеспечить эффективную работу финансового центра, ФСФР относит совершенствование налогового законодательства. ФСФР надеется, что для привлечения большего количества инвесторов на фондовый рынок до 2012 г. будет пересмотрено налоговое законодательство в части предоставления налоговых льгот определенной части инвесторов.

В 2009 г. предполагается уточнить порядок формирования налоговой базы для отдельных категорий инвесторов и участников рынка и предусмотреть снижение ставок налога на доходы от инвестиций в ценные бумаги до нулевой ставки. На первом этапе указанные преимущества будут распространены, прежде всего, на физических лиц и на институциональных инвесторов (кредитные организации, страховые компании, дилеры на рынке ценных бумаг, акционерные инвестиционные фонды), совершающих операции за свой счет. В последующем приведенный режим налогообложения может быть распространен и на иные юридические лица.

По замыслу ФСФР эти меры должны привести к перемещению на российский рынок операций не только с российскими финансовыми активами, но и с активами других стран. Таким образом ФСФР предлагает либерализовать действующие налоговые барьеры, являющиеся основной причиной использования российскими компаниями офшоров, поскольку большинство российских финансовых институтов распределяют основную часть прибыли между своими заграничными дочерними структурами.

При отмене налога на прибыль ФСФР надеется вернуть на наш рынок капиталы с российским происхождением. Такая либерализация налоговых правил, по мнению ФСФР, обеспечит мощный приток средств на российский фондовый рынок.

Но участники рынка опасаются, что все эти предложения ФСФР могут остаться на бумаге. Дело в том, что новшества по налоговым льготам могут опять не пройти либо в Минфине, либо в Минэкономразвития. Вполне вероятно, что у Минфина РФ возникнут опасения относительно того, что льготная система налогообложения может создать определенные возможности для ухода от налогов. Поэтому не только все задуманные ФСФР мероприятия не будут проведены, но даже и до утверждения этой концепции в Правительстве может не дойти.

Дополнения и изменения налогового законодательства предполагается ввести при операциях с производными финансовыми инструментами на срочном рынке.

К экономическим мерам относятся также использование методов секьюритизации, расширение спектра производных финансовых инструментов, развитие коллективных инвестиций, привлечение частных инвесторов через «народные» IPO.

Все вышеперечисленные направления по дальнейшему развитию фондового рынка в России являются, по моему мнению, первоочередными мероприятиями, реализация которых создаст возможности для работы международного финансового центра.

Заключение

Основные тенденции развития современного рынка ценных бумаг следующие:

- концентрация финансовых активов;

- глобализация рынка;

- усиление государственного регулирования РЦБ;

- компьютеризация рынка ценных бумаг;

- развитие и внедрение интернет-рынков и технологий;

- ускоренное распространение инноваций на рынке;

- секторитизация (выпуск новых видов ценных бумаг на долговые обязательства, на денежные поступления, на другие ценные бумаги);

- слияния и поглощения.

Тенденция к концентрации финансовых активов в условиях конкурентных рынков означает концентрацию капиталов у ведущих профессиональных участников рынка, выигрывающих конкурентную борьбу у своих конкурентов. Тенденция к концентрации финансовых активов означает также концентрацию обращения финансовых активов на крупнейших мировых и национальных фондовых биржах. Это приводит к повышению надежности ценных бумаг и самих организаторов торговли ценными бумагами.

Концентрация капитала у ведущих профессиональных участников РЦБ приводит к формированию крупных и авторитетных институциональных финансовых корпораций - профессиональных участников рынка ценных бумаг, которые инициируют процессы глобализации и общее развитие национальных и мирового РЦБ.

Глобализация рынка ценных бумаг означает:

- ускоренное формирование глобального мирового рынка ценных бумаг;

- быстрый рост выпусков международных ценных бумаг и вытеснение ими национальных ценных бумаг, включая Россию.

Компьютеризация рынка ценных бумаг - использование на рынках ценных бумаг новейших компьютерных технологий и их постоянное и синхронное обновление с появлением эффективных и надежных инноваций. Обеспечение через глобальную сеть связи доступ любому инвестору к любому РЦБ из любой точки земного шара.

Усиление государственного регулирования РЦБ обусловлено необходимостью повышения надежности ценных бумаг, эмитентов, защитой прав инвесторов; необходимостью повышения прозрачности и надежности функционирования РЦБ, фондовых бирж, институциональных инвесторов; необходимостью повышения надежности и безопасности компьютерных систем хранения и обработки ценных бумаг, а также глобальных сетей связи.

Секьюритизация - тенденция перехода денежных средств из своих традиционных форм (сбережения, наличность, депозиты и т. п.) в форму ценных бумаг, функции которых - объединение мелких или неликвидных активов и включение их в оборот РЦБ при поддержке авторитетных финансовых институтов и компаний; тенденция превращения все большей массы капитала в форму ценных бумаг; тенденция перехода одних форм ценных бумаг в другие, более доступные для широких кругов инвесторов.

Слияния и поглощения - поглощения (слияния) ведущими биржами своих партнеров и конкурентов; поглощения (слияния) ведущими финансовыми компаниями других компаний.

Инновации на рынке ценных бумаг:

- новые инструменты данного рынка;

- инновационные системы торговли ценными бумагами;

- технологическое и функциональное совершенствование инфраструктуры рынка.

Новыми инструментами рынка ценных бумаг являются новые виды производных ценных бумаг, новые ценные бумаги, новые рынки, основанные на новых технологиях. Новые системы торговли - это системы торговли, основанные на использовании компьютерных систем, технологий и глобальных сетей связи. Технологическое и функциональное совершенствование инфраструктуры рынка - современные информационные системы и сети связи, реализующие новые РЦБ, новые виды и формы ценных бумаг, процессы глобализации и доступность любых РЦБ для инвесторов.

Развитие экономики не в последнюю очередь связано с рынком ценных бумаг, который позволяет предприятиям аккумулировать свободные денежные средства для расширения производства. Формирование российского рынка ценных бумаг привело к появлению в стране фондовых бирж, института профессиональных участников рынка, созданию правовой базы. Однако проблемы привлечения широких масс инвесторов на рынок пока остаются нерешенными, что связано с необходимостью более полного информативного обеспечения потенциальных инвесторов о деятельности рынка.

Список используемых источников

Финансовый менеджер №11/2009

Справочник экономиста №5(59) май 2009

Рынок ценных бумаг №13 (364) 2009

Финансы и кредит №40/2008

Бизнес и банки №36/2008