Валютный контроль (работа 4)

Контрольная работа по дисциплине

«Международные финансы»

ТЕМА: «Валютный контроль»

Содержание

Введение

1. Понятие и сущность валютного контроля

2. Исторический опыт валютного контроля

3. Становление валютного контроля в России

4. Эффективность и границы валютного контроля

5. Органы и агенты валютного контроля

6. Организация валютного контроля в РФ

Заключение

Список литературы

Введение

На протяжении всего времени обращения на территории Российской Федерации иностранной валюты государство осуществляло специальный контроль, целью которого было обеспечение законности при проведении валютных операций и недопущение вывоза национальной валюты за границу.

Вопросы необходимости границ валютного контроля находятся в центре внимания ученых и практиков. Причем имеются и противники валютного контроля как такового. Их аргументы основываются на выводах монетаристов, сделанных в середине ХХ в., и сводятся к тому, что никакая экономика не может достичь всех целей одновременно. Под действием любого государственного регулирования экономика описывает лишь зигзаги, а достижение идеальной точки может быть только кратковременным и случайным событием.

Государственное регулирование валютно-кредитных отношений в Российской Федерации, призвано обеспечить экономическую безопасность страны, содействовать более быстрому росту ее экономики за счет расширения внешнеэкономических связей, создать условия для всесторонней интеграции экономики России в мировое хозяйство. Государственное регулирование в РФ осуществляется как экономическими, так и административными методами.

С переходом России к рыночным отношениям в экономики весьма важными и трудноконтролируемыми вопросами являлись невозврат в РФ валютной выручки от экспорта товаров и оказания услуг отечественными предприятиями и организациями, а также бестоварный перевод ими валюты и сделки по фиктивным импортным контрактам. В результате на счетах в иностранных банках скопились огромные валютные средства, принадлежащие отечественным предприятиям и организациям, чем наносится значительный ущерб экономической безопасности государства.

В этой связи потребовалось создание в России всеохватывающей системы валютного контроля за проводимыми отечественными предприятиями и организациями экспортными, импортными и другими внешнеэкономическими операциями.

Цель данной работы – рассмотреть понятие и сущность валютного контроля.

1. Понятие и сущность валютного контроля

Валютный контроль (Control of foreign exchange transactions или Currency control) – это контроль за проведением валютных операций в целях их приведения в соответствие с нормами и требованиями, предъявляемыми действующим законодательством.

Полномочия по контролю в основном возлагались на Министерство финансов, Государственный банк, а также на специально создаваемые органы. Так, после Октябрьской революции 1917 г. было образовано Особое Валютное Совещание, которому в обязательном порядке предоставлялись сведения о совершаемых валютных операциях. Затем функции контроля операции с валютными ценностями вновь передавались Министерству финансов, а в 1993 г. была образована Федеральная служба России по валютному и экспортному контролю (ликвидирована в 2000 г.).

Валютный контроль является частью государственного контроля и осуществляется с целью обеспечения законности при проведении валютных операций. Валютный контроль в Российской Федерации возложен в соответствии с законодательством на Правительство РФ, органы и агенты валютного надзора.

Мероприятиям по государственному регулированию экономических проблем противодействуют меры по стимулированию экономического роста. Иными словами, чем ниже степень регулируемости рынка (и соответственно чем выше степень либерализации), тем выше темпы экономического роста. Поскольку беспрепятственная работа рынка – наилучший вариант для обеспечения долгосрочного и эффективного распределения ресурсов в экономике («невидимая рука», по терминологии А. Смита), поскольку отсутствие мер валютного контроля – необходимое условие быстрого экономического роста.

Сторонники данного подхода к системе государственного регулирования указывают на ряд негативных факторов, связанных с валютным контролем.

Во-первых, валютный контроль не дает возможность фиксировать реальные сигналы рынка и своевременно делать необходимую корректировку экономической политики в целом. Другими словами, меры валютного контроля вызывают или увеличивают задержку в осуществлении насущных мер в других областях экономической политики. Это может привести, например, к ограничению масштаба мер по выходу из кризиса.

Во-вторых, меры валютного контроля не являются справедливыми и приводят к созданию неравных условий для разных компаний и секторов экономики. Надзором невозможно охватить всю экономику, однако очевидно, что малый и большой бизнес, экспортеры и импортеры сферы товаров и услуг, страховщики, фондовый рынок, резиденты и нерезиденты находятся в разных условиях.

В-третьих, меры валютного контроля низкоэффективные. В настоящее время, в эру мобильного международного капитала и сложных финансовых институтов и рынков, любые меры контроля эффективны в лучшем случае в течение короткого промежутка времени, а затем все чаще их начинают обходить. Доказательством этого служат циклы очевидного занижения валютного курса, которые сменяются его очевидным завышением, а также многочисленные сложные схемы экспортно-импортных операций в обход валютного контроля, основанные на векселях, бартере и взаимозачете.

В-четвертых, валютный контроль требует значительных затрат со стороны как предприятий, так и государства. Это влечет уменьшение объемов торговли с зарубежными странами и, как следствие, может вызвать ответные действия других стран.

Сторонники введения валютного контроля утверждают, что чем хуже экономическое положение страны, тем активнее осуществляется вывоз капитала из нее, а экономический кризис усугубляется. Происходит лавинообразное бегство капитала, приводящее к еще более разрушительным экономическим и политическим кризисам. Снятие валютных ограничений возможно только при устойчивом росте ВВП и достаточной степени диверсификации экспортных поступлений. То есть отсутствие валютного контроля – это не необходимость, а следствие успешного завершения переходного или кризисного этапа в экономике.

По их мнению, валютный контроль есть инструмент создания предпосылок интеграции национальной экономики в международные хозяйственные системы – уменьшается желание играть на курсе валют, сокращаются границы краткосрочных колебаний валютного курса, национальная валюта стабилизируется и др.

Благодаря ограничительным мерам валютной политики происходит защита доходов населения и товарной массы внутри страны. Значительно уменьшается вероятность устойчивого завышения реального валютного курса и понижения покупательной способности национальной валюты. При ориентации национального рынка на иностранную валюту искусственно завышен спрос на нее, а цена ее возрастает.

Валютный контроль позволяет защитить экономику от возможных серьезных последствий значительного притока капитала, в частности криминализации экономики и ликвидации национальной промышленности путем скупки предприятий иностранцами.

Несомненен психологический эффект мер валютного контроля, поскольку они позволяют поддерживать общественное мнение о серьезности экономической ситуации и намерений государства.

Таким образом, в мерах валютного контроля есть и положительные, и отрицательные стороны; они действуют с большей или меньшей эффективностью, но регулирование движения капиталов и валютный контроль необходимы для каждой страны. Даже если государство уверено в стабильности своей экономики, валютный контроль все же необходим как препятствие тому, чтобы страна не стала прибежищем криминального капитала.

2. Исторический опыт валютного контроля

До формирования первой валютной системы (Парижской, в 1867 г.) применялись в основном экономические, реже – административные меры валютного контроля. Они были направлены, прежде всего, не на ограничения движения валюты между странами, а на экономическое стимулирование ввоза и невывоза капитала.

В преддверии и в годы Первой мировой войны некоторыми странами впервые были введены запреты на отдельные международный платежи. В России к этому времени операции с иностранной валютой регулировались Государственным банком, который установил, что «свободную продажу валюты допускать лишь по предъявлении фактур, удостоверяющих, что требования на валюту вытекают из потребностей импорта; при отсутствии фактур продажу валюты ограничивать суммою 50 000 германских марок в одни руки»1.

Охвативший весь мир глубокий экономический кризис

20-30-х годов вызвал широкое распространение валютных ограничений, в частности прекращение платежей по иностранным займам, запрет перевода иностранных валют по обязательствам нерезидентов и др. Отдельные страны приостановили платежи по долгам за ввезенные товары.

В это время в СССР (начало 20-х годов, период «военного коммунизма») хранение иностранной валюты было запрещено и ее могли конфисковать. Экспортеры обязаны были держать валюту за границей на счетах торговых представительств; те, в свою очередь, должны были держать принадлежащую им валюту на текущих счетах у заграничных корреспондентов Госбанка.

В период нэпа в СССР (1922-1926) валютные ограничения были значительно ослаблены. В то время частные лица могли свободно покупать и продавать иностранную валюту на бирже или в помещении банка, без специального размещения переводить за границу своим родственникам или знакомым сумму до 100 золотых рублей в месяц по официальному курсу и брать с собой при поездках за границу инвалюту на 200 рублей. Обязательная продажа инвалюты предприятиями не предусматривалась, однако если они хотели ее продать, то должны были, прежде всего, предложить ее Госбанку и только при его отказе – продать на бирже.

В 1926 г. в СССР были введены новые правила регулирования валютных операций. Советские учреждения и предприятия были обязаны всю валютную выручку сдавать в Госбанк. Расходование инвалюты осуществлялось только в соответствии с утвержденным месячным валютным планом1.

После Второй мировой войны (1946 – начало 50-х годов) развитый европейские страны ввели ограничения на проведения текущих валютных операций. Эти ограничения сохранялись вплоть до окончания периода восстановления хозяйства после Второй мировой войны. Опережение событий Великобританией привело к девальвации фунта стерлингов в 1947 г. и оттоку финансовых средств в форме иностранной валюты.

Ситуация 50-70-х годов характеризовалась смягчением валютного контроля вплоть до полной его отмены в развитых странах. Для защиты интересов внутреннего рынка, товаропроизводителей, национальной валюты и государственных экономических интересов вновь, как и в начале века, применять краткосрочные меры монетарного (процентная ставка, обменный курс и пр.) и фискального (налоги) характера.

В начале 70-х годов, в период так называемой «золотой лихорадки», в условиях недоверия к доллару, держатели американской валюты стали усиленно избавляться от нее, приобретая на рынках золото. Великобритания, нарушив Брюссельское соглашение ЕЭС (1972) о взаимных валютных курсах, ввела плавающий курс фунта стерлингов. В этих условиях ведущие капиталистические государства (без США и Великобритании) пошли по пути установления определенных форм государственного контроля над валютными операциями. Эти меры были направлены на то, чтобы попытаться предотвратить значительное повышение курсов валют этих стран по отношению к доллару и фунту стерлингов и тем самым избежать ухудшения конкурентоспособности товаров, не допустить ослабления своих позиций на мировых торговых рынках. Одновременно целью подобных мер было недопущение нового притока обесценивающихся долларов и фунтов стерлингов в резервы западноевропейских государств, который грозил им дальнейшим повышением инфляции.

3. Становление валютного контроля в России

Процесс перехода российского (вначале советского) государства к рыночным отношениям в экономике обусловил необходимость интеграции страны в мировое экономическое хозяйство и, следовательно, послужил катализатором резкого усиления и развития внешнеторговых связей. Начиная с 1986 г. практически все субъекты хозяйственной деятельности получили право прямого выхода на внешние рынки и распоряжения заработанной иностранной валютой.

Особенность ситуации состояла в том, что практически отсутствовала (за исключением ряда отдельных постановлений Совета Министров СССР и ведомственных инструкций, актов, внутренних инструкций бывших государственных банков) законодательная и нормативная база, регламентирующая правила работы с иностранной валютой; в частности, не был определен орган государственного управления, отвечающего за создание регулирующего механизма.

Все это послужило основанием принятия в 1991 г. Закона СССР «О валютном регулировании и валютном контроле» (1992 г. – Закон Российской Федерации). Этим законом в качестве основного органа валютного регулирования определен Государственный (в РФ – Центральный) банк, что соответствует практике большинства стран мира. Был введен институт агентов валютного контроля. Законом были установлены также основные принципы проведения операций с иностранной валютой (текущие – без ограничений, связанные с движением капитала – в особом порядке). Аукционная (биржевая) торговля иностранной валютой стала лицензироваться. Начиная с 1991 г. получили лицензии на организацию биржевых операций с иностранной валютой восемь валютных бирж.

В настоящее время можно говорить о том, что только США, ФРГ, Великобритания, Италия и Франция, а с недавнего времени и Япония практически не имеют валютных ограничений. В некоторых странах (преимущественно развитых) валютный контроль слабее, в других (развивающихся) – сильнее. Однако в той или иной мере государственной регулирование и контроль валютных операций присутствует во всех странах – если не как мера экономического регулирования, то как мера борьбы с легализацией доходов, нажитых нечестным путем.

4. Эффективность и границы валютного контроля

Валютный контроль со своими положительными и отрицательными сторонами может по-разному влиять на экономику, а его применение может иметь больший или меньший эффект в виде различных количественных характеристик, являющихся показателями степени достижения цели.

Как известно, существует два подхода к оценке эффективности: затратный и результативный.

Затратный подход предполагает оценку эффективности через отношение достигнутого результата к средствам, затраченным на его достижение. В качестве результата здесь выступают объем предотвращенного нелегального вывоза и ввоза капитала, а формула коэффициента эффективности выглядит следующим образом:

(1)

(1)

где О>ПНК> – объем предотвращенного нелегального движения капитала;

З>ВК> – затраты на осуществление валютного контроля.

Чем выше объемы предотвращенного нелегального движения капитала и чем ниже затраты, тем выше эффективность.

Результативный подход предполагает оценку эффективности через отношение «достигнутого результата» к «поставленной цели». Применительно к валютному контролю это выражается следующим образом. Поставленная цель – предотвращение нелегального движения капитала (вывоз и ввоз). Достигнутый результат представляет собой общее движение капитала минус легальное, т.е. он характеризуется объемом нелегального движения капитала. Таким образом, формула оценки эффективности валютного контроля «результативным» методом имеет вид:

(2)

(2)

где О>ЛК> – объем легального движения капитала;

О>НЛК> – объем нелегального движения капитала.

Любые меры контроля, в том числе и валютного, имеют свой предел. Выигрыш от валютного контроля государство получает, во-первых, за счет ограниченных сроков платежей по текущим операциям и, во-вторых, за счет сокращения объема вывоза капитала, т.е. уменьшения зарубежных инвестиций и увеличения объема привлеченных капиталовложений.

С течением времени эффективность мер валютного контроля уменьшается. Во-первых, падает эффективность ограничений по капитальным операциям, поскольку привлеченные займы и инвестиции от нерезидентов предполагают выплату процентов; во-вторых, ужесточение требований сопровождается нахождением все новых способов обхода правил проведения валютных операций.

5. Органы и агенты валютного контроля

Органами валютного контроля являются Центральный банк РФ и федеральные органы исполнительной власти, уполномоченные Правительством РФ. К федеральным органам исполнительной власти, уполномоченным осуществлять валютный контроль в пределах своих полномочий, относятся: Федеральная налоговая служба, Федеральная таможенная служба, Федеральная служба по финансовому мониторингу и Федеральная служба финансово-бюджетного надзора.

Агентами валютного контроля являются уполномоченные банки, подотчетные Центральному банку РФ, а также не являющиеся уполномоченными банками профессиональные участники рынка ценных бумаг, в том числе держатели реестра (регистраторы), подотчетные федеральному органу исполнительной власти по рынку ценных бумаг, и территориальные органы федеральных органов исполнительной власти, являющихся органами валютного контроля. Контроль осуществления валютных операций кредитными организациями, а также валютными биржами осуществляет Центральный банк РФ.

Органы и агенты валютного контроля и их должностные лица в пределах своей компетенции имеют право:

1) проводить проверки соблюдения резидентами и нерезидентами актов валютного законодательства РФ и актов органов валютного регулирования;

2) проводить проверки полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов;

3) запрашивать и получать документы и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов. Обязательный срок для представления документов по запросам органов и агентов валютного контроля не может составлять менее семи рабочих дней со дня подачи запроса.

Органы валютного контроля и их должностные лица также имеют право:

выдавать предписания об устранении выявленных нарушений актов валютного законодательства РФ и актов органов валютного регулирования;

применять установленные законодательством РФ меры ответственности за нарушение актов валютного законодательства РФ и актов органов валютного регулирования.

В целях осуществления валютного контроля агенты валютного контроля в пределах своей компетенции имеют право запрашивать и получать от резидентов и нерезидентов следующие документы (копии документов), связанные с проведением валютных операций, открытием и ведением счетов:

1) документы, удостоверяющие личность физического лица;

2) документ о государственной регистрации физического лица в качестве индивидуального предпринимателя;

3) документы, удостоверяющие статус юридического лица, - для нерезидентов, документ о государственной регистрации юридического лица – для резидентов;

4) свидетельство о постановке на учет в налоговом органе;

5) документы, удостоверяющие права лиц на недвижимое имущество;

6) документы, удостоверяющие права нерезидентов на осуществление валютных операций, открытие счетов (вкладов), оформляемые и выдаваемые органами страны места жительства (места регистрации) нерезидента, если получение нерезидентом таких документов предусмотрено законодательством иностранного государства;

7) уведомление налогового органа по месту учета резидента об открытии счета (вклада) в банке за пределами территории РФ;

8) таможенные декларации, документы, подтверждающие ввоз в РФ валюты РФ, иностранной валюты и внешних и внутренних ценных бумаг в документарной форме;

9) паспорт сделки и другие документы, перечень которых определен п. 4 ст. 23 Федерального закона 2овалютном регулировании и валютном контроле».

Агенты валютного контроля вправе требовать представления только тех документов, которые непосредственно относятся к проводимой валютной операции.

Агенты валютного контроля и их должностные лица обязаны:

1) осуществлять контроль соблюдения резидентами и нерезидентами актов валютного законодательства РФ и актов органов валютного регулирования;

2) представлять органам валютного контроля информацию о валютных операциях, проводимых с их участием, в порядке, установленном актами валютного законодательства РФ и актами органов валютного регулирования.

Органы и агенты валютного контроля и их должностные лица обязаны сохранять в соответствии с законодательством РФ коммерческую, банковскую и служебную тайну, ставшую им известной при осуществлении полномочий.

Резиденты и нерезиденты, осуществляющие в РФ валютные операции, при проведении валютного контроля имеют право:

1) знакомиться с актами проверок, проведенных органами и агентами валютного контроля;

2) обжаловать решения и действия (бездействие) органов и агентов валютного контроля и их должностных лиц в порядке, установленном законодательством РФ;

3) на возмещение в установленном законодательством РФ порядке реального ущерба, причиненного неправомерными действиями (бездействием) органов и агентов валютного контроля и их должностных лиц.

В то же время резиденты и нерезиденты, осуществляющие в РФ валютные операции, обязаны:

1) представлять органам и агентам валютного контроля документы и информацию, которые предусмотрены законодательством;

2) вести в установленном порядке учет и составлять отчетность по проводимым ими валютным операциям, обеспечивая сохранность соответствующих документов и материалов в течение не менее трех лет со дня совершения соответствующей валютной операции, но не ранее срока исполнения договора;

3) выполнять предписания органов валютного контроля об устранении выявленных нарушений актов валютного законодательства РФ и актов органов валютного регулирования.

6. Организация валютного контроля в РФ

Основными направлениями валютного контроля в России являются:

определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий;

проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке РФ;

проверка обоснованности платежей в иностранной валюте;

проверка полноты и объективности учета и отчетности по валютным операциям.

В зависимости от времени совершения валютного контроля выделяют три его основные формы: предварительный, текущий и последующий. Все они находятся в тесной взаимосвязи, характеризуя непрерывный процесс контроля. Под методами валютного контроля понимают приемы и способы его осуществления (наблюдение, проверка, анализ, ревизия).

Созданный в России механизм валютного контроля имеет своей основной целью обеспечение полного и своевременного поступления экспортной валютной выручки в Россию, укрепление в целом финансовой дисциплины.

Технологическая схема валютного контроля основана на возможности уполномоченных банков и таможенных органов, осуществляющих функцию агентов валютного контроля в период таможенного оформления товаров и проведения банковских операций, производить анализ и сопоставление двух автоматизированных потоков.

Механизм валютного контроля за экспортными операциями включает сопоставление передаваемых таможенными органами данных о стоимости экспортируемого товара и дате его перемещения через российскую границу и информации уполномоченных банков о размере валютных средств, поступивших за данный товар, и дате поступления экспортной выручки. Для этого используется специальный документ валютного контроля – паспорт экспортной сделки. Основной механизм валютного контроля является обязанность экспортера обеспечить зачисление всей валютной выручки от экспортера на свои транзитные валютные счета в уполномоченных банках России в сроки, установленные законодательством. Схема общего валютного контроля за поступлением экспортной выручки приведена на рис. 1.

0100090000031602000002009601000000009601000026060f002203574d4643010000000000010091760000000001000000000300000000000000030000010000006c0000000000000000000000350000006f0000000000000000000000163700001a28000020454d46000001000003000010000000020000000000000000000000000000007f120000771a0000c80000001f010000000000000000000000000000000f030058600400160000000c000000180000000a0000001000000000000000000000000900000010000000030d000079090000520000007001000001000000a4ffffff00000000000000000000000090010000000000cc04400022430061006c006900620072006900000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000002a00d0992a0010000000349d2a00b49a2a00e4502068349d2a002c9a2a00100000009c9b2a00189d2a008a4f2068349d2a002c9a2a002000000080e09d652c9a2a00349d2a0020000000ffffffff8c3f1102fbe09d65ffffffffffff0180ffff0180ffff0180ffffffff00000000000000000000000078f4780601000000000000005802000025000000372e9001cc00020f0502020204030204ff0200e1ffac004009000000000000009f01000000000000430061006c006900620072000000000004000000f49a2a00334e9f65282e7c66549e2a00609a2a00d532976520000000010000009c9a2a009c9a2a000076956520000000c49a2a008c3f11026476000800000000250000000c00000001000000250000000c00000001000000250000000c00000001000000120000000c00000001000000180000000c0000000000000254000000540000000000000000000000350000006f00000001000000e7298740a48e87400000000057000000010000004c000000040000000000000000000000030d00007909000050000000200000003600000046000000280000001c0000004744494302000000ffffffffffffffff030d00007a090000000000004600000014000000080000004744494303000000250000000c0000000e000080250000000c0000000e0000800e000000140000000000000010000000140000000400000003010800050000000b0200000000050000000c0223018f01040000002e0118001c000000fb02f5ff0000000000009001000000cc0440002243616c6962726900000000000000000000000000000000000000000000000000040000002d010000040000002d010000040000002d0100000400000002010100050000000902000000020d000000320a0a00000001000400000000008e012301200006001c000000fb020200010000000000bc02000000cc0102022253797374656d003f00003f3f3f3f3f3f3f3f3f3f0800000001003f3f3f3f3f00040000002d010100040000002d010100030000000000

Рис. 1. Схема валютного контроля за поступлением валютной выручки

Со стороны уполномоченных банков и таможенных органов следует выделить несколько этапов контроля за поступлением валютной выручки от экспорта:

предварительный контроль правильности оформления паспорта сделки и таможенной декларации;

формирование в Государственном таможенном комитете (ГТК) учетной карточки (УК) валютного контроля и направление ее в уполномоченные банки для проведения идентификации поступившей валютной выручки с последующим обменом и анализом информации по учетной карточке;

после зачисления соответствующих валютных средств уполномоченный банк вносит в учетную карточку информацию о движении средств за данный товар;

при поступлении учетных карточек от уполномоченных банков в Главном научно-информационном вычислительном центре ГТК России (ГНИВЦ) по истечении 90 дней со дня экспорта товара производят их анализ с целью выявления нарушителей валютного законодательства и применения к ним соответствующих санкций.

Таможенные органы принимают экспортируемые товары к оформлению только в случае предъявления паспорта сделки. Кроме этого, в рамках процедуры валютного контроля в ГТК рассматривают внешнеторговый контракт, оригинал грузовой таможенной декларации (ГТК) и лицензию Банка России (в случае осуществления валютных операций, связанных с движением капитала, а также зачисления валютных средств на счета в иностранной банках).

На основе учетных карточек в календарной последовательности оформляется реестр ожидаемого поступления на транзитные счета экспортеров валютной выручки. Реестр содержит сгруппированную по уполномоченным банкам по признаку близости сроков информацию об отгрузке товаров на экспорт, а также о суммах и сроках поступления валютной выручки.

Реестры направляются в уполномоченные банки в двух экземплярах, один из которых разделяется банком на учетные карточки, распределяемые по досье клиентов, а второй экземпляр заполняется и отсылается обратно в таможенные органы. В течение десяти дней со дня выпуска товаров экспортер обязан представить в уполномоченный банк копию ГТД, заверенную таможенными органами.

Банк в свою очередь направляет в таможенные органы в течение трех банковских дней учетные карточки для идентификации сумм, поступающих на счет экспортера в данном банке, по отношению к конкретным отгрузкам, указанным в реестре.

Заполненная экспортером ксерокопия учетной карточки подписывается лицом, имеющим право первой подписи по счету, скрепляется печатью и представляется в уполномоченный банк, где она проверяется с точки зрения правильности сумм и дат.

Завершив работу с копиями учетных карточек, присланных экспортерами, уполномоченный банк заполняет все графы реестра и направляет его не позднее контрольного срока возврата для дальнейшей обработки в ГНИВЦ с целью подготовки оперативных и статистических сведений, необходимых для осуществления валютного контроля.

Из ГНИВЦ обработанная информация направляется в таможенные органы, а также по запросам – в Федеральную службу валютного и экспортного контроля, Центральный Банк РФ и т.п. для расследования случаев нарушения норм валютного законодательства.

После того, когда в полном объеме был задействован механизм валютного контроля за поступлением валютной выручки, основным способом сокрытия валютных средств за рубежом стали импортные операции.

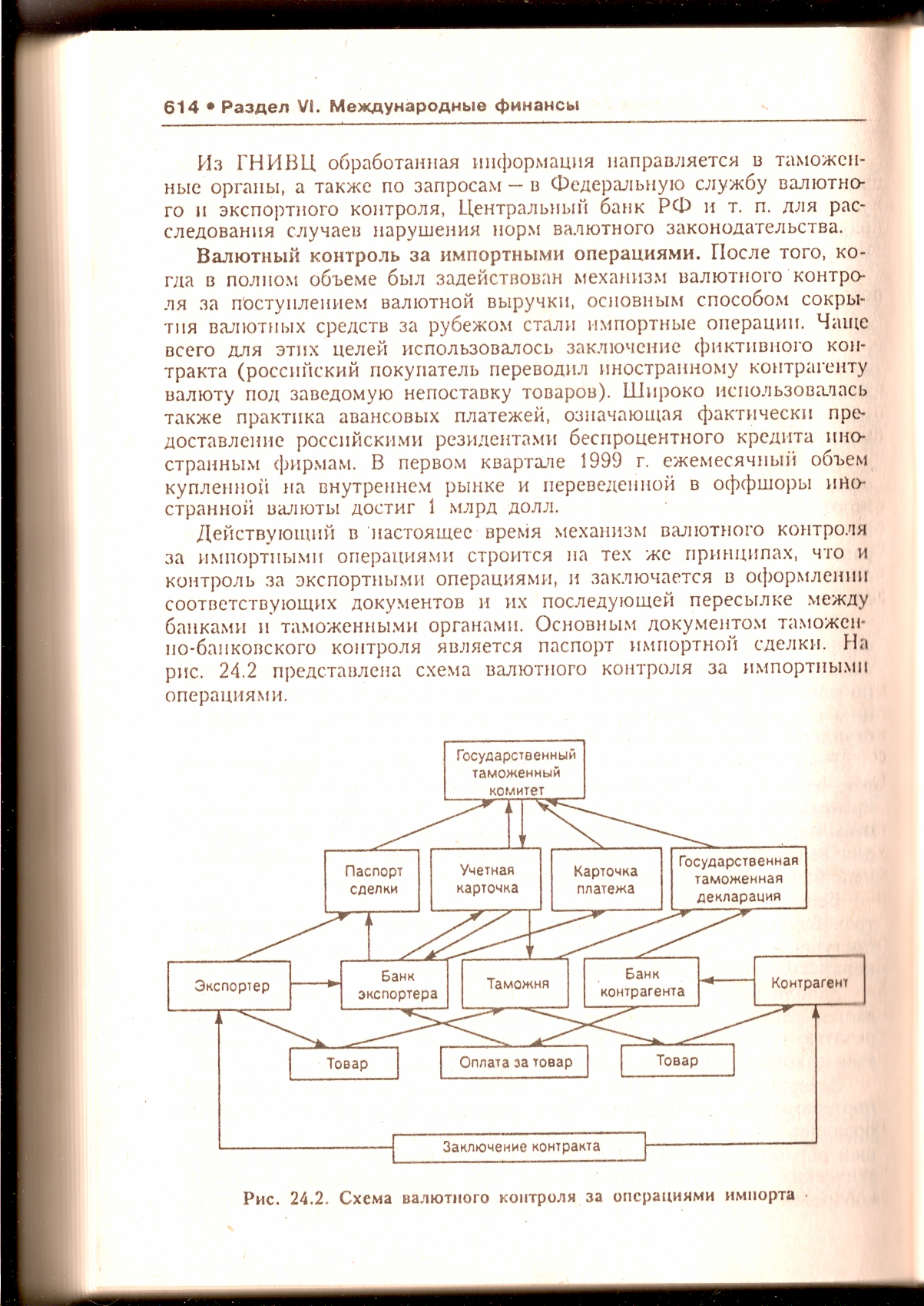

Действующий в настоящее время механизм валютного контроля за импортными операциями строится на тех же принципах, что и контроль за экспортными операциями, и заключается в оформлении соответствующих документов и их последующей пересылке между банками и таможенными органами. Основным документом таможенно-банковского контроля является паспорт импортной сделки. На рис. 2 представлена схема валютного контроля за импортными операциями.

Рис. 2. Схема валютного контроля за операциями импорта

От валютного контроля освобождаются сделки, предусматривающие ввоз товаров по договорам лизинга, а также ввоз оборудования и материалов иностранными фирмами-нерезидентами по договорам подряда на капитальное строительство в России, когда условиями этих договоров стоимость ввозимых товарно-материальных ценностей не определена (в противном случае требуется оформление паспорта импортной сделки).

В России функционирует двухуровневая система валютного контроля, состоящая из органов валютного контроля и их агентов.

Вопросы ответственности за нарушение валютного законодательства регулируются правовыми нормами. Согласно ст. 14 Закона РФ «О валютном регулировании и валютном контроле», должностные лица юридических лиц-нерезидентов, а также физические лица, виновные в нарушении валютного законодательства, несут уголовную, административную и гражданско-правовую ответственность в соответствии с законодательством РФ.

Заключение

Существующая система валютного регулирования и валютного контроля строится на принципах приоритета экономических мер в реализации государственной политики в области валютного регулирования и исключения неоправданного вмешательства государства и его органов в валютные операции резидентов и нерезидентов.

Страны в мировом сообществе находятся в тесной интеграции друг с другом, экономика каждой страны зависит от состояния мирового рынка, и какие-то изменения и кризисы в одной стране будут отражаться в той или иной мере на экономике всех стран. В этой связи экспорт носит не только экономический характер, но и политический. Поэтому политика государства в области экспортного контроля должна быть максимально взвешенной: не слишком давить на экспортеров, но и одновременно не давать возможность перекачивать капитал заграницу.

В настоящее время в связи с устойчивым экономическим ростом и улучшением платежного баланса страны система валютного регулирования претерпевает значительные изменения, направленные на либерализацию норм валютного регулирования с одновременным усилением системы валютного контроля, в том числе системы учета и отчетности по валютным операциям.

Список литературы

Котелкин С.В. Международная финансовая система: Учебник. М.: Экономистъ, 2007.

Финансы: учеб. – 2-е изд., перераб. и доп./под ред. В.В. Ковалева. – М.: ТК Велби, Изд-во Проспект, 2008.

Финансовое право: учебник для студентов сред. проф. учеб. заведений/В.А. Мальцев. – 2-е изд., испр. и доп. – М.: Издательский центр «Академия», 2007.