Анализ рентабельности предприятия (работа 2)

Содержание:

Введение 2

Глава 1. Рентабельность как обобщающий показатель эффективной деятельности хозяйствующего субъекта 3

Глава 2. Анализ уровня и динамики рентабельности хозяйствующего субъекта. Резервы увеличения финансовых результатов 7

Заключение 13

Библиография: 14

Приложение 1. 15

Введение

Рынок предъявляет определенные требования к субъектам хозяйствования в плане организации и реализации того или иного вида бизнеса.

Динамичность рыночных отношений обусловливает принятие неординарных решений, связанных с финансовыми результатами деятельности. Для оценки уровня эффективности работы получаемый результат — прибыль — сопоставляется с затратами или используемыми ресурсами.

Рентабельность есть относительный показатель, который обладает свойством сравнимости, может быть использован при сравнении деятельности разных хозяйствующих субъектов. Рентабельность характеризует степень доходности, выгодности, прибыльности.

Глава 1. Рентабельность как обобщающий показатель эффективной деятельности хозяйствующего субъекта

Вся предпринимательская деятельность в условиях рыночных отношений делится на три вида:

• операционную (основную),

• инвестиционную (вложения средств в акции, другие ценные бумаги, капитальные вложения),

• финансовую (получение и уплата дивидендов, процентов и т. п.).

В соответствии с этим в анализе финансовых показателей используются следующие группы показателей относительной доходности:

• рентабельность продукции, работ, услуг,

• рентабельность производственных фондов,

• рентабельность всего имущества (всех активов),

• рентабельность вложений (инвестиций) и ценных

бумаг.

Доходность продукции (работ, услуг) характеризуется следующими показателями:

• рентабельностью реализации (оборота, продаж),

• рентабельностью выпущенной продукции,

• рентабельностью отдельных изделий.

Рентабельность реализации (оборота, продаж) (Rпродаж(оборота)) определяется отношением прибыли от реализации продукции (работ, услуг) (Пр) или чистой прибыли к величине выручки от реализации продукции (работ, услуг) без НДС и акцизов (Вр), выраженным в процентах:

Rпродаж(оборота) = (Пр / Вр) х 100%.

Данный показатель характеризует эффективность предпринимательской деятельности: сколько прибыли имеет хозяйствующий субъект с рубля продаж, выполненных работ, оказанных услуг.

Рентабельность товарного выпуска и отдельных видов продукции (Rтв) определяется отношением прибыли от выпуска продукции или изделия определенного вида (Пв) к себестоимости товарного выпуска продукции (Ств):

Rтв = (Пв / Ств) х 100%.

Данный показатель характеризует абсолютную сумму (в копейках) или уровень (в процентах) прибыли на один рубль затраченных средств.

Источниками информации для анализа показателей рентабельности продукции, работ, услуг являются форма № 2 бухгалтерской отчетности, учетные регистры хозяйствующего субъекта.

На основе Приложения 1 можно рассчитать рентабельность реализации (оборота). За прошлый год она составила 14,78% (17 080 /115 600 х, 100%), по плану на отчетный год — 14,77% (17 080 / 107 500 х х 100%), по отчету - 16,92% (14 500 / 108 160 х 100%).

Отсюда следует, что по сравнению с прошлым годом уровень рентабельности повысился на 2,14% (16,92% — 14,78%), а по сравнению с планом на 2,15 (16,92% — 14,77%). Увеличение рентабельности оборота означает повышение спроса на продукцию, работы, услуги.

Изменения в уровне рентабельности реализации (оборота) происходят под влиянием изменений в структуре реализованной продукции и изменения рентабельности отдельных видов изделий.

Рентабельность отдельных видов изделий зависит от:

• уровня продажных цен,

• от уровня себестоимости продукции.

Анализ осуществляется в следующей последовательности.

Определяют уровень рентабельности реализации по плану, фактически за отчетный год, за предыдущий год. Затем определяют объект анализа: из фактического уровня рентабельности за отчетный год следует вычесть плановый уровень рентабельности за отчетный год.

На изменение уровня рентабельности реализованных видов продукции, работ, услуг оказали влияние следующие факторы:

1. Изменение структуры и ассортимента продукции приводит к увеличению рентабельности реализованной продукции (работ, услуг). Для этого необходимо определить:

а) рентабельность реализации за предыдущий год. Величина прибыли рассчитана исходя из объема, структуры, цен и себестоимости предыдущего года.

Rпродаж(оборота) пред, года = = 17 080 / 115 600 х 100% = 14,78%.

б) рентабельность реализации, рассчитанную при величине прибыли, которая определяется исходя из объема и структуры отчетного года, но себестоимости и цены предыдущего года.

Rпродаж(оборота)qф. спред. zпред. = = 16 860 / 107 500 х 100% = 15,68%.

В результате изменения структуры и ассортимента продукции рентабельность увеличилась на 0,9% (15,68%-14,78%).

2. Изменение себестоимости. Для этого необходимо определить рентабельность, исходя из себестоимости отчетного и предыдущего года, т. е. объем и структура реализованной продукции отчетного года, себестоимость отчетного года, а цены предыдущего года, т. е. необходимо исключить влияние изменения цен.

Rпродаж(оборота)с/с = (18 340 - 880) / 108 380 х х 100% = 16,11%.

В результате изменения себестоимости рентабельность реализованной продукции повысилась на 0,43% (16,11%-15,68%).

3. Изменение уровня цен. Уровень рентабельности определяется при прибыли, исчисленной при объеме, структуре, себестоимости и ценах отчетного года.

Rпродаж(оборота)z = 18 340 / 108 380 х 100% = 16,92%.

В результате изменения (увеличения) цены рентабельность увеличилась на 0,81% (16,92% — 16,11%).

Совокупное влияние факторов составило 2,14% (+0,9%+ 0,43%+ 0,81%).

Полученные результаты свидетельствуют о том, что план по уровню рентабельности перевыполнен вследствие роста среднего уровня цен и удельного веса более рентабельных видов продукции в общем объеме реализации. Затем необходимо сделать факторный анализ рентабельности по каждому виду продукции.

Анализ рентабельности выпуска отдельных видов продукции осуществляется на основе данных плановых и отчетных калькуляций. Уровень рентабельности отдельных видов продукции зависит от среднереализационных цен и себестоимости единицы продукции.

Расчет влияния этих факторов на изменение уровня рентабельности осуществляется способом цепных подстановок по каждому виду продукции.

Для анализа используем аналитическую табл. 1.

Таблица 1 Анализ факторов на уровень рентабельности

|

Виды продукции |

Выпуск продукции, тыс. руб. |

Рентабельность в процентах к стоимости |

|||||

|

В оптовых ценах без НДС и акцизов |

Себестоимость |

Прибыль |

|||||

|

План |

Факт. |

План |

Факт. |

План |

Факт. |

||

|

А |

32400 |

28700 |

28240 |

3700 |

4160 |

11,42 |

12,84 |

|

Б |

13800 |

12900 |

12800 |

900 |

1000 |

6,52 |

7,25 |

|

В |

46600 |

35240 |

34480 |

11320 |

12 120 |

24,29 |

26,01 |

|

Г |

15600 |

14400 |

14200 |

1200 |

1400 |

7,69 |

8,97 |

Рентабельность выпуска отдельных видов продукции колеблется вследствие различий материальных и трудовых затрат по изготовлению. По всем видам изделий рентабельность возросла. В процессе анализа необходимо выяснить количественное влияние факторов цен и себестоимости на низкий уровень рентабельности по изделиям Б и Г и определить пути снижения и роста рентабельности.

Для выявления количественного влияния факторов цен и себестоимости по каждому изделию необходимо исчислить условный показатель рентабельности при отчетной цене и плановой (базисной) себестоимости.

Например, по изделию Е - (14 200 - 12 900) / 14 200 х х 100% = 9,15%. Увеличение продажной цены привело к увеличению уровня рентабельности на 2,63% (9,15% —

— 6,52%), а повышение себестоимости снизило рентабельность на 1,9% (7,25% - 9,15%).

Для оценки динамики уровней рентабельности товарного выпуска отдельных видов продукции необходимо по видам продукции фактические показатели отчетного года сопоставить с фактическими показателями за ряд предшествующих лет, что позволит определить тенденцию рентабельности изделий, а следовательно, и фазу жизненного цикла продукции.

В заключение необходимо дать общую оценку по уровню рентабельности отдельных изделий.

Глава 2. Анализ уровня и динамики рентабельности хозяйствующего субъекта. Резервы увеличения финансовых результатов

фондов и материальных оборотных средств.

На изменение уровня рентабельности производственных фондов (Rпф) оказывают влияние следующие факторы:

• изменение уровня фондоотдачи (Фо),

• изменение уровня оборачиваемости (Ко),

• изменение рентабельности (доходности) объема реализованной продукции.

Для определения количественного влияния вышеуказанных факторов на изменение уровня рентабельности производственных фондов используется следующая формула:

Rпф = Пб% / ((1 / Фо) + (1 / Ко)),

где Пб% — величина балансовой прибыли в процентах

к выручке от реализации продукции.

Основными задачами анализа рентабельности производственных фондов являются:

• оценка показателя рентабельности в динамике,

• выявление и измерение действия различных факторов на уровень рентабельности,

• определение мероприятий, возможных резервов дальнейшего роста рентабельности.

Анализ рентабельности производственных фондов осуществляется по данным формы бухгалтерской отчетности № 1 и 2 и формы №11 статистической отчетности.

Анализ начинается с определения изменений в уровне рентабельности (фактическая рентабельность — плановая). Даётся общая оценка изменения уровня рентабельности. Затем определяется количественное влияние факторов на изменение уровня рентабельности (используя метод цепных подстановок).

По результатам проведенных расчетов дается оценка по каждому фактору и в целом по использованию всей совокупности факторов.

Исходные данные для расчета и анализа показателя рентабельности производственных фондов отражены в табл. 2:

Таблица 2 Анализ рентабельности фондов

|

Показатель |

За предыдущий год |

За отчетный год |

Отклонения |

|

Прибыль отчетного года, тыс. руб. |

18700 |

20 340 |

+1640 |

|

Объем реализации продукции, работ, услуг, |

115600 |

108380 |

-7220 |

|

Среднегодовая стоимость основных производственных фондов, тыс. руб. |

60500 |

70000 |

+9500 |

|

Среднегодовая стоимость материальных оборотных |

33500 |

34000 |

+500 |

|

Рентабельность реализации (оборота), % (1/2x100%) |

16,18 |

18,77 |

+2,59 |

|

Коэффициент фондоотдачи, руб. (2/3) |

1,911 |

1,548 |

-0,363 |

|

Коэффициент оборачиваемости материальных оборотных средств, раз (2/4) |

3,451 |

3,187 |

-0,264 |

|

Коэффициент общей рентабельности производственных фондов, % (1/(3+4)х100%) |

19,9 |

19,55 |

-0,35 |

Используя формулу для расчета по факторам и способ цепных подстановок, определяем количественное влияние факторов.

Рентабельность (доходность) реализации составляет 18,77% по факту, по плану— 16,18%.

Таблица 3 Факторный анализ рентабельности

|

Фо |

Ко |

Пб% |

Rлф |

|

1,911 |

3,451 |

16,18 |

19,9 |

|

1,584 |

3,451 |

16,18 |

17,29 |

|

1,548 |

3,187 |

16,18 |

16,85 |

|

1,548 |

3,187 |

18,77 |

19,55 |

17,29% - 19,9% = -2,6%.

16,85% - 17,29% = -0,44%.

19,55% - 16,85% = +2,7%.

Снижение фондоотдачи на 0,363 руб. привело к снижению рентабельности производственных фондов на 2,61%.

Уменьшение коэффициента оборачиваемости материальных оборотных средств на 0,264 руб. привело к снижению уровня рентабельности на 0,44%.

Увеличение доли прибыли на один рубль реализации на 2,59% привело к росту уровня рентабельности на 2,7%.

Общее снижение рентабельности составляет —0,35% (-2,61 % — 0,44% + 2,7%), что соответствует общему изменению рентабельности по сравнению с прошлым годом.

Показатели рентабельности характеризуют доходность с разных позиций и группируются в соответствии с интересами участников экономического процесса. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Одна из групп показателей рентабельности — это показатели рентабельности капитала (активов). На основе данных показателей определяют доходность и эффективность использования имущества.

Данная группа показателей определяется отношением прибыли к различным показателям авансированных средств: всех активов; инвестиционного капитала (собственные средства плюс долгосрочные обязательства); акционерный (собственный) капитал.

Рентабельность активов (имущества) (Rим) определяется путем деления прибыли отчетного года (прибыли от реализации или чистой прибыли) на среднюю величину активов (среднегодовой итог баланса).

где Потч — прибыль отчетного года;

— среднегодовой

итог баланса или средняя величина

активов.

— среднегодовой

итог баланса или средняя величина

активов.

Сопоставление со среднегодовой суммой баланса различных видов прибыли позволяет определить влияние различных факторов.

Сравнивая рентабельность активов, исчисленную по чистой прибыли, с рентабельностью активов, исчисленной по балансовой прибыли, можно определить влияние на доходность налоговых отчислений.

Сравнивая рентабельность активов, исчисленную по прибыли от реализации, с рентабельностью, исчисленной по прибыли отчетного года, можно оценить влияние на рентабельность операций, не имеющих непосредственного отношения к производству и реализации продукции (выплата и поступление дивидендов, арендные платежи и поступления и т. д.).

Данный показатель характеризует величину прибыли, полученную на единицу стоимости активов независимо от источников привлечения средств.

Более реально характеризует рентабельность вложений показатель рентабельности вложений, исчисленный по прибыли от реализации продукции, работ, услуг, к функционирующим средствам.

Функционирующие средства определяются следующим образом: из всех активов вычитают финансовые вложения и среднегодовую сумму незавершенных капитальных вложений.

Данный показатель имеет определяющее значение, так как учитывается прибыль только от основной деятельности и средства, непосредственно занятые в основной деятельности.

Рентабельность собственных средств (Rск) позволяет оценить эффективность использования инвестированных собственником средств, а следовательно, дает возможность сравнить ее с возможным получением дохода от вложения этих средств в другие ценные бумаги.

Данный показатель характеризует величину прибыли на один рубль собственных средств. Данный показатель рассчитывается как отношение чистой прибыли к среднегодовой стоимости собственных средств.

Rск = Пч/Ис. с х 100%,

где Пч — чистая прибыль;

Ис. с — источники собственных средств.

Сравнение показателей рентабельности имущества (активов) с рентабельностью собственных средств, исчисленных по чистой прибыли, дает возможность оценить привлечение заемных средств. Если заемные средства приносят больше прибыли, чем уплата процентов на этот заемный капитал, то разница может быть использована для повышения отдачи собственных средств. Однако, если рентабельность всех средств меньше, чем проценты, уплачиваемые за заемный капитал, то влияние привлеченных средств следует оценить отрицательно, так как это означает возможное банкротство.

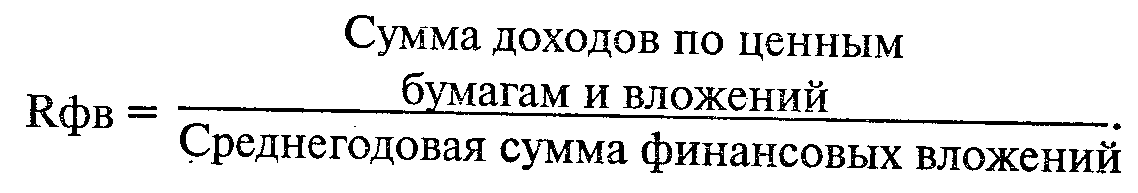

Рентабельность финансовых вложений показывает, какой размер доходов (дивидендов, процентов) получил хозяйствующий субъект на каждый рубль вложений в ценные бумаги других предприятий и от долевого участия.

Рентабельность финансовых вложений определяется отношением доходов от ценных бумаг и вложений к среднегодовой сумме финансовых вложений.

Показатели рентабельности вложений рассчитываются по периодам (за отчетный год, предыдущий год). Определяется отклонение абсолютное, в процентах.

На основании проведенных расчетов необходимо дать оценку и сделать выводы. Все вышеперечисленные показатели рентабельности характеризуют влияние внешних факторов на уровень рентабельности вложений. Целесообразно выявить и определить размеры влияния внутренних факторов.

На уменьшение уровня рентабельности вложений (Rвл) оказывают влияние:

• изменение рентабельности реализованной продукции,

• изменение оборачиваемости активов. Взаимосвязь показателей может отражаться формулой

RвлПч = (Пч / В) х (В / А),

где В — выручка от реализации (объем продаж).

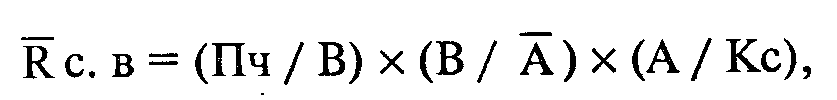

На уровень рентабельности собственных вложений (Rc. в) оказывают влияние:

• изменение уровня рентабельности продукции,

• изменение скорости оборота совокупного капитала,

• изменение соотношения собственного и заемного капитала.

где Пч — чистая прибыль;

В — выручка (объем продаж);

— совокупный

капитал;

— совокупный

капитал;

Кс — акционерный капитал (собственный).

Используя способ абсолютных разниц или цепных подстановок, определяется влияние факторов на рентабельность вложений.

Важным этапом аналитической работы является выявление резервов увеличения прибыли и рентабельности. Основными источниками увеличения прибыли и рентабельности являются:

• увеличение объема реализованной продукции,

• повышение цен,

• снижение себестоимости,

• повышение качества.

Для определения резервов роста прибыли за счет роста объема реализации необходимо выявить резерв роста объема производства продукции, умножить его на фактическую прибыль в расчете на единицу продукции соответствующего вида.

Для определения резервов увеличения прибыли за счет увеличения себестоимости продукции, работ и услуг необходимо резерв снижения себестоимости каждого вида продукции умножить на возможный объем реализации продукции (с учетом резервов его роста).

Для определения резервов роста прибыли за счет повышения качества необходимо изменение удельного веса каждого сорта (категории) умножить на отпускную цену соответствующего сорта. Результаты просуммировать. Полученное изменение средней цены умножается на возможный объем реализации продукции. Выявленные резервы роста прибыли необходимо обобщить.

В заключение анализа финансовых результатов необходимо определить конкретные мероприятия по освоению выявленных резервов.

Освоение резервов роста прибыли без увеличения производственной мощности (без дополнительных капвложений) увеличивает не только рентабельность работы, но и запас его финансовой прочности. Запас финансовой прочности (зона безопасности) (Зф. у) определяется по формуле

Зф. у = (Вв - Vб) / Вв,

где Вв = Вф + выявленный резерв роста;

Вв — возможный объем продаж (реализации) с учетом резервов его роста; Vб — безубыточный объем продаж; Вф — выручка по факту (объем продаж).

Заключение

Показатели рентабельности позволяют оценить, какую прибыль имеет субъект хозяйствования с каждого рубля средств, вложенных в активы.

Эффективность использования потребленных средств (затрат) характеризует показатель рентабельности производственных фондов. Данный показатель наряду с показателем рентабельности продаж (оборота) является оценочным при исследовании спроса на продукцию.

Рентабельность производственных фондов можно определить как по балансовой, так и по чистой прибыли (остающейся в распоряжении хозяйствующего субъекта). Рентабельность производственных фондов характеризует отношение прибыли отчетного года (чистой прибыли) к средней стоимости основных производственных фондов.

Библиография:

А. К. Шишкин, С. С. Вартанян, В. А. Микрюков “Бухгалтерский учет и финансовый анализ на коммерческих предприятиях” “Инфра -м” - 1996.

Баканов М. И., Шеремет А. Д. “Теория экономического анализа” М. -1993.

Пучкова С.И. Бухгалтерская (финансовая) отчетность: Учебное пособие.- М.: ИД ФБК- ПРЕСС,2001.

Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – 4-е изд., перераб. и доп. – М.:ИНФРА-М, 2002.-640с.

Приложение 1.

Анализ динамики объема реализации, себестоимости и прибыли

|

Показатель |

За предыдущий год |

По с/с и ценам предыдущего года |

По с/с и ценам отчетного года |

|

Выручка от реализации продукции (работ, услуг) в оптовых ценах (без НДС и акцизов), тыс. руб. |

115600 |

107 500 |

108 380 |

|

Полная себестоимость реализованной продукции, тыс. руб. |

99320 |

90640 |

90040 |

|

Прибыль от реализации продукции (работ, услуг), тыс. руб. |

17080 |

16860 |

18340 |

1