Анализ прибыли и ее формирование

Содержание

Введение 2

Глава 1. Прибыль: сущность и ее формирование 2

Глава 2. Анализ прибыли и ее формирования 6

2.1. Максимизация прибыли на основе применения предельных величин 7

2.2. Определение величины прибыли и резервов ее роста на основе 16

использования маржинального дохода и производных от него величин 16

2.3. Формирование прибыли предприятия на основе установления условий безубыточности 21

2.4. Методы параметрического имитационного математического моделирования формирования прибыли 28

Глава 3. Анализ чувствительности прибыли к изменениям цены и структуры затрат 31

Заключение 36

Список литературы 37

Введение

Прибыль в рыночном хозяйстве является вознаграждением такого специфического фактора, как предпринимательство. Специфического, во-первых, потому, что предпринимательство, в отличие от капитала или земли, неосязаемо. Во-вторых, мы не можем трактовать прибыль как своеобразную равновесную цену, по аналогии с рынком труда, капитала и земли. Эта специфика предпринимательства как фактора производства проявляется через его функции. Функциями предпринимательства являются: соединение других ресурсов - труда, капитала, земли - для производства товаров или услуг; принятие основных решений, связанных с деятельностью фирмы; осуществление нововведений в производстве или в сбыте продукции; взятие на себя рисков, вытекающих из выполнения предпринимательских функций. Предприниматель в результате выполнения этих функций вправе претендовать на определенный доход - прибыль.

Прибыль обычно определяют как разность между валовым доходом и валовыми издержками. Однако уже этот упрощенный подход к проблеме рождает новые вопросы. Определение валового дохода не составляет трудности (это произведение количества произведенной продукции и цены единицы товара).

Уровень издержек производства является главным образом итогом результативности организации производственной деятельности. И действительно, он непосредственно зависит от прогрессивности производственного процесса, технологии выпуска продукции. Итоговыми же показателями хозяйственной деятельности являются доход и прибыль. Они характеризуют не что иное, как эффект, получаемый в результате всей производственно-хозяйственной деятельности предприятия.

Глава 1. Прибыль: сущность и ее формирование

Прибыль образуется в результате реализации продукции. Ее величина определяется разницей между доходом, полученным от реализации продукции, и издержками (затратами) на ее производство и реализацию. Общая масса получаемой прибыли зависит, с одной стороны, от объема продаж и уровня цен, устанавливаемых на продукцию, а с другой — от того, насколько уровень издержек производства соответствует общественно необходимым затратам.

Все эти факторы, влияющие на величину массы прибыли, являются функцией многих условий. Так, во-первых, объем продаж зависит от эффективности осуществления коммерческой работы: от Умения создавать выгодные условия для реализации своей продукции, т.е. организовать рекламу, сбыт, сформировать ценовую и товарную политику и т.д.; во-вторых, уровень издержек производства зависит от рациональности организации производства и труда, выбранной технологии, технической оснащенности предприятия.

Вместе с тем прибыль на предприятии зависит не только от реализации продукции, но и от других видов деятельности, которые ее либо увеличивают, либо уменьшают. Поэтому в теории и на практике выделяют так называемую «балансовую прибыль». Ее название говорит само за себя. Она состоит из прибыли от реализации продукции (выручка от реализации продукции без косвенных налогов минус затраты (расходы) на производство и реализацию продукции) плюс внереализационные доходы (доходы по ценным бумагам, от долевого участия в деятельности других предприятий, от сдачи имущества в аренду и т.п.) минус внереализационные расходы (затраты на производство, не давшее продукции, на содержание законсервированных производственных мощностей, убытки от списания долгов и т.д.).

Кроме того, выделяется валовая прибыль, которая представляет собой балансовую прибыль за минусом финансового результата от операций с основными фондами (средствами), нематериальными активами и иным имуществом.

Во всех странах с рыночной экономикой прибыль облагается налогом. Поэтому на практике принято выделять налогооблагаемую прибыль. Последняя представляет собой валовую прибыль за вычетом доходов по видам деятельности, освобожденной от налогообложения.

В результате на предприятии, как это принято называть в теории и на практике, остается так называемая чистая прибыль. По своей величине она представляет налогооблагаемую прибыль за минусом налога на прибыль.

Из чистой прибыли предприятие выплачивает дивиденды и различные социальные налоги и образует фонды. В результате остается нераспределенная прибыль. Она предназначена для капитализации, т.е. для реинвестирования в производство. По своему экономическому содержанию она является одной из форм резерва собственных ресурсов предприятия, обеспечивающих его производственное развитие.

В условиях рыночных отношений, как свидетельствует мировая практика, имеется два основных источника получения прибыли.

Первый — это монопольное положение предприятия по выпуску той или иной продукции или уникальности продукта. Поддержание этого источника на относительно высоком уровне предполагает проведение постоянной новации продукта. Здесь следует учитывать такие противодействующие силы, как антимонопольную политику государства и растущую конкуренцию со стороны других предприятий.

Второй источник связан с производственной и предпринимательской деятельностью, поэтому касается практически всех предприятий. Эффективность его использования зависит от знания конъюнктуры рынка и умения постоянно адаптировать под него развитие производства. Величина прибыли в данном случае зависит: во-первых, от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом); во-вторых, от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставок, обслуживание покупателей, послепродажное обслуживание и т.д.); в-третьих, от объемов производства (чем больше объем продаж, тем больше масса прибыли); в-четвертых, от ассортимента продукции и снижения издержек производства.

Получение прибыли в условиях рынка всегда связано с риском — над предприятием постоянно висит угроза потерять вложенный капитал целиком или частично. Именно поэтому в теории и на практике используется понятие «предпринимательская прибыль», которая по своей величине должна быть больше, чем процент, получаемый по вкладам в банк.

Величина предпринимательской прибыли определяется с учетом стратегии развития предприятия, которую принимает его руководство и*собрание акционеров. При расчете нормальной предпринимательской прибыли учитываются:

• затраты, обеспечивающие нормальное расширенное воспроизводство (сложившиеся в отрасли), — капитальные вложения в основные фонды и прирост оборотных средств;

• затраты из прибыли, направленные на развитие НИОКР (научно-исследовательские и опытно-конструкторские работы), обеспечивающие НТП;

• текущие затраты на социальные нужды, финансируемые из прибыли;

• отчисления в различные ассоциации, объединения;

• выплата дивидендов по акциям;

• отчисления налогов, уплачиваемых за счет прибыли;

• затраты на жилищное и другое социальное строительство.

В предпринимательских издержках (цене товара) также учитывается налог на добавленную стоимость (НДС), акцизы, которые, по существу, являются для предприятия издержками, поскольку оно вносит их сумму в бюджет.

В предпринимательские издержки также входят таможенные пошлины, тарифы и сборы в размерах, установленных законодательными актами и постановлениями правительства. И наконец, в них включаются альтернативные или вмененные издержки, под которыми понимаются потери или упущение возможности в результате отказа от каких-то других альтернативных решений. Эти издержки иногда называются неявными.

Приведем условный пример неявных издержек. Допустим, предприятие располагает суммой 10 млн руб. (А), которое оно хочет вложить в расширение производства. Проведение расчета показало, что предприятие при затратах 10 млн руб. получит дополнительно продукции на 11 млн руб., т.е. прибыль (М) составит 1 млн руб., или 10% к вложенному капиталу:

(1)

(1)

Между тем если бы предприятие положило эти деньги на депозитный счет в банке при 12% годовых, то оно получило бы 1,2 млн руб. за счет начисленных процентов. Следовательно, при расчете вмененных, альтернативных издержек предприятию необходимо учесть 0,2 млн руб. упущенной выгоды.

Существует целый ряд эпизодических затрат, которые уменьшают прибыль в момент своего возникновения. Примером таких затрат могут быть маркетинговые и административные расходы. К сожалению, действующие правила не всегда признают эти расходы. Например, расходы на рекламу учитываются в затратах предприятия согласно определенным нормативам. Если же норматив превышен, величина этого превышения возмещается за счет оставшейся после уплаты налогов прибыли.

Глава 2. Анализ прибыли и ее формирования

Поскольку получение прибыли является необходимым условием стабильного развития предприятия, то каждый хозяйствующий субъект стремится получить как можно большую ее величину.

Успешная реализация этой задачи предполагает необходимость управления процессом формирования прибыли, включающим в себя как выявления резервов ее роста, так и ее использования. Исходным положением в его осуществлении является проведение аналитических расчетов по определению желаемой величины прибыли. Эти расчеты следует вести в рамках принимаемого плана производства и реализации продукции и финансового плана.

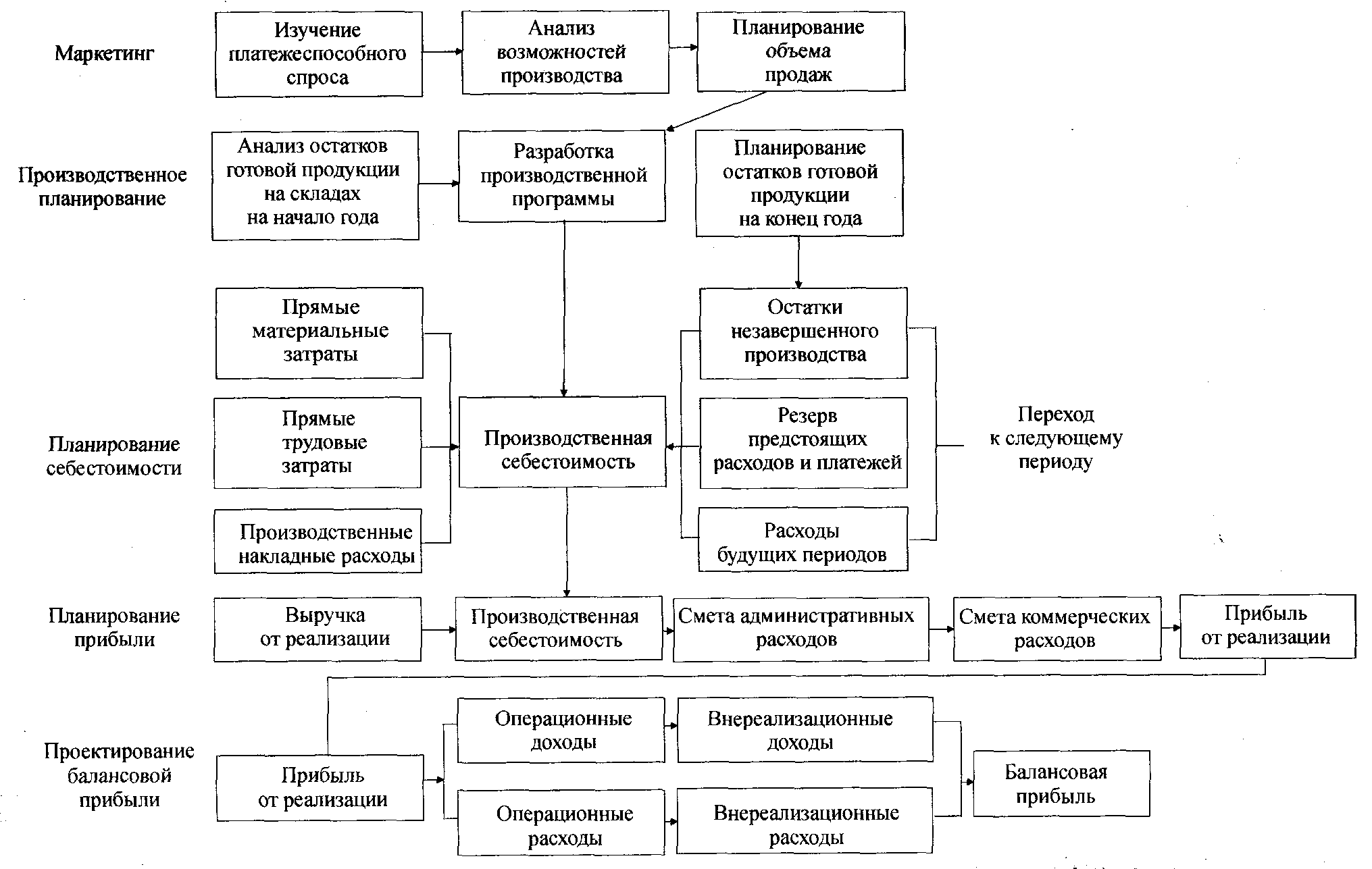

В этом случае схема работ может быть представлена так, как показано на рис. 1.

Из схемы следует, что прибыль исчисляется как разность между плановой суммой выручки от продаж (без налога на добавленную стоимость и акцизов) и плановой величиной себестоимости товарной продукции, управленческих и коммерческих расходов:

(2)

(2)

где М>р> — прибыль от реализации, руб.;

В>р> — выручка от реализации, руб.;

С>т> — себестоимость товарной продукции, руб.;

P>v> — общая сумма управленческих расходов, руб.;

Р>к> — общая сумма коммерческих расходов, руб.

Вместе с тем при планировании прибыли важно стремиться к ее максимизации. Это сложный процесс, поскольку ее величина зависит от объема продаж и ассортимента продукции, уровня издержек производства и цены за единицу продукции, устанавливаемой предприятием, и каждый из них в свою очередь в своем формировании зависит от многих факторов. На практике и в теории применяются различные методы расчета прибыли и ее максимизации. Основными из них являются:

1) использование предельных величин: предельной прибыли, предельного дохода и предельных издержек;

2) проведение расчетов на основе маржинального дохода и производных от него величин;

3) формирование прибыли на основе условий безубыточности;

4) использование параметрических уравнений.

2.1. Максимизация прибыли на основе применения предельных величин

В данном случае основной принцип максимизации состоит в том, что прибыль максимизируется в точке, в которой любое даже малое приращение объема реализации (выпуска) продукции оставляет прибыль без изменения, т. е. приращение прибыли при приращении объема (реализации) продукции равняется нулю. Математически это можно записать так:

(3)

(3)

где M>n>(q) — предельная прибыль от объема продукции;

MR(q) — предельный доход (выручки) от объема продукции;

MC(q) — предельные издержки от объема продукции.

Рис. 1. Общая схема планирования прибыли

Из формулы (3) следует, что прибыль максимизируется в том случае, когда предельные издержки равны предельному доходу:

MR(q)=MC(q). (4)

Поясним это на условном примере работы одного из предприятий. Данные о выпуске количества изделий, валовых постоянных издержках, относимых на соответствующее производство, валовых переменных издержках, относимых на соответствующий выпуск продукции, валовых издержках производства и обращения, а также результаты расчета средних и предельных издержек, на единицу изделия, приведены в табл. 1 (цифры для удобства округлены).

Вторая графа таблицы содержит данные о цене спроса, соответствующие количеству возможной реализации изделий. Функция спроса от цены получена на основе линейного уравнения:

q = -4,78р+13 712,1.

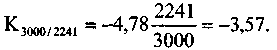

Коэффициент эластичности спроса в зависимости от изменения цены для разного количества продаж исчисляется по формуле:

В количестве 3000 шт.:

Таблица 1

Расчет максимальной прибыли в зависимости от объема продукции, цены и издержек

|

Количество изделий |

Цена руб./ шт. |

Валовой доход (выручка), тыс. руб. |

Валовые издержки, тыс. руб. |

Прибыль, тыс. руб. |

Предельный доход, руб./шт. |

Предельные издержки, руб./шт. |

Предельная прибыль, руб./шт. |

|

— |

Р |

В>п>(ТР) |

ТС |

М=(3)-(4) |

MR |

МС |

М>п> |

|

пl |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1000 |

2659 |

2659 |

2630 |

29 |

2659 |

2630 |

29 |

|

2000 |

2450 |

4900 |

3340 |

1560 |

2241 |

710 |

1531 |

|

3000 |

2241 |

6723 |

4020 |

2703 |

1833 |

880 |

1143 |

|

4000 |

2031 |

8124 |

4540 |

3584 |

1401 |

520 |

881 |

|

5000 |

1822 |

9110 |

5025 |

4085 |

986 |

485 |

501 |

|

6000 |

1613 |

9678 |

5600 |

4078 |

568 |

575 |

—7 |

|

7000 |

1484 |

9828 |

6420 |

3408 |

150 |

820 |

-670 |

|

8000 |

1195 |

9560 |

7615 |

1945 |

-268 |

1195 |

-1463 |

|

9000 |

986 |

8874 |

9310 |

-436 |

-686 |

1695 |

-2381 |

|

10000 |

777 |

7770 |

13675 |

-5905 |

-1104 |

4365 |

-5469 |

В количестве 6000 шт.:

В количестве 8000 шт.:

При больших объемах продаж спрос становится неэластичным.

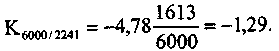

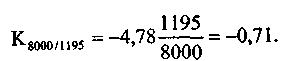

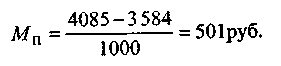

Предельные величины дохода (выручки), издержек и прибыли получаются путем вычитания из данных валового дохода (графа 4) и валовой прибыли (графа 5) соответствующих значений из предыдущей строки. Например, предельная прибыль равна:

для объема продаж 5000 шт. —

для объема продаж 7000 шт. —

Деление на 1000 необходимо потому, что предельные (приростные) показатели определяются в расчете на единицу продукции, услуги или работы.

Для того чтобы решить вопрос максимизации прибыли, важно также знать, действует ли предприятие в условиях свободной конкуренции или монопольного рынка. Так, например, пищевые предприятия, в частности, реализуют свою продукцию в условиях свободной конкуренции. Это означает, что за цену реализации своей продукции оно принимает ту, которую задает рынок.

Из этого следует, что для предприятия максимизация прибыли заключается в выборе такого объема реализации продукции, при котором предельные издержки предприятия в производстве и реализации равнялись бы рыночной цене. Математически это можно представить следующим образом:

Р = MC(q).

Иными словами, на рынке свободной конкуренции доход равен рыночной цене. Покажем это на примере рыбоперерабатывающего предприятия, выпускающего икру в банках. Данные о производстве, издержках, прибыли, а также предельных величин приведены в табл. 2.

Таблица 2 Экономические показатели и расчеты предельных величин

|

Выпуск банок |

Цена, тыс. руб. шт. |

Валовой доход (выручка), тыс. руб. |

Валовые издержки тыс. руб. |

Прибыль, млн руб. |

Предельный доход, тыс. руб./шт. |

Предельные издержки, тыс. руб./шт. |

Предельная прибыль, тыс. руб./шт. |

|

В>р> |

ТС |

В>р>-ТС |

MR = P |

МС |

(6) - (7) |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

1 |

8 |

|

0 |

135 |

-7200 |

— |

— |

— |

||

|

35 |

135 |

4725 |

9240 |

-4515 |

135 |

54 |

77 |

|

150 |

135 |

20250 |

13200 |

7050 |

135 |

34 |

101 |

|

210 |

135 |

38350 |

15840 |

12510 |

135 |

44 |

|

|

250 |

135 |

33750 |

18000 |

15750 |

135 |

||

|

270 |

135 |

36450 |

19680 |

16770 |

135 |

||

|

288 |

135 |

38880 |

21312 |

17586 |

135 |

44 |

|

|

305 |

135 |

41175 |

22920 |

18255 |

135 |

95 |

40 |

|

316 |

135 |

45525 |

24360 |

18165 |

135 |

144 |

-9 |

|

316 |

135 |

42660 |

24510 |

18150 |

135 |

150 |

|

|

317 |

135 |

42795 |

24672 |

18123 |

135 |

162 |

|

|

318 |

135 |

42930 |

24852 |

18078 |

135 |

180 |

|

|

319 |

135 |

43065 |

25056 |

18009 |

135 |

204 |

|

|

320 |

135 |

43200 |

25269 |

17904 |

135 |

240 |

-105 |

Из таблицы следует, что предельный доход равен цене одной банки икры при приращении количества реализации в разных размерах (сравним графу 6 и 2). Иными словами, рыночная цена задается рынком (135 тыс. руб. за банку икры). Отличительная черта изменения валового дохода (выручки) от реализации банок икры на рынке свободной конкуренции состоит в том, что валовой доход выражается линейным уравнением с нулевым свободным членом и угловым коэффициентом, равным цене одной банки:

В>р>=135000q.

Максимальная прибыль получается при объемах реализации около 310 банок. По данным таблицы, она составляет 18255 тыс. руб. при реализации 305 банок.

В интервале 105—315 банок предельная прибыль равна нулю.

При дальнейшем росте объема реализации она становится отрицательной, т.е. каждая дополнительная единица приращения объема выпуска дает не увеличение, а уменьшение суммы прибыли.

Таким образом, при заданной рынком цене одной банки в размере 135 тыс. руб./шт. предприятию выгоднее поддерживать реализацию на уровне, близком к 310 банкам. В этом случае оно может рассчитывать на получение наибольшей суммы прибыли.

Следует отметить, что на практике при принятии оперативных решений часто недостает всей необходимой информации, поэтому руководителям приходится действовать интуитивно. Для облегчения принятия решений предлагается ряд сценариев взаимосвязей «цена — прибыль» (табл. 3).

Таблица 3 Взаимосвязь «цена — прибыль»

|

Изменение прибыли |

Изменение цены |

|

|

Повышается |

Понижается |

|

|

1 |

2 |

3 |

|

Прибыль увеличивается |

Рынок нечувствителен к ценам (неэластичный спрос) |

Более низкие цены ведут к расширению емкости рынка быстрее, чем падают прибыли |

|

— |

Первоначально цена товара была занижена, покупатели могут заплатить больше (товарный дефицит) |

Эластичный спрос |

|

— |

Производственные мощности ограничены, спрос, заказы превышают возможности предприятия |

Первоначально цена товара была завышена, спрос был ограничен, после снижения цены он резко расширился |

|

— |

Более высокие цены делают товар привлекательнее для покупателя |

Издержки производства единицы товара уменьшаются быстрее, чем реализационная цена |

|

— |

Повышение цен конкурентами в отрасли |

Более низкие цены открывают выход на новые рынки |

|

— |

— |

Уход с рынка ряда конкурентов |

|

Прибыль уменьшается |

Увеличение цен на реализацию продукции не компенсирует повышение издержек (инфляция издержек) |

Рынок нечувствителен к более низким ценам, объем продаж остается относительно постоянным (неэластичный спрос) |

|

— |

Первоначальные цены были «правильными», продажи уменьшаются быстрее, чем увеличивается выручка от реализации (эластичный рынок) |

Первоначальные цены были «правильными», после снижения цен продажи не выросли (неэластичный рынок) |

|

— |

— |

Ответное понижение цен конкурентами (установление более низких цен в отрасли) и отсутствие новых покупателей |

|

— |

— |

Уход с рынка |

|

— |

— |

Цены были уменьшены исключительно для увеличения доли продаж предприятия на рынке |

|

— |

— |

Предотвращение внедрения на рынок новых конкурентов* |

* Ценообразование и рынок: Пер. с англ. — М.: Прогресс, 1992. — С. 204—217.

2.2. Определение величины прибыли и резервов ее роста на основе

использования маржинального дохода и производных от него величин

В практике зарубежных стран с рыночной экономикой широко применяется расчет прибыли и определения влияния различных факторов на ее величину на основе использования маржинального дохода.

В формализованном виде он может быть представлен в виде:

(5)

(5)

или

(6)

(6)

где В>м >— маржинальный доход, руб.;

И>п >— постоянные расходы, руб.;

H>v>> >— переменные издержки, руб.;

В>р >— выручка от продаж, руб.

М — прибыль, руб.

Сама же величина прибыли исходя из сущности маржинального дохода определяется, как:

М=В>м>-И>п>. (7)

В таком виде формула (8) не позволяет сделать какие-либо выводы относительно выявления резервов роста прибыли. Поэтому нa практике делают ряд преобразований с данной формулой. Вo-первых, используют такие показатели, как выручка от продаж удельный вес маржинального дохода в выручке от продаж (а):

а = В>м>/М, (8)

В>м>=В>р>а (9)

Во-вторых, путем подстановки значений этих показателей в формулу (7), получается другая формула прибыли:

M=B>p>a-И>п>. (10)

Формула (10) используется тогда, когда приходится считать общую прибыль от продаж нескольких видов продукции. В этом случае удельный вес маржинального дохода (а) в выручке от продаж (В>p>a ) подсчитывается как средневзвешенная величина.

В тех случаях, когда известно количество проданного товара и ставка маржинального дохода в цене за единицу продукции, применяют модификацию определения прибыли от продаж. В этом случае маржинальный доход В>м> определяется как:

В>м> = qa>с> , (11)

где а>с> — ставка маржинального дохода в цене за единицу продукции;

q — количество проданных изделий в натуральных единицах. Подставляя данное значение В>м> в формулу (7), получаем ее новое выражение:

М = qа>с>-И>п>. (12)

На величину прибыли, как это следует из формулы (12), оказывают влияние три группы факторов:

• количество и ассортимент проданной продукции;

• уровень цен на продукцию;

• уровень постоянных расходов.

Приведем расчет по определению влияния вышеназванных факторов на величину прибыли с помощью вышеназванных формул. Для этого воспользуемся условным примером. Допустим, что выручка от продаж по плану на нашем предприятия составляет 250 условных денежных единиц (у.д.е), а по факту она равняется 289 у.д.е. Постоянные расходы по плану и фактически не изменились и составили 60 у.д.е. Необходимо определить величину прибыли и резервы ее роста. Структура производства изделий, их продажные цены и другие показатели представлены в табл. 4.

Таблица 4 Исходные данные о продаже товаров

|

Вид изделия |

Цена единицы изделия, Ц>е> |

Переменные расходы на единицу изделия, И>п> |

Удельный вес изделий к общему объему продаж, % |

|

|

по плану |

фактически |

|||

|

А |

12 |

7 |

55 |

— |

|

В |

7 |

5 |

40 |

20 |

|

С |

19 |

11 |

— |

30 |

|

D |

18 |

9 |

5 |

50 |

Исходя из приведенных данных в табл. 4 определяется прибыль от продаж (М>р>) по плану согласно формуле (12).

Предварительно рассчитываются удельные веса маржинального дохода в отпускной цене за изделие для каждого вида продукции (табл. 5).

Таблица 5 Удельные веса маржинального дохода в цене за изделие

|

Вид изделия |

Расчет |

Результат |

|

А |

(12-7) 12 |

0,42 |

|

В |

(7-5) 7 |

0,30 |

|

D |

(18-9) 18 |

0,50 |

Средневзвешенный удельный вес маржинального дохода в выручке для всего объема продаж по плану равен:

а>в>= (0,42 • 55+0,3 • 40+0,75 • 15)/100 = 0,376.

Подставив полученные результаты в формулу (12), определим прибыль от продаж по плану:

М>п>= 250 • 0,376 - 60 = 34 у.д.е.

Аналогично определяем фактическую прибыль от продаж. Удельные веса маржинального дохода в цене за изделие для каждого вида фактически проданной продукции составят:

|

Вид изделия |

Расчет |

Результат |

|

В |

(7-5) : 7 |

0,30 |

|

С |

(19-11) : 19 |

0,42 |

|

D |

(18-9) : 18 |

0,50 |

Средневзвешенный а>В> для всего объема фактических продаж:

а>в>= (0,3 • 20+0,42 • 30+0,5 • 50)/100 = 0,436.

Фактическая прибыль от продаж при неизменных ценах и постоянных расходах:

М>р> = 289 • 0,436 - 60 = 66,004 = 66,0 у.д.е.

Сравнение фактической прибыли с плановой показывает ее превышение на 32 условные денежные единицы (66 — 34). Влияние на увеличение прибыли количества проданного и его структуры рассчитывается по формуле (18.12). Сумма прироста маржинального дохода при увеличении выручки от продаж составила:

(289 - 250) • 0,376 = 14,664 = 14,7 у.д.е.

Поскольку маржинальный доход и прибыль от продаж при увеличении объема продаж увеличиваются на одну и ту же сумму, можно считать, что за счет увеличения количества проданного прибыль увеличилась также на 14,7 условных денежных единиц.

Структурные сдвиги в объеме продаж привели к изменению среднего удельного веса: маржинального дохода, что привело к приросту абсолютной суммы маржинального дохода:

(0,436 - 0,376) • 289 = 17,34 = 17,3 у.д.е.

На эту же сумму возросла и прибыль от продаж за счет изменения структуры проданного. В зависимости от целого ряда причин цены на фактически проданную продукцию, как известно, могут отклоняться от плановых как в сторону увеличения, так и в сторону уменьшения, что в свою очередь оказывает влияние на сумму прибыли от продаж.

Предположим, что 8% общего объема продаж изделий «В» было продано по завышенной цене — по 10 условных денежных единиц за каждое изделие. Соответственно увеличилась общая сумма фактической выручки от продажи и составила 341,8 у.д.е.

Для расчета влияния этого увеличения цены дополнительно определяется удельный вес маржинального дохода в цене за изделие для вида «В», проданного по завышенной цене: (10 — 5) : 10 = 0,5 и, используя предыдущие расчеты, определяется средний а>В> для нового объема фактических продаж (при завышенной цене):

а>в>= (0,3 • 12+0,5 • 8+0,42 • 30+0,5 • 50 ) / 100 = 0,452 у.д.е.

Прибыль от продаж при фактическом объеме выручки, фактических завышенных ценах и сокращении уровня постоянных расходов равна:

М = 341,8 • 0,452-60 = 94,4936 = 94,5 у.д.е.

Для расчета влияния увеличения цены изделия «В» на прибыль от продаж сопоставляют два уровня фактической прибыли: один — с учетом увеличения цены, а другой — при условии того, что цены находились на уровне, предусмотренном в плане: 94,5 — 66 = 28,5 условных денежных единиц.

Постоянные расходы также влияют на сумму прибыли от продаж. Они неизменны лишь условно и в отдельных случаях их фактический уровень может отклоняться от планового. Увеличение постоянных расходов снижает сумму прибыли от продаж, и наоборот, уменьшение постоянных расходов увеличивает прибыль от продаж.

В нашем примере сумма постоянных расходов увеличилась на 7 условных единиц, что на столько же уменьшило сумму прибыли. Фактические постоянные расходы с учетом увеличения составили 67 условных денежных единиц (60+7). Окончательная сумма прибыли от продаж с учетом изменений всех факторов (количества и структуры проданного, уровня цен и уровня постоянных расходов) составила:

М = 341,8 • 0,452-67 = 87,4936 = 87,5 у.д.е.

Таким образом, влияние отдельных факторов на изменение прибыли в этом случае показано в табл. 6.

Таблица 7 Влияние факторов на прибыль от продаж, у.д.е.

|

Показатели |

Сумма |

|

Отклонение прибыли от продаж — всего (87,5 - 34) |

+53,5 |

|

В том числе за счет факторов: |

|

|

увеличение количества проданных товаров |

+14,7 |

|

изменение структуры продаж |

+ 17,3 |

|

увеличение цены изделия «В» |

+28,5 |

|

увеличение постоянных расходов |

-7 |

2.3. Формирование прибыли предприятия на основе установления условий безубыточности

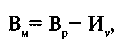

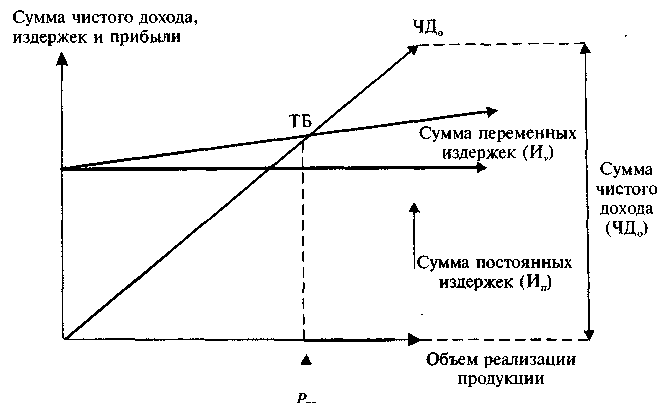

Суть такого подхода состоит в том, что исходной посылкой в формировании прибыли является достижение условий безубыточной работы предприятия, т. е. оно не получает прибыль и не несет убытки, а все затраты, связанные с производством и сбытом продукции, покрываются получением результатов от текущей деятельности. В реальной жизни это есть не что иное, как определение пороговых значений выручки от реализации (В>р>) или количества проданных товаров (q), при которых предприятие окупает свои затраты без получения прибыли (рис. 2).

Рис. 2. Условия безубыточной деятельности предприятия

Из рис. 2 следует, что определение величины прибыли основывается на механизме взаимосвязи: «издержки — объем реализации — прибыль» (Cost — Volume — Profit Relationships). Исходя из этой взаимосвязи решаются следующие задачи:

1. Определение объема реализации продукции, который обеспечивает покрытие издержек производства, т.е. обеспечиваются условия безубыточности.

2. Достижение плановой суммы прибыли через определение необходимого объема реализации.

3. Установление «предела безопасности» предприятия, т.е. размера возможного снижения объема реализации продукции при неблагоприятной конъюнктуре товарного рынка.

Метод формирования величины прибыли на основе установления условий безубыточности исходит из допущения, что, во-первых, цена изделия в течение рассматриваемого периода не меняется и, во-вторых, количество произведенных товаров равно числу проданных. В этом случае выручка от реализации (В>р>) математически выражается как:

(13)

(13)

где И>v>> >— переменные затраты, руб.;

И>п >— постоянные затраты, руб.;

М — прибыль согласно условию равна нулю.

Поскольку согласно условиям безубыточности прибыль (М) равна нулю, то формула (13) принимает следующий вид:

В>р> = И>v> + И>п>. (14)

Из формулы (14) следует, что выручка от продаж покрывает затраты. Но эта формула еще ничего не говорит, каков должен быть объем реализации (В>р>) или какое количество должно быть продано товаров, чтобы наступили условия безубыточности. Для этого преобразуем формулу (14), введя в нее количество продаваемых товаров и цену одного изделия:

(15)

(15)

где q — количество проданных товаров;

Ц>е >— цена единицы товара;

И>v>> >— переменные затраты на единицу продукции;

И>п >— совокупные постоянные затраты.

Из формулы (15) следует, что постоянные затраты И>п> определяются как:

И>п>=q(Ц>е>-И>v>). (16)

Это означает, что пороговое значение количества продукции, которое должно быть продано, чтобы наступили условия безубыточности, определяется как:

q>п>=И>п>/(Ц>е>-И>v>). (17)

Выражение (Ц>е>-И>v>) является распределенной маржей (прибылью) в расчете на единицу продукции. Как только она (маржа) покрывает постоянные затраты, то создаются условия для получения и роста прибыли в дальнейшем. Для удобства на практике применяют коэффициент покрытия:

К>п>= М>е>/В>р>. (18)

Экономический смысл коэффициента покрытия К>п> состоит в том, что каждая проданная единица, которая идет на покрытие постоянных издержек, вносит определенный вклад в формирование прибыли.

Коэффициент покрытия прибыли позволяет менеджеру при прочих равных условиях выбирать виды продукции с самым высоким его значением, поскольку они в этом случае будут давать максимальный вклад в формирование прибыли для покрытия постоянных издержек.

В определении своей политики, в части формирования результатов и затрат, исходным принципом должно стать определение точки безубыточности, в которой общий доход от продаж равен постоянным и переменным издержкам или в которой вклад в формирование прибыли равен совокупным постоянным издержкам. В соответствии с этим существует и два способа расчета. Первый исходит из расчета уравнения, выражающего, что:

Выручка = Переменные издержки + Постоянные издержки + Прибыль.

В каждом гипотетическом предприятии это выглядит так:

250х =150х+35000+0,

где х — точка безубыточности;

250 — продажная цена единицы товара, руб.;

150 — переменные издержки на единицу товара, руб.;

35 000 — совокупные постоянные издержки, руб.

Решая уравнение относительно х, получаем: х =350 единиц продукции. Эта точка может быть найдена в рублях продаж путем умножения найденных единиц продукции на продажную цену единицы продукции:

350 • 250 = 87 500 руб.

Второй метод расчета исходит из определения вклада маржи на единицу изделия в формирование прибыли. В этом случае точка безубыточности определяется так:

q>п>=И>п>/(Ц>е>-И>v>). (19)

В нашем случае это 35 000 / 100 = 350 единиц продукции.

Для того чтобы знать, как будет складываться ситуация после нахождения точки безубыточности, целесообразно использовать графические методы построения границ безубыточности (рис. 3).

Рис. 3. График определения тонки безубыточности

Такой подход возможен не только для определения количества изделий, которые необходимо продать, для того чтобы оправдать затраты, но и для планирования прибыли, а также учета изменения показателей при различных ситуациях. Поясним это на условном примере. Допустим предприятие производит кофемолки. При производстве одного изделия оно несет следующие расходы (у.д.е.):

Затраты материалов и комплектующих — 75

Прямые затраты труда — 15

Косвенные производственные расходы — 6

Сбытовые расходы — 4

Постоянные расходы предприятия в 200... г. будут состоять из косвенных производственных расходов — 200 000, расходов на рекламу — 15 000, расходов на управление — 60 000. Предполагаемая цена продажи одного изделия — 150 у.д.е.

Требуется определить:

1. Сколько изделий должно произвести и продать предприятие для обеспечения безубыточной работы?

2. Какую прибыль получит оно в случае продажи 6000 изделий?

3. Сколько изделий нужно произвести и продать, чтобы получить 100 000 у.д.е. прибыли?

4. Какую прибыль получит предприятие, если увеличит выпуск изделий на 20% и снизит цену на 10%?

5. Сколько изделий должно быть продано для достижения безубыточности, если расходы на управление возрастут на 20 000 у.д.е.?

6. Если уменьшить переменные затраты на изделие на 10%, сколько нужно произвести и продать изделий, чтобы получить прибыль 150 000 у.д.е.?

Итак, определим маржу на одно изделие:

М>е>=Ц>е>- И>v>=150 -100=50 у.д.е., где М>е> — маржа на одно изделие; И>v> — переменные затраты равны:

Затраты материалов и комплектующих — 75

Прямые затраты труда — 15

Косвенные производственные расходы — 6

Сбытовые расходы — 4

Итого — 100 у.д.е. ТБ — точка безубыточности = И>п>/ М>е>=275000 / 50 = 5500 изделий И>п> — постоянные расходы равны:

Косвенные производственные расходы — 200 000

Реклама — 15 000

Управление — 60 000

Итого — 275 000.

Из изложенного следует, что предприятие, для того чтобы окупить свои затраты, должно продать 5500 изделий а оно их продало 6000, следовательно, 500 кофемолок пошло на образование прибыли, которая составила — 500 • 50 = 25 000 у.д.е. (qM>e>).

Если же предприятие согласно пункту 3 хочет получить прибыль в 100 000 у.д.е., то оно должно продать 7500 кофемолок (q = (И>П>+М) : М>е>=(275 000+100 000) : 50 = 7500). Это количество, которое должно быть продано, чтобы окупить постоянные затраты (И>п> = 275 000 у.д.е.) и получить прибыль в размере 100 000 у.д.е.

Если же количество продаж кофемолок увеличилось на 20% и при снижении цены на 10%, то предприятие продает 6000 • 1,20 = = 7200 кофемолок по новой цене Ц>е>= 150 (1 — 0,1) = 135 у.д.е.

В этом случае маржа на одно изделие составит М>е> = (Ц>е>—И>v>) = 135 — 100 = 35 у.д.е., а суммарная маржа (М) на все 7200 шт. составит М>е>= 35 • 7200 = 252 000 у.д.е. Прибыль в данном случае составит:

М>о>= М>е>-И>v>= 252 000 - 275 000 = -2300 у.д.е.

Иными словами, предприятие будет иметь убыток в размере 2300 у.д.е.

И наконец, при уменьшении переменных затрат на изделие на 10% они составят И>v>10% = 100(1 - 0,1) = 90 у.д.е., а маржа на одно изделие составит М>e>= (Ц>e>-И>v>) = 150 - 90 = 60 у.д.е. В этом случае, для того чтобы оправдать постоянные расходы и получить прибыль в размере 150 000 у.д.е., количество проданных изделий должно составить: q = (И>п>+М>о>) : М>е>= (275 000+150 000) : 60 = 7084 кофемолки.

Вместе с тем предприятие должно иметь возможности маневра как в установлении цен, так и в снижении объема продаваемых изделий и объемов реализации. Эти возможности находят свое выражение в установлении так называемого предела безопасности (финансовой прочности). Графически он представлен на рис. 4.

Рис. 4. График формирования безубыточности

Из приведенного графика видно, что «предел безопасности» предприятия характеризует тот объем реализации продукции, который находится в пределах между точкой обеспечения запланированной (фактически достигнутой) суммы валовой прибыли предприятия и точкой безубыточности его операционной деятельности (ТБ). В стоимостном выражении предел безопасности операционной деятельности предприятия рассчитывается по следующей формуле:

П>б>=В>р>-В>ТБ>, (20)

где П>6> — стоимостный объем реализации продукции предприятия, обеспечивающий предел безопасности (запас прочности его операционной деятельности);

В>р> — стоимостный объем реализации продукции, обеспечивающий формирование плановой (или фактически достигнутой) суммы валовой операционной прибыли предприятия; В>ТБ> — стоимостный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия.

2.4. Методы параметрического имитационного математического моделирования формирования прибыли

Данный метод позволяет устанавливать закономерности изменения прибыли, определяя пропорции и соотношения между отдельными параметрами, и на этой основе находить лучшие и худшие ситуации (варианты) формирования прибыли.

В частности, с помощью предложенного метода возможно решать следующие задачи.

1. По заданным изменениям цены, затрат и объема реализации определить величину прибыли.

2. По заданным изменениям прибыли, объема реализации продукции и затрат определить необходимые изменения цены товара.

3. По заданным изменениям цены, прибыли и объема реализации определить необходимый уровень затрат на производство продукции.

4. По заданным изменениям прибыли, цены и затрат на производство продукции определить необходимый объем ее реализации.

5. Определить влияние структурных сдвигов продукции на величину получаемой прибыли.

6. По принятым значениям цены, затрат на производство и объема реализации продукции определить границы сохранения прибыли и безубыточности производства.

7. Определить параметры принимаемого решения, обеспечивающего максимизацию прибыли или выручки предприятия. Построение параметрической модели расчета прибыли предприятия осуществляется на основе определения индекса ее изменения (21).

I=(М>П>:М>6>)100, (21)

где I — индекс изменения прибыли;

М>П> — прибыль прогнозируемого периода;

М>6> — прибыль базового периода.

Прибыль базового и прогнозируемого периода определяется, как известно, по формуле:

М>б>=Q>6>(Ц>6>-С>б>), (21) М>п>= Q>П>(Ц>П>-С>П>), (22)

где Q>6> и Q>П> — объем производства и реализации продукции в натуральном выражении соответственно в базовом и прогнозируемом периодах;

Ц>6> и Ц>п> — цена реализации единицы товара соответственно в базовом и прогнозируемом периодах;

С>б> и С>п> — себестоимость единицы продукции соответственно в базовом и прогнозируемом периодах.

В этом случае формулу (21) можно представить как:

I= Q>п>(Ц>п>-С>п>) : Q>б>(Ц>б>-C>б>). (23)

Но формула (23) дает представление только об изменении прибыли в прогнозируемом периоде по сравнению с базовым и ничего не говорит о том, как на ее величину влияют факторы, о которых говорилось выше.

С целью учета влияния названия факторов и их взаимосвязи используется система коэффициентов. Ими являются:

1. Коэффициент изменения объема производства и реализации товарной продукции, определяемый как:

b=Q>n>:Q>6> (24)

2. Коэффициент рентабельности производства продукции в базовом периоде:

R = Ц>6>:С>6>. (25)

3. Коэффициент изменения цены реализации товарной продукции:

d=Ц>п>:Ц>6>. (26)

4. Себестоимость единицы товарной продукции в базовом периоде:

С>б> =С>пер> +(С>пос> :Q>б>). (27)

5. Коэффициент переменных затрат в базовом периоде:

r=С>пер>:С>6>. (28)

6. Себестоимость единицы товарной продукции в прогнозируемом периоде:

С>п>=К>н>С>пер>+(С>пост>+ΔС>пост>) : (bQ>б>), (29)

где К>н> — коэффициент изменения переменных затрат базового периода в прогнозируемом периоде;

ΔС>пост> — прирост условно-постоянных затрат в прогнозируемом периоде;

С>пер> — переменные затраты на единицу товарной продукции в базовом периоде;

С>пост> — условно-постоянные затраты в абсолютном выражении на выпуск товарной продукции базового периода.

7. Коэффициент изменения постоянных затрат в прогнозируемом периоде:

f=ΔС>пост> :С>пост> . (30)

8. Коэффициент изменения себестоимости продукции базового периода под влиянием изменения ее переменных затрат:

q= К>н>r+(1-r). (31)

Последовательно подставляя в формулу (21) выражения выше рассчитанных параметров, получим:

I= (b(P>d>-К>н>r)-(1- r)(1+f)): (Р-1). (32)

Подставляя в модель значения коэффициентов, мы имеем возможность получать значение прибыли в зависимости от изменения тех или иных параметров. Все эти расчеты выполняются с помощью персонального компьютера по специальной программе.

При решении этих задач надо всегда исходить из положения, что прогноз показателей на перспективу всегда носит вероятностный характер. Это объясняется тем, что на величину рассматриваемых показателей влияют не только внутренние факторы производства, но и внешние. Учесть их совокупное воздействие с абсолютной точ-нбстью невозможно. Поэтому важно спланировать свою деятельность так, чтобы обеспечить хотя бы абсолютную или относительную безубыточность, т.е. не стать банкротом и получить прибыль не ниже чем в базовом периоде.

Глава 3. Анализ чувствительности прибыли к изменениям цены и структуры затрат

В основе этого метода лежит расчет объема реализации, который должен обеспечивать требуемую величину прибыли при изменении цены или структуры затрат (постоянные и переменные затраты).

Если изменяются постоянные затраты (расходы), то объем peaлизации, обеспечивающий желаемую величину прибыли, определяется по формуле:

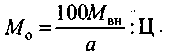

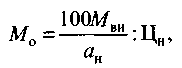

(33)

(33)

Если изменяются переменные затраты, то расчет производится по следующей формуле:

(34)

(34)

Если изменяется цена, то расчет осуществляется по такой формуле:

(35)

(35)

где М>вн> — новая валовая маржа, руб.; М>о> — желаемая прибыль, руб.;

а — исходный процент валовой маржи к выручке от реализации; М>ви> — исходная валовая маржа, руб.; а — новый процент валовой маржи к выручке от реализации.

Рассмотрим характер этих изменений на примере условного предприятия, который имеет следующие показатели:

• годовое производство изделий — 100 000 шт.;

• цена одного изделия — 2860 руб./шт.;

• средние переменные расходы — 1 800 руб./шт. При таком объеме реализации, цене и переменных затрат предприятие имеет следующие показатели:

• выручка от реализации — (2 860 • 100 000) = 286 млн руб.;

• переменные расходы — (1 800 • 100 000) = 180 млн руб.;

• валовая маржа — 106 млн руб.;

• постоянные расходы — 53 млн руб.

Прибыль равна 53 млн руб.

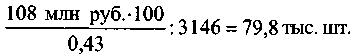

Допустим, цена увеличилась на 10%. В этом случае руководству предприятия важно знать, как изменится величина прибыли и каков должен быть объем реализации, чтобы сохранить прежний уровень прибыли.

Итак: новая цена — (2860 + 286) = 3146 руб./шт.;

новая выручка — 3146 руб./шт. • 100 000 = 314,6 млн руб.; переменные расходы — (1800-100 000) = 180 млн руб., или 57% в выручке;

валовая маржа — 134,6 млн руб., или 43%; постоянные расходы — 53 млн руб., или 17%.

Прибыль равна 81,6 млн руб., или 26% от выручки.

Как видим, прибыль увеличилась с 53 млн до 81,6 млн руб., или на 53%.

Объем реализации, необходимый для достижения прежней величины прибыли при повышении цены согласно формуле (35), составит:

Все это можно оформить так, как показано в табл. 7.

Таблица 7

Анализ чувствительности показателей для хлебозавода при увеличении цены на 10%

|

Показатели |

Первоначальный объем, 100 000 шт. |

Объем, обеспечивающий неизменную прибыль 78,4 тыс. руб./шт. |

||

|

млн руб. |

% |

млн руб. |

% |

|

|

Выручка от реализации |

314,6 |

100 |

246,6 |

100 |

|

Переменные расходы |

180 |

57 |

141,1 |

57 |

|

Валовая маржа |

134,6 |

43 |

106 |

42 |

|

Постоянные расходы |

53 |

17 |

53 |

21,5 |

|

Прибыль |

81,6 |

26 |

53 |

21,5 |

Таким образом, повышение цены на 10% компенсирует сокращение объема реализации на 21% и увеличивает прибыль на 53% (с 53 млн до 81,6 млн руб.).

Что же произойдет с показателями при изменении структуры затрат? Допустим, предприятию в результате модернизации удалось снизить постоянные затраты на 10%. Тогда при первоначальном объеме реализации прибыль должна возрасти на 5,3 млн руб. и составить (53 + 5,3)=58,3 млн руб., а постоянные издержки —(53 млн руб. + +47,7 млн руб.)=100,7 млн руб. Объем реализации, на который может пойти завод при сохранении прежней прибыли (53 млн руб.), показан в табл. 8.

Таблица 8

Анализ чувствительности для предприятия при сокращении постоянных расходов на 10%

|

Показатели |

Первоначальный объем, 100 000 шт. |

Объем, обеспечивающий неизменную прибыль 78,4 тыс. руб./шт. |

||

|

млн руб. |

% |

млн руб. |

% |

|

|

Выручка от реализации |

286 |

100 |

272,3 |

100 |

|

Переменные расходы |

180 |

62 |

171,5 |

63 |

|

Валовая маржа |

106 |

37 |

100,7 |

37 |

|

Постоянные расходы |

47,7 |

17 |

47,7 |

17,5 |

|

Прибыль |

58,3 |

20 |

53,0 |

19,4 |

Влияние изменения объема реализации проанализируем с помощью эффекта операционного рычага.

Это означает, что если завод увеличивает объем реализации на 10%, то выручка также возрастает на 10%, а прибыль с учетом действия операционного рычага увеличится на (М= 10-2) = 20%. Проверим полученный результат:

новая выручка при увеличения объема на 10% составит:

(286 + 28,6) = 314,6 млн руб;

переменные расходы — (180 + 18) = 198,0 млн руб.;

валовая маржа равна 116,6 млн руб.;

постоянные расходы равны 53,0 млн руб.;

Прибыль равна 63,6 млн руб.

Как видим, прибыль возросла на 10,6 млн руб. (63,6 — 53), т.е. на 20% (10,6:53- 100).

На основе принятой схемы анализа чувствительности можно определить и распределить элементы рентабельности по степени их влияния на прибыль, получаемую предприятием.

Итак, повышение цены на 10% увеличивает прибыль на 53%; увеличение объема реализации продукции на 10% вызывает рост прибыли на 20%; уменьшение переменных расходов на 10% приводит к росту прибыли на 88%; 10%-е изменение постоянных расходов увеличивает рост прибыли на 10%.

В связи с этим руководству предприятия важно знать границы, в пределах которых оно может изменять показатели. Это определяется

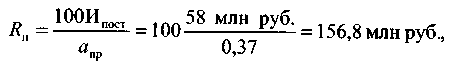

с помощью установления запаса финансовой прочности. Вначале вычисляют порог рентабельности и годовой объем реализации.

где И>пост> — постоянные расходы, тыс. руб.;

R>п> — пороговая рентабельность, млн руб.

Q>п> — пороговый объем реализации, шт.;

а>пр> — процент дохода (валовая маржа) от покрытия к выручке от реализации, %; Ц — цена изделия, руб.

Запас финансовой прочности в этом случае составляет:

З>пр>= (В>р>-R>п>)=286 млн. руб. - 156,8 млн. руб.=129,2 млн. руб. или почти 45% выручки (129,2 : 286).

Как видим, предприятие имеет большой запас финансовой прочности, позволяющий ему свободно оперировать факторами, влияющими на ее величину. В данном случае руководство предприятия должно сосредоточить внимание на ценовой политике и снижении переменных расходов, которые более всего оказывают влияние на получаемую массу прибыли.

Заключение

Конечный итог многосторонней деятельности каждого хозяйствующего субъекта — это его финансовые результаты: прибыль или убытки. В редких случаях прибыль и убытки одновременно равняются нулю, что следует считать отрицательным результатом, поскольку общая деятельность предприятия не принесла положительных эффектов.

В условиях рыночной экономики и переходного к ней периода целевой функцией предприятия становится прибыль. Она — двигатель всех его действий, отражает их эффективность. Прибыль является важным источником финансирования развития и совершенствования производства, удовлетворения хозяйственных нужд, социальных потребностей работников и собственников используемого капитала.

По своему содержанию прибыль весьма сложная категория, общий результат всех действий хозяйствующего субъекта, затрагивающий экономические интересы участников производственного процесса. Как известно, общая сумма прибыли представляет собой разницу между доходами от разных видов деятельности (производственной, торговой, закупочной, коммерческой, финансовых операций и т.д.) и осуществленными затратами на их достижение. На ее размеры влияют также внереализационные доходы и убытки.

В балансовой прибыли отражается результативность всех проводимых мероприятий, трансакций. Поэтому управленческие действия следует направить на активизацию решающих факторов, положительно влияющих на улучшение финансовых результатов, максимизацию прибыли.

Общая сумма балансовой прибыли, отражаемая в бухгалтерском балансе, включает в себя:

1) прибыль от реализации основной продукции (товаров, услуг, работ);

2) прибыль от прочих хозяйственных операций (реализации излишних материальных ценностей, транспортного,

подсобного сельского хозяйства и других подразделений, находящихся на балансе предприятия);

3) прибыль от финансовых операций (с ценными бумагами и другими финансовыми инвестициями);

4) разницу между внереализационными доходами и расходами (полученные и уплаченные штрафы, пени, непредвиденные поступления от списанных долгов, потери от стихийных бедствий и т.д.).

Балансовую прибыль в иностранной литературе принято называть прибылью брутто, а чистую прибыль (за вычетом обязательных платежей из прибыли) — прибылью нетто. Одним из важнейших отчетных документов является отчет о прибыли, который анализируется руководством предприятия, с точки зрения достигнутых успехов, и потерях возможностей в важнейших сферах деятельности.

Отчет о прибыли содержит важную информацию о поступлениях денежных средств, затратах и финансовых результатах в каждой сфере деятельности. Их сравнение с плановыми заданиями, достижениями прошлых лет позволяет выявить определенные тенденции в образовании прибыли, оценить влияние решающих факторов на ее величину.

Список литературы

Балабанов И.Т. Финансовый менеджмент. - М.: Финансы и статистика, 1994.

Ворст Й., Ревентлоу П. Экономика фирмы. - М.: Высшая школа, 1993.

Финансовый менеджмент: теория и практика /под ред. Стояновой Н.М.-М.: Перспектива, 1996.

Финансовый менеджмент / Уч.-практ. Рук-во. - М.: Перспектива, 1993.

Финансы предприятий. Бородина Е.И., Голикова Ю.С., Колчина Н.В., Смирнова З.М. - М., 1995. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: Инфра-М, 1995.

Экономика предприятия /Под. ред. проф. В.Я. Горфинкеля. - М.,1996.

Финансы. Под ред. Ковалевой М.А.- Финансы и статистика., М.: 1996.

1