Денежная политика РФ (работа 1)

Содержание:

Введение

Рынок денег

Денежные потоки в экономике.

Способы измерения денежной массы.

Спрос на деньги. Предложение денег. Равновесие на рынке денег.

Основные теории, характеризующие роль денег в экономике.

Денежная система Российской федерации

Виды денежных знаков и порядок их выпуска в обращение.

Проблемы инфляции в России.

Методы регулирования денежного обращения.

Механизмы наличного и безналичного денежного обращения.

Заключение.

Список литературы.

Введение.

Переход к

рыночным

методам

хозяйствования

в

Российской

Федерации

существенно

меняет

роль

финансово-кредитных

рычагов

в

экономике.

От

эф-

фективности

денежно-кредитной

и

финансовой

по-

литики

государства

зависит

состояние

экономики

страны.

Финансовое

положение

предприятия

опреде-

ляет

его

конкурентоспособность

и

перспективы рос-

та.

В свою

очередь

финансовое

положение предпри-

ятия

во

многом

зависит

от

умения

управлять финан-

сами

и

кредитом.

Практика

показывает, что

причи-

ной

банкротства

многих

российских предприятий

является

неэффективный

финансовый менеджмент,

точнее,

его

отсутствие.

Все вышеизложенное

под-

тверждает

актуальность

изучения финансов,

денежно-

го

обращения

и

кредита.

В этой курсовой подробно рассматривается денежное обращение и денежная система, в целом, Российской Федерации. Предложены свежие данные о нынешнем состоянии денежной системы…

2. РЫНОК ДЕНЕГ

2.1. Денежные потоки в экономике

Сущность денег

определяется

их

функциями.

Деньги

— это

средство

оплаты

товаров

и

услуг,

средство

измерения,

сохранения

(накопления)

стоимости.

Роль

денег

в

экономике

велика и

многообразна.

Для

характеристики

этой

роли

следует

рассмотреть

денежные

потоки,

существующие

в

национальной

экономике.

Для

упрощения

анализа

возьмем

несколько

моделей

экономики,

постепенно

усложняя

их.

Модель экономики

№ 1

— это

простое

воспроизводство:

потребляется

все,

что

производится,

отсутствует

расширение

производства.

Экономика

представлена

семейными

хозяйства-

ми

и

фирмами,

производящими

товары

и

услуги.

Семейные

хозяйства

являются

владельцами

экономических

ресурсов, они

поставляют

их на

рынок

и

получают

плату

в виде

доходов (при-

быль,

заработная

плата,

рента,

арендная

плата

и т.

п.), которые

в

совокупности

образуют

национальный

доход

страны. Фирмы

закупают

ресурсы,

Вносят

плату

за

них,

организуют производство

товаров

и

услуг

и

реализуют

свою

продукцию на

рынке.

Выручка

от

реализации

товаров

и

услуг

идет полностью

на

возмещение

издержек

производства

и

реализации товаров

и

услуг.

Семейные

хозяйства

покупают

товары и

услуги

по

рыночным

ценам.

Круг

замкнулся.

В кругообороте

прослеживаются

два

встречных

потока:

по-

ток

товаров

и

поток

денег.

Причем

стоимость

товаров

и

услуг

измеряется

определенным

количеством

денег.

Эта

зависимость

выражается

уравнением

обмена

MV = PQ

Где M – масса денег в обращении;

V – скорость обращения денег;

P – уровень цен;

Q – объем производственных товаров и услуг.

Скорость обращения

денег

зависит

от

многих

факторов:

технологии

совершения

платежей,

частоты

выплаты

заработной

платы,

издержек

удержания

денег

в

качестве

актива

и др.

В

масштабе

страны

произведение

PQ

образует

валовой

внутренний

продукт.

Из

уравнения

обмена

следует,

что

M = PQ / V = ВВП / V.

Модель экономики

№ 2

—

расширенное

воспроизводство.

Появляются

сбережения,

которые

инвестируются

в

производст-

во.

Семейные

хозяйства

сберегают

денежные

средства, которые

вкладывают

в

производство

фирмы.

Поэтому

возникает необхо-

димость

в

особом

механизме

перемещения

сбереженных денеж-

ных

средств

от

семейных

хозяйств

к

фирмам. Таким

механизмом

является

прямое

и

косвенное

финансирование. Прямое

финан-

сирование

— это

выпуск

фирмами акций

и

облигаций

и их

раз-

мещение

среди

юридических и

физических

лиц.

Косвенное

фи-

нансирование

осуществляется через

финансовые

рынки.

Финан-

сово-кредитные

учреждения

аккумулируют

временно

свободные

денежные

средства

и

выдают

их в

виде

ссуд

фирмам на

условиях

платности,

срочности,

возвратности

и

обеспеченности. Фирмы

используют

ссуды

на

развитие

производства.

Модель экономики

№ 3

—

экономика

с

государственным

сектором.

Государство

получает

от

семейных

хозяйств

налоги,

которые

образуют

важнейший

источник

доходов

государствен-

ного

бюджета.

Фирмы

тоже

платят

налоги

государству, но

в

данной

ситуации

в

качестве

условия

предполагалось, что

вла-

дельцами

всех

экономических

ресурсов

являются только

семей-

ные

хозяйства,

поэтому

именно

они

выступают в

роли

платель-

щиков

налогов.

В свою

очередь

население получает

из

госбюд-

жета

пенсии,

пособия

и т.

п.

Расходы государства

определяются

размерами

государственных закупок

товаров

и

услуг.

Если

рас-

ходы

превышают доходы

и

образуется

дефицит

государствен-

ного

бюджета, то

государство

прибегает

к

займам

на

финансо-

вом

рынке. Основной

формой

таких

займов

является

выпуск

и

размещение

государственных

ценных

бумаг.

Рассмотренные выше

модели

экономики

представляют

со-

бой

замкнутую

экономическую

систему.

Модель экономики

№ 4

—

открытая

экономическая

систе-

ма,

т. е.

система,

связанная

с

зарубежными

странами

механиз-

мами

экспорта

и

импорта

товаров

и

услуг,

финансовыми

опера-

циями.

Если

экспорт

товаров

и

услуг

превышает

импорт,

то

наблюдается

приток

капитала

в

страну,

но он

может

сопровождаться

выдачей

кредитов

и

займов

другим

странам.

Если им-

порт

превышает

экспорт,

то

наблюдается

отток

капиталов, хотя

он

может

сопровождаться

получением

международных креди-

тов

и

займов.

В сводном

виде

систему

денежных

потоков

в

экономике,

которая

характеризует

роль

денег

в

кругообороте

продуктов

и

доходов,

можно

представить

в виде

схемы1

(рис.

1. 1).

Фирмы

Товары и услуги

Товары и услуги

2.2. Способы измерения денежной массы

Основой государственного

регулирования

экономики

явля-

ется

кредитно-денежная

политика,

проводником

которой

вы-

ступает

Банк

России.

Центральная

проблема

денежно-кредит-

ной

политики

—

определение

количества

денег,

необходимых в

обращении,

для

чего

используются

показатели

«денежная мас-

са»

и

«денежная

база».

|

США |

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

|

MO

=

Наличные

деньги

у

населения

+

Остатки

наличных

денег

в

кассах

|

|

|

M

l

=

МО

+

Вклады

до

востребова-

|

Ml

=

МО

+

Средства

юридических

|

денег и денег безналичного оборота. Для измерения количества

денег применяют специальные денежные показатели2 — денеж-

ные агрегаты, которые утверждаются в законодательном поряд-

ке. В Российской Федерации используются

денежные агрегаты, принятые в мировой практике: МО, М1, M2.

Однако применение этих показателей в России имеет свою

специфику (табл. 1.1)3.

Таблица 1.1.

Сравнение денежных

агрегатов

США

и РФ

показывает,

что

денежные

агрегаты

в

России

менее

ликвидны,

чем

в

странах

с

развитой

рыночной

экономикой.

Существенно

отличается

и

структура

денежных

агрегатов.

Тем

не

менее,

российские

денежные

агрегаты

аналогичны

агрегатам

стран

с

развитой

рыночной

экономикой

по

степени

убывания

ликвидности

при

переходе от одного

агрегата к другому.

В РФ

используется

также

денежный

агрегат

М2Х —

«широ-

кие

деньги»,

который

равен

сумме

М2 и

всех

видов

депозитов в

иностранной

валюте.

Использование денежных

агрегатов

зависит

от

цели,

с

которой

они рассчитываются.

Если

нужно

определить

количество

де-

нег,

находящихся вне

коммерческих

банков,

то

используется

по

казатель

МО,

для

измерения

количества

платежных

средств

— М1,

для

измерения функции

денег

как

средства

накопления

— М2.

Динамику изменения денежной массы М2 за 2003г.(по октябрь) можно увидеть в таблице 1.2.

Динамика

денежной массы4

Таблица

1.2.

|

|

|

Для

измерения

количества

денег

в

обращении

используется

также «денежная база». В ее состав входят:

• суммы

наличных

денег

в

обращении

и в

кассах

коммерче-

ских

банков;

• средства в фонде обязательных резервов банков;

• остатки на

корреспондентских

счетах

коммерческих

бан

ков

в

Банке

России.

2.3. Спрос на деньги. Предложение денег. Равновесие на рынке денег.

Рынок денег

характеризуется

спросом

на

деньги

и

предло-

жением

денег.

Спрос

на

деньги

предъявляется

в том

случае, если

отдается

предпочтение

наличным

деньгам

по

сравнению с

другими

видами активов

(ценными

бумагами, недвижимостью и т. п.). Когда

хозяйствующие

субъекты

выбирают,

куда

вложить

денежные

средства,

они

руководствуются

доходностью,

ликвид-

ностью,

степенью

риска,

нормой

ссудного

процента.

Деньги

обладают

универсальной

ликвидностью,

но

степень

ликвидно-

сти

высока

и у

ценных

бумаг,

к тому

же

ценные

бумаги

прино-

сят

доход.

Однако

у

ценных

бумаг

велик

риск.

Хозяйствующие

субъекты

руководствуются

нормой

ссудного

процента: если

процент

высок,

то

выгодно

отдать

деньги

в

кредит, менее

вы-

годно

покупать

ценные

бумаги

или

недвижимость. Если

ссуд-

ный

процент

низок,

то

нет

смысла

отдавать в

кредит,

лучше

купить

ценные

бумаги

или

другие

активы.

Спрос на

деньги

подвержен

влиянию

многих

факторов.

Представители

классической

количественной

теории

денег

счи-

тали,

что

такими

факторами

являются

уровень

цен,

объем

про-

изводства,

скорость

обращения

денег

(М =

PQ/V).

Дж.

М.

Кейнс

создал

свою

теорию

спроса

на

деньги,

которая

получила

назва-

ние

теории

предпочтения

ликвидности».

Согласно

этой

теории,

три

мотива

побуждают

хозяйствующего

субъекта

хранить свои

активы

в виде

денег:

• трансакционный

(потребность

в

деньгах

для

покупки-про-

дажи

товаров

и

услуг);

• мотив предосторожности;

• спекулятивный

(хозяйствующие

субъекты

выбирают,

куда

вложить

деньги,

руководствуясь

критериями

доходности,

лик-

видности,

риска).

Спрос на деньги (md) определяется по формуле

md = 1/h * PY+ L(r),

где h – скорость обращения денег

Y – доход

L – ликвидность

r – норма ссудного процента.

Другими словами,

спрос

на

деньги

есть

функция

от

дохода

и

нормы ссудного

процента:

md

= f(Y,

r).

Современные теории

спроса

на

деньги

выделяют

дополни-

тельные

факторы,

влияющие

на

спрос:

богатство,

изменения в

ожиданиях,

инфляцию

и т.

д. Эти

теории

определяют общий

спрос

на

деньги

как

сумму

спроса

на

деньги

для сделок

купли-

продажи

товаров

и

услуг

и

спроса

на

деньги

со

стороны акти-

вов.

Спрос

на

деньги

(D)

для

сделок

купли-продажи

товаров и

услуг

определяется

по

формуле:

md

= PQ/V.

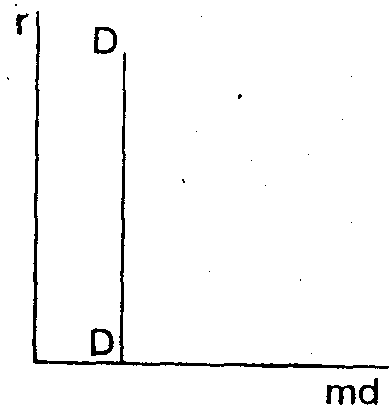

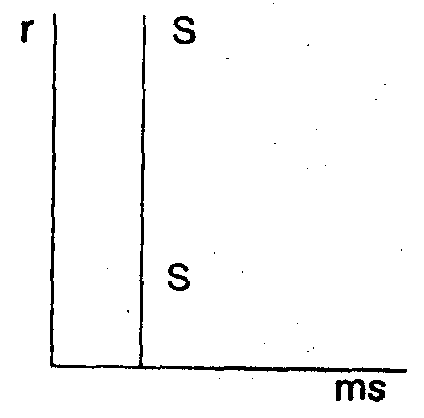

Графически он

изображается

в виде

прямой,

параллельной

оси

ординат

(рис.

1.2,

а)5.

a б в Рис. 1.2.

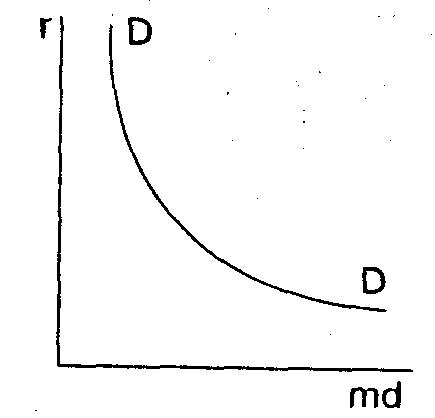

Спрос на

деньги

со

стороны

активов

зависит

от

нормы

ссуд-

ного

процента

(рис.

1.2,

б).

Кривая общего

спроса

на

деньги

параллельна

кривой

спро-

са

со стороны

активов,

но

сдвинута

вправо

по

оси

абсцисс

на

величину

спроса

на

деньги

для

сделок

купли-продажи

товаров

(рис.

1.2,

в).

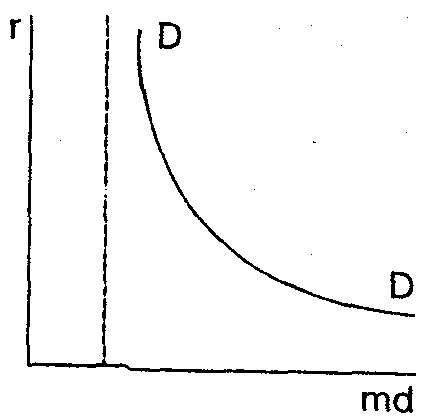

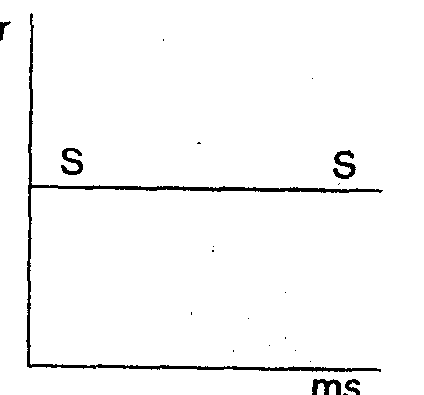

Предложение денег

определяется

эмиссией

денег

и

зависит

от

денежно-кредитной

политики

Банка

России.

В

условиях

инфляции,

когда

требуется

сокращение

количества

денег

в

o6-

ращении,

кривая

предложения

денег

может

быть

перпендику-

лярна

к оси

абсцисс.

Если

необходимо

фиксировать

норму ссуд-

ного

процента,

то

кривая

предложения

параллельна

этой оси.

Если

же

необходимо

изменить

и

количество

денег

в

обращении

и

норму

ссудного

процента,

то

кривая

предложения

располага-

ется

наклонно

к оси

абсцисс

(рис.

1.3)6.

Рис. 1.3.

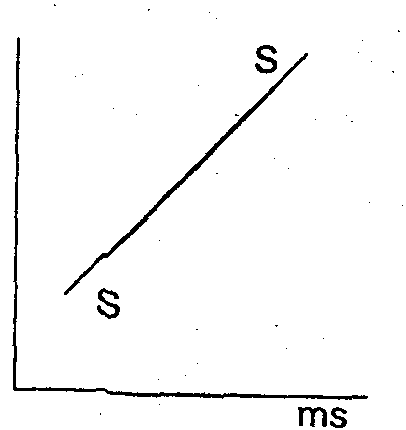

Точка пересечения

кривой спроса

и

кривой

предложения

денег

есть

точка

равновесия

рынка

денег.

Точка

равновесия

определяет

рыночную

цену

денег,

которая

измеряется

в

едини-

цах

номинальной

нормы

ссудного

процента,

а

также

равновес-

ное

количество

денег

md

= ms

(рис.

1.4).

Рис.1.4.

Если предложение

денег

увеличивается,

то

норма

ссудного

процента

снижается,

кредит

охотно

берут

предприниматели,

инвестируют

его

в

производство,

и

темпы

развития

экономики

повышаются.

Таким

образом,

государство

может

преднамерен-

но

нарушать

равновесие

на

рынке

денег

с

целью

ускорения

развития

экономики.

Однако

процентная

ставка

не

может сни-

жаться

бесконечно,

есть

минимальная

норма,

ниже

которой она

не

может

снизиться.

Эта

минимальная

норма

определяется из-

держками

банка.

Точка

касания

кривой

спроса

и

кривой мини-

мальной

нормы

ссудного

процента

получила

название ликвид-

ной

ловушки7

(рис.

1.5).

Рис.1.5.

З а

этой

точкой

равновесие

денежного

рынка

невозможно,

а

этой

точкой

равновесие

денежного

рынка

невозможно,

так

как

при

дальнейшем

росте

предложения

денег

норма

ссуд-

ного

процента

не

будет

снижаться,

количество

денег

в

обраще-

нии

будет

расти,

что

означает

инфляцию.

Поэтому

условием

краткосрочного

равновесия

на

рынке

денег

является

неравен-

ство:

ms

<

ms.

Уравнение долгосрочного

равновесия

на

рынке

денег

дано

М.

Фридманом:

^ms= Ŷ+^Pe,

где ^ms — долгосрочный темп роста предложения денег, %;

Ŷ — долгосрочный темп изменения совокупного дохода, %;

^Ре — долгосрочный темп роста цен, исключающий инфляцию, %.

2.4. Основные теории, характеризующие роль денег в экономике.

Теория денег

изучает

роль

денег

в

экономике.

Рассмотрим

основные

исторические

этапы

развития

теории

денег.

Первый

этап

—

классическая

количественная

теория

денег.

Ее

представи-

тели

— Дж.

Локк,

Д.

Рикардо,

Д. Юм,

Дж.

Вандерлинт,

И.

Фи-

шер

и др.

Сторонники

этой

теории

считали,

что количество

денег

в

обращении

влияет

на

уровень

цен.

Первопричиной,

двигателем

изменений

выступает

денежная

масса. Изменение

массы

денег

приводит

к

пропорциональному

изменению цен.

Представители

количественной

теории

считали,

что V

и Q

стре-

мятся

к

естественному

уровню,

присущему

каждому из

них,

и

не

зависят

от

денежной

политики,

т. е.

могут

рассматриваться

как

константы.

Господствующей

стала

точка

зрения о

бессиль-

ности

денежно-кредитной

политики

как

инструмента стабили-

зации

экономики.

Второй этап

—

монетаризм.

М.

Фридман

обнаружил

зависи-

мость

между

количеством

денег

в

обращении

и

экономическим циклом.

В

пределах

одного

цикла

эта

зависимость

выглядит

следующим

образом:

изменения

в

темпах

роста

денежной

мас-

сы,

находящейся

в

обращении,

приводят

к

изменениям

в

тем-

пах

роста

номинального

ВНП

(как

за

счет

изменения

реального

количества

производимых

товаров

и

услуг,

так

и за

счет измене-

ния

абсолютного

уровня

цен).

У

монетаристов

V

—

величина

переменная.

Кроме

того,

происходит

запаздывание

во

взаимо-

связях

между

движением

ВНП,

массой

денег

и

уровнем

цен.

Темпы

роста

предложения

денег

достигают

своей

высшей

точки

и

начинают

замедляться

еще

до

начала

пика

экономического

цикла.

Аналогично

темпы

роста

предложения

денег начинают

ускоряться

до

того

момента,

когда

экономический цикл

достиг-

нет

дна.

М.

Фридман

считал,

что

денежно-кредитная политика

имеет

решающее

значение

в

развитии экономики.

Эти

выводы

легли

в

основу

«денежного

правила» М.

Фридмана:

среднегодо-

вой

прирост

денежной

массы

может составлять

4 —

5 %

в год

при

среднегодовом

увеличении реального

ВНП

примерно

на

3%

(это

среднее

значение реального

экономического

роста

на

долговременных

интервалах) и

незначительном

снижении

ско-

рости

обращения

денег. Это

означает,

что

денежную

массу

сле-

дует

наращивать

с постоянным

темпом

независимо

от

динами-

ки

и

циклических

колебаний конъюнктуры

рынка

или

ограни-

чивать

рост

денежной

массы постоянным

темпом,

но

отнюдь

не

сокращать

денежную

массу.

Третий этап

—

кейнсианство.

Дж.

М.

Кейнс

считал,

что

день-

ги

воздействуют

на

развитие

экономики

не

через

цены,

а

через

норму

ссудного

процента:

рост

нормы

ссудного

процента

удо-

рожает

кредит

и

ведет

к

сокращению

инвестиций

в

производст-

во.

Снижение

нормы

ссудного

процента,

напротив,

облегчает

доступ

к

кредиту

и

стимулирует

инвестиции.

Решающим рыча-

гом

воздействия

на

экономику

Дж.

Кейнс

считал налоговую

политику

и

политику

государственных

расходов (фискальную

политику):

облегчение

налогового

бремени и

рост

государствен-

ных

инвестиций

в

экономику

ускоряют темпы

ее

развития,

уве-

личение

налогового

гнета

и

снижение государственных

инвес-

тиций,

напротив,

приводят

к

замедлению темпов

развития

эко-

номики.

Кейнсианцы

полагали,

что денежная

политика

слабо

влияет

на

развитие

экономики

в

целом. В

результате

этого

воз-

ник

конфликт

между

монетаризмом и

кейнсианством.

Четвертый этап

—

современные

теории

денег.

Это

синтез

монетаризма

и

кейнсианства.

Представители

современных тео-

рий

считают,

что

государство

должно

в

целях

воздействия на

экономику

использовать

и

денежно-кредитную

и

фискальную

политику.

3. ДЕНЕЖНАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ

3.1.

Виды денежных знаков и

порядок

их

выпуска

в

обращение

Денежная система

—

это

организация

денежного

обращения

в

стране, закрепленная

национальным

законодательством.

Она

включает

в себя

следующие

элементы8:

• название денежной единицы;

• виды денежных

знаков,

порядок

их

выпуска

и

характер

обеспечения;

• регулирование денежного обращения;

• организация

наличного

и

безналичного

платежных

обо-

ротов;

• курс

национальной

валюты,

порядок

ее

обмена

на

иност-

ранную

валюту.

Официальной денежной

единицей

(валютой)

РФ

является

рубль.

Один рубль

состоит

из

100

копеек.

В

России

два

вида

денежных

знаков

—

банкноты и

монета.

Их

подделка

преследу-

ется

по

закону.

Банкноты

и

монета являются

безусловными

обязательствами

Банка

России

и

обеспечиваются всеми

его

активами.

Эмиссия —

это

такой

выпуск

денег

в

оборот,

который

приво-

дит

к

общему увеличению

денежной

массы

в

обращении.

Эмис-

сия

бывает

наличная и

безналичная.

Принципы эмиссии:

• Принцип номинала;

• принцип

необязательности

обеспечения

(не

устанавлива-

я

официальное соотношение

между

рублем

и

золотом

или

другими драгоценными

металлами);

• принцип

монополии

и

уникальности

(эмиссия

наличных

денег,

организация их

обращения

и

изъятия

на

территории

РФ

осуществляются

исключительно Банком

России);

• принцип

безусловной

обязательности

(рубль

является

един-

ственным

законным

платежным

средством

на

территории

РФ);

• принцип

неограниченной

обмениваемости

(не

допускаются

какие-либо

ограничения

по

суммам

или

субъектам

обмена;

при

обмене

банкнот и

монеты

на

денежные

знаки

нового

образца

срок

их

изъятия

из

обращения не

может

быть

менее

одного

года

и

более

пяти

лет);

• принцип

правового

регулирования

(решение

о

выпуске

денег

в

обращение и

изъятии

их из

обращения

принимает

Со-

вет

директоров

Банка России).

Функции Банка России по эмиссии денег:

• прогнозирование

и

организация

производства,

перевозки

и

хранения банкнот

и

монеты;

• создание резервных фондов банкнот и монеты;

• утверждение

правил

хранения,

перевозки

и

инкассации

наличных

денег для

кредитных

организаций;

• установление

признаков

платежеспособности

денежных

знаков,

порядка замены

поврежденных

денежных

знаков

и их

уничтожение;

• определение порядка ведения кассовых операций.

С 1

января

1998 г.

в 1000

раз

изменилась

нарицательная

сто-

имость

российских денежных

знаков

и

масштаб

цен.

Причины

деноминации

заключались в

необходимости

сокращения

издер-

жек

на

печатание

денег.

К тому

же

следует

добавить

и то,

что

употребление

цен

со

многими

нулями вызывало

определенные

неудобства.

Деноминация денежных

знаков

была

произведена

путем

постепенной

замены

денежных

знаков

через

нормальные

кана-

лы

денежного обращения

(банки,

места

реализации

товаров

и

услуг).

Основной принцип

деноминации

—

недопущение

каких-

либо

потерь

для

владельцев денег.

В 1998

г.

Банком

России

выпущены

в

обращение

новые банковские

билеты

номиналом

в

5, 10,

50,

100,

500

руб.

и

металлические монеты

с

номиналом

в

1, 5,

10, 50

коп.

и 1,

2, 5

руб.

При

этом сохранился

прежний

внешний

вид

денежных

знаков

с

нарицательной стоимостью,

уменьшенной

в 1000

раз.

В пропорции 1000: 1 пересчитаны все цены на товары и

услуги, счета в банках, балансы юридических и физических

лиц и другие обязательства и требования в денежной оценке.

К 1

января

1999 г.

купюры

старого

образца

были

в

основном

изъяты

из

оборота, но

они

были обязательны

к

приему

для

обмена

до

31

декабря

2002 г.

3.2. Проблемы инфляции в России

Дж. М.

Кейнс

писал,

что

не

может

быть

более

хитрого,

бо-

лее

верного средства

для

того,

чтобы

опрокинуть

основу

обще-

ства,

чем

расстройство денежного

обращения.

Ярким

примером

тому

может

служить инфляция

в

Российской

Федерации.

Инфляция —

это

обесценение

денег,

падение

их

покупатель-

ной

способности в

результате

роста

цен.

Инфляция

вызывается

денежными

и

неденежными

факторами,

к

числу

которых

отно-

сятся:

• эмиссия

наличных

денег;

•

дефицит

государственного

бюджета;

•

бегство

капитала

за

рубеж;

• долларизация

экономики.

Впервые

за

длительный

период

времени к

концу

3

квар-

тала

1998 г.

объем

продажи

иностранной

валюты превысил

объ-

ем

ее

покупки.

В

августе

1998 г.

начался

ажиотажный спрос

на

валюту,

вызванный

финансовым

кризисом.

В 1999

— 2000

гг.

85-90%

накоплений

переводилось

в

иностранную

валюту9;

• неплатежи в экономике;

• искусственная нехватка денег в стране;

• использование

суррогатов

денег

(реальные

деньги

состав-

ляют

только 27—

30%

оборота,

остальное

—

денежные

суррога-

ты:

натуральный обмен,

налоговые

освобождения,

сертифика-

ты

и т.

п.);

• низкий курс рубля;

• монополизм

в

экономике

(государства,

центральных

эко-

номических

министерств

и

ведомств,

отраслевых

министерств

и

ведомств, регионов,

предприятий,

руководителей

предприя-

тий

и т.

п.);

любой монополист

ведет

себя

на

рынке

одинаково

—

вздувает

цены;

• рост издержек

производства

вследствие

роста

цен

на

сы-

рье

и

энергоносители, заработной

платы

и т.

п.;

• диспропорции в экономике;

• инфляционные

ожидания

(в

условиях

инфляции

покупа-

тель,

ожидая роста

цен,

приобретает

товары

впрок,

что

усили-

вает

спрос

на

товары и

услуги,

производитель

придерживает

то-

вары,

надеясь

на

рост

цен, что

снижает

предложение

товаров

и

услуг;

рост

спроса

и

снижение

предложения вызывают

стреми-

тельный

рост

цен);

• теневая экономика;

• несовершенство налоговой политики.(Хотя в 2004г. планируется собрать более 95% налогов).

Соотношение различных

факторов,

вызывающих

инфляцию,

характеризуется

следующими

данными:

45% —

инфляционные

ожидания,

25% —

рост

цен

на

топливо

и

энергоносители,

20%

—

рост

совокупной денежной

массы,

10% —

прочие

факторы,

из

них

7% —

удорожание сельскохозяйственной

продукции

.

Различают инфляцию

спроса

и

инфляцию

предложения

(издержек).

В современных

условиях

в

России

преобладает

ин-

фляция

издержек.

После августовского

кризиса

1998 г.

перешли

к

политике

умеренной

инфляции

(с

годовыми

темпами

инфляции

в 1999

г.

—

36,5%, в

2000 г.

—

18%,в

2001г. – 14%) с

обязательной

индексацией

заработ-

ной

платы, пенсий

и

пособий,

с

контролируемой

эмиссией

де-

нег.

Такая политика

ориентирована

на

стимулирование

отече-

ственного

производства.

3.3. Методы регулирования денежного обращения

Регулирование денежного

обращения

в РФ

возложено

на

Банк

России.

Банк

может

устанавливать одну

или

несколько

процентных

ставок

по

различным

видам операций.

Процентные

ставки

Банка

России

—

это

минимальные

ставки, по

которым

он

осуществляет

свои

операции.

Это

ставки

рефинансирования, ставки

по

депозит-

ным

операциям,

ломбардные

ставки и

др.

Банк

России

использует

процентную

политику для

воздействия

на

рыночные

процентные

ставки.

Банк

России

ежедневно

объявляет

рынку

процентные ставки

по привлечению

средств

в

депозиты

и

заключает

депозитные

сделки.

Нормативы обязательных

резервов

— это

беспроцентные

обя-

зательные

вклады

кредитных

организаций

в

Банке

России.

Раз-

мер

обязательных резервов

устанавливается

Советом

директоров

Банка

России в

процентах

к

обязательствам

кредитных

органи-

заций.

Нормативы не

могут

превышать

20%

обязательств

кредит-

ной

организации и

не

могут

быть

единовременно

изменены

бо-

лее

чем

на 5

пунктов.

Эти резервы

используются

для

пога-

шения

обязательств кредитной

организации

перед

вкладчика-

ми

и

кредиторами.

Однако основное

назначение

нормативов

обязательных

резервов

—

регулирование денежного

обращения.

Рассмотрим

механизм

этого

регулирования. Фактические

резер-

вы

банка

равны

сумме

обязательных

резервов и

избыточных

резервов.

Банк

выдает

кредит

только

в

размере

избыточных резервов.

Банковская

система,

как

известно,

создает

деньги.

Количество

новых

кредитных

денег

определяется

с

помощью

банковского

мультипликатора,

который

представляет

собой

процесс

увеличения

объема

денег

на

депозитных

счетах

коммер-

ческих

банков

в

период

их

движения

от

одного

коммерческого

банка

к

другому:

М = 1/ R,

где М — банковский мультипликатор;

R — норма обязательных резервов.

Максимальное количество

новых

денег

(Д),

которое

может

быть

создано

банковской

системой,

составляет

Д= ЕМ,

где Е — избыточные резервы

Зная норму

обязательных

резервов,

легко

можно

определить,

сколько

новых

денег

будет

создано

банковской

системой.

Банк России

изменяет

нормы

обязательных

резервов.

Уве-

личение

норм

означает

изъятие

денег

у

коммерческих

банков,

при

уменьшении

норм

увеличиваются

избыточные

резервы ком-

мерческих

банков,

которые

они

предоставляют

в

кредит.

Рост денежной

массы

происходит

не

только

за

счет

выпуска

денег

в

обращение,

но и

за

счет

создания

новых

денег

банков-

ской

системой.

Операции на

открытом

рынке

—

это

купля-продажа

Банком

России

государственных

ценных

бумаг,

краткосрочные

опера-

ции

с

ценными

бумагами

с

совершением

затем

обратной

сдел-

ки.

Лимит

операций

на

открытом

рынке

утверждается

Советом

директоров.

Купля

ценных

бумаг

означает

выпуск

денег в

обра-

щение,

продажа

ценных

бумаг

—

изъятие

денег

из

обращения.

Это

наиболее

мощный

и

эффективный

метод

регулирования

денежного

обращения,

который

чаще

других

методов использу-

ется

в

мировой

практике.

Несмотря

на

временное прекращение

функционирования

рынка

ценных

бумаг

после августа

1998

г.,

Банк

России

не

отказался

от

этого

метода

регулирования де-

нежного

обращения.

В

сентябре

1998 г.

Центральный банк

РФ

выпустил

в

обращение

облигации

Банка

России (ОБР)

и

начал

операции

с

ними.

Рефинансирование

банков

—

это

кредитование

Банком

Рос-

сии

коммерческих

банков,

в том

числе

и

переучет

векселей.

Банк

России

устанавливает

процентную

ставку

рефинансирования.

Увеличение

этой

ставки

приводит

к

удорожанию кредитов

и

уменьшению

массы

денег

в

обращении,

снижение ставки

— к

удешевлению

кредитов

и

росту

массы

денег. До середины

июня

1998 г.

Банк

России

выдавал

коммерче-

ским

банкам

три

вида

кредитов:

• ломбардные

—

под

залог

государственных

ценных

бумаг,

включенных

в

Ломбардный

список

Банка

России;

• внутридневные

кредиты

—

предоставлялись

банкам

в

тече-

ние

операционного

дня

при

наличии

неисполненных

платеж-

ных

поручений;

• однодневные

расчетные

кредиты

(кредиты

«овернайт»)—

предоставлялись

для

завершения

расчетов

в

конце операцион-

ного

дня

путем

зачисления

кредита

на

корреспондентский счет

банка

в

расчетном

подразделении

Банка России.

В таблице 3.1. можно посмотреть динамику выданных кредитов коммерческим банкам за 2001-2002гг.

Динамика кредитных вложений10

(по

данным банка России)

млрд.

рублей Таблица

3.1.

|

|

Кредиты,

предостав- |

В

% к |

Из них |

||

|

предприятиям

|

банкам |

физическим

|

|||

|

2001г. |

|||||

|

Январь |

956,3 |

|

763,3 |

104,7 |

44,7 |

|

Февраль |

971,9 |

101,6 |

757,2 |

122,5 |

50,7 |

|

Март |

1009,0 |

105,5 |

785,6 |

121,5 |

58,6 |

|

Апрель |

1067,5 |

111,6 |

808,1 |

154,5 |

60,1 |

|

Май |

1105,7 |

115,6 |

836,6 |

157,4 |

64,4 |

|

Июнь |

1151,5 |

120,4 |

852,3 |

173,7 |

76,4 |

|

Июль |

1181,1 |

123,5 |

894,5 |

163,0 |

72,3 |

|

Август |

1237,4 |

129,4 |

921,8 |

187,6 |

75,6 |

|

Сентябрь |

1271,5 |

133,0 |

972,2 |

165,1 |

80,7 |

|

Октябрь |

1322,6 |

138,3 |

1034,8 |

149,8 |

84,5 |

|

Ноябрь |

1354,2 |

141,6 |

1053,0 |

156,6 |

89,7 |

|

Декабрь |

1418,0 |

148,3 |

1111,4 |

157,0 |

95,6 |

|

2002г. |

|||||

|

Январь |

1467,5 |

|

1191,5 |

129,9 |

94,7 |

|

Февраль |

1492,0 |

101,7 |

1178,7 |

166,4 |

94,7 |

При неисполнении

банком

обязательств

по

возврату

креди-

та

Банка России

и

уплате

процентов

по

нему

отсрочка

платежа

не

производилась и

Банк

России

начинал

процедуру

реализа-

ции

заложенных ценных

бумаг.

Кроме

того,

банки

уплачивали

пени

за каждый

календарный

день

просрочки

в

размере

0,3

ставки

рефинансирования Банка

России

на

установленную

дату исполнения

обязательства,

деленной

на

число

дней

в

текущем

году

(365

или

366).

За

счет

выручки

от

реализации

заложенных

ценных

бумаг

возмещались

в

первую

очередь

расходы

Банка

России

по

реализации

этих

бумаг,

затем

—

задолженность

бан-

ков

по

кредиту

и

процентам

и в

последнюю

очередь

—

суммы

пеней

за

неисполнение

обязательств.

Депозитные операции.

Это

операции

по

привлечению

в

де-

позиты

(вклады)

средств

банков.

Они

позволяют

Банку

России

привлекать

временно

свободные

денежные

средства

банков и

тем

самым

нейтрализовать

их

возможное

давление

на

валютный

рынок.

Валютное регулирование

осуществлялось

с

помощью

валют-

ной

интервенции,

под

которой

понимается

купля-продажа

Бан-

ком

России

иностранной

валюты

на

валютном

рынке

для

воз-

действия

на

курс

рубля,

суммарный

спрос

и

предложение

ва-

люты.

Если

спрос

на

валюту

был

больше

предложения,

то

Банк

России

продавал

валюту

из

своих

золотовалютных

резервов.

Если предложение

валюты

превышало

спрос,

то

Банк

Рос-

сии

покупал валюту.

Эти

операции

стали

возможны

благодаря

значительным

накоплениям

валютных

ресурсов

у

Банка

России.

Валютные

резервы

должны

соответствовать

мировому

уровню,

равному

финансированию

трехмесячных

объемов

импорта.

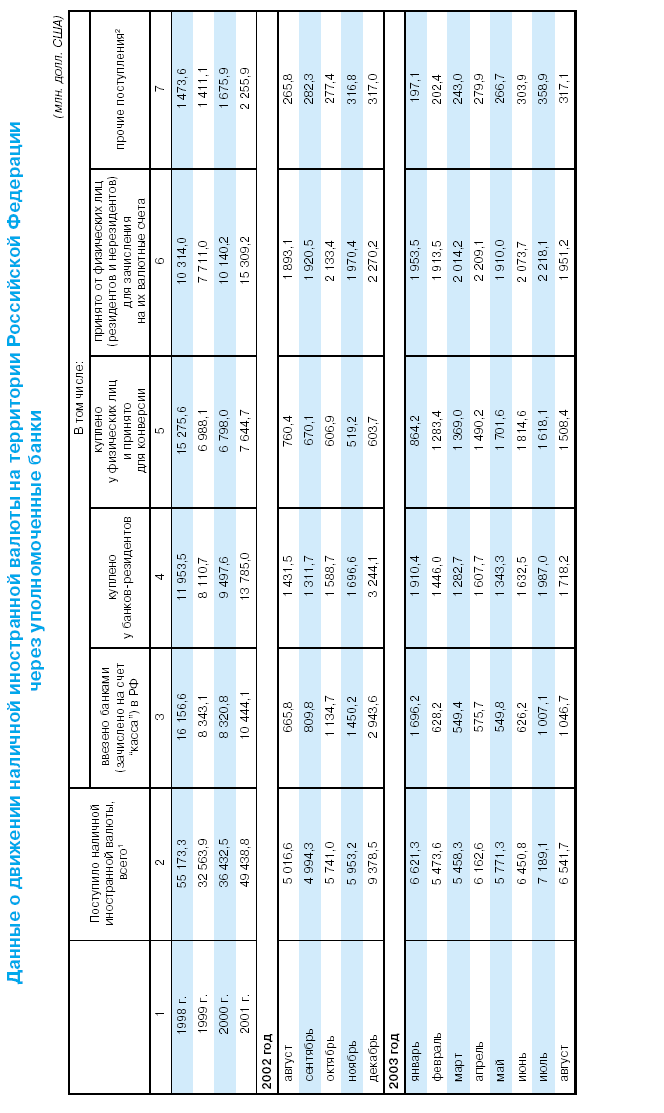

В таблице11

3.2. указаны данные по движению наличной

иностранной валюты в банках РФ.

В условиях роста российской

экономики, замедления темпов инфляции,

восстановления финансового и валютного

рынков, увеличения золотовалютных

резервов в последние годы были созданы

предпосылки для либерализации системы

валютного регулирования и валютного

контроля. Опираясь на международный

опыт и учитывая уроки кризиса 1998 г.,

Банк России исходил из предпочтительности

постепенной и взвешенной либерализации

валютного законодательства, сопровождаемой

мерами по укреплению банковской системы,

совершенствованию банковского

регулирования и надзора, повышению

эффективности фискальной системы и

системы противодействия отмыванию

доходов, полученных преступным

путем.

В 2001-2002 гг.

Банком России были предприняты шаги

по упрощению (переводу с разрешительного

на уведомительный) порядка проведения

валютных операций движения капитала.

Принятые меры имели целью способствовать

решению таких важнейших задач, как

стимулирование привлечения иностранного

капитала в российскую экономику и

развития интеграционных процессов со

странами СНГ. В этих целях с июля 2001 г.

Банком России был введен уведомительный

порядок проведения юридическими

лицами-резидентами валютных операций

на сумму до 10 млн. долл., связанных с

прямыми инвестициями в страны СНГ, а с

октября 2001 г. - уведомительный порядок

привлечения резидентами (не являющимися

кредитными организациями) от нерезидентов

финансовых кредитов и займов в иностранной

валюте на срок свыше 180 дней.

Наряду

с этим, в целях создания более комфортных

условий для развития российского

бизнеса в октябре 2002 г. вместо ранее

действовавшего разрешительного был

установлен уведомительный порядок

открытия юридическими лицами-резидентами

счетов в иностранных банках для

обслуживания деятельности их

представительств за пределами Российской

Федерации.

В

рассматриваемом периоде были приняты

меры, направленные на развитие рыночных

принципов функционирования внутреннего

валютного рынка. Одним из важнейших

таких решений, принятых на законодательном

уровне, стало снижение с августа 2001 г.

норматива обязательной продажи

экспортерами валютной выручки с 75% до

50%. Целью данной меры являлось создание

условий для увеличения валютных активов,

остающихся в распоряжении экспортеров,

и снижение их издержек по приобретению

иностранной валюты. Основываясь на

результатах более чем годовой практики

ее применения, Банк России в условиях

макроэкономической и финансовой

стабильности, сильного платежного

баланса и в целях оптимизации финансовой

деятельности экспортеров с 1 декабря

2002 г. отменил требование об осуществлении

обязательной продажи валютной выручки

исключительно на межбанковских валютных

биржах и предоставил экспортерам право

ее продажи на межбанковском рынке, либо

непосредственно обслуживающему

уполномоченному банку.

Таблица 3.2.

Установление ориентиров

роста

денежной

массы.

Банк Рос-

сии

устанавливал

минимальные

и

максимальные

границы при-

роста

денежной

массы

на

контрольный

срок.

Прямые количественные

ограничения

—

установление

лими-

тов

на

рефинансирование

банков,

проведение

кредитными

ор-

ганизациями

отдельных

банковских

операций.

В

качестве

при-

мера

можно

привести

выдачу

ломбардных,

внутридневных

и

однодневных

расчетных

кредитов

Банком

России

коммерчес-

ким

банкам

в

пределах

установленного

лимита.

Другим приме-

ром

могут

служить

ограничения

на

проведение

валютных опе-

раций.

Валютные

операции

могут

производить

только уполно-

моченные

банки,

получившие

от

Банка

России

лицензию на

проведение

таких

операций.

При

этом

различают

три типа

ли-

цензий:

генеральные,

расширенные

и

внутренние.

Генеральная

лицензия

дает

право

проводить

валютные

операции

на внутреннем

и

мировом

рынках,

открывать

корреспондентские

счета

в

иностранных

банках

без

ограничения

их

количества.

Расширен-

ная

лицензия

дает

право

иметь

корреспондентские

отношения

с

шестью

иностранными

банками

и

бывшими

заграничными

банками

СССР

(Московским

народным

банком

в

Лондоне,

Эйробанком

в

Париже

и

др.).

Внутренняя

лицензия

дает право

работать

на

внутреннем

валютном

рынке

и

выходить

на внеш-

ний

рынок

при

условии

открытия

корреспондентских

счетов в

любом

другом

банке,

имеющем

генеральную

лицензию.

Помимо основных

методов

регулирования

существуют

вто-

ростепенные

методы.

Предписываемая

законом

маржа

—

минимальный

процент

первоначального

взноса

за

ценные

бумаги

за

счет

собственных

средств

инвестора.

Покупка

ценных

бумаг

в

кредит

опасна,

так

как

в нее

вовлекаются

банки.

Поэтому

во

всех

странах

сделки

с

ценными

бумагами

в

кредит

строго

регулируются.

Потребительский кредит

—

продажа

товаров

в

кредит.

Если

она

ограничивается,

то

уменьшается

количество

денег

в

обра-

щении.

Если

продажа

растет,

то

увеличивается

масса

денег

в

обращении.

Вследствие низких

доходов

населения

развитие

потребитель-

ского

кредита

в

России

возможно

только

при

определенном подъ-

еме

уровня

доходов.

В

настоящее

время

развитие такого

кредита

является

перспективным

направлением

в, деятельности

банков,

которые

ищут

новые

сферы

приложения

капитала. Использова-

ние

этого

метода

ограничивается

отсутствием инфраструктуры,

законодательной

базы,

высоким

уровнем кредитного

риска.

Не-

смотря

на

это,

потребительский

кредит является

стимулом

эко-

номического

роста,

активизации

совокупного спроса.

Увещевание. Это

когда

Банк

России

дает

рекомендации

юри-

дическим

и

физическим

лицам,

банкам.

Когда и

какие

из

вышеназванных

мер

используются?

Если

необходимо

увеличить

количество

денег

в

обращении,

то

Банк

России

скупает

ценные

бумаги,

снижает

нормы

обязательных

резервов,

уменьшает

ставку

рефинансирования

и т.

д.

Такая

по-

литика

получила

название

политики

дешевых

денег.

В

условиях

же

инфляции,

когда

необходимо

уменьшить

количество

денег в

обращении,

Банк

России

продает

ценные

бумаги,

увеличивает

нормы

обязательных

резервов,

повышает

ставку

рефинансиро-

вания

и т.

д.

Такая

политика

называется

политикой

дорогих де-

нег.

По

существу,

это

антициклическое

регулирование.

После августовская

денежно-кредитная

политика

ориентиро-

вана

на

умеренную инфляцию

с

контролируемой

эмиссией

де-

нежных

средств.

Такая

политика имеет

целый

ряд

преимуществ.

Политика

умеренной

инфляции

выгодно

отличается

тем,

что

стимулирует

отечественное производство,

увеличивает

его

кон-

курентоспособность,

не

допускает роста

безработицы.

Она

долж-

на

дополняться

ростом

капиталовложений в

сферу

производст-

ва,

переносом

налогового

бремени

с

производства на

потребле-

ние,

отказом

от

жесткой

стабилизации

курса

рубля,

увеличени-

ем

массы

денег

в

обращении

в

разумных

пределах.

3.4. Механизмы наличного и безналичного денежного обращения.

Расчеты —

это

система

организации

и

регулирования

платежей

по

денежным

требованиям

и

обязательствам.

Они

де-

лятся

на

наличные

и

безналичные.

Все

предприятия

и

организации обя-

заны

хранить

свои

денежные

средства

в

банках.

Для осуществ-

ления

расчетов

наличными

деньгами

каждое

предприятие

должно

иметь

кассу

и

вести

кассовую

книгу.

Прием наличных

денег

при

осуществлении

расчетов

с

населением производит-

ся

с

обязательным

применением

контрольно-кассовых машин.

Расчеты

между

юридическими

лицами осуществляются

в

без-

наличном

порядке

через

учреждения банков.

Предприятие

имеет

право

получать

наличные

деньги

на

оплату

труда,

хозяйственные

нужды,

командировоч-

ные

расходы,

выдавать

наличные

деньги

под

отчет на

хозяйст-

венно-операционные

нужды.

Предприятия в

своих

кассах

могут

иметь

наличные

деньги

в

пределах

лимитов,

установленных

банком

по

согласованию

с

руководителями

предприятий,

и

обязаны

сдавать

в банк

всю

денежную

наличность

сверх

установленных

лимитов

в

сроки,

согласованные

с

учреждением

банка.

Предприятия

имеют

пра-

во

хранить в

своих

кассах

наличные

деньги

сверх

установлен-

ных

лимитов только

для

оплаты

труда,

выплаты

пособий

по

социальному

страхованию,

стипендий,

пенсий

и

только

на

срок

не

свыше

трех

рабочих

дней,

включая

день

получения

денег

в

учреждении

банка.

За

нарушение

порядка

работы

с

денежной

наличностью

на

предприятия

могут

быть

наложены

финансо-

вые

санкции.

Основными формами

наличных

расчетов

являются12

налично--

денежные

расчеты,

расчеты

кредитными

и

дебетными

карточками.

Кредитная карточка

—

это

платеж-

но-расчетный

документ,

выдаваемый

банками

своим

вкладчикам

для

оплаты

приобретаемых

ими

товаров

и

услуг.

Она представля-

ет

собой

пластиковую

карточку,

на

которой

указаны имя

владель-

ца,

образец

его

подписи,

шифр

и срок

действия карточки.

Кре-

дитная

карточка

—

инструмент

отлаженной системы

расчетов.

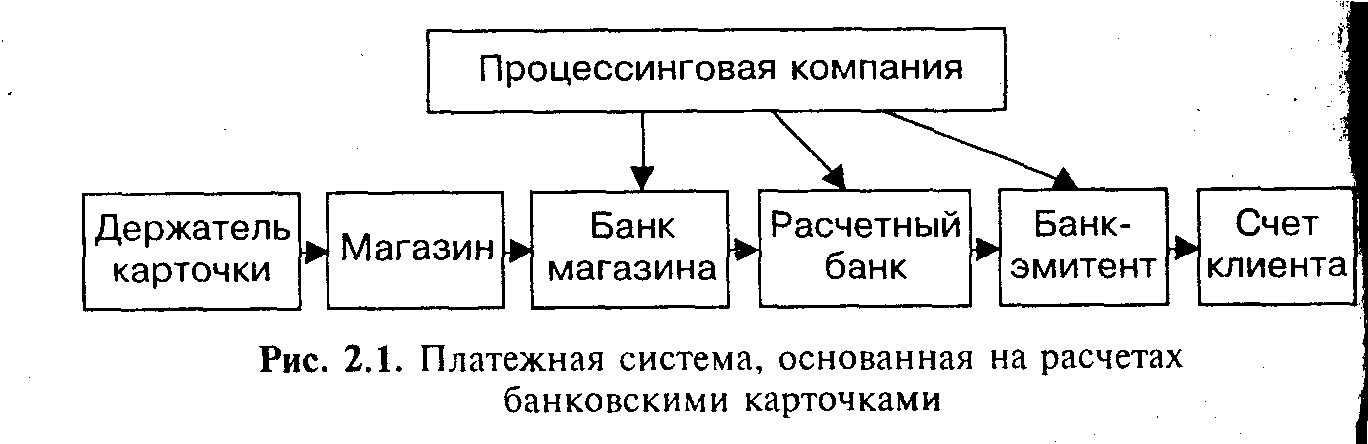

Платежная система

состоит

из

банков

—

эмитентов

карт,

банков-эквайреров

(владельцев

коммерческой

сети

магазинов

и

других точек),

расчетных

банков,

процессинговых

компаний,

пользователей

карточек.

Держатель

карточки

получает

от

мага-

зина

покупку

в

кредит.

Магазин

передает

счет

в свой

банк

и

получает

по

нему

деньги.

Банк

магазина

получает

эту

сумму

через

расчетный

банк

от

банка-эмитента,

а

последний

взыски-

вает

сумму

со

счета

клиента.

П роцессинговая

компания

получает

информацию

от

банка

роцессинговая

компания

получает

информацию

от

банка

магазина,

расчетного

банка

и

банка-эмитента

(рис.

3.1).

Круп-

ные

банки

имеют

собственные

процессинговые

центры

(напри-

мер

Сбербанк

России),

мелкие

банки

объединяются

для

их со-

здания,

что

сокращает

расходы

по

обслуживанию

кредитных

карточек.

Рис. 3.1. Платежная система, основанная на расчетах банковскими карточками.

Дебетная карточка

имеет

магнитную

полосу,

на

которой

за-

кодирован

счет

владельца

карточки

в

банке.

Банк

выдает дебет-

ную

карточку

только

при

условии

депонирования

средств на

счете

владельца.

Карточка выдается

физичес

кому

лицу,

подписавшему

соглашение с

банком-эмитентом.

владельцу

карточки

открывается карточный

счет,

который

имеет

статус

лицевого

вклада до

востребования.

На

этот

счет

вносит

ся

установленная сумма

в

рублях

или

иностранной

валюте,

часть

которой

блокируется

в виде

неснимаемого

остатка

и

называет-

я

платежным лимитом.

Вклады

с

карточных

счетов

выдаются

в пределах

этого

лимита

по

первому

требованию

владельца

кар-

точки.

Вместе

с

карточкой

владелец

счета

получает

персональ-

ный

идентификационный

номер.

Счетом

распоряжается толь-

ко

владелец

карточки.

При

потере

карточки

и уведомлении

банка

об

этом

факте

счет

блокируется.

Дебетной карточкой

можно

расплатиться

и в

рублях,

и в

валюте.

Все большее распространение в России получают дисконт-карты, которые дают скидки привилегированным группам покупателей. Критериями отбора покупателей могут быть объем и частота покупок, возраст (студенты и пожилые люди) и др.

Существуют также

клубные,

магазинные

карточки,

карточки авиакомпаний.

Практикуется

зачисление

заработной платы

на

пластиковые

кар

ты.

Зарплатный

проект

Сбербанка

России

дает

возможность

Владельцам

карточек:

• получать

наличные

деньги

в

банкоматах,

банковских

уч-

реждениях,

на

которых размещена

эмблема

«Cirrus»,

• получать

наличные

деньги

в

учреждениях

Сбербанка,

на

которых

размещена эмблема

обслуживания

дебетных

карточек

Сбербанка

России;

• оплачивать

товары

и

услуги

в

торговых

и

сервисных

точ-

ках.

В Сбербанке

России

при

реализации

зарплатных

проектов

использовались

карты

«STB-card»,

дебетная

карточка

Сбербан-

ка

а

также

международные

карточки

«Visa

Classic»

и

«Eurocard/

MasterCard».

В

настоящее

время

карточки

«STB-card»

не

эмитируются

банками,

и в

Сбербанке

они

заменяются на

меж-

дународные

карточки

«Сбербанк-Cirrus/Maestro».

Эта

карта

обслуживается

в

собственном процессинговом

центре

Сбербанка

России.

Новые

карточки обеспечивают

более

высокую

надеж-

ность,

повышение

качества и

расширение

зоны

обслуживания,

предоставление

дополнительных услуг

ее

держателю.

Пластиковые и

электронные

карточки

обладают

целым

ря-

дом

преимуществ: увеличивают

скорость

обращения

денег,

спо-

собствуют

установлению централизованного

контроля

над

де-

нежным

обращением,

появлению новых

источников

свободных

денежных

средств,

снижают

риск неплатежей

и т.

д.

Платежи между

юридическими

лицами

в

подавляющем

большинстве

случаев

осуществляются

безналично.

Все

предпри-

ятия

и

организации обязаны

хранить

свои

денежные

средства

на

счетах

в

банке.

Расчеты осуществляются

только

через

банк.

Требование

платежа

должно выставляться

либо

перед

отгрузкой

товаров,

либо

вслед

за

ней.

Юридические лица

для

расчетов

открывают

расчетные,

те-

кущие,

депозитные и

валютные

счета.

Организации

заключают

с

банком

договор банковского

счета.

Банк

обязуется

принимать

и

зачислять

поступающие на

счет

денежные

средства,

перечис-

лять

и

выдавать

суммы со

счета,

проводить

другие

операции

по

счету.

На оплату

счета

требуется

согласие

клиента

—

акцепт.

Ак-

цепт

бывает положительный

и

отрицательный,

предваритель-

ный

и

последующий, полный

и

частичный.

Оплата счетов

производилась

в

следующей

очередности:

•

платежи

по

решениям

суда;

•

заработная

плата;

• платежи в бюджет и внебюджетные фонды;

• остальные

платежи,

которые

осуществлялись

в

порядке

ка-

лендарной

очередности

поступления

в банк

платежных

докумен-

тов.

Стратегия развития

платежной

системы

Российской

Феде-

рации

включает в

себя:

• создание

автоматической

системы

расчетов,

работающей

в

режиме

реального времени,

т. е.

момент

списания

средств

дол-

жен

совпадать

с

моментом зачисления

средств;

• совершенствование безналичных расчетов;

• развитие

расчетов

пластиковыми

картами,

развитие

тех-

нологии

электронных расчетов,

передачи

и

обработки

инфор-

мации;

• платность всех услуг.

В России

установлено

несколько

форм

безналичных

расче-

тов,

которые предприятия

могут

выбирать

по

своему

усмотрению.

Это

расчеты платежными

поручениями,

платежными

требовани-

ями

—

поручениями, аккредитивами,

чеками

и

векселями.

Расчеты платежными поручениями. Платежное поручение — это

поручение хозяйствующего субъекта о перечислении определенной суммы с его счета на счет другого хозяйствующего субъекта.

Расчеты платежными

требованиями-поручениями.

Платежное

требование-поручение

— это

расчетный

документ,

содер

жащий

требование

продавца

к

покупателю

оплатить

стоимость

поставленных

по

договору

товаров

на

основании

направленных

ему

расчетных

и

отгрузочных

документов.

Схема

расчетов сле

дующая.

Продавец

отгружает

товары

и

передает

документы в

банк

покупателя.

Банк

покупателя

передает

документы покуп

ателю,

который

их

акцептует

и

возвращает

в

банк. Банк

покуп

ателя

списывает

деньги

со

счета

покупателя,

переводит их

в банк

поставщика.

Банк

поставщика

зачисляет

средства на

его

счет

сообщает

ему

об

этом.

Недостатки этой

формы

расчетов

заключаются

в

длитель-

ном

документообороте

и

возможности

возникновения

непла-

тежей.

Расчеты аккредитивами.

Аккредитив

—

условное

денежное

обязательство

банка,

выдаваемое

им по

поручению

покупателя

в

пользу

продавца,

по

которому

банк-эмитент

может

произве-

сти

платеж

продавцу

при

выполнении

им

условий

аккредитива.

Аккредитивы

бывают

документарные

и

денежные.

Денежный

аккредитив

—

именной

документ,

адресованный

банком-эмитен-

том

другому

банку

и

содержащий

приказ

о

выплате денег

в

определенный

срок.

Документарный

аккредитив

используется

для

расчетов

за

товары.

Расчеты чеками

.

Расчетный чек — это документ, содержащий

приказ владельца

счета банку о выплате указанной в нем

суммы определенному

лицу.

Расчеты векселями.

Вексель —

это

ценная

бумага,

удостоверяющая

ничем

не

обусловленное

обязательство

векселедателя

выплатить

векселе-

держателю

обусловленную

сумму

при

наступлении

предусмот-

ренного

векселем

срока.

4. ЗАКЛЮЧЕНИЕ.

В этой курсовой работе рассмотрена денежная система Российской Федерации и денежное обращение внутри страны на современном этапе развития.

Курсовая работа состоит из двух основных разделов: рынка денег и денежной системы РФ.

В первом разделе рассмотрены: денежные потоки (для характеристики роли денег в экономике), денежная масса (что является основой всего денежного обращения), также подробно рассмотрены спрос и предложение денег и основные теории характеризующие роль денег в экономике, благодаря чему мы можем вспомнить основные исторические этапы развития теории денег.

А во втором разделе описаны: виды денежных знаков, порядок их выпуска в обращение, проблемы инфляции в России (все-таки инфляция является главным, и можно сказать единственным средством для расстройства денежного обращения в стране), а также рассмотрены методы регулирования денежного обращения и механизмы наличного и безналичного денежного обращения, чтобы лучше понять и разобраться в системе расчетов нашей страны.

Эта работа подкреплена свежими статистическими данными, основным источником которых является официальный сайт Центрального Банка России (www.cbr.ru).

В наше время деньги для многих стали смыслом жизни. Очень много людей тратят всё своё время на зарабатывание денег, жертвуя своей семьёй, родными, личной жизнью. Авторы учебника "Экономикс" использовали в своей книге замечательную фразу, которая коротко и ясно характеризует деньги:

«Деньги заколдовывают людей. Из-за них они мучаются, для них они трудятся. Они придумывают наиболее искусные способы потратить их. Деньги - единственный товар, который нельзя использовать иначе, кроме как освободиться от них. Они не накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги - это пленительная, повторяющаяся, меняющая маски».

Таким образом, и наличные, и безналичные формы расчетов просто необходимы для нормального функционирования экономики. Но, несмотря на всю важность наличного денежного обращения и его неотделимость от безналичного, можно смело говорить о том, что будущее принадлежит именно безналичным расчетам. Уже сейчас они очень актуальны для экономики, и платежный оборот современной России в подавляющей своей массе производится безналично, хотя российская система расчетов еще очень далека от совершенства.

5. СПИСОК ЛИТЕРАТУРЫ:

«Банковское дело». О.И.Лаврушин. М.: Финансы и статистика.

«Валютный рынок и валютное регулирование». М.: БЭК, 1997г.

«Деньги, кредит, банки». О.И.Лаврушин. М.: Финансы и статистика 1999г.

«Налоги». Д.Г.Черникова. М.: 2001г.

«Денежное обращение» Г.М. Колпакова Финансы и статистика 2002г.

Журнал «Деньги и кредит» за 2000-2003гг.

Лившиц А.Я. «Введение в рыночную экономику».

Журнал «Рынок ценных бумаг» 2001-2002гг.

«Экономическая теория» Учебник ГУ

«Финансовый менеджмент». Бригхем Ю., Гапенски Л. СПб., 1997г.

«Финансовый анализ» Ковалев В.В., М., Финансы и статистика 1998г.

1 Г.М. Колпакова. «Финансы и статистика» Москва.

2 «Деньги, кредит, банки»: Учебник/Под ред. О.И.Лаврушина – М.: Финансы и статистика 1999г.

3 Г.М. Колпакова. «Финансы и статистика» Москва.

4 Официальный сайт ЦБ РФ www.cbr.ru

5 Г.М. Колпакова. «Финансы и статистика» Москва.

6 Г.М. Колпакова. «Финансы и статистика» Москва.

7 Лившиц А.Я. Введение в рыночную экономику С. 53-55.

8 «Экономическая теория» Э.Самуэльсон Москва

9 Рынок ценных бумаг 1999г.№11 С.10.

10Официальный сайт ЦБ РФ www.cbr.ru

11 Официальный сайт ЦБ РФ www.cbr.ru

12 «Финансы, денежное обращение и кредит». Г.М.Колпакова, М.: Финансы и кредит 2002

1