Структура бюджета промышленного предприятия

Структура бюджета промышленного предприятия

Владимиров С.С., зам. генерального директора по инвестициям и развитию ИК "Диалог-Инвестментс"

Сегодня никого уже не удивить словами “бюджетирование” или “центр финансовой ответственности”, но, вместе с ростом уровня проникновения данных понятий в сознание российских менеджеров возникает и ряд проблем, связанных с различным пониманием бюджетных терминов на различных участках формирования бюджета. Это приводит к серьезным проблемам в идентификации основных индикативных параметров бюджета и неадекватному восприятию информации на этапе принятия решений. Поэтому особое внимание необходимо уделить структуре бюджета, как бы ни “непрактично” или “вычурно” это не звучало. Многие финансовые директора по собственному опыту знают, что наибольшей проблемой является даже не постановка управленческого учета со всеми организационными неурядицами и проблемами с бухгалтерией, а именно интерпретация результатов, взаимоувязка “интерфейсов” между различными функциональными блоками и службами. Ведь одной из важнейших функций бюджетирования, о которой порой забывают, является коммуникативная функция как часть корпоративной культуры. Представьте себе корабль, на котором механик говорит на английском, кок – на испанском, боцман – на итальянском, а капитан – на французском. Трудно ожидать, что судно переживет даже небольшой шторм, пока члены команды не научатся понимать друг друга, хотя бы на языке жестов. Именно поэтому есть насущная необходимость еще раз вернуться к самому основному в системе бюджетирования: договориться о языке. К тому же с ростом популярности этой тематики, возникает достаточно много публикаций на сей счет, порой существенно отличающихся друг от друга по пониманию структуры бюджета. Приведенные в данной статье теоретические наработки были с успехом применены на двух разнопрофильных российских предприятиях (серийное производство бытовых изделий и оказание специализированных электромонтажных услуг).

Бюджет – как многофакторная система

Постараемся определить необходимый перечень факторов для конечной структуры бюджета. Это как система координат, в которой мы будем исследовать структуру бюджетного плана и отчета, “расщеплять” на блоки и определять внутреннюю взаимосвязь между этими блоками. Одним из основных показателей качества выбираемой системы факторов в соответствии с теорией факторного анализа [6], является их максимальная ортогональность, т.е. отсутствие корреляции. Для создания корректной и, в то же время, достаточно детальной системы приходится пользоваться иерархическим методом [2,6], т.е. выбирать факторы, определяющие достаточно общие характеристики бюджета, а затем, в рамках данных факторов вводить, где необходимо, дополнительные подструктуры, более полно описывающие исследуемую систему.

1-й фактор – “принадлежность добавленной стоимости”. Этот фактор достаточно глубоко проработан в современной теории бюджетирования [1,2]. Предполагает структуру бюджета в виде: производство – отгрузка – оплата. Производство, как создание добавленной стоимости, отгрузка – как переход права собственности на товар к покупателю, оплата – реальное подтверждение стоимости товара . Реализуется данная структура как бюджет доходов и расходов (БДР), и бюджет движения денежных средств (БДДС) [см. например 4]. Несмотря на то, что представлено всего два типа бюджета, необходимо четко осознавать, что БДР включает в себя две части – производство и отгрузку. “Бюджет по производству” и “бюджет по отгрузке” два бюджета, почти полностью совпадающие по структуре, но отличающиеся самым главным – объемом и структурой выпуска. И тот и другой должны содержать затраты на труд, сырье и материалы, и т.д. и т.п. в соответствии со структурой, рассматриваемой ниже для такого рода бюджетов.

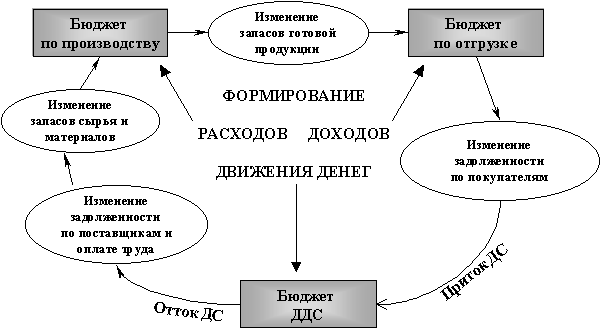

Схему взаимосвязи всех трех типов бюджетов можно представить в виде:

Рис. 1. Схема взаимосвязи БДР и БДДС

На рис.1 видно, что запасы готовой продукции выступают в роли своеобразного буфера между объемом и структурой производства (где, например, минимальный объем производимой партии ограничен технологической эффективностью процесса) и объемом и структурой продаж, которые определяются пропускной способностью каналов сбыта и конечным потребительским спросом. Кроме того, совершенно четко показано, что, вследствие отличия структуры производства и сбыта за планируемый период, доходы и расходы считаются исходя из разных объемов продукции, соответственно, добавленная стоимость и прибыль, сформированные в производстве, и отгруженные покупателям различны (часть произведенной прибыли еще лежит на складе в виде незавершенки или готовой продукции). Несмотря на кажущуюся очевидность сделанного заключения, часто при сведении доходов и расходов в управленческой отчетности этот момент упускается, что приводит к искажениям реальной картины.

Подобная же структура в общем смысле характерна для любого товара, имеющего определенную рыночную цену, или определенные условия формирования данной цены (например, проектно-изыскательские работы или строительство). Там имеют место производство работ (услуг), сдача их заказчику, оплата.

Временная упорядоченность в этой цепочке обычно представлена в виде:

Оплата– производство – отгрузка (механизм предоплаты)

Производство – отгрузка – оплата (механизм оплаты по факту)

Хотя иногда встречаются и совсем необычные сочетания, например: отгрузка – производство – оплата. Такой порядок встречается иногда при долгосрочных контрактах подряда и государственном финансировании заказчика. Подписание акта (отгрузка) формально является основанием для начала истребования денег. С учетом российских реалий, деньги от государства можно получить весьма нескоро. При наличии долгосрочных положительных отношений с подрядчиком, заказчик подписывает акты “авансом”, зная, что работы будут выполнены до реального получения денег. При этом запасы и незавершенное производство становятся как бы отрицательными, т.е. отгрузка свершилась, а затраты на отгрузку еще не понесены. Это еще один аргумент в пользу выделения в БДР бюджетов на производство и отгрузку.

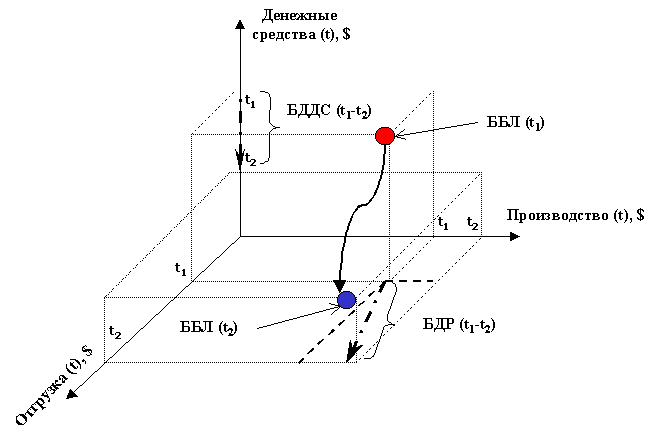

На основе БДР и БДДС можно составить бюджет по балансовому листу (ББЛ), в рамках которого можно определить динамику коэффициентов ликвидности, обеспеченности собственными оборотными средствами и т.д. Бюджет по балансовому листу является “функцией состояния”, в то время как БДР и БДДС – “функциями процесса”. Поэтому, вообще говоря, не вполне корректна модель, при которой БДР, БДДС и ББЛ представляются независимыми координатами, в которых состояние предприятия описывает некую траекторию [4]. Скорее, графическое отображение модели должно представлять из себя:

Рис.2. Система координат производство-отгрузка-оплата

Единицей измерения любых величин в данной модели является денежная единица. ББЛ в каждый момент времени является точкой на траектории движения предприятия в координатах Производство – Отгрузка – Денежные средства. В каждый момент ББЛ(t) показывает соотношение собственных и заемных средств, состояние СОС и т.д. В рамках данной модели можно наглядно представить себе и другие показатели. Динамику запасов, например, можно проследить по траектории движения проекции ББЛ(t) на плоскость Производство-Отгрузка относительно биссектрисы (т.е. прямой Отгрузка=Производству). Причем эта проекция всегда должна лежать между биссектрисой и осью производства (условие положительности запасов).

Столь наглядное представление позволяет иногда не запутаться в сложных нагромождениях вычислений, данных, всевозможных коэффициентов и тому подобное.

2-й фактор – экономическая природа взаимоотношений с различными группами контрагентов.

Таблица №1.

|

Название блока |

Содержание блока |

Объект анализа |

Выходные показатели |

|

Основная деятельность |

Учет создания добавленной стоимости |

Текущая деятельность предприятия |

Прибыль, cash-flow, рентабельность (по начислению). |

|

Финансовая деятельность |

Учет временнóй стоимости финансовых активов предприятия |

Задолженности, краткосрочные финансовые вложения, денежные средства |

Экономическая прибыль (убыток) от использования фин. инструментов |

|

Инвестиционная деятельность |

Учет финансовых показателей инвестпроектов |

Инвестиционные проекты |

Показатели экономической эффективности проекта |

Описание блока основной деятельности требует отдельного рассмотрения и будет приведено ниже, здесь же более подробно хотелось бы остановиться на блоке “финансовая деятельность”, как на особенности предлагаемой структуры.

В рамках данного блока рассматривается экономическая прибыль (убыток) от динамики временнóй стоимости денег, т.е. если вы имеете в качестве актива дебиторскую задолженность, то рассматривается реальное уменьшение стоимости актива с течением времени на т.н. альтернативную стоимость капитала. Убытки от содержания дебиторской задолженности рассчитываются как дисконт по альтернативной ставке за период ее содержания.

Пример 1:

Предприятие А отгрузило предприятию Б продукцию на 1млн. руб.(без НДС) Прибыль предприятия А по отгрузке составила 250 т.р. (рентабельность продаж – 25%). Однако предприятие Б оплатило полученную продукцию через 6 месяцев после отгрузки. Альтернативная ставка размещения денежных средств составляла 20%. Соответственно, предприятие А, при своевременном получении денег могло бы за прошедший срок получить на вложенный капитал 100 т.р. Таким образом, реальная экономическая прибыль предприятия А от этой продажи составила всего 150 т.р., а 100 т.р. “заработало” предприятие Б. Получается, что предприятие А “поделилось” своей прибылью с покупателем.

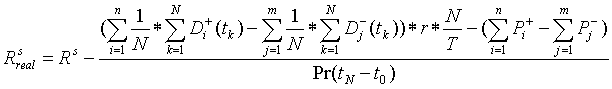

На

практике, реальную рентабельность

(например, продаж) предприятия А можно

рассчитать по формуле:

На

практике, реальную рентабельность

(например, продаж) предприятия А можно

рассчитать по формуле:

где

-

реальная рентабельность продаж

-

реальная рентабельность продаж

-

рентабельность продаж по отгрузке

-

рентабельность продаж по отгрузке

i - индекс суммирования дебиторов (n - количество дебиторов в отчетном периоде)

j - индекс суммирования кредиторов (m – количество кредиторов в отчетном периоде)

k - индекс суммирования временных отрезков (например, номер дня в рамках отчетного периода. При этом N – количество дней в периоде)

-

сумма дебиторской задолженности по i

дебитору на k-ый день

-

сумма дебиторской задолженности по i

дебитору на k-ый день

-

сумма кредиторской задолженности по j

кредитору на k-ый день

-

сумма кредиторской задолженности по j

кредитору на k-ый день

-

пени, начисленные на i –ого дебитора за

период

-

пени, начисленные на i –ого дебитора за

период

-

пени, начисленные на предприятие j-ым

кредитором за период

-

пени, начисленные на предприятие j-ым

кредитором за период

-

альтернативная стоимость капитала (в

% в год)

-

альтернативная стоимость капитала (в

% в год)

T – корр. коэфф., приводящий альтернативную стоимость капитала к временным отрезкам (в случае, если k – является номером дня, то Т=365 дней.)

-

выручка за отчетный период

-

выручка за отчетный период

.

.

Для определения “удешевления” свободного, не вложенного cash можно воспользоваться также простым дисконтированием.

Для защиты от ситуации, приведенной в Примере 1 для предприятия А, в договоре предусматривается штрафные санкции за просрочку платежа. Это позволяет поддерживать постоянной стоимость дебиторской задолженности. Однако, выбить из должника штрафные санкции бывает нелегко, а порой и нерентабельно (в Примере 1 предприятие А все же заработало 15% прибыли, а выбивание штрафных санкций как правило означает прекращение дальнейшей работы).

Ту же ситуацию можно рассмотреть, когда в роли должника выступает само предприятие. В этом случае все происходит с точностью до наоборот.

Профессионально на рынке капитала работают банки, поэтому выплаты процентов за пользование краткосрочными кредитными ресурсами, взятыми на пополнение оборотных средств, также необходимо учитывать в финансовой деятельности, как и получение процентов по предоставленным займам прочим организациям. Это тоже показатель эффективности использования оборотных средств, хотя на практике достаточно трудно определить непосредственное влияние размера оборотных средств на рентабельность основной деятельности.

Таким образом, в рамках блока “финансовая деятельность” определяется поправочный коэффициент к рентабельности продаж, определяющий эффективность работы с финансовыми инструментами, включая операционные долги, свободный cash и т.д. Это позволяет более адекватно оценить финансовый результат основной деятельности предприятия.

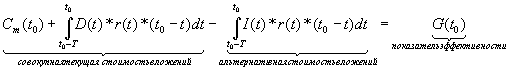

Блок инвестиционная деятельность

включает в себя как показатели

эффективности инвестиционных проектов

самой компании, так и анализ эффективности

деятельности компании как инвестиционного

проекта для акционеров. Основным

параметром здесь является рентабельность

вложенного капитала, т.е. насколько

эффективно компания вкладывает

собственные ресурсы (прибыль и средства

акционеров) и привлеченные долгосрочные

пассивы. В качестве показателя здесь

можно выбрать соотношение

.

В случае, если оно больше единицы – дело

того стоит, если меньше…

.

В случае, если оно больше единицы – дело

того стоит, если меньше…

В инвестиционной деятельности справочно приводятся показатели маржинальной прибыли по внедренным инвестиционным проектам, показывается баланс между увеличением стоимости акций компании (здесь можно пользоваться как прямыми данными фондового рынка, если акции имеют открытые котировки, так и косвенными, т.е. общепринятыми методиками расчета капитализации компаний данной отрасли) и накопленной суммой вложений за вычетом возврата в виде дивидендов.

,

,

где

-

текущая рыночная стоимость компании

-

текущая рыночная стоимость компании

T – период анализа (например, может исчисляться с момента смены акционеров или команды менеджеров компании)

-

размер дивидентов, выплаченных в момент

времени t

-

размер дивидентов, выплаченных в момент

времени t

-

альтернативная стоимость капитала в

момент времени t

-

альтернативная стоимость капитала в

момент времени t

-

показатель эффективности вложений.

Положительный показатель свидетельствует

о том, что вложения в компанию принесли

акционерам больше, чем возможные

безрисковые вложения, отрицательный

свидетельствует, что решение об

инвестировании было неверным.

-

показатель эффективности вложений.

Положительный показатель свидетельствует

о том, что вложения в компанию принесли

акционерам больше, чем возможные

безрисковые вложения, отрицательный

свидетельствует, что решение об

инвестировании было неверным.

Теперь перейдем к самому сложному фактору – разделение и отнесение издержек.

В настоящее время широкое распространение получила концепция “direct-costing”, связывающая издержки с выпускаемым продуктом. В рамках нее определяется “неполная себестоимость”, именно та часть издержек, которая может быть точно привязана к конкретному виду выпускаемого продукта. Не углубляясь детально в эту достаточно изученную область, заметим лишь, что все издержки разделяются на переменные (зависящие от объема производства) и постоянные (не зависящие от объема производства). К переменным, очевидно, относятся прямые расходы на оплату труда, затраты на материалы, электроэнергию (в части, потраченной на изготовление готовой продукции) и налоги с оборота. К постоянной – практически все остальные. Постоянные издержки – это, большей частью инфраструктурные (в широком смысле) издержки, вызванные необходимостью содержать “обслуживающие” функции. В настоящее время развитие систем бюджетирования идет в сторону максимального перераспределения учета издержек как переменных или “прямых” [1,5,6], т.е. стремления сопоставить максимальное количество видов издержек объему выпускаемой продукции. Это и понятно, т.к. достаточно трудно разработать практически действующую систему определения эффективности работы инфраструктуры.

Пример 2.

В рамках принятой на Совете директоров программы по сокращению постоянных издержек они были сокращены на 25% по итогам первого отчетного периода. Генеральный директор предприятия получил премию и поощрение от акционеров. При анализе результатов третьего отчетного периода выяснилось серьезное снижение текущих доходов. В результате анализа выяснилось, что резко снизилась производительность оборудования цеха №7, что, по цепочке, привело к уменьшению выхода готового продукта на те же 25%. Мало того, в силу изношенности вспомогательного оборудования цеха №7 вышла из строя часть основного оборудования, ремонт которого обойдется в сумму, превышающую весь накопленный размер экономии за три отчетных периода. Директор депремируется, ему выносится выговор, и совокупный эффект от принятой “программы по сокращению постоянных расходов” исчисляется серьезными убытками.

Разве будет потом генеральный директор стремиться сократить постоянные расходы? Никогда. Что же произошло на самом деле?

Постоянные расходы можно сократить тремя основными способами:

Структурной перестройкой поддерживающих служб (сокращение достигается благодаря более эффективной работе). Она требует больших в основном психологических затрат от руководства компании и четкого понимания того, “как должно быть”.

Пресечением воровства. Как ни парадоксально, но достаточный резерв по снижению издержек на российских предприятиях кроется в снижении уровня воровства, или т.н. “откатов” на трех основных позициях: снабжение, сбыт, капстрой. Опыт работы показывает, что, на особо запущенных госпредприятиях, резерв только в этой части составляет до 10% от общей суммы постоянных расходов.

Простым переносом части расходов на будущее, “вот деньги появятся и тогда…”. Это в большей мере “показательное” снижение, достигающее краткосрочный результат в ущерб долгосрочному.

В нашем примере постоянные расходы были сокращены именно третьим способом, что и не замедлило сказаться на долгосрочных показателях эффективности.

Таким образом, основная проблема оптимизации и оценки эффективности постоянных расходов заключается в несоответствии временных отрезков затрат и результата. Расходы делаются в краткосрочном периоде, а результат достигается – в долгосрочном.

Наряду с оптимизацией размера и структуры постоянных издержек перед предприятием стоит проблема оптимизации структуры выпуска продукции. Причем для сравнения рентабельности продаж различных видов продукции необходимо максимально учесть все связанные с производством и продажей данного вида продукции издержки, т.е. выделить из постоянных расходов те расходы, которые связаны с конкретным видом продукции. Это пытаются делать в рамках развития таких методов, как ABC (activity based costing)-метод или метод ФСА (функционально-стоимостной анализ). Разработке и описанию этих методов посвящено много работ ведущих ученых в этой области []. Введено и описано понятие “бизнес-процесс”, “моделирование бизнес-процесса”, его эффективность и т.д. Необходимо отметить только одну важную деталь, которая порой упускается из вида: сравнение рентабельности продаж на самом деле мало что дает. Ведь на самом деле показателем, на основе которого можно делать подобные сравнения является рентабельность капитала, а совсем не продаж или производства.

Пример 3 (по материалам [3]).

Существует три вида продукции А, В, С.

|

|

Продукт А |

Продукт В |

Продукт С |

|

Цена (без НДС) |

100 |

50 |

120 |

|

Объем (в шт) |

15 |

10 |

5 |

|

Выручка |

1500 |

500 |

600 |

Для производства продукта В была приобретена на условиях лизинга автоматическая линия, линия размещена в дополнительно арендуемом помещении (прочие цеха находятся в собственности предприятия). Предприятие имеет данные о переменных затратах по каждому виду продукции, а также сумму общепроизводственных (постоянных) затрат за отчетный период.

Задача: определить себестоимость и рентабельность каждого из видов продукции.

|

|

Продукт А |

Продукт В |

Продукт С |

|

Переменные издержки |

76 |

38,5 |

116 |

|

В т.ч. прямые расходы на оплату труда |

30 |

16 |

54 |

|

Постоянные издержки |

800 |

“Классический” подход с распределением постоянных затрат пропорционально прямым расходам на оплату труда дает следующее распределение рентабельности продаж

|

|

Продукт А |

Продукт В |

Продукт С |

|

Рентабельность продаж |

15% |

16% |

-3% |

“Неоклассический” подход с использованием АВС-метода (при отнесении издержек по лизингу и аренде дополнительных производственных площадей только на продукт В) дает результат:

|

|

Продукт А |

Продукт В |

Продукт С |

|

Рентабельность продаж |

21% |

-10% |

5% |

Расхождения, как видим, на лицо. Какие же выводы делаются из данного анализа?

“При сложившихся ценах и объемах реализации С оправдывает свое производство и приносит небольшую прибыль. Изделие В при сложившихся объемах реализации и ценах не оправдывает затрат на свое производство. Увеличивать объемы и (или) цены реализации необходимо по изделию В, а не С, как показал первоначальный расчет”

А теперь проанализируем, что же явилось

основной причиной различия “классического”

и “неоклассического” подхода. Если

вдуматься, практически единственным

отличием для данных двух методов является

учет стоимости капитала для продукта

В. Причем только для продукта В. В данном

случае стоимость капитала выражалась

в лизинговых и арендных платежах за

автоматическую линию и дополнительные

площади. Естественно, что при таком

учете В стал нерентабелен, т.к. сравнивались

несравнимые показатели: рентабельность

продаж (для А и С) и некий аналог введенного

выше коэффициента эффективности

для

технологического комплекса по производству

продукта В.

для

технологического комплекса по производству

продукта В.

Несмотря на то, что в данном примере ФСА-метод не был глубоко использован, логика данного метода была прослежена достаточно четко. Таким образом, основная проблема, которую необходимо учитывать при попытке использовать ФСА-методы для распределения постоянных затрат – это учет в себестоимости продукции альтернативной стоимости капитала. Это, на первый взгляд, неочевидное утверждение можно пояснить на очень простых примерах: чем меньше вы вкладываетесь, например, в автоматизацию процесса сборки изделия В, тем выше у вас его себестоимость, но меньше сумма вложений, которую необходимо “отбивать”. И принятие решения об инвестировании в автоматическую линию становится весьма неоднозначным. При этом изделие А может давать гораздо большую рентабельность, но… затраты на приобретение (модернизацию) технологического комплекса по его производству не покрываются и предприятие несет убытки.

Поэтому вопрос интерпретации предоставляемой ФСА-методом информации остается достаточно сложным как вследствие определенной условности отнесения тех или иных бизнес-процессов к выпуску данного вида продукта, так и условности определения стоимости капитала (в основном базы, т.е. локализации стоимости технологического комплекса, обеспечивающего выпуск именно данного вида продукта).

Список литературы

“Бюджетирование деятельности промышленных предприятий”, Щиборщ К.В., М.: Издательство “Дело и Сервис”, 2001г. – 544с.

“Планирование и контроль: концепция контроллинга”: Хан Д.; Пер. с нем., М: Издательство “ Финансы и статистика” Москва 1997 – 800с.

“Акробатика затрат” Анна Васина, Исследовательско-консультационная фирма "АЛЬТ" журнал "The Chif" N 4 2001 г.

“Бюджетное управление”, серия статей журнала “Экономика и время”, №№ 9-10 за 1998 год, 9-12,45-47 за 1999 год, 4,8,12,18 за 2000год, подготовленных специалистами консультационной группы БИГ

“Применение функционально-стоимостного анализа для расчета себестоимости продукции” В. Ивлев, Т. Попова

“Что такое функционально-стоимостной анализ процессов и систем” В. Ивлев, Т. Попова

“StatSoft”, электронный учебник по статистике, www.statsoft.ru

Для подготовки данной применялись материалы сети Интернет из общего доступа