Операції банку з платіжними картками та напрями підвищення їх ефективності

КУРСОВА РОБОТА

на тему:

"Операції банку з платіжними картками та напрями підвищення їх ефективності"

Вступ

Розрахунки з використанням готівки надзвичайно дорого обходяться державній і комерційним фінансовим структурам. Випуск у обертання нових купюр, обмін старих, утримання значного персоналу, незручності і великі втрати часу рядових клієнтів — усе це важким тягарем лягає на економіку країни. В Україні, наприклад, близько 20% вартості кожної гривні іде на підтримку її ж власного обертання. Один з можливих і самих перспективних засобів вирішення проблеми готівкового обороту — створення ефективної автоматизованої системи безготівкових розрахунків на базі пластикових карток.

Актуальність теми курсового дослідження полягає в необхідності аналітичного упорядкування поточних показників та тенденцій розвитку платіжних систем в Україні на базі пластикових карток з урахуванням відкритості банківської системи України після входження в СОТ для банків розвинутих ринкових країн з їх банківськими технологіями.

Об’єктом курсового дослідження був комерційний банк ВАТ Банк «Фінанси та Кредит», а також інші банки – конкуренти та партнери на ринку карткових банківських послуг.

Метою курсового дослідження було отримання показників поточного стану та перспектив і напрямків розвитку ринку карткових банківських послуг в Україні.

Інформаційною базою курсового дослідження були нормативні та аналітичні матеріали Національного банку України, річна та поточна фінансова звітність ВАТ Банк «Фінанси та Кредит», аналітичні матеріали Асоціації комерційних банків України, аналітичні рейтингові матеріали агентства «Простобанк», матеріали галузевих видань з питань платіжних систем з використанням пластикових карток.

1. Платіжна картка як інструмент безготівкових розрахунків

1.1 Поняття, види та класифікація банківських платіжних карток

Законом України Про платіжні системи та переказ грошей в Україні" [1] визначені загальні засади функціонування платіжних систем в Україні, поняття та загальний порядок проведення переказу грошей в межах України, а також встановлює відповідальність суб'єктів переказу.

Законом введений термін основного елементу автоматичних платіжних систем - банківський автомат самообслуговування (банківський автомат) - програмно-технічний комплекс, що надає можливість держателю спеціального платіжного засобу здійснити самообслуговування за операціями одержання грошей у готівковій формі, внесення їх для зарахування на відповідні рахунки, одержання інформації щодо стану рахунків, а також виконати інші операції згідно з функціональними можливостями цього комплексу;

Одночасно введений і термін суб'єкту відносин в автоматичних платіжних системах - держатель спеціального платіжного засобу - фізична особа, яка на законних підставах використовує спеціальний платіжний засіб для ініціювання переказу грошей з відповідного рахунку в банку або здійснює інші операції із застосуванням зазначеного спеціального платіжного засобу.

Спеціальний платіжний засіб (платіжна картка тощо) – це платіжний інструмент, що виконує функцію засобу ідентифікації, за допомогою якого держателем цього інструмента ініціюється переказ грошей з відповідного рахунка платника або банку, а також здійснюються інші операції, передбачені відповідним договором. За допомогою спеціальних платіжних засобів формуються документи за операціями із застосуванням спеціальних платіжних засобів або надаються інші послуги держателям спеціальних платіжних засобів.

Роботу автоматичних платіжних систем забезпечують фінансові устано-ви, які є особливими організаціями та виконують спеціальні операції:

- платіжна система - платіжна організація, члени платіжної системи та сукупність відносин, що виникають між ними при проведенні переказу грошей. Проведення переказу грошей є обов'язковою функцією, що має виконувати платіжна система.

З точки зору перспектив розвитку Національної системи масових електронних платежів (НСМЕП) України та банків – її членів - платіжні схеми систем масових платежів з застосуванням пластикових карток зводяться у фінансовому аспекті до наступних трьох типів [6]:

1) Дебетна схема (Debit cards) використовуються для оплати товарів і послуг, одержання готівки в банківських автоматах шляхом прямого списання з рахунка платника грошей із наявної суми, доступ до якої закодований паролем на магнітній смужці картки. Такі картки є найпростішим і універсальним замінником готівки. На відміну від кредитних карток вони не дозволяють оплачувати покупки при відсутності грошей на рахунку. Природно, що для дебетних карт потрібна авторизація по кожній операції. Все устаткування по роботі з дебетними картами повинне бути зв'язане з центром авторизації в режимі on-line.

2) Дебетні “електронні гаманці”(Smart cards) – пластикові картки з мікросхемами пам'яті, які не потребують on-line режиму терміналів.

3) Кредитна схема передбачає нульовий вихідний залишок на картковому рахунку. Всі операції з карткою записуються на кредит, який власник картки повинен погашати на визначених умовах з нарахуванням% на залишок боргу. Для магазинів, що орієнтуються на туристів, робота з кредитними картками (Credit card), виявилася особливо вигідною з погляду залучення покупців.

4) Розрахункова схема передбачає оплату всієї суми кредиту в жорстко визначений період. Фактично розрахункова схема є окремим випадком кредитної з фіксованим терміном погашення 100% заборгованості.

В розрахунковій схемі, крім “класичних” кредитних карток, для оплати покупок клієнт може використовувати так називані платіжні картки, по яких можливість одержання кредиту обмежена одним місяцем. До них відносяться картки компанії Амеrісаn Ехрrеss.

Класифікація платіжних карток залежить від засобів ідентифікування користувача пластикової картки:

а) При видачі картки клієнту здійснюється її персоналізація - на неї заносяться дані, що дозволяють ідентифікувати картку і її власника, а також здій-нити перевірку платоспроможності картки при прийомі її до оплати чи видачі готівки. Процес підтвердження продажу чи видачі готівки по картці називається авторизацією. Для її проведення пункт обслуговування робить запит платіжній системі про підтвердження повноважень пред'явника картки і його фінансових можливостей. Технологія авторизації залежить від схеми платіжної системи, типу картки і технічної оснащеності пункту обслуговування. Традиційно авторизація проводиться "вручну", коли продавець чи касир передає запит по телефону оператору (голосова авторизація), чи автоматично, після розміщення картки в POS-термінал чи “торговий термінал” (POS - Point Of Sale), де дані зчитуються з картки, касиром вводиться сума платежу, а власником картки зі спеціальної клавіатури - секретний Пін-код (ПІН - Персональний Ідентифікаційний Номер). Після цього термінал здійснює авторизацію або встановлюючи зв'язок з базою даних платіжної системи (on-line режим), або здійснюючи додатковий обмін даними із самою карткою (off-line авторизація). У випадку видачі готівки процедура носить аналогічний характер з тією лише особливістю, що гроші в автоматичному режимі видаються спеціальним пристроєм – банкоматом, що і проводить авторизацію [11].

б) При здійсненні розрахунків власник картки обмежений рядом лімітів. Характер лімітів і умови їхнього використання можуть бути дуже різноманітними. Однак загалом усе зводиться до двох основних сценаріїв.

Власник дебетової картки повинний заздалегідь внести на свій рахунок у банку-емітенті деяку суму. Її розмір і визначає ліміт доступних засобів. При здійсненні розрахунків з використанням картки синхронно зменшується і ліміт. Контроль ліміту здійснюється при проведенні авторизації, що при використанні дебетової картки є обов'язковим завжди. Для поновлення (чи збільшення) ліміту власнику картки необхідно знову внести кошти на свій рахунок [11].

Для забезпечення платежів власник картки може не вносити попередньо кошти, а одержати в банку-емітенті кредит. Подібна схема реалізується при оплаті за допомогою кредитної картки. У цьому випадку ліміт зв'язаний з величиною наданого кредиту, у рамках якого власник картки може витрачати кошти. Кредит може бути як однократним, так і поновлюваним. Поновлення кредиту в залежності від договору з власником картки відбувається після погашення або всієї суми заборгованості, або деякої її частини.

в) Як кредитна, так і дебетова картки можуть бути також корпоративними. Корпоративні картки надаються компанією своїм співробітникам для оплати витрат у відрядженні чи інших службових витрат. Корпоративні картки компанії зв'язані з яким-небудь одним її рахунком. Картки можуть мати розділений і нерозділений ліміти. У першому випадку кожному з власників корпоративних карт встановлюється індивідуальний ліміт. Другий варіант більше пасує невеликим компаніям і не припускає розмежування ліміту. Корпоративні картки дозволяють компанії детально відслідковувати службові витрати спів робітників.

г) Графічний запис — найпростіша форма запису інформації на картку. Графічним методом наноситься кольорове фотографічне зображення власника карти і лазерний зразок підпису.

д) Ембосирування — механічне видавлювання. Ембосируванням на картку наносяться прізвище й ім'я власника карти. Воно дозволяє значно швидше оформляти операцію оплати карткою, роблячи відбиток на ній сліпа (Slip).

е) Кодування на магнітній смузі. В даний час на карті може бути до чотирьох магнітних смуг. На одній з них, називаної ISO-2, знаходиться інформація про номер картки, термін її дії, а також службовий код, зона перевірки особистого коду, вільні коди. Смужка ISO-1 містить аналогічну інформацію плюс ім'я власника. В Франції використовують ще дві смуги — Т2 і Т3. Інформація на магнітних смугах носить статичний характер: один раз записана вона не міняється згодом. Тому при кожнім розрахунку з використанням такої картки приходиться зв'язуватися з центром авторизації, що робить операцію ідентифікації картки, щоб підтвердити наявність коштів на рахунку клієнта і дозволити операцію оплати на ту чи іншу суму, Усі ці операції проходять у режимі Оn-line і тривають досить довго. Одним з основних недоліків магнітних карток є відсутність можливості надійного відновлення інформації, тобто погані експлутаційні характеристики. Магнітна смуга швидко виходить з ладу (як правило банк-емітент гарантує роботу картки лише на протязі одного року) [26].

ж) Цих недоліків позбавлені так називані "електронні гаманці" чи старт-карти.

Картки з вбудованою мікросхемою, "смарт- карти", винайдені в 1974 р. французьким інженером Роланом Морено, у свою чергу поділяються на два типи [26]:

- карти з пам'яттю, на яких розміщуються мікросхеми ПЗУ ємністю від 32 Бт до 8 кбт. Найбільшою ємністю володіють картки оптичної пам'яті, у яких використовується технологія WORM (однократний запис - багаторазове читання), подібна тієї, що застосовується в лазерних дисках. Обсяг інформації, записаної на карті може досягати 2 - 16 Мб, але для її зчитування необхідні спеціальні лазерні пристрої. Ці картки надзвичайно стійкі до зовнішніх впливів: наприклад, картку DREXON (R) LaserCard (R) можна “варити” у киплячій воді до 1000 годин без втрати інформації, що зберігається на ній, Для порівняння: магнітна картка втрачає інформацію після п'ятихвилинного “варіння”.

- комп'ютерні смарт-карти, оснащені мікросхемою, що містить мікропроцесор, пам'яттю, пристроями введення-виводу інформації, а також власною операційною системою. Архітектура вбудованого в картку мікропроцесорного блоку дозволяє встановлювати пристрій шифрування даних. Відповідно до характеру взаємодії з зчитующим пристроєм, смарт-картки, підрозділяються на контактні (безпосередній контакт із зчитуючим пристроєм), і безконтактні

(для передачі інформації використовується радіосигнал).

Смарт-карти за своєю надійністю та експлуатаційними характеристиками значно перевершують звичайні магнітні картки, Для приклада можна привести основні характеристики і дані тестування самого великого у світі виробника смарт-карт французької фірми “ GemPlus Card International “:

- час збереження інформації - 10 років;

- мінімальне число перезаписів - 10 000 разів:

- час запису одного байта інформації - не більш 10 мс:

- температура збереження - від -20 до +55 градусів Цельсія:

- робоча температура - від 0 до +50 градусів Цельсія:

- перекручування - 30 градусів в обидва боки, 30 циклів у хвилину (всього 1000 циклів):

- температурний удар - 30 циклів - 5 хвилин при -20 градусах Цельсія, витримка 15 секунд, 5 хвилин при +50 градусах Цельсія:

- статичний вигин - картка обертається навколо циліндра діаметром 8 см:

- температурний тест - 1000 годин при температурі 85 градусів Цельсія і вологості 85%:

- соляна атмосфера - 96 годин при температурі 35 градусів Цельсія в 5% розчині NaCl;

- схоронність інформації - 1000 годин при температурі 150 градусів Цельсия:

- зусилля для видалення мікросхеми - не менш 5 кг,

При виробництві карток у кожну мікросхему заноситься унікальний код, що також неможливо продублювати. При видачі картки користувачу на неї наноситься один чи кілька паролів, відомих тільки хазяїну карти. При спробі несанкціонованого використання деякі види смарт-карток можуть автоматично закриватися, і для відновлення працездатності такої карти необхідно її повернення на місце видачі.

Смарт-карти працюють у режимі Off-line. Проведення будь-якої операції з використанням смарт-карти вимагає від власника набору особистого пароля. Цей пароль записаний на самій картці, а виходить, не потрібна процедура доступу до центрів авторизації.

Власником на картку заноситься визначена сума. При оплаті покупки пристрій касового апарата, що зчитує (рідер), перевіряє наявність коштів на картці і списує з неї необхідну суму.

Основними перевагами цього виду пластикових карток у порівнянні з їх "магнітними побратимами" є підвищена надійність і безпека, багатофункціональність, можливість ведення на одній картці декількох рахунків. Істотний недолік смарт-карток, що дотепер не вдалося перебороти, - їхня висока собівартість, що значно перевершує вартість пластикової картки з магнітною смугою. Вартість смарт-карточок залежить від цілого ряду факторів (обсягу пам'яті, потужності мікропроцесора) і коливається для тиражу в мільйон карток від 0,6 до 9,5 дол. США.

Проте, на початку 90-х років ринок мікропроцесорних карток став розвиватися бурхливими темпами. Так, на останньому Форумі смарт-технологій (SmartCard Forum), що відбувся в США, приводилися дані опитувань клієнтів різних американських банків про їхню готовність/неготовності користатися карткою з мікропроцесором. Біля 42% з числа опитаних підтвердили готовність користатися смарт-карточками, якщо їхній банк стане емітувати такі картки. Дослідження, проведені компанією Visa, показують, що 82% власників пластикових карток не проти використання смарт-карток у якості "електронного гаманця" і 42% опитаних будуть використовувати ці картки як доповнення до уже наявних.

Важливим етапом у розвитку нової технології з'явилося співробітництво ведучих світових платіжних систем в області розробки загальної стратегії і стандартів як на самі мікропроцесорні картки, так і на використовуване устаткування і програмне забезпечення. Першим кроком у цьому напрямку стали роботи з сертифікації карток з мікросхемою, що почали здійснюватися з 1993 р. трьома найбільшими міжнародними платіжними системами: Visa International, MasterCard International і Europay International. З цією метою зазначені компанії створили асоціацію Integrated Circuit Card, що приступила до вироблення єдиних стандартів і вимог. У травні 1994 р. були підготовлені специфікації платіжних систем, розрахованих на використання карток з мікросхемами. Ці специфікації карток EMV (Europay/MasterCard/Visa) визначали вимоги до електромеханічних характеристик і логічного інтерфейсу, а також описували протоколи взаємодії для карток з мікросхемою. У серпні 1994 р. з'явилася друга частина специфікацій EMV (елементи даних і команд), а в жовтні - третя (обробка транзакцій).

У червні 1995 р. була опублікована версія 2.0 специфікацій на картки з мікросхемою EMV і версія 1.0 специфікацій на термінали, що приймають мікропроцесорні картки. Однак, незважаючи на очевидні успіхи, самі творці специфікацій відзначали недостатню повноту пророблення питань мікропроцесорної технології й у середині 1996 року випустили нову версію специфікацій, де цілком уніфіковане прикладне програмне забезпечення платіжних терміналів і визначені додаткові стандарти на картки зі збереженою сумою SVC (Stored Value Card) [26].

В даний час існує досить велике число схем при роботі з SVC-картками. Якщо їх проаналізувати, то виявиться, що загальним для них є виконання наступних шести основних функцій:

поповнення карток з дебетових чи кредитних рахунків. Це звичайно робиться за допомогою банкоматів, чи EFTPOS-терміналів термінала операціоніста банку;

операція списування з SVC-картки назад на рахунок;

виконання платежів за допомогою SVC-картки;

одержання роздруківки балансу (операція виконується з використанням спеціалізованих пристроїв типу банкоматів чи EFTPOS-терміналів);

одержання декількох останніх транзакцій (операція здійснюється з використанням міні-аудиторського журнального файлу, що ведеться в пам'яті смарт-картки);

створення чи зміна PIN-коду.

Однак і тут існує чимало невирішених задач, що стануть особливо помітними при досить широкому поширенні карток. Наприклад, що буде відбуватися у випадку, якщо клієнт утратить картку чи зіпсує її в процесі експлуатації (по статистиці кількість зіпсованих карток складає 1,5-3%)? Для картки з магнітною смугою проблем немає. У випадку заміни смарт-картки власник зіпсованої чи загубленої картки позбавляється суми, що знаходилася на його старій картці ("електронному гаманці" чи спеціальній картці - телефонній, проїзний і т.д.). В даний час проробляються схеми, що у визначених випадках (з використанням журналу транзакцій) можуть бути застосовані для відновлення історії загубленої чи зіпсованої картки з метою відшкодування власнику загубленої електронної готівки.

Інтенсивні інтеграційні процеси у світі, що у даний момент йдуть по різних напрямках, багато в чому сприяють уніфікації рішень при створенні і розвитку платіжних систем. Сьогодні у світі платіжних систем, заснованих на смарт-технологии, проглядаються три основні тенденції. Перша - це створення національних платіжних систем (Danmon у Данії, Mondex у Великобританії). Друга зв'язана з проектуванням системи EMV, і третя - це об'єднаний проект європейського союзу (система Cafe).

По обсягу проведених робіт і результативності найбільш реальним у даний час є проект і стандарт EMV. Ряд платіжних систем і великих фінансових інститутів уже заявили про його підтримку. Розроблені також стандарти для обміну повідомленнями між платіжними системами. Так, у більшості систем реалізована підтримка одного з двох стандартів: з фіксованим форматом повідомлень і форматом повідомлень перемінної довжини (ISO 8583).

Питання захисту від несанкціонованого доступу і забезпечення таємності інформації в даний час також практично вирішені, а алгоритми шифрування - стандартизовані. Особливо це стосується широко розповсюджених DES-алгоритмів шифрування у відповідності зі стандартом ANSI X.9. Ці алгоритми реалізовані як на програмному, так і на апаратному рівні. Ведеться робота й у відношенні RSA-алгоритмів кодування, які досі не цілком стандартизовані в силу їхньої специфіки (основна складність для даного класу алгоритмів полягає в том, що базовим для них є використання в якості криптоключей набору з двох простих чисел).

з) Використання імпрінтерів та POS – терміналів

Роблячи покупку, власник картки вручає її торговцю. Торговець повинен запросити центр авторизації про дозвіл здійснення платіжної операції на суму покупки по даній картці. Для одержання дозволу на операцію торговець дзвонить в авторизаційний центр і повідомляє номер рахунка власника картки, кінцевий термін дії картки, номер свого рахунка і суму на яку здійснюється угода. Установа, від імені якого видається картка відповідним кодом, переданим через комп'ютерну мережу, схвалює угоду. Цей код фіксується на торговому чеку, після чого угода проводиться по рахунках власника картки.

Одержавши дозвіл від центра авторизації торговець переносить інформацію з картки на сліп (“slip” - бланк, реєстраційна картка) з використанням найпростішого пристрою – імпринтера. На сліпі фіксується номер картки, код і координати пункту обслуговування, сума товару (послуги), власник картки підписує його й одержує копію. Торговець направляє свою копію сліпа в банк-еквайер.

Використовується багато методів захисту від незаконного використання картки. Кожному торговцю встановлюється ліміт суми угод. Угоди на суму, що перевищує ліміт, можуть виконуватися тільки за узгодженням з банком. Звичайно від 8 до 10% угод вимагають підтвердження, одержуваного по телефону.

Угода може бути заборонена по наступним причинах:

— картка оголошена зниклою чи украденою,у подібних випадках торговці часто одержують розпорядження реквізувати картку;

— власник картки вичерпав свій ліміт кредитування, у цьому випадку посадова особа банку розмовляє з клієнтом і може зняти заборону на здійснення угоди;

— власник картки істотно прострочив час платежів і його рахунок анульований.

Крім того, випускається бюлетень, називаний “чорним списком” (hot card list, warning list). Цей бюлетень анульованих, загублених чи украдених карток призначений для торговців і з ним необхідно звірятися у випадках, коли сума угоди перевищує встановлений обсяг. Банк-еквайер може також зажадати, щоб торговець звірив підписи на торговому векселі і на зворотній стороні картки. Якщо торговець не виконав усіх передбачених правил контролю, то можливі збитки буде нести він сам.

Центр по видачі дозволів на здійснення фінансових операцій банку-емітента карток повинен [27]:

— підтримувати цілодобовий зв'язок із всіма іншими організаціями-учасниками даної програми з приводу великих угод. Він може виконувати цю задачу самостійно всі 24 години, працюючи в режимі “Оn-line”, чи користатися послугами сторонніх організацій у той час, коли його системи відключені чи непрацездатні;

— реагувати на випадки незаконного використання карток, якщо такі виникають;

вести поточний список отриманих дозволів банку на операції.

У 1982 році, коли втрати банків США від незаконного використання кредитних карток склали близько 1 мільярда доларів, VISA розробила систему недорогих, що використовують телефонну мережу терміналів(POS-Point Of Sale), встановлюваних у торгових пунктах, за допомогою яких можна одержати дозвіл на угоду за кілька секунд в автоматичному режимі.

POS-термінали, чи торгові термінали, призначені для обробки транзакцій при фінансових розрахунках з використанням пластикових карток з магнітною смугою і смарт-карт. Використання POS-терміналів дозволяє автоматизувати операції по обслуговуванню картки й істотно зменшити час обслуговування. Можливості і комплектація POS-терміналів варіюються в широких межах, однак типовий сучасний термінал обладнаний пристроями читання як смарт-карт, так і карт із магнітною смугою, енергонезалежною пам'яттю, портами для підключення Пін-клавиатуры (клавіатури для набору Пін-кода), принтера, з'єднання з ПК чи з електронним касовим апаратом.

Крім того, звичайно POS-термінал буває оснащений модемом з можливістю автодозвона. POS-термінал володіє "інтелектуальними" можливостями – його можна програмувати. Усе це дозволяє проводити не тільки on-line авторизацію карт із магнітною смугою і смарт-карт, але і використовувати при роботі зі смарт-картами режим off-line з нагромадженням протоколів транзакций. Останні під час сеансів зв'язку передаються в процесінговий центр. Під час сеансу зв'язку POS-термінал може також приймати і запам'ятовувати інформацію, пе-редану ЕОМ процесінгового центру. В основному це бувають стоп-аркуші, але подібним же чином може здійснюватися і перепрограмування POS-терміналів.

і) Використання банкоматів

Банкомати – це банківські автомати для видачі і инкасування готівки при операціях із пластиковими картками. Крім цього, банкомат дозволяє власнику картки одержувати інформацію про поточний стан рахунка (у тому числі і виписку на папері), а також проводити операції по перерахуванню коштів з одного рахунка на іншій. Банкомат обладнаний пристроєм для читання карти, а для інтерактивної взаємодії з власником картки - також дисплеєм і клавіатурою. Банкомат оснащений персональною ЕОМ, що забезпечує керування банкоматом і контроль його стану. Останнє дуже важливо, оскільки банкомат є сховищем готівки. На сьогоднішній день більшість моделей розрахована на роботу в on-line режимі з картками з магнітною смугою, однак з'явилися і пристрої, здатні працювати зі смарт-картами й у off-line режимі. Для забезпечення комунікаційних функцій банкомати оснащуються платами X.25, а, у деяких випадках, - модемами.

Грошові купюри в банкомату розміщаються в касетах, які, у свою чергу, знаходяться в спеціальному сейфі. Число касет визначає кількість номіналів купюр, видаваних банкоматом. Розміри касет регулюються, що дає можливість заряджати банкомат практично будь-якими купюрами.

Банкомати - стаціонарні пристрої солідних габаритів і ваги. Зразкові розміри: висота - 1.5 - 1.8 м, ширина і глибина - близько 1 м, вага - біля тонни. Більш того, з метою припинення можливих розкрадань їх монтують капітально. Банкомати можуть розміщатися як у приміщеннях, так і безпосередньо на вулиці і працювати цілодобово.

к) Процесінгові центри та комунікації

Процесінговий центр – це спеціалізований обчислювальний центр, що є технологічним ядром платіжної системи. Процесінговий центр функціонує в досить жорстких умовах, гарантированно обробляючи в реальному масштабі часу інтенсивний потік транзакцій. Дійсно, використання дебетової картки приводить до необхідності on-line авторизації кожної угоди в будь-якому пункті обслуговування платіжної системи. Для операцій із кредитною карткою авторизація необхідна не у всіх випадках, але, наприклад, при одержанні грошей у банкоматах вона також проводиться завжди. Не менші вимоги до обчислювальних можливостей процесінгового центра пред'являє і підготовка даних для проведення взаєморозрахунків за підсумками дня, оскільки обробці підлягають протоколи значної (якщо не гнітючої) частини транзакцій, а необхідні терміни виконання розрахунків невеликі - кілька годин.

Крім обчислювальних потужностей, процесінговий центр, якщо він здійснює весь спектр сервісних функцій, повинен бути оснащений також устаткуванням для персоналізації пластикових карток (включаючи і смарт-карти), а також мати базу для технічного супроводу і ремонту POS-терміналів і банкоматів. Таким чином, підтримка надійного, стійкого функціонування платіжної системи вимагає, по-перше, наявності істотних обчислювальних потужностей у процесінговому центрі (чи центрах - у розвитій системі) і, по-друге, розвиту телекомунікаційну інфраструктуру, оскільки процесінговий центр системи повинний мати можливість одночасно обслуговувати досить велике число географічно віддалених пунктів.

1.2 Механізм безготівкових розрахунків за допомогою платіжних карток

Механізм безготівкових розрахунків за допомогою платіжних карток в Україні обумовлений «Положенням про порядок емісії платіжних карток і здійснення операцій з їх застосуванням» [4].

Це Положення розроблене згідно із Законами України "Про Національний банк України" [3], "Про банки і банківську діяльність" [2], "Про платіжні системи та переказ коштів в Україні" [1], іншими законодавчими актами України, у тому числі нормативно-правовими актами Національного банку України.

Положення встановлює загальні вимоги Національного банку України до порядку здійснення банками емісії платіжних карток, визначає операції, що здійснюються з їх застосуванням, і порядок розрахунків за цими операціями.

Особливості застосування платіжних карток внутрішньодержавних і міжнародних платіжних систем регулюються відповідними нормативно-правовими актами Національного банку та правилами платіжних систем з урахуванням вимог цього Положення.

На території України застосовуються платіжні картки, емітовані членами внутрішньодержавних і міжнародних платіжних систем (резидентами та нерезидентами).

Банк зобов'язаний у порядку, установленому законодавством України, ідентифікувати клієнтів, які відкривають карткові та інші рахунки в банку, та держателів платіжних карток, які здійснюють операції з їх використанням за цими рахунками.

Ідентифікація клієнта банку не є обов'язковою під час здійснення кожної операції, якщо клієнт був раніше ідентифікований відповідно до вимог законодавства України, яке регулює відносини у сфері запобігання легалізації (відмиванню) доходів, одержаних злочинним шляхом.

На вимогу банку клієнт зобов'язаний надати документи і відомості, необхідні для з'ясування його особи, суті діяльності, фінансового стану. У разі ненадання клієнтом необхідних документів чи відомостей або умисного надання неправдивих відомостей щодо себе банк відмовляє клієнту в його обслуговуванні.

1. Емісія платіжних карток

1.1. Емісія платіжних карток у межах України проводиться виключно банками, що уклали договір з платіжною організацією відповідної платіжної системи та отримали її дозвіл на виконання цих операцій (крім одноемітентних внутрішньобанківських платіжних систем).

1.2. Платіжна картка є власністю емітента і надається клієнту або його довіреній особі відповідно до умов договору з клієнтом.

1.3. Фізичним особам, які не є суб'єктами підприємницької діяльності, та їх довіреним особам емітент надає особисті платіжні картки, а юридичним особам і фізичним особам - підприємцям - корпоративні платіжні картки.

1.4. Емітент для обліку коштів за операціями з використанням платіжних карток відкриває клієнтам картрахунки на балансових рахунках, визначених нормативно-правовими актами Національного банку з питань бухгалтерського обліку операцій з використанням платіжних карток у банках України. Емітент має право здійснювати облік операцій за платіжними картками з кредитною схемою фізичних осіб, які не є суб'єктами господарювання, за рахунками банку для обліку кредитів.

Для обліку операцій фізичних осіб за наперед оплаченими платіжними картками (електронними гаманцями) емітент відкриває консолідований рахунок.

1.5. Залежно від умов, за якими здійснюються розрахунки за операціями з використанням платіжних карток, можуть застосовуватися дебетова, дебетово-кредитна та кредитна платіжні схеми.

1.6. Кредитна лінія під операції з платіжними картками відкривається банком на визначений термін та в межах установленого договором ліміту (заборгованості або граничної суми) кредитування. Строк дії кредитної лінії, яка відкривається під платіжні картки, визначається договором між клієнтом та емітентом. Кредитування держателів платіжних карток у межах обраної емітентом кредитної схеми регламентується внутрішніми документами банку з питань кредитування та договором між клієнтом і банком-емітентом.

1.7. Наперед оплачені платіжні картки можуть емітуватися банками виключно для фізичних осіб. Емітент має право випустити наперед оплачену платіжну картку до замовлення її клієнтом. Наперед оплачена платіжна картка може мати фіксований номінал, що може зазначатися на платіжній картці. Максимальна сума емітованої банком наперед оплаченої платіжної картки, кошти за якою обліковуються на консолідованому рахунку банку, не може перевищувати суму 1000 гривень або її еквівалент в іноземній валюті.

Зарахування коштів на консолідований рахунок здійснюється фізичними особами в межах максимальної суми, установленої цим пунктом, за рахунок унесення готівки або шляхом переказу коштів з інших власних рахунків (завантаження на електронний гаманець). Наперед оплачені платіжні картки фіксованого номіналу поповненню не підлягають.

1.8. Вид платіжної картки, що емітується членом платіжної системи, тип її носія ідентифікаційних даних (магнітна смуга, мікросхема тощо), реквізити, що наносяться на неї в графічному вигляді, визначаються платіжною організацією відповідної платіжної системи, у якій ця картка застосовується, з урахуванням вимог, установлених відповідними державними стандартами України та міжнародними стандартами, прийнятими Міжнародною організацією із стандартизації (ISO).

Обов'язковими реквізитами, що наносяться на платіжну картку, є реквізити, які дають змогу ідентифікувати платіжну систему та емітента картки. Платіжна картка має містити реквізити (у графічному та/або електронному вигляді), що дають змогу ідентифікувати її держателя. Наперед оплачена платіжна картка може не містити реквізитів, які ідентифікують її держателя візуально або з використанням документів, що посвідчують особу.

Платіжні картки внутрішньодержавних платіжних систем повинні містити нанесений шляхом друку або тиснення ідентифікаційний номер емітента.

2. Еквайринг та операції із застосуванням платіжних карток

2.1. Еквайринг у межах України здійснюється виключно юридичними особами - резидентами, що уклали договір з платіжною організацією відповідної платіжної системи.

2.2. Обслуговування торговців і виконання розрахунків з ними за операції, які здійснені між торговцями і клієнтами із застосуванням платіжних карток, еквайр проводить на підставі договору.

Договір між еквайром і торговцем надає право останньому приймати до оплати платіжні картки відповідної платіжної системи з дотриманням її правил та виконувати інші операції, визначені договором. Цей договір не повинен містити обмежень щодо приймання платіжних карток інших емітентів та інших платіжних систем.

2.3. На підставі ліцензії або договору з платіжною організацією відповідної платіжної системи технічні еквайри (еквайрингові компанії) можуть створювати власні мережі терміналів та/або банкоматів, що обслуговують платіжні картки, та надавати торговцям та/або еквайрам послуги щодо технологічного, інформаційного обслуговування операцій, які здійснені із застосуванням платіжних карток.

2.4. Клієнти та їх довірені особи застосовують платіжні картки відповідно до умов договору з емітентом як засіб для:

- безготівкової оплати за товари (послуги), у тому числі в системах електронної торгівлі (комерції);

- перерахування коштів із своїх картрахунків на інші власні рахунки та на рахунки інших осіб;

- одержання готівки в касах банків, інших фінансових установ, торговців і через банкомати.

Наперед оплачені платіжні картки застосовуються їх держателями для безготівкової оплати за товари (послуги) та одержання готівки.

2.5. У межах України переказ коштів за операціями, які ініційовані із застосуванням платіжних карток, здійснюється в гривнях.

В іноземній валюті переказ коштів за операціями, що ініційовані із застосуванням платіжних карток, може здійснюватися лише між власними рахунками фізичних осіб, які відкриті банком-емітентом.

2.6. На території України дозволяється видача готівки в іноземній валюті через каси уповноважених банків-емітентів та їх агентів за платіжними картками клієнтів, яким емітенти відкрили картрахунки в іноземній валюті, а також через каси уповноважених банків-еквайрів і небанківських фінансових установ за платіжними картками, що емітовані нерезидентами.

2.7. Видача за платіжними картками готівки через банкомати в межах України здійснюється в гривнях, а через банкомати уповноважених банків-емітентів - у валюті рахунку платіжної картки.

2.8. За здійснені операції банки отримують комісійну винагороду, порядок нарахування, сплати та розмір якої встановлюються банками та платіжною організацією відповідної платіжної системи, з урахуванням тарифів банку, правил платіжної системи та нормативно-правових актів Національного банку.

2.9. Держателі корпоративних платіжних карток можуть здійснювати операції з безготівкової оплати товарів (послуг) та одержувати готівку в таких випадках:

- одержання готівки в гривнях для здійснення розрахунків, пов'язаних із виробничими (господарськими) потребами, у тому числі для оплати витрат на відрядження в межах України, з урахуванням обмежень, установлених нормативно-правовими актами Національного банку з питань регулювання готівкового обігу, а також чистого доходу фізичними особами - підприємцями;

- здійснення розрахунків у безготівковій формі в гривнях, пов'язаних із статутною та господарською діяльністю, витратами представницького характеру, а також витратами на відрядження в межах України;

- одержання готівки в іноземній валюті за межами України та в установленому порядку на території України для оплати витрат на відрядження;

- здійснення розрахунків у безготівковій формі в іноземній валюті за межами України, які пов'язані з витратами на відрядження та витратами представницького характеру, а також на оплату експлуатаційних витрат, пов'язаних з утриманням та перебуванням повітряних, морських, автотранспортних засобів за межами України, відповідно до умов Кодексу торговельного мореплавства України, Повітряного кодексу України, Конвенції про міжнародну цивільну авіацію, Міжнародної конвенції про дорожній рух у розмірах, установлених для вивезення готівкової іноземної валюти нормативно-правовими актами Національного банку, що регулюють переміщення валюти України, іноземної валюти, банківських металів, платіжних документів і платіжних карток через митний кордон України.

2.10. Корпоративні платіжні картки не застосовуються для одержання заробітної плати, інших виплат соціального характеру, а також для здійснення розрахунків за зовнішньоторговельними договорами (контрактами). Правилами платіжної системи можуть бути передбачені також інші обмеження щодо застосування корпоративних платіжних карток.

2.11. Кошти, які списані з картрахунку юридичної особи або фізичної особи - підприємця за операції, що здійснені з використанням корпоративних платіжних карток, уважаються виданими під звіт держателю платіжної картки. Ці кошти можуть бути використані виключно за цільовим призначенням. Використання коштів має бути підтверджене відповідними звітними документами.

2.12. Держатель платіжної картки зобов'язаний використовувати її відповідно до вимог законодавства України й умов договору, укладеного з емітентом, не допускати використання платіжної картки особами, які не мають на це законного права або повноважень, контролювати рух коштів за своїм карт-рахунком та повідомляти емітента про операції, які не виконувалися держателем.

3. Розрахунки за операціями з платіжними картками

3.1. Міжбанківський переказ між банками - членами платіжних систем за операціями із застосуванням платіжних карток, здійсненими їх держателями в межах України, проводиться виключно в гривнях незалежно від того, у якій валюті відкритий картрахунок клієнта.

3.2. Міжбанківський переказ між банками - членами міжнародних платіжних систем за операціями із застосуванням платіжних карток, здійсненими їх держателями за межами України, а також за операціями, здійсненими в межах України держателями платіжних карток - нерезидентами, проводиться у валюті, визначеній у відповідних договорах із платіжними організаціями міжнародних платіжних систем.

3.3. У разі здійснення розрахунку з використанням платіжної картки у валюті, яка відрізняється від валюти картрахунку, уповноважений банк здійснює перерахунок суми за операцією у валюту картрахунку за курсом, порядок установлення якого визначений у договорі між клієнтом та уповноваженим банком-емітентом.

3.4. Міжбанківські розрахунки між членами платіжної системи за операції, що здійснені в межах України із застосуванням платіжних карток, емітованих резидентами, проводяться розрахунковим банком - резидентом. Функції розрахункового банку платіжної системи може виконувати уповноважений платіжною організацією платіжної системи банк або Національний банк.

3.5. У разі виконання банком функцій розрахункового банку перерахування коштів еквайрам здійснюється з кореспондентських рахунків (на кореспондентські рахунки) банків - членів платіжної системи, відкритих у цьому банку.

У разі виконання функцій розрахункового банку Національним банком використовуються кореспондентські рахунки банків, відкриті в територіальних управліннях Національного банку.

3.6. Міжбанківські розрахунки між членами міжнародних платіжних систем за операції, що здійснені в межах України із застосуванням платіжних карток, емітованих нерезидентами, та за операції, які здійснені за межами України із застосуванням платіжних карток, емітованих резидентами, проводяться через кореспондентські рахунки, відкриті в розрахунковому банку міжнародної платіжної системи або в банку-кореспонденті розрахункового банку міжнародної платіжної системи, у валюті, визначеній у договорі між емітентом (еквайром) і платіжною організацією міжнародної платіжної системи.

1.3 Етапи становлення та сучасний стан ринку платіжних карток в Україні

Із середини XX століття починають з'являтися автоматизовані системи розрахунків за допомогою спеціальних банківських карток. Піонером цього починання можна вважати платіжну систему “Дайнерс клаб” (Diners Club). Потім у міру розвитку й інтернаціоналізації з'явилися, такі нині відомі системи, як American Express, VISA, Master Card. Споконвічно в закордонній класифікації універсальні картки розділялися на картки для “подорожей і розваг” (Travel and Entertainment — T&E) і чисто банківські [33]. Перші випускалися компаніями Дайнерс клаб, Америкэн Експрес, Карт Бланш і призначалися головним чином для оплати готелів, ресторанів, тобто переважно для подорожуючих бізнесменів. Картки ж, що випускаються банками, мали більш “споживчий” характер і призначалися для “звичайних клієнтів”.

“Америкен Експрес” — картка створена на снові міжнародної мережі обслуговування дорожніх чеків “Америкэн Експрес” і Юниверсал Трэвел Кард — картки асоціації американських готелів

“Віза” (VISA) - перейменована картка “БэнкАмерикард”, що випускалася «Нэшнл БэнкАмерикард Инкорпорейтед». Утворилася після виведення карткової програми з під контролю “Бэнк оф Америка”. Ініціатором карткової програми був “Чейз Манхэттен Бэнк”, але внаслідок збитковості була продана їм асоціації «Нэшнл Бэнкамерикард».

“МастерКард” (Master Card) - перейменована картка Міжбанківської карткової асоціації - МКА (Interbank Card Association), що випускала картку “Майстер Чадж” (Master Charge).

“Европей Інтернешнл” (Europay International) утворилася після злиття Еврокард Інтернешнл (Eurocard International) із платіжною системою Єврочек (Eurochek). У свою чергу Еврокард Інтернешнл була утворена шляхом об'єднання універсальної картки Британської асоціації готелів і ресторанів BHR зі шведською карткою Rikskort. Також Еврокард мала угоду з компаніями «Циррус» і «Маэстро» (Cirrus/Maestro), що випускали картки для одержання готівки у банкоматах.

“Джей-Си-Би” (JCB) - японська банківська картка.

В даний час безготівкові розрахунки за допомогою банківських карток одержали таке широке поширення, що важко собі представити сферу обслуговування в який би вони не використовувалися. Магазини, квиткові каси, готелі усіх країн світу готові обслужити Вас, прийнявши вашу пластикову картку, як засіб оплати.

Найбільші міжнародні фінансові асоціації, такі, як VISA, American Express, Master Card, Europay, Diners Club і JCB, представляють за кордоном своїм клієнтам практично будь-яку послугу в будь-якій сфері обслуговування. Функціонування таких фінансових асоціацій спирається на могутню інфраструктуру, за користування якої виплачуються комісійні [33].

У 1992 році операції з кредитними картками проводили більш 10 000 американських банків. У програмах VISA і Маstеr Card беруть участь тисячі закордонних банків більш ніж у 100 країнах світу. Число власників кредитних карток у 1992 році перевищило 100 000 000 чоловік. Картки системи VISA і Амеrісаn Ехрrеss приймають біля півтора мільйонів торгових підприємств і 3,5 млн. їхніх філій.

В даний час більшість фінансових компаній використовують у якості ідентифікаційного чи розрахункового засобу картку з магнітною смугою. Однак, розуміючи переваги і нові можливості, що несуть смарт-карти (карти – мікрокомп'ютери з перезаписуваною пам'яттю), компанії VISA і Еurорау, починаючи з 1994 року об'єднали свої зусилля і приступили до спільних робіт по заміні технологій магнітних карт на технологію, засновану на смарт-картках.

Ведучі фінансові асоціації активно прориваються і на ринок, що формується в нашій країні, покупки товарів і послуг по пластикових картках.

Картки систем VISA і Маster Card є класичними кредитними картами. За допомогою цих карток можна оплатити покупку, не маючи ні готівки, ні грошей на банківському рахунку. Власник картки зобов'язаний щомісяця погашати не менше 5% суми оплачених по картці рахунків. Частина рахунків, що залишилася неоплаченої, є кредитом емітента власнику картки. Цей кредит надається під 15—20% річних [33].

Сьогодні в Україні вже мається досвід емітування як закордонних карток по ліцензії найбільших фінансових асоціацій (VISA International, Master-Card, Cirrus/Maestro, EuroPay, Union Card), так і власних гривневих дебетних карт – пілотний проект системи масових безготівкових споживчих платежів Національного банку України (НСМЕП). Національний банк впровадив також всеукраїнську систему ТОПАЗ – авторизаційно-транзакційний телекомунікаційний центр для ліцензійних карток VISA International, Master-Card, Cirrus/Maestro, які емітуються масово комерційними банками “Приватбанк” (м.Дніпропетровськ) та “Райфффайзен банк Аваль”(м.Київ) в комерційних та “зарплатно-пенсійних” проектах.

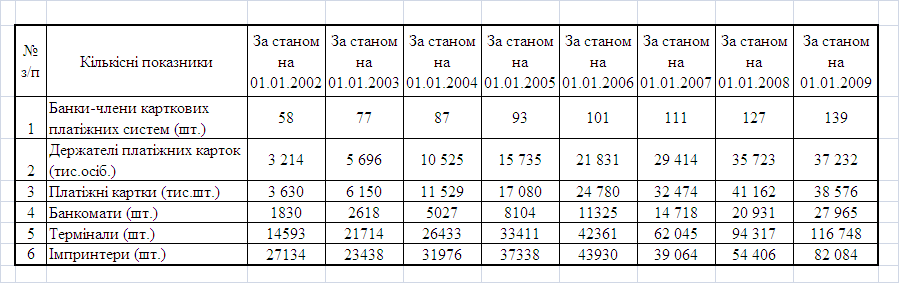

Як показує аналіз даних, наведених в табл.1.1, за останні 5 років в Україні обсяги ринку банківських картових послуг зросли більш ніж в 10 разів (з 3.2 млн. держателів платіжних карток у 2002 році до 37,2 млн.держателів платіжних карток у 2009 році)

Таблиця 1.1. Основні показники ринку платіжних карток в Україні за даними НБУ

Як показує аналіз даних, наведених в табл.1.2, за останні 5 років в Україні обсяги банківських операцій з використанням платіжних карток зросли більш ніж в 15 разів (з 20 млрд. грн. у 2002 році до 372 млрд. грн. у 2008 році)

Таблиця 1.2. Кількість та сума операцій з використанням платіжних карток [44]

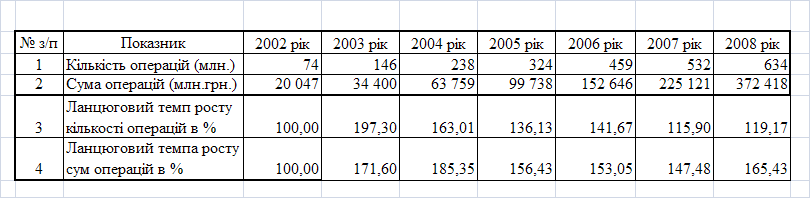

Як показує аналіз функціональної структури емітованих комерційними банками платіжних карток, наведений в табл. 1.3, основними картками в Україні є:

а) картки з магнітною смугою (93,6%);

б) картки, які працюють по дебетовій схемі (76,6%);

в) 98,7% приватні картки призначені для проведення платежів в точках еквайрінгу та отримання готівки в банкоматах чи відділеннях банків.

Як показує аналіз розподілу ринку банківських платіжних карток:

1) Ринок практично монополізований 5-ю комерційними банками України:

а) ЗАТ КБ «Приватбанк»:

- 47,8% частка по кількості емітованих карток;

- 34,7% частка по кількості банкоматів;

- 46,3% частка по кількості пристроїв еквайрінгу карток.

б) АКБ «Райффайзен банк Аваль»:

- 10,4% частка по кількості емітованих карток;

- 11,43% частка по кількості банкоматів;

- 8,4% частка по кількості пристроїв еквайрінгу карток.

Таблиця 1.3. Види платіжних карток, які емітовані українськими банками [44]

в) АКБ «Промінвестбанк»:

- 6,94% частка по кількості емітованих карток;

- 8,3% частка по кількості банкоматів;

- 4,1% частка по кількості пристроїв еквайрінгу карток.

г) АКБ «Ощадбанк»:

- 4,0% частка по кількості емітованих карток;

- 3,75% частка по кількості банкоматів;

- 2,46% частка по кількості пристроїв еквайрінгу карток.

д) АКБ «Укрсоцбанк»:

- 2,75% частка по кількості емітованих карток;

- 4,9% частка по кількості банкоматів;

- 3,13% частка по кількості пристроїв еквайрінгу карток.

Частка ринку банківських карткових послуг в Україні, яку займає досліджує мий в курсовому проекті банк ВАТ «Фінанси та кредит» є досить невеликою:

- 0,84% частка по кількості емітованих карток (18 місце);

- 1,98% частка по кількості банкоматів (12 місце);

- 2,94% частка по кількості пристроїв еквайрінгу карток(7 місце).

2. Методика аналізу операцій комерційних банків з платіжними картками на прикладі ВАТ "Фінанси та кредит"

2.1 Інформаційна база для проведення аналізу операцій з платіжними картками

Аналіз операцій з банківськими платіжними картками складається з [43]:

- Аналізу емісії банком платіжних карток;

- Аналізу конкурентного становища банку на ринку платіжних карток;

- Аналізу оснащеності банками обладнанням для обслуговування платіжних карток;

- Аналізу залучення коштів банку у розрізі рахунків;

- Аналіз кількості карткових рахунків та обсягів коштів, залучених на карткові рахунки;

- Структурний аналіз операцій з платіжними картками за видами платіжних систем, за видами платіжних карток, за категорією клієнтів;

- Аналіз активності та використання платіжних карток клієнтами;

- Аналіз ризиків та ефективності операцій банку з платіжними картками.

Аналіз діяльності банку з використанням міжнародних платіжних карток проводиться з метою з'ясування доцільності здійснення цих операцій як для самого банку, так і для його клієнтів, а також для доцільності його участі у міжнародних платіжних системах. Зважаючи на те, що оцінка результатів діяльності одного банку недостатня для певних висновків щодо розвитку неторговельних операцій банку, необхідно використати дані про операції з платіжними картками інших українських банків, які є членами міжнародних платіжних систем.

Згідно з « Правилами організації статистичної звітності, що подається до Національного банку України» [10] інформаційною базою для проведення аналізу є наступні форми статистичної звітності, які формуються комерційним банком на основі аналітичного обліку операцій на карткових рахунках окремих клієнтів банку та використовуються для проведення аналізу (Додаток Г):

1. Форма N 401 (квартальна)

Дані про операції, які здійснені із застосуванням платіжних карток, емітованих для клієнтів банку, за _____________ 200_ року

2. Форма N 402 (квартальна)

Дані про операції, які здійснені із застосуванням платіжних карток через власну інфраструктуру банку, за ___________ 200_ року

3. Форма N 403 (квартальна)

Дані про кількість емітованих (розповсюджених) платіжних карток для клієнтів банку та технічні засоби, що використовуються під час здійснення операцій з їх застосуванням, за станом на ____________ 200_ року

4. Форма N 404 (річна)

Дані про збитки банку, держателів платіжних карток і торговців через незаконні дії/сумнівні операції з платіжними картками за 200__ р.

2.2 Аналіз операцій з платіжними картками на прикладі ВАТ Банк "Фінанси та кредит"

Банк "Фінанси та Кредит" зареєстровано 30 жовтня 1991 року як Комерційний Банк "Український комерційний банк ділової співпраці", з 13 жовтня 1995 року перереєстровано як Комерційний Банк "Фінанси та Кредит". У грудні 2002 року згідно з Законом "Про банки і банківську діяльність" до Статуту Банку було внесено зміни: Банк зареєстровано як Банк "Фінанси та Кредит",ТОВ. У 2007 році Банк «Фінанси та Кредит» було реорганізовано з Товариства з обмеженою відповідальністю (ТОВ) у Відкрите акціонерне товариство (ВАТ) [45].

Станом на 01.01.2009 року (за 2008 рік) ВАТ Банк «Фінанси та кредит» займає наступні рейтингові місця за обсягами характерних агрегатів балансу та ефективності їх використання в банківській системі України [46] та відносні частки фінансів банківської системи України:

- Обсяг валюти активів балансу – 18 439 млн. грн.(13 місце – 2,07%);

- Обсяг власного капіталу – 2 617 млн. грн.(12 місце – 2,11%);

- Обсяг статутного капіталу – 184,2 млн. євро (12 місце);

- Обсяг кредитно-інвестиційного портфеля

– 16 460 млн. грн.(13 місце – 2,17%);

- Обсяг поточних і строкових депозитів фізичних осіб

– 6 599 млн. грн.(9 місце – 3,255%);

- Обсяг поточних і строкових депозитів юридичних осіб

– 3 725 млн. грн.(14 місце – 1,672%);

- Обсяг балансового прибутку – 142,6 млн. грн. (15 місце – 1,913%);

- Прибутковість статутного капіталу – 7,13% (56 місце);

- Прибутковість активів балансу – 0,773% (66 місце);

Станом на 1 січня 2008 р. статутний капітал Банку становив 1 276,5 млн. гривень. Статутній капітал Банку поділено на 2 553 000 125 простих іменних акцій номінальною вартістю 0,50 гривні кожна. Привілейовані акції Банком не випускаються.

До мережі Банку станом на 01 січня 2008р. входить Головний банк, 16 філій та 364 відділення у найбільш економічно привабливих регіонах України. Протягом звітного періоду відкрито 94 відділення. Загальна облікова чисельність працюючих працівників Банку станом на 01.01.2008 р. склала 4 778 чоловік і у порівнянні з 01.01.2007р. збільшилась на 1 426 чоловік [45].

Банк є принциповим членом міжнародних платіжних систем MasterCard International та Visa International і пропонує своїм клієнтам повний комплекс послуг, передбачений міжнародними стандартами. Банк проводить емісію карток Europay та Visa, обслуговує приватні особи, корпоративні картрахунки підприємств, зарплатні проекти. Відкрито карткових рахунків MasterCard -8 509 шт. та Visa - 630 730 шт.

Завдяки власному процесінговому центру, Банк проводить розрахунки платіжними картами як власних клієнтів, так і опрацьовує транзакції клієнтів банків – афеліатів. Банк представляє інтереси двох банків – афеліатів у міжнародних платіжних системах. Активна присутність Банку на ринку карткових продуктів відчувається також завдяки обслуговуванню великої кількості еквайрінгових точок. Станом на 1 січня 2009 року Банк співпрацював з 480 торговими точками. Так, оборот по еквайрінгу за 2008рік склав 45,5млн.дол.США, 2,8млн.евро, 2 259,9млн.грн. Привабливістю для клієнтів в співпраці з банком є розвинута мережа банківських відділень, значна кількість банкоматів, можливість стати держателем мультивалютних карток, у тому числі у євро. Карткові технології надають можливість відкривати мультивалютні кредитні лінії, отримувати готівку, здійснювати солідні покупки за безготівкові кошти, що робить їх значно безпечнішими та зручнішими, а також подорожувати по всьому світу без жодних обмежень. Оборот по емітованим Банком платіжним картам за поточний рік склав 134, 2 млн. дол. США, 15,6млн.евро, 4 118,7млн.грн. У звітному році Банком була створена об’єднана мережа банкоматів з Укрсоцбанком, Укрсиббанком та Правекс Банком, яка нараховує 2 810 банкоматів.

Банк виконує функції прямого агента платіжної системи міжнародних переказів Western Union і є кліринговим центром, що розподіляє грошові потоки переказів між 38 українськими банками-членами цієї системи та здійснив переказів на суму понад 62 млн. доларів США. Банк також є членом таких міжнародних платіжних систем, як „Лідер”, „Анелик”, MoneyGram, Express money services, Інтерекспрес, Blizko по переказах фізичних осіб. Створена у 2006 р. власна платіжна система переказів фізичних осіб „АВЕРС”, значно зросла і зараз об’єднує 34 банки-агенти. Обсяг переказів, здійснених через „Аверс”, склав суму еквівалентну 94 млн. доларів США.

Банк «Фінанси та Кредит» активно працює на ринку послуг, що надаються по платіжних картах міжнародних платіжних систем.

За даними Української міжбанківської асоціації членів платіжних систем «ЕМА» Банк «Фінанси та Кредит» займає наступні позиції в рейтингу [45]:

емісія платіжних карток – 13 місце

торговий еквайринг – 4 місце

банкоматний парк – 11 місце.

Банк «Фінанси та Кредит» пропонує фізичним і юридичним особам оформлення і обслуговування платіжних карток:

Visa Gold

MasterCard Gold

Visa Classic

MasterCard Mass

Visa Electron

Visa Domestic

Cirrus Maestro

Visa Electron Instant Issue

Visa Business Electron

Банк пропонує клієнтам відкриття мультивалютних карткових рахунків: у гривнях і доларах США, а також на вибір у гривнях, доларах США або євро.

У 2007 році Банк „Фінанси та Кредит” пройшов сертифікацію і приступив до емісії чіпових платіжних карток. Станом на 01.01.2008 роки частка чіпових карток в загальній емісії становить 1%.

Інфраструктура карткового бізнесу Банку «Фінанси та Кредит» включає:

- власний процесинговий центр

- 480 пунктів видачі готівки

- 2955 торгівельно-сервісних точок користуються послугами еквайрингу від Банку „Фінанси та Кредит”. Обіг у торговельній еквайринговій мережі Банку за 2008 рік склав близько 270 млн. гривень

- власний парк із понад 400 банкоматів (об'єднана мережа банкоматів спільно з Укрсоцбанком, Правексбанком і Укрсиббанком) складає понад 2,5 тисяч банкоматів.

Розширення мережі банкоматів - один з головних напрямів розвитку бізнесу платіжних карток Банку «Фінанси та Кредит». На початку грудня 2007 року Банк «Фінанси та Кредит» підписав договір з "Укрсиббанком" про об'єднання мереж банкоматів. Раніше подібні угоди було підписано з «Правэксбанком» і «Укрсоцбанком», тоді об'єднана мережа трьох банків склала понад 1500 банкоматів.

Новий партнер - «Укрсиббанк» - значно розширив можливості клієнтів банків-партнерів, додавши до об'єднаної мережі ще понад 1000 банкоматів. На цей момент загальна кількість банкоматів об'єднаної мережі перевищила 2, 5 тисячі. Перевага подібної системи в тому, що утримувачі зарплатних платіжних карток «VISA» і «MasterCard», емітованих будь-яким з банків-партнерів, зможуть знімати готівку в об'єднаній банкоматній мережі без сплати комісій.

Об'єднання мереж банкоматів дозволить значно підвищити якість обслуговування клієнтів, а також зробити багато банківських послуг більш доступними. Ефективність упровадженої системи підтвердилася різким зростанням емітованих пластикових карток Банку.

Кобрендові проекти

У 2007 році реалізовано перший кобрендовий проект Банку «Фінанси та Кредит» з мережею автозаправних станцій «Укр-петроль» У рамках проекту емітовано близько 7 тисяч карток, встановлено понад 50 торгових терміналів.

З 1 листопада 2007 по 31 травня 2008 року Банк «Фінанси та Кредит», міжнародна платіжна система Visa International і мережа автозаправних станцій «Укрпетроль» проводять спільну акцію - «Перетвори бензин на золото». За умовами акції автомобілісти - власники спільних платіжних карток Банку і мережі АЗС, Visa Road card (яка надає автовласникам знижку на паливо у розмірі 3%) - автоматично стають претендентами на призове бонусне паливо від компанії, а також зливок чистого золота від Банку.

У листопаді 2007 року клієнтом Банку стала компанія ТОВ “О`КЕЙ Україна» - мережа гіпермаркетів в мм. Київ, Запоріжжя і Кривий Ріг. Спільна програма передбачає, крім відкриття низки мультивалютних кредитних ліній, встановлення в мережі гіпермаркетів 172 POS- терміналів, 5 банкоматів, інкасацію готівки, реалізацію зарплатних проектів. Обіг по терміналах, встановлених у мережі гіпермаркетів тільки за листопад-грудень 2007 року перевищив 3,8 млн. грн.

Дисконтна програма Банку „Фінанси та Кредит”.

Програма лояльності передбачає систему знижок для утримувачів усіх платіжних карток Банку "Фінанси та Кредит" при обслуговуванні в престижних торгово-сервісних підприємствах. При обслуговуванні в мережі наших партнерів клієнти Банку - власники платіжних карток можуть отримувати знижки 30% при оплаті товарів або послуг як готівкою, так і платіжною карткою Банку. Станом на 01.01.2009 мережа партнерів за дисконтною програмою включає 560 організацій у всіх регіонах України.

Таблиця 2.1. Перелік типів емітуємих Банком «Фінанси та кредит» платіжних карток для фізичних та юридичних осіб [45]

|

Основні операції та тарифи банку при карткових операціях:

Тарифи комісійної винагороди ВАТ „Банк „Фінанси та Кредит” по операціях емісії і обслуговування платіжних карток MasterCard Worldwide або VISA Inc. на базі магнітної смуги для фізичних осіб (мультивалютні карткові рахунки в гривнях/доларах США);

Тарифи комісійної винагороди ВАТ „Банк „Фінанси та Кредит” по операціях емісії і обслуговування платіжних карток VISA Inc. на базі мікрочіпа для фізичних осіб (мультивалютні карткові рахунки в гривнях/доларах США).

2.3 Оцінка операцій з платіжними картками ВАТ Банк "Фінанси та кредит" на ринку платіжних карток України

Картковий бізнес має чотири основні показники [43]:

- вартість емісії пластикової картки, оплачувана клієнтом;

- вартість процедури безготівкового еквайрингу в точках покупок;

- вартість процедури отримання готівки з карткового рахунку в відділенні чи банкоматі банку-емітенту;

- вартість процедури отримання готівки з карткового рахунку в банкоматі іншого банку;

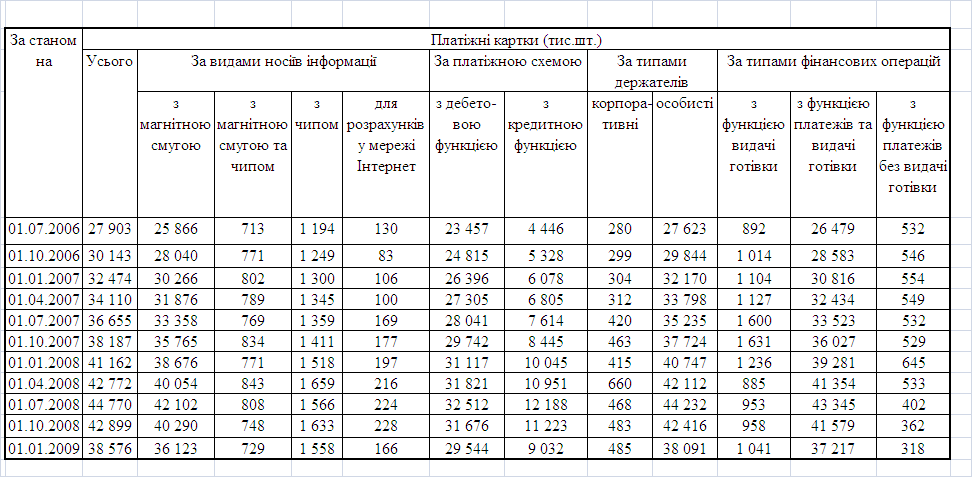

В табл. 2.2 наведені середні значення вартості емісії пластикових карток VISA, оплачуваних клієнтом в українських банках.

Таблиця 2.2. Доходність карткового бізнесу випуску картки VISA в залежності від клієнтів та типу картки [37]

|

Продукт |

Аудиторія |

Властивості |

Вартість випуску й обслуговування в українських банках (середнє значення) |

|

Карта Visa Electron |

Починаючі користувачі, студенти, зарплатні проекти |

Не можна робити покупки в Інтернет, ретельний контроль всіх операцій банком-емітентом, що підтверджує наявність достатньої кількості грошей на рахунку користувача, оскільки той має або нульову історію, або перебуває в зоні ризику невідшкодування кредитних коштів |

Безкоштовно |

|

Карта Visa Classic |

Досвідчені клієнти із середнім доходом, що користуються базовими можливостями карт |

Можна робити будь-які покупки в маркірованих точках екайрингу, знімати кошти в маркірованих банкоматах |

Близько 25 доларів, однак, може надаватися як «довесок» до депозиту в 2000 $ |

|

Карта Visa Gold |

Постійні клієнти банку зі сформованою банківською історією |

Надає можливість одержання мінімальних знижок у точках-партнерах банку або системи Visa, спеціальних пропозицій по бронюванню авіаквитків, готелів і т.д.; надаються невеликі кредитні ліміти – до $ 2-3 тыс. |

Близько 100 доларів, однак, може надаватися безкоштовно «у довесок» до великого депозиту |

|

Карта Visa Platinum |

VIP-Клієнти |

Знижки, спеціальні пропозиції, юридична й медична допомога, кредитні ліміти до $10 тис. |

Біля 500-1000 доларів |

|

Карта Visa Infinite |

Індивідуальне обслуговування |

Знижки, спеціальні пропозиції, юридична й медична допомога, кредитні ліміти від $50 тис., консьєрж-сервіс, охорона, оренда автомобіля банку та інші умови |

2-5 тис. доларів |

|

Карта Visa Virtual |

Для оплати товарів і послуг через Інтернет |

Не «матеріализується» у карту Visa у традиційному розумінні. Не має магнітної стрічки, логотипа компанії. Дозволяє розділяти видатки у віртуальних і реальних магазинах. |

Безкоштовно |

Результати рейтингу клієнтської вартості на придбання та експлуатацію пластикової картки Gold Mastercard, Visa, Maestro в гривнях, доларах США та евро в перших 30 банках по м. Києву [47].

- вартість послуг банку «Фінанси та Кредит» знаходиться в групі високих тарифів, та тільки поступається лідеру карткового ринку КБ «Приватбанк»;

- банки, які починають розвивати картковий бізнес, на початку діяльності «демпінгують» для приваблювання клієнтів;

- лідери карткового ринку, які мають велику інфраструктуру банкоматів, POS-терміналів та відділень по Україні, тримають найвищі тарифи.

3. Шляхи підвищення ефективності операцій з платіжними картками банків в Україні

3.1 Порівняння умов функціонування розрахунків за допомогою платіжних карток в країнах з розвинутою економікою та в Україні

Міжнародний ринок пластикових карток сьогодні - це найбільші платіжні асоціації VISA (включаючи міжнародну систему інформаційного обміну VISANet, міжнародну мережу банківських автоматів "Плас" (Plus) та інші системи), асоціація-альянс Євро-Кард/Мастер Кард (включаючи міжнародну систему інформаційного обміну "Банкнет", компанію Маестро Інтернейшнл (Maestro International), що об'єднує найбільшу світову систему платіжних терміналів eds/Maestro - 673 тис. терміналів у 35 країнах світу, компанія Циррус Сістем (Cirrus System inc.) - власник 234 тис. банківських автоматів у 64 країнах світу, компанії Амерікен Експрес та Дайнерз Клаб, що випускають картки типу Т&Е, з їхньою разгалуженою системою обслуговування, японська компанія JSB, та велика кількість інших банківських систем. Картину регіонального розподілу ринку пластикових карток щомісячно висвітлює найавторитетніший рейтинг в пластиковому бізнесі - "The Nilson Report", який охоплює близько 800 провідних банків в картковому бізнесі по частинах світу та регіонах (Азія-Тихоокеанський регіон, Канада, Європа, Сполучені Штати, Латинська Америка, Ближній Схід-Африка). Рейтинг складається по оборотах за операціями з картками та кількістю випущених карток по кожному з вищевикладених регіонів.

Як видно, безсумнівним лідером на ринку залишаються США, але частка цього регіону поступово скорочується і бурхливого розвитку набувають нові регіональні ринки.

Вирішальну роль на ринку банківських пластикових карток відіграють дві міжнародні банківські платіжні асоціації Віза та Мастеркард Інтернейшнл. Кожна з асоціацій знаходиться у спільній власності банків-членів та фінансується за рахунок членських внесків та відрахувань за фінансові послуги.

Важливість асоціацій на ринку пояснюється функціями, які вони виконують, а саме:

- розробка операційних правил та тарифів в платіжній системі;

- ліцензування діяльності учасників карткового бізнесу в межах асоціації;

- розробка та охорона авторських прав, патентів та товарних знаків;

- розробка та підтримання комутаційних систем для підтвердження повноважень при проведенні операцій;

- створення та підтримання систем взаємообміну та взаєморозрахунків учасників асоціації;

- інформативна та рекламна діяльність (моніторинг ринку рекламні та маркетингові акції, тощо);

- створення нових послуг та поширення їх на ринок.

Завдяки великій кількості членів асоціації здатні зосереджувати дуже значні кошти і здатні фінансувати програми, які не зміг би реалізувати ні один з їх членів самотужки. Тому, завдяки величезним капіталовкладенням міжнародні платіжні асоціації підтримують індустрію банківських карток на передовому краю технологічних рішень та використовують на ринку останні досягнення науково-технічного прогресу.

Основою проведення операцій в будь-якій платіжній асоціації є операційні системи, за допомогою яких реєструються угоди та проводяться взаєморозрахунки між усіма її учасниками (банком емітентом карток, власником картки, торгівельною організацією та банком), а враховуючи транснаціональний характер розрахунків і вимоги незначних витрат часу на здійснення угоди - це є непростим завданням. Особливе місце в операційній системі займає проведення процедури авторизації - визнання повноважень власника картки на проведення певної угоди (як правило, покупки) від імені банку-емітенту картки, який цим самим підтверджує торгівцю правомірність угоди та гарантує оплату.

Код авторизації є дозволом на проведення операції, складається з шести символів (як правило, цифр) і є свого роду ідентифікатором угоди в операційній системі. Як вже зазначалося, отримання коду авторизації є лише початковим етапом в проведенні операції з використанням платіжної картки, бо в ній крім покупця та продавця беруть участь також платіжна система, банк-емітент картки та банк, що обслуговує продавця, кожен з яких повинен щось заробити на операції - отримати свою плату за інтерчейндж (Interchange - взаємообмін), згідно тарифів платіжної системи. Взагалі, інтерчейндж -ключова функція будь-якої платіжної асоціації. Ця функція дозволяє банкам по всьому світу обмінюватися інформацією про угоди, грошима, іншими елементами карткової індустрії на стабільній стандартизованій основі.

Важливим компонентом інтерчейнджу є встановлення величини оплати за нього. Операційні та інші витрати, оплата за ризик, що несе банк-емітент картки включаються до ставки інтерчейнджу. Національні асоціації встановлю-ють та регулярно коректують її. Існує одна ставка інтерчейнджу по угодах для Мастеркард Інтернейшнл - АЮ (Acquirer Interchange Discont) -дисконт з банку що обслуговує торгівця при взаємообміні та для Віза Інтернейшнл, ЕЖР (Electronic Interchange Reinbursement Fee - плата-компенсація за електронний взаємообмін), які носять різні назви, але призначені для одних і тих самих цілей та базується на електронних мережах зв'язку.

Таким чином, банк торгівця через систему взаєморозрахунків компенсує банку власника картки плату за взаємообмін, яка розрізняється в залежності від того, чи проведена операція через електронний термінал або надійшла до системи взаємообміну через певний проміжок часу (наприклад, в українських банках - 1,8% та 2,3% відповідно).

У розвинених країнах оплата товарів і послуг майже повсюдно здійснюється за допомогою кредитних карт, ринок яких в Україні знаходиться тільки в стадії становлення.

Особливо популярний пластик у США, де, по різних підрахунках, на одну середньостатистичну родину доводиться 8-13 кредитних карт.

Наприкінці минулого 2008 року фінансова криза добралася й до цієї сфери. Уже підраховані перші збитки. Однак експерти вважають, що головні проблеми ще попереду.

Корпорації, що випускають кредитні карти, зустріли новий рік без ентузіазму - акції таких гігантів, як Citigroup, Bank of America, American Express і Discover Financial Services, втратили в 2008 році до 80% своєї вартості.

Цього року тенденція зниження доходів продовжилася. Експерти фірми Innovest Strategic Value Advisors затверджують, що торік карткові компанії понесли загальні збитки в розмірі 41 млрд. доларів, а до кінця 2009 року їхні втрати через безповоротні кредити досягнуть 96 млрд. доларів. І це тільки вершина айсберга, тому що восени 2008 року, по даним Федеральної резервний системи (Центральний банк США), загальна сума карточно-кредитної заборгованості наближалася до 1 трлн. доларів. Це ще до іпотечних боргів - близько 11 трлн. доларів.

Це стає тим більше очевидним, якщо врахувати, що більше чверті кредит-но-карткового портфеля в Citigroup, Bank of America, Capital One і Discover неякісні, тобто кредитні картки видані людям з поганими кредитними історіями, що не має стабільного заробітку або доходів. Також обтяжені подібними проблемами American Express і J.P.Morgan Chase.

Американські карткові компанії - мережі VISA і MasterCard стоять трохи осторонь і не так сильно порушені кризою, оскільки вони самі безпосередньо не кредитують клієнтів. Хоча в міру зниження споживання їхні прибутки теж падають. Аналітики вважають, що до середини 2010 року загальний обсяг карткового бізнесу в США може скоротитися на 45%.

Крім того, зіграє свою роль і набрання чинності в липні 2010 року нових законодавчих норм на користь карткоутримувачів, зокрема, норм, що обмежують підвищення компаніями комісійних (відсотків по кредиту).

Не в останню чергу це зв'язано й з тим, що неякісних кредитів у картковій сфері більше (30% від загального обсягу), ніж в іпотечній (11%). І якщо дефолт іпотечних позичальників був першим ураганом, що обрушив ринки, то карткова заборгованість буде другим ураганом. Федеральна влада США не залишається байдужою до такої катастрофічної ситуації. Компанія Citigroup вже одержала зі скарбниці 45 млрд. доларів пільгових кредитів, Bank of America - 25 млрд. доларів, American Express - 3,4 млрд. доларів. Усього в кредитно-фінансовий сектор США влито 700 млрд. доларів.

У США кредитні карти випускають приблизно 16 тис. компаній, і, згідно даним Бюро перепису, на руках в американців перебуває близько 1,5 млрд. кре-диток. При цьому обсяг кредитно-карткового ринку досягає 2,7 трлн. доларів, а заборгованість середньої родини по кредитних картах, згідно CardWeb.com, становить 10 678 доларів.

Таке потужне охоплення населення пластиком здійснюється за допомогою добре продуманих рекламних кампаній. Кожна соціальна й вікова група обробляється по-своєму. Підвищена увага приділяється молоді й студентам, для яких карта - елемент престижу й символ благополуччя. Головне завдання карткових корпорацій зробити так, щоб людина робила покупки швидко й легко.

Один з капканів кредитно-карткового бізнесу - секьюритизация (від англ. security - безпека, забезпечення, гарантія). Даний процес має на увазі випуск особливих паперів - sеcurities, забезпечених якими-небудь активами. У картко-вому бізнесі - це клієнтська заборгованість. Як і у випадку з іпотекою, у картковій сфері секьюритизация стала інструментом фондування (залучення додаткових коштів) для збільшення обсягів карткових позик. З одного боку, секьюритизация сприяла зняттю тягаря боргів з балансу карткових компаній, з іншого боку, зробила їх менш обережними й акуратними при видачі карт і відкритті нових кредитних ліній.

Експерт із групи American Securitization Forum, затверджує, що передача карточно-кредитних ризиків інвесторам зробила картки доступними людям з невисокими доходами. В остаточному підсумку перетворення боргів у папери й продаж їх на сторону підштовхнула фінансові компанії до поспішної видачі карток чи ледве не всім бажаючим. Причому видавати картки людям з нестабільними доходами й поганою кредитною історією було набагато вигідніше, оскільки з них можна стригти більше грошей. Саме "завдяки" секьюритизації карткові компанії не встояли перед спокусою видавати ризиковані кредити. А щоб компенсувати ці ризики, вони стали накручувати ціни за послуги.

Популярність карток прямо пов'язана з підйомом економіки, ростом добробуту й стабільним збільшенням цін на житло. З 1997-го по 2006 рік ціна типового сімейного будинку виросла на 124%. Дешеві гроші (низькопроцентні позички) дозволяли людям легко рефінансувати свої іпотечні кредити по вигідних ставках, брати нові іпотечні позички на покупку других будинків і здобувати кілька кредитних карток. В 2005 році середня американська родина витрачала 99,5% всіх своїх чистих доходів на покупки й виплати відсотків по тим або інших придбанням, зробленим на позикові кошти.

В 2007 році з початком виробничого спаду ситуація стала мінятися. В 2008 році середнє зниження цін на житло склало 20-25%. Дома стали коштував-ти менше іпотечних кредитів, на які вони були куплені. Відповідно зросли й карткові неплатежі, і весь ланцюжок, що складається з безповоротних кредитів і не забезпечених нічим "коштовних" паперів, посипався. Ситуація збільшється тим, що підрахувати збиток від знецінених sеcurities досить складно, оскільки вони вільно розходяться по всьому світлу.

Таким чином, враховуючи зарубіжний досвід впливу фінансової кризи на ринок карткових послуг, в Україні у 2009 році різко згортається ринок кредитних карток та продовжується розвиток ринку дебетових розрахункових карток.

Так, Банк «Фінанси та кредит», реалізуючи досвід функціонування розрахунків за допомогою платіжних карток в країнах з розвинутою економікою реалізує наступні програми розвитку карткового бізнесу[45]:

1. Проект об’єднання з банками партнерами.

Для зручності користування платіжними картками Банк проводить об'єднання своєї банкоматної мережі з іншими банками, що мають розгалужену мережу банкоматів. Внаслідок цього клієнти, будучи власником платіжних карток Банку, мають можливість отримувати готівку по платіжних картках міжнародних платіжних систем Visa International та MasterCard WorldWide у всіх регіонах України по тарифах Банку.

На сьогоднішній день клієнти можуть знімати готівку за тарифами Банку в банкоматах банків-партнерів: АКБ "Укрсоцбанк", АКБ "Правекс-Банк", АКІБ "УкрСиббанк".

2. Проект випуску пластикових карт різних міжнародних платіжних систем, які працюють з одного мультивалютного карткового рахунку клієнта.

Відкриття карток різних платіжних систем до одного рахунку - в Банку Ви можете оформити на Ваш картковий рахунок одну або декілька платіжних карток. Відкриття на один рахунок карток різних платіжних систем VISA GOLD і MasterCard GOLD, VISA Classic і MasterCard Mass, VISA Electron і Maestro) дає можливість:

довіреною особою здійснювати операції по Вашому картковому рахунку;

розрахуватися карткою в будь-якій країні світу, незалежно того, якій платіжній системі віддає перевагу країна (Америка – Visa Int., Європа – Master-Card WorldWide);

альтернативної оплати у випадку, якщо торгова точка приймає тільки певний вид картки;

розділити оплату по певних видах операцій між картками різних платіжних систем;

у разі втрати/крадіжки/пошкодження однієї платіжної картки мати доступ до Вашого карткового рахунку.

3.2 Перспективи підвищення ефективності операцій з платіжними картками в Банк "Фінанси та кредит"

Процесингова спеціалізація Банк «Фінанси та кредит» як засіб розвитку карточного бізнесу в партнерських фінансових установах

Банк "Фінанси та Кредит" з 1999 року має статус повноправного принципового члена (Principal member) міжнародних платіжних систем MasterCard Worldwide і VISA International і має всі ліцензії міжнародних платіжних систем, включаючи права на емісію, еквайринг (видача готівки, банкомати, торгівельні точки) [45].

Власний Процесинговий центр Банку "Фінанси та Кредит" сертифіковано системами Visa International і MasterCard Worldwide, процесинг операцій з платіжними картками здійснюється у повній відповідності до функціональних вимог міжнародних платіжних систем.

Банк "Фінанси та Кредит" сертифіковано з емісії та еквайрингу платіжних карток VSDC (VISA Smart Debit/Credit) стандарту EMV в VISA International включаючи POS-термінали і банкомати. Впроваджено емісію та здійснюються розрахунки за картками Visa з використанням рахунків у євро. Заершується проект з сертифікації чіпових карток платіжної системи MasterCard Worldwide з обслуговування платіжних картой у еквайринговій мережі Банку.

Банк динамічно запроваджує нові карткові продукти та програми, спрямовані на залучення якнайширшого спектру клієнтів.

Статус повноправного Принципового члена міжнародних платіжних систем MasterCard Worldwide і VISA International дозволяє Банку "Фінанси та Кредит" пропонувати установам-партнерам програми розвитку власного карткового бізнесу, широкий спектр послуг з урахуванням індивідуальних особливостей, мети та завдань банку-партнера.

Спонсорська підтримка у платіжних системах MasterCard Worldwide і VISA International - за спонсорської підтримки Банку "Фінанси та Кредит" партнеру буде надно повний комплекс послуг, необхідних для повноцінної роботи на ринку платіжних карток:

- Комплекс інформаційно-косультаційних послуг і методологічної підтримки щодо роботи Банку-партнера у МПС на правах Affiliate/Associate/Access Deposit member;

- сприяння у розробці дизайну карток і виборі фірми-виробника пластикових заготовок;

- проведення навчання для працівників організації-партнера з питань взаємодії з платіжними системами, технологічних питань, пов’язаних з емісією платіжних карток;

- виконання функцій розрахункового банку при проведенні розрахунків з клієнтами та міжнародними платіжними системами;

- представлення інтересів організації-партнера в міжнародних платіжних системах;

- технологічне обслуговування платіжних карток;

- надання постійної консультаційної підтримки працівникам організації-партнера;