Формирование и распределение прибыли (работа 1)

РЗИТЛП Контрольная работа №1

Экономика предприятий Формирование и распределение прибыли

Т еоретическая

часть

еоретическая

часть

Д оход

предприятия, его сущность и значение

оход

предприятия, его сущность и значение

Прибыль как экономическая категория отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. Результатом соединения факторов производства (труда, капитала, природных ресурсов) и полезной производительной деятельности хозяйствующих субъектов является готовая продукция, которая становится товаром при условии ее реализации потребителю.

На стадии продажи выявляется стоимость товара, включающая стоимость прошлого овеществленного, труда и живого труда. Стоимость живого труда отражает вновь созданную стоимость и распадается на две части. Первая представляет собой заработную плату работников, участвующих в производстве продукции. Ее величина определяется рядом факторов, обусловленных необходимостью воспроизводства рабочей силы. В этом смысле для предпринимателя она представляет часть издержек по производству продукции. Вторая часть вновь созданной стоимости отражает чистый доход, который реализуется только в результате продажи продукции, что означает общественное признание ее полезности.

На уровне предприятия в условиях товарно-денежных отношений чистый доход принимает форму прибыли. На рынке товаров предприятия выступают как относительно обособленные товаропроизводители. Установив цену на продукцию, они реализуют ее потребителю, получая при этом денежную выручку, что не означает получение прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции. Когда выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприниматель всегда ставит своей целью прибыль, но не всегда ее получает. Если выручка равна себестоимости, то удалось лишь возместить затраты на производство и реализацию продукции. При реализации без убытков, отсутствует и прибыль как источник производственного, научно-технического и социального развития. При затратах, превышающих выручку, предприятие получает убытки - отрицательный финансовый результат, что ставит его в достаточно сложное финансовое положение, не исключающее и банкротство.

Прибыль как важнейшая категория рыночных отношений выполняет определенные функции.

Во-первых, характеризует экономический эффект, полученный в результате деятельности предприятия. Но все аспекты деятельности предприятия с помощью прибыли оценить невозможно. Такого универсального показателя и не может быть. Именно поэтому при анализе производственно-хозяйственной и финансовой деятельности предприятия используется система показателей.

Значение прибыли состоит в том, что она отражает конечный финансовый результат. Вместе с тем на величину прибыли, ее динамику воздействуют факторы, как зависящие, так и не зависящие от усилий предприятия. Практически вне сферы воздействия предприятия находятся конъюнктура рынка, уровень цен на потребляемые материально-сырьевые и топливно-энергетические ресурсы, нормы амортизационных отчислений. В известной степени зависят от предприятия такие факторы, как уровень цен на реализуемую продукцию и заработная плата, уровень хозяйствования, компетентность руководства и менеджеров, конкурентоспособность продукции, организация производства и труда, его производительность, состояние и эффективность производственного и финансового планирования.

Перечисленные факторы влияют на прибыль не прямо, а через объем реализуемой продукции и себестоимость, поэтому для выяснения конечного финансового результата необходимо сопоставить стоимость объема реализуемой продукции и стоимость затрат и ресурсов, используемых в производстве.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что она одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Доля чистой прибыли, оставшейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, производственных, научно-технических и социальных программ.

В условиях рыночной экономики значение прибыли огромно. Стремление к ее получению ориентирует товаропроизводителей на увеличение объема производства продукции, нужной потребителю, снижение затрат на производство. При развитой конкуренции этим достигается не только цель предпринимательства, но и удовлетворение общественных потребностей. Для предпринимателя прибыль является сигналом, указывающим, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы. Свою роль играют и убытки. Они высвечивают ошибки и просчеты в направлении средств, организации производства и сбыта продукции.

Экономическая нестабильность, монопольное положение товаропроизводителей искажают формирование прибыли как чистого дохода, приводят к стремлению получения доходов главным образом в результате повышения цен. Устранению инфляционного наполнения прибыли способствуют финансовое оздоровление экономики, развитие рыночных механизмов ценообразования, оптимальная система налогов. Эти задачи должно выполнять государство в ходе осуществления экономических реформ.

Рассматривая прибыль как экономическую категорию, мы говорим о ней абстрактно. Но при планировании и оценке хозяйственной и финансовой деятельности предприятия, распределении прибыли, оставшейся в распоряжении предприятия, используются конкретные показатели. Емким информативным показателем является балансовая прибыль.

Прибыль как мера эффективности

р аботы

предприятия.

аботы

предприятия.

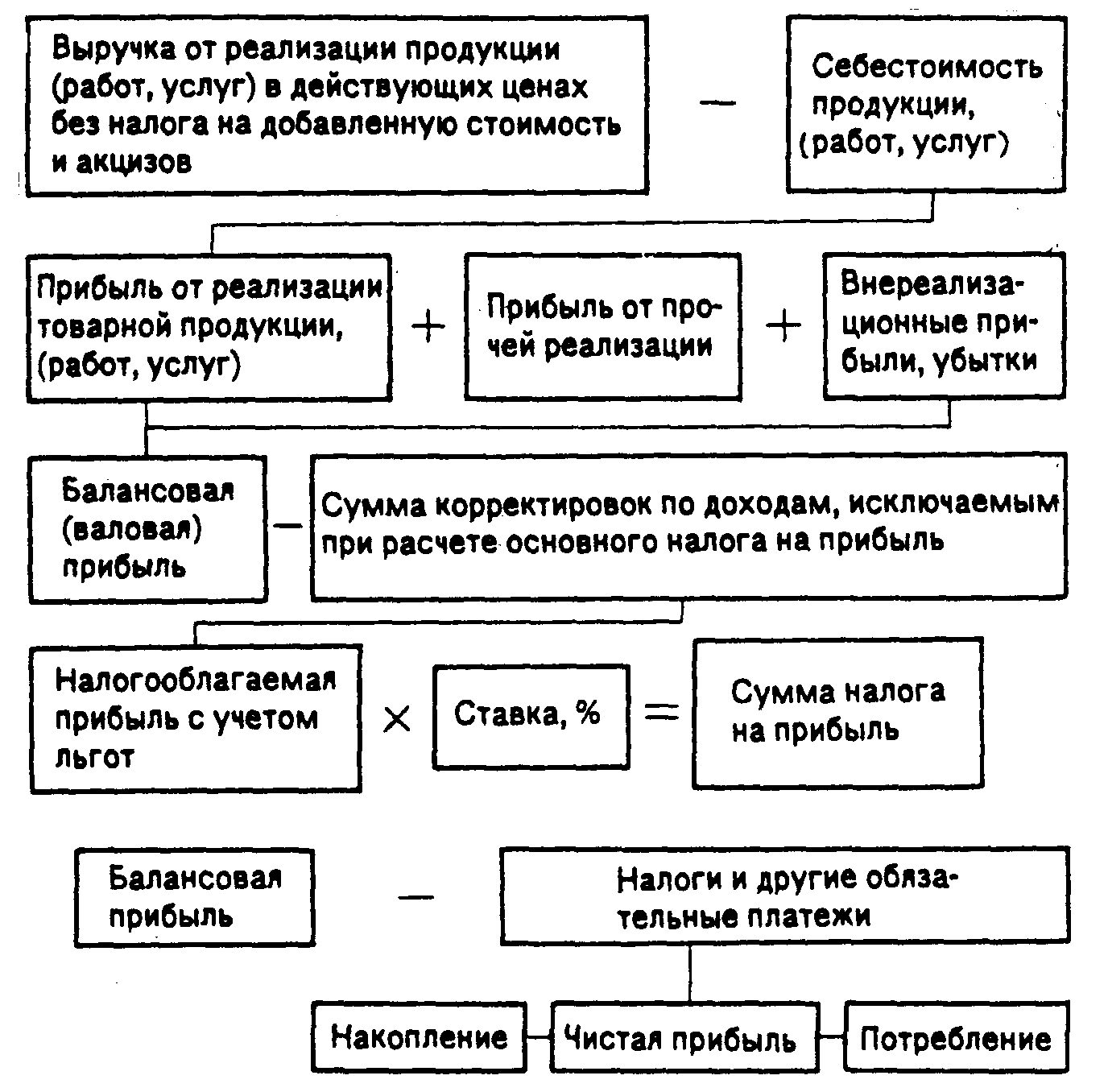

Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг) без налога на добавленную стоимость и акцизами и затратами на производство и реализацию, включаемыми в себестоимость продукции (работ, услуг).

Из приведенного определения следует, что ее происхождение связано с получением валового дохода предприятием от реализации своей продукции (работ, услуг) по ценам, складывающимся на основе спроса и предложения. Валовой доход предприятия - выручка от реализации продукции (работ, услуг) за вычетом материальных затрат - представляет собой форму чистой продукции предприятия, включает в себя оплату труда и прибыль. Связь между ними показана на таблице:

|

Валовой доход |

||

|

Материальные затраты |

Оплата труда |

Прибыль |

|

Издержки производства (себестоимость) |

Чистый доход |

|

|

Объем реализации |

Трудовой коллектив заинтересован как в повышении оплаты труда, так и в росте прибыли, поскольку последняя в условиях конкуренции является источником не только выживания, но и расширения производства, а следовательно, и роста благосостояния работников предприятия, их жизненного уровня. Из этого также следует, что масса прибыли и валового дохода характеризует не что иное, как размер эффекта, получаемого в результате производственно-хозяйственной деятельности предприятия.

В условиях рыночных отношений предприятие должно стремиться если не к получению максимальной прибыли, то по крайней мере к тому объему прибыли, который позволял бы ему не только прочно удерживать свои позиции на рынке сбыта своих товаров и оказания услуг, но и обеспечивать динамичное развитие его производства в условиях конкуренции. В конечном итоге это предполагает знание источников формирования прибыли и нахождение методов по лучшему их использованию.

В условиях рыночных отношений, как свидетельствует мировая практика, имеются три основных источника получения прибыли:

первый источник образуется за счет монопольного положения предприятия по выпуску той или иной продукции или(и) уникальности продукта. Поддержание этого источника на относительно высоком уровне предполагает постоянное обновление продукта. Здесь следует учитывать такие противодействующие силы, как антимонопольная политика государства и растущая конкуренция со стороны других предприятий;

второй источник связан непосредственно с производственной и предпринимательской деятельностью. Практически он касается всех предприятий. Эффективность его использования зависит от знания конъюнктуры рынка и умения адаптировать развитие производства под эту постоянно меняющуюся конъюнктуру. Здесь все сводится к проведению соответствующего маркетинга. Величина прибыли в данном случае зависит:

во-первых, от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом);

во-вторых, от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставки, обслуживание покупателей, послепродажное обслуживание и т.д.);

в-третьих, от объемов производства (чем больше объем производства, тем больше масса прибыли);

в-четвертых, от структуры снижения издержек производства;

третий источник проистекает из инновационной деятельности предприятия. Его использование предполагает постоянное обновление выпускаемой продукции, обеспечение ее конкурентоспособности, рост объемов реализации и увеличение массы прибыли.

Конечным финансовым результатом хозяйственной деятельности предприятия является балансовая прибыль.

Балансовая прибыль— это сумма прибылей (убытков) предприятия как от реализации продукции, так и доходов (убытков), не связанных с ее производством и реализацией. Под реализацией продукции понимается не только продажа произведенных товаров, имеющих натурально-вещественную форму, но и выполнение работ, оказание услуг. Балансовая прибыль как конечный финансовый результат выявляется на основании бухгалтерского учета всех хозяйственных операций предприятия и оценки статей баланса. Использование термина "балансовая прибыль" связано с тем, что конечный финансовый результат работы предприятия отражается в его балансе, составляемом по итогам квартала, года.

Балансовая прибыль включает три укрупненных элемента:

прибыль (убыток) от реализации продукции, выполнения работ, оказания услуг;

прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества предприятия;

финансовые результаты от внереализационных операций.

Прибыль от реализации продукции (работ, услуг) характеризует чистый доход, созданный на предприятии. Остальные элементы балансовой прибыли отражают в основном перераспределение ранее созданных доходов.

Рассмотрим подробно все составные части балансовой прибыли. Прибыль (убыток) от реализации продукции (работ, услуг) - это финансовый результат, полученный от основной деятельности предприятия, которая может осуществляться в любых видах, зафиксированных в его уставе и не запрещенных законом. Финансовый результат определяется раздельно по каждому виду деятельности предприятия, относящемуся к реализации продукции, выполнению работ, оказанию услуг. Он равен разнице между выручкой от реализации продукции (работ, услуг) в действующих ценах и затратами на ее производство и реализацию.

Выручка принимается в расчет без налога на добавленную стоимость и акцизов, которые, являясь косвенными налогами, поступают в бюджет. Из выручки также исключается сумма наценок (скидок), поступающая торговым и снабженческо-сбытовым предприятиям, участвующим в сбыте продукции. Предприятия, экспортирующие продукцию, исключают и экспортные тарифы, направляемые в доход государства. При этом денежные поступления, связанные с выбытием основных средств, материальных (оборотных) и нематериальных активов, продажная стоимость валютных ценностей, ценных бумаг не включаются в состав выручки.

Состав затрат на производство и реализацию продукции (работ, услуг), включаемых в себестоимость, регулируется законодательно. Затраты, образующие себестоимость, группируются по следующим элементам: материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация основных фондов и прочие.

По реализации продукции, имеющей натурально-вещественную форму, расчет прибыли ведется исходя из выручки и полной себестоимости продукции, определяемых на объем реализуемой продукции. В натуральном выражении он включает- остатки готовой продукции на начало отчетного периода, не реализованные в предшествующем периоде, и выпуск товарной продукции отчетного периода за минусом той части продукции, которая не может быть реализована в конце отчетного периода. Под периодом понимается квартал или год. Состав остатков нереализованной продукции на начало и конец периода зависит от избранного предприятием метода учета выручки - по поступлению денег на расчетный счет (в кассу) предприятия или по отгрузке продукции, расчетные документы по которой предъявлены покупателю.

Прибыль от выполнения работ и оказания услуг рассчитывается аналогично прибыли от реализации продукции. Формирование выручки тесно связано с особенностями выполняемых работ и услуг и применяемыми формами расчетов.

Например, в строительных организациях выручка отражает стоимость законченных объектов строительства или работ, выполненных по договорам подряда и субподряда. Она определяется по документам, являющимся основанием для расчета между заказчиками и подрядчиками (субподрядчиками). Для определения прибыли используется фактическая себестоимость сданных работ. В торговле, снабженческих и сбытовых предприятиях выручка соответствует валовому доходу от продажи товаров (сумма наценок или скидок в процентах к стоимости реализуемых товаров). Валовой доход исчисляется как разница между продажной и покупной стоимостью реализованных товаров. Для определения прибыли из него исключаются издержки обращения торговых, снабженческих, сбытовых организаций. На предприятиях транспорта и связи выручка отражает денежные средства за предоставляемые услуги по действующим тарифам. В качестве себестоимости выступает показатель эксплуатационных расходов предприятий транспорта (связи) с учетом расходов по экспедиционным и погрузочно-разгрузочным работам.

Прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества предприятия - это финансовый результат, не связанный с основными видами деятельности предприятия. Он отражает прибыли (убытки) по прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия.

Предприятие самостоятельно распоряжается своим имуществом. Оно вправе списывать, продавать, ликвидировать, передавать в уставные фонды других предприятий здания, сооружения, оборудование, транспортные средства и другие основные фонды, материальные ценности, полученные в процессе сноса и разборки зданий, сооружений, продавать отдельные объекты, товарно-материальные ценности и другие виды имущества. Финансовый результат имеет место только при продаже перечисленных видов имущества, а также при прочем выбытии недоамортизированных объектов в некоторых случаях! При реализации основных фондов финансовый результат определяется как разница между продажной ценой реализованных на сторону основных средств и их остаточной стоимостью с учетом понесенных расходов по реализации.

Под иным имуществом предприятия понимаются сырье, материалы, топливо, запчасти, нематериальные активы (патенты, лицензии, торговые марки, программные продукты для ЭВМ и т.д.), валютные ценности (иностранная валюта, ценные бумаги в иностранной валюте, драгоценные металлы и природные драгоценные камни, за исключением ювелирных и бытовых изделий и лома таких изделий), ценные бумаги. Разница между продажной ценой этих видов имущества предприятия и их балансовой стоимостью (с учетом понесенных в связи с этим расходов) составляет финансовый результат, влияющий на сумму балансовой прибыли.

Финансовые результаты от внереализационных операций - это прибыль (убыток) по операциям различного характера, не относящимся основной деятельности предприятия и не связанным с реализацией продукции, основных средств, иного имущества предприятия, выполнением работ, оказанием услуг. Финансовый результат определяется как доходы (убытки) за минусом расходов по внереализационным операциям.

Перечень внереализационных прибылей (убытков) предприятия разнороден и довольно обширен. Значительный удельный вес могут составлять доходы от долгосрочных и краткосрочных финансовых вложений и доходы от сдачи имущества в аренду (они учитываются в составе внереализационных прибылей, если сдача имущества в аренду не является основной деятельностью предприятия).

Финансовые вложения означают такое размещение собственных средств предприятия в деятельность других предприятий, которое дает возможность получить доходы. Под долгосрочными финансовыми вложениями понимаются затраты предприятия по вкладу средств в уставный капитал других предприятий (товариществ, акционерных обществ, совместных, дочерних предприятий), приобретению акций и других ценных бумаг, предоставление средств взаймы на срок более года. К формам краткосрочных финансовых вложений относятся приобретение краткосрочных казначейских обязательств, облигаций и других ценных бумаг, предоставление средств взаймы на срок менее года. Денежные или другие имущественные средства участников договора о совместной деятельности без образования для этой цели юридического лица также считаются финансовыми вложениями - долгосрочными или краткосрочными в зависимости от срока действия договора, поэтому доходы от них также включаются в состав внереализационных доходов.

Доходы от долевого участия в уставном капитале другого предприятия представляют часть его чистой прибыли, которая поступает учредителю в заранее оговоренном размере или в виде дивидендов по акциям, пакетом которых владеет учредитель. Доходами от ценных бумаг являются проценты по облигациям, краткосрочным казначейским обязательствам, дивиденды по акциям. Предприятие имеет право на получение дохода по ценным бумагам акционерных обществ, если они приобретены не позднее чем за 30 дней до официально объявленной даты их вышины. По государственным ценным бумагам право и порядок получения доходов определяются условиями их выпуска и размещения. По средствам, предоставляемым взаймы, предприятие получает доходы по условиям договора между кредитором и ссу-дозаемщиком.

Доходы от сдачи имущества в аренду формируются из получаемой арендной платы, которую арендатор платит арендодателю.

В состав внереализационных прибылей (убытков) также входит сальдо полученных и уплаченных штрафов, пени, неустоек и других видов санкций (кроме санкций, уплачиваемых в бюджет и ряд внебюджетных фондов в соответствии с законодательством); другие доходы и расходы (убытки, потери).

К таким доходам относятся:

прибыль прошлых лет, выявленная в отчетном году (например, суммы, поступившие от поставщиков по перерасчетам за услуги и материальные ценности, полученные и израсходованные в прошлом году; суммы, полученные от покупателей, заказчиков по перерасчетам за реализованную в прошлом году продукцию и др.);

доходы от дооценки товаров;

поступление сумм в счет погашения дебиторской задолженности, списанной в прошлые годы в убыток;

положительные курсовые разницы по валютным счетам и операциям в иностранной валюте;

проценты, полученные по денежным средствам, числящимся на счетах предприятия.

К расходам и потерям относятся:

убытки по операциям прошлых лет, выявленные в отчетном году, от уценки товаров, списания безнадежной дебиторской задолженности;

недостачи материальных ценностей, выявленные при инвентаризации;

затраты по аннулированным производственным заказам и на производство, не давшее продукции, исключая потери, возмещаемые заказчиками (при этом вычитается стоимость используемых материальных ценностей);

отрицательные курсовые разницы по валютным счетам и операциям в иностранной валюте;

некомпенсируемые потери от стихийных бедствий с учетом затрат по предотвращению или ликвидации последствий стихийных бедствий (при этом исключается стоимость полученного металлолома, топлива, других материалов);

некомпенсируемые убытки в результате пожаров, аварий, других чрезвычайных событий, вызванных экстремальными ситуациями;

затраты на содержание законсервированных производственных мощностей и объектов, за исключением затрат, возмещаемых из других источников;

судебные издержки и арбитражные сборы и др.

При рассмотрении прибыли как конечного финансового результата хозяйственной деятельности следует иметь в виду, что не вся получаемая прибыль остается предприятию, так как подвергается обложению налогом. Для исчисления облагаемой налогом прибыли валовая прибыль увеличивается на сумму превышения расходов по оплате труда работников предприятия, занятых в основной деятельности, в составе себестоимости продукции (работ, услуг) по сравнению с их нормативной величиной. Указанное увеличение (уменьшение) валовой (балансовой) прибыли при исчислении облагаемой прибыли не производится: по совместным предприятиям, созданным на территории Российской Федерации с участием российских юридических лиц и иностранных юридических лиц и граждан, если доля иностранного участия в уставном фонде превышает 30%, по международным неправительственным организациям (объединениям), а также международным объединениям, осуществляющим хозяйственную деятельность.

Р

ис.

1. Формирование и распределение прибыли

предприятия

Облагаемая прибыль уменьшается также на сумму рентных платежей (вносимых в установленном порядке из прибыли); сумму дивидендов, полученных по акциям, облигациям и иным ценным бумагам, принадлежащим предприятию; сумму дохода, полученного от долевого участия в совместных предприятиях; сумму затрат, осуществляемых предприятием за счет прибыли, на оказание помощи сельскохозяйственным предприятиям в строительстве объектов на селе и приобретение оборудования для них, но не более 1% облагаемой прибыли. Это очень важно для перерабатывающих предприятий АПТ, так как позволяет им вкладывать средства в развитие своей сырьевой инфраструктуры.

С целью стимулирования НТП облагаемая прибыль уменьшается на:

сумму в размере 30% затрат предприятий (кроме капитальных вложений) на проведение научно-исследовательских и опытно-конструкторских работ, подготовку и освоение новых прогрессивных технологий и видов продукции (включая продукцию машиностроения, поставляемую на экспорт на свободно конвертируемую валюту), осуществляемых за счет прибыли, остающейся в распоряжении предприятий;

сумму прибыли, используемую на погашение кредита, предоставленного на финансирование централизованных государственных капитальных вложений (на срок, предусмотренный кредитным соглашением), не покрываемых за счет прибыли, направляемой на накопление;

сумму в размере 30% затрат, связанных с проведением природоохранных мероприятий, осуществляемых за счет прибыли, остающейся в распоряжении предприятий;

сумму затрат, осуществляемых за счет прибыли, остающейся в распоряжении предприятий в соответствии с нормативными затратами по содержанию находящихся на их балансе объектов здравоохранения, домов престарелых и инвалидов, детских дошкольных учреждений, пионерских лагерей, объектов культуры и спорта, учреждений народного образования, а также объектов жилищного фонда.

Оставшаяся часть представляет собой остаточную прибыль (или чистую прибыль), которая полностью поступает в распоряжение предприятия. Она направляется на оплату труда и материальное поощрение, на прирост оборотных средств, капитальных вложений, социальное развитие путем образования соответствующих фондов: развития науки и техники, социального развития, материального поощрения.

Таким образом, в условиях перехода к рынку и в его дальнейшем становлении прибыль является основным побудительным мотивом организации производственной и хозяйственно-коммерческой деятельности предприятия.

77.3. Распределение и использование прибыли предприятия

Объектом распределения является балансовая прибыль предприятия.' Под ее распределением понимается направление прибыли в бюджет и по статьям использования на предприятии. Законодательно распределение прибыли регулируется в той се части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей. Определение направлений расходования прибыли, остающейся в распоряжении предприятия, структуры статей ее использования находится в компетенции предприятия.

Принципы распределения прибыли можно сформулировать следующим образом:

прибыль, получаемая предприятием в результате производственно-хозяйственной и финансовой деятельности, распределяется между государством и предприятием как хозяйствующим субъектом;

прибыль для государства поступает в соответствующие бюджета в виде налогов и сборов, ставки которых нс могут быть произвольно изменены. Состав и ставки налогов, порядок их исчисления и взносов в бюджет устанавливаются законодательно;

величина прибыли предприятия, оставшейся в его распоряжении после уплаты налогов, не должна снижать его заинтересованности в росте объема производства и улучшении результатов производственно-хозяйственной и финансовой деятельности;

прибыль, остающаяся в распоряжении предприятия, в первую очередь направляется на накопление, обеспечивающее его дальнейшее развитие, и только в остальной части -на потребление.

На предприятии распределению подлежит чистая прибыль, т.е. прибыль, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей. Из нее взыскиваются санкции, уплачиваемые в бюджет и некоторые внебюджетные фонды.

Распределение чистой прибыли отражает процесс формирования фондов и резервов предприятия для финансирования потребностей производства и развития социальной сферы.

В современных условиях хозяйствования государство не устанавливает каких-либо нормативов распределения прибыли, но через порядок предоставления налоговых льгот стимулирует направление прибыли на капитальные вложения производственного и непроизводственного характера, на благотворительные цели, финансирование природоохранных мероприятий, расходов по содержанию объектов и учреждений социальной сферы и др. Законодательно ограничивается размер резервного фонда предприятий, регулируется порядок формирования резерва по сомнительным долгам.

Распределение чистой прибыли - одно из направлений внутрифирменного планирования, значение которого в условиях рыночной экономики возрастает. Порядок распределения и использования прибыли на предприятии фиксируется в уставе предприятия и определяется положением, которое разрабатывается соответствующими подразделениями экономических служб и утверждается руководящим органом предприятия. В соответствии с уставом предприятия могут составлять сметы расходов, финансируемых из прибыли, либо образовывать фонды специального назначения: фонды накопления (фонд развития производства или фонд производственного и научно-технического развития, фонд социального развития) и фонды потребления (фонд материального поощрения).

Смета расходов, финансируемых из прибыли, включает расходы на развитие производства, социальные нужды трудового коллектива, на материальное поощрение работников и благотворительные цели,

К расходам, связанным с развитием производства, относятся расходы на научно-исследовательские, проектные, конструкторские и технологические работы, финансирование разработки и освоения новых видов продукции и технологических процессов, затраты по совершенствованию технологии и организации производства, модернизации оборудования, затраты, связанные с техническим перевооружением и реконструкцией действующего производства, расширением предприятий. В эту же группу расходов включаются расходы по погашению долгосрочных ссуд банков и процентов по ним. Здесь же планируются затраты на проведение природоохранных мероприятий и др. Взносы предприятий из прибыли в качестве вкладов учредителей в создание уставного капитала других предприятий, средства, перечисляемые союзам, ассоциациям, концернам, в состав которых входит предприятие, также считаются использованием прибыли на развитие.

Распределение прибыли на социальные нужды включает расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, финансирование строительства объектов непроизводственного назначения, организации и развития подсобного сельского хозяйства, проведения оздоровительных, культурно-массовых мероприятий и т.п.

К затратам на материальное поощрение относятся единовременные поощрения за выполнение особо важных производственных заданий, выплата премий за создание, освоение и внедрение новой техники, расходы на оказание материальной помощи рабочим и служащим, единовременные пособия ветеранам труда, уходящим на пенсию, надбавки к пенсиям, компенсация работникам удорожания стоимости питания в столовых, буфетах предприятия в связи с повышением цен и др.

Вся прибыль, остающаяся в распоряжении предприятия, подразделяется на две части. Первая увеличивает имущество предприятия и участвует в процессе накопления. Вторая характеризует долю прибыли, используемой на потребление. При этом не обязательно всю прибыль, направляемую на накопление, использовать полностью. Остаток прибыли, не использованной на увеличение имущества, имеет важное резервное значение и может быть в последующие годы направлен для покрытия возможных убытков, финансирования различных затрат.

Нераспределенная прибыль в широком смысле как прибыль, использованная на накопление, и нераспределенная прибыль прошлых лет, свидетельствуют о финансовой устойчивости предприятия, о наличии источника дм последующего развития.

Распределение и использование прибыли товариществ и акционерных обществ имеют свои особенности, обусловленные организационно-правовой формой этих предприятий.

Управление формированием прибыли

Достижение высоких результатов работы предприятия предполагает управление процессом формирования, распределения и использования прибыли. Управление включает анализ прибыли, ее планирование и постоянный поиск возможностей увеличения прибыли.

Экономическая прибыль - важнейшая стадия работы, предшествующая планированию и прогнозированию финансовых ресурсов предприятия, эффективного их использования. Результаты анализа служат основой для принятия управленческих решений на уровне руководства предприятием и являются исходным материалом дня работы финансовых менеджеров.

В задачи анализа финансовых результатов входят

• оценка динамики показателей балансовой и чистой прибыли;

• изучение составных элементов формирования балансовой прибыли;

• выявление и измерение влияния факторов, воздействующих на прибыль;

• анализ показателей рентабельности;

• выявление и оценка резервов роста прибыли, способов их мобилизации.

Анализ динамики балансовой прибыли, темпов ее прироста в сопоставлении с динамикой величины и прироста чистой прибыли представляет значительный интерес. Результаты анализа могут свидетельствовать о снижении темпов прироста чистой прибыли по сравнению с балансовой, и наоборот. Полезную информацию можно почерпнуть из анализа динамики доли чистой прибыли в балансовой. Если доля чистой прибыли растет, это свидетельствует об оптимальной величине уплачиваемых налогов, заинтересованности предприятия в результатах работы и эффективном хозяйствовании.

Хорошие аналитические возможности заключены в таблице, составленной по данным о величине балансовой прибыли, ее составных частей (прибыль от реализации продукции, работ, услуг; прибыли от прочей реализации;

сальдо финансовых результатов от внереализационных операций) за ряд лет.

Прибыль от реализации продукции, работ, услуг занимает наибольший удельный вес в структуре балансовой прибыли предприятия. Ее величина формируется под воздействием трех основных факторов: себестоимости продукции, объема реализации и уровня действующих цен на реализуемую продукцию. Важнейшим из них является себестоимость. Количественно в структуре цены она занимает значительный удельный вес, поэтому снижение себестоимости очень заметно сказывается на росте прибыли при прочих равных условиях. Динамика показателя себестоимости продукции интересна и с другой точки зрения. Снижение затрат в масштабе народного хозяйства страны свидетельствует об уровне хозяйствования в целом и отражает положительные процессы в экономике.

На многих предприятиях существуют подразделения экономических служб, которые занимаются постатейным анализом себестоимости, изыскивают пути ее снижения. Но в значительной мере эта работа обесценивается инфляцией и ростом цен на исходное сырье и топливно-энергетические ресурсы. В условиях резкого роста цен и недостатка собственных оборотных средств у предприятий возможность прироста прибыли в результате снижения себестоимости исключена.

Увеличение объема реализации продукции в натуральном выражении при прочих равных условиях ведет к росту прибыли. Возрастающие объемы производства продукции, пользующейся спросом, могут достигаться с помощью капитальных вложений, что требует направления прибыли на покупку более производительного оборудования, освоение новых технологий, расширение производства. Этот путь сейчас для многих предприятий затруднен или почти невозможен по причине инфляции, роста цен и недоступности долгосрочного кредита. Предприятия, располагающие средствами и возможностями для проведения капитальных вложений, реально увеличивают свою прибыль, если обеспечивают рентабельность инвестиций выше темпов инфляции.

Не требует капитальных затрат ускорение оборачиваемости оборотных средств, которое также ведет к росту объемов производства и реализации продукции. Однако инфляция достаточно быстро обесценивает оборотные средства, предприятиями на приобретение сырья и топливно-энергетических ресурсов направляется все большая их часть, неплатежи покупателей и требуемая предоплата отвлекают значительную часть средств из оборота покупателей. Причинами неплатежей являются не только недостаток оборотных средств и неустойчивое финансовое положение предприятий, но и низкая финансово-расчетная дисциплина, недостатки в работе банковской системы, неразвитость вексельного обращения.

В целом для предприятий России характерно снижение объемов производства в течение последних лет.

В этой ситуации, казалось бы, логично предположить резкое падение массы прибыли. Но статистические данные свидетельствуют об обратном. При росте затрат на производство продукции и снижении объемов ее выпуска прибыль растет вследствие постоянно повышающихся цен. Увеличение цены само по себе не является негативным фактором. Оно вполне обосновано, если связано с повышением спроса на

продукцию, улучшением технико-экономических параметров и потребительских свойств выпускаемой продукции.

Поскольку прибыль от реализации продукции занимает наибольший удельный вес в структуре балансовой прибыли, то анализ факторов, ее определяющих, имеет значение для выявления резервов роста всей балансовой прибыли.

При стабильных экономических условиях хозяйствования основной путь увеличения прибыли от реализации продукции состоит в снижении себестоимости в части материальных затрат. Особенно важно это для предприятий обрабатывающих отраслей (машиностроение и металлообработка, металлургическая, нефтехимическая и др.), на которых удельный вес стоимости сырья в себестоимости существенно выше, чем на аналогичных предприятиях развитых стран, значителен вес отходов. В частности, в машиностроении удельный вес металлоотходов в общем потреблении черных металлов на протяжении многих лет стабильно занимает более 20%, а удельный вес стружки в общем образовании металлоотходов - 45%. Это свидетельствует и о применении морально устаревшего оборудования.

В добывающих отраслях прирост прибыли достаточно сложно обеспечить в результате снижения себестоимости добычи полезных ископаемых из-за естественно-природных причин. В основном это может достигаться вследствие увеличения объемов добычи.

В отраслях, ориентированных на конечного потребителя, решающее значение имеют объемы производства и реализации продукции, определяемые спросом, уровень себестоимости, но без ущерба для качества потребительских товаров.

На величину прибыли от реализации продукции влияет состав и размер нереализованных остатков на начало и конец отчетного периода. Значительная величина остатков приводит к неполному поступлению выручки и недополучению ожидаемой прибыли.

Остатки нереализованной продукции образуются по следующим причинам:

• часть готовой продукции закономерно оседает на складе в связи с необходимостью ее комплектации, упаковки, подготовки к отгрузке, накопления до размеров транспортной партии, выписки расчетных документов. Увеличение остатков готовой продукции на складе сверх нормативной величины должно быть предметом внимания финансовых служб предприятия: возможно, продукция не находит сбыта из-за разрыва хозяйственных связей или не пользуется спросом по другой причине.

Такое влияние на прибыль остатков готовой продукции на складе встречается место на предприятиях, которые выпускают продукцию,, имеющую натурально-вещественную форму. Выполненные работы и оказанные услуги в силу своей специфичной формы как товара не могут принимать вид остатков продукции на складе. То же относится и к продукции некоторых отраслей, например, электроэнергетики, транспорта, связи;

• остатки товаров отгруженных, срок оплаты которых не наступил, могут образовываться при применении определенных форм расчета за отгруженную продукцию. Полная предоплата отгружаемой продукции исключает образование таких остатков и практикуется многими предприятиями, но как форма расчетов имеет свои недостатки;

• часть товаров отгруженных не оплачена в срок покупателем. Не поступление выручки в этом случае практически не зависит от поставщика. К сожалению, эта ситуация стала типичной, объем неплатежей не уменьшается, но предприятию все же следует работать в направлении получения доходов - прекратить отгрузку покупателю, перевести его на аккредитивную форму расчетов, передать требования по взысканию неплатежей с покупателя банку, оформить коммерческий кредит;

• продукция отгружена и получена покупателем, но последний на законных основаниях отказался от ее оплаты. Наиболее вероятной причиной отказа может быть несоблюдение поставщиком условий договора поставки.

Резервом увеличения балансовой прибыли может быть прибыль, полученная от реализации основных фондов и иного имущества предприятия. Если раньше операции, связанные с выбытием основных фондов, не оказывали заметного влияния на финансовые результаты, то теперь, когда предприятия вправе распоряжаться своим имуществом, имеет смысл освободиться от излишнего и не установленного оборудования, предварительно взвесив, что выгоднее - продать его или сдать в аренду. Другие операции, например безвозмездная передача основных средств предприятию, не относятся на балансовую прибыль, а возмещаются из чистой прибыли, предназначенной на накопление.

Финансовый результат от реализации иного имущества предприятия может быть и положительным, и отрицательным. Это зависит от состава и продажной цены реализуемых активов. Если речь идет о материальных активах, то следует исходить не столько из возможности получения прибыли, сколько из наличия запасов, которые из-за изменения экономической конъюнктуры, ассортимента выпускаемой продукции и по другим причинам оказываются ненужными или по величине превышают уровень, достаточный для запланированного выпуска продукции. Эта работа является одним из направлений финансового менеджмента, т.е. управления финансами предприятия, и должна проводиться на основании анализа структуры материальных активов. Безусловно, лучше продать их по цене, превышающей учетную стоимость, но и в ином случае предприятие получит денежные средства, которые можно вовлечь в оборот.

Прибыль может быть получена от реализации нематериальных активов, имеющих спрос на рынке. Их продажная цена определяется способностью приносить доход. Для исчисления прибыли из продажной цены исключаются затраты, связанные с созданием или покупкой нематериальных активов с учетом расходов по их доведению до состояния, в котором они способны приносить доход.

Ценные бумаги приобретаются предприятием с разными целями. Поскольку они относятся к ликвидным средствам, то предприятие, быстро обратив их в деньги, может совершать платежи и расчеты, погашать обязательства. При покупке ценных бумаг важен их правильный выбор. Приобретать ценные бумаги можно лишь в том случае, если имеется обоснованная уверенность в росте их курсовой стоимости, тогда их продажа даст положительный финансовый результат. При падении курсовой стоимости реализовать эти бумаги почти невозможно, а при отсутствии доходов по ним такое вложение средств можно считать не активами, а убытками. Реализуя ценные бумаги, предприятие получает результат, который можно сравнить с номинальной стоимостью этих ценных бумаг.

В составе внереализационных операций наиболее доходными могут быть финансовые вложения. Важно, чтобы они осуществлялись не в ущерб основной деятельности предприятия. Конкретные направления и структура финансовых вложений должны быть результатом продуманной политики предприятия на основе достоверной оценки их эффективности. Непрофессиональный подход к этому вопросу может привести к потере средств, вложенных в уставный капитал других предприятий или совместную деятельность, в неликвидные ценные бумаги. В настоящее время практически никакие доходы по финансовым активам не перекрывают уровня инфляции, поэтому для получения реальных доходов от финансовых вложений следует подходить к таким инвестициям очень взвешенно.

Относительно надежным способом финансовых вложений сейчас можно считать хранение денег на депозитном счете или приобретение депозитных сертификатов. В этом случае должны учитываться по меньшей мере два обстоятельства: темпы инфляции, если речь идет о приобретении сертификатов, и процентная ставка налога с полученных доходов. В первом случае доходы облагаются по общей ставке налога на прибыль, во втором - по ставке 15%, так как сертификаты относятся к ценным бумагам.

Важнейшим вопросом управления процессом формирования прибыли является планирование прибыли и других финансовых результатов с учетом выводов экономического анализа. Главной целью при планировании является максимизация доходов, что позволяет обеспечивать финансирование большего объема потребностей предприятия в его развитии. При этом важно исходить из величины чистой прибыли. Задача максимизации чистой прибыли предприятия тесно связана с оптимизацией величины уплачиваемых налогов в рамках действующего законодательства, предотвращением непроизводительных выплат.

Планирование прибыли - составная часть финансового планирования и важный участок финансово-экономической работы на предприятии. Планирование прибыли производится раздельно по всем видам деятельности предприятия. Это не только облегчает планирование, но и имеет значение для предполагаемой величины налога на прибыль, так как некоторые виды деятельности не облагаются налогом на прибыль, а другие - облагаются по повышенным ставкам. В процессе разработки планов по прибыли важно не только учесть все факторы, влияющие на величину возможных финансовых результатов, но и, рассмотрев варианты производственной программы, выбрать обеспечивающий максимальную прибыль.

При относительно стабильных ценах и прогнозируемых условиях хозяйствования прибыль планируется на год в рамках текущего финансового плана. Сложившаяся ситуация крайне затрудняет годовое планирование, и предприятия могут составлять более или менее реальные планы по прибыли по кварталам. Поскольку с 1993 г. планирование прибыли "привязано" к расчету авансовых платежей по налогу на прибыль и порядку внесения их в бюджет, то составление квартальных планов становится необходимым. Плательщики налога на прибыль заинтересованы в том, чтобы разница между заявленным ими размером авансовых платежей налога и фактическими платежами была минимальной. Однако более важной целью планирования прибыли является определение возможностей предприятия в финансировании своих потребностей.

Объектом планирования являются планируемые элементы балансовой прибыли, главным образом, прибыль от реализации продукции, выполнения работ, оказания услуг. Основой для расчета является объем производственной программы, который базируется на заказах потребителей и хозяйственных договорах.

В наиболее общем виде прибыль - это разница между ценой и себестоимостью, но при расчете плановой величины прибыли необходимо уточнить объем продукции, ,от реализации которой ожидается эта прибыль. Следует отличать плановый размер прибыли в расчете на товарный выпуск от прибыли, планируемой на объем реализуемой продукции.

Прибыль по товарному выпуску планируется на основе сметы затрат на производство и реализацию продукции, где определяется себестоимость товарного выпуска планируемого периода:

Пта = Цтп — С-т,

где Птп - прибыль по товарному выпуску планируемого периода;

Ц-т - стоимость товарного выпуска планируемого периода в действующих ценах реализации (без налога на добавленную стоимость, акцизов, торговых и сбытовых скидок);

Стп - полная себестоимость товарной продукции

планируемого периода (рассчитана в смете затрат на производство и реализацию продукции).

Прибыль на реализуемую продукцию рассчитывается иначе:

Лрп = 2?рп - Срп,

где Прп - планируемая прибыль по продукции,

подлежащей реализации в предстоящем периоде;

Врп - планируемая выручка от реализации продукции

в действующих ценах (без налога на добавленную стоимость, акцизов, торговых и сбытовых скидок);

Срп - полная себестоимость реализуемой в предстоящем периоде продукции.

Исходя из того, что объем реализуемой продукции предстоящего планового периода в натуральном выражении определяется как сумма остатков нереализованной продукции на начало планируемого периода без остатков готовой продукции, которые не будут реализованы в конце этого периода, то расчет плановой суммы от реализации продукции примет вид:

Прп = Я01 + Ятп - Я02,

где Прп - прибыль от реализации продукции в планируемом

периоде;

По1 - прибыль в остатках продукции, не реализованной

на начало планируемого периода;

Птп - прибыль по товарной продукции, планируемой

к выпуску в предстоящем периоде;

По2 - прибыль в остатках готовой продукции, которая

не будет реализована в конце планируемого

периода.

Именно такая методика расчета лежит в основе применения укрупненного прямого метода планирования прибыли, когда легко определить объем реализуемой продукции в ценах и по себестоимости.

Другая разновидность метода прямого счета - метод по ассортиментного планирования прибыли. Прибыль определяется по каждой ассортиментной позиции, для чего необходимо располагать соответствующими данными.

Налогооблагаемая прибыль

Среди прямых налогов с юридических лиц выделяется налог на прибыль предприятий и организаций, введенный с 1 января 1992 г. Законом Российской Федерации "О налоге на прибыль предприятий и организаций" (27 декабря 1991 г. 15 2116-1).

Основным нормативным документом являются инструкции Государственной налоговой службы от 10 августа 1995 г. № 37 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций".

В соответствии со ст.1 закона плательщиками налога на прибыль являются:

Предприятия и организации (в том числе бюджетные), являющиеся юридическими лицами по законодательству Российской Федерации, включая созданные на территории Российской Федерации предприятия с иностранными инвестициями, а также международные объединения и организации, осуществляющие предпринимательскую деятельность.

Филиалы и другие обособленные подразделения предприятий и организаций, имеющие отдельный баланс и расчетный (текущий) счет.

Коммерческие банки различных видов, включая банки с участием иностранного капитала, получившие лицензию Центрального банка Российской Федерации:

Банк внешней торговли Российской Федерации;

Кредитные учреждения, получившие лицензию Центрального банка Российской Федерации на осуществление отдельных банковских операций;

Центральный банк Российской Федерации и его учреждения в части прибыли, полученной от деятельности, не связанной с регулированием денежного обращения.

Филиалы банков и кредитных учреждений, имеющие отдельный баланс и корреспондентский субсчет (или расчетный счет), включая филиалы иностранных банков-нерезидентов, получившие лицензию Центрального банка Российской Федерации на проведение на территории Российской Федерации банковских операций, за исключением филиалов (отделений) Сберегательного банка Российской Федерации.

Предприятия, организации и учреждения, являющиеся юридическими лицами по законодательству Российской Федерации и получившие в Федеральной службе России по надзору за страховой деятельностью лицензию на осуществление страховой деятельности, а также их филиалы, имеющие баланс с конечным финансовым результатом деятельности и расчетный (текущий) счет.

Предприятия, отнесенные к малым предприятиям в соответствии с федеральным законом от 14 июня 1995 г. № 88-ФЗ "О государственной поддержке малого предпринимательства в РФ" не являются плательщиками налога на прибыль:

Предприятия любых организационно-правовых форм по прибыли от реализации произведенной ими сельскохозяйственной и охотохозяйственной продукции, а также произведенной и переработанной на данных предприятиях собственной сельскохозяйственной продукции, за исключением сельскохозяйственных предприятий индустриального типа, определяемых по перечню, утвержденному законодательными (представительными) органами субъектов Российской Федерации-

Центральный банк Российской Федерации и его учреждения по прибыли, полученной от деятельности, связанной с регулированием денежного обращения,

Организации, применяющие согласно федеральному закону от 29 декабря 1995 г. № 222-ФЗ "Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства" упрощенную систему налогообложения, учета и отчетности с предельной численностью работающих (включая работающих по договорам подряда и иным договорам гражданско-правового характера) до 15 человек независимо от вида осуществляемой ими деятельности, включая численность работающих в их филиалах и подразделениях.

В соответствии с Инструкцией (раздел 2) объектом обложения налогом является валовая прибыль предприятия, уменьшенная (увеличенная) в соответствии с положениями, предусмотренными разделом 2 Инструкции.

Валовая прибыль представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов (включая земельные участки), иного имущества предприятий и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

В основу расчета берется выявленный на счете 80 "Прибыли и убытки" финансовый результат — валовая прибыль (кредитовое сальдо) или убыток (дебетовое сальдо). (табл. 2).

Если у предприятия валовая прибыль (убыток) составила 600 (80) тыс. руб., это, однако, автоматически не означает, что в первом случае предприятие уплатит налог на прибыль только с суммы 600 тыс. руб., а во втором (при наличии убытка 80 тыс. руб.) оно будет освобождено от уплаты налога на прибыль совсем. Действующим законодательством предусмотрен механизм корректировки (увеличения, снижения) валовой прибыли (600 тыс. руб.) с учетом предусмотренных льгот для целей налогообложения. Поэтому при налогообложении могут возникнуть четыре ситуации:

1. Прибыль для целей налогообложения равна валовой прибыли.

2. Прибыль для целей налогообложения (850 тыс. руб.) больше валовой прибыли (600 тыс. руб.).

3. Прибыль для целей налогообложения (450 тыс. руб.) меньше валовой прибыли (600 тыс. руб.).

4. Предприятие вообще не будет плательщиком налога на прибыль.

Чтобы в дальнейшем не возвращаться к данному вопросу, уточним ситуацию 4, когда предприятие не является плательщиком налога на прибыль. Такая льгота распространяется прежде всего на субъекты малого предпринимательства в первые 2 года работы при условии, что в общем объеме реализованной продукции (работ, услуг) выручка от реализованной продукции (работ, услуг) льготируемых видов деятельности превышает 70%.

Таблица 2. Валовая прибыль (счет 80 "Прибыли и убытки")

|

Состав финансовых результатов |

1 вариант |

2 вариант |

|

Прибыль (+), убыток (-) от реализации готовой продукции (работ, услуг) и товаров |

+645 |

+125 |

|

Прибыль (+), убыток (-) от выбытия основных средств |

-86 |

-86 |

|

Прибыль (+), убыток (-) от реализации прочего имущества |

+97 |

+97 |

|

Внереализационные: |

||

|

доходы (+) |

+70 |

+70 |

|

расходы (-) |

-126 |

-126 |

|

Валовая прибыль (+), убыток (-) |

+600 |

-80 |

Перечень субъектов малого предпринимательства, освобождаемых от платежей по налогу на прибыль, приведен в п. 4.4 Инструкции № 37 ГНС. В третий и четвертый годы работы субъекты малого предпринимательства уплачивают налог на прибыль по пониженным ставкам: в третий год — 8,75 % (35 % х 0.25), а в четвертый — 17.5 % (35 % х 0.5), если объем продаж от льготируемых видов деятельности составит более 90%.

Пункт 4.6 этой инструкции содержит перечень предприятий (кроме малых), которые полностью освобождены от налога на прибыль при соблюдении установленных критериев предоставления данной льготы.

На величину налогооблагаемой прибыли существенное влияние оказывает также принятая предприятием учетная политика по определению финансового результата от реализации готовой продукции (работ, услуг) для целей налогообложения, а также различные ставки на составляющие валовой прибыли и другие обстоятельства, предусмотренные законодательством.

Под прибылью от реализации продукции (работ, услуг) понимают превышение выручки от реализации продукции (работ, услуг) без НДС и акцизов над затратами на ее производство и реализацию, включаемыми в себестоимость продукции (работ, услуг). Выявляется прибыль или убыток от реализации продукции (работ, услуг) на счете 46. Превышение кредитового

оборота счета (выручка от реализации) над дебетовым оборотом (затраты на производство) показывает прибыль (дебет счета 46, кредит субсчета 80-1);

обратная ситуация — полученный предприятием убыток от реализации (дебет субсчета 80-1, кредит счета 46).

Расчет налогооблагаемой величины прибыли от реализации продукции (работ, услуг) и товаров зависит от принятой предприятием учетной политики по определению финансового результата: по предъявленным счетам-фактурам, либо по оплаченным (кассовый метод). В первом случае выявленный на субсчете 80-1 финансовый результат полностью включают в налогооблагаемую сумму прибыли, а данные бухгалтерского учета служат базой для налоговых расчетов.

Прибыль от реализации основных средств есть превышение их продажной цены над остаточной стоимостью (первоначальная стоимость за минусом износа). Выявленный на счете 47 финансовый результат (прибыль или убыток) от реализации основных средств подлежит списанию: прибыль — дебет счета 47, кредит субсчета 80-2; убыток — дебет субсчета 80-2, кредит счета 47. При осуществлении прямого обмена и реализации основных средств по ценам не выше балансовой остаточной стоимости сумму сделки для целей налогообложения определяют по рыночной цене, сложившейся в данном регионе.

Для целей налогообложения прибыль от реализации основных средств определяется с учетом индекса дефлятора, на который корректируется остаточная стоимость основных средств.

Прибыль на субсчете 80-2, согласно "Положению о бухгалтерском учете и отчетности в РФ", выявляется также убыток от ликвидации неполностью амортизированных основных средств.

Прибыль от реализации иного имущества предприятия (оборудование к установке, нематериальные активы, материалы, МБП, денежные документы и ценные бумаги) есть превышение продажной цены над первоначальной (остаточной для нематериальных активов и МБП) стоимостью имущества. Выявленный на счете 48 финансовый результат (прибыль или убыток) от реализации такого имущества подлежит списанию: прибыль - дебет счета 48, кредит субсчета 80-2; убыток - дебет субсчета 80-2, кредит счета 48.

При реализации имущества по ценам не выше балансовой стоимости сумму сделки для целей налогообложения определяют по рыночной цене, сложившейся в данном регионе на момент исполнения обязательств по сделке, но не ниже ее фактической себестоимости (балансовой стоимости).

Отрицательный результат от реализации основных фондов, нематериальных активов и другого имущества не уменьшает налогооблагаемую прибыль на сумму убытка, учтенного на счете 80. Валовая прибыль будет увеличена. Такой же порядок для целей налогообложения установлен и при бартерной сделке (при прямом обмене).

Доходы предприятия при реализации продукции (работ, услуг) за иностранную валюту подлежат налогообложению по совокупности с рублевой выручкой. При этом доходы в валюте предприятия принимают на учет в рублевом эквиваленте по курсу Центрального банка России, действовавшему на день поступления средств на валютный счет предприятия.

Если предприятие проводит экспортно-импортные товарообменные операции (в том числе и на бартерной основе), то выручку в валюте для

целей налогообложения пересчитывают в рубли по курсу, действовавшему на день оформления таможенных документов.

К внереализационным доходам предприятия, отражаемым на счете 80 "Прибыли и убытки" (кредит субсчета 80-3), относятся:

доходы, получаемые на территории Российской Федерации и за ее пределами от долевого участия в деятельности других предприятий; дивиденды по акциям и доходы по облигациям и другим ценным бумагам, принадлежащим предприятию (дебет субсчета 75-2, 76-4). Поскольку указанные доходы облагаются налогом у источника их выплаты, то для целей налогообложения они исключаются из валовой прибыли;

суммы средств, полученные безвозмездно от других предприятий при отсутствии совместной деятельности (за исключением средств, зачисляемых в уставной капитал предприятия его учредителями в порядке, установленном законодательством). Здесь следует отметить, что безвозмездно полученное имущество принимается на учет как добавочный капитал (дебет счетов 01, 10, 12, 41, 50, 51, 52, кредит субсчета 87-3). Это означает, что при налогообложении необходимо к валовой прибыли, учтенной по кредиту счета 80, добавить сумму, учтенную на счете 87, субсчет "Безвозмездно полученные ценности". Безвозмездно полученное имущество в виде денежных средств (дебет счетов 50, 51, 52, кредит субсчета 87-3), основных средств (дебет счета 01, кредит счета 87), ценных бумаг (дебет счетов 06, 58, кредит субсчета 87-3), производственных запасов (дебет счета 10, кредит субсчета 87-3) на счете 80 отражения не получает. Однако это не означает, что в этом случае оно не подлежит налогообложению. На стоимость безвозмездно полученного имущества, выявленного в течение года на кредите субсчета 87-3, будет увеличена налогооблагаемая сумма прибыли. Но не все безвозмездно полученное имущество в обязательном порядке подлежит налогообложению. Не включается в налогооблагаемую базу безвозмездно полученное имущество по основаниям, предусмотренным п. 2.7 Инструкции № 37 ГНС. Перечень такого имущества весьма разнообразен, но расширительному толкованию не подлежит;

доходы от сдачи имущества в аренду (дебет субсчета 76-3);

доходы от дооценки производственных запасов и готовой продукции (дебет счета 14) для целей налогообложения не учитываются;

присужденные или признанные должником штрафы, пени, неустойки и санкции других видов за нарушение условий хозяйственных договоров, а также по возмещению причиненных убытков (дебет счета 63);

прибыль, полученная каждым предприятием (участником) в результате совместной деятельности без создания юридического лица, после ее распределения (дебет счетов 51, 52);

прибыль прошлых лет, выявленная в отчетном году (дебет счетов 10, 12, 23,88, 89 и др.);

положительные курсовые разницы по валютным счетам, а также по операциям в иностранной валюте (дебет счетов 50, 52, 65, 71, 76, 83 и др.) для целей налогообложения нс учитываются;

другие доходы от операций, непосредственно не связанных с производством продукции (работ, услуг) и ее реализацией.

К внереализационным расходам и потерям, отражаемым на дебете субсчета 80-3, относятся:

затраты на аннулированные производственные заказы, а также на производство, не давшее продукции (кредит счета 20);

затраты на содержание законсервированных производственных мощностей и объектов, кроме затрат, возмещаемых за счет других источников (кредит разных счетов в зависимости от вида расходов — 10, 60. 67, 69, 70, 76 и др.);

не компенсируемые виновником потери от простоев по внешним причинам (кредит счета 63);

потери от уценки производственных запасов и готовой продукции (кредит счета 14) для целей налогообложения не учитываются;

убытки по операциям с тарой (кредит счета 10);

судебные издержки и арбитражные сборы (кредит счетов 50, 51. 52);

присужденные или признанные штрафы, пени, неустойки и другие санкции за нарушение условий хозяйственных договоров, а также расходы по возмещению причиненных убытков (кредит счета 63);

суммы сомнительных долгов по расчетам с другими предприятиями и отдельными лицами, подлежащие резервированию в соответствии с законодательством (кредит счета 82);

убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания (кредит счетов 45, 61, 76 и др.);

убытки по операциям прошлых лет, выявленные в текущем году (кредит разных счетов);

некомпенсируемые потери от стихийных бедствий (уничтожение и порча производственных запасов, готовых изделий и других материальных ценностей, потери от остановки производства и пр.), включая затраты. связанные с предотвращением или ликвидацией последствий стихийных бедствий (кредит счетов 65, 10, 12, 20, 23, 60, 67, 69, 70, 71, 76 и др.);

некомпенсируемые убытки в результате пожаров, аварий, других чрезвычайных ситуаций, вызванных экстремальными условиями (кредит счетов 10.12,20.23,40,41, 50, 65, 67. 69, 70);

убытки от хищений, виновники которых решением суда не установлены (кредит счета 84);

отрицательные курсовые разницы по валютным счетам, а также по операциям в иностранной валюте (кредит счетов 31, 50, 52, 60, 62, 71, 76 и др.).

Валовая прибыль для целей налогообложения уменьшается на величину положительных курсовых разниц и соответственно увеличивается на сумму огрицательных курсовых разниц. Если учетной политикой предприятия предусмотрен учет курсовых разниц на счете 83 "Доходы будущих периодов", то предварительно определяется сальдо курсовых разниц (положительных или отрицательных), которое в декабре будет списано со счета 83:

положительные - дебет субсчета 83-4, кредит субсчета 80-2;

отрицательные - дебет субсчета 80-2, кредит субсчета 83-4;

оплата налоговых платежей, относимых по законодательству на уменьшение валовой прибыли (налоги на имущество, рекламу, содержание жилищного фонда и объектов социально-культурной сферы, сбор на нужды образовательных учреждений и др.) (кредит счета 68).

Ставки налога на прибыль и доходы предприятия устанавливаются Федеральным Законом РФ. Действующая ставка налога на прибыль (35 %) распределена законодательством таким образом: 13 % от налогооблагаемой прибыли зачисляется в федеральный бюджет, вторая часть ставки в размере не более 22 % устанавливается законодательными органами регионов (по посредническим операциям для бирж, банков и некоторых других — по ставкам не выше 30 %).

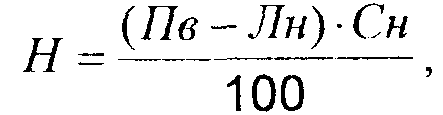

Расчет годовой суммы налога на прибыль производится по формуле:

где Н — годовая сумма налога на прибыль;

Пв — валовая прибыль, уменьшенная на суммы, предусмотренные законодательством;

Лн — налоговые льготы;

Сн — ставка налога на прибыль (13 % + 22 % или 30 %).

Льготы по налогу на прибыль выступают в разнообразных формах, которые определены законодательством:

освобождение от обложения отдельных категорий налогоплательщиков;

понижение налоговых ставок;

освобождение от обложения отдельных видов предпринимательской деятельности;

целевые налоговые льготы;

вычеты из налогового платежа;

изъятие из обложения определенных элементов объекта налога;

прочие налоговые льготы.

Конечная цель налоговых льгот состоит в том, чтобы снизить налоговое бремя налогоплательщика. Законодательство РФ запрещает предоставление налоговых льгот, носящих индивидуальный характер.

Одной из наиболее распространенных является льгота, предоставляемая при налогообложении прибыли, направленной на финансирование капитальных вложений производственного и непроизводственного назначения, а также на погашение кредитов банка, полученных и использованных на эти цели (п. 4.1.1 Инструкции № 37 ГНС). Дело в том, что при реализации (дебет счета 76, кредит счета 47) или безвозмездной передаче (дебет счетов 81-2, 88, кредит счета 47) основных средств и объектов, не завершенных строительством, на приобретение которых предприятиям были предоставлены льготы по налогу на прибыль (в течение 2 лет с момента получения таких льгот), налогооблагаемая прибыль подлежит увеличению на остаточную стоимость этих объектов и произведенные затраты по объектам, не завершенным строительством.

Чтобы определить сумму льгот, необходимо привлечь данные об общем размере осуществленных капитальных вложений (дебет счета 08), погашенных суммах долгосрочных (дебет счета 92) и краткосрочных (дебет счета 90) кредитов на приобретение основных средств и сумме амортизации, начисленной за год (кредит счета 02).

Порядок исчисления и уплаты налога на прибыль. Предприятие всех организационно-правовых форм (кроме предприятий с сезонным характером производства) представляют налоговым органам до начала текущего квартала "'Справку о предполагаемой сумме прибыли на текущий квартал" по установленной форме.

Авансовые платежи налога на прибыль производятся всеми плательщиками не позднее 15-го числа каждого месяца равными долями в размере 1/3 квартальной суммы. От уплаты авансовых платежей налога на прибыль освобождены субъекты малого предпринимательства.

Ежеквартально предприятие исчисляет фактическую сумму налога на прибыль нарастающим итогом с начала года исходя из фактически полученной прибыли, подлежащей налогообложению с учетом предоставленных льгот и ставки налога на прибыль.

Фактически начисленная для целей налогообложения прибыль может быть выше плановой, меньше плановой или соответствовать плановой.

Положительная или отрицательная разница между суммами налога, подлежащими внесению в бюджет по фактически полученной прибыли и фактическим авансовым платежам налога за истекший квартал, подлежит уточнению на сумму, рассчитанную исходя из процента за пользование банковским кредитом, установленного в истекшем квартале Центральным банком РФ. Для исчисления данной суммы применяют годовую учетную ставку ЦБ РФ за пользование кредитом, действующую на 15-е число второго месяца истекшего квартала отчетного периода, деленную на четыре.

Налог на прибыль по итогам года исчисляется на основании годового отчета не позднее 15 марта следующего за отчетным года. Суммы налога в окончательный расчет вносят в 10-дневный срок со дня, установленного для представления годового отчета.

Постановлением правительства Российской Федерации от 1 июля 1995 г. № 660 утвержден "Порядок расчетов с федеральным бюджетом и бюджетом субъектов 4'едерации по налогу на прибыль предприятий и организаций, в состав которых входят территориально обособленные структурные подразделения, не имеющие отдельного баланса и расчетного (текущего, корреспондентского) счета". В соответствии с данным постановлением предприятия, на балансе которых числятся филиалы без образования юридического лица, расположенные вне места нахождения головного предприятия и не имеющие своего расчетного (текущего) счета, являются плательщиками налога на прибыль субъектов Российской Федерации по месту их нахождения. Размер налога определяется из доли прибыли, приходящейся на филиалы исходя из средней величины удельного веса стоимости основных производственных фондов этих структурных подразделений, среднесписочной численности работников (фонда оплаты труда) и стоимости списочной численности (фонда оплаты труда) по организации в целом. Организация сама определяет, какой из показателей должен применяться — среднесписочная численность работников или фонд оплаты труда. Выбранный при этом показатель должен быть неизменным в течение отчетного года.

Госналогслужба России 11 августа 1995 г. утвердила методические указания но применению Постановления правительства Российской Федерации от 1.06.1995 г. № 660, в которых установлен механизм его реализации.

Сроки предоставления налогового расчета. Предприятие обязано платежное поручение на уплату налога на прибыль (включая авансы) сдать в обслуживающее отделение банка своевременно, несмотря на состояние расчетного счета. Предприятие представляет налоговым органам "Расчет налога от фактической прибыли" в сроки, установленные для сдачи квартальной (годовой) отчетности. Дополнительные вопросы по квартальным расчетам вносятся в 5-дневный срок со дня, установленного для представления бухгалтерской отчетности и баланса (не позднее 10 апреля 1997г.).

Если в ходе квартальной проверки квартального (годового) расчета налога на прибыль налоговая инспекция установила, что сумма налога занижена, то предприятие обязано уплатить в бюджет дочисленные суммы налога в 5-дневный срок со дня сообщения налоговым органом о сумме доплаты. Пеня при этом начисляется по истечении 5-дневного (1-дневного) срока со дня, установленного для представления бухгалтерского отчета и баланса.

Мы рассмотрели важнейший источник дохода бюджета — налог на прибыль.

П рактическая

часть

рактическая

часть

|

№ |

Сокр. |

Описание |

Сумма |

|

1 |

Врп |

Выручка от реализации продукции (работ, услуг) |

28 733 066 |

|

2 |

Сндс |

Налог на добавленную стоимость (20%) и специальный налог (3%) |

3 782 759 |

|

3 |

Зпр |

Затраты на производство реализованной продукции (работ, услуг) |

18 529 237 |

|

4 |

Проф |

Прибыль от реализации основных фондов и иного имущества |

269 458 |

|

5 |

Дво |

Доходы от внереализационных операций |

5 008 542 |

|

6 |

Рво |

Расходы от внереализационных операций |

5 710 521 |

|

7 |

Зкв |

Затраты на финансирование капитальных вложений производственного и непроизводственного назначения |

615 902 |

|

8 |

Злг |

Затраты на содержание объектов и учреждений здравоохранения, народного образования, культуры и спорта, домов престарелых и инвалидов, детских дошкольных учреждений, детских лагерей отдыха, жилищного фонда (в пределах нормативов затрат, утвержденных местными СНД) |

321 522 |

|

9 |

Вбц |

Взносы на благотворительные цели, в экологические и оздоровительные фонды, общественным организациям, инвалидам, религиозным организациям и др. аналогические цели. |

350 |

|

10 |

Спгцк |

Погашение государственного целевого кредита на погашение оборотных средств в пределах сроков его погашения |

297 000 |

|

11 |

Спрот |

Сумма превышения расходов на оплату труда персонала предприятия над нормируемой величиной |

873 878 |

|

12 |

НДС |

Ставка налога на прибыль |

32% |

|

13 |

УК |

Уставный капитал |

215 000 |

|

14 |

Отч |

Процент отчислений от чистой прибыли: |

|

|

(15) - в фонд накопления |

55% |

||

|

(16) - в фонд потребления |

40% |

||

|

(17) - на благотворительные и другие цели |

5% |

||

|

15 |

Фр |

Резервный (страховой) фонд определяется в размере доли от уставного капитала в % |

10% |

Для определения прибыли от реализации продукции (работ, услуг) из суммы выручки вычитается сумма затрат на их производство и реализацию; при этом выручка от реализации принимается в расчет без НДС и спецналога.

Прп = (Врп – Сндс) – Зпр = 6 421 070;

Валовая прибыль представляет собой сумму трех слагаемых: прибыль от реализации продукции, прибыль от реализации основных фондов и иного имущества и сальдо (положительная или отрицательная разность) доходов от внерелизационных операций за вычетом расходов по этим операциям.

Пвал = Прп + Проф + (Дво - Рво) = 5 988 549;

При определении прибыли, облагаемой налогом, валовая прибыль увеличивается на сумму превышения расходов на оплату труда по сравнению с нормируемой величиной, и уменьшается на сумму отчислений в резервный фонд. Полученная сумма уменьшается на величину льгот по налогу на прибыль.

Где условиями предоставления льгот является финансирование капитальных вложений; содержание социально – бытовых объектов, находящихся на балансе предприятия, но в пределах нормативов, утвержденных местными органами государственной власти; взносы на благотворительные цели; погашение государственного целевого кредита на пополнение оборотных средств в пределах сроков его погашения и др.

Побл = Пвал + Спрот – (УК х Фр) – Зкв – Злг – Вбц – Спгцк = 5 606 153;

С оставшейся суммы налогооблагаемой прибыли взимается налог по ставке 32%

Нп = Побл х 32% = 1 793 969;

При распределении прибыли, остающейся в распоряжении предприятия, сумма фондов рассчитывается по процентам отчислений от чистой прибыли

Пчист = Пвал – Нп = 4 194 580;

-

Процентные отчисления

- в фонд накопления

2 307 019

- в фонд потребления

1 677 832

- на благотворительные и другие цели

209 729

Список используемой литературы

Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: ИНФРА-М, 1995 г.

Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 1993 г.

Нидлз Б. и др. Принципы бухгалтерского учета. Пер. с англ. / Под ред. Я.В. Соколова. – М.: Финансы и статистика, 1993 г.

В.Г. Клейникова. Учет и налогообложение. Изд. 2-е, дополн. и перераб. – М.: Издательство «Дело и Сервис» 1993 г.

Липкина Е.Д., Баркова Е.А. Налогообложение: Курс лекций. – Омск: СИБИТ, 1998 г.

Кодацкий В.П. Ваша прибыль в условиях рынка. – М: Финансы и статистика, 1994 г.

Содержание:

ТЕОРЕТИЧЕСКАЯ ЧАСТЬ. 1

Доход предприятия, его сущность и значение. 1

Прибыль как экономическая категория. 1

Прибыль как важнейшая категория рыночных отношений. 1

Прибыль как мера эффективности работы предприятия. 4

Источники получения прибыли. 4

Балансовая прибыль. 5

Финансовые результаты. 7

Финансовые вложения. 8

Доходы и расходы. 9

Формирование прибыли. 10

Распределение и использование прибыли. 11

Принципы распределения прибыли. 12

Чистая прибыль и ее распределение . 12

Нераспределенная прибыль. 13

Управление формированием прибыли. 15

Экономическая прибыль. 15

Планирование прибыли. 19

Налогооблагаемая прибыль. 22

Плательщики налога на прибыль. 22

Объект обложения налогом. 23

Прибыль от реализации продукции (работ, услуг). 25

Прибыль от реализации основных средств. 25

Прибыль от реализации иного имущества предприятия. 25

Доходы предприятия при реализации продукции (работ, услуг)

за иностранную валюту. 26

Внереализационные доходы предприятия. 26

Внереализационные расходы и потери. 27

Ставки налога на прибыль и доходы предприятия. 28

Льготы по налогу на прибыль. 29

Порядок исчисления и уплаты налога на прибыль. 29

РАСЧЕТНАЯ ЧАСТЬ. 32

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ. 34

-

| 1 | Выручка от реализации продукции (работ, услуг) | 28 733 066 | |

| 2 | Налог на добавленную стоимость (20%) и специальный налог (3%) | 3 782 759 | |

| 3 | Затраты на производство реализованной продукции (работ, услуг) | 18 529 237 | |

| 4 | Прибыль от реализации основных фондов и иного имущества | 269 458 | |

| 5 | Доходы от внереализационных операций | 5 008 542 | |

| 6 | Расходы от внереализационных операций | 5 710 521 | |

| 7 | Затраты на финансирование капитальных вложений производственного и непроизводственного назначения | 615 902 | |

| 8 | Затраты на содержание объектов и учреждений здравохранения, народного образования, культуры и т.д. (в пределах нормативов затрат, утвержденных местными СНД) | 321 522 | |

| 9 | Взносы на благотворительные цели, в экологические и оздоровительные фонды, общественным организациям, инвалидам, религиозным организациям и др. аналогические цели. | 350 | |

| 10 | Погашение государственного целевого кредита на погашение оборотных средств в пределах сроков его погашения | 297 000 | |

| 11 | Сумма превышения расходов на оплату труда персонала предприятия над нормируемой величиной. | 873 878 | |

| 12 | Ставка налога на прибыль | 32% | |

| 13 | Уставный капитал | 215 000 | |

| 14 | Процент отчислений от чистой прибыли: | ||

| (15) - в фонд накопления | 55% | ||

| (16) - в фонд потребления | 40% | ||

| (17) - на благотворительные и другие цели | 5% | ||

| 21 | Прибыль от реализации продукции = сумма выручки (без НДС и СН) - сумма затрат на их пр-во и реализацию | 6 421 070 | D1-D2-D3 |

| 23 | Валовая прибыль = прибыль от реализации продукции + прибыль от реализации основных фондов + сальдо ( + или - разность) доходов от внереализационных операций за вычетом расходов по этим операциям. | 5988549 | D21+D4+D5-D6 |

| 25 | Прибыль облагаемая = валовая прибыль + сумма превышения расходов на оплату труда по сравнению с нормируем. вел. - сумма отчислений в резервный фонд. - льготы по налогу на прибыль | 5606153 | D23+D11-(D13*0,1)-D7-D8-D9-D10 |

| 27 | Налог по ставке 32% = Прибыль облагаемая * 32% | 1793969 | D25*D12 |

| 29 | Чистая прибыль = Валовая прибыль - налог | 4194580 | D23-D27 |

| Процентные отчисления | |||

| - в фонд накопления | 2307019 | D29*D15 | |

| - в фонд потребления | 1677832 | D29*D16 | |

| - на благотворительные и другие цели | 209729 | D29*D17 |