Прийняття рішень в умовах ризику

Обласний комунальний вищий навчальний заклад

“Інститут підприємництва “Стратегія”

Кафедра економічної кібернетики

КУРСОВИЙ ПРОЕКТ

З дисципліни: "Дослідження операцій"

На тему: "Прийняття рішень в умовах ризику"

Виконав:

Зарудний Є.Ю.

м. Жовті Води

2009

План

Введення

1.Управління ризиками

2.Ухвалення рішень в умовах ризику

Критерій очікуваного значення

Складніші ситуації ухвалення рішень

2.2 Інші критерії очікуваного значення

3. Антикризове управління як основа управління ризиками

Висновки

Список літератури

Введення

У обстановці, коли переважаюча більшість малих, середніх і навіть крупних компаній не просто випробовує тимчасові утруднення, але давно і постійно знаходиться на самому краю пропасти, звичні, стандартні інструменти менеджменту вже не допомагають. Тому так актуально стала проблема пошуку і упровадження в широку практику таких форм і методів управління, використовування яких дозволяло б не доводити справу до кризового стану підприємства, не дивлячись на загальну несприятливу ринкову обстановку в нашій країні, а у разі, коли результати виявилися плачевні і вже йдеться про банкрутство, дозволили б підготувати і реалізувати програму оздоровлення підприємства.

Бізнес завжди пов'язаний з ризиком. При цьому найбільший прибуток, як правило, приносять ринкові операції з підвищеним ризиком. Проте у всьому потрібна міра. Ризик обов'язково повинен бути розрахований до максимально допустимої межі. Як відомо, всі ринкові оцінки носять, багатоваріантного характер вірогідності. Помилки, прорахунки - річ звична оскільки все передбачити не можна. Важливо помилок не повторювати, постійно коректувати систему дій з позицій максимуму прибутку. Менеджер завжди повинен передбачати додаткові можливості для пом'якшення крутих поворотів на ринку. Головна мета менеджменту - добитися, щоб при найгіршому розкладі могло йтися тільки про деяке зменшення прибутку, але у жодному випадку не стояло питання про можливість існування самого підприємства. Досвід переконує, що банкрутства майже завжди пов'язані з грубими прорахунками в менеджменті. Звідси особлива увага командири бізнесу покликані приділяти постійному вдосконаленню управління ризиком.

Головні задачі менеджера в цій області загальновідомі: знайти область підвищеного ризику, оцінити його ступінь, розробити і вжити завчасні заходи, а якщо збиток вже має місце, то і способи відшкодування збитку. Розпізнавання, оцінка, контроль ризикових ситуацій дозволяють уникнути багатьох втрат.

Ризик в бізнесі виступає як сама суть менеджменту. Не ризикуючий менеджер навряд чого-небудь позитивного доб'ється, хоча його підлеглі, можливо, відчуватимуть себе спокійніше. Жоден менеджер не в змозі усунути ризик повністю, але за рахунок виявлення сфери підвищеної небезпеки, точного її вимірювання, оцінки допустимого рівня ризику, здійснення необхідних контрольних процедур хороший менеджер завжди здатний володіти ситуацією. Підвищений ризик має місце в різних обставинах: при ухваленому неправильному управлінському рішенні, при незадовільно виконаному підлеглим завданні, при невдалому виборі виконавця, при помилках в оцінці об'єму продажів продуктів, при відмові керівництва фірми прийняти обґрунтовані пропозиції менеджера і т.д. Іншими словами, з ризиками пов'язані буквально всі рішення або господарські акції менеджера. Мистецтво останнього полягає в балансуванні рівнів ризиків і потенційної вигоди, що і складає істоту управління ризиками. Менеджер зважує позитивні і негативні сторони дії і оцінює можливі наслідки: наскільки прийнятний ризик або він превалює порівняно з потенційною вигодою. Якщо реально проаналізувати всі можливі наслідки конкретного рішення і на цій основі виявити весь шлейф сприятливих і несприятливих результатів, то майже завжди ризик можна звести до мінімуму. У більшості робіт, присвячених управлінню ризиками в бізнесі, основна увага надається аналізу механізму ризику, його розпізнавання, форм і методів захисту від можливих втрат і т.д. Але компанія може мати міцне фінансове положення, чималі резервні фонди і проте виявитися на межі банкрутства, якщо наявними грошовими ресурсами погано управляють менеджери, якщо співробітники компанії недостатньо кваліфіковані, щоб вчасно і повністю реалізувати намічене, якщо в цій компанії не налагоджене добре планування, особливе перспективне, стратегічне, якщо не використовуються повною мірою можливості антикризового управління, зокрема засоби захисту від ризиків, іншими словами якщо повною мірою не використовуються всі потенціали сучасного управління ризиками, вживаного з урахуванням специфічних умов економіки. Тому порушені вище питання знайшли адекватне віддзеркалення в пропонованій роботі.

1. Управління ризиками

Менеджмент ризику - одна з найважливіших областей сучасного управління, пов'язана із специфічною діяльністю менеджерів в умовах невизначеності, складного вибору варіантів управлінських дій. Наявність ризику неминуча в ринковому господарюванні, причому чим вище рівень ризику, тим більше за інших рівних умов можливий прибуток. Зараз світовий і локальні ринки стають все більш нестабільними, з непередбачуваними змінами. Бурхливо розвивається ризиковий бізнес. У цих умовах менеджер, що уникає ризикованих рішень, стає небезпечним для організації, прирікає її на застій, втрату конкурентоспроможності. З розширенням зони ризикованих ситуацій ризик-менеджмент стає об'єктивно необхідним і вельми значущим елементом управління, найважливішою передумовою ділового успіху.

Ризик-менеджмент - поняття дуже широке, що охоплює самі різні проблеми, пов'язані практично зі всіма напрямами і аспектами управління. Головні задачі менеджера в даній області загальновідомі: знайти область підвищеного ризику, оцінити ступінь ризику, розробити і вжити заходи, застережливі ризик, у разі, коли збиток вже має місце, вжити заходи до оптимального його відшкодування, аналіз і попередження ризиків.

При ринковій економіці виробники, продавці, покупці діють в умовах конкуренції самостійно, тобто на свій страх і ризик. Їх фінансове майбутнє є тому непередбачуваним і мало прогнозованим. Ризик-менеджмент представляє систему оцінки ризику, управління ризиком і фінансовими відносинами, що виникають в процесі бізнесу.

Управління ризиками - спеціальний вид менеджерської діяльності, націлений на пом'якшення дії ризику на результати роботи підприємства. Значення управлінських рішень, з ухваленням яких стикаються менеджери, визначається перш за все рівнем ризику, прийнятним для фірми. Кожна компанія характерна власними перевагами, пов'язаними з ризиком. На основі цього виявляються ризики, яким вона схильна в процесі ринкової діяльності, визначає, який рівень ризику прийнятний, і методи, як уникнути втрат, що виникають в результаті дії конкретного ризику. Сукупність таких дій і представляє систему управління ризиками. Це - особлива область економіки, що вимагає знань у області аналізу господарської діяльності підприємства, методів оптимізації рішення економічних задач і т.д. Робота менеджера по ризиках націлена на захист фірми від ризиків, загрозливих її доходам, і забезпечує рішення головної задачі фінансового менеджменту - вибір з альтернативних можливостей оптимального варіанту.

Менеджер по ризиках забезпечує безпеку підприємства. Він покликаний зберегти майно підприємства, його фінансовий добробут, інтелектуальний потенціал. Все це дозволяє ефективніше використати ресурси, поліпшити результати роботи підприємства, забезпечити його безпеку.

Його робота йде по наступних напрямах:

• оцінка можливих джерел небезпеки;

• визначення вірогідності несприятливої події і оцінка можливих втрат;

• зниження ризику за допомогою застосування заходів по його мінімізації.

Ринок - перш за все економічна свобода. Над підприємцем можуть підноситися тільки закон і встановлювані їм обмеження. Державне регулювання в умовах ринку зводиться переважно до встановлення норм здійсненні підприємницької діяльності і до податкової системи. Вага інше визначається виробником і споживачем, їх волею, і якоюсь мірою складається випадковим чином.

Треба не уникати неминучого ризику, а уміти його відчувати, правильно оцінювати його ступінь, не переходити за допустимі межі. Звідси перше правило поведінки підприємця: не уникати ризику, а передбачати його, прагнучи понизити до можливо нижчого рівня.

Є окремі види підприємницької діяльності, в яких ризик піддається розрахунку, оцінці і де методи визначення ступеня ризику відпрацьовані і теоретично, і практично. Це перш за все страхування майна, здоров'я і життя, а також лотерейна і гральна справа зрозуміло, що в даному випадку мова йде про вузькі, украй специфічні види підприємницької діяльності. Вживані по відношенню до таких видів діяльності методи оцінки ризику звичайно не вдається використовувати в інших областях і сферах підприємництва. До того ж страховий ризик відноситься переважним чином до об'єкту, поза прямою залежністю від виду діяльності. Страховка будинку, автомобіля звичайно не враховує способів використовування страхованого об'єкту.

При оцінці ж підприємницького ризику звичайно перш за все цікавить не доля всього об'єкту, а міра небезпеки і ступінь потенційного збитку в умовах конкретної операції і супроводжуючих її видів діяльності. Наприклад, страхуючи підприємство або будинок від пожежі, страхове агентство аналізує тільки небезпеку спалаху об'єкту і міру виникаючої при цьому майнової утрати, яка доведеться компенсувати. Відповідно встановлюються і страхові платежі. Підприємець же вимушений вивчати ризик, що виникає при виробництві, закупівлі, продажу продукції і при всіх інших видах діяльності підприємства. Його цікавить не компенсація ризику, а запобігання збитку, а це вже зовсім інша справа.

Випадковий розвиток подій, що робить вплив на хід і результати підприємництва, здатний приводити не тільки до втрат у вигляді підвищених витрат ресурсів і зниження кінцевого результату. Одна і та ж випадкова подія може викликати збільшення витрат одного виду ресурсів і зниження витрат іншого вигляду, тобто разом з підвищеними витратами одних ресурсів може спостерігатися економія інших. Звідси, якщо випадкова подія надає подвійну дію на кінцеві результати підприємництва, має несприятливі і сприятливі наслідки, при оцінці ризику слід в рівній мірі враховувати і ті, і інші. Інакше кажучи, при визначенні сумарних можливих втрат слід віднімати з розрахункових втрат супроводжуючий їх виграш.

Втрати, які можуть бути в підприємницькій діяльності, доцільно розділяти на матеріальні, трудові, фінансові, втрати часу, спеціальні види втрат. Матеріальні види втрат виявляються в непередбачених підприємницьким проектом додаткових витратах або прямих втратах устаткування, майна, продукції, сировини, енергії і т.д. по відношенню до кожного окремого з перерахованих виглядом втрат застосовні свої одиниці вимірювання.

Трудові втрати представляють втрати робочого часу, викликані непередбаченими обставинами. У безпосередньому вимірюванні трудові втрати виражаються в людино-годинах, людино-дні або просто годиннику робочого часу. Переклад трудових втрат у вартісний, грошовий вираз здійснюється шляхом множення трудогодин на вартість (ціну) однієї години.

Фінансові втрати - це прямий грошовий збиток, пов'язаний з непередбаченими платежами, виплатою штрафів, сплатою додаткових податків, втратою грошових коштів і цінних паперів. Крім того, фінансові втрати можуть бути при недоотриманні або неотриманні грошей з передбачених джерел, при невертанні боргів, неоплаті покупцем поставленої йому продукції, зменшенні виручки унаслідок зниження цін на реалізовані продукцію і послуги.

Особливі види грошового збитку пов'язані з інфляцією, зміною валютного курсу рубля, додатковим до узаконеного вилученням засобів підприємств до державного (республіканський, місцевий) бюджету. Разом з остаточними, безповоротними можуть бути і тимчасові фінансові втрати, обумовлені заморожуванням рахунків, невчасною видачею засобів, відстроченням виплати боргів.

Втрати часу існують тоді, коли процес підприємницької діяльності йде повільніше, ніж було намічено. Пряма оцінка таких втрат здійснюється в годиннику, днях, тижнях, місяцях запізнювання в отриманні наміченого результату. Щоб перевести оцінку втрат часу у вартісне вимірювання, необхідно встановити, до яких втрат доходу, прибутки від підприємництва здатні приводити такого роду втрати часу.

Спеціальні види втрат виявляються у вигляді нанесення збитку здоров'ю і життю людей, навколишньому середовищу, престижу підприємця, а також унаслідок інших несприятливих соціальних і морально-психологічних наслідків. Найчастіше спеціальні види втрат украй важко визначити в кількісному, тим більше у вартісному виразі. Природно, що для кожного з видів втрат початкову оцінку можливості їх виникнення і величини слід виробляти за певний час, що охоплює місяць, рік, термін здійснення підприємництва.

У основі ризик-менеджменту лежить організація роботи за визначенням і зниженням ступеня ризику. Ризик-менеджмент - система управління ризиком і економічними (перш за все фінансовими) відносинами, що виникають в процесі цього управління, що включає стратегію і тактику управлінських дій. Під стратегією управління маються на увазі напрями і способи використовування засобів для досягнення поставленої мети. Кожному способу відповідає певний набір правил і обмежень для ухвалення кращого рішення. Стратегія допомагає сконцентрувати зусилля на різних варіантах рішення, що не суперечать генеральній лінії стратегії, і відкинути всю решту варіантів. Після досягнення поставленої мети дана стратегія припиняє своє існування, оскільки нові цілі висувають задачу розробки нової стратегії. Тактика - практичні методи і прийоми менеджменту для досягнення встановленої мети в конкретних умовах. Задачею тактики управління є вибір найбільш оптимального рішення і найконструктивніших в даній господарській ситуації методів і прийомів управління.

Ризик-менеджмент як система управління складається з двох підсистем: керованої підсистеми - об'єкту управління і управляючої підсистеми - суб'єкта управління. Об'єктам управління в ризик-менеджменті виступають ризикові вкладення капіталу і економічні відносини між господарюючими суб'єктами в процесі реалізації ризику. До таких економічних відносин відносяться зв'язки між страхувальником і страховиком, позичальником і кредитором, між підприємцями, конкурентами і т.д.

Суб'єкт управління в ризик-менеджменті - група керівників (фінансовий менеджер, фахівець із страхування і т.д.), яка за допомогою різних варіантів своєї дії здійснює цілеспрямоване функціонування об'єкту управління, Цей процес може здійснюватися тільки за умови циркуляції необхідної інформації між суб'єктом і об'єктом управління. Процес управління завжди припускає отримання, передачу, переробку і практичне використовування інформації. Придбання надійної і достатньої в конкретних умовах інформації виконує головну роль, оскільки воно допомагає ухвалити правильне рішення по діях в умовах ризику. Інформаційне забезпечення складається з різного роду інформації: статистичної, комерційної, фінансової і т.д. Ризик-менеджмент виконує певні функції. Розрізняють наступні функції ризик-менеджменту:

- функція об'єкту управління, куди відноситься організація дозволу ризику; ризикових вкладень капіталу; робіт по зниженню величини ризику; процесу страхування ризиків; економічних відносин і зв'язків між суб'єктами господарського процесу.

- функції суб'єкта управління, в рамках яких прогнозування, організація, координація, регулювання, стимулювання, контроль.

Прогнозування є розробкою на перспективу змін фінансового стану об'єкту в цілому і його різних частин. Прогнозування - це передбачення певних подій. Організація - об'єднання людей, що спільно реалізовують програму ризикового вкладення капіталу на основі певних правил і процедур. Регулювання - дія на об'єкт управління, за допомогою якого досягається стан стійкості цього об'єкту у разі виникнення відхилення від заданих параметрів. Координація - забезпечення узгодженості роботи всіх ланок системи управління ризиком. Стимулювання - спонука фінансових менеджерів, інших фахівців до зацікавленості в результаті своєї праці. Нарешті, контроль - це перевірка організації роботи по зниженню ступеня ризику.

У ризик-менеджменті готових рецептів немає і бути не може. Але знаючи його методи, прийоми, способи рішення тих або інших господарських задач, можна добиватися відчутного успіху в конкретній ситуації.

Невід'ємним елементом ризик-менеджменту є організація заходів щодо виконання наміченої програми, тобто визначення окремих видів заходів, об'ємів і джерел фінансування цих робіт, конкретних виконавців, термінів виконання і т.д. Важливим етапом організації ризик-менеджменту є контроль за виконанням наміченої програми, аналіз і оцінка результатів вибраного варіанту ризикового рішення.

Організація ризик-менеджменту припускає визначення органу управління ризиком, яким може бути фінансовий менеджер, менеджер по ризику або відповідний апарат управління, скажімо, відділ ризикових вкладень капіталу, який повинен здійснювати наступні функції:

- проводити венчурні і портфельні інвестиції, тобто ризикові вкладення відповідно до чинного законодавства і статуту господарюючого суб'єкта;

- розробляти програму ризикової інвестиційної діяльності;

- збирати, аналізувати, обробляти і зберігати інформацію про навколишнє оточення;

- визначати ступінь і вартість ризиків, стратегію і прийоми управління ризиком;

- розробляти програму ризикових рішень і організовувати її виконання, включаючи контроль і аналіз результатів;

- здійснювати страхову діяльність, укладати договори страхування і перестраховки, проводити страхові і перестраховуючи операції;

- розробляти умови страхування і перестраховки, встановлювати розміри тарифних ставок по страхових операціях;

- видавати гарантії по поручительству російських і іноземних компаній, виробляти відшкодування збитків за їх рахунок, доручати іншим особам виконання аналогічних функцій за рубежем;

- вести відповідну бухгалтерську, статистичну і оперативну звітність по ризикових вкладеннях капіталу.

Стратегія ризик-менеджменту - це мистецтво управління ризиком в невизначеній господарській ситуації, засноване на прогнозуванні ризику і використовуванні різних прийомів його зниження. Ця стратегія включає правила, на основі яких ухвалюються ризикові рішення і способи вибору варіанту рішення.

У стратегії ризик-менеджменту застосовуються наступні правила:

- Максимум виграшу.

- Оптимальна вірогідність результату.

- Оптимальна коливається результату.

- Оптимальне поєднання виграшу і величини ризику. Суть правила максимуму виграшу полягає у тому, що з можливих варіантів ризикових вкладень капіталу вибирається варіант, що дає найбільшу ефективність результату при мінімальному або прийнятному для інвестора ризику.

Центральне місце в оцінці підприємницького ризику займають аналіз і прогнозування можливих втрат ресурсів при здійсненні підприємницької діяльності. Мається на увазі не витрату ресурсів, об'єктивно обумовлену характером і масштабом підприємницької діяльності, а випадкові, непередбачені, але потенційно можливі втрати, що виникають унаслідок відхилення реального ходу підприємництва від задуманого сценарію.

Джерела виникнення інвестиційних ризиків можна розділити на ряд основних категорій:

- Відомо, що із збільшенням процентної ставки (облікової ставки банків) ціна на облігації падає. Ризик, пов'язаний з процентною ставкою, обумовлений тим, що її зміна в майбутньому для нас невідома. Чим віддалену перспективу інвестори вимушені брати до уваги, тим вища невизначеність процентної ставки. Тому довгострокові облігації є більш чутливими до зміни процентної ставки, ніж короткострокові. При підвищенні процентної ставки курси акцій також падають, оскільки акції є фінансовими інструментами, конкурентними по відношенню, наприклад, до депозитних внесків. Процентна ставка, що росте, - позитивний чинник для грошового ринку, але негативний для всього ринку капіталів в цілому. Дисконтування доходу по будь-якому цінному паперу напряму пов'язане з величиною облікової ставки. Чим вищі облікові ставки, тим більша сума потрібна для придбання цінних паперів в теперішньому часі, щоб одержати заданий дохід в майбутньому. При зниженні процентних ставок виникає ризик того, що інвесторам доведеться реінвестувати свої майбутні доходи під нижчі відсотки.

- Інфляція зменшує купівельну спроможність грошей. Інвестор шукає такі фінансові інструменти, які компенсували б зростання цін і забезпечували рівень доходу, що перевищує рівень інфляції. Якнайбільше від інфляції незручності для облігацій з фіксованою ставкою. В умовах стабільної економіки найбільш стійкі - акції з курсовою вартістю, що постійно підвищується (ринковою ціною). Якщо прибутки компанії ростуть лише пропорційно інфляції, або навіть нижче середнього рівня інфляції, то якість акцій такої компанії буде невелика. Залежність курсової вартості акцій від економічних показників діяльності підприємства стає явнішій при зниженні рівня інфляції і стабілізації макроекономічної обстановки.

- Коливання обмінного курсу приводять до появи валютного ризику. При цьому міняється ефективність зарубіжних інвестицій; змінюється співвідношення прибутків експортерів і імпортерів; стримується або додатково стимулюється інфляція. Для російських умов, коли рівень інфляції сильно залежить від зростання курсу долара, валютний ризик має особливе значення, оскільки при нерозвиненому валютному ринку зміни валютного курсу визначаються переважно не економічними, а політичними чинниками. Крім того, величина валютного ризику визначається ще і обмеженим числом інструментів валютного ринку, що зменшує можливості диверсифікації по різних видах валют. Крім того, обмеження на інвестиції у валютні активи накладає чинне в Росії законодавство про валютне регулювання.

- Чинники виробництва. Перш, ніж здійснювати інвестиції в підприємства (промислові, сільськогосподарські і т.д.), необхідно оцінити їх фінансове положення і інші чинники, що визначають умовах їх діяльності. До них, зокрема, відносяться:

• рівень розвитку даної галузі, ринкова кон'юнктура в конкретному секторі виробництва, до якого відноситься підприємство;

• специфіка галузі. Наприклад, для добувних галузей головне - ціна на сировині, для виробничих - доступність сировини і тривалість виробничого циклу і т.д.;

• стадія життєвого циклу, на якій знаходиться підприємство, рівень його спеціалізації в даній галузі, упровадження нових технологій або виробництво якісно новій продукції т.д.

- Політичний чинник. Цей чинник ризику особливо істотний на перехідних етапах розвитку економіки. Від політики уряду, складу кабінету і т.д. напряму залежить багато хто з перерахованих вище чинників ризику.

Перш ніж зробити конкретні вкладення, інвестор реалізує наступні дії:

- Визначення мети інвестиції (чи відповідає конкретне вкладення цілям інвестора). Головна задача - максимізувати свій дохід і мінімізувати ризик. Проте вимоги до доходу у різних інвесторів різні. Наприклад, приватний інвестор-пенсіонер і пенсійний фонд істотно відрізняються своїм підходом. Людина, як правило, турбується про негайний стабільний дохід. Інституційний інвестор орієнтується на тривалішу перспективу, прагнучи максимізувати свій дохід в тривалому інтервалі часу, що змінюється протягом років.

- Аналіз інвестицій, що включає аналіз по секторах економіки (такими секторами є різні галузі економіки, також групи підприємств різного розміру і різної стадії розвитку), а також наочний аналіз, при якому предметом досліджень є конкретне підприємство і конкретні фінансові інструменти. При цьому використовують відносний, чинник і динамічний підходи. Відносний підхід ґрунтується на порівнянні привабливості інвестицій в акції з інвестиціями в облігації і інструменти грошового ринки. Чинник базується на зіставленні активів, доходів, дивідендів, грошових потоків компанії, в які інвестор збирається вкласти засоби. Динамічний підхід спирається на порівняння попередньої діяльності компанії, поточного положення (масштабів і ефективності операцій) і перспектив зростання.

- Розробка стратегії інвестування, яка покликана відображати цілі інвесторів (певні вимоги до рівня доходу і ступеня ризику). Ефективність вкладень залежить від терміну, на який вони зроблені. Різні фінансові інструменти в різному ступені підходять для різноманітних інвестиційних цілей. Мають найбільшу ефективність при термінах вкладення до 1 року - грошові інструменти; від 1 року до 3-5 років - облігацій; понад 3-5 роки - акції.

Розробка стратегії інвестування включає розподіл активів по видах (інструменти грошового ринку, облігації, акції); визначення частки різних видів активів портфелі; визначення тактики поведінки на ринку; оцінку періодичності перегляду даних по компаніях, ринках, стратегії в цілому. Всі згадані чинники ризику в різних ситуаціях виявляються по-різному, кожний з чинників робить свій специфічний вплив на весь портфель цінних паперів.

Всі виникаючі при інвестиціях ризики розділяють на систематичні (або ринкові), властиві всім інвестиціям на даному ринку, і на несистематичні. Джерелами виникнення ринкових ризиків є чинники, що впливають на фондовий ринок в цілому - спад виробництва, зміна обмінного курсу валюти, збільшення або падіння процентних ставок і т.д. несистематичні, або індивідуальні ризики, виникають при інвестуванні, наприклад, в акції якої-небудь галузі промисловості або в акції конкретного підприємства.

Основним способом зниження індивідуальних ризиків є диверсифікація портфеля інвестицій. Ступінь цієї диверсифікації залежить від кількості цінних паперів, його складових, і від ступеня взаємної залежності один від одного. Ніж більше складових включено в портфель і ніж більш незалежні вони один від одного, тим більше диверсифікованим буде портфель цінних паперів. Теоретично, за допомогою диверсифікації можна повністю усунути індивідуальні ризики шляхом включення в портфель безлічі цінних паперів різного вигляду. В результаті сукупний ризик повністю диверсифікованого портфеля визначатиметься тільки величиною ринкового ризику. Ринковий ризик портфеля, на відміну від несистематичного, не може бути усунений шляхом диверсифікації. Для зниження ринкового ризику використовують різні методи хеджування.

Альтернативна форма вкладення капіталу - портфельні інвестиції, коли інвестор вкладає засоби в портфель цінних паперів, що розрізняються по прибутковості і ризику. Таких інвесторів прийнято називати інституційними. До них відносяться страхові компанії, пенсійні фонди, відкриті інвестиційні (взаємні) фонди, індивідуальні інвестори. Портфельний інвестор, як правило, пасивний. Сам інвестор не включений в процес управління. Але натомість він звичайно має високу ліквідність інвестицій, яка дозволяє йому їх вилучити або змінити напрям інвестування. Портфель інвестицій інституційних інвесторів в більшості випадків містить від 50 до 500 видів цінних паперів. Нижній поріг визначається необхідним рівнем диверсифікації, при її подальшому збільшенні ризик вже міняється трохи. Із зростанням величини активів при заданому рівні диверсифікації ростуть розміри цінних паперів кожного вигляду. Оскільки великі частки капіталу одного емітента дуже важко продати на ринку цінних паперів без значних втрат (їх пропозиція на продаж відразу знижує курс), крупні інституційні інвестори прагнуть не концентрувати у себе дуже великі пакети. Звідси число видів цінних паперів в їх портфелях росте.

Істотно зменшити ризик реально за рахунок кваліфікованої роботи по прогнозуванню і внутрішньофірмовому плануванню, самострахуванню і страхуванню, передачі частини ризику іншим особам або організаціям шляхом хеджування, ф'ючерсних операцій, випуску опціонів. Все більш поширеним способом зменшення ризику є хеджування - створення стрічних валютних, комерційних, кредитних і інших вимог і зобов'язань. Хеджування широко використовується фірмами, що спеціалізуються на обробці сировини, з метою страхування прогнозованого рівня доходів шляхом передачі ризику іншій стороні. Хеджування - ділова схема, що дозволяє виключити або обмежити ризик.

Застосовуються і інші способи зниження ризику. Так, при дорогих наукоємних розробках практикується переклад частини фінансового ризику на інші компанії - так звані венчурні, або ризикові, які у разі невдачі всього проекту беруть на себе частину втрат. Проте кращий спосіб зниження ризику - грамотний вибір інвестиційного рішення. У принципі, якщо в інвестиційному проекті доходи перевищують витрати, то вкладення засобів доцільне. Тоді з ряду альтернативних варіантів інвестиційного рішення потрібно вибирати найрентабельніший варіант. Треба визначити ефективність інвестицій з урахуванням терміну окупності, ступеня ризику, очікуваних темпів інфляції, перспектив оподаткування. Серед найдоступніших способів використовування грошей - зберігання їх в банку, за що власник суми одержує відсоток. Звідси правило: інвестувати засоби у виробництво, в цінні папери і т.п. має сенс тоді, коли від цього реально одержати велику чисту, тобто за вирахуванням податків, прибуток, ніж від зберігання грошей в банку.

Арсенал методів формування портфеля достатньо великий, але звичайно базується це на наступних принципах:

По-перше, успіх інвестицій в основному залежить від правильного розподілу засобів по типах активів. Проведені експерименти показали, що прибуток визначається на 94% вибором типу використовуваних інвестиційних інструментів (акції крупних компаній, короткострокові казначейські векселі, довгострокові облігації і ін.); на 4% вибором конкретних цінних паперів заданого типу; на 2% оцінкою моменту закупівлі цінних паперів.

По-друге, ризик інвестицій в певний тип цінних паперів визначається вірогідністю відхилення прибутку від очікуваного значення. Прогнозоване значення прибутку можна визначити на основі обробки статистичних даних про динаміку прибутку від інвестицій в ці папери у минулому, а ризик - як середньоквадратичне відхилення від очікуваного прибутку.

По-третє, загальна прибутковість і ризик інвестиційного портфеля можуть мінятися шляхом варіювання його структурою. Існують різні програми, що дозволяють конструювати бажану пропорцію активів різних типів, наприклад, що мінімізують ризик при заданому рівні очікуваного прибутку або прибуток, що максимізує, при фіксованому рівні ризику і ін.

По-четверте, всі оцінки, використовувані при складанні інвестиційного портфеля, носять вірогідний характер. Конструювання портфеля можливе лише за наявності ряду чинників: ринку цінних паперів, певного періоду його функціонування, що сформувався, статистики ринку і ін.

Формування інвестиційного портфеля здійснюється і у декілька етапів: формулювання цілей його створення і визначення їх пріоритетності (зокрема, що важливіше - регулярне отримання дивідендів або зростання вартості активів), завдання рівнів ризику, мінімального прибутку, відхилення від очікуваного прибутку і т.п.; вибір фінансової компанії (це може бути вітчизняна або зарубіжна фірма; при ухваленні рішення можна використовувати ряд критеріїв: репутація фірми, її доступність, види пропонованих фірмою портфелів, їх прибутковість, види використовуваних інвестиційних інструментів і т.п.); вибір банку, який вестиме інвестиційний рахунок.

Менеджеру важливо вибирати цінні папери залежно від їх ризикового ступеня. При цьому потрібно враховувати наступні ризики: капітальний ризик - загальний ризик на всі вкладення в цінні папери, ризик того, що не зможе їх повернути, не понісши втрат. Аналіз капітального ризику зводиться до оцінки того, чи варто взагалі мати справу з портфелем цінних паперів, чи не краще вкласти засобу в інші форми активів, наприклад, прямі інвестиції, нерухомість, іноземну валюту і т.п. Селективний ризик - ризик неправильного вибору цінних паперів при формуванні портфеля для інвестування порівняно з іншими видами паперів. Це ризик, пов'язаний з точною оцінкою інвестиційних якостей цінних паперів. Часовий ризик - ризик покупки або продажі цінного паперу в невдалий час, що спричиняє за собою втрати. Наприклад, в Росії, коли ще тільки створювалися чекові інвестиційні фонди, емітенти, які встигли потрапити в цю хвилю або трохи випередити її, забезпечили успішне розповсюдження своїх акцій. Ті ж, хто спізнився, випробовують значні утруднення в реалізації своїх паперів. Ризик законодавчих змін - ризик, який може приводити, наприклад, до необхідності перереєстрації випуску цінних паперів, зміни умов або замін випусків, що викликає істотні додаткові витрати і втрати для емітента і інвестора. Емісія цінних паперів може виявитися недійсною, можлива несприятлива зміна правового статусу посередників по операціях з цінними паперами і т.п. Ризик ліквідності - ризик, пов'язаний з можливістю втрат при реалізації цінного паперу через зміну оцінки її якості. Наприклад, цінні папери бірж, багатьох банків і акціонерних суспільств, придбані восени 1991 року в розпал ажіотажу за цінами в 1,5-2 рази вищі за номінал, через півроку продавалися по істотно нижчим курсам, або взагалі не реалізовувалися, хоча інфляційне зростання за цей час було вельми значне.

Кредитний ризик - ризик того, що емітент, що випустив боргові цінні папери, виявиться не в змозі виплачувати відсоток по них або основну суму боргу. Найхарактернішим прийомом реалізації такого ризику у нас є деякі державні боргові зобов'язання. Інфляційний ризик - ризик того, що при інфляції доходи, одержувані інвесторами від цінних паперів, знеціняться (з погляду купівельної спроможності) швидше, ніж виростуть, і інвестор зазнає реальні втрати. Високий рівень інфляції руйнує ринок цінних паперів. Процентний ризик - ризик втрат, які може понести інвестор у зв'язку із змінами процентних ставок на ринку. Зростання ринкового рівня відсотка веде до пониження курсової вартості цінних паперів, особливо облігацій з фіксованим відсотком. При підвищенні відсотка можливе масове скидання цінних паперів, емітованих під нижчі (фіксовані) відсотки і здатних бути, за умов випуску, достроково поверненими емітенту. Нарешті, відзивний ризик - ризик втрат для інвестора, якщо емітент відкличе відзивні облігації у зв'язку з перевищенням фіксованого рівня процентних виплат по них над поточним ринковим відсотком.

Ризик-менеджмент має в своєму розпорядженні певні можливості управління ризиком. Вони складаються із засобів дозволу ризиків і прийомів зниження ступеня ризику. Засобами дозволу ризиків є: уникнення ризику, яке означає просте ухилення від заходу, пов'язаного з ризиком; утримання ризику - залишення ризику за інвестором, тобто на його відповідальність; передача ризику - означає, що інвестор передає відповідальність за ризик комусь іншому, наприклад, страхової компанії; зниження ступеня ризику - зменшення вірогідності і об'єму втрат.

Основні прийоми зниження ризику: крім диверсифікації, це - придбання додаткової інформації (повніша інформація дозволяє зробити точний прогноз і понизити ризик, що робить інформацію товаром, причому дуже цінним), лімітація - це встановлення ліміту, тобто граничних сум витрат, продажу, кредиту і т.п.; лімітація застосовується банками для зниження ступеня ризику при видачі позик, господарюючими суб'єктами при продажу товарів в кредит, надання позик, визначення сум вкладення капіталу і т.п.; самострахування - підприємець вважає за краще підстрахуватися сам, ніж купувати страховку в страховій компанії; самострахування є децентралізованою формою, створенням натуральних і грошових страхових фондів безпосередньо в господарюючих суб'єктах, особливо в тих, чия діяльність схильна до ризику; основна задача самострахування полягає в оперативному подоланні тимчасових утруднень фінансово-комерційної діяльності; страхування - захист майнових інтересів господарюючих суб'єктів і громадян при настанні певних подій (страхових випадків) за рахунок грошових фондів, формованих із сплачуваних ними страхових внесків. Правові норми страхування в Російській Федерації встановлені законодавством.

Ризик - це категорія вірогідності, і в цьому значенні найбільш обґрунтовано характеризувати і зміряти його як вірогідність виникнення певних втрат. При всебічної оцінці ризику слід було б встановлювати для кожного абсолютного або відносного значення величини можливих втрат відповідну вірогідність виникнення такої величини. Приведемо схему зон ризику. Зоною допустимого ризику представимо область, в межах якої даний вид підприємницької діяльності зберігає свою економічну доцільність, тобто втрати мають місце, але вони менше очікуваного прибутку. Межа зони допустимого ризику відповідає рівню втрат, рівному розрахунковому прибутку від підприємницької діяльності.

Наступну небезпечнішу область назвемо зоною критичного ризику. Це - сфера, що характеризується можливістю втрат, що перевищують величину очікуваного прибутку, аж до величини повної розрахункової виручки від підприємництва, представляючої суму витрат і прибутку. Інакше кажучи, зона критичного ризику характеризується небезпекою втрат, які явно перевищують очікуваний прибуток і в максимумі можуть привести до невідшкодовуваної втрати всіх засобів, вкладених підприємцем в справу. У останньому випадку бізнесмен не тільки не одержує від операції ніякого доходу, але зазнає збитки в сумі всіх безплідних витрат. Окрім критичного, реальний катастрофічний ризик. Зона катастрофічного ризику представляє область втрат, які по своїй величині перевершують критичний рівень і в максимумі можуть досягати величини, рівної майновому стану підприємця. Катастрофічний ризик здатний привести до краху, банкрутства підприємства, його закриття і розпродажу майна. До категорії катастрофічного відносять незалежно від майнового або грошового збитку ризик, пов'язаний з прямою небезпекою для життя людей або виникненням екологічних катастроф.

Підприємницький ризик можна ділити на два види: фінансовий і комерційний. Фінансовий ризик складається з наступних типів: валютний, кредитний, процентний і ринковий. Комерційний же ризик ділиться на маркетинговий і діловий ризики. Розглянемо перераховані ризики на матеріалах будівельної фірми. Валютні ризики є вірогідністю отримання валютних доходів або втрат, пов'язаних із зміною курсу однієї іноземної валюти по відношенню до іншої, зокрема національної валюти при проведенні зовнішньоекономічних, кредитних операцій, а також при проведенні фірмою своєї інвестиційної політики в іншій країні. Компанії всіх типів схильні до ризику унаслідок коливань обмінних курсів валют і процентних ставок.

Чинники, що впливають на валютні ризики:

• статистика платіжного балансу,

• фінансові рішення,

• урядова фінансова (витрати) і монетарна (зростання пропозиції грошей) політика,

• збільшення «спреди» (розриву) між офіційним і ринковим курсами,

• наслідки зміни валютних курсів.

Кредитний ризик - це вірогідність отримання певного результату кредитором після сплати (несплати) позичальником (будівельною фірмою) основного боргу і відсотків за кредитом відповідно до термінів і умов кредитного договору.

Кредитний ризик ділиться на наступні типи:

• ризик неповернення кредиту,

• депозитний ризик,

• лізинговий,

• факторинговий,,

• форейтний і ін.

Депозитний ризик відноситься до ризиків ліквідності і пов'язаний з достроковим відгуком вкладниками своїх внесків з кредитної установи. Попередженню втрат або формуванню депозитів можуть сприяти особливі умови, що включаються в договір про кредитний внесок, який повинен полягати між клієнтом і банком. Періодично кредитна установа повинна оцінювати ступінь використовування депозитів, що знаходяться в його розпорядженні. Для цього визначається коефіцієнт зв'язаності депозитів. Він повинен бути рівний «1», що означає, що всі депозити кредитора задіяні в його обороті.

Лізинговий ризик. Розрізняють прямий і непрямий лізинг. Прямий лізинг має місце у тому випадку, коли виготівник або власник майна сам виступає лізінгодателем, а непрямий - коли здача в оренду ведеться через третю особу. По методу кредитування розрізняється терміновий і відновлений лізинг. При терміновому лізингу здійснюється одноразова оренда, а при відновлюваному - договір лізингу поновлюється після закінчення першого терміну договору. Залежно від особливостей об'єкту, що здається в оренду, розрізняють лізинг рухомого майна і лізинг нерухомого майна. Звичайно лізинг нерухомості застосовується при будівництві. Факторинговий ризик - вірогідність отримання визначеного результат за допомогою покупки спеціалізованою фінансовою компанією грошових вимог експортера імпортеру. При покупці вимог факторингова компанія застосовує звичайно відкриту цессию, тобто сповіщає покупця про поступку вимог експортера, і рідше приховану цессию, коли покупцю про неї не повідомляється. Форфейтний ризик - це ризик кредитної організації по оплаті боргового зобов'язання імпортера, без права регресу (обороту) боргових і платіжних документів на колишнього власника. Форфейтірювання як форма кредитування зовнішньої торгівлі дає деяку перевагу експортеру: страхування ризику неплатежу, звільнення його від дебіторської заборгованості, фіксовану договором тверду облікову ставку і інше.

Процентний ризик викликаний вірогідністю зміни процентних ставок, виплачуваних по привернутих засобах, над ставками за наданими кредитами. Розрізняють позиційний, структурний і інші процентні ризики. Позиційний ризик - це ризик по якійсь позиції по відсотку в даний конкретний момент. Наприклад, кредитна організація видала будівельній фірмі кредит з плаваючою процентною ставкою. Невідомо, чи принесе вона кредитної організації дохід. В цілях управління цим ризиком можна передбачити в балансі зміну відсотків по внесках і вирівняти відсотки по активах і пасивах балансу кредитної організації. Структурний ризик - це ризик в цілому по балансу кредитної організації, викликаний змінами на грошовому ринку у зв'язку з коливаннями процентних ставок. Отже, процентний ризик впливає як на прибуток, одержаний від відсотків, так і на баланс кредитної організації в цілому. Причини процентного ризику:

• неточний вибір різновидів процентної ставки,

• недооблік в кредитному договорі можливих змін процентних ставок,

• зміни в процентній політиці Центрального банку РФ,

• установка єдиного відсотка на весь термін користування кредитом,

• відсутність в кредитній організації розробленої стратегії процентної політики,

• неточне визначення величини процентної ставки.

Ринковий (портфельний) ризик пов'язаний з операціями по випуску, розміщенню і купівлі-продажу цінних паперів. Будь-який портфель є певним набором з акцій, облігацій з різним ступенем забезпечення і ризику. Інвестор завжди стикається з дилемою: бажання мати найбільшу ефективність портфеля і бажання забезпечити вкладення з якнайменшим ризиком.

Комерційні ризики - це вірогідність отримання певного результату у міру здійснення заходів щодо використовування всього організаційно-технічного і наукового потенціалу будівельної фірми. Комерційні ризики пов'язані з:

• зміною цін продажів продукції після укладення контракту,

• неплатоспроможністю покупця або позичальника,

• мінливістю попиту на продукцію,

• можливістю відмови замовника від прийому товарної продукції,

• уточненням вартості витрат виробництва.

Чим стабільніше попит на продукцію будівельної фірми, тим менше комерційний ризик. Інвестиційний ризик проекту ділиться на типи ризиків залежно від способів фінансування, асортименту продукції, конкурентної стратегії фірми в галузі і інші. Ризики, пов'язані з фінансуванням проектів в часі, можна умовно розділити на три стадії:

• будівництво об'єкту,

• введення його в експлуатацію,

• функціонування.

Для фази експлуатації об'єкту властиві ризики, пов'язані з помилками в процесі управління підприємством, і комерційні ризики. Як показує практика, найчастіше успішній реалізації проектів заважають наступні причини:

• затримка будівництва,

• перевищення кошторису за проектом,

• погане опрацьовування проекту, зокрема питань фінансування,

• неспроможність підрядчиків,

• втручання держави,

• виникнення незастрахованих збитків,

• підвищення цін на сировину, енергоносії, транспортування,

• некваліфіковане управління виробництвом. В ході будівництва і експлуатації на проект можуть впливати різні чинники технічного, комерційного, економічного, соціально-політичного і фіскально-монетарного характеру. Інвестиційний ризик ділиться на наступні типи: незавершення будівництва, ризик перевищення витрат, виробничий ризик, ризики, пов'язані з ринком, фінансові ризики, ризик консервації проекту.

На ринку цінних паперів, учасником якого є будівельна фірма, існує чотири основні форми активного управління ризиками:

• «підбір чистого доходу» (продаються цінні папери з нижчим доходом, а купуються з вищим),

• «підміна» (обмінюються два схожі по прибутковості цінні папери, але не ідентичні, наприклад, по термінах компенсації),

• «сектор-своп (переміщення цінних паперів з різних секторів економіки з різним терміном дії, доходом і ін.) »,

• передбачення облікової ставки (погіршення терміну дії портфеля, коли ставки знижуються, і скорочення терміну дії, коли ставки ростуть. При цьому чим більше термін дії портфеля, тим більше ціна портфеля схильна до змін облікових ганок). Такій тактиці на ринку цінних паперів відповідає специфічний метод активного управління, що одержав назву «свопінгу», що означає постійний обмін, ротацію цінних паперів через фінансовий ринок.

Страхування ризику. До участі в будівельному проекті необхідно привертати страхові компанії. Застосовуються три основні способи страхування: майнове, страхування від нещасних випадків, страхування втрати прибули.

Майнове страхування може мати наступні форми;

• страхування ризику підрядного будівництва,

• страхування морських вантажів,

• страхування устаткування, що належить підрядчику. Страхування від нещасних випадків включає:

• страхування загальної цивільної відповідальності,

• страхування професійної відповідальності.

Хеджування - це процес страхування ризику від можливих втрат шляхом перенесення ризику зміни ціни з одного лиця на інше. Хеджування здійснюється за допомогою висновку термінових контрактів: форвардних, ф'ючерсних і опційних. Предметом угоди можуть виступати різні активи - валюта, товари, акції, облігації, індекси і ін. Існує дві операції хеджування: на підвищення і на пониження. Хеджер прагне понизити ризик, викликаний невизначеністю цін на ринку, за допомогою покупки або продажу термінових контрактів. Це дає можливість прогнозування доходів або витрат, хоча ризик, пов'язаний з хеджуванням, не зникає. Його беруть на себе підприємці (спекулянти), що йдуть на отримання прибули при грі на різниці цін.

Вельми актуальним є управління діловими ризиками. Першу роль тут виконує якісний розподіл ризику з урахуванням організаційно-технічного потенціалу фірми і форм її присутності на ринку. Це має на увазі, що учасники проекту, приймають ряд рішень, які або розширюють, або звужують діапазон потенційних інвесторів. Чим більшу ступеню ризику учасники мають намір покласти на інвесторів, тим важче учасникам проекту привернути досвідчених інвесторів до фінансування проекту. Тому учасникам проекту рекомендується при веденні переговорів проявляти максимальну гнучкість щодо того, яку частку ризику вони згодні на себе прийняти. Бажання обговорити питання про ухвалення учасниками проекту на себе більшої частки ризику може переконати досвідчених інвесторів понизити свої вимоги. Проте часто компанія свідомо йде на ризик, ігноруючи деякі негативні показники. Велике значення має резервування засобів на покриття непередбачених витрат. Це - один із способів управління ризиками, передбачаючим встановлення співвідношення між потенційними ризиками, що впливають на вартість проекту, і розміром витрат, необхідних для подолання збоїв у виконанні проекту. Основною проблемою при створенні резерву на покриття непередбачених витрат є оцінка потенційних наслідків ризиків.

При визначенні суми резерву на покриття непередбачених витрат звичайно враховують точність первинної оцінки вартості проекту і його елементів залежно від етапу проектів, на якому проводилася ця оцінка. Ретельно розроблена оцінка непередбачених витрат зводить до мінімуму перевитрату засобів. Резерв можна розділити на дві частини: загальну і спеціальну. Загальний резерв повинен покривати зміни в кошторисі, добавки до загальної суми контракту і інші аналогічні елементи. Спеціальний резерв включає надбавки на покриття зростання цін, збільшення витрат по окремих позиціях, а також на оплату позовів по контрактах. Поточні витрати резерву повинні відстежуватися і оцінюватися, щоб забезпечити наявність залишку на покриття майбутніх ризиків. Таким чином будівельній фірмі, діючій в широкому ринковому діапазоні, доводиться стикатися і знаходити захисні заходи від безлічі самих різних ризиків. І якщо вона сьогодні досягає успіху, це означає, що її ризик-менеджери добре освоїли цю науку і використовують весь її величезний потенціал.

2. Ухвалення рішень в умовах ризику

Якщо рішення ухвалюється в умовах ризику, то вартості альтернативних рішень звичайно описуються розподілами вірогідності. З цієї причини ухвалюване рішення ґрунтується на використовуванні критерію очікуваного значення, відповідно до якого альтернативні рішення порівнюються з погляду максимізації очікуваного прибутку або мінімізації очікуваних витрат. Такий підхід має свої недоліки, які не дозволяють використовувати його в деяких ситуаціях. Для них розроблені модифікації згаданого критерію. Тут розглядаються часто використовувані підходи до ухвалення рішень в умовах ризику.

2.1 Критерій очікуваного значення

Критерій очікуваного значення зводиться або до максимізації очікуваного (середньої) прибутку, або до мінімізації очікуваних витрат. В даному випадку передбачається, що прибуток (витрати), пов'язаний з кожним альтернативним рішенням, є випадковою величиною.

Дерево рішень.

У приведеному нижче прикладі розглядається проста ситуація, пов'язана з ухваленням рішення за наявності кінцевого числа альтернатив і точних значень матриці доходів.

Приклад 1.

Припустимо, що ви хочете вкласти на фондовій біржі 10 000 доларів в акції однієї з двох компаній: А або В. Акції компанії А є ризикованими, але можуть принести 50% прибутку від суми інвестиції впродовж наступного року. Якщо умови фондової біржі будуть несприятливі, сума інвестиції може знецінитися на 20%. Компанія В забезпечує безпеку інвестицій з 15% прибутку в умовах підвищення котирувань на біржі і лише 5% - в умовах пониження котирувань. Всі аналітичні публікації, з якими можна познайомитися (а вони завжди є удосталь в кінці року), з вірогідністю 60% прогнозують підвищення котирувань і з вірогідністю 40% - пониження котирувань. У яку компанію слід вкласти гроші?

Інформація, пов'язана з ухваленням рішення, підсумовувана в наступній таблиці 1.

|

Альтернативне рішення |

Прибуток від інвестиції за один рік |

|

|

При підвищенні |

При пониженні |

|

|

котирувань (дол.) |

котирувань (дол.) |

|

|

Акції компанії А |

5000 |

-2000 |

|

Акції компанії В |

1500 |

500 |

|

Вірогідність події |

0.6 |

0.4 |

Виходячи з схеми таблиці 1, одержуємо очікуваний прибуток за рік для кожної з двох альтернатив.

Для акцій компанії А: $5000 х 0.6 + (-2000) х 0.4 = $2 200. Для акцій компанії В: $1500 х 0.6 + $500 х 0.4 = $1 100.

Вашим рішенням, заснованим на цих обчисленнях, є покупка акцій компанії А.

У теорії ухвалення рішень підвищення і пониження котирувань на біржі іменуються станами природи, можливі реалізації яких є випадковими подіями (в даному випадку з вірогідністю 0.6 і 0.4). У загальному випадку задача ухвалення рішень може включати n станів природи і m альтернатив. Якщо p>j> - вірогідність j-го стану природи, а a>ij >- платіж, пов'язаний з ухваленням рішення i при стані природи j (i = 1, 2,..., m; j = 1, 2,..., n), тоді очікуваний платіж для вирішення i обчислюється у вигляді,

де за визначенням p>1>+p>2>+…+p>n>=1.

Якнайкращим

рішенням буде те, яке відповідає

або

або

,

залежно від того, чи є платіж в задачі

доходом (прибутком) або збитком

(витратами).

,

залежно від того, чи є платіж в задачі

доходом (прибутком) або збитком

(витратами).

2.2 Складніші ситуації ухвалення рішень

Для демонстрації інших можливостей застосування критерію очікуваного значення розглянемо ситуації ухвалення рішень, в яких платня є математичною функцією альтернативних рішень. В цьому випадку представлення задачі у вигляді дерева рішень хоча і є можливим, але може бути не таким корисним, як в попередніх прикладах.

Приклад 2.

Електроенергетична компанія використовує парк з 20 вантажних автомобілів для обслуговування електричної мережі. Компанія планує періодичний профілактичний ремонт автомобілів. Вірогідність p>t> поломки автомобіля після закінчення t місяців після профілактичного ремонту оцінюється таким чином.

Таблиця 2.

|

t |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

≥10 |

|

p>t> |

0.05 |

0.07 |

0.1 |

0.13 |

0.18 |

0.23 |

0.33 |

0.43 |

0.5 |

0.55 |

Випадкова поломка одного вантажного автомобіля обходиться компанії в 200 доларів, а планований профілактичний ремонт в 50 доларів. Необхідно визначити оптимальний період (у місяцях) між планованими профілактичними ремонтами. Позначимо через N шукане число місяців між профілактичними ремонтами. Впродовж N-місячного циклу можуть мати місце два види витрат:

1) витрати, пов'язані з усуненням поломки автомобіля впродовж перших N-1 місяців;

2) витрати на профілактичний ремонт в кінці циклу.

Витрати другого вигляду (профілактичний ремонт) складають $50х20 автомобілів, тобто 1000 доларів на цикл. Витрати, пов'язані з усуненням поломок автомобілів, повинні ґрунтуватися на середній кількості автомобілів, що вийшли з ладу впродовж перших N-1 місяців циклу. Тут ми маємо два стани після закінчення місяця t: поломка автомобіля з вірогідністю p>t> і її відсутність з вірогідністю 1-p>t>. Отже, очікуване число поломок після закінчення місяця t рівне кількості автомашин в парку, помноженому на p>t>, тобто 20p>t>. Використовуючи цей результат, підрахуємо очікуване загальне число автомобілів, що зламалися, впродовж перших N-1 місяців циклу у вигляді суми відповідних величин для кожного місяця окремо, тобто

Позначивши через ЄС(N) загальну очікувану вартість для циклу між профілактичними ремонтами,

маємо наступне.

.

.

Задача вибору рішення компанією зводиться таким чином до визначення довжини циклу N, яка мінімізує загальні очікувані витрати за один місяць ECPM(N), тобто величину

.

.

Мінімізацію функції ECPM(N) не можна виконати в явній формі. Натомість використовується наступна таблична форма знаходження рішення.

Таблиця 3.

|

|

N |

p>i> |

|

ECPM(N) |

|

1 |

0.05 |

0 |

1000 |

|

|

Оптимальне N → |

2 |

0.07 |

0.05 |

600 |

|

3 |

0.1 |

0.12 |

493.33 |

|

|

4 |

0.13 |

0.22 |

470 |

|

|

5 |

0.18 |

0.35 |

480 |

|

|

6 |

0.23 |

0.53 |

520 |

Обчислення показують, що ECPM(N) досягає свого мінімуму при N-4. Отже, профілактичний ремонт автомобілів потрібно виконувати кожного четвертого місяця.

2.3 Інші критерії очікуваного значення

У цьому розділі розглядаються три модифікації критерію очікуваного значення. Перша полягає у визначенні апостеріорної вірогідності на основі експерименту над досліджуваною системою, друга - в корисності реальної вартості грошей, а третя модифікує критерій очікуваного значення таким чином, що він може бути використаний для ухвалення рішень при короткостроковому плануванні.

Апостеріорна вірогідність Байеса

Розподіли вірогідності, які використовуються при формулюванні критерію очікуваного значення, виходять, як правило, з накопиченої раніше інформації. В деяких випадках виявляється можливим модифікувати цю вірогідність за допомогою поточної і/або одержаної раніше інформації, яка звичайно ґрунтується на дослідженні вибіркових (або експериментальних) даних. Одержувану при цьому вірогідність називають апостеріорними (або Байесовськими), на відміну від апріорних, одержаних з початкової інформації. Наступний приклад показує, як розглянутий в розділі 2.1 критерій очікуваного значення можна модифікувати так, щоб скористатися новою інформацією, що міститься в апостеріорній вірогідності.

Приклад 3.

У прикладі 1 апріорна вірогідність 0.6 і 0.4 підвищення і пониження котирувань акцій на біржі була визначена з наявних публікацій фінансового характеру. Припустимо, замість того щоб повністю покладатися на ці публікації, ви вирішили провести особисте дослідження шляхом консультацій з другом, який добре розбирається в питаннях, що стосуються фондової біржі. Друг виказує загальну думку "за" або "проти" інвестицій. Ця думка надалі визначається кількісно таким чином. При підвищенні котирувань його думка з 90%-ний вірогідністю буде "за", при зниженні котирувань вірогідність його думки "за" зменшиться до 50%. Яким чином можна отримати користь з цієї додаткової інформації?

Думка друга фактично представляє умовну вірогідність "за-проти" при заданих станах природи у вигляді підвищення і пониження котирувань. Введемо наступні позначення:

v>1> - думка «за»,

v>2> - думка «проти»,

m>1> - підвищення котирувань,

m>2> - пониження котирувань.

Думку друга можна записати у вигляді співвідношень вірогідності таким чином.

За допомогою цієї додаткової інформації задачу вибору рішення можна сформулювати таким чином.

1. Якщо думка друга "за", акції якої компанії слід купувати - А або б?

2. Якщо думка друга "проти", то, знову-таки, - акції якої компанії слід купувати - А або В?

Таблиця 4.

|

Альтернативне рішення |

Прибуток від інвестиції за рік |

|||

|

"за" |

"проти" |

|||

|

Підвищенні котирувань |

Пониженні котирувань |

Підвищенні котирувань |

Пониженні котирувань |

|

|

Акції компанії А |

$5000, P=0.73 |

$-2000, P=0.27 |

$5000, P=0.231 |

$-2000, P=0.769 |

|

Акції компанії В |

$1500, P=0.73 |

$500, P=0.27 |

$1500, P=0.231 |

$500, P=0.769 |

Для оцінки різних альтернатив, показаних в таблиці 4, необхідно обчислити апостеріорну вірогідність P{m>i>|v>j>}. Ця апостеріорна вірогідність обчислюється з урахуванням додаткової інформації, що міститься в рекомендаціях друга, за допомогою наступних дій.

Крок 1. Умовну вірогідність P{v>j>|m>i>} для даної задачі запишемо таким чином.

|

|

v>1> |

v>2> |

|

m>1> |

0.9 |

0.1 |

|

m>2> |

0.5 |

0.5 |

P{v>j>|m>i>}=

Крок 2. Обчислюємо вірогідність сумісної появи подій

для всіх i та j.

для всіх i та j.

При заданій апріорній вірогідності P{m>1>}=0.6 і Р{m>2>}=0.4 вірогідності сумісної появи подій визначаються множенням першого і другого рядків таблиці, одержаної на кроці 1, на 0.6 і 0.4 відповідно. В результаті маємо наступне.

|

v>1> |

v>2> |

|

|

m>1> |

0.54 |

0.06 |

|

m>2> |

0.2 |

0.2 |

P{v>j>|m>i>}=

Сума всіх елементів цієї таблиці рівна 1.

Крок 3. Обчислюємо абсолютну вірогідність.

для всіх j.

для всіх j.

Ця вірогідність виходить шляхом підсумовування елементів відповідних стовпців таблиці, одержаної на кроці 2. У результаті маємо наступне.

|

P{v1} |

P{v>2>} |

|

0.74 |

0.26 |

Крок 4. Визначаємо шукану апостеріорну вірогідність по формулі

Ця вірогідність обчислюється в результаті розподілу кожного стовпця таблиці, одержаної на кроці 2, на елемент відповідного стовпця таблиці, обчисленої на кроці 3, що приводить до наступних результатів (закругленим до трьох десяткових знаків).

|

v>1> |

v>2> |

|

|

m>1> |

0.73 |

0.231 |

|

m>2> |

0.27 |

0.769 |

Це та вірогідність, яка показана в таблиці 4. Вони відрізняються від початкової апріорної вірогідності

P{m>1>}=0.6 і P{m>2>}=0.4.

Тепер можна оцінити альтернативні рішення, засновані на очікуваних платежах.

Думка "за"

Дохід від акцій компанії А = 5000х0.73+(-2000) х0.270=$3110.

Дохід від акцій компанії В = 1500х0.73+500х0.270=$1230.

Рішення. Інвестувати в акції компанії А.

Думка "проти"

Дохід від акцій компанії А = 5000х0.231+(-2000) х0.769=-$383.

Дохід від акцій компанії В = 1500х0.231+500х0.769=$731.

Рішення. Інвестувати в акції компанії В.

Функції корисності.

У попередніх прикладах критерій очікуваного значення застосовувався лише в тих ситуаціях, де платежі виражалися у вигляді реальних грошей. Є численні випадки, коли при аналізі слід використовувати швидше корисність, ніж реальну величину платежів. Для демонстрації цього припустимо, що є шанс 50 на 50, що інвестиція в 20 000 доларів або принесе прибуток в 40 000 доларів, або буде повністю втрачена. Відповідний очікуваний прибуток рівний 40000 х 0.5 - 20000 х 0.5 = 10000 доларів. Хоча тут очікується прибуток у вигляді чистого доходу, різні люди можуть по-різному інтерпретувати одержаний результат. Інвестор, який йде на ризик, може зробити інвестицію, щоб з вірогідністю 50% одержати прибуток в 40 000 доларів. Навпаки, обережний інвестор може не висловити бажання ризикувати втратою 20 000 доларів. З цієї точки зору очевидно, що різні індивідууми проявляють різне відношення до ризику, тобто вони проявляють різну корисність по відношенню до ризику.

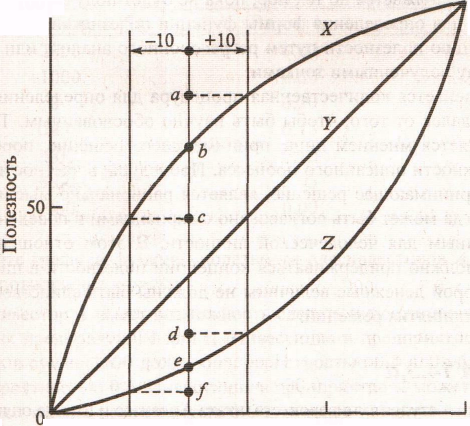

Визначення корисності є суб'єктивним. Воно залежить від нашого відношення до ризику. У цьому розділі ми представляємо систематизовану процедуру числової оцінки відношення до ризику особи, що ухвалює рішення. Кінцевим результатом є функція корисності, яка займає місце реальних грошей. У прикладі, приведеному вище, якнайкращий платіж рівний $40 000, а якнайгірший - -$20 000. Отже, ми встановлюємо довільну, але логічну шкалу корисності U, що змінюється від 0 до 100, де 0 відповідає корисності -$20 000, а 100 - $40000. тобто U(-20000)= 0 і U(40000)= 100. Далі визначаємо корисність в крапках між $-20000 і $40000 для визначення загального виду функції корисності. Якщо відношення особи, що ухвалює рішення, неупереджене до ризику, то результуюча функція корисності є прямою лінією, що сполучає крапки (0, -$20000) і (100, $40000). В цьому випадку як реальні гроші, так і їх корисність дають співпадаючі рішення. У реальніших ситуаціях функція корисності може приймати вигляд, що відображає відношення до ризику особи, що ухвалює рішення. Візьмемо для прикладу 3-х індивідуумів X, У і Z. Індивідуум X не розташований до ризику (обережний), оскільки проявляє велику чутливість до втрати, ніж до прибутку. Індивідуум Z - протилежність в цьому відношенні Індивідуума X: він налаштований на ризик. Це витікає з того, що для індивідуума X при зміні в 10000 доларів управо і ліворуч від крапки, відповідної 0 доларів, збільшення прибутку змінює корисність на величину ab, яка менше зміни корисності bc, обумовленої втратами такої ж величини, тобто ab < bc. В той же час такі ж зміни в ±10000 доларів, що відносяться до індивідуума Z, знаходять протилежну поведінку; тут de > ef. Далі, індивідуум У є нейтральним до ризику, оскільки згадані зміни породжують однакові зміни корисності. У загальному випадку індивідуум може бути як не розташований до ризику, так і налаштований на ризик, залежно від суми ризику. В цьому випадку відповідна крива корисності матиме вид подовженої букви S.

Криві корисності визначені за допомогою кількісного показника, що характеризує відношення до ризику особи, що ухвалює рішення, для різних значень рівня реальних грошей в межах встановленого інтервалу. Так в розглянутому прикладі встановленим інтервалом є (- $20000, $40000), відповідна корисність змінюється в інтервалі (0, 100). Необхідно визначити корисність, відповідну таким проміжним значенням, наприклад, як -$10 000, $0, $10 000, $20 000 або $30 000. Відповідна процедура побудови функції корисності починається з того, що організовується лотерея для визначення суми реальних грошей x, для якої очікуване значення корисності буде обчислене по наступній формулі.

,

0≤p≤1.

,

0≤p≤1.

Для визначення значення U(x) просять особу, що ухвалює рішення, повідомити свою перевагу між гарантованою наявною сумою х і можливістю зіграти в лотерею, в якій з вірогідністю p реалізується програш в сумі $20000 і з вірогідністю 1-p має місце виграш в $40000. При цьому під перевагою розуміється вибір значення "нейтральної" вірогідності p, при якому з погляду особи, що ухвалює рішення, можливості зіграти в лотерею і одержати гарантовану суму х є однаково привабливими. Наприклад, якщо х=$20000, особа, що ухвалює рішення, може заявити, що гарантовані 20000 доларів готівкою і лотерея однаково привабливі при р = 0.8. В цьому випадку обчислюється корисність для х = $20000 по наступній формулі.

U(20000) =100-100×0.8=20.

Ця процедура продовжується до тих пір, поки не буде одержана достатня кількість крапок (х, U(x)) для визначення форми функції корисності. Потім можна визначити шукану функцію корисності шляхом регресійного аналізу або просто лінійній інтерполяції між одержаними крапками.

Хоча тут застосовується кількісна процедура для визначення функції корисності, сам підхід далекий від того, щоб бути науково обґрунтованим. Те, що процедура повністю визначається думкою особи, що ухвалює рішення, породжує сумніви щодо надійності описаного процесу. Процедура, зокрема, неявно припускає, що особа, що ухвалює рішення, є раціонально мислячим - вимога, яка не завжди може бути узгоджене з варіаціями в поведінці і настрої, що є типовим для людської особи. В цьому відношенні особа, що ухвалює рішення, повинна дотримуватися концепції корисності в широкому значенні, відповідно до якої грошові величини не повинні бути єдиним вирішальним чинником в теорії ухвалення решений.3. Антикризове управління як основа управління ризиками.

3. Антикризове управління як основа управління ризиками

Головною задачею антикризового управління є забезпечення такого положення підприємства на ринку, коли про банкрутство мови йти не повинне, а упор робиться на подолання тимчасових труднощів, у тому числі і фінансових, за допомогою використовування всіх можливостей сучасного менеджменту, розробки і практичної реалізації на кожному підприємстві спеціальної програми, що має стратегічний характер, яка дозволила б залишитися на плаву при будь-яких ринкових колапсах і колізіях. Під антикризовим управлінням розуміється таке управління, яке націлене на запобігання можливим серйозним ускладненням в ринковій діяльності російського підприємства, забезпечення його стабільного, успішного господарювання з орієнтацією розширеного відтворення на найсучаснішій основі на власні накопичення. Величезний потенціал сучасного менеджменту, використаний творчо і з урахуванням особливостей Росії, дозволяє, як показала практика, успішно вирішувати такі задачі. Антикризове управління істотно відрізняється від звичних прийомів, форм і технологій менеджменту. Це пояснюється наступним:

• головною метою його є забезпечення міцного положення на ринку і стабільно стійких фінансів компанії при будь-яких економічних, політичних і соціальних змінений в країні;

• у його рамках застосовуються в основному ті управлінські інструменти, які в російських умовах найбільш ефективні в усуненні тимчасових фінансових утруднень рішенні інших поточних проблем фірми;

• головне в антикризовому управлінні - прискорена і дієва реакція на істотні зміни зовнішнього середовища на основі наперед розроблених альтернативних варіантів, що передбачають різні трансформації в цій сфері залежно від ситуації;

• у основі антикризового управління лежить процес постійних і послідовних інновацій у всіх ланках і областях дій підприємства;

• антикризове управління націлене на те, що навіть в складній ситуації, в якій опинилося підприємство, навіть на межі банкрутства, можна було ввести в дію такі управлінські і фінансові механізми, які дозволили б вибратися з труднощів з якнайменшими для підприємства втратами.

Іншими словами, антикризовий менеджмент увібрав в себе все краще, створене практикою зарубіжного і вітчизняного менеджменту.

У сьогоднішніх умовах для ефективного функціонування фірми необхідно управляти дією не тільки внутрішніх, але і зовнішніх по відношенню до фірми чинників. Зміни в зовнішньому середовищі у нас вельми значні, тому керівникам підприємств доводиться враховувати їх вплив, оскільки кожна фірма залежить так чи інакше від зовнішнього світу відносно поставок ресурсів, енергії, кадрів, а також споживачів. Від керівника, менеджера залежить виживання підприємства. Тому менеджер зобов'язаний уміти виявляти основні чинники, що впливають на його організацію. Він покликаний знайти і запропонувати найраціональніші способи реагування на зовнішні дії. Перш за все це - засоби подолання ризику, обумовленого невизначеністю зовнішнього середовища.

Всі знають, що ризик є невід'ємним атрибутом ринкової діяльності. Кожна фірма прагне добиватися збільшення прибутку за допомогою оптимальних рішень мінімізації ризику. У міру розвитку ринкових відносин в Росії посилюється конкуренція. Щоб вижити в цих умовах, потрібно зважитися на упровадження технічних і інших новин, на сміливі, нестандартні дії, а це підсилює ризик. Доводиться змиритися з неминучістю ризику, навчитися прогнозувати його, оцінювати і не переходити за допустимі межі.

Відомо, що планування необхідне для досягнення фірмою наступних цілей:

- підвищення контрольованої частки ринку;

- передбачення вимог споживача;

- випуск продукції вищої якості;

- забезпечення узгоджених термінів поставок;

- встановлення рівня цін з урахуванням умов конкуренції;

- підтримка репутації фірми у споживачів.

Задачі планування визначаються кожною фірмою самостійно залежно від діяльності, якої вона займається. В цілому ж задачі планування зводяться до наступного:

1. Планування зростання прибули.

2. Планування витрат підприємства, і, як наслідок, їх зменшення.

3. Збільшення частки ринку, зростання частки продажів.

4. Поліпшення соціальної політики фірми.

Стан конкуренції на ринку можна охарактеризувати наступними конкурентними силами:

- Суперництво серед конкуруючих продавців.

- Конкуренція з боку товарів, що є замінниками і конкурентоздатних з погляду ціни.

- Можливість появи нових конкурентів.

- Економічні потенціали і торгові здібності постачальників.

- Економічні можливості і торгові здібності покупців.

Тиск на супротивників залежить від того, чи є фірма-ініціатор домінантною фірмою, з відчутним ринковим впливом або посередньою фірмою. Дії можуть бути спрогнозовані на якийсь час фірмою, що випробовує фінансові утруднення, чиї стратегії засновані на відчайдушних спробах.

Рушійні сили, здатні впливати на ринкові умови і інтенсивність дії сил конкуренції, наступні:

- Швидке або повільне зростання довгострокового попиту.

- Зміни у складі покупців і способах використовування продукту.

- Оновлення продукту.

- Інновація.

- Маркетингові нововведення.

- Поява або вихід з ринку крупних фірм.

- Упровадження технічних і технологічних досягнень.

- Зміни у витратах і ефективності.

- Поява диференційованого вибору товарів замість товарів масового споживання (або набору).

- Зміни в державній політиці в регулюванні.

- Зменшення невизначеності і ризику.

Серед чинників, що впливають на силу конкурентної боротьби, слід зазначити: збільшення числа конкуруючих фірм; повільне зростання попиту на продукцію; можливість фірм використовувати положення цін або інші методи збільшення продажів; недостатня диференційована товарів; збільшення розмірів віддачі від стратегічних маневрів; відхід з бізнесу стає дорожче, ніж продовження конкуренції; збільшення відмінностей між фірмами в значенні їх стратегій, кадрового складу, ресурсів і так далі; поглинання фірм і упровадження нових сильних конкурентів.

Передумовами, яких повинна мати в своєму розпорядженні фірма, щоб адекватно відповідати на виклик зовнішнього середовища, є: здатність:

- до макроекономічного аналізу ситуації в країні і за її межами;

- до своєчасного виявлення актуальних потреб, потреб і запитів потенційних споживачів;

- до аналізу економічної кон'юнктури ринків товарів і послуг, що дозволяють ефективно, своєчасно і якісно задовольнити знайдені потреби, потреби і запити;

- до дослідження економічної кон'юнктури ринків чинників виробництва;

- до висунення конкурентностних ідей;

- до реалізації цих ідей;

- до забезпечення незалежності фірми від зміни кон'юнктури ринків товарів, чинників виробництва за рахунок зовнішньої гнучкості виробничих сил;

- до забезпечення внутрішньої гнучкості за рахунок оснащення засобами технологічного оснащення і іншого устаткування;

- до логістики за рахунок плідної технології;

- до забезпечення за рахунок формування адекватної зміни цілей кадрового потенціалу;

- здійснювати зміни архітектурно-планувальних рішень, адекватно змінам цілей виробничих сил;

- гарантувати рівень конкурентоспроможності товарів і послуг, що вимагається для захоплення лідерства в обслуговуваних і перспективних сегментах ринку;

- забезпечити випуск товарів і послуг в необхідних об'ємах;

- реалізувати високу ефективність функціонування фірми за рахунок найраціональнішого використовування інвестиційних можливостей фірми;

- забезпечити ефективну розробку і реалізацію стратегічної програми технологічного і соціального розвитку фірми.

Потреба в менеджерах, їх знання, досвід і інтуїція потрібні саме в тих напрямах виробничої і комерційної діяльності, які найменше піддаються формалізації. До числа цих процесів перш за все відносяться стратегічне планування і прогнозування.

Можливі різновиди прогнозів можна представити в наступному вигляді:

- Економічні прогнози (носять переважно загальний характер і служать для опису стану економіки в цілому по компанії або по конкретних виробах).

- Прогнози розвитку конкуренції (характеризують можливу стратегію і практику конкурентів, їх частку на ринку і так далі).

- Прогнози розвитку технології (орієнтують користувача щодо перспектив розвитку технологій).

- Прогнози стану ринку (використовуються для аналізу ринку товарів).

- Соціальне прогнозування (питання, пов'язані з відношенням людей до тих або інших суспільних явищ).

Серед методів прогнозування слід зазначити:

Неформальні методи прогнозування.

Наочна інформація - інформація, одержувана від засобів масової інформації (окрім друкарських органів), а також суміжників, постачальників, конкурентів. Матеріальні витрати для отримання такої інформації незначні, проте вимагають великої кількості часу. Письмова інформація - інформація, одержувана з друкарських джерел періодичного друку. Так само, як і наочна, письмова інформація не має глибокого характеру і швидко застаріває. Промислове шпигунство - інформація, одержана за допомогою подібних методів, знаходиться під захистом користувача. Така інформація є найціннішою. Кількісні методи прогнозування. Застосування таких методів доцільне у випадках стійкої екстраполяційної спрямованості досліджуваного явища. Інакше кажучи, лише тоді, коли можна припустити, що діяльність у минулому мала певну тенденцію, яку можна чекати і в перспективі, наявної інформації достатньо для внесення можливих коректив і виявлення статистично достовірних залежностей. Якісні методи прогнозування. Аналізуючи діяльність підприємства, складаючи прогноз його функціонування, аналітик не завжди має в своєму розпорядженні інформацію, достатню для кількісних методів прогнозування. Інший раз вище керівництво фірми просто не розуміє складних методів кількісного прогнозування, що, у будь-якому випадку, вимагає застосування якісних методів прогнозування. Ці останні припускають звернення до думки експертів - людей найбільш компетентних з досліджуваних питань.

У поняття «планування» входить визначення цілей і шляхів їх досягнення. Планування діяльності підприємств здійснюється по таких важливих напрямах, як збут, фінанси, виробництво і закупівлі. При цьому всі приватні плани тісно взаємозв'язані між собою.

Сам процес планування проходить в 4 етапи:

- розробка загальних цілей;

- визначення конкретних, деталізованих Цілей на заданий період часу;

- визначення шляхів і засобів їх досягнення;

- контроль за досягненням поставлених цілей шляхом зіставлення планових показників з фактичними.

Планування завжди орієнтується на дані минулого, але при цьому прагнуть визначити і контролювати розвиток підприємства в перспективі. Тому надійність планування залежить від точності фактичних показників минулого. Оскільки плани взаємозалежні, виникає необхідність внесення відповідного коректування. Сальдо прибуткової і витратної частин всіх планів включається до бюджету, тобто в план витрат і доходів, оскільки орієнтиром є збереження ліквідності - платоспроможності підприємства. Звичайно окремі плани складаються тільки за кількісними показниками і лише після їх об’єднання виробляється розрахунок грошових показників.

Короткострокове планування може бути розраховане на рік, півроку, місяць і так далі. Короткостроковий план на рік включає об'єм виробництва, планування прибули і т.д. Короткострокове планування зв'язує плани різних партнерів і постачальників, і тому ці плани можуть або узгоджуватися, або окремі моменти плану є загальними для компанії - виробника і її партнерів. Особливе значення для підприємства має короткостроковий фінансовий план. Він дозволяє аналізувати і контролювати ліквідність з урахуванням всієї решти планів, а закладені в ньому резерви дають інформацію про необхідні ліквідні засоби.

Короткострокове фінансове планування складається з наступних планів:

1. Поточного фінансового плану:

- доходи з обороту,

- поточні витрати (сировина, зарплата),

- виграші або втрати від поточної діяльності.

2. Фінансового плану нейтральної області діяльності підприємства:

- доходи (продаж старого устаткування),

- витрати,

- виграші або втрати від нейтральної діяльності.

3. Кредитного плану.

4. Плану капітальних вкладень.

5. Плану по забезпеченню ліквідності. Він охоплює виграші або втрати від реалізації попередніх планів:

- сума виграшів і втрат;

- наявні ліквідні засоби;

- резерв ліквідних засобів.