Маркетинговое исследование предпочтений потребителей при выборе АЗС РТ

Содержание

Введение

1 Состояние и специфика рынка автозаправочных станций

Обзор состояния рынка автозаправочных станций в РТ

Теоретические основы маркетинговых исследований

Исследование специфики автозаправочного бизнеса

Маркетинговое исследование рынка автозаправочных станций РТ

Изучение предпочтений потребителей автозаправочных станций

Оценка емкости и потенциала рынка автозаправочных станций РТ

Анализ уровня конкуренции на рынке АЗС

Обоснование целесообразности создания автозаправочной станции

Сегментация потребителей автозаправочных станций

Позиционирование АЗС на рынке РТ

Сущность и оценка эффективности проекта

Заключение

Библиография

Введение

Актуальность рассматриваемой темы обусловлена тем, что современный человек не может существовать без потребления большого количества энергии. Исторический прогресс мирового сообщества был предопределен в первую очередь тем, что человечество сумело использовать в практических целях ископаемые энергоносители: нефть и природный газ.

На сегодняшний день маркетинговые исследования предпочтений потребителей составляют важную часть деятельности любого предприятия. Отношения с потребителем стали приоритетным направлением деятельности организаций в развитых странах. Нередко именно это направление деятельности занимает больше всего времени и усилий компаний. Хорошие отношения с потребителями позволяют продавать продукты и услуги более успешно. Многие успешные компании помнят, что удовлетворенность потребителя продуктом или услугой – приоритет в деятельности производителя на рынке покупателя.

Целью работы является исследование предпочтений потребителей при выборе автозаправочной станции. Для достижения поставленной цели необходимо решить ряд задач:

рассмотреть теоретические основы маркетинговых исследований;

провести обзор состояния рынка автозаправочных станций в Республике Татарстан;

изучить предпочтения потребителей автозаправочных станций;

оценить емкость и потенциал рынка автозаправочных станций РТ;

провести сегментацию потребителей автозаправочных станций;

произвести оценку эффективности проекта создания автозаправочной станции.

Объектом исследования в работе является рынок автозаправочных станций и особенности его функционирования. Предметом в работе выступает выявление предпочтений потребителей при выборе автозаправочной станции с использованием маркетингового исследования.

Работа состоит из введения, трех глав, заключения, списка использованной литературы.

Во введении обосновывается актуальность темы исследования, цель и задачи, объект и предмет.

В первой главе рассматриваются состояние и специфика рынка автозаправочных станций, в частности, проводится обзор состояния рынка автозаправочных станций в РТ, рассматриваются теоретические основы маркетинговых исследований и производится исследование специфики автозаправочного бизнеса.

Во второй главе проводится маркетинговой исследование рынка автозаправочных станций РТ. В данном разделе автором изучаются предпочтения потребителей автозаправочных станций, оценивается емкость и потенциал рынка автозаправочных станций РТ, а также проводится анализ уровня конкуренции на рынке АЗС.

В третьей, заключительной, главе, производится обоснование целесообразности создания автозаправочной станции. В частности, осуществляется сегментация потребителей автозаправочных станций, проводится позиционирование АЗС на рынке РТ и оценивается эффективность проекта создания автозаправочной станции.

Сведения об объеме: 76 страниц, 15 иллюстраций, 15 таблиц, 6 приложений, 42 использованных источника.

Степень разработанности темы. В настоящее время проблема исследования предпочтений потребителей стала объектом изучения многих специалистов. Интерес к данной теме в современных условиях растет, многие ученые работают в этом направлении, разрабатывая и реализуя новые подходы к исследованию предпочтений потребителей.

Научная новизна работы. Автором в работе было проведено маркетинговое исследование предпочтений потребителей при выборе АЗС РТ, проведена сегментация потребителей автозаправочных станций и предложен проект по созданию автозаправочной станции.

Эмпирическая база исследования:

материалы общероссийских и республиканских маркетинговых исследований и социологических опросов;

результаты маркетингового исследования, проведенного Камским центром социальных и бизнес-технологий «Развитие» по заказу компании ООО «Автодорстрой».

Для выполнения поставленных задач автором был использован большой объем специальной литературы по теме исследования.

Практическая значимость работы состоит в возможности использования полученных результатов:

при исследовании специфики автозаправочного бизнеса;

при сегментации потребителей автозаправочных станций;

при оценке емкости и потенциала рынка автозаправочных станций;

при оценке эффективности проекта создания автозаправочной станции.

Теоретико-методологическая основа работы. Цель, задачи, предмет исследования определили методологическую базу как сочетание общетеоретических, специально-научных и эмпирических методов, позволяющих получить достоверное знание об объекте исследования.

В процессе работы над темой были использованы следующие методы и подходы. Эмпирико-теоретический общенаучный метод – описание. Логико-теоретические общенаучные методы – сравнение и логический, позволяющий проследить процесс развития рынка автозаправочных станций. Комплексный подход, предполагающий использование субъектно-объектного анализа, выявляющий природу и сущность маркетинговых исследований.

Получить достоверную информацию об объекте исследования и определить практические рекомендации позволил эмпирический метод – опрос респондентов с помощью анкетирования.

Состояние и специфика рынка автозаправочных станций

1.1 Обзор состояния рынка автозаправочных станций в РТ

Современный человек не может существовать без потребления большого количества энергии. Исторический прогресс мирового сообщества был предопределен в первую очередь тем, что человечество сумело использовать в практических целях ископаемые энергоносители: нефть и природный газ [1].

В 60-е годы позапрошлого столетия примерно три четверти мирового потребления топлива покрывалось дровами и растительными суррогатами, почти четверть – углем. На долю нефти и газа приходилось около 1%. Прогресс в переработке нефти - изобретение в конце ХIХ в. способа сжигания мазута и двигателей внутреннего сгорания - вызвало бурное развитие нефтедобывающей промышленности.

Нефть и нефтепродукты обладают высокой теплотворной способностью. При сжигании 1 кг нефти выделяется столько же тепла, сколько при горении 3,1 кг бурого угля. А теплотворная способность ряда производных нефти еще больше, чем у самой нефти: у этана в 1,5 раза, пропана – в 2,2, бутана – в 2,9 раза и т. д. [2]

Нефть проявила себя как важнейшее стратегическое сырье в годы Первой мировой войны. Уже после нее Анри Беранже, комиссар по снабжению французской армии нефтью, писал: “Кто владеет нефтью, будет владеть миром, потому что благодаря мазуту он будет господствовать на море, благодаря авиационному бензину – в воздухе, благодаря автомобильному бензину и осветительному керосину – на суше. И в дополнение он будет править своими собратьями в экономическом отношении, обладая фантастическим богатством, которое он извлечет из нефти – этого удивительного вещества, за которым охотятся больше, чем за золотом, и которое гораздо ценнее, чем само золото” [3]. Таким образом, на сегодняшний день нефть и продукты ее переработки, особенно бензин, стали неотъемлемой частью функционирования любой сферы экономики.

На сегодняшний день на территории Республики Татарстан действует 809 автозаправочных станций (далее - АЗС) и 110 нефтебаз [4]. Розничный рынок бензина в Татарстане, по мнению большинства экспертов, близок к своему насыщению. Это заставляет многие нефтяные компании, производящие и реализующие автомобильный бензин, покупать и строить заправки за пределами республики [5].

Необходимо отметить, что емкость татарстанского рынка бензина составляет 1,1 млн. тонн бензина и 1,2 млн. тонн дизельного топлива в год. Бензин в Татарстан поставляется из Уфы, Самары и Перми. Крупнейшими топливными операторами являются ОАО «Татнефть» (153 АЗС, 19,1% рынка) и ОАО «Татнефтепродукт» (159 АЗС, 19,7% рынка). 41% рынка приходится на частные АЗС (356 шт.), чуть более 20% рынка занимают ведомственные заправки (рис. 1.1.) [6].

Рис. 1.1. Структура рынка автозаправок, % .

Отметим, что в Республике Татарстан по развитости инфраструктуры и обороту торговли топливом эксперты выделяют города Казань, Набережные Челны и Нижнекамск. Рынок АЗС в Республике Татарстан в настоящее время растет быстрыми темпами, он еще в течение нескольких лет будет интересен для развития автозаправок.

Эксперты отмечают, что сложившийся за последнее десятилетие территориальный принцип развития рынка поставок нефтепродуктов фактически привел к возникновению монополий в большинстве регионов страны и разделу рынка по территориальному принципу. И рынок республики не является исключением.

Участники республиканского рынка бензина считают, что независимо от потребности в количестве АЗС, скупать земельные участки на городском топливном рынке могут позволить себе крупные предприятия (ЛУКОЙЛ, Татнефть и др.). Причем, выход на татарстанский рынок независимых компаний возможен, но при грамотной маркетинговой политике [7].

В 2008 году в рамках госзаказа были проведены обследования субъектов, занятых производством нефтепродуктов, их хранением и реализацией. Так, по результатам 400 обследований было выявлено 759 нарушений [8].

По поручениям Премьер-министра РТ в 2009 году были проведены: «месячник по качеству» ГСМ (336 обследований, 491 нарушение); обследование контейнерных и передвижных АЗС (45 обследований, 511 нарушений); обследование объектов ОАО «ВАМИН Татарстан» и ОАО ХК «Татнефтепродукт» (7 обследований, 119 нарушений); проверка производства нефтепродуктов на ОАО «ТАИФ-НК» и реализации нефтепродуктов ОАО «ТАИФ-НК».

По «горячей линии» в ГУ «Управление по обеспечению рационального использования и качества топливно-энергетических ресурсов в РТ» поступили 72 обращения по качеству моторного топлива (подтвердилось только два обращения).

Кроме того, в 2008 году было отобрано и испытано 3 164 пробы нефтепродуктов, проведен их анализ в лабораториях с оформлением протокола испытаний (не соответствовало качеству 97 проб, или 3,1%).

Отметим, что главным образом нарушения связаны с несоблюдением требований нормативных документов, следование которым должно обеспечивать должное качество моторного топлива при его хранении и реализации. Иными словами, на многих автозаправочных станциях не контролируется техническое состояние резервуаров, не проводится их периодическая чистка, не берутся пробы для анализа и т.д. А это значит, что заправлять транспорт на данных объектах может быть небезопасно. Обследования показали, чаще всего нарушают правила на ведомственных АЗС – на одну проверку пришлось по три нарушения, и на АЗС, принадлежащих индивидуальным предпринимателям, – полтора нарушения. Кроме того, на 44 из них продавали некачественное топливо.

Не совсем безупречны и предприятия, принадлежащие «Татнефть» и «Татнефтепродукт», - на одну проверку было выявлено 0,6 нарушений, правда, несоответствие продукции по качеству не обнаружено. Также в ходе проверок было зафиксировано 49 фактов обмана покупателей – либо им не доливали бензин, либо обсчитывали [9].

Таким образом, в процессе анализа было выявлено, что на рынке автозаправочных станций в РТ действует несколько крупных игроков, являющиеся олигополистами. Однако конкуренция на рынке достаточно высока, в связи с чем представляется целесообразным изучить предпочтения потребителей автозаправочных станций, оценить емкость и потенциал рынка автозаправочных станций РТ, а также провести анализ конкурентов. Все это позволит провести сегментацию потребителей автозаправочных станций, определить особенности позиционирования АЗС на рынке РТ и обосновать целесообразность создания автозаправочной станции.

1.2 Теоретические основы маркетинговых исследований

Маркетинг представляет собой процесс планирования и воплощения замысла, ценообразование, продвижение и реализацию идей, товаров и услуг посредством обмена, удовлетворяющего цели отдельных лиц и организаций.

Масштабы маркетинга чрезвычайно широки. Он связан с ценообразованием, складированием, упаковкой, созданием торговой марки, сбытом, управлением торговым персоналом, кредитом, транспортировкой, социальной ответственностью, выбором мест для различных магазинов, изучением потребителей, оптовой и розничной торговлей, рекламой, отношениями с общественностью, рыночными исследованиями, планированием товаров и предоставление гарантий.

Маркетинг - это процесс, некоторая предпринимательская деятельность, ориентированная на удовлетворение потребностей людей. Можно выделить следующие основные составляющие этой деятельности:

определение целей маркетинга;

маркетинговые исследования;

выбор целевых рынков;

организация маркетинга;

разработка комплекса маркетинга;

разработка стратегии и плана маркетинга;

управление маркетингом.

В современных условиях хозяйствования маркетинговые исследования являются важным элементом ведения эффективной рыночной деятельности.

Существует несколько определений маркетингового исследования. В научной литературе наиболее часто применяется широкая трактовка термина "исследование маркетинга", в соответствии с которой последние могут представлять собой как раздельные, так и комплексные исследования рынка и маркетинговой деятельности фирмы.

Принципиальной особенностью маркетингового исследования, отличающей его от сбора и анализа внутренней и внешней текущей информации, является его целевая направленность на решение определенной проблемы или комплекса проблем маркетинга. Эта целенаправленность и превращает сбор и анализ информации в маркетинговое исследование - комплексное понятие, которое включает все виды исследовательской деятельности, связанные с управлением маркетингом.

К основным принципам проведения маркетинговых исследований относятся объективность, точность и тщательность.

Принцип объективности означает необходимость учета всех факторов и недопустимость принятия определенной точки зрения до завершения анализа всей собранной информации.

Принцип точности означает четкость постановки задач исследования, однозначность их понимания и трактовки, а также выбор инструментов исследования, обеспечивающих необходимую достоверность результатов исследования.

Принцип тщательности означает детальность планирования каждого этапа исследования, высокое качество выполнения всех исследовательских операций [10].

Выделяют следующие методы проведения маркетинговых исследований:

разведочное;

описательное;

казуальное.

Разведочное исследование - маркетинговое исследование, проводимое с целью сбора предварительной информации, необходимой для лучшего определения проблем и выдвигаемых предположений (гипотез), в рамках которых ожидается реализация маркетинговой деятельности, в также для уточнения терминологии и установления приоритетов среди задач исследований.

Описательное исследование - маркетинговое исследование, направленное на описание маркетинговых проблем, ситуаций, рынков. При проведении данного исследования обычно ищутся ответы на вопросы, начинающиеся со слов: кто, где, когда и как. Как правило, такая информация содержится во вторичных данных или собирается путем проведения обследования.

Казуальное исследование - маркетинговое исследование, проводимое для проверки гипотез относительно причинно-следственных связей.

Определение проблем и формирование целей исследования является очень важным этапом в процессе маркетингового исследования. Во - первых, рынок можно исследовать по сотням различных параметров, и поэтому надо четко определится их числом, чтобы ограничится реальным объемом работ. Во-вторых, сбор информации - занятие достаточно дорогостоящее, и неточное формирование проблемы приведет к большим непроизводительным затратам. В-третьих, нечетко сформулированная проблема не позволит верно определить цели исследования [11].

Цели маркетинговых исследований можно разбить на три группы:

поисковые - предусматривают сбор каких-либо предварительных данных, помогающих прояснить проблему и выработать ряд рабочих гипотез;

описательные - предусматривают описание отдельных явлений и фактов;

экспериментальные - проверку рабочих гипотез, например о наличии и формах причинно-следственных связей между спросом на товары, характеристиками товара и самого потребителя.

Хорошо выявленная проблема - это наполовину решенная проблема. Перечень целей маркетингового исследования трудно составить, потому что меняющаяся ситуация, влияние разного набора факторов, различный потенциал авиакомпаний и пр. приводят к большому разнообразию конкретных исследовательских задач, выдвигаемых перед маркетинговой службой авиакомпании. Приведем примеры возможных направлений исследований:

анализ влияния глобальных сил и факторов макросреды маркетинга на деятельность авиакомпании и ее результаты;

оценка и анализ конъюнктуры рынка, расчет емкости рынка, характеристика и прогнозирование спроса, анализ его эластичности;

оценка собственных возможностей авиакомпании, ее потенциала и конкурентоспособности;

анализ возможностей и поведения конкурентов;

информационно - аналитическое обоснование сегментации рынка;

информационно - аналитическое обеспечение разработки стратегии маркетинга;

информационно - аналитическое обеспечение ценообразования и регулирования тарифов;

характеристика эффективности маркетинга и маркетингового исследования и другие [12].

Выделяют два типа маркетинговой информации: первичные и вторичные данные.

Сбор первичной информации имеет место, когда вторичной информации оказывается недостаточно. Получение первичной информации - своего рода высший пилотаж маркетинга. Особенно это относится к условиям в нашей стране, где чрезвычайно трудно получить доступ к фирменной или отраслевой информации, отсутствует развитая инфраструктура маркетинга, не привита культура маркетинга и не накоплен опыт использования маркетинга подавляющим числом производственных и коммерческих предприятий.

Под вторичной информацией понимаются данные, собранные ранее из внешних и внутренних источников для целей, отличных от целей маркетингового исследования.

Внешними источниками являются данные международных организаций, правительства, официальной статистики, периодической печати, научных исследований и др., которые могут принадлежать и частным организациям. Внешнюю информацию можно подразделить на официально опубликованную, доступную для всех, и так называемую синдикативную информацию, недоступную для широкой публики и издаваемую отдельными организациями.

Сбор вторичной информации обычно предшествует сбору первичной информации. Первичной называется информация, полученная впервые для решения конкретно поставленной проблемы. Такого типа информация собирается специально для конкретных маркетинговых потребностей авиакомпании, обычно это так называемые полевые исследования.

Известно четыре метода получения первичной информации: наблюдение, эксперимент, фокусирование и интервью.

Наблюдение - один из наиболее простых и дешевых методов исследования, осуществляемого в реальных условиях - заключается в проведении непосредственного наблюдения за людьми и окружающей обстановкой в районе интересуемого объекта.

Эксперимент позволяет выявить реальную реакцию потенциальных потребителей или иных групп людей на определенные факторы или их изменения. Например, для определения реакции покупателей на товар-новинку можно разместить его на прилавке рядом с аналогичным товаром и выяснить, как на него реагирует покупатель, можно использовать и такой прием - ставить за прилавок молодых или опытных продавцов, мужчин или женщин. Эксперимент может применяться и при изучении таких проблем маркетинга, как определение наилучшего способа обучения торгового персонала или уровня цен.

Фокусирование заключается в целенаправленном отборе специальных фокус-групп, обычно в количестве от 7 до 15 человек, и обсуждение в их кругу интересующей проблемы под руководством профессионального психолога. Такие фокус-группы могут состоять из реальных или потенциальных потребителей товара, представителей определенных социальных слоев, экспертов или авторитетных людей. Обычно метод фокусирования хорошо подходит для поисковых исследований оценки продукции, организации рекламной компании.

Интервью - наиболее универсальный и эффективный метод проведения маркетинговых исследований, особенно когда речь идет о сборе первичной информации. Фирмы проводят опросы, чтобы получить сведения о знаниях, убеждениях и предпочтениях людей, степени их удовлетворения, отношения к имиджу фирмы и т.д [13].

Определившись с методами исследования, необходимо выбрать соответствующее орудие исследования. Существует два типа орудий: механические устройства (разного рода фиксирующие приборы) и анкеты.

К фиксирующим приборам относятся диктофоны, фото - и видеокамеры, тонометры, тахистопы.

Для определения наиболее выгодного места размещения рекламы в печатных изданиях используют специальный аппарат, фиксирующий движение глаз. Для составления рейтинга телевизионных программ используют электронные устройства, называемые аудиометрами.

К сожалению, информацию, полученную с помощью таких устройств, нельзя считать полностью достоверной. Это объясняется тем, что люди, находящиеся под наблюдением, как правило, склонны сознательно или подсознательно менять свое поведение и реакции. Кроме того, все эти устройства достаточно дороги и не пригодны для привлечения большой аудитории, поэтому их обычно используют в качестве вспомогательных средств.

Одним из наиболее эффективных орудий исследования является анкета. Это не просто перечень вопросов, а весьма тонкий и гибкий инструмент, требующий тщательной проработки. Для фиксации ответов используется анкета или вопросник, т.е. опросный лист для получения каких-то сведений. Вопросник обычно состоит из введения, реквизитной части и основной части. Главная цель введения - убедить респондента принять участие в опросе. Оно должно содержать цель проводимого опроса и показать, какую пользу получит респондент, приняв участие в опросе. Кроме того, из введения должно быть понятно, кто проводит данный опрос.

В реквизитной части приводится информация, касающаяся респондента: пол, возраст, принадлежность к определенному классу, род занятий, семейное положение, имя и адрес для частных лиц и для организаций: размер, местоположение, направление производственно-хозяйственной деятельности, положение респондента в организации, его имя. Кроме того, необходимо идентифицировать сам вопросник, то есть дать ему название, указать дату, время, место проведения опроса, фамилию интервьюера. При разработке основной части вопросника следует обращать внимание на содержание вопросов, их тип и число, последовательность представления вопросов в анкете, наличие контрольных вопросов [14].

Содержание вопросов определяется тем, что мы желаем узнать в результате ответов на поставленные вопросы.

Выделяют два типа вопросов: открытые и закрытые. Открытый вопрос - вопрос анкеты, с помощью которой собирается первичная маркетинговая информация; он позволяет опрашиваемому на вопрос отвечать своими словам, что дает ему возможность при ответе на вопрос достаточно свободно приводить примеры, иллюстрации. В таких вопросах отсутствует предвзятость, стремление навязать определенный ответ. Однако ответы на открытые вопросы требуют достаточно больших затрат времени. Кроме того, полученные ответы могут быть интерпретированы по-разному.

Закрытый вопрос - вопрос анкеты, с помощью которой собирается первичная информация, включающий все возможные варианты ответов, из которых опрашиваемый делает свой выбор.

Что касается последовательности представления вопросов в анкете, то не рекомендуется начинать вопросник с трудных или персональных вопросов, вопросов, не интересных для респондентов, такие вопросы следует ставить в середине или конце анкеты. Первый вопрос, по возможности, должен заинтересовать опрашиваемых. Желательно, чтобы вопросы излагались в определенной логической последовательности, позволяющей как можно полнее рассматривать отдельные темы.

Обычно для составления анкеты требуется достаточно высокая квалификация. Самые распространенные ошибки, встречающиеся в анкетах - это формулирование таких вопросов, на которые трудно ответить или не хочется отвечать, либо отсутствие вопросов, на которые следовало бы обязательно получить ответы. Составитель анкеты должен пользоваться простыми недвусмысленными словами, не содержащими наводящих элементов. Очень важно правильно устанавливать последовательность вопросов. Первый из вопросов должен пробудить интерес у опрашиваемого. Трудные или личные вопросы следует ставить в конце анкеты.

Текст анкеты должен состоять из четырех блоков: преамбулы, паспортички, “рыба" и детектор. В преамбуле указывается цель исследования и кто его проводит, подчеркивается анонимность опроса и, если необходимо, приводится инструкция по заполнению анкеты. При проведении личного анкетирования преамбула убирается; в этом случае интервьюер должен лично озвучить.

Паспортичка состоит из вопросов, призванных охарактеризовать самого опрашиваемого. Обычно сюда включают вопросы о возрасте, поле, семейном положении, образовании, профессии, доходах и т.д. Паспортичку помещают либо в начале анкеты (после преамбулы), либо в самом конце.

Рыбой называется основная часть анкеты, которая включает в себя вопросы, ради которых и проводится исследование. Детектор включает вопросы, призванные проверить внимательность заполнения анкеты, откровенность опрашиваемых, а также порядочность и профессионализм интервьюеров [15].

Следующим этапом, после определения метода исследования и сбора данных, типа требуемой информации и источников ее получения, является разработка выборочного плана и определения объемы выборки.

На данном этапе возникает необходимость получить информацию о параметрах "группы", среди членов которой будет проводиться маркетинговое исследование. Такая "группа" по статистике называется популяцией. Поскольку выборка является частью изучаемой популяции, полученные от выборки данные, скорее всего, не будут в точности соответствовать данным, которые можно было бы получить от всех членов популяции. Различие между данными, полученными от выборки и истинными данными, называется ошибкой выборки.

Существуют три главные проблемы формирования выборки. Прежде всего, исходя из сути рассматриваемой проблемы, необходимо определить, кто является членом выборки. Далее необходимо указать, что рассматривается в качестве элемента выборки. И, наконец, необходимо решить вопрос о размере выборки, которая определяет число изучаемых элементов выборки.

Существует два основных типа выборок: случайная и неслучайная выборки. При проведении устных опросов целесообразно использовать метод случайной бесповторной выборки. Формула численности выборки такова:

n = (t2 σ2N) / (∆2N+t2σ2), (1.1)

где

n - число единиц, которые следует отобрать для опроса,

t - коэффициент доверия,

σ2 - выборочная дисперсия (ее обычно определяют на основе эксперимента, пробного обследования или же по аналогам),

∆ - предельная (задаваемая) ошибка выборки,

N - численность генеральной совокупности [16].

Интерпретация полученных результатов - важная часть маркетингового процесса. На основе проведенного анализа формулируются основные выводы, принимаются или отвергаются рабочие гипотезы и даются рекомендации заказчикам маркетингового исследования или другим заинтересованным лицам.

Представление полученных результатов исследования чаще всего предполагает письменное изложение результатов. Его объем непосредственно зависит от масштабов исследования, количества и сложности рассматриваемых проблем и может составлять от нескольких до ста и более страниц. Обычно, чтобы не перегружать текстовую часть отчета, рекомендуется таблицы, графики, диаграммы, тексты анкет и различные справочные данные помещать в приложении к отчету.

Результаты маркетинговых исследований можно представлять в виде доклада, состоящего из письменного отчета и устного выступления, обзора или статьи для публикации в научных журналах или в средствах массовой информации.

Ценность маркетинговой информации равна нулю до тех пор, пока менеджеры не используют ее для принятия конкретного решения. Поэтому очень важно, чтобы собранная в процессе исследования информация дошла до менеджеров своевременно. Большие компании имеют централизованные маркетинговые информационные системы, снабжающие сотрудников данными о текущей работе, последними данными маркетинговой разведки, отчетами о проведенных исследованиях [17].

Исследование специфики автозаправочного бизнеса

Рынок автозаправочных станций в России продолжает принимать все более цивилизованные формы. Если в центральных районах России сеть заправочных станций в основном сформировалась и можно ожидать их технического совершенствования и расширения функциональности, то в других регионах процесс формирования разветвленной сети станций только начался. Признаками этого являются пути консолидации сетей и проникновения на локальные рынки именитых игроков, таких как ТНК-ВР и Shell. Последние вступают в игру главным образом не путем скупки действующих станций, а через строительство новых "фирменных" станций на приобретенных или взятых в аренду участках земли (хотя варианты купли действующих станций в целях их модернизации также предусматриваются).

Объективная необходимость расширения сети заправочных станций в регионах России обусловлена следующими причинами:

Согласно методике Мирового банка, в России при темпах роста ВВП на уровне 7% в год должно ежегодно вводиться порядка 17 тысяч километров новых дорог, фактически в 10 раз больше, чем строится в настоящее время. По мере роста экономики страны следует ожидать в ближайшем будущем расширение объемов строительства новых автомобильных дорог, включая федеральные, межрегиональные и региональные шоссе. Очевидно, что появление новых автомобильных дорог потребует строительство вдоль них автозаправочных станций с дополнительными услугами, как-то магазинами, кафе и ресторанами, мотелями и т.д.

После распада Советского Союза парк легковых автомобилей России вырос более чем в 3 раза. Темпы его роста составляли в среднем более 25 процентов в год. Для сравнения: в странах Восточной Европы - 5,4%, а Западной - всего 2%. По прогнозам, среднегодовые темпы прироста числа автомобилей в стране в предстоящие годы составят, несмотря на влияние экономического кризиса, 20 процентов. Если в 2008 году общее число единиц автомобильного транспорта составляло ориентировочно 30 млн., из которых около 26 млн. единиц - легковые автомобили, более 3 млн. единиц - грузовые автомобили и чуть меньше 1 млн. единиц - автобусы, то в 2012 году ожидается увеличение их числа до 38-42 миллионов. Ускоренный рост числа автомобилей вызовет столь же стремительный рост числа заправочных станций.

Насыщенность автомобильными станциями в России недостаточна и отстает от ведущих стран мира. В настоящее время в России функционирует 40 тыс. станций, тогда как, например, в США - 195 тыс. АЗК.

Большая территория страны также вызывает необходимость размещения новых станций для обеспечения розничных продаж топлива вдоль дорог различного уровня.

Количество автомобилей, приходящихся в среднем в расчете на одну российскую АЗС, составляет 670 автомобилей, тогда как в США этот показатель превышает 1000. Столь существенная разница обусловлена относительно низким техническим оснащением большинство станций в России, их недостаточной мощностью, а также отсутствием сопутствующих сервисных услуг. Кроме того, большинство станций не располагают техническими возможностями заправок газом и биотопливом, что в условиях дальнейшего роста цен на бензин и дизельное топливо, ограничивает возможности АЗС по обслуживанию все возрастающего числа автопарка, приспособленного для работы на газе и биотопливе. В этих условиях гораздо более предпочтительным является приобретение пустых участков земли и строительство новых многотопливных заправочных станций вместо модернизации и реконструкции старых станций [18].

В западных странах существует чрезвычайно плотная и разветвленная сеть автозаправочных станций. Довольно частой является ситуация, когда на одном перекрестке, но в различных направлениях движения автомобильного транспорта, располагаются две конкурирующие станции.

Генеральной тенденцией развития сети заправочных станций в развитых странах является расширение их функциональности, иными словами - дополнение продажи топлива различными сопутствующими услугами. В настоящее время типовая станция включает в себя помимо топливно-раздаточного комплекса, также мойку машин, магазин сопутствующих товаров, кафе или ресторан быстрого питания, пункты попутного технического сервиса, как-то пылесос и подкачка шин. Многие заправочные станции включают в себя также пункты заправки газом (пропаном) для автомобилей, оснащенных двигателями, работающими на газу. Большинство станций оснащено санитарными узлами, доступными для клиентов, телефонами, банкоматами. В США некоторые заправочные станции имеют пункты технического обслуживания, осуществляющие мелкий ремонт (шиномонтаж, замену масла и т.п.).

Заправочные комплексы, расположенные на трассах, как правило, предлагают более широкий перечень услуг. Некоторые из них имеют в своем составе одновременно как кафе быстрого обслуживания, так и рестораны. Стало обычным видеть рядом со станцией мотель, где можно за небольшую плату отдохнуть, принять душ, посетить кафе и бар. В последнее время АЗС, расположенные на трассах, включают в круг предоставляемых услуг, также, информационные услуги и подключение к Интернету, в том числе беспроводное [19].

В целях привлечения дополнительного числа клиентов владельцы АЗС используют нетрадиционные методы. Например, на шоссе в Канаде, по пути из Торонто в Монреаль можно встретить заправочную станцию, к которой примыкает маленький зоопарк, так что водители с детьми стараются заправиться именно на этой станции. К другой станции, расположенной на этом же шоссе, примыкает пекарня, предлагающая огромный ассортимент выпечки из яблок. Отличительным атрибутом этой станции, видимым издалека, является огромный муляж яблока. Важными компонентами маркетинговой стратегии станций являются идеальная чистота и аккуратный вид на их территории, а также стелы с указанием расстояний до ближайших станций, размещаемые на расстоянии нескольких километров вдоль хайвэев.

Практически все АЗС предлагают гибкие формы оплаты с использованием наличных денег, дебетовых и кредитных карточек, и даже специальных чип-брелков, слинкованных с кредитными карточками. Причем оплата может быть осуществлена непосредственно на раздаточном пункте без необходимости посещения кассы в магазине или операторском помещении. Это создает удобства для водителей в зимнее время и при ненастной погоде.

В качестве стимула для клиентов станций используют специальные поощрительные программы. Они построены таким образом, что за каждый доллар, потраченный на приобретение топлива, автоматически начисляются монетизируемые премиальные очки. Клиент может получить компенсацию за накопленные очки в соответствие со своими пожеланиями и приоритетами. Дополнительные доходы приносят станциям различные рекламные услуги, например прокрутка рекламных роликов на дисплеях, размещенных на ТРК и непосредственно над кассой.

Основной тип конкуренции между заправочными комплексами базируется на качестве обслуживания клиентов, хотя ценовой фактор в периоды резких колебаний цен на нефть и топливо также играет определенную роль в конкурентной борьбе. Система стимулирования продаж занимает далеко не последнее место в привлечении клиентов станциями, входящими в различные сети с известными брэндами.

Таким образом, современные АЗС в развитых странах превратились в многофункциональные комплексы, которые помимо заправки топливом, предлагают перечень сопутствующих услуг для удобства водителей и пассажиров. При этом наблюдается тенденция увеличения доли услуг в общей сумме чистых доходов, получаемых станциями. Рост оптовых цен и уменьшение маржи в составе розничных цен на топливо в сочетании с расширением перечисленных услуг приводит к тому, что суммарные чистые доходы от оказания этих услуг во многих случаях превышают чистые доходы, получаемые от продажи топлива [20].

До последнего времени основными игроками на розничном рынке топлива были вертикально-интегрированные нефтяные компании и независимые предприниматели, которые оперируют самостоятельно или в рамках договоров франчайзинга. Характерной чертой нынешнего этапа развития этого рынка стало интенсивное вступление крупных торговых сетей, для которых автозаправочные станции представляют собой лишь довольно незначительный по доходам компонент операционной деятельности, главное предназначение которого способствовать привлечению покупателей в сетевые магазины. Учитывая это, крупные розничные торговцы устанавливают минимальные розничные цены на топливо, отвлекая часть клиентов от традиционных заправочных станций. Такая ситуация усиливает конкуренцию и ведет к сокращению уровня маржи. В результате, часть станций не выдерживают усложняющихся рыночных условий.

В последние годы число АЗС в США и большинстве европейских стран сокращается при одновременном увеличении объемов розничных продаж топлива, приходящихся в среднем на одну станцию. Выживают те АЗС, которые способны осуществить следующие меры:

увеличить абсолютные объемы продаж, что позволяет компенсировать снижение уровня маржи и получать ту же массу прибыли;

инициировать новые виды деятельности, которые могут обеспечить дополнительные доходы, например, рекламу на топливно-разливочных комплексах и в помещениях операторских, магазинов и кафе;

существенно улучшить качество обслуживания клиентов путем введения новых гибких форм расчетов, специальных программ поощрения клиентов, обеспечения чистоты и привлекательного вида заправочных станций;

организовать или расширить платные сервисные услуги, такие как розничные продажи сопутствующих товаров, работу точек быстрого питания и ресторанов, экспресс мойку машин, и т.д.

В современных условиях единственным шансом для выживания и развития действующих АЗС становится превращение их в мультитопливные станции с широким перечнем услуг, привлекающих клиентов, которые все более ориентируются в своем выборе на высокое качество обслуживания [21].

Отметим, что рынок автозаправочных станций в России еще не сформировался. Как было отмечено ранее, расширение сети происходит преимущественно путем приобретения (аренды) земельных участков и строительства на них новых станций. Продажа действующих станций или их сетей является относительно редким явлением, хотя информацию о таких сделках можно встретить в печати все чаще и чаще. Тем не менее, отсутствие развитого рынка АЗС делает довольно сложным задачу оценки реальной рыночной стоимости отдельных станций или их сетей.

Известно, что любая компания, оперирующая на рынке, имеет свою стоимость. Различают номинальную (бухгалтерскую) стоимость компании (book value), которая определяется на основе остаточной стоимости имущества, отраженной в отчетных бухгалтерских балансах за вычетом долговых обязательств, и справедливую рыночную стоимость (market value), которая определяется рынком на основе потенциала генерации доходов в будущих периодах. В сущности, рыночная стоимость бизнеса имеет мало общего с бухгалтерской стоимостью его имущества. Первое определяется на основе способности генерировать доходы, второе - на основе исторических данных, рассчитываемых бухгалтерией. В том случае, когда АЗС предлагается к продаже, важным индикатором, вокруг которого ведутся переговоры, является соотношение market value / book value. Разность между этими двумя параметрами представляет собой реальную стоимость нематериальных активов, включающих в себя целую гамму компонентов, как-то:

брэнд;

месторасположение станции;

клиентскую базу;

опыт и мастерство коллектива управленцев и работников, и др.

Предложение сети АЗС с единым дизайном и концепцией, при прочих равных условиях, существенно увеличивает рыночную стоимость каждой станции. В связи с этим, особый интерес представляет оценка сетевой составляющей рыночной стоимости АЗС. Иными словами: задача состоит в том, чтобы определить надбавку к рыночной цене станции в том случае если продается целая сеть. Логично предположить, что сеть, усиленная единым брэндом, вызывает большее доверия покупателей, и, соответственно, дополнительный поток доходов. Если определение номинальной стоимости станции по бухгалтерским данным не представляет сложностей, то оценка рыночной стоимости является задачей довольно сложной. В развитых странах, где существует сложившийся рынок, имеется возможность выявления реальной рыночной цены на основе ближайших прецедентных трансакций с определенными поправками на конкретный объект. В России такой возможности пока нет. Оценка рыночной стоимости АЗС в России затруднена в связи со следующими обстоятельствами:

Неразвитостью рынка

Недостаточность статистических данных

Отсутствие прозрачности в бизнес процессах, доходах и расходах

Высокий уровень инфляции

Однако рынок постепенно развивается и поэтому задача определения реальных измерителей рыночных цен на АЗС приобретает все большую актуальность [22].

Рассматривая вопрос о затратах на строительство и ввод в эксплуатацию АЗС, следует сразу же оговориться, что расходы на строительство и ввод в эксплуатацию станций существенным образом варьируются в зависимости от следующих изначально задаваемых параметров:

количества топливно-раздаточных комплексов;

наличия газозаправочного терминала;

включения предполагаемых сервисных компонентов, как-то магазина, кафе, мойки и др.;

наличия пунктов технического сервиса, таких как шиномонтаж, пылесос и подкачка шин и т.п.

Также очевидно, что конечная сумма затрат предопределяется местоположением станции, ибо стоимость земельного участка или величина арендной ставки может отличаться в разы. Стоимость земельных участков в Московской области, например, есть функция расстояния до столицы и пересечения важнейших трасс. Расходы на строительство АЗС колеблются в зависимости от близости и доступности основных коммуникаций и сетей: электричества, газа, канализации, телефона.

Основные тенденции в развитии сети автозаправочных станций в России корреспондируют с мировыми. Такая ситуация обусловлена, прежде всего, широким наступлением западных компаний, которые исповедуют агрессивную стратегию проникновения на российский рынок. Как и во всех развитых странах, в России основным направлением в развитии автозаправочного бизнеса стало создание многофункциональных комплексов, обеспечивающих обслуживание клиентов в соответствие с лучшими мировыми стандартами.

Широкое распространение относительно дорогостоящих автомобилей импортного производства, чувствительных к качеству горючего, предопределяют особое внимание, которое уделяют их владельцы выбору заправочной станции. На психологическом уровне предпочтение отдается сетевым станциям вертикально-интегрированных нефтяных компаний, а также крупных и известных розничных торговцев. Предполагается, что качество топлива у них должно быть выше. Отсюда брэндовая составляющая приносит большую рыночную стоимость.

Автозаправочные станции, расположенные на трассах вблизи провинциальных городов, часто становятся своеобразными мини центрами культуры для их жителей. Например, жители таких городов посещают кафе и магазины, которые функционируют круглосуточно, в отличие от других торговых и развлекательных заведений, располагающихся в непосредственной близости от станций. Следовательно, при проектировании и строительстве трассовых автозаправочных станций необходимо учитывать это обстоятельство, предусматривая большую площадь, вместимость и пропускную способность кафе и ресторанов.

В долгосрочной перспективе, по мере широкого проникновения на российский рынок АЗС западных компаний, привносящих свои стандарты качества топлива и услуг, он, этот рынок, все более будет похожим на рынки развитых стран, также как и ценообразующие критерии, применяемые для определения рыночных цен [23].

Маркетинговое исследование рынка автозаправочных станций РТ

2.1 Изучение предпочтений потребителей автозаправочных станций

Исходя из того, что объектом изучения в работе является сеть АЗС “Автодорстрой”, решено было провести исследование предпочтений потребителей именно этой сети автозаправок.

В ноябре-декабре 2007 года и марте 2008 года Камским центром социальных и бизнес-технологий «Развитие» по заказу компании ООО «Автодорстрой» было проведено маркетинговое исследование предпочтений потребителей горюче-смазочных материалов и автозаправочных станций в городах Республики Татарстан (Казань, Набережные Челны, Нижнекамск, Елабуга, Бугульма, Заинск) [24].

Исследование проводилось в местах скопления автомобилистов – в торговых центрах, на рынках, возле гипермаркетов, на автостоянках. Во избежание искажения мнений относительно атрибутов опрос намеренно не проводился на автозаправочных станциях городов.

Приведем результаты опроса потребителей ГСМ и начнем с анализа социально-демографических характеристик респондентов.

В ходе реализации этапа массового опроса в соответствии с расчетом выборки было проведено в общем 2148 интервью. Из них потребителями услуг «Автодорстроя» оказались 246 респондента. По городам Татарстана эта группа распределилась следующим образом (таблица 2.1).

Таблица 2.1 - Предпочтения потребителей услуг ООО «Автодорстрой»

|

Город |

Потребители |

Доля, % |

|

Казань |

76 |

30,9 |

|

Набережные Челны |

39 |

15,8 |

|

Нижнекамск |

54 |

21,9 |

|

Елабуга |

15 |

6,1 |

|

Бугульма |

21 |

8,5 |

|

Заинск |

41 |

16,7 |

|

Итого |

246 |

100 |

По половой принадлежности потребителями «Автодорстроя» являются в основном мужчины: в Казани – 96%, в Набережных Челнах – 92%, в Нижнекамске – 96%, в Елабуге – 100%, в Бугульме – 100% и в Заинске – 98%.

По возрастным показателям респондентов можно разделить на три группы: «молодежь» – респонденты в возрасте до 30 лет, «средний возраст» – от 30 до 50 лет, данная группа является самой большой по составу (в Казани – 64,5%, в Набережных Челнах – 48,7%, в Нижнекамске – 51,8%, в Елабуге – 66,7%, в Бугульме – 57,1% и в Заинске – 46,3%); и «старший возраст» – свыше 51 года. Возрастной состав представлен на рисунке 2.1 и на рисунке 2.2.

Рисунок 2.1. Характеристики респондентов в разрезе возрастов по городам, %

Р исунок

2.2 - Возрастные характеристики

респондентов в разрезе

исунок

2.2 - Возрастные характеристики

респондентов в разрезе

городов, %

Наибольшее число респондентов (в Казани – 36,8%, в Набережных Челнах – 41%, в Нижнекамске – 42,6%, в Елабуге – 60%, в Бугульме – 33,3% и в Заинске – 39%) имеет средне – специальное образование, следующая группа по численности – высшее (в Казани – 32,9%, в Набережных Челнах – 28,2%, в Нижнекамске – 35,2%, в Елабуге – 20%, в Бугульме – 52,4% и в Заинске – 22%). Более подробная информация представлена на рисунке 2.3 и рисунке 2.4.

Рисунок 2.3. Уровень образования респондентов, %

Р исунок

2.4. Уровень образования

респондентов в разрезе городов, %

исунок

2.4. Уровень образования

респондентов в разрезе городов, %

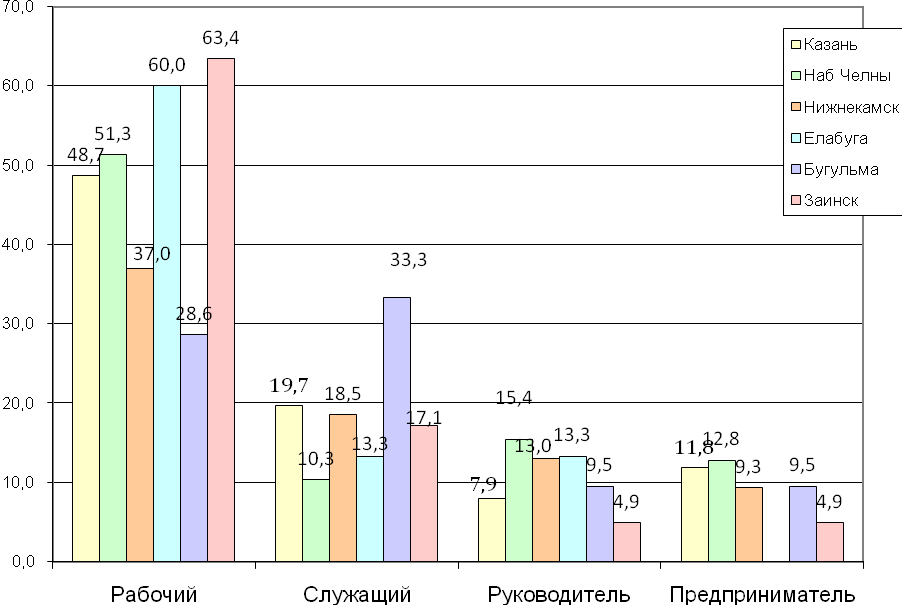

Уровень образования в целом соответствует занятости респондентов, которая представлена на рисунке 2.5. Самой большой является группа занятых по рабочим специальностям: в Казани – 48,7%, в Набережных Челнах – 51,3%, в Нижнекамске – 37%, в Елабуге – 60%, в Бугульме – 28,6% и в Заинске – 63,4%.

Рисунок 2.5. Род деятельности респондентов, %

Одним из важных показателей является уровень дохода на одного члена семьи в месяц, который представлен на рисунке 2.6. Значительное большинство опрошенных (в Казани – 36,8%, в Набережных Челнах – 48,7%, в Нижнекамске – 63%, в Елабуге – 86,7%, в Бугульме – 71,4% и в Заинске – 75,6%) отметили уровень месячного дохода на одного члена семьи до 10 тыс. рублей.

Рисунок 2.6. Уровень дохода респондентов, %

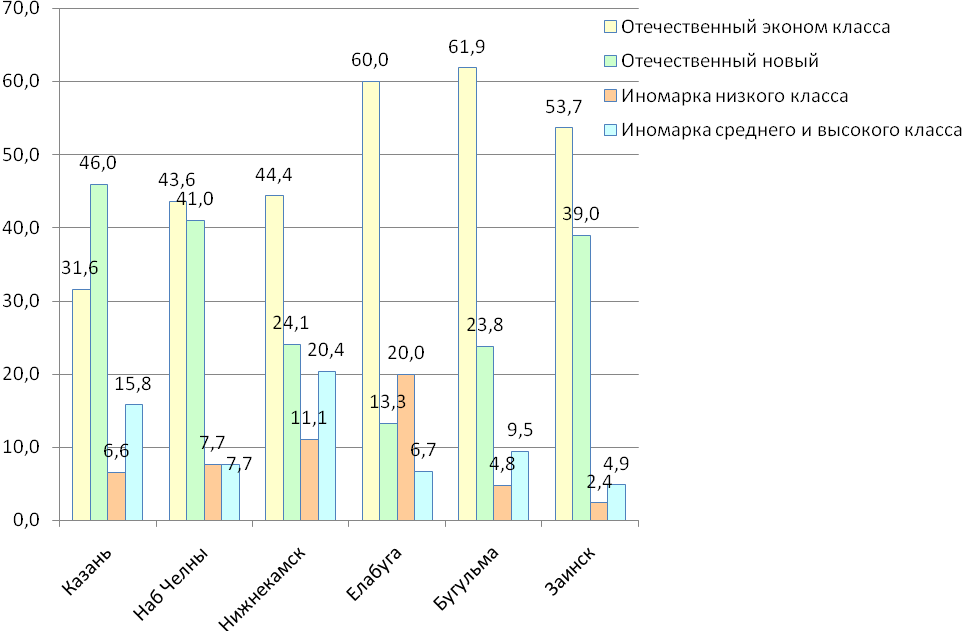

Большинство участников опроса имеют отечественный автомобиль эконом класса: в Набережных Челнах – 43,6%, в Нижнекамске – 44,4%, в Елабуге – 60%, в Бугульме – 61,9% и в Заинске – 53,7%. Только в Казани отечественный новый (46%) опережает отечественный эконом класса (31,6%).

Распределение респондентов по предпочтениям автомобилей представлено на рисунке 2.7 и рисунке 2.8.

Рисунок 2.7. Предпочтения по маркам автомобиля, %

Рисунок 2.8. Предпочтения по маркам автомобиля в разрезе городов, %

Представим основные результаты исследования. Анализ видов используемого топлива показывает, что значительное количество респондентов в качестве топлива используют бензин: в Казани – 92,1%, в Набережных Челнах – 84,6%, в Нижнекамске – 77,8%, в Елабуге – 80%, в Бугульме – 95,2% и в Заинске – 90,2% (рисунок 2.9 и 2.10).

Превышение 100% связано с указанием в ряде анкет 2-х видов заправки (и бензином и газом).

Рисунок 2.9. Предпочтения по видам топлива, %

Рисунок 2.10. Предпочтения по видам топлива в разрезе городов, %

В свою очередь, бензин марки АИ-92,93 пользуется наибольшим спросом у респондентов: в Казани –81,6%, в Набережных Челнах – 76,9%, в Нижнекамске – 64,8%, в Елабуге – 66,7%, в Бугульме – 57,1% и в Заинске – 73,2%. Такая структура потребления связана с тем фактором, что среди опрошенных были владельцы частных легковых автомобилей. Распределение по предпочтениям марок бензина представлено на рисунке 2.11 и 2.12.

Рисунок 2.11. Предпочтения по маркам бензина, %

Рисунок 2.12. Предпочтения по маркам бензина в разрезе городов, %

Рассмотрим причины выбора АЗС. Отдавая предпочтение той или иной АЗС, респонденты мотивировали выбор по-своему. Более наглядно причины предпочтения АЗС представлены на рисунке 2.13.

Р исунок

2.13. Причины выбора АЗС, %

исунок

2.13. Причины выбора АЗС, %

Такой критерий как «месторасположение» является ключевым при выборе АЗС «Автодорстрой»: в Казани –72,4%, в Набережных Челнах – 66,7%, в Нижнекамске – 48,2%, в Елабуге – 26,7%, в Бугульме – 66,7% и в Заинске – 63,4% .

Еще один немаловажный критерий предпочтения – «качество топлива» у АЗС «Автодорстрой» отметили в Казани –35,5%, в Набережных Челнах – 51,3%, в Нижнекамске – 35,2%, в Елабуге – 53,3%, в Бугульме – 47,6% и в Заинске – 26,8% .

Анализ частоты потребления ГСМ представлен на рисунке 2.14 и 2.15.

Р исунок

2.14. Частота потребления ГСМ,

%

исунок

2.14. Частота потребления ГСМ,

%

Рисунок 2.15. Частота потребления ГСМ в разрезе городов, %

Проанализируем объем потребления ГСМ. Как показали результаты исследования, у большей половины опрошенных в г. Казань (59,2%), в г. Набережные Челны (64,1%), в г. Нижнекамск (64,8%), и в г. Бугульма (57,1%) объем потребления ГСМ меняется в зависимости от сезона. А в г. Елабуга 26,7%, и в г. Заинске 63,4% данный показатель чуть ниже половины: 46,7% и 48,8 соответственно.

В сводных таблицах 2.2, 2.3, 2.4, 2.5, 2.6, 2.7 показано, как изменяется потребление ГСМ в зависимости от сезона.

Таблица 2.2 - Потребление ГСМ в зависимости от времени года в г. Казани, %

|

Теплый сезон |

Доля респондентов, % |

Холодный сезон |

Доля респондентов, % |

|

5 литров |

3,2 |

5 литров |

0 |

|

10 литров |

16 |

10 литров |

5,4 |

|

15 литров |

27 |

15 литров |

15,6 |

|

20 литров |

21 |

20 литров |

28,5 |

|

25 литров |

14 |

25 литров |

20 |

|

30 литров |

9,1 |

30 литров |

14 |

|

35 литров |

2,4 |

35 литров |

7,3 |

|

40 литров |

0,3 |

40 литров |

2,2 |

|

более 45 литров |

7 |

более 45 литров |

7 |

|

|

100 |

100 |

Таблица 2.3 - Потребление ГСМ в зависимости от времени года в г. Наб. Челны, %

|

Теплый сезон |

Доля респондентов, % |

Холодный сезон |

Доля респондентов, % |

|

5 литров |

4,3 |

5 литров |

2,3 |

|

10 литров |

27,5 |

10 литров |

23,4 |

|

15 литров |

11,6 |

15 литров |

10,2 |

|

20 литров |

27,5 |

20 литров |

23,4 |

|

25 литров |

5,1 |

25 литров |

15,6 |

|

30 литров |

8,0 |

30 литров |

10,2 |

|

35 литров |

3,6 |

35 литров |

6,3 |

|

40 литров |

6,5 |

40 литров |

7,8 |

|

более 45 литров |

5,8 |

более 45 литров |

0,8 |

|

|

100 |

|

100 |

Таблица 2.4 - Потребление ГСМ в зависимости от времени года в г. Нижнекамск, %

|

Теплый сезон |

Доля респондентов, % |

Холодный сезон |

Доля респондентов, % |

|

5 литров |

3,2 |

5 литров |

0,9 |

|

10 литров |

22,1 |

10 литров |

17,9 |

|

15 литров |

10,8 |

15 литров |

11,7 |

|

20 литров |

27,0 |

20 литров |

24,7 |

|

25 литров |

4,5 |

25 литров |

7,6 |

|

30 литров |

13,5 |

30 литров |

13,0 |

|

35 литров |

1,8 |

35 литров |

6,3 |

|

40 литров |

9,9 |

40 литров |

9,9 |

|

более 45 литров |

7,2 |

более 45 литров |

8,1 |

|

|

100 |

100 |

Таблица 2.5 Потребление ГСМ в зависимости от времени года в г. Елабуга, %

|

Теплый сезон |

Доля респондентов, % |

Холодный сезон |

Доля респондентов, % |

|

5 литров |

4,3 |

5 литров |

2,3 |

|

10 литров |

27,5 |

10 литров |

23,4 |

|

15 литров |

11,6 |

15 литров |

10,2 |

|

20 литров |

27,5 |

20 литров |

23,4 |

|

25 литров |

5,1 |

25 литров |

15,6 |

|

30 литров |

8,0 |

30 литров |

10,2 |

|

35 литров |

3,6 |

35 литров |

6,3 |

|

40 литров |

6,5 |

40 литров |

7,8 |

|

более 45 литров |

5,8 |

более 45 литров |

0,8 |

|

|

100 |

|

100 |

Таблица 2.6 - Потребление ГСМ в зависимости от времени года в г. Бугульма, %

|

Теплый сезон |

Доля респондентов, % |

Холодный сезон |

Доля респондентов, % |

|

5 литров |

8,0 |

5 литров |

3,0 |

|

10 литров |

23,9 |

10 литров |

16,3 |

|

15 литров |

16,4 |

15 литров |

11,6 |

|

20 литров |

24,3 |

20 литров |

26,6 |

|

25 литров |

9,8 |

25 литров |

10,3 |

|

30 литров |

8,4 |

30 литров |

17,2 |

|

35 литров |

1,4 |

35 литров |

2,8 |

|

40 литров |

2,3 |

40 литров |

5,6 |

|

более 45 литров |

5,6 |

более 45 литров |

7,0 |

|

|

100 |

|

100 |

Таблица 2.7 - Потребление ГСМ в зависимости от времени года в г. Заинск, %

|

Теплый сезон |

Доля респондентов, % |

Холодный сезон |

Доля респондентов, % |

|

5 литров |

10,6 |

5 литров |

3,1 |

|

10 литров |

29,5 |

10 литров |

29,0 |

|

15 литров |

15,9 |

15 литров |

15,3 |

|

20 литров |

21,2 |

20 литров |

19,1 |

|

25 литров |

6,8 |

25 литров |

9,2 |

|

30 литров |

5,3 |

30 литров |

9,2 |

|

35 литров |

3,0 |

35 литров |

3,8 |

|

40 литров |

3,8 |

40 литров |

5,3 |

|

более 45 литров |

3,8 |

более 45 литров |

6,1 |

|

|

100 |

|

100 |

Таким образом, на основе проанализированной информации можно составить портрет потребителя АЗС «Автодорстрой». По итогам исследования потребителем АЗС «Автодорстрой» является мужчина среднего возраста, имеющий средне – специальное образование, владеющий отечественным автомобилем эконом класса, заправляющийся 92 бензином 1-2 раза в неделю. Доход потребителя составляет в месяц на одного члена семьи меньше 10 т.р. И в большинстве случаев при выборе АЗС для него главным фактором является месторасположение заправочной станции.

Оценка емкости и потенциала рынка автозаправочных станций РТ

Повышение конкурентности территориальных рынков нефтепродуктов является одним из приоритетных направлений экономической политики государства ввиду его определяющего воздействия на конкурентоспособность большинства отраслей экономики, обороноспособность страны, уровень и качество жизни населения [25].

Основной целью развития конкуренции на рынке нефтепродуктов Республики Татарстан является наиболее полное обеспечение экономических и социально-экологических интересов потребителей нефтепродуктов на основе конкурентоспособного, инновационного развития рынка нефтепродуктов. Это предполагает создание необходимых условий для появления и развития компаний малого, среднего и крупного бизнеса по всей цепочке создания и реализации нефтепродуктов, развитие всех составляющих рынка нефтепродуктов на передовом мировом уровне.

Рынок нефтепродуктов Республики Татарстан включает в себя следующие виды деятельности:

производство нефтепродуктов,

оптовую торговлю моторным топливом,

розничную торговлю моторным топливом.

Общая численность занятых составляет свыше 11 тысяч человек, из них 47% работают в производственном секторе, 53% - в секторе нефтепродуктообеспечения.

Производственный сектор нефтепродуктов Республики Татарстан представлен порядка 80 организациями. Тем не менее, эту сферу деятельности в регионе можно охарактеризовать как высококонцентрированную. Крупнейшим производителем нефтепродуктов является ОАО «ТАИФ-НК», входящее в группу компаний «ТАИФ». В 2008 году предприятием переработано 7,9 млн.тонн углеводородного сырья, получено более 630 тыс.тонн автобензина, порядка 2 млн.тонн дизельного топлива. Компания занимает лидирующие позиции в общем объеме поставок нефтепродуктов на республиканский товарный рынок (более 20% в сегменте автобензинов, 33% в сегменте дизельного топлива).

Реализация нефтепродуктов потребителям производится через нефтебазы (оптовый рынок нефтепродуктов) и автозаправочные станции (розничный рынок нефтепродуктов) [26].

Основными потребителями нефтебаз являются предприятия промышленности, сельского хозяйства, транспорта. Согласно проекту «Концепции развития топливозаправочного комплекса Республики Татарстан», на территории республики расположены 38 нефтебаз, большая часть которых принадлежит дочерним предприятиям и филиалам ОАО «Холдинговая компания «Татнефтепродукт» - 23 нефтебазы или 60,5% (рис.2.16). Помимо нефтебаз, в республике имеются резервуарные парки, топливохранилища, мазутохранилища, склады горюче-смазочных материалов и товарные парки, принадлежащие различным организациям.

Суммарная резервуарная емкость всех нефтебаз в республике составляет 707,8 тыс.куб.метров. При этом резервуарные емкости нефтебаз ОАО «Холдинговая компания «Татнефтепродукт» и ОАО «Татнефть» составляют 562,7 тыс.кубометров (79,5%).

По данным государственного учреждения «Управление по обеспечению рационального использования и качества топливно-энергетических ресурсов», на розничном рынке нефтепродуктов Республики Татарстан по состоянию на 10 августа 2009 года функционирует 819 автозаправочных станций (далее – АЗС).

Рис. 2.16. Распределение нефтебаз в Республике Татарстан

Наибольшее число объектов АЗС принадлежит ОАО «Холдинговая компания «Татнефтепродукт» и ОАО «Татнефть» (152 и 151 объект соответственно). Кроме того, на рынке представлены 150 ведомственных автозаправочных станций и 366 независимых участников (индивидуальные предприниматели, общества с ограниченной ответственностью, акционерные общества). Доля независимых предприятий на розничном рынке нефтепродуктообеспечения составляет 45%.

Таким образом, по числу и структуре участников автозаправочного бизнеса розничный рынок нефтепродуктов можно считать конкурентным.

В малом и среднем бизнесе отрасли нефтепродуктообеспечения республики занято свыше 3 тыс.человек, или более 50%. Наиболее сильные позиции малый бизнес имеет в крупных городах республики: Казани, Набережных Челнах, Елабуге, Зеленодольске [27].

Представим распределение розничного рынка нефтепродуктов по направлениям специализации (рисунок 2.17).

Рис. 2.17. Структура розничного рынка нефтепродуктов Республики Татарстан по участникам и направлениям специализации

Таким образом, основными участниками на рынке нефтепродуктов Республики Татарстан являются:

ОАО «ТАИФ-НК» (г.Нижнекамск) – крупнейший производитель нефтепродуктов в регионе. Удельный вес бензина производства ОАО «ТАИФ-НК» в продажах ООО «Татнефть-АЗС Центр» составляет 60%, в розничных продажах

ОАО «ХК «Татнефтепродукт» - 80%. С 2008 года компания развивает собственную сеть автозаправочных комплексов ООО «ТАИФ-НК-АЗС». К концу 2009 года количество АЗС по планам «ТАИФ-НК» вырастет до 30. Через собственную сеть компания намерена продавать бензин стандарта «Евро-4». ОАО Холдинговая компания «Татнефтепродукт» специализируется на оптовой и розничной торговле нефтепродуктами, услугах по хранению и перевалке нефтепродуктов. Компания состоит из 16 филиалов и 12 дочерних и зависимых предприятий, включает в себя 18 нефтебаз емкостью около 380 тыс.куб.м, имеет развитую сбытовую инфраструктуру, охватывающую 39 из 43 районов Республики Татарстан. Объем продаж на оптовом рынке в 2008 году составил 450,1 тыс.тонн (34% оптовой реализации нефтепродуктов Татарстана).

Объем продаж на рынке бункеровки судов в 2008 году составил 56,8 тыс.тонн. Доля ОАО «ХК «Татнефтепродукт» по количеству АЗС в Республике Татарстан составляет примерно 20%. Объем продаж нефтепродуктов через сеть АЗС в 2008 году составил 282,4 тыс.тонн (20% розничной реализации нефтепродуктов Татарстана);

ОАО «Татнефть» - компания реализует нефтепродукты собственного производства (Елховская нефтеперерабатывающая установка), а также покупные ресурсы с ОАО «ТАИФ-НК», нефтеперерабатывающих заводов Уфы, Нижнего Новгорода, Москвы, Ярославля, Астрахани, Сургута, Краснодарского края, Кириши.

Значительные объемы нефтепродуктов реализуются через собственную сеть розничного сбыта в России и на Украине, в том числе республиках Татарстан, Марий Эл, Чувашской и Удмуртской, Краснодарском и Ставропольском краях, Московской, Ленинградской, Архангельской, Челябинской, Владимирской, Свердловской, Тверской, Нижегородской, Самарской, Ульяновской, Волгоградской, Кемеровской областях, городах Москве и Санкт-Петербурге.

Самостоятельными операторами на рынке нефтепродуктов выступают также и российские компании (башкирские нефтеперерабатывающие заводы, НПЗ ОАО «Лукойл» и др.).

Активным участником республиканского рынка нефтепродуктов выступает Ассоциация предприятий нефтепродуктообеспечения Республики Татарстан, основной целью деятельности которой является защита интересов ее участников.

В соответствии с постановлением Кабинета Министров Республики Татарстан от 21 января 2005 года № 14 «О создании государственного учреждения «Управление по обеспечению рационального использования и качества топливно-энергетических ресурсов в Республике Татарстан» в республике функционирует указанное учреждение, одной из ключевых функций которого является реализация государственной политики по рациональному использованию топливно-энергетических ресурсов (далее – ТЭР), а также организация учета и обеспечение качества потребляемых и реализуемых ТЭР на всех стадиях (производство, добыча, переработка, преобразование, транспортировка, передача, хранение, реализация, применение, использование) [28].

Емкость рынка нефтепродуктов Республики Татарстан в 2008-2009 годах оценивается в 2,5 млн. тонн в год. Доли розничного и оптового рынков в объеме реализации сбалансированы (по итогам 2008 года соответственно 52% и 48%).

В структуре республиканского потребления горюче-смазочных материалов на долю дизельного топлива приходится 56% (1400-1500 тыс.тонн), автомобильного бензина – 43% (1050-1100 тыс.тонн).

Таблица 2.8 – емкость рынка нефтепродуктов РТ по основным товарным группам, тыс. тонн

|

Наименование товара |

2008 (факт) |

2009 (прогноз) |

2010 (прогноз) |

|

Дизельное топливо |

1400 |

1470 |

1544 |

|

Бензин регулятор – 92 |

600 |

630 |

662 |

|

Бензин Нормаль – 80 |

300 |

270 |

243 |

|

Бензин Премиум – 95 |

170 |

179 |

188 |

|

Масла |

20 |

21 |

22 |

|

Итого: |

2490 |

2570 |

2695 |

Основными потребителями автобензинов АИ-92, 95, 98 являются физические лица, бензина А-76 (80) и дизельного топлива – юридические лица (таблица 2.9).

Таблица 2.9 – Основные потребители автобензинов

|

Наименование товара |

Всего количество, тыс.тонн |

Физические лица |

Предприятия |

||

|

количествотыс.тонн |

доля, % |

количество тыс.тонн |

доля, % |

||

|

Дизельное топливо |

1400 |

420 |

30 |

980 |

70 |

|

Бензин АИ-76 (80) |

300 |

90 |

30 |

210 |

70 |

|

Бензин АИ-92 |

600 |

510 |

85 |

90 |

15 |

|

Бензин АИ-95, 98 |

170 |

145 |

85 |

25 |

15 |

|

Масла |

20 |

15 |

75 |

5 |

25 |

|

Всего: |

2490 |

1180 |

47 |

1310 |

53 |

В течение последних трех лет существенное влияние на развитие рынка нефтепродуктов в Российской Федерации и Республике Татарстан оказало увеличение количества автотранспортных средств с развитием промышленности, ростом покупательной способности и общего уровня жизни населения. Рост импорта автомобилей, локализация иностранных автопроизводителей в России, выпуск современных моделей на отечественных заводах привели к переориентации спроса на более качественное топливо (АИ-92 и АИ-95). В перспективе ожидается дальнейшее увеличение продаж дизельного топлива и автобензинов с более высоким октановым числом (Регуляр-92, Премиум-95).

В совокупной структуре отгрузок республиканских автобензинов на долю Татарстана приходится 44%, на другие регионы России - 21,5%, на экспорт – 34%.

Продажи в Республику Татарстан автомобильного бензина республиканского производства составили в 2008 году 309 тыс.тонн, за 5 месяцев 2009 года – 127 тыс.тонн. Удельный вес республиканских производителей на рынке автобензина Республики Татарстан составил в 2008 году 29%.

Структура поставок татарстанских автобензинов на российские рынки сбыта диверсифицирована. Произведенные в республике автобензины отгружаются в 66 регионов России. Наиболее крупными потребителями являются регионы Приволжского федерального округа (45% от совокупного объема поставок (без учета Республики Татарстан)): Чувашская Республика (14%), Нижегородская область (10%), Кировская и Ульяновская области (5%).

Покупки дизельного топлива в Республику Татарстан из других регионов России составили в 2007 году 356 тыс.тонн, в 2008 году – 358 тыс.тонн. Удельный вес ввозимых объемов дизельного топлива в структуре республиканского потребления в 2007 и 2008 годах составлял порядка 27%. В стабильный круг поставщиков входят предприятия Республики Башкортостан (78,6% от всех поставок в 2007 году и 80,2% в 2008 году), Пермского края (по 5,2% в 2007 году и в 2008 году). Оба региона располагаются в Приволжском федеральном округе.

Продажи дизельного топлива республиканского производства в другие регионы России составили в 2007 году 290 тыс.тонн, в 2008 году - 343 тыс.тонн. Удельный вес отгрузок в регионы России в республиканском производстве дизельного топлива составил 15% в 2007 году и 19% в 2008 году. Основными географическими сегментами продаж дизельного топлива республиканского производства были: в 2007 году Красноярский край (17,0%), Архангельская (9,5%), Республика Коми (7,7%), Кировская области (7,5%), Чувашская Республика (5,3%); в 2008 году Чувашская Республика (23,6%), Кировская область (11,5%), Саратовская область (9,1%), Ленинградская область (7,5%), г.Москва (7,3%) [29].

Таким образом, межрегиональный товарооборот Республики Татарстан по дизельному топливу можно считать конкурентным ввиду большого числа участников. Дизтопливо реализовывалось в 2007 году в 43 региона, в 2008 году – в 38 регионов. В Республику Татарстан поставки дизельного топлива осуществлялись из 14 регионов России. Регионы-потребители и регионы-поставщики наибольших объемов дизельного топлива территориально расположены в границах Приволжского федерального округа (54% потребителей и 97% поставщиков), что указывает на оптимальные сбытовые потоки на рынках дизельного топлива. В то же время, учитывая высокую концентрацию нефтеперерабатывающих заводов в Приволжском федеральном округе и, как следствие, высокую конкурентность на рынке основных товаров нефтепереработки, отгрузку в регионы соседних округов (Центральный, Северо-Западный федеральные округа) также можно считать обоснованной.

Средняя по г. Казани розничная цена бензина АИ-92, 93 по состоянию на 3 августа 2009 года составила 21,13 руб., АИ-95 – 22,6 руб., А-76 – 18,35 руб., дизельного топлива – 17,79 руб.

В мае-августе 2009 года наблюдался устойчивый рост цен на нефтепродукты. Наиболее высокая динамика отмечена по бензину АИ-95 и А-76 (темп роста к декабрю 2008 г. 116,6% и 115% соответственно). Следует отметить, что в г.Казани темпы роста цен на нефтепродукты в январе-августе текущего года были одними из самых высоких в Приволжском федеральном округе.

Если в декабре 2008 года и первые пять месяцев 2009 года в Казани можно было приобрести топливо по относительно низкой цене (в период с 18 по 25 мая цены на дизельное топливо, бензин марок 92, 93, 95 были минимальными среди регионов ПФО), то в августе 2009 года цены на бензины А-76, АИ-95 стали одними из самых высоких в округе (из 14 столиц регионов Приволжского федерального округа г.Казань по цене на дизельное топливо находится на третьем месте, на бензин А-76 - на четвертом месте, на бензин АИ-95 – на шестом месте, на бензин АИ-93, 92 – на седьмом месте).

Среди основных факторов роста цен на нефтепродукты в Республике Татарстан и России в первом полугодии 2009 года можно выделить:

динамику мировых и внутренних цен на нефть. Цена нефти марки «Urals» выросла с 42,6 долл. США за баррель в январе 2009 года до 61,0 долл. США за баррель в июле 2009 года (темп роста 143%); минимальная цена нефти в Поволжье за этот же период возросла с 5 до 8 тыс. рублей с НДС за тонну (темп роста 160%);

переориентацию отечественных нефтепереработчиков на экспортные поставки. При снижении объемов производства экспорт нефтепродуктов за 4 мес. 2009 года к аналогичному уровню предыдущего года вырос на 6,4%. Этому способствовало, с одной стороны, снижение спроса на нефтепродукты и покупательной способности на внутреннем рынке, с другой стороны, оживление спроса на нефтепродукты на мировых рынках, а также более высокие цены на нефтепродукты на западноевропейских рынках;

плановые остановки нефтеперерабатывающих заводов России на капитальный ремонт.

Цены на нефтепродукты в России ниже европейских: по состоянию на июнь 2009 года высокооктановый бензин в нашей стране стоил на 37% меньше, чем в Северо-Западной Европе, авиационный керосин – на 62%.

Рис. 2.18. Сравнение цен на нефтепродукты в России и Европе

(июнь 2009 года)

В то же время при сравнении цен на моторные топлива России и Северной Америки заметен более высокий ценовой уровень в нашей стране по всем позициям (таблица 2.10). На 12 января 2009 года среднероссийские цены превышали американские по бензину марок 92, 93/ Regular на 64%, по бензину марок 95/Premium – на 67%, по дизельному топливу – на 33%. В августе разрыв в ценах сократился за счет существенного роста стоимости моторных топлив США (на 12-44%), однако более высокий уровень цен в России сохраняется.

Таблица 2.10 – Сравнение розничных цен на бензин и дизельное топливо в России и США

|

Виды топлива |

12.01.2009 |

03.08.2009 |

Темпы роста, % |

Соотношение цен РФ и США |

||||

|

РФ |

США |

РФ |

США |

РФ |

США |

12.01.09 |

13.08.09 |

|

|

Бензин АИ-92 |

19,57 |

11,9 |

21,52 |

17,18 |

110 |

144 |

1,64 |

1,25 |

|

Бензин АИ-95 |

22,4 |

13,43 |

23,03 |

18,74 |

103 |

140 |

1,67 |

1,23 |

|

Дизельное топливо |

20,7 |

15,57 |

18,21 |

17,49 |

88 |

112 |

1,33 |

1,04 |

Учитывая более низкую покупательную способность российского населения по сравнению с Северной Америкой и европейскими странами, а также необходимость повышать ценовую конкурентоспособность российских товаров и услуг, разработка мероприятий по стабилизации и снижению уровня цен на основные виды нефтепродуктов представляется своевременной и актуальной [30].

2.3 Анализ уровня конкуренции на рынке АЗС

Производственный сектор нефтепродуктов традиционно относится к числу олигополистических по причине действия естественных барьеров для появления новых участников. В этом виде деятельности высокий уровень концентрации является необходимым условием эффективности.

Для обеспечения стабильных конкурентных позиций на внутреннем и внешних рынках нефтепродуктов производственные мощности по первичной переработке нефти должны быть крупнотоннажными. Это требует значительных, многомиллиардных объемов капитальных вложений [31].

Длительный инвестиционный цикл (от трех лет и больше), повышенные сроки окупаемости (в среднем от 5 лет и выше), ограниченность спроса на конечную продукцию нефтеперерабатывающего завода на региональном рынке, цикличность спроса на продукцию на внешних рынках, высокая конкуренция со стороны азиатских и восточных стран обусловливают повышенные риски, которые не в состоянии взять на себя малый и средний бизнес.

В то же время к этим объективным условиям функционирования в России добавляются «искусственные» барьеры, к числу которых можно отнести:

сложность доступа к нефтяным ресурсам в результате отсутствия внутреннего рынка нефти. В России нефть и другое углеводородное сырье поступает в свободное обращение в крайне ограниченном количестве, в том числе по причине слабого развития механизмов биржевых и электронных торгов;

несовершенство таможенно-тарифного регулирования. Несвоевременное изменение экспортных пошлин в связи с изменением цен на нефть делает переработку нефти менее привлекательной по сравнению с экспортом;

несоответствие российских норм проектирования, строительства и эксплуатации нефтеперерабатывающих и нефтехимических заводов современным стандартам, принятым в мире, излишний надзор. Это ведет к увеличению сроков строительства, увеличению инвестиционных и эксплуатационных расходов, и, в конечном счете, снижает конкурентоспособность вновь создаваемых производств по сравнению с международным уровнем;

проблемы изношенности и отстающего строительства объектов инфраструктуры. Темпы роста потребления нефтепродуктов превышают темпы развития транспортной инфраструктуры (нефтепродуктопровода, железных, автомобильных дорог), в связи с чем существенно снижается мобильность внутренних и экспортных поставок.

На рынке нефтепродуктообеспечения России также действуют факторы, ослабляющие действие конкурентных рыночных сил. Среди них:

дефицит современных нефтеперерабатывающих мощностей, нефте- и нефтепродуктохранилищ;

непрозрачность формирования оптовых и розничных цен на нефтепродукты, усиливающая риски дискриминации независимых участников рынка;

высокая относительно ряда зарубежных стран налоговая составляющая в конечной цене нефтепродукта;

увеличение нагрузки на транспортную инфраструктуру, ее неудовлетворительное состояние. В результате увеличивается изолированность рынков, сокращаются возможности для расширения географии реализации товаров и прихода новых участников, создаются предпосылки к повышению цен;

недостаточное развитие инфраструктуры для хранения, подготовки и распределения нефтепродуктов – как в местах их производства, так и в местах непосредственной близости от места потребления;

жесткие требования земельного и природоохранного законодательства [32].

В результате действия этих и других факторов доходность от реализации нефтепродуктов в рознице на внутреннем рынке Российской Федерации достигает сегодня 40%, что в несколько раз превосходит сложившийся уровень доходности на рынках стран Европейского Союза. В конечном итоге, это неблагоприятно воздействует на конкурентоспособность экономики, ограничивает потенциальные условия для повышения уровня жизни населения.

Рынок нефтепродуктов Республики Татарстан является составной частью российского рынка нефтепродуктов. Поэтому конкурентное развитие всех его сегментов (от производства до конечной реализации нефтепродуктов) ограничивается действием обозначенных выше факторов.

Проанализируем основные мероприятия в Республике Татарстан по развитию рынка нефтепродуктов, которые направлены на формирование и развитие конкурентности и конкурентоспособности объектов нефтепереработки и нефтепродуктообеспечения.

В сфере производства нефтепродуктов компанией «ТАИФ-НК» в последние годы реализованы масштабные инвестиционные и инновационные проекты по производству нефтепродуктов. Среди них:

строительство установки по переработке газового конденсата (2004-2006 гг.);

строительство и последующее развитие завода получения товарных автомобильных бензинов А-80, АИ-92, АИ-95 (комплекс каталитического крекинга вакуумного газойля) (2005-2007 гг.);

строительство узла приготовления и хранения реактивного топлива (2004-2008 гг.);