Проблемы применения правовых норм, регулирующих договора товарного и коммерческого кредита

План

Введение

1 Общая характеристика кредитных отношений

2 Порядок заключения

3 Особенности товарного кредита

4 Особенности коммерческого кредита

5 Ответственность сторон. Прекращение кредитного договора

Заключение

Библиография

Приложение

Введение

Во всякой экономической системе важное место занимают отношения кредиторов и заемщиков. Долгий эволюционный путь нашей цивилизации наглядно продемонстрировал необходимость кредитных отношений, их важность для развития и полноценного функционирования экономики. В сегодняшней России назрела необходимость всестороннего применения всех инструментов развитой рыночной экономики. Важное место в ряду таких инструментов занимает кредит, и как одними из его важных видов выступают товарный и коммерческий кредит.

Таким образом, налицо актуальность сформулированной темы курсовой работы, которая систематизировать накопленные юридической наукой знания и правоприменительную практику.

Понятие договора кредита широко используется в юридической науке и правоприменительной практике, что обусловлено распространенностью данного договора в гражданском обороте.

Цель и задачи исследования вытекают из актуальности данной проблемы.

Целью представленной работы является рассмотрение проблем применения правовых норм, регулирующих договор кредита, в частности договоров товарного и коммерческого кредита.

В рамках данных направлений предполагается решить следующие задачи:

выявить тенденции развития норм, регулирующих договор кредита;

определить содержание и признаки договора кредита согласно действующему законодательству и правоприменительной практике;

рассмотрение существенных условий, отдельных элементов договора кредита и его видов, таких как стороны, объект (предмет), срок, форма договора.

Объект и предмет исследования определяются тематикой работы, ее целью и задачами.

Объектом научного анализа настоящей работы является договор кредита как теоретическая категория и как правовое явление социальной действительности.

Предметная направленность определяется выделением и изучением, в рамках заявленной темы, нормативно-правовых источников, судебной практики.

В работе были применены методы анализа и синтеза, индукции и дедукции, наблюдения и сравнения. Данные методы позволили наиболее последовательно и полно рассмотреть различные аспекты договора товарного и коммерческого кредита в рамках цели и задач исследования.

Эмпирическая база исследования построена на нормативном материале и судебной практике.

1 Общая характеристика кредитных отношений

Кредитный договор является особой, самостоятельной разновидностью договора займа. Именно это обстоятельство дает возможность в субсидиарном порядке применять для его регулирования правила о займе, если иное не вытекает из существа кредитного договора (п. 2 ст. 819 ГК).

Большинство участников имущественного оборота, прежде всего профессиональные предприниматели, испытывают постоянную потребность в денежном кредите. Ее удовлетворение в рамках договора займа невозможно, так как он носит реальный характер и не может создать у заемщика уверенности в получении денег в нужный ему момент, поскольку заимодавца невозможно принудить к выдаче займа. Поэтому финансовый рынок, в рамках которого, по сути, осуществляется «торговля деньгами», нуждается в другом договоре консенсуального характера. Данное обстоятельство и предопределило появление относительно самостоятельного кредитного договора (в рамках общего института кредитных или заемных обязательств)1.

Кредитные отношения в узком смысле – отношения, охватываемые наиболее пригодной для этого формой договора займа, а также кредитного договора. Кредитные отношения не всегда складываются на основе договора займа в чистом виде. В разных областях жизни, они могут включаться в качестве элемента в самые разнообразные договоры (например, купля-продажа в кредит)2 (см. Прил. 1).

По своей юридической природе кредитный договор является консенсуальным, возмездным и двусторонним. В отличие от договора займа он вступает в силу уже в момент достижения сторонами соответствующего соглашения, до реальной передачи денег заемщику (тем более что во многих случаях такая передача производится периодически, а не однократно). Это дает возможность заемщику при необходимости понудить кредитора к выдаче кредита, что исключается в заемных отношениях.

От договора займа кредитный договор отличается также по субъектному составу. В роли кредитора (заимодавца) здесь может выступать только банк или иная кредитная организация, имеющая соответствующую лицензию Центрального банка РФ на совершение таких операций. Иные субъекты гражданского права лишены возможности предоставлять кредиты по кредитному договору и могут выступать лишь в роли заемщиков.

Предметом кредитного договора могут быть только деньги, но не вещи. Более того, выдача большинства кредитов осуществляется в безналичной форме, т.е. предметом кредитных отношений становятся права требования, а не деньги в виде денежных купюр (вещей). Именно поэтому закон говорит о предоставлении кредита в виде «денежных средств» (п. 1 ст. 819 ГК), а не «денег или других вещей» (п. 1 ст. 807 ГК), как это имеет место в договоре займа. Таким образом, предметом кредитного договора являются безналичные деньги («денежные средства»), т.е. права требования, а не вещи. Если же в договоре речь идет об обязанности предоставить в кредит вещи (определенные родовыми признаками), а не деньги, то такой договор подпадает под действие специальных норм о товарном кредите (ст. 822 ГК).

Следовательно, кредитный договор и по субъектному составу, и по предмету имеет более узкую сферу применения, чем договор займа.3 Кроме того, и к его оформлению предъявляются более жесткие требования. Согласно ст. 820 ГК он должен быть заключен в письменной форме под страхом признания его ничтожным, что вовсе не требуется для договоров займа.

Наконец, кредитный договор в отличие от договора займа всегда является возмездным. Вознаграждение кредитору определяется в виде процентов, начисленных на сумму кредита за все время его фактического использования. Размер таких процентов определяется договором, а при отсутствии в нем специальных указаний – по правилам п. 1 ст. 809 ГК, т.е. по ставке рефинансирования.

Основные права и обязанности сторон при кредитных отношениях

Кредитор вправе:

Если договором займа предусмотрено возвращение займа по частям (в рассрочку), то при нарушении заёмщиком срока, установленного для возврата очередной части займа, заимодавец вправе потребовать досрочного возврата всей оставшейся суммы займа вместе с причитающимися процентами (п. 2 ст. 811 ГК).

При невыполнении заёмщиком предусмотренных договором займа обязанностей по обеспечению возврата суммы займа, а также при утрате обеспечения или ухудшения его условий по обстоятельствам, за которые заимодавец не отвечает, заимодавец вправе потребовать от заёмщика досрочного возврата суммы займа и уплаты причитающихся процентов, если иное не предусмотрено договором (ст. 813 ГК).

В случае невыполнении заёмщика условия договора займа о целевом использовании суммы займа, а также при нарушении обязанностей, предусмотренных п. 1 настоящей статьи, заимодавец вправе потребовать у заёмщика досрочного возврата суммы займа и уплаты процентов, если иное не предусмотрено законом (п. 2 ст. 814 ГК).

Заёмщик вправе: оспаривать договор займа по его безденежности, доказывая, что деньги или другие вещи в действительности не получены им от заимодавца или получены в меньшем количестве, чем указано в договоре (п. 1 ст. 812 ГК).

Кредитор обязан:

по кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заёмщику в размере и на условиях, предусмотренных договором.

Заёмщик обязан:

Если договор займа заключен с условием использования заёмщиком полученных средств на определенные цели (целевой заём), заёмщик обязан обеспечить возможность осуществления заимодавцам контроля за целевым использованием сумм займа (п. 1 ст. 814 ГК).

Заёмщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее (п. 1 ст. 819 ГК).

Правовая форма регулирования кредитных отношений – кредитный договор, который, в свою очередь, является разновидностью договора займа.

В современной юридической литературе можно встретить различные мнения относительно правовой природы кредитного договора: от признания его видом (разновидностью) договора займа до квалификации кредитного договора как самостоятельного гражданско-правового договора. Так, Д. А. Медведев пишет: «Кредитный договор – разновидность договора займа. В силу прямого указания закона кредитному договору применяются правила, предусмотренные параграфом ГК о договоре займа…»4. Е. А. Суханов, признавая кредитный договор разновидностью займа, тем не менее придает ему некоторую степень самостоятельности. «Кредитный договор является особой, самостоятельной разновидностью договора займа. Именно это обстоятельство дает возможность в субсидиарном порядке применять для его регулирования правила о займе, если иное не вытекает из существа кредитного договора (п. 2 ст. 819 ГК)»5.

С. А. Хохлов, напротив, всячески подчеркивал родовую принадлежность кредитного договора к договору займа. Он, в частности, писал: «Отличаясь от займа как договор, обязывающий кредитора предоставить деньги в займы, кредитный договор, вместе с тем, включает типичные для любого заемного обязательства условия. После того, как деньги по кредитному договору получены заемщиком, на него возлагаются обязанности возвратить полученную сумму и платить проценты на нее. Порядок, сроки и другие условия исполнения таких обязанностей, урегулированы правилами о займе и нет необходимости особо регламентировать их в параграфе о кредитном договоре»6.

На самостоятельном характере кредитного договора по отношению к договору займа в настоящее время настаивает Е. А. Павлоцкий, который утверждает: «Гражданскому законодательству известны два самостоятельных договора – займа и кредита (гл. 42 ГК). Эти договоры имеют много общего. Основным предметом данных договоров являются денежные средства. Договор займа более общий: его положения распространяются на кредитные отношения, если ГК не устанавливает для последних особое регулирование либо иное не вытекает из существа кредитного договора (п. 2 ст. 819). Однако данные договоры имеют существенные различия, что побудило законодателя к раздельному регулированию отношений, вытекающих из договора займа и кредита»7.

Наиболее полный сравнительно-правовой анализ договоров займа и кредита проведен М. Г. Ефимовой, которая подчеркивает, что «практически все особенности правового режима кредитного договора можно так или иначе подвести под частный случай договора займа, за исключением одного. Договор займа является традиционно реальным договором, а кредитный договор сконструирован действующим ГК РФ как консенсуальный».

2 Порядок заключения

Договор заключается посредством направления оферты одной из сторон и ее акцепта другой стороной.

Офертой по кредитному договору (ст. 435) признается предложение заключить договор, адресованное одному или нескольким конкретным лицам. Например, акционерное общество (или гражданин) обращается к банку (или к нескольким банкам) с просьбой предоставить кредит. Или банк предлагает одному акционерному обществу (или нескольким акционерным обществам) свои услуги по кредитованию.

Это предложение должно достаточно определенно выражать намерение лица, сделавшего предложение, считать себя заключившим договор с адресатом, которым будет принято предложение, а поэтому оно должно содержать существенные условия, которые необходимы для заключения кредитного договора. Предложение может иметь форму проекта договора, письма и т.п.8

Оферта не может быть сделана устно, поскольку для кредитного договора установлена письменная форма.

Ответ о согласии заключить договор на иных условиях, чем предложено в оферте, не является акцептом. Такой ответ признается отказом от акцепта и в то же время новой офертой (ст. 443).9

В момент получения акцепта лицом, направившим оферту, договор считается заключенным (ст. 433), а поэтому лицо, согласившееся на заключение договора (акцептировавшее оферту), не вправе отказаться от его исполнения, оно может лишь ставить вопрос о его расторжении. До получения акцепта лицом, направившим оферту, акцептант вправе отказаться от него. Если извещение об отзыве акцепта поступило лицу, направившему оферту, ранее акцепта или одновременно с ним, акцепт считается неполученным, а договор незаключенным (ст. 439)10

Формой акцепта может служить не только письменный ответ, но и совершение лицом, получившим оферту, действий по выполнению указанных в ней условий договора (перечисление денежных сумм и т. п.), если иное не предусмотрено законом, иными правовыми актами или не указано в оферте.

Когда в оферте определен срок для акцепта, договор считается заключенным, если акцепт получен лицом, направившим оферту, в пределах указанного в ней срока (ст. 440).

Когда в письменной оферте не определен срок для акцепта, договор считается заключенным, если акцепт получен лицом, направившим оферту, до окончания срока, установленного законом или иными правовыми актами, а если такой срок не установлен — в течение нормально необходимого для этого времени (ст. 441). К сожалению, в статье не определено, что считается нормально необходимым временем. В каждом конкретном случае при определении этого времени могут учитываться расстояние от места нахождения акцептанта до места нахождения лица, направившего оферту, способ направления акцепта (письмо, телеграмма, факс и др.)11

В случаях, когда своевременно направленное извещение об акцепте получено с опозданием, акцепт не считается опоздавшим, если сторона, направившая оферту, немедленно не уведомит другую сторону о получении акцепта с опозданием. Договор считается заключенным, если сторона, направившая оферту, немедленно сообщит другой стороне о принятии ее акцепта, полученного с опозданием (ст. 442).

В соответствии с Гражданским кодексом или иными законами возможны случаи, когда заключение договора обязательно (ст. 445). Если заключение договора обязательно для стороны, к которой направлена оферта (проект договора), она должна направить другой стороне извещение об акцепте, либо об отказе от акцепта, либо об акцепте оферты на иных условиях (протокол разногласий к проекту договора) в течение тридцати дней со дня получения оферты.

Сторона, необоснованно уклоняющаяся от заключения договора, должна возместить другой стороне причиненные этим убытки.

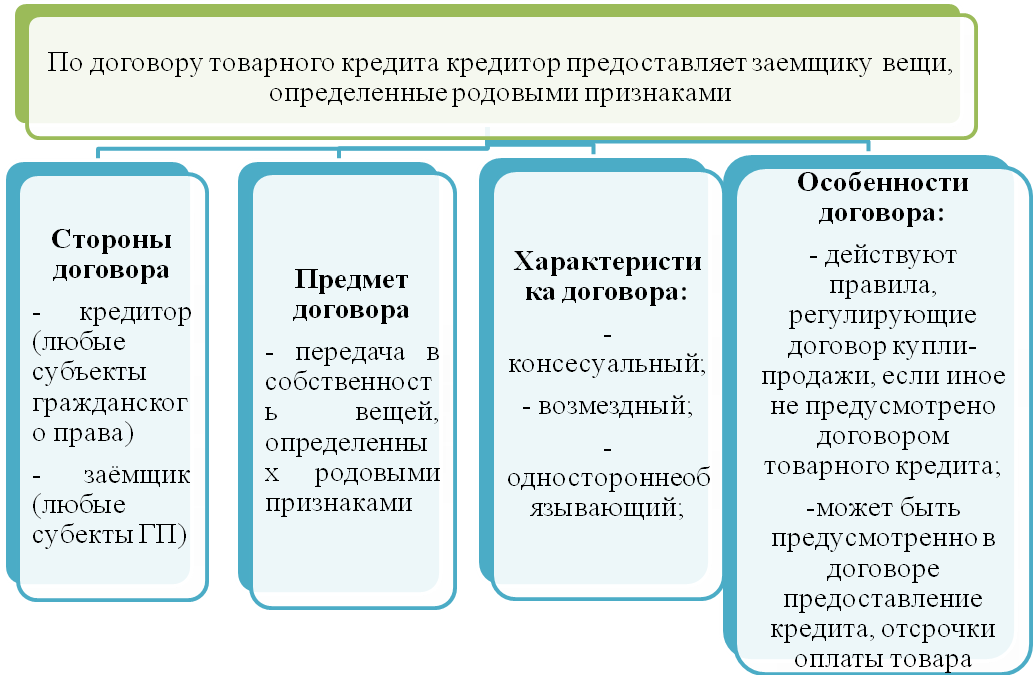

3 Особенности товарного кредита

В хозяйственной деятельности возникает потребность во временном заимствовании сырья, материалов, семян и других товаров массового производства под условием их возврата в сроки, установленные договором.

В настоящее время широкое распространение получили операции по приобретению имущества на условиях товарного кредита. Под договором товарного кредита понимается такой договор, по которому одна сторона обязуется предоставить другой стороне вещи, определяемые родовыми признаками, а последняя обязуется возвратить аналогичное количество вещей такого же рода и качества в срок, предусмотренные договором (ст. 822 ГК). Его суть в том, что вместо денег покупатель (заемщик) получает вещи (товар). Кредитором по такому договору может выступать любое юридическое или физическое лицо, а не только банк или кредитная организация, имеющие соответствующую лицензию.

Кредитор, передавая товар по договору товарного кредита заемщику, согласно пункту 2 статьи 819 ГК РФ и пункту 1 статьи 807 ГК РФ, передает и право собственности на него. Но в этом случае передача товара заемщику носит возвратный характер, в чем заключается характерная особенность товарного кредита.

Товарный кредит также как любой кредит подразумевает проценты за пользование чужими средствами.

Договор товарного кредита является двусторонним договором: после его заключения обе стороны имеют как права, так и обязанности – одна сторона приобретает право требовать от другой выдачи товаров в кредит, то есть кредитору вменяется в обязанность предоставить кредит в форме товаров. На заёмщика возлагается обязанность принять кредит в обусловленный договорный срок.

Правовое регулирование договора товарного кредита в рамках §2 гл. 42 ГК сводится к двум отсылочным нормам. Согласно первой из них по договору товарного кредита применяются правила о кредитном договоре, если иное не предусмотрено самим договором товарного кредита и не вытекает из существа обязательства. Существо второй отсылочной нормы, направленной на регламентацию договора товарного кредита, заключается в том, что условия указанного договора о количестве, об ассортименте, о комплектности, качестве, таре (упаковки) вещей, предоставляемых в кредит, должны исполняться сторонами в соответствии с правилами о договоре купли-продажи товаров (ст. 465-485 ГК), если иное не предусмотрено договором товарного кредита (ст. 822 ГК)12.

Таким образом, по существу единственным отличительным признаком договора товарного кредита, позволяющим выделить его в отдельный вид договора займа, является консенсуальный характер договора товарного кредита.

Вместе с тем консенсуальный характер договора товарного кредита, являющийся видообразующим признаком этого договора, позволяющим выделять его в отдельный вид договора займа, не исключает того обстоятельства, что договору товарного кредита должны быть присущи все остальные общие признаки договора займа. Напротив, отсутствие хотя бы одного из этих признаков не позволяет квалифицировать соответствующие правоотношения в качестве договора товарного кредита.

Так, одна торговая фирма, действующая в форме ООО, обратилась в арбитражный суд с иском к сельскохозяйственному кооперативу о понуждении последнего к исполнению в натуре обязательства по договору товарного кредита и передаче истцу 105,5 тонн ячменя пивоваренного стоимостью 350 тыс. рублей. При рассмотрении этого дела арбитражным судом было установлено, что между сторонами заключен договор товарного кредита, в соответствии с которым сельскохозяйственный производственный кооператив принял на себя обязательство передать фирме 105,5 тонн пивоваренного ячменя.

Как утверждал истец, данное обязательство ответчика было обусловлено тем обстоятельством, что ранее, еще до заключения договора товарного кредита, торговая фирма отгрузила по транспортной накладной в адрес сельскохозяйственного производственного кооператива соответствующее количество минеральных удобрений, расчеты за которые между сторонами не были произведены. Однако, как было установлено арбитражным судом, текст договора товарного кредита не включал в себя условия о распространении его действия на связанные с поставкой минеральных удобрений отношения, возникшие до заключения договора товарного кредита, который в силу этого считается заключенным с момента его подписания и не охватывает собой предшествующие отношения сторон (п. 2 ст. 425 ГК). В связи с этим арбитражный суд признал требования истца, основанные на договоре товарного кредита, необоснованными и в иске отказал. Данное решение было оставлено в силе постановлениями арбитражных судов апелляционной и кассационной инстанций.13

В приведенном примере стороны не имели оснований для оформления своих отношений договором товарного кредита. Во-первых, передача минеральных удобрений сельскохозяйственному производственному кооперативу уже состоялась к моменту заключения договора товарного кредита, который носит консенсуальный характер, должно вытекать обязательство кредитора по предоставлению заемщику товарного кредита. Во-вторых, обязательство заемщика по договору товарного кредита должно состоять в возврате кредитору количества вещей, равного полученному, того же рода и качества. В данном случае речь шла о действиях ответчика по поставке пивоваренного ячменя в обмен на полученные минеральные удобрения, которые никак не могут быть основанными на договоре товарного кредита, и с этой точки зрения решение арбитражного суда об отказе в иске является правомерным.

По условиям договора товарного кредита каждая из сторон выполняет двойную роль: продавец товара является одновременно кредитором, а покупатель - заемщиком. Очевидно и практическое значение для его сторон. Стороны договора – любые субъекты гражданского права.

Организации, заключая договора товарного кредита, осуществляют операции, которые, также как и в случае с другими заемными средствами, можно условно разделить на три следующих этапа14:

получение заёмных средств;

начисление и уплата (получение) процентов за пользование заемными средствами;

возврат заемных средств.

Договор товарного кредита от кредитного договора отличается по ряду признаков. Товарный кредит предусматривает выдачу заёмщику вещей с определенными родовыми признаками, кредитный договор – денег, то есть объектом товарного кредита является вещи иные, чем деньги, а кредитный договор порождает исключительно денежное обязательство.

Сфера действия кредитного договора ограничено областью деятельности профессиональных кредиторов – банков и других кредитных организаций. В кредитном договоре в качестве кредитора может выступать только банк или иная кредитная организация, имеющая лицензию на осуществление банковских операций, а в договоре товарного кредита могут быть любые юридические и физические лица.

Указанные признаки являются главными отличиями договора товарного кредита, в остальном – на него распространяются общие правила кредитного договора (ч. 1 ст. 822 ГК), в частности, заключение в письменной форме, порядок отказа от предоставления или получения кредита.

4 Особенности коммерческого кредита

Обязательство коммерческого кредитования не имеет форму отдельного договорного правоотношения, а возникает в тех гражданско-правовых договорах, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, при том условии, что одна из сторон такого договора предоставляет свое исполнение контрагенту как бы в кредит, с отсрочкой получения предусмотренного договором встречного исполнения со стороны этого контрагента. Последний в силу названных обстоятельств какое-то время (до исполнения своего обязательства) по сути пользуется денежными средствами (вещами, определяемыми родовыми признаками), переданными ему другой стороной или подлежащими передаче указанной стороне в оплату полученных от нее товаров, выполненных работ, оказанных услуг. Правоотношение, складывающееся в подобных ситуациях по поводу пользования чужими денежными средствами (вещами, определяемыми родовыми признаками), имеет черты обязательства заемного типа и названо в ГК коммерческим кредитом (ст. 823 ГК)15

Е.А. Суханов подчеркивает, что обязательство коммерческого кредита не образует отдельного договора, а входит в состав иных гражданско-правовых договоров. «Коммерческий кредит представляет собой не самостоятельную сделку заемного типа, а условие, содержащееся в возмездном договоре, считает он. – Любой такой договор, например договор купли-продажи, аренды, подряда, перевозки и т.д., может включать условие о полной предварительной оплате или авансе предоставленного имущества, результатов работ или оказания услуг (установленное в интересах отчуждателя или услугодателя) либо, напротив, об отсрочке или рассрочке такой оплаты (служащее интересам приобретателя или услугодателя). Экономически во всех случаях речь все равно идет о кредите, по существу предоставляемом одной стороной договора, например при купле-продаже товара с рассрочкой его оплаты»16

Как видно из правовой конструкции коммерческого кредита, его юридическое значение предопределяется возможностью авансирования, предварительной оплаты, отсрочки или рассрочки оплаты товаров, работ и услуг. Коммерческим кредитованием может считаться всякое несовпадение во времени встречных обязанностей по заключенному договору, когда товары поставляются (работы выполняются, услуги оказываются) ранее их оплаты либо платеж производится ранее передачи товаров (выполнения работ, оказания услуг).

Договор товарного кредита обязательно должен быть заключен в письменной форме. Статья 820 ГК РФ регулирует также отношения, возникающие в рамках товарного кредита. Она содержит императивную норму, предусматривающую, что несоблюдение письменной формы влечет недействительность кредитного договора.

В большинстве случаев коммерческое кредитование осуществляется без специального юридического оформления в силу одного из условий заключенного договора (об авансе, о рассрочке и др.). Для этих целей сформулировано правило пункта 2 статьи 823 ГК РФ о том, что к коммерческому кредиту применяются правила главы о займе, если иное не предусмотрено правилами о договоре, из которого возникло соответствующее обязательство, и не противоречит существу такого обязательства.

В соответствии с пунктами 13, 14 Постановления №13/1417 проценты, взимаемые за пользование коммерческим кредитом (в том числе суммами аванса, предварительной оплаты), являются платой за пользование денежными средствами. При отсутствии в законе или договоре условий о размере и порядке уплаты процентов за пользование коммерческим кредитом, судам следует руководствоваться нормами статьи 809 ГК РФ. Проценты за пользование коммерческим кредитом подлежат уплате с момента, определенного законом или договором. Если законом или договором этот момент не определен, следует исходить из того, что такая обязанность возникает с момента получения товаров, работ или услуг (при отсрочке платежа) или с момента предоставления денежных средств (при авансе или предварительной оплате). Прекращается - при исполнении стороной, получившей кредит, своих обязательств либо при возврате полученного в качестве коммерческого кредита.

Коммерческий кредит предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда договор заключен между гражданами на сумму, не превышающую 50-кратного минимального размера оплаты труда, установленного законом, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон (п. 3 ст. 809 ГК).

Товарный кредит следует отличать от коммерческого кредитования. Правила, применяемые к коммерческому кредиту, изложены в статье 823 ГК РФ. Исходя из текста этой статьи, вытекает два важных юридических положения. Пункт 1 подчеркивает правомерность продажи товаров в кредит, авансирования подрядчиков и других видов коммерческого кредита. Вторым пунктом определен круг правил, применяемых к коммерческому кредиту. Согласно данному пункту к коммерческому кредиту применяются содержащиеся в главе 42 ГК РФ правила, если иное не предусмотрено правилами о договоре, из которого возникло соответствующее обязательство, и если такое применение не противоречит существу этого обязательства.

Определение коммерческого кредита, приведенное в статье 823 ГК РФ, говорит о том, что коммерческий кредит – это гражданско-правовые обязательства, предусматривающие отсрочку или рассрочку оплаты товаров, работ или услуг, а также предоставление денежных средств в виде аванса или предварительной оплаты. То есть коммерческий кредит – это кредит, предоставляемый не по самостоятельному заемному обязательству (договору займа, кредитному договору, договору о товарном кредите), а во исполнение договоров на реализацию товаров, выполнение работ или оказание услуг.

Следовательно, коммерческое кредитование юридически неразрывно связано с тем договором, условием которого оно является. То есть коммерческий кредит представляет собой условие об оплате, содержащееся в возмездном договоре.

В статье 823 ГК РФ названы типичные случаи коммерческого кредита в его юридическом значении: аванс, предварительная оплата, отсрочка или рассрочка оплаты товаров, работ или услуг. Любой договор (например, договор купли-продажи, поставки, выполнения работ, оказания услуг и так далее) может включать условие о полной предварительной оплате или авансе (частичной оплате) предоставляемого имущества, результатов работ или услуг (установленное в интересах отчуждателя или услугодателя) либо условие об отсрочке или рассрочке такой оплаты (служащее интересам приобретателя или услугополучателя). То есть коммерческий кредит можно условно поделить на два вида:

1) отсрочка либо рассрочка платежа, предоставленная продавцом имущества покупателю, за которую возможно получение вознаграждения в процентном соотношении от суммы предусмотренной отсрочки либо в установленном размере.

Пример 1.

ООО «НестройКом» продает ЗАО «ПостройДом» 10 тонн металла по цене 2000 рублей за тонну. Условия договора предусматривают, что оплата будет производиться через 6 месяцев. За предоставление отсрочки платежа ЗАО «ПостройДом» уплачивает 5% от стоимости поставленного металла за каждый месяц предоставленной отсрочки. ЗАО «ПостройДом» использовало полученный металл для выпуска продукции.

2) предварительная оплата (аванс) продавцу, за которую также возможно получение вознаграждения.

Пример 2.

ООО «НестройКом» заключило договор на поставку 200 тонн цемента ЗАО «ПостройДом». Стоимость 1 тонны цемента - 200 рублей, в том числе НДС. Поставка будет осуществлена через 6 месяцев после заключения договора. В условиях оплаты предусмотрено, что в случае оплаты всей партии материала в течение 10 дней после заключения договора отпускная стоимость 1 тонны цемента будет уменьшена на 10 % и составит 180 рублей. ЗАО «ПостройДом» осуществило предоплату в соответствии с указанным условием, перечислив 36 000 рублей.

Таким образом, предоставление коммерческого кредита предполагает, что по условиям этого договора каждая из сторон выполняет двойную роль: продавец товара является одновременно кредитором, а покупатель – заемщиком, либо наоборот.

Следует отметить, что договор «купли-продажи товара в кредит» (статья 488 ГК РФ) или иной договор, в котором предусмотрено предоставление коммерческого кредита, и договор «товарного кредита» (статья 822 ГК РФ) являются различными по своей юридической природе. Замена одного понятия другим в договоре купли-продажи может повлечь негативные юридические последствия.

Отметим, что основное отличие договора товарного кредита от договора коммерческого кредита заключается в существенности условий, оговаривающих цену товара и сроки его возврата, в случае их отсутствия такой договор будет считаться не заключенным. Для договора товарного кредита эти условия не существенны. Указание цены товара в договоре товарного кредита носит рекомендательный характер, так как размер процентов, подлежащих уплате кредитору, рассчитывается исходя из договорной стоимости товаров.18

Ответственность сторон. Прекращение кредитного договора

Поскольку договоры товарного и коммерческого кредита являются разновидностью кредитного договора, то данный параграф я рассмотрю с точки зрения законодательства по кредитному договору.

Обязательство по кредитному договору прекращается полностью или частично по основаниям, предусмотренным Гражданским кодексом, другими законами, иными правовыми актами или договором (ст. 407). Прекращение обязательства по требованию одной из сторон допускается только в случаях, предусмотренных законом или договором (ст. 450).

Обязательные для сторон кредитного договора нормы ГК РФ об основаниях, последствиях и порядке расторжения договорив отдельных видов применяется также к договором, которые продолжают действовать после введения в действие части второй ГК независимо от даты их заключения.

Необходимо обратить внимание на то, что истечение срока действия кредитного договора не является основанием прекращения обязательства, если законом или договором не предусмотрено иное (ст. 425). Поэтому обязательства по кредитному договору сохраняют силу как для одной, так и для другой стороны.

В основном изменение и прекращение кредитного договора осуществляются по соглашению сторон. Такое соглашение должно быть совершено в той же форме, которая необходима для самого измененного или прекращенного кредитного договора, если из закона, иных правовых актов, договора или обычаев делового оборота не вытекает иное, т. е. в письменной форме путем заключения соглашения, подписания протокола, обмена телеграммами и т. п.. При не достижении согласия спор о расторжении или изменении кредитного договора может быть рассмотрен в суде.

Требование об изменении или о расторжении кредитного договора может быть заявлено стороной в суд только после получения отказа другой стороны на предложение изменить или расторгнуть договор либо неполучения ответа в срок, указанный в предложении или установленный законом либо договором, а при его отсутствии — в тридцатидневный срок (п. 2 ст. 452).

Пo требованию одной из сторон кредитный договор может быть изменен или расторгнут по решению суда только (п. 2 ст. 450): 1) при существенном нарушении кредитного договора другой стороной; 2) в иных случаях, предусмотренных ГК РФ, другими законами или договором.

При этом существенным признается нарушение договора одной из сторон, влекущее для другой стороны такой ущерб, который в значительной степени лишает ее того, на что она была вправе рассчитывать при заключении договора. В случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита кредитор вправе также отказаться от дальнейшего кредита.

Существенное изменение обстоятельств, из которых стороны исходили при заключении договора, является основанием для его изменения или расторжения, если иное не предусмотрено договором или не вытекает из его существа (ст. 451).

При расторжении договора вследствие существенно изменившихся обстоятельств суд по требованию любой из сторон определяет последствия расторжения договора, исходя из необходимости справедливого распределения между сторонами расходов, понесенных ими в связи с исполнением этого договора (п. 3 ст. 451).

Стороны не вправе требовать возвращения того, что было исполнено ими по обязательству до момента изменения или расторжения договора, если иное не установлено законом или соглашением сторон. Если основанием для изменения или расторжения договора послужило существенное нарушение договора одной из сторон, другая сторона вправе требовать возмещения убытков, причиненных изменением или расторжением договора.19

Ответственность по кредитному договору может быть возложена и на заёмщика, и на кредитора. Заёмщик отвечает по правилам ст. 811 ГК, если иное не установлено законодательством или кредитным договором. Его ответственность состоит в дополнительном денежном обременении, связанном с уплатой повышенных процентов по просроченному кредиту. Размер процентов определяется в соответствии со ст. 395 ГК и обычно увеличивается в договоре до тех пределов, которые обусловлены интересами банка. Кроме того, особая ответственность в договоре может быть предусмотрена за нецелевое использование полученных средств либо за снижение (утрату) ценности обеспечения кредита. Банки как кредиторы наиболее часто принимают разнообразные меры по обеспечению исполнения обязательств заемщиков. Наиболее распространенным способом обеспечения является залог.

Обращение взыскания на заложенное имущество является правом, а не обязанностью банка.

Другим способом обеспечения обязательства заемщика является поручительство.

При расторжении кредитного договора на основании статьи 453 ГК РФ кредитор вправе требовать от должника возврата суммы кредита, процентов за пользование кредитом и применения к нему мер ответственности, установленных законодательством или договором. По кредитному договору отношения сторон носят денежный характер, и у кредитора отсутствует право требовать от заемщика передачи какого-либо имущества.

Нарушение права кредитора на возврат кредита и уплату процентов является единственным и достаточным условием ответственности. Невозможность исполнения данных обязанностей заемщика как денежных обязательств в смысле ст. 416 ГК РФ не предусмотрена.

Отсутствие у должника необходимых денежных средств прямо отнесено к обстоятельствам, которые не могут быть признаны непреодолимой силой и, следовательно, основанием для освобождения его от ответственности за нарушение обязательства по п. 3 ст. 401 ГК РФ.

Формами ответственности заемщика перед кредитором в случае нарушения обязательств по возврату кредита и выплате процентов являются возмещение убытков, взыскание договорной неустойки и взимание процентов годовых, включая повышенные проценты за пользование заемными средствами.

При отсутствии в договоре соответствующих условий применяется п. 1 ст. 811 ГК РФ. В этом случае при нарушении заемщиком его обязанности по возврату кредита подлежат уплате проценты от его суммы в размере, предусмотренном в п. 1 ст. 395 ГК РФ, со дня, когда он должен был быть возвращен, до дня его фактического возврата кредитору независимо от уплаты процентов, предусмотренных договором.

К имущественной ответственности за неисполнение своих обязанностей может быть привлечён и кредитор. В частности, в договоре может быть предусмотрена его ответственность за немотивированный (неуважительный) отказ от предоставления кредита, предоставление его в меньшей сумме или с нарушением сроков. Наряду с уплатой неустойки (процентов) виновная сторона должна полностью возместить другой стороне убытки, вызванные неисполнением или ненадлежащим исполнением договора, если такая форма ответственности не исключена последним.20

Заключение

В курсовой работе исследовалась тема: кредитный договор, договор товарного и коммерческого кредита.

В начале, я бы хотела подвести итоги особенностей кредитного договора, а затем перейти к обобщению его разновидностей – товарном и коммерческом кредите.

На основании изложенного, можно прийти к следующим выводам: стороны кредитного договора четко определены в законе. Это банк или иная кредитная организация (кредитор), имеющая лицензию Банка России на все или отдельные банковские операции, и заемщик, получающий денежные средства для предпринимательских или потребительских целей. Предмет договора - денежные средства (национальная или иностранная валюта), но не иные вещи, определяемые родовыми признаками.

В юридической доктрине существуют различные представления о следующих характеристиках кредитного договора: является ли кредитный договор реальным или консенсуальным, односторонне обязывающим или двусторонне обязывающим. Концептуальная определенность в данных вопросах имеет не только теоретическое, но и большое практическое значение.

Кредитный договор является возмездным. Плата за кредит выражается в процентах, которые устанавливаются по договору.

Кредитор не вправе в одностороннем порядке изменять проценты, за исключением случаев, установленных законом или договором.

Срок возврата кредита устанавливается в кредитном договоре и является его существенным условием.

Ответственность по кредитному договору может быть возложена и на заемщика, и на кредитора.

Кредитный договор, под риском его недействительности (ничтожности), должен быть заключен в письменной форме. Обычно кредитные организации используют разработанные ими стандартные формуляры таких договоров, которые сложно подвергнуть изменению в результате переговоров.

Товарный кредит является разновидностью консенсуального займа. В этом состоит отличие товарного кредита от реального займа вещей, когда договор заключается путем передачи товаров взаймы. Следовательно, к товарному кредиту применяются правила о кредите денежном, поскольку иное не предусмотрено договором товарного кредита и не вытекает из сущности обязательства. Этим определяется его консенсуальный, возмездный и двусторонний характер, а также требование об обязательности письменной формы.

Как правило, предметом данного кредитного договора являются такие товары, как сельскохозяйственная продукция, полуфабрикаты, сырье и т.п., недостаток которых может быть восполнен за счет заимствования у другого лица. Поскольку договор товарного кредита обычно заключается в производственных целях, к нему применяются не только правила о кредите, но и условия о качестве, об ассортименте, о комплектности, о качестве, о таре и другие правила о купле-продаже товаров. Стороны договора – любые субъекты гражданского права.

Коммерческий кредит представляет собой не самостоятельную сделку заемного типа, а условие возмездного договора, исполнение которого связано с передачей другой стороне денежных сумм или других вещей, определяемых родовыми признаками.

Коммерческий кредит может быть предоставлен в виде аванса, предоплаты, отсрочки и рассрочки оплаты товаров, работ и услуг.

В коммерческом кредите применяются правила о займе или кредите, если только иное прямо не предусмотрено в содержании договора и не противоречит существу возникающего на его основе обязательства.

Как правило, коммерческий кредит предусматривается без начисления процентов.

Библиография

Нормативные правовые акты

Конституция Российской Федерации от 12.12.93 // Российская газета. –1993.–– N 197.

Гражданский кодекс Российской Федерации от 30.11.94 N 51-Ф. Часть

первая. // СЗ РФ.–– 1994.–– № 32.––– Ст. 3301.

Гражданский кодекс Российской Федерации. Принят Государственной

Думой 22 декабря 1995 г. Часть вторая // СЗ РФ.—1996.— № 5.— Ст. 410;

Гражданский процессуальный кодекс Российской Федерации от 23 октября 2002 г. // СЗ РФ.—2002.— №46.— Ст. 4532

Федеральный закон от 30 декабря 2004 г. N 218-ФЗ "О кредитных историях" (с изм. и доп. от 21 июля 2005 г.) // СЗ РФ. – 2005. –№ 1. – Ст.44.

Постановление Пленума Верховного Суда РФ и Пленума Высшего

Арбитражного Суда РФ от 8 октября 1998 г. №13/14 "О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами" // Вестник Высшего Арбитражного Суда Российской Федерации. - 1998 г. - №11.

Учебная литература:

Алексеев С.С. Гражданское право. М. ПРОСПЕКТ, 2009.

Абашина А. М. Кредиты, займы ссуды. М.: ЮРИСТЪ, 2002.

Витрянский В. В. Договор займа. Общие положения и отдельные виды договора. М.: СТАТУТ, 2004.

Гончаров А. А. Попов Ю. Г. Гражданское право. М.: КНОРУС,2005

Гатин А.М. Гражданское право. М.: Дашков и Ко, 2005.

Информационно аналитическая система «Консалтинг. Стандарт». 2007

Информационно-аналитическая газета «Налоги». Товарный и коммерческий кредит, №43 (501) ноябрь 2006

Пиляева В.В. Договорное право. М.: Дашков и Ко, 2009

Пессель М.А. Заем. Кредит. Ссуда.//Деньги и кредит. М.:ЮРИСТЪ, 2004

Сергеев А.П., Толстой Ю.К. Гражданское право. М.:ЮРИСТЪ, 2003

Суханов Е.А. Гражданское право. Том II Полутом 2. М.: БЕК, 2000

Суханов Е. А. Заем и кредит. // Хозяйство и право. М.: ЮРИСТЪ, 2003.

Толмачев А. Товарный и коммерческий кредит: анализ действующего законодательства //Хозяйство и право. М.: ЮРИСТЪ, 2003.

Хохлов С.А. Указ. соч.

Приложение 1

П риложение

2

риложение

2

П риложение

3

риложение

3

Приложение 4

|

Договор товарного кредита |

Договор займа |

|

Момент заключения договора. Момент его подписания. Факт передачи товаров не влияет на момент заключения договора |

Момент заключения договора Момент передачи денежных средств или других вещей, являющихся предметом этого договора. Даже при условии достижения согласия по всем существенным условиям договора он не будет считаться заключенным до момента фактической передачи денежных средств или вещей заемщику |

|

Двусторонний договор После его заключения обе стороны имеют как права, так и обязанности |

Односторонний договор У заимодавца после его заключения имеется только право требования возвратить заем, а у заемщика есть только обязанность по его возврату |

|

Возмездный договор Договор может быть безвозмездным только в том случае, если на это прямо указано в договоре |

Безвозмездный договор По договору займа передаются вещи (товары). Договор может быть возмездным только в том случае, если это специально оговорено |

Приложение 5

|

Договор товарного кредита |

Кредитный договор |

|

Предмет договора Вещи, определенные родовыми признаками (товары). Денежные средства не могут быть предметом договора |

Предмет договора Денежные средства (кредит) |

|

Кредитор Юридическое или физическое лицо |

Кредитор Банк или иная кредитная организация, имеющая лицензию |

|

Условие о сроке возврата кредита Не является существенным |

Условие о сроке возврата кредита Является существенным |

Приложение 6

|

Договор товарного кредита |

Договор коммерческого кредита |

|

Самостоятельная форма договора |

Является условием какого-либо договора (купли-продажи, оказания услуг или другого) |

|

Цена товара, сроки его оплаты и размер платежей не являются существенными условиями договора. Указание цены носит рекомендательный характер |

Цена договора, сроки его оплаты, размер платежей являются существенными условиями договора |

1 Лунц Л.А. Деньги и денежные обязательства в гражданском праве. М.: СТАТУТ, 2003. С. 356

2 Гончаров А. А. Попов Ю. Г. Гражданское право. М.: КНОРУС, 2005. С. 493

3 Хохлов С.А. Указ. соч. С. 428.

4 Сергеев А. П., Толстой Ю. К. Гражданское право, автор главы 39 – Д. А. Медведев. М.:ЮРИСТЪ 2003. С. 434

5 Суханов Е. А. Гражданское право в 2х т. Т. II. М.:БЕК 2000. С. 224

6 Хохлов С. А. Указ. соч. С. 429.

7 Павлоцкий Е. А. Указ. соч. С. 4

8 Пессель М. А. Заем. Кредит. Ссуда. // Деньги и кредит. М.: ЮРИСТЪ 2004. С. 18

9 Суханов Е. А. Заем и кредит. // Хозяство и право. М.: ЮРИСТЪ, 2003. С. 4

10 Толмачев А. Товарный и коммерческий кредит: анализ действующего законодательства //

Хозяйство и право. М.: ЮРИСТЪ, 2003. С.13.

11 Абашина А. М. Кредиты, займы ссуды. М.: ЮРИСТЪ, 2002. С. 31

12 Витрянский В. В. Договор займа. Общие положения и отдельные виды договора. М.: СТАТУТ, 2004. С. 258

13 Постановление Федерального арбитражного суда Центрального округа от 19 марта 2002 г. по делу № А35-1935/01-С5 // Справочная правовая система «Гарант»

14 Информационно-аналитическая газета «Налоги» №43 (501) ноябрь 2006

15 Витрянский В. В. Договор займа. Общие положения и отдельные виды договора. М.: СТАТУТ, 2004. С. 306

16 Суханов Е.А. Посреднические и кредитно-финансовые сделки в новом Гражданском кодексе РФ. М.:2001, С. 43

17 Постановление № 13/14 от 8 октября 1998 г. :О практике применения положений Гражданского кодекса

Российской Федерации о процентах за пользование чужими денежными средствами.//Комментарий судебно-арбитражной практики. Выпуск 6. -М. : Юридическая литература, 1999. -С. 192 - 202

18 Информационно-аналитическая газета «Налоги» №43 (501) ноябрь 2006 г.

19 Гатин А.М. Гражданское право. М. Дашков и Ко, 2005. С. 356

20 Алексеев С.С. Гражданское право. М. ПРОСПЕКТ, 2009. С. 299