Учет и контроль товаров в розничной торговле на примере ОАО "Новости"

Министерство образования и науки Российской Федерации

Восточно-Сибирский государственный технологический университет

Институт подготовки кадров (ИПК)

Кафедра «Бухгалтерский учет и аудит»

ДИПЛОМ

На тему

Учет и контроль товаров в розничной торговле на примере ОАО "Новости"

Студентки

Конюковой Анны Юрьевны

Улан – Удэ - 2008

Содержание

учет контроль товар торговля

Введение

Глава I. Технология торговой деятельности

Основы функционирования предприятий торговли

Особенности организации розничной торговли

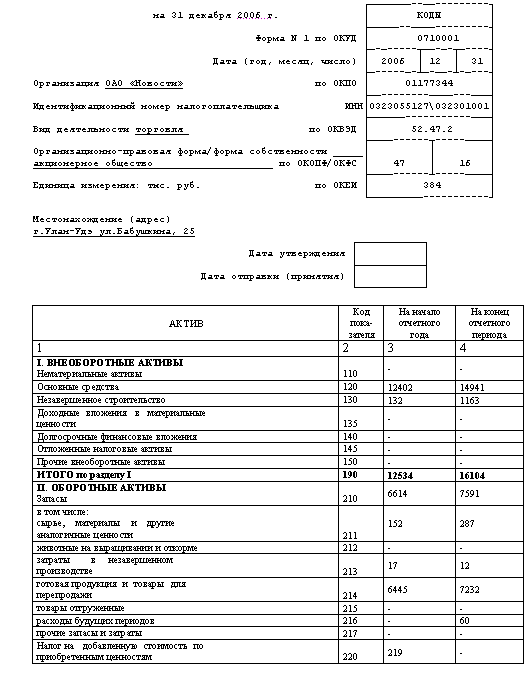

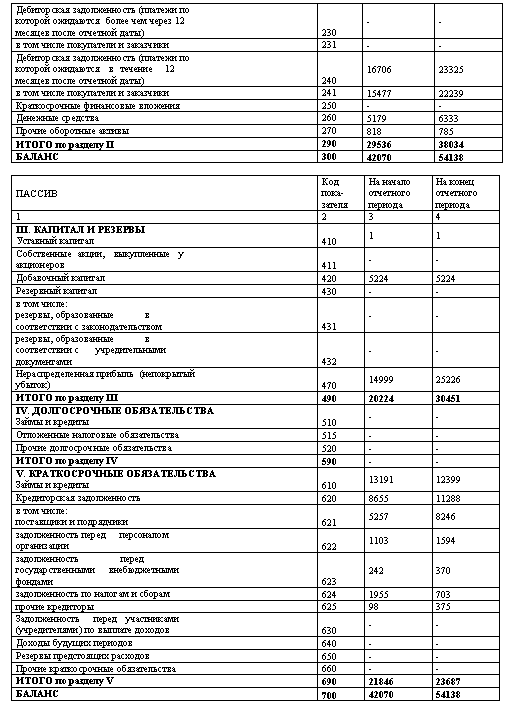

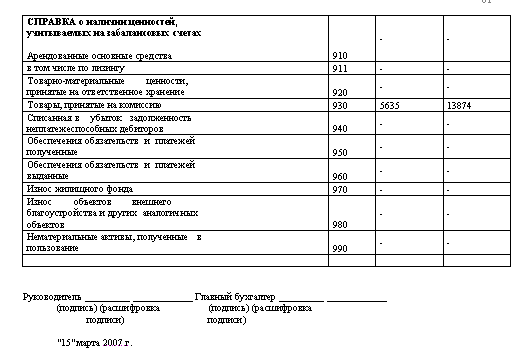

Общая характеристика ОАО «Новости»

Глава II. Бухгалтерский учет товаров розничной торговли на примере ОАО «Новости»

Учет поступления товаров от поставщиков

Учет движения товаров

Учет расходов на продажу

Учет продажи товаров

Учет товарных потерь

Глава III. Система внутреннего и внешнего контроля товарных операций

Порядок проведения инвентаризации

Учет результатов инвентаризации

Особенности проведения аудиторской проверки товарных операций

Рекомендации

Заключение

Литература

Приложение

Введение

Розничная торговля является основным элементом потребительского рынка России. Российская розница – явление уникальное, одновременно совмещающее в себе новые технологии и пережитки прошлого. За пятнадцать лет она прошла большой и сложный путь от прилавка до самообслуживания, и сейчас озабочена отработкой технологий. Многие руководители магазинов сегодня согласны со словами владельца Wal-Mart Сэма Уолтона, что «в розничной торговле или у Вас есть талант организатора рабочего процесса, и тогда Ваш козырь - сокращение затрат и повышение эффективности, или же Вы талантливый купец».

Именно снижение издержек и увеличение эффективности работы – то, над чем работают независимые магазины и розничные сети.

По данным МЭРиТ в январе 2008 года темпы экономического роста сохранялись на высоком уровне, хотя и несколько замедлились по сравнению с предыдущим годом. Прирост ВВП достиг 7,4% (против 8,1% в целом за 2007 год по первой оценке Росстата). Динамика розничной торговли несколько замедлилась в сравнении с последним месяцем 2007 года, но ускорилась относительно января 2007 года, достигнув 14,1% (в январе 2007 г. - 13,8%). Устойчивый рост оборота розничной торговли в России связан с повышением реальных доходов населения. Увеличение реальных располагаемых денежных доходов населения в рассматриваемый период составил 12,9% (против 10,4% в целом за 2007 год). Прирост реальной заработной платы сохранился на среднегодовом уровне 2007 года и составил 15,8% (в целом в 2007 году прирост 16,2%). По словам экспертов Минэкономразвития, рост торговли в январе продолжал поддерживаться как увеличением доходов населения, так и банковским потребительским кредитованием.

В Республике Бурятия оборот розничной торговли за январь 2008 года составил 4040,3 млн.руб, что в процентном соотношении к январю 2007 года составило 107,9 %.

По оценкам аналитиков ситуация на рынке постоянно меняется: в результате слияния и приобретения новых компаний появляются мощные предприятия розничной торговли, способные конкурировать в борьбе за покупателя благодаря предоставлению продукции более высокого качества, снижению цены и расширению сферы услуг.

Розничная торговля имеет ряд характерных особенностей - большой ассортимент товаров, специфический учет по нормативно-законодательной базе, количественно-суммовой учет, учет норм естественной убыли и норм отхода, и т.д.

Учитывая подобную специфику, конкурентных преимуществ могут добиться те компании, организация управления которых позволяет получать своевременную, точную, оперативную информацию обо всех бизнес-процессах предприятия.

Такая информация позволит оптимально решать следующие задачи:

осуществление сложного холдингового финансового планирования и управления

оптимизация запасов

управление ассортиментом и ценообразованием

управление поставками и складским хранением

осуществление он-лайн интеграции с кассовыми аппаратами

Руководство, которое своевременно получает информацию, может проанализировать текущую деятельность торговой организации и принять правильное управленческое решение. Это необходимо для получения удовлетворительных финансовых результатов, предотвращения негативных явлений в коммерческой деятельности, выявления внутрипроизводственных резервов и их эффективного использования, обеспечения финансовой устойчивости организации.

В данной работе рассмотрим особенности бухгалтерского учета в розничной торговле. Основная цель выпускной квалификационной работы заключается в разработке и обосновании рекомендаций по совершенствованию методики бухгалтерского учета товарных операций в розничной торговле в соответствии с требованиями рыночной экономики на примере торгового предприятия г.Улан-Удэ открытого акционерного общества «Новости».

Достижение этой цели обуславливает постановку и решение следующих задач: - выявить сущность новых экономических явлений в торговле, получивших свое развитие в результате перехода России к рыночным отношениям; - определить роль учетной информации о товарных операциях, необходимой для принятия управленческих решений; - уточнить классификацию товарных операций, определяющую объекты бухгалтерского учета в торговле; - проанализировать действующую систему бухгалтерского учета новых фактов хозяйственной жизни в торговле, дать рекомендации по ее совершенствованию.

Исходя из этого, в работе последовательно рассматриваются: нормативно-законодательная база; организация бухгалтерского учета товаров в торговых организациях; задачи и основные принципы бухгалтерского учета в розничной торговле, организация и проведение аудита предприятия торговли; а также, в работе будут изложены предложения по совершенствованию вопросов бухгалтерского учета и контроля розничной торговли предприятия. При этом были использованы различные нормативные документы и периодическая печать, учебные пособия, материалы Интернет-сайтов, что позволило получить объективную информацию в полном объеме.

Глава I. Технология торговой деятельности

Основы функционирования предприятий торговли

Торговля – огромная отрасль народного хозяйства. В эту сферу вовлечено практически все население страны либо в качестве продавцов, либо в качестве покупателей. Под торговлей понимают хозяйственную деятельность по обороту, купле и продаже товаров. Причем в качестве и продавцов, и покупателей могут выступать юридические лица, индивидуальные предприниматели и физические лица без регистрации в качестве предпринимателей.

Государственное регулирование в сфере торговой деятельности определяется следующими основными направлениями:

контроль за внутренним и внешним рынками;

аттестация предприятий торговли;

сертификация торговой деятельности;

лицензирование отдельных видов деятельности;

использование контрольно-кассовой техники (ККТ) для осуществления денежных расчетов;

порядок ведения кассовых операций;

разработка правил осуществления розничной торговли;

государственное регулирование цен на некоторые товары.

Товарный рынок делят на оптовый и розничный, соответственно и в составе торговых организаций выделяют организации оптовой и розничной торговли. При наличии сочетания в одной торговой организации оптового и розничного оборота его называют оптово-розничным.

Оптовая торговля – это начальная стадия обращения товаров, их движения от производителей (изготовителей) до организаций розничной торговли, а для средства производства – до предприятий их потребителей.

Назначение оптового рынка – учет спроса и предложения, концентрация товарной массы, ускорение движения товаров к потребителю и взаиморасчетов за товар.

По общепринятым правилам к сфере оптовой торговли реализация товаров относится в том случае, если эти товары приобретаются покупателями не для конечного потребления (оптовой считается торговля товарами, которые приобретаются для последующей перепродажи либо использования в процессе производства какой-либо продукции в качестве сырья, материалов и т.д.). При этом ни одним нормативным документом не регламентирован обязательный размер минимальной партии поставки. Не установлен также порядок расчетов (возможен как наличный, так и безналичный расчет).

Роль и назначение розничной торговли рассмотрим ниже.

Задачами бухгалтерского учета в торговой организации являются:

учет всего имущества организации в количественно- суммовом выражении, т.е. по количеству в натуральных единицах и стоимости в денежных единицах. Правильно налаженный учет имущества обеспечивает сохранность и рациональное использование;

учет источников формирования имущества организации (обязательств организации);

описание всех хозяйственных процессов, происходящих в торговой организации. Это описание производится с помощью бухгалтерских проводок: каждому хозяйственному явлению соответствует одна или несколько проводок;

учет количества и качества затраченного в торговой и управленческой деятельности труда. Количество труда измеряется в часах, днях, месяцах. Качество труда оценивается в денежном выражении;

формирование полной и достоверной информации о результатах деятельности торговой организации. Эта информация необходима для оперативного руководства и управления организацией. Руководитель, который своевременно получает такую информацию, может проанализировать текущую деятельность торговой организации и принять правильное управленческое решение. Это необходимо для получения удовлетворительных финансовых результатов, предотвращения негативных явлений в коммерческой деятельности, выявления внутрипроизводственных резервов и их эффективного использования, обеспечения финансовой устойчивости предприятия.

Особенности организации розничной торговли

В соответствии с новой редакцией ст. 346.27 НК РФ под розничной торговлей понимается предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи.

Исходя из содержания ст. ст. 492 и 506 ГК РФ основным критерием, позволяющим отличить розничную торговлю от оптовой, является конечная цель использования приобретаемого покупателем товара. Пунктом 1 ст. 492 ГК РФ по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

Следует также иметь в виду, что согласно п. 5 Постановления Пленума ВАС РФ от 22.10.1997 N 18 под целями, не связанными с личным использованием, следует понимать, в том числе, приобретение покупателем товаров для обеспечения его деятельности в качестве организации или гражданина-предпринимателя (оргтехники, офисной мебели, транспортных средств, материалов для ремонтных работ и т.п.). Однако, если данные товары приобретаются указанным покупателем у продавца, осуществляющего предпринимательскую деятельность по продаже товаров в розницу, отношения сторон регулируются нормами о розничной купле-продаже.

Таким образом, к розничной торговле в целях гл. 26.3 НК РФ относится предпринимательская деятельность, связанная с торговлей товарами, как за наличный, так и за безналичный расчет по договорам розничной купли-продажи независимо от того, какой категории покупателей (физическим или юридическим лицам) реализуются эти товары. При этом определяющим признаком договора розничной купли-продажи в целях применения ЕНВД является то, для каких целей налогоплательщик реализует товары организациям и физическим лицам: для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, или для использования этих товаров в целях ведения предпринимательской деятельности.

В связи с этим реализация товаров покупателям (физическим и юридическим лицам) по договорам розничной купли-продажи как за наличный расчет, так и за безналичный расчет, а также с использованием платежных карт относится к розничной торговле и подлежит обложению ЕНВД.

Статьей 493 ГК РФ установлено, что, если иное не предусмотрено законом или договором, договор розничной купли-продажи считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара.

Следует обратить внимание, что к розничной торговле не относится реализация в соответствии с договорами поставки. Так, согласно ст. 506 ГК РФ по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или в сроки, производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Продажа товаров непосредственно населению осуществляется с применением кассового аппарата. В соответствии с п. 21 Инструкции по заполнению унифицированных форм государственного статистического наблюдения к розничной продаже относится продажа населению потребительских товаров, как за наличный расчет, так и по кредитным карточкам, расчетным чекам банков, перечислениям со счетов вкладчиков.

Обязанность применения ККТ при осуществлении наличных расчетов с населением установлена п. 1 ст. 2 Федерального закона N 54-ФЗ.

Розничная торговля в системе распределения и сбыта, как правило, выполняет следующие основные функции:

участвует в процессе сортировки, подбирая ассортимент товаров и услуг от большого числа поставщиков, и предлагает их для продажи;

предоставляет потребителям информацию через рекламу, витрины, надписи на упаковках, оказывает содействие другим участникам каналов распределения и сбыта в проведении маркетинговых исследований;

хранит товары, устанавливает на них цены, размещает в торговых помещениях, расплачивается с поставщиками за продукцию до ее реализации конечным потребителям;

продает товары и услуги и предоставляет покупателям кредит и другие услуги, например доставку товара.

Кредитование конечных потребителей постепенно входит в число услуг торговли в России.

Предприятия розничной торговли разделяются на независимых розничных торговцев, торговую сеть, розничные франшизы, арендуемые отделы.

Независимые розничные торговцы – владеют, как правило, одним магазином и осуществляют персональное обслуживание покупателей. Такие магазины обычно удобно расположены, в их число входят продовольственные магазины, лавки, парикмахерские, химчистки, автозаправочные станции и пункты автосервиса. Это наиболее многочисленная часть розничных торговцев, и для этой деятельности требуются относительно небольшие инвестиции и средняя квалификация торгового персонала. В этой сфере торговли во многих странах существует значительная конкуренция.

Торговая сеть – это одно из заметных явлений в розничной торговле последних десятилетий. Они подразумевают совместное владение двумя или более розничными точками и осуществляют централизованную закупку и сбыт продукции. В настоящее время в США на долю сетей приходится 20% розничных торговых точек, обеспечивающих 52% оборота всей розничной торговли.

Розничные франшизы – это юридически оформленные соглашения между владельцами привилегий, в качестве которых могут выступать производители, оптовики, организации по предоставлению услуг, и держателями привилегий в лице предприятий розничной торговли. Такие соглашения позволяют розничным торговцам осуществлять определенную хозяйственную деятельность под хорошо известной маркой и по соответствующим правилам. Приобретение франчайзинга позволяет мелким фирмам пользоваться преимуществами уже накопленного опыта, налаженных каналов распределения и имиджа крупных розничных предприятий.

Арендуемый отдел – это, как правило, отдел в розничном магазине (обычно в гастрономе, универмаге или специализированном магазине), который сдается в аренду. Руководитель такого отдела полностью отвечает за его хозяйственную деятельность в рамках правил, установленных арендодателем. Свою выгоду арендатор получает от работы в хорошо известном месте, от большего числа посетителей и престижа самого торгового предприятия. Арендодатели также заинтересованы в такой форме благодаря выгодным условиям аренды и привлечению дополнительных посетителей в магазин. Эта форма торговли нашла широкое применение в нашей стране. Многие посетители магазинов пользуются услугами арендуемых отделов – газетных и книжных киосков, лотков, киосков по продаже парфюмерии, фототоваров, медицинских препаратов и т. п.

Общая характеристика ОАО «Новости»

Открытое акционерное общество «Новости», в дальнейшем именуемое «общество», является юридическим лицом, действует на основании Устава и законодательства Российской Федерации.

Общество осуществляет следующие основные виды деятельности:

- оптовая и розничная продажа газетно-журнальной продукции;

- продажа сопутствующих товаров (напитков, кондитерской продукции, канцелярских товаров, табачной продукции, карт оплаты услуг пользования Интернет и сотовой связи).

ОАО «Новости», ведущее предприятие г.Улан-Удэ по розничной продаже периодических и непериодических изданий. Торговая компания насчитывает более 100 розничных торговых точек (киосков), расположенных в городе Улан-Удэ. Также в компании ОАО «Новости» есть оптовый центр, расположенный на улице Ленина и магазин – в головном офисе на Бабушкина,25.

Киоски, расположены в удобных для потребителя местах г. Улан-Удэ, рядом с транспортными остановками и в местах обладающих высокой проходимостью населения. Режим работы киосков также удобен для покупателя, в зимнее время – с 07.00 до 20.00, в летнее время – с 07.00 до 20.00.

Компания реализует до 1200 различных наименований печатной продукции. Для обеспечения распространения печатной продукции розничной сети существует четкий отлаженный процесс доставки, распределения и образцового обслуживания покупателей.

Рисунок 1 – Удельный вес каждого вида товаров в общем товарообороте в 2007 г.

Компания использует самые современные разработки в области организации менеджмента.

Наличие постоянных оптовых и розничных клиентов говорит об эффективном управлении предприятием, ориентированном на продажу качественной продукции, удовлетворяющей требованиям покупателей. Наряду с российскими и зарубежными газетами и журналами ОАО "Новости" активно участвует в распространении городских и республиканских периодических изданий.

У компании сложились стабильные отношения с крупнейшими издательствами России и местных печатных изданий.

На сегодняшний день ОАО "Новости" предлагает издателям весь спектр услуг, востребованных рынком: экспедирование, хранение тиражей и фальцовка газет, реклама, маркетинговые исследования и многое другое.

Большое внимание уделяется ассортиментной политике предприятия. Правильная ассортиментная политика предприятия - это основа стабильности, рентабельности и конкурентоспособности. Она строится на основе маркетинговых исследований рынка, что позволяет в полной мере выявить покупательский спрос и определить оптимальный товарный ассортимент индивидуально для каждой торговой точки.

Рисунок 2 – Удельный вес печатной продукции в зависимости от периодичности издания в 2007 г.

Для оптимальной насыщенности продаваемой продукции проводится упорядочивание ассортимента: выявляются и исключаются те виды товаров, качество которых не соответствует предъявляемым требованиям, чтобы не потерять доверие покупателей.

ОАО "Новости" постоянно работает над расширением розничной сети, над обновлением своих киосков, создает новые, уютные и легко доступные для жителей г.Улан-Удэ торговые точки.

Бухгалтерский учет на предприятии осуществляется бухгалтерией, являющейся самостоятельным структурным подразделением данного предприятия.

На предприятии существует централизованная система учета, т.е все работы по текущему обобщению и систематизации информации, составлению бухгалтерских отчетов, экономическому анализу и контролю сосредоточиваются в едином подразделении предприятия. Это обеспечивает возможность рационального разделения труда и организации действенного контроля со стороны учетного аппарата за работой производственных подразделений.

Бухгалтерию возглавляет главный бухгалтер, а в его отсутствие зам. главного бухгалтера, которые обеспечивают правильную постановку бухгалтерского учета и финансовой деятельности, достоверность и оперативность учета отчетности, контроль за сохранностью имущества предприятия, рациональное использование финансовых, денежных и материальных средств. Обязанности и права бухгалтеров определены в должностных инструкциях, а также при приеме на работу, в приказе.

Автоматизация учета осуществляется на платформе программ семейства «1С». Автоматизирован учет кассы, расчеты через банк, учет ТМЦ, учет расчетов с поставщиками и покупателями, учет заработной платы. Работа по обработке товародвижения с розничными торговыми точками (киосками) ведется как с удаленными неавтоматизированными торговыми точками.

Бухгалтерский учет ведется по журнально-ордерной форме учета (с применением компьютерной техники). Учет имущества, обязательств и хозяйственных операций ведется способом двойной записи в соответствии с рабочим планом счетов бухгалтерского учёта.

Основанием для записей в регистрах бухгалтерского учёта являются первичные документы, фиксирующие факт совершения хозяйственной операции, а также расчёты бухгалтерии.

Бухгалтерский учёт осуществляется бухгалтерской службой согласно п.2 ст.6 Закона № 129-ФЗ.

Для своевременного получения финансового результата работы предприятия устанавливается дата сдачи материальных отчетов не позднее 5-го числа месяца, следующего за отчетным.

В целях обеспечения достоверности данных бухгалтерского учёта и отчетности производится инвентаризация:

1) материальных остатков на оптовых складах - ежеквартально;

2) материальных и денежных остатков розничных торговых точек – по плану ревизионного отдела , либо по решению руководителя;

3) обязательная инвентаризация производится в случаях, предусмотренных ст.12 Закона № 129-ФЗ.

Правила документооборота на предприятии регламентируются Положением о документах и документообороте в бухгалтерском учете. Эти правила увязаны с формами бухгалтерского и управленческого учета на предприятии.

На предприятии функционирует торговый (коммерческий) отдел. Отдел возглавляется коммерческим директором. В состав отдела включены 8 менеджеров. В их должностные обязанности входит: разработка стратегии и текущие планы продаж всех подструктур; разработка системы продаж, системы отчетности и системы контроля продаж всех структур; анализ продаж; разработка и проведение организационных и административных мероприятий, способствующих увеличению объемов продаж для всех подструктур; анализ рынка; составление перспективных и текущих планов реализации товаров; поддержание деловых контактов с основными клиентами; своевременное заключение хозяйственных и финансовых договоров с поставщиками и потребителями продукции, обеспечение выполнения договорных обязательств по поставкам продукции (по количеству, номенклатуре, ассортименту, качеству, срокам и другим условиям поставок).

П. 1 ст. 7 Закона от 07.08.2001 N 119-ФЗ "Об аудиторской деятельности" установлено, что у фирм организованных в форме открытого акционерного общества существует обязанность ежегодно проводить аудиторскую проверку бухгалтерского учета и бухгалтерской (финансовой) отчетности. Согласно вышеуказанного закона, в ОАО «Новости» аудит проводится обязательно, по договору с аудиторской фирмой, два раза в год.

Глава II. Бухгалтерский учет товаров розничной торговли на примере ОАО «Новости»

Учет поступления товаров от поставщиков

В соответствии с п. 3 ст. 38 Налогового кодекса Российской Федерации для целей налогообложения под товаром понимается любое имущество организации, реализуемое или предназначенное для реализации.

Согласно п. 2 ПБУ 5/01 "Учет материально-производственных запасов" под товарами понимается часть материально-производственных запасов, приобретенная или полученная от других лиц и предназначенная для продажи.

Организации розничной торговли осуществляют учет приобретенных для перепродажи товаров по своему выбору, закрепленному в приказе об учетной политике, по покупной (закупочной) стоимости или продажной цене на счете 41 "Товары". Такая возможность торговым организациям предоставлена Методическими рекомендациями, ПБУ 5/01 и Планом счетов. Нужно отметить, что именно Методические рекомендации устанавливают порядок отражения товарных операций в бухгалтерском учете и отчетности. В случае если организация принимает решение учитывать товары по продажным ценам, возникает понятие "Торговая наценка".

Покупная цена – это сумма расходов, связанных с приобретением товара, то есть его фактическая себестоимость.

Торговая наценка - это разница между продажной ценой и покупной стоимостью, для отражения которой в бухгалтерском учете используется счет 42 "Торговая наценка". Следовательно:

Продажная цена = Покупная стоимость + Торговая наценка

Все расходы подразделяются на две категории:

1) стоимость приобретаемых товаров (учитывается на счете 41 "Товары");

2) издержки обращения, связанные с приобретением и продажей закупленных товаров (учитываются на счете 44 "Расходы на продажу").

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, согласно п.7 ст.346.26 НК РФ обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению ЕНВД, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения.

В соответствии с п.4 ст.346.26 НК РФ организации, переведенные на уплату ЕНВД по определенному виду деятельности, не признаются плательщиками НДС (в отношении операций, признаваемых объектами налогообложения согласно главе 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом), за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации.

В том случае, когда организация осуществляет наряду с деятельностью, подлежащей обложению ЕНВД, иные виды предпринимательской деятельности, НДС по ним исчисляется и уплачивается в соответствии с положениями главы 21 НК РФ. В этой ситуации организация обязана вести раздельный учет операций, облагаемых и не облагаемых НДС.

Суть раздельного учета заключается в том, чтобы отделить суммы «входного» НДС, относящиеся к деятельности, облагаемой ЕНВД. Эти суммы должны учитываться в стоимости приобретаемых товаров (работ, услуг) (п.п.3 п.2 ст.170 НК РФ).

В соответствии с п.4 ст.170 НК РФ, суммы налога, предъявленные продавцами товаров (работ, услуг):

- принимаются к вычету в соответствии со ст.172 НК РФ, если приобретенный ресурс используется для осуществления операций, облагаемых НДС;

- учитываются в стоимости таких ресурсов в соответствии с п.2 ст.172 НК РФ при использовании последних в деятельности, не облагаемой НДС.

Организации, являющиеся в отношении отдельных видов деятельности налогоплательщиками ЕНВД и у которых за налоговый период доля совокупных расходов на производство товаров (работ, услуг), операции по реализации которых осуществляются в рамках предпринимательской деятельности, облагаемой ЕНВД, не превышает 5 процентов общей величины совокупных расходов на производство, не вправе суммы НДС, предъявленные поставщиками, принимать к вычету в полном объеме.

На основании п.2 ст.171 НК РФ вычетам подлежат суммы НДС, уплаченные налогоплательщиками по товарам (работам, услугам), а также имущественным правам на территории Российской Федерации приобретаемым для осуществления операций, облагаемых НДС.

В соответствии с п.1 ст.172 НК РФ суммы НДС, предъявленные налогоплательщику, принимаются к налоговому вычету на основании соответствующих первичных документов в том отчетном периоде, когда эти товары приобретены и приняты на учет, а не в том периоде, когда эти товары будут фактически реализованы. То есть НК РФ не связывает право налогоплательщика на вычеты с моментом реализации имущества.

Согласно учетной политики ОАО «Новости» порядок принятия к учету материально-производственных запасов :

- на счете 41.2 «Товары в розничной торговле» учитывать по продажной цене с торговой наценкой для розничной продажи ;

- на счете 41.1 «Товары на складе» учитывать по покупной себестоимости для оптовой продажи.

|

Содержание операции |

Корреспонденция счетов |

Сумма, рублей |

|

|

Дебет |

Кредит |

||

|

Себестоимость товара |

41-1 |

60 |

100 000,00 |

|

НДС 10% |

19-3 |

60 |

10 000,00 |

Учет движения товаров

|

Содержание операции |

Корреспонденция счетов |

Сумма, рублей |

|

|

Дебет |

Кредит |

||

|

Перемещен товар в розничную точку (магазин) по продажным ценам |

|||

|

Себестоимость товара |

41-2 |

41-1 |

100 000,00 |

|

Наценка |

41-2 |

42 |

80 000,00 |

Учет расходов на продажу

А также установлен единый в целях бухгалтерского и налогового учета порядок учета транспортных расходов на доставку товаров до момента передачи их в продажу в составе расходов на продажу отчетного периода.

Учет продажи товаров

|

Содержание операции |

Корреспонденция счетов |

Сумма, рублей |

||

|

Дебет |

Кредит |

|||

|

Продан товар оптовому покупателю Перемещен товар на оптовый склад (магазин) по покупной стоимости |

||||

|

Себестоимость товара |

41-1 |

41-2 |

36 000,00 |

|

|

Сторно наценки |

41-1 |

42 |

|

|

|

Продажа |

||||

|

Себестоимость товара |

90-2-1 |

41-1 |

20 000,00 |

|

|

Реализованы товары (выручка) |

62 |

90-1-1 |

36 000,00 |

|

|

Начислен НДС |

90-3 |

68-2 |

5 491,50 |

|

|

Принят НДС к вычету |

68-2 |

19-3 |

2 000,00 |

|

|

Продан товар розничному покупателю |

||||

|

Поступила выручка в кассу |

50-1 |

90-1-2 |

36 000,00 |

|

|

Списана продажная стоимость |

90-2-2 |

41-2 |

36 000,00 |

|

|

Сторно наценки |

90-2-2 |

42 |

|

|

|

Входной НДС включен в себестоимость |

90-2-2 |

19-3 |

2 000,00 |

Глава III. Система внутреннего и внешнего контроля товарных операций

Порядок проведения инвентаризации

Инвентаризация товарно-материальных ценностей ( ТМЦ ) и денежных средств – это периодическая проверка их наличия, состояния и оценки. Имеющиеся у организации ТМЦ могут не соответствовать данным бухгалтерского учета.

На предприятии могут быть выявлены злоупотребления, допущенные при учете, – хищения, обсчеты и т.д. Инвентаризация, таким образом, позволяет проверить соблюдение правил и условий хранения материальных ценностей, денежных средств, ведения складского хозяйства и реальность данных учета, а также предотвращает такие негативные явления, как хищения ТМЦ и денежных средств работниками предприятия.

Кроме того, при документировании фактов хозяйственной деятельности организации и при их отражении в бухгалтерском учете допускаются различные ошибки, описки, неточности и исправления. Поэтому проверять полноту и достоверность бухгалтерского учета нужно – только в ходе полной инвентаризации можно установить, насколько содержание учетных данных и первичных документов соответствует фактическим объему и стоимости имущества организации.

Федеральным законом № 129-ФЗ , а также Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ установлено, что организации обязаны проводить инвентаризацию:

– при реорганизации или ликвидации организации;

– при преобразовании государственного или муниципального унитарного предприятия;

– перед составлением годовой бухгалтерской отчетности;

– при смене материально ответственных лиц (на день приемки-передачи дел);

– при выявлении фактов хищения, злоупотребления или порчи имущества (немедленно по установлении таких фактов);

– если произошло стихийное бедствие, пожар или другие чрезвычайные ситуации, вызванные экстремальными условиями (сразу же по окончании пожара или стихийного бедствия);

– в других случаях, предусмотренных законодательством РФ.

При коллективной или бригадной материальной ответственности инвентаризацию проводят в следующих случаях:

– при смене руководителя коллектива или бригадира;

– при выбытии из коллектива или бригады более 50% работников;

– по требованию одного или нескольких членов коллектива или бригады.

Порядок и сроки проведения инвентаризаций в других случаях устанавливает руководитель организации. Он определяет, сколько раз в отчетном году и когда должна проводиться инвентаризация, а также решает вопрос о проведении выборочной проверки. Установленный руководителем порядок проведения инвентаризации должен быть закреплен в учетной политике организации.

Действующее законодательство не запрещает проводить инвентаризацию в любой удобный для организации день, например, 3 октября или 25 декабря. Однако наиболее целесообразно назначать инвентаризацию на 1-е число месяца, поскольку именно на эту дату по общеустановленному порядку выводится сальдо по всем синтетическим и аналитическим счетам бухгалтерского учета – формируются данные для составления сличительных ведомостей и выявления результатов инвентаризации. Но если будет выбрано не 1-е число месяца, а, например, 3 декабря, то возникает необходимость расчета на эту дату промежуточных итогов оборотов и сальдо по счетам, на которых учитываются инвентаризуемые в конкретном случае имущество или финансовые обязательства.

Кроме плановых инвентаризаций, проводимых по заранее утвержденному графику, могут осуществляться и неплановые сплошные инвентаризации товарно-материальных ценностей. Такие инвентаризации называются внезапными и позволяют застать врасплох нерадивых материально ответственных лиц. Проводятся они по плану-графику, составленному руководителем предприятия и хранящемуся у руководителя или главного (старшего) бухгалтера. Внезапные проверки должны проводиться в первую очередь:

– у вновь принятых на работу материально ответственных лиц;

– при образовании и возрастании сверхнормативных запасов товарно-материальных ценностей;

– при установлении фактов нарушений правил приемки, хранения, реализации ценностей.

В ходе инвентаризации проверяется и документально подтверждается наличие ТМЦ и денежных средств. При этом проверяются товары, которые принадлежат организации на правах собственности, приобретаемые по договору комиссии, а также неучтенные. Такая инвентаризация называется сплошной.

По решению руководителя может проводиться выборочная инвентаризация, в ходе которой проверяется какая-либо часть имущества. Это могут быть товарно-материальные ценности, относящиеся к одному материально ответственному лицу или находящиеся в одном месте.

Для проведения инвентаризации создается постоянно действующая инвентаризационная (ревизионная) комиссия, которая, во-первых, проводит профилактическую работу по обеспечению сохранности ценностей, при необходимости проводит контрольные посылы товаров.

Она проверяет документальное оформление фактов (когда поступившее имущество не соответствует условиям договора по количеству, качеству или ассортименту), определяет причины списания имущества.

Во-вторых, комиссия готовит и обеспечивает инвентаризацию, инструктирует членов рабочих инвентаризационных комиссий, проводит контрольные проверки правильности проведения инвентаризаций, а также выборочные инвентаризации товарно-материальных ценностей в местах хранения в межинвентаризационный период.

Кроме того, она проверяет правильность выведения результатов инвентаризаций, обоснованность предложенных зачетов по пересортице ценностей в складах. При необходимости (например, при установлении серьезных нарушений правил проведения инвентаризации) комиссия проводит (по поручению руководителя предприятия) повторные сплошные инвентаризации и вносит предложения о порядке урегулирования выявленных недостач и потерь от порчи ТМЦ.

При наличии в организации ревизионной комиссии и небольшом объеме работы по инвентаризации можно поручить ее проведение данной комиссии. Если же объем работы большой, то для одновременного проведения инвентаризации на всем предприятии создаются рабочие инвентаризационные комиссии. Они оправданы, если организация имеет обособленные подразделения (филиалы и представительства) или осуществляет свою деятельность на обширной территории (в строительных организациях, на сельскохозяйственных предприятиях).

Руководитель организации своим приказом утверждает персональный состав постоянно действующих и рабочих инвентаризационных комиссий. Этот приказ регистрируется в Журнале учета контроля за выполнением приказов ( распоряжений) о проведении инвентаризации ( ф. № ИНВ-23 ).

В ходе инвентаризации не только пересчитывается количество и общая стоимость ТМЦ и денежных средств, но и проверяется правильность их оценки.

Учитывая важность такой проверки, в инвентаризационную комиссию целесообразно включать специалистов, обладающих необходимой квалификацией для проведения инвентаризации. Участие таких специалистов позволит избежать ошибок, сокрытия фактов возникновения пересортицы продукции, а также хищений и злоупотреблений.

Члены инвентаризационных комиссий, которые вносят в описи заведомо неправильные данные о фактических остатках ценностей с целью скрытия недостач и растрат или излишков товаров привлекаются к ответственности в установленном законом порядке.

О том, как проводить инвентаризацию и как оформить ее результаты, подробно описано в Методических указаниях по инвентаризации имущества и финансовых обязательств. Результаты инвентаризации будут признаны действительными только в том случае, если соблюдается процедура ее проведения.

Инвентаризация имущества осуществляется по его местонахождению и материально ответственному лицу. Если при ее проведении отсутствует хотя бы один член комиссии, результаты инвентаризации признаются недействительными. Обязательным условием является присутствие при проверке фактического наличия имущества материально ответственных лиц.

При коллективной (бригадной) материальной ответственности инвентаризация проводится с обязательным участием бригадира или его заместителя и членов бригады, работающих на момент начала инвентаризации.

Процедура проведения инвентаризации слагается из нескольких этапов. Этап первый – подготовительный. Он включает в себя следующие мероприятия:

– подготовку приказа о проведении инвентаризации;

– формирование инвентаризационной комиссии;

– определение сроков проведения и видов инвентаризуемого имущества;

– получение расписок от материально ответственных лиц и т.д.

Второй этап – подсчет, выявление и проверка фактического наличия товаров и денежных средств, а также составление инвентаризационных описей. Третий этап – это сопоставление данных инвентаризационных описей с данными бухгалтерского учета: выявляются расхождения, составляются сличительные ведомости и определяются причины расхождений.

И, наконец, заключительный этап – оформление результатов инвентаризации. На этом этапе данные бухгалтерского учета приводятся в соответствие с результатами инвентаризации, лица, виновные в неправильном учете имущества, привлекаются к административной ответственности.

Предприятия розничной и оптово-розничной торговли, а также склады (базы) разрешается закрывать для проведения инвентаризации товарно-материальных ценностей, денежных средств и расчетов на срок не более трех дней.

Перед началом инвентаризации членам рабочих инвентаризационных комиссий вручается приказ о проведении инвентаризации, а председателям комиссий – контрольный пломбир. В приказе указаны содержание, объем, порядок и сроки проведения инвентаризации, а также персональный состав инвентаризационной комиссии. Он может содержать в качестве приложения план проведения инвентаризации, который определяет срок окончания инвентаризации, разграничивает обязанности между членами рабочих комиссий.

До начала инвентаризации производятся соответствующие записи в карточках аналитического учета ( на базе программы «1С Предприятие» ) и выводятся остатки на день инвентаризации. Комиссия должна получить последние на момент проведения инвентаризации приходные и расходные документы или отчеты о движении материальных ценностей и денежных средств. Председатель инвентаризационной комиссии визирует все приходные и расходные документы, приложенные к реестрам (отчетам), с указанием "до инвентаризации на "__________" (установленная дата)", которое служит бухгалтерии основанием для определения остатков имущества к началу инвентаризации по учетным данным.

Во время инвентаризации все операции по приему и отпуску материальных ценностей должны быть прекращены. Ценности, фактически поступившие после начала инвентаризации, – приходуются после даты инвентаризации.

Материально ответственные лица дают расписки, в которых указывают, что к началу инвентаризации все расходные и приходные документы на имущество сданы в бухгалтерию или переданы комиссии и все ценности, поступившие под их ответственность, оприходованы, а выбывшие списаны в расход.

Если впоследствии выяснится, что часть имевшихся на начало инвентаризации документов, связанных с движением ТМЦ и (или) денежных средств, не была передана в бухгалтерию и, следовательно, не учтена при расчете по данным бухгалтерского учета остатков инвентаризуемых ценностей, от виновных лиц берутся письменные объяснения о причинах допущенных нарушений, а также тщательно проверяется подлинность представленных документов. Документы с приложенными к ним объяснительными приобщаются к материалам инвентаризации и учитываются при обосновании ее результатов на общих основаниях. Никаких специальных санкций за подобные нарушения действующим законодательством не установлено. Вместе с тем администрация может применить к виновным лицам общие меры ответственности, установленные за неисполнение или ненадлежащее исполнение ими трудовых обязанностей.

При внезапных инвентаризациях все товарно-материальные ценности подготавливаются к инвентаризации в присутствии инвентаризационной комиссии, в остальные случаях – заблаговременно. Они группируются, рассортировываются и раскладываются по наименованиям в определенном порядке, чтобы было удобно подсчитать их количество.

На втором этапе члены инвентаризационной комиссии пересчитывают и описывают имущество, фактически имеющееся у организации. Как правило, проверка осуществляется сплошным методом, то есть пересчитываются абсолютно все товары и ценности. Фактическое наличие имущества проверяется при обязательном участии материально ответственных лиц.

В ходе инвентаризации составляются инвентаризационные описи, в которые заносятся сведения о фактическом наличии имущества и реальности учтенных финансовых обязательств. Описи оформляются в двух экземплярах.

Инвентаризационные описи и акты являются первичными учетными документами для бухгалтерского учета. Поэтому задача инвентаризационной комиссии на этом этапе – наиболее полно и точно внести в описи данные о фактическом имуществе и финансовых обязательствах, а затем правильно и своевременно оформить материалы инвентаризации. В инвентаризационных описях не должно быть помарок и подчисток.

В ходе инвентаризации материально ответственные лица могут обнаружить ошибки в описях. В этом случае они должны немедленно (до открытия склада, магазина, киоска) заявить об этом председателю инвентаризационной комиссии. Инвентаризационная комиссия должна проверить этот факт и, в случае его подтверждения, устранить выявленные ошибки.

Ошибочные записи исправляются во всех экземплярах описи в соответствии с правилами бухгалтерского учета – неправильные записи зачеркиваются, а над ними проставляется правильная запись. Исправления оговариваются и подписываются всеми членами инвентаризационной комиссии и материально ответственными лицами. Незаполненные строчки прочеркиваются. Наименования товаров указываются в описях по номенклатуре, принятой в организации. Количество ТМЦ определяется в установленных единицах измерения.

Товарно-материальные ценности заносятся в описи по каждому отдельному наименованию с указанием вида, группы, количества и других необходимых данных (артикул, сорт и т.д.). Инвентаризация ценностей проводится в порядке их расположения в данном помещении.

Если инвентаризационная опись или акт составляется на нескольких страницах, то они пронумеровываются и скрепляются таким образом, чтобы исключить возможность замены одной или нескольких из них. В конце каждой страницы описи прописью указывается:

– число порядковых номеров материальных ценностей;

– общий итог количества в натуральных показателях, записанных на данной странице.

Такая запись позволяет исключить возможность внесения в составленный документ несанкционированных изменений после его подписания членами инвентаризационной комиссии и материально ответственными лицами.

На последней странице описи делается отметка о проверке цен, таксировки и подсчета итогов за подписями лиц, производивших эту проверку, после которой подписываются все члены инвентаризационной комиссии и материально ответственные лица. Кроме того, в конце описи материально ответственные лица дают расписку, подтверждающую проверку комиссией имущества в их присутствии, об отсутствии к членам комиссии каких-либо претензий и принятии перечисленного в описи имущества на ответственное хранение. Если инвентаризация имущества происходит в связи со сменой материально ответственных лиц, работник, принявший имущество, расписывается в описи в получении, а работник, сдавший это имущество, – в его сдаче.

Следующим этапом проведения инвентаризации является сравнение фактических остатков материальных ценностей, выявленных при проверке, с остатками, учтенными на счетах бухгалтерского учета. Инвентаризационная опись передается в бухгалтерию, которая сравнивает фактические остатки имущества с данными бухгалтерского учета. До составления сличительных ведомостей и определения результатов инвентаризации бухгалтерия тщательно проверяет правильность всех подсчетов, приведенных в инвентаризационных описях.

Сличительная ведомость составляется бухгалтером в двух экземплярах, один из которых хранится в бухгалтерии, а другой передается материально ответственному лицу.

Выявленные суммы излишков и недостач ТМЦ в сличительных ведомостях указываются в соответствии с их оценкой в бухгалтерском учете.

При составлении сличительных ведомостей учитывается пересортица ТМЦ, когда один сорт товара неправильно учтен в составе другого сорта, а также суммовые разницы, образовавшиеся в результате пересортицы.

Одновременно с инвентаризацией ТМЦ бухгалтерия предприятия должна проверить записи по всем соответствующим счетам, сопоставляя их с корреспондирующими счетами. Например, по ТМЦ – все ли поступившие ценности оприходованы, а выбывшие списаны и отражены в учете.

Так как в ОАО «Новости» ведется автоматизированная работа с киосками как с удаленной торговой точкой, то на первое число каждого месяца киоскеры снимают остаток товара и заносят его в заполненную номенклатурой опись. Затем эту опись обрабатывают операторы, заносят остатки в программную базу.

Порядок отражения результатов инвентаризации

В ходе инвентаризации нередко выявляется расхождение между данными о фактическом наличии имущества и данными бухучета. Результаты инвентаризации по итогам года отражаются в годовой бухгалтерской отчетности. Они могут повлиять на налоговую базу по налогу на прибыль.

По результатам инвентаризации может быть выявлен излишек имущества, по какой-либо причине не отраженное в бухгалтерском учете. Комиссии следует установить причины возникновения излишков и определить виновных лиц.

В бухгалтерском финансовом учете организации «лишнее» имущество приходуется по рыночной стоимости на дату проведения инвентаризации. Соответствующая сумма зачисляется на финансовые результаты и отражается в составе прочих доходов.

ПРИМЕР 1

В результате инвентаризации, проводимой в ноябре 2007 года, выявлены на складе излишки товара. Их рыночная стоимость на момент проверки составила 5600,00 руб.

В ноябре в учете сделана запись:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Оприходованы излишки товара |

41-1 |

91-1 |

5600,00 |

Для целей налогового учета суммы оприходованных излишков материально-производственных запасов и прочего имущества, выявленные в результате инвентаризации, включаются в состав внереализационных доходов при исчислении налога на прибыль (п. 20 ст. 250 НК РФ). В соответствии с пунктом 5 статьи 274 НК РФ внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом положений статьи 40 НК РФ, то есть по рыночным ценам.

Стоимость МПЗ и иного имущества, выявленного при инвентаризации, рассчитывается как сумма налога, исчисленная с дохода, предусмотренного в пункте 20 статьи 250 НК РФ (п. 2 ст. 254 НК РФ).

По результатам инвентаризации могут быть выявлены недостачи имущества. Как показывает практика, недостачи выявляются чаще, чем излишки, и порядок их учета гораздо сложнее: одну часть ущерба можно списать в расходы организации, а другую возмещают виновные лица. В последнем случае помимо всего прочего нужно руководствоваться нормами трудового законодательства.

Для целей бухгалтерского финансового учета порядок списания недостач, выявленных при инвентаризации, установлен в пункте 3 статьи 12 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» и пункте 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.98 № 34н.

У коммерческой организации недостача и порча имущества в пределах норм естественной убыли списывается по распоряжению руководителя на издержки производства и обращения. Нормы убыли применяются лишь при выявлении фактических недостач.

Недостачи сверх норм удерживаются за счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании с них убытков от недостачи имущества и его порчи, убытки списываются на финансовые результаты.

Документальные основания для осуществления подобной хозяйственной операции - это решения следственных или судебных органов, подтверждающие отсутствие виновных лиц, либо отказ на взыскание ущерба с виновных лиц, либо заключение соответствующих специализированных организаций о факте порчи ценностей.

В соответствии с Планом счетов для обобщения информации о суммах недостач и потерь от порчи материальных и иных ценностей (включая денежные средства) независимо от того, на какие счета учета в дальнейшем эти суммы будут отнесены, предназначен счет 94 «Недостачи и потери от порчи ценностей».

По недостающим или полностью испорченным товарно-материальным ценностям отражается их фактическая себестоимость, по частично испорченным материальным ценностям — сумма выявленных в результате инвентаризации потерь.

В бухгалтерском учете делается проводка:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Выявлена недостача на складе |

94-1 |

41-1 |

3 200,00 |

|

Выявлена недостача в киоске |

94-1 |

50-1 |

350,00 |

|

Кража посторонними лицами |

94-2 |

50-1 |

12 000,00 |

Как правило, лица, виновные в недостачах, — это работники фирмы. В соответствии со статьей 246 ТК РФ размер ущерба, причиненного работодателю при утрате и порче имущества, определяется по фактическим потерям, исчисляемым исходя из рыночных цен, действующих в данной местности на день причинения ущерба.

В соответствии со статьей 248 ТК РФ сумма причиненного ущерба, не превышающая среднего месячного заработка, взыскивается с виновного работника по распоряжению работодателя. Распоряжение может быть сделано не позднее одного месяца со дня окончательного установления работодателем размера причиненного работником ущерба.

Если месячный срок истек или работник не согласен добровольно возместить причиненный ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, взыскание осуществляет только суд.

При несоблюдении работодателем установленного порядка взыскания ущерба работник имеет право обжаловать действия работодателя в суде.

Работник, виновный в причинении ущерба, может добровольно возместить его полностью или частично. По соглашению сторон трудового договора допускается возмещение ущерба с рассрочкой платежа. В этом случае работник представляет работодателю письменное обязательство о возмещении ущерба с указанием конкретных сроков платежей. При увольнении работника, который дал письменное обязательство о добровольном возмещении ущерба, но отказался его возместить, непогашенная задолженность взыскивается в судебном порядке.

С согласия работодателя работник может передать ему для возмещения причиненного ущерба равноценное имущество или исправить поврежденное имущество.

Ущерб возмещается независимо от привлечения работника к дисциплинарной, административной или уголовной ответственности за действия или бездействие, в результате которых работодателю был нанесен ущерб.

Для взыскания ущерба с работников используется счет 73 «Расчеты с персоналом по прочим операциям» субсчет 73-2 «Расчеты по возмещению материального ущерба».

Суммы недостачи со счета 94 списываются следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Недостача отнесена на работника |

73-2 |

94-1 |

3 200,00 |

Киоски ОАО «Новости» охраняются охранными агентствами, поэтому по факту обнаружения кражи вся ответственность ложится на эти агентства и в бухгалтерии делается следующая проводка :

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Кража отнесена на агентство |

76-5 |

94-1 |

12 000,00 |

В дальнейшем если при проведении следственных действий находят виновное в краже лицо, то сумма кражи возмещается за его счет в судебном порядке.

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

|

Сторно кражи отнесенной ранее на охранное агентство |

76-5 |

94-1 |

|

|

|

Кража отнесена на виновное лицо |

76-5 |

94-1 |

12 000,00 |

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Признан прочий расход |

91-2 |

94-1 |

3 200,00 |

Для целей налогового учета в подпункте 2 пункта 7 статьи 254 НК РФ сказано, что к материальным расходам приравниваются потери от недостачи и (или) порчи при хранении и транспортировке материально-производственных запасов в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством РФ. Включение в состав расходов недостач сверх норм главой 25 НК РФ не предусмотрено. Но на основании подпункта 5 пункта 2 статьи 265 Кодекса к внереализационным расходам приравниваются убытки организации в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены. Факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти. Расходы учитываются в том отчетном (налоговом) периоде, в котором уполномоченный орган вынес соответствующее решение.

ПРИМЕР 2

В результате инвентаризации в декабре 2007 года выявлена недостача имущества. Ущерб составил 20 000 руб. В соответствии с заключением ревизионного отдела причина недостачи товара в том, что работодатель не обеспечил надлежащих условий для хранения имущества. На основании решения руководителя фирмы сумма недостачи списывается на финансовые результаты.

Для целей налогообложения прибыли указанные расходы не учитываются, так как не соответствуют критериям статей 252 и 265 НК РФ. Согласно ПБУ 18/02 возникает постоянная разница и постоянное налоговое обязательство.

В бухучете сделаны записи:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Учтена недостача товара |

94-1 |

41-1 |

3 200,00 |

|

Сумма ущерба в результате порчи включена в состав прочих расходов |

91-2 |

94-1 |

3 200,00 |

|

Отражено ПНО 3200,00 * 24% = 768,00 |

99-9 |

68-4 |

768,00 |

Ситуация, когда ущерб сверх установленных норм естественной убыли возмещает виновное лицо. Доходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, а также сумм возмещения убытков или ущерба включаются в состав внереализационных доходов. Таково требование пункта 3 статьи 250 НК РФ. При методе начисления доходы учитываются на дату их признания должником либо на дату вступления в законную силу решения суда (пп. 4 п. 4 ст. 271 НК РФ). Недостачи сверх норм в состав расходов для целей налогообложения не включаются.

ПРИМЕР 3

Сумма недостающего товара 2600 руб. в себестоимости отнесена за счет виновного лица. В рыночных ценах – 3 250,00 руб. В декабре 2007 года в налоговом учете в составе материальных расходов будет признана сумма недостачи.

Внереализационный доход в виде возмещаемого работником ущерба в размере 3250 руб. учитывается в декабре 2007 года — на дату согласия работника возместить ущерб. В бухгалтерском учете в составе прочих расходов признается разница между рыночной и балансовой стоимостью имущества — 650 руб. Работник возместил ущерб в декабре 2007 года.

Так как доход, признаваемый в бухучете, меньше дохода, учитываемого для целей налогообложения прибыли, возникает постоянная разница и соответствующее ей постоянное налоговое обязательство.

В бухучете делается запись:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Учтена недостача товара |

94-1 |

41-1 |

2 600,00 |

|

Недостача отнесена на виновное лицо |

73-2 |

94-1 |

2 600,00 |

|

Подлежащая возмещению работником сумма превышения рыночной стоимости над себестоимостью товара |

73-2 |

98-4 |

650,00 |

|

У виновного лица удержана сумма ущерба |

70 |

73-2 |

3 250,00 |

|

Учтен прочий доход |

98-4 |

91-1 |

650,00 |

|

Отражено ПНО 2600,00 * 24% = 624,00 |

99-9 |

68-4 |

624,00 |

Иногда в результате инвентаризации выявляются одновременно излишки и недостачи товаров разных сортов, но одного и того же наименования.

Бухгалтерский учет

Для целей бухгалтерского финансового учета взаимный зачет излишков и недостач в результате пересортицы допускается только в виде исключения. Причем за один и тот же проверяемый период, у одного и того же материально ответственного лица, в отношении ТМЦ одного и того же наименования и в тождественных количествах. Например, на складе обнаружены излишек тетрадей в клетку 12 листов и недостача тетрадей в линию 48 листов. В данном случае взаимный зачет провести нельзя. Излишек должен быть оприходован, а недостача списана в установленном порядке.

Как правило, пересортица возникает в результате несоответствия сорта ТМЦ, указанного в первичных документах, которые служат основанием для отпуска, к сорту фактически переданных ТМЦ. О причинах возникновения пересортицы материально ответственные лица должны дать подробные объяснения инвентаризационной комиссии. Предложения о проведении взаимного зачета излишков и недостач в результате пересортицы инвентаризационная комиссия представляет на рассмотрение руководителю фирмы.

Если при зачете недостач излишками по пересортице стоимость недостающих ценностей выше стоимости ценностей, оказавшихся в излишке, эта разница относится на виновных лиц. Когда конкретные виновники пересортицы не установлены, разницы рассматриваются как недостачи сверх норм убыли.

ПРИМЕР 4

На складе в результате инвентаризации в декабре 2007 года выявлена недостача 100 шт. шариковых ручек с зеленой пастой по себестоимости 4 руб./шт. и излишек 120 шт. шариковых ручек с синей пастой по себестоимости 3,5 руб./шт. Руководитель принял решение зачесть недостачу шариковых ручек с зеленой пастой в размере 100 шт. тем же количеством шариковых ручек с синей пастой. Сумма недостачи — 400 руб. (100 шт. х 4 руб./шт.), а излишков — 350 руб. (100 шт. х 3,50 руб./шт). Разница в 50,00 руб. (400 руб. – 350 руб.) отнесена за счет виновного лица. Оставшиеся излишки шариковых ручек с синей пастой (20 шт.) будут оприходованы по рыночной стоимости 8,00 руб./шт.

В учете сделаны записи:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Отражено превышение стоимости недостающих ручек над стоимостью излишков |

94-1 |

41-1 |

50,00 |

|

Разница в стоимости отнесена за счет виновного лица |

73-2 |

94-1 |

50,00 |

|

У виновного лица удержана сумма ущерба |

70 |

73-2 |

50,00 |

|

Оприходованы излишки по рыночным ценам 20шт * 8,00 = 160,00 |

41-1 |

91-1 |

160,00 |

Ситуация, когда недостающих ценностей больше, чем излишков.

ПРИМЕР 5

Если излишки шариковых ручек с синей пастой составили 80 шт. В этом случае можно зачесть только 80 шт. недостачи на сумму 320 руб. (80 шт. х 4 руб./кг). Превышение стоимости засчитываемой недостачи в размере 40 руб. [80 шт. х (4 руб./шт. – 3,5 руб./шт.)] возмещает материально ответственное лицо. Денежный эквивалент недостачи в размере 20 шт. шариковых ручек с зеленой пастой также возмещается за счет виновного лица по рыночной стоимости — 160 руб./шт.

Операция оформляется проводками:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Отражено превышение стоимости недостающих ручек над стоимостью излишков |

94-1 |

41-1 |

40,00 |

|

Отражена недостача 20 шт. ручек |

94-1 |

41-1 |

160,00 |

|

Разница в стоимости отнесена за счет виновного лица |

73-2 |

94-1 |

40,00 |

|

Себестоимость недостачи отнесена на виновное лицо |

73-2 |

94-1 |

80,00 |

|

Отражена сумма превышения рыночной стоимости над себестоимостью, подлежащая возмещению работником |

73-2 |

98-4 |

80,00 |

|

У виновного лица удержана сумма ущерба |

70 |

73-2 |

200,00 |

|

Учтен прочий доход |

98-4 |

91-1 |

80,00 |

Для целей налогового учета в главе 25 НК РФ не предусмотрена возможность взаимного зачета излишков и недостач в результате пересортицы. Для целей налогообложения недостачи включаются в налоговую базу в пределах норм (пп. 2 п. 7 ст. 254 НК РФ). Кроме того, при исчислении налога на прибыль учитываются расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли при отсутствии виновных, а также убытки от хищений, виновники которых не установлены. Факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти. Об этом говорится в пп.5 п.2 статьи 265 НК РФ.

Таким образом, убыток, являющийся результатом проведения взаимного зачета излишков и недостач товарно-материальных ценностей, выявленных в результате инвентаризации, не учитывается при формировании налоговой базы по налогу на прибыль. Излишки учитываются в налоговой базе в составе внереализационных доходов по рыночной стоимости (п. 20 ст. 250 и п. 5 и 6 ст. 274 НК РФ). Кроме того, в состав внереализационных доходов включаются суммы ущерба, возмещаемые виновным лицом (п. 3 ст. 250 НК РФ).

Особенности проведения аудиторской проверки товарных операций

Розничная торговля - заключительный этап товародвижения, торговля товарами и оказание услуг покупателям за наличный расчет.

Если говорить о проведении аудита розничной торговли конкретного торгового предприятия, то в этом случае исследование направлено на хозяйственные операции аудируемого лица. Цикл реализации, получения доходов и формирования финансового результата на предприятиях розничной торговли охватывает разнообразные хозяйственные операции, наибольшую долю среди которых занимают те, что связаны с продажей товаров потребителям. Хозяйственные процессы этого цикла играют основную роль в формировании результатов хозяйственной деятельности торгового предприятия, являются исходной базой для расчета налогов и т.п., поэтому их достоверность весьма важна. Данное обстоятельство определяется основной целью аудиторской деятельности (аудита): выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству Российской Федерации.

Целью аудита розничной продажи является установление достоверности отражения в системе учета и отчетности операций по продаже товаров и соответствия правил ведения этих операций требованиям действующего законодательства.

Задачами аудита продажи товаров предприятиями розничной торговли являются:

- проверка правильности оформления прихода товара от поставщиков;

- проверка документов, подтверждающих переход права собственности на товары от продавца к покупателю;

- проверка правильности расчетов с покупателями по проданным товарам;

- контроль соблюдения законодательства в части применения контрольно-кассовых машин при расчетах с покупателями;

- проверка соответствия отражения в учете операций по продаже товаров, правильности определения выручки от реализации и суммы НДС, подлежащий перечислению в бюджет;

- проверка правильности списания расходов на продажу в качестве расходов отчетного периода на соответствие учетной политике организации и требованиям действующего законодательства;

- контроль достоверности определения финансового результата от продажи товаров

- проверка правильности ведения раздельного учета.

Для успешного проведения проверки рассматриваемого цикла аудитор должен иметь представление о характере и особенностях рынков сбыта товаров экономическим субъектом, конкурентной ситуации на этих рынках, платежеспособности потребителей. При проверке цикла реализации аудитор, с одной стороны, располагает внутренними источниками доказательств (информация, полученная от клиента в письменном или устном виде), с другой - внешними (информация, полученная от третьей стороны в письменном виде), а также смешанными источниками доказательств (информация, полученная от клиента в письменном или устном виде и подтвержденная третьей стороной в письменном виде, например подтверждение объема дебиторской задолженности).

Источниками аудиторской проверки процесса продажи при аудите розничных торговых предприятий являются:

- первичные и сводные документы, которыми оформлены операции продажи (счета-фактуры, товарно-транспортные накладные, спецификации, книга кассира-операциониста, товарные отчеты и т.д.);

- регистры синтетического учета по счетам 41 "Товары", 42 "Торговая наценка", 44 "Расходы на продажу", 90 "Продажи" и корреспондирующим счетам;

- финансовая и налоговая отчетность;

- инвентаризационные материалы;

- внеучетная информация (спецификации, сертификаты качества, договоры, результаты предыдущих проверок, беседы с персоналом проверяемой организации, особенно с материально-ответственными лицами, разъяснения руководства и т.д.).

Отдельным источником получения информации при проведении аудита являются нормативно-правовые акты, в частности относительно исследования операций по розничной продаже, это ПБУ 5/01 "Учет материально-производственных запасов", ПБУ 9/99 "Доходы организации", ПБУ 10/99 "Расходы организации", Письмо Роскомторга "О порядке оформления ценников на реализуемые товары", Методические рекомендации по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, Федеральный закон N 184-ФЗ "О техническом регулировании" и т.д.

Для обеспечения эффективной работы по осуществлению аудиторской деятельности важную роль играет предварительная работа или планирование аудита.

В соответствии с федеральным правилом (стандартом) "Планирование аудита", которое разработано на основе ISA 300 Planning, планирование аудита включает разработку общей стратегии на базе детального анализа ожидаемого характера, сроков проведения и объемов аудиторских процедур.

Опыт работы аудиторских организаций показывает, что временные затраты на планирование первоначального аудита достигают 20% и более от общего бюджета времени. Если аудитор имеет определенный опыт работы с клиентом, знаком с особенностями деятельности конкретного экономического субъекта, то такие затраты снижаются до 5 - 10%. В связи с этим свою работу аудиторы начинают с ознакомления с проверяемым экономическим субъектом, для этого они изучают учредительные документы, виды деятельности, учетную политику организации и т.д. Большую помощь при этом оказывают беседы с руководителем и специалистами организации, проведение экспресс-аудита путем устного тестирования. Аудитор знакомится также с отчетностью, ее основными показателями, чтобы выявить масштабы деятельности организации и результаты ее работы за исследуемый период.

При планировании аудиторской проверки выполняются следующие основные этапы: предварительное планирование аудита; подготовка и составление общего плана аудита; подготовка и составление программы аудита.

На этапе предварительного планирования аудитор получает информацию:

- о внешних факторах, влияющих на хозяйственную деятельность экономического субъекта, отражающих экономическую ситуацию в стране (регионе) в целом и ее отраслевые особенности;

- о внутренних факторах, влияющих на хозяйственную деятельность торговой организации, связанных с ее индивидуальными особенностями;

- об организационно-управленческой структуре экономического субъекта;

- о видах деятельности;

- о структуре капитала и курсах акций;

- об уровне рентабельности и т.п.

Аудитор составляет и документально оформляет общий план аудита, описывает в нем предполагаемые объем и порядок проведения аудиторской проверки.

Программа аудита - это продолжение общего плана, она предназначается для выделения задач, конкретизирующих каждую область аудита. Программа аудита содержит перечень аудиторских процедур, необходимых для реализации общего плана, и сроки выполнения каждой аудиторской процедуры. При составлении программы аудита операций по розничным продажам необходимо учитывать специфику финансово-хозяйственной деятельности предприятия розничной торговли и применяемую систему налогообложения, учета и отчетности.

Центром аудита цикла продажи товаров является подтверждение дебета и кредита счетов 90 "Продажи", 99 "Прибыли и убытки". Проверке, соответственно, подвергаются корреспондирующие счета: кредит счетов 44 "Расходы на продажу", 41 "Товары", дебет счета 62 "Расчеты с покупателями и заказчиками".

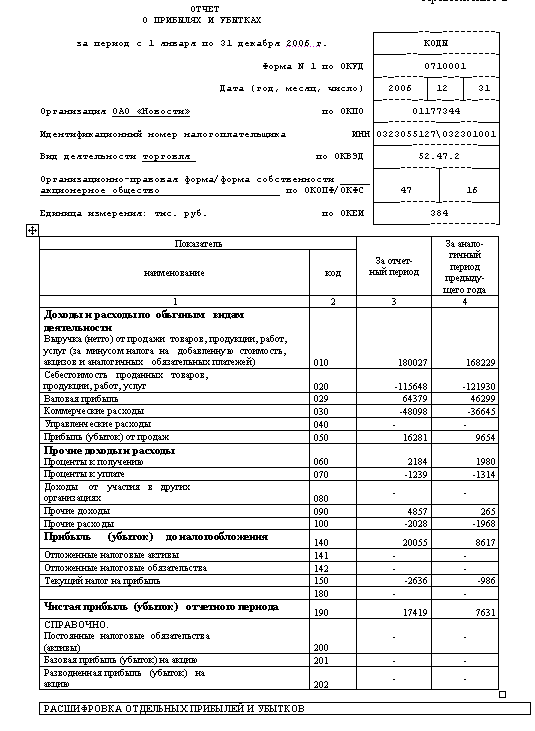

Система счетов бухгалтерского учета данного цикла и взаимосвязь между ними с точки зрения достижения целей аудита показаны на рисунке 1.

Рис. 1. Система взаимосвязи счетов бухгалтерского учета цикла реализации и формирования финансового результата

При проведении аудита продаж в розничной торговле уделяется внимание следующим аспектам.

1. Проверка наличия и правильности оформления ценников на реализуемые товары. В соответствии со ст. 492 Гражданского кодекса РФ "по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью". Этот договор считается заключенным между торговым предприятием и покупателем с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара. При этом публичным договором между продавцом и покупателем в организациях розничной торговли являются ценники. В этой связи проверка правильности их оформления является необходимой. Ценник должен быть оформлен в соответствии с Письмом Роскомторга "О порядке оформления ценников на реализуемые товары".

2. Контроль правильности применения контрольно-кассовых машин при осуществлении расчетов с покупателями. Магазины розничной торговли обязаны использовать для расчетов с потребителями контрольно-кассовые аппараты, которые должны быть зарегистрированы в налоговом органе. Подтверждением регистрации служит карточка регистрации контрольно-кассовой машины, которая должна храниться в организации в течение всего времени эксплуатации такого оборудования.

3. Аудит правильности отражения операций продажи товаров на соответствие учетной политике и действующему законодательству. ОАО «Новости» отражает в оптовом учете по покупным ценам, в розничном учете товары по продажным ценам.

Таблица 1. Схема аудита хозяйственных операций по продаже товаров в розницу (при применении журнально-ордерной формы бухгалтерского учета)

|

Наименованиеоперации |

Корреспонденция |

Документальное отражение операции |

Цели и процедурыаудита |

|

|

дебет |

кредит |

|||

|

товары оцениваются по покупным ценам |

||||

|

Признание дохода от продажи |

50 |

90/1 |

Книга кассира- операциониста, показания контрольно- кассовой ленты, кассовая книга, банковские выписки, товарный отчет, журнал-ордер, Главная книга |

Проверяется правильность определения выручки от оптовой продажи |

|

Начисление НДС с выручкиот продажи |

90/3 |

68 |

Проверяется правильность исчисления и своевременность перечисления в бюджет НДС |

|

|

Признание в качестве расхода покупной стоимости реализованныхтоваров |

90/2 |

41/2 |

Счета-фактуры, накладные, товарный отчет, журнал-ордер, Главная книга |

Проверить правильность и своевременность списания реализованных в розницу товаров с учетом применяемого способа оценки товаров |

|

Признание в качестве расхода отчетного периода расходов на продажу |

90/2 |

44 |

Расчетные ведомости на заработную плату,амортизационные ведомости, счета-фактуры, накладные, справки, ведомость по учету издержекобращения, журнал-ордер, Главная книга |

Проверить обоснованность списанных расходов на продажу, а такжеправильность отражения в учете |

|

товары учитываются по продажным ценам |

||||

|

Признание дохода от продажи |

50 |

90/1 |

Книга кассира- операциониста, показания контрольно- кассовой ленты, кассовая книга, товарный отчет, журнал-ордер, Главная книга |

Проверяется правильность определения выручки от розничной продажи |

|

Признание в качестве расхода продажной стоимости реализованныхтоваров |

90/2 |

41/2 |

Проверяется правильность и своевременность списания реализованных в розницу товаров с учетом применяемого способа оценки товаров |

|

|

Корректировкастоимости проданных товаров до значения покупной стоимости - списание реализованнойторговой наценки (методом "красное сторно") |

90/2 |

42 |

Счета-фактуры, накладные, расчетпродажной цены, справки-расчеты, товарный отчет, журнал-ордер, Главная книга |

Проверяется правильность расчета реализованной торговой наценки,а также правильность отражения в учете |

|

Признание в качестве расхода отчетного периода расходов на продажу |

90/2 |

44 |

Расчет реализованной торговой наценки,журнал-ордер, Главная книга |

Проверяется обоснованность списанных расходов на продажу, а такжеправильность отражения в учете |

|

Расчетные ведомости на заработную плату,амортизационные ведомости, счета-фактуры, накладные, справки, ведомость по учету издержек обращения, журнал-ордер, Главная книга |

4. Одним из важных моментов аудиторской проверки розничных продаж является контроль за правильностью отражения в учете операций по расчетам с покупателями с помощью пластиковых карт. В настоящее время наиболее популярны расчеты кредитными картами различных платежных систем (VISA, MasterCard, American Express и другие). В таком случае продажа товаров оформляется выпиской слипов (товарных чеков), которые прокатываются в специальных устройствах и дополняют показания контрольно-кассовых машин. В целях аудита операций по расчетам с помощью платежных карт применяется следующая схема (табл. 2).

Таблица 2. Схема аудита хозяйственных операций по расчетам с помощью платежных карт (при применении журнально-ордерной формы бухгалтерского учета)

|

Наименование операции |

Корреспонденция |

Документальное отражение операции |

Цели и процедурыаудита |

|

|

дебет |

кредит |

|||

|

Признание дохода от продажи |

57 |

90/1 |

Банковский реестр продаж через терминал, журнал-ордер, Главная книга |

Проверяется правильность определения выручки от розничной продажи с применением платежных карт |

|

Зачисление денежных средств на расчетный счет |

51 |

57 |

Проверяется правильность и своевременность зачисления денежных средствна расчетный счет |

|

|

Отражение торговой уступки эквайреру за осуществление расчетов с использованиемплатежных картпри продаже товаров |

44 |

57 |

Проверить правильность отражения суммы торговой уступкиза услуги по расчетам с применением платежных карт |

Аудит розничной продажи направлен на получение необходимых доказательств для подтверждения достоверности отражения в учете и отчетности хозяйственных операций, осуществляемых предприятиями розничной торговли, при реализации товаров населению.

Заключение

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности предприятия и достижению безубыточной работы: рациональное использование материальных, трудовых и финансовых ресурсов, сокращение непроизводительных расходов и потерь; а также получение долгосрочного финансирования.