Документарный аккредитив

Содержание

Введение

1. Понятие об аккредитиве

2. Виды аккредитивов

3. Основные схемы аккредитива

4. Правовые аспекты использования аккредитива

5. Специфика аккредитивов в ВЭД

Заключение

Литература

Введение

Одной из ключевых проблем международной торговли является максимально возможное снижение риска непоставок товаров или неплатежей за них. Ещё в XVII веке появился достаточно надёжный инструмент такого снижение – кредитное письмо, со временем эволюционировавший в современный документарный аккредитив (от лат. accredo - доверяю).

(Теоретически расчёты по аккредитивной схеме могут использоваться и во внутренней торговле, но на практике такое встречается редко).

Эта схема даёт и покупателю, и поставщику фактически 100%-ную гарантию надёжности. Тем не менее, её несомненным недостатком является сложный документооборот, и, как следствие, дороговизна. Поэтому аккредитивы чаще применяются для крупных сделок, чем для мелких. Кроме этого, аккредитив часто используют при установлении отношений с новым или неблагонадёжным партнёром (или партнёром из неблагонадёжного государства).

Кроме того, в некоторых странах открытие аккредитива требуется для любых внешнеторговых сделок законодательством (Казахстан, Узбекистан) или традицией (Индия, Китай).

Всё это приводит к тому, что интерес к аккредитивам и их значение во внешнеэкономической деятельности неуклонно растёт.

В этой работе будут рассмотрены основные формы аккредитивов, особенности правового регулирования сделок с их использованием и специфика аккредитивов в ВЭД.

1. Понятие об аккредитиве

Аккредитив - это договор, содержащий обязательство банка-эмитента, по которому этот банк по поручению клиента (заявителя аккредитива) или от своего имени против документов, соответствующих условиям аккредитива, обязан выполнить платёж в пользу бенефициара или поручить другому банку (исполняющему) осуществить этот платёж.

При операциях с аккредитивами участниками являются:

Авизующий банк - банк бенефициара; по поручению банка-эмитента авизует (оповещает) бенефициара об открытом аккредитиве и его условиях. Авизующий банк не несёт никакой ответственности за выполнение условий договора.

Банк-эмитент - банк плательщика; банк, открывший аккредитив.

Бенефициар (beneficiary, тот, кому выгодно, he benefits) - лицо, которому предназначен платёж по аккредитиву или в пользу которого аккредитив открыт.

Исполняющий банк - банк, который по поручению банка-эмитента осуществляет платёж против документов, определённых в договоре. Исполняющий банк часто является одновременно авизующим.

Заявитель аккредитива - плательщик, который подал обслуживающему банку заявление об открытии аккредитива.

Таким образом, в операции по аккредитиву существует пять основных участников. На практике их чаще всего четыре, так как авизующий банк является одновременно исполняющим. В некоторых случаях количество участников сокращается до трёх - когда авизующий банк является не только исполняющим, но и эмитентом аккредитива.

Аккредитив является особым средством платежа, но не формой расчётов. Стоит отдельно отметить это различие: понятие метода платежа, сложившееся в международной торговле, является более широким и более комплексным, нежели используемое в отечественном финансовом праве понятие формы расчетов. Если последнее охватывает лишь формально-юридические стороны расчетной операции (права и обязанности сторон, форма документооборота), то метод платежа наряду с ним включает также экономическую сторону внешнеторговой операции.

2. Виды аккредитивов

Строго говоря, каждый аккредитив уникален, так как под каждый из них создаётся отдельный договор. Тем не менее, существуют некоторые общепринятые критерии, исходя из которых аккредитивы можно разделить на несколько принципиально различающихся между собой групп.

Во-первых, различают покрытые и непокрытые аккредитивы. Это наиболее важное разделение. Аккредитив называется покрытым, если немедленно после его заявления банк бронирует 100% средств, необходимых для оплаты, на счету заявителя. Банк, забронировавший средства, называется депонировавшим аккредитив (например: покрытый документарный аккредитив, депонированный в банке-эмитенте). В случае использования покрытого аккредитива заявитель вместе с заявкой на открытие аккредитива подаёт банку-эмитенту платёжное поручение. В случае же использования непокрытого аккредитива банк-эмитент гарантирует оплату даже в случае отсутствия средств на счету заявителя – путём предоставления ему банковского кредита. Использование непокрытого аккредитива необходимо специально указывать в заявке, иначе он считается покрытым.

Покрытые аккредитивы используются чаще не покрытых – они менее рискованны и потому более желательны для банков, а значит, обходятся дешевле. С другой стороны, при использовании покрытого аккредитива заявитель теряет оборотные средства ещё до получения товара, а потому может согласиться на большую цену и запросить непокрытый аккредитив.

Во-вторых, аккредитивы могут быть отзывными и безотзывными. Аккредитив называется отзывным, если он может быть изменён или даже аннулирован банком-эмитентом в любое время без предупреждения бенефициара. Безотзывной аккредитив, напротив, может быть аннулирован только с согласия бенефициара. Причём это согласие должно быть выражено официальным письмом, нотариально заверенным. Очевидно, что бенефициары крайне редко соглашаются на применение отзывного аккредитива.

Впрочем, «унифицированные правила» все же предусматривают два случая, при которых банк-эмитент отзывного аккредитива «должен предоставить возмещение банку, уполномоченному им на осуществление платежа по предъявлении, акцепту или негоциации по отзывному аккредитиву, за любой платеж, акцепт или негоциацию, произведенную этим банком по получении им уведомления об изменении или аннуляции, против документов, которые по внешним признакам соответствуют условиям аккредитива», а также предоставить возмещение другому банку, «уполномоченному им на осуществление платежа с рассрочкой по отзывному аккредитиву», если этот банк произвел платеж против документов, соответствующих условиям аккредитива (или принял такие документы по аккредитиву), до получения от эмитента уведомления об изменении/аннуляции аккредитива.

Наконец, все аккредитивы можно разделить на подтверждённые и неподтверждённые. Подтверждёние аккредитива заключается в том, что банк-эмитент передаёт полномочия по аккредитиву в другой банк или просит его подтвердить аккредитив, а потом подтверждает его сам. В этом случае аккредитив получает подтверждение ещё одного банка, хотя это обходится сравнительно дорого. Используется в основном для дорогих поставок, когда дополнительные гарантии важнее дополнительных расходов.

Все вышеперечисленные аккредитивы с точки зрения исполняемых ими экономических функций являются подтоварными. Кроме подтоварных встречаются ещё и чистые (после отгрузки документы передаются непосредственно импортеру, а в банк передаётся только расписка последнего; аккредитив называется чистым, т. е. денежным в противоположность документарному) и резервные (для предотвращения прямого невыполнения контракта).

По способам реализации аккредитивы можно разделить на:

1. Платёжные. Платёж выполняется безотлагательно против предусмотренных в договоре документов.

2. Акцептные. Срочная плата выставляется бенефициаром банку-эмитенту, который акцептирует её против необходимых документов. Эта форма даёт заявителю отсрочку в оплате – иногда настолько значительную, что он использует её для реализации товара, с тем, чтобы вырученными деньгами оплатить поставку.

3. С негоциацией траты. Бенефициар предоставляет в банк документы и ещё не акцептированную трату.

4. С отсрочкой (частичной отсрочкой) платежа. Встречаются чаще прочих. Бенефициар в счёт аккредитива получает обязательство на выплату через определённый срок после отгрузки. Аналогично акцептному, но более строго оформлен.

Кроме этого, существует несколько особых форм аккредитивов, которые могут сопровождать любую основную форму:

1. Трансферабельный аккредитив. Используется в том случае, если бенефициар (экспортёр) на самом деле является посредником в торговле товаром, и потому передаёт (может передать) часть своих привилегий по аккредитиву другим бенефициарам.

2. Транзитный аккредитив. И заявитель, и бенефициар пользуются услугами одного и того же иностранного банка, являясь в то же время агентами других стран. Очевидно, что цель такого аккредитива – использовать максимально надёжный (обычно – швейцарский или английский) банк для большей безопасности.

3. Револьверный аккредитив. Для такого рода операции открывается особый счёт, который может пополняться и использоваться для повторных оплат по следующим сделкам без изменения условий аккредитива. Позволяет существенно снизить цену и документооборот. Используется при работе с постоянными поставщиками/закупщиками.

4. Аккредитив с «красным условием». Экспортёр получает до 100% оплаты ещё до отгрузки товара. Используется крайне редко – в случае особой надёжности и банка, и экспортёра. По традиции договора на такие аккредитивы печатаются красными чернилами.

3. Основные схемы аккредитива

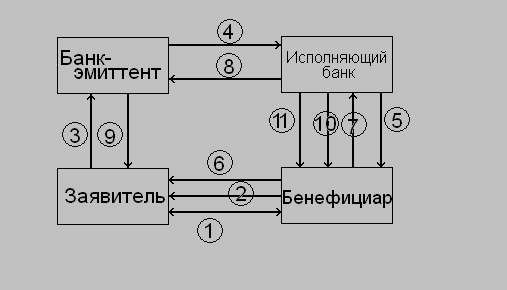

Рассмотрим одну из самых простых схем аккредитива - покрытый документарный аккредитив, депонированный в исполняющем банке. Для простоты будем считать, что исполняющий банк является одновременно авизующим.

рис. 1: схема документооборота при использовании покрытого документарного аккредитива, депонированного в исполняющем банке

Порядок заключения подобной сделки таков (см. рис. 1):

1. Заключение между бенефициаром и заявителем договора купли-продажи (на этот момент бенефициар является поставщиком, а заявитель - покупателем). Формально этот этап не относится к аккредитиву, однако без него аккредитивная сделка не имеет смысла.

2. Оповещение покупателя о готовности к отгрузке товара.

3. Подача покупателем в банк-эмитент заявления об открытии аккредитива.

4. Информирование банком-эмитентом исполняющего банка (банка поставщика) об открытии аккредитива. Должно произойти в течении одного банковского дня.

5. Авизование аккредитива, то есть оповещение о нём бенефициара. Вид предоставляемой информации может варьироваться, но обязательно упоминаются: название банка-эмитента, вид аккредитива, требуемый реестр документов. Максимальный срок авизования - 10 банковских дней.

6. Отгрузка товара. Сопровождается оформлением всех документов, требуемых условиями аккредитива.

7. Получивший документы об отгрузке бенефициар передаёт их в исполняющий банк. Рекомендуется полный перечень этих документов, равно как и их оформление, указывать в договоре. Кроме самих документов, подаётся их реестр (обычно в четырёх экземплярах, хотя возможно иное).

8. Третий и четвёртый экземпляры реестра документов вместе с самими документами направляются в банк-эмитент.

9. Третий экземпляр реестра и сами документы отправляются заявителю.

10. На основании проверки документов (заявителем и самим банком), а также и первого экземпляра реестра, исполняющий банк производит оплату бенефициару.

11. Исполняющий банк передаёт бенефициару второй экземпляр реестра документов.

Разумеется, в ходе подобной сделке возникает также долговое обязательство банка-эмитента по отношению к исполняющему банку. Однако банковские расчёты не являются предметом данного исследования.

Другой часто используемой разновидностью документарного аккредитива является покрытый документарный аккредитив, депонированный в банке-эмитенте. Его схема аналогична схеме сравнительно редкого непокрытого документарного аккредитива. И в том, и в другом случае оплату осуществляет банк-эмитент. Порядок операций см. на рис. 2:

рис. 2: схема документооборота при использовании покрытого документарного аккредитива, депонированного в банке-эмитенте

Содержание операций:

1-7. Аналогично рис. 1.

8. Направление реестра документов (первый и второй экземпляры) в банк-эмитент. Одновременно на основании третьего экземпляра реестра и после проверки документов исполняющий банк списывает сумму заявки на аккредитив с забалансового счёта.

9. Четвёртый экземпляр реестра передаётся бенефициару.

10. Оплата аккредитива банком-эмитентом. Предварительно перепроверяются все условия аккредитива. Оплата осуществляется на основании первого экземпляра реестра.

11. Второй экземпляр реестра направляется заявителю, при этом в реестр вносятся отметки о дате получения и исполнения.

Прерывание операции по аккредитиву – дело болезненное и сложное. Обычно оно возможно только в случае истечения срока аккредитации, хотя иногда договор предусматривает возможность досрочного закрытия аккредитива по желанию продавца и/или покупателя.

В этом случае исполняющий банк должен в течение одного дня известить о закрытии аккредитива банк-эмитент, который, в свою очередь, обязан немедленно вернуть неиспользованные средства на счёт клиента, с которого они ранее депонировались (в случае использования покрытого аккредитива; в случае же использования непокрытого аккредитива средства не бронируется и, соответственно, возвращать нечего).

«Унифицированные правила» предлагают несколько возможностей оплаты по аккредитиву:

Путем платежа по предъявлении документов;

Путем платежа с рассрочкой;

Путем акцепта или негоциации тратт бенефициара;

Путем смешанного платежа.

Для простоты в схеме мы использовали первый вариант, но возможны и иные.

4. Правовые аспекты использования аккредитива

Статья 867 ГК РФ толкует термин «аккредитив» двояко: с одной стороны, это платёжное обязательство банка (гарантия), а с другой – расчётная операция, производимая банком по указанию и за счёт клиента. Нетрудно заметить, что по сути это две стороны одного процесса и расчётная операция (второе значение) выполняется в рамках обеспечения гарантии (первое значение). Тем не менее, такая двойственность позволяет использовать один термин в договорах.

Как уже упоминалось, специфика использования аккредитивов ведёт к тому, что они используются в основном для внешнеторговых операций. Поэтому правовое содержание аккредитива описано в «унифицированных правилах и обычаях документарного аккредитива», утверждённых Международной торговой палатой 01.01.1993 (№500).

В то же время следует понимать, что договоры об использовании аккредитивов заключаются на территории конкретных государств, законодательство которых не всегда совпадает с международным и имеет главенство над ним. (Для аккредитивов наибольшее значение имеют закон о налоге на прибыль и закон об НДС, но возможны так же и расхождения по форме и составу документов).

Поэтому, несмотря на существование «унифицированных требований», в договорах на открытие аккредитива принято подробно описывать условия его заключения. Возможна приписка «…в соответствии с «унифицированными требованиями» (в той части, где они не противоречат действующему законодательству» (далее указывается государство, на территории которого заключён договор). Но хотя «требования» почти всегда нельзя использовать напрямую, предлагаемый ими стандарт облегчает работу юристов и даёт возможность избежать двусмысленностей при заключении договора.

Обратите внимание, что возможность осуществления расчётов по сделке с помощью аккредитива должна быть упомянута в разделе «порядок расчетов» договора о купле-продаже.

С точки зрения налогового учёта главным вопросом при использовании аккредитива является вопрос о сроках наступления налоговых последствий (в первую очередь НДС и налога на прибыль) сделки.

Согласно закону Российской Федерации «о налоге на добавленную стоимость», налоговые последствия наступают либо после зачисления средств на балансовый счёт, либо после отгрузки товаров (по правилу первого события). Аналогичные условия упомянуты в законе о налоге на прибыль.

Из этого следует, что в зоне действия законодательства Российской Федерации налоговые обязательства для поставщика (бенефициара) наступают при отгрузке товара (деньги он получает после), а для покупателя (заявителя аккредитива) – после оплаты аккредитива. При этом под «оплатой» понимается не бронирование средств под операцию (оно не может считаться действием, так как аккредитив ещё может быть аннулирован или отозван), а непосредственно списание их со счёта.

Разумеется, в юрисдикции других стран могут действовать другие правила.

Форма (бланк) заявки на оформление аккредитива (форма 0401063) регламентируется Приложением 3 к Инструкции о порядке совершения банковских документарных операций.

Обязательными реквизитами являются:

номер заявки;

дата её подачи;

полное наименование и юридический адрес приказодателя;

наименование банка-эмитента;

форма аккредитива;

дата истечения срока действия;

место представления документов;

полное наименование и адрес бенефициара;

отметка о разрешении/запрете частичных отгрузок;

отметка о разрешении/запрете перегрузок;

сумма;

кем исполняется аккредитив (исполняющий банк);

отметка о том, кто оплачивает страховку;

перечень документов, против которых оплачивается аккредитив;

место отгрузки (ст. 46 «унифицированных правил»);

крайний срок отгрузки (ст. 46 «унифицированных правил»);

краткое и точное описание товара;

условия поставки;

сроки предоставления документов;

подпись руководителя, главного бухгалтера и печать предприятия.

Согласно тому же Приложению для получения аккредитива необходимы следующие документы:

коммерческий счёт (оригинал и несколько копий);

транспортный документ (морской коносамент, авианакладная или другой);

страховой документ (полис, сертификат или декларация по открытому полису);

упаковочный лист.

Кроме этого, в Приложении имеется целый ряд рекомендаций.

Как можно заметить, сделки с использованием аккредитивов требуют предельно точного оформления большого числа документов. Ошибка в любом из них может привести (и почти всегда ведёт) к отказу банка оплатить аккредитив. Причём оформлять эти документы и впоследствии предоставлять их в банк – задача экспортёра. Естественно, что дополнительный риск снижает привлекательность схемы и увеличивает её стоимость.

5. Специфика аккредитивов в ВЭД

Всё сказанное выше может относиться как к аккредитивам, используемым внутри страны, так и к аккредитивам для внешней торговли. Тем не менее, для внутренних операций аккредитивы используются довольно редко. Особо высокий уровень безопасности, гарантируемый такими сделками, мало востребован на внутреннем рынке, а высокая цена требует крупных сделок, которые снова-таки достаточно редки.

Существует несколько возможностей расчёта в международной торговле - банковский перевод, документарное инкассо, документарный аккредитив, расчёт по открытому счёту, расчёт с помощью векселей или чеков. Стороны делают свой выбор, исходя из возможностей банков, платежеспособности и репутации контрагента, наличия кредитных соглашений, сроков, вида товара и многого другого. Однако именно документарный аккредитив наиболее выгоден экспортеру – он позволяет гарантированно получить оплату почти мгновенно после отгрузки. Аккредитив менее выгоден для импортёра, так как он становится заявителем и на него ложатся все расходы, связанные с его оформлением. Тем не менее, высокий риск невыполнения обязательств является более серьёзной проблемой, и аккредитив позволяет решить её.

Также при использовании аккредитивов во внешнеэкономической деятельности схема может несколько видоизменится. В ней могут появиться новые стороны:

Негоциирующий банк. Банк, которому банк-эмитент предоставляет полномочия купить и/или учесть переводные векселя.

Подтверждающий банк. Как уже упоминалось, он добавляет своё обязательство к обязательству банка-эмитента или исполняющего банка.

Рамбурсирующий банк - банк, указанный в документарном аккредитиве, от которого исполняющий, акцептующий или негоциирующий банк может запросить рамбурсирование после выполнения им своих платежных обязательств по аккредитиву. Рамбурсирующий банк не обязан платить или же обосновывать отказ в платеже, кроме тех случаев, когда он выдал свое собственное обязательство о рамбурсировании.

Во внешнеторговых операциях также могут использоваться особые формы аккредитива – импортный, экспортный, резервный и так далее. Однако никаких принципиальных отличий они не имеют.

Наконец, при внешнеторговых сделках могут возникнуть следующие трудности:

• Указанный в договоре график отгрузки не может быть выполнен;

• Условия, касающиеся стоимости транспортировки, неприемлемы;

• Цена за товар недостаточна, ввиду изменения обменного курса валют;

• Количество заказанного товара не соответствует тому, которое предполагалось ранее;

• Описание отгружаемого товара недостаточно или избыточно подробно;

• Документы, перечисленные в Товарном Аккредитиве, трудно или невозможно получить.

Сверх всего прочего, стоит отметить, что в Европе и Америке чаще всего применяется особая разновидность резервного аккредитива – так называемый «stand by». Такой аккредитив не является косвенным обеспечением платежа и реализовывается только в случае полного невыполнения одной из сторон своих обязательств. Причиной подобной практики является действующий в большинстве американских штатов запрет на выдачу банками обычных для России гарантий.

Заключение

Таким образом, документарный аккредитив является важной формой расчётов при торговых операциях, особенно если эти операции носят международный характер.

К достоинствам аккредитива можно отнести:

Для продавца – аккредитив снимает риск неплатежеспособности покупателя, т. к. аккредитив — это безусловное обязательство банка произвести оплату вне зависимости от наличия либо отсутствия у банка средств от заявителя аккредитива. Таким образом, аккредитив обеспечивает более высокую степень защиты интересов продавца по сравнению с оплатой по факту поставки или через документарное инкассо. Аккредитив позволяет избежать всех основных рисков международных торговых операций – кредитных (неплатежеспособности), связанных с переводом денежных средств, почтовых и юридических. Единственным исключением являются политические риски, страховки от которых не существует. Поэтому продавец настаивает на использовании аккредитива в случае неуверенности в платежеспособности покупателя, но наличия стабильной экономической и политической ситуации в его стране и хорошей репутации банка-эмитента.

Для покупателя - обеспечивает более высокую степень защиты интересов покупателя по сравнению с авансовым платежом, а также снимает риск недобросовестности продавца, т. к. по аккредитиву могут требоваться, среди прочих документов, документы, выписанные третьими независимыми сторонами (торгово-промышленная палата, страховая компания, независимый инспектор и т. д.). К тому же наличие «Унифицированных правил и обычаев для документарных аккредитивов», получивших международное признание, четко определяющих и разграничивающих обязательства сторон аккредитива, дает возможность отстаивания интересов заявителя или бенефициара. Для продавца основным риском является, помимо кредитного и политического, риск невыполнения обязательств – и аккредитив полностью покрывает этот риск. Таким образом, заявлять аккредитив выгодно в случае наличия серьёзного риска невыполнения обязательств в отношении качества, количества либо сроков поставки (разумеется, соответствующие условия должны быть включены в договор).

С другой стороны, аккредитив имеет ряд существенных недостатков. В первую очередь это дороговизна открытия (по сравнению с необеспеченными формами оплаты). Стоимость обслуживания аккредитива обычно составляет 0,3-1% от его суммы.

Высокая стоимость проистекает из сложности связанных с аккредитивом документарных операций. Но и сами по себе они являются недостатком – как уже упоминалось, исполняющий банк может отказать в оплате аккредитива в случае неточностей в оформлении документов.

В-третьих, договор по аккредитиву из-за своей сложности часто содержит либо неясные условия и термины, либо условия, выполнение которых бенефициаром затруднительно или невозможно.

Ещё одним недостатком можно назвать возможные задержки при открытии аккредитива или изменении его условий, особенно в случае наличия нескольких банков (авизующего, исполняющего, банка-эмитента и негоциирующего) между продавцом и покупателем. Эта часть задержек обычно невелика в случае существования прямых корреспондентских отношений между банками, но некоторое время занимает также оформление необходимых документов.

Очевидно, что в международной торговле, где решающее значение имеет надёжность, упомянутые достоинства обычно перевешивают недостатки стоимости и времени прохождения, и потому документарный аккредитив следует признать важным средством расчётов в такого рода сделках.

В то же время во внутренней торговле его значение невелико.

Литература

Гражданский Кодекс Российской Федерации, часть 2.

Долгов С. И., Васильев В. В. - Основы внешнеэкономических знаний: словарь-справочник. – М.: Высшая школа. – 2005. – 278с.

Мовсесян А.Г., Огливусь С.Б. - Международные валютно-кредитные отношения: Учебник. - М.: Инфра. - 2003. - 310 с.

http://www.lawyercom.ru/ - журнал «Юрист компании»