Финансовая стойкость предприятия

Київський національний торговельно-економічний університет

Міністерство освіти і науки України

Кафедра підприємництва

Курсова робота

На тему: “Методи оцінки фінансової стійкості торговельного підприємства та шляхи їх вдосконалення.”

На матеріалах підприємства ЗАТ “Сільгоспродукт”.

Студентки ФЕМП

4 курсу, 9 групи

Кочетової Ю. І.

Науковий керівник:

Блаженко С. Л.

Київ 2002

Зміст:

Вступ.........................................................................................................................3

Сутність фінансової стратегії та її роль в системі функціонування торговельного підприємства..........................................................................................4

Фінансова стратегія в системі управління підприємством...........4

Матриця фінансових стратегій........................................................7

Фінансова стійкість як відображення фінансового стану підприємства ....13

2.1 Сутність фінансової стійкості підприємства та фактори, що її обумовлюють..................................................................................................13

2.2. Аналіз фінансової стійкості підприємства...............................15

Оцінка фінансової стратегії та ступеня її ефективності на підприємстві “Сільгосппродукт”.........................................................................................................22

Аналіз фінансово майнового стану підприємства ЗАТ “Сільгосппродукт” ........................................................................................22

Загальна оцінка оборотності активів підприємства..........32

Аналіз ефективності використання майна.........................32

Оцінка типу фінансової стійкості підприємства “Сільгосппродукт” ........................................................................................34

Розрахунок прогнозних показників діяльності підприємства...41

Висновки ................................................................................................................44

Література .............................................................................................................46

Додатки...................................................................................................................47

Вступ

З переходом економіки України до ринкових відносин підвищується самостійність підприємств, їх економічна та юридична відповідальність за результати діяльності. Різко зростає значення фінансової стійкості суб’єктів господарювання, що зумовлює об’єктивну необхідність визначення тенденцій розвитку їх фінансового стану та перспективних фінансових можливостей. На вирішення таких питань спрямована фінансова стратегія підприємства. Розробка фінансової стратегії – це галузь фінансового планування, складовою частиною якої виступає обґрунтування фінансової стійкості підприємства.

Фінансова стратегія включає методи та практику формування фінансових ресурсів, їх планування та забезпечення фінансової стійкості підприємства за ринкових умов господарювання. Фінансова стратегія охоплює всі форми фінансової діяльності підприємства: оптимізацію основних та оборотних засобів, формування та розподіл прибутку, грошові розрахунки та інвестиційну політику. Адже для того, щоб прийняти раціональне рішення необхідно проаналізувати забезпеченість підприємства фінансовими ресурсами, доцільність та ефективність їх розміщення і використання, платоспроможність підприємства, його фінансові взаємовідносини з партнерами. Оцінка цих показників є необхідною для ефективного управління підприємством. З їх допомогою керівники здійснюють планування, контроль, покращують і вдосконалюють напрямок своєї діяльності.

Всебічно враховуючи фінансові можливості підприємств, об¢єктивно оцінюючи характер зовнішніх та внутрішніх факторів, фінансова стратегія забезпечує відповідність фінансово-економічних можливостей підприємства умовам, які склалися на ринку товарів.

Метою дослідження в даній курсовій роботі є дослідження та аналіз фінансової стійкості, а також факторів, за допомогою яких можна управляти фінансовим станом підприємства.

Відповідно до мети були визначені такі завдання;

ознайомитися з теоретичними основами “фінансової стратегії” підприємства, та “фінансової стійкості” як її складової;

здійснити аналіз фінансової стійкості на даному підприємстві;

розробити заходи підвищення фінансової стійкості досліджуваного підприємства.

Предметом дослідження є фінансовий стан підприємства ЗАТ "Сільгосппродукт”. Інформаційною базою для виконання роботи слугували бухгалтерська звітність, калькуляція фінансового положення підприємства, а також різноманітні методологічні джерела.

Сутність фінансової стратегії та її роль в системі функціонування торговельного підприємства.

Значення стратегії, що дозволяє вижити підприємству досить довгий період в умовах конкурентної боротьби , різко підвищилось за останні десять років. Прискорення змін навколишнього середовища, поява нових потреб та зміна позицій споживача, поява нових можливостей в бізнесі, розвиток інформаційних мереж, доступність сучасних технологій, зміна ролі людських ресурсів та інші причини призвели до зростання значення розробки стратегії розвитку підприємства.

Слово «стратегія» грецького походження і означає «мистецтво розгортання військ в бою» або «мистецтво генерала». Цей військовий термін широко ввійшов в теорію і практику менеджмента. В менеджменті стратегія розглядається як довгострокове, якісно виявлене направлення розвитку підприємства, що стосується середовища, засобів і форм його діяльності, системи стосунків всередині підприємства, а також позиції підприємства стосовно навколишнього середовища. Стратегія являє собою набір правил, якими керується підприємство при прийнятті управлінських рішень, щоб забезпечити досягнення місії і господарських цілей підприємства.

1.1 Фінансова стратегія в системі управління підприємством.

В сучасній системі управління підприємством провідне місце належить стратегії розвитку, складовою якої є фінансова стратегія. Фінансова стратегія підприємства виступає як економічна категорія, що характеризує різноманітні відносини між суб”єктами ринку в фінансовій сфері. Ця категорія визначає поведінку підприємства на ринку, формування його ринкової позиції, використання фінансових ресурсів при активній участі грошово-кредитних інструментів.

Необхідність виділення фінансової стратегії, як складової загальної стратегії підприємства, обумовлена наступними причинами:

диверсифікацією діяльності великих підприємств (тобто опанування ними різноманітних ринків, в тому числі і фінансового);

необхідністю пошуку джерел фінансування стратегічних проектів;

наявністю єдиної для всіх підприємств кінцевої цілі при виборі стратегічних орієнтирів – максимізації фінансового ефекту;

стрімким розвитком міжнародних та внутрішньо-національних фінансових ринків (джерел залучення фінансових ресурсів та вигідного розміщення капіталу).

Фінансова стратегія розглядається як:

компонент загальної стратегії, тобто як одна з функціональних стратегій; ціль – завоювання позицій на ринку;

базова стратегія, тобто та, яка забезпечує реалізацію будь-якої стратегії (за допомогою фінансових інструментів, методів фінансового менеджмента та інших) ; ціль – ефективне використання фінансових ресурсів і управління ними.

Теоретичний розгляд фінансової стратегії базується на чотирьох поняттях та її важливих складових. Такими поняттями для фінансової стратегії виступають:

зовнішнє середовище – комплексний аналіз зовнішніх факторів (умов) макросередовища; особлива увага присвячується механізмам економічного зростання і фінансового регулювання, тенденції розвитку фінансових ринків конкурентів;

місія (головні цілі) – стабільне фінансове положення підприємства; фінансове забезпечення загальної стратегії та кожної її складової;

ситуаційний аналіз – фінансова експертиза управлінських рішень; аналіз сильних та слабких сторін фінансового положення підприємства; фінансовий аналіз поточної ринкової діяльності;

планування використання ресурсів – визначення джерел фінансування діяльності компанії; фінансове планування у різних часових відрізках; складання бюджетів підприємства і таке інше.

Таким чином модель фінансової стратегії можна зобразити в наступному вигляді:

Малюнок №1: Модель фінансової стратегії підприємства1.

Враховуючи зміну кон’юнктури та тенденцій розвитку фінансових ринків, високий рівень розвитку інноваційних фінансових інструментів, якими оперують підприємства, їх залежність від напрямку руху макроекономічних і соціально-політичних процесів в світовому суспільстві, слід сформувати ряд напрямків, які необхідно розглядати як складові фінансової стратегії. Серед них:

Вибір приоритетних для підприємства фінансових ринків і цільових ринкових сегментів для роботи в майбутньому.

2. Аналіз та обґрунтування стійких (стабільних) джерел фінансування ( в тому числі випуску цінних паперів).

3. Вибір фінансових інститутів в якості партнерів та посередників, які можуть ефективно співпрацювати з підприємством в довгостроковому періоді (наприклад шляхом створення стратегічних альянсів).

4. Розробка довгострокової інвестиційної стратегії, що співставляється з приоритетними напрямками розвитку видів бізнесу.

5. Виявлення фінансових механізмів майбутніх угод зі злиття і поглинання, а також інших напрямків фінансової реструктуризації підприємства.

6. Створення умов підтримки росту ринкової вартості підприємства і стабільних (таких, що не понижаються) курсів випущених нею цінних паперів.

7. Формування та вдосконалення в майбутньому ефективних внутрішньо-фірмових фінансових потоків, механізмів трансфертного ціноутворення.

8. Прогнозні розрахунки фінансових показників при стратегічному плануванні діяльності підприємства.

Фінансова стратегія являє собою узагальнюючу модель дій, що необхідні для досягнення цілей підприємства в рамках корпоративної місії шляхом координації, розподілу та використання фінансових ресурсів підприємства.

Формування фінансової стратегії пов’язано з встановленням цілей та завдань підприємства; підтримкою фінансових відносин між підприємством та суб”єктами зовнішнього середовища (фінансовими ринками, державними регулюючими органами, спеціалізованими фінансовими установами, діловими партнерами і таке інше). Підприємство досягає своїх стратегічних фінансових цілей тоді, коли вказані відносини співпадають з його внутрішніми фінансовими можливостями, а також дозволяють відповідати зовнішнім соціально-економічним вимогам. Значущі і швидкі зміни зовнішнього середовища діяльності підприємства при рості нестабільності умов підприємництва зумовлюють не тільки оперативне реагування, але й розробку моделей розвитку господарської діяльності на майбутнє.

Формування фінансової стратегії забезпечується здатністю моделювати фінансову ситуацію; виявляти та передбачати необхідність змін; використовувати надійні інструменти та методи; реалізовувати фінансову стратегію для отримання запланованих результатів.

Розглядаючи поняття та зміст фінансової стратегії необхідно підкреслити, що її формують ті ж умови та фактори які впливають на загальну стратегію підприємства: якщо назвати специфічні фактори розвитку фінансово-кредитних, грошових, валютних ринків (коливання валютних курсів, рівень світових цін, процентні ставки, інфляція), то не важко буде довести їх провідну роль в створенні загальної стратегії компанії, а не тільки фінансового компонента.

При реалізації фінансової стратегії важливо враховувати ефект такого явища, синергія. Використовуючи нескладні математичні символи, можливо легко уявити зміст синергії як економічного поняття.

Кожен товар, що реалізується на ринку, вносить свій вклад в загальний прибутковість підприємства, в обсяг продаж (S), приймає участь в формуванні операційних витрат (О), які складаються з затрат на заробітну плату, матеріали, накладні витрати, на утримання управлінського персоналу, амортизаційні відрахування. Для Того, щоб просунути товар на ринок, підприємство повинно створити певні умови за рахунок створення сітки дистриб’юторів, рекламної діяльності та інше. Іншими словами потрібні інвестиції (І).

Річна ставка (рівень) доходу від інвестицій (RОІ) по продукту Р1 може бути вирахувана за формулою:

ROI = (S1 – O1):I1.

У відповідності до формули доход від інвестиції по даному продукту отриман за рахунок різниці між виручкою від реалізованої продукції та її собівартістю протягом певного періоду, що відноситься до обсягу інвестицій, які залучаються для підтримки продукту. Така ж формула може бути використана для продуктового ряду: Р1, Р2, Р3,...Рn.

Сумарний обсяг продаж підприємства буде складати:

S = S1 + S2 + ...+ Sn.

За таким зразком можливо розрахувати собівартість (обсяг витрат) та обсяг інвестицій:

O = O1 + O2 + ... + On.

I = I1 + I2 + ... + In.

Інвестиційний дохід підприємства в цілому буде мати вигляд:

(ROI) = (S – O):I.

При цьому в інтегрованому великому підприємстві інвестиційний дохід вище за сумарний, який може бути отриманий за тих самих обсягах інвестицій та продуктах, які були виготовлені на декількох незалежних підприємствах.

ROIs > ROIt.

Відповідно велика корпорація має можливість економити на загальних каналах розподілу, загальній продажній сітці, загальній кількості персоналу управлінських структур, загальній системі закупівель, загальному менеджменті і так далі.

1.2. Матриця фінансових стратегій.

Стратегічна установка в поведінці підприємства в цілому обумовлює і її фінансову стратегію. Однак зв’язок між ними набагато міцніший ніж причинно-наслідковий, як може здатися на перший погляд. Я буду виходити з того, що існує не тільки прямий зв’язок: стратегія підприємства - фінансова стратегія підприємства, але й оборотний: фінансова стратегія підприємства — стратегія підприємства. Тобто фінансова стратегія підприємства має певну самостійність по відношення до самої стратегії підприємства. Тому у підприємця більше свободи при формуванні фінансової стратегії , ніж при формуванні загальної стратегічної лінії поведінки підприємства.

Всі можливі види фінансової стратегії підприємства можуть бути представлені у вигляді матриці фінансових стратегій підприємства. Маніпулюючи в рамках даної матриці, ми можемо розглядати проблему в динаміці, надаючи можливість не тільки формулювати фінансову стратегію, але й міняти її в результаті зміни деяких дуже важливих параметрів функціонування підприємства.

Для вивчення даної матриці ми повинні ввести декілька нових і дуже важливих категорій фінансового менеджменту.

Результат господарської діяльності (РГД) з економічної точки зору може бути виявлен як грошові засоби підприємства після фінансування його розвитку. РГД говорить про ліквідність підприємства після фінансування всіх витрат, пов’язаних з його розвитком. Позитивне значення даного показника дає можливість підготовки до реалізації масштабних інвестиційних проектів .

Результат фінансової діяльності (РФД) відображає фінансову політику підприємства (залучення позикових коштів або функціонування без їх залучення). При його розрахунку ми використовуємо тільки рух фінансових потоків. Вирішальне значення для встановлення знаку РФД має знак зміни позикових коштів. При збільшення позикових коштів, що використовуються, РФД збільшується та стає додатнім. По мірі росту витрат, пов’язаних з оплатою позикових коштів, РФД починає знижуватися (тут ще додається збільшення податку на прибуток, так як зростання позикових коштів призводить до дії фінансовий важель, який має вплив на виручку підприємства , його прибуток і виплату дивідендів). Підприємство повинно скоротити використання позикових коштів, але при цьому вказаний вище “ланцюг” розгортається в іншому напрямку, що дає змогу, через певний проміжок часу, знов збільшити позики.

Цей механізм зміни РФД дуже добре “вмонтований” в життєвий цикл підприємства, доповнює його, підтверджує його реальність і об’єктивність. Таким чином, на фазі залучення позикових коштів РФД стає додатнім, на фазі відмови від залучення позикових коштів РФД стає від’ємним.

РГД потрібен для виявлення величини і динаміки грошових засобів підприємства в результаті його інвестиційно-господарської діяльності. РФД потрібен для виявлення величини і динаміки грошових засобів підприємства в результаті його фінансової діяльності. Таким чином, результат фінансово-господарської діяльності (РФГД) показує величину і динаміку грошових засобів підприємства після здійснення всього комплексу інвестиційно-виробничої і фінансової діяльності.

Додатня величина результату фінансово-господарської діяльності дає змогу стверджувати, що в діяльності підприємства має місце перевищення доходів підприємства над його витратами. При цьому цей висновок може бути зроблений не тільки на сьогоднішній день, а й, принаймні, на майбутній короткостроковий період. Тому для підприємства бажано щоб РФГД був додатнім. Але явно, що сам життєвий цикл підприємства не дозволяє стверджувати, що підприємства завжди може мати таке значення РФГД (наприклад, в період реалізації інвестиційного проекту з обов’язковим приростом постійних витрат і зниженням прибутку). Динаміка РФГД якраз вписується в цей життєвий цикл підприємства. Період додатнього РФГД змінюється періодом від’ємного РФГД і так далі (при умові, що підприємство нормально розвивається). Підприємство не може довгий час мати від’ємне РФГД. Це призведе до банкрутства. РФГД стабільно працюючого підприємства може коливатися в рамках життєвого циклу між 0% і 10% доданої вартості (в обидві сторони). Це — безпечна зона для підприємства. Але ідеальний варіант — це коливання з ще меншою амплітудою.

Розглянуте вище дозволяє побачити асинхронність в поведінці РФД и РГД в рамках життєвого циклу підприємства, при чому ця асинхронність посилюється тим, що вона не накладається на циклічні коливання виробництва підприємства (випуск ним продукції).

Матриця фінансових стратегій дозволить фінансовому менеджеру зняти більшість тих питань, які були поставлені вище (у зв’язку з досягненням РФГД оптимальної величини). Данні цієї матриці були рекомендовані французькими вченими Ж. Франшоном і И. Романе.

Таблиця №1

Матриця фінансових стратегій.

|

|

РФД < або = 0 |

РФД = 0 |

РФД > або = 0 |

|

РГД > або = 0 |

1 РФГД = 0 |

4 РФГД > 0 |

8 РФГД > або = 0 |

|

РГД = 0 |

7 РФГД < 0 |

2 РФГД = 0 |

5 РФГД > 0 |

|

РГД < або = 0 |

9 РФГД < або = 0 |

6 РФГД < 0 |

3 РФГД = 0 |

Квадранти 4, 8, 5 пов’язані зі створенням ліквідних засобів підприємством . Квадранти 7, 6, 9 пов’язані зі споживанням ліквідних засобів підприємством (дефіцит обігових засобів).По горизонталі РФД пов’язан зі зростанням позикових коштів підприємства. МИ йдемо від від’ємного значення РФД до додатнього.По вертикалі РГД пов’язан з реалізацією підприємством інвестиційного проекту. Тільки цим можливо пояснити перехід від додатнього РГД до від’ємного РГД.

Проаналізуємо тепер кожний з можливих станів (1-9) та ті види фінансової стратегії, які можуть бути використані підприємством.

Почнемо з першого квадранту. Він характеризується станом, коли РФГД наближається до нуля. Можливі, по меншій мірі, три варіанти фінансового розвитку: а) перехід до квадранту 4; б) перехід до квадранту 7; в) перехід до квадранту 2. Розглянемо всі три можливі сценарії.

Перш за все, знаходячись в квадранті 1, підприємство має всі можливості для початку реалізації інвестиційного проекту (РГД >> 0). З іншого боку, дане підприємство з фінансової точки зору (з точки зору фінансової діяльності) знаходиться на стадії відмови від позикових коштів, коли наростають фінансові витрати, пов’язані з оплатою поточної заборгованості, збільшуються виплати податку на прибуток та дивідендів (запас фінансової стійкості у підприємства недостатній. Але у підприємства ще зберігається можливість нарощувати запас фінансової стійкості за рахунок мобілізації ефекту фінансового важеля. Це дає змогу підтримувати темпи зростання виробництва. При цьому підприємство переходить в квадрант 4.

Але все ж таки найбільш прийнятний сценарій — це перехід в квадрант 2 або 7 (в залежності від темпів зростання обороту). При більш високих темпах зростання — перехід в квадрант 2. При більш низьких - підприємство буде переміщуватись в квадрант 7.

Тепер розглянемо підприємство яке опинилось в квадранті 2. Знаходячись в такому стані, підприємство перебуває в положенні фінансової рівноваги. Діяльність підприємства може “перевести” його в один з шести квадрантів: 1, 4, 7, 5, 3, 6. В результаті реалізації інвестиційного проекту в залежності від темпів зростання виробництва підприємство може опинитися в квадрантах 6 (невисокі темпи зростання) і 3 (достатні темпи зростання). В залежності від прийнятого рішення в області використання позикових коштів підприємство може перейти в квадрант 5 (нарощування використання позикових коштів, активне використання ефекту фінансового важеля) або в квадрант 7 (відмова від використання позикових коштів та послаблення дії фінансового важеля). При скороченні фінансово-експлуатаційних потреб підприємства можливий перехід в квадрант 4 (при достатньому темпі росту) або в квадрант 1 (при помірних темпах зростання обороту).

Підприємство знаходиться в квадранті 3. Таке підприємство характеризується протифазою РФД и РГД, але вже з іншим знаком (в порівнянні з квадрантом 1). Від’ємний РГД говорить про те, що підприємство або реалізувало інвестиційний проект, або скоротила фінансово-експлуатаційні потреба (за рахунок збільшення кредиторської заборгованості). Можливі сценарії розвитку — перехід в квадранти 5 або 6 (повернення до квадранту 2 малоймовірно — тільки в випадку рівноваги темпів зростання обороту та рентабельності).

Перехід в квадрант 5 можливий у випадку скорочення фінансово-експлуатаційних потреб підприємства. При цьому зростає рентабельність активів підприємства і збільшуються темпи росту обороту (виручки).

У випадку зменшення позикових коштів підприємства у вигляді кредитів (послаблюється сила фінансового важеля) підприємство може опинитися в квадранті 6, що свідчить про зростання власних коштів підприємства.

Для 4 квадранта характерна ситуація, коли РФГД додатній. У підприємства досить ресурсів для реалізації інвестиційного проекту при нульовому значені РФД. Існує деякий надлишок ліквідних засобів. Можливі сценарії розвитку — переміщення до квадрантів 1, 2, 7.

В квадранти 2 і 7 підприємство переміститься у випадку реалізації інвестиційного проекту. Якщо темпи зростання будуть достатньо високими, то підприємство перейде до квадранту 2. При невеликих темпах зростання обороту — в квадрант 7. В цьому випадку позики, пов’язані з реалізацією інвестиційного проекту, негативно відобразяться на величині РФД.

У випадку скорочення використання позикових коштів підприємство може перейти в положення 1. Тут послаблюється сила фінансового важеля, знижується рентабельність власних засобів.

Наступне положення — квадрант 5. В цілому положення підприємства дуже добре, стійке (так же, як і в квадранті 4), існує деякий надлишок ліквідних засобів, з’являється можливість не тільки закріпитися на власному сегменті ринку, але й розширити його за рахунок диверсифікації виробництва. При високому рівні рентабельності і при зростанні фінансових виплат, пов’язаних з нарощуванням виробництва, підприємство може переміститися в квадрант 2.

При зниженні економічної рентабельності підприємство може погіршити своє становище і переміститися в квадрант 6. Але треба пам’ятати про те, що в таке положення попадає підприємство з диверсифікованою структурою.

Підприємство знаходиться в квадранті 6. РФГД менше нуля за рахунок дуже великої від’ємної величини РГД. Можливо, що підприємство або щойно реалізувало інвестиційний проект, або зробило диверсифікацію свого виробництва (або діяльності). Є певний дефіцит ліквідних засобів. Існує три можливих сценарія розвитку — квадранти 2, 7 або 9.

Найкраща з перспектив — встановлення рівноваги (повернення в квадрант 2). Тут необхідно встановити рентабельність активів до потрібної величини (потрібно потурбуватися про ефективність, запровадивши заходи по скороченню витрат на підприємстві). Якщо є можливість, то слід попрацювати над скороченням фінансово-експлуатаційних потреб, в тому числі і за рахунок грамотного управлення дебіторською і кредиторською заборгованостями підприємства.

Більш вірогідним є перехід в квадрант 7. Це може бути реалізовано перш за все за рахунок зниження використання позикових коштів. В даному випадку не виникне поліпшення ситуації з ліквідними засобами підприємства, але кризові явища на підприємстві будуть трансформовані в іншу форму, яка наблизить підприємство до виходу з такого стану. Якщо економічна рентабельність і в подальшому буде знижуватись, то не уникнути переміщення в квадрант 9.

Квадрант 7. У підприємства нерадісне положення — дефіцит ліквідних засобів. Найбільш вірогідна причина — асинхронність їх надходження і використання. Якщо вдасться досягнути ситуації, коли економічна рентабельність буде зростати (причому швидше обороту), то можливий перехід в положення 2 або 1. Це буде означати подолання кризового стану

У випадку, коли економічна рентабельність не буде зростати або буде знижуватися, найбільш вірогідний сценарій — поглиблення кризи (перехід в квадрант 9, може бути, через положення 6 ).

Наступне положення — пряма протилежність двом першим — квадрант 8. В цій ситуації у підприємства ярко виражений надлишок ліквідних засобів. Якщо підприємство зможе з найбільшою ефективністю ними розпорядитися, то положення може стати стабільним. Слід звернути увагу, що ми не змогли попасти в квадрант 8 традиційним переходом з якого-небудь другого квадранта. Це означає, що дане положення пов’язано не тільки з успіхами в фінансовій і виробничий сферах. Тут економічні успіхи підприємства повинні бути підкріплені успіхами в засновництві, створенні розгалуженої підприємницької структури. Мабуть, найбільш цікавим і перспективним в цій ситуації буде перевтілення підприємства холдинг з добре розгалуженою і розвинутою структурою). Якщо при цьому наше підприємство вичерпає всю позикову силу за рахунок залучення позикових коштів (при спробі максимізувати рентабельність власних засобів з використанням ефекту фінансового важеля), то можливим є перехід в квадрант 4. Скоротиться величина результату фінансової діяльності підприємства (РФД).

І, нарешті, квадрант 9. Це реальне кризове положення підприємства. Рецепти виходу з кризового стану можуть бути наступні: дезінвестиції, фінансова підтримка держави (якщо це можливо) або материнської компанії (якщо така є), дроблення підприємства (дозволить різко зекономити на постійних витратах і скоротити величину фінансово-експлуатаційних потреб).

В результаті проведення вищезгаданих заходів можливий перехід в квадрант 6 або 7.

Отже, всі квадранти матриці розглянуті. Використання матриці фінансових стратегій підприємства дозволить йому адекватно приймати рішення про комплексне використання всіх активів і пасивів підприємства.

“Подорож” з квадранта в квадрант даної матриці дає можливим аналіз стратегії підприємства в динаміці. Тут існує велика кількість можливих сценаріїв, але якщо вдається точно ідентифікувати положення підприємства в тому чи іншому квадранті, то кількість можливих варіантів розвитку обмежиться.

Фінансова стійкість, як відображення фінансового положення підприємства.

2.1. Сутність фінансової стійкості підприємства та фактори, що її обумовлюють.

Фінансове положення являє собою відображення фінансової стійкості підприємства на визначений момент і забезпеченості його фінансовими ресурсами для безперебійного здійснення господарської діяльності і своєчасного погашення своїх боргових зобов'язань.

Загальна фінансова стійкість підприємства припускає, насамперед, такий рух грошових потоків, що забезпечує постійне перевищення надходження доходів над їхніми витратами. В умовах ринку вона вимагає, насамперед, стабільного одержання доходу від реалізації продукції, причому достатнього по своїх розмірах, щоб розплатитися з державою, постачальниками, кредиторами, працівниками й іншими. Одночасно для розвитку підприємства необхідно, щоб після здійснення всіх розрахунків і виконання всіх зобов'язань у нього залишався доход, що дозволяє розвивати виробництво, модернізувати його матеріально-технічну базу, поліпшувати соціальний клімат і так далі. Під сутністю фінансової стійкості розуміють забезпеченість запасів і витрат джерелами формування. Зовнішнім проявом фінансової стійкості виступає платоспроможність підприємства, що представляє собою можливість підприємства розплачуватися за своїми обов'язками чи здатність вчасно цілком виконати свої платіжні зобов'язання, що випливають з торгових, кредитних і інших операцій платіжного характеру. З переходом підприємства на ринкові умови роботи гостро встало питання про стійкість його фінансового положення і вишукування його оздоровлення. На фінансову стійкість підприємства впливає величезне різноманіття факторів що мають таку класифікацію:

по місцеві виникнення – зовнішні і внутрішні

по важливості результату – основні і другорядні

за структурою – прості і складні

за часом дії – постійні і тимчасові

Внутрішні фактори залежать від організації роботи самого підприємства, а зовнішні не подвластны волі підприємства.

Основні внутрішні фактори. Стійкість підприємства, насамперед, залежить від складу і структури продукції, що випускається, і послуг, що робляться, у нерозривному зв'язку з витратами виробництва. Причому важливе співвідношення між постійними і перемінними витратами. Іншим важливим фактором є оптимальний склад і структура активів, а також правильний вибір стратегії керування ними. Значним внутрішнім фактором фінансової стійкості є склад і структура фінансових ресурсів, правильний вибір стратегії і тактики керування ними. Чим більше в підприємства власних фінансових ресурсів, тим спокойней воно може себе почувати. Великий вплив на фінансову стійкість підприємства роблять засобу, додатково мобилизуемые на ринку позичкових капіталів. Чим більше коштів може залучити підприємство, тим вище його фінансові можливості, однак зростає і фінансовий ризик. З усього цього можна виділити наступні внутрішні фактори, що впливають на фінансову стійкість підприємства:

галузева приналежність підприємства;

структура продукції, що випускається, її частка загалом, платоспроможному попиті;

розмір оплаченого статутного капіталу;

величина витрат, їхнього динаміка в порівнянні з грошовими доходами;

стан майна і фінансових ресурсів, включаючи запасу і резерву, їхній склад і структуру;

ефективність керування підприємством.

До зовнішніх факторів відносять вплив економічних умов господарювання, що панує в суспільстві техніку і технологію, платоспроможний попит і рівень доходів споживачів, податкову і кредитну політику, законодавчі акти по контролі за діяльністю підприємства, зовнішньоекономічні зв'язки й ін.

На формування стійкого фінансового положення підприємства великий вплив роблять його взаємини з контрагентами (податковими органами, банками, постачальниками, покупцями, акціонерами і т.д.). Фінансове положення визначає конкурентноздатність підприємства, його потенціал у діловому співробітництві, оцінює, у якому ступені гарантовані економічні інтереси самого підприємства і його партнерів по фінансовим і іншим відносинам.

Основними задачами фінансового аналізу підприємства, що працює в умовах ринкової економіки, є:

загальна оцінка фінансового положення і його зміни за звітний період;

вивчення відповідності між активами і джерелами їхнього формування, раціональності їхнього розміщення й ефективності використання;

визначення величини оборотного капіталу, її приросту (зменшення) і співвідношення з поточними зобов'язаннями;

дотримання фінансово-розрахункової і кредитної дисципліни;

вивчення структури активів підприємства і його зобов'язань;

розрахунок оборотності поточних активів, у тому числі дебіторської заборгованості і запасів;

визначення ліквідності балансу, абсолютних і відносних показників фінансової стійкості і платоспроможності підприємства;

оцінка прибутковості підприємства;

числення відносних показників прибутковості підприємства і факторів, що впливають на зміни їхнього рівня;

визначення ділової активності підприємства;

довгострокове і короткострокове прогнозування стійкості фінансового положення підприємства, тобто розробка його фінансової стратегії.

Інформаційною базою фінансового аналізу є фінансова звітність, що складається з балансу підприємства і звіту про фінансові результати і їхнє використання.

Фінансова звітність в основному відбиває фінансові результати минулих подій і містить інформацію, корисну для прийняття інвестиційних рішень і рішень по наданню кредитів, а також оцінки майбутніх грошових потоків суб'єкта, ресурсів і зобов'язань його в зв'язку з довіреними йому ресурсами і роботи керівних органів.

Фінансова звітність в умовах ринкової економіки перетворюється практично в єдине систематизоване джерело фінансової інформації про діяльність суб'єкта, що хазяює, в основний засіб комунікації суб'єктів різних організаційно-правових, що хазяюють, форм і інформаційну базу наступних аналітичних розрахунків, необхідних для прийняття управлінських рішень.

Основним джерелом інформаційного забезпечення аналізу фінансового стану підприємства служить бухгалтерський баланс. На основі інформації балансу зовнішні користувачі можуть прийняти рішення про доцільність і умови ведення справ з даним підприємством як з партнером; оцінити можливі ризики своїх вкладень, доцільність придбання акцій даного підприємства й інші рішення. Будучи центральною формою фінансової звітності, бухгалтерський баланс дозволяє визначити на звітну дату склад і структуру майна підприємства, ліквідність і оборотність поточних активів, наявність власного капіталу і зобов'язань, стан і динаміку дебіторської і кредиторської заборгованості, кредитоспроможність і платоспроможність підприємства. Однак на ряді з його даними при проведенні аналізу фінансового стану підприємства необхідно використовувати показники й інші форми фінансової звітності, особливо звіту про результати фінансово-господарської діяльності, що містить порівняння суми всіх доходів підприємства за рік із сумою усіх витрат, понесеними їм для підтримки своєї діяльності і на відміну від балансу показує не моментальний знімок, не застиглий фінансовий стан підприємства, а рух капіталу в часі, фінансовий результат суб'єкта за звітний період.

2.2. Аналіз фінансової стійкості підприємства.

Фінансова стійкість — це визначений стан рахунків підприємства, що гарантує його постійну платоспроможність. Знання граничних границь зміни джерел засобів для покриття вкладень капіталу в основні чи фонди виробничі запаси дозволяє генерувати такі напрямки господарських операцій, що ведуть до поліпшення фінансового стану підприємства, до підвищення його стійкості.

Балансова модель фінансової стійкості має наступний вид:

ОК + З + Д З = ДВЗ + КД + КТ + КЗ + Б2, (1)

Умовні позначки :

ОК — основний капітал (підсумок I активу балансу);

З — запаси. Для забезпечення рівності валюти агрегованого балансу до цього розділу можна віднести і ПДВ по придбаних цінностях. Бажано запаси зменшити на вартість товарів відвантажених і додати товари відвантажені до ДЗ, тому що по ступені ліквідності вони більш відповідають дебіторської заборгованості; ДЗ — розрахунки (дебіторська заборгованість), товари відвантажені, кошти, короткострокові фінансові вкладення та інші активи (II актив балансу);

З + ДЗ = O — оборотні активи (підсумок II активу балансу).

ДВЗ — джерела власних засобів (підсумок розділу I пасиву балансу і розділу V пасиву балансу);

KД — довгострокові кредити і позикові засоби (підсумок розділу ІІІ пасиву балансу);

KК — короткострокові кредити і позикові засоби ;

Б — зобов'язання, не погашені в термін . Варто мати на увазі, що ці зобов'язання включені до складу пасиву балансу при підрахунку підсумку, але не виділені в ньому;

КЗ — розрахунки (кредиторська заборгованість) та інші пасиви.

Перед початком діяльності організаціям необхідно придбати основні засоби (будинку, устаткування й ін.) та інші необоротні активи, і лише в процесі їхнього використання будуть споживатися запаси й інші оборотні активи. Тому власний капітал, довгострокові кредити і позики направляються, у першу чергу, на придбання основних засобів, на капітальні вкладення. Виходячи з цієї умови, перетворимо вихідну балансову формулу:

З+ДЗ=( (ДВЗ + КД) — ОК) + ( КК + КЗ+ Б) . (2)

В оцінці фінансового стану використовують також показник вартості чистих оборотних активів, обумовлений як різниця між оборотними активами і короткостроковою заборгованістю. Відповідно до перетвореної балансової моделі (2) чисті мобільні засоби (З+ДЗ — (КК + Б + КЗ)) приблизно дорівнюють значенню власних і довгострокових позикових джерел формування запасів (ДФЗВД):

З+ДЗ— (КК + Б + КЗ) = (ДВЗ + КД) — ОК.

Власний капітал і довгострокові зобов'язання можуть використовуватися організацією тривалий час, тому що вони не вимагають термінового погашення. Тому їхню суму (ДВЗ + КД) називають постійним (перманентним) капіталом.

Отже, для забезпечення стійкості необхідно, щоб після покриття необоротних активів перманентним (постійним) капіталом ((ДВЗ + КД) — З) власних джерел і довгострокових зобов'язань повинно бути досить для покриття запасів:

З > або = (ДВЗ + КД) — З. (3)

Таблиця №2

Баланс підприємства (в агрегованому вигляді)3.

|

Актив |

Умовні позначки |

Пасив |

Умовні позначки |

|

1. Основний капітал |

ОК |

4. Джерела власних засобів |

ДВЗ |

|

2. Запаси |

З |

5. Кредити й інші позикові засоби, у тому числі: |

K |

|

3. Розрахунки, кошти та інші активи, у тому числі: |

ДЗ |

- довгострокові кредити і позикові засоби |

KД |

|

- розрахунки та інші активи (дебіторська заборгованість, позики, надані організаціям на термін менш 12 місяців) |

дз |

- короткострокові кредити і позикові засоби |

KК |

|

- кошти, цінні папери та інші короткострокові фінансові вкладення |

ГК |

- розрахунки та інші пасиви |

КЗ |

|

- зобов’язання підприємства не погашені в строк |

Б |

||

|

Баланс |

B |

Баланс |

B |

Коштів, короткострокових фінансових вкладень і активних розрахунків досить для покриття короткострокової заборгованості підприємства (КК + КЗ + Б), тобто за умови обмеження запасів З величиною ((ИС + КТ) — F) буде виконуватися умова платоспроможності підприємства, що випливає з вираження (2):

ДЗ > або = КК + КЗ + Б.

Вираження (3) оцінки фінансової стійкості зв'язано з загальною умовою стійкості:

З + ОК > або = ДВЗ + КД, яке означає, що вкладення в основний капітал і матеріальні запаси не повинні перевищувати величини перманентного капіталу.

Таблиця №3:

Класифікація типів фінансової стійкості для умови З < або = (ДВЗ+KД) –ОК.

|

Стійкість |

Поточна |

У короткостроковій перспективі |

У довгостроковій перспективі |

|

1. Абсолютна |

ГК >або= Б + КЗ |

ГК>або= Б+ КЗ + KК |

ГК>або= Б+ КЗ + KК+ KД |

|

2. Нормальна |

ДЗ> або = Б + КЗ |

ДЗ > або = Б + КЗ+ KК |

ДЗ > або = Б + КЗ+ KК+ KД |

|

3. Передкризова (мінімальна стійкість) |

ДЗ + З> або = Б + КЗ |

ДЗ + З> або = Б + КЗ+KК |

ДЗ + З> або = Б + КЗ+KК+ KД |

|

4. Кризова |

ДЗ + З < або = Б + КЗ |

ДЗ + З < або = Б + КЗ+ KК |

ДЗ + З < або = Б + КЗ+ KК+ KД |

Співвідношення вартості матеріальних оборотних коштів (запасів) і величин власних і позикових джерел їхнього формування і визначає стійкість фінансового стану організації. Причому забезпеченість запасів джерелами формування є сутністю фінансової стійкості, а платоспроможність відбиває її зовнішній прояв. Тому платоспроможність є наслідок забезпеченості, а рівень забезпеченості матеріальних оборотних коштів джерелами виступає в ролі причини, обумовлюючи той чи інший ступінь платоспроможності (неплатоспроможності).

Зазначений взаємозв'язок використовується при оцінці фінансової стійкості. Для цього існує класифікація типів фінансової стійкості (табл. №3).

Абсолютна стійкість зустрічається рідко. Її дотримання свідчить про можливість негайного погашення зобов'язань, але виникнення зобов'язань зв'язане з потребою у використанні засобів, а не в їхній наявності на рахунках організації. Тому абсолютна стійкість являє собою крайній тип фінансової стійкості (табл. 2).

Нормальна стійкість гарантує оптимальну платоспроможність, коли терміни надходжень і розміри коштів, фінансових вкладень і очікуваних термінових надходжень приблизно відповідають термінам погашення і розмірам термінових зобов'язань.

Передкризова (мінімальна стійкість) зв'язана з порушенням поточної платоспроможності, при якому можливе відновлення рівноваги у випадку поповнення джерел власних засобів, збільшення власних оборотних коштів, продажу частини активів для розрахунків по боргах.

Кризовий фінансовий стан виникає, коли оборотних активів підприємства виявляється недостатньо для покриття його кредиторської заборгованості і прострочених зобов'язань. У такій ситуації підприємство знаходиться на грані банкрутства. Для відновлення механізму фінансів необхідний пошук можливостей і вживання організаційних заходів по забезпеченню підвищення ділової активності і рентабельності роботи підприємства й ін. При цьому потрібно оптимізація структури пасивів, обґрунтоване зниження запасів і витрат, не використовуваних у обороті чи використовуваних недостатньо ефективно.

В аналізі стійкості також розглядають забезпеченість запасів джерелами. Для характеристики джерел формування запасів використовують ряд показників, що відбивають різний ступінь охоплення різних видів джерел.

1. Наявність власних оборотних коштів визначається вираженням:

ВОК= ДВЗ-ОК.

2. Наявність власних і довгострокових позикових джерел формування оборотних коштів:

ДФЗВД= (ДВЗ + KД)-ОК = ВОК+ KД.

3. Загальна величина основних джерел формування оборотних коштів:

ДФОК = (ДВЗ + KД + KК)-ОК = ДФЗВД+ KК.

Трьом показникам наявності джерел формування оборотних коштів відповідають три показники забезпеченості запасів джерелами формування:

4. Надлишок (+) чи недолік (–) власних джерел формування запасів:

ВОК = ВОК-З.

5. Надлишок (+) чи недолік (–) власних і довгострокових джерел формування запасів:

ДФЗВД = ДФЗВД -З = (ВОК+ KД)-З.

6. Надлишок (+) чи недолік (–) загальної величини основних джерел формування запасів:

ДФОК = ДФОК -З = (ДФЗВД + KД + KК)-З.

На цій же основі розраховують три коефіцієнти фінансової стійкості.

Коефіцієнт забезпеченості запасів власними джерелами формування засобів:

К>В> = (ДВЗ - ОК) / З = ВОК / З

Граничне нижнє обмеження по даному коефіцієнті: 0,6; 0,8.

Коефіцієнт забезпеченості запасів власними і довгостроковими позиковими джерелами засобів:

К>ВД >=((ДВЗ +KД ) – ОК) / З = ДФЗВД / З

Виходячи з умови фінансової стійкості, відповідно до якого розмір власних джерел і довгострокових зобов'язань повинний бути достатній для покриття запасів, нормальним для даного коефіцієнта вважається обмеження:

К>ВД>> >= 1.

Коефіцієнт забезпеченості запасів власними, довгостроковими і короткостроковими позиковими джерелами.

К>ВДП >=((ДВЗ + KД + КК ) – ОК) / З = ДФОК / З

Цей коефіцієнт найбільш затребуваний за умови недостатності власного капіталу і довгострокових зобов'язань для покриття запасів, тобто при значенні 1. Він відбиває ступінь покриття запасів всіма основними джерелами їхнього формування.

Важливою характеристикою стійкості фінансового положення підприємства, його незалежності від позикових джерел є також коефіцієнт автономії, дорівнює частці джерел власних засобів у загальному підсумку балансу.

Його нормальне обмеження: К>А> = 0,5 означає, що всі зобов'язання підприємства можуть бути покриті його власними засобами. Ріст коефіцієнта автономії свідчить про збільшення фінансової незалежності підприємства, зниженні імовірності фінансових утруднень (фінансового ризику) у майбутніх періодах. Така тенденція, з погляду кредиторів, підвищує гарант виконання підприємством своїх зобов'язань.

Коефіцієнт співвідношення позикових і власних засобів (К>П/В> ) дорівнює відношенню величини зобов'язань підприємства до величини його власних засобів.

Значення коефіцієнта К>П/В> можна також визначити наступним вираженням:

К>П/В> =(1 / К>А>) -1

З приведених вище залежностей випливає, що нормальне обмеження для коефіцієнта залежності : К>П/В> < або = 1.

Перевищення одиниці в значенні коефіцієнта гиринга означає, що для бізнесу позиковий капітал в організації є головним джерелом фінансування. Високий гиринг свідчить про високий ризик.

Коефіцієнт співвідношення оборотних і необоротних активів (К>О/Н>) обчислюється розподілом оборотних активів (розділ II активу балансу) на необоротні активи (розділ I активу).

При наявності в розділі II активу балансу іммобілізації оборотних коштів його підсумок (у чисельнику) зменшується на її величину, а знаменник показника (іммобілізовані засоби) збільшується тому, що відволікання мобільних засобів з обороту знижує реальна наявність власних оборотних коштів підприємства.

Стійкість фінансового стану характеризує також і коефіцієнт маневрування, дорівнює відношенню власних оборотних коштів підприємства до загальної величини джерел власних засобів.

К>М> =( ДВЗ – ОК) / ДВЗ = ВОК / ДВЗ

Він показує, яка частина власних засобів підприємства знаходиться в мобільній формі, що дозволяє відносно вільно маневрувати цими засобами. Високі значення коефіцієнта маневреності позитивно характеризують фінансовий стан. При відсутності жорстко встановлених обмежень по цьому коефіцієнті іноді рекомендується використовувати його значення в розмірі 0,5, як оптимальне.

Для характеристики структури джерел засобів підприємства можна використовувати також приватні показники структури окремих груп джерел. До них відносяться:

Коефіцієнт довгострокового залучення позикових засобів, дорівнює відношенню величини довгострокових кредитів і позикових засобів до суми джерел власних засобів підприємства і довгострокових кредитів і позик:

К>ДЗП> = КД / (ДВЗ + КД).

Даний коефіцієнт відбиває частку заборгованості підприємства в складі перманентного (постійного) капіталу. Збільшення частки заборгованості свідчить про більшу залежність організації від зовнішніх джерел фінансування і меншої платоспроможності.

Коефіцієнт короткострокової заборгованості виражає частку короткострокових зобов'язань у загальній сумі зобов'язань:

К>КЗ >= (КК + КЗ + Б) / (КД + КК + КЗ + Б)

Він показує, яка частка в загальній сумі заборгованості вимагає короткострокового погашення. Збільшення коефіцієнта підвищує залежність організації від короткострокових зобов'язань, вимагає збільшення ліквідності активів для забезпечення платоспроможності і фінансової стійкості.

Коефіцієнт кредиторської заборгованості й інших пасивів виражає частку кредиторської заборгованості й інших пасивів у загальній сумі зобов'язань підприємства:

К>КЗІП> = (КЗ + Б) / (КД + КК + КЗ + Б)

Коефіцієнт відбиває частку найбільш термінової заборгованості в загальній сумі зобов'язань, збільшення якої означає зниження можливостей організації використовувати капітал у власному обороті і вимагає негайного відчуження частки засобів, що відповідає даному коефіцієнту. Ріст коефіцієнта кредиторської заборгованості й інших пасивів найбільшою мірою впливає на зниження платоспроможності і фінансової стійкості організації.

Оцінка фінансової стратегії та ступеня її ефективності на підприємстві “Сільгосппродукт”.

3.1. Аналіз фінансово майнового стану підприємства ЗАТ “Сільгосппродукт”.

Об’єктом дослідження даної курсової роботи є закрите акціонерне товариство “Сільгосппродукт” (найменування товариства російською мовою “Сельхозпродукт”, найменування товариства англійською мовою “Silgospprodukt”). Місцезнаходження: м. Київ, вул. Салютна, 1, к. 7.

Товариство є юридичною особою, діє на основі повного господарського розрахунку, самофінансування та самоокупності, має самостійний баланс, поточний та валютний рахунки в банках, круглу печатку зі своїм найменуванням, кутовий штамп та інші штампи, фірмові бланки, емблему та товарний знак, інші реквізити, встановлені для підприємств. Сфера діяльності підприємства – виробництво та торгівля сільськогосподарською продукцією.

Метою діяльності даного товариства є: задоволення попиту населення, підприємств і установ будь-яких форм власності в товарах народного споживання, харчових продуктах, сировині, послугах, устаткуванні та іншій продукції; надання послуг по реалізації продукції, товарів послуг; одержання послуг та використання його в інтересах акціонерів, для розвитку виробництва та вирішення соціальних завдань суспільства.

Предмет діяльності: виробництво, закупівля, зберігання, переробка, реалізація сільськогосподарської продукції; надання суб’єктам господарської діяльності та приватним особам послуг, в т. ч. виробничих, побутових, транспортно-експедиційних, автосервісних, складських, консультаційних, інформаційних, маркетингових, посередницьких, брокерських агентських, консигнаційних, управлінських, облікових, юридичних та інших, як в країні так і за її межам; розробка, виробництво та реалізація товарів народного споживання, громадського харчування, товарів виробничо-технічного призначення, будівельних матеріалів та сировини; роздрібна та оптова торгівля продовольчими та непродовольчими товарами, закупівля та реалізація паливно-мастильних матеріалів. Органами управління на ЗАТ “Сільгосппродукт” є : загальні збори, спостережна рада, дирекція, генеральний директор, ревізійна комісія.

Перед початком аналізу фінансової стійкості підприємство доцільно буде проаналізувати фінансово-майновий стан підприємства.

Основним (а в ряді випадків і єдиним) джерелом інформації стосовно фінансового стану підприємства є бухгалтерська звітність, що стала публічною. Звітність підприємства в ринковій економіці базується на узагальненні даних фінансового обліку і є інформаційною ланкою, що зв'язує підприємство із суспільством і діловими партнерами - користувачами інформації про діяльність підприємства.

Суб'єктами аналізу виступають, як безпосередньо, так і опосередковано, зацікавлені в діяльності підприємства - користувачі інформації. До основної групи користувачів відносяться власники засобів підприємства, кредитори, постачальники, клієнти (покупці), податкові органи, персонал підприємства і керівництво. Кожен суб'єкт аналізу вивчає інформацію виходячи зі своїх інтересів. Так, власникам необхідно визначити збільшення чи зменшення частки власного капіталу й оцінити ефективність використання ресурсів адміністрацією підприємства; кредиторам і постачальникам - доцільність продовження кредиту, умови кредитування, гарантії повернення кредиту; потенційним власникам і кредиторам - вигідність вкладення в підприємство своїх капіталів і т.д. Слід зазначити, що тільки керівництво (адміністрація) підприємства може поглибити аналіз звітності, використовуючи дані виробничого обліку в рамках управлінського аналізу, проведеного для цілей управління.

Стійкість фінансового положення підприємства в значній мірі залежить від доцільності і правильності вкладення фінансових ресурсів в активи. У процесі функціонування підприємства і величина активів, і їхня структура перетерплюють постійні зміни. Найбільш загальне представлення про якісні зміни, що мали місце, у структурі засобів і їхніх джерел, а також динаміці цих змін можна одержати за допомогою вертикального і горизонтального аналізу звітності.

Вертикальний аналіз показує структуру засобів підприємства і їхніх джерел . Необхідність і доцільність вертикального аналізу в тім, що перехід до відносних показників дозволяє не тільки проводити порівняння економічного потенціалу і результатів діяльності підприємств, але і деякою мірою згладжувати негативний вплив інфляційних процесів.

Для загальної оцінки динаміки фінансового стану підприємства варто згрупувати статті балансу в окремі специфічні групи по ознаці ліквідності ( статті активу ) і терміновості зобов'язань ( статті пасиву ). На основі агрегованого балансу здійснюється аналіз структури майна підприємства, що у більш упорядкованому виді зручно проводити за такою формою :

Таблиця №4

Агрегований баланс підприємства.

|

Актив |

Пасив |

|

1.Необоротні активи |

1. Власний капітал |

|

2. Оборотні активи |

1.1. Статутний капітал |

|

1.2. Нерозподілений прибуток (збиток) |

|

|

2.1. Виробничі запаси |

2. Забезпечення наступних витрат і цільове фінансування |

|

3. Довгострокові зобов’язання |

|

|

2.2. Готова продукція |

4. Поточні зобов’язання |

|

4.1. Короткострокові кредити банків |

|

|

2.3 Дебіторська заборгованість |

4.2. Кредиторська заборгованість |

|

3. Витрати майбутніх періодів |

4.3. Інші поточні зобов’язання |

|

5. Доходи майбутніх періодів |

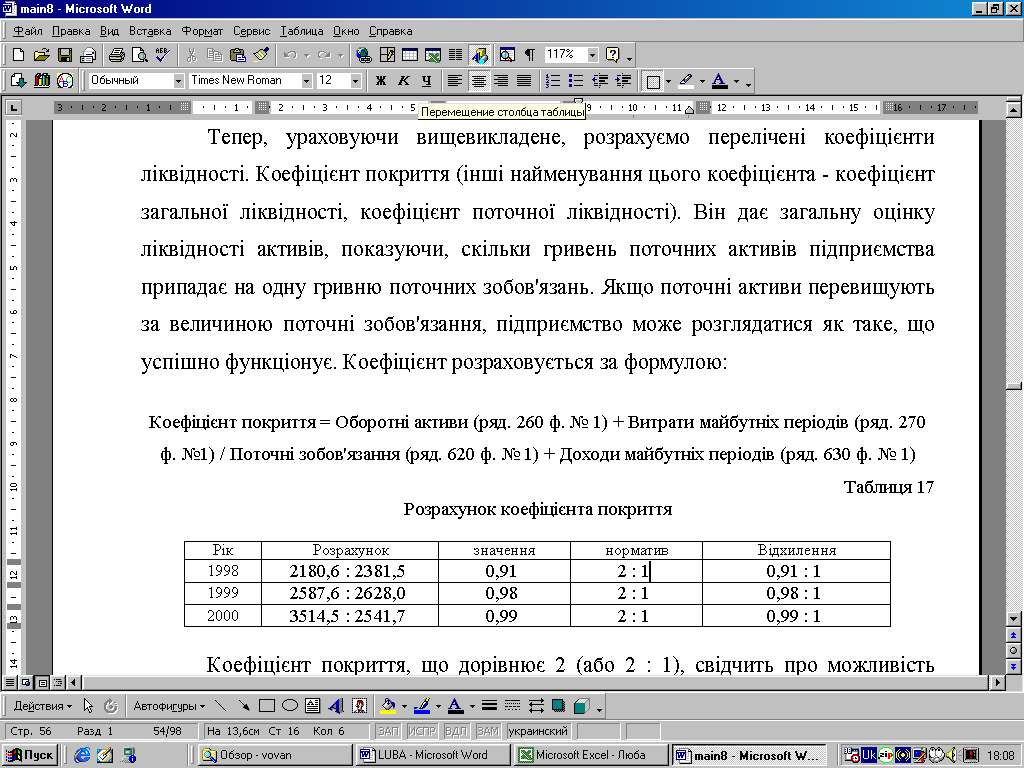

В таблицях №5, №6 представлена структура ( вертикальний аналіз ) агрегованого балансу ЗАТ “ Сільгосппродукт “ за 3 і 4 квартал 2001 року.

|

Актив балансу |

Джерела інформації (форма № 1) |

На початок 2001р. |

На кінець 3 кварталу |

||

|

грн. |

% |

грн. |

% |

||

|

1 |

|

2 |

3 |

4 |

5 |

|

Актив |

ряд. 280 |

2476,6 |

100 |

5702,1 |

100 |

|

1.Необоротні активи |

ряд. 080 |

569,6 |

23,00 |

1633,5 |

28,65 |

|

2. Оборотні активи |

ряд. 260 |

1906,5 |

76,98 |

4066,7 |

71,32 |

|

2.1. Виробничі запаси |

ряд.100 |

0,0 |

0,00 |

0,0 |

0,00 |

|

2.2. Готова продукція |

ряд. 130 |

58,9 |

2,38 |

1858,8 |

32,60 |

|

2.3 Дебіторська заборгованість |

ряд.160+ряд.170+ряд.210 |

1847,6 |

74,60 |

2207,9 |

38,72 |

|

3. Витрати майбутніх періодів |

ряд. 270 |

0,5 |

0,02 |

1,9 |

0,03 |

|

Пасив |

ряд. 640 |

2476,6 |

100 |

5702,1 |

100 |

|

1. Власний капітал |

ряд.380 |

-219,1 |

-8,85 |

-232,8 |

-4,08 |

|

1.1. Статутний капітал |

ряд.300 |

92,5 |

3,73 |

92,5 |

1,62 |

|

1.2. Нерозподілений прибуток (збиток) |

ряд.350 |

-311,6 |

-12,58 |

-325,3 |

-5,70 |

|

2. Забезпечення наступних витрат і цільове фінансування |

ряд.430 |

0,0 |

0,00 |

0,0 |

0,00 |

|

3. Довгострокові зобов’язання |

ряд.480 |

0,0 |

0,00 |

0,0 |

0,00 |

|

4. Поточні зобов’язання |

ряд.500+рряд.530+ряд.550+ряд.570+ряд.580+ряд.610 |

2695,7 |

108,85 |

5934,9 |

104,08 |

|

4.1. Короткострокові кредити банків |

ряд.500 |

1305,9 |

52,73 |

2343,7 |

41,10 |

|

4.2. Кредиторська заборгованість |

ряд.530 |

199,4 |

8,05 |

100,2 |

1,76 |

|

4.3. Інші поточні зобов’язання |

ряд.610 |

1190,4 |

48,07 |

3491,0 |

61,22 |

|

5. Доходи майбутніх періодів |

ряд.630 |

0,0 |

0,00 |

0,0 |

0,00 |

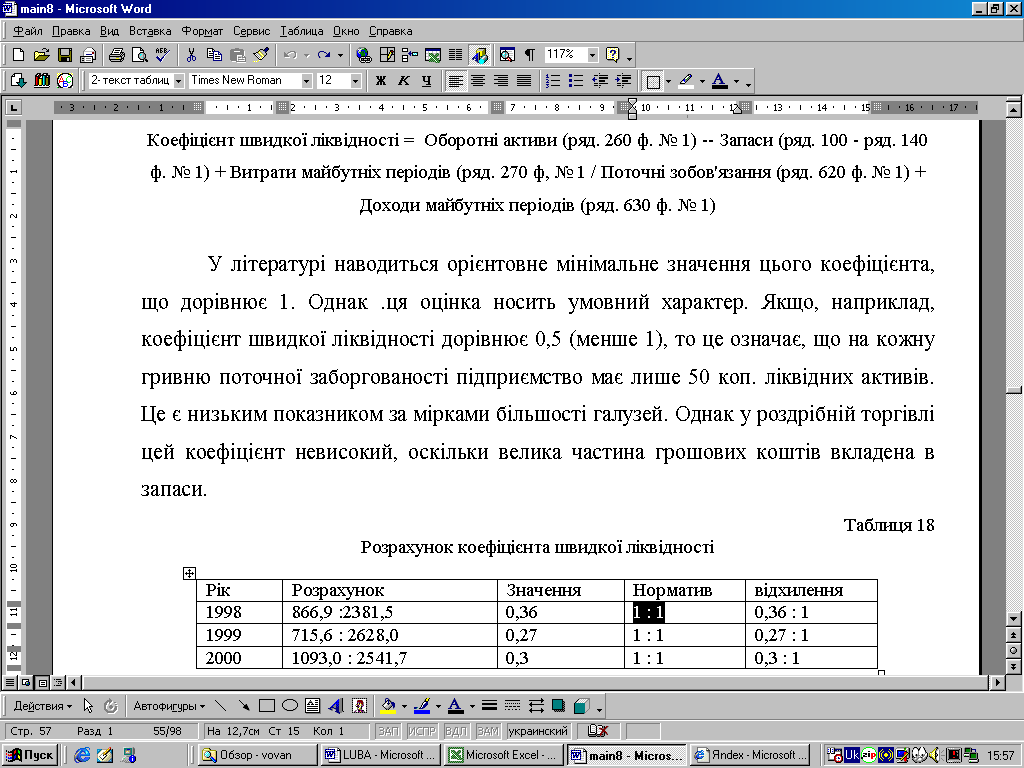

Вертикальний аналіз агрегованого балансу за 3 квартал 2001р. Таблиця №5

З даних, отриманих у таблиці №5 , видно, що за 3 квартал 2001 року структура активу балансу підприємства покращилася. Збільшилося майно балансу, що було обумовлено ростом усіх статей активу балансу. Це дуже позитивні зміни, що свідчать про фінансове положення фірми, що поліпшується.

Розглядаючи динаміку необоротних активів підприємства можна сказати, що спостерігається значне зростання необоротних активів у третьому кварталі по відношенню до значення показника на початок року. У вартісному вигляді приріст складає 1093,6 тис.грн.( питома вага необоротних активів у структурі балансу за відповідний період зросла на 5,65% і становить 28,65%).Ця зміна сталася за рахунок придбання додаткових основних засобів та збільшення обсягів довгострокових фінансових інвестицій.

Стосовно аналізу структури та динаміки оборотних активів можемо прослідкувати як негативні, так і позитивні тенденції. Одночасно із зростанням даного показника у вартісному виразі ( на 2160,2 тис.грн), спостерігається скорочення його частки в активі балансу( на 5,66%).

Дебіторська заборгованість значно зросла, але її частка в структурі майна підприємства знизилася. У складі поточних активів при загальному скороченні частки дебіторської заборгованості на 5,66% (76,98% - 71,32%) звертає на себе увага її ріст, питома вага якого під кінець року в структурі сукупних активів збільшилася у вартісному вираженні на 360,3тис. грн., що одночасно супроводжувалося скороченням питомої ваги в структурі активу балансу (74,60% - 38,76%).

Найбільший ріст у питомій вазі має готова продукція. Це також служить позитивним показником і свідчить про те, що фірма вкладає свої ресурси в найбільш ліквідні активи (необоротні активи ( тобто основні та інші необоротні засоби ) зросли несуттєво).

Не зовсім сприятливі тенденції для підприємства можна виявити при здійсненні аналізу пасиву балансу.

Зокрема співвідношення власного і позикового капіталів говорить про залежність підприємства від кредиторів. Власний капітал на початку 2001 року в 14 разів менше позикового капіталу, що говорить про фінансову нестійкість підприємства. Нажаль ситуація не покращилась і наприкінці 3 кварталу.

Значення кредиторської заборгованості (8,05% від балансу пасиву на початок періоду) значно зменшилося.( її питома вага на початок періоду склала 8,05% балансу пасиву, а в 3-м кварталі склала 1,76 % ).

Значне зростання відбулося за даний період і зі статтею “Інші поточні зобов'язання” – у вартісному виразі на 2300,6 тис.грн. Збільшилась і їх частка в загальній структурі пасиву й в ІІІ кварталі поточного періоду склала 66,2%.

Проаналізуємо статті балансу за 4 квартал 2001 року і порівняємо їх з показниками 3 кварталу.

Тенденція зростання активів підприємства спостерігається і в наступному – 4 кварталі. Але у порівнянні з попереднім кварталом відбулися значні зміни у структурі статей активу та пасиву балансу.

|

Актив балансу |

Джерела інформації (форма № 1) |

На початок 2001р. |

На кінець 4 кварталу 2001р. |

||

|

грн. |

% |

грн. |

% |

||

|

1 |

|

2 |

3 |

4 |

5 |

|

Актив |

ряд. 280 |

2476,6 |

100 |

11596,50 |

100 |

|

1.Необоротні активи |

ряд.080 |

569,6 |

23 |

695,30 |

6 |

|

2. Оборотні активи |

ряд.260 |

1906,5 |

76,98 |

10900,40 |

94 |

|

2.1. Виробничі запаси |

ряд.100 |

0 |

0 |

62,20 |

0,54 |

|

2.2. Готова продукція |

ряд.130 |

58,9 |

2,38 |

1937,20 |

16,71 |

|

2.3 Дебіторська заборгованість |

ряд.160+ряд.170+ряд.210 |

1847,6 |

74,6 |

8901,00 |

76,76 |

|

3. Витрати майбутніх періодів |

ряд.270 |

0,5 |

0,02 |

0,80 |

0,01 |

|

Пасив |

ряд.640 |

2476,6 |

100 |

11596,50 |

100 |

|

1. Власний капітал |

ряд.380 |

-219,1 |

-8,85 |

-258,50 |

-2,23 |

|

1.1. Статутний капітал |

ряд.300 |

92,5 |

3,73 |

92,50 |

0,8 |

|

1.2. Нерозподілений прибуток (збиток) |

ряд.350 |

-311,6 |

-12,58 |

-351,00 |

-3,03 |

|

2. Забезпечення наступних витрат і цільове фінансування |

ряд.430 |

0 |

0 |

0,00 |

0 |

|

3. Довгострокові зобов’язання |

ряд.480 |

0 |

0 |

0,00 |

0 |

|

4. Поточні зобов’язання |

ряд.500+ряд.530+ряд.550+ряд.570+ряд.580+ряд.610 |

2695,7 |

108,85 |

11855,00 |

102,23 |

|

4.1. Короткострокові кредити банків |

ряд.500 |

1305,9 |

52,73 |

3396,10 |

29,29 |

|

4.2. Кредиторська заборгованість |

ряд.530 |

199,4 |

8,05 |

2892,10 |

24,94 |

|

4.3. Інші поточні зобов’язання |

ряд.610 |

1190,4 |

48,07 |

5566,80 |

48 |

|

5. Доходи майбутніх періодів |

ряд.630 |

0 |

0 |

0,00 |

0 |

Вертикальний аналіз агрегованого балансу за 4 квартал 2001 р. Таблиця №6

З даних, отриманих у таблиці №6, видно, що в порівнянні з попереднім 3-м кварталом значно зменшилася в абсолютному вираженні вартість необоротних активів (на 938,2 тис. грн.) і на звітну дату склала 695,30тис. грн.

Позитивним моментом є збільшення обсягу (на 6833,7 тис. грн.) та частки оборотних активів (на 22,68%).

Разом з тим виріс показник по статті “Виробничі запаси”, що свідчить про збільшення виробничих запасів у вартісному виразі на 62,2 тис.грн. Питома вага дебіторської заборгованості також виросла, причому в два рази (38,72 - 76,76%). Це є негативним моментом, оскільки грошові кошти є недосяжними для підприємства. І невідомо чи отримає їх підприємство в загалі.

Аналізуючи статтю “Готова продукція”, бачимо, що її обсяг на кінець 4-го кварталу в порівнянні з 3-м кварталом поточного року збільшився і становить 1937,20 тис.грн., але ця тенденція супроводжувалася з одночасним зменшенням їх питомої ваги в загальні й структурі активу балансу ( на 22,01%).

Процентна частка власного капіталу в 4-м кварталі в порівнянні з показником на початок року збільшився не набагато (на 6, 62%), зберігаючи як і раніше від’ємне значення, але процентна частка позикового капіталу не на багато знизилася (на 6,62%). Однак перевищення частки позикового капіталу над власним залишилося значним.

З одночасним ростом кредиторської заборгованості на 2692,7 тис.грн, її питома вага має велике значення (24,94%). Даний факт говорить про те, що заборгованість підприємства окремим категоріям кредиторів ( у даному випадку - працівникам, органам соціального страхування і забезпечення і заборгованість перед бюджетом ), збільшилася.

Найбільш вагому частину в структурі пасиву балансу займають “Інші зобов’язання” – 48%, у вартісному виразі вони зросли приблизно в 1,5 рази.

Виходячи з вищесказаного, можна зробити висновок, що майнове положення ЗАТ ”Сільгосппродукт” погіршилося – в 4-м кварталі, виросла стаття “Нерозподілений прибуток (збиток)” та “Короткострокові кредити банків”. Це спричинило зменшення обсягу власного капіталу, але збільшення його частки в пасиві балансу.

Горизонтальний аналіз звітності полягає в побудові аналітичної таблиці, у якій абсолютні показники доповнюються відносними темпами росту (зниження ).

У таблицях №7 і №8 представлений горизонтальний аналіз агрегованого балансу ЗАТ “Сільгосппродукт” за 3 і 4 квартали 2001 року.

Дані отримані при вертикальному аналізі, тільки підтверджуються горизонтальним аналізом, з невеликими розходженнями. Майно балансу в 3-м кварталі в порівнянні з даними на початок поточного року збільшилося більш ніж у два рази, що є позитивним моментом. Найбільший темп росту має стаття “Готова продукція” - швидколіквідна частина майна підприємства. Темп приросту даного показника на звітну дату склав 3055,86%. Дебіторська заборгованість зросла в 4 рази. На другому місці по темпам росту знаходяться витрати майбутніх періодів, що є негативною тенденцією. Статутний капітал не змінився.

|

Актив балансу |

Відхилення |

Темп росту, % |

Темп приросту, % |

|

|

абсолютне |

відносне |

|||

|

1 |

2 |

3 |

4 |

5 |

|

Актив |

3225,50 |

1,30 |

230,24 |

130,24 |

|

1.Необоротні активи |

1063,90 |

1,87 |

286,78 |

186,78 |

|

2. Оборотні активи |

2160,20 |

1,13 |

213,31 |

113,31 |

|

2.1. Виробничі запаси |

0 |

0 |

0 |

0 |

|

2.2. Готова продукція |

1799,90 |

30,56 |

3155,86 |

3055,86 |

|

2.3 Дебіторська заборгованість |

360,30 |

0,20 |

119,50 |

19,50 |

|

3. Витрати майбутніх періодів |

1,40 |

2,80 |

380,00 |

280,00 |

|

Пасив |

3225,50 |

1,30 |

230,24 |

130,24 |

|

1. Власний капітал |

-13,70 |

0,06 |

106,25 |

6,25 |

|

1.1. Статутний капітал |

0 |

0 |

100 |

0 |

|

1.2. Нерозподілений прибуток (збиток) |

-13,70 |

0,04 |

104,40 |

4,40 |

|

2. Забезпечення наступних витрат і цільове фінансування |

0 |

0 |

0 |

0 |

|

3. Довгострокові зобов’язання |

0 |

0 |

0 |

0 |

|

4. Поточні зобов’язання |

3239,20 |

1,20 |

220,16 |

120,16 |

|

4.1. Короткострокові кредити банків |

1037,80 |

0,79 |

179,47 |

79,47 |

|

4.2. Кредиторська заборгованість |

-99,20 |

-0,50 |

50,25 |

-49,75 |

|

4.3. Інші поточні зобов’язання |

2300,60 |

1,93 |

293,26 |

193,26 |

|

5. Доходи майбутніх періодів |

0 |

0 |

0 |

0 |

Горизонтальний аналіз агрегованого балансу за 3 квартал 2001 року. Таблиця №7

Власний капітал, зберігаючи від’ємне значення, у третьому кварталі зменшився на 13,7 тис. грн. (0,06% ), а позиковий капітал збільшився майже у 2 рази, що говорить про низький рівень автономії підприємства.

Найбільшу питому вагу мають поточні зобов'язання підприємства, причому на кінець 3-го кварталу темп приросту даного показника склав 120,16%. У їх структурі вагомий темпи росту мають такі статей пасиву, як “Короткострокові кредити банків” (179,47%), “Інші поточні зобов'язання”(293,26%).

Розглянемо горизонтальний аналіз агрегованого балансу ЗАТ “Сільгосппродукт” за 4-й квартал 2001 ріку.

З даних, отриманих у таблиці №8 ( див. нижче ) , видно, що структура балансу в цілому покращилась. Активи балансу зросли ( на 9119,90 тис. грн.), що спричинило за собою підвищення темпів росту оборотних коштів (у 571,75%). Але виробничі запаси зросли на 62,2 тис. грн. Дебіторська заборгованість збільшилася більш ніж у 4 рази, темп росту даної статті на кінець 4-го кварталу склав 481,76%, або +381,76 %.

Частка необоротних засобів скоротилася майже в 5 разів. Темп приросту необоротних активів уповільнився на 64%.

Власний капітал не збільшився, але темпи росту позикового капіталу зберігають тенденцію до зростання. На кінець 4-го кварталу темп приросту статті “Поточні зобов'язання склав” 339,77%. Темп росту кредиторської заборгованості в 4-му кварталі, у порівнянні з 3-м кварталом поточного року, зріс (1400,15%), тобто заборгованість підприємства окремим категоріям кредиторів, збільшилася.

Таким чином, на основі проведеного горизонтального та вертикального аналізу фінансового стану підприємства ЗАТ “Сільгосппродукт” можна зробити такі висновки:

в цілому майнове становище підприємства на кінець 2001 року покращилось;

протягом року спостерігалась тенденція постійного нарощування активів підприємства;

постійне збільшення обсягів дебіторської заборгованості не дозволяє підприємство своєчасно розраховуватися за своїми борговими зобов’язаннями та отримувати можливий додатковий прибуток. Отже, власникам підприємства необхідно переглянути коло суб’єктів, з якими співпрацює, та порядок розрахунку з ними, адже постійне зростання дебіторської заборгованості явно показує, що фінансове положення підприємства хитке і при такому високому відсотку може бути розцінене, як критичне;

вкладення підприємством коштів у швидколіквідні активи у вигляді готової продукції та виробничих запасів сприяє прискоренню оборотності капіталу;

поряд із вищевказаним перший розділ пасиву балансу “Власний капітал” мав тенденцію до постійного зменшення;

більша частина коштів підприємства, що знаходиться в обороті, є позиковим капіталом, що свідчить про факт недостатньої кредитоспроможності підприємства.

Підприємство використовує неправильну кредитну політику, що видно зі співвідношення власних і позикових засобів. По всій імовірності підприємству треба переглянути кредитну політику у бік зменшення позикових засобів і збільшення власного капіталу.

|

Актив балансу |

Відхилення |

Темп росту,% |

Темп приросту, % |

|

|

абсолютне |

відносне |

|||

|

1 |

2 |

3 |

4 |

5 |

|

Актив |

9119,90 |

3,68 |

468,24 |

368,24 |

|

1.Необоротні активи |

125,70 |

0,22 |

122,07 |

22,07 |

|

2. Оборотні активи |

8993,90 |

4,72 |

571,75 |

471,75 |

|

2.1. Виробничі запаси |

62,20 |

0 |

0 |

0 |

|

2.2. Готова продукція |

1878,30 |

31,89 |

3288,96 |

3188,96 |

|

2.3 Дебіторська заборгованість |

7053,40 |

3,82 |

481,76 |

381,76 |

|

3. Витрати майбутніх періодів |

0,30 |

0,60 |

160,00 |

60,00 |

|

Пасив |

9119,90 |

3,68 |

468,24 |

368,24 |

|

1. Власний капітал |

-39,40 |

0,18 |

117,98 |

17,98 |

|

1.1. Статутний капітал |

0 |

0 |

0 |

0 |

|

1.2. Нерозподілений прибуток (збиток) |

-39,40 |

0,13 |

112,64 |

12,64 |

|

2. Забезпечення наступних витрат і цільове фінансування |

0 |

0 |

0 |

0 |

|

3. Довгострокові зобов’язання |

0 |

0 |

0 |

0 |

|

4. Поточні зобов’язання |

9159,30 |

3,40 |

439,77 |

339,77 |

|

4.1. Короткострокові кредити банків |

2090,20 |

1,60 |

260,06 |

160,06 |

|

4.2. Кредиторська заборгованість |

2692,70 |

13,50 |

1450,40 |

1350,40 |

|

4.3. Інші поточні зобов’язання |

4376,40 |

3,68 |

467,64 |

367,64 |

|

5. Доходи майбутніх періодів |

0 |

0 |

0 |

0 |

Горизонтальний аналіз агрегованого балансу за 4 квартал 2001 року. Таблиця №8.

3.2. Загальна оцінка оборотності активів підприємства.

Фінансове положення підприємства знаходиться в безпосередній залежності від того, наскільки швидко засоби, вкладені в активи, перетворюються в реальні гроші.У загальному випадку швидкість обороту активів підприємства прийнято розраховувати за допомогою формули:

К>оа> = В/А>ср>4, де:

В – виручка від реалізації, А>ср >– активи середні

Середня величина активів за даними балансу визначається за формулою:

Аср = (А>н>+А>к>)/2, де: А>н, >А>н > - активи на початок і на кінець періоду відповідно.

К>оа3> = 14836,5/(2476,6+5702,1)/2= 3,63 рази.

К>оа4> = 20815/(2476,6+11596,5)/2 = 2,96 рази.

Значення коефіцієнту станом на 3 квартал 2001 року - 3,63 рази, а в 4 кварталі того ж року - 2,96 рази. Незначне зниження цих коефіцієнтів відбулося через значне збільшення вартості основних засобів, а також за рахунок збільшення виробничих запасів і непогашеної заборгованості за відвантажені товари.

Потім визначається тривалість одного обороту в днях:

П>о> = 360/обертання активів

де оборотність активів чисельно дорівнює коефіцієнту оборотності поточних активів. П>о3 >= 360/3,63 = 99,17 днів.

П>о4> = 360/2,96 = 121,62 день.

По балансовим даним підприємства в 3 кварталі 2001 році середня тривалість обороту була 99,17 днів, а в 4 кварталі 2001 році середня тривалість обороту була 121,62 дня. Збільшення одного обороту активів говорить про те, що підприємство може використовувати активи протягом більшого періоду тим самим збільшуючи корисний ефект від їх використання.

3.3. Аналіз ефективності використання майна.

Функціонування підприємства залежить від його здатності приносити необхідний прибуток. При цьому варто мати на увазі, що керівництво підприємства має значну волю в регулюванні величини фінансових результатів. Так, виходячи з прийнятої фінансової стратегії, підприємство має можливість збільшувати чи зменшувати величину балансового прибутку за рахунок вибору того чи іншого способу оцінки майна, порядку його списання, установлення терміну використання і т.д.

До питань облікової політики, що визначає величину фінансового результату діяльності підприємства, у першу чергу, відносяться наступні:

- вибір способу нарахування амортизації основних засобів;

- вибір методу оцінки матеріалів, відпущених і витрачених на виробництво продукції, робіт, послуг;

- визначення способу нарахування зносу по малоцінним і швидкозношувальним предметам, при їхньому відпустку в експлуатацію;

- порядок віднесення на собівартість реалізованої продукції окремих видів витрат (шляхом безпосереднього їхнього списання на собівартість у міру

|

Показники ефективності використання майна підприємства "Сільгосппродукт" за 3-4 квартали 2001 року Таблиця №9 |

|||||

|

Показник |

Методика розрахунку |

Значення |

Характеристика показника і висновки стосовно розрахунків |

||

|

3 квартал |

4 квартал |

||||

|

Рентабельність власного капіталу |

Чистий прибуток (ряд 190 ф. № 2) / власний капітал чи рядок 380 ф. № 1 на початку звітного року + на кінець звітного року того ж рядка/ 2 |

6,06 |

16,50 |

Показує, який прибуток приносить кожна гривня, власного капіталу підприємства. |

|

|

Рентабельність активів |

Чистий прибуток (ряд 190 ф. № 2) / [Активи на початку періоду ( ряд 080 + ряд 260 + ряд 270 гр3 ф. №1)+ активи на кінець періоду ( ряд 080 + ряд 260 + ряд 270 гр. 4 ф №1)] / 2 |

-0,33 |

-0,56 |

Показує, який прибуток приносить кожна гривня, вкладена в активи підприємства. |

|

|

Рентабельність продажу |

Чистий прибуток (ряд. 190 ф. № 2) / Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг) (ряд. 030 ф. № 2)*100 |

-0,09 |

-0,18 |

Показує, який прибуток (збиток) з однієї гривні продажу отримало підприємство. |

|

|

Фондовіддача |

Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг)(ряд. 030 ф. № 2) / [Основні фонди на початок періоду (ряд. 080 гр. З ф. № 1) + Основні фонди на кінець періоду (ряд. 080 гр. 4 ф. № 1)] : 2 |

32,91 |

13,47 |

Характеризує, наскільки ефективно підприємство використовує основні фонди. |

здійснення чи витрат за допомогою попереднього утворення резервів майбутніх витрат і платежів);

- склад витрат, що відносяться безпосередньо на собівартість конкретного виду продукції;

- склад непрямих (накладних) витрат і спосіб їхнього розподілу й ін.

Цілком зрозуміло, що підприємство, раз вибравши той чи інший спосіб формування собівартості реалізованої продукції і прибутку, буде дотримувати його протягом усього звітного періоду (не менш року), а всі подальші зміни в обліковій політиці повинні мати вагомі підстави і неодмінно обмовлятися.

В цілому, результативність діяльності будь-якого підприємства може оцінюватися за допомогою абсолютних і відносних показників.

Коефіцієнтів рентабельності активів (майна) показує, який прибуток одержує підприємство з кожної гривні, вкладеної в активи. По моїх розрахунках коефіцієнт рентабельності активів на підприємстві “Сільгосппродукт” (по деяким джерелах він називається - коефіцієнт рентабельності капіталу, незважаючи на те що “капітал” це пасиви підприємства, але їхнє підсумкове значення дорівнює підсумковому значенню активів підприємства і результат виходить однаковий) дорівнює за 3 квартал 2001 року – 0,33грн. , а за 4 квартал 2001 року –0,56 грн. тобто на кожену вкладену гривню підприємство понесло збиток у розмірі 0,33 грн. та 0,56 грн..

Показник прибутку на вкладений капітал по ЗАТ “Сільгосппродукт” він склав у 3 кварталі 2002 року 6,06 грн., а в 4 кварталі того ж року 16,49грн. Це означає, що в 3 кварталі 2001 року кожна гривня власного капіталу принесла прибуток 6,06 грн. і 16,49 грн. відповідно.

Інший важливий коефіцієнт - рентабельність реалізованої продукції - (рентабельність продажів) показує, який прибуток має підприємство з кожної гривні реалізованої продукції. Тенденція до його зниження дозволяє припустити твердження щодо скорочення попиту на продукцію підприємства.

Зниження коефіцієнта рентабельності реалізованої продукції може бути викликано змінами в структурі реалізації, зниження індивідуальної рентабельності виробів, що входять у реалізовану продукцію, і ін. Але в нашому випадку цей коефіцієнт за 2 роки змінився майже в 2 рази і склав - 0,09 грн. у 3 кварталі 2001 року і -0,18 у кварталі 2001 року. Це говорить про те, що попит на продукцію підприємства наприкінці року знизився в порівнянні з 3 кварталом того ж року. Можливо це зв'язано з появою нових конкурентів з більш якісною або дешевою продукцією.

3.4 Оцінка типу фінансової стійкості підприємства “Сільгосппродукт”.

В умовах ринкової економіки важливого значення набуває фінансова незалежність підприємства від зовнішніх позикових джерел. Запас джерел власних засобів – це запас фінансової стійкості підприємства при тій умові, що його власні засоби перевищують позикові.

В даній курсовій роботі аналіз фінансової стійкості підприємства “Сільгосппродукт” буде проводитися двома способами: балансовим та методом розрахунку показників та коефіцієнтів фінансової стійкості.

|

Актив |

Умовні позначки |

Пасив |

Умовні позначки |

|

1. Основний капітал |

695,3 |

4. Джерела власних засобів |

-258,5 |

|

2. Запаси |

1999,4 |

5. Кредити й інші позикові засоби, у тому числі: |

х |

|

3. Розрахунки, кошти та інші активи, у тому числі: |

8901 |