Оценка безубыточного объема продаж и прибыли предприятия

Введение

Переход к рыночным отношениям настоятельно диктует необходимость изучения деятельности предприятия. От того, насколько эффективно осуществляется деятельность предприятий, зависит состояние экономики государства, уровень благосостояния населения. Необходимым для определения состояния предприятия является изучение его финансовых результатов деятельности с целью выявления путей и резервов для повышения эффективности работы предприятия.

Успех работы любой компании измеряется величиной полученной прибыли и ее ростом. Рост прибыли справедливо связывают с ростом объемов продаж. Как нет предела совершенству, так нет того объема продаж и прибыли, достигнув который, можно сказать: «больше не надо». По мере развития «аппетиты» компании растут: сначала они осваивают родной регион, потом – соседние, далее – всю страну, и, наконец, – выходим на мировые рынки. На каждом из этих этапов возникает логичное стремление как можно больше продать и получить как можно больше прибыли. Однако, для успешного ведения бизнеса необходимо не только просчитывать, сколько компания заработает при достижении запланированного объема продаж, но и четко представлять, какой минимальный объем продаж необходим для обеспечения безубыточной работы.

Большую роль в обосновании управленческих решений в бизнесе играет маржинальный анализ, который включает в себя анализ безубыточности, и позволяет вычислить такую сумму или количество продаж, при которой приход равен расходу. При этом бизнес не несет убытков, но не имеет и прибыли. Продажи ниже точки безубыточности влекут за собой убытки; продажи выше точки безубыточности приносят прибыль. Точка безубыточности – это тот рубеж, который предприятию необходимо перешагнуть, чтобы выжить. Поэтому точку безубыточности многие экономисты склонны называть порогом рентабельности. Чем выше порог рентабельности, тем труднее его перешагнуть. С низким порогом рентабельности легче пережить падение спроса на продукцию или услуги, отказаться от неоправданно высокой цены реализации. Снижения порога рентабельности можно добиться наращиванием валовой маржи (повышая цену и / или объем реализации, снижая переменные издержки) либо сокращением постоянных издержек.

Руководителю любого предприятия на практике приходится принимать множество разнообразных управленческих решений. Каждое принимаемое решение, касающееся цены, затрат предприятия, объема и структуры реализации продукции, в конечном итоге сказывается на финансовых результатах предприятия. Простым и весьма точным способом определения взаимосвязи и взаимозависимости между этими категориями является установление точки безубыточности – определение момента, начиная с которого доходы предприятия полностью покрывают его расходы.

Таким образом, теоретическая и практическая значимость анализа безубыточности для оценки текущего состояния и перспектив функционирования предприятия определили актуальность выбранной темы.

Вопросам оценки точки безубыточности значительное внимание уделяли известные зарубежные и отечественные экономисты, к которым можно отнести: Л.С. Васильеву в работе «Финансовый анализ», А.А. Канке «Экономический анализ», А.А. Павлова «Маржинальный анализ и его применение на предприятиях», Г.В. Савицкую «Методика комплексного анализа хозяйственной деятельности», А.Д. Шеремета «Финансы предприятий». Вышеуказанные авторы всесторонне обосновали методику оценки точки безубыточности с выявлением факторов, влияющих на данный показатель и зону безопасности.

Целью данной дипломной работы является оценка факторов, влияющих на изменение объема продаж и прибыли предприятия. Для достижения поставленной цели были сформулированы следующие основные задачи:

рассмотреть понятие и задачи анализа безубыточности деятельности предприятия;

обосновать методику оценки маржинальной прибыли и факторы, влияющие на уровень безубыточности деятельности предприятия;

оценить изменения маржинальной прибыли предприятия;

оценить факторы, влияющие на безубыточность деятельности предприятия;

разработать рекомендации по совершенствованию методики оценки безубыточности деятельности;

обосновать мероприятия по снижению уровня безубыточности предприятия.

В качестве теоретической основы исследования выступили источники энциклопедического характера по вопросам оценки безубыточной деятельности предприятий, нормативные материалы, законодательные источники, труды зарубежных и отечественных ученых-экономистов таких как: Бланк И.А., Бочаров В.В., Васина А.А., Пласкова Н.С., Губин В.Е., Зенкина И.В., Коримов В.Э., Баннахова О., Нейман А.М., Читая Г.О., а также в качестве информационной базы были использованы публикации в периодической печати, бухгалтерская отчетность анализируемого предприятия.

Объектом исследования является производственно-хозяйственная деятельность общества с ограниченной ответственностью «Татнефть-АльметьевскРемСервис».

Предметом исследования выступают показатели безубыточного объема производства и прибыли предприятия.

В качестве методологической основы исследования выступили такие общенаучные методы – как абстракция, обобщение, горизонтальное и вертикальное сравнение, способы цепных подстановок, абсолютных и относительных разниц и т.д.

Практическая значимость дипломной работы заключается в выработке рекомендаций по совершенствованию управления безубыточностью деятельности предприятия. Отдельные предложения заслуживают внимания и могут быть использованы в практической деятельности ООО «Татнефть-Аль-метьевскРемСервис».

Дипломная работа структурно состоит из введения, трех глав, списка использованных источников и литературы, приложений.

В первой главе работы рассматриваются теоретические и методические аспекты оценки безубыточности деятельности предприятия.

Во второй главе представлена оценка изменения безубыточности деятельности предприятия ООО «Татнефть-АльметьевскРемСервис».

В третьей главе на основе проведенного практического анализа безубыточности деятельности ООО «Татнефть-АльметьевскРемСервис», представлены рекомендации по снижению уровня безубыточности на исследуемом предприятии.

1 Теоретические и методические аспекты оценки безубыточности деятельности предприятия

1.1 Понятие и задачи анализа безубыточности деятельности предприятия

Переход российского общества от плановой экономики к рыночным отношениям создал новые экономические условия функционирования предприятия. Планирование производства продукции, сам процесс производства, формирование цен и реализация продукции постоянно подвергаются анализу и изучению. Производимая продукция должна соответствовать спросу рынка, цена – ожиданиям потребителя, а производство должно быть рентабельным. В противном случае предприятие может оказаться на грани банкротства [10, с. 211].

В особенно трудном положении находятся крупные предприятия: производство налажено, площадь огромная, штат сотрудников большой, мощность оборудования используется наполовину, оборотных средств не хватает, себестоимость продукции растет, а продажи, наоборот, падают.

И главная цель для предприятия в такой ситуации – суметь выжить: сохранить рабочие места, повысить конкурентоспособность продукции, реализовать ее и получить прибыль, ради которой и существует коммерческое предприятие. Прибыль представляет собой разницу от сравнения сумм доходов и расходов. Превышение доходов над расходами означает прирост имущества организации – прибыль, а расходов над доходами – уменьшение имущества – убыток. Это значит, что предприятие должно как можно быстрее снизить расходы. Достичь данной цели можно:

во-первых, за счет стоимости сырья и материалов. Но стоимость сырья и материалов из года в год только растет, а не снижаются, из-за неуплаты в срок некоторые поставщики вообще не хотят работать с должниками;

во-вторых, за счет снижения заработной платы. Но такое положение вещей не устраивает рабочий персонал. Уровень заработной платы должен быть конкурентоспособным в своем регионе и отрасли, если предприятие заинтересовано в хороших кадрах;

в-третьих, за счет прочих расходов. Практика показывает, что снизить их трудно, но даже если и можно, то их доля в себестоимости продукции невелика по сравнению с вышеперечисленными расходами. Стараясь получить большую прибыль за счет повышения отпускной цены продукции (заложить как можно большую норму прибыли), предприятие делает продукцию неконкурентоспособной. Результатом такого эксперимента становится потеря определенной доли рынка сбыта, как следствие – увеличение накладных расходов и снижение дохода в целом [9, с. 60].

В поиске резервов повышения экономической эффективности производства особую актуальность приобретает прогнозная оценка для оперативного принятия управленческих решений по устранению выявленных недостатков и упущений.

Маржинальный анализ как один из многочисленных приемов в поиске резервов повышения экономической эффективности производства впервые появился за рубежом, в капиталистических странах, в которых товаропроизводители свою предпринимательскую деятельность строили исключительно в условиях рыночной экономики [20, с. 11].

Большую роль в обосновании управленческих решений в бизнесе играет маржинальный анализ, методика которого базируется на изучении соотношения между тремя группами важнейших экономических показателей: издержками, объемом производства (реализации) продукции и прибылью и прогнозированием величины каждого из этих показателей при заданном значении других.

Данный метод управленческих расчетов называют еще анализом безубыточности или содействия доходу. Маржинальный анализ был разработан в 1930 г. американским инженером Уолтером Раутенштрахом как метод планирования, известный под названием графика критического объема производства. Впервые подробно был описан в отечественной литературе в

1971 г. Н.Г. Чумаченко, а позднее А.П. Зудилиным [34, с. 2].

В основу методики положено деление производственных и сбытовых затрат в зависимости от изменения объема производства на переменные и постоянные и использование категории маржинального дохода.

Маржинальный анализ (анализ безубыточности) широко применяется в странах с развитыми рыночными отношениями. Он позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины.

Маржинальный анализ проводят в следующих целях:

– оценить прибыльность производственно-торговой деятельности;

– прогнозировать рентабельность предприятия на основе показателя «Запас финансовой прочности»;

– оценить предпринимательский риск;

– выбрать оптимальные пути выхода из кризисного состояния;

– оценить результаты начального периода функционирования новой фирмы или прибыльность инвестиций, осуществляемых для расширения основного капитала;

– разработать наиболее выгодную для предприятия ассортиментную политику в сфере производства и реализации товаров [31, с. 121].

Основные задачи маржинального анализа состоят в определении:

безубыточного объема продаж (порога рентабельности, окупаемости издержек) при заданных соотношениях цены, постоянных и переменных затрат;

зоны безопасности (безубыточности) предприятия;

необходимого объема продаж для получения заданной величины

прибыли;

критического уровня постоянных затрат при заданном уровне маржинального дохода;

критической цены реализации при заданном объеме продаж и уровне переменных и постоянных затрат.

С помощью маржинального анализа обосновываются и другие управленческие решения: выбор вариантов изменения производственной мощности, ассортимент продукции, цены на новое изделие, вариантов оборудования, технологии производства, приобретения комплектующих деталей, оценки эффективности принятия дополнительного заказа.

Проведение расчетов по методике маржинального анализа требует соблюдения ряда условий:

необходимости деления издержек на две части: переменную и постоянную;

переменные издержки изменяются пропорционально объему производства (реализации) продукции;

постоянные издержки не изменяются в пределах релевантного (значимого) объема производства (реализации) продукции, т.е. в диапазоне деловой активности предприятия, который установлен исходя из производственной мощности предприятия и спроса на продукцию;

тождества производства и реализации продукции в рамках рассматриваемого периода времени, т.е. запасы готовой продукции существенно не изменяются;

эффективность производства, уровень цен на продукцию и потребляемые производственные ресурсы не будут подвергаться существенным колебаниям на протяжении анализируемого периода;

пропорциональность поступления выручки объему реализованной продукции [7, с. 76].

Поскольку приведенные выше допущения на практике не всегда выдерживаются, точка безубыточности также должна быть предметом анализа чувствительности при различных постоянных и переменных издержках, а также продажных ценах.

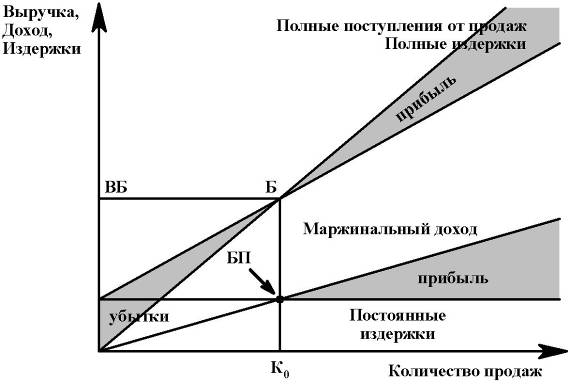

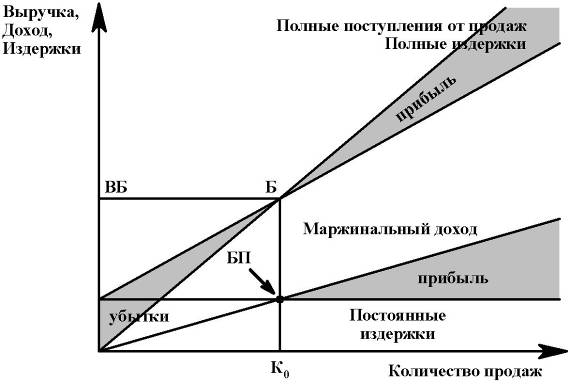

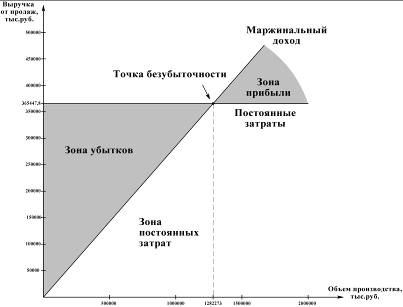

Графическое изображение определения условий безубыточности представим на рисунке 1.

На рисунке 1 отражено безубыточное производство – БП, а также величина безубыточности – ВБ, по углу кривых, отображающих издержки и продажи, и положению точки равновесия по отношению к полной мощности, аналитик может определить потенциальные слабые места.

Рисунок 1 – Определение условий безубыточности

В поиске резервов повышения экономической эффективности производства особую актуальность приобретает прогнозная оценка для оперативного принятия управленческих решений по устранению выявленных недостатков и упущений.

Маржинальный анализ как один из многочисленных приемов в поиске резервов повышения экономической эффективности производства впервые появился за рубежом, в капиталистических странах, в которых товаропроизводители свою предпринимательскую деятельность строили исключительно в условиях рыночной экономики [20, с. 11].

Большую роль в обосновании управленческих решений в бизнесе играет маржинальный анализ, методика которого базируется на изучении соотношения между тремя группами важнейших экономических показателей: издержками, объемом производства (реализации) продукции и прибылью и прогнозированием величины каждого из этих показателей при заданном значении других.

Данный метод управленческих расчетов называют еще анализом безубыточности или содействия доходу. Маржинальный анализ был разработан в 1930 г. американским инженером Уолтером Раутенштрахом как метод планирования, известный под названием графика критического объема производства. Впервые подробно был описан в отечественной литературе в

1971 г. Н.Г. Чумаченко, а позднее А.П. Зудилиным [34, с. 2].

В основу методики положено деление производственных и сбытовых затрат в зависимости от изменения объема производства на переменные и постоянные и использование категории маржинального дохода.

Маржинальный анализ (анализ безубыточности) широко применяется в странах с развитыми рыночными отношениями. Он позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины.

Маржинальный анализ проводят в следующих целях:

– оценить прибыльность производственно-торговой деятельности;

– прогнозировать рентабельность предприятия на основе показателя «Запас финансовой прочности»;

– оценить предпринимательский риск;

– выбрать оптимальные пути выхода из кризисного состояния;

– оценить результаты начального периода функционирования новой фирмы или прибыльность инвестиций, осуществляемых для расширения основного капитала;

– разработать наиболее выгодную для предприятия ассортиментную политику в сфере производства и реализации товаров [31, с. 121].

Основные задачи маржинального анализа состоят в определении:

безубыточного объема продаж (порога рентабельности, окупаемости издержек) при заданных соотношениях цены, постоянных и переменных затрат;

зоны безопасности (безубыточности) предприятия;

необходимого объема продаж для получения заданной величины

прибыли;

критического уровня постоянных затрат при заданном уровне маржинального дохода;

критической цены реализации при заданном объеме продаж и уровне переменных и постоянных затрат.

С помощью маржинального анализа обосновываются и другие управленческие решения: выбор вариантов изменения производственной мощности, ассортимент продукции, цены на новое изделие, вариантов оборудования, технологии производства, приобретения комплектующих деталей, оценки эффективности принятия дополнительного заказа.

Проведение расчетов по методике маржинального анализа требует соблюдения ряда условий:

необходимости деления издержек на две части: переменную и постоянную;

переменные издержки изменяются пропорционально объему производства (реализации) продукции;

постоянные издержки не изменяются в пределах релевантного (значимого) объема производства (реализации) продукции, т.е. в диапазоне деловой активности предприятия, который установлен исходя из производственной мощности предприятия и спроса на продукцию;

тождества производства и реализации продукции в рамках рассматриваемого периода времени, т.е. запасы готовой продукции существенно не изменяются;

эффективность производства, уровень цен на продукцию и потребляемые производственные ресурсы не будут подвергаться существенным колебаниям на протяжении анализируемого периода;

пропорциональность поступления выручки объему реализованной продукции [7, с. 76].

Поскольку приведенные выше допущения на практике не всегда выдерживаются, точка безубыточности также должна быть предметом анализа чувствительности при различных постоянных и переменных издержках, а также продажных ценах.

Как и первая точка безубыточности, вторая также соответствует критическому объему выручки К>0>. В этой точке наступает равенство постоянных затрат и маржинального дохода. В обоих случаях за пределами точек безубыточности предприятие получает прибыль (доход), причем одну и ту же.

Анализ безубыточности важен также для оценки состояния предприятия и выработки стратегии его развития. Одной из серьезных проблем управления фирмой является оценка последствий повышения или снижения цены продукта. В графическом представлении изменение цены продукта повлечет уменьшение угла наклона прямой объема продаж, и мы можем наблюдать, как эти изменения скажутся на прибыли.

При помощи анализа безубыточности можно рассчитать уровень диапазона безопасности, являющийся одним из показателей риска. Чем меньше значение резерва безопасности, тем выше риск попадания в область убытков.

При производстве и сбыте одновременно нескольких продуктов необходимо учитывать, что они имеют различные цены и переменные издержки и, следовательно, различаются их доли взносов в покрытие общих затрат. В этом случае точка безубыточности зависит от доли каждого продукта в смешанном объеме продаж.

Таким образом, анализ безубыточности позволяет определить:

требуемый объем продаж, обеспечивающий покрытие затрат и получение необходимой прибыли;

зависимость прибыли предприятия от изменения торговой цены, переменных и постоянных издержек;

значение каждого продукта в доле покрытия общих затрат.

К преимуществам этого метода следует отнести:

простоту использования;

наглядность при планировании прибыли;

иллюстративность при демонстрации влияния операционных изменений на прибыльность предприятия;

помощь в определении оптимального соотношения постоянных и переменных издержек.

Таким образом, с целью контроля за формированием прибыли осуществляется анализ безубыточности. Анализ безубыточности предприятия позволяет предпринимателю, руководству предприятия достоверно оценить текущую ситуацию и перспективы развития бизнеса.

Рассмотрев понятие и задачи анализа безубыточности деятельности, целесообразно перейти к изучению маржинального дохода и факторов, влияющих на уровень безубыточности деятельности предприятия.

1.2 Маржинальная прибыль и факторы, влияющие на уровень безубыточности деятельности предприятия

Маржинальная прибыль промышленных предприятий имеет различные источники формирования, которые могут находиться как во внешней, так и во внутренней среде. Группировка маржинальной прибыли по объектам возникновения и различным признакам объекта позволяет изучить влияние

внешних и ряда внутренних факторов, воздействующих на формирование маржинальной прибыли [37, с. 22].

Так, группировка маржинальной прибыли по адресам покупателей позволяет установить наиболее доходный регион сбыта товара; группировка по торговым агентам, реализующим товар, позволяет установить агентов, формирующих наибольшую сумму маржинального дохода для предприятия и обосновать политику оплаты труда для стимулирования сбыта с помощью изменения формы оплаты труда торговых агентов.

В поиске резервов повышения экономической эффективности производства особую актуальность приобретает прогнозная оценка для оперативного принятия управленческих решений по устранению выявленных недостатков и упущений.

Маржинальный анализ как один из многочисленных приемов в поиске резервов повышения экономической эффективности производства впервые появился за рубежом, в капиталистических странах, в которых товаропроизводители свою предпринимательскую деятельность строили исключительно в условиях рыночной экономики [20, с. 11].

Большую роль в обосновании управленческих решений в бизнесе играет маржинальный анализ, методика которого базируется на изучении соотношения между тремя группами важнейших экономических показателей: издержками, объемом производства (реализации) продукции и прибылью и прогнозированием величины каждого из этих показателей при заданном значении других.

Данный метод управленческих расчетов называют еще анализом безубыточности или содействия доходу. Маржинальный анализ был разработан в 1930 г. американским инженером Уолтером Раутенштрахом как метод планирования, известный под названием графика критического объема производства. Впервые подробно был описан в отечественной литературе в

1971 г. Н.Г. Чумаченко, а позднее А.П. Зудилиным [34, с. 2].

В основу методики положено деление производственных и сбытовых затрат в зависимости от изменения объема производства на переменные и постоянные и использование категории маржинального дохода.

Маржинальный анализ (анализ безубыточности) широко применяется в странах с развитыми рыночными отношениями. Он позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины.

Маржинальный анализ проводят в следующих целях:

– оценить прибыльность производственно-торговой деятельности;

– прогнозировать рентабельность предприятия на основе показателя «Запас финансовой прочности»;

– оценить предпринимательский риск;

– выбрать оптимальные пути выхода из кризисного состояния;

– оценить результаты начального периода функционирования новой фирмы или прибыльность инвестиций, осуществляемых для расширения основного капитала;

– разработать наиболее выгодную для предприятия ассортиментную политику в сфере производства и реализации товаров [31, с. 121].

Основные задачи маржинального анализа состоят в определении:

безубыточного объема продаж (порога рентабельности, окупаемости издержек) при заданных соотношениях цены, постоянных и переменных затрат;

зоны безопасности (безубыточности) предприятия;

необходимого объема продаж для получения заданной величины

прибыли;

критического уровня постоянных затрат при заданном уровне маржинального дохода;

критической цены реализации при заданном объеме продаж и уровне переменных и постоянных затрат.

С помощью маржинального анализа обосновываются и другие управленческие решения: выбор вариантов изменения производственной мощности, ассортимент продукции, цены на новое изделие, вариантов оборудования, технологии производства, приобретения комплектующих деталей, оценки эффективности принятия дополнительного заказа.

Проведение расчетов по методике маржинального анализа требует соблюдения ряда условий:

необходимости деления издержек на две части: переменную и постоянную;

переменные издержки изменяются пропорционально объему производства (реализации) продукции;

постоянные издержки не изменяются в пределах релевантного (значимого) объема производства (реализации) продукции, т.е. в диапазоне деловой активности предприятия, который установлен исходя из производственной мощности предприятия и спроса на продукцию;

тождества производства и реализации продукции в рамках рассматриваемого периода времени, т.е. запасы готовой продукции существенно не изменяются;

эффективность производства, уровень цен на продукцию и потребляемые производственные ресурсы не будут подвергаться существенным колебаниям на протяжении анализируемого периода;

пропорциональность поступления выручки объему реализованной продукции [7, с. 76].

Большую роль в обосновании управленческих решений в бизнесе играет маржинальный анализ, методика которого базируется на изучении соотношения между тремя группами важнейших экономических показателей: издержками, объемом производства (реализации) продукции и прибылью и прогнозированием величины каждого из этих показателей при заданном значении других.

Данный метод управленческих расчетов называют еще анализом безубыточности или содействия доходу. Маржинальный анализ был разработан в 1930 г. американским инженером Уолтером Раутенштрахом как метод планирования, известный под названием графика критического объема производства. Впервые подробно был описан в отечественной литературе в 1971 г. Н.Г. Чумаченко, а позднее А.П. Зудилиным [34, с. 2].

В основу методики положено деление производственных и сбытовых затрат в зависимости от изменения объема производства на переменные и постоянные и использование категории маржинального дохода.

Маржинальный анализ (анализ безубыточности) широко применяется в странах с развитыми рыночными отношениями. Он позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины.

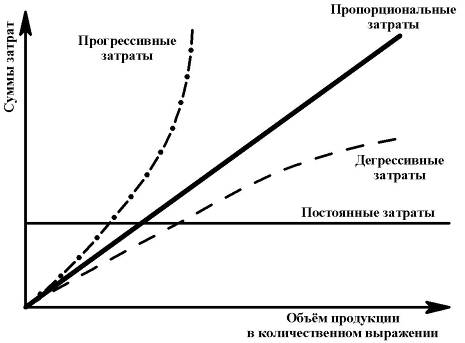

Рисунок 3 – Графики зависимости видов затрат от изменения объема продукции

Прогрессивные затраты меняются быстрее, чем уровень деловой активности, например сдельно-прогрессивная заработная плата. Дегрессивные затраты, наоборот, изменяются медленнее, чем объем производства, например затраты на вспомогательные материалы, электроэнергию для технологических нужд.

Регрессивные затраты, напротив, находятся с объемом производства продукции в обратной зависимости: они сокращаются при росте деловой активности. Существуют также смешанные затраты, содержащие как переменную, так и постоянную составляющие, например, заработная плата работников отдела сбыта, часть заработной платы которых является стабильной (повременная), а другая – зависит от объема проданного товара (сдельная).

Для идентификации затрат в зависимости от их реагирования на изменение объемов продукции используется так называемый коэффициент реагирования затрат – отношение темпа прироста той или иной статьи затрат к темпу прироста объема продукции [20, с. 16].

Важным в плане изыскания резервов экономии затрат на производство и реализацию продукции считается рассмотрение зависимости удельных показателей постоянных и переменных затрат в расчете на единицу продукции.

Очевидно, что при увеличении объемов производства экономия образуется на постоянных затратах. Если исходить из того, что производимая продукция продается по цене, превышающей ее себестоимость, то экономия на постоянных затратах в условиях роста объемов продукции – фактор, непосредственно влияющий на рост прибыли. Кроме того, увеличение производства требует роста закупок сырья, материалов, следствием чего является, как правило, увеличение партии закупки. В такой ситуации можно рассчитывать на снижение закупочных цен, что приведет к дополнительной экономии и росту прибыли [31, с. 124].

При значительном росте деловой активности, когда расширение масштабов бизнеса требует дополнительных постоянных затрат (например, амортизация дополнительно приобретенного оборудования, содержание управленческого персонала и др.), удельные постоянные затраты, безусловно, возрастут, но по мере дальнейшего наращения объемов производства их величина опять продолжит свое снижение.

С помощью маржинального анализа возможен поиск наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными затратами, ценой и объемом продаж.

Важным фактором, влияющим на доходность отдельных объектов маржинальной прибыли, является величина и структура неполной себестоимости. От величины неполной себестоимости напрямую зависит величина маржинального дохода (прибыли). Преобладание в структуре неполной себестоимости переменных затрат указывает на тот факт, что для достижения безубыточности данного объекта маржинального дохода не требуется значительного объема продаж. Преобладание в структуре неполной себестоимости прямых постоянных затрат указывает на необходимость увеличения объема продаж для их возмещения.

Одним из условий обоснования управленческих решений по ассортименту продукции является оценка структуры прямых постоянных затрат в разрезе отдельных объектов маржинальной прибыли. Доля прямых постоянных затрат, относимых на отдельный объект, может быть настолько велика, что для их возмещения (то есть для достижения безубыточности объекта) может понадобиться значительное увеличение объема продаж.

Предложенная методика анализа позволяет также изменить подходы к оценке безубыточности хозяйственной деятельности предприятий и более полно изучить состав факторов, влияющих на безубыточность.

Для расчета безубыточного объема производства по отдельным видам продукции в экономической литературе применяется показатель маржинального дохода (прибыли), рассчитанного по прямым затратам на производство данного вида продукции. Объем производства по отдельному виду продукции считается безубыточным, если выручка от реализации покрывает переменные и прямые постоянные затраты на производство данного вида продукции. Однако, поскольку маржинальный доход формируется не только в основной деятельности промышленных предприятий, безубыточный объем продаж необходимо рассчитывать для всех объектов маржинального дохода.

Для оценки влияния факторов на изменение безубыточности хозяйственной деятельности предприятия предлагается оценивать влияние безубыточности отдельных объектов маржинального дохода [47, с. 94]:

,

(1)

,

(1)

где Б>i >- безубыточный объем продаж для i-го объекта маржинального дохода,

Зпр.пост>i> – прямые постоянные затраты, отнесенные на себестоимость i-го объекта маржинального дохода;

УМi>пер> – доля маржинального дохода по переменным затратам в выручке от i-го объекта.

Формула (1) представляет собой детерминированную модель факторного анализа. Применение к ней различных методов факторного анализа (цепных подстановок, интегрального метода) позволяет рассчитать влияние прямых постоянных затрат и доли маржинального дохода по переменным затратам в выручке от отдельного объекта маржинального дохода на изменение точки безубыточности объекта.

Маржинальный доход на весь выпуск представляет собой разность между выручкой от реализации и переменными затратами или сумму постоянных расходов и прибыли от продаж:

МД = N – SПЕР = PN + SПОСТ, (2)

где МД – маржинальный доход на весь выпуск продукции;

N – объем производства;

SПЕР – общие переменные затраты;

SПОСТ – общие постоянные затраты;

PN – прибыль от продаж.

Основным источником прибыли успешной организации является маржинальная прибыль, факторный анализ которой, выполненный с использованием метода абсолютных разниц на основе информации формы №2, позволяет определить влияние на прибыль следующих факторов:

объем производства;

уровень инфляции;

удельные затраты или ресурсоемкости (затраты в расчете на 1 руб. выручки).

Исходными данными для анализа является следующая информация:

– темп инфляции за отчетный год или индекс роста цен;

– выручка и прибыль от продаж за отчетный и предыдущий год из формы №2.

Расчеты осуществляются в следующей последовательности.

– Расчет выручки отчетного года в сопоставимых ценах определяется делением выручки отчетного года на индекс цен:

,

(3)

,

(3)

где  -

выручка отчетного года в сопоставимых

ценах;

-

выручка отчетного года в сопоставимых

ценах;

В>0> – выручка отчетного года;

I>ц> – индекс цен отчетного года.

– Расчет прироста выручки за счет изменения объема производства. Необходимо из выручки отчетного года в сопоставимых ценах вычесть выручку предыдущего года:

,

(4)

,

(4)

где В>п> – выручка предыдущего года.

– Расчет прироста выручки за счет изменения цен. Из фактической выручки отчетного года надо вычесть выручку отчетного года в сопоставимых ценах:

,

(9)

,

(9)

где ΔВ>ц> – прирост выручки отчетного года за счет изменения цены.

Для оценки влияния факторов на изменение безубыточности хозяйственной деятельности предприятия предлагается оценивать влияние безубыточности отдельных объектов маржинального дохода [47, с. 94]:

,

(1)

,

(1)

где Б>i >- безубыточный объем продаж для i-го объекта маржинального дохода,

Зпр.пост>i> – прямые постоянные затраты, отнесенные на себестоимость i-го объекта маржинального дохода;

УМi>пер> – доля маржинального дохода по переменным затратам в выручке от i-го объекта.

Формула (1) представляет собой детерминированную модель факторного анализа. Применение к ней различных методов факторного анализа (цепных подстановок, интегрального метода) позволяет рассчитать влияние прямых постоянных затрат и доли маржинального дохода по переменным затратам в

выручке от отдельного объекта маржинального дохода на изменение точки безубыточности объекта.

Маржинальный доход на весь выпуск представляет собой разность между выручкой от реализации и переменными затратами или сумму постоянных расходов и прибыли от продаж:

МД = N – SПЕР = PN + SПОСТ, (2)

где МД – маржинальный доход на весь выпуск продукции;

N – объем производства;

SПЕР – общие переменные затраты;

SПОСТ – общие постоянные затраты;

PN – прибыль от продаж.

Основным источником прибыли успешной организации является маржинальная прибыль, факторный анализ которой, выполненный с использованием метода абсолютных разниц на основе информации формы №2, позволяет определить влияние на прибыль следующих факторов:

объем производства;

уровень инфляции;

удельные затраты или ресурсоемкости (затраты в расчете на 1 руб. выручки).

Исходными данными для анализа является следующая информация:

– темп инфляции за отчетный год или индекс роста цен;

– выручка и прибыль от продаж за отчетный и предыдущий год из формы №2.

Расчеты осуществляются в следующей последовательности.

– Расчет выручки отчетного года в сопоставимых ценах определяется делением выручки отчетного года на индекс цен:

где П>0> – маржинальная прибыль в отчетном году;

П>п> – маржинальная прибыль в предыдущем году.

В процессе интерпретации полученных результатов необходимо выявить

основные факторы, определившие изменение маржинальной прибыли, и дать им оценку.

Расчет безубыточности отдельных объектов маржинального дохода позволяет более точно обосновать управленческие решения в зависимости от доходности отдельных хозяйственных операций, учитывая не только величину маржинального дохода по каждому объекту, но и сумму прямых постоянных затрат, включаемых в себестоимость объекта. Суммирование безубыточных объемов продаж по каждому объекту маржинального дохода позволяет определить такой объем продаж, при котором предприятие возмещает все прямые (по отношению к отдельным объектам маржи) постоянные затраты:

,

(13)

,

(13)

где  –

безубыточный

объем продаж, при котором возмещаются

прямые (по отношению к различным объектам

маржинального дохода) затраты [37,

с. 23].

–

безубыточный

объем продаж, при котором возмещаются

прямые (по отношению к различным объектам

маржинального дохода) затраты [37,

с. 23].

Формула (13) представляет собой аддитивную факторную модель, которая позволяет оценить влияние изменения безубыточности отдельных объектов маржинального дохода на безубыточность всей хозяйственной деятельности предприятия, рассчитанную по прямым затратам.

Однако достижение безубыточного объема продаж по прямым затратам еще не означает достижения безубыточности продаж в целом по предприятию, поскольку для получения прибыли необходимо возмещать косвенные затраты, относящиеся ко всей хозяйственной деятельности.

Для определения безубыточного объема продаж в целом по предприятию предлагается формула (14):

,

(14)

,

(14)

где Б – безубыточный объем продаж в целом по предприятию;

УВМД>пер> – доля валового маржинального дохода по переменным затратам в выручке;

З>косв> – косвенные затраты на осуществление хозяйственной деятельности.

Применение формулы (14) позволяет более полно изучить состав факторов и измерить их влияние на безубыточность хозяйственной деятельности (влияние величины косвенных затрат, безубыточности отдельных объектов маржинального дохода, прямых постоянных затрат).

Факторы внутренней среды, влияющие на уровень безубыточности производства представлен в Приложении А.

Однако жизненные реалии сложнее приведенных допущений. Для того чтобы математический инструментарий CVP-анализа стал действенным и давал достоверные результаты, необходима определенная адаптация предполагаемой деятельности к базовой модели.

В частности, основные факторы хозяйственной деятельности должны соответствовать условиям массового производства с непродолжительным производственным циклом. Технологии производства и сбыта определяются политикой предпринимателя по установлению цен реализации. Такие условия в той или иной мере присущи большинству российских предприятий [9, с. 62].

Основными прогнозируемыми факторами, вызывающими появление рисков результатов планирования, являются:

изменчивость спроса, что приводит к колебаниям выручки и резу-льтатов финансовой деятельности в целом;

изменчивость цены продажи продукции предприятия, вызываемая конкурентной борьбой;

изменчивость затрат на производственные издержки, что сказывается

на получаемых доходах и приводит к их нестабильности;

падение объемов производства и, как следствие, продаж в результате ухудшения и использования производственных ресурсов.

Из содержания перечисленных факторов риска следует, что логической цепочкой их взаимосвязи является соотношение: затраты – выпуск (объем производства) – прибыль, а следствием – нестабильность прибыли.

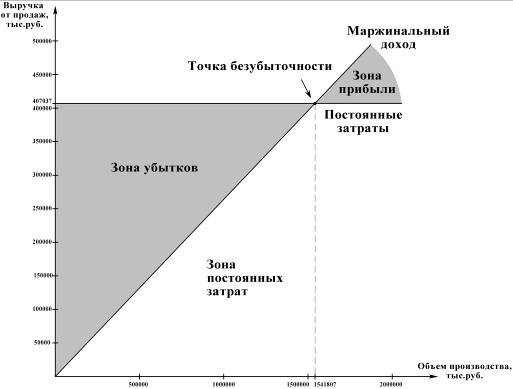

На рисунке 9 представлены зоны рисков последствий результатов планирования. Графически модель безубыточности является двухкоординатной [46, с. 99]:

по оси абсцисс откладывается объем реализации Q в натуральных единицах (если речь идет об одном виде продукции);

по оси ординат – затраты (постоянные – FC, переменные – VC, суммарные – ТС), а также выручка от реализации продукции S.

В соответствии с принятыми допущениями выручка от реализации продукции графически представляет прямую S = р * Q, а полные затраты (операционные издержки) – прямую ТС = FC + VQ [10, с. 211].

Методы анализа безубыточности дают возможность изучить зависимость прибыли от небольшого круга наиболее важных факторов: от устанавливаемых цен, структуры реализуемой продукции по видам, ее оценки на уровне переменных затрат и общей суммы постоянных расходов. Тем самым эта зависимость является методологической базой для выявления и анализа возможных негативных последствий результатов планируемой деятельности.

Рисунок 9 – Зоны рисков последствий результатов планирования

Точка безубыточности определяет две области планируемой деятельности: убыточного и рентабельного производства. Каждой из этих областей соответствуют определенные зоны и виды рисков и условия их возникновения.

Границей зоны появления риска потери платежеспособности является точка бездоходности (точка Г на рис. 9). Эта точка характеризует такие показатели плана будущего производства, когда выручка от реализации сможет покрыть только постоянные издержки предприятия.

2. В области рентабельного производства возможно проявление риска снижения финансовой прочности – устойчивости и независимости предприятия. Границей этих видов рисков является зона безопасности, определяемая кромкой безопасности (точка Б на рис. 9) [10, с. 212].

Кромка безопасности представляет разность между запланированным и пороговым (критическим) объемом продаж и характеризует запас финансовой прочности. Данный запас показывает, насколько при проявлении внешних факторов риска можно снизить показатели плана производства продукции, не неся при этом убытков.

Таким образом, методика анализа безубыточности с учетом маржинальной прибыли учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Рассмотренный метод дает возможность оценить последствия рисков результатов планирования. Но при этом дополнительно возникает задача определения предельных значений тех параметров производственной деятельности, которые влияют на положение точки безубыточности деятельности предприятия и динамику зон риска. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности промышленного предприятия.

Рассмотрев маржинальную прибыль и факторы, влияющие на уровень безубыточности деятельности предприятия, перейдем к изучению методики оценки безубыточности деятельности предприятия.

1.3 Методика оценки безубыточности деятельности предприятия

Методы анализа безубыточности особенно актуальны, когда для организации складываются неблагоприятные рыночные условия вследствие падения спроса на продукцию, насыщения рынка. Используя его результаты, руководство предприятия получает возможность оперативно реагировать, варьируя цены, корректируя производственную программу и зная при этом, какие финансовые последствия можно от этого ожидать, т.е. «CVP-analysis» служит основным инструментом оперативного планирования и контроля производственной и сбытовой деятельности организации, позволяющим прогнозировать прибыль в зависимости от поведения затрат, объема производства и цен [8, с. 967].

С помощью анализа безубыточности возможен поиск наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными затратами, ценой и объемом продаж.

Он позволяет найти точку равновесия, или безубыточности, так называемый критический объем продаж – точку, в которой суммарный объем выручки равен суммарным затратам. Величина этих затрат складывается из общей величины постоянных затрат и тех переменных затрат, которые возникают как результат производства продукции, продажа которой должна полностью покрыть себестоимость производства и реализации.

Точка безубыточности (точка равновесия, мертвая точка, критическая точка, порог рентабельности) – ситуация, при которой деятельность пред-приятия не приносит ни убытков, ни прибыли [31, с. 127].

Продажи ниже точки безубыточности означают для предприятия убытки, выше точки равновесия – прибыль.

При проведении анализа безубыточности (Break-even Analysis) для определения порога рентабельности и его моделирования традиционно используются два метода анализа:

метод уравнений;

графический метод [31, с. 126].

Представим исходное уравнение для анализа. Объем реализации продукции связан с себестоимостью и прибылью от продаж следующим соотношением:

PN = N – S, (19)

где PN – прибыль от продаж;

N – объем производства;

S – себестоимость (затраты).

Если предприятие работает прибыльно, то PN > 0, если убыточно – PN < 0. При PN = 0 у предприятия нет ни прибыли, ни убытка, и выручка от продаж равна себестоимости.

Данное состояние фиксируется в точке критического объема продаж, которая является пограничной точкой двух противоположенных состояний: прибыльности и убыточности хозяйственной деятельности.

Для критической точки справедливо равенство:

N = S или N = SПОСТ + SПЕР, (16)

где SПОСТ – общие постоянные затраты;

SПЕР – общие переменные затраты.

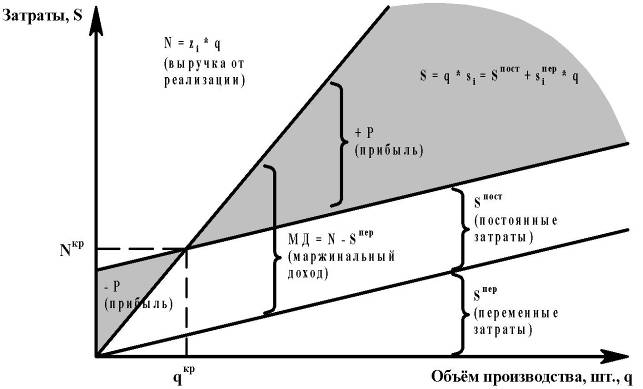

Графическое изображение взаимосвязей показателей объема производства, затрат и прибыли представим на рисунках 6 и 7.

Первый графический способ определения критической точки безубыточности основан на равенстве маржинального дохода и постоянных издержек при достижении порогового значения выручки от продаж. После прохождения точки безубыточности предприятие начнет получать прибыль.

Второй графический способ вычисления порога рентабельности основан на равенстве выручки от продаж и общих издержек при достижении порога рентабельности. Результатом будет пороговое значение физического объема производства [20, с. 19].

При определении границ зон рисков последствий результатов планирования основными элементами модели безубыточности являются:

объем реализуемой продукции (Q);

цена за единицу продукции (р);

переменные затраты на единицу продукции (v);

постоянные затраты (FC);

переменные затраты (VC = v * Q);

выручка от реализации (S = р * Q);

маржинальный доход (ВМ = S – VC);

маржинальный доход на единицу продукции (BM>1> = р – v);

прибыль до уплаты процентов и налогов (ПР>р> = Q (p – v) – FC).

На рисунке 9 представлены зоны рисков последствий результатов планирования. Графически модель безубыточности является двухкоординатной [46, с. 99]:

Линейный график безубыточности представим на рисунке 7.

Из рисунка 7 следует, что площадь нижнего левого треугольника соответствует убыткам предприятия до достижения им порога рентабельности, площадь верхнего правого треугольника – массе прибыли.

Это уравнение является основным для получения необходимых оценок.

1. Расчет критического объема производства:

q кр (z>i> – s>i>пер) = SПОСТ (18)

Он позволяет найти точку равновесия, или безубыточности, так называемый критический объем продаж – точку, в которой суммарный объем выручки равен суммарным затратам. Величина этих затрат складывается из общей величины постоянных затрат и тех переменных затрат, которые возникают как результат производства продукции, продажа которой должна полностью покрыть себестоимость производства и реализации.

Точка безубыточности (точка равновесия, мертвая точка, критическая точка, порог рентабельности) – ситуация, при которой деятельность предприятия не приносит ни убытков, ни прибыли [31, с. 127].

Рисунок 7 – Представление критической точки безубыточности (второй графический способ)

где qкp – критический объем производства продукции, единиц изделий;

МД>i> – маржинальный доход на единицу изделия, руб.

2. Маржинальный доход на весь выпуск представляет собой разность между выручкой от реализации и переменными затратами или сумму постоянных расходов и прибыли от продаж:

МД = N – SПЕР = PN + SПОСТ, (20)

где МД – маржинальный доход на весь выпуск продукции;

N – объем производства;

SПЕР – общие переменные затраты;

SПОСТ – общие постоянные затраты;

PN – прибыль от продаж.

3. Порог рентабельности (расчет критического объема выручки от продаж).

Если выручку представить как произведение цены продаж единицы изделия (z>i>) и количества проданных единиц продукции (q), а переменные затраты пересчитать на единицу изделия, то получим развернутое уравнение:

z>i> * q>i> = SПОСТ + s>i>пер * q, (17)

где z>i> – цена единицы изделия;

q>i> – количество единиц продукции;

SПОСТ – общие постоянные затраты;

s>i>пер – переменные затраты на единицу изделия;

q – объем производства [22, с. 261].

где ПР – порог рентабельности;

МД>i> – маржинальный доход на единицу изделия, руб.

z>i> – цена единицы изделия;

N – объем производства [22, с. 262].

Факторный анализ безубыточности производства проводится с использованием метода цепных подстановок:

– безубыточность производства в базисном периоде:

,

(23)

,

(23)

где S>0>ПОСТ – общие постоянные затраты в базисном периоде;

МД>0> – маржинальный доход базисного года;

N>0> – объем производства базисного года.

– безубыточность производства в базисном году при постоянных затратах отчетного периода:

(24)

(24)

где S>1>ПОСТ – общие постоянные затраты в отчетном периоде.

– безубыточность производства в отчетном периоде:

(29)

(29)

где МД>1> – маржинальный доход отчетного периода;

N>1> – объем производства отчетного периода.

4. Расчет запаса финансовой прочности (показателя безопасности).

Запас финансовой прочности представляет собой разность между фактическим объемом продаж и критическим объемом продаж, характеризует степень преодоления порогового значения объема производства продукции и реальность получения прибыли от продаж.

Он определяется в стоимостном выражении как разность между ожидаемым и равновесным объемом продаж:

(26)

(26)

либо в процентах от ожидаемого объема продаж:

(27)

(27)

Аналитическое значение методов анализа безубыточности как инструмента планирования прибыли вытекает из следующих положений:

– изменение как цены реализации, так и переменных затрат на единицу

продукции приводит к изменению маржинального дохода и, соответственно, точки равновесия (критического объема производства);

– чем ниже точка равновесия, тем меньше риск ведения бизнеса и тем более безопасно инвестирование при прочих равных условиях;

– высокий показатель безопасности означает низкий операционный риск, поскольку возможный резкий спад в объеме продаж может быть компенсирован, и в таком случае не произойдет убытков;

– для компании, имеющей многономенклатурное производство, структура продаж в целом часто представляется более важной, чем занимаемая доля рынка. Акцент на производство продукции с высоким показателем маржинального дохода способствует достижению максимальной совокупной прибыли фирмы [9, с. 64].

На основании вышеизложенного можно сделать следующий вывод.

Методика анализа безубыточности с учетом маржинальной прибыли учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Рассмотренный метод дает возможность оценить последствия рисков результатов планирования. Но при этом дополнительно возникает задача определения предельных значений тех параметров производственной деятельности, которые влияют на положение точки безубыточности и динамику зон риска. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности промышленного предприятия.

Анализ безубыточности, или CVP-анализ является эффективным инструментом в процессе принятия решений. Он позволяет проследить взаимосвязь «затраты – объем – прибыль» и оценить объективность управленческих решений по организации продаж, формированию производственной программы, определению будущей цены единицы продукции, выбору поставщиков сырья и материалов и т.д. Основными показателями анализа являются маржинальная прибыль, норма маржинальной прибыли, критическая точка.

Рассмотрев теоретические и методические аспекты оценки безубыточности деятельности предприятия, перейдем к практическому анализу безубыточности деятельности предприятия ООО «Татнефть-Альметьевск-РемСервис» за период 2007–2009 гг.

2 Оценка безубыточности деятельности предприятия

2.1 Краткая характеристика финансово-хозяйственной деятельности ООО «Татнефть-АльметьевскРемСервис»

Общество с ограниченной ответственностью «Татнефть-АльметьевскРемСервис» (далее ООО «ТН – АльмРС») создано в 1973 году.

Юридический адрес: 423490, Республика Татарстан, г. Альметьевск, ул. Производственная д. 2.

Основной вид деятельности – капитальный ремонт скважин. Основными заказчиками ООО «Татнефть-АльметьевскРемСервис» являются: нефтегазодобывающие управления «Альметьевнефть», «Елховнефть», «Ямашнефть», «Заинскнефть», «Нурлатнефть», а также закрытые акционерные общества «Троицкнефть», «Татнефтеотдача», «РИТЭК», «Шешмаойл», «Иделойл», «Гео-логия», общество с ограниченной ответственностью «Нефтересурс», акционерное общество строительно-монтажного предприятия «Нефтегаз», и другие.

В таблице 1 рассмотрим экономические показатели деятельности предприятия ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг.

Таблица 1 – Оценка экономической деятельности ООО «Татнефть-АльметьевскРемСервис» за 2007–2009 гг.

|

Показатель |

2007 г. |

2008 г. |

Отклонение (+,–) |

2009 г. |

Отклонение (+,–) |

||

|

Абс. |

% |

Абс. |

% |

||||

|

Выручка |

149294 |

107,90 |

149294 |

107,90 |

1949149 |

-194619 |

90,90 |

|

Себестоимость |

189929 |

110,66 |

189929 |

110,66 |

1879899 |

-91703 |

99,34 |

|

Чистая прибыль |

-29991 |

79,24 |

-29991 |

79,24 |

21036 |

-68893 |

23,39 |

|

Кредиторская задолженность |

16001 |

133,08 |

16001 |

133,08 |

227100 |

162729 |

392,78 |

|

Дебиторская задолженность |

98126 |

199,89 |

98126 |

199,89 |

264309 |

102189 |

163,03 |

Анализируя показатели экономической деятельности ООО «ТН – АльмРС», отметим, что выручка от реализации в анализируемом периоде имела неоднонаправленную тенденцию: так в 2008 г. по отношению к 2007 г. увеличение выручки составило 149294 тыс. руб. при этом темп роста выручки составил 7,9%, а в 2009 г. по отношению к 2008 г. выручка снизилась на 194619

тыс. руб. или на 9,1%.

Поскольку переменные затраты растут прямо пропорционально объему оказываемых услуг, соответственно увеличилась и себестоимость, рост которой в 2008 году по сравнению с 2007 годом составил 189929 тыс. руб. или 10,66%, в 2009 году по сравнению с 2008 годом в связи со снижением объемов реализации услуг себестоимость имела тенденцию снижения: на 91703 тыс. руб. или 4,66%.

Динамика основных показателей экономической деятельности ООО «ТН – АльмРС» за период 2007–2009 гг. представлена на рисунке 8.

Рисунок 8 – Динамика экономических показателей деятельности ООО «Татнефть-АльметьевскРемСервис» за 2007–2009 гг.

Чистая прибыль в анализируемом периоде имела отрицательную тенденцию сокращения: так в 2008 г. произошло снижение данного показателя на 29991 тыс. руб. или на 24,76%, а в 2009 г. – снижение составило 68893 тыс. руб. или 76,61%. В целом объем чистой прибыли ООО «ТН – АльмРС» в анализируемом периоде 2007–2009 г. снизился на 98484 тыс. руб. или на 82,4%, что является отрицательным моментом в деятельности предприятия ООО «ТН – АльмРС».

По данным рисунка 8 отметим, что в анализируемом периоде наблюдается снижение всех рассматриваемых показателей, что указывает на уменьшение объемов деятельности в результате снижения деловой активности предприятия ООО «ТН – АльмРС».

Негативно оценивается увеличение дебиторской задолженности. Так в 2007 г. дебиторская задолженность составила 103994 тыс. руб., в 2008 г. – 162120 тыс. руб., увеличившись при этом на 98126 тыс. руб. или на 199,89%. В 2009 г. рост дебиторской задолженности наблюдается в сумме 102189 тыс. руб. или 163,03%.

Динамика соотношения дебиторской и кредиторской задолженности ООО «ТН – АльмРС» в 2007–2009 гг. отражена на рисунке 9.

Рисунок 9 – Соотношение стоимости дебиторской и кредиторской задолженности ООО «Татнефть-АльметьевскРемСервис» за 2007–2009 гг.

По рисунку 9 отметим, что дебиторская задолженность ООО «ТН – АльмРС» на протяжении всего анализируемого периода больше кредиторской, что может быть расценено как негативная тенденция деятельности предприятия, так как может потребоваться привлечение дополнительного финансирования деятельности организации.

Проведем анализ имущественного положения предприятия ООО «ТН – АльмРС» за период 207 – 2009 гг., результаты анализа представим в таблице 2.

Таблица 2 – Состав, структура и динамика активов и пассивов ООО «Татнефть-АльметьевскРемСервис» за 2007–2009 гг.

|

Показатель |

Сумма, тыс. руб. |

Изменение 2009 г. к 2007 г. |

Удельный вес, % |

||||||

|

2007 г. |

2008 г. |

2009 г. |

Абсол. (+,–) |

Относит. (%) |

2007 г. |

2008 г. |

2009 г. |

Абс.изм (+,–) |

|

|

Внеоборотные активы |

40,89 |

46,1 |

92,3 |

14963 |

103,28 |

99,19 |

93,9 |

47,7 |

-11,4 |

|

Оборотные активы |

100 |

100 |

100 |

89300 |

127,80 |

40,89 |

46,1 |

92,3 |

11,4 |

|

Итого активов |

88,87 |

89,3 |

71,6 |

99917 |

113,30 |

100 |

100 |

100 |

0,0 |

|

Капитал и резервы |

2,14 |

2,6 |

2,8 |

92699 |

113,89 |

88,87 |

89,3 |

71,6 |

-17,2 |

|

Долгосрочные обязательства |

9,0 |

8,0 |

29,6 |

6262 |

139,04 |

2,14 |

2,6 |

2,8 |

0,7 |

|

Краткосрочные обязательства |

100 |

100 |

100 |

906 |

101,34 |

9,0 |

8,0 |

29,6 |

16,6 |

|

Итого пассивов |

40,89 |

46,1 |

92,3 |

99917 |

113,30 |

100 |

100 |

100 |

0,0 |

Данные таблицы 2 свидетельствуют о том, что предприятие ООО «ТН – АльмРС» в 2009 г. значительно увеличило вложения средств в осуществление своей деятельности. Об этом свидетельствует увеличение величины валюты баланса с 791098 тыс. руб. в 2007 году до 1089120 тыс. руб. в 2009 году, а также относительный показатель – темп роста, который за данный период составил 149,0%.

Сумма основного капитала, размещенного в форме внеоборотных активов на протяжении анализируемого периода 2007–2009 гг. увеличилась на 79617 тыс. руб. (17,0%) и составила 919842 тыс. руб. Увеличение основного капитала произошло в основном за счет обновления основных фондов.

Сумма оборотного капитала за период 2007–2009 гг. возросла на сумму 262449 тыс. руб. (89,9%) и составила 969278 тыс. руб. Рост суммы оборотного капитала связан с ростом дебиторской задолженности.

Структура активов на протяжении анализируемого периода изменилась: уменьшилась доля внеоборотных активов на 11,4% (с 99,19% до 47,7%), соответственно увеличилась доля оборотных активов на 11,4% (с 40,89% до 92,3%).

Для большей наглядности представим динамику структуры актива баланса ООО «ТН – АльмРС» за 2007–2009 гг. на рисунке 10.

Рисунок 10 – Динамика структуры актива баланса ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг.

Пассивная часть баланса в 2009 году характеризуется преобладающим удельным весом собственных источников средств, однако, доля собственных источников в общем объеме источников средств уменьшилась на 17,2% (с 88,87% до 71,6%), что несомненно, является негативной тенденцией.

Заемные средства предприятия ООО «ТН – АльмРС» в основном представлены кредиторской задолженностью. Сумма заемного капитала на протяжении анализируемого периода 2007–2009 гг. значительно возросла, а именно на 229249 тыс. руб. или 269,3% и составила на 01.01.2010 г. 308870 тыс. руб.

Для большей наглядности представим динамику структуры пассива баланса ООО «ТН – АльмРС» на рисунке 11.

Рисунок 11 – Динамика структуры пассива баланса ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг.

Данные рисунка 11 свидетельствуют о том, что за 2009 год сумма совокупного капитала увеличилась на 338062 тыс. руб. или на 49,0% и составила на конец 2009 года 1089120 тыс. руб. Собственный капитал увеличился на 112817 тыс. руб. и составил 780290 тыс. руб. Доля собственных средств в совокупном капитале на 1.01.2010 г. составила 71,6%. Снижение удельного веса в валюте баланса итоговой величины раздела «Капитал и резервы» является негативным фактом, так как в этом проявляется увеличение финансовой зависимости компании от заемного финансирования, что увеличивает уровень финансовых рисков. Такая ситуация говорит о снижении финансовой стабильности компании, следовательно, предприятие ООО «ТН – АльмРС» увеличило зависимость от внешних кредиторов.

На основании вышеизложенного можно сделать следующие выводы.

Анализ показателей финансово-экономической деятельности ООО «Татнефть-АльметьевскРемСервис» показал, что в анализируемом периоде наблюдается снижение всех рассматриваемых показателей, что указывает на уменьшение объемов деятельности в результате снижения деловой активности предприятия ООО «Татнефть-АльметьевскРемСервис».

Рассмотрев характеристику финансово-хозяйственной деятельности предприятия ООО «Татнефть-АльметьевскРемСервис», перейдем к оценке маржинальной прибыли и ее доли в выручке исследуемого предприятия.

2.2 Оценка маржинальной прибыли и ее доли в выручке предприятия

Маржинальная прибыль (доход) является одним из основных понятий анализа безубыточности. Он показывает величину дохода, который приносит каждая дополнительно произведенная единица продукции. Маржинальную прибыль называют также прибылью-брутто, или валовой прибылью, а после списания постоянных затрат получают прибыль-нетто (практически это прибыль до налогообложения). Иными словами, сумма покрытия характеризует вклад единицы продукции (работы, услуги) в покрытие постоянных затрат и получение прибыли. Поэтому главная роль в процессе управления прибылью принадлежит формированию маржинального дохода предприятия, так как маржинальный доход является промежуточным финансовым результатом, показывающим сумму постоянных затрат и прибыли в расчете на одну произведенную единицу продукции.

Анализ и оценка уровня маржинальной прибыли позволяет предприятию заранее определять уровень рентабельности как всего предприятия, так и отдельных видов номенклатуры продукции. При этом чем больше разница между ценой реализации продукции и суммой переменных затрат, тем больше сумма покрытия и, соответственно, выше будет уровень рентабельности продукции предприятия.

Представим расчет маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис» за анализируемый период 2007–2009 гг. Исходные данные для оценки изменения маржинальной прибыли и ее доли в выручке ООО «Татнефть-АльметьевскРемСервис» за 2007–2009 гг. представим в таблице 3.

Таблица 3 – Исходные данные для оценки изменения маржинальной прибыли и ее доли в выручке ООО «Татнефть-АльметьевскРемСервис» за 2007–2009 гг.

Показатели |

2007 г. |

2008 г. |

2009 г. |

1. Выручка от реализации продукции (N) |

369447,8 |

407036,6 |

389999 |

2. Переменные затраты (SПЕР) |

1422423,2 |

1974046,4 |

1900684 |

3. Постоянные затраты (SПОСТ) |

369447,8 |

407036,6 |

389999 |

Определим отклонения в 2008 г. по сравнению с 2007 г.

– По выручке от реализации продукции:

2139768 – 1990914 = 149294 тыс. руб.

– По переменным затратам:

1974046,4 – 1422423,2 = 191623 тыс. руб.

– По маржинальному доходу:

969722 – 968090,8 = -2369,2 тыс. руб.

– По постоянным затратам:

407037 – 369447,8 = 41988,8 тыс. руб.

– По суммарным затратам:

1981083 – 1787871 = 193212 тыс. руб.

– По прибыли от продаж:

198689 – 202643 = -43998 тыс. руб.

Аналогично выявим отклонения 2009 г. от 2008 г.:

– По выручке от реализации продукции:

1949149 – 2139768 = -194619 тыс. руб.

– По переменным затратам:

1900684 – 1974046 = -73362 тыс. руб.

– По маржинальному доходу:

444469 – 969722 = -121297 тыс. руб.

– По постоянным затратам:

389999 – 407037 = -17082 тыс. руб.

– По суммарным затратам:

1890639 – 1981083 = -90444 тыс. руб.

– По прибыли от продаж:

94910 – 198689 = -104179 тыс. руб.

На основе полученных данных определим отклонения маржинального дохода ООО «Татнефть-АльметьевскРемСервис» в 2008 г. по сравнению с 2007 г. и в 2009 г. по сравнению с 2008 г., т.е. нужно выяснить, в какую сторону изменилась прибыль предприятия.

Определим отклонения в 2008 г. по сравнению с 2007 г.

– По выручке от реализации продукции:

2139768 – 1990914 = 149294 тыс. руб.

– По переменным затратам:

1974046,4 – 1422423,2 = 191623 тыс. руб.

– По маржинальному доходу:

969722 – 968090,8 = -2369,2 тыс. руб.

– По постоянным затратам:

407037 – 369447,8 = 41988,8 тыс. руб.

– По суммарным затратам:

1981083 – 1787871 = 193212 тыс. руб.

– По прибыли от продаж:

198689 – 202643 = -43998 тыс. руб.

Аналогично выявим отклонения 2009 г. от 2008 г.:

– По выручке от реализации продукции:

1949149 – 2139768 = -194619 тыс. руб.

– По переменным затратам:

1900684 – 1974046 = -73362 тыс. руб.

– По маржинальному доходу:

444469 – 969722 = -121297 тыс. руб.

– По постоянным затратам:

389999 – 407037 = -17082 тыс. руб.

– По суммарным затратам:

1890639 – 1981083 = -90444 тыс. руб.

– По прибыли от продаж:

94910 – 198689 = -104179 тыс. руб.

На основе полученных расчетных данных проведем анализ формирования маржинальной прибыли предприятия ООО «Татнефть-АльметьевскРемСервис» за анализируемый период 2007–2009 гг., результаты которого представим в таблице 4.

Таблица 4 – Анализ формирования маржинальной прибыли ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг., тыс. руб.

Показатели |

2007 г. |

2008 г. |

2009 г. |

Отклонение (+, -) |

|

|

в 2008 г. по сравнению с 2007 г. |

в 2009 г. по сравнению с 2008 г. |

||||

1. Выручка от реализации продукции (N) |

369447,8 |

407037 |

389999 |

41988,8 |

-17082 |

2. Переменные затраты (SПЕР) |

1787871 |

1981083 |

1890639 |

193212 |

-90444 |

3. Маржинальный доход (МД) |

20,4 |

20,9 |

20,6 |

0,10978 |

0,0794 |

4. Доля маржинального дохода в выручке от продаж, % (Д>МД>) |

28,9 |

26,4 |

22,8 |

-2,1014 |

-3,9889 |

9. Постоянные затраты (SПОСТ) |

369447,8 |

407037 |

389999 |

41988,8 |

-17082 |

6. Суммарные затраты (S) |

1787871 |

1981083 |

1890639 |

193212 |

-90444 |

7. Доля постоянных затрат в общей сумме затрат, % (Д>S>ПОСТ) |

20,4 |

20,9 |

20,6 |

0,10978 |

0,0794 |

8. Прибыль от продаж (PN) |

202643 |

198689 |

94910 |

-43998 |

-104179 |

На основании приведенных расчетов в таблице 4, можно сделать

следующий вывод: в 2007 году на предприятии ООО «Татнефть-АльметьевскРемСервис» выручка от реализации продукции составила 1990914 тыс. руб. при переменных затратах, равных 142243,3 тыс. руб., и постоянных расходах в размере 36944,8 тыс. руб.

Маржинальный доход предприятия в 2007 году получен в сумме

968090,8 тыс. руб., доля маржинального дохода в выручке от продаж предприятия составила 28,9%.

В 2008 году выручка от реализации увеличилась до 2139768 тыс. руб., или на 7,9% в сравнении с 2007 годом. Соответственно на 10,6% возросли переменные затраты, их величина составила 1974046 тыс. руб., а постоянные расходы возросли на 41988,8 тыс. руб. или 11,4%. При этом прибыль снизилась до 198689 тыс. руб., или на 21,7% меньше прибыли 2007 года. Таким образом, уменьшение прибыли на 43998 тыс. руб. явилось причиной снижения маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис». Маржинальный доход предприятия в 2008 году составил 9697220 тыс. руб., что на 2369,2 тыс. руб. меньше, чем в 2007 году.

Для большей наглядности представим формирование маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис» за 2007–2009 гг. на рисунке 12.

Рисунок 12 – Формирование маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг.

Данные таблицы 4 и рисунка 12 свидетельствуют о том, что в 2009 году на предприятии ООО «Татнефть-АльметьевскРемСервис» заметно снизились экономические показатели. Выручка от реализации продукции уменьшилась до 1949149 тыс. руб. при переменных затратах, равных 1900684 тыс. руб., и постоянных расходах в размере 389999 тыс. руб. В 2009 году по сравнению с 2008 годом выручка от реализации уменьшилась, а именно на 194619 тыс. руб. или на 9,09%.

Следовательно, на 4,66% снизились переменные затраты, их величина составила 1900684 тыс. руб., а постоянные расходы уменьшились на 17082 тыс. руб. или 4,19%. Прибыль предприятия в 2009 году по сравнению с 2008 годом также значительно снизилась, а именно на 104179 тыс. руб., или на 69,6%. Таким образом, уменьшение прибыли на 69,6% стал причиной снижения маржинального дохода предприятия на 102916 тыс. руб. или 99,7%.

Динамику маржинального дохода предприятия ООО «Татнефть-Аль-метьевскРемСервис» за период 2007–2009 гг. представим на рисунке 13.

В 2008 году выручка от реализации увеличилась до 2139768 тыс. руб., или на 7,9% в сравнении с 2007 годом. Соответственно на 10,6% возросли переменные затраты, их величина составила 1974046 тыс. руб., а постоянные расходы возросли на 41988,8 тыс. руб. или 11,4%. При этом прибыль снизилась до 198689 тыс. руб., или на 21,7% меньше прибыли 2007 года. Таким образом, уменьшение прибыли на 43998 тыс. руб. явилось причиной снижения маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис». Маржинальный доход предприятия в 2008 году составил 9697220 тыс. руб., что на 2369,2 тыс. руб. меньше, чем в 2007 году.

Данные таблицы 4 и рисунка 13 свидетельствуют о том, что в 2007 году

было получено самое высокое значение маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис», которое составило – 968090,8 тыс. руб., что по сравнению с 2008 годом больше на 2369,2 тыс. руб., а в сравнении с 2009 годом – больше на 123629,8 тыс. руб.

Для аналитического исследования маржинальной прибыли ООО

Информация, представленная в таблице 6, свидетельствует о том, что выручка от реализации в сопоставимых ценах в 2008 году составила 1888986 (2139768 * 1,133), в 2009 году – 1709270 тыс. руб. (1949149 * 1,138). Если из выручки анализируемого периода вычесть ее величину, скорректированную на индекс цен, то полученная разность укажет на прирост выручки за счет прироста цены реализации. Следовательно, снижение выручки за счет увеличения цены составил -284989 (2139768 – 2424397) и -268431 тыс. руб. (1949149 – 2213980) в 2008 и 2009 гг. соответственно. Ценовой фактор, таким образом, играл решающее влияние на общее снижение выручки от реализации в 2008 и в 2009 гг.

Влияние изменения объема реализованных услуг на сумму выручки рассчитывается разностью между скорректированной выручкой и выручкой предыдущего периода. Прирост объемного фактора в выручке от продаж в 2008 г. составил 433843,1 тыс. руб. (2424397 – 1990914), а в 2009 г. – 73811,9 тыс. руб.

Данные таблицы 7 показывают, что результаты расчета факторных влияний указывают на отрицательное воздействие исследуемых элементов за 2007–2009 гг. Наибольшее снижение маржинальной прибыли на 89388,1 тыс. руб. в 2008 г. и на 77806 тыс. руб. в 2009 г. приходится на снижение переменных затрат. За счет объема продаж маржинальная прибыль ООО «Татнефть-АльметьевскРемСервис» увеличилась на 129814,9 тыс. руб. в 2008 г. и на 19190,9 тыс. руб. в 2009 г. Общее снижение маржинальной прибыли как в 2008 г. так и 2009 г. было получено за счет увеличения переменных затрат и роста цены реализации.

Исходя из проведенного анализа, можно заключить, что общее снижение маржинальной прибыли было вызвано прямо или опосредованно ростом цены реализации, поэтому результаты деятельности не являются следствием активной деловой политики, конструктивных управленческих решений.

На основании вышеизложенного можно сделать следующий вывод: главная роль в процессе управления прибылью принадлежит формированию маржинального дохода предприятия, так как маржинальный доход является промежуточным финансовым результатом, показывающим сумму постоянных затрат и прибыли в расчете на одну произведенную единицу продукции. В 2007 году было получено самое высокое значение маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис», которое составило – 968090,8 тыс. руб., что свидетельствует об эффективности хозяйственной деятельности ООО «Татнефть-АльметьевскРемСервис» в 2007 году. На протяжении 2008–2009 гг. наблюдается снижение показателей экономической деятельности предприятия, которое повлекло за собой уменьшение суммы маржинальной прибыли в данный период.

Проанализировав маржинальную прибыль и ее долю в выручке предприятия ООО «Татнефть-АльметьевскРемСервис», перейдем к анализу безубыточности деятельности исследуемого предприятия.

2.3 Анализ безубыточности деятельности предприятия

Анализ безубыточности или CVP-анализ проявляется в соотношении между тремя группами важнейших экономических показателей бизнес-плана:

издержками (затратами);

объемом производства (реализации) продукции;

прибылью.

Анализ безубыточности позволяет найти точку равновесия, так называемый критический объем продаж – точку, в которой суммарный объем выручки равен суммарным затратам. Величина этих затрат складывается из общей величины постоянных затрат и тех переменных затрат, которые возникают как результат производства продукции, продажа которой должна полностью покрыть себестоимость производства и реализации.

Исходные данные для расчета безубыточности деятельности ООО «Татнефть-АльметьевскРемСервис» представим в таблице 8.

Таблица 8 – Исходные данные для расчета безубыточности деятельности предприятия ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг., тыс. руб.

Показатели |

2007 г. |

2008 г. |

2009 г. |

1. Выручка от реализации продукции |

369447,8 |

407037 |

389999 |

2. Переменные затраты |

202643 |

198689 |

94910 |

3. Маржинальный доход |

968090,8 |

969722 |

444469 |

4. Доля маржинального дохода в выручке от продаж, % |

28,9 |

26,4 |

22,8 |

9. Постоянные затраты |

369447,8 |

407037 |

389999 |

6. Прибыль от продаж |

202643 |

198689 |

94910 |

Проведем расчет безубыточности производства продукции ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг. с помощью метода уравнений, который представлен в параграфе 1.3.

В процентах от ожидаемого объема продаж – формула (27):

за 2007 г.: (1990914 – 1282273) / 1990914 *100% = 39,6%;

за 2008 г.: (2139768 – 1941807) / 2139768 * 100% = 27,9%;

за 2009 г.: (1949149 – 1710329) / 1949149 * 100% = 12,1%.

2. Расчет запаса финансовой прочности (показателя безопасности).

В стоимостном выражении определим по формуле (26):

за 2007 г.: 1990914 – 1282273 = 880099 тыс. руб.;

за 2008 г.: 2139768 – 1941807 = 1941807 тыс. руб.;

за 2009 г.: 1949149 – 1710329 = 1710329 тыс. руб.

В процентах от ожидаемого объема продаж – формула (27):

за 2007 г.: (1990914 – 1282273) / 1990914 *100% = 39,6%;

за 2008 г.: (2139768 – 1941807) / 2139768 * 100% = 27,9%;

за 2009 г.: (1949149 – 1710329) / 1949149 * 100% = 12,1%.

Результаты анализа безубыточности деятельности ООО «Татнефть-АльметьевскРемСервис» за анализируемый период 2007–2009 гг. представим в таблице 9.

Информация, представленная в таблице 9, свидетельствует о том, что в 2007 г. предприятие ООО «Татнефть-АльметьевскРемСервис» преодолело порог рентабельности при достижении объема продаж на сумму 1282273 тыс. руб., что на 299396 тыс. руб. увеличило точку безубыточности 2008 г. Причина такой ситуации объясняется резким ростом постоянных затрат, сумма которых в 2008 г. составила 407037 тыс. руб., что на 41989,2 тыс. руб. (или на 11,4%) больше, чем в 2007 году.

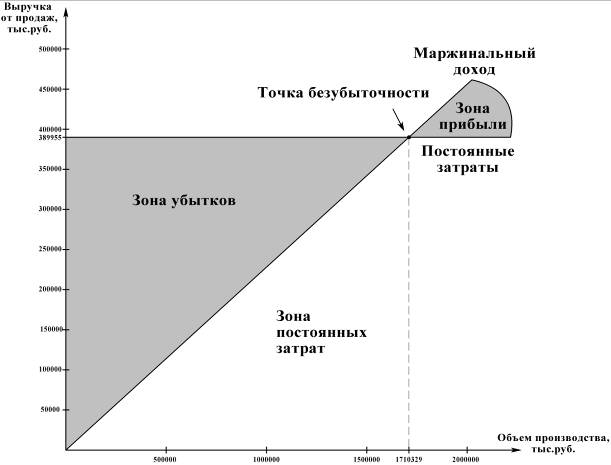

Для большей наглядности представим динамику изменения точки безубыточности деятельности ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг. на рисунке 14.

В 2008 году выручка от реализации увеличилась до 2139768 тыс. руб., или на 7,9% в сравнении с 2007 годом. Соответственно на 10,6% возросли переменные затраты, их величина составила 1974046 тыс. руб., а постоянные расходы возросли на 41988,8 тыс. руб. или 11,4%. При этом прибыль снизилась до 198689 тыс. руб., или на 21,7% меньше прибыли 2007 года. Таким образом, уменьшение прибыли на 43998 тыс. руб. явилось причиной снижения маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис». Маржинальный доход предприятия в 2008 году составил 9697220 тыс. руб., что на 2369,2 тыс. руб. меньше, чем в 2007 году.

Данные таблицы 4 и рисунка 13 свидетельствуют о том, что в 2007 году

было получено самое высокое значение маржинального дохода предприятия ООО «Татнефть-АльметьевскРемСервис», которое составило – 968090,8 тыс. руб., что по сравнению с 2008 годом больше на 2369,2 тыс. руб., а в сравнении с 2009 годом – больше на 123629,8 тыс. руб.

Рисунок 14 – Динамика изменения точки безубыточности деятельности ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг.

Данные таблицы 9 и рисунка 14 свидетельствуют о том, что в 2008 году предприятию ООО «Татнефть-АльметьевскРемСервис» необходимо было реализовать продукции на 1941807 тыс. руб. для достижения безубыточной работы. Фактически полученная выручка от продаж составила в 2008 году 2139768 тыс. руб., что превысило критический уровень на 997961 тыс. руб. Это превышение и составило запас финансовой прочности предприятия ООО «Татнефть-АльметьевскРемСервис».

В 2009 году наблюдается значительное снижение маржинального дохода. Увеличение постоянных расходов и одновременное снижение уровня маржинального дохода привели к увеличению безубыточного оборота на 168922 тыс. руб. В 2009 году запас финансовой прочности предприятия уменьшился на 19,8% за счет роста доли постоянных затрат в себестоимости продукции.

Используя данные таблицы 7 проведем факторный анализ безубыточ-ности производства ООО «Татнефть-АльметьевскРемСервис» за период 2007–2009 гг. с помощью факторной модели, которая представлена в параграфе 1.3.

Расчет влияния изменения безубыточности производства за период 2007–2008 гг. определим методом цепных подстановок:

– безубыточность производства в 2007 году:

– безубыточность производства в 2007 году при постоянных затратах 2008 года:

– безубыточность производства в 2008 году:

На основании исходных данных показателей находим влияние факторов

на изменение безубыточности производства в 2007–2008 гг.:

– Изменение постоянных затрат: