Міжнародна маркетингова діяльність ЗАТ "Росава"

Міжнародна маркетингова діяльність українського експортера ЗАО “РОСАВА”

План:

Загальна характеристика підприємства

Ринки

Сегменти

Цінова, товарно-розподільча політика

Висновок

Загальна характеристика підприємства

ЗАТ «Росава» пропонує продукцію, що забезпечує комфорт, якість і безпеку.

Білоцерківський шинний завод, сьогодні є закритим акціонерним товариством «Росава», працює з 1972 року.

Сьогодні - це високотехнологічна і соціально відповідальна компанія, з сучасними методами управління. ЗАТ «Росава» динамічно розвивається. У 2006 році компанія стала випускати продукцію якісно нового рівня - шини медіум-класу.

ЗАТ «Росава» розташоване в південно-східній частині міста Біла Церква, в 80 км від м. Київ.

Зручне географічне положення компанії, наявність залізничних шляхів сполучення і автомагістралі Київ-Одеса, дозволяє провести в термін постачання продукції нашим численним споживачам.

Продукція

Асортимент продукції включає більше 150 типорозмірів шин для легкових, легких вантажних і вантажних автомобілів, мікроавтобусів, тролейбусів, сільськогосподарської техніки і підлогового транспорту, також великогабаритні шини.

Виробничі потужності досягають близько 6 млн. шин на рік.

ЗАТ «Росава» реалізує на українському ринку близько 50% своєї продукції, до Росії експортує 12,7%, до країн СНД 23,6%, до країн далекого зарубіжжя 10,8%.

Технології виробництва

Сучасні технології та комп'ютерне проектування дозволили запропонувати Вам продукцію, виготовлену відповідно до європейських стандартів.

За останні роки компанія освоїла виробництво 17-ти нових шин.

У 2006-2007 р.р. ЗАТ «Росава» вивела на ринок якісно новий продукт - шини медіум-класу:

- Шини моделі SQ-201 з дорожнім направленим малюнком протектора

- Покоління зимових шин моделі WQ 101,102,103.

Ці шини розроблені з використанням сучасних програмних комплексів - Pro / Engineer (США), «Каскад» (Росія) і вироблені на новому універсальному протекторного агрегаті німецької фірми Berstorff, складальних верстатах фірми Pirelli із застосуванням сучасних конструкційних матеріалів. Поліефірний корд і використання кремнійвміщуваних гуми (Silica) в складі протектора, підвищили експлуатаційні та споживчі характеристики шини.

Контроль якості

Система управління якістю ЗАТ «Росава» сертифікована на відповідність міжнародному стандарту ISO 9001:2008 компанією TNO Certification bv, що входить до складу найбільшої в Європі Нідерландської організації прикладних наукових досліджень та сертифікації TNO. З 2007 року ЗАТ «Росава» є володарем сертифікату на систему управління якістю національної системи сертифікації УкрСЕПРО.

Для підтвердження відповідності продукції нормативним вимогам і вимогам конкретного споживача, кожна випущена шина проходить попереднє тестування з внешневідовим показниками і вихідним характеристикам - биття, енергія руйнування, герметичність і іншим, визначені Правилами № 30 та № 54 ЄЕК ООН (Європейської Економічної Комісії Організації Об'єднаних Націй) . Контроль вихідних характеристик шин проводиться на обладнанні провідних світових фірм, таких, як HOFMANN і рентгенодефектоскопії - на обладнанні фірми Collmann. Результати внутрішньозаводського контролю готової продукції є підставою для видачі споживачеві сертифіката, що засвідчує якість придбаної їм продукції.

Якість продукції ЗАТ «Росава» підтверджено сертифікатами України, Чехії, Росії, Білорусі.

Надійний партнер

Компанія будує відносини з клієнтами, торговими партнерами та автоскладальними підприємствами на принципах взаємовигідного співробітництва. Успіх діяльності цих груп і є успіх компанії. На такій основі працює дилерська мережа в Україні та представництво в Росії (Торговий дім «Росава» м. Москва).

Компанія «Росава» співпрацює з автоскладальними підприємствами України та Росії: ХК «АвтоКрАЗ», Корпорація «УкрАвто» (ЗАТ «ЗАЗ»), Корпорація «Богдан» (ВАТ «Луцький автомобільний завод»), ВАТ «Червона зірка», ВАТ «Уманьфермаш », ВАТ НП« БілоцерківМАЗ », ТОВ« Херсонський машинобудівний завод », ВАТ« АвтоВАЗ », ТОВ« Дормашина », ТОВ КЗ« Ростсельмаш », ТОВ« Брянксій Арсенал ».

Висока якість продукції ЗАТ «Росава» підтверджено багатьма вітчизняними та міжнародними нагородами. Їх у компанії понад 30-ти.

ЗАТ «Росава», як високотехнологічна компанія, велику увагу приділяє конкурентоспроможності компенсаційного пакета. Ми не обмежуємося виплатою співробітникам базових окладів і премій за результатами праці, а пропонуємо широкий спектр соціальних послуг:

Постійне зростання реального доходу співробітника (основного заробітку і додаткових виплат);

Професійний розвиток та навчання співробітників;

Добровільне медичне страхування (50% вартості внеску оплачує компанія);

Соціальний захист та соціальна допомога співробітникам і членам їх сімей;

Надання санаторно-курортних та оздоровчих путівок;

Забезпечення збалансованим гарячим харчуванням;

Організація дозвілля, проведення культурно-масових та спортивних заходів;

Соціальна програма по роботі з дітьми-сиротами та інвалідами.

Ринки

Розглядаючи ринок автомобільних шин, в першу чергу слід зауважити що з падінням продажу автомобілів у 2008 році призвело до зниження прибутків та об”єму виробництва автошин.

Зниження попиту на ринку шин відбувається і зараз, але ситуація залишається відносно стабільною. Адже провідні шинні компанії оперативно почали здійснювати антикризові заходи.

Судячи з результатів фінансових звітів найбільших компаній, що виробляють покришки, уникнути глобальних збитків вдалося тим фірмам, які вчасно розробили план дій в умовах економічної кризи.

Особливої уваги в цьому плані заслуговує фінський виробник Nokian Tires. Чисті продажі фінського концерну в 2008 році зросли на 5,5% і склали 1080,9 млн. євро. Для порівняння, у 2007-му році це показник склав 1025,0 млн.євро.

Ще в грудні виробник повідомив про реструктуризацію. У ході оптимізації передбачалося звільнення офісного персоналу і співробітників усього підрозділу Nokian Heavy Tires, яке виготовляє продукцію для вантажного транспорту.

"Завод у Нокії сфокусується на виробництві шин, які користуються попитом у північних та інших західних країнах. Ми можемо швидко збільшити виробництво, як тільки попит на ринку зросте», - заявив Кім Гран, генеральний директор і президент Nokian Tyres і не прогадав.

Ситуація щодо європейських шинних концернів більш-менш стабільна. Як повідомляють представники італійського концерну Pirelli, за результатами 2009 року доходи компанії виросли на 1,3% і склали 4,1 млрд. євро.

Всього за 4-й квартал цього ж року дохід досяг 870 мільйонів євро - це на 5% нижче результатів аналогічного періоду 2007 року. Крім того, у зв'язку з оптимізацією має намір скоротити 1500 робочих місць в Західній Європі.

Американський бренд Goodyear і японський Bridgestone також зазнають труднощів у зв'язку з кризою на світових автомобільних ринках. Так, аналітики Deutsche Bank знизили рейтинг Goodyear через те, що збитки виробника перевищили очікуваний рівень у четвертому кварталі 2009 року.

Вчасно скоротив адміністративні та торгові витрати ще один японський виробник шин - Bridgestone. Згідно з інформацією компанії, виробничий прибуток виріс на 11% і становить $ 1,5 млрд. Звичайна прибуток виріс в порівнянні минулим прогнозом на 15,6% і досягла $ 816 млн., а чистий дохід становить $ 110,4 млн.

Незважаючи на скорочення загальної кількість вироблених транспортних засобів, канадський підрозділ (CTCI) німецького концерну Continental AG збільшило свої продажі на 10% за рахунок зростання в сегменті зимових шин.

Більш того, за словами Андре Гестенбергера, виконавчого директора відділу продажів і маркетингу підрозділу Continental у Північній Америці, в минулому році виробничі обсяги збільшилися практично в два рази. Цьому сприяло виведення на ринок нової продукції, а також зосередження зусиль на успішній дилерської стратегії, інноваційних маркетингових підходах.

У країні висхідного сонця не все так просто, як здається на перший погляд. Так, японський автовиробник Toyota був оголошений № 1 у всьому світі. Але, не варто забувати, що цей титул був привласнений компанії під час світового спаду, коли практично всі країни зазнають фінансових проблем. Адже, крім цього, на прибутковість японських фірм впливає зростання курсу ієни, що значно знецінює закордонні надходження.

У мінусах минулого року залишився другий за величиною японський шинний концерн Yokohama. Його прибуток за перші 9 місяців 2009-2010 фінансового року впав на 99,1% (до 222 млн. ієн).

Крім того, операційний прибуток, в порівнянні з аналогічним періодом попереднього фінансового року, зменшилася на 43,8% - до 17,3 млрд. ієн, а чисті продажі виросли всього лише на 0,2% до 410 млрд. ієн.

Про строкової реструктуризації після невтішних результатів минулого року заявив ще один Шинник - компанія Toyo Tires.

Згідно з фінансовим звітом компанії за результатами трьох кварталів 2009-2010 фінансового року, виробничий прибуток Toyo Tires склала близько $ 6,75 млн. Це на 95,3% нижче за показники минулого року.

У рамках реорганізації Toyo планує перевести частину співробітників з адміністративного сектору в промисловий. Сама організаційна структура Toyo зазнає змін, а адміністративні відділення об'єднають.

Проблеми на світовому шинному ринку почалися ще в листопаді 2008 року. Вже тоді провідні виробники покришок почали скорочувати персонал, закривати заводи та інші нерентабельні підприємства. Ті, компанії, які найбільш швидко адаптувалися до нових ринкових умов, зберегли свої позиції.

На останін новини дня написання роботи від 21 вересня 2010 року американські виробники шин заявили про підвищення вартості на 6.5% у звязку з підвищенням цін на сировину в червні.

Також останні два роки відчувається послаблення європейського ринку шин, тому потрібно макисмально нарощувати обороти щодо експансії азійських ринків.

У випадку з ЗАТ “РОСАВА”, яка являється експортером на ринки пострадянських країн, то можна стверджувати, що основний експортний напрямок вибрано правильно, один недолік і серйозни конкурент — виробники з Китаю, де розташовані виробництва найбільш провідних шинних заводів. В цьому випадку, якщо РОСАВА не зможе втримувати свої позиції по низькій ціні, завойовування ринку припинятиметься, в тому числі зменшуватиметься, що призведе до повернення лише на втічизняний ринок.

Також пропонуємо розглянути специфіку ринку пострадянських країн, а саме країн СНД.

шинний маркетинг сегментація

Виробництво легкових шин в СНД в 2009 р. в порівнянні з попереднім роком зазнало скорочення на 35%. Виробництво легковантажних шин в 2009 р. знизилося в порівнянні з попереднім роком на 21%.

Обсяг виробництва вантажних шин в 2008 р. склав 6797,5 тис. шт. У 2009 р. обсяг випуску шин даного виду скоротився 63%.

Знизилося виробництво сільськогосподарських шин 53%. в 2009 р.

Слід констатувати скорочення сукупного випуску шин в СНД 43%

Так, обсяг російського ринку легкових шин в натуральному виразі склав в 2008 р. 39373,0 тис. шт., у 2009 р. він знизився до 24576,0 тис. шт.

Обсяг ринку легковантажних шин в 2009 р. склав 3376,9 тис. шт. в порівнянні з 4378,2 тис. шт. в 2008 р.

Обсяг ринку вантажних шин в 2009 р. значно скоротився по відношенню до попереднього року: з 7285,8 тис. шт. в 2008 р. до 4347,1 тис. шт. в 2009 р.

Значно скоротився обсяг реалізації у провідного російського виробника ВАТ «Нижнекамскшина». У 2009 р. цей завод реалізував на внутрішньому ринку 1314,8 тис. вантажних шин протів 2393,3 тис. шт. роком раніше. Частка підприємства в натуральному виразі знизилася з 32,8% в 2008 р. до 30,2% в 2009 р.

Обсяг ринку вантажних шин (для кар'єрної, дорожньої, будівельної, промислової і вантажно-розвантажувальної техніки) скоротився з 361,9 тис. шт. в 2008 р. до 222,8 тис. шт. в 2009 р. Найбільшими гравцями на цьому ринку є вітчизняні виробники Волтайр і Красноярський шинний завод, білоруська Белшина та зарубіжні Bridgestone (Японія), Deestone (Таїланд), Armour (Китай), Kenda (Китай), Trelleborg (зроблений компанією Kenda Rubber Industrial Co . Ltd. / Xuzhou Xugong Tyres Co. Ltd, Китай), Linglong (Китай), Solideal (Шрі-Ланка), Watts (Китай), Zhejiang Huntington (Китай).

Обсяг ринку сільськогосподарських шин зменшився в 2009 р. майже на 42%. Помітні позиції на цьому ринку займають в основному вітчизняні, білоруські та українські виробники: ШК Амтел-Поволжье, Алтайський шинний комбінат, Волтайр, Омскшіна, Уралшіна, Петрошіна, Белшина (Білорусь), Дніпрошина (Україна) і Росава (Україна) . Серед зарубіжних виробників, представлених на російському ринку сільськогосподарських шин, виділяються Deli (Індія), Firestone (Японія), Mitas (Німеччина).

Імпорт на даний ринок в натуральному вираженні зменшився на 40,7%, а у вартісному на 38,8%.

У п'ятірку компаній (без урахування брендів), що лідирують в 2009 р. за обсягом імпорту легкових шин в натуральному вираженні, увійшли:

1. Yokohama - 2096,5 тис. шт. (Проти 1571,1 тис. шт. В 2008 р.).

2. Bridgestone - 2062,9 тис. шт. (Проти 1993,1 тис. шт. В 2008 р.).

3. Continental - 1121,3 тис. шт. (Проти 2915,4 тис. шт. В 2008 р.).

4. Michelin - 797,6 тис. шт. (Проти 1845,3 тис. шт. В 2008 р.).

5. Sumitomo - 732,4 тис. шт. (Проти 943,1 тис. шт. В 2008 р.).

У п'ятірку компаній (без урахування брендів), що лідирують в 2009 р. за обсягом імпорту вантажних шин в натуральному вираженні, увійшли:

1. Michelin - 198,8 тис. шт. (Проти 415,9 тис. шт. В 2008 р.).

2. Bridgestone - 140,5 тис. шт. (Проти 214,4 тис. шт. В 2008 р.).

3. Aeolus Tyre - 105,0 тис. шт. (Проти 110,7 тис. шт. В 2008 р.).

4. Goodyear - 87,4 тис. шт. (Проти 105,9 тис. шт. В 2008 р.).

5. Hangzhou Zhongce Rubber - 56,8 тис. шт. (Проти 84,2 тис. шт. В 2008 р.).

Серед провідних світових виробників спад обсягів імпорту шин всіх видів в 2009 р. в порівнянні з 2008 р. показали практично все: Nokian - 87,1%, Pirelli - 85,5%, Goodyear - 77,6%, Continental - 60,5 %, Michelin - 53,1%.

До цього списку можна додати компанію Росава, спад склав 68,2%.

Меншим було падіння імпорту японських компаній: Sumitomo - 23,5%, Toyo - 21,2%, Bridgestone - 0,2%.

Серед великих компаній зростання показала тільки японська Yokohama: + 33,3%.

Згідно даних, наданих директором по маркетингу ЗАТ “РОСАВА” загальний обсяг ринку світових шин, що охоплює РОСАВА коливається в межах 1-2%, причому яких-небудь стратегічних дій, які б дали змогу відвоювати більшу частку ринку не проводилися. Про товарно-розподільчу політику, яка і покаже можливості завоювання ринків, буде написано в іншому розділі.

Отже, можна зробити висновок, що ринок шин зараз перебуває в кризі, але у звяку з нарощуванням обертів азійського ринку шин та виробництва автомобілів, що даний напрямок являється дуже потужним.

Сегменти

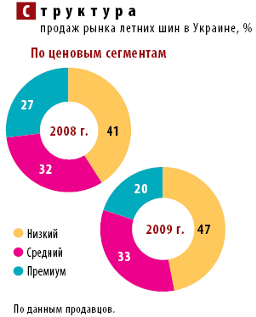

Легкові шини ділять на три класи: А - преміальний, Б - середній і С - бюджетний. В пострадянських країнах недорогі шини для недорогих автомобілів займає 42% ринку. Через прийдешнього падіння доходів населення і скорочення автокредитування учасники автомобільного ринку зараз роблять ставку на просування бюджетних авто. Оскільки третина всієї її продукції розрахована на первинну комплектацію нових авто, це дозволить виробнику наростити обсяги виробництва і збільшити частку на ринку. Тим часом у недорогому класі (шинами з радіусом 13-14 дюймів комплектуються, як правило, малолітражні недорогі авто) білоцерківська шина - монополіст (близько 60% ринку в Україні, Росія та Білорусь 38-40%).

В минулому році споживач за "ім'я" переплачувати не поспішав, в результаті чого в преміум-сегменті (представлений брендами Michelin, Bridgestone, Continental, Goodyear і ін) продажу літніх шин впали на 50%. У середньому ціновому сегменті (бренди Hankook, Nokian, Pirelli, Yokohama і ін) ситуація трохи краще, падіння там становило всього 32%. Низький ціновий сегмент (бюджетний) (бренди "Росава", "Сибур Російські Шини", "Амтел", "Дніпрошина", Debica та ін) в 2009 р., в порівнянні з 2008 р., втратив 25%.

"У сегментах відбулися деякі зміни. Найбільше скоротився преміальний сегмент, деякі споживачі звернули увагу на продукцію середнього класу і не хочуть платити просто за бренд. Люди готові віддати перевагу менш відомим маркам, що не поступається за якістю преміального бренду, але реалізованим за більш вигідними цінами ", - розповідає пан Федоров.

Якщо у найдешевшому сегменті їй вдалося завоювати лідерські позиції (основні конкуренти тут - білоруське підприємство «Белшина» і російське «Амтел»), то за середній клас доведеться поборотися з провідними світовими брендами (зараз у цьому сегменті компанія утримує 15%). Фахівці очікують заміщення дорогих імпортних шин продукцією внутрішнього виробництва. Ця тенденція визначить розвиток ринку легковий гуми на найближчий рік.

Крупний замовник легковий шини - російський гігант ВАТ «АвтоВАЗ». Для автомобілів Lada компанія «Росава» постачає в середньому близько 40 тис. шин на місяць (у деякі місяці доходила до 100 тис. штук). На білоцерківське підприємство припадає 15-20% шин, що закуповуються заводом «АвтоВАЗ».

«Росава» постачає гумовими сумішами одного з лідерів світового ринку покришок (назва бренду не розголошується, оскільки зараз партнери в стадії продовження контракту) для подальшої переробки і формування. За такою ж схемою білоцерківський завод працює з німецькою компанією Continental. Саме виробництва заготовок для подальшого виробництва шин «Росава» приділяє велику увагу під час кризи. Підготовка гумових сумішей - це окремий напрямок бізнесу, яке ми маємо намір розширювати. Виробництво напівфабрикатів вигідно українському заводу. До структури компанії входить колишній завод "Валса", де є якісні резіносмесітелі і найсучасніший підготовчий цех в СНД. Його виробничі потужності надмірні (до шестисот тонн на добу), тому освоїти їх для власних потреб "Росава" не в змозі. Цього об'єму вистачить на комплектування половини європейських шинних заводів.

Звичайно, завантажити потужності, - добре, однак виробництво брендованого продукту - завдання більш амбіційна. Приступити до її реалізації менеджмент вирішив, почавши з виробництва брендованого продукту з аутсорсингу. Ця схема, коли виробник за рецептурою та технології випускає шину під чужим торговельною маркою на власних потужностях, вже апробується російськими компаніями, які розміщують замовлення на виробництво своєї шини на українському заводі. РОСАВА хоче налагодити аналогічну співпрацю з світовими брендами, для чого нам потрібно розширити виробництво, придбати нове обладнання. Це питання півтора року. Коли наприкінці 80-х у Китай прийшли світові автоконцерни, китайські виробництва були для них лише дешевої майданчиком з випуску автомобілів. З часом китайці, перейнявши досвід і технології, методики, стали випускати власні бренди, які сьогодні поширилися по всьому світу. "Росава" отримає можливість навчитися робити дорогі брендові шини, вийти в більш дорогі сегменти вже зі своєю торговою маркою.

"Росава" - не поспішає переходити до випуску автопокришок більш високого класу. Українські виробники вперто тримаються принципу "довговічність і надійність", випускаючи більш жорсткі, але зносостійкі колеса. Західні виробники давно приділяють більше уваги безпеці та комфорту, що призводить до подорожчання шин і часто знижує їх зносостійкість, хоча деякі гранди, наприклад, Michelin, вже впоралися з цією проблемою. Дорікати компанію "Росава" за інертність безглуздо: її продукція орієнтована на масового споживача, який навряд чи погодиться платити більше. Однак розвиток шинного бізнесу і збереження положення на ринку неможливо без продукції преміум-сегмента. Справа в тому, що собівартість виробництва покришок різних класів суттєво не відрізняється. Сировина і матеріали складають 25% їх вартості, 30% припадають на оплату праці. , Що залишилися 45-50% (в преміум-групі до 70%) - плата за технології і ноу-хау. У бюджетних шин остання складова приблизно 15-20% ціни на них. Виробники таких покришок заробляють на колесі в чотири-п'ять разів менше, ніж шинні гранди, а значить, не мають ресурсів для розвитку технологій. З часом вони будуть з'їдені сильнішими конкурентами.

Цю тенденцію підтверджує статистика: за кілька років кількість шинних компаній в Європі скоротилося з 111 до 83. Сьогодні близько 60% світового ринку автомобільних шин належать "великій трійці" - компаніям Michelin, Bridgestone і Goodyear. З 70 млрд доларів, щорічно обертаються на світовому ринку шин, на частку гігантів припадає 46 млрд. Фірма Goodyear і її дочірня компанія Sumitomo освоюють 18 млрд, а Bridgestone та Michelin - по 14 млрд доларів. Маленькі незалежні компанії чинять опір тиску китів лише на регіональних ринках, прикрившись, як щитом, високими ввізними митами. Не так давно російська компанія Amtel, несподівано для багатьох аналітиків, за 256 млн доларів придбала голландську шинну компанію Vrederstein, пояснивши це бажанням підняти загальний імідж компанії та перейти зі своєю продукцією у вищий і більш дохідний сегмент (шини Vrederstein намагаються продавати в Росії дорожче продукції трійки китів). Росіяни збираються вкласти близько 120 млн євро в організацію виробництва шин цієї марки в Росії і навіть змінили назву на Amtel-Vrederstein. Саме з цими планами компанії експерти пов'язують відмову росіян від намірів знову стати власниками білоцерківської компанії "Росава", хоча ще в червні цього року вони отримали дозвіл Антимонопольного комітету України на придбання більше 50% акцій заводу. Однак, на думку експертів, після вступу Росії до СОТ і поетапного зниження ввізних мит Amtel не зможе протистояти вторгненню грандів світової шинної індустрії. Тому нинішні зусилля керівництва компанії направлені на збільшення її капіталізації з метою вигіднішого подальшого перепродажу.

На думку директора агентства "Маркет Репорт" Сергія Яременко, однією з основних проблем українських виробників шин є їх прив'язка до російських джерел сировини. Це означає, що вартість вітчизняної продукції завжди буде вищою за російську. На відміну від північних сусідів ми не маємо повного циклу виробництва шин, а створення власного заводу з виробництва каучуку потребують мільярдних інвестицій. Такі гіганти, як Goodyear, останнім часом відмовляються від непрофільних активів - власного виробництва сировини.

Нинішні тенденції - стирання кордонів між сегментами, тобто якщо раніше найдорожча шина була дорожче найдешевшої в одному розмірі в середньому в 2,5 рази, то тепер - менше ніж в 2 рази. Йде перерозподіл в сегментах: йдуть від крайнощів - і від самої дешевої, і від самої дорогої продукції. Різниця між дешевими і середніми за ціною шинами скоротилася, споживачам немає особливого сенсу заощаджувати на шкоду якості. А в дорогому сегменті не всі готові переплачувати за бренд першої лінійки. Багато хто вже готові придбати шини простіші, але при цьому дешевше. Взагалі, десегментація характерна для всього європейського ринку - схожі процеси спостерігаються і у Великобританії, і в Німеччині, і в інших країнах.

Цінова, товарно-розподільча політика

Необхідний стратегічний підхід до задач експортної товарної політики на будь-якому рівні адміністративного і технічного управління. Це означає, що прийняті рішення повинні бути обґрунтованіз погляду тактичних інтересів, але разом з тим не суперечити кінцевим цілям маркетингупідприємства.

Товарна політика фірми-експортера складається в проведенні систематичного пошуку шляхів підвищення конкурентноздатності вироблених товарів за рахунок поліпшення якості, оптимізації асортименту, створення нових товарів.

На міжнародному ринку шин Росава знаходиться на стадії зрілості та насичення і в даному випадку, головне, що потрібно утримувати дані позиції, аби не перейти в стадію занепаду, тому необхідно дотримуватися новітніх технологій.

Виробництво шин - складний технологічний процес, тільки підготовка і змішування гумової суміші проходить до дев'яти етапів. Інноваційні розробки та унікальну рецептуру гуми виробники десятиліттями тримають у найсуворішій таємниці. «У шинному бізнесі існує кілька світових лідерів, які в змозі профінансувати розробки нових технологій», - пояснює Марек Гавлик. Тим часом фінська компаніяNokian Tyres підшукує майданчик під будівництво власного заводу в Східній Європі. Вона відчуває великий дефіцит виробничих потужностей, оскільки має в своєму розпорядженні всього двома заводами - у Фінляндії та Росії. У цьому році фіни вели переговори про створення потужного підприємства в Україні, в Луганській області.

Виробники шин, які комплектують автомобілі світових брендів, йдуть на первинний ринок, оскільки це потужний рекламний інструмент. Багато покупців, які купують нове авто з певною маркою шин, зазвичай на заміну ставлять цей же бренд, вважаючи його оптимально підібраним розробником авто.

Розглядаючи розподільчу політику «Росави», то її можна зобразити наступним чином:

Якоїсь нетипової розподільчої політики не передбачено, що і зумовлює низьку конкурентоздатність підприємства на світових ринках. Головне в розподільчій політиці робити акцент на виробника автомобілів. Нарощування автомобільного виробництва дає додаткові можливості в майже безконкурентного сегменті первинної комплектації. Зарубіжні бренди не хочуть співпрацювати з місцевими виробниками авто, оскільки закупівельна ціна одного колеса дуже низька (в середньому 20 доларів). У будь-якій країні на первинній комплектації заробітки набагато менше, ніж на вторинному ринку. Автовласник часто після покупки автомобіля удосконалить його, пристосовуючи під себе, а вже на безпеці (хороша гума саме її і забезпечує) він тим більше не економить. За статистикою, шини однакового радіусу з подвійною різницею в ціні розкуповуються у співвідношенні 1:4, з перевагою більш дорогого варіанта. Виробники шин, які комплектують автомобілі світових брендів, йдуть на первинний ринок, оскільки це потужний рекламний інструмент. Багато покупців, які купують нове авто з певною маркою шин, зазвичай на заміну ставлять цей же бренд, вважаючи його оптимально підібраним розробником авто.

Цього року оператори ринку розраховують на торішні обсяги і навіть насмілюються сподіватися на незначне зростання. Це буде можливо завдяки відкладеному з 2009 р. попиту, який фахівці оцінюють в 20%. Крім того, в 2010 р. прийде час міняти гуму тим, хто купив авто в 2007-2008 рр.., А адже саме на цей період припав сплеск авто продажів. Цього року як раз прийшов час заміни шин на автомобілях, які були продані 2-3 роки тому. А це були рекордні роки з продажів нових авто. Тому оператори ринку очікують зростання ринку щодо 2009 р. на 5-7%. У 2010 р. споживачі будуть віддавати перевагу шинам низьких і середніх цінових сегментів.

Цінова експортна політика «Росави» дуже складна і формується виключно експортним відділом маркетингу, який не дає можливості прослідкувати за даними. Через велику частку тіньових поставок будь-якими точними даними про дійсний стан на ринку не володіє ні одна консалтингова компанія. Оцінки імпорту будуються на припущенні, що середньостатистичний власник авто в середньому змінює шини раз на три-чотири роки, тобто купує хоча б одну шину на рік.

Висновок:

Отже, провівши коротке дослідження експортної діяльності експортера ЗАТ «РОСАВА можна стверджувати, що дане підприємство, хоч і займає лідируючі позиції на вітчизняному ринку, на зовнішніх ринках знаходиться на посередніх позиціях (залежно від країни ринку), а частіше взагалі в аутсайдерах ринку; цінова політика хоч і знаходиться в нижніх цінових сегментах, але через недорозвинену розподільчу політику та небажання удосконалювати бренд «РОСАВА», значно програє конкурентам. Також хочеться зазначити, що з експансією європейських заводів в Азії та країнах Східної Європи, утримувати позиції експортеру буде значно важче.