Безготівкові розрахунки (работа 1)

ПЛАН КУРСОВОЇ РОБОТИ

Вступ

Розділ 1 Економічна сутність, поняття, принципи та характеристика обліку безготівкових розрахунків

Сутність, принципи та класифікація безготівкових розрахунків

Види рахунків у банках, порядок їх відкриття та закриття

1.3 Нормативно правове забезпечення обліку безготівкових розрахунків

Розділ 2 Форми та організація обліку безготівкових розрахунків

2.1 Форми безготівкових розрахунків

2.2 Синтетичний та аналітичний облік коштів на рахунках банків

2.3 Відображення господарських операцій в системі рахунків

2.4 Особливості обліку операцій на поточних рахунках в іноземній валюті

Розділ 3 Вдосконалення методики обліку безготівкових розрахунків

Висновки

Список використаної літератури

Вступ

Для здійснення будь-якої господарської операції підприємство повинно здійснити розрахунки з іншим підприємством, найшвидший тип розрахунків між юридичними та фізичними особами – безготівкові. Банк в цих розрахунках виступає як посередник між клієнтами, що здійснюють платежі.

Безготівкові розрахунки – це переказування певної суми коштів із розрахунків платників на рахунку одержувачів, а також переказування з доручення підприємств, внесених ними готівкою до каси банку на рахунки одержувачів.

Розрахунково-касові операції полягають у забезпеченні руху грошових коштів на рахунках клієнтів банків згідно з їхніми дорученнями. Ці операції посідають особливе місце в банківській діяльності і відіграють важливу роль у забезпеченні успішного перебігу економічних процесів на мікро - та макрорівнях.

Для клієнтів банків розрахунково-касові операції забезпечують одержання грошового еквівалента за реалізовану продукцію чи послуги, оплату для виробництва матеріальних ресурсів, оплата заробітної плати працівникам, оплату зобов’язань перед бюджетом та позабюджетними фондами, накопичення та використання заощаджень.

Майже усі підприємства здійснюють безготівкові розрахунки, мають різни види рахунків і користуються різними формами безготівкових розрахунків. В умовах ринкової економіки форми безготівкових розрахунків набувають нової сутності: підприємство має само вибирати найефективніші та найкращі форми розрахунків. Безготівкові розрахунки нерозривно пов’язані із підприємницькою діяльністю і від правильності застосування тієї чи іншої форми розрахунків підприємство може виграти або програти.

Розділ 1 Економічна сутність, поняття, принципи та характеристика обліку безготівкових розрахунків

1.1 Сутність, принципи та класифікація безготівкових розрахунків

Розрахункові відносини в Україні зумовлені наявністю товарного виробництва, товарного обороту грошей. В Україні більшість розрахунків здійснюється у безготівковій формі.

Зобов’язання платника (покупця, замовника, і іншого споживача) розрахуватись з своїм контрагентом за поставлену йому продукцію (виконану роботу, надані послуги) виникає в наслідок укладення відповідного договору поставки, купівлі-продажу, підряду , тощо.

Існування цього зобов’язання базується на відповідному виконанні отримувачем засобів (постачальником, підрядчиком, виконавцем тощо), свого зобов’язання по цьому договору, яке є зустрічним по відношенню до зобов’язання платника.

Безготівковий грошовий обіг - це рух грошових коштів без використання готівкових грошових знаків шляхом перерахування сум за рахунками в банках чи зарахування взаємних вимог. У безготівковому обігу гроші функціонують як засіб платежу, бо є певний проміжок часу між одержуванням товарів та оплатою їх. Переваги безготівкового обігу перед готівковим очевидні

прискорюється обіг грошових коштів господарських суб’єктів;

значно скорочуються суспільні витрати обігу;

збільшуються можливості держави щодо регулювання грошової сфери тощо.

Безготівкові розрахунки - розрахунки, що проводяться без участі готівки, тобто в сфері безготівкового грошового обігу. Безготівкові розрахунки поділяються на

- міжбанківські та

- міжгосподарські, які обслуговують, відповідно, відносини між банками та між клієнтами банків. Безготівкові розрахунки є розрахунками (платежами) за продукцію та послуги, що здійснюються двома основними способами:

1. акцептно-інкасовим, коли поставка передує оплаті,

2. акредитивним, - коли оплата передує відправленню продукції.

Акцепт у даному разі виступає як згода на оплату розрахункових документів. Інкасо - це банківська розрахункова операція, завдяки якій банк одержує гроші за дорученням клієнта і зараховує ці гроші на його банківський рахунок на підставі поданих розрахункових документів. Акредитив - це розрахунковий документ, за яким один банк доручає іншому здійснити за рахунок спеціально заброньованих для цього грошових коштів оплату товарно-транспортних документів за відвантажені чи надані послуги.

Безготівкові розрахунки здійснюються за двома основними грошовими потоками. Це по-перше, надходження грошових коштів на рахунок; по-друге, витрачання коштів з рахунку.

Безготівкові розрахунки між підприємствами, організаціями та установами всіх форм власності, підприємствами без створення юридичної особи і фізичними особами здійснюються у національній валюті України через банки шляхом перерахування коштів з рахунка платника на рахунок одержувача коштів. Кошти з рахунка клієнта списуються за розпорядженням його власника, крім випадків, у яких чинним законодавством передбачене безспірне стягування та безакцептне списання коштів. Розрахункові документи приймаються банком до виконання тільки в межах наявних на рахунку клієнта коштів. Платежі одного клієнта за рахунок коштів іншого не допускається.

Господарські суб’єкти самостійно обирають форми розрахунків та вказують їх при укладенні договорів.

Установи банків здійснюють контроль за додержанням правил розрахунків, а також за станом розрахунків підприємств. Підприємства (платники та одержувачі коштів) зі свого боку також мають контролювати проведення безготівкових розрахунків.

Народногосподарське значення безготівкових розрахунків полягає у прискорені обігу грошових і фінансових коштів, забезпеченні в максимально короткий час грошової компенсації виробникам - власникам поставленої продукції, виконаних робіт і наданих послуг. Прискорення міжгосподарських розрахунків важливе як з мікро -, так із макроекономічної точок зору.

Для створення ефективної системи безготівкових розрахунків принципове значення має правильне визначення її принципів - основних нормативних положень, якими слід керуватися, щоб безготівкові розрахунки максимально сприяли прискоренню народногосподарського обороту.

Безумовно, що принципи організації безготівкових розрахунків на макроекономічному рівні мають розглядатися у взаємозв’язку з особливостями реформування фінансової сфери вітчизняної економіки. На мікроекономічному рівні принципи організації безготівкових розрахунків впливають із специфіки реалізації економічних інтересів трьох суб’єктів сфери безготівкового обігу платника, одержувача грошових коштів банку.

Специфіка принципів безготівкових розрахунків відображає реальний стан національної економіки (криза, депресія, пожвавлення, піднесення).

Принципи безготівкових розрахунків - це вихідні положення які визначають конкретний економічний зміст способів і форм розрахунків. У міру реальних ринкових змін в економіці змінюється також принципи організації безготівкових розрахунків, виникають і формуються нові принципи.

Виділяються такі основні принципи організації безготівкових розрахунків:

1. Грошові кошти всіх господарських суб’єктів (як власні, так і залучені) підлягають обов’язковому зберіганню на розрахункових, поточних та інших рахунках в установах банків. При кризовому стані економіки недотримання цього принципу призводить до відтоку грошей з легальних каналів грошового обороту і, як наслідок, до посилення тіньового характеру економіки.

2. Грошові розрахунки і платежі підприємств (організацій) усіх форм власності здійснюється через установи банків, як правило, в безготівковому порядку за документами, що передбачені правилами проведення цих розрахунків. Готівкові розрахунки характерні лише для невеликих за сумою міжгосподарських платежів і обмежених витрат на внутрігосподарські потреби. В кризовій економіці здійснення розрахунків між господарськими суб’єктами готівкою (а часто й валютною іноземних держав), минаючи установи банків і поза їхнім контролем, посилює нелегальний режим функціонування багатьох підприємств і організацій, призводять до розширення дефіциту реальних «живих» грошових коштів.

3. Розрахунки з покупцями за товарно-матеріальні цінності і послуги проводяться , як правило, після відпуску продукції або надання послуг. Максимальне наближення моменту проведення платежу до терміну відпуску товарів - необхідна умова забезпечення економічності безготівкових платежів. Проведення оплати товарів і послуг після їх відвантаження (відпускання, надання) без затримки платежу свідчить про високу платоспроможність підприємств і ефективну платіжну та договірну дисципліну в народногосподарському обороті країни.

4. Платежі за товари і послуги з рахунка підприємства здійснюються, як правило, за згодою (акцептом) платника (власника рахунка) після перевірки виконання постачальником договірних умов. У разі порушення умов договору платник може відмовитися від оплати розрахункових документів, про що повідомляє постачальника у порядку і в терміни, непередбачені договором. Цей принцип організації безготівкових розрахунків відображає основоположну роль споживача (покупця) в системі ринкових відносин.

5. Безготівкові розрахунки проводяться за рахунок і в межах коштів, що є на рахунку платника, або його права на одержання кредиту (банківського чи комерційного). Якщо на рахунку покупця немає достатніх грошових коштів, платежі не можуть бути здійснені в принципі «Не постачати, не маючи гарантій оплати» - правило ринкових відносин. Банком відкривається і обслуговується картотека неоплачених вчасно розрахункових документів. Платежі проводяться в міру надходження грошових коштів на рахунок платника.

6. Зарахування коштів на рахунок одержувача відбувається після списання відповідних грошових сум з рахунка платника. Банк зобов’язаний проконтролювати ці рахунки, щоб попередити зловживання, що мають місце під час оплати безтоварних документів. Якщо буде встановлено факт подання в банк безтоварних розрахункових документів, то банк зобов’язаний стягнути штраф з підприємства (організації), яке виписало такий документ.

7. Постачальники і покупці (споживачі) мають право вільного вибору форми безготівкових розрахунків і способу платежу, що узгоджується при укладанні договорів поставок або договорів підряду. Банк не втручається у договірні відносини та вибір форм розрахунків і способу платежу. Платники й одержувачі коштів контролюють вчасне проведення розрахунків і претензій, що виникають, розглядають їх у встановленому претензійно-позовному порядку без участі банківських установ. Необхідним є використання більш раціональних форм і способів безготівкових розрахунків у даних фінансово-господарських умовах.

Недотримання принципів організації безготівкових розрахунків призводить до кризи всієї системи розрахунків (платіжної кризи).

В системі юридичних і економічних наук виділяється таке поняття, як спосіб безготівкових розрахунків.

Спосіб безготівкових розрахунків у широкому розумінні - це економічно і фінансово обумовлений порядок здійснення грошових відносин між постачальником (продавцем) і платником (покупцем). Спосіб розрахунків визначаються конкретними умовами виконання господарськими суб’єктами своїх грошових зобов’язань один перед одним, різні форми економічної організації сфери грошового обороту зумовлюють і різні способи платежу за продукцію.

Спосіб платежу у вузькому розумінні характеризує порядок списання коштів з рахунків платників.

У сучасній системі безготівкових розрахунків господарські суб’єкти використовують два основних способи платежу:

— перерахування коштів з банківського рахунка на рахунок одержувача коштів шляхом відповідних записів щодо них.

— зарахування взаємних вимог платника і одержувача коштів.

Призначення того чи іншого способу розрахунку полягає в погашені грошових зобов’язань юридичних і фізичних осіб.

Критерії вибору способу платежу пов’язані з вимогами прискорення самих розрахунків, їх терміновості, зниження витрат на проведення платежів, нормалізації кругообігу коштів, забезпечення безперебійного ходу реалізації продукції.

В умовах платіжної кризи розширюється практика застосування такого неринкового способу розрахунків, як бартерні угоди, тобто взаємні товарообміні операції з передачею права власності на товари (натуральний обмін) без грошових розрахунків. Бартерні операції - це форми натурального заліку взаємних вимог.

У сучасній кризовій економіці України на перший план виходить такий спосіб платежу, як - попередня оплата (гроші перераховуються одержувачеві до відвантаження товарів) на відміну від оплати фактично відвантажених товарів і наданих послуг.

Спосіб попередньої оплати підкреслює аномальність економічних відносин, що існують у вітчизняній економіці, не дає можливість на ділі оптимізувати економічні інтереси суб’єктів системи безготівкових розрахунків. Порядок попередньої оплати товарно-матеріальних цінностей та послуг застосовується як санкція відносно неплатоспроможних покупців (несправних платників). Нормативними актами (чи договором) передбачаються максимальні терміни від дня отримання оплати (як правило не пізніше 3-х робочих днів), коли продавець (виробник) повинен відвантажити (вивезти, надати) оплачені товари і послуги покупцеві (замовнику).

Використання способу платежу на основі попередньої оплати - це наслідок дисбалансу між товарними і грошовими потоками, монополізму постачальників, нестачі обігових коштів на багатьох підприємствах, зниження платоспроможності. У цих умовах попередня оплата розрахункових документів певним чином дає змогу підтримувати господарський оборот в належному стані. Відзначимо, що в колишній плановій економіці попередня оплата товарно-матеріальних цінностей та послуг заперечувалась; за її проведення до порушників застосовувались досить жорсткі санкції.

За своїм економічним змістом попередня оплата є своєрідною формою примусового безплатного предмету, який одержує постачальник.

В умовах платіжної кризи зростає значення способу розрахунків на основі здійснення - заліку взаємної заборгованості. Розрахунки. засновані на заліку взаємні заборгованості платників, - це розрахунки, за якими взаємні зобов’язання господарський суб’єктів один до одного погашаються рівновеликих сумах, і лише за різницею здійснюється платіж прямим перерахуванням грошей. Такі розрахунки можуть здійснюватися шляхом зарахування зобов’язань між двома платниками або групами платників усіх форм власності однієї та різних галузей народного господарства.

При заліку взаємної заборгованості використовуються постійно діючі та разові зарахування вимог. До постійно діючих належать періодичні розрахунки за сальдо зустрічних вимог. Розрахунки за заліком взаємної заборгованості ведуться на основі угоди між підприємствами; сторони і порядок розрахунків погоджуються з установами банків, що обслуговують дані підприємства.

Таким чином, на основі заліку здійснюється взаємне скасування грошових зобов’язань між господарськими суб’єктами. Залік взаємної заборгованості у міжнародних розрахунках називають клірингом. Однак їх негативна роль у грошово-фінансових відносинах очевидна. Заліки взаємної заборгованості обмежують оборот реальних грошових коштів, що означає ненадходження відповідної суми податків до бюджету.

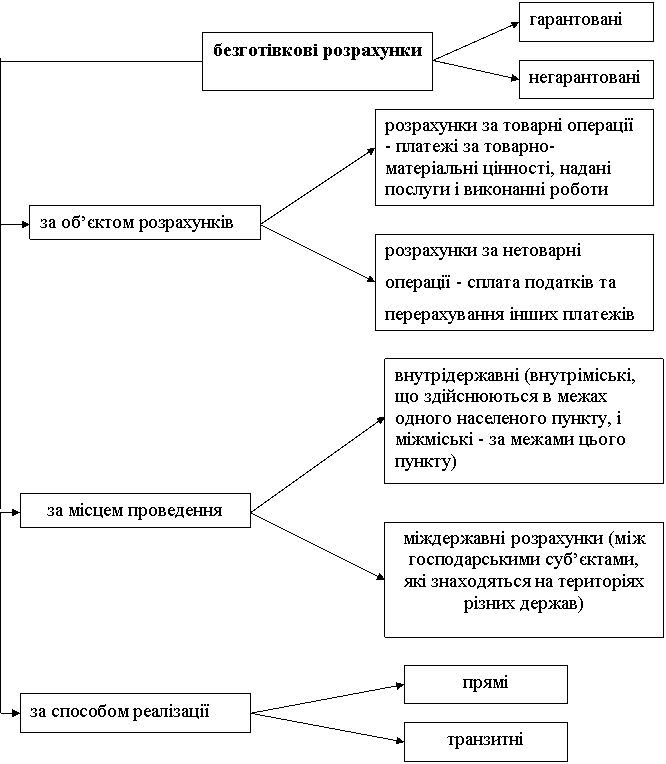

Безготівкові рахунки класифікують за такими ознаками:

1.2 Види рахунків у банках, порядок їх відкриття та закриття

З метою здійснення безготівкових розрахунків необхідна наявність рахунку у фінансовій установі – уповноваженому банку.

Відповідно до Інструкції № 3 «Про відкриття банками рахунків у національній та іноземній валюті», затвердженої постановою управління Національного банку України № 492 віл 12.11.2003 р. (зі змінами і доповненнями), банки відкривають своїм клієнтам такі види рахунків: поточні, кредитні, депозитні, бюджетні, тощо. Їх відкривають за місцем реєстрації підприємства або в іншому банку України за погодженням сторін.

Поточні рахунки в національній валюті відкриваються банком підприємствам на договірній основі для зберігання грошей і здійснення розрахунково-касових операцій за допомогою платіжних інструментів відповідно до умов договору та вимог законодавства України.

Бюджетні рахунки відкриваються підприємствам, яким виділяються кошти державного або місцевих бюджетів з метою цільового їх використання.

Кредитні рахунки відкриваються на договірній основі як юридичним, так і фізичним особам у будь-якій установі банку, що має право видавати позики з додержанням вимог чинного законодавства.

Депозитні рахунки відкриваються на підставі укладеного депозитного договору між власником рахунка і установою банку на визначений у договорі термін. Кошти на депозитні рахунки перераховуються з поточних рахунків підприємства і після закінчення терміну зберігання повертаються на ці рахунки. Проведення розрахункових операцій і видача коштів готівкою з депозитного рахунку забороняється.

Наведемо приклад відкриття поточного рахунку в банку підприємством. Для цього підприємству потрібно подати такі документи:

заяву про відкриття рахунка встановленого зразка;

копію свідоцтва про державну реєстрацію;

копію рішення про створення, реорганізацію підприємства;

копію належним чином зареєстрованого Статуту (Положення), засвідчену нотаріально або органом державної реєстрації;

картку зі зразками підписів осіб, яким, відповідно до чинного законодавства або установчих документів підприємства, надано право розпоряджатися рахунком і право підпису розрахункових документів;

копію документа, який підтверджує на взяття юридичної особи на облік в органі Державної податкової служби, засвідчену органом, що видав документ, або нотаріально.

Також юридична особа може укласти договір із банком про відкриття рахунків фізичним особам з метою здійснення на їх користь певних виплат. Для цього уповноважений представник юридичної особи повинен пред’явити в банку паспорт (або документ, що замінює його) та документ, що підтверджує його повноваження.

Після відкриття рахунків фізичні особи можуть звертатися до банку, наприклад, для отримання грошей або платіжних карток, пред`явивши банку документи, які дають змогу їх ідентифікувати, та укласти з банком договір банківського рахунка. За необхідності зазначені фізичні особи заповнюють картку зі зразками підписів.

Карткові рахунки відкриваються в тому самому порядку, що й поточні рахунки. Із усіх перелічених документів, необхідних для відкриття поточних рахунків, не потрібна лише картка зі зразками підписів. Замість зразка підпису в цих випадках використовується підпис клієнта на договорі.

У разі переоформлення рахунка у зв`язку з реорганізацією підприємства подаються такі самі документи, що й у випадку створення підприємства.

Поточні та інші рахунки закриваються в установах на підставі:

заяви власника рахунка;

рішення органу, на який законом покладено функції з ліквідації або реорганізації підприємства;

відповідного рішення суду або арбітражного суду про ліквідацію підприємства або визнання його банкрутом.

1.3 Нормативно правове забезпечення обліку безготівкових розрахунків

При організації бухгалтерського обліку та аудиту безготівкових розрахунків необхідно керуватися законодавчими та нормативними документами.

|

№ |

Нормативний документ, ким і коли виданий |

Короткий зміст |

Використання у випускній роботі |

|

1 |

Закон України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.99 р. |

Закон визначає правові засади регулювання, організації, ведення бухгалтерського обліку та складання фінансової звітності і Україні |

Цей документ використовується при написанні випускної роботи з метою висвітлення методик фінансового обліку та аудиту. |

|

2 |

Закон України «Про обіг векселів в Україні» від 25 грудня 2002 року N 364-IV |

Цей Закон визначає особливості обігу векселів в Україні. |

Закон використовується для розкриття особливостей обігу векселів в Україні |

|

3 |

Постанова Правління НБУ «Про впровадження пластикових карток міжнародних платіжних систем у розрахунках за товари, надані послуги та при видачі готівки» від 24 лютого 1997 року N 37 |

Постанова визначає загальні вимоги, порядок ведення банківських платіжних карток, участь банків у міжнародних платіжних системах. |

Цей документ використовується при розкритті сутності безготівкових розрахунків за допомогою банківських пластикових карток. |

|

4 |

П(С)БО 3 «Звіт про фінансові результати», затверджене наказом МФУ від 31.03.99 р. №87 |

В цьому положенні визначається зміст і форма звіту про фінансові результати та загальні вимоги до зміст статей звіту. |

Цей документ використовується при написанні випускної роботи з метою планування фінансової політики і для прийняття обгрунтованих управлінських рішень. |

|

5 |

П(С)БО 4 “Звіт про рух грошових коштів”, затверджене наказом МФУ від 31.03.99 р. №87 |

Цим положенням визначається зміст і форма звіту про рух грошових коштів та загальні вимоги до його статей |

Цей документ використовується при написанні випускної роботи з метою планування фінансової політики і для прийняття обгрунтованих управлінських рішень. |

|

6 |

П(С)БО 10 “Дебіторська заборгованість”, затверджене наказом МФУ від 08.10.99 р. №237 |

Цим положенням дається визнання й оцінка дебіторської заборгованості, визначається резерв сумнівних боргів. |

Цей документ використовується при аудиті безготівкових розрахунків – дебіторської заборгованості і РСБ. |

|

7 |

П(С)БО 11 «Зобов’язання», затверджене наказом МФУ від 31.01.00 р. №91 |

Цим положенням дається визнання й оцінка зобов’язань. |

Цей документ використовується при аудиті безготівкових розрахунків – зобов’язань. |

|

8 |

Інструкція “Про безготівкові розрахунки в Україні в національній валюті”.Затверджена постановою Правління НБУ від 21 січня 2004 р. №22 |

В інструкції розглядаються загальні положення, правила документообігу та особливості застосування кожної із форм розрахунків. |

Цей документ використовується для висвітлення особливостей кожної із форм розрахунків. |

|

9 |

Інструкція “Про порядок відкриття та використання рахунків в національній та іноземній валюті”. Затверджена постановою правління НБУ від 18 грудня 1998 р. №527 |

Інструкція регулює правовідносини, що виникають при відкритті клієнтами банків поточних, депозитних (вкладних) рахунків у національній та іноземній валюті, а також поточних бюджетних рахунків у національній валюті. |

Цей документ використовується при аудиті підприємства, щодо правильності відкриття рахунків в національній та іноземній валютах. |

Безготівкові розрахунки в Україні розвиваються дотепер, прикладом є банківські платіжні картки, які з’явилися в Україні досить недавно. Для прийняття ефективних управлінських рішень та планування господарської діяльності підприємства, керівнику підприємства слід вибирати та застосовувати найефективніші форми безготівкових розрахунків, які найповніше задовольняють потреби підприємства.

Розділ 2 Форми та організація обліку безготівкових розрахунків

2.1 Форми безготівкових розрахунків

Розрахункова дисципліна передбачає зобов`язання суб`єктів господарювання дотримуватися встановлених правил проведення розрахункових операцій. Розрахункова дисципліна ґрунтується на виконанні основних принципів здійснення грошових розрахунків:

1). обов`язкове зберігання підприємствами та установами грошових коштів на рахунках в установах банків (за винятком перехідних залишків у касі);

2). право вибору установи банку для відкриття рахунків усіх видів;

3). самостійний (без участі банків) вибір підприємствами форм розрахунків та закріплення їх у своїх договорах та угодах;

4). Списання коштів з рахунків за розпорядженням їх власників, за винятком заборгованостей, Які підписуються безспірно;

5). Відкриття поточних рахунків у банках для юридичних осіб тільки за умови повідомлення про це податкових органів;

6). Термінове здійснення платежів, яке має бути максимально наближеним до часу відвантаження товарів, виконання робіт, надання послуг;

7). Платежі здійснюються в межах залишків коштів на рахунках платника або в межах наданого банківського кредиту;

8). Розрахунки між суб`єктами підприємницької діяльності можуть здійснюватись готівкою з урахуванням обмежень, установлених чинним законодавством.

Платіжна дисципліна передбачає здійснення підприємствами платежів за фінансовими зобов`язаннями в повному обсязі та у встановлені строки.

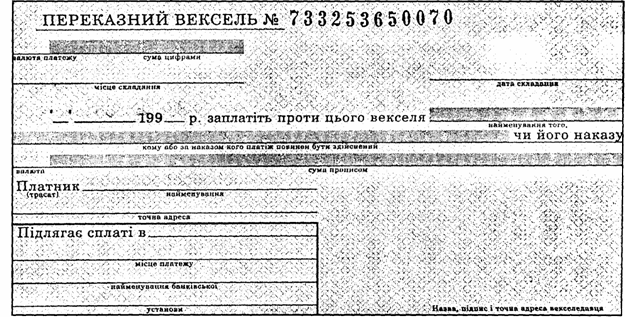

Безготівкові розрахунки в Україні здійснюються на підставі нормативних документів, таких, як: Постанова НБУ «Про затвердження Інструкції про безготівкові розрахунки в Україні в національній валюті» № 22 від 21.01.2004 р. (вона установлює загальні правила і форми розрахунків юридичних і фізичних осіб у грошовій одинці України на території України, що здійснюються за участю банків), Закон України «Про обіг векселів» № 2374-ІІІ від 05.04.2001 р. (визначає особливості обліку векселів в Україні, який полягає у видачі переказаних та простих векселів, здійсненні операцій з векселями та виконанні вексельних зобов`язань у господарській діяльності), Закон України «Про платіжні системи та перекази грошей в Україні» № 2346-ІІІ від 05.04.2001 р. (визначає загальні засади функціонування платіжних систем в Україні), тощо.

Усі безготівкові розрахунки оформляються лише стандартними первинними документами, форми яких затверджено НБУ.

Відповідно до вимог щодо оформлення первинних документів, на документах, які засвідчують рух грошових коштів на рахунках у банках, обов`язково повинні бути підписи осіб, відповідальних за здійснення операцій, ідентичні підписам у картках зі зразками підписів.

Періодично підприємства отримують від банків спеціальні виписки з особових рахунків про всі здійснені операції з надходження та списання коштів з поточних рахунків з додаванням документів, що виправдовують ці операції.

Виписка банку – документ, який видає банк підприємству та відображає рух грошових коштів на поточному рахунку.

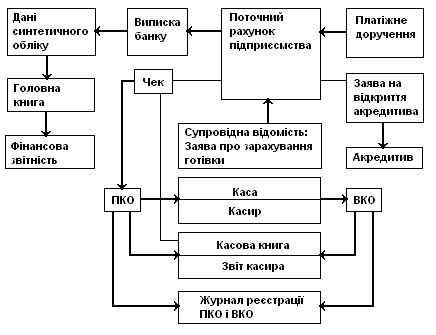

Порядок документального оформлення господарських операцій з обліку грошових коштів у касі та на рахунках у банках відображено на Рис. 1.

Рис. 1 Документування операцій з обліку грошових коштів

Безготівкові розрахунки в Україні здійснюються в різних формах. Різні форми розрахунків пов`язані з використанням різних видів розрахункових документів. Розрахункові документи готує постачальник або платник, а в окремих випадках – банк. Розрахунковий документ – це відповідно оформлений документ на переказ грошових коштів.

При здійсненні розрахунків можуть застосовуватися вексельна, акредитивна та інші касові форми розрахунків, а також форми розрахунків за допомогою розрахункових чеків. Усе більшого поширення набувають розрахунки банківськими платіжними картками: платіжне доручення, платіжна вимога-доручення, платіжна вимога, меморіальний ордер, розрахунковий чек, банківські платіжні картки.

Розрахунковий документ (за винятком розрахункового чека) виписується в кількості примірників, потрібних для всіх учасників безготівкових розрахунків (але не менше, ніж два). Розрахункові документи, що надійшли до банку протягом операційного часу (час роботи з клієнтами, який встановлюється самостійно з банком та зазначається в його внутрішніх правилах), виконують в день їх надходження. Розрахункові документи, що надійшли після операційного часу, банк виконує наступного робочого дня.

Платіжне доручення – Це розрахунковий документ, що містить письмове доручення платника обслуговуючому банку про списання зі свого рахунка зазначеної суми коштів та її перерахування на ринок одержувача.

Розрахунки платіжним дорученням можуть здійснюватись:

- за фактично отриману продукцію (виконані роботи, надані послуги, тощо);

- у порядку попередньої оплати, якщо такий порядок розрахунків установлено законодавством та обумовлено в договорі;

- для завершення розрахунків за актами звірки взаємної заборгованості підприємств;

- для сплати податків, зборів і обов`язкових платежів до бюджетів та державних цільових фондів;

- в інших випадках – відповідно до укладених договорів та вимог чинного законодавства.

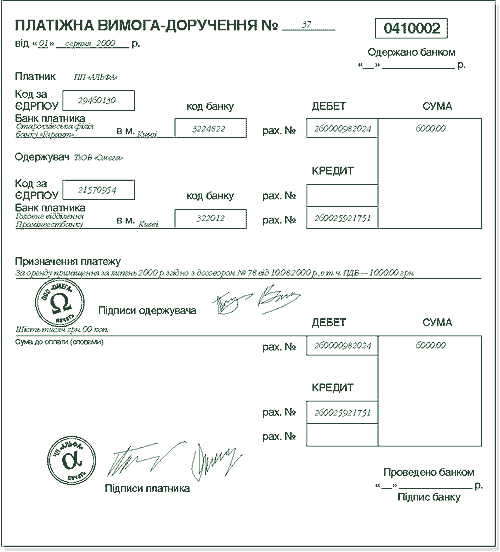

Платіжна вимога-доручення – розрахунковий документ, який складається з двох частин:

верхньої – вимоги одержувача безпосередньо до платника про сплату зазначеної суми коштів;

нижньої – доручення платника обслуговуючому банку про списання зі свого рахунку зазначеної ним суми коштів та перерахування її на рахунок одержувача.

Платіжна вимога-доручення надходить до підприємства-платника із заповненою верхньою частиною від банку платника, через банк одержувача. Після заповнення нижньої частини платником вона відправляється для виконання до банку платника.

Без згоди юридичних та фізичних осіб – суб`єктів підприємницької діяльності – списання (стягнення) коштів, що перебувають на їхніх рахунках у банках, не допускається, за винятком випадків, установлених законами України, а також за рішеннями судів, арбітражних судів та за виконавчими написами нотаріусів.

Розрахунковий документ на безспірне списання (стягнення) коштів оформлюється на бланку платіжної вимоги і подається стягувачем, державним виконавцем до установи банку, що його обслуговує, у трьох примірниках.

Платіжні вимоги приймає банк стягувача протягом десяти календарних днів з дня виписки. День заповнення платіжної вимоги не враховується.

Документом, за допомогою якого банк здійснює списання з поточного рахунка підприємства плату за розрахунково-касове обслуговування, є меморіальний ордер.

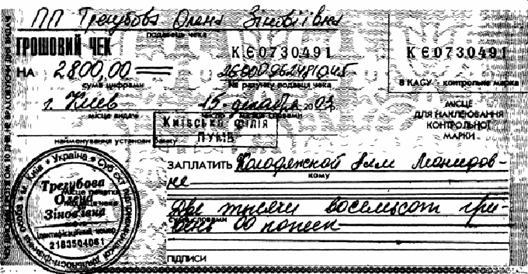

Чек – документ, що містить розпорядження власника рахунка (чекодавця) установі банку-емітента (банку, що видає чекову книжку), яка веде його рахунок, сплатити чекодержателеві (отримувачу коштів за чеком) зазначену в чеку суму коштів. Чеки часто використовуються для розрахунків з юридичними і фізичними особами за отримані товари, виконані роботи, надійні послуги з метою скорочення розрахунків готівкою. Розрахунки чеками можуть здійснюватись за допомогою:

а) чекових книжок, зброшурованих по 10, 20, 25 аркушів, що є бланками суворої звітності;

б) розрахункових чеків, які використовуються фізичними особами при здійсненні разових операцій.

Строк дії чекової книжки – один рік, а розрахункового чека 3 місяці.

Невикористані розрахункові чеки після закінчення строку дії чекової книжки або використання коштів чекового рахунка підлягають поверненню до банка-емітента, який їх погашає. За бажанням клієнта банк може продовжити строк дії чекової книжки або поповнити її ліміт.

При акредитивній формі розрахунків банк, за дорученням свого клієнта (заявника акредитива), зобов`язаний:

- виконати платіж третій особі (бенефіціару) за поставленні товари, виконанні роботи, чи надані послуги;

- надати повноваження іншому (виконуючому) банку здійснити цей платіж.

Загалом при використанні акредитивної форми розрахунків в операціях беруть участь:

а) заявник акредитива – платник, який звернувся до банку, що його обслуговує, для відкриття акредитива;

б) банк-емітент – банк платника, що відкриває акредитив своєму клієнту;

в) бенефіціару – юридична особа, на користь якої виставлений акредитив (продавець матеріальних цінностей, виконавець робіт);

г) виконуючий банк, що здійснює платіж за акредитивом.

Інкасо – вид банківської операції, який полягає в отриманні банком грошей за різними документами (векселями, чеками) від імені своїх клієнтів і зарахуванні їх в установленому порядку на рахунок отримувача коштів (цей вид розрахунків переважно використовується при розрахунках з іноземними контрагентами).

Поширення набувають розрахунки за допомогою банківських платіжних карток. Вони можуть застосовуватись:

- для здійснення безготівкових розрахунків;

- для отримання готівки;

- для видачі заробітної плати працівникам.

У перших двох випадках використовуються корпоративні банківські платіжні картки, які передбачають перерахування коштів на окремий банківський рахунок юридичної особи – картрахунок.

2.2 Синтетичний та аналітичний облік коштів на рахунках банків

Планом рахунків бухгалтерського обліку активів, капіталу, зобов’язань і господарських операцій, затвердженим наказом Міністерства фінансів України від 30.11.1999 р. за № 291, для обліку операцій на рахунках у банках використовується рахунок 31 «Рахунки в банках», який призначено для обліку наявності та руху грошових коштів, що перебувають на рахунках у банках і можуть бути використані для поточних операцій.

Рахунок 31 «Рахунки в банках» має такі субрахунки:

— 311 «Поточні рахунки в національній валюті»;

— 312 «Поточні рахунки в іноземній валюті»;

— 313 «Інші рахунки в національній валюті»;

— 314 «Інші рахунки в банку в іноземної валюті».

За дебетом рахунка 31 «Рахунки в банках» відображається находження грошових коштів, за кредитом — їх використання.

Основою для запису господарських операцій на рахунку 31 «Рахунки в банках» є виписка з відповідного рахунка. Договорами між банками та клієнтами передбачається, що власникам рахунків банки видають виписки з відповідних рахунків та копії розрахункових документів. Виписки повинні перевірятися власниками рахунків на предмет відповідності проведених сум доданим до них документам. Виписка є основою для записів господарських операцій у журналі № 2 та відомості 2.

Аналітичний облік операцій на рахунку 31 «Рахунки в банках» здійснюються згідно з виписками банків. Банківська виписка — це документ, який замінює реєстр аналітичного обліку, тому обов’язково повинен містити такі реквізити: дату, номер, короткий зміст операції і суми за дебетом і кредитом, а також залишки коштів на початок і кінець звітного періоду.

2.3 Відображення господарських операцій в системі рахунків

Основні бухгалтерські записи з обліку операцій на поточному рахунку в національній валюті та інших рахунках у банках наведено в таблиці

безготівковий розрахунок іноземний валюта

Кореспонденція рахунків обліку операцій на поточному рахунку в національній валюті

|

№ з/п |

Зміст господарської операції |

Кореспондуючий рахунок |

|

За дебетом рахунка 311«Поточні рахунки в національній валюті» |

||

|

1 |

Зараховано на поточний рахунок виручку, яку здано в банк через інкасатора |

333 «Грошові кошти в дорозі в національній валюті» |

|

2 |

Внесено на поточний рахунок з каси готівку |

301 «Каса в національній валюті» |

|

3 |

Одержано підприємством дивіденди від інвестицій, що обліковуються за методом участі в капіталі |

141 «Інвестиції пов’язаним сторонам за методом обліку участі в капіталі» |

|

4 |

Погашено довгострокову дебіторську заборгованість |

18 «Довгострокова дебіторська заборгованість та інші необоротні активи» |

|

5 |

Зараховано на поточний рахунок невикористану суму акредитива або залишок коштів на чековому рахунку |

313 «Інші рахунки в банку в національній валюті» |

|

6 |

Погашено заборгованість за короткостроковим векселем |

341 «Короткострокові векселі одержані в національній валюті» |

|

7 |

Надійшли кошти від покупців та замовників |

361 «Розрахунки з вітчизняними покупцями» |

|

8 |

Повернено постачальником раніше виданий йому аванс |

371 «Розрахунки за виданими авансами» |

|

9 |

Отримано нараховані дивіденди, відсотки |

373 «Розрахунки за нарахованими доходами» |

|

10 |

Погашено суму пред’явленої претензії |

374 «Розрахунки за претензіями» |

|

11 |

Надійшли кошти на рахунок по відшкодуванню завданих збитків матеріально відповідальними особами |

375 «Розрахунки за відшкодуванням завданих збитків» |

|

12 |

Повернено поворотну фінансову допомогу |

377 «Розрахунки з іншими дебіторами» |

|

13 |

Отримано на поточний рахунок пайові внески членів господарського товариства |

41 «Пайовий капітал» |

|

14 |

Надішли кошти в частині вартості проданих акцій підприємства на суму перевищення вартості продажу над номінальною вартістю |

421 «Емісійний дохід» |

|

15 |

Надішли кошти на рахунок підприємства, одержані від продажу вилучених акцій (часток, паїв) |

45 «Вилучений капітал» |

|

16 |

Погашено заборгованість за внесками до статутного капіталу учасників (власників) підприємства шляхом перерахування коштів на рахунок банку |

46 «Неоплачений капітал» |

|

17 |

Надішли кошти цільового призначення |

48 «Цільове фінансування і цільові надходження» |

|

18 |

Отримано кошти на суму номінальної вартості проданих облігацій |

521 «Зобов’язання за облігаціями» |

|

19 |

Отримано премію від проданих облігацій |

522 «Премія за випущеними облігаціями» |

|

20 |

Отримано довгострокову фінансову допомогу |

55 «Інші довгострокові зобов’язання» |

|

21 |

Зараховано короткострокові, довгострокові кредити банку на поточний рахунок |

501 «Довгострокові кредити банків у національній валюті» 601 «Короткострокові кредити банків у національній валюті» |

|

22 |

Повернено грошові кошти постачальниками |

631 «Розрахунки з вітчизняними постачальниками» |

|

23 |

Повернено з бюджету зайво сплачені суми податків та обов’язкових платежів |

64 «Розрахунки за податками й платежами» |

|

24 |

Одержано страхове відшкодування за втрачене внаслідок стихійного лиха майно |

655 «Розрахунки за страхуванням майна» |

|

25 |

Надійшов від покупців аванс |

681 «Розрахунки за авансами одержаними» |

|

26 |

Отримано кошти від дочірнього підприємства |

682 «Внутрішні розрахунки» |

|

27 |

Надійшли кошти від відокремленого підрозділу, виділеного на окремий баланс |

683 «Внутрішньогосподарські розрахунки» |

|

28 |

Одержано сплачену наперед орендарем орендну плату |

69 «Доходи майбутніх періодів» |

|

29 |

Одержано виручку від реалізації товарів |

702 «Доходи від реалізації товарів» |

|

30 |

Одержано кошти від реалізації іноземної валюти |

711 «Дохід від реалізації іноземної валюти» |

|

31 |

Одержано кошти від реалізації виробничих запасів, інших оборотних активів |

377 «Розрахунки з іншими дебіторами» |

|

32 |

Одержано пені, штрафи, неустойки за порушення умов договорів, які визнанні боржниками або за рішеннями судів |

715 «Одержані штрафи, пені, неустойки» |

|

33 |

Одержано підприємством безповоротну фінансову допомогу |

718 «Дохід від безоплатно одержаних оборотних активів» |

|

34 |

Нараховано відсотки за зберігання грошей у банку |

719 «Інші доходи від операційної діяльності» |

|

35 |

Отримано дивіденди від інших підприємств, що не є дочірніми чи спільними |

731 «Дивіденди одержані» |

|

36 |

Одержано підприємством кошти від реалізації фінансових інвестицій |

377 «Розрахунки з іншими дебіторами» |

|

37 |

Одержано виручку від реалізації необоротних активів або майнового комплексу |

377 «Розрахунки з іншими дебіторами» |

|

38 |

Одержано кошти в рахунок погашення збитків від надзвичайних подій |

751 «Відшкодування збитків від надзвичайних подій» |

|

За кредитом рахунка 311 «Поточні рахунки в національній валюті» |

||

|

39 |

Придбано фінансові інвестиції |

14 «Довгострокові фінансові інвестиції», 35 «Поточні фінансові інвестиції» |

|

40 |

Оприбутковано готівкові кошти з поточного рахунка в касу |

301 «Каса в національній валюті» |

|

41 |

Перераховано кошти на чековий рахунок, відкритий акредитив |

313 «Інші рахунки в банку в національній валюті» |

|

42 |

Повернуто покупцям кошти за недопоставлені товари або невиконані роботи |

361 «Розрахунки з вітчизняними покупцями» |

|

43 |

Сплачено аванс постачальникові, підрядникові |

371 «Розрахунки за виданими авансами» |

|

44 |

Перераховано поворотну фінансову допомогу |

377 «Розрахунки з іншими дебіторами» |

|

45 |

Здійснено передплату періодичних видань, придбано торговий патент, сплачено наперед орендну плату |

39 «Витрати майбутніх періодів» |

|

46 |

Повернуто пайові внески пайовикам |

41 «Пайовий капітал» |

|

47 |

Перераховано кошти на оплату власних акцій, що викуповуються в акціонерів |

45 «Вилучений капітал» |

|

48 |

Використано кошти на оплату гарантійних ремонтів |

473 «Забезпечення гарантійних зобов’язань» |

|

49 |

Повернуто невикористані кошти цільового фінансування |

48 «Цільове фінансування і цільові надходження» |

|

50 |

Погашено довгострокову, короткострокову позику |

50 «Довгострокові позики»,60 «Короткострокові позики» |

|

51 |

Погашено довгостроковий, короткостроковий вексель |

511 «Довгострокові векселі, видані в національній валюті» 621 «Короткострокові векселі, видані в національній валюті» |

|

52 |

Погашено заборгованість власникам облігацій |

521 «Зобов’язання за облігаціями» |

|

53 |

Перераховано кошти в погашення заборгованості з фінансової оренди |

531 «Зобов’язання з фінансової оренди» |

|

54 |

Повернуто поворотну довгострокову фінансову допомогу |

55 «Інші довгострокові зобов’язання» |

|

55 |

Погашено прострочену позику |

605 «Прострочені позики в національній валюті» |

|

56 |

Погашено поточну заборгованість за довгостроковими зобов’язаннями |

611 «Поточна заборгованість за довгостроковими зобов’язаннями в національній валюті» |

|

57 |

Перераховано кошти постачальниками, підрядникам |

631 «Розрахунки з вітчизняними постачальниками» |

|

58 |

Сплачено податки, обов’язкові платежі |

641 «Розрахунки за податками» 642 «Розрахунки за обов’язковими платежами» |

|

59 |

Сплачено внески до фондів загальнодержавного соціального страхування |

65 «Розрахунки за страхування» |

|

60 |

Сплачено страхові внески по страхуванню майна |

655 «За страхуванням майна» |

|

61 |

Перераховано дивіденди |

671 «Розрахунки за нарахованими дивідендами» |

|

62 |

Перераховано заробітну плату на карткові рахунки працівників |

661 «Розрахунки за заробітною платою» |

|

63 |

Здійснено виплати засновникам та учасникам за користування майном |

672 «Розрахунки за іншими виплатами» |

|

64 |

Повернуто раніше отриманий аванс від покупців |

681 «Розрахунки за авансами одержаними» |

|

65 |

Перераховано кошти дочірньому підприємству |

682 «Внутрішні розрахунки» |

|

66 |

Перераховано кошти відокремленому підрозділу, виділеному на окремий баланс |

683 «Внутрішньогосподарські розрахунки» |

|

67 |

Перераховано кошти іншим кредиторам |

685 «Розрахунки з іншими кредиторами» |

|

68 |

Оплачено витрати, пов’язані з обслуговуванням окремих структурних виробничих підрозділів підприємства, пов’язані з управлінням виробництвом |

91 «Загальновиробничі витрати» |

|

69 |

Оплачено витрати, пов’язані зі збутом продукції |

93 «Витрати на збут» |

|

70 |

Оплачено витрати, пов’язані з випуском, утриманням та обігом власних цінних паперів |

952 «Інші фінансові витрати» |

|

71 |

Оплачено витрати, пов’язані з ліквідацією наслідків надзвичайних подій |

99 «Надзвичайні витрати» |

Кореспонденція рахунків обліку грошових коштів на інших рахунках у банках

|

№ з/п |

Зміст господарських операцій |

Кореспонденція рахунків |

|

|

Дебет |

Кредит |

||

|

Розрахунки акредитивами |

|||

|

1 |

Відкрито акредитив за рахунок коштів поточного рахунка: – в національній валюті – в іноземній валюті |

313 «Інші рахунки в банку в національній валюті» 314 «Інші рахунки в банку в іноземній валюті» |

311 «Поточні рахунки в національній валюті» 312 «Поточні рахунки в іноземній валюті» |

|

2 |

Відкрито акредитив за рахунок кредитів банків |

313 «Інші рахунки в банку в національній валюті» |

501 «Довгострокові кредити банків у національній валюті», 601«Короткострокові кредити банків у національній валюті» |

|

3 |

Нараховано комісійну винагороду банку за здійснення акредитивної форми розрахунків |

92 «Адміністративні витрати» |

377 «Розрахунки з іншими дебіторами» |

|

4 |

Сплачено комісійну винагороду банку |

377 «Розрахунки з іншими дебіторами» |

311 «Поточні рахунки в національній валюті» |

|

5 |

Оплачено коштами акредитива борг постачальникам |

631 «Розрахунки з вітчизняними постачальниками» |

313 «Інші рахунки в банку в національній валюті» |

|

6 |

Повернуто на поточний рахунок невикористану суму акредитива: – в національній валюті – в іноземній валюті |

311 «Поточні рахунки в національній валюті» 312 «Поточні рахунки в іноземній валюті» |

313 «Інші рахунки в банку в національній валюті» 314 «Інші рахунки в банку в іноземній валюті» |

|

7 |

Погашено позику за рахунок невикористаного акредитива |

501 «Довгострокові кредити банків у національній валюті» 601 «Короткострокові кредити банків у національній валюті» |

313 «Інші рахунки в банку в національній валюті» |

|

Розрахунки чеками |

|||

|

1 |

Відкрито чековий рахунок за рахунок коштів поточного рахунка: – в національній валюті – в іноземній валюті |

313 «Інші рахунки в банку в національній валюті» 314 «Інші рахунки в банку в іноземній валюті» |

311 «Поточні рахунки в національній валюті» 312 «Поточні рахунки в іноземній валюті» |

|

2 |

Відкрито чековий рахунок за рахунок короткострокової позики банку |

313 «Інші рахунки в банку в національній валюті» |

601 «Короткострокові кредити банків у національній валюті» |

|

3 |

Оплачено чеками постачальникам за ТМЦ, підрядникам за виконані роботи |

631 «Розрахунки з вітчизняними постачальниками» |

313 «Інші рахунки в банку в національній валюті» |

|

4 |

Повернуто невикористану суму з чекового рахунка: – в національній валюті – в іноземній валюті |

311 «Поточні рахунки в національній валюті» 312 «Поточні рахунки в іноземній валюті» |

313 «Інші рахунки в банку в національній валюті» 314 «Інші рахунки в банку в іноземній валюті» |

|

Облік корпоративних карток |

|||

|

1 |

Сплачено вартість виготовленої картки |

377 «Розрахунки з іншими дебіторами» |

311 «Поточні рахунки в національній валюті» |

|

2 |

Відображено у витратах відкриття рахунка (видано картки співробітникам) |

92 «Адміністративні витрати» |

377 «Розрахунки з іншими дебіторами» |

|

3 |

Перераховано гроші з поточного рахунка на картковий рахунок |

313 «Інші рахунки в банку в національній валюті» |

311 «Поточні рахунки в національній валюті» |

|

4 |

Отримані співробітником гроші за допомогою банкомата |

372 «Розрахунки з підзвітними особами» |

313 «Інші рахунки в банку в національній валюті» |

|

5 |

Використано гроші на придбання матеріальних цінностей за безготівковим розрахунком через торговий термінал |

372 «Розрахунки з підзвітними особами» |

313 «Інші рахунки в банку в національній валюті» |

|

6 |

Оприбутковано матеріальні цінності |

20 «Виробничі запаси» 22 «МШП» |

372 «Розрахунки з підзвітними особами» |

|

7 |

Залишок грошей повернуто в касу |

301 «Каса в національній валюті» |

372 «Розрахунки з підзвітними особами» |

|

8 |

З карткового рахунка підприємства знято гроші за послуги банку |

92 «Адміністративні витрати» |

313 «Інші рахунки в банку в національній валюті» |

|

9 |

Закрито картрахунок і перераховано на поточний рахунок залишок невикористаних коштів |

311 «Поточні рахунки в національній валюті» |

313 «Інші рахунки в банку в національній валюті» |

2.4 Особливості обліку операцій на поточних рахунках в іноземній валюті

Щоб здійснити поточні операції для проведення розрахунків у межах України в безготівковій іноземній валюті, суб’єкти господарювання відкривають поточні валютні рахунки. Їх відкривають для зарахування, використання і погашення заборгованості в іноземній валюті.

Порядок здійснення розрахунків в іноземній валюті регламентується Законом України «Про порядок здійснення розрахунків в іноземній валюті» від 23.09.1994 р. за № 185/94 та П(С)БО 21»Вплив змін валютних курсів».

Деякі надходження в іноземній валюті на користь резидентів зараховують спочатку на розподільчий банківський рахунок, який призначений для попереднього зарахування коштів в іноземній валюті резиденту. До таких надходжень належать:

— суми нерезидентів за зовнішньоекономічними контрактами;

— суми у вигляді позик, фінансової допомоги, повернутих нерезидентами з будь-яких причин.

На поточні рахунки зараховуються кошти:

— придбані за дорученням власника рахунка уповноваженим банком;

— перераховані з кредитного рахунка як кредит відповідно до кредитної угоди;

— відсотки, нараховані на залишок коштів на власних поточних і депозитних ра-хунках;

— суми, перераховані з власного депозитного рахунка.

Види розрахунків та поточних операцій в іноземній валюті

|

№ з/п |

Види розрахунків |

|

1 |

Торговельні операції за такими розрахунками: – між юридичними особами — резидентами та нерезидентами, що здійснюються відповідно зовнішньоекономічної діяльності; – між юридичними особами (резидентами) України, що здійснюються за наявністю ліцензії НБУ; – між юридичними особами (нерезидентами) та резидентами через юридичних осіб; – резидентів (посередників), що здійснюються відповідно до законодавства України згідно з договорами. |

|

2 |

Неторговельні поточні операції в іноземній валюті: – здійснення переказів заробітної плати, стипендій, пенсій, державної допомоги, благодійної допомоги, виплат і компенсацій, виплат з відшкодування шкоди робітникам, що пов’язані з виконанням ними трудових обов’язків; – здійснення обмінних операцій з іноземною валютою; – виплати готівкової іноземної валюти за платіжними картками; – купівля платіжних документів в іноземної валюті; – виплати відповідно рішень, вироків, постанов судових, слідчих органів; – платежі, пов’язані зі смертю громадян та судовими витратами, із слідчими та нотаріальними діями, а також їх відшкодуванням; – сплата державного мита, податків, зборів та інших обов’язкових платежів, пов’язаних із виконанням вищевказаних дій і розглядом судових справ; – оплата зборів, мита і дій, пов’язаних з охороною прав на об’єкти інтелектуальної власності; – оплата витрат на лікування громадян у медично-профілактичних закладах іншої держави; – оплата навчання в навчальних закладах, стажування в закладах іншої держави; – оплата участі в міжнародних конгресах, симпозіумах, семінарах, конференціях, а також виставках, ярмарках, за винятком витрат на капіталовкладення та інших матеріальних витрат; – оплата витрат, пов’язаних з відрядженням за кордон; – оплата витрат на придбання літератури передплатних видань, що видаються за кордоном |

Продаж за дорученням клієнта його власних коштів в іноземній валюті уповноважений банк зобов’язаний здійснювати не пізніше ніж за п’ять банківських днів після дня списання цих коштів з поточного рахунка клієнта.

На поточний рахунок має бути зарахований гривневий еквівалент проданої на Міжбанківському валютному ринку України іноземної валюти не пізніше, ніж за два банківських дні після зарахування суми в гривнях на кореспондентський рахунок в уповноваженому банку. Іноземна валюта, придбана на Міжбанківському валютному ринку України, має бути використана резидентом не пізніше, ніж за 5 робочих днів після дня її зарахування на поточний рахунок, на потреби, зазначені в заяві про купівлю іноземної валюти. При цьому в заяві покупцем іноземної валюти має бути зазначено, що він доручає уповноваженому банку, якщо придбана іноземна валюта на буде перерахована ним у термін за призначенням, продати її на Міжбанківському валютному ринку України.

Для здійснення зовнішньоекономічної діяльності підприємство повинне відкрити валютний рахунок і зареєструватися як суб’єкт ЗЕД (зовнішньоекономічної діяльності).

Взаємні відносини суб’єктів зовнішньоекономічної діяльності та їхніх іноземних контрагентів оформлюються зовнішньоекономічними договорами (контрактами) у письмовій формі.

На всі товари, які переміщуються через митний кордон України, оформлюється вантажна митна декларація (ВМД), в якій суб’єкт зовнішньоекономічної діяльності повідомляє органам митного контролю необхідні відомості про вантаж. Разом із ВМД підприємства подають декларацію митної вартості (ф. ДМВ-2) при переміщенні через митний кордон України товарів, що підлягають оподаткуванню податками і зборами (обов’язковими платежами), за угодою (договором, контрактом), вартість якої перевищує еквівалент 5000 євро.

Під час митного оформлення товарів на митниці отримувач вантажу пред’являє його до митного огляду та подає до митниці такі документи: вантажну митну декларацію (ВМД); документи, що підтверджують сплату встановлених законодавством платежів; договір (контракт); дозволи інших органів, встановлені законодавством; товаросупровідні документи; довідку про декларування валютних цінностей за межами України; інші документи.

Умови платежів регламентуються постановами КМУ і НБУ від 21.06.1995 р. за № 444 «Про типові платіжні умови зовнішньоекономічних договорів (контрактів)» і «Типові форми захисних застережень до зовнішньоекономічних договорів (контрактів), якими передбачаються розрахунки в іноземній валюті».

Наприклад, у постачальника-нерезидента підприємство придбало товар. Інвойс (рахунок-фактура) оформлений у євро і містить вартісну оцінку поставленого товару та вимогу до його оплати постачальнику-нерезиденту. Фактурна вартість є базою для визначення митної вартості. При здійсненні розрахунку, фактурну вартість, що зазначена в євро, перераховують у гривні за курсом НБУ, що діяв на дату митного оформлення. На підставі захисних валютних застережень підприємство має право розрахуватися з нерезидентом в іншій іноземній валюті (доларах США), якщо це передбачено зовнішньоекономічним договором (контрактом). Розрахунки за експортно-імпортними операціями проводяться протягом 180 днів. Виручка резидентів у іноземній валюті підлягає зарахуванню на їх валютні рахунки в уповноважених банках у терміни виплати заборгованостей, зазначені в контрактах, але не пізніше 180 календарних днів від дати митного оформлення (витяги вивізної вантажної митної декларації) продукції, яка експортується, а в разі експорту робіт (послуг), прав інтелектуальної власності — з моменту підписання акта, що засвідчує виконання робіт, надання послуг, експорт прав інтелектуальної власності.

У разі перевищення зазначеного терміну операція потребує індивідуальної ліцензії Національного банку України.

Для первинного обліку операцій, пов’язаних із рухом валютних коштів, застосовуються ті самі банківські і касові документи, що й при застосуванні національної валюти (прибутковий та видатковий касові ордери, грошовий чек, вимоги-доручення тощо).

У первинних документах вартісні показники відображаються в чисельнику в іноземній валюті, а в знаменнику вказують еквівалент у гривнях за курсом НБУ на дату здійснення операцій.

Окремі документи мають типову форму. Постановою Правління НБУ від 05.03.2003 р. за № 82 затверджено «Положення про оформлення і надання клієнтом платіжних доручень в іноземній валюті, заяв про купівлю чи продаж іноземної валюти в уповноважені банки та інші фінансові установи». Цим Положенням визначається порядок оформлення і надання підприємствами документів в іноземній валюті (меморіальний валютний ордер, заява про купівлю іноземної валюти, заява про продаж іноземної валюти).

З метою переведення коштів в іноземній валюті використовують підприємства платіжні доручення в іноземній валюті. У цьому документі заповнюються всі реквізити латинськими літерами. Сума іноземної валюти, вказана прописом, заповнюється українською мовою. Допускається використання англомовних аналогів назв текстових елементів бланків, але тільки разом з їхніми україномовними назвами. Платіжні доручення та заяви про купівлю чи продаж іноземної валюти виписується у двох примірниках. Заява про купівлю іноземної валюти приймається уповноваженим банком до виконання протягом 90 днів від дня її оформлення, заява про продаж іноземної валюти — протягом 30 днів.

Методичні засади формування в бухгалтерському обліку інформації про операції в іноземній валюті визначаються П(С)БО 21 «Вплив змін валютних курсів».

Операції в іноземній валюті під час первинного визнання відображаються у валютній звітності шляхом перерахунку суми в іноземній валюті із застосуванням валютного курсу на дату здійснення операцій (дата визнання активів зобов’язань, власного капіталу, доходів і витрат).

У результаті зміни курсів валют у період між датою здійснення господарських операцій і датою розрахунків за зобов’язаннями, які випливають із цих операцій, виникають курсові різниці, які визначаються як різниця між оцінкою валютних активів і пасивів на дату реєстрації їх у бухгалтерському обліку або на дату складання бухгалтерського балансу за попередній звітний період на дату фактичного здійснення розрахунку (надходження, сплати коштів), або на дату складання бухгалтерського балансу за звітний період за курсом НБУ.

Розрізняють операційну і неопераційну курсову різницю. Операційна курсова різниця виникає в процесі проведення операцій, що пов’язані зі здійсненням основної діяльності, неопераційна — під час придбання та реалізації необоротних активів, отримання та погашення позик тощо. Курсові різниці відображаються у складі операційних витрат на субрахунку 945 «Втрати від операційної курсової різниці» або в складі операційних доходів на субрахунку 714 — «Дохід від операційної курсової різниці». Для обліку неопераційних курсових різниць використовуються субрахунки 974 «Втрати від неопераційної курсової різниці» та 744 «Дохід від неопераційної курсової різниці».

До монетарних статей відносять статті балансу стосовно грошових коштів та їх еквівалентів, а також активів, зобов’язань, які будуть одержані або оплачені у фіксованій сумі (наприклад відвантаження готової продукції, а потім оплата, одержання товарів за імпортом, а потім оплата).

Грошові кошти, їх еквіваленти, а також дебіторська і кредиторська заборгованість, яка погашатиметься грошима (їх еквівалентами), вважаються монетарними статтями. Визначення курсових різниць за монетарними статтями в іноземній валюті проводиться на дату здійснення розрахунків та на дату складання балансу. На кожну дату балансу монетарні статті в іноземній валюті відображаються з використанням валютного курсу на дату складання балансу.

До немонетарних статей балансу відносять статті активів і зобов’язань, погашення яких буде проведено у формі, відмінний від грошової (одержання авансу, а потім відвантаження товарів). До останніх відносять заборгованості, що виникли за бартерними зовнішньоекономічними договорами.

Виходячи з того, що грошові кошти в іноземній валюті належать до монетарних статей балансу, їхній облік та переоцінка здійснюється з використанням валютного курсу на дату балансу. Для перерахунку ж доходів, витрат і руху грошових коштів за кожний місяць можна застосовувати середньозважений валютний курс за місяць. Він визначається результатом ділення суми добутків величин курсів НБУ та кількості днів їх дій у звітному місяці на кількість календарних днів у даному місяці.

Синтетичний облік операцій за розрахунками в іноземній валюті розглянемо на прикладі.

Приклад 1. Фірма «Ятрань» відвантажила на експорт горілчані вироби на суму $100 000. Курс долара на дату оформлення ВМД — 5,10 грн за $1. Нерезидент перерахував грошові кошти в повному обсязі в цьому звітному періоді. Курс долара на день погашення дебіторської заборгованості — 5,20 грн за $1. собівартість горілчаних виробів 42 000 грн. Сума митних зборів — 2000 грн.

Кореспонденцію рахунків обліку господарських операцій наведено в таблиці

Кореспонденція рахунків обліку господарських операцій з відвантаження горілчаних виробів нерезиденту

|

№ з/п |

Зміст господарської операції |

Кореспонденція рахунків |

Сума |

|

|

Дебет |

Кредит |

|||

|

1 |

Відвантажено горілчані вироби нерезиденту і відображено дохід ($100 000 х 5,10) |

362 «Розрахунки з іноземними покупцями» |

702 «Дохід від реалізації товарів» |

$100 000 510 000 |

|

2 |

Нараховано митні платежі |

93 «Витрати на збут» |

685 «Розрахунки з іншими кредиторами» |

2000 |

|

3 |

Сплачено митні платежі |

685 «Розрахунки з іншими кредиторами» |

311 «Поточні рахунки в національній валюті» |

2000 |

|

4 |

Списано на реалізацію собівартість горілчаних виробів |

902 «Собівартість реалізованих товарів» |

28 «Товари» |

420 000 |

|

5 |

Списано на фінансовий результат: – собівартість горілчаних виробів – митні збори – доходи від реалізації |

791 «Результат операційної діяльності» 791 «Результат операційної діяльності» 702 «Дохід від реалізації товарів» |

902 «Собі вартість реалізованих товарів 93 «Витрати на збут» 791 «Результат операційної діяльності» |

420 000 2000 510 000 |

|

6 |

Надійшли кошти від іноземного покупця ($100000 х 5,20) |

312 «Поточні рахунки в іноземній валюті |

362 «Розрахунки з іноземними покупцями» |

$100 000 520 000 |

|

7 |

Відображено курсову різницю при погашенні заборгованості $100000х (5,20 - 5,10) |

362 «Розрахунки з іноземними покупцями» |

714 «Дохід від операційної курсової різниці» |

10 000 |

|

8 |

Списано дохід від курсової різниці |

714 «Дохід від операційної курсової різниці» |

791 «Результат операційної діяльності» |

10 000 |

Приклад 2. Підприємству для здійснення розрахунків за товар, що надійшов, необхідно придбати $30 000. Комерційний курс купівлі валюти на МВРУ становить 5,33 грн за $1. Валютний курс НБУ на момент зарахування іноземної валюти на поточний рахунок — 5,00 грн за $1. Комісійна винагорода банку за здійснення купівлі валюти (1%) — 1599 грн ($30 000 х 5,33 грн х 1%). Для придбання зазначеної суми валюти підприємство перераховує банку 161 499 грн ($30 000 х 5,33 грн + 1599 грн). Сума внеску до Пенсійного фонду становить 1,5% від вартості придбаної валюти, тобто 2398,00 грн ($30 000 х 5,33 грн х 1,5%).

Кореспонденція рахунків обліку наведена в таблиці

Кореспонденція рахунків обліку господарських операцій з придбання іноземної валюти

|

№ з/п |

Зміст господарської операції |

Кореспонденція рахунків |

Сума |

|

|

Дебет |

Кредит |

|||

|

1 |

Перераховано грошові кошти на придбання валюти |

333 «Грошові кошти в дорозі в національній валюті» |

311 «Поточні рахунки в національній валюті» |

161 499 |

|

2 |

Перераховано грошові кошти на сплату внеску до Пенсійного фонду (1,5%) |

333 «Грошові кошти в дорозі в національній валюті» |

311 «Поточні рахунки в національній валюті» |

2398 |

|

3 |

Зараховано на валютний рахунок іноземну валюту (курс 5,00 грн. за $1) |

12 «Поточні рахунки в іноземній валюті» |

3333 «Грошові кошти в дорозі в національній валюті» |

$30 000 150 000 |

|

4 |

Відображено у складі витрат суму внеску до Пенсійного фонду |

92 «Адміністративні витрати» |

651 «За пенсійним забезпеченням» |

2398 |

|

5 |

Відображено перераховану банком суму внеску до Пенсійного фонду |

651 «За пенсійним забезпеченням» |

333 «Грошові кошти в дорозі в національній валюті» |

2398 |

|

6 |

Відображено у складі витрат суму комісійної винагороди банку за купівлю іноземної валюти |

92 «Адміністративні витрати» |

333 «Грошові кошти в дорозі в національній валюті» |

1599 |

|

7 |

Відображено у складі витрат різницю між вартістю валюти, придбаної за курсом МБРУ, та вартістю валюти, розрахованої за валютним курсом на момент зарахування валюти на поточний рахунок |

791 «Результат операційної діяльності» |

92 «Адміністративні витрати» |

3997 |

Розділ 3 Вдосконалення методики обліку безготівкових розрахунків

Безготівкові розрахунки в своїй цілісності формують певну систему. Система безготівкових розрахунків є складовою загальної національної грошової системи. В ході становлення ринкових відносин і відповідної трансформації грошової сфери економіки посилюється значення і роль безготівкових розрахунків як важливого самостійного відособленого об’єкта економічних відносин, а відповідно й окремого дослідження економічної науки.

Завдання економічної науки полягає в тому, щоб науково відображаючи й обґрунтовуючи практику безготівкових рахунків, одночасно впливати на неї, виробляти правильні прикладні рекомендації щодо вдосконалення і раціональної зміни системи безготівкових розрахунків.

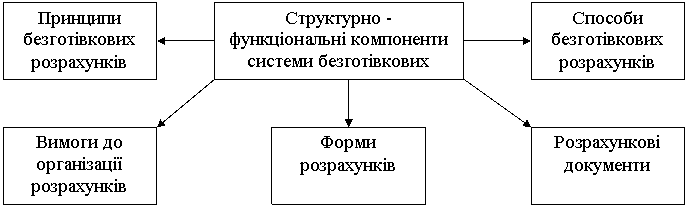

З актуальних наукових проблем - визначення структурно - функціональних компонентів системи безготівкових розрахунків, подано на рисунку

Структурно - функціональні компоненти системи безготівкових розрахунків

Оскільки безготівкові розрахунки мають вирішальне значення у здійсненні народногосподарського обороту, необхідний контроль за станом розрахунків, законністю проведення грошових операцій, правильним оформленням розрахункових документів та вчасністю їх проходження.

У сучасних умовах досить чітко проявилися основні проблеми подальшого розвитку системи безготівкових розрахунків у народному господарстві України:

— оптимізацію форми і способів безготівкових розрахунків, їх організації; вибір більш раціональних у певних економічних умовах форм розрахунків, якій давали б найбільший ефект;

— підвищення самостійності господарських суб’єктів за умови доскональної організації і здійснення безготівкових розрахунків у господарському обороті, грошова відповідальність підприємств недоодержанням грошових коштів після відправлення товарів чи надання послуг вимагає, щоб ці ж підприємства мали право вільно діяти в сфері безготівкового обігу;

— постійний пошук нових механізмів організації безготівкових розрахунків, які дозволили б на економічній основі подолати кризові явища і процеси в грошовій сфері.

Система безготівкових розрахунків має бути найтіснішим чином пов’язана з реальним товарним оборотом. Тільки за такої умови забезпечуватиметься безперебійний кругообіг коштів господарських суб’єктів і, як результат, розвиватиметься та якісно вдосконалюватиметься виробництво.

Нормалізація системи безготівкових розрахунків сприятиме становленню нормальних ринкових відносин. Проблема органічного зв’язку системи безготівкових розрахунків з ринковим середовищем, що формуються у вітчизняному народному господарстві, набуває сьогодні особливої актуальності.

Висновки

Безготівкові розрахунки на даному етапі розвитку світового господарства є невід`ємною частиною його функціонування. Адже для будь-якої господарської операції підприємства повинні здійснювати розрахунки з іншим підприємствами, тому найшвидшим типом розрахунків між юридичними та фізичними особами виступають саме цей вид розрахунків.

Це так звана цілісна система, складовоа загальної національної грошової системи. В ході становлення ринкових відносин і відповідної трансформації грошової сфери економіки посилюється значення і роль безготівкових розрахунків як важливого самостійного відособленого об’єкта економічних відносин, а відповідно й окремого дослідження економічної науки.

Більшість підприємств здійснюють безготівкові розрахунки, вони мають різни види рахунків і користуються різними формами безготівкових розрахунків. В умовах ринкової економіки форми безготівкових розрахунків набувають нової сутності: підприємство має само вибирати найефективніші та найкращі форми розрахунків. Безготівкові розрахунки нерозривно пов’язані із підприємницькою діяльністю і від правильності застосування тієї чи іншої форми розрахунків підприємство може виграти або програти.

Список використаної літератури

1). Положення (стандарт) бухгалтерського обліку 3 "Звіт про фінансові результати" із останніми змінами від 24.09.10р.;

2). Бухгалтерський фінансовий облік: теорія та практика: Навчально-практичний посібник / Н. І. Верхоглядова, В. П. Шило, С. Б. Ільїна та ін.. – К.: Центр учбової літератури, 2010. – 536 с.;

3). Бухгалтерський фінансовий облік, оподаткування і звітність: Підручник. – К.: Алерта, 2006. – 1080 с.