Банковская система и ее роль в национальной экономике. Особенности развития в Республике Беларусь

Министерство образования Республики Беларусь

УО "Белорусский Государственный Экономический университет"

Бобруйский филиал

Кафедра экономики и управления

Курсовая работа

на тему: Банковская система и её роль в национальной экономике. Особенности развития в Республике Беларусь

Студент

2 курс, БУЗ-081 Е.В. Шабуня

Руководитель

Бобруйск 2009

Реферат

Курсовая работа: ___ с, 3 рис., 2 табл., 15 источник., 3 прил.

Национальный банк, коммерческий банк, условия функционирования банковской системы, финансовый анализ, БАНКОВСКОЕ ЗАКОНОДАТЕЛЬСТВО, процентная ставка

Объектом и предметом исследования является банковская система Республики Беларусь

Цель работы заключается в том, чтобы подробно изучить банковскую систему Республики Беларусь и ее роль в национальной экономике, рассмотреть ее особенности и перспективы развития.

При выполнении работы использовались методы как абстрактно-логический, монографический, экономико-статистический.

Автор работы подтверждает, что приведенный в ней расчетно-аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные из литературных и других источников теоретические, методологические и методические положения и концепции сопровождаются ссылками на их авторов.

Содержание

Реферат

Введение

1. Понятие Банковской системы Республики Беларусь

1.1 Сущность банковской системы

1.2 Национальный банк Республики Беларусь, его функции и задачи

1.3 Понятие коммерческого банка, его устройство и функции

2. Состояние банковской системы Республики Беларусь и особенности ее развития

2.1 Общеэкономические условия функционирования и показатели развития банковской системы

2.2 Финансовый анализ деятельности банков Республики Беларусь

2.3 Основные направления развития банковской системы Республики Беларусь

2.4 Особенности и перспективы развития банковской системы в Республике Беларусь

Заключение

Список использованных источников

Приложение А

Приложение Б

Приложение В

Введение

Банковская система - совокупность различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период, а также одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков, товарного производства и обращения шло параллельно и тесно переплеталось. При этом банки, проводя денежные расчёты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышает общую эффективность производства, способствуют росту производительности общественного труда.

Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчётов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы - это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом.

Современная банковская система - это сфера многообразных услуг своим клиентам. От традиционных депозитно-ссудных и расчётно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и т.д.)

В Республике Беларусь сформировалась двухуровневая банковская система:

I уровень - центральный банк страны (Национальный банк Республики Беларусь);

II уровень - коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

Цель моей работы заключается в том, чтобы подробно изучить банковскую систему Республики Беларусь, её роль в национальной экономике и особенности и перспективы развития.

1. Понятие Банковской системы Республики Беларусь

1.1 Сущность банковской системы

Банковская система - совокупность различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период; составная часть кредитной системы. В кредитную систему помимо банков входят специализированные финансово-кредитные учреждения (финансовые компании, лизинговые фирмы, инвестиционные компании, финансовые биржи, пенсионные фонды, страховые компании, ломбарды и др.).

Структура кредитной системы любого государства исторически развивается и совершенствуется, и на это влияют две группы факторов: экономические и юридические.

Каждое государство имеет свою структуру кредитной и банковской системы, свою организацию кредитного дела, банковской деятельности. Основой любой кредитной системы являются банки, но степень развития специализированных кредитно-финансовых организаций в государствах различна. Несмотря на особенности классификации банков, отличия в процедуре осуществления операций, правилах регулирования банков, организации работы и статусе органов банковского надзора, во всех странах учитываются международный опыт ведения банковского дела, рекомендации, стандарты международных финансово-кредитных организаций.

Все больше внимания уделяется вопросам обеспечения надежного функционирования банковских систем - как международных, так и национальных, что возможно, если исходить из основных принципов:

поддержки действительно надежных банков;

повышения открытости в деятельности банков;

контроля риска посредством пруденциального регулирования и надзора.

Практикой сформировано несколько типов банковских систем:

централизованная (распределительная);

рыночная;

переходного периода (от централизованной к рыночной).

Банковская система переходного типа (например, в Республике Беларусь) содержит как рыночные компоненты, так и отдельные проявления старой централизованной системы, которые постепенно, по мере развития экономики и укрепления рыночных отношений исчезают.

В Республике Беларусь сформировалась двухуровневая кредитная система: I уровень - центральный банк страны (Национальный банк Республики Беларусь), II уровень - коммерческие банки и другие небанковские финансово-кредитные учреждения, осуществляющие отдельные банковские операции. Существование двух уровней позволяет центральному банку посредством экономических методов регулировать деятельность банков второго уровня и воздействовать на процесс общественного воспроизводства. Центральный банк выполняет роль "банка банков", управляет деятельностью банковских учреждений в рамках регулирования и контроля за функционированием рынка банковских услуг. Двухуровневая система основывается на построении взаимоотношений между банками в двух плоскостях: по вертикали и по горизонтали. Взаимоотношения по вертикали - это отношения между Национальным банком Республики Беларусь и коммерческими банками; по горизонтали - отношения партнерства и конкуренции между различными низовыми звеньями банковской системы (коммерческими банками),

Организация деятельности банковской системы Республики Беларусь строится на обязательных принципах:

банковская деятельность (или выполнение отдельных операций) возможна исключительно на основании лицензии;

коммерческие банки независимы в своей деятельности, недопустимо вмешательство в их работу со стороны государственных органов, за исключением случаев, предусмотренных законодательными актами Республики Беларусь;

разграничивается ответственность между коммерческими банками и государством. Банки не отвечают по обязательствам государства, а государство - по обязательствам банков, если между банком и соответствующим государственным органом не заключено соглашение об обратном или государство не приняло на себя такую ответственность;

центральный банк регулирует деятельность коммерческих банков и осуществляет банковский надзор; для поддержания стабильности и устойчивости кредитной системы обязательно соблюдение установленных Национальным банком Республики Беларусь экономических нормативов;

вкладчики (физические лица) пользуются свободой выбора банка;

вкладчикам обеспечивается возврат денежных средств;

клиентам гарантируется банковская тайна по операциям, счетам и вкладам (депозитам). Законом определен перечень юридических лиц, которым могут быть выданы сведения в случаях, оговоренных законодательными актами;

банк работает в пределах реально имеющихся ресурсов, обеспечивая не только количественное соответствие между ресурсами и кредитными вложениями, но и в целом между пассивными и активными операциями, добиваясь соответствия характера банковских активов специфике мобилизованных им ресурсов (прежде всего по срокам тех и других);

взаимоотношения коммерческого банка со своими клиентами строятся на договорных началах как обычные рыночные отношения, исходя из критериев прибыльности, риска и ликвидности.

Все аспекты банковской деятельности подпадают под действие специальных и общих законодательных актов. Банковское законодательство - система нормативных правовых актов, регулирующих отношения, возникающие при осуществлении банковской деятельности и устанавливающих права, обязанности и ответственность субъектов и участников банковских правоотношений.

Экономические отношения, регулируемые банковским законодательством, составляют систему по мобилизации и использованию временно свободных денежных средств. Имущественные и связанные с ними неимущественные отношения, возникающие при осуществлении банковской деятельности, регулируются также гражданским законодательством.

Субъектами банковских правоотношений являются: Национальный банк, банки, небанковские кредитно-финансовые организации и иные юридические лица, физические лица, а так же республиканские органы государственного управления и местные исполнительные и распорядительные органы.

Банковское законодательство устанавливает принципы функционирования банковской системы, правовое положение субъектов банковской деятельности, регулирует отношения между ними. Оно определяет правовой статус, цели и функции Национального банка, особенности его деятельности. Коммерческие банки (их виды, операции, порядок государственной регистрации, создания, реорганизации, ликвидации, взаимоотношения с клиентурой) также регулируются нормативными правовыми актами.

К актам законодательства относятся: Конституция Республики Беларусь; Гражданский кодекс Республики Беларусь; Банковский кодекс Республики Беларусь (2000 г.), декреты, указы и распоряжения Президента Республики Беларусь; постановления Правительства Республики Беларусь; нормативные правовые акты Национального банка Республики Беларусь и республиканских органов государственного управления, принятые на основании и во исполнение банковского законодательства.

Нормативные правовые акты Национального банка подлежат включению в Национальный реестр правовых актов Республики Беларусь на основании заключения (экспертизы) Министерства юстиции Республики Беларусь и официальному опубликованию в нем, а также в официальном издании Национального банка. Со дня включения в Национальный реестр правовых актов Республики Беларусь они считаются вступившими в силу, если в этих актах не установлен иной срок.

Банковское законодательство должно своевременно, полно и всесторонне учитывать отечественную практику совершенствования банковского законодательства, состояние экономики, опыт других государств [9, с.311 - 316].

1.2 Национальный банк Республики Беларусь, его функции и задачи

Национальный банк Республики Беларусь - Центральный банк Республики Беларусь, находится в собственности Республики Беларусь и действует исключительно в интересах Республики Беларусь. Национальный банк Республики Беларусь регулирует денежное обращение, обладает исключительным правом эмиссии денег и осуществляет иную деятельность по регулированию кредитно-денежных отношений в Республике Беларусь. Национальный банк Республики Беларусь подотчетен Парламенту Республики Беларусь. Национальный банк Республики Беларусь является юридическим лицом и имеет право на осуществление банковской деятельности.

Основными целями Национального банка Республики Беларусь как центрального органа управления являются:

1) кредитно-денежное регулирование экономической системы Республики Беларусь;

2) поддержка общей экономической политики Правительства Республики Беларусь;

3) обеспечение устойчивости официальной денежной единицы Республики Беларусь.

Н ациональный

банк Республики Беларусь представляет

собой единую централизованную организацию,

состоящую из структурных подразделений

центрального аппарата и структурных

подразделений в областных центрах

Республики Беларусь и городе Минске

(Главное управление Национального банка

Республики Беларусь по городу Минску

и Минской области). Полномочия структурных

подразделений Национального банка

Республики Беларусь устанавливаются

в положениях, утверждаемых Правлением

Национального банка Республики Беларусь.

ациональный

банк Республики Беларусь представляет

собой единую централизованную организацию,

состоящую из структурных подразделений

центрального аппарата и структурных

подразделений в областных центрах

Республики Беларусь и городе Минске

(Главное управление Национального банка

Республики Беларусь по городу Минску

и Минской области). Полномочия структурных

подразделений Национального банка

Республики Беларусь устанавливаются

в положениях, утверждаемых Правлением

Национального банка Республики Беларусь.

Органами управления Национального банка Республики Беларусь являются Правление Национального банка Республики Беларусь и Совет директоров Национального банка Республики Беларусь. Высший орган Национального банка Республики Беларусь - Правление Национального банка Республики Беларусь, которое обеспечивает выполнение функций Национального банка Республики Беларусь как центрального органа государственного управления Республики Беларусь. Правление Национального банка Республики Беларусь принимает решения в форме постановлений и приказов. Правление состоит из Председателя Правления Национального банка Республики Беларусь, заместителей Председателя Правления Национального банка Республики Беларусь, включая первых заместителей. Кроме того, членами Правления Национального банка Республики Беларусь являются представители Совета Министров, председатель правления одного из коммерческих банков, официальный представитель уставных банковских объединений, избираемый совместным решением данных банковских объединений. Компетенция правления Национального банка Республики Беларусь и порядок созыва заседаний Правления Национального банка Республики Беларусь определяются в Уставе Национального банка Республики Беларусь.

Совет директоров Национального банка Республики Беларусь - исполнительный орган Национального банка Республики Беларусь, который обеспечивает выполнение банковских функций Национального банка Республики Беларусь как юридического лица. Совет директоров Национального банка Республики Беларусь выполняет следующие функции:

организует проведение единой государственной денежно-кредитной политики Республики Беларусь;

определяет возможность выдачи лицензий и осуществляет надзор за юридическими лицами, занимающимися выдачей кредитов от своего имени за счет вкладов либо других возвратных средств, полученных от физических и юридических лиц;

рассматривает и утверждает смету расходов Национального банка Республики Беларусь на очередной год;

устанавливает формы и размеры оплаты труда членов Совета директоров. Определяет в соответствии с законодательством условия найма, увольнения, формы и размеры оплаты труда, служебные права и обязанности работников центрального аппарата и подведомственных предприятий, учреждений и организаций, систему поощрений и дисциплинарных взысканий.

Совет директоров Национального банка Республики Беларусь руководит деятельностью центрального аппарата Национального банка Республики Беларусь. Совет директоров Национального банка Республики Беларусь организует исполнение законодательных актов, нормативных документов Правления Национального банка Республики Беларусь, дает разъяснения по их применению, обеспечивает контроль за исполнением своих решений. Совет директоров вправе издавать соответствующие распоряжения, указания, предписания и другие акты, которые обязательны для исполнения работниками центрального аппарата Национального банка Республики Беларусь, подведомственных учреждений и организаций, банков и других кредитных учреждений, действующих на территории Республики Беларусь.

Основными функциями - Национального банка Республики Беларусь являются:

проведение единой государственной денежно-кредитной политики;

регулирование денежного обращения;

валютное регулирование;

выполнение функций центрального депозитария;

организация и осуществление валютного контроля;

совместное с Министерством финансов Республики Беларусь исполнение республиканского и местных бюджетов;

государственная регистрация банков, специализированных кредитно-финансовых учреждений;

выдача лицензий на осуществление банковских операций;

регулирование внешнеэкономической банковской деятельности;

регулирование кредитных отношений;

осуществление контроля за соблюдением установленного порядка кредитования;

эмиссия денег на территории Республики Беларусь;

разработка платежного баланса Республики Беларусь;

создание и накопление золотовалютных резервов Республики Беларусь;

осуществление всех видов банковских операций, необходимых для выполнения основных целей Национального банка Республики Беларусь;

регистрация эмиссии ценных бумаг банков;

проведение анализа и прогнозирование кредитно-денежных и валютных отношений;

Статус служащих Национального банка Республики Беларусь определяется законодательством Республики Беларусь об основах службы в государственном аппарате. Служащие Национального банка Республики Беларусь могут получать кредиты только в Национальном банке Республики Беларусь [14, с.68-72].

1.3 Понятие коммерческого банка, его устройство и функции

Термин "коммерческий банк" означает "деловой" характер банка, т.е. коммерческий банк - это банк, обслуживающий все виды хозяйственной деятельности на коммерческих принципах.

Коммерческие банки относятся к особой категории деловых предприятий, называемых финансовыми посредниками. Посредническая функция - важнейшая в деятельности банков. Это прежде всего посредничество в кредите. Коммерческие банки аккумулируют и мобилизуют денежный капитал, временно высвобождающийся в процессе кругооборота фондов, и предоставляют во временное пользование тем, кто нуждается в дополнительном капитале. Перераспределение фондов осуществляется от кредитора к заемщику при посредничестве банков. Денежные средства могут перемещаться и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и увеличиваются общие издержки по перемещению средств.

Организационное устройство банков обусловлено его производственными функциями, потому организационная структура управления банками построена таким образом, чтобы с максимальной эффективностью выполнять стоящие перед ним задачи. Более крупный банк предлагает и более широкий спектр услуг своим клиентам. Размеры банка являются определяющим, но не единственным фактором при построении организационной структуры управления банка. Государственное регулирование деятельности банков также имеет огромное значение для формирования потребностей и разнообразного построения организационной структуры кредитных институтов. По мировым стандартам банки Республики Беларусь очень малы. Общая сумма активов всей банковской системы Республики Беларусь даже не равна среднему банку Российской Федерации. В то же время организационная структура управления банковского сектора Республики Беларусь построена по схеме банковских институтов Европейского Сообщества. Банки Республики Беларусь предлагают клиентам все виды услуг. Влияние размеров банка на организационную структуру управления примерно одинаково во всем мире. Средние и мелкие банки Республики Беларусь, подобно сотням банков других государств, обслуживающих небольшие и средние по размерам предприятия, более всего озабочены привлечением недорогих депозитов от физических лиц и покупкой ресурсов на межбанковском рынке кредитных ресурсов. Спектр проведения активных операций таких банков ограничивается, как правило, предоставлением кредитов мелким и средним субъектам хозяйствования, потребительского кредита населению. На экономические показатели деятельности банков, в первую очередь мелких и средних, оказывает влияние и экономическая ситуация в стране.

Организационная структура управления крупных банков, созданных на базе существовавших отделений Белорусской конторы Госбанка СССР, гораздо сложнее. Крупные банки Республики Беларусь, такие, как АКБ "Приорбанк", АКБ "МинскКомплексбанк", АКБ "Белвнешэкокомбанк", менее всего зависят от благополучия своих клиентов, а большую часть своих доходов получают, обслуживая межгосударственные операции государственных субъектов хозяйствования, в том числе и государственных органов управления. Данные банки обладают неоспоримым преимуществом - они мобилизуют значительный финансовый капитал при относительно небольших издержках. К развитию банковской деятельности за пределами Республики Беларусь такие банки лучше приспособлены, поскольку обладают более высокой способностью брать на себя риск освоения новых рынков, и имеют больший доступ к мировому капиталу.

К основным видам деятельности коммерческих банков относятся:

предоставление кредитов от своего имени за счет собственных средств;

кассовое обслуживание;

открытие и ведение счетов физических и юридических лиц, в том числе банков-корреспондентов,

осуществление расчетов по их поручению;

ломбардная деятельность;

факторинг и форфейтинг;

поручительство (предоставление гарантий);

доверительное управление активами;

банковское хранение;

предоставление сейфов в имущественный найм;

перевозку ценностей;

деятельность по обмену валюты;

инвестиционное посредничество;

финансовое посредничество;

дилинг с наличной и безналичной валютой;

деятельность депозитария;

инвестиционное консультирование;

финансовое консультирование;

деятельность инвестиционного банкира;

деятельность инвестиционного поверенного;

выпуск векселей;

скупка, продажа и обмен драгоценных металлов, драгоценных и полудрагоценных камней.

Коммерческий банк может осуществлять свою деятельность и в иных сферах [14, с.73-78].

2. Состояние банковской системы Республики Беларусь и особенности ее развития

2.1 Общеэкономические условия функционирования и показатели развития банковской системы

При всей серьезности существующих сегодня внешних вызовов белорусская экономика уверенно противостоит кризисным явлениям. Сохранена работа предприятий реального сектора экономики, обеспечиваются стабильный уровень доходов населения и социальные гарантии. Реальные денежные доходы населения в январе 2009 года на 7,7 % превысили уровень января 2008 года в соответствии с таблицей 1.

Таблица 1 - Отдельные макроэкономические показатели Республики Беларусь

|

1 квартал 2009 г. |

1 квартал 2008 г. |

Сальдо |

|

|

Рост ВВП в сопоставимых ценах, % |

101,1 |

111,2 |

-10,1 |

|

Рост выпуска промышленной продукции в сопоставимых ценах, % |

95,5 |

115,8 |

-20,3 |

|

Рентабельность продаж, % |

9,8 |

14,9 |

-5,1 |

|

ИПЦ, конец периода к декабрю предыдущего года |

106,1 |

104,1 |

2,0 |

|

Запасы нереализованной промышленной продукции к среднемесячному объему производства, % |

91,8 |

52,9 |

38,9 |

|

Удельный вес убыточных предприятий, % |

13,1 |

10,5 |

2,6 |

|

Международные резервы, млн. долл. США |

3955,2 |

4746,6 |

-791,4 |

|

Товарный экспорт, темпы роста, % |

51,9 |

168,7 |

-116,8 |

|

Товарный импорт, темпы роста, % |

67,9 |

156,3 |

-88,4 |

|

Поступление валютной выручки, рост в % |

152,9 |

60,5 |

92,4 |

Примечание - Источник: [13, с.10, таблица 3]

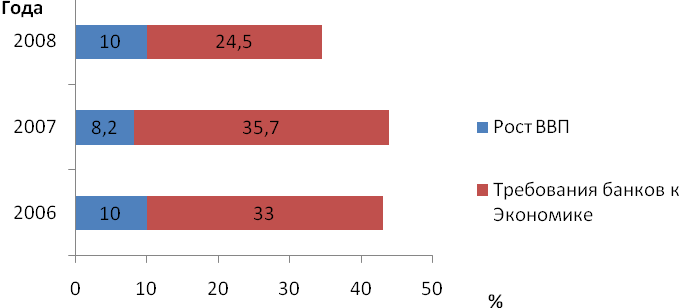

Хотя внешние кризисные явления сказались на темпах роста, производства, в Беларуси нет масштабного экономического спада, который уже стал реальностью в целом ряде стран, Темп роста ВВП в Беларуси в январе-феврале 2009 года по сравнению с аналогичным периодом прошлого года составил 102,3%, показаны на рисунке 1. Инфляционные процессы не выходят из-под контроля. Остается управляемой ситуация на внутреннем валютном рынке, в рамках прогнозного коридора находится динамика обменного курса национальной валюты относительно корзины иностранных валют.

Рисунок 1 - Темпы роста ВВП и требования банков к экономике в 2006-2008 годах в сопоставимых ценах, %

Примечание - Источник [15, с.24]

Важный параметр потенциала банковской системы - ресурсная база. На 1 января 2009 г. банками страны было привлечено ресурсов в объеме 63,1 трлн. руб. За 2008 г. сумма привлеченных ресурсов увеличилась на 21,4 трлн. руб., или на 51,3%, что в 1,4 раза выше прогнозной оценки (37%).

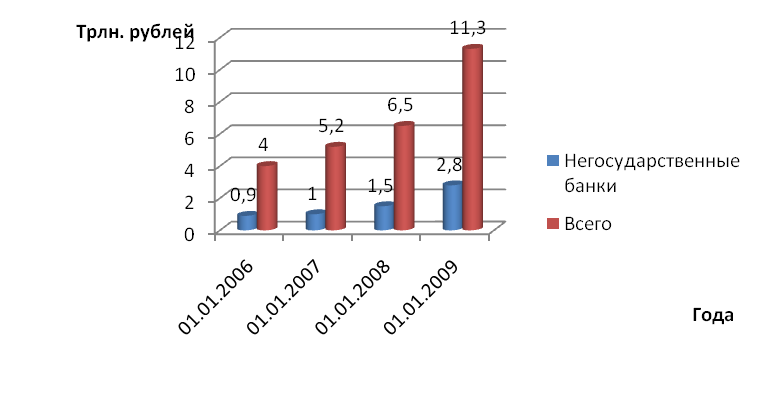

В уставные фонды банков с преобладающей долей государственной собственности государством внесены средства, которые увеличили банковский капитал в общей сложности на 3 трлн. рублей. В целом к концу 2008 года нормативный капитал банковского сектора страны достиг 11,3 трлн. рублей, увеличившись за год на 73,3 % в соответствии с рисунком 2

Продолжала развиваться и укрепляться непосредственно сама банковская система. Совокупный уставный фонд по системе банков за 2008 г. увеличился на 4,16 трлн. руб., или в 1,9 раза, и на начало 2009 г, достиг почти 8,7 трлн. руб.

Рисунок 2 - Нормативный капитал банков в 2006-2008годах, трлн. руб.

Примечание - Источник [15, с.25]

С 1 января 2009 года увеличены требования к минимальному размеру нормативного капитала для действующих банков, имеющих право на осуществление банковских операций по привлечению денежных средств физических лиц во вклады (депозиты), с 10 млн. до 25 млн. евро в эквиваленте.

Нельзя не упомянуть также действия, предпринятые в целях обеспечения стабильности на внутреннем валютном рынке Беларуси. Для поддержания его стабильного функционирования и выполнения внешних обязательств наших предприятий Национальному банку в конце прошлого года пришлось израсходовать значительную часть золотовалютных резервов. В результате величина международных резервных активов в национальном определении на 1 января 2009 года снизилась по отношению к началу 2008 года на 1,3 млрд. долларов США и составила 3,66 млрд. долларов. В настоящее время их объем поддерживается приблизительно на этом же уровне. Причем на 1 марта текущего года они были равны 3,81 млрд. долларов.

2 января 2009 года проведена разовая корректировка курса национальной валюты направленная на повышение ценовой конкурентоспособности белорусского экспорта, а также на достижение баланса между спросом и предложением иностранных валют на национальном валютном рынке. Эта мера была настоятельной и неизбежной.

Сегодня уже можно сделать вывод, что она оказалась оправданной, позволив поддержать ценовую конкурентоспособность белорусской продукции на внешних рынках и избежать при этом массового оттока вкладов и вывода из страны капитала зарубежных инвесторов. В то же время не удалось предотвратить всплеск повышенного спроса со стороны населения на иностранную валюту и некоторые товары длительного пользования. Физические лица в январе текущего года купили иностранной валюты почти на 600 млн. долларов больше, чем продали. К настоящему времени ситуация в основном стабилизирована, в феврале среднедневное приобретение валюты населением уменьшилось по сравнению с январем почти в 2,5 раза.

Следует также отметить, что в декабре 2008 года для предотвращения необоснованного оттока иностранной валюты были установлены ограничения на авансовые платежи (предварительную оплату) по импорту, которые в настоящее время постепенно смягчаются по мере стабилизации ситуации на валютном рынке.

Оценивая эффективность принятых мер, можно утверждать, что они достигли основной цели - обеспечили устойчивость работы банковского сектора и экономики страны в целом. Ситуация в банковском секторе стабильна, характеристики безопасности его функционирования и показатели качества активов остаются в пределах установленных параметров. Обеспечивается безопасное устойчивое функционирование национальной платежной системы. Сохраняющиеся трудности не носят критического характера, банковский сектор Республики Беларусь обладает достаточным потенциалом для их преодоления во взаимодействии с реальным сектором экономики.

В складывающихся условиях среди приоритетных направлений кредитования остаются поддержка предприятий, ориентированных на производство экспортной и импортозамещающей продукции, строительство жилья, продовольствие. При этом объем выдачи инвестиционных кредитов в 2009 году оценивается в объеме 7-7,5 трлн. рублей, в том числе на жилищное строительство - 2.9-3,8 трлн. рублей.

В текущем году правительство и Национальный банк продолжат активное взаимодействие с правительствами и центральными банками других государств, международными финансовыми организациями по привлечению новых государственных кредитов. Уже достигнутые результаты позволяют достаточно оптимистично оценивать перспективы их получения.

Не менее важное направление привлечения зарубежного капитала - это прямые инвестиции непосредственно в нефинансовый сектор экономики нашей страны. За 2008 год, согласно предварительным данным платежного баланса, прямые иностранные инвестиции в экономику республики составили 2,1 млрд. долларов США. Хотя это в 1,2 раза превышает уровень 2007 года, с учетом масштабов экономики нашей страны такой объем прямых иностранных инвестиций представляется явно недостаточным.

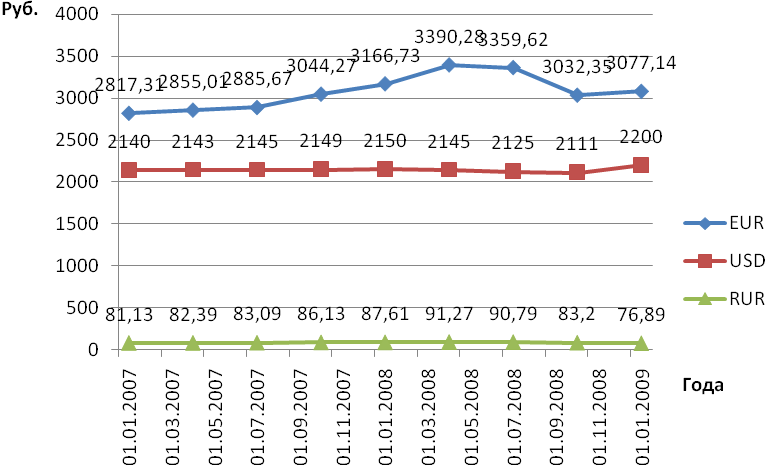

Если ранее при установлении обменного курса белорусского рубля к иностранным валютам фактически осуществлялась его привязка к доллару США, то в этом году в механизме курсообразования существенно усилилась роль других валют, наиболее значимых для экономики нашей страны показаны на рисунке 3. Со 2 января 2009 года Национальный банк перешел к использованию механизма привязки курса белорусского рубля к корзине иностранных валют: доллар США - евро - российский рубль.

Рисунок 3 - Динамика обменного курса белорусского рубля

Примечание - Источник [15, с.23]

Основным курсовым ориентиром при этом стала стоимость корзины, которая рассчитывается как среднее геометрическое с равными весами этих валют в составе корзины. На начало действия нового механизма рублевая стоимость корзины составила 960 рублей. В течение 2009 года Национальный банк будет обеспечивать стабильность стоимости корзины посредством сохранения ее значения в пределах коридора +/ - 5% относительно ее первоначальной стоимости [Экономика Беларуси №1 2009 с 22-27].

Развитие банковского сектора и кредитная политика направлены на достижение целей социально-экономического развития страны и преодоление отрицательных последствий мирового финансово-экономического кризиса. Прирост активов банков оценивается на уровне 35-42%. Это означает, что к концу 2009 г. обеспеченность ВВП банковскими активами (главным образом кредитами) достигнет 50-51%. Требования банков к экономике возрастут на 36-44%. При этом объем выдачи инвестиционных кредитов составит 7 - 7,5 трлн. руб., в том числе на жилищное строительство - 2,9-3,8 трлн, руб. [13, с.8].

2.2 Финансовый анализ деятельности банков Республики Беларусь

До настоящего времени финансовый сектор Республики Беларусь достаточно успешно справлялся с внешними шоками, основные показатели эффективности банков продолжают оставаться в приемлемых диапазонах. В целом выполняются пруденциальные нормативы и другие надзорные требования в соответствии с таблицей 2.

Таблица 2 - Отдельные показатели финансовой устойчивости применительно к банковской системе Республики Беларусь

|

В процентах |

01.01.2008 |

01.04.2009 |

|

Коэффициент достаточности нормативного капитала |

19,31 |

20,18 |

|

Коэффициент достаточности капитала первого уровня |

14,03 |

15,63 |

|

Рентабельность капитала |

2,30 |

2,09 |

|

Рентабельность активов |

13,8 |

13,81 |

|

Текущая ликвидность |

98,78 |

112,37 |

|

Краткосрочная ликвидность |

1,97 |

1,11 |

|

Удельный вес проблемных активов в активах, подверженных кредитному риску |

1,92 |

2,23 |

|

Отношение проблемных активов за минусом фактически созданного резерва к капиталу |

5,21 |

6,31 |

|

Несбалансированность долгосрочных активов и обязательств по срокам |

14,50 |

23,5 |

|

Несбалансированность краткосрочных активов и обязательств по срокам |

1,9 |

4,3 |

Примечание - Источник: [13, с.8, таблица 1]

Белорусские банки, количество которых составляло 31 по состоянию на начало 2009 г., можно условно разделить на три основные категории:

4 крупных системообразующих банка, контролируемых государством, совокупный объем активов которых превышает 75% активов банковской системы. В дополнение к своей коммерческой деятельности эти банки играют важную роль в реализации государственных программ, обслуживают подавляющее большинство предприятий государственной формы собственности, наиболее активно работают с населением и пользуются значительной финансовой поддержкой государства в форме рекапитализации и размещения депозитов органов государственного управления;

20 банков, контролируемых иностранным капиталом и существенно отличающихся по размеру (от "Приорбанк" ОАО - третий по величине банк в стране по размеру активов, относящийся к группе Райффайзен, до более мелких организаций, являющихся дочерними структурами банков, базирующихся в странах СНГ и дальнего зарубежья). Эти банки ориентированы в основном на обслуживание розничных клиентов и компаний в частном секторе, хотя работают также и с государственными предприятиями, предоставляя отдельные услуги, например, торговое финансирование;

7 прочих банков, к которым относятся преимущественно организации, контролируемые резидентами, занятые обслуживанием более мелких корпоративных клиентов и населения [Банкаўскі веснік 2009№19 с 7-8].

Рассматривая кредитование в настоящих условиях, следует отметить проявившиеся в последние месяцы 2008 г. признаки снижения качества активов банков. За ноябрь - декабрь 2008 г. объем проблемных активов вырос на 125 млрд, руб.

Требуется пристальное внимание банков к этой проблеме, особенно учитывая происходившее в 2007-2008 гг. снижение объема сформированных банками специальных резервов по отношению к активам, подверженным кредитному риску (с 1,5% на 1 января 2007 г. до 1,2% на 1 января 2008 г. и 1% на 1 января 2009 г.). Банки должны со всей ответственностью подходить к классификации активов для создания специальных резервов и формировать эти резервы в полном объеме.

Складывающаяся экономическая и финансовая ситуация потребовала определенной корректировки процентной политики. Учитывая более высокий уровень инфляции, чем прогнозировалось, Национальный банк с согласия Главы государства с середины 2008 г. начал постепенно повышать ставку рефинансирования, доведя ее с 17 декабря 2008 г. до уровня 12% годовых, а с 8 января текущего года - до 14%. Параллельно росли ставки депозитно-кредитного рынка.

Средняя процентная ставка по вновь привлеченным срочным депозитам в национальной валюте в декабре 2008 г. сложилась на уровне 15,2% годовых, что на 5,1 процентного пункта выше по сравнению с декабрем 2007 г. (10,1%).

Средняя процентная ставка по новым кредитам банков в национальной валюте в декабре 2008 г. составила 17,5% годовых, что на 4,4 процентного пункта выше уровня декабря 2007 г. (13,1%).

Средняя процентная ставка по вновь выданным кредитам банков в СКВ в декабре 2008 г. составляла 13,4% годовых, увеличившись на 2,4 процентного пункта относительно декабря 2007 г, (11%).

Достижение целей денежно-кредитной политики в значительной степени обеспечено за счет эффективного, надежного и безопасного функционирования платежной системы. Работа банков Республики Беларусь в автоматизированной системе межбанковских расчетов (АС МБР) в 2008 г. характеризуется следующими показателями. Проведено 57,8 млн. платежей на сумму 767,6 трлн. руб. Количество проведенных платежей в 2008 г. по сравнению с предыдущим годом возросло на 9,8%, сумма - на 50,5%. В 2008 г. среднедневной оборот составил 3,0 трлн. руб. (227,6 тыс. платежей). Указанные цифры отражают общее повышение деловой активности хозяйствующих субъектов в истекшем году, увеличение объемов совершаемых банками операций на валютном и фондовом рынках, рынке межбанковских ресурсов.

Объем нормативного (собственного) капитала банковского сектора по состоянию на 1 января 2009 г. составил 11,3 трлн. руб., увеличившись за истекший год почти на 4,8 трлн. руб., или на 73,3%, что существенно выше прогнозного прироста (17-21%). Основными источниками роста собственного капитала явились инвестиции в уставные фонды банков, увеличение прибыли и фондов, сформированных за счет прибыли банков.

Показатель достаточности нормативного (собственного) капитала в целом по системе на начало 2009 г. составил 21,8%, что в 2,7 раза превышает установленный для отдельного банка норматив (8%).

Средства физических лиц - основной привлеченный ресурс белорусских банков. На 1 января 2009 г. их объем достиг 13,6 трлн, руб., или 21% от всех пассивов банков.

Если на начало 2008 г. в среднем на одного жителя республики приходилось 1119 тыс. руб. сбережений, размещенных в банковских вкладах, сберегательных сертификатах и облигациях, то на 1 января 2009 г. - 1402 тыс. руб. За 2008 г. сумма вкладов в расчете на одного жителя республики возросла в эквиваленте белорусских рублей в 1,25 раза.

Вторым по объему ресурсом банков являются средства субъектов хозяйствования. Их величина к началу текущего года составила почти 13 трлн. руб., или 20,5% от пассивов банков.

Особенностью прошедшего года стал ускоренный рост средств, размещенных в банках центральным правительством. Их объем увеличился в 2,3 раза, достигнув 10,7 трлн. руб., а доля в ресурсной базе возросла с 11,1 до 17%.

Резкое обострение ситуации с ликвидностью в банковском секторе произошло в IV квартале 2008 г. в результате снижения остатков на рублевых счетах населения. Разрыв между активами и обязательствами банков составлял 7,9% для краткосрочных и 23,1% - для долгосрочных активов и обязательств. При этом необходимо отметить, что проблемы с ликвидностью наиболее существенным образом проявились у крупнейших государственных банков, несмотря на значительную финансовую поддержку со стороны Правительства Республики Беларусь.

В течение 2008 г. и в I квартале 2009 г. наблюдалось снижение доли долгосрочных (свыше одного года) обязательств банков при одновременном росте удельного веса долгосрочных активов. Как следствие, разрыв между долгосрочными активами и пассивами вырос с 14,5% на 1 января 2008 г. до 15,7% на начало 2009 г. и достиг 23,5% к 1 апреля текущего года. Разрыв между краткосрочными активами и обязательствами, составлявший 1,9% по состоянию на начало 2008 г., достиг 4,3% на 1 апреля 2009 г.

Однако в связи с кризисными явлениями в мировой экономике несколько замедлились темпы привлечения средств нерезидентов, В целом за 2008 г. они увеличились в 1,27 раза, составив на начало 2009 г.5,8 трлн. руб., но их доля в пассивах банков сократилась, начиная с середины истекшего года с 13,9 до 10,8%.

Резервы для привлечения в банковскую систему средств населения имеются значительные. Сопоставления, проведенные в Национальном банке, показали, к примеру, следующее: на 1 ноября 2008 г. российскими банками в расчете на душу населения в эквиваленте долларов США было привлечено средств на 795 долл. больше, а украинскими - на 101 долл. США больше, чем белорусскими банками. Если белорусские банки выйдут хотя бы на украинский показатель, это означает привлечение порядка 1 млрд. долл. США дополнительных ресурсов. Если будет обеспечен российский уровень привлечения средств физических лиц, то это увеличит ресурсную базу банков почти на 8 млрд. долл. США.

Прибыль, полученная банками за 2008 г., составила почти 730 млрд. руб., что в 1,2 раза больше, чем за предыдущий год [15, c.22-27].

2.3 Основные направления развития банковской системы Республики Беларусь

Усиливая направленность денежно-кредитной политики на сдерживание инфляции и стабилизацию платежного баланса страны, в этом году Национальный банк в соответствии с программой, поддержанной Международным валютным фондом, существенно ограничивает объемы рефинансирования банков. В этих условиях потенциал поддержки, которую окажет банковский сектор экономике, будет во многом зависеть от эффективной работы банков по привлечению средств населения и привлечению ресурсов из-за рубежа. На активизацию работы по этим, направлениям Национальный банк и ориентирует банки в настоящее время.

Вместе с тем для обеспечения достаточного притока зарубежных ресурсов в экономику страны необходима скоординированная работа по трем основным направлениям. Первое - это деятельность банков по организации заимствований у своих зарубежных партнеров. Здесь большое значение имеет привлечение ресурсов в различных формах. Кроме того, важную роль может сыграть привлечение предприятиями связанных кредитов зарубежных банков на закупку импортного оборудования.

Сохраняется важная роль иностранных кредитных линий, предоставляемых на реализацию инвестиционных проектов в Беларуси. Мы также рассчитываем на то, что иностранные банки, являющиеся стратегическими инвесторами в банках нашей страны, продолжат политику наращивания уставных фондов своих дочерних структур.

Белорусским банкам с иностранным участием рекомендовано активизировать работу со своими инвесторами по увеличению объемов финансирования национальной экономики, в том числе банков, с их стороны. В рамках этой работы в настоящее время правительством Беларуси подписаны меморандумы с рядом российских банков - Внешэкономбанком, Сбербанком, готовится подписание соглашения с ВТБ-Банком. Заключено также соглашение о сотрудничестве с французским банком "Сосьете Женераль", чья международная банковская группа в Беларуси представлена Белросбанком - дочерней структурой российского Росбанка, входящего в состав этой группы.

Второе направление - работа по привлечению иностранных заимствований на межгосударственном уровне, проводимая правительством и Национальным банком. В числе уже достигнутых результатов этой работы - заключение соглашения с МВФ о кредите на сумму почти 2,5 млрд. долларов США, с Российской Федерацией - на сумму 2 млрд. долларов. Первые транши этих кредитов нами уже получены и пополнили золотовалютные резервы страны. Успешное выполнение нашей страной обязательств, принятых в рамках этих соглашений, обеспечит дальнейший доступ к заимствованиям.

Национальный банк исходит их того, что достигнутый в настоящий период уровень процентных ставок следует рассматривать как предельный. Нет объективных причин для их дальнейшего повышения. Динамика депозитов населения стабилизировалась. Проводимые антиифляционные меры позволяют прогнозировать замедление темпов инфляции. Необходимо постепенно перейти от роста проектных ставок на рынке депозитов и кредитов к их снижению и обеспечить выполнение прогнозных параметров основных направлений денежно-кредитной политики на 2009 год.

Вместе с тем в 2009 г. задачи банковской системы страны должны выполняться с учетом положений Меморандума об экономической и финансовой политике Республики Беларусь в рамках программы сотрудничества с Международным валютным фондом. Программа предусматривает меры по обеспечению стабильной работы всех секторов экономики в условиях неблагоприятных внешних факторов. Соответственно, она предполагает ужесточение денежно-кредитной политики для повышения эффективности достижения её целей и задач.

Сложившаяся ситуация и положения Меморандума существенно ограничивают возможности Национального банка по рефинансированию банков, которые в текущем году должны рассчитывать преимущественно на собственные усилия по наращиванию ресурсной базы.

Главными источниками роста ресурсной базы банков в текущем году должны стать средства нерезидентов и физических лиц.

Вопрос настолько актуален, что Национальный банк предлагает обсудить возможность введения на текущий год специального индикативного параметра по наращиванию требований банков к экономике за счет привлекаемых ресурсов нерезидентов. В этом плане большие надежды возлагаются на банки с участием иностранного капитала, которым настоятельно рекомендуется, используя свой опыт, деловой авторитет и потенциал материнских структур, активизировать работу по привлечению иностранных инвестиций в белорусскую экономику.

В качестве примера результативной работы банков по привлечению иностранных ресурсов в экономику Республики Беларусь следует отметить "Приорбанк" ОАО. Так, исходя из информации банков, за 2008 г. общий объем привлеченных банковской системой ресурсов нерезидентов в иностранной валюте составил 4,216 млрд. долл. США, из них 1,01 млрд. долл., США, или 24%, было привлечено данным банком. Другим банкам следует изучить и максимально использовать в своей деятельности опыт работы "Приорбанк" ОАО по привлечению иностранных инвестиций.

Особая задача стоит перед российскими дочерними банками, которые должны обеспечить привлечение требуемого объема кредитных ресурсов в российских рублях. Эти ресурсы - основа средств, направляемых на минимизацию последствий мирового финансово-экономического кризиса в республике. Соответствующие решения руководства России имеются.

На протяжении 2008 г. и в I квартале 2009 г. темпы роста активов и внебалансовых обязательств, взвешенных с учетом риска, значительно превышали темпы увеличения капитала банков, составив 153,6% по итогам 2008 г. и 155,4% - по итогам I квартала 2009 г. Интенсивное кредитование банками экономики привело к дальнейшему и достаточно резкому усилению существовавшего и ранее несоответствия требований и обязательств банков по срокам, что способствовало возникновению сложностей с ликвидностью банков.

По мере усиления инфляционных и девальвационных ожиданий население начало активно переводить депозиты в белорусских рублях в сбережения в иностранной валюте. Несмотря на то, что общее снижение средств на текущих и вкладных счетах физических лиц в банках было незначительным, составив менее 1%, отток рублевых депозитов за октябрь - декабрь 2008 г. составил порядка 8% от общего объема валютных и рублевых вкладов населения при одновременном приросте валютных вкладов на такую же величину.

Возникшие проблемы банков во второй половине 2008 г. - начале 2009 г. не ограничились ухудшением ситуации с ликвидностью. Растущая потребность нефинансового сектора в банковских кредитах на фоне снижения обеспеченности предприятий оборотными средствами, снижения благосостояния домашних хозяйств привели к чрезвычайно высоким темпам роста активов банков и ухудшению их качества.

Быстрый рост активов банков, подверженных кредитному риску, сопровождался увеличением объемов проблемной задолженности предприятий и населения. Благодаря быстрому росту активов банков удельный вес проблемной задолженности остается незначительным - по состоянию на 1 апреля 2009 г. удельный вес проблемных активов составляет немногим более 2% от общего объема активов. Однако на годовой основе этот показатель возрос практически в полтора раза, а объем проблемных активов в абсолютном выражении увеличился в III квартале 2008 г. - I квартале 2009 г. на 82,6%.

Как показывает опыт антикризисной политики во многих странах мира, в условиях системной нестабильности первоочередными задачами центральных банков, министерств финансов, органов финансового надзора и регулирования являются оживление финансовых рынков, сохранение устойчивости банков и небанковских финансовых организаций, поддержка нефинансового сектора экономики. Эти задачи являются относительно краткосрочными и решаются с применением таких инструментов, как государственные гарантии финансовым организациям, поддержка их ликвидности, реструктуризация проблемных активов, изменение требований к капиталу.

В Республике Беларусь учитывается мировой опыт антикризисной политики, поэтому во второй половине 2008 г. - начале 2009 г. Национальным банком и Правительством Республики Беларусь был реализован комплекс краткосрочных мер, направленных на поддержку ликвидности и платежеспособности банков, повышение доверия к банковской системе, сохранение ее устойчивости, часть из которых носили превентивный характер.

В целях недопущения оттока вкладов населения и в целом снижения доверия населения к банкам был принят Декрет Президента Республики Беларусь от 4 ноября 2008 г. № 22, в соответствии с которым государство гарантировало полную сохранность и возмещение всей суммы денежных средств физических лиц, размещенных во всех банках и валютах. Банкам оказывалась значительная финансовая поддержка с применением всех доступных инструментов рефинансирования.

В целях снижения нагрузки на рублевую ликвидность с 1 декабря 2008 г. были снижены нормативы резервных требований, причем по привлеченным средствам физических лиц в белорусских рублях - до 0. Помимо этого, в связи с недостаточностью у банков высоколиквидных активов, которые можно было бы использовать в качестве залога, в дополнение к стандартным операциям поддержания ликвидности Национальным банком в конце октября 2008 г. было принято решение о предоставлении банкам беззалоговых кредитов в национальной валюте на срок до трех месяцев.

Для поддержания ликвидности и платежеспособности банковской системы в крупнейших банках государством размещались значительные денежные средства в форме депозитов. Объем средств, размещенных органами государственного управления в банках, увеличился за 2008 г. на 7,1 трлн. руб., что составило свыше 40% от общего прироста обязательств банковского сектора. Кроме того, для предотвращения системной нестабильности в банковском секторе в декабре 2008 г. было принято решение о дополнительной капитализации государственных банков в размере 3,1 трлн. руб., или порядка 1,4 млрд. долл. США в эквиваленте.

Однако, как показывает опыт других стран, возникшие в банковском секторе проблемы сложно решить только с помощью введения государственных гарантий на выполнение банками своих обязательств, краткосрочных инструментов монетарной политики, поддержки ликвидности и рекапитализации банков. Не менее важным является решение задач, связанных с построением такой системы финансового надзора и регулирования, которая в будущем способствовала бы снижению вероятности возникновения и уменьшению негативных проявлений финансовых кризисов [13, с.7-14].

2.4 Особенности и перспективы развития банковской системы в Республике Беларусь

Национальная банковская система занимает центральное место в экономической системе, обеспечивая текущие трансакции между основными экономическими агентами, аккумулирование сбережений основных экономических агентов и содействуя инвестиционной активности.

Инвестиционную активность национальной банковской системы следует признать крайне низкой. Исправлению положения должно способствовать увеличение сбережений физических и юридических лиц в форме банковских депозитов, а также расширение кредитования реального сектора. Несмотря на увеличение объема банковского кредитования реального сектора, данный показатель остается на низком уровне.

Расширение банковского кредитования реального сектора обусловлено влиянием следующих факторов:

поступательное развитие белорусской экономики, содержание которого составляет устойчивый рост основных макроэкономических показателей (произведенного ВВП, промышленной продукции, капитальных инвестиций и проч.);

дефицит обращающихся финансовых инструментов, в результате чего процентные ставки по наименее рискованным и наиболее ликвидным инструментам находятся в отрицательной реальной области. Коммерческие банки вынуждены расширять кредитование реального сектора для обеспечения текущей прибыли.

К числу проблем банковского кредитования также относятся низкий уровень активов/пассивов банковской системы, слабая возможность ее участия в инвестиционном процессе.

Расширение банковского кредитования реального сектора могло быть более существенным, однако даже достигнутые скромные результаты способны при определенных условиях вызвать банковский кризис. Как указано выше, расширение кредитования предприятий произошло частично вследствие оживления производственной деятельности и роста спроса на кредиты, а также из-за дефицита обращающихся финансовых инструментов. Наиболее надежными заемщиками выступают предприятия экспортного сектора, но их финансовые потоки зависят от внешних условий, которые могут измениться в худшую сторону. В этом смысле "успешность" деятельности банковского сектора в области предоставления кредитов реальному сектору отражается лишь в виде "бумажной" прибыли (т.е. фиксируемой в банковских балансах, но реально не полученной). Перспективы увеличения эффективности банковской системы для содействия инвестиционной активности и поступательному развитию национальной экономики будут определяться возможными сценариями реформирования данного сектора. Так, после системного финансового кризиса 1998 г. белорусская банковская система могла развиваться по трем базовым сценариям (либо их комбинации), предусматривающим: государственную поддержку банковской реформы (политическая, законодательная и финансовая); привлечение иностранных банков на внутренний рынок; самостоятельное восстановление банковской системы (в рамках существовавших условий и за счет располагаемых средств). Как известно, в посткризисный период предпочтение было отдано последнему сценарию.

В настоящее время перспективен сценарий, предусматривающий привлечение иностранного капитала в банковскую систему. Помимо притока капитала данный сценарий предполагает внедрение наиболее прогрессивных зарубежных банковских технологий на внутреннем рынке. Приход зарубежных финансовых институтов в виде филиалов крупнейших банков одновременно с внедрением мировых управленческих стандартов для среднего и высшего звена мог бы принципиально изменить как финансовый потенциал, так и управленческие основы белорусской банковской системы. Однако нынешнее состояние финансовой сферы Беларуси, в том числе банковской, - основное препятствие для вхождения крупнейших зарубежных финансовых институтов на белорусский рынок.

В настоящее время Национальный банк Республики Беларусь фактически полностью контролирует ключевые финансовые потоки в банковской системе. Следует отметить, что контроль за финансовыми потоками от экспортной выручки очень важен как для белорусской экономики в целом, так и для финансовой сферы в частности. Существенная часть финансовых поступлений в государственный бюджет направляется на развитее социальной сферы реального сектора экономики. '

Таким образом, проведение банковской реформы сопровождается противоречивой ситуацией, характеризующейся неспособностью белорусской системы самостоятельно восстановиться после финансового кризиса, отсутствием средств у Национального банка на реформирование системы при низкой заинтересованности внешних инвесторов в данном секторе белорусской экономики. Национальная банковская система лишь частично восстановилась после финансового кризиса, однако реальный сектор экономики предъявляет более высокие требования. С позиции содействия поступательному развитию реального сектора, противодействия внешним шокам, а также обеспечения адекватными инвестиционными услугами белорусской экономики эффективность национальной банковской системы представляется невысокой. Национальный банк Республики Беларусь постоянно реализует меры, связанные с восстановлением и дальнейшим развитием финансовых рынков, которые так же, как национальная банковская система, восстанавливаются самостоятельно и постепенно.

Национальным банком Республики Беларусь на существующие финансовые ресурсы и сравнительно низкое предложение рыночных финансовых инструментов определяю сохранение процентных ставок по рыночным финансовым инструментам в отрицательной реальной области. Именно государственные институты доминируют на национальных финансовых рынках, определяя их развитие в краткосрочной перспективе.

Достаточно широк спектр финансовых инструментов, используемых на рынке данного вида, но финансовую стабильность и стимулирование инвестиционной активности в надлежащем объеме они не обеспечивают. Проблема состоит как в недостаточной емкости действующего облигационного рынка, уровня его ликвидности и рисков, так и в отсутствии рынка производных инструментов, позволяющего внешним и внутренним инвесторам страховать собственные инвестиции от рисков различного рода. Решение данной проблемы видится в расширении рынка внутреннего долга, создании соответствующей законодательной базы и в привлечении на внутренний рынок прочих крупных участников (помимо контролируемых Национальным банком Республики Беларусь финансовых структур), содействии развитию прочих сегментов финансового рынка.

Развитая национальная банковская система и эффективные финансовые рынки призваны содействовать росту сбережений основных субъектов хозяйственной деятельности в виде банковских депозитов, их трансформации в инвестиции в реальный сектор через банковский сектор, а также противодействовать внешним воздействиям для сохранения внутренней финансовой стабильности. В данном контексте экономическая безопасность Беларуси напрямую связана с банковской системой и финансовыми рынками. В конечном счете именно способность национальной финансовой сферы нейтрализовать внешние отрицательные воздействия, аккумулировать ресурсы в виде дополнительных поступлений средств в бюджеты государства и предприятий определяет независимость (и безопасность) национальной экономики в среднесрочной перспективе.

Национальным банком и Правительством Республики Беларусь предпринимаются также меры, направленные на улучшение институциональной структуры банковской системы, повышение качества корпоративного управления, дальнейшее совершенствование банковского надзора.

Принимая во внимание тот факт, что одним из наиболее существенных источников рисков для банковской системы в Республике Беларусь является широкое вовлечение системообразующих банков в финансирование государственных программ, в настоящее время проводится работа по созданию специализированного учреждения государственной формы собственности для обеспечения льготного финансирования таких государственных программ - Финансового агентства развития (далее - Агентство). Помимо снижения нагрузки на банковскую систему создание Агентства будет содействовать повышению качества активов банков за счет передачи на баланс Агентства проблемных активов крупнейших государственных банков, в том числе кредитов, выданных под гарантии Правительства, а также местных исполнительных и распорядительных органов Республики Беларусь.

Осуществляется дальнейшее совершенствование надзора за банковской деятельностью на консолидированной основе путем введения нормативов безопасного функционирования для банковской группы, банковского холдинга, головной организацией которого является банк.

В среднесрочной перспективе также продолжится работа по реализации комплекса мероприятий, направленных на обеспечение банками эффективного распределения финансовых ресурсов, управление рисками; расширение состава и качества банковских услуг; укрепление доверия к банковскому сектору и защиту интересов вкладчиков, инвесторов и кредиторов банков; улучшение качественных параметров деятельности банков [13, с.14].

Заключение

В ходе рассмотрения данной темы в курсовой работе, можно сделать следующие выводы:

Для стабилизации ситуации был принят ряд мер. Банковскому сектору оказана дополнительная ресурсная поддержка со стороны государства в лице правительства и Национального банка. Так, Национальным банком внедрен механизм исключительного беззалогового кредитования банков. Снижены нормативы обязательного резервирования от привлеченных средств, что позволило возвратить банкам значительную часть обязательных резервов, в сумме около 500 млрд. рублей.

Особое значение имели меры по повышению финансовой устойчивости белорусских банков и, соответственно, укреплению доверия к банковскому сектору страны. Значительную роль в этом плане сыграло принятие Декрета Президента Республики Беларусь от 4 ноября 2008 года №22 "О гарантиях сохранности денежных средств физических лиц, размещенных на счетах и (или) в банковские вклады (депозиты)". В соответствии с ним государство гарантировало полную сохранность денежных средств физических лиц в белорусских рублях и иностранной валюте, размещенных на счетах и во вклады в банках Беларуси, и возмещение 100 % суммы этих средств.

Отменено декларирование денежных средств, размещенных физическими лицами на счетах и во вклады в банках Республики Беларусь, их выдачи, а также перевода со счетов в банках других государств в банки Беларуси. Кроме того, декрет существенно укрепил финансовый потенциал Агентства по гарантированному возмещению банковских вкладов (депозитов) физических лиц.

В условиях мирового финансово-экономического кризиса возрастают требования к устойчивости функционирования финансовых институтов и финансового рынка в целом. Работа Национального банка как национального органа банковского надзора в 2009 г, будет направлена на выполнение установленных законодательством функций, главной из которых является удержание стабильности банковского сектора, защиты интересов вкладчиков и иных кредиторов.

Необходимость формирование резервов, используя преимущественно валюты стран - основных торговых партнеров. Нельзя допускать в международных финансово-экономических отношениях доминирования одной валюты. На внутреннем рынке следует максимально широко использовать национальную валюту.

В истекшем году банки проводили целенаправленную работу по развитию рынка розничных банковских услуг. Увеличилось потребительское кредитование, внедрялись новые виды кредитов и депозитов, расширялось использование современных банковских инструментов и технологий, улучшалось качество предоставляемых банками услуг, повышалась культура обслуживания населения

Принципиально важным сегодня является проведение взвешенной процентной политики. Национальный банк исходит из того, что сложившийся в настоящий момент уровень процентных ставок следует рассматривать как предельный. Нет объективных причин для их дальнейшего повышения. Проводимые антиинфляционные мероприятия позволят по мере замедления темпов инфляции постепенно перейти от роста процентных ставок по депозитам и кредитам к их постепенному снижению. Это сделает кредиты банков более доступными для предприятии и населения и создаст дополнительный стимул к достижению высоких темпов экономического роста.

Национальный банк и банковский сектор в соответствии с утвержденными главой государства основными направлениями денежно-кредитной политики Республики Беларусь на 2009 год продолжат последовательно проводить политику, направленную на обеспечение стабильности белорусского рубля, формирование макроэкономических и финансовых условий, содействующих экономическому развитию страны

Список использованных источников

А.А. Максютов. Основы банковского дела. Москва 2001.

Богданкевич С. Банковская система Беларуси: стабильное развитие или балансирование на грани кризиса? [Банковская система РБ; денежный рынок РБ; ресурсы банков] // Национальная экономическая газета. - 29 апр. 2005г. - №31 - с.22

www.nbrb. by - сайт Национального банка Республики Беларусь

Д. Полфреман. Основы банковского дела. Москва 2003.

Егоров Г. АГлавный внешнеторговый банк. [Банки РБ; ОАО “Белвнешэкономбанк”; банковская система] // Экономика Беларуси. - 2005 г, - № 2 - с.84-86

Желиба Б.Н. Денежно-кредитная политика и национальная валюта [Денежно-кредитная, кредитно-денежная политика РБ; национальная валюта, банковская система РБ] // Экономика и управление. - 2005 г. - №1-с.22-27

К.Р. Тагирбеков. Основы банковской деятельности. Москва 2002.

Ковалев М. Банковский рейтинг; итоги 1 квартала 2005 года. [Банковская система РБ, итоги 1 кв, 2005 г, I (монетарная политика, рейтинг, рентабельность, кредитный портфель, ликвидность, услуги)] // Национальная экономическая газета. - 7 нюня 2005 г, - №41 - с. б-7

Кравцова Г.И. Деньги. Кредит. Банки: учеб. / Г.И. Кравцова, Г.С. Кузьменко, Е.И. Кравцов и др. - Мн.: БГЭУ, 2003. - 527 с.

О работе банковской системы Могилевской области в 2004 году и задачах на 2005 год. [Банковская система Могилевской области (итоги 2004 г., планы на 2005 г.).] // Могилевские ведомости. - 2 апр. 2005 г. - № 49-50 - с.4

О тчет

об исполнении основных направлений

денежно-кредитной политики за 2004 год.

[Банковская система; платежная система;

годовой бухгалтерский баланс Национального

банка РБ на 1.01.2005 г.] // Банковский вестник.

- 2005 г. - №24 - с.3-29

тчет

об исполнении основных направлений

денежно-кредитной политики за 2004 год.

[Банковская система; платежная система;

годовой бухгалтерский баланс Национального

банка РБ на 1.01.2005 г.] // Банковский вестник.

- 2005 г. - №24 - с.3-29

Прокопович П.П. О6 итогах выполнения Основных направлений денежно-кредитной политики за 2004 год и задачах банковской системы на 2005 год, [Денежно-кредитная политика РБ за 2004 год; банковская система РБ, задачи на 2005 год] // Банковский вестник" - февраль 2005 г. - № 4 - с.4-9

Дубков С. Банковская система и банковский надзор в Республике Беларусь в условиях мирового финансового и экономического кризиса / С. Дубкова // Банкаўскі веснік. - 2009. - № 19. - С.7-14.

Тенденции в денежно-кредитной сфере Республики Беларусь в январе - марте 2005 г. [Денежно-кредитная, кредитно-денежная сфера РБ (янв. - март 2005 г.); валютный рынок; внешняя торговля (структура); монетарная политика; рынок ценных бумаг; банковская система] // Банковский вестник (ннформ. вып.). - май 2005 г. - № 15 - с.6-18

Сац Л.П. Банковский сектор: ситуация стобальная / Л.П. Сац // Экономика Беларуси. - 2009. - № 1. - С.22-27.

Приложение А

Рисунок А - Международные резервные активы Республики Беларусь в национальном определении

Примечание - Источник [15, с 23]

Приложение Б

Рисунок Б - Структура обязательств банков

Примечание - Источник собственная разработка

Приложение В

Рисунок В - Формирование типа поведения банковской системы и банка

Примечание – Источник Банкаўскі веснік, красавік 2006 с. 34