Анализ структуры цен на фондовом рынке

Министерство образования и науки Украины

НАЦИОНАЛЬНЫЙ ГОРНЫЙ УНИВЕРСТИТЕТ

ИНСТИТУТ ЭКОНОМИКИ

Факультет менеджмента

Кафедра экономической кибернетики и информационных технологий

КУЛИНА ОЛЬГА АЛЕКСАНДРОВНА

Анализ структуры цен на фондовом рынке

ДИПЛОМНАЯ РАБОТА

на присвоение образовательно-квалификационного уровня «магистра»

по специальности 8.050102 «Экономическая кибернетика»

Днепропетровск

2009

Реферат

Объяснительная записка: 106 страниц, 19 рисунков, 5 таблиц, 5 приложений, 15 источников.

Объект исследования: цены акций фондовой биржи

Цель дипломного проекта: исследование и пути совершенствования метода Регрессия с переключениями, с целью получения более адекватного результата анализа цен акций.

Вступление - актуальность поставленной проблемы, а также определены цели исследования.

В первом разделе дана характеристика фондового рынка в целом, а также показатели, характеризующие активность торгов. Также проведен обзор литературных источников по индикаторам изменчивости.

Во втором разделе описан и рассчитан Алгоритм выделения тренда и построения доверительных полос для цены акции, двумя методами: Полосы Боллинджера, Регрессия с переключениями. На основании минимальной среднеквадратической ошибки выбрана наиболее оптимальная модель.

В третьем разделе разработана информационная система расчета индикаторов изменчивости.

В четвертом разделе идет речь о правилах охраны труда при работе с ЭВМ.

ЦЕНЫ АКЦИЙ, ТЕНДЕНЦИИ ИЗМЕНЕНИЯ ЦЕН АКЦИЙ, ИНДИКАТОРЫ ИЗМЕНЧИВОСТИ. ПОЛОСЫ БОЛЛИНДЖЕРА. РЕГРЕССИЯ С ПЕРЕКЛЮЧЕНИЯМИ. ПОСТРОЕНИЕ ПОЛИНОМОВ. ПРОВЕРКА АДЕКВАТНОСТИ МОДЕЛИ.

Содержание

Введение

1. Теоретическая часть

1.1 Основные определения и понятия фондового рынка

1.2 Обзор литературы по группе методов - индикаторы изменчивости

1.3 Экономический анализ торговой деятельности фондовой биржи

1.3.1 Характеристика фондовой биржи

1.3.2 Показатели, характеризующие активность торгов

1.3.3 Итоги торгов за месяц

2. Алгоритм выделения тренда и построения доверительных полос для цены акции

2.1 Метод Полосы Боллинджера

Метод регрессии с переключениями

2.2.1 Анализ тенденции цен акций полиномиальный тренд второго порядка

2.2.2 Анализ тенденции цен акций полиномиальный тренд первого порядка

3. Информационная система «Расчет индикаторов изменчивости цен акций»

3.1 Общие сведения об информационных системах

3.2 Описание подсистем, их назначение

3.3 Инструкция пользователя информационной системы

4. Охрана труда и техника безопасности при работе с ЭВМ

Выводы

Список литературы

Приложение 1 – Исходные данные

Приложение 2 – Организационная структура биржи

Приложение 3 – Результаты расчетов методом Полоса Боллинджера

Приложение 4 – Результаты расчетов методом Регрессия с переключениями - линейный полином

Приложение 5 – Результаты расчетов методом Регрессия с переключениями - полином 2-го порядка

Вступление

На данный момент фондовый рынок Украины находится в развивающемся состоянии, поэтому крайне актуальным становится использование технического анализа для ведения торговли различными активами (акции, облигации, индексы и др.). Технический анализ - это исследование динамики рынка, чаще всего посредством графиков, с целью прогнозирования будущего направления движения цен.

Поскольку фондовый рынок чрезвычайно непредсказуем, следовательно, методы, применяемые в техническом анализе, требуют постоянного усовершенствования и корректировки. Т.е. один и тот же метод в зависимости от актива, временного отрезка, порядка средних и других факторов, может иметь различную рыночную интерпретацию. Выбор наиболее эффективного метода представляет собой сложную проблему, стоящую перед участником торговли.

В качестве исходного метода исследования тенденций цены был выбран метод Полосы Боллинджера, который характеризует изменчивость цены во времени.

Второй метод выявления тенденции цен акций - метод регрессии с переключениями. Собственно он не относится к техническому анализу. Данный метод является средством моделирования изменения структуры экономического процесса.

Построение моделей с переменной структурой – это один из основных путей повышения адекватности моделей реальным процессам. Однако при этом необходимо учесть резкое нарастание сложности конструкции модели в связи с введением требования изменчивости структуры [13].

Модели с переменной структурой ориентированы на получение информации о возможных состояниях экономического объекта для различных стратегических управляющих решений, они учитывают возможные качественные изменения в поведении изучаемого объекта в результате воздействия новых управляющих решений. Эти модели одновременно отражают два основных свойства экономических систем – управляемость и стохастичность.

В общем случае проблема построения моделей с переменной структурой включает решение следующих задач:

выявления точек перелома зависимости;

установление характера перехода (плавное или скачкообразное изменение);

построение модели с переменной структурой;

проверка гипотезы о наличии структурных изменений.

Целью данной магистерской работы является исследование и пути совершенствования метода Регрессия с переключениями, с целью получения более адекватного результата анализа цен акций.

1. Теоретический раздел

1.1 Основные определения и понятия фондового рынка

Фондовый рынок, или рынок ценных бумаг, представляет собой систему отношений купли-продажи различных финансовых активов или фондовых ценностей. Фондовый рынок подразделяется: первичный и вторичный. Термин "первичный рынок относится к продаже, первичному размещению вновь выпущенных ценных бумаг с целью получения финансовых ресурсов для эмитента, в качестве которых могут быть правительство, местные органы власти, различные предприятия, организации и т.д. B роли покупателей на этом рынке выступают индивидуальные и институциональные инвесторы, к последним относятся государственные учреждения, инвестиционные и пенсионные фонды, инвестиционные банки, страховые компании, трастовые отделы коммерческих банков, траст-компании и т.д.

После того как ценные бумаги новых выпусков размещены на первичном рынке, они становятся объектом перепродажи. Перепродажа ценных бумаг осуществляется на так называемом вторичном рынке.

Как на первичном, так и на вторичном рынках имеется много путей продажи и покупки ценных бумаг. Главным из них является торговля ценными бумагами на фондовой бирже [1].

Для понимания ведения торгов на биржи приведены основные постулаты технического анализа

Общие принципы технического анализа

1) Курс учитывает все. Общие принципы технического анализа

Суть этого утверждения заключается в том, что любой фактор, влияющий на цену — экономический, политический или психологический — уже учтен рынком и включен в цену. Поэтому изучение графика цены — это все, что требуется для прогнозирования [4].

Несмотря на некоторое упрощение реальной ситуации, так как не учитывается сдвиг во времени с момента получения информации до ее влияния на цену, на промежутках времени от нескольких часов и более это положение трудно оспорить.

2) Цена движется в одном направлении.

Это предположение является основой для трендового анализа и служит стержнем всего технического анализа. Выделяются три типа трендов:

- "бычий" тренд — цены движутся вверх. Определение "бычий" возникло по аналогии с быком, поднимающим вверх на своих рогах цену;

- "медвежий" тренд — цены движутся вниз. В данном случае медведь как бы подминает под себя цену, наваливаясь на нее сверху вниз всем своим телом;

- боковой — определенного направления движения цены ни вверх, ни вниз нет. Обычно такое движение называют "флэт" (flat), реже — "yuncoy" (whipsaw). Сразу можно отметить, что долгий флэт является предвестником ценовой бури на рынке — сильного движения цены в одну или другую сторону.

Как правило, цены не движутся линейно вверх или вниз. Однако на бычьем тренде цены растут больше и быстрее, чем падают. То же, с точностью до наоборот, происходит при медвежьем тренде.

Таким образом, если тренды существуют (а практика это показывает на более чем столетнем периоде), то к ним можно применить основные законы движения, как то:

- "действующий тренд с большей вероятностью продлится, чем изменит направление", или

- "тренд будет двигаться в одном и том же направлении, пока не ослабнет".

3) История повторяется.

Суть этого утверждения заключается в неизменности действия законов физики, экономики, психологии в различные периоды истории. Следовательно, те правила, что действовали в прошлом - действуют и сейчас, а также будут действовать и в будущем. Именно это утверждение и дает нам основание проводить технический анализ действительности и, с какой-то, более или менее точной оценкой прогнозировать будущее.

Цель анализа

1) Оценить текущее направление динамики цены (тренд). Возможные варианты:

а) движение вверх;

б) движение вниз;

в) флэт.

2) Оценить срок и период действия данного направления. Может быть:

а) тренд краткосрочного действия;

б) тренд долгосрочного действия;

в) начало тренда;

г) зрелость тренда;

д) завершение тренда.

3) Оценить амплитуду колебания цены в действующем направлении (отклонение от текущих котировок).

а) слабое изменение курса (в узком коридоре);

б) сильное изменение курса (как правило, изменение более чем на 1 процент за сутки или более чем 0.3 процента за календарный час).

Определив эти три составляющие динамики цены, мы можем, с определенной долей уверенности, покупать или продавать исследуемый товар [5].

1.2 Обзор литературы по группе методов - индикаторы изменчивости

Характеристика индикаторов изменчивости

В настоящее время фондовый рынок Украины находится в состоянии становления и развития. Поэтому становится актуальной задача изучения и применения различных методов анализа и прогнозирования курсов акций, валют. На данный момент разработано много методов для решения указанных задач, объединенных в понятие технический анализ, которые описаны в [1]. В этой новой области математического моделирования фондовых рынков значительное влияние уделяется индикаторам изменчивости.

Приведем краткую характеристику существующих индикаторов изменчивости.

Каналы изменения цен

Каналы изменения цен основываются на принципе изменчивости цены.

Важным элементом изучения поведения цен является анализ отклонений цены от ее скользящей средней, т.е. исследование случайной компоненты изменения курса. Величина, характеризующая отклонения, называется "изменчивостью" (volatility). Изменчивость разные авторы определяют по-разному: как наибольший размах колебаний, как средние отклонения или как среднеквадратичные отклонения [6]. Рассмотрим определение изменчивости как среднеквадратичное отклонение цены от скользящей средней SMA.

Скользящее среднее показывает среднее значение цены инструмента за некоторый период времени. При расчете скользящего среднего производится математическое усреднение цены инструмента за данный период. По мере изменения цены ее среднее значение либо растет, либо падает.

Существует несколько типов скользящих средних: простое (его также называют арифметическим), экспоненциальное, сглаженное и взвешенное. Скользящие средние можно рассчитывать для любого последовательного набора данных, включая цены открытия и закрытия, максимальную и минимальную цены, объем торгов или значения других индикаторов. Нередко используются и скользящие средние самих скользящих средних [2].

Единственное, чем скользящие средние разных типов существенно отличаются друг от друга, — это разные весовые коэффициенты, которые присваиваются последним данным. В случае Простого Скользящего Среднего (Simple Moving Average) все цены рассматриваемого периода имеют равный вес. Экспоненциальные и взвешенные скользящие средние делают более весомыми последние цены.

Самый распространенный метод интерпретации скользящего среднего цены состоит в сопоставлении его динамики с динамикой самой цены. Когда цена инструмента поднимается выше своего Cкользящего Cреднего, возникает сигнал к покупке, а когда она опускается ниже линии индикатора — сигнал к продаже.

Данная система торговли с помощью Скользящего Среднего вовсе не предназначена обеспечить вхождение в рынок строго в его низшей точке, а выход — строго на вершине. Она позволяет действовать в соответствии с текущей тенденцией: покупать вскоре после того, как цены достигли основания, и продавать вскоре после образования вершины.

Скользящие средние могут применяться также и к индикаторам. При этом интерпретация скользящих средних индикаторов аналогична интерпретации ценовых скользящих средних: если индикатор поднимается выше своего скользящего среднего — значит восходящее движение индикатора продолжится: если индикатор опускается ниже скользящего среднего, это означает продолжение его нисходящего движения.

Варианты скользящих средних:

Simple Moving Average (SMA) — простое скользящее среднее

Exponential Moving Average (EMA) — экспоненциальное скользящее среднее

Smoothed Moving Average (SMMA) — сглаженное скользящее среднее

Linear Weighted Moving Average (LWMA) — линейно-взвешенное скользящее среднее.

Расчет

Простое скользящее среднее

Простое, или арифметическое, скользящее среднее рассчитывается путем суммирования цен закрытия инструмента за определенное число единичных периодов (напр., 12 часов) с последующим делением суммы на число периодов.

SMA =

(CLOSE (i), N) / N (1)

(CLOSE (i), N) / N (1)

где SUM — сумма;

CLOSE (i) — цена закрытия текущего периода;

N — число периодов расчета.

Экспоненциальное скользящее среднее

Экспоненциально сглаженное скользящее среднее определяется путем добавления к предыдущему значению скользящего среднего определенной доли текущей цены закрытия. В случае экспоненциальных скользящих средних больший вес имеют последние цены закрытия. Р-процентное экспоненциальное скользящее среднее будет иметь вид:

EMA = (CLOSE (i) * P) + (EMA (i - 1) * (100 - P)) (2)

где CLOSE (i) — цена закрытия текущего периода;

EMA (i - 1) — значение скользящего среднего предыдущего периода;

P — доля использования значения цен.

Сглаженное скользящее среднее

Первое значение этой сглаженной рассчитывается, как и простая скользящая средняя (SMA).

SUM1 =

(CLOSE (i), N) (3)

(CLOSE (i), N) (3)

SMMA1 = SUM1 / N

Второе и последующие скользящие средние рассчитываются по следующей формуле:

SMMA (i) = (SUM1 - SMMA (i - 1) + CLOSE (i)) / N

Где:

SUM — сумма;

SUM1 — сумма цен закрытия N периодов, отсчитываемая от предыдущего бара;

SMMA (i - 1) — сглаженное скользящее среднее предыдущего бара;

SMMA (i) — сглаженное скользящее среднее текущего бара (кроме первого);

CLOSE (i) — текущая цена закрытия;

N — период сглаживания.

Линейно-взвешенное скользящее среднее

Во взвешенном скользящем среднем последним данным присваивается больший вес, а более ранним — меньший. Взвешенное скользящее среднее рассчитывается путем умножения каждой из цен закрытия в рассматриваемом ряду на определенный весовой коэффициент.

LWMA = SUM (CLOSE (i) * i, N) / SUM (i, N) (4)

где SUM — сумма;

CLOSE(i) — текущая цена закрытия;

SUM (i, N) — сумма весовых коэффициентов;

N — период сглаживания.

В качестве SMA может быть выбрано любое из скользящих средних.

Цены, испытывая колебания вокруг своего закономерного движения, образуют так называемый канал изменения цен. Ширина канала цен определяется их изменчивостью.

Простейший (и старейший) из таких индикаторов, определяющих изменчивость цен - Канал цен (Price Channel Upper - PCU). Для построения канала цен в данном индикаторе рассчитывается простое скользящее среднее SMA и строится полоса вокруг него. Верхнюю границу полосы получают, отступая от SMA вверх на величину, рассчитываемую как определенный процент и от SMA, и нижнюю - отступая вниз на процент d от SMA.

U = { 1 + u / 100} * SMA (Р, n) и L = { 1 - d / 100} * SMA (P, n), (5)

где

- U - верхняя полоса канала цен;

- L - нижняя полоса канала цен;

- u - установленный трейдером процент отклонения верхней полосы от скользящей средней;

- d - тоже самое для нижней полосы;

SMA(P, n) - скользящая средняя.

Предполагается, что при удачном выборе параметров индикатора, построенный канал будет соответствовать равновесному состоянию рынка, и, следовательно, все выходы цены за его пределы, должны сопровождаться ее возвращением назад. Поэтому сигналом к покупке или продаже является подъем или снижение текущей цены за полосу. Параметрами, подбираемыми пользователем, является период усреднения и ширина полосы сверху и u снизу v [4].

Convergence/Divergence, MACD)

- это следующий за тенденцией динамический индикатор. Он показывает соотношение между двумя скользящими средними цены.

Индикатор MACD строится как разность между двумя экспоненциальными скользящими средними (EMA) с периодами в 12 и 26. Чтобы четко обозначить благоприятные моменты для покупки или продажи, на график MACD наносится так называемая сигнальная линия - 9-периодное скользящее среднее индикатора.

MACD наиболее эффективен в условиях, когда рынок колеблется с большой амплитудой в торговом коридоре. Чаще всего используемые сигналы MACD - пересечения, состояния перекупленности/перепроданности и расхождения.

Пересечения

Основное правило торговли с помощью МАСD построено на пересечениях индикатора со своей сигнальной линией: когда MACD опускается ниже сигнальной линии - следует продавать, а когда поднимается выше сигнальной линии - покупать. В качестве сигналов к покупке/продаже также используются пересечения MACD нулевой линии вверх/вниз.

Состояния перекупленности/перепроданности

MACD также весьма ценен как индикатор перекупленности/перепроданности. Когда короткое скользящее среднее поднимается существенно выше длинного (т.е. MACD растет), это означает, что цена рассматриваемого инструмента, скорее всего, слишком завышена и скоро вернется к более реалистичному уровню.

Расхождения

Когда между MACD и ценой образуется расхождение, это означает возможность скорого окончания текущей тенденции. Бычье расхождение возникает тогда, когда MACD достигает новых максимумов, а цене не удается их достичь. Медвежье расхождение образуется, когда индикатор достигает новых минимумов, а цена - нет. Оба вида расхождений наиболее значимы, если они формируются в областях перекупленности/перепроданности.

Расчет

MACD определяется путем вычитания 26-периодного экспоненциального скользящего среднего из 12-перидного. Затем на график MACD пунктиром наносится его 9-перидное простое скользящее среднее, которое выполняет роль сигнальной линии.

MACD = EMA(CLOSE, 12)-EMA(CLOSE, 26) (6)

SIGNAL = SMA(MACD, 9) (7)

где EMA - экспоненциальное скользящее среднее

SMA - простое скользящее среднее

SIGNAL - сигнальная линия индикатора

Moving Average of Oscillator - в общем случае разность между осцилятором и сглаживанием осцилятора. В данном случае в качестве осцилятора используется основная линия MACD, а в качестве сглаживания - сигнальная.

OSMA = MACD-SIGNAL

Стохастический Осциллятор (Stochastic Oscillator) сопоставляет текущую цену закрытия с диапазоном цен за выбранный период времени. Индикатор представлен двумя линиями. Главная линия называется %K. Вторая линия %D - это скользящее среднее линии %K. Обычно %K изображается сплошной линией, а %D - пунктирной. Существует три наиболее распространенных способа интерпретации Стохастического Осциллятора:

Покупайте, когда осциллятор (%K или %D) сначала опустится ниже определенного уровня (обычно 20), а затем поднимется выше него. Продавайте, когда осциллятор сначала поднимется выше определенного уровня (обычно 80), а потом опустится ниже него.

Покупайте, если линия %K поднимается выше линии %D. Продавайте, если линия %K опускается ниже линии %D.

Следите за расхождениями. Например: цены образуют ряд новых максимумов, а Стохастическому Осциллятору не удается подняться выше своих предыдущих максимумов.

Расчет

Для расчета стохастического осциллятора используются четыре переменные:

Периоды %K. Это число единичных периодов, используемых для расчета стохастического осциллятора.

Периоды замедления %K. Эта величина определяет степень внутренней сглаженности линии %K. Значение 1 дает быстрый стохастический осциллятор, а значение 3 - медленный.

Периоды %D. Это число единичных периодов, используемых для расчета скользящего среднего линии %K.

Метод %D. Это метод сглаживания (экспоненциальный, простой, сглаженный или взвешенный), используемый при расчете %D.

Формула для расчета %K:

%K = (CLOSE - MIN (LOW (%K))) / (MAX (HIGH (%K)) - MIN (LOW (%K))) * 100 (8)

Где:

CLOSE - сегодняшняя цена закрытия;

MIN (LOW (%K)) - наименьший минимум за число периодов %K;

MAX (HIGH (%K)) - наибольший максимум за число периодов %K.

Скользящее среднее рассчитывается по формуле:

%D = SMA (%K, N)

Где:

N - период сглаживания;

SMA - простая скользящая средняя.

Индикатор Параболическая Система (Parabolic SAR) был разработан для анализа трендовых рынков.

Индикатор строится на ценовом графике. По своему смыслу данный индикатор аналогичен скользящей средней, с той лишь разницей, что Parabolic SAR движется с большим ускорением и может менять положение относительно цены. На «бычьем» тренде индикатор располагается ниже цен, на «медвежьем» — выше.

Если цена пересекает линии Parabolic SAR, то происходит разворот индикатора, а следующие его значения располагаются по другую сторону от цены. При этом «перевороте» индикатора, точкой отсчета будет служить максимальная или минимальная цена за предыдущий период. Переворот индикатора — это сигнал либо об окончании (переходе в коррекцию или флэт) тренда, либо об его развороте.

Параболическая Система превосходно определяет точки выхода из рынка. Длинные позиции следует закрывать, когда цена опускается ниже линии SAR, а короткие — когда цена поднимается выше линии SAR. Часто данный индикатор используют в качестве линии скользящего стопа (trailing stop).

Если открыта длинная позиция (то есть цена выше линии SAR), то линия SAR будет перемещаться вверх независимо от того, в каком направлении движутся цены. Величина перемещения линии SAR зависит от величины ценового движения.

Расчет

Для длинных позиций:

SAR (i) = ACCELERATION * (HIGH (i - 1) - SAR (i - 1)) + SAR (i - 1) (9)

Для коротких позиций:

SAR (i) = ACCELERATION * (LOW (i - 1) - SAR (i - 1)) - SAR (i - 1) (10)

где SAR (i - 1) — значение индикатора на предыдущем баре;

ACCELERATION — фактор ускорения;

HIGH (i - 1) — максимальная цена за предыдущий период;

LOW (i - 1) — минимальная цена за предыдущий период.

Значение индикатора увеличивается, если цена текущего бара больше предыдущей на бычьем рынке и наоборот. При этом будет удваиваться фактор ускорения (ACCELERATION), что вызовет сближение Parabolic SAR и цены. Иными словами, индикатор приближается к цене, тем быстрее, чем быстрее растет или падает цена.

Индекс Относительной Силы (Relative Strenght Index, RSI)

— это следующий за ценой осциллятор, который колеблется в диапазоне от 0 до 100. Вводя RSI, У. Уайлдер рекомендовал использовать его 14-периодный вариант. В дальнейшем распространение получили также 9 и 25-периодные индикаторы. Один из распространенных методов анализа индикатора Relative Strenght Index состоит в поиске расхождений, при которых цена образует новый максимум, а RSI не удается преодолеть уровень своего предыдущего максимума. Подобное расхождение свидетельствует о вероятности разворота цен. Если затем индикатор поворачивает вниз и опускается ниже своей впадины, то он завершает так называемый «неудавшийся размах» (failure swing). Этот неудавшийся размах считается подтверждением скорого разворота цен.

При анализе графиков различают следующие сигналы Relative Strenght Index:

Вершины и основания

Вершины RSI обычно формируются выше 70, а основания — ниже 30, причем они обычно опережают образования вершин и оснований на ценовом графике.

Графические модели

RSI часто образует графические модели — такие как ’голова и плечи’ или треугольники, которые на ценовом графике могут и не обозначиться.

Неудавшийся размах (прорыв уровня поддержки или сопротивления)

Имеет место, когда RSI поднимается выше предыдущего максимума (пика) или опускается ниже предыдущего минимума (впадина).

Уровни поддержки и сопротивления

На графике RSI уровни поддержки и сопротивления проступают даже отчетливее, чем на ценовом графике.

Расхождения

Как уже сказано выше, расхождения образуются, когда цена достигает нового максимума (минимума), но он не подтверждается новым максимумом (минимумом) на графике RSI. При этом обычно происходит коррекция цен в направлении движения RSI.

Расчет

Основная формула расчета RSI:

RSI = 100 - (100 / (1 + U / D)) (11)

где U — среднее значение положительных ценовых изменений;

D — среднее значение отрицательных ценовых изменений.

Индикатор Накопления/Распределения определяется изменением цены и объема. Объем выступает в роли весового коэффициента при изменении цены - чем больше коэффициент (объем), тем значительнее вклад изменения цены (за данный промежуток времени) в значение индикатора.

Фактически, этот индикатор - вариант более распространенного индикатора Балансового Объема (On Balance Volume). Оба они используются для подтверждения ценовых изменений путем измерения соответствующего объема торгов.

Рост индикатора Accumulation/Distribution (A/D) означает накопление (покупку) ценной бумаги, поскольку подавляющая доля объема торгов связана с восходящим движением цен. Когда индикатор падает, это означает распределение (продажу) ценной бумаги, поскольку подавляющая доля объема торгов связана с нисходящим движением цен.

Расхождения между индикатором A/D и ценой бумаги свидетельствуют о предстоящем изменении цен. Обычно в случае расхождения ценовая тенденция изменяется в направлении движения индикатора. Так, если индикатор растет, а цена бумаги падает, то следует ожидать разворота цен.

Расчет:

К текущему накопленному значению индикатора прибавляется или вычитается из него определенная доля дневного объема. Чем ближе цена закрытия к максимуму дня, тем больше прибавляемая доля. Чем ближе цена закрытия к минимуму дня, тем больше вычитаемая доля. Если цена закрытия находится строго между максимумом и минимумом, значение индикатора не изменяется.

A/D = SUM (((CLOSE - LOW) - (HIGH - CLOSE)) * VOLUME / (HIGH - LOW), N) (12)

Где:

CLOSE — цена закрытия;

LOW — минимальная цена бара;

HIGH — максимальная цена бара;

N — количество периодов, используемых для расчета;

SUM (..., N) — сумма за N периодов.

Average Directional Movement Index помогает определить наличие ценовой тенденции. Его разработал и подробно описал в книге «Новые концепции технических торговых систем» Уэллс Уайлдер.

Простейший метод торговли на основе системы направленного движения предполагает сравнение двух индикаторов направленности 14-периодного +DI и 14-периодного -DI. Для этого либо графики индикаторов наносятся один на другой, либо +DI вычитается из -DI. У. Уайлдер предлагает покупать, если +DI поднимается выше -DI, и продавать, когда +DI опускается ниже -DI.

Эти простые торговые правила У.Уайлдер дополняет также «правилом экстремальных точек». Оно служит для устранения ложных сигналов и уменьшения числа заключаемых сделок. Согласно принципу экстремальных точек, в момент пересечения +DI и -DI необходимо отметить «экстремальную точку». Если +DI поднимается выше -DI, этой точкой является максимальная цена дня пересечения. Если +DI опускается ниже -DI, эта точка - минимальная цена дня пересечения.

Экстремальная точка затем используется как уровень вхождения в рынок. Так, после сигнала к покупке (+DI поднялся выше -DI) необходимо дождаться, когда цена поднимется выше экстремальной точки, и лишь после этого покупать. Если же цене не удается преодолеть уровень экстремальной точки, следует сохранять короткую позицию.

Расчет

ADX = SUM ((+DI - (-DI)) / (+DI + (-DI)), N) / N (13)

где N — количество периодов, используемых для расчета;

SUM (..., N) — сумма за N периодов;

+DI — значение индикатора позитивного направления движения цен (positive directional index);

-DI — значение индикатора негативного направления движения цен (negative directional index).

Индикатор Силы (Force Index), разработанный Александром Элдером, измеряет силу быков при каждом подъеме и силу медведей при каждом спаде [15].

Он связывает основные элементы рыночной информации: направление цены, ее перепады и объем сделок. Данный индекс можно использовать в чистом виде, однако, лучше его сгладить с помощью скользящей средней. Сглаживание с помощью короткой скользящей средней (автор предлагает использовать 2 периода) помогает найти благоприятные моменты для открытия и закрытия позиций. Если же сглаживание производится с помощью длинной скользящей средней (например, 13-периодной), то индекс выявляет перемены тенденций.

Покупать желательно тогда, когда во время тенденции к повышению Force Index станет минусовым (упадет ниже нулевой линии);

Поднимаясь до новой высоты, индикатор сигнализирует о продолжении тенденции к повышению;

Сигнал к продаже поступает, когда во время тенденции к понижению Force Index становится положительным;

Падая на новую глубину, Индикатор Силы сигнализирует о силе медведей и продолжении тенденции к понижению;

Если изменения цен не подкреплены аналогичным изменением объема, то Индикатор Силы остается на одном уровне, что предупреждает о близком развороте тенденции.

Расчет

Сила каждого движения рынка определяется его направлением, размахом и объемом. Если цена закрытия текущего бара выше, чем предыдущего, то сила положительна. Если текущая цена закрытия ниже, чем предыдущая, то сила отрицательна. Чем больше различие в ценах, тем больше сила. Чем больше объем сделок, тем больше сила.

RAW FORCE INDEX = VOLUME (i) * (CLOSE (i) - CLOSE (i - 1))

FORCE INDEX = MA (RAW FORCE INDEX, N) (14)

Где:

RAW FORCE INDEX — "сырой" Индекс Силы;

FORCE INDEX — Индекс Силы;

VOLUME (i) — объем текущего бара;

CLOSE (i) — цена закрытия текущего бара;

CLOSE (i - 1) — цена закрытия предыдущего бара;

MA — любая скользящая средняя: простая, экспоненциальная, взвешенная или усредненная;

N — период сглаживания.

Средний Истинный Диапазон (Average True Range, ATR) - это показатель волатильности рынка.

Его ввел Уэллс Уайлдер в книге «Новые концепции технических торговых систем» и с тех пор индикатор применяется как составляющая многих других индикаторов и торговых систем.

ATR часто достигает высоких значений в основаниях рынка после стремительного падения цен, вызванного паническими продажами. Низкие значения индикатора часто соответствуют продолжительным периодам горизонтального движения, которые наблюдаются на вершинах рынка и во время консолидации. Его можно интерпретировать по тем же правилам, что и другие индикаторы волатильности. Принцип прогнозирования с помощью этого индикатора формулируется так: чем выше значение индикатора, тем выше вероятность смены тренда; чем ниже его значение, тем слабее направленность тренда.

Расчет

Истинный диапазон (True Range) есть наибольшая из следующих трех величин:

разность между текущими максимумом и минимумом;

разность между предыдущей ценой закрытия и текущим максимумом;

разность между предыдущей ценой закрытия и текущим минимумом.

Индикатор среднего истинного диапазона представляет собой скользящее среднее значений истинного диапазона.

Основным индикатором изменчивости является Полоса Боллинджера (ПБ) - Bollinger Band - названая в честь знаменитого аналитика финансового рынка Джона Боллинджера. Впервые метод коридоров стандартных отклонений ввел в обращение Перри Кауфман (Perry Kaufman) в своей книге «Новые методы и системы игры на фьючерсных рынках» (The New Commodity Trading Systems and Methods, New York: John Wiley&Sons, 1987), а уже позднее ставший горячим поклонником нового индикатора технический аналитик из штата Калифорния Джон Боллинджер (John Bollinger) обратил на него внимание многих биржевых специалистов, и сегодня коридоры стандартной девиации в основном известны как полоса Боллинджера [11].

Этот индикатор предназначен для определения резкого отклонения цены от действующего тренда. Он в методе ПБ, выделяется с помощью скользящей средней (СС). Линии ПБ строятся как полоса вокруг средней. Ширина полосы пропорциональна среднеквадратичному отклонению от скользящей средней за анализируемый период времени .

Для построения на графике цены строится скользящая средняя, на которой откладываются две граничные линии, отстоящие от средней на одинаковом расстоянии вверх и вниз. Это своеобразные линии поддержки и сопротивления, которые большую часть времени находятся на удаленных от цены уровнях. Основным правилом при построении линий Bollinger является следующее утверждение - около 5% цен должно находиться за пределами этих линий, а 95% внутри. Однако, как показывает практика, процент цен, выходящих за линии может быть равен 4 % , 2 %, но не меньше 0,9 % [10].

Пользуясь терминологией математической статистики ПБ можно рассматривать как доверительный интервал, внутри которого с высокой вероятностью (0,95-0,98) должна находится цена, если существенно не изменяются факторы, воздействующие на фондовый рынок. Тогда эти граничные линии являются верхней и нижней границей доверительного интервала. Они получаются путем прибавления или вычитания от СС среднеквадратического отклонения.

Таким образом, имеем:

(15)

(15)

и

(16)

(16)

где U - верхняя граница доверительного интервала;

D - нижняя граница доверительного интервала;

x - установленный трейдером процент, зависящий от среднеквадратических отклонений цены от скользящей средней;

MA - скользящая средняя,

,

,

p>i>- цена в i-й момент времени;

n – период времени, на котором производится усреднение цены, порядок средней.

Создатель линий Боллинджера, рекомендует использовать период n = 10 дням для краткосрочной торговли, n = 20 - период для среднесрочной торговли, а n = 50 – для долгосрочной торговли. Решение на основе анализа Bollinger принимается, когда цена либо поднимается выше верхней линии сопротивления, либо опускается ниже нижней линии поддержки. Если же график цены колеблется между этими двумя линиями, то надежных сигналов о покупке и продаже на основе анализа Bollinger не подается. Решение о совершении сделки принимается только тогда, когда график цены пересекает линию Bollinger для возврата в нормальное состояние. Как правило, на растущем рынке, когда цена больше времени проводит вблизи верхней линии Bollinger, нижний ее уровень находит свою поддержку возле средней. При нисходящей тенденции цена колеблется от нижней линии Bollinger до средней, являющейся своеобразной линией сопротивления.

Боллинджер констатирует, что его индикатор не дает абсолютно точных сигналов покупки и продажи на основании подхода цены к краям полос, но они могут определить границы, между которыми движения цены могут быть исследованы с помощью дополнительных индикаторов. Согласно [10] ПБ можно трактовать следующим образом. Если цена достигает верхней полосы, и полосы Боллинджера следуют туда же, куда и цена, нельзя продавать актив. С другой стороны, если цена касается верхней полосы, а верхняя полоса следует в обратную сторону, мы имеем подтвержденный сигнал на продажу. Вершина, сформированная за пределами полос, за которой следует вторая вершина внутри полос, означает сигнал к продаже. Таким образом, Выход цены из узкого коридора полосы Боллинджера вверх – это сигнал к покупке, вниз – сигнал к продаже.

«Полосы Боллинджера» получили широкое признание и были интегрированы в большинство из ныне используемых аналитических компьютерных программ фондового рынка.

Проводя тестирование работы полос Боллинджера в течение нескольких месяцев на графиках дневного временных масштабов, получили следующие результаты.

Если Полосы Боллинджер сжаты, следовательно, активность на рынке слабая и возможно движение в будущем. Чем больше временной период анализа, и чем дольше Боллинджер сужается, тем сильнее ожидается движение.

Если цена начинает двигаться и пробивает какую-либо из полос Боллинджера, а последняя остается горизонтальной или отклоняется незначительно, то в подавляющем большинстве случаев цена возвращается в пределы полос.

Если полоса Боллинджера отклоняется вслед за изменением цены, то высока вероятность продолжения ценового движения.

При сильном движении цен полоса Боллинджера обычно пробивается. Однако следует обращать внимание на закрытие цены в данном временном интервале. Если цена вернулась в пределы полосы, то следует ожидать коррекции.

Наиболее удачным следует считать период полос Боллинджера, равный 20 для всех видов внутридневных графиков.

3. Скользящие средние.

Наилучшие сигналы СС дают на трендовом рынке.

Необходимо принимать конверт, состоящий из нескольких средних разного периода.

Направление тренда и силу движения определяют по самой длинной СС. При этом, чем сильнее угол наклона СС от горизонтали, тем сильнее тренд.

Алгоритм определения текущего состояния рынка таков:

при увеличении угла расхождения между самой короткой и самой длинной СС – признак развития тренда и дальнейшего движения цен;

при сближении короткой и длинной СС развивается боковой тренд, следует закрывать позиции.

Во многих технических индикаторах, основанных на дневных графиках, для расчетов используется цена закрытия. Любой индикатор изменчивости, который использует цену закрытия, является фильтром дневного изменения цен, потому что индикатор игнорирует внутридневные изменения цены относительно основной тенденции движения цен закрытия. Цена закрытия является важным инструментом, таким образом, я использую цену закрытия в качестве основы для трендового анализа.

Hеожиданные экономические новости, сообщения об уpожае, отчеты со складов или чpезвычайные пpогнозы погоды могут поpождать "быстpые" pынки со скачками в пpомежутке между закpытием и откpытием (opening gaps) и огpаниченными движениями (limit moves). Стpах и жадность вместе с пpиказами на выход (stop orders), могут увеличить изменчивость (volatility) pынка.

Как видно рыночная цена не движется по прямой линии. Она скачет, вырисовывает пики и впадины, формируя канал по направлению тренда. Ранняя идентификация канала может принести ценную информацию, включая сведения об изменении направления тренда, что позволяет оценить возможный доход и потери.

Несмотря на разнообразие индикаторов изменчивости, можно констатировать, что каждый метод является лучшим в.

Изучив вышеизложенные методы для анализа тенденции цен акций, я выбрала индикатор изменчивости Полоса Боллинджера по следующим причинам:

Полосы Боллинджера изгибаются в ответ на движения цены. Эти волны предсказывают, как далеко уйдет тренд прежде, чем основная тенденция вернет цену к центральной оси. Сложные отношения развиваются между направлением ценовой полосы и ее сжатием. Например, тренд имеет тенденцию делать передышку, когда полосы сжимаются против него.

Полосы Боллинджера заранее предупреждают об изменении тренда. Резкое ценовое движение вынуждает полосы расширяться. Когда активный рынок, наконец, станет боковым, полосы медленно сжимаются к цене.

Данный метод эффективен для торговли различными активами: акции, фьючерсы, опционы, валюта. Поэтому, он встроен в многие компьютерные программы прогноза рынков [10].

1.3 Экономический анализ торговой деятельности фондовой биржи

1.3.1 Характеристика фондовой биржи

Фондовая биржа – это организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов. С организационно-правовой точки зрения фондовая биржа представляет собой финансовое посредническое учреждение с регламентированным режимом работы, где совершаются торговые сделки между продавцами и покупателями фондовых ценностей с участием биржевых посредников по официально закрепленным правилам. Эти правила устанавливаются как биржевым (Устав биржи), так и государственным законодательством. Следует иметь в виду, что фондовая биржа как таковая и ее персонал не совершают сделок с ценными бумагами. Она лишь создает условия, необходимые для их совершения, обслуживает эти сделки, связывает продавца и покупателя, предоставляет помещение, консультационные и арбитражные услуги, техническое обслуживание и все необходимое для того, чтобы сделка могла состояться.

Управление биржей определяется ее институциональной структурой, которая может быть представлена следующей схемой (Рисунок 1).

Рисунок 1 - Институциональная структура биржи

В соответствии с законодательством фондовые биржи создаются в форме некоммерческого партнерства. Поэтому ее органы управления делятся на общественную и стационарную структуры (Рисунок 2).

Рисунок 2 - Органы управления биржи

Общественная структура, в свою очередь, представлена Общим собранием членов биржи и выборными органами, формирующимися на собрании членов биржи.

Общее собрание – это законодательный орган внутрибиржевой деятельности, имеющий следующие функции:

осуществление общего руководства биржей и биржевой торговлей;

определение целей и задач биржи, стратегии ее развития, правил внутреннего распорядка;

утверждение и изменение учредительных документов (договора, устава, правил торговли);

выборы и утверждение Биржевого комитета (для TОО) или совета (для АО) и Ревизионной комиссии;

внесение изменений и дополнений в их персональный состав и структуру;

утверждение результатов деятельности биржи и распределение прибыли;

определение размера и порядка выплаты дивидендов, а также условий покрытия убытков;

определение (уменьшение или увеличение) количества мест на бирже и установление квот для ее членов;

утверждение решений Биржевого комитета (совета) о создании (управлении) товарных секций;

прием новых членов биржи;

утверждение сметы расходов на содержание Биржевого комитета (совета) и персонала биржи.

К учредителям биржи относят членов инициативной группы, выступающих в качестве организаторов бирж. Учредители подписывают учредительный договор о создании биржи и вносят первоначальные взносы. Учредителями могут быть как физические, так и юридические лица.

Согласно законодательству в учреждении биржи не могут участвовать:

высшие и местные органы государственной власти и управления;

банки и кредитные учреждения, получившие в установленном порядке лицензию на осуществление банковских операций;

страховые и инвестиционные компании и фонды;

общественные, религиозные и благотворительные объединения (организации) и фонды;

физические лица, которые согласно законодательству не могут осуществлять предпринимательскую деятельность.

Членом биржи считают того, кто участвует в формировании ее уставного капитала либо вносит членские взносы или иные целевые взносы в имущество биржи и стал ее членом в порядке, предусмотренном учредительными документами·

Член биржи обладает определенными правами, он может:

1) участвовать в биржевой торговле;

2) принимать участие в управлении согласно биржевым нормативным документам;

3) участвовать в распределении прибыли и получать дивиденды, если они предусмотрены учредительными документами;

4) сдавать в аренду свои права на участие в биржевой торговле (в установленном порядке и только одному юридическому лицу),

Число членов биржи ограничено, оно зависит от размера уставного фонда и номинальной стоимости одной акции, Акция дает возможность пользоваться правами члена биржи, Она выражает стоимость "места" на бирже. Тесто - это собственность члена биржи· Оно может быть продано, если член биржи выходит из ее состава, сдано в аренду. Стоимость места определяет Биржевой комитет, она зависит от спроса и предложения.

Кроме Общего собрания, для управления биржей необходим постоянно действующий орган, так как собрание собирается, как правило, один раз в год.

Постоянно действующим органом управления биржи считают:

Биржевой комитет (совет, Совет директоров), из состава которого формируются Президиум и Правление [3].

Биржевой комитет является контрольно-распорядительным органом текущего управления биржей, он охраняет интересы членов биржи, осуществляя текущий контроль за ее деятельностью. Функциями Биржевого комитета (совета) являются:

заслушивание и оценка отчетов Правления;

внесение поправок в правила биржевой торговли;

подготовка решений Общего собрания членов биржи;

установление размера всех взносов, выплат, денежных комиссионных сборов;

подготовка решения о приеме или исключении членов биржи;

организация и проведение квалификационных экзаменов для брокеров и т.д.

Одновременно с Биржевым советом на Общем собрании членов биржи избирается Ревизионная комиссия, которая осуществляет контроль за финансово-хозяйственной деятельностью биржи и ее обособленных подразделений. Кроме того, она вправе оценить правомочность решений, принимаемых органами управления биржи.

Ревизионная комиссия к Общему собранию членов биржи должна провести документальную проверку финансово-хозяйственной деятельности биржи (сплошную или выборочную), ее торговых, расчетных, валютных и других операций. Ревизионная комиссия проверяет:

выполнение установленных смет, нормативов и лимитов;

своевременность и правильность платежей в бюджет;

своевременность и правильность отчислений и выплат дивидендов;

соблюдение биржей и ее органами управления законодательных актов и инструкций, а также решений Общего собрания членов биржи;

соблюдение членами биржи правил биржевой торговли, содержание и условия заключения биржевых сделок;

постановку и правильность оперативного, бухгалтерского и статистического учета и отчетности.

Для ведения хозяйственной биржевой деятельности, текущей ра6оты биржи как учреждения, а также для выполнения решений, принимаемых Общим собранием членов биржи и Биржевым советом, необходима стационарная структура биржи, которая представлена специализированными и исполнительными органами.

От того, насколько умело эти органы осуществляют свою деятельность, во многом зависит эффективность работы биржи. Рациональная стационарная структура биржи позволяет выполнять ее функции наиболее эффективно.

Специализированные органы - это комиссии биржи и ее коммерческие организации. Среди комиссий наиболее значительными являются Котировальная и Арбитражная.

Котировальная комиссия необходима для того, чтобы организовать учет различных видов цен (спроса и предложения, договорных, высших и низших, начальных и заключительных) при заключении биржевых сделок. На основе обобщения таких цен определяются котировальные (справочные) цены, которые публикуются в биржевых бюллетенях и рассматриваются в качестве биржевого справочника.

Биржевой бюллетень является каталогом обработки многочисленных сведений не только по уже совершенным, т.е. заключенным сделкам, но и по товарам, предлагавшимся к торгам, а также по заявкам о спросе, в том числе и при внебиржевых операциях. Обязанностью Котировальной комиссии является наблюдение за своевременным представлением участниками торгового процесса достаточно полных и объективных сведений. Она также должна устанавливать базу биржевого бюллетеня, т.е. список котируемых товаров с указанием типичного объема товарной печати. Котировальная комиссия поставляет в информационно-справочный отдел биржи данные о ценах и тенденциях их движения так же, как и по тем товарам, которые не вошли в официально опубликованную котировку. Совместно с Арбитражной комиссией она устанавливает цены при возникновении спорных вопросов.

В случае возникновения споров между покупателями, продавцами и брокерами в ходе заключения или исполнения биржевых сделок они могут обращаться в третейский суд – Арбитражную комиссию биржи для разрешения этих споров. Она не наделена правом принимать решения, обязательные к исполнению сторонами конфликта. Это своего рода согласительная комиссия. При неудовлетворенности какой-либо из сторон итогами разбирательства в Арбитражной комиссии дело передается в судебные инстанции [1].

Организационная структура управления биржи приведена в Приложении 2.

Участниками биржевой торговли являются брокеры, биржевые маклеры, старшие маклеры, помощники брокеров и биржевых маклеров. Кроме того, в операционный зал допускаются лица: персонал биржи. Главный управляющий, Председатель Правления, Государственный комиссар и Ответственный член Биржевого совета, а также лица, присутствие которых разрешено Биржевым советом. Участников биржевой торговли следует отличать от присутствующих в торговом зале биржи. Присутствующих в зале условно можно разделить на следующие группы:

1) заключающие сделки;

2) организующие заключение биржевых сделок;

3) контролирующие ход ведения биржевых торгов;

4) наблюдающие за ведением торга.

Состав заключающих сделки определяется правилами биржевой торговли и может отличаться в зависимости от того, какой является биржа – открытой или закрытой.

На открытой бирже заключать сделки в помещении биржевого зала имеют право:

члены биржи и их представители;

брокеры, аккредитованные на бирже;

постоянные и разовые посетители, получившие право на участие в биржевых торгах.

На закрытой бирже заключать сделки имеют право:

члены биржи и их представители;

брокеры, аккредитованные на бирже.

Вторую группу, организующих заключение биржевых сделок, представляют, прежде всего, сотрудники биржи, находящиеся (работающие) в зале. К ним относятся:

маклеры, ведущие биржевой торг;

операторы (помощники маклера), фиксирующие заключение сделок в своем кругу;

сотрудники расчетной группы отдела организации биржевых торгов, помогающие брокерам оформить заключенную сделку;

работники отдела (бюро) экспертизы биржи, организующие проведение экспертизы товаров, выставляемых на торг, и оказывающие необходимую консультацию участникам торгов;

работники юридического отдела биржи, оказывающие необходимую консультацию при оформлении заключенных сделок и составлении биржевых договоров.

Кроме того, в эту группу можно включить также и помощников брокеров, имеющих право присутствовать в биржевом зале, но не имеющих права на заключение сделок.

Ценные бумаги, обращающиеся на фондовой бирже, обладают еще одним свойством, а именно колебания цен на эти бумаги, как правило, должны быть постоянными и минимальными. Фондовая биржа способна обеспечить именно такую концентрацию спроса и предложения ценных бумаг, которая позволяет установить цены на них, реально отражающие экономическую ситуацию.

На фондовой бирже обращаются далеко не все ценные бумаги, а лишь "отборные", и биржа наряду с эмитентом несет ответственность за их качество перед инвесторами [1].

1.3.2 Показатели, характеризующие активность торгов

Фондовые индексы ММВБ

ММВБ приступила к реализации программы развития семейства фондовых индексов, позволяющих на основе надежных исходных данных обеспечить участников рынка интегральной информацией о состоянии различных сегментов рынка ценных бумаг.

В целях решения поставленной задачи в первую очередь рассматривается организованный биржевой рынок ценных бумаг ММВБ, который за время своего существования показал значительное технологическое превосходство над аналогичными рынками прочих российских организаторов торговли (доля ММВБ на рынке корпоративных ценных бумаг за 2008 год превысила 70% всего оборота вторичных торгов этими инструментами в России). Однако, несмотря на тесную взаимосвязь рынков на различных биржевых площадках, а также внебиржевого рынка, всегда существует некоторое расхождение текущих цен одной и той же акции на разных рынках. Технологии брокерских операций предполагают исполнение поручений клиентов по наилучшим ценам на любой торговой площадке. Учитывая такую специфику рынка, а также в целях получения интегральной оценки стоимости портфеля ценных бумаг, в дальнейшем будет развиваться второй подход, выходящий за рамки рынка ММВБ и позволяющий обобщить динамику цен нескольких независимых торговых площадок в едином индексе.

В настоящее время ММВБ рассчитывает индексы, характеризующие состояние рынка ценных бумаг ММВБ. К их числу относятся Индекс ММВБ, индекс ММВБ 10 и Технический сводный индекс ММВБ.

Индекс ММВБ (рассчитывается с 22 сентября 1997 года, с 28 ноября 2002 года название «Сводный фондовый индекс ММВБ» изменено на «Индекс ММВБ») представляет собой взвешенный по эффективной капитализации индекс рынка наиболее ликвидных акций российских эмитентов, допущенных к обращению на ММВБ. Методикой расчета Индекса ММВБ предусмотрено наличие современной системы индекс-менеджмента, включающей создание Индексного комитета и определяющей принципы включения ценных бумаг в базу расчета индекса, основанные на экспертной оценке. Индекс ММВБ пересчитывается в реальном времени при совершении в режиме основных торгов новой сделки с акциями, включенными в базу расчета индекса.

Индекс ММВБ 10 (публикуется с 19 марта 2001г., начальное значение индекса, рассчитанное на — 18:00 по московскому времени 30 декабря 1997 года составляет 100 индексных пунктов) представляет собой ценовой, не взвешенный индекс, рассчитываемый как среднее арифметическое изменения цен 10 наиболее ликвидных акций, допущенных к обращению в Секции фондового рынка (вне зависимости от их принадлежности к котировальным листам ММВБ). Индекс отражает в режиме реального времени (с 10:59 до 18:00) прирост стоимости портфеля, состоящего из 10 акций, веса которых в составе портфеля в начальный момент времени одинаковы. Данный индикатор ориентирован в первую очередь на day-трейдеров, и позволяет отслеживать малейшие колебания цен основных финансовых инструментов. ММВБ 10 является первым биржевым индексом в России, методика которого не предусматривает временнего усреднения цен, а пересчет значений индекса производится после каждой сделки, заключенной с любой из 10 выбранных акций в основном режиме торгов. Состав корзины индекса определяется один раз в квартал на основании 4 показателей ликвидности.

Технический сводный индекс ММВБ введен в соответствии с требованиями Положения о требованиях, предъявляемых к организаторам торговли на рынке ценных бумаг, утвержденного Постановлением ФКЦБ России от 4 января 2002 года № 1-пс и используется при принятии Дирекцией ММВБ решения о приостановке торгов в случае превышения допустимых границ колебаний данного индекса, устанавливаемых ФКЦБ России. Индекс представляет собой отношение текущей капитализации акций, допущенных к обращению на ММВБ, к значению их капитализации на начальную дату. Индекс рассчитывается раз в полчаса с 12:00 до 18:00. Для расчета капитализации используется часовое усреднение цены акций [9].

1.3.3 Итоги торгов за месяц

Торговая активность измеряется за каждый день и фиксируется в бюлетнях ММВБ, итогах работы рынков (неделя, месяц). Пример последнего документа за сентябрь 2008 представлен ниже.

Итоги работы рынков ММВБ в сентябре 2008 г.

В сентябре 2008 г. на всех рынках ММВБ было заключено сделок на сумму 1358 млрд. руб. (46,5 млрд. долл.), что на 7,1% больше объема торгов в августе.

Рынок акций. Активность участников рынка в сентябре существенно увеличилась по отношению к августу. Общий оборот операций с акциями составил 266,8 млрд. руб., а среднедневной оборот торгов вырос на 39% до 12,1 млрд. руб. Оборот операций РЕПО с акциями составил в сентябре 29,9 млрд. руб. – 11,2% общего оборота операций с акциями. Оборот операций в РПС в сентябре составил 45,2 млрд. руб., что составляет 19% оборота вторичных торгов акциями.

Продолжился рост Индекса ММВБ – за месяц он составил 11,2%, индекс достиг 611,03 пункта. Среди «голубых фишек» наибольший рост показали обыкновенные акции ОАО «Мосэнерго», цена которых выросла на 31,6%.

Выросли также обыкновенные акции ГМК «Норильский никель» – на 13,2%, ОАО «Ростелеком» – на 10,6%, РАО «ЕЭС России» – на 9,5%, ОАО «НК «ЛУКойл» – на 6%, АК Сбербанка РФ – на 5,8%, ОАО «Сургутнефтегаз» – на 4,4%. Снизились обыкновенные акции ОАО «ЮКОС» – на 3,1%.

Рынок корпоративных и региональных облигаций. В секторе корпоративных и региональных облигаций активность инвесторов повысилась до уровня марта-апреля текущего года. По итогам месяца совокупный объем сделок с корпоративными и региональными облигациями составил 109,6 млрд. руб., из которых 9,57 млрд. руб. (8,7% совокупного оборота) пришлось на первичные размещения (облигаций Иркутской области, Республики Башкортостан 2008 г., облигаций Уфы 2008 г., АИЖК Кемеровской области, ОАО «Центральный Телеграф», ОАО «Система Финанс»), 74,28 млрд. руб. (67,8%) – на вторичные торги и 25,75 млрд. руб. (23,5%) – на сделки РЕПО.

По сравнению с августом 2008 г. совокупный объем торгов в секторе корпоративных и региональных облигаций увеличился на 42,3%.

Рост оборота по субфедеральным облигациям составил более 30%, до 56,20 млрд. руб., они стали лидерами в структуре биржевого оборота облигаций – 51,3%, а оборот по корпоративным облигациям практически не изменился – 52,2 млрд. руб., соответственно доля их снизилась до 47,6%. Оборот по муниципальным облигациям вырос до 1,25 млрд. руб.

В сентябре котировки наиболее ликвидных выпусков выросли. Индекс корпоративных облигаций ММВБ (RCBI), повысившись в августе на 0,15%, в сентябре вырос на 0,37%, составив на закрытие 30 сентября 103,37 пункта. Индекс корпоративных облигаций RCBI-c за сентябрь повысился на 0,82% до 124,14 пункта.

Доходность большинства ликвидных выпусков корпоративных и региональных облигаций в сентябре ускорила снижение по сравнению с августом. В частности, доходность по облигациям МосГорЗайма (38-й выпуск) понизилась на 0,44 п.п., по облигациям МосГорЗайма (31-й выпуск) – на 0,50 п.п., по облигациям МосГорЗайма (32-й выпуск) – на 0,27 п.п., по облигациям Московской области (серия 25004) – на 0,54 п.п., по облигациям Газпрома (серия А3) – на 0,59 п.п., по облигациям ВТБ (4-й выпуск) – на 1,03 п.п., по облигациям РАО ЕЭС (серия Р2) – 0,18 п.п., по облигациям ТНК (5-й выпуск) – на 0,48 п.п. Доходность по облигациям ЦентрТелекома (серия 03) выросла на 0,44 п.п.

Рынок государственных ценных бумаг. В сентябре суммарный объем торгов на рынке госбумаг составил 158,4 млрд. руб., что на 18,1% меньше, чем в августе. Объем сделок прямого РЕПО с Банком России составил 47 млрд. руб. или 30% оборота. Объем вторичных торгов достиг максимального за последние два года месячного уровня 64,6 млрд. руб., а объем междилерского РЕПО – 705 млн. руб.

Основной вклад в повышение объема торгов на вторичном рынке внесли операции с облигациями Банка России, объем которых составил 30,4 млрд. руб. На оборот в секторе ОФЗ-АД пришлось 19,8 млрд. руб., в секторе ОФЗ-ФД – 14,3 млрд. руб., в секторе ОФЗ-ПД – 0,099 млрд. руб. В сентябре лидерами по объему сделок (без ОБР) стали выпуск ОФЗ 46003, объем сделок с которым составил 3,9 млрд. руб., а средневзвешенная доходность выросла на 0,11 п.п., и ОФЗ 46002, объем сделок с которым составил 3,5 млрд. руб., а доходность выросла на 0,03 п.п.

Состоялось размещение бескупонных облигаций Банка России с объемом выпуска 50 млрд. руб. по номиналу. По итогам аукциона было размещено облигаций на сумму 34,513 млрд. руб. по номиналу, объем выручки составил 34,495 млрд. руб., цена отсечения – 99,9472% от номинала, доходность к выкупу по цене отсечения — 1,75% годовых, средневзвешенная цена – 99,9488%, средневзвешенная доходность – 1,7% годовых.

Общий объем размещенных Минфином бумаг в сентябре составил 7,5 млрд. руб., что на 1,8% меньше, чем в августе. Размещались бумаги: ОФЗ 46002, ОФЗ 46014, ОФЗ 27025 и ОФЗ 27026. Объем аукционов БМР составил 0,64 млрд. руб., что на 91% меньше, чем в августе.

Валютный рынок. За месяц курс рубля вырос по отношению к доллару на 3 коп. (0,1%) и снизился по отношению к евро на 71,6 коп. (-2%): в четверг 30 сентября курс доллара расчетами «сегодня» на ЕТС составил 29,2221 руб./долл., курс единой европейской валюты – 36,0555 руб./евро. В условиях благоприятной внешнеторговой конъюнктуры активность участников осталась на высоком уровне – объем торгов валютного рынка ММВБ за месяц увеличился на 2,3% до 28,2 млрд. долл. Среднедневной оборот по долларовым инструментам увеличился на 2,2% до 1271 млн. долл. Объем сделок с долларом расчетами «сегодня» составил 25,9%, расчетами «завтра» – 32,6% объема валютных торгов. Улучшение ситуации с рублевой ликвидностью банковской системы сказалось на некотором сокращении объема операций СВОП, доля которых уменьшилась с 43,8 до 40,8% общего оборота. Среднедневной объем торгов европейской валютой вырос на 5% до 7,7 млн. евро в день. долл. Удельный вес операций «евро-рубль» составил 0,7%, а на сделки «доллар-рубль» пришлось 99,3% объема биржевых торгов.

Рынок стандартных контрактов. Общий оборот торгов фьючерсными контрактами на доллар США составил 167,5 млн. руб., или 5720 контрактов. Среднедневной оборот торгов снизился по отношению к августу и составил 7,6 млн. руб. Объем открытых позиций на конец сентября составил 21320 контрактов (около 21 млн. долл.), несколько снизившись относительно уровня конца августа. Из них 1050 контрактов приходится на октябрьский контракт, 100 – на ноябрьский контракт, 20120 – на декабрьский контракт и 50 – на июньский контракт 2009 г. Средний спрэд по ближайшему к исполнению контракту составлял в среднем 3-5 коп.

Комментарий к сложившейся ситуации.

Ситуация на российском финансовом рынке в сентябре определялась совокупным воздействием внешних и внутренних факторов, среди которых можно выделить: высокий уровень мировых цен на нефть, хорошие макроэкономические показатели России и рост ликвидности отечественного банковского сектора.

Поддержке рынка способствовали исключительно высокие мировые цены на нефть. Весь месяц цена нефти сорта Brent была выше уровня 40 долл./баррель и к концу месяца выросла до 46,4 долл./баррель.

В сентябре на мировых фондовых рынках не наблюдалось единой тенденции: американский индекс DJIA снизился на 1%, а немецкий DAX вырос на 2,8%.

В начале месяца наблюдалось повышение доходности американских долговых бумаг, в частности, 10-летних Treasuries. Позднее ситуация на американском долговом рынке изменилась благодаря тому, что ФРС США приняла 21 сентября решение повысить ставки по федеральным фондам на 25 базисных пунктов до 1,75% годовых и в дальнейшем намерена придерживаться этой умеренной стратегии. В результате в третьей декаде месяца доходность 10-летних Treasuries упала до 4% годовых, т.е. за месяц она снизилась на 0,1 п.п.

Что касается внутренней конъюнктуры, то здесь на рынок оказывали благоприятное влияние хорошие экономические новости. Так, профицит федерального бюджета РФ в январе-сентябре 2008 г. на основе предварительных данных о финансировании расходов составил 476,393 млрд. руб., или 3,9% от прогнозного объема ВВП за январь-сентябрь. Стабилизационный фонд РФ, формируемый с начала этого года за счет дополнительных доходов от высоких цен на нефть, на 1 октября вырос до 349,7 млрд. руб. (на 1 февраля 2008 г. его величина составляла 106 млрд. руб.).

Наблюдалось улучшение ситуации с банковской ликвидностью. Средняя однодневная ставка MIBOR составила 4,08% в сентябре против 4,59% в августе, а средний уровень остатков средств банков на корсчетах вырос с 194,33 млрд. руб. в августе до 198,48 млрд. руб. в сентябре.

Следствием влияния позитивных факторов стал рост рынка акций российских компаний. Следует добавить также, что в сентябре существенно меньшее влияние на рынок стали оказывать события вокруг Юкоса. Видимо, инвесторы адаптировались как к новостям о Юкосе, так и к существенному уменьшению веса Юкоса в Индексе ММВБ. Сентябрь стал периодом существенной активизации процесса реструктуризации РАО «ЕЭС России». Было принято решение о формировании первых ОГК. В связи с этим существенно вырос интерес стратегических инвесторов к акциям «Мосэнерго», которые стали лидерами роста в сентябре. В конце месяца был проведен давно ожидавшийся аукцион по продаже госпакета акций НК «Лукойл», который приобрела американская ConocoPhillips за 2 млрд. долл. Кроме того, стало известно, что ConocoPhillips может увеличить свою долю в уставном капитале ЛУКОЙЛа до 20%, и компании создают СП для допуска американской компании к разработке Тимано-Печорского месторождения.

Рынок корпоративных и региональных облигаций, испытав незначительное снижение котировок в начале сентября, оставшуюся часть месяца демонстрировал достаточно уверенный рост. Относительно «дешевые деньги» и отсутствие крупных размещений новых выпусков в этом секторе на фоне весьма стабильного курса рубль/доллар обеспечили достаточно высокий спрос на вторичном рынке.

Важнейшим событием сентября стало размещение облигаций Банка России (ОБР). Итоги аукциона показали заинтересованность участников рынка в новых инструментах. На аукционе ОБР было продано 70% предложенных бумаг, что позволило зарегистрировать выпуск в ФСФР. Банк России впоследствии выкупил часть облигаций, не дожидаясь первой оферты, чтобы снизить расходы, а по оферте был выкуплен остаток облигаций. 6 октября ОБР повторно будут размещены на рынке на срок девять месяцев.

Развитию рынка ОБР в перспективе должно способствовать совершенствование законодательного окружения. Госдума РФ в ближайшее время примет поправки в законодательство, упрощающие порядок выпуска ОБР. Как ожидается, изменения будут вноситься в закон «О Банке России» и закон «О рынке ценных бумаг». Эти изменения позволят ЦБ РФ выпускать собственные облигации, не регистрируя их и не объявляя заблаговременно об эмиссии.

Курс доллара к рублю за месяц снизился на 3 коп. (0,1%) до 29,22 руб. за доллар. Поддержку российской валюте по-прежнему оказывает приток экспортной валютной выручки, который определяется сохраняющимися высокими ценами на нефть. В сентябре против доллара играло также падение американской валюты на рынке Forex. Рост курса евро по отношению к рублю — прямое следствие укрепления позиций единой европейской валюты на мировом рынке. После повышения ФРС США учетной ставки до 1,75% годовых наиболее осторожные игроки решили зафиксировать прибыль, что привело к укреплению позиций евро по отношению к доллару. За месяц на Forex евро вырос на 2% с 1,22 до 1,24 долл. за евро, соответственно курс евро на российском рынке увеличился более чем на 70 коп. (2%) до 36,06 руб. за евро.

В перспективе цены на российские сырьевые ресурсы останутся определяющим фактором курсообразования. В условиях благоприятной внешнеэкономической конъюнктуры золотовалютные резервы ЦБ РФ достигли уровня 94,3 млрд. долл. и обеспечивают плавную динамику курса. Пока ориентиры курса доллара на срочном рынке ММВБ на октябрь-ноябрь находятся в диапазоне 29,25 - 29,33 руб. [9].

2. Алгоритма выделения тренда и построения доверительных полос для цены акции

2.1 Метод Полосы Боллинджера

Рассмотрим применение метода Полоса Боллинджера для цен акций Лукойл с целью долгосрочной торговли.

Источником информации является сайт Московской межбанковской валютной биржи. В ходе исследования использовались цены закрытия акций компании ОАО «Лукойл» за 100 торговых дня (Исходные данные - Приложение 1). При построении полос для различного порядка скользящих средних имеем следующий результат:

1. 8-дневное скользящее среднее (n = 8) – применение неэффективно. Не наблюдается четких сигналов к покупки/продажи, т.к. цена не выходит за полосы.

2. 10-дневное и 13-дневное среднее – наблюдались незначительные скачки за линии. Данные порядки эффективны для краткосрочного анализа, а также для внутредневной торговли.

3. 20-дневное скользящее среднее. Как показало исследование, данный порядок средней привел к лучшему результату анализа: 5 % времени акции находятся вне диапазона полос, 95% соответственно внутри [8].

Формулы для расчета верхнего и нижнего доверительного интервала, следующие:

и

где U - верхняя граница доверительного интервала;

D - нижняя граница доверительного интервала;

x - установленный трейдером процент, зависящий от среднеквадратических отклонений цены от скользящей средней;

MA - скользящая средняя,

,

,

p>i>- цена в i-й момент времени;

n – период времени, на котором производится усреднение цены, порядок средней.

Скользящая средняя строилась с помощью MS «Excel»/Анализ данных.

-

Среднеквадратическая ошибка моделирования

28,0723

В самом начале тенденции цены дважды вышли за верхнюю полосу (2 день, 4 день), что является сильным сигналом к изменению тренда. Таким образом, трейдеру необходимо покупать акции после возвращения цены в диапазон, поскольку повышательная тенденция сменяется понижательной. Еще одним сигналом покупки - пересечение цены и скользящей средней на 7 день. После касания нижней полосы на 12 день, трейдеру необходимо занять выжидательную позицию, поскольку тренд неопределенен и колеблется в одинаковом диапазоне [431, 445,7]. Цена в точке 25 пресекает СС, но поскольку этот сигнал является слабым, трейдеру нежелательно вступать на рынок без дополнительных сигналов. На 36 и 38 день наблюдается рыночная ситуация подобная началу тренда, но как видно в дальнейшем линия цены не смогла пересечь СС, что свидетельствовало об зарождении следующего флета. Двойном пересечении верхнего интервала не привело к изменению повышательного тренда. Было бы ошибкой начать покупать на данном отрезке. На графике можно увидеть пересечение тренда цены и СС на 53 день, но данный сигнал не может быть подтверждением предыдущего, т.к. пресечение происходит после флета. Изменению тренда предшествует следующий сигнал: пресечение СС и тренда цены – 68 день, 71, 72 день– цена выходит за верхнюю полосу, следовательно здесь трейдер может продавать акции до возникновения флета. Точка 87 слабый сигнал к изменению действующего тренда, т.е. вполне возможна тенденция покупки акций на промежутке 88 – 100.

Рисунок 3 - Полосы Боллинджера

Расчетные таблицы приведены в Приложении 3

2.2 Метод регрессии с переключениями

Для выявления более корректной тенденции цены используем метод Регрессия с переключениями.

Регрессия с переключениями (регрессионные модели с переменным) наравне с адаптивным подходом является средством моделирования изменения структуры экономического процесса. Однако в отличие от адаптивного подхода здесь считается, что изменение структуры может происходить не в каждый момент времени.

В общем случае проблема построения регрессионной модели с переменной структурой включает решение следующих задач:

Выявление точек перелома зависимостей (или их задание);

Установление характера перехода (плавное или скачкообразное);

Построение модели с переменной структурой;

Проверка гипотезы о наличии структурных изменений.

Решение указанных задач представляет собой значительные трудности, а некоторые еще не имеют надежного формального решения. Однако при решении практических задач довольно часто встречаются ситуации, когда не требуется решение первых двух задач, поскольку априори можно сформулировать гипотезы о положении точек перелома и характере перехода. Например, при изучении во времени какого-либо экономического показателя предприятия (объем выпуска, себестоимость продукции и т.д.) заранее можно сказать, что в большинстве случаев переходы будут плавные, а точки перелома зависимости будут располагаться на временной оси в момент осуществления изменений условий производства (приватизация, изменение собственника, изменение технологии и т.д.). В ряде случаев, когда нет достаточно надежной априорной информации, местоположение точек перелома можно определить по графику экономического показателя от времени.

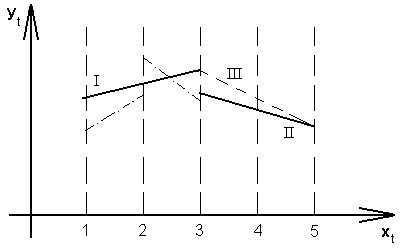

Поясним сущность регрессии с переключениями на примере. С этой целью рассмотрим рисунок 4.

Рисунок 4 – Пример регрессии с переключениями

На данном рисунке приведен скачкообразный переход от регрессии I к регрессии II. Непрерывный переход от регрессии I к регрессии III, изображенных пунктирной линией также приведен на рисунке 4.

На рисунке 4 штрихпунктирной линией показано изменение коэффициента регрессии на каждом шаге (адаптивный алгоритм) [13].

Использование априорной информации позволяет повысит точность оценивания параметров регрессии. Это важно при построении математических моделей экономических процессов, так как часто исходными данными являются короткие временные ряды. Предположим что область параметров задается в виде нечетких ограничений – равенств и неравенств. Рассматриваемая регрессия имеет вид

(17)

(17)

где

- зависимая переменная,

- зависимая переменная,

- параметр регрессии,

- параметр регрессии,

–

независимая переменная,

–

независимая переменная,

-

случайная величина, здесь и далее « /

» означает транспонирование. Относительно

регрессоров далее используется такое

допущение

-

случайная величина, здесь и далее « /

» означает транспонирование. Относительно

регрессоров далее используется такое

допущение

Допущение 1. Матрица

невырождена

невырождена

Лемма 1. Если выполняется допущение

1 и

(

( - выпуклое множество), то

- выпуклое множество), то

строго монотонно возрастает, а

строго монотонно возрастает, а

строго монотонно убывает при

строго монотонно убывает при

,

где

,

где

Рассматриваемую задачу можно

трактовать как задачу с двумя нечеткими

целями выбора, так как с ростом r

увеличивается первый критерий и

уменьшается второй, и наоборот. Нечеткой

i - целью, i

= 1,2 , в множестве Z является

некоторое его нечеткое подмножество,

обозначим его

.

Функция принадлежности

.

Функция принадлежности

(18)

(18)

где

.

.

Согласно лемме 1,

уменьшается от 1 до 0, а

уменьшается от 1 до 0, а

увеличивается

от 0 до 1.

увеличивается

от 0 до 1.

Рассмотрим модель регрессии с переключением при одномерном переключателе, зависящем от времени t:

,

(19)

,

(19)

где

- n – мерный вектор регрессоров,

- n – мерный вектор регрессоров,

- n – мерный вектор истинных значений

параметров регрессии,

- n – мерный вектор истинных значений

параметров регрессии,

- индекс точки переключения,

- индекс точки переключения,

- шум.

- шум.

На отрезке времени

с числом наблюдений

с числом наблюдений

параметры регрессии постоянны и равны

параметры регрессии постоянны и равны

.

Пусть

.

Пусть

.

Далее будем считать, что точки переключения

.

Далее будем считать, что точки переключения

известны, а величина

известны, а величина

может быть меньше n.

может быть меньше n.

Пусть параметры регрессии на

соседних отрезках I>t>

и I>t>>

>>+1> достаточно близки, что

можно сформулировать в виде нечеткого

ограничения-равенства

, где

, где

–

вектор, его компоненты – нечетко заданные

числа, функции принадлежности которых

сосредоточены в окрестности 0.

–

вектор, его компоненты – нечетко заданные

числа, функции принадлежности которых

сосредоточены в окрестности 0.

Расхождения, аналогичные приведенные в разделе 1, показывают, что задачу оценивания можно сформулировать как двухкритериальную.

(20)

(20)

(21)

(21)

где,

,

,

-

выпуклое множество,

-

выпуклое множество,

и

и

- весовые коэффициенты (известные

величины). В частности,

- весовые коэффициенты (известные

величины). В частности,

Введем следующие матрицы:

размерности m>i> x n;

X = diag (X(1), …, X(N)) размерности

;

;

Сформируем матрицу

.

.

Здесь r >

0 ,

,

,

где матрица

имеет размерность

имеет размерность

(N-1)xN.

Имеем

где

- вектор, размерность которого

- вектор, размерность которого

.

.

Причем

.

.

Здесь

где

,

,

.

.

Размерность

равна

равна

.

У вектора

.

У вектора

размерности

размерности

компонента с индексом

компонента с индексом

равна

равна

,

с индексом

,

с индексом

- равна

- равна

,

остальные компоненты нулевые.

,

остальные компоненты нулевые.

Относительно регрессоров принимаем допущение

Допущение 6. У матрицы

размерности

размерности

столбцы линейно независимы.

столбцы линейно независимы.

Лемма 2. Пусть выполняется

допущение 6, элементы матрицы

.

.

Тогда матрица M имеет полный ранг.

Доказательство. Необходимое

и достаточное условие линейной

независимости векторов

(существование

полного ранга у M) –

выполнение равенства

(существование

полного ранга у M) –

выполнение равенства

(22)

(22)

для всех

*.

*.

Из (22) имеем две системы уравнений

,

,

>

>(23)

>

>(23)

Количество уравнений в первой

системе -

,

во второй -

,

во второй -

.

Первую систему в развернутом виде можно

представить как N

систем уравнений

.

Первую систему в развернутом виде можно

представить как N

систем уравнений

(24)

(24)

Вторую систему уравнений в (23) в развернутом виде представим так:

,

(25)

,

(25)

где

,

,

- k-я компонента вектора

- k-я компонента вектора

.

.

Обратимся к первому уравнению

в (25), коэффициенты которого

,

,

,

,

.

Отсюда следует

.

Отсюда следует

.

.

Рассуждая аналогично, получим из остальных уравнение в (25)

(26)

(26)

Из этого соотношения и (24) получаем

систему уравнений

,

где

,

где

,

,

.

Согласно условию леммы, ее решение

.

Согласно условию леммы, ее решение

.

Отсюда и из (26) следует

.

Отсюда и из (26) следует

.

Лемма доказана.

.

Лемма доказана.