Учет расчетов с поставщиками и подрядчиками. Пути снижения кредиторской задолженности

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАГОТОВИТЕЛЯМИ

ГЛАВА 2. АНАЛИЗ И УЧЕТ РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАГОТОВИТЕЛЯМИ НА ПРИМЕРЕ ООО "РАПИРА"

2.1 Финансово-экономическая характеристика ООО "Рапира"

2.2 Аналитический и синтетический учет расчетов с поставщиками и заготовителями в ООО "Рапира"

ГЛАВА 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ БУХГАЛТЕРСКОГО УЧЕТА РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАГОТОВИТЕЛЯМИ В ООО "РАПИРА"

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Бухгалтерский учет – основное звено формирования экономической политики, инструмент бизнеса, один из главных механизмов управления процессами производства и продажей продукции – способствует совершенствованию организации производства, оперативного и долгосрочного планирования, прогнозирования и анализа хозяйственной деятельности.

Бухгалтерский учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации в стоимостном выражении об активах (имуществе), обязательствах, доходах и расходах хозяйствующего субъекта и их движении, формируемую путем сплошного, непрерывного и документального отражения всех хозяйственных операций (фактов хозяйственной деятельности) с целью активного воздействия на процессы управления субъектом хозяйствования.

Тема данной работы – Состояние и пути совершенствования учета расчетов с заготовительными организациями и прочими покупателями на примере ООО "Рапира".

Актуальность выбранной темы заключается в том, что предприятия и организации постоянно ведут расчеты с поставщиками за приобретенные у них основные средства, сырье, материалы и другие товарно-материальные ценности и оказанные услуги; с покупателями – за купленные ими товары; с заказчиками – за выполненные работы и оказанные услуги. На современном этапе экономического развития большое внимание уделяется связям предприятия, возникающим с постоянными покупателями. Правильная организация расчетных отношений приводит к совершенствованию экономических связей, улучшению договорной и расчетной дисциплины, так как от выполнения обязательств по своевременности осуществления расчетов, зависит дальнейшее будущее договорных отношений между участниками. Контроль за состоянием расчетов приводит к сокращению дебиторской задолженности, ускорению оборачиваемости оборотных средств, что влияет на финансовое состояние предприятия.

Целью работы является анализ ведения учета расчетов с покупателями и заготовителями и разработка предложений по его совершенствованию (на примере ООО "Рапира").

Для достижения цели поставлены следующие задачи:

- исследовать порядок ведения учета расчетов с покупателями и заказчиками;

- привести финансово-экономическую характеристику ООО "Рапира";

- рассмотреть ведение аналитического и синтетического учета расчетов с покупателями и заказчиками в ООО "Рапира";

- предложить пути совершенствования бухгалтерского учета расчетов с покупателями и заказчиками в ООО "Рапира";

- сделать заключение.

При освещении теоретических вопросов были использованы различные учебные пособия, законодательные акты, статьи периодических изданий.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАГОТОВИТЕЛЯМИ

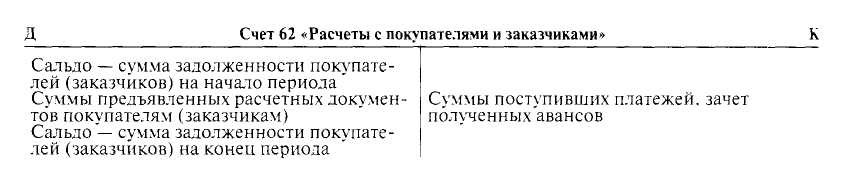

Учет расчетов с покупателями и заготовителями ведется на счете 62 "Расчеты с покупателями и заказчиками", который имеет структуру, представленную на рис. 1 [33, c.430].

Рис. 1. Структура счета 62 "Расчеты с покупателями и заказчиками"

Покупатель оплачивает поставленную продукцию с соблюдением порядка и формы расчетов, предусмотренных договором поставки (Д сч.51, К сч.62). Если соглашением сторон порядок и формы расчетов не определены, то расчеты осуществляются платежными поручениями.

В соответствии с заключенными договорами организация может получать авансы под поставку материальных ценностей, под выполнение работ или при оплате продукции и работ по частичной их готовности.

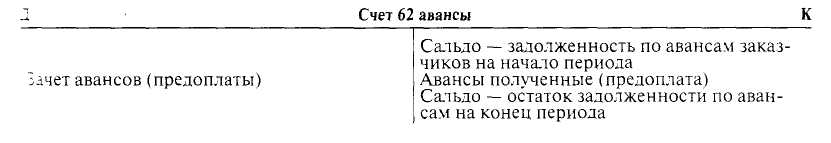

Для учета полученных от покупателя (заказчика) авансов (предварительной оплаты) используется субсчет счета 62 "Расчеты по авансам полученным" (рис. 2) [33, c.431].

Суммы полученных организацией авансов (предварительной оплаты) отражаются на счете 62 обособленно в виде кредиторской задолженности в корреспонденции со счетами учета денежных средств (Д сч.51, К сч.62 аванс).

Рис. 2. Структура субсчета счета 62 "Расчета по авансам полученным"

Одновременно производится начисление налога на добавленную стоимость, подлежащего взносу в бюджет, с суммы полученного аванса (предварительной оплаты) по установленной ставке. На сумму начисленного налога в учете дается запись: Д сч.76 аванс. К сч.68 НДС.

При получении авансов под длительные поставки налогоплательщиком - изготовителем товаров (работ, услуг) в налоговые органы одновременно с налоговой декларацией представляется:

- контракт с покупателем (копия такого контракта, заверенная подписью руководителя и главного бухгалтера);

- документ, подтверждающий длительность производственного цикла товаров (работ, услуг), с указанием их наименования, срока изготовления, наименования организации-изготовителя, выданный указанному налогоплательщику-изготовителю федеральным органом исполнительной власти (Минпромэнерго), подписанный уполномоченным лицом и заверенный печатью этого органа. При последующей отгрузке продукции, выполнении работ (услуг) на сумму начисленного налога на добавленную стоимость сначала делается обратная запись (Д сч.68 НДС, К сч.76 аванс), а затем отражаются все операции, связанные с продажей продукции (работ, услуг), на счете 90. Зачет полученных авансов (предварительных оплат) производится внутренней записью по субсчетам счета 62 записью: Д сч.62 аванс, К сч.62. Корреспонденция счетов по учету финансового результата в производственной организации с использованием сч.62 представлена в табл.1.

Таблица 1 Корреспонденция счетов по учету финансового результата в производственной организации с использованием сч. 62

|

Содержание операции |

Документ |

Корр. Счета |

|

|

Д |

К |

||

|

Предъявлен к оплате счет за отгруженную продукцию, выполненные работы, оказанные услуги |

Платежные документы |

62 |

90-1 |

|

Оплачена проданная продукция, работы, услуги |

Платежные документы |

51 |

62 |

|

Оплачены заказчиком этапы работ |

Платежные документы |

51 |

62 аванс |

|

Закончены все этапы работ в целом, оплачены |

Расчет |

62 |

46 |

|

Погашена задолженность заказчика за счет полученных авансов |

Расчет |

62 аванс |

62 |

Корреспонденция счетов по учету финансового результата от продажи товаров в оптовой торговле с использованием сч. 62 представлена в табл. 2.

Рассмотрим особенности учета расчетов при продаже товаров в кредит.

При продаже товаров в кредит с покупателей в пользу торговой организации взимаются проценты с суммы предоставленного кредита, размер которых устанавливается организацией самостоятельно с учетом действующих ставок за банковские кредиты без пересчета установленных процентов при последующем изменении банковских ставок. Бухгалтерский учет операций и расчетов по продаже товаров в кредит ведется по моменту отпуска товаров. В объем продаж (товарооборот) включается вся стоимость проданных в кредит товаров. Она же списывается и с материально ответственного лица. При этом сумма первоначального взноса приходуется в кассу, а оставшаяся часть стоимости товара учитывается на счете 62 и погашается очередными платежами (в кассу или на расчетный счет). Сумма процентов, уплаченная покупателями за рассрочку платежа, относится на счет 90, так как при продаже товаров на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности.

Таблица 2 Корреспонденция счетов по учету финансового результата от продажи товаров в оптовой торговле с использованием сч. 62

|

Содержание операции |

Документ |

Корр. Счета |

|

|

Д |

К |

||

|

Получена предварительная оплата за товары от покупателей |

Выписка из счетов в банке, приходный кассовый ордер |

50, 51 |

62 аванс |

|

Начислен НДС с суммы предварительной оплаты товаров |

Расчет |

76 аванс |

68 НДС |

|

Отпущены покупателям товары: - по продажным ценам - стоимость возвратной тары |

Счета, накладные, товарно-транспортные накладные |

62 62 |

90-1 41-3 |

|

Списана покупная стоимость проданных товаров |

Расчет |

90-2 |

41-1 |

|

Начислен подлежащий взносу в бюджет за проданные товары НДС |

Расчет |

90-3 |

68 НДС |

|

Восстановлен НДС в сумме предвари-ой оплаты после отгрузки товаров, по которым был получен аванс |

Расчет |

68 НДС |

76 аванс |

|

Зачтена предварительная оплата, полученная от покупателей за товары |

Справка |

62 аванс |

62 |

|

Поступила оплата от покупателей за проданные товары и тару |

Выписка из расчетного счета, приходный кассовый ордер |

51, 50 |

62 |

Основные операции по продаже товаров в кредит представлены в таб.3.

Таблица 3 Учет продажи товаров в кредит с рассрочкой платежа

|

Содержание операции |

Документ |

Корр. Счета |

|

|

Д |

К |

||

|

Получен первоначальный взнос за товары |

Приходный кассовый ордер |

50 |

90-1 |

|

Принята на учет сумма рассрочки платежа и процентов за рассрочку платежа |

Поручение-обязательство |

62 |

90-1 |

|

Списаны проданные товары с рассрочкой платежа в размере 100% стоимости товаров по продажным ценам |

Поручение-обязательство |

90-2 |

41-2 |

|

Начислен по проданным товарам НДС |

Расчет |

90-3 |

68 НДС |

|

Списаны издержки обращения |

Расчет |

90-2 |

44 |

|

Выявлена и списана прибыль от продажи товаров |

Расчет |

90-9 |

99 |

|

Получены очередные платежи с покупателей в погашение задолженности за товары |

Приходный кассовый ордер, выписка из расчетного счета |

50, 51 |

62 |

При продаже товаров по договорам комиссии между организациями с участием в расчетах у комиссионера показывается сумма задолженности покупателя товара на дату отгрузки на счете 62 с одновременным отражением ее на счете 76, субсчет "Расчеты с комитентом" (Д сч.62, К сч.76). Величина комиссионного вознаграждения за оказанную услугу списывается на счет 90 (Д сч.76. К сч.90-1). НДС начисляется с суммы комиссионного вознаграждения (Д сч.90-3. К сч.68 НДС).

После получения денежных средств от покупателя (Д сч.51, К сч.62) производится их перечисление комитенту за вычетом комиссионного вознаграждения (Д сч.76. К сч.51).

У комитента в данном случае выручка от продажи товара отражается по времени получения извещения комиссионера или поверенного об отгрузке товаров покупателю (Д сч.76, К сч.90). При этом время получения извещения не должно превышать разумный срок прохождения таких документов. На момент отгрузки товаров комиссионером покупателю комитент начисляет НДС - Д сч.90, К сч.68 НДС.

Стоимость услуги комиссионера отражается в составе расходов на продажу с выделением НДС (Д сч.44, К сч.76; Д сч.19, К сч.76).

Предъявленный комиссионером комитенту НДС по комиссионному вознаграждению подлежит зачету у комитента (Д сч.68, К сч.19).

Затем производятся окончательный расчет с комиссионером и получение от него выручки за вычетом комиссионного вознаграждения (Д сч.51, К сч.76).

При продаже товаров по договорам комиссии или поручения без участия в расчетах у комиссионера в учете отражается только сумма комиссионного вознаграждения (Д сч.76, К сч.90-1), с которого начисляется НДС (Д сч.90-3, К сч.68 НДС), затем на счет 90 списываются собственные расходы комиссионера (Д сч.90-2. К сч.44) и формируется результат от операций (убыток — Д сч.99, К сч.90-9 или прибыль — Д сч.90-9, К сч.99). Движение товара, продаваемого по договору комиссии, у комиссионера показывается на забалансовом счете 004 [42, c.127].

Комитент в этом случае стоимость отгруженного комиссионеру товара отражает на счете 45 (Д сч.45, К сч.41). При получении от комиссионера извещения об отгрузке товара покупателю комитент показывает выручку от продажи товара (Д сч.62, К сч.90), начисляет НДС (Д сч.90 К сч.68 НДС) и списывает стоимость товара на счет продаж (Д сч.90, К сч.45). Сумма комиссионного вознаграждения комиссионеру включается комитентом в состав расходов на продажу с выделением НДС (Д сч.44. К сч.76; Д сч.19, К сч.76), который идет в зачет бюджету (Д сч.68 НДС, К сч.19).

Основные бухгалтерские проводки по учету продажи товаров на комиссионных началах с использование ст.62 представлены в табл. 4.

Таблица 4 Основные бухгалтерские проводки по учету продажи товаров на комиссионных началах с использованием сч. 62

-

Содержание операции

Документ

Корр. Счета

Д

К

У комиссионера (с участием в расчетах)

Отгружен товар покупателям

Отгрузочные документы

62-

76004

Получена оплата товара от покупателей

Выписка из расчетного счета

51

62

У комитента (без участия в расчетах)

Отгружен товар комиссионерам покупателю (по извещению комиссионера)

Извещение

62

90-1

Получено от покупателя товара

Платежные документы

51

62

Учет расчетов с покупателями и заказчиками с использованием векселей ведется на счете 62, субсчете "Векселя полученные", который имеет структуру, представленную на рис. 3 [28, c.202].

Организация, получившая вексель, ведет учет по следующей схеме:

-отгружен товар (работы, услуги) покупателю; покупателю выставлен

счет, включающий цену и НДС:

Д сч.62, К сч.90-1 — цена товара, НДС;

-начислен НДС по отгруженным товарам (работам, услугам):

Дсч.90-3, К сч.68 НДС;

-получен от покупателя вексель, включающий цену товара, НДС и доход по коммерческому кредиту:

Д сч.62-векс, К сч.62 — сумма векселя:

Д сч.62, К сч.90-1 — разница между стоимостью проданного товара и суммой векселя;

Д сч.90-3, К сч.68 НДС — НДС по разнице между стоимостью отгруженного товара и суммой векселя. НДС в этом случае рассчитывается следующим образом:

НДСвекс = (Ппол - Пцб) * Рндс,

где Ппол — процент, фактический полученный по векселям, руб.;

Пцб — процент, рассчитанный в соответствии со ставками ЦБ РФ, задействованными в периодах, за которые производится расчет процентов, руб.;

Рндс — расчетная ставка НДС (10/110 или 18/118);

-поступили денежные средства в оплату векселя:

Д сч.51, К сч.62-векс — общая сумма векселя.

Рис. 3. Структура субсчета 62 "Векселя полученные"

Прибыль, полученная от продажи товаров (работ, услуг), для целей налогообложения учитывается сразу при отгрузке товаров (работ, услуг). Выдача покупателем товарного векселя не прекращает обязательств покупателя.

ГЛАВА 2. АНАЛИЗ И УЧЕТ РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАГОТОВИТЕЛЯМИ НА ПРИМЕРЕ ООО "РАПИРА"

заготовительный расчет учет покупатель

2.1 Финансово-экономическая характеристика ООО "Рапира"

Согласно Устава Общество с ограниченной ответственностью "Рапира" создано в 2004г.

Место нахождения Общества: Россия, 400016, г.Волгоград, пр.Волжский, д.2.

ООО "Рапира" осуществляет следующие виды деятельности:

- производство;

- оказание рекламных услуг;

- оптовая торговля любыми видами товаров и продукции;

- розничная торговля любыми видами товаров и продукции;

- прочие виды деятельности.

Постоянно действующий исполнительный орган Общества – Генеральный директор.

Общество является юридическим лицом по законодательству Российской Федерации, обладает обособленным имуществом на праве собственности, имеет самостоятельный баланс, расчетный и иные счета в банках. Общество вправе от своего имени заключать договоры, приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Общество не отвечает по обязательствам учредителей. Учредитель Общества несет риск убытков, связанных с деятельностью Общества в пределах стоимости внесенного им вклада.

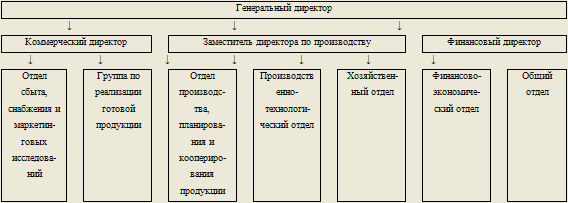

ООО "Рапира" имеет организационную структуру, установленную внутренними распорядительным документами Общества (рис. 4).

Рис. 4. Организационная структура ООО "Рапира"

2.2 Аналитический и синтетический учет расчетов с поставщиками и заготовителями в ООО "Рапира"

В плане счетов, используемым ООО "Рапира" счет 62 "Расчеты с покупателями и заказчиками" предназначен для обобщения информации о расчетах с покупателями и заказчиками.

Счет 62 "Расчеты с покупателями и заказчиками" дебетуется в корреспонденции со счетами 90 "Продажи", 91 "Прочие доходы и расходы" на суммы, на которые предъявлены расчетные документы.

Счет 62 "Расчеты с покупателями и заказчиками" кредитуется в корреспонденции со счетами учета денежных средств, расчетов на суммы поступивших платежей (включая суммы полученных авансов) и т.п. При этом суммы полученных авансов и предварительной оплаты учитываются обособленно.

Если по полученному векселю, обеспечивающему задолженность покупателя (заказчика), предусмотрен процент, то по мере погашения этой задолженности делается запись по дебету счета 51 "Расчетные счета" или 52 "Валютные счета" и кредиту счета 62 "Расчеты с покупателями и заказчиками" (на сумму погашения задолженности) и 91 "Прочие доходы и расходы" (на величину процента).

Аналитический учет по счету 62 "Расчеты с покупателями и заказчиками" в ООО "Рапира" ведется по каждому предъявленному покупателям (заказчикам) счету, а при расчетах плановыми платежами - по каждому покупателю и заказчику. При этом построение аналитического учета обеспечивает возможность получения необходимых данных по: покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил; покупателям и заказчикам по не оплаченным в срок расчетным документам; авансам полученным; векселям, срок поступления денежных средств по которым не наступил; векселям, дисконтированным (учтенным) в банках; векселям, по которым денежные средства не поступили в срок.

Если ООО "Рапира" отгрузило покупателю товары (продукцию), то после того, как к покупателю перешло право собственности на них, в учете делается проводка по дебету счета 62:

Дебет 62 Кредит 90-1 - отражена задолженность покупателя за отгруженные товары (продукцию).

Если ООО "Рапира" выполнило для заказчика работы (оказало услуги) и заказчик их принял, делается запись:

Дебет 62 Кредит 90-1 (91-1) - отражена задолженность заказчика за выполненные работы (оказанные услуги).

Отражение задолженности покупателя (заказчика) производится независимо от того, получены от него деньги за проданные товары (выполненные работы, оказанные услуги) или нет.

При поступлении от покупателя (заказчика) денежных средств или имущества в оплату задолженности в ООО "Рапира" делается проводка по кредиту счета 62:

Дебет 50 (51, 52, 10, ...) Кредит 62 - поступили средства от покупателя (заказчика) в оплату продукции, товаров, работ, услуг.

Если покупатель является одновременно и поставщиком товаров (работ, услуг) для ООО "Рапира", возможно произведение взаимозачета задолженностей.

Если с момента возникновения задолженности покупателя (заказчика) прошло три года (то есть истек срок исковой давности) и задолженность не погашена, то задолженность списывается.

Списание задолженности, по которой истек срок исковой давности, отражается проводкой:

Дебет 91-2 Кредит 62 - списана задолженность покупателя (заказчика) в связи с истечением срока исковой давности.

Списанная задолженность в ООО "Рапира" учитывается на забалансовом счете 007 "Списанная в убыток задолженность неплатежеспособных дебиторов" в течение пяти лет.

В аналогичном порядке списывают задолженность, нереальную для взыскания (например, задолженность ликвидированной организации):

Дебет 91-2 Кредит 62 - списана задолженность, нереальная для взыскания.

Однако такую задолженность на забалансовом счете 007 не отражают.

Если покупатель (заказчик) не погасил свою задолженность в срок, установленный договором, то по такой задолженности возможно создание резерва сомнительных долгов, что предусмотрено учетной политикой ООО "Рапира".

Тогда списание задолженности с истекшим сроком исковой давности или нереальной для взыскания, по которой ранее был создан резерв, отражается проводкой:

Дебет 63 Кредит 62 - списана задолженность покупателя (заказчика) за счет резерва сомнительных долгов.

В резерв по сомнительным долгам включают и сумму НДС, которую должен заплатить покупатель (заказчик).

Дебиторскую задолженность покупателя (заказчика) можно передать (продать) другой организации, то есть переуступить право требования.

При этом уступку права требования необходимо проводкой:

Дебет 91-2 Кредит 62 - списана задолженность покупателя (заказчика), переданная другой организации.

Денежные средства, полученные от другой организации за проданную ей задолженность, учитываются в бухгалтерии исследуемого предприятия так:

Дебет 50 (51, 52, 55, ...) Кредит 91-1 - поступили денежные средства от других организаций за переданную им задолженность.

В декабре 2007г. в бухгалтерском учете ООО "Рапира" была проведена операция по переуступке права требования задолженности. Рассмотрим проведения данной операции.

ООО "Рапира" продало покупателю партию товара. Цена товара, согласно договору, - 118 000 руб. (в том числе НДС - 18 000 руб.). Себестоимость товара - 60 000 руб.

Бухгалтер ООО "Рапира" сделал проводки:

Дебет 62 Кредит 90-1 - 118 000 руб. - отражены выручка от продажи товара и сумма задолженности покупателя;

Дебет 90-3 Кредит 68 субсчет "Расчеты по НДС" - 18 000 руб. - начислен НДС к уплате в бюджет;

Дебет 90-2 Кредит 41 - 60 000 руб. - списана себестоимость проданного товара;

Дебет 90-9 Кредит 99 - 40 000 руб. (118 000 - 18 000 - 60 000) - отражена прибыль от продажи.

В срок, установленный договором, покупатель товар не оплатил. ООО "Рапира" приняло решение переуступить (продать) задолженность другой организации. Задолженность была продана за 90 000 руб.

Бухгалтер ООО "Рапира" сделал проводки:

Дебет 91-2 Кредит 62 - 118 000 руб. - списана проданная задолженность;

Дебет 51 Кредит 91-1 - 90 000 руб. - поступили денежные средства в оплату задолженности.

В конце декабря 2007г. бухгалтер ООО "Рапира" сделал проводку:

Дебет 99 Кредит 91-9 - 28 000 руб. (90 000 - 118 000) - отражен убыток от продажи задолженности.

Убыток от продажи дебиторской задолженности после наступления срока платежа при исчислении налогооблагаемой прибыли учитывают в составе внереализационных расходов так (ст. 279 НК РФ):

- 50% от суммы убытка включается на дату уступки права требования;

- 50% от суммы убытка включается по истечении 45 дней с даты уступки права требования.

Так как в счет предстоящей поставки материальных ценностей (выполнения работ, оказания услуг) ООО "Рапира" получает от покупателей (заказчиков) авансы, то для учета таких сумм к счету 62 открыт субсчет "Расчеты по авансам полученным".

Получение аванса отражается проводкой:

Дебет 50 (51, 52, ...) Кредит 62 субсчет "Расчеты по авансам полученным" - получен аванс в счет предстоящей поставки товаров (выполнения работ, оказания услуг).

Если аванс получен в счет предстоящей поставки товаров (выполнения работ, оказания услуг), облагаемых налогом на добавленную стоимость, то сумма аванса также облагается этим налогом.

Начисление НДС с аванса отражается проводкой:

Дебет 62 субсчет "Расчеты по авансам полученным" Кредит 68 субсчет "Расчеты по НДС" - начислен НДС с полученного аванса.

НДС с полученного аванса исчисляется по расчетным ставкам 10% : 110% или 18% : 118%.

При передаче покупателю материальных ценностей (выполнении работ, оказании услуг), в счет которых был получен аванс, начисленную сумму НДС необходимо восстановить:

Дебет 68 субсчет "Расчеты по НДС" Кредит 62 субсчет "Расчеты по авансам полученным" - восстановлена сумма НДС, ранее начисленная с полученного аванса,

а сумма, ранее учтенная в качестве аванса, отражается непосредственно на счете 62:

Дебет 62 субсчет "Расчеты по авансам полученным" Кредит 62 - зачтен аванс, полученный от покупателей.

Для примера рассмотрим расчетную операцию, которая была проведена в бухгалтерии ООО "Рапира" в декабре 2007г.

ООО "Рапира" получило от ООО "Сатурн" аванс в сумме 118 000 руб. Аванс был получен в счет предстоящей поставки товаров, облагаемых НДС по ставке 18%.

Бухгалтер ООО "Рапира" сделал следующие проводки:

* в день получения аванса:

Дебет 51 Кредит 62 субсчет "Расчеты по авансам полученным" - 118000 руб. - получен аванс на расчетный счет;

Дебет 62 субсчет "Расчеты по авансам полученным" Кредит 68 субсчет "Расчеты по НДС" - 18 000 руб. (118 000 руб. х 18% : 118%) - начислен НДС с полученного аванса;

* в день отражения выручки от продажи:

Дебет 68 субсчет "Расчеты по НДС" Кредит 62 субсчет "Расчеты по авансам полученным" - 18 000 руб. - восстановлен НДС, начисленный с аванса;

Дебет 62 Кредит 90-1 - 118 000 руб. - отражена выручка от продажи товаров;

Дебет 62 субсчет "Расчеты по авансам полученным" Кредит 62 - 118000 руб. - зачтен аванс, ранее полученный от покупателя;

Дебет 90-3 Кредит 68 субсчет "Расчеты по НДС" - 18 000 руб. - начислен НДС к уплате в бюджет.

Для учета оплаты в форме векселя в ООО "Рапира" к счету 62 открыт отдельный субсчет "Расчеты по векселям полученным".

При оплате продукции векселем в бухгалтерии ООО "Рапира" осуществляются следующие проводки:

Дебет 62 Кредит 90-1 (91-1) - продана продукция (товары, прочее имущество, выполнены работы, оказаны услуги);

Дебет 62 субсчет "Векселя полученные" Кредит 62 - получен от покупателя простой вексель.

Иногда номинальная стоимость векселя, полученного от покупателя (заказчика), превышает договорную стоимость продажи товаров (работ, услуг).

Сумма этого превышения, которую часто называют процентами, включенными в сумму векселя, отражается так же, как и сама продажа:

Дебет 62 субсчет "Векселя полученные" Кредит 90-1 (91-1) - отражена сумма превышения номинальной стоимости векселя над договорной стоимостью продажи.

Когда покупатель погасит вексель, выданный ранее в обеспечение оплаты товаров (продукции, работ, услуг), в учете делается запись:

Дебет 50 (51, 52, 55, ...) Кредит 62 субсчет "Расчеты по векселям полученным" - покупатель погасил вексель.

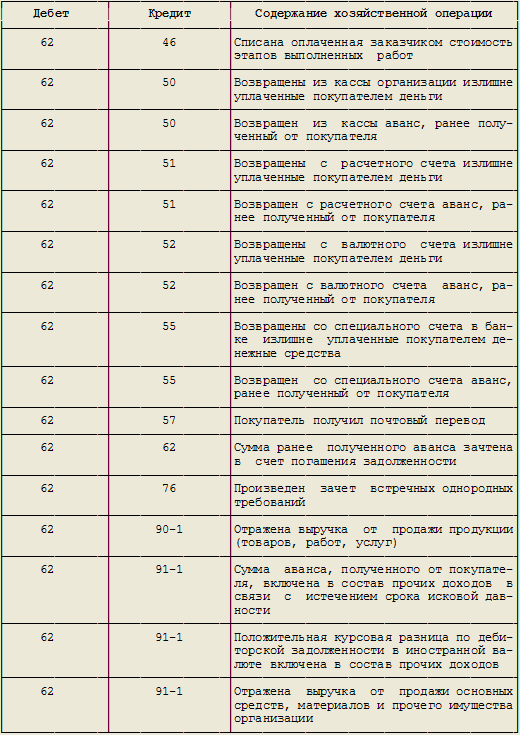

В заключении приведем типовые проводки, осуществляемые в ООО "Рапира" по счету 62.

Типовые проводки, осуществляемые в ООО "Рапира" по дебету счета 62 представлены в табл. 5.

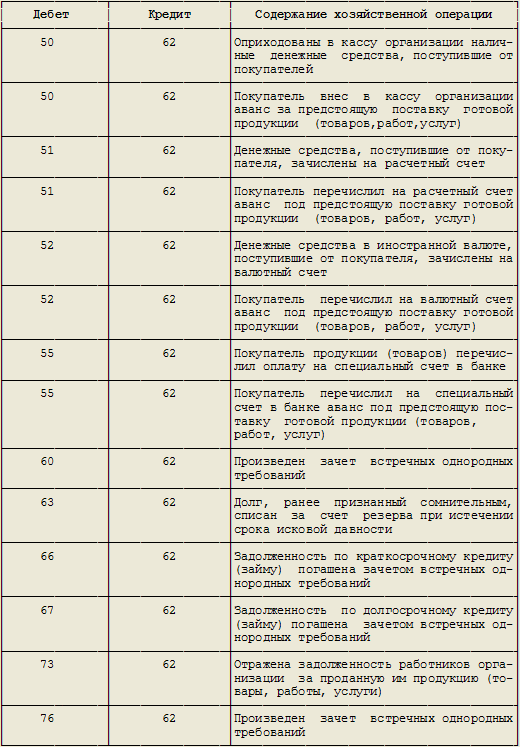

Типовые проводки, осуществляемые в ООО "Рапира" по кредиту счета 62 представлены в табл. 6.

Таблица 5 Типовые проводки, осуществляемые в ООО "Рапира" по дебету счета 62 "Расчеты с покупателями и заказчиками"

Таблица 6 Типовые проводки, осуществляемые в ООО "Рапира" по кредиту счета 62 "Расчеты с покупателями и заказчиками"

ГЛАВА 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ БУХГАЛТЕРСКОГО УЧЕТА РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАГОТОВИТЕЛЯМИ В ООО "РАПИРА"

В ООО "Рапира" инвентаризация проводится нерегулярно. Более того, инвентаризация обязательств не проводится вовсе.

В связи с этим предлагается в ООО "Рапира" регулярно проводить инвентаризацию обязательств.

Охарактеризуем подробно данный метод бухгалтерского учета и приведем предлагаемый порядок проведения инвентаризации в ООО "Рапира".

Инвентаризация – метод бухгалтерского учёта, а при проведении документальных ревизий – приём фактического контроля, осуществляемый путём непосредственной проверки наличия и состояния товарно-материальных ценностей, денежных средств, расчётов, объёма выполненных работ и реальности статей баланса.

Инвентаризация была одним из первых приёмов хозяйственного учёта, позволяющим установить фактическое наличие имущества на определённый момент [30, c.134].

Инвентаризация выполняет три основные функции: экономическую (как элемент учёта и контроля); социальную (как форма участия трудящихся в организации учёта и контроля); воспитательную (как средство воспитания бережного отношения к имуществу).

Принципы инвентаризации: внезапность; сопоставимость единиц измерения; плановость; объективность; юридическая правомочность результатов; непрерывность; полнота охвата объектов; воспитательное воздействие и материальная ответственность; оперативность и экономичность; гласность.

Инвентаризация как средство контроля за сохранностью товарно-материальных ценностей и проверки организации материальной ответственности классифицируется по различным признакам.

В зависимости от времени проведения и роли в хозяйственном процессе различают плановые и внеплановые инвентаризации. Плановые инвентаризации проводят периодически согласно плана (графика) в заранее намеченные сроки. Внеплановые инвентаризации проводятся по распоряжению руководителей предприятий или вышестоящих организаций, следственных органов и других контролирующих органов в случаях особой необходимости (переоценка, передача, установление фактов хищений, документальная ревизия и т. д.)

По полноте охвата объектов инвентаризации подразделяют на полные, частичные, выборочные и сплошные. Полная инвентаризация осуществляется в предусмотренные сроки, при этом инвентаризируются не только товарно-материальные ценности и денежные средства предприятия, но и правильность расчётов с другими организациями, выверяется сальдо по основным статьям баланса. При частичной инвентаризации проверяют отдельные виды средств, например товары, наличные деньги, основные средства. Выборочные инвентаризации являются разновидностью частичных. Выборочные инвентаризации подразделяются на целевые и общие. Выборочные инвентаризации, например проводят, как правило, по товарам, по которым предъявляют претензии на недовложение; по товарам, уценённым и переведённым в пониженные сорта; оказавшимся без ярлыков; морально устаревшим и испорченным; а также в случаях, когда полная инвентаризация по товарам не целесообразна.

Сплошные инвентаризации проводят одновременно на всех предприятиях, расположенных в одном населённом пункте или в потребительском обществе [30, c.137].

По способу организации инвентаризационной работы инвентаризации могут делиться на постоянно действующие или на осуществляемые рабочими инвентаризационными комиссиями.

По мнению многих экономистов инвентаризация является общим элементом метода хозяйственного контроля и бухгалтерского учёта, благодаря чему её контрольные функции в деле сохранности имущества существенно усиливается. Инвентаризация как элемент метода бухгалтерского учёта и элемент метода хозяйственного контроля различаются, не тождественны между собой.

Во-первых, кругом решаемых задач. Если главная задача инвентаризации как элемента метода бухгалтерского учёта состоит в установлении соответствия учётных и фактических данных о наличии и состоянии имущества и создании наиболее эффективного обеспечения для принятия управленческих решений, то основная цель инвентаризации как элемента метода хозяйственного контроля заключается в осуществлении контроля за сохранностью имущества, подтверждением или опровержением выявленных ревизией нарушений и злоупотреблений.

Во-вторых, составом субъектов осуществления. Инвентаризации в целях внутрибухгалтерского контроля проводят на предприятиях инвентаризационные комиссии. Инвентаризацию в процессе ревизий и проверок осуществляют ревизионные комиссии или специальные инвентаризационные комиссии под руководством ревизора.

В-третьих, составом нормативных документов, регулирующих право и необходимость проведения инвентаризации.

В-четвёртых, охватом объектов. Инвентаризация как элемент метода бухгалтерского учёта осуществляется, в основном, в сложном порядке, всего имущества и в обязательном и плановом порядке, в установленные сроки. Инвентаризации, проводимые в ходе ревизии, относят к частным, выборочным, а сроки проведения зависят от плана проведения ревизий, проверок и других обстоятельств.

В-пятых, широтой охвата решаемых вопросов. Инвентаризации, проводимые в целях бухгалтерского контроля, носят характер инструктирования, оказания квалифицированной помощи материально ответственным лицам в налаживании учётной работы, выявляют естественную убыль имущества и реальность годовых производственно-финансовых показателей. В период же ревизии инвентаризации выполняют в основном узкую функцию контроля за наличием и сохранностью собственности, характеризуют качество проводимой ранее инвентаризационной работы.

Важное место занимает инвентаризация в процессе осуществления экономического анализа.

Значение инвентаризации заключается ещё и в том, что её осуществляют сами работники предприятия.

Поэтому она выступает одним из методов контроля трудящихся за деятельностью предприятия, служит действенным средством контроля за работой материально-ответственных лиц, помогает не только вскрыть, но и предупреждать возможные недостачи и хищения товарно-материальных ценностей.

Значительная часть должностных хищений в торговле совершается упрощёнными способами, то есть путём присвоения выручки или товара. Данные хищения продолжаются сравнительно недолго, сопровождаются примитивными маскировочными действиями и выявляются при своевременном проведении инвентаризации. Наряду с этим в торговле возникает небольшое количество квалифицированных должностных хищений, наносящих ей большой ущерб. Эти хищения совершаются при соучастии других работников предприятия и посторонних лиц. Характерной особенностью хищений этой группы являются создание неучтённых излишков ценностей, с последующей реализацией их без отражения в учёте или крупные растраты, скрываемые путём подлогов в первичных документах и учётных регистрах. Выявление таких хищений затруднено и требует от ревизоров и инвентаризаторов глубокое знание бухгалтерского учёта, методов ревизий и организации торговли.

Растраты и злоупотребления всё же возникают в первую очередь, из-за некачественного и несвоевременного проведения инвентаризаций [31, c.184].

Инвентаризация проводится инвентаризационными комиссиями, состав которых утверждается приказом (распоряжением) руководителя организации. В состав комиссии включаются представители администрации организации, работники бухгалтерской службы, другие специалисты (инженеры, техники, экономисты и т.п.). В состав комиссии могут включаться внутренние и внешние аудиторы. Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными. Проверка фактического наличия имущества производится при обязательном участии материально ответственных лиц. Руководитель организации должен создать условия, обеспечивающие полную и точную проверку фактического наличия имущества в установленные сроки.

Формы первичной учетной документации по инвентаризации и указания по их применению и заполнению утверждены Постановлениями Госкомстата РФ №88 от 18 августа 1998г. и №26 от 27.03.2000г. В том случае, если в альбомах унифицированных форм ГКС РФ, а также отраслевых документах соответствующих министерств и ведомств отсутствуют формы первичной учетной документации для определенного типа или варианта инвентаризации, то такие формы должны быть утверждены в виде приложений к учетной политике организации. На каждый вид инвентаризируемых объектов составляются отдельные инвентаризационные описи, которые подписываются всеми членами инвентаризационной комиссии и материально ответственными лицами. Инвентаризационные описи (акты) составляются как правило в двух экземплярах (один передается в бухгалтерию, второй остается у материально ответственного лица либо в инвентаризационной комиссии), а при смене материально ответственных лиц – в трех экземплярах (для бухгалтерии, для сдающего и для принимающего ценности материально ответственных лиц). При выявлении расхождений между данными учета ценностей и данными инвентаризации составляются отдельные сличительные ведомости. Приказы руководителя организации о проведении инвентаризации, а также результаты контрольных проверок правильности проведения инвентаризации регистрируются в особых журналах. Данные результатов всех инвентаризаций, произведенных в течение одного года, обобщаются в сводной ведомости учета результатов инвентаризаций.

До начала проверки фактического наличия имущества инвентаризационной комиссии надлежит получить последние на момент инвентаризации приходные и расходные документы или отчеты о движении материальных ценностей и денежных средств. Председатель инвентаризационной комиссии визирует все приходные и расходные документы, приложенные к реестрам (отчетам), с указанием "до инвентаризации на "__________" (дата)", что должно служить бухгалтерии основанием для определения остатков имущества к началу инвентаризации по учетным данным. Материально ответственные лица дают расписки о том, что к началу инвентаризации все расходные и приходные документы на имущество сданы в бухгалтерию или переданы комиссии, и все ценности, поступившие на их ответственность, оприходованы, а выбывшие списаны в расход. Аналогичные расписки дают и лица, имеющие подотчетные суммы на приобретение или доверенности на получение имущества.

В том случае, если инвентаризация имущества проводится в течение нескольких дней или если имущество одного и того же материально ответственного лица находится в нескольких помещениях, то помещения, где хранятся материальные ценности, при уходе инвентаризационной комиссии должны быть опечатаны. Во время перерывов в работе инвентаризационных комиссий (в обеденный перерыв, в ночное время, по другим причинам) описи должны храниться в ящике (шкафу, сейфе) в закрытом помещении, где проводится инвентаризация.

Инвентаризационные описи подписывают все члены инвентаризационной комиссии и материально ответственные лица. При проверке фактического наличия имущества в случае смены материально ответственных лиц принявший имущество расписывается в описи в получении, а сдавший - в сдаче этого имущества. На последней странице описи должна быть сделана отметка о проверке цен, таксировки и подсчета итогов за подписями лиц, производивших эту проверку. В конце описи материально ответственные лица дают расписку, подтверждающую проверку комиссией имущества в их присутствии, об отсутствии к членам комиссии каких-либо претензий и принятии перечисленного в описи имущества на ответственное хранение.

По тем наименованиям имущества, по которым выявлены расхождения между данными бухгалтерского учета и результатами инвентаризации, составляются сличительные ведомости с указанием в них выявленных расхождений как в натуральных, так и в стоимостных измерителях.

При инвентаризации расчетов данные бухгалтерского учета сопоставляются с информацией контрагентов (актов сверок), договоров и иных документов. В ходе инвентаризации перед составлением промежуточной и годовой финансовой отчетности необходимо уточнить договорные сроки погашения задолженностей с длительными сроками погашения для корректного их отнесения к краткосрочным, либо долгосрочным в зависимости от периода от отчетной даты до даты погашения задолженности. Производится проверка обоснованности сумм, числящихся на счетах расчетов, в том числе своевременность начисления процентов по займам "по начислению" в операционные расходы или на увеличение стоимости инвестиционного актива, а также корректность отнесения процентов по займам, использованным для осуществления предоплат, на увеличение дебиторской задолженности поставщика (за период до поступления соответствующих ценностей) или на операционные расходы в соответствии с ПБУ 15/01 "Учет займов и кредитов и затрат по их обслуживанию". Внимание должно быть уделено также оплаченным ценностям в пути и неотфактурованным поставкам (при этом анализируются соответствующие иные бухгалтерские счета на предмет нестыковок при отражении взаимосвязанных операций). Не допускается оставление в бухгалтерской отчетности неотрегулированных разниц по расчетам с банками и бюджетом.

Выявленные при инвентаризации расхождения в общем случае подлежат отражению в учете в месяце завершения инвентаризации (по годовой инвентаризации – в годовом бухгалтерском отчете). Предложения о порядке урегулировании расхождений, выявленных в результате инвентаризации, представляются инвентаризационной комиссией руководителю организации для принятия окончательного решения.

Порядок отражения выявленных при инвентаризации результирующих недостач и излишков материальных ценностей следующий:

недостачи списываются в балансовой оценке с кредита счетов учета соответствующих ценностей в дебет счета 94 "Недостачи и потери от порчи ценностей", а затем отражаются в той же оценке по кредиту счета 94;

потери ценностей, возникшие в результате стихийных бедствий, по счету 94 не отражаются, а относятся в балансовой оценке сразу в дебет счета 99 "Прибыли и убытки" и отражаются в бухгалтерской отчетности как чрезвычайные расходы;

излишки приходуются на счета учета соответствующих ценностей с кредита счета 91 "Прочие доходы и расходы" по рыночной стоимости (предложенный Планом счетов порядок оприходования безвозмездно полученных ценностей с использованием счета 98 "Доходы будущих периодов" в данном случае применяться не должен, поскольку отнесение излишков, выявленных при инвентаризации, на финансовые результаты предусмотрено специальными положениями как Закона "О бухгалтерском учете" и "Положения по ведению бухгалтерского учета …", так и "Методических указаний по инвентаризации …"). По выявленным неучтенным основным средствам оприходование первоначальной стоимости и амортизации, определенных по актам оценки и действительного технического состояния основных средств, производится раздельно.

В ходе проведения инвентаризации дебиторской или кредиторской задолженности организацией могут быть получены документы, подтверждающие ликвидацию контрагента, либо его неплатежеспособность (что существенно для оценки дебиторской задолженности). В этом случае по данным инвентаризации принимается решение о списании соответствующей задолженности на счет 91 "Прочие доходы и расходы". Для случая с неплатежеспособным дебитором для списания должны выполняться соответствующие дополнительные требования ПБУ 10/99 "Расходы организации", а списанная с баланса задолженность должна быть отражена по забалансовому счету 007 "Списанная в убыток задолженность неплатежеспособных дебиторов" для последующего контроля возможности взыскания этой задолженности с дебитора в течение пяти лет.

Существенной может оказаться и полученная в ходе инвентаризации информация о существенном ухудшении финансового положения контрагента, по расчетам с которым дебиторская (и кредиторская) задолженность на дату инвентаризации вполне может вообще отсутствовать. Например, если за такого контрагента данная организация выдала поручительство (т.е. фактически инвентаризируется забалансовый счет 009 "Обеспечения обязательств и платежей выданные"), то организации в соответствии с ПБУ 8/01 "Условные факты хозяйственной деятельности", возможно, придется создать резерв (признать условное обязательство) за счет операционных расходов: дебет счета 91 "Прочие доходы и расходы", кредит дополнительно вводимого субсчета "Условные обязательства" счета 76 "Расчеты с разными дебиторами и кредиторами" с раскрытием соответствующей информации в финансовой отчетности (отражение резервов указанного типа на счете 96 "Резервы предстоящих расходов".

При отражении в бухгалтерском учете результатов годовой инвентаризации следует учитывать требования ПБУ 7/98 "События после отчетной даты" относительно того, следует ли формально следовать стандартному порядку отражения результатов такой инвентаризации в годовом балансе или их необходимо отразить более поздней датой появления соответствующего обстоятельства.

Некоторые выявленные в ходе инвентаризации факты хозяйственной деятельности могут не подлежать отражению на счетах бухгалтерского учета, однако должны быть описаны в пояснительной записке к бухгалтерской отчетности, если того требуют соответствующие Положения по бухгалтерскому учету.

ЗАКЛЮЧЕНИЕ

Учет расчетов с покупателями и заготовителями ведется на счете 62 "Расчеты с покупателями и заказчиками".

Покупатель оплачивает поставленную продукцию с соблюдением порядка и формы расчетов, предусмотренных договором поставки (Д сч.51, К сч.62). Если соглашением сторон порядок и формы расчетов не определены, то расчеты осуществляются платежными поручениями.

В соответствии с заключенными договорами организация может получать авансы под поставку материальных ценностей, под выполнение работ или при оплате продукции и работ по частичной их готовности.

Для учета полученных от покупателя (заказчика) авансов (предварительной оплаты) используется субсчет счета 62 "Расчеты по авансам полученным".

Учет расчетов с покупателями и заказчиками с использованием векселей ведется на счете 62, субсчете "Векселя полученные".

ООО "Рапира" осуществляет следующие виды деятельности:

- производство;

- оказание рекламных услуг;

- оптовая торговля любыми видами товаров и продукции;

- розничная торговля любыми видами товаров и продукции;

- прочие виды деятельности.

Постоянно действующий исполнительный орган Общества – Генеральный директор.

В плане счетов, используемым ООО "Рапира" счет 62 "Расчеты с покупателями и заказчиками" предназначен для обобщения информации о расчетах с покупателями и заготовителями.

Счет 62 "Расчеты с покупателями и заказчиками" дебетуется в корреспонденции со счетами 90 "Продажи", 91 "Прочие доходы и расходы" на суммы, на которые предъявлены расчетные документы.

Счет 62 "Расчеты с покупателями и заказчиками" кредитуется в корреспонденции со счетами учета денежных средств, расчетов на суммы поступивших платежей (включая суммы полученных авансов) и т.п. При этом суммы полученных авансов и предварительной оплаты учитываются обособленно.

Если по полученному векселю, обеспечивающему задолженность покупателя (заказчика), предусмотрен процент, то по мере погашения этой задолженности делается запись по дебету счета 51 "Расчетные счета" или 52 "Валютные счета" и кредиту счета 62 "Расчеты с покупателями и заказчиками" (на сумму погашения задолженности) и 91 "Прочие доходы и расходы" (на величину процента).

Аналитический учет по счету 62 "Расчеты с покупателями и заказчиками" в ООО "Рапира" ведется по каждому предъявленному покупателям (заказчикам) счету, а при расчетах плановыми платежами - по каждому покупателю и заказчику. При этом построение аналитического учета обеспечивает возможность получения необходимых данных по: покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил; покупателям и заказчикам по не оплаченным в срок расчетным документам; авансам полученным; векселям, срок поступления денежных средств по которым не наступил; векселям, дисконтированным (учтенным) в банках; векселям, по которым денежные средства не поступили в срок.

Списанная задолженность в ООО "Рапира" учитывается на забалансовом счете 007 "Списанная в убыток задолженность неплатежеспособных дебиторов" в течение пяти лет.

Если покупатель (заказчик) не погасил свою задолженность в срок, установленный договором, то по такой задолженности возможно создание резерва сомнительных долгов, что предусмотрено учетной политикой ООО "Рапира".

Тогда списание задолженности с истекшим сроком исковой давности или нереальной для взыскания, по которой ранее был создан резерв, отражается проводкой:

Дебет 63 Кредит 62 - списана задолженность покупателя (заказчика) за счет резерва сомнительных долгов.

В резерв по сомнительным долгам включают и сумму НДС, которую должен заплатить покупатель (заказчик).

В ООО "Рапира" инвентаризация проводится нерегулярно. Более того, инвентаризация обязательств не проводится вовсе.

В связи с этим предлагается в ООО "Рапира" регулярно проводить инвентаризацию обязательств.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Конституция РФ. Принята 12 декабря 1993г.

Гражданский Кодекс РФ (часть вторая) от 26.01.1996г. №14-ФЗ (в действующей редакции).

Налоговый Кодекс РФ (часть первая) от 31.07.1998г. №146-ФЗ (в действующей редакции).

Налоговый Кодекс РФ (часть вторая) от 05.08.2000г. №117-ФЗ (в действующей редакции).

Федеральный закон "О бухгалтерском учете" от 21 ноября 1996г. №129-ФЗ (в действующей редакции).

Закон РФ "О Правительстве Российской Федерации" от 17.12.1997г. №2-ФЗ.

Положение "Учетная политика предприятия (ПБУ 1/98 от 09.12.1998 г. № 60н).

Положение "Учет договоров (контрактов) на капитальное строительство" (ПБУ 2/94 от 20.12.1994 г. № 167).

Положение "Учет имущества и обязательств организаций, стоимость которых выражена в иностранной валюте" (ПБУ 3/2000 от 10.01.2000 г. № 2н).

Положение "Бухгалтерская отчетность организации" (ПБУ 4/99 от 06.07.1999 г. №43н).

Положение "Учет основных средств" (ПБУ 6/01 от 30.03.2001 г. № 65н).

Положение "Учет материально-производственных запасов" (ПБУ 5/01 от 09.06.2001 г. №44н).

Положение "События после отчетной даты" (ПБУ 7/98 от 25.11.1998 г. № 56н).

Положение "Условные факты хозяйственной деятельности" (ПБУ 8/01 от 28.11.2001г. №96н).

Положение "Доходы организации" (ПБУ 9/99 от 06.05.1999 г. № 32н).

Положение "Расходы организации" (ПБУ 10/99 от 06.05.1999 г. № 33н).

Положение "Информация об аффилированных лицах" (ПБУ 11/99 от 13.01.2000 г. №5н).

Положение "Информация по сегментам" (ПБУ 12/2000 от 27.01.2000 г. № 11н).

Положение "Учет государственной помощи" (ПБУ 13/2000 от 16.10.2000 г. № 92н).

Положение "Учет нематериальных активов" (ПБУ 14/2000 от 16.10.2000 г. №91н).

Положение "Учет займов и кредитов и затрат на их обслуживание" (ПБУ 15/01 от 02.08.2001 г. №60н).

Положение "Информация по прекращаемой деятельности" (ПБУ 16/02 от 2.07.2002г. №66н).

Положение "Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы" (ПБУ 17/02 от 19.11.2002 г. № 115н).

Положение "Учет расходов по налогу на прибыль" (ПБУ 18/02 от 19.11.2002 г. №114н).

Положение "Учет финансовых вложений" (ПБУ 19/02 от 10.12.2002 г. № 126н).

Положение "Информация об участии в совместной деятельности" (ПБУ 20/03 от 24.11.2003 г. № 105н).

План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкция по его применению, утв. Приказом МФ РФ от 31 октября 2000г. №94н.

Астахов В.П. Бухгалтерский финансовый учет. – М.: ИКЦ МарТ, 2006.

Богатая И.Н., Хахонова Н.Н. Бухгалтерский учет. – Ростов н/Д.: Феникс, 2007.

Бухгалтерский учет / Под ред. Ю.А. Бабаева. – М.: ЮНИТИ-ДАНА, 2007.

Бухгалтерский учет / Под ред. П.С. Безруких. – М.: Бухгалтерский учет, 2007.

Вахрушина А.М. Бухгалтерский управленческий учет. – М.: Финстатинформ, 2006.

Вещунова Н.Л. Бухгалтерский и налоговый учет. – М.: Издательство Проспект, 2007.

Волков Д.Л. Основы финансового учета. – СПб.: Питер, 2008.

Друри К. Управленческий учет для бизнес-решений. – М.: ЮНИТИ-ДАНА, 2008.

Камышанов П.И., Камышанова А.П. Финансовые операции: учет расчетов и конечных результатов. – М.: Омега-Л, 2008.

Кондраков Н.П. Бухгалтерский учет. – М.: ИНФРА-М, 2007.

Кондраков Н.П., Иванова М.А. Бухгалтерский управленческий учет. – М.: ИНФРА-М, 2007.

Куттер М.И. Теория бухгалтерского учета. – М.: Финансы и статистика, 2008.

Николаева О.Е., Алексеева О.В. Стратегический управленческий учет. – М.: Едиториал УРСС, 2006.

Полковский Л.М. Международный финансовый учет и отчетность. – М.: Экономика и финансы, 2006.

Соколов Я.В. Бухгалтерский учет: от истоков до наших дней. – М.: ЮНИТИ, 2006.

Справочник корреспонденции счетов бухгалтерского учета / Под ред. А.С. Бакаева. – М.: ЮНИТИ-ДАНА, 2007.

Терехова В.А. Международные и национальные стандарты бухгалтерского учета и отчетности. – М.: Перспектива, 2006.

Хахонова Н.Н, Основы бухгалтерского учета и аудита. – Ростов н/Д.: Феникс, 2008.