Учет НДС в 1С: Бухгалтерия 8.0

Оглавление

1. Краткая характеристика «1С: Бухгалтерии 8»

«1С: Бухгалтерия 7.7» и «1С: Бухгалтерия 8»

Функциональные возможности программы 1С: Бухгалтерия 8

2. Расчеты по НДС

2.1. Общие положения

2.2. Назначение документа «Счет-фактура»

2.3. Формирование и печать книги продаж

2.4. Формирование и печать книги покупок

2.5. Особенности регистрации счетов-фактур на аванс

Библиографический список

1. Краткая характеристика "1С:Бухгалтерии 8"

"1С:Бухгалтерия 8" обеспечивает высокий уровень автоматизации ведения бухгалтерского и налогового учета и подготовки обязательной (регламентированной) отчетности в хозрасчетных организациях.

Программа является универсальной и поддерживает любые виды деятельности:

оптовая и розничная торговля,

оказание услуг,

производство

и т.д.

Она разработана с учетом законодательства 2005 года и предназначена для ведения учета, начиная с 01.01.2005.

"1С:Бухгалтерия 8" - это готовое решение для ведения учета и может самостоятельно осваиваться пользователем в процессе работы. Управление методикой учета осуществляется в рамках настройки учетной политики без специальных знаний и навыков конфигурирования.

"1С:Бухгалтерия 8" обеспечивает решение всех задач, стоящих перед бухгалтерской службой предприятия, если бухгалтерская служба полностью отвечает за учет на предприятии, включая, например, выписку первичных документов, учет продаж и т.д. Данное прикладное решение также можно использовать только для ведения бухгалтерского и налогового учета, а задачи автоматизации других служб, например, отдела продаж, решать специализированными конфигурациями или другими системами. Так, в "1С:Бухгалтерию 8" заложена возможность совместного использования с прикладными решениями "Управление торговлей" и "Зарплата и Управление Персоналом" системы "1С:Предприятие 8".

1.1. "1С:Бухгалтерия 7.7" и "1С:Бухгалтерия 8"

В "1С:Бухгалтерии 8" сохранена методологическая преемственность с "1С:Бухгалтерией 7.7".

|

Аспекты учета |

1С 7.7 |

1С v8 |

Что это вам дает? |

|

Ведение учета нескольких организаций в единой информационной базе |

нет |

есть |

Организации могут использовать общие списки товаров, статей затрат, контрагентов и т.д. При этом каждая организация может вести учет по общей или упрощенной системе налогообложения в рамках одной и той же информационной базы. За счет введения отдельного плана счетов налогового учета упрощена сопоставимость данных бухгалтерского и налогового учета, что важно для обеспечения требований ПБУ 18/02 "Расчеты по налогу на прибыль". |

|

Ведение партионного учета |

Только по средней себестоимости. |

Помимо способа оценки материально-производственных запасов (МПЗ) по средней себестоимости, возможно применение ФИФО и ЛИФО независимо для бухгалтерского и налогового учета и для каждой организации. |

Введение партионного учета расширяет область применения типового решения. |

|

Аналитический учет по местам хранения |

Количественно-суммовой |

Количественный |

Поддержка более широкого количества бизнес-процессов. |

|

Комиссионная торговля |

В справочнике номенклатуры товара устанавливается признак товара - собственный или на комиссии. |

Есть отчеты комитента и комиссионера, также можно отразить субкомиссию. |

Полноценный учет комиссионной деятельности. |

|

Комплектация/ разукомплектация |

Отражение проводками. |

Отражается отдельными документами. |

Возможность количественного учета, интеграция с Управлением торговли 8. |

|

Разные варианты отчислений |

Только вычитает НДФЛ и вычисляет ЕСН. |

Учет НДФЛ и ЕСН, персонифицированный учет. |

Сокращение затрат на ведение расчета заработной платы. |

|

Отражение затрат |

Затраты по произведенной продукции числятся на 20 счете. В бухгалтерии все затраты падают на 20 счет. |

Затраты по произведенной продукции числятся на 20 счете. Существует отдельный документ по расчету себестоимости. |

Более гибкое управление учетным процессом. |

|

Средства группового ввода часто используемых бухгалтерских проводок |

нет |

есть |

Этот простой, но эффективный инструмент автоматизации теперь может легко и быстро настраиваться пользователем. |

[1, с. 114]

1.2. Функциональные возможности программы 1С:Бухгалтерия 8

Ведение учета деятельности нескольких организаций. С помощью "1С:Бухгалтерии 8" можно вести бухгалтерский и налоговый учет хозяйственной деятельности нескольких организаций. Учет по каждой организации можно вести в отдельной информационной базе. В то же время "1С:Бухгалтерия 8" предоставляет возможность ведения бухгалтерского и налогового учета нескольких организаций в общей информационной базе. Это будет удобно в ситуации, когда хозяйственная деятельность этих организаций тесно связана между собой: при этом в текущей работе можно использовать общие списки товаров, контрагентов (деловых партнеров), работников, собственных складов и т.д., а обязательную отчетность формировать раздельно.

Благодаря возможности ведения учета деятельности нескольких организаций в единой информационной базе, конфигурация может использоваться и в небольших организациях, и в холдингах со сложной организационной структурой.

Учет материально-производственных запасов. Учет товаров, материалов и готовой продукции реализован согласно ПБУ 5/01 "Учет материально - производственных запасов" и методическим указаниям по его применению. В соответствии с учетной политикой организации поддерживаются следующие способы оценки МПЗ:

по средней себестоимости;

по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО);

по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО).

Складской учет. На счетах бухгалтерского учета ТМЦ может вестись учет по местам хранения (складам). Складской учет может быть как количественным, так и количественно-суммовым. В первом случае оценка товаров и материалов для целей бухгалтерского и налогового учета не зависит от того, с какого склада они выбывают. Складской учет может быть отключен, если в нем нет необходимости.

В "1С:Бухгалтерии 8" регистрируются данные инвентаризации, которые автоматически сверяются с данными учета. На основании инвентаризации отражается выявление излишков и списание недостач.

Учет торговых операций. Автоматизирован учет операций поступления и реализации товаров и услуг.

При продаже товаров выписываются счета на оплату, оформляются накладные и счета-фактуры. Все операции по оптовой торговле учитываются в разрезе договоров с покупателями и поставщиками.

Для импортных товаров учитываются данные о стране происхождения и номере грузовой таможенной декларации.

Для розничной торговли поддерживаются технологии работы как с автоматизированными, так и не автоматизированными торговыми точками.

Автоматизировано отражение возвратов товаров от покупателя и поставщику.

Учет комиссионной торговли. Автоматизирован учет комиссионной торговли как в отношении товаров, взятых на комиссию (у комитента), так и переданных для дальнейшей реализации (комиссионеру). Возможно отражение операций и по передаче товаров на субкомиссию. При формировании отчета комитенту или регистрации отчета комиссионера можно сразу произвести расчет и отразить удержание комиссионного вознаграждения.

Учет операций с тарой. Автоматизированы операции по учету возвратной многооборотной тары.

Учтена специфика налогообложения таких операций и расчетов с поставщиками и покупателями.

В "1С:Бухгалтерии 8" могут использоваться нескольких типов цен, например: "Оптовая", "Мелкооптовая", "Розничная", "Закупочная" и т.п. Это упрощает отражение операций поступления и реализации.

Учет банковских и кассовых операций. В "1С:Бухгалтерии 8" реализован учет движения наличных и безналичных денежных средств. Поддерживается ввод и печать платежных поручений, приходных и расходных кассовых ордеров. Автоматизированы операции по расчетам с поставщиками, покупателями и подотчетными лицами, внесение наличных на расчетный счет и получение наличных по денежному чеку. При отражении операций суммы платежей автоматически разбиваются на аванс и оплату.

На основании кассовых документов формируется кассовая книга установленного образца.

Реализован механизм обмена информацией с программами типа "Клиент банка".

Учет расчетов с контрагентами. Учет расчетов с поставщиками и покупателями можно вести в рублях, условных единицах и иностранной валюте. Курсовые и суммовые разницы по каждой операции рассчитываются автоматически.

Расчеты с контрагентами можно вести по договору в целом или по каждому расчетному документу (отгрузки, оплаты и т.п.). Способ ведения расчетов определяется конкретным договором.

При оформлении документов поступления и реализации можно использовать как общие цены для всех контрагентов, так и индивидуальные для конкретного договора.

Учет основных средств и нематериальных активов. Учет основных средств и нематериальных активов ведется в соответствии с ПБУ 6/01 "Учет основных средств" и ПБУ 14/2000 "Учет нематериальных активов". Автоматизированы все основные операции по учету: поступление, принятие к учету, начисление амортизации, модернизация, передача, списание. Возможно распределение сумм начисленной амортизации за месяц между несколькими счетами или объектами аналитического учета. Для основных средств, использующихся сезонно, возможно применение графиков начисления амортизации.

Учет основного и вспомогательного производства. Автоматизирован расчет себестоимости продукции и услуг, выпускаемых основным и вспомогательным производством. Учет выпущенной готовой продукции в течение месяца ведется по плановой себестоимости. В конце месяца рассчитывается фактическая себестоимость выпущенной продукции и оказанных услуг.

Номенклатуру и количество материалов и комплектующих для передачи в производство можно автоматически рассчитать на основании данных о выпущенной продукции и сведений о нормативах расхода (спецификации).

Учет полуфабрикатов. Для сложных технологических процессов, предполагающих промежуточные стадии с учетом выпуска полуфабрикатов, поддерживается складской учет полуфабрикатов и автоматический расчет их себестоимости.

Учет косвенных расходов. Для учета общехозяйственных расходов поддерживается применение метода "директ-костинг". Этот метод предусматривает, что общехозяйственные расходы списываются в месяце их возникновения и полностью относятся на стоимость реализованной продукции. Если в организации метод "директ-костинг" не применяется, то общехозяйственные расходы распределяются между стоимостью произведенной продукции и незавершенным производством. При списании косвенных расходов возможно применение различных методов распределения по номенклатурным группам продукции (услуг). Для косвенных расходов возможны следующие базы распределения:

объем выпуска;

плановая себестоимость;

оплата труда;

материальные затраты.

Учет НДС. Для целей учета НДС поддерживаются методы определения выручки "по отгрузке" и "по оплате". Книга покупок и Книга продаж формируются автоматически.

Автоматизирован учет НДС по приобретенным товарам, реализуемым с применением ставки НДС 0%. Возможно распределение сумм НДС, предъявленных поставщиками приобретенных ценностей, в соответствии со ст.170 НК РФ по операциям реализации, облагаемым НДС и освобожденным от уплаты НДС.

Учет заработной платы, кадровый и персонифицированный учет. В "1С:Бухгалтерии 8" ведется учет движения персонала, включая учет работников по основному месту работы и по совместительству, при этом внутреннее совместительство поддерживается опционально (т.е. поддержку можно отключить, если на предприятии это не принято). Обеспечивается формирование унифицированных форм по труду.

Автоматизировано начисление зарплаты работникам предприятия по окладу и ведение взаиморасчетов с работниками вплоть до выплаты зарплаты, а также исчисление регламентированных законодательством налогов и взносов, облагаемой базой которых служит заработная плата работников организаций, и формирование соответствующих отчетов (по НДФЛ, ЕСН, взносам в ПФР), включая подготовку отчетности для системы персонифицированного учета ПФР.

При выполнении расчетов учитывается наличие на предприятии:

инвалидов;

налоговых нерезидентов.

Налоговый учет (по налогу на прибыль). В конфигурации поддерживаются следующие системы налогообложения:

Общая система налогообложения (для плательщиков налога на прибыль в соответствии с главой 25 Налогового кодекса РФ);

Упрощенная система налогообложения (гл.26.2 НК РФ);

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (гл.26.3 НК РФ).

Для ведения налогового учета (по налогу на прибыль) в конфигурации добавлен специальный (налоговый) план счетов, структура и организация аналитического учета в котором приближены к бухгалтерскому плану счетов.

Это упрощает сопоставление данных бухгалтерского и налогового учета для выполнения требований ПБУ 18/02 "Учет расчетов по налогу на прибыль".

Вместе с тем, налоговый план счетов отражает и специфику налогового учета в соответствии с гл.25 НК РФ. По данным налогового учета автоматически формируются налоговые регистры и автоматически заполняется налоговая декларация по налогу на прибыль.

Упрощенная система налогообложения. Учет по упрощенной системе налогообложения (УСН) реализован на отдельном плане счетов. Книга учета доходов и расходов формируется автоматически.

Организации, применяющие УСН, могут использовать в качестве объекта налогообложения:

Доходы;

Доходы, уменьшенные на величину расходов.

Учет деятельности, облагаемой единым налогом на вмененный доход. Независимо от того, применяет организация УСН или общую систему налогообложения, некоторые виды ее деятельности могут облагаться единым налогом на вмененный доход (ЕНВД). В конфигурации предусмотрено разделение учета доходов и расходов, связанных с деятельностью облагаемой и не облагаемой ЕНВД. Расходы, которые нельзя отнести к определенному виду деятельности в момент их совершения, можно распределить автоматически.

Завершающие операции месяца. Автоматизированы регламентные операции, выполняемые по окончании месяца, в том числе переоценка валюты, списание расходов будущих периодов, определение финансовых результатов и другие.

Типовые операции. Основным способом отражения хозяйственных операций в учете является ввод документов конфигурации, соответствующих первичным бухгалтерским документам. Кроме того, допускается непосредственный ввод отдельных проводок. Для группового ввода проводок можно использовать типовые операции - простой инструмент автоматизации, легко и быстро настраиваемый пользователем.

Стандартные бухгалтерские отчеты. В конфигурацию "Бухгалтерия предприятия" включен набор стандартных отчетов, предназначенных для анализа данных по остаткам и оборотам счетов и проводкам в самых различных разрезах. В их числе оборотно-сальдовая ведомость, шахматная ведомость, оборотно-сальдовая ведомость по счету, обороты счета, карточка счета, анализ счета, анализ субконто.

Регламентированная отчетность. В конфигурации формируется обязательная (регламентированная) отчетность следующих видов: бухгалтерская, налоговая, статистическая, по физическим лицам, а также отчетность для предоставления в различные фонды.

Предусмотрено формирование отчетности по физическим лицам в электронном виде.

Эргономичный пользовательский интерфейс. Новый современный дизайн интерфейса обеспечивает легкость освоения "1С:Бухгалтерии 8.0" для начинающих и высокую скорость работы для опытных пользователей...

Конфигурирование. Типовая конфигурация "Бухгалтерия предприятия" реализует наиболее общие схемы учета и может использоваться в большинстве организаций. Для отражения специфики учета конкретной организации типовую конфигурацию можно изменить. "1С:Бухгалтерия 8.0" имеет режим запуска "Конфигуратор", который обеспечивает:

настройку системы на различные виды учета;

реализацию любой методологии учета;

организацию любых справочников и документов произвольной структуры;

настройку поведения и алгоритмов работы системы в различных ситуациях с помощью встроенного языка;

возможность наглядного представления информации в виде диаграмм;

и т.д.

Масштабируемость. "1С:Бухгалтерия 8.0" может использоваться в следующих вариантах:

однопользовательский - для небольших организаций или персонального использования;

файловый - для многопользовательской работы, обеспечивающий простоту установки и эксплуатации;

клиент-серверный вариант работы на основе трехуровневой архитектуры, обеспечивающий надежное хранение и эффективную обработку данных при одновременной работе большого количества пользователей.

Работа с территориально-распределенными информационными базами

неограниченное количество автономно работающих информационных баз;

полная или частичная синхронизация данных;

произвольный порядок и способ передачи изменений.

Интеграция с другими системами. "1С:Бухгалтерия 8.0" имеет широкие возможности взаимодействия с другими приложениями и обеспечивает:

загрузка курса валют из Интернета;

загрузка адресных классификаторов;

обмен данными с другими приложениями через текстовые файлы, DBF-файлы и XML-документы.

Администрирование. "1С:Бухгалтерия 8.0" предоставляет удобные инструменты для администрирования:

настройку прав доступа пользователей на основе механизма ролей, назначение интерфейса и языка пользователя;

журнал регистрации действий пользователей и системных событий;

возможность выгрузки и загрузки информационной базы;

средства установки и обновления платформы и прикладных решений. [1, с. 130]

2. Расчеты по НДС

2.1. Общие положения

Учет НДС в "1С:Бухгалтерии 8.0" ведется автоматически на основании документов и операций, которые вводятся пользователями в информационную базу, а также ряда специализированных документов, описание которых приведено ниже. "1С:Бухгалтерия 8.0" обеспечивает автоматическое формирование отчетных форм, предусмотренных НК РФ и другими нормативными документами:

книга продаж;

книга покупок;

налоговая декларация по налогу на добавленную стоимость;

налоговая декларация по налогу на добавленную стоимость по налоговой ставке 0 процентов.

Порядок ведения учета НДС состоит из 3 частей.

Первая часть ("Начало ведения учета НДС") посвящена тому, каким образом начать ведение учета НДС в программе таким образом, чтобы в дальнейшем использовать заложенные в ней функциональные возможности.

Процедура ввода начальных остатков по НДС не сводится только к вводу начальных сальдо по счетам 19 "НДС по приобретенным ценностям", 76.Н "Расчеты по НДС, отложенному для уплаты в бюджет" (для организаций, определяющих налоговую базу НДС "по оплате") и 76.АВ "НДС по авансам и предоплатам". Для правильной работы системы в дальнейшем нужно заполнить регистры "НДС продажи" (в котором накапливаются все данные о начисленных суммах НДС) и "НДС покупки" (служит для хранения данных о суммах НДС, подлежащих принятию к вычету), при этом данные регистров и данные бухгалтерского учета не должны противоречить друг другу.

Для решения этой задачи предназначен документ "Ввод начальных остатков НДС" (меню "Основная деятельность").

Документ имеет три режима заполнения и проведения ("Операции"):

НДС по приобретенным ценностям;

НДС по авансам полученным;

НДС, не полученный от покупателей.

Вторая часть ("Начисление НДС к уплате и книга продаж") посвящена вопросам автоматизированного учета начислений НДС к уплате в бюджет.

Третья часть ("Вычеты по НДС и книга покупок") посвящена вопросам учета сумм НДС, предъявляемых к вычету в соответствии со статьями 171 и 172 НК РФ. [3, с. 98]

2.2. Назначение документа счет-фактура

Согласно п.1 ст.169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) к вычету или возмещению из бюджета соответствующих сумм НДС.

Счет-фактура должен быть составлен в двух экземплярах (первый - покупателю, второй - продавцу) и выставлен покупателю не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг).

Кроме того, налогоплательщик обязан составить счет-фактуру в одном экземпляре для себя в следующих случаях:

при получении предоплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав, том числе и по экспортным операциям;

при выполнении строительно-монтажных работ собственными силами;

при выполнении обязанностей налогового агента;

при безвозмездной передаче имущества;

при получении финансовой помощи, денежных средств на пополнение фондов специального назначения, в счет увеличения доходов, процентов по векселям, процентов по товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставкой рефинансирования ЦБ РФ, страховых выплат по договорам страхования риска неисполнения договорных обязательств (п.19 Правил);

при возникновении положительных суммовых разниц (в счете-фактуре следует указать формулировку: "Суммы, связанные с оплатой реализованных товаров (работ, услуг, имущественных прав" - см. п.19 Правил)

Обязаны составлять счета-фактуры и вести журналы учета полученных и выставленных счетов-фактур налогоплательщики:

по операциям, подлежащим налогообложению;

по операциям, освобожденным от налогообложения в соответствии со ст.149 НК РФ;

освобожденные от исполнения обязанностей плательщиков НДС в соответствии со ст.145 НК РФ.

Не обязаны составлять счета-фактуры:

лица, не являющиеся плательщиками НДС;

организации (индивидуальные предприниматели), выполняющие работы и оказывающими платные услуги непосредственно населению за наличный расчет, если продавец выдал покупателю кассовый чек или иной документ установленной формы (бланк строгой отчетности);

налогоплательщики по операциям реализации ценных бумаг (за исключением брокерских и посреднических услуг), освобождаемых от налогообложения;

банки по операциям, освобождаемым от налогообложения;

страховые организации по операциям, освобождаемым от налогообложения;

негосударственные пенсионные фонды по операциям, освобождаемым от налогообложения.

Если организация реализует товары (работы, услуги) через обособленные структурные подразделения, то согласно Письму МНС РФ от 21.05.01 №ВГ-6-03/404 и Письму Минфина России от 04.05.2006 №03-04-09/08 счета-фактуры и книги продаж оформляются следующим образом:

счета-фактуры на отгруженные товары (выполненные работы, оказанные услуги) выставляются обособленными структурными подразделениями от имени организации;

нумерация счетов-фактур производится в порядке возрастания номеров в целом по организации (можно резервировать номера по мере их выборки, или присваивать составные номера с индексом обособленного подразделения);

при заполнении счетов-фактур по товарам, реализованным подразделениями, в строках 2 "Продавец" и 2а "Адрес" указываются реквизиты организации-продавца; в строке 2б "ИНН/КПП продавца" - КПП соответствующего структурного подразделения; в строке 3 "Грузоотправитель и его адрес" - наименование и почтовый адрес структурного подразделения;

журналы учета полученных и выставленных счетов-фактур ведутся структурными подразделениями в виде разделов единых журналов учета организации;

порядок оформления счетов-фактур, книг покупок и продаж должен быть отражен в учетной политике организации для целей налогообложения.

Счет-фактура выписывается налогоплательщиком не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг) или со дня передачи имущественных прав - п.3 ст.168 НК РФ.

Счета-фактуры составляются в соответствии с требованиями, перечисленными в п.5 и п.6 ст.169 НК РФ. Счета-фактуры, составленные с нарушением этих требований, не могут являться основанием для принятия сумм налога к вычету или возмещению. В свою очередь, дополнительные, не предусмотренные п.5 и п.6 ст.169 НК РФ, требования, предъявляемые к счету-фактуре, не могут быть основанием для отказа принять к вычету сумму налога, предъявленную налогоплательщиком - п.2 ст.169 НК РФ.

Допускается заполнение счета-фактуры комбинированным способом (с помощью компьютера и от руки) - п.14 Правил и Письмо МНС РФ от 26 февраля 2004 г. №03-1-08/525/18. Главное - не нарушать последовательности расположения реквизитов, содержание и число показателей счета-фактуры, утвержденных п.2 ст.169 НК РФ.

Нумерация счетов-фактур осуществляется в течение года в хронологическом порядке.

Несмотря на то, что все расчеты на территории России производятся только в рублях (для расчетов в иностранной валюте на территории России требуется разрешение Центрального банка РФ), Налоговый кодекс разрешает указывать суммы в счетах-фактурах в иностранной валюте, если по условиям сделки обязательство выражено в иностранной валюте - п.7 ст.169 НК РФ. При этом в договоре указывается по какому курсу и на какую дату производится пересчет валютных обязательств в рубли. Если указаний на курс в договоре нет, то пересчет происходит по курсу Центрального банка РФ на дату исполнения договора. Однако, достаточно часто обязательства по условиям сделки бывают выражены в условных единицах. В таких случаях, по мнению авторов, налогоплательщики могут указать в счете-фактуре суммы, выраженные в условных единицах. При заключении условий сделки в условных единицах необходимо указать порядок пересчета условных единиц в рубли.

В соответствии с Правилами ведения журналов учета полученных и выставленных счетов-фактур по срокам и графам счета-фактуры указываются следующие данные:

По строке 1 - индивидуальный порядковый номер и дата выписки счета-фактуры;

По строке 2 - полное или сокращенное наименование продавца в соответствии с учредительными документами;

По строке 2а - место нахождения продавца в соответствии с учредительными документами;

По строке 2б - ИНН и КПП налогоплательщика-продавца/ Если реализация производится обособленным подразделением - указывается ИНН налогоплательщика и КПП подразделения;

По строке 3 - полное или сокращенное наименование грузоотправителя в соответствии с учредительными документами

Если продавец и грузоотправитель одно и то же лицо, то в этой строке пишется "он же";

Если продавец и грузоотправитель не являются одним и тем же лицом, то указывается почтовый адрес грузоотправителя;

Внимание! Если счет-фактура выставляется за работы или услуги, т.е. понятие "грузоотправитель" отсутствует, то в этой строке ставится прочерк - Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 23 сентября 2004г. №03-04-11/158

По строке 4 - полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес. Если грузополучателем (покупателем) является обособленное подразделение, то в данной строке указывается наименование и адрес подразделения;

По строке 5 - реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура).

!!! При безналичных расчетах данная строка заполняется только в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг) - согласно пп.4 п.5 ст.169 НК РФ. А при расчетах НАЛИЧНЫМИ - в данной строке счета-фактуры номер и дату составления ЧЕКА надо указывать всегда. В противном случае по строке ставится прочерк.

По строке 6 - полное или сокращенное наименование покупателя в соответствии с учредительными документами;

По строке 6а - место нахождения покупателя в соответствии с учредительными документами;

По строке 6б - ИНН и КПП налогоплательщика-покупателя;

В графах 1-11 указываются следующие сведения о реализованном товаре (работе, услуге), переданном имущественном праве;

в графе 1 - наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав.

!!! Наименование товаров следует писать на русском языке - Письмо Управления Федеральной налоговой службы по г. Москве от 15 марта 2005 г. №19-11/16874 "По вопросу оформления счетов-фактур"

в графе 2 - единица измерения (при возможности ее указания);

в графе 3 - количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания);

в графе 4 - цена (тариф) товара (выполненной работы, оказанной услуги), переданных имущественных прав за единицу измерения (при возможности ее указания) по договору (контракту) без учета НДС, а в случае применения государственных регулируемых цен (тарифов), включающих в себя НДС, с учетом суммы налога;

в графе 5 - стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), имущественных прав, без НДС;

!!! Если по одному счету-фактуре отгружается несколько наименований товаров, итог общей стоимости товаров без учета налога на добавленную стоимость в таком счете-фактуре не проставляется - Письмо Управления Федеральной налоговой службы по г. Москве от 14 ноября 2006 г. №03-04-09/19 "О необходимости указания в графе 5 счета-фактуры итоговой стоимости отгруженных товаров"

в графе 6 - сумма акциза по подакцизным товарам;

в графе 7 - налоговая ставка;

в графе 8 - сумма НДС, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

в графе 9 - стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), имущественных прав с учетом НДС;

в графе 10 - страна происхождения товара. Если товары Российского происхождения, ставится прочерк - последний абзац п.5 ст.169 НК РФ;

в графе 11 - номер таможенной декларации. Если товары российского происхождения, ставится прочерк - последний абзац п.5 ст.169 НК РФ.

Счет-фактуру подписывают (с обязательной расшифровкой подписи) руководитель и главный бухгалтер, либо иные лица, уполномоченные на то приказом (иным распорядительным документом) по организации или имеющие соответствующую доверенность от организации. [3, с. 120]

2.3. Формирование и печать книги продаж

Книгу продаж можно сформировать для любой организации и за любой период времени (меню "Основная деятельность" - "Ведение книги продаж" - "Книга продаж"). Перед формированием книги продаж следует удостовериться, в частности, в том, что:

зарегистрированы все исходящие счета-фактуры, в том числе счета-фактуры на аванс, причем последнее действие можно сделать с помощью обработки "Регистрация счетов-фактур на аванс" (меню "Основная деятельность" - "Ведение книги продаж" - "Регистрация счетов-фактур на аванс");

записаны и проведены необходимые документы "Отражение реализации товаров и услуг для НДС" - для регистрации НДС тех продаж, которые отражены в программе ручными проводками (меню "Основная деятельность" - "Ведение книги продаж" - "Отражение реализации товаров и услуг для НДС");

введены все необходимые начальные остатки по суммам НДС, не полученным от покупателей (если организация определяет налоговую базу для НДС "по оплате"), а также внесены все данные о фактах реализации с НДС 0%, имевших место до даты начала ведения учета в информационной базе, и по которым на эту дату не была подтверждена (либо не подтверждена) ставка НДС 0%;

записаны и проведены документы "Регистрация оплаты от покупателей для НДС" - если в договоре с контрагентом не установлено свойство "Вести расчеты по документам" (меню "Основная деятельность" - "Ведение книги продаж" - "Регистрация оплаты от покупателей для НДС");

записаны и проведены документы "Подтверждение нулевой ставки НДС" (меню "Основная деятельность" - "Ведение книги продаж" - "Подтверждение нулевой ставки НДС");

по всем договорам, по которым организация выступает в роли налогового агента по НДС, установлены соответствующие реквизиты.

Книга продаж (меню "Основная деятельность - Ведение книги продаж - Книга продаж") формируется на основании записей регистра "НДС продажи" за указанный пользователем период для указанной организации по следующему алгоритму:

Если установлена учетная политика по определению налоговой базы - "по отгрузке", то включаются записи регистра с событиями "Реализация", "Получен аванс" и "НДС начислен к уплате";

Если установлена учетная политика по определению налоговой базы - "по оплате", то включаются записи регистра с событиями "Оплата", "Получен аванс" и "НДС начислен к уплате";

Для операций реализации с НДС 0%, независимо от установленной учетной политики по определению налоговой базы, включаются записи регистра с событиями "Подтверждена ставка 0%", "Не подтверждена ставка 0%".

Регистр "НДС с продажи" содержит записи о событиях, связанных с настоящим или будущим начислением НДС, а именно:

Реализация - регистрируется факт совершения операции реализации; в случае, если учетная политика по определению налогооблагаемой базы НДС - "по отгрузке", то данное событие является основанием для внесения записи в книгу продаж и отражения реализации в налоговой декларации по НДС, за исключением применения нулевой ставки НДС (где необходимо еще подтверждение/неподтверждение нулевой ставки НДС);

Оплата - регистрируется факт получения оплаты от покупателя; в случае, если учетная политика по определению налогооблагаемой базы НДС - "по оплате", то данное событие является основанием для внесения записи в книгу продаж и отражения реализации в налоговой декларации по НДС, за исключением применения нулевой ставки НДС (где необходимо еще подтверждение/неподтверждение нулевой ставки НДС);

НДС начислен к уплате - безусловное начисление НДС к уплате в бюджет (например, в случае получения сумм, связанных с реализацией);

Получен аванс - регистрируется факт получения аванса от покупателя (заказчика);

Подтверждена ставка 0% - регистрируется подтверждение нулевой ставки НДС по реализации; с этого момента выручка с нулевой ставкой НДС включается в книгу продаж;

Не подтверждена ставка 0% - регистрируется подтверждение нулевой ставки НДС по реализации; с этого момента выручка с нулевой ставкой НДС включается в книгу продаж.

В отчете "Книга продаж" имеется возможность просмотреть документ, явившийся основанием для записи, по двойному щелчку мыши в графе 1 "Дата и номер счета-фактуры продавца" в соответствующей строке отчета.

!!! Переход с порядка определения налоговой базы НДС "по отгрузке" на порядок определения "по оплате" и наоборот в настоящее время в программе не реализован. [2, с. 177]

2.4. Формирование и печать книги покупок

Книга покупок может быть сформирована для любой организации и за любой период времени (меню "Основная деятельность" - "Ведение книги покупок" - "Книга покупок"). Перед ее формированием следует удостовериться, что:

внесены необходимые начальные остатки НДС по приобретенным ценностям и по авансам полученным;

зарегистрированы все входящие счета-фактуры;

записаны и проведены документы "Отражение поступления товаров и услуг для НДС" - для регистрации тех покупок, которые отражены в программе с помощью ручных проводок (меню "Основная деятельность" - "Ведение книги покупок" - "Отражение поступления товаров и услуг для НДС");

записаны и проведены документы "Регистрация оплаты поставщику для НДС" - если в договоре с контрагентом не установлено свойство "Вести расчеты по документам" (меню "Основная деятельность" - "Ведение книги покупок" - "Регистрация оплаты поставщику для НДС");

записаны и проведены документы "Распределение НДС косвенных расходов", "Восстановление НДС", "Вычет НДС по приобретенным ценностям", "Вычет НДС с аванса" (меню "Основная деятельность" - "Ведение книги покупок").

Книга покупок (меню "Основная деятельность - Ведение книги покупок - Книга покупок") формируется на основании записей регистра "НДС покупки" за указанный пользователем период для указанной организации по следующим записям:

с событием "Предъявлен НДС к вычету"

событием "Предъявлен НДС к вычету 0%"

событием "Восстановлен НДС" (корректирующая запись).

Регистр "НДС покупки" содержит записи о событиях, связанных с настоящим или будущим вычетом НДС, а именно:

Предъявлен НДС поставщиком - событие, которое регистрируется по факту выделения НДС поставщиком в первичных документах (накладных, актах выполненных работ и т.п.);

Получен счет-фактура от поставщика - событие, записываемое по факту регистрации счета-фактуры поставщика;

НДС оплачен поставщику;

Уплачен НДС на таможне - регистрируется на основании грузовой таможенной декларации (ГТД) по импорту товаров; по своему влиянию на вычет эквивалентно совокупности трех предыдущих событий (счета-фактуры таможня отдельно не выдает - вместо него используется ГТД; поскольку таможня обычно ГТД без оплаты не оформляет, то НДСМ считается оплаченным);

Предъявлен НДС к вычету - факт предъявления определенной суммы НДС к вычету в соответствии со ст. 171 НК РФ; данное событие служит основанием для записи в книгу покупок и отражения вычета в налоговой декларации (кроме операций, связанных с реализацией по нулевой ставке НДС - они отражаются в отдельной декларации, и для них существует отдельное событие - см. далее);

НДС включен в стоимость - данное событие регистрирует факт включения НДС в стоимость приобретенной ценности в соответствии со ст. 170 НК РФ;

Восстановлен НДС - данное событие фиксирует факт восстановления НДС, ранее принятого к вычету (например, в соответствии со ст. 170 НК РФ); такие события отражаются в книге покупок корректирующей (сторнировочной) записью, также включаются в соответствующий показатель налоговой декларации;

Передан НДС на строительство - событие означает, что определенная сумма НДС относится к ценностям, переданным на строительство объектов основных средств, следовательно, не подлежит вычету, пока объект строительства не будет введен в эксплуатацию, и по нему не начнет начисляться амортизация (в соответствии с п.5 ст. 172 НК РФ), даже если все остальные необходимые условия вычета будут выполнены;

ОС введено в эксплуатацию - событие означает, что объект основных средств введен в эксплуатацию (либо даже просто принят к учету именно как объект основных средств - если не требовался монтаж или не имело место строительство);

Предполагается ставка 0% - событие записывается, когда приобретенная ценность использована для операций, по которым предполагается применение нулевой ставки НДС (например, совершена отгрузка товаров на экспорт), а следовательно, вычет НДС предполагается только после представления в налоговые органы всех необходимых документов (в соответствии с п.3 ст. 172 НК РФ);

Подтверждена ставка 0% - событие регистрируется по всем приобретенным ценностям, использованным при осуществлении операций реализации, по которым подтверждена нулевая ставка НДС; это событие "разблокирует" вычет по НДС по ценностям, по которым ранее было записано событие Предполагается ставка 0%;

Не подтверждена ставка 0% - событие регистрируется по всем приобретенным ценностям, использованным при осуществлении операций реализации, по которым не подтверждена нулевая ставка НДС;

Предъявлен НДС к вычету 0% - факт предъявления определенной суммы НДС к вычету в соответствии со ст. 171 НК РФ по операциям, связанным с применением ставки НДС 0%; данное событие служит основанием для записи в книгу покупок и отражения вычета в налоговой декларации по ставке НДС 0%.

В отчете "Книга покупок" имеется возможность просмотреть документ, явившийся основанием для записи, по двойному щелчку мыши в графе 1 "Дата и номер счета-фактуры продавца" в соответствующей строке отчета. [2, с. 195]

2.5. Особенности регистрации счетов-фактур на аванс

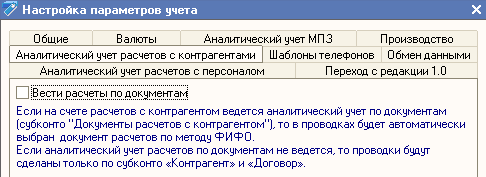

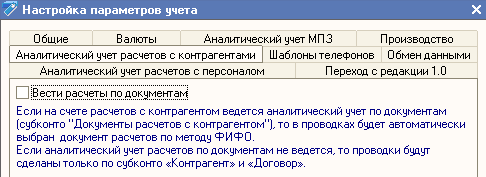

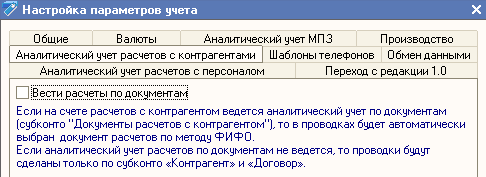

Для формирования счетов-фактур на аванс в конфигурации 1С:Бухгалтерия 8.0 предназначена специальная обработка Регистрация счетов-фактур на аванс (меню Основная деятельность — Ведение книги продаж — Регистрация счетов-фактур на аванс ). Однако последовательность операций, необходимых для формирования счетов-фактур на аванс, отличается при различных настройках, установленных в Настройках параметров учета (меню Предприятие — Настройка параметров учета ).

В случае, когда в Настройках параметров учета на закладке Аналитический учет расчетов с контрагентами не стоит флажок, следует вести расчеты по документам.

В этом случае в программе не ведется аналитический учет по документам и лишь отслеживается общее состояние взаиморасчетов по договору в целом.

Порядок формирования счета-фактуры на аванс в программе при данной настройке:

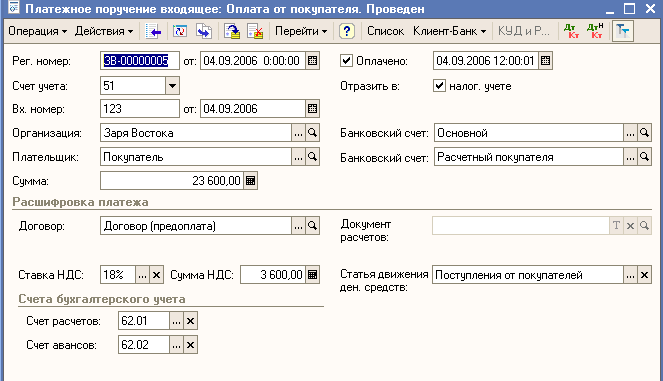

Пусть 4 сентября от Покупателя поступила предоплата в размере 23600 рублей.

Программа автоматически отслеживает авансы и формирует в регистре бухгалтерии проводку по дебету счета 51 Расчетные счета и кредиту счета 62.02 Расчеты по авансам, полученным на сумму предоплаты.

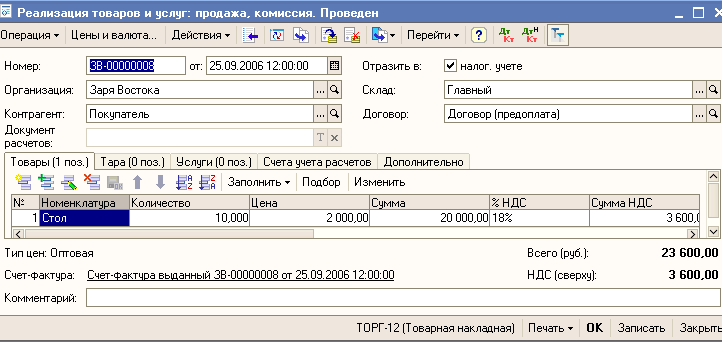

Пусть 25 сентября наша организация отгрузила Покупателю 10 столов на сумму 23600 рублей. Отгрузку столов отражаем в программе с помощью документа Реализация товаров и услуг (меню Основная деятельность — Продажа — Реализация товаров и услуг ).

В подвале документа требуется ввести выданный счет-фактуру. Причем при проведении документа автоматически зачитывается аванс, т.е. формируется проводка по дебету счета 62.02 Расчеты по авансам, полученным и кредиту счета 62.01 Расчеты с покупателями и заказчиками.

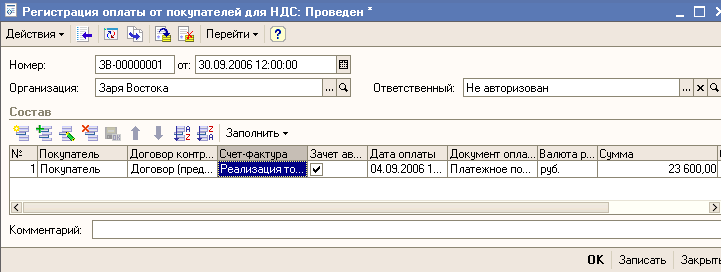

Перед формированием счетов-фактур на аванс в случае, когда в Настройках параметров учета на закладке Аналитический учет расчетов с контрагентами не стоит флажок Вести расчеты по документам , необходимо ввести документ Регистрация оплаты покупателей для НДС (меню Основная деятельность — Ведение книги продаж — Регистрация оплаты от покупателей для НДС ).

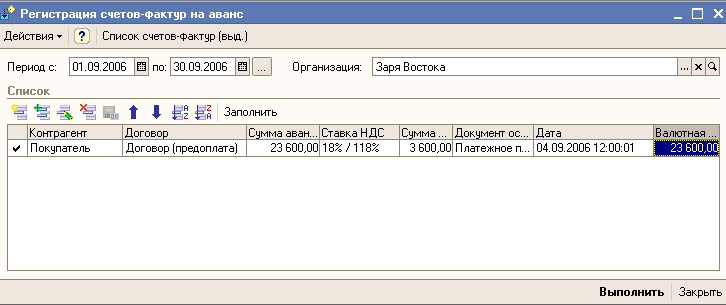

По кнопке Заполнить происходит автоматическое заполнение табличной части документа счетами-фактурами по ранее не зачтенным авансам, а также счетами-фактурами, по которым еще не было оплаты. Только после проведения данного документа можно приступать непосредственно к формированию счетов-фактур на аванс (меню Основная деятельность — Ведение книги продаж — Регистрация счетов-фактур на аванс ). При нажатии на кнопку Заполнить происходит автоматическое заполнение табличной части документа ранее не зачтенными авансами.

При выполнении обработки (кнопка Выполнить ) осуществляется:

- создание счетов-фактур на аванс (отличительным признаком которых является номер, начинающийся с литеры А );

- автоматическая регистрация созданных счетов-фактур в учете (проведение).

В результате проведения счетов-фактур на аванс формируются:

- записи в регистре НДС начисленный на сумму НДС, начисленного с аванса;

- записи в регистре НДС с авансов для целей отслеживания вычетов НДС с авансов;

- бухгалтерские проводки по начислению авансов (по дебету счета 76.АВ НДС по авансам и предоплатам и кредиту счета 68.02 Налог на добавленную стоимость ).

В случае, если за указанный период ранее уже были сформированы счета-фактуры на аванс, предлагается их удалить и сформировать заново, во избежание двойной регистрации.

По кнопке Список счетов-фактур ( выд.) можно осуществить просмотр созданных ранее счетов-фактур.

Далее можно приступить к формированию записей соответственно в книгу покупок и книгу продаж.

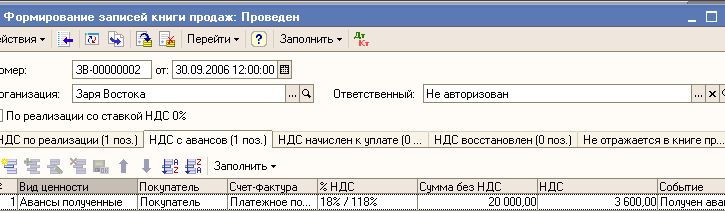

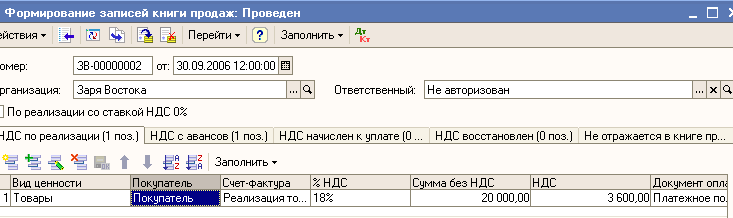

Сначала сформируем записи в книгу продаж (меню Основная деятельность — Ведение книги продаж — Формирование записей книги продаж ). На закладке НДС с авансов при нажатии на кнопку Заполнить автоматически регистрируем в книге продаж суммы НДС по авансам, полученным от покупателей (рис. 6 ).

На закладке НДС по реализации при нажатии на кнопку Заполнить автоматически регистрируем в книге продаж суммы НДС, начисленных при реализации ценностей.

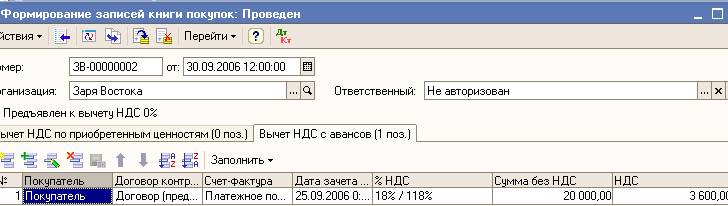

Далее сформируем записи в книгу покупок (меню Основная деятельность — Ведение книги покупок — Формирование записей книги покупок ). При наличии в отчетном периоде фактов зачета авансов полученных и регистрации счетов-фактур на авансы предлагается принять НДС с авансов к вычету. При нажатии на кнопку Заполнить на закладке Вычет НДС с авансов соответствующая строка автоматически заносится в табличную часть.

При проведении документа формируются:

- записи по регистрам учета НДС (регистр накопления НДС покупки и регистр накопления НДС с авансов );

- бухгалтерские записи по дебету счета 68.02 Налог на добавленную стоимость и кредиту счета 76АВ НДС по авансам и предоплатам.

Далее можно формировать отчеты Книга продаж (меню Основная деятельность — Ведение книги продаж — Книга продаж ) и Книга покупок (меню Основная деятельность - Ведение книги покупок — Книга покупок ).

Итак, в случае предоплат от покупателя последовательность ввода документов в программе 1 C :Бухгалтерия 8.0 , когда в Настройках параметров учета на закладке Аналитический учет расчетов с контрагентами не стоит флажок Вести расчеты по документам , следующая:

- Ввод документов предварительной оплаты;

- Ввод документов реализаций;

- Ввод счетов-фактур выданных;

- Ввод документа Регистрация оплаты покупателей для НДС ;

- Формирование счетов-фактур на аванс с помощью обработки Регистрация счетов- фактур на аванс ;

- Формирование записей книги покупок и книги продаж.

Рассмотрим последовательность операций, необходимых для формирования счетов-фактур на аванс, в случае, когда в Настройках параметров учета (меню Предприятие — Настройка параметров учета ) на закладке Аналитический учет расчетов с контрагентами стоит флажок Вести расчеты по документам.

В этом случае на счетах расчетов с контрагентами (60,62,76 и т.д.) ведется аналитический учет по документам, т.е. у этих счетов появляется субконто Документы расчетов с контрагентами . Так как требуемые для формирования счетов-фактур на аванс движения в регистрах накопления НДС расчеты с поставщиками и НДС Учет распределенных оплат поставщикам заполняются автоматически при проведении документов оплат, то нет необходимости в создании документа Регистрация оплаты покупателей для НДС. Следовательно, при формировании счетов-фактур на аванс в этом случае достаточна следующая последовательность операций:

- Ввод документов предварительной оплаты;

- Ввод документов реализаций;

- Ввод счетов-фактур выданных;

- Формирование счетов-фактур на аванс с помощью обработки Регистрация счетов-фактур на аванс ;

- Формирование записей книги покупок и книги продаж.

[4, с.156]

Библиографический список

1. Гладкий, А. 1С: Предприятие 8.0 [Текст] / А. Гладкий. – М.: Питер, 2005. – 256 с.

2. Головко, Н. А., Шубина, Е. В. 1С: Предприятие 8.0 в вопросах и ответах [Текст] : учеб. – практ. пособие для бухгалтеров / Н. А. Головко, Е. В. Шубина. – М.: ИТК Дашков и К, 2006. – 208 с.

3. Каширина, Н. А. 1С: Предприятие 8.0. Управление торговлей [Текст] / Н. А. Каширина. – М.: Феникс, 2006. – 288 с.

4. Радченко, М. Г. 1С: Предприятие 8.0. Практическое пособие разработчика. Примеры и типовые приемы [Текст] / М. Г. Радченко. – М.: ООО "1С-Паблишинг", 2004. – 331 с.