Страхование - его роль в финансовой системе

Министерство образования и науки Российской Федерации

КУБАНСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНОЛОГИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедра экономики и финансов

КУРСОВАЯ РАБОТА

по дисциплине: «Финансы»

на тему: «Страхование - его роль в финансовой системе»

Работа выполнена

Заец Евгением Витальевичем,

группа - 05-эк - фк-2

Руководитель работы -

Работа защищена____________________

Оценка_________

Члены комиссии

Краснодар 2007г

Реферат

Работа - 39с., 4 рис., 6 таблиц, 22 источников, 3 приложений.

страхование, премия, виды, субъекты, динамика, структура, рейтинг, надёжность

Страхование — система экономических отношений, включающая образование специального фонда (страхового фонда) и его использование (распределение и перераспределение) для преодоления и возмещения разного рода потерь, ущерба, вызванных неблагоприятными событиями (страховыми случаями.) путем выплаты страхового возмещения и страховых сумм.

Объектом исследования данной работы выступают различные виды страхования, имеющие место в РФ.

Цель работы – выделение различных видов страхования и их особенностей в соответствии с действующим законодательством.

Содержание

Введение

1. Страхование и его роль в финансовой системе страны

1.1 Понятие, субъекты, законодательное регулирование страхования в РФ

1.2 Виды страхования

1.2.1 Имущественное страхование

1.2.2 Личное страхование

2. Оценка форм, методов, инструментов страхования в экономической жизни России

2.1 Анализ современного состояния страхового рынка в России

2.2 Специфика расчёта тарифных ставок и динамика страхового рынка в России

2.2.1 Методика расчета тарифных ставок в личном страховании жизни в РФ

2.2.2 Механизм расчета нетто-ставок в имущественном страховании в России

3. Формирование рейтингов страховых компаний в России

Заключение

Список использованной литературы

Приложения

Введение

Актуальность выбранной темы вызвана тем обстоятельством, что оценка страхового рынка России на нынешнем этапе развития невозможна без применения теории статистики страхования.

Страховой рынок отличается динамичностью и нестабильностью, вследствие чего существенно возрастает необходимость объективной информации, характеризующей уровень надёжности тех или иных субъектов страхового рынка. Эта цель решается при использовании методик статистики страхования в рамках формирования рейтинговых страховых организаций.

Страхование — система экономических отношений, включающая образование специального фонда (страхового фонда) и его использование (распределение и перераспределение) для преодоления и возмещения разного рода потерь, ущерба, вызванных неблагоприятными событиями (страховыми случаями.) путем выплаты страхового возмещения и страховых сумм.

Объектом исследования данной работы выступают различные виды страхования, имеющие место в РФ.

Предмет исследования - выделение эффективности функционирования различных групп тарифов в страховании жизни и имущества.

Цель работы – выделение различных видов страхования и их особенностей в соответствии с действующим законодательством.

Цель работы определяет постановку следующего круга задач:

- рассмотрение основ организации страховой деятельности, изложенных в ФЗ «Об обеспечении страхового дела в РФ»,

- выделение системы показателей имущественного и личного страхования,

- указание специфики расчёта тарифных ставок,

- рассмотреть роль статистических рейтингов в процессе оценки деятельности страховых компаний.

Методической базой написания работы послужили учебные пособия по страхованию, а также материалы статей периодических изданий, статистические сборники.

1. Страхование и его роль в финансовой системе страны

1.1 Понятие, субъекты, законодательное регулирование страхования в РФ

Страхование - универсальный инструмент, созданный человечеством для экономической защиты своих имущественных интересов. Сегодня без него в не совершается ни одной коммерческой сделки, не действует практически ни одно предприятие.

Страхование – это такой вид необходимой общественно – полезной деятельности, при которой гражданин и организация заранее страхуют себя от неблагоприятных последствий в сфере их материальных и личных нематериальных благ путём внесения денежных взносов в особую специализированную организацию (страховщика), оказывающей страховые услуги, а эта организация при наступлении указанных последствий выплачивает за счёт средств этого фонда страхователю или иному лицу обусловленную сумму [9, c. 45].

Страхование - это способ возмещения убытков потерпевшему лицу посредством их распределения между многими лицами. Для организации этих процессов создается денежный страховой фонд целевого назначения, формируемый за счет фиксированных взносов участников страхования. Из этого фонда производится возмещение ущерба участникам страхования [5, c. 117].

Подобное солидарное замкнутое распределение основано на вероятности того, что число пострадавших, как правило, меньше числа участников страхования. Поэтому чем шире круг участников страхования, тем доступнее и эффективнее становится страхование.

Страхование - это экономическое отношение, в котором участвуют как минимум две стороны (два лица, субъекта отношения). Одна сторона (субъект) - это страховая организация (государственная, акционерная или частная), которую называют страховщиком. Страховщик вырабатывает условия страхования (в частности, обязуется возместить страхователю ущерб при страховом событии) и предлагает их своим клиентам - юридическим лицам (предприятиям, организациям, учреждениям) и физическим лицам (отдельным частным гражданам) [11, c. 84].

Если клиентов устраивают эти условия, то они подписывают договор страхования установленной формы и однократно или регулярно в течение согласованного периода платят страховщику страховые премии (платежи, взносы) в соответствии с договором.

Другая сторона (субъект) страхового экономического отношения - это юридические или физические (отдельные частные граждане) лица, называемые страхователями.

Страхователь – физическое или юридическое лицо, уплачивающее денежные (страховые) взносы и имеющее право по закону или на основе договора получить денежную сумму при наступлении страхового случая.

Страхователь обладает определённым страховым интересом. Через страховой интерес реализуются конкретные отношения, в которые вступает страхователь со страховщиком. Страхователь, выступающий на международном страховом рынке, может также называться полисодержателем.

Страховщик – организация (юридическое лицо), проводящая страхование, принимающая на себя обязательство возместить ущерб или выплатить страховую сумму, а также ведающая вопросами создания и расходования страхового фонда [19, c. 63].

В Российской Федерации Страховщиками в настоящее время выступают акционерные страховые компании. В международной страховой практике для обозначения страховщика также используется термин андеррайтер. Страховщик вступает в конкретные отношения со страхователем. В своих действиях, формируя эти отношения, он руководствуется имеющимися у страхователя и в обществе в целом страховыми интересами.

При наступлении страхового случая (стихийное бедствие, падение человека с переломом и т.д.), при котором страхователю нанесен ущерб (экономический или его здоровью), страховщик в соответствии с условиями договора выплачивает страхователю компенсацию, возмещение.

Из анализируемых определений следует, что страховщик и страхователь регулируют страховое экономическое отношение специальным договором.

Объективная необходимость гражданина или предприятия в страховании выражается в том, чтобы получить денежную компенсацию страховой организации в случае наступления страхового случая (предполагаемого события, обладающего признаками вероятности и случайности его наступления). При этом гарантия предоставления этой компенсации в большинстве случаев дается не бесплатно. Для получения страховки обычно требуется уплатить страховой взнос (премию) [8, c. 71].

Застрахованный – физическое лицо, жизнь, здоровье и трудоспособность которого выступают объектом страховой защиты.

Застрахованным является физическое лицо, в пользу которого заключён договор страхования.

Страховой интерес – мера материальной заинтересованности физического или юридического лица в страховании.

Страховая сумма – денежная сумма, на которую застрахованы материальные ценности, жизнь, здоровье, трудоспособность.

Объект страхования – жизнь, здоровье, трудоспособность – в личном страховании; здания, сооружения, транспортные средства, домашнее имущество и другие материальные ценности – в имущественном страховании.

Страховой полис – документ установленного образца, выдаваемый страховщиком страхователю (застрахованному). Он удостоверяет заключённый договор страхования и содержит все его условия.

Страховая оценка – критерий оценки страхового риска. Характеризуется системой денежных измерителей объекта страхования, тесно увязанных с вероятностью наступления страхового случая. В качестве страховой оценки могут быть использованы действительная стоимость имущества или какой-либо иной критерий (заявленная стоимость, первоначальная стоимость и т. д.). В международной практике вместо термина “страховая оценка” применяется термин страховая стоимость.

Страховое обеспечение – уровень страховой оценки по отношению к стоимости имущества, принятой для цели страхования. В организации страхового обеспечения различают систему пропорциональной ответственности, предельный и систему первого риска.

Система пропорциональной ответственности – организационная форма страхового обеспечения. Предусматривает выплату страхового возмещения в заранее фиксированной доле (пропорции). Страховое возмещение выплачивается в размере той части ущерба, в какой страховая сумма составляет пропорцию по отношению к оценке объектов страхования. Например, если страховая сумма равна 80% оценки объекта страхования, то и страховое возмещение составляет 80% ущерба. Оставшаяся часть ущерба (в данном примере 20%) остаётся на риске страхователя. Указанная доля страхователя в покрытии ущерба называется франшизой или собственным удержанием страхователя.

Система предложений ответственности – организационная форма страхового обеспечения. Предусматривает возмещение ущерба как разницу между заранее обусловленным пределом и достигнутым уровнем дохода. Если в связи со страховым случаем уровень дохода страхователя оказался ниже установленного предела, то возмещению подлежит разница между пределом и фактически полученным доходом.

Система первого риска – организационная форма страхового обеспечения. Предусматривает выплату страхового возмещения в размере фактического ущерба, но не больше, чем заранее установленная сторонами страховая сумма. При этом весь ущерб в пределах страховой суммы (первый риск) компенсируется полностью, а ущерб сверх страховой суммы (второй риск) вообще не возмещается.

Страховой тариф или брутто-ставка – нормированный по отношению к страховой сумме размер страховых платежей. По экономическому содержанию это цена страхового риска. Определяется в абсолютном денежном выражении, в процентах или промилле от страховой суммы в заранее обусловленном временном интервале (сроке страхования). При определении страхового тарифа во внимание могут приниматься другие критерии (рисковые обстоятельства), например, надёжность, долговечность, огнестойкость и т.д. Элементами страхового тарифа являются нетто-ставка и нагрузка.

Нетто-ставка отражает расходы страховщика на выплаты из страхового фонда. Нагрузка - расходы на ведение дела, т.е. связанные с организацией страхования, а также заложенную норму прибыли.

Страховая премия – оплаченный страховой интерес; плата за страховой риск в денежной форме. Страховую премию оплачивает страхователь и вносит страховщику согласно закону или договору страхования. По экономическому содержанию страховая премия есть сумма цены страхового риска и затрат страховщика, связанных с покрытием расходов на проведение страхования.

Страховую премию определяют исходя из страхового тарифа. Вносится страхователем единовременно авансом при вступлении в страховые правоотношения или частями (например, ежемесячно, ежеквартально) в течение всего срока страхования. Размер страховой премии отражается в страховом полисе. Объём поступления страховой премии от всех функционирующих страховщиков – один из важнейших показателей состояния страхового риска [14, c. 137].

Срок страхования – временной интервал, в течение которого застрахованы объекты страхования. Может колебаться от нескольких дней до тех пор, пока одна из сторон правоотношения не откажется от их дальнейшего продолжения, заранее уведомив другую сторону о своём намерении.

Следует отметить, что носителями страхового интереса выступают страхователи и застрахованные. Применительно к имущественному страхованию имеющийся страховой интерес выражается в стоимости застрахованного имущества. В личном страховании страховой интерес заключается в гарантии получения страховой суммы в случае событий, обусловленных условиями страхования. Имеющийся страховой интерес конкретизируется в страховой сумме.

Таким образом, можно сделать вывод, что страхование – это способ возмещения убытков, которые потерпело физическое или юридическое лицо, посредством их распределения между многими лицами.

Возмещение убытков производится из средств страхового фонда, который находится в ведении страховой организации. Объективная потребность в страховании обуславливается тем, что убытки подчас возникают вследствие разрушительных факторов, вообще не подконтрольных человеку (стихийных сил природы), во всяком случае, не влекут чей-либо гражданско-правовой ответственности. В подобной ситуации бывает невозможно взыскивать убытки с кого бы то ни было, и они “оседают” в имущественной сфере самого потерпевшего. Заранее созданный страховой фонд может быть источником возмещения ущерба.

Страхование целесообразно только тогда, когда предусмотренные правоотношениями страхователя и страховщика страховые события (риски) вызывают значительную потребность в деньгах. Так, например, физическое (юридическое) лицо, у которого эта потребность возникает, как правило, не может покрыть её из собственных средств без чувствительного ограничения своего жизненного уровня.

Законодательство о страховании складывается из норм ГК, специально посвящённых страхованию или его отдельным видам, ряда федеральных законов, посвящённых страхованию или его отдельным видам, указов Президента РФ, приказов и инструкций, издаваемых федеральными органами по надзору за страховой деятельностью.

В страховании обязательно наличие двух сторон: специальной организации, ведающей созданием и использованием соответствующего фонда, — страховщика и юридических и физических лиц, вносящих в фонд установленные платежи — страхователей (полисодержателей), взаимные обязательства которых регламентируются договором страхования в соответствии с условиями страхования [4, с. 376].

При этом страховые организации образуют из своих доходов два вида страховых резервов: по имущественному страхованию и страхованию от несчастных случаев; по страхованию жизни, пенсий и медицинскому страхованию. Они предназначаются для обеспечения страховой защиты страхователей.

Существенными отличительными особенностями страхования являются следующие:

- отношения между страховщиком и страхователем имеют вероятностный характер, так как в их основе лежит страховой риск. Под страховым риском чаще всего понимается вероятность наступления ущерба жизни, здоровью, имуществу страхователя (застрахованного) в результате страхового случая, т. е. фактически происшедшего страхового события [11, с. 49].

В зарубежной страховой практике широко применяется страхование экономических рисков: коммерческих, технических, правовых, политических и рисков в финансово-кредитной сфере. Риск является объективной предпосылкой возникновения страховых событий; если нет риска — нет и потребности в страховании.

Однако не всякий риск может лечь в основу страховых отношений. Застрахован, может быть только риск, по которому можно оценить вероятность наступления страхового случая, определить размер возможного ущерба и исчислить эквивалентную страховую сумму;

- возвратность средств: все средства, собранные страховщиком для выплаты страхового возмещения, возвращаются страхователям, но не каждому в отдельности, а только тем, которые пострадали в данный момент времени;

- раскладка ущерба: общая сумма ущерба, понесенного страхователями за определенный промежуток времени, раскладывается на всех участников страхования, причем результат раскладки представляет величину страхового платежа [17, с. 376].

Страховщик и страхователь вступают во взаимодействие в условиях страхового рынка.

Страховой рынок — это особая социально-экономическая среда, определенная сфера денежных отношений, где объектом купли-продажи выступает страховая защита, формируется спрос и предложение на нее.

Объективная необходимость развития страхового рынка — необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств.

Страховой рынок можно рассматривать также, как форму организации денежных отношений по формированию и распределению страхового фонда для обеспечения страховой защиты общества, как совокупность страховых организаций (страховщиков), которые принимают участие в оказании соответствующих услуг.

Обязательным условием существования страхового рынка является наличие общественной потребности на страховые услуги и наличие страховщиков, способных удовлетворить эти потребности.

В настоящее время страховой рынок России характеризуется ростом числа страховых компаний и страховщиков, а также объемом совершаемых ими операций, появлением новых потребностей и новых направлений их деятельности [9, с. 307].

Структура страхового рынка может быть охарактеризована в институциональном и территориальном аспектах.

В институциональном аспекте она представлена акционерными, корпоративными, взаимными и государственными страховыми компаниями.

В территориальном аспекте можно выделить местный (региональный) страховой рынок, национальный (внутренний) и мировой (внешний) страховые рынки.

Следовательно, страхование представляет специфический вид деятельности. Оно занимается финансовой стороной таких явлений и процессов, которые по своей природе вероятностны, т. е. могут наступить или не наступить, и которые проявляются в массе случаев. Для управления этими явлениями и процессами необходимо располагать достаточной и объективной информацией.

1.2 Виды страхования

Страхование делится на имущественное, личное страхование, страхование ответственности, социальное страхование и может быть обязательным или добровольным.

Имущественное страхование — вид страхования, объектом которого выступают материальные ценности (строения, транспортные средства, продукция, материалы и др.) Оно осуществляется на случай: пожара, аварий, хищений, порчи и пр.

Личное страхование — вид страхования, в котором объектом страховых отношений выступают имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или другого застрахованного лица.

Страхование ответственности — вид страхования, объектом которого выступает обязанность страхователей выполнять какие-либо договорные условия (по поставкам товаров, погашению кредитов и др.) или обязанность страхователей по возмещению материального и иного ущерба. При страховании ответственности возмещение ущерба производится страховой компанией.

Социальное страхование — самостоятельный вид страхования с целью материального обеспечения нетрудоспособных граждан в результате болезни, несчастного случая, рождения ребенка и других обстоятельств. Социальное страхование может быть государственным и негосударственным[8, с. 96].

1.2.1 Имущественное страхование

Объектами имущественного страхования являются материальные ценности (основные и оборотные фонды предприятий, учреждений и организаций), домашнее имущество граждан. Имущественное страхование осуществляется на случай пожаров, аварий, хищений, порчи и др.

Для выполнения своих функций имущественного страхования необходимо располагать необходимой информацией о страховых событиях, их частоте, тяжести, опустошительности и т.п., измерения которых осуществляются с помощью системы статистических показателей.

От того, насколько объективно обоснована тарифная ставка, зависят финансовое состояние страховых организаций, уровень развития страхового дела, взаимоотношения со страхователями. Тарифная ставка предназначена для возмещения ущерба причиненного застрахованному имуществу стихийными бедствиями и другими страховыми событиями.

Тарифная ставка определяет, сколько денег каждый из страхователей должен внести в общий страховой фонд с единицы страховой суммы. Поэтому тарифы должны быть рассчитаны так, чтобы сумма собранных взносов оказалась достаточной для выплат, предусмотренных условиями страхования. Таким образом, тарифная ставка — это цена услуги, оказываемой страховщиком населению, т. е. своеобразная цена страховой защиты[22, с. 35].

Полная тарифная ставка называется брутто-ставкой. В основе определения размеров страховых платежей лежит уровень тарифной ставки. Различают нетто-ставку и брутто-ставку.

Нетто-ставка выражает рисковую часть тарифа для обеспечения страхового возмещения и предназначена для формирования страхового фонда (совокупности страховых платежей).

Брутто-ставка состоит из нетто-ставки (основной части тарифа, предназначенной для создания фонда на выплату страхового возмещения) и нагрузки к ней.

Нагрузка служит для покрытия накладных расходов страхования и образования резервных фондов.

Сравнение этого показателя позволяет сделать выводы об изменении во времени (или пространстве) уровня устойчивости страхового дела. Чем меньше этот коэффициент, тем устойчивее финансовое состояние.

Землетрясения, наводнения, ураганы, ливни, сход снежных лавин, оползни, засуха, мороз, пожары, взрывы, похищения, вандализм, военные действия и т.п. наносят ущерб собственности физического или юридического лица. Для того чтобы защититься, мы должны заранее предусмотреть возможность наступления неблагоприятных событий, размер потерь и постараться накопить достаточно средств для возмещения утраченного, т.е. застраховаться[21, с.72].

Ценой таких гарантий являются сравнительно небольшие выплаты страхователей страховым организациям. Суть расчета величины страховых взносов определяется тем, что события, в результате которых уменьшается стоимость имущества в процессе его уничтожения или повреждения, имеют вероятностный характер.

Заключая договор, страхователь уплачивает не нетто-ставку, а брутто-ставку, так как страховая компания должна покрыть расходы на ведение дела и получить прибыль:

Брутто-ставка=Нетто-ставка + Нагрузка (1)

Нагрузка определяется исходя из затрат, связанных с затратами компании по выполнению своих функций, на базе информации бухгалтерского учета, фактических затрат и стратегии компании на страховом рынке.

Важно, чтобы ошибка ожидаемого страхового возмещения не превысила с определенной вероятностью заданных пределов. Вероятность такой ошибки устанавливается страховщиком. Величина ошибки подбирается на основе стратегии компании путем соответствующего значения коэффициента t из таблицы 1:

Таблица 1 – Значения вероятностей

|

t |

1 |

1.6 |

2 |

3 |

|

p |

0,683 |

0,900 |

0,954 |

0,997 |

В условиях нестабильной экономики при расчете тарифных ставок в каждом конкретном виде имущественного страхования необходимо учитывать тенденции, складывающиеся в динамике убыточности.

Таким образом, в системе имущественного страхования разработан ряд показателей, позволяющих рассчитать обоснованные ставки по имущественному страхованию, на основе учёта показателей доходности страховой компании.

1.2.2 Личное страхование

Личное страхование выступает формой социальной защиты и укрепления материального благосостояния населения. Его объекты — жизнь, здоровье, трудоспособность граждан.

Договор личного страхования может быть обязательным (в, силу закона) или добровольным; долгосрочным (свыше 1 года и до 13 лет), краткосрочным (менее одного года) и страхование жизни на всю жизнь.

Личное страхование состоит из двух подотраслей: страхование жизни и страхование от несчастных случаев[19, с. 137].

Наиболее распространенным считается смешанное страхование жизни с широким объемом страховой ответственности (в связи с дожитием до окончания срока страхования, в связи с потерей здоровья от несчастного случая, в связи с наступлением смерти застрахованного), страхование детей и школьников от несчастных случаев, ритуальное страхование, страхование пенсий, страхование образования. Эти виды страхования объединяются в группу страхование жизни[4, с. 376].

Особое место на российском страховом уровне занимает медицинское страхование граждан, проводимое в обязательной форме и, по сути, являющееся отраслью социального страхования.

Договор личного страхования — гражданско-правовая сделка, по которой страховщик обязуется посредством получения им страховых взносов, в случае наступления страхового случая, возместить в указанный срок, нанесенный ущерб или произвести выплату страхового капитала, ренты или других предусмотренных выплат[5, с. 79].

Страховые суммы определяются в соответствии с компенсациями страхователя исходя из его материальных возможностей.

Показатели личного страхования отличны от показателей имущественного страхования, поскольку жизнь или смерть не может быть объективно оценена. Застрахованный может лишь попытаться предотвратить те материальные трудности, с которыми сталкивается в случае смерти или инвалидности.

В личном страховании не может быть объективно выраженного интереса, хотя всегда должна существовать какая-то связь между потерями, которые может понести застрахованный, и страховой суммой.

Рассмотрим некоторые показатели личного страхования.

Застрахованный определяется как объект, подвергающийся риску, связанному с его жизнью, физической полноценностью или здоровьем.

В отличие от имущественного страхования (заключаемого, как правило, на один год) некоторые виды личного страхования, в частности жизни, рассчитаны на всю жизнь[14, с. 79].

При страховании страховщик берет на себя обязательство посредством получения им страховых премий, уплачиваемых страхователем, выплатить обусловленную страховую сумму, если в течение срока действия страхования произойдет предусмотренный страховой случай в жизни застрахованного. Страховым случаем считается смерть или продолжающаяся жизнь (дожитие) застрахованного.

Одной из задач статистики личного страхования является обоснование уровня ставок страховых платежей.

Тарифные ставки в страховании жизни состоят из нескольких частей. Возьмем для примера смешанное страхование жизни, в котором объединяются несколько видов страхования: 1) страхование на дожитие; 2) страхование на случай смерти; 3) страхование от несчастных случаев. По каждому их них создается страховой фонд, поэтому тарифная ставка в смешанном страховании состоит из трех частей, входящих в нетто-ставку, и четвертой части — нагрузки.

Показатели таблиц смертности (таблица 2) построены как описание процесса дожития и вымирания некоторого поколения с фиксированной начальной численностью.

Таблица 2 - Таблица смертности (извлечения для отдельных возрастов):

|

Возраст, лет |

Число доживающих до возраста x лет |

Число умирающих при переходе от возраста х к возрасту (х + 1), лет |

Вероятность умереть в течение предстоящего года жизни |

Вероятность дожить доследующего возраста |

Средняя продолжительность предстоящей жизни, лет |

|

x |

1>x> |

d>x> |

q>x> |

p>x> |

|

|

0 |

100000 |

4060 |

0,04060 |

0,09540 |

68,59 |

|

1 |

95940 |

860 |

0,00840 |

0,99160 |

70,48 |

|

20 |

92917 |

150 |

0,00161 |

0,99839 |

53,57 |

|

40 |

88565 |

319 |

0,00360 |

0,99640 |

35,65 |

|

41 |

88246 |

336 |

0,00381 |

0,99619 |

34,78 |

|

42 |

87910 |

352 |

0,00400 |

0,99600 |

33,91 |

|

43 |

87558 |

369 |

0,00421 |

0,99579 |

33,05 |

|

44 |

87189 |

384 |

0,00440 |

0,99560 |

32,18 |

|

45 |

86805 |

400 |

0,00461 |

0,99539 |

31,32 |

Подлежащее таблицы х — одногодичные возрастные группы населения. Сказуемое 1>x> — число доживающих до каждого данного возраста — показывает, сколько лиц из 100 000 одновременно родившихся доживает до 1 года, 2 лет,...20,..., 50 лет и т.д.; dx — число умирающих при переходе от возраста х к возрасту (х +1) — показывает, сколько из доживающих до каждого данного возраста умирает, не дожив до следующего возраста.

Для удобства расчетов исчисляются

показатели вероятности умереть в течение

определенного года жизни. Вероятность

умереть в возрасте х лет, не дожив до

возраста (х+l) год, равна

,

т. е. частному от деления числа умирающих

на число доживающих до данного возраста.

,

т. е. частному от деления числа умирающих

на число доживающих до данного возраста.

Пользуясь таблицей смертности, можно определить вероятность дожить до любого интересующего нас возраста. Она обозначается символом р>х> и равняется (1-q>x>), т.е. на протяжении определенного периода каждый человек либо доживет, либо не доживет до его окончания. Поэтому сумма вероятности умереть и дожить, равна единице, т. е. достоверна[4, с. 389].

Таблица показывает также, сколько лет в среднем предстоит прожить одному из числа родившихся или из числа достигших данного возраста.

Основным в таблице смертности является показатель вероятности умереть.

Особенность договоров личного страхования состоит в том, что страховые расчеты нужно осуществлять по современной стоимости, т. е. приводить ее величину к моменту заключения договора.

Рассмотрим методику обоснования единовременной нетто-ставки (взноса) на дожитие.

Размер единовременного взноса страхователя при страховании жизни должен соответствовать современной величине платежа страховщика, определяемого произведением вероятности дожития до определенного возраста на соответствующий дисконтный множитель.

Дисконтный множитель (вычисляемый по формулам сложных процентов) уменьшает размер страховых взносов, так как его значение всегда меньше 1.

Использование множителя в расчетах связано с тем, что свободные денежные средства, накапливаемые в страховании в форме поступающих взносов, используются государством для долгосрочного кредитования народного хозяйства, по которым банковские учреждения начисляют процентный доход.

Таким образом, страховые платежи заранее понижаются с учетом процентной ставки. Чем моложе застрахованный, тем дороже обходится договор на дожитие, так как больше число доживающих до окончания срока. Чем длиннее срок, тем ниже ставки, так как больше дохода от процентов[15, с. 366].

В договоре на случай смерти взаимные платежи увязываются с вероятностью умереть в период действия договора страхования.

Тарифная нетто-ставка по смешанному страхованию складывается из нетто-ставки на дожитие, на случаи смерти и на случай утраты трудоспособности. Расчет ее производят путем суммирования названных нетто-ставок.

Размер брутто-ставки в личном страховании определяется так же, как и в имущественном, — путем деления нетто-ставки на разность между 1 и нагрузкой, выраженной в долях единицы.

Общую сумму страховых взносов за год получают умножением годовой брутто-ставки на страховую сумму[21, с. 237].

Обобщённо можно утверждать, что система показателей личного страхования учитывает продолжительность жизни субъектов исследования, вероятность наступления негативных последствий на основе динамики статистических исследований за многие годы, что определяет достоверность используемых личном страховании ставок.

2. Оценка форм, методов, инструментов страхования в экономической жизни России

2.1 Анализ современного состояния страхового рынка в России

На основе данных приложения Б выделим структуру и динамику страховых платежей в России в 2004-2007 гг. (таблица 3).

Таблица 3 - Динамика страховых платежей в РФ (в фактических ценах)

|

2004 |

2005 |

2006 |

2007 |

|||||

|

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руд. |

% |

млрд. руб. |

% |

|

|

Платежи, всего |

27400,0 |

1,3 |

34200,0 |

1,2 |

42,0 |

1,23 |

96,6 |

2,30 |

|

в том числе: личное страхование |

10100,0 |

0,9 |

11800,0 |

1,2 |

17,3 |

1,47 |

44,5 |

2,57 |

|

имущественное |

5500,0 |

1,5 |

8100,0 |

1,5 |

8,8 |

1,09 |

26,1 |

2,97 |

|

ответственности |

600,0 |

1,5 |

1100,0 |

1,8 |

1,4 |

1,27 |

4,5 |

3,19 |

|

обязательное |

11200,0 |

1,8 |

13100,0 |

1,2 |

14,5 |

1,11 |

21,5 |

1,48 |

В динамике за 2004-2007 гг. произошло резкое снижение страховых выплат, что было связано в основном с ужесточением действующего законодательства. В итоге. Общая сумма страховых выплат в 2007 г. сократилась до 96,6 млрд. руб., что ниже уровня 2004 г. – 27400 млрд. руб.

На основании данных приложения А в таблице 4 определим темп роста страховых выплат и взносов в 2003-2007 гг.

На основе исследования динамики данных о страховых взносах и выплатах за 2005-2007 гг. необходимо сделать следующие выводы:

- взносы по личному страхованию в 2003-2007 гг. выросли в 2,89 раза, составив в 2007 г. 59,2 млрд. руб.,

Таблица 4 - Данные по некоторым видам страхования в России 2003-2007гг., млрд. руб.

|

Годы |

2003 |

2004 |

2005 |

2006 |

2007 |

Темп роста, % |

|

Взносы |

||||||

|

личное |

20,44 |

25,82 |

32,1 |

41,5 |

59,2 |

289,6 |

|

жизни |

79,8 |

153,2 |

104,0 |

149,4 |

102,2 |

128,1 |

|

имущественное |

49,2 |

59,0 |

90,1 |

125,7 |

153,1 |

311,1 |

|

ответственности |

16,3 |

12,8 |

12,2 |

12,9 |

12,2 |

74,8 |

|

добровольное |

138,7 |

255,6 |

238,4 |

329,5 |

320,4 |

231,0 |

|

обязательное |

30,36 |

40,30 |

62,00 |

102,9 |

151,2 |

498,0 |

|

Выплаты |

||||||

|

личное |

17,73 |

18,09 |

19,8 |

24,9 |

33,3 |

187,8 |

|

жизни |

95,5 |

137,8 |

136,2 |

157,3 |

124,1 |

129,9 |

|

имущественное |

19,2 |

24,6 |

14,7 |

23,5 |

32,5 |

169,3 |

|

ответственности |

7,7 |

2,8 |

1,8 |

2,4 |

1,2 |

15,6 |

|

добровольное |

109,6 |

162,1 |

172,5 |

208,1 |

191,1 |

174,4 |

|

обязательное |

27,77 |

37,20 |

59,10 |

76,41 |

116,9 |

421,0 |

- динамика взносов по страхованию жизни – положительная – платежи выросли в 2003-2007 гг. на 28,1 %,

- наибольшее увеличение произошло по платежам по обязательному страхованию, в связи с введением обязательного страхования автогражданской ответственности, суммы страховых взносов увеличились в 4,98 раза, составив 151,2 млрд. руб.

Размеры страховых выплат претерпели также значительное увеличение, наибольшая часть от которого приходилась на обязательное страхование в 4,11 раза, при этом выплаты по личному страхованию и страхованию жизни в динамике за 2003-2007 гг. выросли на 187,8 % и 129,9 % соответственно

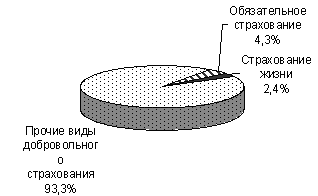

На основании данных таблиц 3 и 4, в которых сосредоточены основные показатели деятельности российских страховых компаний в 2007 гг., помещённых в приложении 1,2 выделим структуру общего количества договоров, заключённых страховыми организациями (рис. 1).

Рис. 1 - Структура общего количества договоров, заключённых страховыми организациями в 2006 г.

Рис.2 - Структура страховых взносов по основным видам страхования и страховой деятельности в 2006 г.

Следовательно, страховые компании в своей деятельности проводят оценку эффективности деятельности как в целом по организации, так и по отдельным видам страхования, что является основой изменения страховых ставок и отмены или введения новых видов страхования.

2.2 Специфика расчёта тарифных ставок и динамика страхового рынка в России

Расчет тарифных ставок (цены страхования) является одной из центральных статистических задач, которую должна решать каждая страховая компания, опираясь на свою индивидуальную информационно-статистическую базу. Поскольку выплаты в страховании носят условный характер, т.е. связаны с вероятностью наступления страхового случая, вычисления ведутся на основе алгоритмов актуарной математики.

Правильно рассчитанный размер тарифа во многом определяет финансовую устойчивость страховой компании. Органами надзора за страховой деятельностью уделяется большое внимание контролю и методологическому обеспечению расчета тарифных ставок[15, с. 238].

Необоснованное занижение размеров страховых тарифов является основанием для дачи предписания ограничить, приостановить или отозвать лицензию на осуществление страховой деятельности. Снижение залицензированной нетто-ставки по видам страхования, иным, чем страхование жизни, не требует согласования с Росстрахнадзором и проводится с учетом фактически сложившейся убыточности страховых операций по страхованию соответствующих рисков.

Такой расчет должен проводиться на основе статистической информации об убыточности за периоде не менее года и методики, согласованной с Росстрахнадзоре при получении лицензии. Вместе с тем использование данных один год в ряде случаев неправомерно для обоснования решения о понижении размеров тарифа.

Страховая компания вправе сама определять методику расчета. Но если эта методика отличается от рекомендованной, ее следует утвердить в Департаменте страхового надзора России. В нормативных документах регламентируется нижний предел ставки, а верхний предел ставки может установить сама компания.

Методология статистического расчета тарифных ставок в личном страховании коренным образом отличается от методологии расчета тарифных ставок в имущественном страховании.

Различия определяются природой и механизмом расчета вероятностей наступления страховых случаев. В страховании жизни — это показатель веятности умереть в соответствующем возрасте или дожить до возраста Х+п лет, а в страховании имущества — показатель средней убыточности страховой суммы[15, с.28].

В расчете тарифов, как в личном, так и в имущественном страховании имеют значение величина сложившейся нормы доходности и ее вероятностный прогноз. Чем выше норма доходности, тем больше оснований для снижения нижнего предела тарифа, взимаемого за предоставление страховой услуги.

В имущественном страховании норма доходности при расчете нетто - и брутто- ставок не учитывается. Вместе с тем этот показатель оказывает сильное влияние на финансовое состояние компании.

Рассмотрим методики статистического расчета нетто-ставок в отдельных видах страхования жизни и имущества.

Методика расчета тарифных ставок в личном страховании жизни в РФ

Страхование, в том числе страхование жизни, является одним из способов сохранения уровня жизни граждан при наступлении непредвиденных обстоятельств путем организуемого страховыми компаниями перераспределения доходов, получаемых гражданами.

Проводя операции по страхованию жизни, страховые компании предоставляют застрахованным гарантию дополнительного материального, медицинского и других видов обеспечения за счет собираемых и используемых средств.

Для того чтобы провести соответствующие расчеты нетто-ставок в личном страховании, необходима подробная статистическая информация обо всех сторонах жизни и деятельности людей, заключающих договор страхования, прежде всего, необходимы таблицы смертности, соответствующие контингенту застрахованных.

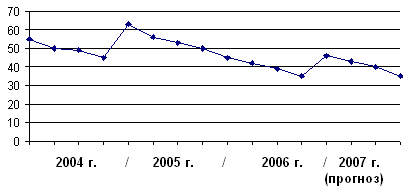

На рис. 3 отразим динамику удельного веса страхования жизни в совокупных страховых взносах в 2003-2007 гг.

Рис.3 - Удельный вес страхования жизни в совокупных страховых взносах в 2003-2006гг.(%)

На рис. 4 выделим динамику соотношения страховых выплат по страхованию жизни к сумме страховых взносов в 2003-2007 гг.

Рис.4. Отношение страховых выплат к страховым взносам по страхованию жизни в 2003-2007гг(%)

Следовательно, страховые компании предоставляют клиентам многообразные виды услуг по страхованию жизни, основанных на методиках средней продолжительности жизни и риска наступления неблагоприятной ситуации.

Механизм расчета нетто-ставок в имущественном страховании в России

На протяжении всей жизни человек находится в процессе взаимодействия с окружающим миром. Борьба за существование часто складывается не в его пользу (таблица 5).

Таблица 5 - Динамика страховых взносов по имущественному страхованию

|

Год |

Абсолютный прирост, млрд. руб. |

Коэффициенты роста |

Коэффициенты прироста |

Темпы роста, % |

Темпы прироста, % |

А >%> |

|||||

|

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

||

|

1995 |

– |

– |

– |

– |

– |

– |

– |

– |

– |

– |

– |

|

1996 |

0,28 |

0,28 |

10,33333 |

10,33333 |

9,333333 |

9,333333 |

28 |

1033,333 |

-72 |

933,3333 |

-0,00389 |

|

1997 |

1,03 |

1,31 |

4,322581 |

44,66667 |

3,322581 |

43,66667 |

131 |

4466,667 |

31 |

4366,667 |

0,033226 |

|

1998 |

2,45 |

3,76 |

2,828358 |

126,3333 |

1,828358 |

125,3333 |

376 |

12633,33 |

276 |

12533,33 |

0,008877 |

|

1999 |

2,06 |

5,82 |

1,543536 |

195 |

0,543536 |

194 |

582 |

19500 |

482 |

19400 |

0,004274 |

|

2000 |

2,6 |

8,42 |

1,444444 |

281,6667 |

0,444444 |

280,6667 |

842 |

28166,67 |

742 |

28066,67 |

0,003504 |

|

2001 |

0,36 |

8,78 |

1,042604 |

293,6667 |

0,042604 |

292,6667 |

878 |

29366,67 |

778 |

29266,67 |

0,000463 |

|

2002 |

17,29 |

26,07 |

2,962543 |

870 |

1,962543 |

869 |

2607 |

87000 |

2507 |

86900 |

0,006897 |

|

2003 |

23,1 |

49,17 |

1,885057 |

1640 |

0,885057 |

1639 |

4917 |

164000 |

4817 |

163900 |

0,004796 |

|

2004 |

9,8 |

58,97 |

1,199187 |

1966,667 |

0,199187 |

1965,667 |

5897 |

196666,7 |

5797 |

196566,7 |

0,001691 |

|

2005 |

31,1 |

90,07 |

1,527119 |

3003,333 |

0,527119 |

3002,333 |

9007 |

300333,3 |

8907 |

300233,3 |

0,003492 |

|

2006 |

35,6 |

125,67 |

1,395117 |

4190 |

0,395117 |

4189 |

12567 |

419000 |

12467 |

418900 |

0,002856 |

|

2007 |

27,4 |

153,07 |

1,217979 |

5103,333 |

0,217979 |

5102,333 |

15307 |

510333,3 |

15207 |

510233,3 |

0,001802 |

Абсолютный прирост в динамике за 1995-2007 гг. максимальный в 2006 г. и составляет 35,6 млрд. руб., при этом темп роста в анализируемом году составил 139,5 %, а в значении 1 % прироста содержалось 0,002856 млрд. руб. страховых взносов. В 2007 г. рост страховых взносов в сравнении с 2006 г. составил 121,8 %, при этом сумма взносов выросла на 27,4 млрд. руб.

Динамика страховых взносов по имущественному страхованию на протяжении всего периода исследования – величина положительна, о чём свидетельствуют положительные темпы роста, прироста.

3. Формирование рейтингов страховых компаний и перспективы развития страхования в России

Концепция развития страхового рынка в Российской Федерации предполагает разработку рейтинга надежности страховых организаций, поэтому одной из актуальных самостоятельных проблем статистики страхования является разработка методологии расчета рейтинга.

Вследствие конкуренции страховые компании попадают в двойственное положение. С одной стороны, они заинтересованы показать свои возможности и продемонстрировать надежность в целях рекламы, а с другой — по вполне понятным причинам ни в коем случае не хотят получить рейтинг ниже, чем рейтинги своих; конкурентов[14, с. 168].

Всех участников страхового бизнеса — страховые компании, акционеров, брокеров, инвесторов и т.п. — интересует возможность при прочих равных условиях показать в рейтинге высокое место своей компании, чтобы привлечь страхователя и продать ему соответствующую финансовую услугу.

Объективный рейтинг помогает правильно ориентировать потребителя страховых услуг и партнеров по бизнесу. Количественные сопоставления результатов деятельности по ключевым показателям помогут страховым компаниям получить объективную статистическую «фотографию» своей деятельности на общем фоне[8, с. 291].

Изучая рейтинговые оценки, методики расчета оценочных показателей, страховая компания может сравнивать свои достижения с более успешными компаниями и совершенствовать свою деятельность.

Рейтинг — чрезвычайно тонкий инструмент управления национальным страховым рынком, который Департаменту страхового надзора России нельзя выпускать из-под контроля.

Выделим 10 наиболее крупных компаний, рассчитав их удельный вес в общем объёме информации. Результаты отразим в таблице 7.

Таблица 6 - Пресс-рейтинг страховых компаний по итогам первого полугодия 2007 года

Названиекомпании |

Общийрейтинг |

Доля, в общем объеме информации (%) |

Процент негативной информации |

|

|

1 |

Росгосстрах |

36036 |

11,3 |

3,1 |

|

2 |

Ингосстрах |

30215 |

9 |

0,8 |

|

3 |

РОСНО |

29746 |

9,1 |

1,8 |

|

4 |

ВСК |

25945 |

7,9 |

1,8 |

|

5 |

РЕСО-Гарантия |

17022 |

5,3 |

3,2 |

|

6 |

НИКойл-Страхование |

16149 |

5 |

2,7 |

|

7 |

АльфаСтрахование |

10914 |

3,5 |

3,7 |

|

8 |

Русский Мир |

9894 |

2,9 |

0 |

|

9 |

НАСТА |

8158 |

2,4 |

0 |

|

10 |

Спасские ворота |

7658 |

2,3 |

1,7 |

Наиболее авторитетной страховой компанией по данным рейтинга страховых компаний в 2007 году выступает Росгосстрах, его доля в общем объёме информации 11,3 % - положительная, 3,1 % от общего объёма полученной информации - отрицательная.

Второй и третьей компаниями в рейтинге выступают соответственно Ингосстрах и РОСНО, при этом в общем объёме положительной информации эти компании получили 9 % и 9,1 %, отрицательных оценок – 0,8 % и 1,8 % соответственно.

На основании рейтинга, представленного в приложении В необходимо сделать следующие выводы.

В I полугодии 2007 года страховщики Краснодарского края собрали 105.6 млн. руб. страховой премии, что на 20.6% превышает показатель за аналогичный период прошлого года. Из них 102.1 млн. руб. пришлось на добровольные виды страхования (96.7% всех взносов) и 3.5 млн. руб. на обязательное страхование (3.3%).

Структура страховых поступлений по добровольным видам страхования такова:

- личное страхование (кроме страхования жизни) 51.4 млн. руб. (48.7% общего объема поступлений);

- страхование имущества 29.7 млн. руб. (28.2%);

- страхование жизни 17 млн. руб. (16.1%);

- страхование ответственности 4 млн. руб. (3.8%).

Общий объем страховых выплат снизился на 0.8 % по сравнению с аналогичным периодом прошлого года и составил 59.3 млн. руб., при этом на добровольное страхование пришлось 99.97% всех выплат.

В число лидеров по объему собранной премии вошли: САО "Росгосстрах-Краснодар" (29.7 млн. руб.), "Страховая транспортная компания Кубани" (23.5 млн. руб.), СК "СИФ" (11 млн. руб.), а также медицинская страховая компания "Росгосстрах КраснодарМед" (22 млн. руб.). На долю вышеперечисленных компаний приходится 81.6% общего объема страховых взносов.

На территории Краснодарского края в I полугодии 2007 года осуществляли страховую деятельность 28 филиалов, которыми собрано 185 млн. руб. Лидерами среди филиалов являются компании "Рекон" (151 млн. руб.), "СОГАЗ" (7.7 млн. руб.) и Военно-страховая компания (5 млн. руб.) [16, с. 76]

Таким образом, на основе динамики финансовых показателей был построен рейтинг надёжности предприятий страховой отрасли Краснодарского края, в число лидеров которого вошли компании САО "Росгосстрах-Краснодар", "Страховая транспортная компания Кубани", СК "СИФ", а также медицинская страховая компания "Росгосстрах КраснодарМед".

Заключение

Страховой рынок — это особая социально-экономическая среда, определенная сфера денежных отношений, где объектом купли-продажи выступает страховая защита, формируется спрос и предложение на нее.

Объективная необходимость развития страхового рынка — необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств.

Страхование делится на имущественное, личное страхование, страхование ответственности, социальное страхование и может быть обязательным или добровольным.

Имущественное страхование — вид страхования, объектом которого выступают материальные ценности (строения, транспортные средства, продукция, материалы и др.) Оно осуществляется на случай: пожара, аварий, хищений, порчи и пр.

Личное страхование — вид страхования, в котором объектом страховых отношений выступают имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или другого застрахованного лица.

Личное страхование выступает формой социальной защиты и укрепления материального благосостояния населения. Его объекты — жизнь, здоровье, трудоспособность граждан.

Наиболее распространенным считается смешанное страхование жизни с широким объемом страховой ответственности.

Показатели личного страхования отличны от показателей имущественного страхования, поскольку жизнь или смерть не может быть объективно оценена. Застрахованный может лишь попытаться предотвратить те материальные трудности, с которыми сталкивается в случае смерти или инвалидности.

Тарифная ставка определяет, сколько денег каждый из страхователей должен внести в общий страховой фонд с единицы страховой суммы. Поэтому тарифы должны быть рассчитаны так, чтобы сумма собранных взносов оказалась достаточной для выплат, предусмотренных условиями страхования. Таким образом, тарифная ставка — это цена услуги, оказываемой страховщиком населению, т. е. своеобразная цена страховой защиты.

Землетрясения, наводнения, ураганы, ливни, сход снежных лавин, оползни, засуха, мороз, пожары, взрывы, похищения, вандализм, военные действия и т.п. наносят ущерб собственности физического или юридического лица. Для того чтобы защититься, мы должны заранее предусмотреть возможность наступления неблагоприятных событий, размер потерь и постараться накопить достаточно средств для возмещения утраченного, т.е. застраховаться.

Ценой таких гарантий являются сравнительно небольшие выплаты страхователей страховым организациям. Суть расчета величины страховых взносов определяется тем, что события, в результате которых уменьшается стоимость имущества в процессе его уничтожения или повреждения, имеют вероятностный характер.

В личном страховании не может быть объективно выраженного интереса, хотя всегда должна существовать какая-то связь между потерями, которые может понести застрахованный, и страховой суммой.

Рейтинг — чрезвычайно тонкий инструмент управления национальным страховым рынком, который Департаменту страхового надзора России нельзя выпускать из-под контроля.

На основе динамики финансовых показателей был построен рейтинг надёжности предприятий страховой отрасли Краснодарского края, в число лидеров которого вошли компании САО "Росгосстрах-Краснодар", "Страховая транспортная компания Кубани", СК "СИФ", а также медицинская страховая компания "Росгосстрах КраснодарМед".

Список использованной литературы

Андреева Б.М., Вишневский А.Г. Страховой рынок: анализ, моделирование, М.: «Статистика», 2006.

Александров А. А. Страхование. М., Издательство «Приор», 2007. – 192 с.

Боярский А.Я., Громыко Г.Л. Страхование жизни. М.: «Московские университеты», 2005.

Гусаров В. М. Теория страхования. М.: ЮНИТИ, 2004. – 463 с.

Добрынин В.А. Основы страховой деятельности. – М.: Агропромиздат, 2005.

Ефимова М.Р., Рябцев О.Р. Страхование жизни – М.: Финансы и статистика, 2007

Зинчук А. В. Страхование. М.: МСХА, 2005.

Введение в страхование: Учебник для вузов / Под ред. проф. М. Г. Назарова. – М.: Финстатреформ, ЮНИТИ_ДАНА, 2006.

Кузнецова В. К. Построение рейтингов страховых организаций. М., Юнити, 2006.

Лаврова К. В. Курс страхования. М., Спарк, 2005.

Россия в цифрах: краткий статистический сборник. Госкомстат России. М. Финансы и статистика, 2007.

Салин В. Н., Шпаковская Е. П. Страхование: Учебник. – М.: Юристъ, 2007.

Сергеев С.С. Страхование и построение страховых рейтингов – М.: Финансы и статистика, 2006.

Страхование: Учебник под ред. Проф. В. Н. Салина М., Финансы и статистика, 2006. – 816 с.

Социально-экономическое положение страхового рынка Краснодарского края // Ежегодный статистический журнал, Краснодар, 2007.

Сабирьянова К. Микроэкономический анализ динамических изменений на Российском рынке страховых услуг // Вопросы экономики, N 1, 2007.

Теория страхования под ред. Проф. Шмойловой Р.А. - М.: "Финансы и статистика", 2005.

Шахов В. В. Страхование. Учебник для ВУЗов. М., Страховой Полис, Юнити, 2005, - 311 с.

Шахов В. В. Введение в страхование: Учебное пособие: 2-е изд., перераб. И доп. М., Финансы и статистика, 2006. – 288 с.

Экономика страхования: Учебник / Под ред. Ю Н. Иванова. М.: Инфра-М, 2004.

Янова В. Ф. Задачи статистических исследований страхового рынка // Вопросы статистики, 2006, № 7, с. 34-37.

Якушев Ю.В. Государственное социальное страхование в России.- М: Профиздат, 1998

Приложение А

Данные по некоторым видам страхования в России 1995-2007гг.

|

Годы |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 (прогноз) |

|

Взносы |

|||||||||||||

|

личное |

0,028 |

0,48 |

4,29 |

12,19 |

10,84 |

12,48 |

17,25 |

18,19 |

20,44 |

25,82 |

32,1 |

41,5 |

59,2 |

|

жизни* |

7,54 |

7,49 |

12,8 |

35,6 |

79,8 |

153,2 |

104,0 |

149,4 |

102,2 |

||||

|

имущественное |

0,03 |

0,31 |

1,34 |

3,79 |

5,85 |

8,45 |

8,81 |

26,1 |

49,2 |

59,0 |

90,1 |

125,7 |

153,1 |

|

ответственности |

0,02 |

0,20 |

1,34 |

3,79 |

5,85 |

8,45 |

8,81 |

19,4 |

16,3 |

12,8 |

12,2 |

12,9 |

12,2 |

|

добровольное |

0,08 |

1,00 |

5,95 |

16,41 |

17,27 |

22,09 |

27,49 |

78,4 |

138,7 |

255,6 |

238,4 |

329,5 |

320,4 |

|

обязательное |

0,002 |

0,104 |

1,58 |

6,74 |

11,83 |

14,34 |

14,93 |

21,52 |

30,36 |

40,30 |

62,00 |

102,9 |

151,2 |

|

Выплаты |

|||||||||||||

|

личное |

0,01 |

0,25 |

2,87 |

9,15 |

10,23 |

10,67 |

15,53 |

17,36 |

17,73 |

18,09 |

19,8 |

24,9 |

33,3 |

|

жизни* |

34,1 |

37,8 |

38,2 |

53,8 |

95,5 |

137,8 |

136,2 |

157,3 |

124,1 |

||||

|

имущественное |

0,01 |

0,13 |

0,53 |

1,41 |

1,95 |

2,75 |

3,03 |

10,6 |

19,2 |

24,6 |

14,7 |

23,5 |

32,5 |

|

ответственности |

0,01 |

0,13 |

0,53 |

1,41 |

1,95 |

2,75 |

3,03 |

5,73 |

7,7 |

2,8 |

1,8 |

2,4 |

1,2 |

|

добровольное |

0,02 |

0,49 |

3,59 |

10,78 |

12,49 |

13,73 |

18,85 |

71,5 |

109,6 |

162,1 |

172,5 |

208,1 |

191,1 |

|

обязательное |

0,001 |

0,061 |

1,23 |

5,99 |

10,97 |

12,74 |

13,61 |

19,09 |

27,77 |

37,20 |

59,10 |

76,41 |

116,9 |

*До 1999 года в статистических данных страхование жизни не выделялось.

Приложение Б

Динамика страховых платежей в РФ (в фактических ценах)

|

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 (прогноз) |

|||||||||

|

млрд. руб. |

темпы роста |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руд. |

% |

млрд. руб. |

% |

|

|

Платежи, всего |

110,8 |

100,0 |

1257,5 |

11,3 |

7955,5 |

6,3 |

21890,9 |

2,8 |

27400,0 |

1,3 |

34200,0 |

1,2 |

42,0 |

1,23 |

96,6 |

2,30 |

|

в том числе: личное страхование |

31,6 |

28,5 |

515,6 |

16,3 |

4542,6 |

8,8 |

11610,9 |

2,6 |

10100,0 |

0,9 |

11800,0 |

1,2 |

17,3 |

1,47 |

44,5 |

2,57 |

|

имущественное |

37,8 |

34,1 |

427,6 |

11,3 |

1447,9 |

3,4 |

3661,5 |

2,5 |

5500,0 |

1,5 |

8100,0 |

1,5 |

8,8 |

1,09 |

26,1 |

2,97 |

|

ответственности |

34,9 |

31,5 |

184,7 |

5,4 |

254,6 |

1,4 |

407,7 |

1,6 |

600,0 |

1,5 |

1100,0 |

1,8 |

1,4 |

1,27 |

4,5 |

3,19 |

|

обязательное |

6,5 |

5,9 |

127,0 |

19,4 |

1710,4 |

13,5 |

6210,8 |

3,6 |

11200,0 |

1,8 |

13100,0 |

1,2 |

14,5 |

1,11 |

21,5 |

1,48 |

Приложение В

Пресс-рейтинг страховых компаний по итогам первого полугодия 2007 года

|

Название компании |

Общийрейтинг |

Доля, в общем объеме информации (%) |

Процент негативной информации |

|

|

1 |

Росгосстрах |

36036 |

11,3 |

3,1 |

|

2 |

Ингосстрах |

30215 |

9 |

0,8 |

|

3 |

РОСНО |

29746 |

9,1 |

1,8 |

|

4 |

ВСК |

25945 |

7,9 |

1,8 |

|

5 |

РЕСО-Гарантия |

17022 |

5,3 |

3,2 |

|

6 |

НИКойл-Страхование |

16149 |

5 |

2,7 |

|

7 |

АльфаСтрахование |

10914 |

3,5 |

3,7 |

|

8 |

Русский Мир |

9894 |

2,9 |

0 |

|

9 |

НАСТА |

8158 |

2,4 |

0 |

|

10 |

Спасские ворота |

7658 |

2,3 |

1,7 |

|

11 |

МАКС |

7317 |

2,2 |

0,2 |

|

12 |

Ренессанс Страхование |

6674 |

2 |

0,6 |

|

13 |

ОСГ «Согласие» |

6603 |

2,1 |

3,9 |

|

14 |

Энергогарант |

6549 |

1,9 |

0 |

|

15 |

Прогресс-Гарант |

5536 |

2,2 |

12,4 |

|

16 |

СОГАЗ |

5482 |

1,6 |

0,8 |

|

17 |

Россия |

5228 |

1,8 |

6,2 |

|

18 |

Национальная страховая группа |

5198 |

1,6 |

1,3 |

|

19 |

Гефест |

4980 |

1,5 |

0,3 |

|

20 |

ГУТА-Страхование |

4847 |

1,4 |

0 |

|

21 |

Прогресс-Нева |

4769 |

1,4 |

0 |

|

22 |

Нефтеполис |

4674 |

1,4 |

0,4 |

|

23 |

ЖАСО |

3812 |

1,2 |

1,5 |

|

24 |

Капитал-Полис |

3064 |

0,9 |

0 |

|

25 |

Медэкспресс |

2628 |

0,8 |

0 |

|

26 |

Столичное страховое общество |

2582 |

0,8 |

0 |

|

27 |

AIG-Россия |

2027 |

0,7 |

7,6 |

|

28 |

Гайде |

2001 |

0,6 |

4,1 |

|

29 |

Русь |

1986 |

0,6 |

0,7 |

|

30 |

АВИКОС |

1840 |

0,6 |

1,4 |

|

31 |

АСК-Петербург |

1837 |

0,5 |

0 |

|

32 |

ЛУКОЙЛ |

1794 |

0,5 |

0 |

|

33 |

Адмирал |

1679 |

0,5 |

0 |

|

34 |

РУКСО |

1673 |

0,5 |

0 |

|

35 |

Лидер |

1507 |

0,5 |

4 |

|

36 |

Эни |

1416 |

0,4 |

0 |

|

37 |

Класс |

1413 |

0,4 |

0 |

|

38 |

Югория |

1399 |

0,4 |

0 |

|

39 |

Авеста |

1399 |

0,4 |

0 |

|

40 |

Инкасстрах |

1378 |

0,4 |

0 |

|

41 |

Сибирь |

1347 |

0,8 |

25 |

|

42 |

Афес |

1319 |

0,4 |

0 |

|

43 |

АВЕСТ |

1258 |

0,4 |

0 |

|

44 |

Природа |

1077 |

0,3 |

0 |

|

45 |

Пари |

1054 |

0,3 |

1,3 |

Приложение 1

Таблица 1 - Основные показатели деятельности российских страховых компаний в 2005 г.

|

Виды страхования и страховой деятельности |

Страховые взносы (млрд. руб.) |

Страховые выплаты (млрд. руб.) |

Количество заключённых договоров (млн. ед.) |

Страховые суммы по заключённым договорам (трлн. руб.) |

Средний размер страховой суммы на 1 договор (тыс.руб.) |

|

Всего |

170,1 |

138,6 |

90,9 |

14,9 |

164,0 |

|

Добровольное страхование |

138.7 |

109,6 |

88,8 |

12,8 |

144,0 |

|

в том числе страхование жизни |

79,6 |

95,5 |

8,2 |

0,17 |

20,7 |

Таблица 2 - Основные показатели деятельности российских страховых компаний в 2006г.

|

Виды страхования и страховой деятельности |

Страховые взносы (млрд. руб.) |

Страховые выплаты (млрд. руб.) |

Количество заключённых договоров (млн. ед.) |

Страховые суммы по заключённым договорам (трлн. руб.) |

Средний размер страховой суммы на 1 договор (тыс.руб.) |

|

Всего |

297,7 |

201,3 |

90,6 |

23,1 |

255,0 |

|

Добровольное страхование |

255,6 |

162,1 |

86,7 |

20,5 |

236.0 |

|

в том числе страхование жизни |

153,2 |

137,8 |

2,2 |

0,23 |

105.0 |

Приложение 5

Динамика страховых взносов по личному страхованию

|

Год |

Абсолютный прирост, млрд. руб. |

Коэффициенты роста |

Коэффициенты прироста |

Темпы роста, % |

Темпы прироста, % |

А >%> |

|||||

|

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

||

|

1995 |

– |

– |

– |

– |

– |

– |

– |

– |

– |

– |

– |

|

1996 |

-0,452 |

0,452 |

17,14286 |

17,14286 |

16,14286 |

16,14286 |

1714,286 |

1714,286 |

1614,286 |

1614,286 |

0,00028 |

|

1997 |

3,81 |

4,262 |

8,9375 |

153,2143 |

7,9375 |

152,2143 |

893,75 |

15321,43 |

793,75 |

15221,43 |

0,0048 |

|

1998 |

7,9 |

12,162 |

2,841492 |

435,3571 |

1,841492 |

434,3571 |

284,1492 |

43535,71 |

184,1492 |

43435,71 |

0,0429 |

|

1999 |

-1,71 |

10,452 |

0,859721 |

374,2857 |

-0,14028 |

373,2857 |

85,97211 |

37428,57 |

-14,0279 |

37328,57 |

0,1219 |

|

2000 |

2 |

12,452 |

1,19084 |

445,7143 |

0,19084 |

444,7143 |

119,084 |

44571,43 |

19,08397 |

44471,43 |

0,1048 |

|

2001 |

4,77 |

17,222 |

1,382212 |

616,0714 |

0,382212 |

615,0714 |

138,2212 |

61607,14 |

38,22115 |

61507,14 |

0,1248 |

|

2002 |

0,94 |

18,162 |

1,054493 |

649,6429 |

0,054493 |

648,6429 |

105,4493 |

64964,29 |

5,449275 |

64864,29 |

0,1725 |

|

2003 |

2,25 |

20,412 |

1,123694 |

730 |

0,123694 |

729 |

112,3694 |

73000 |

12,36943 |

72900 |

0,1819 |

|

2004 |

5,38 |

25,792 |

1,263209 |

922,1429 |

0,263209 |

921,1429 |

126,3209 |

92214,29 |

26,32094 |

92114,29 |

0,2044 |

|

2005 |

6,28 |

32,072 |

1,243222 |

1146,429 |

0,243222 |

1145,429 |

124,3222 |

114642,9 |

24,32223 |

114542,9 |

0,2582 |

|

2006 |

9,4 |

41,472 |

1,292835 |

1482,143 |

0,292835 |

1481,143 |

129,2835 |

148214,3 |

29,28349 |

148114,3 |

0,321 |

|

2007 |

17,7 |

59,172 |

1,426506 |

2114,286 |

0,426506 |

2113,286 |

142,6506 |

211428,6 |

42,6506 |

211328,6 |

0,415 |

Приложение 6

Динамика страховых выплат в личном страховании

|

Год |

Абсолютный прирост, млрд. руб. |

Коэффициенты роста |

Коэффициенты прироста |

Темпы роста, % |

Темпы прироста, % |

А >%> |

|||||

|

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

цепной |

базисный |

||

|

1995 |

– |

– |

– |

– |

– |

– |

– |

– |

– |

– |

– |

|

1996 |

0,24 |

0,24 |

25 |

25 |

24 |

24 |

2500 |

2500 |

2400 |

2400 |

0,0001 |

|

1997 |

2,62 |

2,86 |

11,48 |

287 |

10,48 |

286 |

1148 |

28700 |

1048 |

28600 |

0,0025 |

|

1998 |

6,28 |

9,14 |

3,188153 |

915 |

2,188153 |

914 |

318,8153 |

91500 |

218,8153 |

91400 |

0,0287 |

|

1999 |

1,08 |

10,22 |

1,118033 |

1023 |

0,118033 |

1022 |

111,8033 |

102300 |

11,80328 |

102200 |

0,0915 |

|

2000 |

0,44 |

10,66 |

1,043011 |

1067 |

0,043011 |

1066 |

104,3011 |

106700 |

4,301075 |

106600 |

0,1023 |

|

2001 |

4,86 |

15,52 |

1,455483 |

1553 |

0,455483 |

1552 |

145,5483 |

155300 |

45,54827 |

155200 |

0,1067 |

|

2002 |

1,83 |

17,35 |

1,117836 |

1736 |

0,117836 |

1735 |

111,7836 |

173600 |

11,78364 |

173500 |

0,1553 |

|

2003 |

0,37 |

17,72 |

1,021313 |

1773 |

0,021313 |

1772 |

102,1313 |

177300 |

2,131336 |

177200 |

0,1736 |

|

2004 |

0,36 |

18,08 |

1,020305 |

1809 |

0,020305 |

1808 |

102,0305 |

180900 |

2,030457 |

180800 |

0,1773 |

|

2005 |

1,71 |

19,79 |

1,094527 |

1980 |

0,094527 |

1979 |

109,4527 |

198000 |

9,452736 |

197900 |

0,1809 |

|

2006 |

5,1 |

24,89 |

1,257576 |

2490 |

0,257576 |

2489 |

125,7576 |

249000 |

25,75758 |

248900 |

0,198 |

|

2007 |

8,4 |

33,29 |

1,337349 |

3330 |

0,337349 |

3329 |

133,7349 |

333000 |

33,73494 |

332900 |

0,249 |