Амортизационные отчисления основных средств (работа 1)

Контрольная работа № 2.

1.Амортизационные отчисления основных средств.

2.Учет прибыли предприятия согласно действующего законодательства.

Деятельность любого предприятия, связанная с производством, обменом и потреблением материальных ценностей, предоставлением и использование услуг, называется хозяйственной деятельностью предприятия. Хозяйственная деятельность состоит из хозяйственных процессов, которые делятся на хозяйственные операции. Хозяйственная деятельность каждого предприятия требует планирования, управления и контроля. Чтобы руководить предприятием, необходимо иметь сведения о его хозяйственной деятельности: размеры и состав его средств производства, денежных средств, развитие отдельных отраслей и т.д. Все эти сведения могут быть получены лишь благодаря учету.

Учет существует давно. Он возник в процессе развития человеческого общества, которое для обеспечения своих потребностей осуществляет хозяйственную деятельность, т.е. материальное производство, требующее управления и контроля. Для этой цели и был создан учет.

Единая система учета на предприятии, в отрасли, государстве обеспечивается тремя неразрывно связанными видами учета: оперативно техническим, статистическим и бухгалтерским.

Цель оперативно-технического учета-быстрое получение информации о ходе производства, реализации продукции. Он охватывает хозяйственные и производственные операции, не имеющие непосредственного отражения на счетах бухгалтерского учета.

На основе статистического учета определяются количественные и качественные показатели работы каждого предприятия. Операции и явления подлежат статистическому наблюдению, группированию, определению средних и относительных величин, индексов путем построения рядов динамики, анализа и соответственно установления определенных закономерностей. Статистический учет представляет собой систему изучения, обобщения и контроля за массовыми явлениями, имеющими общегосударственных характер.

Бухгалтерский учет- это способ документального наблюдения, отражения и контроля за хозяйственной и финансовой деятельностью производственников и хозяйственников (предприятий, организаций, арендных, совместных предприятий, акционерных обществ и т.д.), а также система сбора, изменения, обработки, интерпретации и передачи информации о хозяйственной деятельности предприятия, учреждения и организации внутренним и внешним пользователям для принятия оптимальных решений. Учет ведется в стоимостном, натуральном и трудовом измерителях. Он основывается на строгом соблюдении документации и осуществляется на основе государственных правовых актов. Бухгалтерский учет-это система непрерывного и взаимосвязанного наблюдения и контроля за хозяйственной деятельностью отдельного предприятия, организации, учреждения с целью получения текущих и итоговых показателей.

В отличие от других видов учета, бухгалтерский учет обеспечивает сплошную регистрацию всех хозяйственных операций на основании документов первичного учета. Бухгалтерский учет базируется на документировании всех хозяйственных процессов и проведении периодических инвентаризаций, обеспечивает выявление и мобилизацию ресурсов предприятия с целью снижения себестоимости продукции (работ, услуг).

Для осуществления хозяйственной деятельности каждое предприятие располагает необходимыми хозяйственными средствами –строениями, оборудованием, машинами, материалами, денежными средствами, которые образуются за счет соответствующих источников (взносов учредителей, прибыли, заемных средств и др.).

Основные средства- здания, сооружения, оборудование, транспорт – являются неотъемлемым условием осуществления хозяйственной деятельности. Отличительной особенностью основных средств является длительное время их использования. Постепенный износ и передача стоимости на себестоимость вновь созданного продукта (изготовленной продукции, выполненных работ).

При организации учета основных средств и нематериальных активов в Украине предприятиями, их объединениями, хозрасчетными организациями, кроме банков, представительствами иностранных организаций, которые осуществляют деятельность в Украине, а также предприятиями, деятельность которых финансируется за счет средств бюджета, необходимо руководствоваться следующими законодательными и нормативными документами.

1. Указом Президента Украины "О переходе Украины к общепринятой в международной практике системы учета и статистики" № 303 от 23.05.92 г.

2. Положениями (стандартами) бухгалтерского учета 7"Основные средства". Утверждено приказом Министерства финансов Украины № 92 от 27.02.2000г. (зарегистрировано в Министерстве юстиции Украины 18 мая 2000 г: № 288/4509).

3. Положениями (стандартами) бухгалтерского учета 8 "Нематериальные активы". Утвержден приказом Министерства финансов Украины № 242 от 18.10.99 г. (зарегистрирован в Министерстве юстиции' Украины 2 ноября 1999 г. за № 750/4043).

4. Планом счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций № 291 от 30.11.99 г.

5. Инструкцией по применению Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций № 291 от 30.11.99 г. (зарегистрированной в Министерстве юстиции Украины № 893/4186 от 21.12.99 г.).

Положение (стандарт) бухгалтерского учета 7 "Основные средства", утвержденное приказом Министерства финансов Украины № 92 от 27.02.2000 г. (зарегистрировано в Министерстве юстиции Украины 18 мая 2000 г. за № 288/4509), определяет методологические основы формирования в бухгалтерском учете информации об основных средствах и прочих необоротных материальных активах, а также раскрытие информации о них в финансовой отчетности.

Нормы Положения (стандарта) 7 применяются предприятиями, организациями и иными юридическими лицами всех форм собственности ( кроме бюджетных учреждений).

Положение (стандарт) 7 не распространяется на восстанавливаемые природные ресурсы и операции с основными средствами, особенности которых определяются другими положениями (стандартами) бухгалтерского учета.

Основные средства - это материальные активы, которые предприятие содержит с целью использования в процессе производства или снабжения товаров, предоставление услуг, сдачи в аренду иным лицам или для осуществления административных и социально-культурных функций, ожидаемый срок полезного использования (эксплуатации) которых представляет больше одного года или операционного цикла, если он длится более года.

Объект основных средств - это законченное устройство со всеми приспособлениями для него или отдельный конструктивно отделенный предмет, предназначенный для выполнения определенных самостоятельных функций. Если один объект основных средств состоит из частей, которые имеют разный срок полезного использования (эксплуатации), то каждая из этих частей может учитываться в бухгалтерском учете как отдельный объект основных средств.

Объект основных средств признается активом, если существует вероятность того, что предприятие получит в будущем экономические выгоды от его использования и стоимость его может быть достоверно определенна.

Основные средства в Украине можно сгруппировать по их функциональному назначению, по отраслевому признаку, по использованию, по признаку принадлежности, по натурально-вещественному составу.

По функциональному назначению различают:

-производственные - основные средства, которые непосредственно принимают участие в производственном процессе или оказывают содействие его осуществлению (строения, сооружения, силовые машины и оснащения, рабочие машины и оснащения и тому подобное), которые действуют в сфере материального производства;

-непроизводственные основные средства, которые не берут непосредственного или побочного участия в процессе производства и предназначены в основном для обслуживания коммунальных и культурно-бытовых потребностей трудящихся (строения, сооружения, оснащение, машины, аппараты и тому подобное), которые используются в непроизводственной сфере.

По отраслевому признаку основные средства делят на: промышленные, сельскохозяйственные, строительные, транспортные, связи и др. Большая часть основных средств принадлежит к отрасли «Промышленность». Она непосредственно связана с процессом производства продукции. Наличие других видов хозяйственной деятельности обуславливает необходимость учета основных средств, принадлежащих к другим отраслям хозяйства, но которые находятся на балансе предприятия.

По использованию основные средства подразделяются на действующие (все основные средства, которые используются в хозяйственной деятельности) и недействующие (те, которые не используются в данный период в связи с их временной консервацией) и запасные (различное оборудование, находящееся в резерве и предназначенное для замены объектов основных средства, которые выбыли или ремонтируются).

В зависимости от принадлежности, различают собственные основные средства (средства, принадлежащие данному предприятию и учитывающиеся на балансе на счете «Основные средства») и арендованные основные средства (средства, не принадлежащие данному предприятию, отражаются на забалансовом счета «Арендованные основные средства» и находятся на балансе арендодателя). Таким образом исключается возможность двойного учета один и тех же средств.

Важным условием правильной организации учета основных средств является также единый принцип их оценки. В зависимости от характера, состояния, времени оценки различают следующие виды стоимости (по национальному стандарту 7 «Основные средства»)

первоначальная стоимость (фактическая себестоимость необоротных активов в денежном измерении или справедливой стоимости других активов, переданных (потраченных) для приобретения (создания) данного актива;

переоцененная стоимость (стоимость необоротных активов после их переоценки);

остаточная стоимость (разница между первоначальной (переоцененной) стоимостью и суммой износа основных средств);

справедливая стоимость (рыночная стоимость, определяется путем экспертной оценки);

стоимость, которая амортизируется (первоначальная, или переоцененная стоимость необоротных активов за вычетом их ликвидационной стоимости;

ликвидационная стоимость (сумма денежных средств или стоимость других активов, которую предприятие ожидает получить от реализации (ликвидации) объектов основных средств после окончания срока их полезного использования, за вычетом расходов, связанных с их реализацией (ликвидацией).

В процессе эксплуатации основные средства, сохраняя свою первоначальную физическую форму, постепенно изнашиваются (физически и морально), передавая частями свою стоимость на себестоимость вновь созданного продукта. Основные средства подлежат физическому износу как в процессе их использование, так и при их не использовании.

На размеры физического износа основные средств в процессе их использования могут оказывать воздействие такие факторы:

- степень нагрузки производственных средств в процессе производства, которая зависит от количества изменений и часов работы в сутки, продолжительности труда в течение года, интенсивности труда;

- качество ОС:

- особенности технологического процесса и степень защиты ОС от влияния внешних условий (температура, влажность, атмосферные осадки и тому подобное);

- качество ухода за основными средствами:

- квалификация работников и отношение их к основным средствам.

Моральный износ обуславливается двумя факторами: ростом производительности труда и темпами технического прогресса. Появление более совершенных образцов оснащения и иных видов ОС ведет к моральному износу действующих ОС и снижению производительности труда.

Правильное определение степени износа ОС имеет очень важное значение для экономики производства, для определения восстановленной стоимости ОС и размера амортизационных отчислений.

Физический износ может быть определенный соответственно срокам службы ОС с помощью формулы:

Износ = Срок фактической. службы (годы) / срок службы установленный нормой (амортизационный период) (года). х 100,

Тем не менее наиболее правильно можно определить физический износ путем обследования технического состояния объекта в натуре (узлов, частей и объекта в целом). Вместе с тем целесообразно определять степень износа и по сроками службы.

Износ учитывается на счете № 13 "Износ необоротных активов".

В переводе с латинского "амортизация" - это "уплата долгов". Амортизация учитывается на счете 83 и предназначена для обобщения информации о сумме начисленной амортизации основных средств, других необоротных материальных активов и нематериальных активов.

По дебету счета 83 «Амортизация» отражается сумма начисленных амортизационных отчислений, по кредиту – списание

-на счет 23 «Производство»-суммы амортизационных отчислений, которые прямо включаются в производственную себестоимость продукции (работ, услуг), к затратам вспомогательных, подсобных производств;

-на счетах класса 9-суммы амортизационных отчислений, относящихся к производственным накладным расходам, административным или сбытовым расходам;

-на счете 79 «Финансовые результаты», если предприятие не применяет счета класса 9.

Счет 83 «Амортизация» содержит следующие субсчета:

831 «Амортизация основных средств» -обобщается информация о начислении амортизации основных средств;

832 «Амортизация прочих необоротных активов»- обобщается информация о начислении амортизации других необоротных материальных активов;

833 «Амортизация нематериальных активов»- обобщается информация о начислении амортизации нематериальных активов.

Счет 83 «Амортизация» корреспондирует

|

По дебету с кредитом счетов |

По кредиту с дебетом счетов |

|

13 «Износ необоротных активов» |

23 «Производство» |

|

79 «Финансовые результаты» |

|

|

91 «Общепроизводств. Расходы» |

|

|

92 «Административные расходы» |

|

|

94 «Прочие расходы операц. д-ти» |

Согласно с Положением (стандартом) бухгалтерского учета 7 "Основные средства" амортизация - это систематическое распределение стоимости необоротных активов, которые амортизируется на протяжении срока их полезного использования (эксплуатации).

Земля и прочие основные средства, которые имеют неограниченный срок полезного использования, не является объектом амортизации.

Срок полезного использования актива может быть короче, чем технический срок его использования.

Срок полезного использования актива может меняться:

а) в случае изменения технологии производства или рыночного спроса продукции, которая производится с помощью этого актива;

б) в случае капитализации следующих затрат, связанных с использованием актива, который улучшают его состояние.

Целью начисления амортизации по методу Закону Украины «О налогообложении прибыли предприятия» является уменьшение базы налогообложения. Целью начисления амортизации по одному из пяти методов, предложенных ПБУ7, является создание реального источника восстановления основных средств. Распространение налогового метода начисления амортизации на бухгалтерский учет не всегда дает ожидаемый эффект объединения налоговых интересов с экономическими, ведь «бухгалтерская» и «налоговая» стоимость основных средств (как база для начисления амортизации) не совпадает. К примеры, возьмем требования к составу первоначальной стоимость основных фондов Закона «О налогообложении прибыли предприятия» и требования ПБУ 7: Так, проценты по кредитам, полученным на приобретение основных средств, ПБУ 7 не позволяет относить к их первоначальной стоимости, а налоговый закон, наоборот, требует это делать.

Действующий государственный классификатор Украины- Классификация основных фондов не отвечает требованиям классификации основных средств ПБУ 7. Согласно этой классификации основные средства делились на 3 группы:

Группа 1-здания, сооружения, их структурные компоненты и передающие устройства, в том числе жилые дома и их части (квартиры и места общего пользования);

Группа 2 - автомобильный транспорт и узлы (запасные части) к нему, мебель, бытовые электронные, оптические, электромеханические приборы и инструменты, включая электронно-вычислительные машины, иные машины для автоматической обработки информации, информационные системы, телефоны, микрофоны и рации, иное офисное оснащение, устройства и приспособление к ним;

Группа 3 - иные основные средства, которые не вошли в группы 1 и 2, включая сельскохозяйственные машины и орудие, рабочий и продуктивный скот и многолетние насаждения.

В случае вывода из эксплуатации отдельного объекта ОС 1 группы в связи с его ликвидацией, капитальным ремонтом, реконструкцией и консервацией по решению плательщика налога или Кабинета Министров Украины амортизационные отчисления не начислялись, балансовая стоимость такого объекта приравнивала нулю. Но если объекты 1 группы ОС не эксплуатировались, но не были выведенные из эксплуатации, амортизация продолжает насчитываться.

Балансовая стоимость II и III групп не менялась в случае вывода из эксплуатации отдельных объектов этих групп по причине их ликвидации, капитальным ремонтом, модернизацией и консервацией по решению плательщика налога или Кабинета Министров Украины (пп. 8.4.5 и . 8.4.6 Закона Украины "О обложении прибыли предприятий").

Согласно с пп. 8.3.1 ст. 8 Закона "О прибыли" суммы амортизационных отчислений определяются путем применения норм амортизации к балансовой стоимости групп ОС.

Соответственно ст. 8 Закона Украины "О налогообложении прибыли предприятий" № 283/97-ВР от 22 мая 1997 г. амортизации подлежали затраты на:

- приобретение ОС и нематериальных активов для собственного производственного использования, включая затраты на приобретение племенных животных и приобретения и выращивание многолетних насаждений к началу плодоношения;

- самостоятельное изготовление ОС для собственных производственных потребностей, включая затраты на начисленную заработную плату работникам, которые были заняты на изготовлении таких ОС;

- проведение всех видов ремонтов, реконструкции, модернизации и иных видов улучшения ОС;

- приобретение, ремонт и модернизацию легкового автотранспорта только юридическими лицами, основной деятельностью которых является предоставление платных услуг с перевозкой посторонних граждан (таксомоторные парки) и предоставление легкового автотранспорта в аренду (прокат) посторонним гражданам и организациям;

- улучшение качества земель, не связанных со строительством.

Не подлежали амортизации и полностью относились в состав валовых затрат (в налоговом учете) отчетного периода затраты плательщика налога на:

- приобретение и откорм продуктивных животных;

- выращивание многолетних плодоносящих насаждений;

- приобретение ОС или нематериальных активов с целью их дальнейшей реализации иным плательщикам налога или использования в производстве (строительстве, сооружении) иных ОС, предназначенных для дальнейшей реализации иным плательщикам налога;

- содержание ОС, которые находились на консервации.

Не подлежали амортизации и осуществлялись за счет соответствующих источников финансирования:

- затраты бюджетов на строительство и содержание сооружений благоустройства и жилых домов, приобретение и сохранение библиотечных и архивных фондов;

- затраты бюджетов на строительство и содержание автомобильных дорог общего пользования;

- затраты на приобретение и сохранение Национального архивного фонда Украины, а также библиотечного фонда, который формируется и удерживает за счет бюджетов, библиотечных и архивных фондов;

- затраты на приобретение, ремонт и модернизацию легковых автомобилей, используемых для иных потребностей.

Нормы амортизационных отчислений.

Годовые нормы амортизационных отчислений устанавливались в процентах к балансовой стоимости каждой из групп ОС на начало отчетного периода в таких размерах:

группа 1 - 5%;

группа 2 - 25%;

группа 3 – 15%.

Указанные нормы применяются для начисления износа непроизводственных ОС, в том числе жилых домов. Эти же нормы применялись бюджетными учреждениями и организациями для определения износа ОС.

Соответственно пп. 22.4 ст. 22 Закону "О прибыли" установленные нормы амортизации (групп 1-3) использовались в 1997 г. со сниженным коэффициентом 0,7, с 1 января 1998 г. - с учетом сниженного коэффициента - 0,6, с 1 января 1999 г. -без понижающих коэффициентов, то есть

- для первой группы - 1,25%;

- для второй группы - 6,25%;

- для третьей группы - 3,75% к балансовой стоимости каждой из указанных групп ОС на начало отчетного (налогового) периода из расчета на календарный квартал; понижающие коэффициенты не используются.

Постановлением Кабинета Министров Украины № 86 от 26.01.99г.было установлено обязательное отчисление 10% суммы от сумм начисленной амортизации. Закон Украины № 568-ХІІ от 06.04.99 г. внес изменения к Закону Украины "О налогообложении прибыли предприятий" № 283/97-ВР от 22.05.97г. и с 1 апреля 1999 г., отменил 10%-й амортизационный налог.

Соответственно пп. З п. 4 раздела 1 Закона Украины № 1523-ІІІ от 02.03.2000 г. начисление амортизационных отчислений на основные средства с 1 апреля 2000 г. проводятся с применением понижающего коэффициента 0,8.

Плательщики налога всех форм собственности имели право использовать ежегодную индексацию балансовой стоимости групп ОС и нематериальных активов с учетом коэффициента индексации.

Учет балансовой (остаточной) стоимости ОС группы 1 велся по каждому отдельному строению, сооружению или их структурным компонентам и в целом по группе 1, как сумма балансовых стоимостей отдельных объектов такой группы.

Учет балансовой стоимости ОС группы 2 и 3 велся по совокупной балансовой стоимости соответствующей группы ОС независимо от часа введения в эксплуатацию таких ОС. При этом отдельный учет балансовой стоимости индивидуальной материальной ценности, принадлежащей группе 2, не велся.

Порядок бухгалтерского учета балансовой стоимости групп ОС определяется Министерством финансов Украины. Амортизация отдельного объекта ОС группы 1 насчитывалась до достижения балансовой стоимости такого объекта 100 необлагаемым минимумам доходов граждан. Остаточная стоимость такого объекта входила в состав валовых затрат по результатам соответствующего облагаемого периода, а стоимость такого объекта приравнивалась к нулю.

Амортизация ОС групп 2 и 3 насчитывалась до достижения балансовой стоимости группы нулевого значения.

В случае осуществления затрат на приобретение ОС балансовая стоимость соответствующей группы увеличивалась на сумму стоимости их приобретение с учетом транспортных и страховых платежей, а также иных затрат, понесенных в связи с таким приобретением, без учета уплаченного налога на добавленную стоимость, в случае, когда предприятие зарегистрировано как плательщик НДС.

В случае осуществления затрат на самостоятельное изготовление ОС для собственных производственных потребностей балансовая стоимость соответствующей группы ОС увеличивалась на сумму всех производственных затрат, связанных с их изготовлением и введением в эксплуатацию, а также затрат на изготовление таких ОС, которые имеют иные источники финансирования, без учета уплаченного налога на добавленную стоимость.

В случае вывода из эксплуатации отдельного объекта ОС группы 1 в связи с его ликвидацией, капитальным ремонтом, реконструкцией и консервацией по решению предприятия или Кабинета Министров Украины балансовая стоимость такого объекта для амортизации приравнивалась к нулю. Балансовая стоимость соответствующей группы ОС не уменьшалась на стоимость ОС, которые предоставлялись предприятием в оперативный лизинг (аренду).

В случае, если на конец отчетного квартала один с видов ОС перестал существовать, балансовая стоимость такой группы относилась на убытки плательщика налога и учитывалась при определении балансового дохода (Закон Украины "О амортизации" ).

Балансовая стоимость соответствующей группы ОС не уменьшается на стоимость ОС, которые предоставляются плательщиком налога в финансовый лизинг (аренду) в порядке, предусмотренном для реализации ОС. При этом арендатор увеличивает балансовую стоимость соответствующей группы ОС в порядке, предусмотренном для приобретения ОС.

Синтетический и аналитический учет операций ОС ведется в журнале-ордере № 10/1, ведомостях № 12 и № 15 и типичных формах В-1, В-3 и В-4, при упрощенной форме учета - в журнале-ордере № 04.

Сальдо на кредите субсчета № 131 "Износ ОС" представляет собой амортизационный резерв, который накапливается за нормативный период амортизационных отчислений.

Схема зависимости балансовой стоимости группы ОС от порядка реализации, ликвидации, ремонта (до введения стандарта 7).

|

Учет балансовой стоимости основных средств |

|

|

Группа 1 |

Группа 2, 3 |

|

Учет велся за каждым отдельным объектом (зданием, сооружением, или их частью) и в целом. |

Учет велся за совокупной балансовой стоимостью в целом по группам независимо от времени введения в эксплуатацию. Учет отдельных объектов не велся. |

|

Предельный срок амортизации. |

|

|

Амортизация отдельного объекта проводилась по достижении им балансовой стоимости 100 необл. минимумов доходов граждан. Остаточная стоимость его списывалась в состав валовых расходов, а стоимость такого объекта равнялась нулю. |

Амортизация проводилась пока балансовая стоимость не равнялась нулю. |

|

Реализация. |

|

|

Балансовая стоимость группы уменьшалась на стоимость реализованного объекта. Если выручка от реализации превышала балансовую стоимость-она включалась в валовый доход, если была ниже – в валовые затраты. |

Балансовая стоимость группы уменьшалась на стоимость реализованного объекта. Сумма превышения реализации над балансовой стоимостью включалась в валовый доход. |

|

Капиатльный ремонт, реконструция, консервация. |

|

|

При выводе из эксплуатации объекта, его балансовая стоимость =0 для амортизации. Амортизация не начислялась. При возврате объекта после реконструкции – затраты на его реконструкция входят в его новую балансовую стоимость. |

При выведении из эксплуатации балансовая сумма не менялась, при вводе обратно-она увеличивалась на сумму произведенных затрат. |

|

В случаях вынужденной замены (при разрушении, ограблении, запланированном сносе) в отчетном периоде, на который попадает замена: |

|

|

Валовые затрату увеличивались на сумму этого объекта, а стоимость такого объекта=0 |

Балансовая стоимость групп основных средств не меняется. |

|

В случае компенсации потери, связанной с вынужденной заменой основных средств |

|

|

Валовый доход увеличивался на сумму компенсации |

Уменьшался баланс группы на сумму компенсации. |

Согласно с Положением (стандартом) бухгалтерского учета 7 "Основные средства" № 92 от 27.04.2000г. начисление амортизации осуществляется на протяжении срока полезного использования (эксплуатации) объекта, который устанавливается предприятием при признании этого объекта активом (при зачислении на баланс), и на период его реконструкции, модернизации и консервации.

При определении срока полезного использования (эксплуатации) следует учитывать:

- ожидаемое использование объекта предприятием с учетом его мощности или производительности;

- физический и нравственный износ, который предусматривается;

- правовые или сходные ограничения относительно сроков использования объекта и прочие факторы.

Срок полезного использования (эксплуатации) объекта основных средств пересматривается в случае ожидаемых экономических выгод от его использования.

Амортизация объекта основных средств насчитывается, исходя из нового срока полезного использования, начиная с месяца, следующего за месяцем изменения срока полезного использования.

Амортизация основных средств (кроме иных необоротных материальных активов) насчитывается путем применения следующих методов:

1.Прямолинейный метод -годовая сумма амортизации определяется делением стоимости, которая амортизируется, на ожидаемый период времени использования объекта основных средств. Прямолинейный метод не является новым методом. Метод начисления амортизации, который действовал до 01/0797г. был, по существу, прямолинейным. С той лишь разницей, что, стоимостью , которая амортизируется, считалась вся первичная стоимость объекта без вычета ликвидационной.

Пример: стоимость грузовика составляет 40,000грн. Определили время эксплуатации (3 года) и ликвидационную стоимость –15,000 грн. Стоимость, которая амортизируется- (40,000-15000)=25,000грн. Расчет амортизации прямолинейным методом следующий: 25,000/3=8,330грн./год; 8,330/12=694,16грн/мес.

2.Метод уменьшения остаточной стоимости- это метод, по которому годовая сумма амортизации определяется как произведение остаточной стоимости объекта на начало отчетного периода или первичной стоимости на дату начала начисления амортизации (на 1-е число месяца, следующего за месяцем, в котором состоялось введение объекта в эксплуатацию) и годовой нормы амортизации. Годовая норма амортизации (в процентах) исчисляется как разница между единицей и результатом корня степени количества лет полезного использования объекта на его первичную стоимость.

Использую этот метод на примере, получим

1-315/40=1-33/8=1-(33/38)=1-(1.443/2)=1-0.7215=0.2785. Годовая сумма амортизации – 27,85%.

Чем больше расстояние между числами, указанными в числителе и знаменателе под радикалами, тем большая доля амортизации приходится на первый год.

3.Метод ускоренного уменьшения остаточной стоимости. –годовая сумма амортизации определяется как произведение остаточной стоимости объекта на начало отчетного года или первичной стоимости на дату начала начисления амортизации и годовой нормы амортизации, которая исчисляется, исходя из срока полезного использования объекта и удваивается. Общая формула исчисления такой амортизации:

Годовая сумма А=первич(остат) ст-ть * (100/кол-во лет экспл.) * 2.

Характерной особенностью методов ускоренного начисления амортизации является то, что в первые периоды амортизируются большие суммы, а в последующие- меньшие. Поэтому они еще называются регрессивными.

В странах с развитыми рыночными отношениями основное назначение ускоренных методов заключается в снижении налоговой нагрузки в начальный период использования основных средств. Средства, сэкономленные в это время на уплате налогов, могут быть направлены на компенсацию расходов, связанных с обновлением оборудования.

Из ускоренных методов более распространенными считается метод ускоренного уменьшения остаточной стоимости и кумулятивный метод. Большой разницы между тремя ускоренными методами, разрешенными к применению ПБУ-7 нет. Главное их отличие заключается в темпах амортизации. Темп амортизации на начальном этапе использования основных средств будет выше. Если применять метод уменьшения остаточной стоимости.

4.Кумулятивный метод (метод суммы цифр количества лет) –годовая сумма амортизации определяется как произведение стоимости, которая амортизируется, и кумулятивного коэффициента. Кумулятивный коэффициент рассчитывается делением количества лет, остающихся до конца ожидаемого срока использования объекта основных средств, на сумму количества лет его полезного использования.

Использую этот метод на примере, получим кумулятивный коэффициент первого года эксплуатации:

3/(1+2+3)=0,5, второго-2/(1+2+3)=0,33, третьего-1/6=0,1667.

Обычно ускоренные методы применяются в случаях, если объекты основных средств подвержены быстрому моральному износу, например, персональный компьютер. Ускоренные методы начисления амортизации могут также использоваться в целях сохранения относительного равенства суммы расходов на ремонт объектов основных средств и ежегодно начисляемой амортизации в течение всего срока их полезного использования. Примером необоротных активов, по мере старения которых значительно увеличиваются расходы на ремонт, техническое обслуживание и эксплуатацию, могут служить транспортные средства.

5.Производственный метод начисления амортизации основан на том, что амортизация не является следствием продолжительности эксплуатации объекта основных средств, а зависит только от эффективности их использования. Производственный метод-метод, по которому месячная сумма амортизации определяется как произведение фактического месячного объема продукции (работ, услуг) и производственной ставки амортизации. Производственная ставка амортизации исчисляется делением стоимости, которая амортизируется, на общий объем продукции (работ, услуг), который предприятие ожидает произвести (выполнить) с использование объект основных средств.

Применив этот метод на примере, можно рассчитать ставку амортизации, при допущении, что грузовик в течении 3-х лет пройдет 170тыс.км. Амортизационная ставка=25/170=0,147. За 1 км. пробега ставка=14,7коп.

Этот метод, который также называется методом суммы единиц продукции, чаще всего применяется тогда, когда износ актива непосредственно связан с частотой его использования. Этот метод очень эффективен для амортизации стоимости основных фондов, которые самостоятельно могут выполнять конкретный объем работы.

Основные факторы, влияющие на размер амортизации.

Выбор оптимального метода начисления амортизации для каждого объекта основных средств является главной составляющей формирования амортизационной политики предприятия. Но метод амортизации, хотя и существенно влияет на ее размер. Скорее характеризует качественную сторону процесса распределения. Не менее важной в амортизационной политике, является количественный критерий амортизации. Таким критерием можно считать относительный размер амортизации, выраженный нормой амортизации, которая зависит в основном от четырех факторов:

стоимость объекта основных средств;

ликвидационной стоимости;

срока полезного использования;

метода начисления амортизации.

Для расчета норм амортизации, в основном, используется амортизируемая стоимость, т.е. первоначальная или переоцененная стоимость, уменьшенная на ликвидационную стоимость объекта. В состав первоначальной стоимости относятся расходы , связанные с приобретение, доставкой и вводом объектов основных средств в эксплуатацию.

Оценка ликвидационной стоимости может быть достаточно точно осуществлена для активов с относительно коротким сроком службы. Но в большинстве случаев она достаточно условна и зависит не только от состояния объекта, но и от рынка сбыта.

Оценка срока полезного использования необязательно должна совпадать с нормативным сроком использования объекта основных средств. При определении сроков полезного использования в соответствии с п,24 ПБУ-7 учитываются:

предполагаемый физический и моральный износ;

ожидаемое использование объекта с учетом его мощности и производительности;

правовые или иные ограничения относительно сроков его использования.

Таким образом, из всех факторов, влияющих на амортизация, совершенно точно определяется только один- первоначальная стоимость объекта основных средств. Все остальные могут быть установлены с различной степенью вероятности.

В случае, если выбранные методы или установленные нормы амортизации не в полной мере соответствуют ожидаемым экономическим выгодам от использования объекта основных средств, ПБУ-7 разрешено осуществлять их корректировку. Согласно ПБУ-6 такая корректировка считается изменением учетной оценки. Изменение учетной оценки не требует корректировки за предыдущие периоды. Корректировка осуществляется путем изменение нормы амортизации, рассчитанной в соответствии с принятым в результат корректировки методом амортизации. При расчете скорректированной нормы амортизации за стоимость объекта основных средств принимается его остаточная стоимость на момент корректировки.

Наибольшая ценность ПБУ-7 – предоставление предприятиям права самостоятельно осуществлять амортизационную политику, что дает возможность определять срок эксплуатации основных средств и выбирать метод начисления амортизации согласно собственным экономическим интересам.

2. Деятельность предприятия -его рентабельность или убыточность- характеризуют финансово-хозяйственные результаты. Финансовые результаты деятельности предприятия состоят из:

-финансовых результатов от основной деятельности;

- финансовых результатов от финансовых операций;

- финансовых результатов от другой обычной деятельности;

- финансовых результатов от чрезвычайных событий;

Определяются финансовые результаты путем определения доходов и соответствующих затрат предприятия. Прибыль- это сумма, на которую доходы превышают связанные с ними расходы. Целью составления отчета о финансовых результатах является предоставление пользователям полной и правдивой информации о доходах, расходах, прибылях и убытках от деятельности предприятия за отчетный период. Доходы и расходы приводят в отчете о финансовых результатах с целью определения чистой прибыли или убытка отчетного периода.

Доходы - это увеличение экономической выгоды в виде поступления активов или уменьшения обязательств, которые приводят к росту собственного капитала (за исключением роста капитала за счет вкладов участников).

Расходы- уменьшение экономических выгод в виде убытия активов или увеличения обязательств, приводящих к уменьшению собственного капитала (за исключением уменьшения капитала за счет его изъятия или распределения собственникам).

К доходам и затратам принадлежат:

1) доходы от предоставления отдельного имущества в аренду;

2) штрафы, пени, неустойки и прочие виды санкций за нарушение условий хозяйственных договоров, признанные должниками, ( кроме санкций и пени за несвоевременную оплату, которая. подлежит внесению в бюджет, во внебюджетные и государственные целевые фонды), а также суммы возмещения причиненных убытков.

3) доходы, полученные на территории Украины и за ее пределами от долевого участия в деятельности иных предприятий, дивиденды по акциям, облигациям и другим ценным бумагам, и от других доходных активов, которые принадлежат предприятию;

4) доходы и затраты от переоценки производственных запасов готовой продукции и товаров, кроме случаев, когда она проводится по решению правительства;

5) доходы от предоставления коммерческого кредита;

6) выручка от продажи иностранной валюты и затраты на ее приобретение;

7) убытки и недостачи товарно-материальных ценностей свыше нормы естественной убыли в том случае, когда виновники не установлены или во взыскании с виновников отказано судом а также их излишки;

8) затраты за аннулированными производственными заказами а также затраты на производство, которое не дало продукции,

9) затраты на содержание законсервированных производственных мощностей и объектов, кроме затрат, которые возмещаются за счет иных источников;

10)некомпенсированные виновными убытки от простоев по внутренним и внешним причинам, а также оплата работникам времени вынужденного прогула;

11)судебные затраты и арбитражные сборы;

12)суммы кредиторской (между предприятиями негосударственных форм собственности) и дебиторской задолженности, по которым прошел срок давности;

13). прибыли и доходы по операциям прошедших лет, выявленных в данном году и др.

14)некомпенсированные убытки от пожаров, аварий и других экстремальных ситуаций;

К внереализационным доходам и убыткам относятся :

-курсовые разницы по валютным счетам и операциям в иностранной валюте;

-дивиденты по акциям, облигациям и лругим ценным бумагам. которые принадлежат предприятию;

-разного вида санкции и штрафы;

-другие доходов не связанные с производственной деятельностью.

Финансовые результаты по видам деятельности, вследствие которых они возникают, подразделяются на: прибыль (убытки) от обычной деятельности и чрезвычайных событий.

Под обычной деятельностью понимают любую деятельность предприятия, а также операции, обеспечивающие ее или возникающие вследствие осуществления такой деятельности. Примерами обычной деятельности являются производство и реализация продукции, расчеты с поставщиками и покупателями, работниками, банковскими учреждениями и др. В качестве сопровождающих к обычной деятельности относятся такие операции, как переоценка активов, списание обесцененных запасов, курсовые разницы, экономические санкции за нарушение договорных обязательств или налогового законодательства и др.

Обычная деятельность подразделяется на: операционную и прочую (инвестиционную и финансовую).

Под операционной деятельностью понимают основную деятельность предприятия, а также другие виды деятельности, не являющиеся инвестиционной или финансовой деятельностью.

Основная деятельность — это деятельность, связанная с производством или реализацией продукции (товаров, работ, услуг), являющаяся определяющей целью создания предприятия и обеспечивающая основную часть его дохода.

Так, для производственного предприятия такой деятельностью является приобретение производственных запасов (сырья, материалов, топлива и др.), изготовление и реализация готовой продукции; для торгового предприятия — приобретение и реализация товаров и т.д.

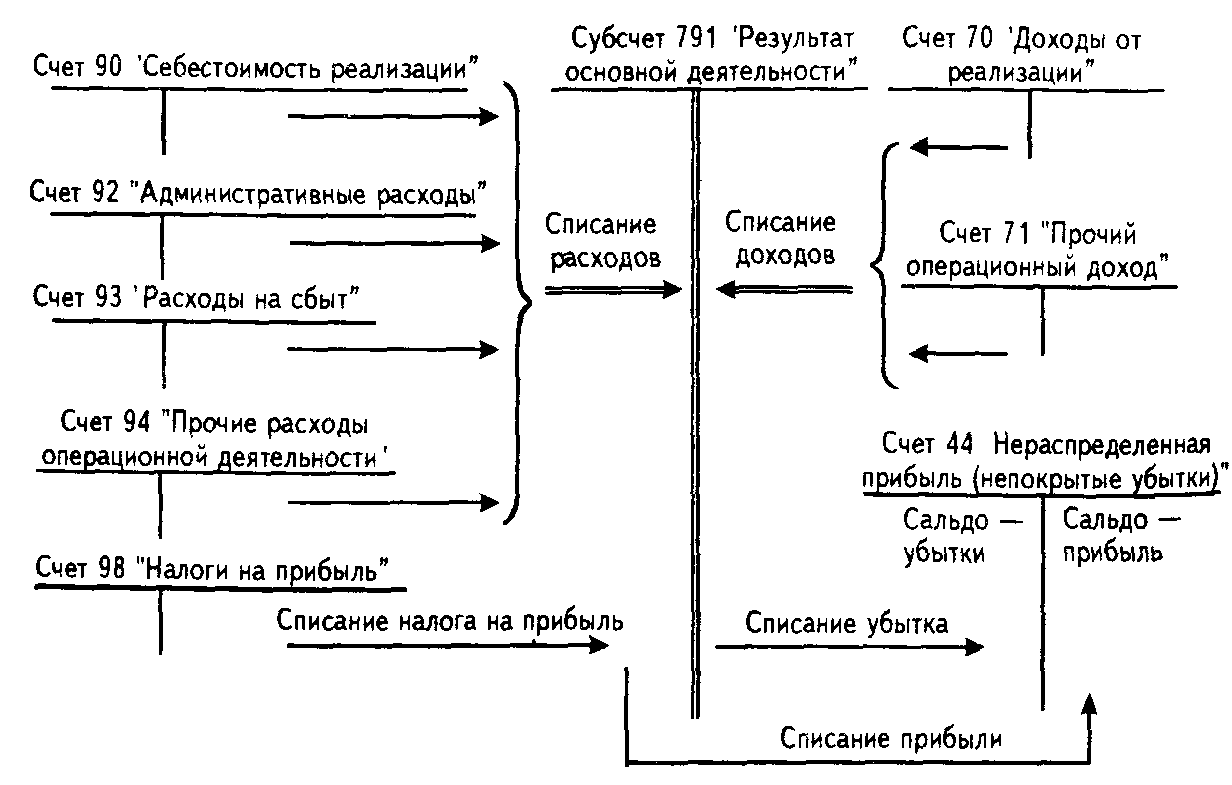

Расходы, связанные с основной деятельностью, различают по функциям — производство, управление, сбыт. Они отражаются на таких счетах, как 90 "Себестоимость реализации", 92 "Административные расходы", 93 "Расходы на сбыт", 94 "Прочие расходы операционной деятельности".

Инвестиционная деятельность — приобретение и реализация необоротных активов, а также тех финансовых инвестиций, которые не являются составляющей эквивалентов денежных средств (например, инвестиции в ассоциированные или дочерние предприятия, совместная деятельность и др.).

Под финансовой деятельностью понимают деятельность, которая приводит к изменениям размера и состава собственного и заемного капитала.

В Положении (стандарте) бухгалтерского учета 3 дано определение дохода (убытка) за отчетный период.

Доходы и расходы приводят в отчете о финансовых результатах с целью определения чистой прибыли или убытка отчетного периода (кроме случаев, когда соответствующие положения (стандарты) предусматривают исключение и этого правила).

В статье "Доход (выручка) от реализации продукции (товаров, работ,услуг)" отражается общий доход (выручка) от реализации продукции, товаров, работ или услуг, то есть без вычета предоставленных скидок, возврата проданных товаров и налогов с продажи (налога на добавленную стоимость, акцизного сбора и тому подобное).

В статье "Налог на добавленную стоимость" отражается сумма налога на добавленную стоимость, которая включена в состав дохода (выручки) от реализации продукции (товаров, работ, услуг).

В статье "Акцизный сбор" предприятия-плательщики акцизного сбора отражают сумму, которая учтена в составе дохода (выручки) от реализации продукции (товаров, работ, услуг).

Предприятия, которые платят другие сборы или налоги с оборота, показывают их сумму в свободной строке отчета о финансовых результатах.

В статье "Другие вычеты из дохода" отражаются предоставленные скидки,возврат товаров и прочие суммы, которые подлежат вычету из дохода (выручки) от реализации продукции (товаров, работ, услуг).

Чистый доход (выручка) от реализации продукции (товаров, работ, услуг) определяется путем вычитания из дохода (выручки) от реализации продукции (товаров, работ, услуг) соответствующих налогов, сборов, скидок и тому подобное.

В статье "Себестоимость реализованной продукции (товаров, работ, услуг)" показывается производственная себестоимость реализованной продукции (работ, услуг) или себестоимость реализованных товаров. Себестоимость реализованной продукции (товаров, работ, услуг) определяется в соответствии с Положениями (стандартами) бухгалтерского учета 9 "Запасы", 16 "Расходы".

Валовый доход (убыток) рассчитывается как разница между чистым доходом от реализации продукции (товаров, работ, услуг) и себестоимостью реализованной продукции (товаров, работ, услуг).

В статье "Другие операционные доходы" отражаются суммы других доходов от операционной деятельности предприятия, кроме дохода (выручки) от реализации продукции (товаров, работ, услуг): доход от операционной аренды активов; доход от операционных курсовых разниц;

возмещение ранее списанных активов, доход от реализации оборотных активов (кроме финансовых инвестиций) и тому подобное.

В статье "Административные расходы" отражаются общехозяйственные расходы, связанные с управлением и обслуживанием предприятия.

В статье "Расходы на сбыт" отражаются расходы предприятия, связанные с реализацией продукции (товаров),— расходы на содержание подразделений, занимающихся сбытом продукции (товаров), рекламу, доставку продукции потребителям и тому подобное.

В статье "Другие операционные расходы" отражаются себестоимость реализованных производственных запасов; сомнительные (безнадежные) долги и потеря от обесценивания запасов; потери от операционных курсовых разниц, признанные экономические санкции, отчисления для обеспечения последующих операционных расходов, а также все другие расходы, которые возникают в процессе операционной деятельности предприятия (кроме расходов, включаемых в себестоимость продукции, товаров, работ, услуг).

Прибыль (убыток) от операционной деятельности определяется как алгебраическая сумма валового дохода (убытка), другого операционного дохода, административных расходов, расходов на сбыт и других операционных расходов.

В статье "Доход от участия в капитале" отражается доход, полученный от инвестиций в ассоциированные, дочерние или совместные предприятия, учет которых ведется методом участия в капитале.

В статье "Другие финансовые доходы" показываются дивиденды, проценты и прочие доходы, полученные от финансовых инвестиций (кроме доходов, которые учитываются по методу участия в капитале).

В статье "Другие доходы" показывается доход от реализации финансовых инвестиций, необоротных активов и имущественных комплексов; доход от неоперационных курсовых разниц и прочие доходы, которые возникают в процессе обычной деятельности, но не связаны с операционной деятельностью предприятия.

В статье "Финансовые расходы" показываются расходы на проценты и прочие расходы предприятия, связанные с привлечением заемного капитала.

В статье "Потери от участия в капитале" отображается убыток, вызванный инвестициями в ассоциированные, дочерние или совместные предприятия, учет которых проводится методом участия в капитале.

В статье "Другие расходы" отображаются себестоимость реализации финансовых инвестиций, необоротных активов, имущественных комплексов; потери от неоперационных курсовых разниц; потери от уценки финансовых инвестиций и необоротных активов; другие расходы, возникающие в процессе обычной деятельности (кроме финансовых расходов), но не связанные с операционной деятельностью предприятия.

Прибыль (убыток) от обычной деятельности для налогообложения определяется как алгебраическая сумма прибыли (убытка) от основной деятельности, финансовых и других доходов (прибыли), финансовых и других расходов (убытков).

В статье "Налоги на прибыль" показывается сумма налогов на прибыль от обычной деятельности, определенная в соответствии с Положением (стандартом) бухгалтерского учета 17 "Налог на прибыль".

Прибыль от обычной деятельности определяется как разница между прибылью от обычной деятельности для налогообложения и суммой налогов на прибыль. Убыток от обычной деятельности равен убытку от обычной деятельности для налогообложения и сумме налогов на прибыль.

В статьях "Чрезвычайные доходы" и "Чрезвычайные расходы" отражаются соответственно: неоплаченные убытки от чрезвычайных событий (стихийного бедствия, пожаров, техно-генных аварий и тому подобное), включая расхо ды на предотвращение возникновения потерь от стихийного бедствия и техногенных аварий, определенных за вычетом суммы страхового возмещения и покрытия потерь от чрезвычайных ситуаций за счет других источников, доходы или убытки от других событий и операций, которые отвечают определению чрезвычайных событий, приведенных в этом Положении (стандарте). Убытки от чрезвычайных событий отражаются за вычетом суммы, на которую уменьшается налог на прибыль от обычной деятельности вследствие этих убытков. Содержание и стоимостная оценка доходов или расходов от каждого чрезвычайного события следует отдельно раскрывать в примечаниях к финансовым отчетам.

В статье "Налоги на чрезвычайную прибыль" отражается сумма налогов, подлежащая к уплате с прибыли от чрезвычайных событий.

Чистая прибыль (убыток) рассчитывается как алгебраическая сумма прибыли (убытка) от обычной деятельности и чрезвычайной прибыли, чрезвычайного убытка и налогов на чрезвычайную прибыль.

Для определения чистого дохода (выручки) от реализации продукции, необходимо:

ЧД=Доход от реализ.-(НДС+Акц.сбор+Др.сборы+Другие затраты).

Валовую прибыль рассчитывают по следующей схеме:

ВП=Чистый доход-Себестоимость продукции.

Себестоимость продукции=Остаток незаверш. произв-ва на начало периода + Затраты на производство в отчетном периоде – Остаток незаверш.произв-ва на конец периода.

Расчет финансового результата –прибыли (убытков) от обычной деятельности до налогообложения:

Фр=Фр от операц.д-ти+[(доход от участия в капмтале + друг. фин. доходы + др. доходы)- фин.затраты+затраты от участия в капитале + др. затраты].

Расчет финансового разультата (прибыли, убытка) от обычной деятельности:

П(У)=П (У) от обычной д-ти – Налог на прибыль.

Расчет чистой прибыли (убытков):

ЧП(У)=Фин. результат от обычной д-ти (прибыль или убыток) +/-доход от необычной д-ти +/-Налог на прибыль +/- Затраты +/-Уменьшение налога на прибыль на затраты от необычной д-ти.

Исходя из классификации доходов и затрат по видам деятельности и функциям и построена система счетов бухгалтерского учета для отражения формирования финансовьк результатов деятельности предприятия и определения чистой прибыли (убытка) отчетного периода, а также составления Отчета о финансовьк результатах (см. гл. 18 "Финансовая отчетность").

Для обобщения информации о финансовьк результатах от обычной деятельности и чрезвычайньк событий Планом счетов бухгалтерского учета предусмотрен счет 79 "Финансовые результаты", который ведется по субсчетам:

791 "Результат основной деятельности";

792 "Результат финансовых операций";

793 "Результат от прочей обычной деятельности";

794 "Результат от чрезвычайных событий".

По кредиту счета 79 "Финансовые результаты" и его субсчетов отражаются суммы в порядке закрытия счетов учета доходов, а по дебету — суммы в порядке закрытия счетов учета расходов, а также причитающаяся сумма начисленного налога на прибыль.

На кредите субъекта 791 "Результат основной деятельности" отражается сумма доходов от реализации готовой продукции, товаров, работ, услуг и прочей операционной деятельности в корреспонденции с дебетом счетов:

70 "Доходы от реализации";

71 "Прочий операционный доход".

На дебет субсчета 791 "Результат основной деятельности" в порядке закрытия счетов в конце отчетного периода списывают:

— себестоимость реализованной готовой продукции, товаров, услуг (с кредита счета 90 "Себестоимость реализаии");

— административные расходы (с кредита счета 92 "Административные расходы");

— расходы на сбыт (с кредита счета 93 "Расходы на сбыт");

— прочие операционные расходы (с кредита счета 94 "Прочие расходы операционной деятельности");

— причитающаяся по данным бухгалтерского учета сумма налога на прибыль от обычной деятельности (с кредита субсчета 981 "Налоги на прибыль от обычной деятельности").

Путем сопоставления на субсчете 791 "Результаты основной деятельности" кредитового оборота (общая сумма полученных доходов от реализации и прочий операционный доход) с дебетовым оборотом (общая сумма операционньк расходов с учетом суммы налога на прибыль от обычной деятельности) определяют финансовый результат (прибыль, убыток) от основной деятельности предприятия.

Исчисленная сумма финансового результата от основной деятельности списывается на счет 44 "Нераспределенная прибыль (непокрытые убытки)" записью:

— на сумму полученной прибыли:

Д-т сч. 79, субсчет 791 "Результат основной деятельности", К-т сч. 44, субсчет 441 "Прибыль нераспределенная";

— на сумму убытка:

Д-т сч. 44, субсчет 442 "Непокрытые убытки", К-т сч. 79, субсчет 791 "Результат основной деятельности".

Формирование финансовых результатов основной деятельности в системе счетов можно представить следующей схемой:

Субсчет 792 "Результат финансовых операции" предназначен для определения финансовых результатов (прибыли, убытка) от финансовых операций предприятия.

На кредит данного субсчета списывают:

а) в корреспонденции с дебетом 72 "Доход от участия в капитале" — доход от участия в капитале (доход от инвестиций в ассоциированные предприятия, доход от совместной деятельности, доход от инвестиций в дочерние предприятия);

б) в корреспонденции с дебетом счета 73 "Прочие финансовые доходы" — прочие финансовые доходы (дивиденды полученные, проценты полученные, прочие доходы от финансовых операций).

На дебет субсчета 792 "Результат финансовых операций" списывают:

а) в корреспонденции с кредитом счета 95 "Финансовые расходы" — финансовые расходы (начисленные проценты за пользование кредитами банков, по договорам кредитования, финансового лизинга; расходы, связанные с выпуском, содержанием и обращением собственных ценных бумаг) и др.;

б) в корреспонденции с кредитом счета 96 "Потери от участия в капитале" — потери от инвестиций в ассоциированные предприятия, от совместной деятельности, от инвестиций в дочерние предприятия.

По данным субсчета 793 "Результат от прочей обычной деятельности" определяют финансовый результат (прибыль, убыток) от прочей обычной деятельности.

На кредит субсчета 793 в корреспонденции с дебетом счета 74 "Прочие доходы" списывают доходы от инвестиционной и прочей обычной деятельности предприятия (доходы от реализации финансовых инвестиций, от реализации необоротных ак-гивов, имущественных комплексов, доходы от неоперационной курсовой разницы, бесплатно полученных активов, прочие доводы от обычной деятельности — от списания кредиторской задолженности после окончания срока исковой давности, от стоимости отрицательного гудвилла, признанного доходом и др.).

На дебет субсчета 793 "Результат от прочей обычной деятельности" в корреспонденции с кредитом счета 97 "Прочие расходы" списывают расходы, которые возникли в процессе обычной деятельности (кроме финансовых расходов), но которые не связаны с производством или реализацией основной продукции (товаров) и услуг, а также расходы страховой деятельности (себестоимость реализованных финансовых инвестиций, необоротных активов, имущественных комплексов, потери от неоперационных курсовых разниц, от уценки необоротных активов и финансовых инвестиций, от списания не оборотных активов и прочие расходы обычной деятельности).

По данньм субсчета 794 "Результаты чрезвычайных событий" определяется прибыль (убыток) от чрезвычайных событий. На кредит данного субсчета в корреспонденции с дебетом счета 75 "Чрезвычайные доходы" списывают доходы, полученные от чрезвычайных событий (суммы возмещенных убытков от чрезвычайных событий), а на дебет — в корреспонденции с кредитом счета 99 "Чрезвычайные потери" — потери от чрезвычайных событий (потери от стихийных бедствий, техноген-ных катастроф и аварий и прочих чрезвычайных потерь).

Ставки налога на прибыль, объекты налогообложения и порядок исчисления налогооблагаемой прибыли, порядок начисления и уплаты налога, обязанности и ответственность плательщика регламентируются Законом Украины "О налогообложении прибыли предприятий", утвержденным постановлением Верховной Рады Украины от 22.05.97 № 283 и Положением (стандартом) бухгалтерского учета 3 "Отчет о финансовых результатах".

Учет налога на прибыль ведется на счете 98 "Налог на прибыль" по субсчетам:

981 "Налог на прибыль от обычной деятельности";

982 "Налог на прибыль от чрезвычайных событий".

На субсчете 981 "Налог на прибыль от обычной деятельности" ведется учет начисленной суммы налога на прибыль от обычной деятельности, исчисленной по установленной ставке (30%) от прибыли, которая отражена в бухгалтерском учете (независимо от суммы прибыли для целей налогообложения).

На субсчете 982 "Налог на прибыль от чрезвычайных событий" отражают сумму налога, подлежащего уплате с прибыли от чрезвычайных событий. В Отчете о финансовых результатах чистая прибыль (убыток) рассчитывается как алгебраическая сумма прибыли (убытка) от обычной деятельности и чрезвычайного дохода, чрезвычайных затрат и налога с чрезвычайной прибыли.

В статьях "Чрезвычайные доходы" и "Чрезвычайные затраты" отражаются соответственно.

прибыль или убытки от прочих событий и операций, соответствующих определению чрезвычайных событий;

— невозмещенные убытки от чрезвычайных событий, включая затраты на предупреждение возникновения потерь от стихийного бедствия, техногенных аварий, которые определены за вычетом суммы страхового возмещения и покрытия потерь от чрезвычайных событий за счет других источников.

Убытки от чрезвычайных событий учитываются за вычетом суммы, на которую уменьшается налог на прибыль от обычной деятельности.

Пример. Предприятие за отчетный период получило прибыль от обычной деятельности 164 000 грн., вследствие стихийного бедствия предприятие понесло убытки в сумме 30 000 грн. Они были частично возмещены за счет средств государственного бюджета в сумме 10 000 грн.

В соответствии с налоговым законодательством на сумму невозмещенных затрат уменьшается облагаемая налогом прибыль. Исходя из этого, предприятие делает расчет:

1) на сумму невозмещенных убытков:

30 000 грн. - 10 000 грн. = 20 000 грн.

2) на сумму уменьшения налога на прибыль вследствие убытков от чрезвычайной деятельности (ставка налога — 30%):

20 000 грн. х 30 : 100 = 6000 грн.

3) убытки от чрезвычайных событий за вычетом суммы, на которую уменьшается налог на прибыль от обычной деятельности вследствие этих убытков:

20 000 грн. - 6000 грн. = 14 000 грн.

4) чистая прибыль, облагаемая налогом, составит:

164 000 - 14 000 = 150 000 грн.

5) налог на прибыль:

150 000 х 30 : 100 = 45 000 грн. На сумму начисленного налога на прибыль делают запись:

Д-т сч. 98 "Налог на прибыль";

К-т сч. 641 "Расчеты по налогам".

После этого по данным счета 79 определяют чистый финансовый результат, который списывают на счет 44 "Нераспределенная прибыль (непокрытые убытки)".

Следовательно, прибыль от обычной деятельности определяется как разница между прибылью от обычной деятельности до налогообложения и суммой налога на прибыль.

Финансовые результаты от всех видов деятельности (основной деятельности, финансовых операций, чрезвычайных событий) списываются соответствующими бухгалтерскими проводками на активно-пассивный счет 44 "Нераспределенная прибыль (непокрытые убытки)", который ведется по субсчетам:

441 "Прибыль нераспределенная";

442 "Непокрытые убытки";

443 "Прибыль, использованная в отчетном периоде".

Согласно действующему положению полученная предприятием прибыль на субсчете 441 «Прибыль нераспределенная» учитывается нарастающим итогом с начала года и до конца года показывается нераспределенной.

Использование полученной прибыли в течение года отражается на дебете субсчета 443 "Прибыль, использованная в отчет ном периоде" в корреспонденции с кредитом соответствующих счетов:

40 "Уставный капитал", 43 "Резервный капитал" (на сумму} прибыли, использованную на увеличение уставного или резервного капитала);

67 "Расчеты с участниками" (на сумму начисленных за счет прибыли дивидендов участникам по простым и привилегированным акциям, а также начисленной причитающейся прибыли выбывающим участникам).

Субсчет 443 "Прибыль, использованная в отчетном периоде" выполняет роль регулирующего контрпассивного счета по отношению к субсчету 441 "Прибыль нераспределенная". Он позволяет определить, какую сумму прибыли получило предприятие с начала года, какая сумма прибыли использована и какая сумма прибыли не использована и находится в хозяйственном обороте предприятия.

В конце года сумму использованной прибыли списывают в уменьшение нераспределенной прибыли записью:

Д-т субсчета 441 "Прибыль нераспределенная";

К-т субсчета 443 "Прибыль, использованная в отчетном периоде".

Убытки предприятия, учтенные на дебете субсчета 442 "Непокрытые убытки", по решению руководителя (собственника) списываются за счет нераспределенной прибыли или резервного капитала, что в бухгалтерском учете отражается записью по кредиту субсчета 442 "Непокрытые убытки" и дебету субсчета 441 "Прибыль нераспределенная" (на сумму убытка, списанного за счет нераспределенной прибыли);

счета 43 "Резервный капитал" (на сумму убытка, списанного за счет резервного капитала).

Основные бухгалтерские проводки, используемые при учете финансовых результатов и использования прибыли

|

Содержание хозяйственной операции. |

Дебет счета |

Кредит счета |

|

Списаны на финансовые разультаты деятельности -доход от реализации готовой продукции |

70 |

79 |

|

-прочий операционный доход |

71 |

79 |

|

-доход от участия в капитале |

72 |

79 |

|

-прочие финансовые доходы |

73 |

79 |

|

-прочие доходы |

74 |

79 |

|

-чрезвычайные доходы |

75 |

79 |

|

Списаны на финансовые результаты расходы деятельности: -себестоимость реализации гостовой продукции |

79 |

90 |

|

-административные расходы |

79 |

92 |

|

-расходы на сбыт |

79 |

93 |

|

--прочие расходы операционной деятельности |

79 |

94 |

|

-финансовые потери |

79 |

95 |

|

-потери от участия в капитале |

79 |

96 |

|

-прочие потери |

79 |

97 |

|

-чрезвычайные потери |

79 |

99 |

|

Отражена сумма начисленного налога на прибыль |

98 |

64 |

|

Списана в конце года на финансовые результаты сумма начисленного налога на прибыль |

79 |

98 |

|

Определен и списан финансовый результат деятельности предприяти: -в сумме полученной прибыли -в сумме убытка |

79 441 |

441 79 |

|

Отражено использование прибыли, полученной предприятием: -на увеличение уставного капитала |

443 |

40 |

|

-на создание резервного капитала |

443 |

43 |

|

-на выплату (начисление) дивидентов по акциям и другим выплатам учасникам |

443 |

67 |

|

Списана в конце года использованная прибыль на уменьшение нераспределенной прибыли |

441 |

443 |

|

Списаны непокрытые убытки: -за счет нераспределенной прибыли предприятия |

441 |

442 |

|

-за счет средств резервного капитала |

43 |

442 |

С введением в действие Закона Украины "О налогообложении прибыли предприятий" от 22.05.97 № 283 появилось понятие налогового учета. Если в области бухгалтерского учета существуют определенные теоретические категории, а также сложившаяся за длительное время методология учета, то теоретическая база налогового учета ограничивается статьей 11 Закона (определяющей правила ведения налогового учета).

Если одной из основных задач бухгалтерского учета является формирование полной достоверной информации о хозяйственных процессах и результатах деятельности субъектов предпринимательской деятельности, необходимой для оперативного руководства и управления, а также для ее использования внешними пользователями (инвесторами, поставщиками, покупателями, финансовыми, налоговыми, статистическими и банковскими учреждениями и другими заинтересованными органами), то назначением налогового учета является определение сумм налогов, подлежащих перечислению в бюджет, и контроль за их уплатой. В отличие от бухгалтерского учета налоговый учет отражает не определенную свершившуюся хозяйственную операцию, а фиксирует факт наступления налогового обязательства по уплате налога на прибыль. При этом согласно статье 11.3.1 Закона Украины "О налогообложении прибыли предприятий" датой увеличения валового дохода считается дата, приходящаяся на налоговый период (квартал), в течение которого происходит любое из событий, случившееся ранее:

— или дата зачисления средств от покупателя (заказчика) на банковский счет плательщика налога в оплату товаров (работ, услуг), подлежащих реализации, а в случае продажи товаров (работ, услуг) за наличные деньги — дата их оприходования в кассу плательщика налога, а при отсутствии таковой — дата инкассации наличных денег в банковском учреждении, обслуживающем плательшика налога:

— или дата отгрузки товаров, а для работ (услуг) — дата фактического представления результатов работ (услуг) плательщика налога.

При бартерных операциях датой увеличения валового дохода считается любое из событий, которое произошло ранее:

— или дата отгрузки товаров, а для работ (услуг) — дата фактического представления результатов работ (услуг) налогоплательщиком;

— или дата оприходования товаров, а для работ (услуг) — дата фактического получения результатов работ налогоплательщиком.

Датой увеличения валовых расходов производства (обращения) в соответствии со статьей 11.2.1 Закона считается дата, которая приходится на налоговый период, в течение которого происходит любое из событий, случившееся ранее:

— или дата списания средств с банковских счетов плательщика налога на оплату товаров (работ, услуг), а в случае их приобретения за наличные деньги — день их выдачи из кассы плательщика налога;

— или дата оприходования плательщиком налога товаров, а для работ (услуг) — дата фактического получения плательщиком налога результатов работ (услуг).

При бартерных операциях датой увеличения валовых расходов считается дата осуществления заключительной (балансирующей) операции.

Как и ранее, т.е. до введения соответствующих Положений (стандартов) бухгалтерского учета, существенным отличием между затратами, учитываемыми в составе валовых расходов, и затратами, которые включаются в состав себестоимости реализованной продукции (товаров, работ, услуг), и элементами операционных затрат является то, что одни отражаются по первому из событий (оплата или начисление), другие (затраты в составе формы отчета № 2) — только по мере осуществления производства и реализации продукции (товаров, работ, услуг).

Валовой доход, согласно статье 4 Закона, представляет собой общую сумму дохода налогоплательщика от всех видов деятельности, полученного либо начисленного в течение отчетного периода в денежной, материальной или нематериальной формах как на территории Украины, ее континентальном шельфе, исключительной (морской) экономической зоне, так и за ее пределами. Таким образом, определение валового дохода исходит из позиций поступления плательщику дохода от определенных видов деятельности. Так, в состав валового дохода входят:

— общие доходы от продажи товаров (работ, услуг), в том числе вспомогательных и обслуживающих производств, не имеющих статуса юридического лица, а также доходы от-продажи ценных бумаг (кроме операций по их первичному выпуску (размещению) и операций по их окончательному погашению (ликвидации);

— доходы от совместной деятельности и в виде дивидендов, полученных от нерезидентов, процентов, роялти, владения долговыми требованиями, а также доходов от осуществления операций лизинга (аренды);

— доходы, не учтенные в исчислении валового дохода периодов, предшествующих отчетному, но выявленные в отчетном периоде;

— суммы безвозвратной финансовой помощи, полученной плательщиком налога в отчетном периоде, стоимость товаров (работ, услуг), бесплатно предоставленных плательщику в отчетном периоде;

— суммы безнадежной кредиторской задолженности, по которой истек срок исковой давности в соответствующий налого-облагаемый период;

— другие суммы безнадежной задолженности, включаемые в валовой доход плательщика налога в порядке, предусмотренном ст. 12 Закона;

— суммы штрафов, неустойки, пени, полученных по решению сторон договора или по решению соответствующих государственных или судебных органов, и некоторые другие доходы.

В целях определения налогооблагаемой прибыли в соответствии со статьей 4.2 Закона в валовой доход не включаются суммы налога на добавленную стоимость (за исключением случаев, когда предприятие-получатель не является плательщиком НДС), полученные (начисленные) предприятием в составе цены продажи продукции (работ, услуг), акцизный сбор, суммы средств или стоимость имущества, поступающие налогоплательщику в виде прямых инвестиций или реинвестиций в эмитированные таким налогоплательщиком корпоративные права, и иные доходы, указанные в ст. 4.2 Закона, в частности:

— суммы средств или имущества, полученные как компенсация за принудительное отчуждение государством имущества плательщика налога в случаях, предусмотренных законодательством;

— суммы средств в части излишне уплаченных налогов, сборов (обязательных платежей), которые возвращаются из бюджета, если такие суммы не были включены в состав валовых расходов:

— суммы доходов органов исполнительной власти и местного самоуправления от оказания государственных услуг (выдачи лицензий, сертификатов, регистрации других услуг, если такие доходы зачисляются в соответствующие бюджеты);

— суммы доходов, накапливаемые на пенсионных счетах в рамках механизма дополнительного пенсионного страхования;

— номинальная стоимость взятых на учет, но не оплаченных (непогашенных) ценных бумаг, свидетельствующих об отношениях займа;

— средства или имущество, поступающие в качестве между-народной технической помощи, предоставляемой другими государствами в соответствии с международными договорами;

— средства, получаемые плательщиком налога из Государственного инновационного фонда на возвратной основе при осуществлении инновационных проектов, и др.

Валовые расходы производства или обращения согласно ст. 5.1 Закона представляют собой сумму любых расходов налогоплательщика в денежной, материальной или нематериальных формах, осуществляемых как компенсация стоимости товаров (работ, услуг), которые приобретаются (изготавливаются) таким плательщиком налога для их дальнейшего использования в собственной хозяйственной деятельности. Согласно ст. 5.2 Закона в состав валовых расходов включаются:

— суммы любых расходов, уплаченных или начисленных на протяжении отчетного периода в связи с подготовкой, организацией, ведением производства, продажей продукции (работ, услуг) и охраной труда;

— сумма средств или имущества, добровольно переданная (перечисленная) в государственный бюджет или бюджеты территориальных обществ, в неприбыльные организации (но не более 4% налогооблагаемой прибыли предыдущего отчетного периода);

— суммы средств, внесенные в страховые резервы. В соответствии со ст. 12.2 и 12.3 Закона такие резервы создаются банками, небанковскими финансовыми учреждениями (кроме страховых компаний), другими плательщиками налога для возмещения возможных потерь от невозвращения долгов их дебиторами;

— суммы внесенных (начисленных) налогов, сборов (обязательных платежей), установленных Законом Украины "О системе налогообложения", за исключением: налога на прибыль предприятия; налога на дивиденды; налога на доходы от игрового бизнеса, налога на доходы нерезидентов; налога на добавленную стоимость, включенного в цену товаров (работ, услуг),

приобретаемых плательщиком налога для производственного или непроизводственного использования; уплату стоимости торговых патентов, относимой на уменьшение налоговых, обязательств плательщика налога согласно ст. 16.3; расходы по уплате штрафов, неустойки или пени по решению сторон договора либо по решению соответствующих государственных органов, суда, арбитражного или третейского суда;

— суммы расходов, не отнесенные к составу валовых расходов прошлых отчетных налоговых периодов в связи с потерей, уничтожением или порчей документов, установленных правилами налогового учета и подтвержденных такими документами в отчетном периоде;

— суммы расходов, не учтенных в прошлых налоговых периодах в связи с допущением ошибок и выявленных в отчетном налоговом периоде в расчете налогового обязательства;

— суммы безнадежной задолженности в части, которая не была отнесена к валовым расходам в случае, когда соответствующие меры по взысканию таких долгов не привели к положительному результату, а также суммы задолженности, относительно которой истек срок исковой давности;

— суммы расходов по операциям особого вида, в том числе по бартерным операциям, страховой деятельности, по операциям с расчетами в иностранной валюте, по операциям со связанными лицами и торговле ценными бумагами и деривативами, по операциям в области совместной деятельности на территории Украины без создания юридического лица, по операциям с долговыми обязательствами и т.п.;

В состав валовых расходов включаются также расходы ш рекламу. Однако затраты по организации и проведению приемов, презентаций, приобретению и распространению подарков, включая бесплатную раздачу образцов товаров или бесплатное оказание услуг с рекламными целями, включаются в валовые расходы в размере не более 2% от прибыли за предыдущий отчетный (налоговый) квартал.

Расходы на гарантийный ремонт (обслуживание) товаров, реализованных плательщиком налога, либо гарантированные замены товаров, стоимость которых не компенсируется за сче1 покупателя, включаются в валовые расходы в размере не более 10% совокупной стоимости таких товаров. Кроме того, принятый Закон обязывает налогоплательщика в случае осуществления гарантийных замен товаров вести отдельный учет бракованных товаров, возвращенных покупателями, а также учеэ покупателей, получивших такую замену или услугу по ремонту. Замена товара без возврата бракованного товара лишаеэ налогоплательщика права на увеличение размера валовых расходов продавца товаров на стоимость замены. Такой учет осуществляется в соответствии с Порядком учета бракованных товаров, возвращенных покупателями, в случае осуществления гарантийных замен товаров, а также учета покупателей, получивших замену или услуги по ремонту (обслуживанию), утвержденным приказом ГНАУ от 27.06.97 № 203 (в редакции приказа ГНАУ от 26.01.98 № 25).

В состав валовых расходов плательщика налога включаются также расходы на командировки физических лиц, пребывающих с плательщиком налога в трудовых отношениях или являющихся членами руководящих органов плательщика налога (ст. 5.4.8). Однако в состав валовых расходов затраты на командировки включаются только при наличии подтверждающих документов

В состав валовых расходов включаются любые расходы по приобретению лицензий и других специальных разрешений, выданных в государственных органах (кроме расходов на приобретение торговых патентов), а также расходы на приобретение специализированных периодических изданий для информационного обеспечения хозяйственной деятельности налогоплательщика.

К валовым расходам относятся также затраты налогоплательщика, связанные с профессиональной подготовкой или переподготовкой по профилю такого налогоплательщика физических лиц, находящихся с ним в трудовых отношениях в украинских заведениях образования (за исключением физических лиц, связанных с таким налогоплательщиком), — в размере до 2% оплаты труда отчетного периода (постановление Кабинета Министров Украины от 24.12.97 № 1461).

На размер валовых доходов и валовых расходов налогоплательщика оказывают влияние операции по реализации основных средств. Так, при реализации отдельных объектов основных средств группы 1 сумма превышения выручки от продажи над балансовой стоимостью таких объектов включается в валовые доходы налогоплательщика, а сумма превышения балансовой стоимости над выручкой включается в валовые расходы (ст. 8.4.8). При реализации основных средств группы 2 и 3 в том случае, если сумма продажи превышает балансовую стоимость соответствующей группы, сумма превышения относится в валовые доходы налогоплательщика в соответствующем периоде (ст. 8.4.4).

Согласно ст.20 Закона, налогоплательщик несет отвественность за правильное начисление и своевременную уплату налога на прибыль. Плательщики налога, не представившие или несвоевременно представившие в налоговый орган налоговую декларацию о прибыли, расчет налога на прибыль, платежное поручение на перечисление налога в бюджет, уплачивают штраф в размере 10 процентов суммы начисленного налога за каждый случай нарушения.

В случае сокрытия или занижения сумм налога плательщик налога уплачивает сумму доначисленного налоговым органом налога, штрафа в размере 30 процентов суммы доначисленного налога (недоимки) и пени, исчисленной исходя из 120 процентов учетной ставки Национального банка Украины, действовавшей на момент уплаты, начисленную на полную сумму недоимки (без учета штрафов) за весь ее срок. Не применяются штрафные санкции, предусмотренные этим пунктом, к плательщикам налога, которые до начала проверки налоговым органом выявили факт занижения облагаемой налогом прибыли, письменно уведомили об этом налоговый орган и уплатили сумму недоимки, а также пеню, исчисленную исходя из 120 процентов учетной ставки Национального банка Украины, действовавшей на момент уплаты, начисленную на полную сумму недоимки за весь ее срок.

ИСПОЛЬЗОВАННАЯ ЛИТЕРАТУРА.

1.”Главбух” №12 от 1/3/2000 Киев “Пресса Украины”

2.«Учет основных хозяйственных операций в бухгалтерских проводках» Н.Н.Грабова, Ю.Г.Кривоносов, Киев 1998

3.«Бухгалтерский учет на предприятиях Украины с разными формами собственности» Н.М.Ткаченко, Киев 1998.

4.журнал «Дебет-Кредит» №31, июль 2000.

5. Закон Украины "О налогообложении прибыли предприятий" № 283/97-ВР от 22 мая 1997г.

6. «Положение (стандарт) бухгалтерского учета 7 «Основные средства» Журнал «Дебет-Кредит» 12/8/2000.

7.Бизнес № 45(408) Газета «Бухгалтерия» 6 ноября 2000г.

8. «Бухгалтерский учет в производственных и торговых предприятиях» Н.Н.Грабова, В.Н.Добровольский Киев, 2000.

9. «Бухгалтерский финансовый учет на предприятиях Украины» под ред. Н.М.Ткаченко Киев 2000.