Валютні ризики: методи аналізу і управління

Робота з курсу

"Управління фінансовими ризиками"

на тему:

"Валютні ризики: методи аналізу і управління"

Зміст

Вступ

Передумови існування та необхідність управління валютними ризиками

Поняття валютного ризику та характеристика чинників

Класифікація валютних ризиків

Основи управління валютними ризиками

Методи аналізу валютних ризиків

Характеристика методів управління

Валютні ризики експортерів та імпортерів

Особливості управління валютними ризиками суб’єктів господарювання і комерційних банків на сучасному етапі ринкових перетворень в Україні

Висновок

Список використаних джерел

Вступ

Одним із важко передбачуваних ризиків є валютний ризик. Його виникнення пов`язане з короткостроковими чи довгостроковими коливаннями курсу валют на фінансовому ринку. Даний вид ризику характерний для підприємств, які купують чи продають товари за іноземну валюту в Україні чи за кордоном, мають мережу філій і представництв за межами країни чи здійснюють операції з валютою. Будь-яке підприємство, що має справу з іноземною конкуренцією на внутрішньому ринку, стикається з валютними ризиками.

В основі виникнення валютних ризиків лежать коливання валютних курсів, і ці коливання відбуваються непередбачено як убік збільшення, так і убік зменшення, внаслідок чого імовірність незапланованих збитків чи прибутку досить велика. Тому підприємства повинні досить серйозно відноситись до проблеми керування валютними ризиками.

Актуальність теми: вдосконалення валютного ринку, розвиток його міжбанківського сектора, зростання обсягів експортно-імпортних операцій, розширення на українському ринку діяльності нерезидентів, збільшення обсягів іноземного інвестування поставили проблеми підвищення рівня ризику операцій з іноземною валютою.

Важливість даної роботи і вивчення проблем, описаних у ній, також полягає в тому, що ця сфера є ще мало відомою на українському ринку. Недостача кваліфікованих кадрів, досвіду і як результат - споживачів у цій області, на жаль гальмує розвиток цього досить важливого аспекту міжнародної діяльності.

Таким чином, основна мета даної роботи – це вивчення особливостей валютного ризику та його впливу на діяльність економічних суб’єктів.

Поставлена мета обумовила необхідність вирішення ряду взаємопов’язаних завдань:

Передумови існування та необхідність управління валютними ризиками.

Поняття валютного ризику та характеристика чинників.

Класифікація валютних ризиків.

Основи управління валютними ризиками.

Методи аналізу валютних ризиків.

Характеристика методів управління.

Валютні ризики експортерів та імпортерів.

Особливості управління валютними ризиками суб’єктів господарювання і комерційних банків на сучасному етапі ринкових перетворень в Україні.

Предметом даної роботи є проблема страхування можливих втрат господарюючими суб’єктами при здійсненні їх діяльності внаслідок коливання валютного курсу.

Об’єктом дослідження виступає валютний ризик.

1. Передумови існування та необхідність управління валютними ризиками

Проблема валютного ризику в економічній теорії та практиці вперше постала наприкінці 70-х років XX століття, після підписання країнами — членами Міжнародного валютного фонду Ямайської угоди (Кінгстон, Ямайка, 1976 р.), відповідно до якої було офіційно визнано демонетизацію золота, скасовано його офіційну ціну і золотий паритет, введено міжнародну розрахункову одиницю СДР (спеціальні права запозичення), яка мала стати основою визначення валютних курсів на ціональних валют, і введено режим вільного курсоутворення на базі «плаваючих» валютних курсів — флоатинг.

Найбільшої гостроти проблема валютного ризику набула у 80-х рр. і залишається актуальною на перспективу. Це пов'язано з різким зростанням обсягів міжнародних торговельних і фінансових операцій, непрогнозованими коливаннями валютних курсів, зростанням обсягів валютних спекуляцій, що спричиняє різке збільшення залежності кінцевих фінансових результатів діяльності підприємств і фінансово-кредитних установ від валютного ризику [14,с.17].

Поняття валютного ризику та характеристика чинників

Під валютним ризиком розуміють можливість грошових утрат суб'єктів валютного ринку через коливання валютних курсів. Під суто економічним кутом зору такий ризик є наслідком незбалансованості активів і пасивів щодо кожної з валют за термінами і сумами.

З погляду практики виникнення валютного ризику пов'язано зі станом валютної позиції, тобто співвідношенням між вимогами й зобов'язаннями щодо іноземної валюти. У разі закритої валютної позиції, тобто коли вимоги й зобов'язання збігаються, ризик зведено до мінімуму. Коли ж валютна позиція відкрита, суми вимог і зобов'язань не збігаються, через що й виникає валютний ризик. У такому разі банкові доведеться в майбутньому купувати валюту за новим курсом і продавати за старим. Якщо за відкритої валютної позиції сума валютних зобов'язань банку перевищує суму вимог, то це буде коротка валютна позиція, якщо ж навпаки, — довга. Збитки виникають тоді, коли доводиться відповідно до раніше укладеної угоди продавати валюту за курсом, нижчим від поточного, а купувати (прийняти раніше куплену валюту) за курсом, вищим від нього.

Головним чинником валютних ризиків є коротко- та довгострокові коливання обмінних курсів, що залежать від попиту й пропозиції валюти на національних і міжнародних валютних ринках. У довгостроковому періоді визначальну роль відіграє загальний економічний стан країни, рівень виробництва, збалансованість основних макроекономічних пропорцій, обсяги зовнішньої торгівлі тощо, а в короткостроковому — збалансованість окремих ринків і загальний стан ринкового й конкурентного середовища. Коливання кількісних показників окремих чинників та їх певне співвідношення відіграють вирішальну роль у змінах валютних курсів, а тому можуть мати суттєвий вплив на характер виникнення і рівень валютного ризику.[12,с.117]

Серед довгострокових чинників коливань валютних курсів передусім необхідно виокремити такі:

загальна економічна ситуація в країні;

політична ситуація;

рівень відсоткових ставок;

рівень інфляції;

стан платіжного балансу;

система валютного регулювання та ін.

Короткострокові зміни валютних курсів є наслідком постійних щоденних коливань, зумовлених частою зміною попиту і пропозиції на ту чи ту валюту. Оскільки обсяги зовнішньоекономічних операцій, у тому числі й торговельних, постійно зростають, а світовий валютний ринок функціонує цілодобово, такі тимчасові коливання є неминучими, що стає постійним джерелом валютного ризику. Крім того, підприємства та банки, що працюють на валютному ринку, можуть потерпати і від цілеспрямованих валютних спекуляцій, досвід яких має вже й Україна. Тому визначення характеру і розмірів валютних ризиків і запобігання їм стає однією з досить актуальних проблем здійснення експортно-імпортних операцій та міжнародних фінансових розрахунків.

Класифікація валютних ризиків

За характером і місцем виникнення валютні ризики поділяють на:

операційні;

трансляційні (бухгалтерські);

економічні.

Операційний ризик пов'язаний з торговельними операціями, а також із грошовими угодами з фінансового інвестування та дивідендних платежів. Цей ризик може виникати під час підписання угод на здійснення платежів або на отримання коштів в іноземній валюті в майбутньому.

Трансляційний (бухгалтерський) ризик повязаний з переоцінюванням активів і пасивів та прибутків закордонних філій в національну валюту, а також може виникати за експорту чи імпорту інвестицій. 'Він впливає на показники балансу, що відображають звіт про одержані прибутки та збитки після перерахунків сум інвестицій у національну грошову одиницю. Врахувати трансляційний ризик можна під час складання бухгалтерської та фінансової звітності. На відміну від операційного, трансляційний ризик не пов'язаний з грошовими потоками чи розмірами сплачуваних сум. Ризик збитків чи зменшення прибутків виникає за складання консолідованих звітів міжнаціональних корпорацій та їхніх іноземних дочірних компаній чи філій.)

За складання консолідованого звіту про активи, пасиви і розмір прибутків відповідні показники балансів дочірних компаній, розраховані в окремих національних валютах, перетворюються на провідну валюту консолідованого балансу за місцем розташування материнської компанії.

Найбільш показовим прикладом, що ілюструє виникнення трансляційної валютної експозиції, є переведення чистих інвестицій іноземної дочірньої компанії до материнської. Під такими інвестиціями розуміють балансову вартість засобів материнської компанії та різницю між загальними активами дочірньої компанії та її зовнішніми зобов'язаннями (зобов'язаннями дочірньої компанії іншим фірмам, окрім материнської, та інших компаній групи). Вартість чистих інвестицій, перерахована в національну грошову одиницю країни розташування материнської компанії, збільшується або зменшується відповідно до зміни курсів валют.

Економічний валютний ризик пов'язаний з можливістю втрати доходів за майбутніми контрактами через зміну загального економічного стану як країн-партнерів, так і країни, де розташована компанія. Насамперед, він обумовлений необхідністю здійснення постійних розрахунків за експортними та імпортними операціями, інтенсивність яких, у свою чергу, може залежати від коливань валютних курсів.

Економічний валютний ризик підрозділяють на два види:

— прямий, коли передбачається зменшен- ня прибутку за майбутніми операціями внаслідок зниження обмінного курсу валют;

— опосередкований (побічний), пов'язаний з утратою певної частини конкурентоздатності вітчизняних товаровиробників порівняно з іноземними. Головним чинником виникнення прямого економічного валютного ризику є майбутні експортно-імпортні угоди або валютні операції. Після підписання угоди (укладення контракту) і до настання терміну сплати за угодою економічний валютний ризик трансформується в операційний.

Опосередкований ризик характеризує можливість виникнення збитків, пов'язаних зі зниженням конкурентоздатності компанії в порівнянні з іноземними товаровиробниками та експортерами у зв'язку зі зміною валютних курсів, високою валютною собівартістю та відносно низькими цінами на виготовлену продукцію.

Наприклад,

на світовому ринку домінують два

виробники компресорного устаткування

— Україна і Росія. Продукція здебільшого

експортується, а тому оцінюється в

доларах США. Якщо зміни курсу долара до

гривні та до російського рубля будуть

пропорційно однаковими, то

конкурентоспроможність товаровиробників

залишиться відносно стабільною: зі

зниженням курсу долара водночас і до

гривні, і до російського рубля

конкурентоздатність товарів на світових

ринках підвищується, і це буде вигідно

обом країнам. У разі такого ж підви щення

курсу долара (і одночасного зниження

курсів гривні та російського рубля)

конкурен-тоздатність товарів двох країн

між собою залишиться відносно незмінною,

але доходи від продажу, виражені в

доларах США, зменшаться.

щення

курсу долара (і одночасного зниження

курсів гривні та російського рубля)

конкурен-тоздатність товарів двох країн

між собою залишиться відносно незмінною,

але доходи від продажу, виражені в

доларах США, зменшаться.

Якщо ж курс гривні підвищиться на більший відсоток, ніж курс російського рубля, конкурентні цінові переваги будуть на боці українського експортера; якщо навпаки — то на боці російського. У нашому прикладі підвищення чи зниження цінової конкурентоздатності товаровиробників залежатиме, крім змін курсу долара, ще й від зміни курсового співвідношення між гривнею та російським рублем. У разі підвищення курсу гривні відносно російського рубля цінові переваги будуть на боці російського експортера компресорного обладнання, в разі пониження — навпаки.

Визначаючи валютні ризики та розробляючи заходи щодо їх запобігання, необхідно чітко уявляти можливі наслідки кожного виду валютної експозиції.

Операційний валютний ризик може спричинити зменшення чистого притоку грошових коштів, прибутків і доходів на одну акцію, а також призвести до скорочення ринків збуту.

Нарахування економічного валютного ризику призводить до зниження конкурентоздатності експортерів на зовнішніх ринках, до зниження рівня рентабельності продукції та прибутковості підприємств.

Трансляційний ризик може призвести до зменшення вартості іноземних активів (або до збільшення вартості пасивів) в іноземній валюті, що стане причиною зниження загальної вартості підприємства (статутного капіталу), а також зниження курсової вартості акцій та їхньої прибутковості.

Основою запобігання трансляційним ризикам є вибір валютного курсу, за яким здійснюється трансляція, — за поточним (на дату розрахунку) чи історичним (на дату здійснення операції). З огляду на це можуть бути використані кілька методів перерахунку балансу:

— всі поточні операції здійснюються за поточним курсом, а довгострокові — за історичним;

фінансові операції обліковуються за поточним курсом, а товарні — за історичним;

усі валютні операції здійснюються за одним курсом [12, с.381].

Перевага тому чи іншому методові перерахунку балансу надається залежно від конкретних умов, обсягів операцій та перспектив коливань валютних курсів.

Основними елементами оцінки операційного ризику є визначення:

виду іноземної валюти, за якою проводяться розрахунки;

суми валют;

тривалості періоду валютного ризику;

виду валютних розрахунків (платежі/виручка).

Основи управління валютними ризиками

Управління валютним ризиком передбачає проведення його детального аналізу, оцінку можливих наслідків та вибір методів страхування. Оцінка ризику передбачає визначення тривалості періоду ризику, суми коштів, що знаходяться під ризиком, та обсягу збитків за відповідними зобов'язаннями, що можуть виникнути в майбутньому. Тому передбачення валютних ризиків посідає чільне місце у стратегії планування діяльності підприємства чи фінансово-кредитної установи і є запорукою підвищення ефективності їхньої основної діяльності. Управління валютним ризиком базується на виборі відповідної стратегії менеджменту ризику, що містить у собі такі основні елементи:

використання всіх можливих засобів уникнення ризику, який призводить до значних збитків;

контроль ризику та мінімізація сум імовірних збитків, якщо немає можливості уникнути його повністю;

страхування валютного ризику в разі не можливості його уникнення.

Відповідно до цих елементів ми можемо спостерігати різні варіанти вибору стратегії: від нейтрального ставлення до ризику, коли фінансові менеджери через незначні розміри можливих збитків не беруть ці ризики до уваги, до повного контролю і страхування всіх можливих валютних ризиків і валютних збитків. Тому запобігання валютним ризикам завдяки використанню певних методів страхування можна вважати головним елементом стратегії менеджменту валютних ризиків.

У світовій практиці страхування валютних ризиків називають хеджуванням (hedging). Головна мета використання відповідних методів хеджування полягає в тому, щоб здійснити валютно-обмінні операції своєчасно — що до того як відбудеться небажана зміна курсів, або ж компенсувати збитки від такої зміни за рахунок паралельних операцій з валютою, курс якої змінюється в протилежному напрямку.

Нині існує ціла низка досить ефективних методів страхування валютних ризиків, що можуть бути використані різними суб'єктами валютного ринку залежно від конкретних умов і завдань їхньої діяльності. Під цими методами розуміють певні фінансові операції, що дозволяють повністю або частково уникнути ризику збитків, що виникають через зміну валютних курсів, або ж отримати прибуток, джерелом якого є ця зміна. Під кутом зору проведення відповідних операцій сутність страхування як фінансово-бухгалтерського методу полягає в тому, щоб уникнути двох видів відкритих позицій в іноземній валюті, — довгих, тобто володіння довгостроковими активами в іноземній валюті, і коротких, тобто володіння іноземною валютою в значно більших обсягах, ніж це необхідно для вирішення короткострокових завдань, пов'язаних із відповідним видом діяльності. За умови уникнення цих відкритих позицій зміна валютних курсів не призведе до суттєвих змін вартості власного капіталу.

Можна назвати такі методи страхування валютних ризиків:

Структурне збалансування (активів і пасивів, кредиторської та дебіторської заборгованості).

Зміна термінів платежів (leads and flags).

Форвардні угоди.

Операції «своп».

Опціонні угоди.

Фінансові ф'ючерси.

Кредитування та інвестування в іноземній валюті.

Реструктуризація валютної заборгованості.

Паралельні позички.

Лізинг.

Дисконтування вимог в іноземній валюті.

Використання валютних коштів.

Здійснення платежів за допомогою зростаючої валюти.

Самострахування.

В економічній практиці вказані методи часто переплітаються між собою, а окремі фінансово-кредитні установи використовують, як правило, не один, а водночас кілька методів. При цьому методи 2, 3, 4, 5, 6 і 11 використовуються переважно за короткострокового страхування, а 7, 8, 9, 10,13 і 14 — за довгострокового. Методи 1 і 12 можна використовувати в обох випадках, а методи 9 і 13 можуть застосовуватися тільки підприємствами, що мають закордонні філії.

Через недостатню розвиненість фінансово-кредитної та банківської систем, відсутність ринкової інфраструктури, недосконалість вітчизняного законодавства для українських підприємців та банків спектр методів страхування поки що обмежений, і головними серед них є: правильний вибір валюти розрахунків, регулювання валютної позиції, валютні застереження, конверсійні та арбітражні операцій. Але слід зазначити, що з плином часу коло використовуваних методів розширюється. Останнім часом набуло поширення використання на вітчизняному фінансовому ринку опціонів, фінансових ф'ючерсів, лізингових угод тощо.

У практичній діяльності вітчизняних підприємств найбільш поширено використання валютних застережень, своєрідну форму яких ми спостерігаємо дуже часто у вигляді визначення, всупереч законодавству, ціни товарів в умовних одиницях, що практично означає встановлення її в доларах США чи Євро.

Валютне застереження — це умова, за якої сума платежу повинна переглядатися в тій же пропорції, що й зміна курсу валюти платежу відносно валюти застереження. Валютне застереження рівного ризику підвищує стелю коливань валютних курсів, а тому й період розрахунків може бути тривалішим. Розрізняють застереження прямі, опосередковані, мультивалютні.

Пряме валютне застереження застосовується в тому разі, коли валюта ціни й валюта платежу збігаються, але сума платежу, обумовлена в контракті, залежить від зміни курсу валюти розрахунків щодо іншої, стабільнішої валюти, так званої валюти застереження.

Опосередковане валютне застереження застосовується в тому разі, коли ціна товару (контракту) зафіксована в стійкій найбільш поширеній у міжнародних розрахунках валюті (долар, євро, фунт), а платіж здійснюється в іншій валюті, зазвичай — у національній.

Мультивалютні застереження базуються на корекції суми платежу пропорційно зміні курсу валюти платежу, але не до однієї валюти, а до певним чином підібраного «кошика» валют, курс яких розраховується за певною методикою як середньозважена величина: наприклад, на основі середньоарифметичного відсотка відхилень курсів кожної з валют «кошика» від базового рівня або на основі зміни розрахункового середньоарифметичного курсу визначеного заздалегідь набору валют.

Використання широкого спектра методів самострахування дозволяє уникнути можливих утрат від валютних спекуляцій та організувати дієву систему менеджменту валютного ризику на конкретному підприємстві.

5. Методи аналізу валютних ризиків

Основні способи аналізу валютного ризику такі:

усі поточні операції оцінюються за поточним валютним курсом, а довгострокові — за історичним;

фінансові операції перераховуються за поточним, а товарні — за історичним курсом;

усі операції враховуються або за поточним, або за історичним курсом [5, 382с.].

Кожний банк, перш ніж здійснювати операції, пов’язані з валютним ризиком, повинен ознайомитися з усією складністю сфери управління ним та його аналізу та зрозуміти її. Особливе значення має створення відповідних систем оцінки валютного ризику.

Політика банку щодо управління валютним ризиком охоплює такі напрями:

вибір певних операцій в іноземній валюті, які проводитиме банк;

установлення лімітів для валютних позицій;

установлення правил бухгалтерського обліку для переоцінки валютних позицій;

організацію аналітичної роботи.

Операції комерційних банків з іноземною валютою залежно від ініціатора проведення операцій можна поділити на три групи:

Операції, які здійснюються з ініціативи банків-кореспондентів (зовнішні операції).

Операції, які здійснюються з ініціативи клієнтів (клієнтські операції).

Операції, які здійснюються з ініціативи самого банку (внутрішні операції) (табл. 5.1.).

Успіх проведення операцій з іноземною валютою залежить від наявності валютної позиції кожного банку. Валютна позиція — це співвідношення вимог та зобов’язань банку в іноземній валюті. Стан валютної позиції є головним чинником виникнення валютного ризику.

Таблиця 5.1

Операції комерційних банків з іноземною валютою за ініціатором проведення

|

Зовнішні операції |

Клієнтські операції |

Внутрішні операції |

|

операції, що відображають зміну стану коррахунку банку; операції, що пов’язані з надходженням коштів на рахунки клієнтів банку через коррахунки інших банків |

відкриття та закриття валютного рахунка клієнта; переказ валюти в іншу фінансову установу; переказ валюти клієнта того ж банку; видача готівкової валюти клієнту; прийняття готівкової валюти від клієнта; купівля-продаж валюти на біржі за дорученням клієнта; купівля-продаж валюти клієнтом за рахунок відкритої валютної позиції банку; операції з акредитивами, дорожніми чеками, інкасо |

отримання та видача міжбанківських кредитів; купівля-продаж валюти банком на біржі; нарахування та утримання процентів по розрахункових, позичкових та депозитних рахунках клієнтів в іноземній валюті; переоцінка залишків на валютних рахунках |

VP = А>V> – L>V>. (5.1.)

У банківській практиці виділяють такі позиції:

чиста довга валютна позиція (А>V> > L>V>) — сума активів в іноземній валюті перевищує суму відповідних пасивів (показник валютної позиції має знак «плюс»);

чиста коротка валютна позиція (А>V> < L>V>) — сума зобов’язань перевищує суму активів у одній і тій самій іноземній валюті (показник валютної позиції зі знаком «мінус»).

Якщо сума активів в іноземній валюті врівноважена сумою пасивів у тій самій іноземній валюті (А>V> = L>V>), то така позиція називається закритою, або позицією зведення чи відповідності. У такому разі валютного ризику майже немає, адже зміна курсу однієї валюти щодо іншої однаково позначається як на вартості активів, так і на вартості пасивів, а це не потягне за собою ні втрат, ні доходів внаслідок зміни валютного курсу. [9, 299с.]

Необхідність проведення розрахунку валютного ризику призвела до появи поняття «загальної» валютної позиції як суми абсолютних значень довгих та коротких валютних позицій по кожній валюті.

Проблема управління ціновими ризиками, до яких належить і валютний, полягає в тому, що категорія ризикованості пов’язується, насамперед, з можливими фінансовими втратами, а отже, логічно вважати ризиком лише ситуацію зниження показників прибутковості (недоодержання доходів, збитки, зменшення вартості капіталу, невиправдане підвищення витрат). Разом з тим точно визначити, додатним чи від’ємним буде майбутній результат, одержаний від переоцінювання інструментів за ринковим валютним курсом, досить складно, адже це потребує точного прогнозу динаміки валютних курсів.

Оскільки можливість точного визначення майбутніх змін у валютних курсах існує далеко не завжди, то індикатором рівня валютного ризику, на який наражається банк унаслідок незбалансованості структури та обсягів активів і пасивів в іноземній валюті, вважають валютну позицію.

Маючи відкриту валютну позицію банк може отримати прибутки чи зазнати збитків унаслідок зміни валютного курсу з огляду на таку залежність:

довга валютна позиція приносить прибутки за підвищення курсу іноземної валюти і завдає збитків у разі його зниження;

коротка валютна позиція приносить прибутки за зниження курсу іноземної валюти, але завдає збитків за підвищення курсу.

Приклад 5.1

Визначити валютну позицію банку за доларами та євро, використовуючи дані таблиці 5.2. Як вплине на прибуток банку зниження курсу долара та підвищення курсу євро?

Таблиця 5.2.

БАЛАНС БАНКУ, млн грн

|

Активи |

Сума |

Пасиви |

Сума |

|

Каса |

25 |

Депозити |

385 |

|

Кредити (у доларах) |

350 |

Депозити (у доларах) |

260 |

|

Кредити (у євро) |

170 |

Депозити (у євро) |

190 |

|

Кредити |

550 |

МБК |

80 |

|

Цінні папери (у доларах) |

55 |

МБК (у доларах) |

65 |

|

Цінні папери (у євро) |

100 |

МБК (у євро) |

120 |

|

Основні фонди |

100 |

Капітал |

250 |

|

Усього: |

1350 |

1350 |

Розв’язання

Банк має довгу позицію за доларами у розмірі 80 млн грн (350 + 55 > 260 + 65), яка за зниження курсу долара завдасть збитків. За євро в банку утворилася коротка позиція у розмірі 40 млн грн (170 + 100 < 190 + 120), що за умови підвищення курсу євро також спричинить збитки банку, оскільки вартість зобов’язань у євро зростатиме швидше, ніж вартість активів у євро.

Якщо куплена валюта надаватиметься в розпорядження покупця у день укладання угоди або в наступний день, то такі угоди належать до типу «овернайт» (overnight). Угоди, що передбачають постачання валюти протягом двох днів після їх здійснення, називають угодами «спот» (spot). Ці два типи угод й об’єднуються поняттям «касові» операції. За такий короткий період валютний курс, як правило, не встигає зазнати якої-небудь значної зміни, і ризик практично зводиться до мінімуму. Інша справа, коли здійснюються довгострокові («форвардні») угоди, що передбачають обмін валют у раніше встановлені строки (як правило, від одного тижня до п’яти років), але за курсом, зафіксованим на момент укладення угоди.

До довгострокових належать також угоди типу «своп» (SWAP), що являють собою комбінацію операцій «спот» і «форвард».

«Форвардний» курс, природно, різниться від того курсу, який застосовується в угодах «спот». У міжнародній практиці для котирування валют за форвардними угодами, як правило, використовують не сам «форвардний» курс, а лише різницю відносно курсу «спот» (знижку або премію). Для визначення форвардного курсу цю різницю необхідно відповідно відняти або додати до курсу «спот».

Певна річ, наші комерційні банки можуть запропонувати клієнтам свої курси за угодами «форвард», але в такому разі їм насамперед доведеться вирішувати проблему прогнозування динаміки валютних курсів.

Прогнозування динаміки валютних курсів дуже ускладнилось у зв’язку із поширенням системи «плаваючих» курсів.

Природно, що більш-менш вірогідно передбачити величину зміни валютних курсів можна і, як правило, необхідно в тому разі, коли йдеться про досить невеликий період часу — від одного до кількох днів або тижнів. В останніх випадках задовільним вважається вдале передбачення всього напряму (тренду) в зміні курсу валюти — його зниження або підвищення, чого вже достатньо для проведення прибуткових операцій зі страхування валютного ризику. Вважають, що найбільш вдалими є передбачення динаміки валютних курсів на термін у півроку (180 днів), що використовуються для встановлення в курсі за угодами «двох підходів» — фундаментального та технічного.

Фундаментальний підхід виходить з того, що основними чинниками формування курсів на валютному ринку є відсоткові ставки за депозитно-кредитними операціями, темпи інфляції та стан платіжного балансу за поточними операціями. Отже, знання про зміни, що відбулися, або очікувані зміни цих чинників, з одного боку, та знання про ступінь впливу цих чинників на величину валютного курсу (тобто про величину коефіцієнтів кореляції) — з іншого, вважаються достатніми для прогнозування шляхом побудови адекватних економічних моделей. Використовувані моделі можуть бути досить складними, коли врахувати, що сама кількість чинників впливу насправді не обмежується трьома щойно згаданими.

Практики схильні застосовувати так званий технічний підхід. Він базується на впевненості, шо графіки, які ілюструють динаміку валютних курсів, самі по собі можуть дати ключ до прояснення можливих напрямів зміни курсів у майбутньому. Сутність основного методу цього напряму, методу «чартів» (від англ. сhart — графік), полягає у проведенні графічного аналізу динаміки курсів для виявлення подібних моментів у їх русі з метою прогнозування. При цьому виходять із припущення, що одного разу помічена послідовність у коливаннях валютного курсу виявлятиметься й надалі (при цьому, чим менше ви знатимете про реально існуючі економічні залежності, тим краще).

У ході аналізу «чартів» виокремлюють певні фігури, злами графіків певної конфігурації: «прапор» або «вимпел», «трикутник», «провал», «дуга», «голова—плечі» тощо. Помітивши, що точки, які фіксують стан поточного курсу, починають вишиковуватися на графіку в певну фігуру («чарт»), валютний дилер може достатньо впевнено визначити ті моменти, коли дану валюту необхідно купувати, а коли настає час її позбутися [5,с.383].

Зауважимо, що на завершальній стадії прогнозування проводиться експертне оцінювання, яке ґрунтується на якісному аналізі всієї сукупності фактів, що впливають на курси (фінансові, загальноекономічні, політичні та психологічні). Експертна оцінка, як один з методів прогнозування, покликана враховувати можливість зміни курсів.

Результати прогнозування, здобуті за будь-яким методом, служать для прийняття рішення про те, як уникнути можливих збитків або отримати додатковий потенційний прибуток.

Важливим аспектом управління валютним ризиком є практика централізованого регулювання валютної позиції уповноважених банків. У загальному випадку учасники валютного ринку мають самі визначати той рівень валютного ризику, який вони згодні прийняти, маючи на меті отримання прибутків. Але для тих суб’єктів господарської діяльності, фінансовий стан котрих зачіпає інтереси великої частини населення і впливає на стан суспільства в цілому, рівень позиційного валютного ризику може регулюватися централізовано установленням нормативів та певних вимог. До цієї категорії належать, насамперед, комерційні банки.

Такий підхід базується на тому, що банківський бізнес полягає, насамперед, в наданні послуг клієнтам і не повинен включати ризик, не пов’язаний з необхідністю проведення цих операцій. Фактично банк є посередником між клієнтом і валютним ринком, тому валютну позицію банку необхідно встановлювати на рівні, який відбиває нормальні потреби щодо проведення клієнтських операцій. Менеджментові банків бажано утримуватись від спекулятивних операцій обмеженням величини відкритої валютної позиції. Втім досить часто банки все ж проводять такі операції, використовуючи сприятливу кон’юнктуру валютного ринку для отримання додаткового (спекулятивного) доходу.

Якщо банк обрав стратегію максимізації прибутку, то виникає потреба оцінити валютний ризик та можливі наслідки прийнятих управлінських рішень.

Залежність між величиною прибутків (збитків), одержаних у результаті утримання банком відкритої валютної позиції, та змінами валютних курсів на ринку, описується аналітичною моделлю:

P>V> = (s>p> – s) · VP (5.2)

де P>V> — прибуток (збиток) від переоцінювання валютних коштів у зв’язку зі зміною валютного курсу; VP — валютна позиція банку; s>p>, s — прогнозований та поточний валютний курс відповідно.

Особливість моделі полягає в наявності чинника невизначеності, зумовленого прогнозами очікуваних значень валютного курсу (s>p>). Прогнози справджуються з певною ймовірністю, тому введення в модель ймовірнісних характеристик (імовірність того, що валютний курс досягне прогнозованого значення) дозволяє проводити поглиблений аналіз, порівнюючи кілька сценаріїв. У такому разі отримують два показники: ймовірність настання події та суму можливих втрат, яка з нею кореспондується [9, с.305].

В Україні діяльність комерційних банків на валютному ринку регулюється Національним банком України через ліцензування валютних операцій та установлення обов’язкових нормативів.

З метою обмеження максимальних рівнів валютних ризиків для вітчизняних банків встановлено такі нормативи відкритої валютної позиції:

Норматив загальної відкритої валютної позиції (Н13 — до 30%).

Розраховується як відношення загальної величини відкритої валютної позиції банку до капіталу банку:

Н13= Вп / К·100%, (5.3.)

де Вп — загальна відкрита валютна позиція банку за балансовими та позабалансовими активами та зобов’язаннями банку за всіма іноземними валютами у гривневому еквіваленті (розрахунок проводиться за звітну дату);

К — капітал банку.

Норматив довгої відкритої валютної позиції в усіх іноземних валютах, що обчислюється як співвідношення довгої відкритої валютної позиції в усіх іноземних валютах у гривневому еквіваленті до капіталу банку. (Значення нормативу не перевищує 20%.)

Н13-1 = Вд / К·100%, (5.4.)

де Вд — довга відкрита валютна позиція банку за балансовими та позабалансовими активами та зобов’язаннями банку за банківськими металами у гривневому еквіваленті (розрахунок проводиться за звітну дату);

К — капітал банку.

3. Норматив короткої відкритої валютної позиції в усіх іноземних валютах, який визначається як співвідношення короткої відкритої валютної позиції в усіх іноземних валютах у гривневому еквіваленті до капіталу банку. (Значення нормативу не перевищує 10%.)

Н13-2= Вк / К·100%, (5.5)

де Вк — коротка відкрита валютна позиція банку за балансовими та позабалансовими активами та зобов’язаннями банку за банківськими металами у гривневому еквіваленті (розрахунок проводиться за звітну дату);

К — капітал банку.

Для прямого оцінювання ймовірних втрат банк може визначити очікуваний розмір збитку, спричинений несприятливою зміною валютного курсу. З цією метою практикується використання деяких припущень щодо потенційно можливої несприятливої зміни валютного курсу. І на основі припущення розраховуються втрати, які мав би банк, здійснивши переоцінку відкритої позиції за цим гіпотетичним курсом. Тоді розмір потенційних збитків підлягає лімітуванню. Цей ліміт може бути виражений як абсолютна величина збитку чи як відсоток, наприклад від прибутку банку.

Для безпосередньої оцінки потенційних збитків дуже важливо, щоб несприятливі зміни валютного курсу, які використовуються у таких обчисленнях, не були «приблизними».

Слід зазначити, що прогнозування поведінки валютного курсу — надзвичайно складний процес, адже на валютний курс має вплив велика кількість факторів. Визначення «правильного» несприятливого руху курсу залежить від характеристик національної та іноземної валюти. Для банків країн з твердою національною валютою оцінка несприятливої зміни валютного курсу може ґрунтуватися на аналізі статистичних даних минулих періодів і побудові на їх основі прогнозів, як правило, короткострокового характеру і з певним ступенем достовірності [3, с.314].

I>max> = L>i> · V>i> / 100, (5.6.)

де I>max> — максимально припустимий вплив валютного ризику на прибуток банку;

L>i> — ліміт відкритої валютної позиції для і-ї валюти;

V>i> — прогнозні зміни курсу і-ї валюти, %.

Для банків країн, де мають місце серйозні та часті урядові інтервенції, оцінка потенційної зміни валютного курсу повинна враховувати, що курс буде часто і в значних розмірах коригуватися. Банки, які містяться у країнах з перехідною економікою, можуть управляти валютним ризиком, розглядаючи групу твердих валют як єдину. Тобто ризик, який виникає від позицій у твердій валюті, що протистоїть позиції в іншій твердій валюті, завжди буде меншим, ніж ризик від позиції у національній валюті, яка протистоїть позиції у твердій валюті. Особливо це має місце коли зобов’язання у твердій валюті фінансують активи у національній валюті. На практиці така процедура спрощує управління позиціями в іноземній валюті, але слід зазначити, що цей підхід не захоплює ризик, який виникає внаслідок перехрещення позицій, виражених у твердій валюті.

Часто перед банками постає проблема: чи потрібно і в яких обсягах треба проводити операції в іноземній валюті для того, щоб не виникали додаткові ризики, пов’язані з цими операціями. Адже для багатьох банків ресурси, які потрібні для правильного управління валютним ризиком, недоступні. Вільний доступ до ринків ліквідних ресурсів дає змогу банкам хеджувати позиції в іноземній валюті легко та ефективно, забезпечуючи основу для розумного управління ризиком. У таких умовах банки можуть тримати відкриті валютні позиції для здійснення своїх операцій (надати клієнтові позику чи прийняти депозит), оскільки вони мають можливість швидко змінити ці позиції, якщо виникне потреба.

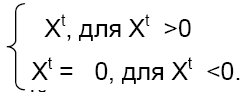

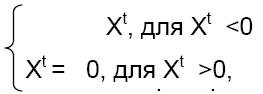

Хеджування можна розглядати як позицію, яку створюють для захисту дохідності вже існуючої позиції, тобто створення компенсаційної валютної позиції. Ризик двох відкритих позицій визначається так:

, (5.7.)

, (5.7.)

де R — ризик двох відкритих позицій;

X>1> — обсяг відкритої позиції активу зі стандартним відхиленням дохідності S>1>;

X>2> — обсяг компенсаційної позиції зі стандартним відхиленням дохідності S>2>;

P>12> — коефіцієнт кореляції дохідності активів.

Для того щоб визначити, яким же має бути обсяг компенсуючої позиції для хеджування, використовують коефіцієнт хеджування b, який дорівнює: b = Х>2> / Х>1>. Отже, обсяг позиції для хеджування Х>2> визначається за формулою:

Х>2> = bХ>1>. (5.8.)

Важливо знати, за якого значення b ризик портфеля двох відкритих позицій буде мінімальним, тобто необхідно знайти оптимальний коефіцієнт хеджування. Він визначається за формулою:

B = S>1> P>12> / S>2>. (5.9.)

Це значення було знайдено у результаті розв’язку задачі мінімізації виразу (5.7). Отже, формула (5.8) набуває вигляду:

Х>2> = Х>1> S>1> P>12> / S>2>. (5.10)

Якщо підставити це значення у формулу для ризику портфеля (5.7), то отримаємо (після скорочення) значення ризику, яке відповідає оптимальному хеджуванню:

.

(5.11)

.

(5.11)

Приклад 1. Коефіцієнт кореляції курсів американського долара і російського рубля становив Р = 0,7, стандартне відхилення курсу російського рубля S>1> = 0,006, американського долара S>2> = 0,03. Який обсяг короткої позиції в американських доларах є оптимальним для хеджування довгої позиції 2 000 000 російських рублів?

Щоб дати відповідь на це питання скористаємося формулою (5.10):

Х>2> = 2 000 000 · 0,006 · 0,7 / 0,03 = 280 000.

Приклад 2. Якою буде міра ризику курсової вартості портфеля, що складається з довгої позиції 2 000 000 російських рублів і короткої позиції 280 000 американських доларів?

Відповідь знаходимо з формули (5.11):

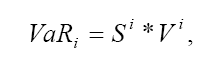

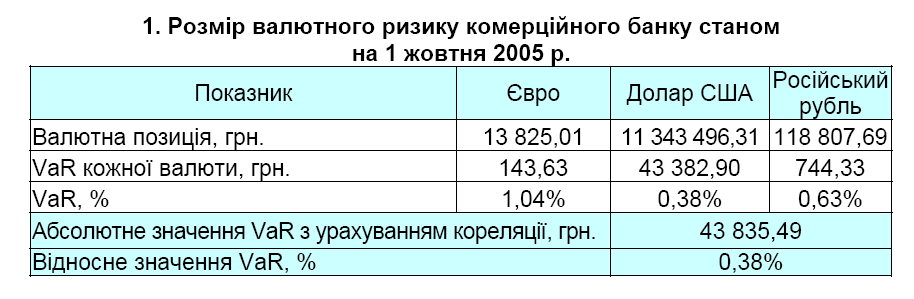

Формулу для розрахунку валютного ризику під час проведення окремої операції можна подати в такому вигляді:

R = (100 – R>1>) · (C + P / 360 · (N>i>C>I>), (5.12)

де R — валютний ризик;

R>1> — рівень кредитного ризику для активів та ризику ліквідності для пасивів;

P — процентна ставка за операцією;

N>і> — кількість днів в i-му періоді нарахування процентів;

C — відхилення можливого курсу від існуючого на дату закінчення операції;

C>I> — відхилення ймовірного курсу від існуючого на дату перерахування процентів за операціями [3, с.316].

Підсумовуючи викладене вище, можна визначити особливості розрахунку валютного ризику:

Валютний ризик не існує для операцій, які проводяться в національній валюті.

Рівень валютного ризику розраховується лише для строкових операцій.

Рівень валютного ризику розраховується як для активів, так і для зобов’язань банку. Для активів валютний ризик коригується на кредитний, а для зобов’язань — на ризик ліквідності.

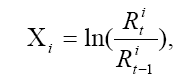

На рівні фірми валютний ризик оцінюється по формулі:

Валютний ризик = exposure * «неочікуване» зміна обмінного курсу.

Термін exchange rate exposure буквально переводиться як «ступінь схильності фірми валютному ризику» і позначає, наскільки неочікувані зміни в обмінному курсі на одну одиницю з мерения впливають на грошові потоки фірми за певний період часу.

Exposure = зміна вартості фірми в домашній валюті / неочікувані зміни в обмінному курсі S на одну одиницю.

Відмінність поняття risk exposure від поняття risk укладається в тім, що, хоча фірма не має контролю над даним ризиком, вона може вибирати ступінь своєї схильності йому. Наприклад, після розпаду БреттонВудской системи валютний ризик різко зріс і у відповідь багато фірм знизили свою схильність (exposure) цьому ризику.

В аналітичних фінансах використовується й альтернативне визначення exposure:

Exposure = delta позиції * номинальная вартість позиції,

де

delta = % вартість позиції в домашній валюті / % в обмінному курсі S.

Delta показує еластичність вартості активу / зобов'язання за обмінним курсом і вимірює процентны зміны у вартості активу / зобов'язання у відповідь на 1% зміни обмінного курсу.

Якщо delta > 1, то це означає, що вартість активу / зобов'язання є більше чутливою до змін обмінного курсу, чим чиста позиція в іноземній валюті. Відповідно, delta < 1 означає меншу чутливість вартості активу / зобов'язання. Необхідно відзначити, що exposure виміряється в іноземній валюті, a його величина зв'язана з терміновістю (строком погашення) грошового потоку [7, с. 37].

6. Характеристика методів управління валютним ризиком

Кожний суб'єкт керування обирає конкретний спосіб управління валютними ризиками залежно від специфіки своєї діяльності, обраної маркетингової стратегії. Більшість з них проводить селективне управління валютним ризиком, тобто страхування лише неприйнятних ризиків і врахування конкретних ситуацій. Переважно використовують так звані внутрішні та зовнішні методи управління рівнем валютних ризиків.

Внутрішні методи управління валютним ризиком являють собою, міри по запобіганню виникненню валютного ризику, тобто засоби превентивного характеру. До внутрішніх належать такі методи, як прискорення та (або) уповільнення платежів не лише для іноземних партнерів, а й у межах країни; вибір валюти для кожної конкретної товарної чи фінансової операції.

Серед найбільш часто використовуваних “внутрішніх” методів управління валютним ризиком слід перш за все відмітити прискорення і уповільнення плетежів в іноземній валюті як в по відношенню зовнішніх партнерів ТНК, так і в середині монополістичної групи (так названі операції “лідз енд легз”). Змінюючи режим платежів між материнською і дочірними компаніями, можна добитись суттєвого зниження ризику.

Ще більш важливим і відносно довгостроковим “внутрішнім” методом управління валютним ризиком є правильний вибір валюти відфактурування товарної операції. Оптимальний варіант – використання національної валюти, так як ризик в цьому випадку повністю зникає. Але на практиці добитись цього досить складно. Наприклад, в США в національній валюті відфактуровується 98% експорту і 85% імпорту, в Японії – 29 і 3, в Великобританії – 76 і 30%.

Корпорації в цілях внутрішньофірмового планування віддають перевагу використанню стабільної валюти, хоча дане питання тісно пов’язане з вибором країни постачальника або покупця, з тим, в якій ролі виступає корпорація (продавцем або покупцем). В довгостроковому плані захист від валютного ризику тісно пов’язаний з активною цільовою політикою корпорації, зокрема з можливістю включення валютного ризику або вартості страхування в ціни товарів що реалізуються. З іншого боку, падіння зовнішньої конкурентоспроможності товарів із-за підвищення курсу національної валюти може поставити вимогу зниження цін, а в кінцевому випадку і витрат виробництва. Такий метод управління валютним ризиком зачіпає різноманітні сторони виробничої і побутової діяльності корпорації.

Продовжують використовуватись різні види застережень в якості засобу захисту від коливань курсів. Наприклад, може обумовлюватись автоматична зміна ціни товару при зміні на якусь фіксовану величину валютного курсу або його середньозваженого індексу. Зрозуміло, що такий метод вигідний тільки одній стороні угоди і інша сторона відказується включати в контракт умови про застереження. Тому значення застережень як методу управлйння валютним ризиком поступово зменшується.

Велике значення має вдосконалення системи управління ліквідністю корпорацій. Чіткий облік, планування і прогнозування грошових потоків, послідовне скорочення ризикових періодів і сум під ризиком, підвищення ефективності і відповідальності управлінського апарату, оптимізація процесу прийняття рішень дозволяють суттєво знизити ризик валютних втрат.

Зовнішні методи управління валютними ризиками здебільшого є банківськими, оскільки ґрунтуються на різноманітних інструментах банківської діяльності. З метою зменшення валютних ризиків банківськими методами найчастіше використовують такі валютні операції, як форвардні, ф'ючерсні, опційні, хеджування (страхування валютних ризиків) тощо. На наш погляд, певний інтерес становить форфетування (ризик форфетування). Під час цієї операції форфетер бере на себе всі ризики експортера без права регресу.

Водночас форфетування є формою трансформації комерційного кредиту в банківський. Це дає свої переваги, бо крім можливого зниженння рівня ризику:

спрощуються балансові взаємовідносини можливих зобов'язань, тобто знижується частина дебіторської заборгованості;

поліпшується (хоча б тимчасово) стан ліквідності, що підвищує ймовірність подальшого зміцнення фінансової стійкості завдяки одержанню продавцем готівки;

зменшуються втрати, пов'язані лише з частковим державним або приватним страхуванням або можливим утрудненням із ліквідністю, яке майже завжди виникає в період пред'явлення застрахованих раніше операцій;

знижується або навіть зникає зовсім ризик, пов'язаний з коливаннями відсоткових ставок, курсовим коливанням валют та зі зміною фінансової стійкості боржника;

відсутні ризики та витрати, пов'язані з діяльністю кредитних органів і визискуванням грошей за векселями та іншими платіж ними документами. Проте форфетування не можна використовувати завжди і скрізь. Це лише один із способів зниження рівня ризику.

Дуже важливою є система диверсифікації ризиків за фінансовими інструментами, кодами валют, географічними регіонами, контрагентами. Сама диверсифікація реалізується через упровадження досить складної системи обмежень (або лімітів). Так, більшість фінансових структур під час роботи на світовому валютному ринку дотримується встановлення:

загальних лімітів відкритої валютної позиції;

лімітів відкритої позиції за кодами валют, групами валют та банківськими металами;

лімітів на контрагентів та певні географічні регіони;

денних лімітів (тобто лімітів на термін роботи банківського робочого дня);

нічних лімітів (установлюється, як правило, на обсяги відкритих валютних позицій у часи роботи поза межами банківського робочого дня). Зауважимо, що система нічних лімітів значно жорсткіша за систему денних лімітів. І це зрозуміло, оскільки здійснюється поправка на можливі непередбачувані події фінансового ринку поза межами банківського робочого дня;

лімітів на кожного валютного дилера;

лімітів «стоп лос», спрямованих на закриття відкритих валютних позицій, у разі несприятливого руху валютних курсів;

лімітів на роботу з похідними фінансовими інструментами (за видом інструменту, кодами та групами валют, дилерами, контрагентами та ін.)[8,с.353].

Крім лімітів у світовій практиці застосовуються такі методи зниження валютних ризиків:

взаємний залік купівлі-продажу валюти по активу і пасиву, так званий метод «метчінг», де за допомогою відрахування надходження валюти з розміру її відтоку банк має можливість впливати на їхній розмір і відповідно на свої ризики.

використання методу «неттінга», що полягає в максимальному скороченні кількості валютних операцій за допомогою їх укрупнення. З цією метою банки створюють підрозділи, що координують надходження заявок на купівлю-продаж іноземної валюти.

придбання додаткової інформації шляхом придбання інформаційних продуктів спеціалізованих фірм у режимі реального часу валютних курсів, що відображають зміни і останню інформацію.

ретельне вивчення й аналіз валютних ринків.

Методи страхування валютних ризиків — це фінансові операції, що дають змогу або майже повністю, або частково ухилитися від ризику збитків, які виникли в зв'язку з очікуваною зміною валютного курсу, або одержати спекулятивний прибуток, що грунтується на сприятливій зміні. До таких методів страхування, хеджування (від англ. hedge— огороджувати) можна віднести:

структурне балансування (активів і пасивів, кредиторської та дебіторської заборгованості);

зміну терміну платежу;

форвардні угоди;

операції типу «своп»;

опційні угоди;

фінансові ф'ючерси;

кредитування та інвестування в іноземній валюті;

реструктуризацію валютної заборгованості;

паралельні кредити;

лізинг;

дисконтування вимог в іноземній валюті;

«валютні кошики»;

здійснення філіалами платежів у «зростаючій» валюті;

самострахування.

Треба мати на увазі, що методи 2—6 та 11 застосовуються для короткострокового хеджування, тоді як методи 7—10, 13 і 14 — для довгострокового страхування ризиків. Методи 1 та 12 можуть успішно використовуватися в усіх випадках. Зауважимо, що методи 9 і 13, в принципі, доступні лише тим компаніям чи банкам, які мають зарубіжні філії. Треба сказати, що застосування деяких із цих методів («своп», «опціон», «ф'ючерс» тощо) ще не досить активно використовується в умовах України через недосконале законодавство та нерозвиненість ринкових структур. У зв'язку з цим ми розглянемо лише деякі з них — ті, що зустрічаються у нашій комерційній практиці.

Сутність основних методів хеджування зводиться до того, щоб здійснювати валютно-обмінні операції перед несприятливою зміною курсу, або компенсувати збитки від подібної зміни за рахунок паралельних угод з валютою, курс якої змінюється в протилежному напрямі. Хоча можливі й дещо інші варіанти.

1. Структурне балансування полягає у бажанні підтримувати таку структуру активів і пасивів, яка дасть змогу перекрити збитки від зміни валютного курсу прибутком, одержаним від цієї самої зміни за іншими позиціями балансу. Інакше кажучи, подібна практика зводиться до намагання дістати максимально можливу кількість «закритих» позицій, мінімізувавши таким чином валютні ризики. Але оскільки мати «закритими» всі позиції не завжди можливо та розумно, то слід бути готовими до негайних акцій зі структурного балансування. Наприклад, якщо підприємство чи банк очікує, що відбудуться, з великою ймовірністю, значні зміни валютних курсів в результаті девальвації грошової одиниці, то йому потрібно негайно конвертувати вільну готівку у валюту платежу. А якщо ж говорити про співвідношення між різними іноземними валютами, то в такій ситуації, окрім конверсії «спадної» валюти в надійнішу, можна здійснити, скажімо, заміну цінних паперів, деномінованих у «хворій» валюті, на надійніші фондові цінності.

Одним із найпростіших і водночас досить поширених способів балансування є приведення у відповідність валютних потоків, що відбивають доходи та витрати. Щоразу, укладаючи угоду, яка передбачає одержання або, навпаки, виплату іноземної валюти, підприємство чи банк повинні намагатися зупинити свій вибір на тій валюті, яка допоможе закрити (повністю або частково) наявні «відкриті» валютні позиції.

2. Зміну терміну платежу звичайно називають тактикою «Лідз енд легз» (leads and legs— попередження та відставання). Вона полягає у маніпулюванні термінами здійснення розрахунків, що застосовується тоді, коли очікуються різкі зміни курсів валюти ціни або валюти платежу. До числа найуживаніших форм такої тактики належать: дострокова оплата товарів та послуг (у разі сподіваної апреації, тобто підвищення курсу валюти платежу) або, навпаки, затримка платежу (якщо передбачається депреація, тобто падіння курсу); прискорення або сповільнення репатріації прибутків, погашення основної суми кредитів і виплати відсотків та дивідендів; регулювання одержувачем інвалютних коштів, термінів конверсії виручки в національну валюту тощо.

3. Форвардні угоди є, напевне, найчастіше застосовуваним методом хеджування (у зв'язку з чим іноді під хеджуванням розуміють самі лише форвардні операції зі страхування валютних ризиків), що має на меті уникнення ризиків, пов'язаних з операціями купівлі-продажу іноземної валюти і передбачає її поставляння в строки понад два дні. Найчастіше строками для такого типу угод є один — три або шість місяців (хоча, як уже зазначалося, терміни таких угод можуть сягати кількох років). Сутність форвардної угоди, з погляду можливості страхування, полягає в тому, що імпортер, який побоюється підвищення курсу валюти платежу, має право заздалегідь звернутися до банку та купити цю валюту з терміном поставляння, наближеним до терміну платежу.

Окрім простої форвардної угоди (так званого «аутрайт» —outright) до цього різновиду можна віднести й складнішу угоду — «своп».

4. Операції типу «своп» полягають у купівлі іноземної валюти на умовах «спот» з наступною оберненою операцією на умовах «форвард». У результаті таких угод банки купують валюту, необхідну для міжнародних розрахунків, і диверсифікують свої валютні резерви, зберігаючи валютні позиції «закритими». Можливі й інші комбінації.

5. Опціон є видом контракту, згідно з яким покупець має право протягом певного терміну або купити за фіксованою ціною обумовлену суму іноземної валюти (опціон типу «кол» — call), або продати її (опціон «пут» — put). Власник опціону приймає рішення про те, скористатися чи ні наданим йому правом, залежно від динаміки валютних курсів. У всіх випадках ризик, якому піддається власник опціону, попередньо обмежений ціною опціону, а виграш теоретично необмежений і на практиці буває досить значним. Хеджування методом опційних угод відрізняється від операції «форвард» тим, що за підприємством або банком зберігається право вибору, яке підвищує ефективність операції.

6.Фінансові ф'ючерси являють собою угоди, по яких одна зі сторін зобов'язується купити (продати) валюту по заздалегідь обумовленій ціні. Ф'ючерси мають деякі відмінності від форвардних і опціонних угод. Від опціону ф'ючерс відрізняється тим, що: по-перше, висновок ф'ючерсного контракту не є актом купівлі-продажу, по-друге, розрахунок по закінчення строку контракту обов'язковий. У випадку з фінансовими ф'ючерсами мова йде не стільки про виконання контракту тією або іншою стороною, скільки про хеджування й використання з вигодою для себе змін на ринку.

Однак головною відмітною рисою фінансових ф'ючерсів є те, що ф'ючерсні операції відбуваються тільки на валютній біржі між дилерами, що діють за вказівкою клієнтів. Як тільки угода укладена в операційному залі між двома торговцями, все подальше бере на себе сама біржа й таким чином, вона стає посередником. Тобто біржа є постачальником або продавцем для кожного покупця в операційному залі й одержувачем (покупцем) для кожного продавця.

Система гарантій, надаваних біржею, що бере на себе відповідальність за врегулювання контрактів на відповідний розрахунковий день, стає ще більш надійної в чинність існування системи маржі (гарантійного внеску). Система маржі забезпечує покриття будь-яких дефіцитів, що утворяться при переоцінці, за рахунок гарантійного внеску, що повинен бути внесений до здійснення угоди. Депонування застави звичайно провадиться в розмірі 20% від суми угоди.

7. Кредитування й інвестування в іноземній валюті також може бути використано, крім інших цілей, для довгострокового страхування від валютних ризиків. Наприклад, якщо яка-небудь компанія, згідно з укладеним контрактом, повинна одержати через рік певну суму у валюті, курс якої може впасти, то їй варто звернутися за позичкою в тій же валюті й почати використовувати отримані кошти як продуктивний капітал. Природно, що величина відсотка, що сплачується, не повинна перевищувати очікуваного рівня падіння курсу. Можливе використання аналогічної техніки й платником. Якщо компанія, навпаки, повинна виплатити за контрактом певну суму у валюті, курс якої може вирости, то можна здійснити наступний ланцюжок операцій:

Одержати позичку в національній валюті під певний відсоток.

Придбати на неї необхідну "валюту платежу" і помістити її на банківський депозит під трохи менший відсоток.

Продати на умовах "форвард" суму, що належить для виплати банківського відсотка по цьому депозиті.

Виручену від угоди "форвард" суму в національній валюті направити на погашення відсотків по спочатку взятій позичці.

Зняту з депозиту основну суму раніше придбаної "валюти платежу" перевести в рахунок оплати боргу за контрактом.

Основну величину заборгованості по позичці й

частину, що залишилася, процентних платежів покрити за рахунок раніше запланованих доходів.

Така техніка операцій застосовна лише у випадку, якщо ставки на ринку "форвард" занадто високі в порівнянні з величиною позичкового відсотка. Разом з тим необхідно пам'ятати, що валютні операції типу "форвард" також, як і інші позабалансові валютні операції, тісно пов'язані з ризиком кредитування. Величина цього ризику не залежить від номінальної вартості цієї угоди, а тільки від суми обміну валютного контракту по дійсній ринковій ціні у випадку, якщо одержувач кредиту не виконає свої зобов'язання.

Головним елементом, що визначає ціну обміну контракту є нестійкість обмінного курсу в період дії "форвардного" контракту. Ніж довше цей період, тим більше ризик неплатоспроможності партнера. Невиконання зобов'язань однієї зі сторін може привести до збитків по основній сумі або дорогих судових розглядах. Якщо винна сторона не зможе виконати свої зобов'язання, то валютний ризик однаково прийде покривати на ринку за діючим курсом. А, отже, можливі подальші збитки при страхуванні відкритих позицій.

8. Реструктуризація валютної заборгованості вживає в тому випадку, якщо є певна заборгованість в "зростаючій" валюті (наприклад, фунт стерлінгів), погашення якої передбачалося за рахунок майбутніх надходжень валюти, курс якої виявляє тенденцію до зниження (долар США). У такому випадку варто зайняти "овердрафт" (тобто, понад залишки по своєму валютному рахунку) - відповідну суму в доларах (яка буде повернута за рахунок очікуваних надходженні) і негайно обміняти її на ринку "спот" на фунти стерлінгів, якими й погасити відповідну суму заборгованості в цій валюті. Сума боргу при цьому не зміниться, але поміняється його структура. Тепер вона буде виражатися в тій же валюті, що й дебіторська заборгованість. Реструктуризація валютної заборгованості повністю усуває валютний ризик.

9. Для того, щоб застрахуватися або уникнути валютного ризику банки, так само як і нефінансові компанії, можуть здійснювати паралельне кредитування один одного. Паралельні кредити, у яких дві сторони у двох різних країнах погоджуються надати рівновеликі кредити з однаковими строками погашення, але виражені у відповідних валютах (частіше - національних), місцевому позичальникові, зазначеному іноземною стороною. По своїй суті, такого роду позички можуть розглядатися як угода "своп" з покупкою валюти на умовах "спот" і одночасним продажем "форвард". Однак, сам період хеджирования може бути більше тривалим, чим це можливо здійснити на ринку "форвардних" угод. На відміну від паралельних кредитів, "свопи" не включають платіж відсотків.

10. Операція лізинг також може виконувати функції страхування від валютних ризиків, якщо орендодавець і орендар перебувають у різних країнах. Лізинг може виявитися більше вигідним, чим просте придбання встаткування в кредит, тому що у випадку несприятливої зміни курсів валют орендар може перервати контракт лізингу або перескласти його на нових умовах. Для цього, необхідно відразу укласти подібний контракт на умовах платежу "ан балур", тобто із правом продовження оренди, щоб відстрочити відшкодування "по балуру".

11. Дисконтування платіжних вимог в іноземній валюті, яке можна розглядати як різновид дисконту векселів, являє собою переуступку банку права зажадання заборгованості в іноземній валюті замість за негайну виплату банком відповідної суми в національній /або іншій іноземній/ валюті. Подібні операції називаються угодами " а-форфе" (франц.-цілком, загальною сумою) або форфетуванням. На відміну від факторингових операцій, у цьому випадку банк здобуває векселя на всю суму й на повний строк, а також бере на себе всі комерційні ризики (включаючи валютний ризик і ризик неплатоспроможності) без права регресу (обороту) цих векселів на колишнього власника.

Відмінність від традиційного обліку векселів полягає в тому, що форфетування застосовується звичайно при поставках устаткування на великі суми, із тривалою розстрочкою платежу (від півроку до 5-7 років) і припускає гарантію або аваль банку.

Крім угод "а - форфе", дисконтування може здійснюватися й іншими способами, що мають певні відмінності (наприклад, право регресу або спеціальний знижений валютний курс). Хеджування в такому випадку, буде укладатися в тім, що експортер може одержати суму боргу за погодженим курсом, не побоюючись його падіння до моменту платежу. Для нього збитки будуть обмежені величиною знижки, що він дає форфетеру (банку).

12."Валютний кошик" являє собою набір валют, узятих у певних пропорціях. У такий кошик, якщо метою її використання є хеджування, підбираються валюти, курси яких звичайно "плавають" у протилежних напрямках, взаємно врівноважуючи наслідку свого "плавання", роблячи сукупну вартість всієї "кошика" більше стабільної. Як приклад можна назвати традиційні " валюти-суперниці": долар, фунт стерлінгів, німецька марка і йена. Можливі й інші варіанти, у які може входити ЕКЮ (Європейська* валютна одиниця), що складається з валют країн - членів ЄЕС, чия стабільність забезпечується наявністю певних зобов'язань цих країн по підтримці меж коливань курсів своїх валют.

Хеджування здійснюється шляхом включення в торговельний або кредитний договір "мультивалютного застереження", відповідно до якого сума грошового зобов'язання перераховується залежно від зміни курсового співвідношення між валютою платежу й відповідною "валютним кошиком". "Кошик" як метод виміру середньозваженого курсу валюти платежу стосовно певного набору інших валют знижує ймовірність різкої зміни суми платежу. При цьому, з погляду валютного ризику, обоє контрагента виявляються в рівних умовах.

Чисто технічно застереження укладається в тім, що в контракті фіксуються вартість "валютного кошика" в "валюті ціни" і передбачається зміна суми фактичного платежу пропорційно зміні цього співвідношення на день платежу.

13.Здійснення філіями платежів в "зростаючій" валюті.

Здійснення закордонними філіями платежів у валюті, курс якої може вирости, по суті, означає лише перенесення валютного ризику. Проте це має сенс, коли в країні місцезнаходження існують більше сприятливі можливості хеджування (розвитий валютний ринок, що щадить система оподатковування валютних доходів; наявність банків, що мають досвід здійснення валютних операцій і т.п.).

14. Самострахування. Всі валютні операції вимагають на певному етапі відповідної страхової валютної квоти для функціонування розрахункової системи (англ. Clearing system), тому що, кожне переміщення (рух) коштів несе в собі елемент ризику. У деяких випадках, цей ризик охоплює повну вартість контракту "спот" або "форвард". Хоча доступні кошти безпеки можуть зменшити ризик розрахунків, однак, вони не в змозі виключити його повністю. Тому банкам, які тільки починають свою діяльність, необхідно пам'ятати, що проведення розрахунків являє собою потенційне джерело кредитного ризику. Тому, кошти, які будуть проходити через систему розрахунків, страхуються по більше високих лімітах [13,с.133].

Крім цього, ризик розрахунків може бути віднесений до повної суми валютного контракту, якщо квоти різних валют надходять у розрахункову систему в різні тимчасові періоди. Сторона, що здійснює платежі в першому тимчасовому періоді несе певний ризик, що охоплює всю суму угоди, до моменту здійснення платежів партнером в іншому тимчасовому періоді.

Ризик розрахунків називають ще ризиком "HERSTATT", маючи через назва одного німецького банку, що не виконав своїх зобов'язань і "прогорілого" в 70-е роки в результаті недооцінки даного типу ризику.. А саме, він прийняв кошти в європейському тимчасовому періоді перед виконанням необхідного платежу в американських доларах у більше пізньому тимчасовому періоді.

Хеджування, позначене в цьому пункті, можна назвати самострахуванням, що застосовується банком і підприємством незалежно або паралельно іншим описаним вище методам хеджування. Таким чином, самострахування укладається в тім, що величина можливого збитку від зміни валютного курсу заздалегідь включається в ціну контракту (якщо це дозволяє кон'юнктура ринку) і використовується для утворення страхового фонду.

Керування ризиком перекладу, або бухгалтерським ризиком, укладається у впливі на баланс банку (а особливо на стан акціонерного капіталу) шляхом зміни вартості активів і пасивів.

Основна стратегія хеджування бухгалтерського ризику полягає в тому, щоб максимально скоротити обсяг активів, які виражені в тій валюті, падіння вартості якої очікується в доступному для огляду майбутньому, і створити пасиви в цій валюті. Для валют, ріст курсу яких очікується, дії будуть прямо протилежними.

Зв'язок банку з хеджуванням виявляється подвійним чином, оскільки, з одного боку, банк, як і будь-яка інша комерційна компанія, може застосовувати описані щойно методи страхування валютних ризиків у повсякденній практиці своєї фінансової діяльності, пов'язаної з управлінням власними валютними ресурсами, а з іншого — хеджування здебільшого є тією послугою, яку банки пропонують клієнтам. Насамперед, може йтися про консультування клієнтів з питань страхових ризиків, тобто про відповідальний, складний і багатоетапний процес. Як звичайно підкреслюють експерти, важко показати своїм клієнтам, що не існує жодного простого «золотого правила» або магічної формули і що валютні операції потребують систематичного аналізу кожного кроку і цілого процесу прийняття рішень. Власне тому і є доцільним використання адекватного інструментарію ризикології та побудова математичних моделей.

Поетапно відповідна робота може будуватись таким чином:

визначити всі типи валютних ризиків, на які може наражати

ся компанія (або банк);

оцінити можливі обсяги збитків (з урахуванням прогнозів динаміки валютних курсів) для прийняття рішення про доцільність витрат на хеджування;

розглянути можливість ухилення від валютного ризику в найпростіші способи типу «лідз енд легз» або укладанням зустрічного контракту на продаж (купівлю) деяких товарів за ту саму валюту;

якщо все ж таки існує потреба в складніших формах хеджування, визначити, чи доцільно забезпечувати страхування всіх 100% можливого ризику, чи можна обмежитися якоюсь їх частиною;

вибрати найприйнятніше в даному разі хеджування та визначити дату або певні події на валютному ринку, з моменту настання яких операція хеджування має бути здійснена.

Але від звичайних консультантів банки відрізняються тим, що вони не лише дають поради зі страхування валютних ризиків, а й безпосередньо виконують потрібні операції. Це стосується насамперед валютних операцій типу «форвард», «своп», опціонів і фінансових ф'ючерсів. У зв'язку з цим банкам доводиться часто брати на себе ризик зміни валютного курсу в несприятливому напрямку. Природно, що, як і будь-яка комерційна компанія, банк прагне уникнути надлишкових і надміру небезпечних ризиків, тобто виконує такі операції лише з надією одержати прибуток за умови допустимого ступеня ризику.

Ще одним методом управління валютним ризиком є аналіз змін курсів валют. Такий аналіз буває фундаментальним і технічним.

Фундаментальний аналіз зміни курсів валют заснований на припущенні, що основні зміни курсів відбуваються під дією макроекономічних чинників розвитку економік країн-емітентів валюти. Аналітики, що прираховують себе до фундаменталістів, уважно відслідковують базові показники макроекономічного розвитку окремих країн і прогнозують зміни курсів валют у довгостроковій перспективі.

Технічний аналіз заснований на положенні про те, що макроекономічні показники в короткостроковій і середньостроковій перспективі мало відбиваються на змінах курсів валют. Більше того, курси валют можна з винятковою точністю прогнозувати тільки за допомогою методу технічного аналізу, основою якого є математична система. Технічний аналіз простежує тенденцію коливань курсів валют і дає сигнали до купівлі та продажу.

Найпростіший метод уникнення валютних ризиків – фіксування експортером своїх цін у національній валюті. Проте можливо лише для експортерів у країнах з твердими, тобто вільно конвертованими валютами, і за умови, що покупець погодитись на це.

Для експортерів країн з неконвертованими валютами даний підхід нереальний.

Тому вони змушені називати свої ціни у прийнятій для них та їх банків твердій валюті.

Зрозуміло, що у час, коли імпортер зацікавлений, щоб ціна в перерахунку на національну валюту була наскільки можна нижчою, експортер робить все можливе, щоб залишити її на вищому рівні.

Тому імпортер надає перевагу тій валюті, курс якої, на його погляд, з дня підписання контракту до моменту платежу буде падати, а експортер, зі свого боку, зацікавлений зафіксувати ціну в валюті, за якою у перспективі може сформуватися тенденція до підвищення курсу.

Коли виникає валютний ризик? Переважно з моменту підписання будь-якого контракту, в якому ціна встановлена не у національній валюті, або навіть раніше, з моменту надання комерційної пропозиції з такою ціною.

Ризик для експорту – це падіння курсу закордонної валюти з моменту одержання (або підтвердження) замовлення на одержання платежу і під час переговорів.

Ризик для імпортера – це підвищення курсу закордонної валюти у відрізок часу між датою підтвердження та днем платежу.

Провести аналіз імовірностей цих ризиків дають змогу наступні заходи.

1. Фіксування ціни у національній валюті або завчасне встановлення курсу закордонної валюти стосовно національної. Це означає внесення у контракт умов про те, що курс даної валюти, наприклад курс долара, якщо ціна зафіксована у доларах, щодо курсу валюти експортера на поточний день такий, що цей розрахунковий курс залишається в силі для перерахунку в день платежу. Хоча ціна у контракті (в нашому прикладі) зафіксована у доларах, проте покупець ризикує через зміну курсу, якщо він змінюється не на його користь. Необхідно також проаналізувати і той момент, що така можливість існує лише для експортерів у країнах, де працює валютна біржа.

2. Взаємопов’язання ризиків експорту або імпорту з таким розрахунком, щоб сума всіх вимог та зобов'язань збігалася в одній і тій же валюті. Цей метод широко використовують фірми, що купують сировину на міжнародному ринку в доларах, де ціни на їх продукцію також конвертуються у доларах. Це значною мірою дає змогу їм уникнути валютного ризику.

3. Одержання вигідних умов від своїх національних банків. У багатьох країнах Західної Європи експорт стимулюють тим, що спеціалізовані банки не лише надають експортерам вигідний кредит, а й здійснюють страхування експортерів від валютних ризиків.

4. Укладання спеціальних термінових валютних угод з банками. Зупинимось детальніше на цій операції, що дає змогу експортерові (або імпортерові) завчасно зафіксувати курс, який слід очікувати на день платежу і тим самим застрахувати себе від його коливань.

Для імпортера така операція дає можливість у своїх розрахунках керуватися надійнішими даними і, більше того, застрахувати себе від підвищення курсу, а також ревальвації або девальвації національної валюти.

Якщо банки вважають, що курс валюти, в якій встановлена або планується бути встановленою ціна у контракті, буде підвищуватися з дня платежу, то вони стануть вимагати надбавку до курсу на день укладання угоди.

І навпаки, коли банки розраховують на падіння курсу даної валюти до дня платежу, то різниця між курсом на день укладання угоди з банком і зафіксованим курсом буде негативною.

У практиці фінансових взаємовідносин країн Західної Європи використовують термінові валютні угоди, які укладають по телефону або за допомогою інших засобів зв’язку, а вже пізніше підтверджують у письмовій формі. При цьому банки укладають угоди лише з фірмами, що мають хорошу репутацію [10,с.318].

Якщо партнер з різних причин у день платежу не в стані виконати контракт з банком, тоді залишається використати такі можливості:

– якщо термін платежу продовжити на деякий час, то можна продовжити і відповідну валютну операцію з банком на цей же термін. Однак залежно від динаміки курсу іноземної валюти банки вимагають відповідних знижок або надбавок;

– якщо угода, за якою партнер здійснює з банком термінову валютну операцію, взагалі не буде виконана то партнер банку зобов'язаний купити або продати дану іноземну валюту за біржовим курсом за два дні до настання заздалегідь встановленого дня платежу та провести розрахунок з банком за наперед зафіксованим курсом.

Валютні ризики експортерів та імпортерів

Короткострокові зміни валютних курсів є наслідком постійних щоденних коливань, обумовлених частою зміною попиту та пропозиції на ту чи іншу валюту. Оскільки обсяги зовнішньоекономічних операцій, у тому числі і торгових, постійно ростуть, а світовий валютний ринок функціонує цілодобово, такі тимчасові коливання є неминучими, що стає постійним джерелом валютного ризику. Крім того, підприємства і банки, що працюють на валютному ринку, можуть перетерплювати і від цілеспрямованих валютних спекуляцій, досвід яких має вже й Україна. Тому визначення характеру і розмірів валютних ризиків, а також їхнє запобігання стає однією з досить актуальних проблем здійснення експортно-імпортних операцій і міжнародних фінансових розрахунків.

При відносній стабільності внутрішніх і зовнішніх цін коливання валютного курсу національної валюти відбивають зміну відносних цін, тобто зміну конкурентноздатності товарів. Здешевлення (підвищення курсу) національної валюти приводить до того, що товари, вироблені в даній країні, на закордонних ринках будуть дешевими, а іноземні товари на національному ринку – дорожче. Це означає, що підвищення курсу національної валюти сприяє збільшенню обсягів експорту і скороченню обсягів імпорту, а зниження курсу (подорожчання) національної валюти, навпаки, сприяє збільшенню обсягів імпорту і скороченню обсягів експорту.

Експортер, що одержує іноземну валюту за проданий товар, програє від зниження курсу іноземної валюти стосовно національного, тоді як імпортер, що здійснює оплату в іноземній валюті, програє від підвищення курсу іноземної валюти стосовно національного.

Невизначеність вартості експорту в національній валюті, якщо рахунок на нього оформляється в іноземній валюті, може стримувати експорт, тому що виникають сумніви в тім, що експортовані товари в кінцевому рахунку можна буде реалізувати з прибутком. Невизначеність вартості імпорту в національній валюті, ціна на який встановлена в іноземній валюті, збільшує ризик втрат від імпорту, тому що в перерахуванні на національну валюту ціна може виявитися неконкурентною. Таким чином, невизначеність обмінного курсу може перешкоджати міжнародній торгівлі.

Може здатися, що невизначеність прибутковості експортних операцій, коли товари оцінюються в іноземній валюті, можна перебороти, якщо призначити ціну в базовій національній валюті компанії-експортера. Однак це усього лише перенесе валютний ризик на імпортера, що у наслідку зволіє мати справу з постачальниками, готовими оформляти рахунки у валюті країни-імпортера. Крім того, знецінення іноземної валюти, що підриває доходи від експорту товарів у перерахуванні на національну валюту, супроводжується підвищенням курсу національної валюти і приводить до зростання ціни експорту в іноземній валюті, що знижує його конкурентноздатність. Особливо руйнівний ефект буде в умовах попиту, чуттєвого до змін ціни.

Головним фактором виникнення прямого економічного валютного ризику є майбутні експортно-імпортні договори чи валютні операції. Після підписання договору (укладення контракту) і до настання терміну оплати згідно договору економічний валютний ризик трансформується в операційний.

Усереднений ризик характеризує можливість виникнення збитків, пов'язаних зі зниженням конкурентноздатності компанії в порівнянні з іноземними товаровиробниками й експортерами в зв'язку зі зміною валютних курсів, високою валютною собівартістю і відносно низькими цінами на вироблену продукцію.

Наприклад, на світовому ринку домінують два виробники компресорного устаткування – Україна і Росія. Продукція здебільшого експортується, а тому оцінюється в доларах США. Якщо зміни курсу долара до гривні і до російського карбованця будуть пропорційно однакові, то конкурентноздатність товаровиробників залишиться відносно стабільною: зі зниженням курсу долара одночасно і до гривні, і до російського карбованця конкурентноздатність товарів на світових ринках підвищується, і це буде вигідно обом країнам. У випадку такого ж підвищення курсу долара (і одночасного зниження курсів гривні і російського карбованця) конкурентноздатність товарів двох країн між собою залишиться відносно незмінною, але доходи від продажу, виражені в доларах США, зменшаться.

Якщо ж курс гривні підвищиться на більший відсоток, ніж курс російського карбованця, конкурентні цінові переваги будуть на боці українського експортера; якщо навпаки – то на боці російського. У даному прикладі підвищення чи зниження цінової конкурентноздатності товаровиробників буде залежати, крім зміни курсу долара, ще і від зміни курсового співвідношення між гривнею і російським карбованцем. У випадку підвищення курсу гривні щодо російського карбованця цінові переваги будуть на боці російського експортера компресорного устаткування, у випадку зниження – навпаки.

Вибір валюти для здійснення розрахунків можна розглядати як своєрідний метод страхування ризику. Оптимальним було б використання національної грошової одиниці, оскільки при цьому валютний ризик практично відсутній. Але на практиці ця проблема зважується по-різному. Так, наприклад, у США 98% експорту і 85% імпорту оцінюються в доларах США. В Англії у фунтах стерлінгів розрахунки ведуться тільки при 76% експорту і 30% імпорту, а в Японії в ієнах оцінюються тільки лише 29% експорту і 3% імпорту. Останнім часом у країнах – членах ЄС навіть серед дрібних підприємців і приватних осіб значного поширення придбали розрахунки в ЄВРО.