Бюджетирование на предприятии (работа 2)

Содержание

Введение 4

1. Сущность и особенности бюджетирования на предприятии 7

1.1 Понятие сущности и особенности бюджетирования на предприятии 7

1.2 Методика организации бюджетирования на предприятии 15

1.3 Контроль исполнения бюджета 21

2. Анализ системы бюджетирования в ООО «ЛГЭК» 28

2.1 Технико-экономическая характеристика ООО «ЛГЭК» 28

2.2 Критерии организации системы бюджетирования предприятия 36

2.3 Недостатки существующей системы бюджетирования предприятия 46

3. Пути совершенствования системы бюджетирования в ООО «ЛГЭК» 53

3.1 Возможные пути совершенствования системы бюджетирования на предприятии 53

3.2 Повышение надёжности и эффективности системы бюджетирования в ООО «ЛГЭК» 58

Заключение 62

Библиографический список 67

Введение

В течение многих лет компании рассматривали свои бюджеты просто как обязательную оценку предстоящих годовых доходов и затрат. Теперь это отношение быстро меняется, поскольку рынок требует большей конкурентоспособности и предприятия вынуждены быть более динамичными. Успешные компании постоянно повышают точность своих прогнозов относительно будущих операций и связанных с ними потребностей в ресурсах. Это не только увеличивает важность бюджетирования и планирования, это также изменяет традиционные роли различных таблиц, бюджетных систем и программного обеспечения собственного производства.

Исследование, проведенное Институтом менеджмента и администрирования, показывает, как постоянно увеличивается значение бюджетирования и планирования для корпораций. Руководители больших и маленьких компаний были опрошены на предмет их основных функциональных обязанностей, и около 59% из них указали бюджетирование как свою ключевую функцию.

Это же исследование показывает, что процесс бюджетирования сейчас включает гораздо больше различных элементов и сотрудников в рамках организации. Другими словами, дни, когда несколько специалистов в головных подразделениях корпорации изолированно создавали бюджет, быстро уходят в прошлое: бюджетирование стало функцией различных подразделений организации. Когда руководителей спросили о расширении их контрольных функций, респонденты отметили, что среди их обязанностей лидирующее положение занимают контроль бюджетирования и стратегическое планирование. Это также подтверждает существование стойкой тенденции к усложнению бюджетирования и планирования.

В настоящее время в нашей стране происходят грандиозные изменения, связанные с кардинальной перестройкой всех сфер государственной жизни. Прошли времена полного хаоса и «балансирования над бездной», вызванными горе-реформаторами.

Сегодня вместе с ощутимым подъёмом, возрождается и экономика как структурная и неотъемлемая часть государства. Российский бизнес постепенно отбрасывает свои принципы времён «дикого капитализма». Несмотря на всю незавершённость этого процесса, уже наблюдается тенденция цивилизованного ведения дел в бизнес-структурах.

Благодаря достижению стабильности положения в экономике, российский бизнес получил возможность задавать вектор своего развития на определённую перспективу (месяц, квартал, год и т.д.). Это, в свою очередь, порождает цепную реакцию в виде повышения стабильности функционирования бизнеса, его предсказуемости и привлекательности для инвесторов как в России, так и за рубежом.

В этой связи важность вопроса о развитии коммерческого бюджетирования стоит вне сомнения, так как несёт в себе гарантии стабильности для отдельных компаний и для экономики в целом.

Таким образом, бюджет представляет собой, выраженные в конкретных показателях цели, альтернативы достижения целей, последствия возникновения альтернатив на цели, фактические результаты реализации управленческий решений, отклонения от запланированных результатов. Его так же можно определить как процесс принятия решений, с помощью которого предприятие оценивает целесообразность притока и оттока активов.

Предметом исследования выпускной квалификационной работы является бюджетирование как основа организации финансов предприятия.

Объектом исследования является существующая система бюджетирования ООО «Липецкая городская энергетическая компания».

Целью данной работы является изучений теоретических аспектов бюджетирования, а также изучение методологии постановки системы бюджетирования на предприятии на современном этапе и основных проблем с этим связанных.

Для достижения цели в выпускной квалификационной работе выделены следующие задачи:

- раскрыть сущность и особенности бюджетирования на предприятии;

- провести анализ системы бюджетирования в ООО «Липецкая городская энергетическая компания;

- на основе исследуемого материала собрать и сформулировать возможные пути совершенствования системы бюджетирования и среди них выделить те, которые могут быть рекомендованы к внедрению в ООО «Липецкая городская энергетическая компания».

Первая глава посвящена рассмотрению сущности процесса бюджетирования на предприятии, а также уделено внимание особенностям этого процесса. Достаточно подробно рассмотрена методика организации бюджетирования как системы. Особое внимание уделено процессу контроля исполнения бюджета, так как без этого элемента теряется сам смысл бюджетирования.

Во второй главе проведён детальный анализ системы бюджетирования в ООО «ЛГЭК». При этом была приведена технико-экономическая характеристика Общества. Перечислены основные критерии организации системы бюджетирования данного предприятия, а также указаны недостатки этой системы.

В третьей главе рассмотрены возможные пути совершенствования существующей системы бюджетирования на предприятиях и, в частности, в ООО «ЛГЭК».

Следует отметить, что в России тема бюджетирования как метода управления финансовой деятельностью предприятия недостаточно широко изучена и освещена как в учебной литературе по теории финансов, так и в работах, помещенных на страницах журналов и газет.

1. Сущность и особенности бюджетирования на предприятии

1.1 Понятие сущности и особенности бюджетирования на предприятии

Планирование является средством достижения целей. В современных условиях планирование становится центральным звеном управления. Рынок не отвергает планирование. Наоборот, в конкурентной борьбе выходить на рынок со своей продукцией без заранее продуманного плана невозможно.

В западной практике, говоря о финансовых планах, обычно оперируют словом «бюджет». Бюджет - финансовый документ, отражающий серию спланированных событий, которые свершатся в будущем, т.е. прогноз будущих финансовых операций.

Система бюджетов позволяет руководителю заранее оценить эффективность управленческих решений, оптимальным образом распределить ресурсы между подразделениями, наметить пути развития персонала и избежать кризисной ситуации. Наряду с понятием «разработка бюджетов» на многих отечественных предприятиях используется термин «бюджетирование».

Составление бюджетов преследует следующие цели [10, с. 34]:

Разработка концепции ведения бизнеса:

Планирование финансово-хозяйственной деятельности предприятия на определенный период;

Оптимизация затрат и прибыли предприятия;

Координация - согласование деятельности различных подразделений предприятия;

Коммуникация - доведение планов до сведения руководителей разных уровней;

Мотивация руководителей на местах на достижение целей организации;

Контроль и оценка эффективности работы руководителей на местах путем сравнения фактических затрат с нормативом;

Выявление потребностей в денежных ресурсах и оптимизация финансовых потоков.

Составление бюджета является процессом тактического планирования, отсюда и название управленческой функции - бюджетное планирование.

Бюджетирование - создание технологии планирования, учета и контроля денег и финансовых результатов. Бюджет - это план деятельности компании за определенный период, выраженный в денежной форме. Он выполняет различные функции внутрифирменного планирования [1, с. 58]:

Бюджет как экономический прогноз. Основные плановые решения принимаются при разработке стратегического планирования, и процесс формулировки бюджета, по существу, является переработкой этих прогнозов.

Бюджет как основа для контроля. По мере реализации заложенных в бюджете планов необходимо регистрировать фактические результаты деятельности компании. Сравнивая фактические показатели с запланированными, можно осуществлять так называемый бюджетный контроль.

Бюджет как средство координации. Бюджет представляет собой выраженный в стоимостных показателях план в области производства, закупок сырья или товаров, реализации продукции, инвестиционной деятельности и т.д.

Бюджет как основа для постановки задачи. Разрабатывая бюджет на следующий период, необходимо принимать решения заблаговременно, до начала деятельности в этот период.

Организация работ по внутрифирменному планированию может быть различна. Обычно различают две схемы составления бюджетов [4, с. 75]:

По методу «сверху вниз» руководство компании определяет цели и задачи, в частности плановые показатели по прибыли. Затем эти показатели детализируются и включаются в планы подразделений.

Метод «снизу вверх» подразумевает составление бюджетов на уровне подразделений, вынесение их на рассмотрение руководством, принятие бюджета.

Для того, чтобы составление бюджета принесло реальную помощь компании, необходимо сравнивать прогнозы с результатами исполнения бюджетов, выявлять причины несоответствия и вырабатывать соответствующие решения.

План должен быть основан на целях, которые необходимо достигнуть в планируемом периоде, другими словами тактический план - развернутая система конечных целей деятельности предприятия.

Чтобы тактический план выполнял возложенные на него функции, он должен удовлетворять следующим требованиям [2, с. 231]:

Гибкость плана (бюджеты, механизм корректировок).

Полнота планирования (сценарии)

Поддержка со стороны высшего руководства

Комплексность планирования (подшивки бюджетов)

Ответственность за разработку и выполнение планов

Приоритет текущих решений перед планом (анализ План-Факт)

Точность, ясность, лаконичность формулировки плана

Участие исполнителей в разработке плана (несколько пользователей, разграничение прав).

Как и любое явление бюджетирование имеет свои положительные и отрицательные особенности [17, с. 97].

Достоинства бюджетирования:

Оказывает положительное воздействие ан мотивацию и настрой коллектива;

Позволяет координировать работу предприятия в целом;

Анализ бюджетов позволяет своевременно вносить корректирующие изменения;

Позволяет учиться на опыте составления бюджетов прошлых периодов;

Позволяет усовершенствовать процесс распределения ресурсов;

Способствует процессам коммуникаций;

Помогает менеджерам низового звена понять свою роль в организации;

Позволяет сотрудникам-новичкам понять «направление движения» предприятия, таким образом, помогая им адаптироваться в новом коллективе;

Служит инструментом сравнения достигнутых и желаемых результатов.

Недостатки бюджетирования:

Различное восприятие бюджетов у разных людей (например, бюджеты не всегда способны помочь в решении повседневных, текущих проблем, не всегда отражают причины событий и отклонений, не всегда учитывают изменения условий; кроме того, не все менеджеры обладают достаточной подготовкой для анализа финансовой информации);

Сложность и дороговизна системы бюджетирования;

Если бюджеты не доведены до сведения каждого сотрудника, то они не оказывают практически никакого влияния на мотивацию и результаты работы, а вместо этого воспринимаются исключительно как средство для оценки деятельности работников и отслеживания ошибок;

Бюджеты требуют от сотрудников высокой производительности труда; в свою очередь, сотрудники противодействуют этому, стараясь минимизировать свою нагрузку, что приводит к конфликтам, вызывает состояние подавленности, страха, а, следовательно, снижает эффективность работы;

Противоречие между достижимостью целей и их стимулирующим эффектом: если достичь поставленных целей слишком легко, то бюджет не имеет стимулирующего эффекта для повышения производительности; если достичь целей слишком сложно, - стимулирующий эффект пропадает, поскольку никто не верит в возможность достижения целей.

Кроме того, в процессе бюджетирования предприятие могут подстерегать «подводные камни»:

Политические интриги, которые могут повлиять на распределений ресурсов;

Конфликты между менеджерами подразделений и отделом контроллинга;

Завышение потребностей в ресурсах;

Распространение ложной информации о бюджетах по неформальным каналам.

Недостатки сложившейся системы планирования и необходимость составления планов (бюджетов):

Планирование сегодня - процесс очень трудоемкий.

Планово-экономические службы продолжают подготавливать огромное количество документов, при этом большинство из них не пригодно для финансового анализа.

Процесс планирования затянут по времени, что делает его непригодным для принятия оперативных управленческих решений.

Плановые данные значительно отличаются от фактических данных.

Процесс планирования по традиции начинается от производства, а не от сбыта продукции.

При планировании преобладает затратный механизм ценообразования: цена формируется без учета рыночных цен, исходя из полной себестоимости и норматива рентабельности.

Калькуляция себестоимости производится на единицу выпуска продукции, а не на единицу проданной продукции.

Отсутствует разделение затрат на переменные и постоянные; при планировании и анализе не используется понятие маржинальной прибыли.

Не проводится анализ.

Не рассчитывается безубыточности продаж.

При планировании не оценивается эффект операционного рычага, коэффициента вклада на покрытие.

Невозможно определить запас финансовой прочности.

Экономическое планирование традиционно не доводится до планирования финансового и потому не дает возможности определить потребность в финансировании деятельности предприятия.

При существующей системе планирования невозможно достоверно проводить сценарный анализ и анализ финансовой устойчивости предприятия к изменяющимся условиям деятельности.

Кроме этого, уже в самом процессе бюджетирования возможно возникновение некоторых ошибок, вызванных заурядной причиной – «человеческим фактором». Для упрощения можно разделить их на несколько категорий [13, с. 284]:

- концептуальные;

- методологические;

- управленческие.

Концептуальные погрешности

Мы говорим о бюджетировании как об инструментарии, который используется в системе управления. Предполагается, что в компании развиты все функции, присущие данной системе: планирование, организация, мотивация, контроль и анализ.

Довольно часто бюджеты не связаны со стратегией развития бизнеса в силу отсутствия такой стратегии у компании. Это в корне неверно. На момент внедрения системы бюджетного управления фирма должна иметь хорошо проработанную миссию и стратегию развития. Причем стратегию важно выбрать в правильном направлении.

Бюджетное управление необходимо сделать децентрализованным. Начальники подразделений не должны отвечать за ресурсы, которыми они не распоряжаются и за результаты, на которые они не влияют. Другими словами, важно правильно определить центры финансовой ответственности за результаты деятельности. Для этого руководители всех уровней должны участвовать в разработке бюджетов.

Методологические недочёты

Управленческие решения руководство принимает на основании информации об отклонениях от бюджета. Отклонения рассчитывают как бюджетные данные минус фактические данные. Фактические можно получить только из управленческого учета.

Следует заметить, что бюджеты сами по себе управленческой ценности не представляют. Важно знать каково отклонение от бюджета, а только потом на основании анализа этой информации принимать управленческие решения.

Из вышесказанного можно сделать вывод, что наличие системы управленческого учета - это необходимое условие функционирования системы бюджетного управления.

Типичной ошибкой является использование фактических данных бухгалтерского учета. Информацию, представленную в бухгалтерской отчетности, невозможно использовать для бюджетного управления по двум основным причинам. Во-первых, она неоперативная, а во-вторых, в ней отсутствует нужное аналитическое представление, например, по центрам финансовой ответственности.

Таким образом, планирование и контроль должны осуществляться только на основе данных управленческого учета.

Управленческие ошибки

Чтобы механизм бюджетного управления эффективно функциониро-вал, им необходимо управлять. Для этого компания разрабатывает регламенты, которые содержат правила, последовательность и логику управления. Также регламенты задают динамику процесса бюджетирования, накапливают в себе опыт компании.

Как правило, система регламентов в компании состоит из:

- регламента разработки и внедрения системы бюджетного управления (на этапе создания системы бюджетного управления);

- регламента разработки и корректировки бюджетов;

- регламента текущего управления на основе разработанных бюджетов;

- регламента улучшения бюджетного процесса.

Правильно разработанный регламент должен иметь определенный формат. Он включает в себя назначение, описание и сроки представления как входной, так и выходной информации, этапы выполнения регламента, перечисление подразделений, участвующих в управлении, ответственные лица.

Следует отметить, что регламент разработки и корректировки бюджетов обязательно должен содержать сроки, когда подразделения получают свои целевые показатели и ресурсные ограничения. Ведь без этого они не могут начать разработку своих бюджетов.

Также нужно обязательно указать сроки, когда подразделения представляют запланированные бюджеты. Обратите внимание, что такие сроки должны быть оптимальными и продуманными. Например, при разработке годового бюджета не следует использовать данные, предоставленные в августе прошедшего года. Ведь за 4 месяца до исполнения бюджета произойдет много событий, некоторые из которых могут существенно повлиять на его содержание. К сожалению, подобная практика часто встречается на российских предприятиях.

Типичной ошибкой являются частые пересмотры бюджетов или, наоборот, их неизменная форма. Разрабатывая систему бюджетного управления, нужно обязательно указать, при каких условиях бюджеты корректируются, и кто именно имеет право это делать. В одних случаях это может быть менеджер бюджетного процесса, в других - только Бюджетный комитет.

Принципиальное руководство бюджетным процессом осуществляет Бюджетный комитет. Его наличие или отсутствие определяет степень зрелости бюджетирования в компании. В функции данного комитета входит: преобразование стратегии в тактические планы, обсуждение и утверждение бюджетов, разработка и постоянное обновление бюджетных регламентов.

Каждый сотрудник должен понимать, что бюджеты нужны не для того, чтобы наказывать за их невыполнение. На их основе необходимо извлекать урок из собственного опыта.

На предприятии должно регулярно улучшаться качество бюджетного процесса. Все его участники по окончании бюджетного периода должны анализировать все плюсы и минусы разработанных бюджетов, вносить изменения в регламенты и бюджетную модель.

Резюмируя вышесказанное, следует отметить, что наиболее распространенной ошибкой является отсутствие организованного бюджетного процесса и управления им.

Система бюджетного управления является сложным механизмом, и не все, что называют бюджетированием, является им на самом деле. Тем не менее, сейчас российские компании активно осваивают эту технологию управления, учась и на собственном опыте, и на чужих ошибках.

1.2 Методика организации бюджетирования на предприятии

Прежде всего, надо видеть различия в целях построения каждого из бюджетов. Смешение принципов выбора бюджетных статей для различных видов бюджетов – типовая ошибка при построении бюджетных систем.

Бюджет доходов и расходов (БДР) – определяет экономическую эффективность деятельности предприятия. Данный бюджет формирует основной финансовый результат деятельности предприятия, т.е. его прибыльность.

Бюджет движения денежных средств (БДДС) носит более очевидный характер, он непосредственно планирует и фиксирует реальные потоки денежных средств и сравнительно прост для составления. БДДС определяет «платежеспособность» предприятия как разницу поступлений и «выбытий» денежных средств за период.

Бюджет по балансовому листу (ББЛ) - определяет экономический потенциал и финансовое состояние предприятия. ББЛ является результирующим бюджетом, при корректной модели финансового учета он формируется на основе БДР и БДДС.

Существует много разновидностей бюджетов, применяемых в зависимости от структуры и размера организации, распределения полномочий, особенностей деятельности и т.п.

К двум основным, «идеологически» отличным типам бюджета следует отнести бюджеты, построенные по принципу «снизу вверх» и «сверху вниз» [15, с. 41].

Первый вариант предусматривает сбор и фильтрацию бюджетной информации от исполнителей к руководителям нижнего уровня и далее к руководству компании. При таком подходе много сил и времени, как правило, уходит на согласование бюджетов отдельных структурных единиц. Кроме того, довольно часто представленные «снизу» показатели сильно изменяются руководителями в процессе утверждения бюджета, что в случае необоснованности решения или недостаточной аргументации может вызвать негативную реакцию подчиненных. В дальнейшем такая ситуация нередко ведет к снижению доверия и внимания к бюджетному процессу со стороны менеджеров нижнего уровня, что выражается в небрежно подготовленных данных или сознательном завышении цифр в первоначальных версиях бюджета.

Этот вид бюджетирования широко распространен в России ввиду как неопределенности перспектив развития рынка в целом, так и нежелания руководства заниматься планированием - к сожалению, для большой части российских топ-менеджеров стратегическое планирование до сих пор остается лишь красивым иностранным термином…

Второй подход требует от руководства компании четкого понимания основных особенностей организации и способности сформировать реалистичный прогноз хотя бы на рассматриваемый период. Бюджетирование «сверху вниз» обеспечивает согласованность бюджетов отдельных подразделений и позволяет задавать контрольные показатели по продажам, расходам и т.п. для оценки эффективности работы центров ответственности.

В целом бюджетирование «сверху вниз» является предпочтительным, однако на практике, как правило, применяются смешанные варианты содержащие в себе черты обоих вариантов. Вопрос лишь в том, какой подход преобладает.

Есть еще несколько вариантов классификации бюджетов [18, с. 89]:

Долгосрочные и краткосрочные бюджеты (Short- & Long-term budgets)

В западной практике долгосрочным бюджетом считается бюджет, составленный на срок 2 года и более, а краткосрочным - на период не более 1 года.

Естественно, сейчас в России достоверность трех-, пяти- и уж тем более -десятилетних бюджетов, будет, мягко говоря, невысокой.

По различным мнениям, «горизонт прогнозирования» на данный момент в России составляет от полугода до полутора-двух лет. Таким образом, представляется вполне рациональным считать краткосрочными бюджетами квартальные и менее, а долгосрочными - от полугода до года.

Зачастую в компании долгосрочное и краткосрочное бюджетирование объединяются в единый процесс. В этом случае краткосрочный бюджет составляется в рамках разработанного долгосрочного и поддерживает его, а долгосрочный уточняется по прошествии каждого периода краткосрочного планирования и как бы «прокатывается» вперед еще на один период.

Причем если краткосрочный бюджет, как правило, несет гораздо больше контрольных функций, нежели долгосрочный, который в основном служит для целей планирования.

Постатейные бюджеты (line-item budgets)

Постатейный бюджет предусматривает жесткое ограничение суммы по каждой отдельной статье расходов без возможности переноса в другую статью.

В западной практике такой подход широко используется в правительственных учреждениях, однако нередко применяется и в коммерческих организациях для обеспечения более жесткого контроля и ограничения полномочий руководителей нижнего и среднего звена.

В России сама концепция постатейных бюджетов широко распространена в коммерческих структурах, но на практике редко воплощается с достаточной жесткостью.

Бюджеты с временным периодом (Lapsing Budgets)

Этот термин означает систему бюджетирования, в которой неизрасходованный на конец периода остаток средств не переносится на следующий период.

Эта разновидность бюджета используется в большинстве организаций, т.к. позволяет более четко контролировать деятельность менеджеров и расход ресурсов компании, пресекая «накопительские» тенденции.

К недостаткам такого метода следует отнести неравномерность расходования бюджетных средств, когда в конце периода менеджеры начинают в срочном порядке тратить остаток средств на зачастую ненужные расходы или просто неоптимальным образом, опасаясь, что в случае «недорасхода» бюджет на следующий период будет урезан на соответствующую сумму. Кроме того, в конце периода довольно много сил тратится на инвентаризацию и отчетность.

Гибкие и статичные бюджеты

В наиболее часто используемом в России статичном типе бюджета цифры находятся вне зависимости от объемов производства и т.п., в то время как при составлении гибкого бюджета расходы ставятся в зависимость от некоего параметра, как правило, характеризующего объем производства или продаж.

Хорошим примером гибкого бюджета может послужить бюджет какого-либо концерта, когда все статьи бюджета, включая количество охраны/милиции и гонорары артистов, поставлены в зависимость от количества проданных билетов.

Гибкий бюджет хорош тем, что позволяет более адекватно оценить эффективность работы подразделений, не обеспечивающих продажи, а играющих по отношению к ним поддерживающую роль.

Преемственные бюджеты и бюджеты с нулевым уровнем (Incremental & Zero-Base budgets)

Бюджет с нулевым уровнем - это бюджет, который каждый раз составляется заново, «с нуля». В противоположность ему, у преемственного бюджета есть нечто вроде шаблона, в который при очередном бюджетировании лишь вносятся коррективы, отражающие текущие изменения по сравнению с устоявшимся процессом.

Преемственный бюджет намного снижает объем усилий и времени, затрачиваемых на бюджетный процесс. Однако он имеет и довольно серьезные недостатки, основным из которых является опасность образования «застойных участков», тянущихся из прошлого без изменений, которые при составлении бюджета «с нуля» могли бы быть пересмотрены и оптимизированы.

Далее рассмотрим типовые стадии организации системы бюджетирования на предприятии [24, с. 263].

Информационная структуризация. На первой стадии осуществляется структуризация статей бюджета и схем их консолидации. При правильном понимании финансово-экономической модели деятельности эта задача по силам любому профессиональному финансовому менеджеру. После ее решения у него появляется возможность планирования финансов в разрезе бюджетных статей, а также анализа того, какие отклонения не позволили предприятию достичь запланированного финансового результата. Но это только первый шаг в построении бюджетной системы. (Хотя часть компаний на нем ее и заканчивает).

Распределение функций бюджетного планирования. На следующем шаге необходимо распределить планирование значений бюджетных статей по так называемым «центрам финансового учета» (ЦФУ). Так проявляется еще одна базовая идея бюджетирования, как метода краткосрочного финансового управления – компетентность в определении реальных значений бюджетных статей (как в части выручки, так и затрат) выше в месте их формирования, т.е. в подразделениях, ответственных за сбыт, производство и обеспечение деятельности, а не в финансовых и планово-экономических отделах. В организационном плане здесь должна быть решена задача построения регламентов оперативного сбора и консолидации плановых и фактических показателей. Эту стадию уже могут реализовать немногие – мешает отсутствие на предприятии четких организационных регламентов. Добавление новых функций финансового планирования затруднено, когда неточно определены другие функции, выполняемые подразделением.

Стимулирование выполнения бюджетов. И, наконец, подлинная система бюджетного управления немыслима без создания модели финансовой ответственности – построение финансовой структуры с выделением центров финансовой ответственности (ЦФО). Только данная модель, предусматривающая ответственность и стимулирование менеджеров в зависимости от выполнения декларированных ими бюджетных показателей, делает систему бюджетирования работающей. То есть, в систему бюджетного управления вводится механизм, целью которого является обеспечение максимальной сходимости плановых и фактических данных. Теперь бюджет это не только консолидированный прогноз, составленный компетентными менеджерами, но и реальный финансовый план, который имеет конкретных исполнителей, лично заинтересованных в его выполнении.

1.3 Контроль исполнения бюджета

Сегодня эффективное управление основано на системе планирования деятельности компании и контроле исполнения разработанных бюджетов. Главный инструмент контроля – выявление отклонений фактически достигнутых показателей от запланированных. Менеджменту нужно принимать оперативные решения и воздействовать на работу предприятия, только если возникшие отклонения существенны. Для того чтобы сконцентрировать внимание руководителей на существенных отклонениях, вам потребуется проанализировать работу компании за предшествующие годы, рассчитать диапазон допустимых отклонений и внедрить систему извещений.

Система управления, при которой внимание менеджмента, в том числе финансового директора, акцентируется только на существенных отклонениях фактически достигнутых результатов от плановых (нормативных) значений, в мировой практике получила название «Управление по отклонениям» (Management by exсeption). В целом, для того чтобы внедрить управление по отклонениям, необходимо разработать отчетность, в которой показатели деятельности компании, имеющие существенные отклонения от плановых значений, каким-либо образом выделяются (цветовое выделение, крупный шрифт и т.д.). Это позволяет финансовому директору быстро оценить сложившуюся в компании ситуацию. Однако для того, чтобы реализовать такой подход на практике, нужно определить, какие отклонения от плана можно считать допустимыми. При этом следует учесть, что пределы допустимых отклонений, устанавливаемые в компании, с одной стороны, должны быть как можно более «узкими», чтобы обеспечить выполнение поставленных задач, а с другой – не должны давать повода для «ложной» тревоги, когда отклонения связаны с объективными особенностями контролируемой деятельности. Например, при плане производства 100 штук в день какой фактический объем выпуска можно считать нормальным – 99 или 90? Аналогичный вопрос возникает и в случае, если фактический объем производства превышает запланированное значение, так как это потребует корректировки производственной программы, плана закупки сырья и материалов и т.д. [20, с. 164].

Стоит отметить, что большинство бюджетов компании составляется для различных периодов (месяц, квартал, год). С этой же периодичностью должен проводиться и контроль их исполнения, а значит, для каждого бюджетного периода необходимо определить диапазон допустимых отклонений. При этом нужно обеспечить их согласованность. Иначе говоря, если ежемесячные показатели деятельности находятся в допустимых пределах, то отклонение фактически достигнутых результатов за год от плановых также не должно превышать установленных нормативов.

Оценивая существенность отклонений, нужно учитывать ряд факторов.

Во-первых, специфику деятельности компании. Во-вторых, немаловажную роль играет период планирования. Чем больше срок, на который составляется бюджет, тем уже должны быть границы допустимых отклонений в процентном выражении, а не в абсолютных величинах. Не следует забывать и о требованиях руководства к стабильности работы компании. На будущий год всегда могут быть заданы более жесткие требования к точности исполнения бюджетов, чем в прошедшем году.

На практике при определении границ отклонений в основном используют два подхода [12, с. 176]:

экспертные оценки;

статистический анализ.

Метод экспертных оценок, используемый для определения допустимых отклонений, получил наибольшее распространение на практике, так как не требует сложных расчетов, а пределы отклонений определяются на основе экспертного мнения. В качестве экспертов, как правило, выступают руководители подразделений, ответственные за тот или иной операционный бюджет. Однако точность определенных таким образом пределов отклонений достаточно низкая. Иначе говоря, сотрудники заинтересованы в том, чтобы принимаемые в компании границы отклонений были как можно больше – это позволит им снять с себя ответственность за невыполнение поставленных задач. Либо возникает обратная ситуация, когда принятые границы отклонений крайне «узкие». В результате при проведении планово-фактического анализа большинство бюджетных статей в системе управления по отклонениям будут выделены как требующие срочного вмешательства менеджмента, в то время как на самом деле лишь по немногим из них отклонения будут действительно существенны. Использование экспертного метода оценки оправдано на предприятиях, реализующих единичную или мелкосерийную продукцию, новые проекты, в строительных и ведущих научно-исследовательские работы компаниях. Иначе говоря, этот метод оценки востребован в случаях, когда отсутствуют данные за предшествующие периоды, которые можно было бы использовать для анализа возникающих расхождений планируемых и фактически достигнутых результатов деятельности.

Статистический анализ отклонений, возникавших в предшествующие бюджетные периоды, позволяет дать обоснованную оценку границ допустимых отклонений. Однако стоит отметить, что использование этого подхода возможно только в компаниях с серийным и поточным производством, в транспортных компаниях, на предприятиях добывающих отраслей и т.д. Другими словами, на тех предприятиях, которым в силу специфики деятельности свойственна цикличность хозяйственных операций. Это предполагает существование в компании данных за несколько лет о выполнении бюджетов и позволяет выявить те отклонения, которые требовали особого внимания финансового директора.

Результаты деятельности компании, как правило, нельзя спланировать со стопроцентной точностью, так как они зависят от многих случайных факторов, которые не могут быть учтены. Поэтому, оценивая пределы допустимых отклонений, можно использовать методы теории вероятностей и статистического анализа и значение по любой из бюджетных статей рассматривать как случайную величину.

Оценивая существенность отклонения фактически достигнутых результатов деятельности компании от запланированных, нужно руководствоваться следующим [8, с. 205]:

отклонения нормальны, если разница между фактическим значением и запланированным по той или иной статье бюджета не превышает значения среднеквадратического отклонения;

отклонения не существенны, если разница между планом и фактом находится в интервале от одного до двух среднеквадратических отклонений;

отклонение существенно и требует немедленного вмешательства менеджмента, если расхождение фактических и плановых показателей в два раза превышает значение среднеквадратического отклонения.

Определенные таким способом диапазоны отклонений позволяют формировать наглядную для менеджмента отчетность об исполнении бюджетов, в которой все несущественные расхождения запланированных и фактических показателей будут игнорироваться, а наиболее значимые факты невыполнения или перевыполнения плана - выделяться. На практике при таком подходе более 70% отклонений будет отфильтровано, что позволит финансовому директору уделить больше времени анализу причин появления существенных расхождений между плановыми и фактическими показателями.

Основным элементом системы контроля является отчетность об отклонениях. Она может формироваться ежедневно, еженедельно или ежемесячно в зависимости от характера контролируемых показателей и представляться руководителю в виде справок (извещений) об отклонениях либо отчетов, в которых показатели, имеющие существенные отклонения от плановых, каким-либо образом выделяются из их общего перечня. Наиболее простой вариант – цветовое выделение в отчете показателя, который имеет существенное отклонение от плана. Выбор цвета зависит от величины отклонений: позитивные отклонения закрашиваются оттенками зеленого цвета, негативные – красного, а значения в пределах нормы не выделяются. Цветовое выделение позволяет руководителю быстро оценить сложившуюся обстановку в компании и сконцентрировать внимание только на тех показателях, которые имеют негативные тенденции. Однако можно использовать и другие способы выделения показателей, требующих внимания финансового директора, например, путем дополнительных комментариев в отчете, выделение шрифтом, акцентирующим внимание руководителя на нужном показателе. В последнее время все большее распространение получают диаграммы типа «спидометр». На них цветом выделяются сектора: «Норма», «Лучше», «Хуже», а положение стрелки свидетельствует о состоянии показателя [20, с. 142].

Перед внедрением системы контроля за отклонениями целесообразно разработать регламент данного процесса. Он должен содержать следующие основные положения: – описание методики контроля за отклонениями, которая должна быть достаточно ясной для специалистов не только финансовой службы, но и других подразделений (например, для директора по продажам, специалистов департамента маркетинга и т.д.);

форму извещения об отклонениях, которая более наглядна и эффективна, чем внесение пометок в стандартные отчеты;

сроки и порядок передачи извещений;

порядок обратной связи – может потребоваться получение дополнительных аналитических сведений;

указание ФИО лиц, ответственных за принятие решения. Возможно разделение уровня полномочий для принятия таких решений в зависимости от величины отклонения;

сроки для принятия решений по выявленным отклонениям.

Автоматизировать технологию управления по отклонениям можно с помощью любых программных продуктов, позволяющих составлять бюджеты и собирать данные об их исполнении. Однако наиболее полезными для финансового директора будут системы, относящиеся к категории информационно-аналитических (Cognos, Plan Designer, Oracle BI, SAP SEM и т.д.), поскольку в них реализованы удобные средства формирования и анализа отчетов, а также возможность решать различные задачи моделирования и прогнозирования. Другими словами, финансовый директор не только будет проинформирован о наиболее существенных отклонениях, возникших при исполнении бюджетов, но и сможет смоделировать последствия тех или иных решений, призванных устранить возникшие отклонения [4, с. 304].

Возникающие отклонения фактических результатов от плановых показателей становятся предметом оперативных совещаний – на уровне менеджеров среднего звена либо стратегических сессий – на уровне высшего руководства. В ходе совещаний проводится детальный анализ фактической деятельности предприятия, факторов, вызвавших наибольшие отклонения, и вырабатываются необходимые управленческие решения. На практике на любом предприятии возникает ряд типичных сложностей. Например, какое отклонение считать критичным, а какое допустимым? Или, скажем, если часть показателей подразделения перевыполнена, а часть недовыполнена – хорошо сработало подразделение или плохо? Для преодоления этих трудностей предлагается множество различных методов, суть которых, как правило, сводится к нормированию целевых, допустимых и критических значений показателей и установлению неких формальных правил принятия управленческих решений на основе показателей. Типичные недостатки этих методов известны – их сложность, с одной стороны, и недостаточная надежность даваемых рекомендаций – с другой.

В целом в практической работе менеджеров основным инструментом интерпретации показателей и принятия решений остаются здравый смысл и накопленный опыт, а формальные методы анализа – источником вспомогательной информации.

В заключение стоит отметить, что использование системы управления по отклонениям позволяет существенно сократить объем информации, поступающей к финансовому директору, уменьшить количество и повысить качество ежедневно принимаемых им решений, а также своевременно выявить наиболее проблемные участки работы на предприятии.

2. Анализ системы бюджетирования в ООО «ЛГЭК»

2.1 Технико-экономическая характеристика ООО «ЛГЭК»

Общество с ограниченной ответственностью «Липецкая городская энергетическая компания», расположенный по адресу г. Липецк, пл. Петра Великого, д. 5а, учреждено 21.05.2004 г.

Учредителями выступили Муниципальное унитарное предприятие «Горэлектросеть», Муниципальное унитарное предприятие «Липецк-теплосеть», Муниципальное унитарное предприятие «Липецкводоканал» и

Открытое акционерное общество «НЛМК».

С 1 сентября 2004 года в ООО «Липецкая городская энергетическая компания» переведены на обслуживание все потребители МУП «Горэлектросеть», с 1 октября - потребители МУП «Липецктеплосеть», с 1 декабря - потребители МУП «Липецкводоканал». В аренду «Липецкой городской энергетической компании» переданы имущественные комплексы муниципальных унитарных предприятий.

С 1 декабря ООО «Липецкая городская энергетическая компания» приступило к полной операционной деятельности. Этот день стал днём рождения «Липецкой городской энергетической компании». Тогда же была образована профсоюзная организация «ЛГЭК».

В мае 2005 г. был открыт «Единый операционный зал» для заключения договоров на все виды энергоснабжения и проведения финансово-расчётных операций.

В июне лаборатория контроля качества вод «Липецкой городской энергетической компании» была аккредитована на компетентность и независимость, принят Коллективный договор на 2005-2007 годы.

Главными целями деятельности Общества, по мнению руководства, является:

модернизация основного оборудования и сооружений;

развитие коммунальной инфраструктуры в соответствии с требованиями перспективного развития города;

привлечение инвестиций под проекты модернизации и развития коммунальной инфраструтуры;

ориентированность на клиента;

обеспечение безубыточности функционирования компании, не отягощающего городской бюджет.

Миссией ООО «Липецкая городская энергетическая компания» является повышение надежности энергосбережения города и выведение на новый качественный уровень услуг коммунальной сферы при недопущении скачкообразного роста тарифов.

ООО «Липецкая городская энергетическая компания» осуществляет деятельность на основании лицензий в соответствии с действующим законодательством Российской Федерации, региональными законодательными актами, Уставом предприятия и решениями Учредителей.

Основными видами деятельности являются:

производство пара и горячей воды,

передача пара и горячей воды,

распределение пара и горячей воды,

деятельность по обеспечению работоспособности котельных и тепловых сетей,

передача электроэнергии,

распределение электроэнергии,

деятельность по обеспечению работоспособности электрических сетей,

деятельность по распределению воды.

Стратегия предприятия была теоретически сформулирована при создании компании. Администрация города и ОАО «НЛМК», создав ООО «Липецкая городская энергетическая компания», сформулировали менеджменту компании четкий «социальный заказ», основные положения которого следующие:

«лицом к населению»:

удобство взаимодействия с компанией по поводу предоставляемых услуг;

обеспечение населения питьевой водой высокого качества;

обеспечение возможности быстрого и недискриминационного подключения потребителей к коммунальной инфраструктуре.

следование стандартам лучшей практики предоставления коммунальных услуг:

повышение надежности энергоснабжения, снижение числа и времени перерывов в электро-, тепло- и водоснабжении населения города Липецка;

снижение финансового бремени для бюджета и потребителей по оплате аварийных ремонтов, высоких потерь энергии и воды и т.д.

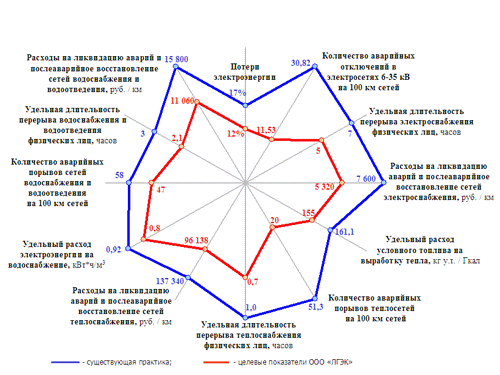

Данный «социальный заказ» был переведен в систему четких целевых показателей деятельности компании. Оценка текущего состояния компании по этим показателям показала существенное отставание от значений лучшей практики российских и западных коммунальных систем (рисунок 1).

Рис.

1. Состояние в сфере энергоснабжения г.

Липецка

Рис.

1. Состояние в сфере энергоснабжения г.

Липецка

Приоритетными направлениями деятельности ЛГЭК в рамках «социального заказа» являются:

Ориентация компании на потребителя:

комплексное обслуживание клиентов (электроснабжение, теплоснабжение, водоснабжение и водоотведение);

повышение оперативности реагирования на жалобы потребителей;

формирование системы контроля качества предоставляемых услуг;

формирование системы клиентских сервисов (расширение возможностей оплаты услуг, создание операционного зала и т.д.);

обеспечение полного спектра сопутствующих энергетических услуг, комплексный подход и оперативность решения проблем клиента;

Проведение широкомасштабной модернизации коммунальной инфраструктуры города:

определение приоритетов реконструкции и модернизации действующих объектов исходя из требования достижения целевых показателей надежности и качества;

оптимизация схем энерго- и водоснабжения, водоотведения города, оптимизация схем работы и загрузки источников воды и тепловой энергии;

внедрение современных технических решений;

использование возможностей кредитования для недопущения скачкообразного роста тарифов.

Опережающее развитие коммунальной инфраструктуры в соответствии с требованиями перспективного развития города:

активное участие в формировании Комплексной программы развития коммунальной инфраструктуры города;

сотрудничество с энергоснабжающими компаниями по реализации проектов, обеспечивающих покрытие роста потребления энергоресурсов.

Эффективное управление ресурсами и рисками:

оптимизация затрат компании, сокращение непроизводительных затрат (потери энергоносителей и т.д.), структурная оптимизация деятельности;

использование эффекта синергии от объединения всех видов коммунальных услуг;

использование единой системы поставок товарно-материальных ценностей и регулирования финансовых потоков;

внедрение современных методов управления производством;

использование эффективных схем управления финансовыми потоками;

повышение рентабельности за счет улучшения показателей экономичности и способствования внедрения новых принципов тарифообразования;

развитие компетенций сотрудников и формирование стратегического кадрового резерва, способного обеспечить достижение целей компании в долгосрочной перспективе;

повышение инвестиционной привлекательности бизнеса.

Общая численность персонала ООО «Липецкая городская энергетическая компания» по состоянию на сентябрь 2007 года составила 2965 человек.

В таблице 1 приведены комплексные показатели оценки конечных результатов деятельности предприятия за последние три года и индекс их роста.

Для полноты обобщения информации рассчитаем показатели вероятности банкротства по модели Альтмана для каждого года и сведём их в таблице 1. Все показатели для расчета возьмем из формы № 1 «Бухгалтерский баланс» и формы № 2 «Отчет о прибылях и убытках» за 2004-2006 годы (Приложения 9-14).

= Отношение оборотных

активов к совокупным активам;

= Отношение оборотных

активов к совокупным активам;

=

Отношение чистой прибыли к совокупным

активам;

=

Отношение чистой прибыли к совокупным

активам;

=

Отношение прибыли до налогообложения

к совокупным активам;

=

Отношение прибыли до налогообложения

к совокупным активам;

=

Отношение собственного капитала к

суммарной задолженности предприятия;

=

Отношение собственного капитала к

суммарной задолженности предприятия;

=

Отношение выручки от продаж к совокупным

активам;

=

Отношение выручки от продаж к совокупным

активам;

;

;

;

;

;

;

;

;

Далее подставляем в имеющиеся формулы данные из форм бухгалтерской отчётности:

а) на 2004 год

б) на 2005 год

в) на 2006 год

Таблица 1. Экономические показатели комплексной оценки конечных результатов хозяйственной деятельности ООО «ЛГЭК» за 2004 – 2006 гг.

|

№ п/п |

Основные показатели |

Единицы измерения |

2004г. |

2005г. |

2006г. |

Индекс роста к 2004г. |

|

1 |

Объем продаж (без НДС) |

тыс. руб. |

652438 |

2 515 195 |

2 524 176 |

3,87 |

|

2 |

Себестоимость |

тыс. руб. |

576099 |

2 311 892 |

2 428 620 |

4,22 |

|

3 |

Чистая прибыль |

тыс. руб. |

53915 |

134 712 |

42756 |

0,79 |

|

4 |

Кредиторская задолженность |

тыс. руб. |

113 585 |

212 045 |

213 405 |

1,88 |

|

5 |

Дебиторская задолженность |

тыс. руб. |

55 806 |

173 323 |

235 257 |

4,22 |

|

6 |

Показатель вероятности банкротства по модели Альтмана |

7,28 |

9,65 |

7,00 |

0,96 |

Деятельность предприятия можно считать успешной, что видно из следующего:

главная цель достигнута с превышением объема продаж и достижением стабильности данной динамики;

динамика показателей чистой прибыли склонна к уменьшению, но объясняется скорее растущим объёмом дебиторской задолженности из-за неплатежей;

3) итоговые данные оценки по методике Альтмана дают основания полагать, что вероятность банкротства ООО «Липецкая городская энергетическая компания», крайне низкая, т.к. Z – превышает 3,0 в два-три раза.

2.2 Критерии организации системы бюджетирования предприятия

Бюджетирование является неотъемлемой частью процесса финансового планирования на предприятии. Цели планирования могут быть различны на разных предприятиях. Функциям планирования может придаваться разное значение в зависимости от вида и величины предприятия.

В свете этого организуемой системе бюджетирования на предприятии также может придаваться дополнительное значение [17, с. 73].

Бюджет как экономический прогноз.

Руководство любого предприятия независимо от его вида и величины обязано знать, какие задания в области экономической деятельности оно может запланировать на следующий период. Как указывалось в предыдущем параграфе, группы заинтересованных в деятельности предприятия лиц предъявляют определенные минимальные требования к результатам его работы. К тому же при планировании некоторых видов деятельности необходимо знать, какие экономические ресурсы требуются для выполнения поставленных задач. Это относится, например, к планированию в области привлечения капитала (приобретения кредитов, увеличение акционерного капитала и т.п.) и определения объема инвестиций.

По мере реализации заложенных в бюджете планов необходимо регистрировать фактические результаты деятельности предприятия. Сравнивая фактические показатели с запланированными, можно осуществлять так называемый бюджетный контроль. В этом смысле основное внимание уделяется показателям, которые отклоняются от плановых, и анализируются причины этих отклонений. Таким образом, пополняется информация обо всех сторонах деятельности предприятия. Бюджетный контроль позволяет, например, выяснить, что в каких-либо областях деятельности предприятия намеченные планы выполняются неудовлетворительно. Но можно, разумеется, предположить и такую ситуацию, когда окажется, что сам бюджет был составлен на основе нереалистичных исходных положений. В обоих случаях руководство заинтересовано в получении информации об этом, с тем, чтобы предпринять необходимые действия, т.е. изменить способ выполнения планов или ревизовать положения, на которых основывается бюджет.

Бюджет представляет собой выраженную в стоимостных показателях программу действий (план) в области производства, закупок сырья или товара, реализации произведенной продукции и т.д. В программе действий должна быть обеспечена временная и функциональная координация (согласование) отдельных мероприятий. Рентабельность сбыта зависит, например, от величины ожидаемой цены поставщика и условий производства; количество выпускаемой продукции - от ожидаемого объема реализации; величина отпускной цены - от того, каких объемов закупок сырья и материалов требует программа производства и реализации; и т.д.

Разрабатывая бюджет на следующий период, необходимо принимать решения заблаговременно, до начала деятельности в этот период. В таком случае существует большая вероятность того, что разработчикам плана хватит времен для выдвижения и анализа альтернативных предложений, чем в той ситуации, когда решение принимается в самый последний момент.

Одобрение руководством предприятия бюджета (плана) подразделения служит сигналом того, что в дальнейшем оперативные решения принимаются на уровне этого подразделения (децентрализованно), если они не выходят за установленные бюджетом рамки. Если же бюджеты на уровне подразделений не разрабатываются, руководство предприятия вряд ли будет в такой степени склонно к децентрализации процесса принятия оперативных решений.

На крупных предприятиях работа по составлению бюджетов (планов) должна производиться децентрализовано. Ведь именно на уровне подразделений сосредоточены кадры, имеющие наибольший опыт в области производства, закупок, реализации, оперативного руководства и т.д. Поэтому именно в подразделениях и выдвигаются предложения относительно тех действий, которые было бы целесообразно предпринять в будущем.

Бюджеты подразделений разрабатываются не изолированно друг от друга. При расчете, например, плановых показателей реализации, а значит и величины покрытия необходимо знать условия производства и запланированные отпускные цены. Чтобы обеспечить действенную систему координации, на многих предприятиях разрабатывается инструкция по составлению бюджетов, в которой содержится повременной план, а также распределение обязанностей и ответственности при расчете бюджетных показателей.

В литературе о планировании на предприятиях обычно различают две схемы организации работ по составлению бюджетов (планов): по методу break-down (сверху-вниз) и по методу build-up (снизу-вверх). По методу break-down работа по составлению бюджетов начинается «сверху», т.е. руководство предприятия определяет цели и задачи, в частности плановые показатели по прибыли. Затем эти показатели во все более детализированной, по мере продвижения на более низкие уровни структуры предприятия, форме включаются в планы подразделений. По методу build-up поступают наоборот. Например, расчет показателей реализации начинают отдельные сбытовые подразделения, и затем уже руководитель отдела реализации предприятия сводит эти показатели в единый бюджет (план), который впоследствии может войти составной частью в общий бюджет (план) предприятия.

Методы break-down и build-up представляют две противоположные тенденции. На практике не целесообразно использовать только один из этих методов. Планирование и составление бюджетов представляют собой текущий процесс, в котором необходимо постоянно осуществлять координацию бюджетов различных подразделений.

Система бюджетирования, организованная в ООО «Липецкая городская энергетическая компания» также представляет собой организованный процесс взаимодействия структурных подразделений между собой. Организационная схема организации бюджетирования на рассматриваемом предприятии представлена на рисунке 2

Бюджет Управления

Бюджет

Комплекса электроснабжения

Бюджет Комплекса теплоснабжения

Бюджет Комплекса водоснабжения

Бюджет ООО «Липецкая городская энергетическая компания»

Рис. 2. Организационная схема построения бюджета ООО «Липецкая городская энергетическая компания»

Но данная схема системы бюджетирования ООО «Липецкая город-ская энергетическая компания» является весьма общей и отражает структурное строение компании, так как уже упоминалось, что в Обществе выделены четыре структурных подразделения (три комплекса и Управление). Рассматривается вопрос о выделении Управления капитального строительства в отдельное подразделение, и, соответственно, с выделенным бюджетом (сейчас УКС в структуре Общества и системе бюджетирования предприятия является частью Управления).

Если же рассматривать существующую систему бюджетирования с организационной точки зрения, то ей присущи все черты корпоративного принципа построения с отдельно выделенным бюджетом движения денежных средств (БДДС) и бюджетом доходов и расходов (БДР).

В целом, в организации системы бюджетирования ООО «Липецкая городская энергетическая компания» можно выделить следующие основные стадии:

формирование проектов Бюджета доходов и расходов и Бюджета движения денежных средств;

утверждение данных проектов;

исполнение Бюджета доходов и расходов;

анализ исполнения бюджета.

На практике процесс бюджетирования имеет весьма детализированный вид.

Для упорядочения функционирования и чёткой детализации системы бюджетирования на предприятии финансовым менеджментом компании был разработан и внедрён Временный регламент организации системы бюджетирования ООО «Липецкая городская энергетическая компания». Подобная практика распространена во многих крупных компаниях, строящих организационную систему бюджетирования с учётом специфики их деятельности (Приложение 7).

Данный документ чётко описывает всю систему бюджетирования ООО «Липецкая городская энергетическая компания» и является показателем высокого профессионализма и компетентности финансовых менеджеров данной компании.

Регламент регулирует порядок и процесс формирования, утверждения, исполнения, контроля и анализа Бюджета движения денежных средств и Бюджета доходов и расходов компании. Он основывается на действующих нормативных актах, законодательстве Российской Федерации, Уставе Общества и других внутренних нормативных документах Общества, регламентирующих финансово-хозяйственную деятельность Общества.

Данный документ утверждается приказом генерального директора Общества и является обязательным для исполнения всеми подразделениями и должностными лицами Общества, вовлеченными в бюджетный процесс. Уточнения, изменения и дополнения к настоящему Регламенту вносятся приказом генерального директора Общества.

Все вопросы, касающиеся формирования, контроля и анализа Бюджетов, неучтенные регламентом, решаются через Бюджетную комиссию. Все документы по формированию, утверждению и анализу исполнения Бюд-жета движения денежных средств и Бюджета доходов и расходов хранятся в Финансовом управлении в течение срока, установленного номенклатурой дел.

Контроль за соблюдением регламента осуществляет заместитель генерального директора по экономике и финансам ООО «Липецкая городская энергетическая компания».

С целью разграничения ответственности по отдельным составляющим Бюджетов Общества используется финансовая структура, которая отражает сферу деятельности отдельных структурных единиц - центров финансовой ответственности и ответственных исполнителей - в процессе формирования и исполнения Бюджетов. Финансовая структура утверждается приказом генерального директора.

Структура Бюджета движения денежных средств формируется из следующих составляющих:

а) доходная часть с отражением статей дохода и ответственных исполнителей в соответствии с финансовой структурой;

б) расходная часть с отражением статей расхода и ответственных исполнителей в соответствии с финансовой структурой;

в) остаток денежных средств на начало и конец периода;

г) обязательные приложения к Бюджету Общества:

пояснительная записка с указанием особенностей Бюджета на рассматриваемый период и обоснованием отклонений от первоначального бюджета (при наличии таковых);

плановый укрупненный реестр поступлений и платежей (только для бюджета на месяц).

Структура Бюджета доходов и расходов имеет следующий вид:

а) доходная часть с отражением статей дохода по видам деятельности;

б) расходная часть с отражением статей расхода по элементам затрат и себестоимости по видам деятельности;

в) прибыль от продаж по видам деятельности;

г) формирование и использование чистой прибыли.

Формирование проекта Бюджета движения денежных средств проходит несколько этапов.

Ответственные исполнители по статьям в соответствии с финансовой структурой направляют в Отдел бюджета бюджетную заявку по форме (Приложение 15). Бюджетная заявка должна содержать:

общую плановую величину платежей (гр. 7);

расшифровку по контрагентам (группам контрагентов) и назначениям платежей, составляющим более 5% от общей величины платежей, по статье с указанием количества и цены (гр. 4,5,6);

расшифровку платежей по пятидневкам (только для заявки на месяц) (гр. 8-13);

пояснение причин отклонений от первоначального бюджета (только на месяц) (в нижней части таблицы);

примечания об особенностях платежей (например: «для создания технологически необходимого резерва»);

подписи ОИ и руководителей ЦФО;

визы директоров комплексов или указание о возражениях.

Срок предоставления бюджетных заявок – до 13 числа месяца, предшествующего планируемому (по статье «налоги кроме ЕСН и подоходного налога» до 18 числа). Сроки формирования годового бюджета утверждаются приказом генерального директора. В срок до 20 числа Отдел бюджета формирует проект бюджета с учетом необходимых кредитов (депозитов) и обязательные приложения регламента.

Формирование проекта Бюджета доходов и расходов также имеет ступенчатый характер.

Ответственные исполнители по статям доходов и расходов в соответствии с финансовой структурой направляют в планово-экономический отдел службы заместителя генерального директора по экономике и финансам бюджетную заявку по форме (Приложение 16) к разработанному регламенту, согласованную с директорами комплексов. Бюджетная заявка должна содержать:

плановую величину доходов и расходов по статьям (гр. 7);

расшифровку по контрагентам (группам контрагентов) по статье с указанием количества и цены (гр. 4,5,6);

подпись ОИ по статьям доходов и расходов;

визы директоров комплексов.

Планово-экономический отдел на основании поданных расшифровок по статьям формирует бюджетную заявку по форме (Приложение 5). Бюджетная заявка должна содержать:

величину доходов и расходов по статьям, прибыль от продаж по каждому виду услуг, работ (гр. 2 - 7);

величину формирования и использования чистой прибыли всего по подразделению (гр. 7).

Планово-экономический отдел передает бюджетную заявку в Отдел бюджета до 18 числа месяца, предшествующего планируемому. В срок до 20 числа Отдел бюджета формирует проект Бюджета доходов и расходов по форме (Приложение 4).

Далее проходит процедура утверждения бюджетов, которая знаменует собой завершающий этап бюджетного формирования.

В срок до 21 числа месяца, предшествующего планируемому, Отдел бюджета направляет проекты Бюджета движения денежных средств и Бюджета доходов и расходов членам бюджетной комиссии. Сроки предоставления проекта годового бюджета утверждаются приказом генерального директора.

После принятия бюджетной комиссией решения об утверждении Бюджетов Отдел бюджета в течение двух рабочих дней представляет на подпись генеральному директору Протокол заседания бюджетной комиссии и скорректированные с учетом принятых решений бюджеты.

После подписания Бюджетов генеральным директором Отдел бюджета в течение двух рабочих дней доводит до ответственных исполнителей и центров финансовой ответственности плановые показатели по соответствующим статьям.

Таким образом, процесс формирования проектов бюджетов и их утверждение являются весьма детализированным процессом, распределённым между отдельными подразделениями и лицами, что позволяет избежать неясностей и проволочек при формировании бюджетов. С организаторской точки зрения это является достаточно продуманным ходом.

Далее в организации системы бюджетирования ООО «Липецкая городская энергетическая компания» следует процесс исполнения Бюджета доходов и расходов. Исполнение последнего производится ответственными исполнителями в соответствии с приказом № 325 от 31.10.2005 г. «О графике предоставления первичных документов».

Завершающей стадией системы бюджетирования в ООО «Липецкая городская энергетическая компания» является анализ исполнения Бюджета движения денежных средств и Бюджета доходов и расходов.

Вначале более детально рассмотрим процесс анализа исполнения Бюджета денежных средств.

Отдел ФРО каждый рабочий день представляет заместителю генерального директора по экономике и финансам сводную оперативную информацию по использованию финансовых средств. Также каждый рабочий день до 10-00 производится просмотр в программе «1С Предприятие 7.7» бухгалтерских данных о движении денежных средств в кассе.

По окончании отчетного периода в течение 5 рабочих дней Отдел бюджета проводит предварительный анализ исполнения Бюджета движения денежных средств и представляет его членам бюджетной комиссии.

Далее ответственные исполнители до 12 числа месяца, следующего за отчетным, представляют в Отдел бюджета пояснительные записки по исполнению Бюджета движения денежных средств по соответствующим статьям и справки о структуре дебиторской и кредиторской задолженности на конец отчетного периода.

После этого Отдел Бюджета до 19 числа месяца, следующего за отчётным, готовит сводный отчет и пояснительную записку по исполнению бюджета за отчетный период, а до 21 числа месяца, следующего за отчетным, направляет отчет об исполнении Бюджета движения денежных средств членам бюджетной комиссии.

Срок подготовки и представления итогового отчета по исполнению годового бюджета – 5 рабочих дней с момента составления годового бухгалтерского отчета.

Анализ исполнения бюджета доходов и расходов также представляет собой ступенчатый процесс и проводится поэтапно.

Вначале Управление по информационным технологиям и связи осуществляет переброску локальной копии конфигурации базы данных «1С: Предприятие 7.7», сформированную на 16-00 20 числа каждого месяца, на компьютер службы заместителя генерального директора по экономике и финансам.

Затем планово-экономический отдел до 23 числа месяца, следующего за отчетным, представляют в Отдел бюджета анализ исполнения БДР и пояснительные записки по исполнению бюджета с указанием причин отклонений.

Далее Отдел Бюджета до 25 числа месяца, следующего за отчетным, готовит сводный отчет по форме (Приложение 6), и пояснительную записку по исполнению бюджета за отчетный период и направляет членам бюджетной комиссии.

Срок подготовки и представления итогового отчета по исполнению годового бюджета – 8 рабочих дней с момента составления годового бухгалтерского отчета.

Таким образом, можно сказать, что организация системы бюджетирования, существующая в ООО «Липецкая городская энергетическая компания» является результатом плодотворного труда многих структурных подразделений под руководством профессионалов в лице финансового менеджмента компании.

2.3 Недостатки существующей системы бюджетирования предприятия

В процессе формирования и поддержания в актуальном состоянии системы бюджетирования перед организацией встает множество вопросов и проблем, в формулировке и решении которых тесно сплетаются организационные и поведенческие аспекты. На сегодняшний день они достаточно хорошо изучены и теоретически изложены во многих трудах.

Данные недостатки присущи основному большинству организационных систем бюджетирования, в том числе и системе, построенной в ООО «Липецкая городская энергетическая компания».

Проблемы в организации бюджетирования на предприятии возникает практически на начальном этапе. Ей является проблема участия менеджеров разных уровней в разработке бюджетов. Вовлечение в процесс бюджетирования большого количества сотрудников на разных уровнях организации хорошо с точки зрения мотивации, поскольку известно, что человек лучше выполняет задачу, в выработке которой участвовал сам. Однако обеспечить согласованность действий множества людей бывает крайне трудно, а согласованность интересов – вообще практически невозможно.

Каким бы широким не было участие в бюджетном процессе исполнителей на всех уровнях организационной структуры, ответственность за выполнение бюджетов все равно остается чисто персональной. За выполнение отдельного бюджета, будь то бюджет продаж или бюджет затрат отдельного участка, отвечает руководитель соответствующего подразделения лично. Он не может разделить ответственность со своими подчиненными и поэтому в большинстве случаев не видит особой надобности вовлекать их в подготовку этого документа.

Делая привязку вышеуказанных проблем к реалиям функционирования бюджетной системы ООО «Липецкая городская энергетическая компания» следует сказать, что и этой организации они не чужды. Особенно это касается согласованности интересов. Это неудивительно, так как присуще многим крупным организациям, имеющим дробление на структурные подразделения (в нашем случае – комплексы и службы).

Руководители отдельных подразделений зачастую ведут борьбу за повышение объёмов финансирования подконтрольных им служб или отдельных направлений в работе. Но данные действия зачастую пресекаются высшим руководством или финансовыми менеджерами, считающими требования экономически не обоснованными и не приемлемыми.

Таким образом, данные процессы ведут к конфронтации и затягиванию бюджетного процесса.

Кроме этого, существует и проблема преобладания информационных потоков.

Оба варианта бюджетирования, и «сверху вниз», и «снизу вверх», имеют свои достоинства и свои недостатки. В системах бюджетирования первого типа достоинством является вовлеченность в процесс бюджетирования руководителей низшего уровня и специалистов, что имеет положительный мотивационный эффект.

Вместе с тем, вовлечение в процесс планирования линейных руководителей с ограниченными полномочиями и сферой ответственности приводит к пренебрежению ими интересами организации в целом (невольном, когда они просто не понимают стратегических целей и перспектив, или намеренном, когда они сознательно ставят свои личные интересы выше целей всей организации).

Вторым существенным недостатком системы бюджетирования «снизу вверх» является необходимость долгого согласования бюджетов различных структурных единиц организации. Масса времени и сил тратится как на устранение бюджетного зазора, так и на приведение показателей разных подразделений в соответствие друг другу. Вариант бюджетирования «сверху вниз» лишен указанных недостатков, и поэтому обеспечивает согласованность бюджетов с минимальными затратами времени и сил персонала организации.

К сожалению, принцип «мне сверху видно все» в реальных экономических условиях работает редко. Если не принимать во внимание реальные возможности организации, план, составленный исключительно по принципу «сверху вниз», либо окажется совсем невыполнимым, либо потребует серьезных корректировок в течение бюджетного периода.

На практике процесс бюджетирования в организации, состоящей хотя бы из двух подразделений, бывает организован в виде комбинации информационных потоков и включает в себя несколько итераций – документы и нормативы передаются снизу вверх, а затем возвращаются назад для уточнения и более тесной увязки с бюджетами других центров ответственности.

Если система выстроена преимущественно по принципу «сверху вниз», то составленные на уровне руководства бюджеты перед утверждением спускаются для рассмотрения их менеджерами среднего уровня на предмет реальных возможностей их выполнения. Опыт показывает, что более продуктивным с точки зрения затрат на бюджетирование бывает именно такой вариант – информационные потоки организованы преимущественно по принципу «сверху вниз» с ограниченным участием менеджеров и специалистов низших уровней управления организацией.

Существующей в ООО «Липецкая городская энергетическая компания» системе бюджетирования также присуща проблема преобладания информационных потоков. Разногласия и длительность процедур согласования при утверждении бюджета являются существенным недостатком бюджетной системы данной организации.

Проблема «бюджетного зазора» также является негативным моментом в системе бюджетирования многих предприятий.

Зачастую менеджеры, участвующие в разработке бюджетов своих подразделений, за выполнение которых они и будут нести ответственность, сознательно допускают при составлении бюджетов некий «люфт», выражающийся в завышении собственных затрат и занижении плановой производительности. Такое несоответствие бюджета максимальным возможностям подразделения можно назвать своеобразным «бюджетным зазором»; он позволяет менеджерам выполнить бюджет даже в случае его последующей значительной корректировки на более высоких уровнях руководства.

В системе бюджетирования ООО «Липецкая городская энергетическая компания» также присущи недостатки эффекта бюджетного зазора и порождены они тем же фактором – желанием руководителей отдельных структурных подразделений обезопасить себя от невыполнения бюджетных показателей.

Кроме этого, интересы разных участников бюджетного процесса бывают различны, а, зачастую, и противоположны.

При попытке привести в соответствие бюджеты всех подразделений возможен конфликт менеджеров. Именно для того, чтобы избежать этого, системы бюджетирования обычно организуются в виде вертикальных информационных потоков, без согласования данных непосредственно между подразделениями, то есть без обмена информацией по горизонтальным организационным связям.

Несмотря на подобного рода сложности, цели все равно должны быть сформулированы, поскольку любая четко обозначенная цель играет мотивирующую роль. Когда цель деятельности ясно выражена, понятна каждому участнику организации и не противоречит его личным целям, все участники с большим энтузиазмом стремятся к ее достижению, чем в случае, когда их работа не имеет выраженной цели.

Недостаток подобного рода не очень ярко выражен в системе бюджетирования ООО «Липецкая городская энергетическая компания» благодаря разработке достаточно эффективного регламента. Но «человеческий фактор» всё же оказывает своё негативное влияние.

Проблема выполнимости бюджетов и нормативов является всегда наиболее насущной. Особенно это касается крупных организационных структур. Люди выполняют свою работу лучше, если знают, что эта работа будет проверена. Однако если руководство использует систему бюджетирования в качестве средства принуждения сотрудников, преследуя тех, кто не выполняет плановые задания, это может создать в коллективе нервозную атмосферу, отнюдь не способствующую продуктивной деятельности и достижению целей организации.

Принципиальным моментом является то, что планы должны быть выполнимы, поскольку постановка невыполнимой задачи приводит к тому, что у людей «опускаются руки», и они прикладывают к работе меньшие усилия, чем при выполнении даже слишком простой задачи.

Психологами было установлено, что наиболее стимулирующий к деятельности эффект имеет цель, находящаяся на верхней границе выполнимости. Полностью деморализованные слишком жестким планом сотрудники вместо выполнения этого плана могут его просто игнорировать и работать так, как если бы бюджета не было вовсе.

Не миновал этот недостаток и бюджетную систему ООО «Липецкая городская энергетическая компания». «Недотягивание» до плановых показателей по продажам и перерасход в расходных статьях также создают в организации атмосферу напряжённости.

Проблема перекладывания менеджерами ответственности друг на друга возникает как результат распределения персональной ответственности между отдельными менеджерами. Поскольку процесс бюджетирования затрагивает все центры ответственности, почти в каждом из отдельных функциональных бюджетов есть показатели, ответственность за формирование которых (а также за отклонения фактических значений от плановых) несут менеджеры двух или более центров ответственности. В случае, когда отклонение такого рода значимо, у менеджера, ответственного за выполнение данного бюджета, может возникнуть желание разделить эту ответственность или даже перенести ее на другого линейного руководителя.

В системе бюджетирования ООО «Липецкая городская энергетическая компания» этот недостаток присутствует, но выражен крайне слабо, так как ответственность за выполнение отдельных статей бюджета персонифицирована. Но даже при этом условии зачастую при выяснении причин отклонения бюджета от плановых показателей достаточно сложно выявить первопричину последних и ответственное за них лицо.

Кроме того, система бюджетирования требует для своего внедрения и поддержания определенных, и немалых, затрат. Расчет нормативов в денежном и натуральном выражении, подготовка нормативных калькуляций, классификаторов бюджетов, центров ответственности и статей, их пересмотр при изменениях рыночной ситуации и условий производства – все это требует значительных затрат, прежде всего времени работы сотрудников. Все эти работы следует проводить с достаточной периодичностью, поскольку слишком частые или слишком редкие пересмотры нормативов могут подорвать доверие к ним и к бюджетам в целом, а также снизить аналитическую ценность этой системы для принятия управленческих решений. Кроме того, функционирование достаточно разработанной системы бюджетов невозможно «вручную», оно требует внедрения компьютерной информационной системы со специальными модулями, позволяющими вести обработку такого рода информации, и приобретение такой системы является дополнительными затратами для организации.

Процесс бюджетирования и связанная с ним система контроля являют собой, пожалуй, самый яркий пример межличностных взаимодействий в организации - поиска компромисса, распределения ответственности и стимулирования по результатам. Бюджеты выполняют люди, именно они решают, как им достичь поставленной перед ними цели и что делать, если что-то пойдет не так, как надо. И, так же как и везде, где дело касается человеческих отношений, всегда остается место для субъективных факторов.