Общие основы и принципы классификации страхования. Формы проведения страхования

Общие основы и принципы классификации страхования. Формы проведения страхования

Страхование охватывает различных объектов и субъектов страховых отношений, формы организации деятельности в силу определений правовых норм и сложившейся практики. Для упорядочения разнообразных отношений и явлений, в отношении которых организуется страховая защита, и создания единой и взаимосвязанной системы необходимой становится классификация страхования.

Классификация страхования представляет собой научную систему деления страхования на сферы деятельности, отрасли, подотрасли, виды, звенья, расположенные так, что каждое последующее звено является частью предыдущего. В основе такого деления страхования лежат различия в объектах, категориях страхователей, объеме страховой ответственности, форме проведения страхования. [9, с.19]

Страховая деятельность разделяется на отдельные отрасли, которые формируются по принципу однородности рисков.

Отрасль страхования - это звено классификации страхования, характеризующее в широком смысле слова страхование жизни и здоровья человека, материальных ценностей, обязательств страхователей перед третьими лицами.

Отрасли страхования классифицируются по различным критериям:

по объектам страхования (видам риска);

по видам страхового возмещения;

исходя из структуры баланса.

Рассмотрим подробнее данные классификации.

Объектами страхования могут быть не противоречащие законодательству имущественные интересы:

с причинением вреда жизни или здоровью страхователя либо другого названного в договоре физического лица, а также с достижением ими определенного возраста или с наступлением в их жизни иного предусмотренного договором страхового случая (личное страхование);

с утратой (гибелью) или повреждением имущества, находящегося во владении, пользовании, распоряжении страхователя или иного названного в договоре выгодоприобретателя, либо с нанесением ущерба их имущественным правам, в том числе с возникновением убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или с изменением условий этой деятельности по не зависящим от предпринимателя обстоятельствам (имущественное страхование);

с ответственностью по обязательствам, возникшим в случае причинения страхователем или иным лицом, на которое такая ответственность может быть возложена, вреда жизни, здоровью или имуществу других лиц, либо с ответственностью по договору (страхование ответственности). [2]

Отдельным видом страховой деятельности является перестрахование.

Для конкретизации страховых интересов предприятий, организаций и граждан внутри отдельной отрасли далее различаются подотрасли и более узкие виды страхования.

Вид страхования представляет собой часть отрасли страхования, он характеризуется страхованием однородных имущественных интересов.

Имущественное страхование включает следующие виды: страхование грузов, страхование транспортных средств, страхование других видов имущества, страхование финансовых рисков, страхование коммерческих рисков.

Личное страхование включает: страхование жизни, страхование от несчастных случаев и болезней, медицинское страхование.

Страхование ответственности включает: страхование гражданской ответственности владельцев автотранспортных средств, страхование ответственности перевозчиков и экспедиторов, страхование гражданской ответственности предприятий - источников повышенной опасности, страхование ответственности за неисполнение обязательств, страхование профессиональной ответственности, страхование иных видов гражданской ответственности.

Вид страхования включает отдельные разновидности.

Разновидность страхования - это страхование однородных объектов в определенном объеме страховой ответственности.

Разновидностями личного страхования являются: страхование детей, страхование к бракосочетанию, смешанное страхование жизни и др. Разновидностями имущественного страхования являются: страхование строений, основных и оборотных фондов, животных, домашнего имущества, средств транспорта и др. [9, с.19-20]

Балансовая классификация отраслей страхования основана на статьях бухгалтерского учета финансово-хозяйственной деятельности страхователя и включает в себя страхование активов и пассивов.

К страхованию активов относятся все важнейшие виды страхования убытков: страхование основных средств, производственных запасов, незавершенного производства, готовой продукции и товаров, возможных потерь по долговым обязательствам. В основе страхования активов лежит имущественный интерес страхователя к вещи или праву, иначе говоря, страховой интерес.

При страховании пассивов страхуется не имущественный интерес, а те убытки, которые возникают из пассивных долгов без погашения. К страхованию пассивов относятся: страхование законодательно определенных обязательств предпринимателя, страхование убытков, имеющих место в случае отклонения претензий, страхование кредита, страхование необходимых затрат.

В соответствии с Законом Республики Беларусь от 3 июня 1993 г. № 2343-XII «О страховании», страхование может осуществляться в формах обязательного и добровольного страхования. [1]

Страхование является обязательным, если это предусмотрено законодательными актами Республики Беларусь. В остальных случаях страхование является добровольным.

Виды, условия и порядок проведения обязательного страхования определяются законодательными актами Республики Беларусь об обязательном страховании. Операции по обязательному страхованию проводятся государственными страховыми организациями, если законодательством не предусмотрено иное. Государство гарантирует выплату страхователям страховых компенсаций или страховых сумм по обязательным видам страхования при наступлении страховых случаев, если страхование проводилось государственной страховой организацией. [1]

Условия добровольного страхования определяются договором сторон в соответствии с законодательством.

Существенные условия договора добровольного страхования определяются в соответствии с законодательством правилами соответствующего вида страхования, утвержденными (принятыми, одобренными) страховщиком либо объединением страховщиков и согласованными с Министерством финансов, а конкретные условия - в соответствии с законодательством и указанными правилами при заключении этого договора. [2]

Таким образом, отрасль страхования объединяет виды страховой деятельности по принципу однородности страхуемых рисков. Возможны различные способы классификации отраслей страхования. Исходя из объекта страхования различают: личное страхование, имущественное страхование и страхование ответственности. По характеру страховых выплат выделяют страхование ущерба и страхование суммы. Отталкиваясь от структуры баланса предприятия, различают страхование активов и пассивов. По форме страхование может быть обязательным и добровольным.

2. Финансовая устойчивость и платежеспособность страховщика, основные критерии

Проблемы поиска оптимального подхода к анализу финансового состояния страховых компаний не новы. В последнее время широко стали применяться различные коэффициенты и показатели для характеристики финансовой устойчивости страховщика, методически обоснованные и практически апробированные.

Показатели финансовой устойчивости являются общепризнанными наиболее емкими показателями деятельности страховой компании, т.к. характеризуют ее способность выполнять свои обязательства и при имеющихся условиях, и в случае вероятностных неблагоприятных изменений внешней и внутренней среды. Финансовая устойчивость - способность страховой компании сохранять существующий уровень платежеспособности в течение длительного времени и при серьезных воздействиях, используя для этого финансовый, технологический или управленческий потенциалы. [5, c.186]

Показатели, характеризующие финансовую устойчивость и платежеспособность страховой компании, делятся на следующие основные группы:

1) показатели, формируемые для официальной отчетности согласно требованиям законодательства и органов страхового надзора;

2) показатели, определяемые в зависимости от целей заказчиков, пользователей анализа: рейтинги, экспертные оценки, др.

Основные показатели (факторы) финансовой устойчивости страховой компании, состояние и влияние которых учитывается при проведении любого анализа вне зависимости от определяющих его характеристик, следующие:

тарифная политика;

перестрахование;

размещение активов;

достаточный собственный капитал;

обязательства (включая технические резервы). [5, c.187]

Последние два фактора являются основой определения финансовой устойчивости страховой компании и ее платежеспособности в рамках официальной бухгалтерской отчетности. Анализ достаточности собственного капитала и обязательств проводится при расчете соотношения свободных активов и принятых обязательств страховщика.

Если фактический размер свободных активов страховщика по итогам работы за отчетный период оказывается ниже нормативного, то принимаются меры по оздоровлению финансового положения путем повышения размера уставного капитала, расширения перестраховочных операций, изменения тарифной политики, изменения структуры активов, сокращения дебиторской и кредиторской задолженности и т.д.

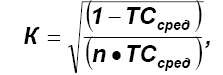

Финансовая устойчивость страхового фонда страховой компании определяется также по показателю степени вероятности дефицита средств в каком-либо году [5, с.189]:

где ТСсред - средняя тарифная ставка по всему

n - число застрахованных объектов.

Чем меньше значение коэффициента, тем меньше степень вариации объема совокупного страхового фонда и выше его финансовая устойчивость.

К показателям платежеспособности относятся нормативные показатели оценки платежеспособности, определения величины чистых активов, оценки текущей платежеспособности.

Платежеспособность является «мгновенным показателем» финансовой устойчивости, так как характеризует финансовое состояние страховщика в момент проведения анализа.

Показатели определения величины чистых активов и сравнения с оплаченным и заявленным уставным капиталом служат для определения соответствия размеров чистых активов и оплаченного (заявленного) уставного капитала. В дополнение к абсолютным показателям применяются относительные показатели уровня чистых активов по отношению к фактически оплаченному уставному капиталу и показатели доли чистых активов в активах.

Показатели текущей платежеспособности включают в себя показатели текущей платежеспособности в целом по компании, а также по видам страховой деятельности. Показатели отражают достаточность притока средств в виде поступлений страховых премий для покрытия текущих расходов на страховые выплаты (состоявшиеся убытки) и текущие расходы на ведение дела. Оптимальное значение показателя больше 100%, которое возможно при стабильной работе страховой компании с постепенным ростом объемов деятельности. Показатель может быть определен:

страховые взносы (за вычетом доли перестраховщиков) / страховые выплаты (состоявшиеся убытки - по видам страхования иным, чем страхование жизни) + операционные расходы (все показатели за вычетом доли перестраховщиков).

Показатели платежеспособности, используемые рейтинговыми агентствами Standart & Poor,s, Moody,s Investors и др.:

- уровень платежеспособности страховой компании (Solvensy Margin), минимальные значения которого в различных странах имеют незначительные отличия и расположены в пределах 20%, определяется как собственные средства / нетто-премия в отчетном периоде;

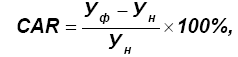

- уровень достаточности покрытия собственными средствами (Capital Adequacy Ratio, или CAR) высчитывается по следующей формуле [5, c.190]:

где Уф(н) - фактический (нормативный) уровень платежеспособности.

Показатели маржи платежеспособности или соотношения нормативного и фактического размеров свободных активов в соответствии с методикой, применяемой в Европейском союзе, характеризуют платежеспособность страховой компании, что подтверждается в случае соответствия фактической величины их собственных средств нормативному размеру, который рассматривается в трех показателях: маржа платежеспособности, гарантийный фонд, минимальный гарантийный фонд.

Отметим, что используются также и некоторые иные показатели.

В заключение вопроса еще раз отметим, что финансовая устойчивость - это способность страховой компании сохранять существующий уровень платежеспособности в течение длительного времени, используя для этого весь свой потенциал.

Платежеспособность - важнейший показатель надежности страховой компании, ее финансовой устойчивости и, следовательно, главный показатель привлекательности компании для потенциальных клиентов. Гарантией платежеспособности страховщика служит наличие достаточных, не связанных обязательствами, средств. Эти средства формируются из двух источников: оплаченного уставного капитала и прибыли. Достаточность собственных средств страховой компании гарантирует ее платежеспособность при двух условиях: наличие страховых резервов не ниже нормативного уровня и правильной инвестиционной политики, а также соблюдения соотношения активов и обязательств по действующим договорам страхования.

Существует ряд показателей, характеризующих финансовую устойчивость и платежеспособность показатели, как формируемые для официальной отчетности, так и определяемые в зависимости от целей страховой организации.

Список использованной литературы

О страховании: Закон Республики Беларусь от 3 июня 1993 г. № 2343-XII /ред. от 31.01.2000/ (Ведомости Верховного Совета Республики Беларусь. -1993. -№22. -ст.276).

О совершенствовании регулирования страховой деятельности в Республике Беларусь: Декрет Президента Республики Беларусь от 28 сентября 2000 г. № 20 (Национальная экономическая газета. -2000. -№ 47. -С.2.).

Об утверждении Положения о порядке инвестирования страховыми организациями средств страховых резервов: Постановление Совета Министров Республики Беларусь от 16 июня 2003 г. № 800 /ред. от 11.12.2004/ (Национальный реестр правовых актов Республики Беларусь. -2003. -5/12624).

Балабанов И.Т., Балабанов А.И. Страхование. -СПб: Питер, 2001. -256с.

Грищенко Н.Б. Основы страховой деятельности: Учебное пособие. -Барнаул: Изд-во Алт. ун-та, 2001. -274с.

Казанцев С.К. Основы страхования: Учебное пособие. -Екатеринбург: изд. ИПК УГТУ, 1998. -101с.

Коваленко Н.Н. Правовое регулирование страхования в Республике Беларусь: Учебное пособие. -Мн.: РИВШ, 1999. -400с.

Мамедов А. Финансы страховых организаций и финансовая система // Страховое дело. -2003. -№ 7. -C.8-12.

Методические рекомендации к практическим занятиям по курсу «Коммерческое страхование» / Сост. М.Е. Карпицкая. -Гродно: ГрГУ, 2001. -47с.

Рынок страхования в Беларуси: Анализ и рекомендации // Страхование в Беларуси. -2005. -№ 1. -C.15-22.

Для подготовки данной применялись материалы сети Интернет из общего доступа