Иностранные инвестиции в России и Краснодарском крае

Содержание:

Введение 2

1. Инвестиции, их экономическая сущность, классификация и структура 3

2. Современная проблематика привлечения иностранных инвестиций в экономику России и Краснодарского края 5

2.1. Современное состояние инвестиций в России 5

2.2. Иностранные инвестиции и инвестиционный климат в России за 2000-2001 годы 7

2.3. Инвестиции в транспортный комплекс России 19

2.4. Региональный инвестиционный климат в РФ 21

2.5. Состояние иностранных инвестиций в экономике Краснодарского края. 28

3. Инвестиционная стратегия России 35

Вывод 38

Список используемой литературы и источников информации: 39

Введение

Инвестиции представляют собой денежные средства, имущественные и интеллектуальные ценности государства, юридических и физических лиц, направляемые на создание новых предприятий, расширение, реконструкцию и техническое перевооружение действующих, приобретение недвижимости, акций, облигаций и других ценных бумаг и активов с целью получения прибыли и (или) иного положительного эффекта. Они играют важнейшую роль, как на макро-, так и на микроуровне. Главное назначение инвестиций – обновление основного капитала, составляющего производственный и научно-технический потенциал экономики любой страны. По сути, они определяют будущее государства в целом, отдельного субъекта хозяйствования и являются локомотивом в развитии экономики.

За последние годы наблюдается тенденция сокращения реальных инвестиций, что отрицательно отразилось на ускорении научно-технического прогресса (НТП) и развитии всего народно-хозяйственного комплекса. Инвестиционный кризис в России оказался более глубоким, чем общий экономический, хотя оба они тесно взаимосвязаны и взаимообусловлены.

Россия на протяжении всего переходного периода относилась, по мнению большинства аналитиков, к перспективным регионам, обладающим значительными резервами для быстрого экономического роста, и активизации инвестиционной деятельности – как одной из главных задач экономического развития. Тем не менее, несмотря на значительные потенциальные возможности российского рынка, объем внешних инвестиций, приходящихся на Россию, существенно отстает от аналогичных показателей целого ряда других стран.

Отсюда, целью данной работы является анализ современного состояния инвестиционного климата России в целом и ее регионов на базе рассмотрения инвестиционных и экономических показателей предыдущих лет, текущего периода, а также ближайших перспектив страны, и выработка возможных решений и действий для выхода из сложившейся ситуации.

Кроме общегосударственных и региональных инвестиций, важное место занимают инвестиции отраслевые. Поэтому вследствие транспортной специализации нашего города и региона (г. Новороссийск и Краснодарский край) также считаем необходимым рассмотреть отдельно инвестиционную деятельность в Краснодарском крае и в целом на транспортном комплексе страны.

1. Инвестиции, их экономическая сущность, классификация и структура

Инвестиции – относительно новый для нашей экономики термин. В рамках централизованной плановой системы использовалось только одно понятие "капитальные вложения", под которым понимались все затраты на воспроизводство основных фондов, включая затраты на их ремонт. В научной литературе эти два понятия в последние годы трактуются по-разному. В современном понимании инвестиции – это более широкий по своему значению термин, чем капитальные вложения. Традиционно под инвестициями принято понимать осуществление определенных экономических проектов в настоящем, с расчетом получить доходы в будущем. Такой подход к пониманию инвестиций является преобладающим как в отечественной, так и зарубежной экономической литературе.

В Законе РФ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" № 39-Ф3 от 25 февраля 1999 г. дается следующее определение инвестициям: "…инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения полезного эффекта". Это официальная трактовка понятия "инвестиции".

Инвестиции принято делить на портфельные и реальные. Портфельные (финансовые) инвестиции – это вложения в акции, облигации, другие ценные бумаги, активы других предприятий. Реальные инвестиции – вложения в создание новых, реконструкцию и техническое перевооружение действующих предприятий. В этом случае предприятие-инвестор, вкладывая средства, увеличивает свой производственный капитал – основные производственные фонды и необходимые для их функционирования оборотные средства.

При осуществлении портфельных инвестиций инвестор увеличивает свой финансовый капитал, получая дивиденды – доход на ценные бумаги.

В Законе РФ "Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений" понятие "капитальные вложения" трактуется следующим образом: "…капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательные работы и другие затраты". Если исходить из этого определения, то инвестиции, вложенные в оборотные средства, не могут считаться капитальными вложениями.

Если рассуждать с производственных позиций более конкретно, то капитальные вложения – это затраты на: строительно-монтажные работы при возведении зданий и сооружений; приобретение, монтаж и наладку машин и оборудования; проектно-изыскательские работы; содержание дирекции строящегося предприятия; подготовку и переподготовку кадров; затраты по отводу земельных участков и переселению в связи со строительством и др.

В статистическом учете и экономическом анализе реальные инвестиции называют еще капиталообразующими. Основное место в их структуре занимают инвестиции в основной капитал, в объем которых включаются затраты на новое строительство, реконструкцию, расширение и техническое перевооружение действующих промышленных, сельскохозяйственных, транспортных, торговых и других предприятий, затраты на жилищное и культурно-бытовое строительство.

Инвестиции как экономическая категория выполняют ряд важнейших функций (осуществление политики расширенного воспроизводства; ускорения научно-технического прогресса; структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства и др.), без которых немыслимо нормальное развитие экономики любого государства.

В макроэкономическом масштабе сегодняшнее благосостояние является в значительной мере результатом вчерашних инвестиций, а сегодняшние инвестиции, в свою очередь, закладывают основы завтрашнего роста производительности труда и более высокого благосостояния. Чем большую часть произведенного сегодня мы сбережем и инвестируем, тем больше будет у нас возможности потреблять завтра. Напротив, чем больше сегодняшних ресурсов мы используем на потребление, тем меньше у нас будет шансов на более высокий уровень потребности завтра.

Влияя на расширение производственных мощностей в долгосрочной перспективе, инвестиции оказывают существенное влияние на использование уже имеющихся мощностей.

Состояние инвестиционной деятельности в стране характеризует динамика следующих показателей:

общего объема инвестиций;

доли инвестиций в валовом внутреннем продукте (ВВП);

доли реальных инвестиций в общем объеме инвестиций;

общей величины реальных инвестиций;

доли реальных инвестиций, направляемых в основной капитал, и др.

Для учета, анализа и повышения эффективности инвестиций необходима их научно обоснованная классификация как на макро-, так и на мироуровне. Продуманная и в научном плане обоснованная классификация инвестиций позволяет не только их грамотно учитывать, но и анализировать уровень их использования со всех сторон и на этой основе получать объективную информацию для разработки и реализации эффективной инвестиционной политики как на макро-, так и на микроуровне.

Наиболее комплексная классификация инвестиций приводится в работе Н. А. Бланка, в которой все инвестиции классифицируются по следующим признакам:

по объектам вложения:

реальные;

финансовые;

по характеру участия в инвестиции:

непрямые;

прямые;

по периоду инвестирования:

долгосрочные;

краткосрочные;

по формам собственности:

совместные;

иностранные;

государственные;

частные;

5) по региональному признаку:

инвестиции за рубежом;

инвестиции внутри страны.

Эффективность использования инвестиций в значительной степени зависит от их структуры. Под структурой инвестиций понимаются их состав по видам, направлению использования и их доля в общих инвестициях.

Различают общие и частные структуры инвестиций.

К общим структурам инвестиций можно отнести их распределение на реальные и портфельные (капиталообразующие и финансовые). В общем объеме инвестиций наибольшую долю составляют капиталообразующие инвестиции. Как следствие этого, различают следующие виды структур капитальных вложений: технологическая, воспроизводственная, отраслевая и территориальная.

2. Современная проблематика привлечения иностранных инвестиций в экономику России и Краснодарского края

2.1. Современное состояние инвестиций в России

За годы реформ произошло беспрецедентное уменьшение со времени окончания Второй мировой войны инвестиций в той части основного капитала, которая предназначалась на прирост производственного, особенно, научно-технического потенциала. Общий объем инвестиций снизился в 5-6 раз. Это, прежде всего, связано с общим спадом в российской экономике, существенными недоработками в законодательстве страны, сокращения внедрения достижений НТП, непривлекательностью налогового и, как следствие, инвестиционного климата.

Однако, в последние годы и, особенно за период с 1999 по 2001 гг., в российской экономике наметился рост инвестиций в основной капитал предприятий. Так, в 1999 г. по сравнению с 1998 г. они возросли на 4,5 % в сопоставимых ценах, в 2000 г. – на 17,7 % по сравнению с предыдущим годом. Однако небольшой рост инвестиций ни в коей мере не может компенсировать огромного снижения их объемов в 1991-1998 гг. Следует также отметить, что уменьшение средств, направляемых на обновление материально-технической базы предприятий, происходило более высокими темпами, чем сокращение объемов производства (см. табл. 1).

Т а б л и ц а 1.

Динамика ВВП и инвестиций в основной капитал

(в %, 1990 г. = 100 %)

|

Годы |

Валовой внутренний продукт |

Инвестиции в основной капитал |

|

1991 |

95,0 |

85,0 |

|

1992 |

81,2 |

51,0 |

|

1993 |

74,2 |

44,9 |

|

1994 |

64,7 |

34,1 |

|

1995 |

62,0 |

30,7 |

|

1996 |

60,0 |

25,1 |

|

1997 |

59,5 |

23,9 |

|

1998 |

56,6 |

22,3 |

|

1999 |

58,4 |

23,3 |

|

2000 |

62,5 |

26,5 |

Стоит также рассмотреть внутренние инвестиции в основной капитал по большинству отраслей российской экономики (см. табл. 2).

Т а б л и ц а 2.

Динамика инвестиций в основной капитал реального сектора экономики (без субъектов малого предпринимательства)

(в % к предыдущему году)

-

1995 г.

1996 г.

1997 г.

1998 г.

1999 г.

Реальный сектор – всего

90

82

95

90,1

107,7

Промышленность

90

87

99

87,6

109,8

В том числе:

электроэнергетика

топливная промышленность

металлургия

химия и нефтехимия

машиностроение

лесная и бумажная

пр-во строительных материалов

легкая промышленность

пищевая промышленность

105

93

88

92

71

101

81

52

85

95

85

73

87

107

68

65

77

88

120

99

97,7

95

78

96

81

69

99

84,5

79,1

73,8

89,3

96,1

100,1

67,1

95,3

124,4

82,4

106,6

121,3

117,7

132,3

194,6

109,4

132,2

117,7

Сельское хозяйство

60

68

83

84,1

88,1

Строительство

67

113

94

90,7

105,0

Транспорт

99,8

84,3

109

82,3

127,9

Если проанализировать структуру инвестиций в основной капитал, то за 1-е полугодие 2000 г. капитальные вложения в машиностроении составили 3,8 %, тогда как в топливной промышленности – 22,3 %, в электроэнергетике – 4,9, на транспорте и в связи – 21,1, в сельском хозяйстве – 2,7 %. В машиностроении за последние девять лет произошел самый сильный спад производства, в результате чего значительно разрушен производственный и технологический потенциал народного хозяйства.

Систематическое недофинансирование инвестиционных процессов привело к тому, что средний возраст оборудования в промышленности составляет 16 лет, а средний фактический срок его службы – более 30 лет. Эти показатели в 3 раза превышают аналогичные показатели в развитых странах, в которых существенную роль в обновлении и модернизации основного капитала играет такой внутренний источник, как амортизация.

Вторым источником внутренних накоплений на инвестиционные цели является прибыль: вычет из налогооблагаемой прибыли средств, направляемых на капитальные вложения (в переделах 50 % прибыли), безусловно, оказывает стимулирующее влияние на инвестиционный процесс. Но далеко не все предприятия имеют такой источник финансирования инвестиций. В более привилегированном положении находятся экспортоориентированные предприятия; благоприятная экономическая конъюнктура, рост цен на энергоносители способствовали увеличению экспортной выручки и расширению инвестиционных возможностей российских экспортеров.

В целом собственные средства российских предприятий (амортизация и прибыль) составляют подавляющую долю инвестиций в основной капитал. Так, в 1999-2000 гг. они достигли 55 %. Среди внешних источников инвестиций значительный удельный вес занимают централизованные источники финансирования: бюджет и внебюджетные фонды (более 25 % инвестиционных ресурсов); банковские кредиты (4 %); облигации (4 %); акции (1 %).

Важным источником формирования инвестиционных ресурсов предприятий является финансовый рынок, но через его механизм предприятиями привлекается около 10 % средств (банковские кредиты, эмиссии акций и облигаций). Это обусловлено недостаточным развитием финансового рынка в России, его слабой инфраструктурой и пробелами в законодательстве. В развитых странах через финансовый рынок на предприятиях аккумулируется более 50 % инвестиционных ресурсов.

Необходимо отметить, что на общее состояние инвестиционного климата в стране влияет уровень использования народным хозяйством данного государства достижений НТП и инноваций – продукта деятельности НИИ и КБ.

Особое беспокойство на основе вышеприведенных цифр вызывает состояние основных фондов предприятий. В 1999 г. коэффициент обновления основных фондов составлял лишь 1,2 %, а износ их в народном хозяйстве достиг 41,6 %, увеличившись по сравнению с предыдущим годом на 1,6 %. По оценке некоторых российских ученых, при сохранении современного уровня инвестиционной активности через три года основные фонды большинства предприятий будут близки к полному износу. Между тем в развитых странах полное обновление фондов происходит через 12-15 лет. России в 1-й четверти XXI в. предстоит задача не догонять по уровню технологии передовые страны, а хотя бы восстановить старые фонды, разумеется, на новом качественном уровне. Для этого есть определенные возможности.

Прежде всего, имеется в виду солидный сохранившийся научно-технический потенциал, сосредоточенный в академических учреждениях и в отраслевых НИИ и КБ. Но он недостаточно востребован реальным сектором экономики из-за отсутствия средств на внедрение инноваций. Отечественный научно-исследовательский потенциал необходимо укреплять. Целесообразно усилить конкуренцию среди научных коллективов на основе более широкого применения, грантов, международного научного обмена учеными, использования информации, содержащейся в Интернете и т.д. Но это возможно лишь при условии увеличения объема финансирования научной деятельности по сравнению с нынешним уровнем не менее, чем в 1,5-2 раза. В США, например, расходы на НИОКР по отношению к ВВП достигают 2,75 %, в Японии – 3, в Германии – 2,8 %. У нас же они составляют не более 0,8 % от ВВП.

Без усиления государственного финансирования инвестиционно-инновационной деятельности в промышленности эффективное использование имеющегося научно-исследовательского потенциала вряд ли возможно. В переходный период влияние государства обычно очень велико. Достаточно вспомнить, как государство и крупные компании и банки в 50-60 гг. спасали в Японии сталелитейную и судостроительную промышленность, как в послевоенной Германии восстанавливали концерны "Фольксваген" и "Фарбениндустри" и т.д.

2.2. Иностранные инвестиции и инвестиционный климат в России за 2000-2001 годы

До этого момента мы в основном рассматривали внутренние источники инвестиций, теперь же следует обратиться к внешним (иностранными) инвестициям. Как уже отмечалось выше, Россия по многим параметрам ещё слабо напоминает страну с развитой экономикой. Не обладая достаточными ресурсами в виде свободных денежных средств предприятия не в состоянии развиваться, вынуждая более успешные предприятия-смежники импортировать аналогичную, но более качественную продукцию из-за рубежа. В итоге практически вся экономика падает в зависимость от внешних факторов и лишается возможности устойчивого развития.

В условиях, когда сложно привлечь инвестиции внутри страны для развития отдельных предприятий и отраслей, важным источником средств для модернизации экономики являются иностранные инвестиции. В сфере экономических отношений, возникающих в связи с притоком капитала из-за рубежа, существует ряд важных особенностей, которые ставят иностранных инвесторов в неравные условия с внутренними инвесторами. Зачастую эти особенности становятся преградой на пути иностранных инвестиций. Главные из них – страховой риск, незнание языка и местных законов. Однако, даже если иностранные инвесторы будут в совершенстве знать все местные законы и нормативные акты, для них могут оставаться неизвестными местные деловые традиции, составляющие в странах с нестабильной правовой системой значительную долю правил, которыми иностранные инвесторы вынуждены руководствоваться при осуществлении бизнеса в данной стране. Указанные обстоятельства демонстрируют незащищенность иностранных инвесторов, в странах принимающих капиталовложения. Поэтому, хотя российской законодательство предоставляет внутренним и иностранным инвесторам равные правовые гарантии, иностранцы в нашей стране находятся в худшем положении, чем отечественные предприятия, и нет ничего удивительного в том, что без дополнительных правовых гарантий и налоговых льгот они не спешат инвестировать в Россию.

Иностранные инвестиции подразделяются на три типа: прямые, портфельные и прочие.

В состав прямых инвестиций входят любые капиталовложения, обеспечивающие десятипроцентное или большее участие предприятия. Они могут принимать форму акционерного капитала, реинвестированных доходов в предприятия прямого инвестирования и прочего капитала, имеющего отношение к различным межфирменным операциям с долговыми обязательствами. Иначе говоря, согласно закону об иностранных инвестициях1, под прямой иностранной инвестицией понимается приобретение иностранным инвестором не менее 10 % уставного капитала коммерческой организации на территории Российской Федерации, вложение капитала в основные фонды филиала иностранного юридического лица и осуществление лизинга оборудования на территории Российской Федерации таможенной стоимостью не менее 1 млн. рублей.

Под портфельными инвестициями понимается покупка акций, не дающих право вкладчикам влиять на функционирование предприятие и составляющих менее 10 % в общем акционерном капитале предприятия, а также облигаций, векселей и других долговых ценных бумаг.

Прочие инвестиции – это торговые кредиты, кредиты, полученные от международных финансовых организаций, кредиты правительств иностранных государств под гарантии Правительства Российской Федерации, банковские вклады и другие.

Для развития экономики России, на наш взгляд, на нынешнем этапе менее всего подходят портфельные инвестиции, так как в странах с формирующимися рынками они представляют собой главным образом спекулятивный капитал, который может быть легко выведен из экономики, оказывая негативное влияние на платежный баланс и валютный курс. Ситуация 1997-1998 гг. наглядно продемонстрировала это.

Прочие инвестиции предоставляют предприятиям дополнительные средства, но не позволяют в достаточной степени улучшить эффективность их деятельности. Основная доля прочих инвестиций – кредиты, использование которых слабо контролируется кредитором.

Долгосрочные финансовые ресурсы, управленческие и продуктовые ноу-хау способны предоставить только прямые иностранные инвестиции. Участие зарубежных компаний как в виде предприятий со стопроцентным, так и с частичным участием иностранного капитала позволит предприятиям без иностранных инвестиций постепенно перенимать опыт предприятий-конкурентов, которые используют новейшие методы стратегического управления, технологии и маркетинговые приемы, применяющиеся в западных странах и внедрять его у себя. Таким образом можно обеспечить развитие российской экономики в ближайшие годы.

На приток прямых иностранных инвестиций влияют две основные группы факторов:

обеспеченность страны ресурсами, необходимыми для реализации проекта (сырье, материалы, рабочая сила, рынок сбыта);

инвестиционный климат (законодательство, политика, налоги).

Первая группа факторов оказывает влияние на доходность проекта, вторая – на степень риска вложений в данный проект.

Отдельно, на наш взгляд, стоит остановиться на основных аспектах второй группы факторов – инвестиционном климате и налогах.

Улучшение инвестиционного климата означает уменьшение рисков вложений при сохраняющейся доходности, что приводит к росту количества привлекательных проектов, и, следовательно, к росту прямых иностранных инвестиций в Россию. Аналогично, рост экономики будет влиять на доходность вложений при неизменном риске, что также будет способствовать привлечению прямых иностранных инвестиций в Россию.

Так, по мнению сотрудников Экспертного института, компании "Эрнст энд Янг" для улучшения инвестиционного климата необходима целая система мер, основными из которых являются:

организация современной системы управления государственным долгом, без которой невозможно сколь-нибудь серьезно повысить имидж России в глазах иностранных инвесторов;

усиление прозрачности банковской системы, совершенствование системы предупреждения банкротств банков;

введение новой системы бухучета, базирующейся на международных принципах;

четко регламентировать порядок определения валютного курса при удовлетворении претензий кредиторов по обязательствам в иностранной валюте;

меры по защите прав собственности, мероприятия связанные с ужесточением уголовной и административной ответственности за действие или бездействие, приводящее к нарушению интересов инвесторов (в первую очередь прямых иностранных инвесторов).

упрощение процедуры по организации бизнеса, создание технологий, базирующихся на принципе "одного окна", когда предпринимателю достаточно обратиться в одну инстанцию и за относительно короткий период времени он сможет получить разрешение или четко аргументированный отказ.

Касательно налогов, для нашей страны достаточно подходящей и актуальной является теория, что уровень налогообложения в данном государстве непосредственно влияет на количество и качество инвестиций.

Инвесторы и предприниматели, российская и международная общественность в течение нескольких лет поднимали вопрос о слишком тяжелом налоговом бремени в российской экономике, не выдерживающем никакой критики при жестком и предвзятом налоговом администрировании и нестабильности налогового законодательства. Сложившаяся благоприятная политическая ситуация и очевидный консенсус в обществе о необходимости проведения назревшей налоговой реформы позволяли рассчитывать на принятие нового Налогового кодекса.

Самый главный вопрос, требующий убедительного ответа, заключается, вероятно, в том, приведет ли запланированное снижение налогов к увеличению инвестиций в экономику и, как следствие, к устойчивому повышению темпов ее роста в средне- и долгосрочной перспективе. Один из основных аргументов в пользу предлагаемых правительством мер по снижению налогов базируется на гипотезе, согласно которой появившиеся у населения и предприятий дополнительные средства пойдут прямо (через увеличение сбережений) или косвенно (через увеличение платежеспособного спроса, индуцирующего рост деловой активности) на расширение реального производства и сферы услуг. Однако на самом деле такое развитие событий далеко не очевидно. Более того, в классических вузовских учебниках по макроэкономике утверждается обратное: в рыночной экономике снижение налогов действительно влечет за собой увеличение потребления. Это, в свою очередь, вызывает рост равновесной ставки процента и снижение общего объема инвестиций2.

Таким образом, существует, по меньшей мере, теоретическая возможность прийти к диаметрально-противоположным результатам – к усилению наблюдавшейся в последнее десятилетие в России тенденции непрерывного падения общего объема инвестиций в экономику. Долгожданным исключением явились данные за 1999 и 2000 гг. Однако говорить на их основании о переломе тенденции пока, вероятно, несколько преждевременно – слишком низко находится начальная точка отсчёта, да и темпы в 2001 г. понизились, присовокупив сюда нестабильность на нефтяном рынке (-важнейшей экономической составляющей для России).

Поскольку отечественная экономика не стала ещё в полной мере рыночной, и государство сохраняет сильные позиции в ряде отраслей народного хозяйства, наряду с представленными выше, гипотетически также возможен и имеет своих сторонников иной, по сути, альтернативный подход. Для обеспечения экономического роста следует в дополнение к частным инвестициям увеличить объем государственных инвестиций за счет доходов бюджета, в том числе налоговых поступлений (например, через формирование особого "бюджета развития"). Радикальное снижение уровня налогообложения может, на первый взгляд, существенно ограничить возможности для применения этого подхода.

Правда на этом пути следует также учитывать и другую, не менее серьезную опасность – раскручивание нового витка инфляционных процессов. Действительно, поскольку с учетом накопленных ранее государством долговых обязательств его бюджет и без того достаточно напряжен, будет очень трудно удержаться от соблазна провести под эти цели дополнительную денежную эмиссию со всеми вытекающими отсюда инфляционными последствиями.

Если попытаться оценить инвестиционный эффект от снижения налогов, обратившись к основному тождеству национальных расчетов в открытой экономике3, то получим, что в данном случае будет справедливо следующее утверждение (первый случай): ставка налогообложения, при которой достигается максимальный уровень инвестиций, меньше ставки, обеспечивающей максимальную собираемость налогов. Для того чтобы добиться увеличения инвестиций за счет одновременного использования бюджетных ресурсов государства и частного капитала, следует действительно снизить ставку налогообложения ниже уровня, который является оптимальным для обеспечения наполняемости государственного бюджета. Однако при этом важно не переступить границу, за которой наступает обратный эффект.

В другом случае работает, по сути, простой принцип: чем меньше налоги, тем, теоретически, больше инвестиции в экономику. Понятно, что речь идет в данном случае преимущественно об одном источнике инвестиций – частном капитале.

Первый из двух рассмотренных случаев характерен для смешанной макроэкономической модели, в которой наряду с частным сектором активную роль в осуществлении инвестиций играет государство. Второй – показателен в большей степени для экономической системы, в которой подавляющая часть инвестиций приходится на долю частного (в том числе иностранного) капитала. Таким образом, возможный инвестиционный эффект от снижения налогов зависит существенно от модели экономического развития, которая будет взята на вооружение правительством.

Следует ещё раз подчеркнуть, что снижение налогов является в любом случае лишь необходимым, но ещё далеко не достаточным условием для увеличения инвестиций. Также от государства потребуются дополнительные меры по увеличению собираемости установленных налогов, стимулированию внутренних сбережений и репатриации вывезенных капиталов, привлечению иностранных инвесторов и предоставлению им необходимых гарантий, а также по установлению более эффективного контроля над вывозом капитала за пределы страны. Кроме того, следует помнить о необходимости "удержания" ставки банковского процента от существенного роста при одновременном сдерживании инфляционных процессов, сопутствующих снижению налогов.

Хотя все вышесказанные замечания достаточно прозрачны и, вообще говоря, даже банальны по своей экономической сути, без их учета снижения общего уровня налогообложения, которое в нынешних условиях, безусловно, необходимо, вряд ли принесет желаемые результаты, по крайней мере, в инвестиционной сфере. Вместе с тем, меры по снижению налогов не должны исключать применения зарекомендовавших себя в мировой практике специальных инструментов налогового стимулирования.

К другим факторам, влияющим на привлечение прямых иностранных инвестиций, также относятся4:

географическое распределение ресурсов и рынков;

конкуренция цен на ресурсы (рабочая сила, сырье и пр.);

долгосрочный потенциал и размеры рынка;

политическая стабильность;

политический либерализм;

стабильная правовая система;

развитая инфраструктура;

социально-культурная близость.

Первые три фактора попадают в первую из выделенных выше основных групп, следующие пять – во вторую группу.

Согласно, например, исследованию РЕЦЭП5, иностранные компании в России привлекает (в порядке уменьшения привлекательности): величина рынка сбыта; квалифицированная рабочая сила; низкие издержки на оплату труда (по сравнению с развитыми странами).

Серьезным недостатком является то, что доля экспорта у иностранных предприятий, производящих продукцию в России, составляет всего лишь 7 %. В других странах – основных реципиентах прямых иностранных инвестиций особо поощряется создание предприятий, чья деятельность главным образом ориентирована на экспорт, что приводит к экспортной специализации предприятий с иностранными инвестициями.

Важно отметить, что рост потребительского спроса невозможен без роста основного источника доходов населения – заработной платы. С течением времени неизбежен рост заработной платы и, следовательно, издержек иностранных компаний, в результате чего в условиях более медленного роста потребительского спроса (по данным Госкомстата расходы россиян составляют более 80 % их заработной платы) доходность от создания новых предприятий в России может уменьшаться.

Если представить краткую хронологию развития инвестиционного рынка в нашей стране, то 1995-1997 гг. характеризовались как "открытие" России для мирового финансового рынка, что вызвало не только значительный приток портфельных иностранных инвестиций (главным образом в сектор государственных ценных бумаг), но и резкий прирост вложений иностранных компаний в российскую экономику, который определялся участием иностранцев в сделках по продаже акций крупных компаний. Пример – АО "Связьинвест" в 1997 г.

1998 г. резкое снижение цен на рынках корпоративных ценных бумаг воспрепятствовало продолжению практики приватизации крупных объектов государственной собственности и тем самым лишило иностранных инвесторов одного из способов вложения средств в Россию. Это не помешало притоку прямых иностранных инвестиций в 1999 г. Девальвация рубля освободила рыночные ниши, ранее занимаемые импортными товарами, и, как известно, по многим факторам (в т.ч. и курс доллара) выгодным стало производство товаров в России, чем их импорт.

В 1999 г. эффект девальвации и рост цен на нефть на мировых рынках стимулировали экономический рост, на фоне которого возобновились экономические реформы, в частности, была принята первая часть Налогового кодекса. В связи с этими изменениями в 2000 г. и особенно в конце года нестабильность среды принятия экономических решений усилилась.

Далее мы предлагаем рассмотреть хронологию движения прямых иностранных инвестиций в Россию за 2000 и 2001 гг.

Прямые иностранные инвестиции в Россию в 2000 году.

По официальным данным Госкомстата6 по состоянию на конец 2000 г. (за 1991 – 1999 гг. и 2000 г.) накопленный иностранный капитал в экономике России составил 32,0 млрд. долларов США. Доля прямых иностранных инвестиций (ПИИ) составила 50,4 %; портфельных – 1,6 %; прочих – 48,0 %.

В 2000 г. объем поступившего иностранного капитала составил 114,6 % от объема предыдущего года, или 11,0 млрд. долларов США.

Т а б л и ц а 3.

Общий объем иностранных инвестиций, поступивших в нефинансовый сектор экономики России по видам (включая рублевые инвестиции, пересчитанные в доллары США)

|

2000 г. |

Справочно 1999 г. |

|||||

|

Млн. долл. США |

в % к… |

Млн. долл. США |

в % к… |

|||

|

итогу |

1999 г. |

итогу |

1998 г. |

|||

|

Инвестиции |

10958 |

100 |

114,6 |

9560 |

100 |

81,2 |

|

в том числе: прямые |

4429 |

40,4 |

104,0 |

4260 |

44,6 |

126,7 |

|

портфельные |

145 |

1,3 |

в 4,7 р. |

31 |

0,3 |

16,2 |

|

прочие |

6384 |

58,3 |

121,2 |

5269 |

55,1 |

64,1 |

По прежнему привлекательными для иностранных инвесторов остаются предприятия и организации транспорта, где объем иностранных инвестиций возрос в 2000 г. по сравнению с 1999 г. почти в 2,0 раза, связи – в 2,4 раза, пищевой промышленности – на 26,3 %, торговли и общественного транспорта – на 20,5 %. Вместе с тем снизили объемы иностранных инвестиций в такую привлекательную ранее для иностранных инвесторов отрасль, как топливная промышленность (на 63,5 %). Общая величина ПИИ в транспорт, торговлю и общественное питание, пищевую промышленность, а также топливную составила в 2000 г. 3,0 млрд. долларов США, или 68,8 % всех прямых вложений7.

Т а б л и ц а 4.

Поступление иностранных инвестиций в основные отрасли экономики в 2000 г. (млн. долларов США)

|

Поступило |

В % к итогу |

В том числе |

|||

|

прямые |

портфельные |

прочие |

|||

|

промышленность |

4721 |

43,1 |

1844 |

66 |

2811 |

|

электроэнергетика |

16 |

0,1 |

2 |

14 |

- |

|

топливная |

621 |

5,7 |

442 |

2 |

177 |

|

нефтедобывающая |

563 |

5,1 |

441 |

2 |

120 |

|

нефтеперерабатывающая |

57 |

0,6 |

0,7 |

0,0 |

56 |

|

машиностроение |

470 |

4,3 |

228 |

0,5 |

242 |

|

пр-во строительных материалов |

61 |

0,6 |

26 |

3 |

32 |

|

легкая |

11 |

0,1 |

8 |

- |

3 |

|

строительство |

86 |

0,8 |

45 |

- |

41 |

|

с/х |

38 |

0,4 |

31 |

- |

7 |

|

ТРАНСПОРТ |

1020 |

9,3 |

948 |

0,2 |

72 |

|

связь |

927 |

8,5 |

378 |

4 |

545 |

|

туризм |

1 |

0,0 |

1 |

- |

0,1 |

В 2000 г. в экономику России поступили инвестиции из 108 стран (в 1999 г. – из 96). Основные страны-инвесторы, постоянно осуществляющие значительные инвестиции – США, Германия, Кипр, Нидерланды, Швейцария, Франция, Великобритания. Общий объем инвестиций из этих стран составил 7,9 млрд. долларов, или 71,8 % от общего объема поступивших в 2000 г. инвестиций.

По накопленному иностранному капиталу по состоянию на конец 1999 г. лидировали США, удельный вес которых в общем объеме инвестиций составил 22,0 % (7,0 млрд. долларов). Значительные объемы накопленных иностранных инвестиций приходились на Германию – 20,4 % (6,5 млрд. долларов), Кипр – 13,2 % (4,2 млрд. долларов), Францию – 10,5 % (3,4 млрд. долларов), Великобританию – 7,1 % (2,3 млрд. долларов).

Т а б л и ц а 5.

Иностранные инвестиции в экономику России по основным странам-инвесторам (2000 г.)

|

Накоплено на конец 2000 г. |

В том числе |

Справочно поступило в 2000 г. |

||||

|

всего |

в % к итогу |

прямые |

портфельные |

прочие |

||

|

Всего инвестиций8 |

32005 |

100 |

16125 |

507 |

15373 |

10958 |

|

в том числе по основным странам-инвесторам |

28166 |

88,0 |

13566 |

350 |

14250 |

8408 |

|

из них: США |

7030 |

22,0 |

5486 |

92 |

1452 |

1594 |

|

Германия |

6529 |

20,4 |

1255 |

25 |

5249 |

1468 |

|

Кипр |

4230 |

13,2 |

3224 |

135 |

871 |

1448 |

|

Франция |

3353 |

10,5 |

256 |

5 |

3092 |

743 |

|

Великобритания |

2275 |

7,1 |

982 |

36 |

1257 |

599 |

|

Италия |

1752 |

5,5 |

161 |

- |

1591 |

116 |

|

Нидерланды |

1436 |

4,5 |

1152 |

17 |

267 |

1231 |

|

Швеция |

739 |

2,3 |

610 |

2 |

127 |

308 |

|

Швейцария |

450 |

1,4 |

225 |

38 |

187 |

784 |

|

Япония |

372 |

1,1 |

215 |

0,0 |

157 |

117 |

В 2000 г. предприятия государств-участников СНГ вложили в экономику России инвестиции на сумму 22375 тыс. долларов США (менее 1 % иностранных инвестиций в российскую экономику), из которых наибольшие вложения осуществляли Украина – 8996 тыс. долларов (рост в 3,6 раза в 2000 г. про сравнению с 1999 г.), Казахстан – 5632 тыс. долларов (в 3,6 раза), Узбекистан – 2738 тыс. долларов (в 8,3 раза), Молдавия – 1069 тыс. долларов (в 3,1 раза).

Если рассмотреть долю инвестиций в Россию, как страну относящуюся к Восточной Европе, в глобальном смысле, то мы можем получить наглядное отображение доли регионов-получателей в совокупных прямых иностранных инвестициях по итогам 2000 года9 (см. рис. 1).

Рис. 1.

Таким образом, основными получателями иностранных инвестиций являются промышленно-развитые государства. Но и среди остальных стран Россия стоит отнюдь не на первом месте. Данные анализа ситуации на рынке финансовых активов показывают, что потенциальные инвесторы нисколько не теряют интерес к вложениям за рубежом. Скорее наоборот. В последнее время наблюдается устойчивая тенденция по увеличению объема инвестиций, приходящихся на зарубежные активы, о чем свидетельствует рост глобальных активов фондов, инвестирующих акции за границей10 (рис. 2).

Динамика роста совокупных активов инвестиционных фондов свидетельствует о том, что склонность потенциальных инвесторов к вложениям за границей, равно как и их финансовые возможности, неуклонно возрастают. Более того, темп роста активов позволяет сделать вывод, что совокупный капитал, инвестированный непосредственно в производство экономических благ за рубежом, удвоится уже через 2-3 года.

Рис. 2.

Учитывая темпы роста российской экономики в посткризистный период, потребность в иностранных инвестициях нашей страны будет только возрастать. По разным оценкам потенциальная емкость России составляет от 70 до 150 млрд. долларов США на тот же период в 2-3 года.

Однако цифры за последние пять лет не дают повода для оптимизма. Объективные оценки свидетельствуют, что уровень реальных инвестиций в российскую экономику при нынешнем уровне вложений вряд ли будет достаточным, если не произойдут кардинальные изменения в этой области. Соответствующие данные о ПИИ приводятся в следующей таблице11.

Т а б л и ц а 6.

Вложения в развивающиеся рынки с переходной экономикой (млрд. долларов).

|

1996 г. |

1997 г. |

1998 г. |

1999 г. |

2000 г. |

|

|

Латинская Америка |

35,8 |

49,4 |

49,9 |

68,6 |

55,8 |

|

Юго-Восточная Азия |

45,4 |

51,9 |

55,2 |

54,0 |

53,6 |

|

Развивающиеся рынки Европы |

9,8 |

10,9 |

12,5 |

15,6 |

16,6 |

|

Россия |

2,5 |

6,2 |

2,2 |

2,9 |

3,5 |

Неутешительным является и сравнение России с бывшими социалистическими государствами Центральной Европы. Уровень прямых иностранных инвестиций в 1998, 1999, 2000 гг. показан на рис. 312.

Рис. 3.

Следовательно, по инвестиционной привлекательности Россия существенно отстает не только от промышленно развитых стран мира, но и от бывших стран социалистического лагеря. Более того, динамика последних трех лет складывается не в пользу нашей страны. Проблема очевидна – инвестиционный климат России не соответствует запросам и ожиданиям зарубежных инвесторов.

Прямые иностранные инвестиции в Россию в 2001 году.

Приток иностранных инвестиций в Россию в первой половине 2001 г., по данным Госкомстата, увеличился до 6,7 млрд. долларов по сравнению с 4,8 млрд. долларов в соответствующем периоде 2000 года. Доля прямых инвестиций оказалась равной 37,5 %, прочие инвестиции составили 58,9 %. Основными отраслями – получателями прямых иностранных инвестиций были: торговля и общественное питание (31,2 %), транспорт (15,1 %), пищевая промышленность (10,8 %), топливная промышленность (7,3 %).

Электроэнергетика оказалась единственной отраслью промышленности, портфельные инвестиции в которую превышали прямые иностранные инвестиции.

К концу первой половины 2001 г. объем накопленного иностранного капитала в российской экономике достиг 33,8 млрд. долларов Объем накопленных прямых иностранных инвестиций составил 17,6 млрд. долларов. Основными инвесторами в рассматриваемом периоде выступали Кипр, США, Франция и Швейцария. (Среди стран-доноров максимальный приток ПИИ за все годы обеспечили США – 22 % всех накопленных ПИИ. На втором месте следует Кипр – 21 %). Германия переместилась в первой половине 2001 г. на пятое место, обеспечив приток 8 % всех накопленных ПИИ.

Наиболее значительно ПИИ выросли во II квартале 2001 г., составив 1,5 млрд. долларов – самое высокое значение за два года.

В первом полугодии 2001 г. выросло и изъятие ранее осуществленных прямых инвестиций, о чем свидетельствуют данные платежного баланса13. Чистые вложения иностранцев в Россию составили в первой половине 2001 г. 1,2 млрд долларов, что на 16 % больше, чем аналогичные период 2000 г. Разница между динамикой чистых и валовых ПИИ может быть обусловлена незначительным интересом иностранных компаний к проектам в России вследствие отсутствия стабильных экономических и правовых условия для ведения бизнеса, а также невысокими темпами проведения преобразований.

Рис. 4.

Согласно данным платежного баланса, прирост участия иностранных компаний в российской экономике в 2000 г. по сравнению с 1999 г. уменьшился.

Т а б л и ц а 7.

|

1997 |

1998 |

1999 |

2000 |

2001 (1-я пол.) |

|

|

Чистый приток ПИИ по данным платежного баланса |

4,9 |

2,8 |

3,3 |

2,7 |

1,2 |

|

Приток ПИИ по данным Госкомстата |

5,3 |

3,4 |

4,3 |

4,4 |

2,5 |

|

Изъятия ранее осуществленных инвестиций иностранными компаниями |

0,5 |

0,6 |

1,0 |

1,7 |

1,3 |

К числу факторов, которые оказывают неоднозначное влияние на приток ПИИ в Россию, можно отнести замедление экономического роста во всем мире в 2001 г. и, в частности, значительное замедление роста в США. В связи с этим прибыли американских компаний сокращаются, что отражается на объемах инвестиций в собственное развитие. Часть компаний может свернуть свои высокорисковые инвестиционные проекты в России и других развивающихся странах. Напротив, некоторые компании могут переориентировать свою деятельность с внутреннего, депрессивного рынка на внешний, в результате чего инвестиции таких компаний внутри США будут сокращаться, а в другие страны – расти. Это касается, прежде всего, транснациональных корпораций, международные операции которых не уступают по масштабам операциям на внутренних рынках.

Наиболее привлекательными для иностранных инвестиций среди стран с формирующейся рыночной экономикой в соответствии с прогнозом, приведенным ЮНКТАД14, будут оставаться Бразилия, Аргентина (однако, после последних событий в этой стране данное утверждение должно быть пересмотрено) и Мексика. В Восточной Европе такими странами будут оставаться Польша и Чехия.

Можно ожидать роста ПИИ в Россию из Германии.

В I квартале 2001 г. начал реализовываться принцип "одного окна" для иностранных инвесторов, осуществляющих вложения на условиях соглашений о разделе продукции (СРП). Он заключается в делегировании полномочий различных министерств, на основании которых те осуществляли деятельность по регулированию отношений, возникающих в ходе реализации СРП, Министерству экономического развития и торговли Российской Федерации. В настоящее время объем инвестиций в эти проекты невелик и составляет около 1,5 млрд. долларов, основная доля которых приходится на проект "Сахалин-2". Все больше иностранных компаний, участвующих в проектах по добыче нефти и газа в России, высказывают намерение инвестировать в проекты, реализуемые на условиях СРП, что позволяет рассчитывать на рост прямых иностранных инвестиций в эти проекты в последующие годы.

Улучшение отношений между Россией и новой администрацией США ещё не дает уверенности в том, что будут созданы условия для долгосрочного благоприятного экономического сотрудничества этих стран, принимая решение об участии в капитале компаний страны, руководствуются прежде всего оценками прибыльности проекта и собственными соглашениями с властями страны или региона.

В таблице 8 приведены доли ( в процентах), которые составляют ПИИ в ВВП в странах, конкурирующих с Россией за привлечение ПИИ15.

Таблица 8.

|

Страна |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

|

Польша |

1,9 |

2,9 |

3,1 |

3,4 |

4,0 |

- |

|

Чехия |

2,2 |

4,9 |

2,5 |

2,4 |

4,9 |

9,6 |

|

Китай |

6,2 |

5,1 |

4,9 |

4,9 |

4,5 |

3,9 |

|

Индия |

0,3 |

0,6 |

0,6 |

0,9 |

0,6 |

- |

|

Бразилия |

0,6 |

0,7 |

1,4 |

2,5 |

4,1 |

- |

|

Россия |

0,2 |

0,6 |

0,6 |

1,1 |

1,0 |

1,8 |

|

США |

0,7 |

0,8 |

1,1 |

1,3 |

2,2 |

3,1 |

Высокие экономические риски вложений в российскую экономику ставят Россию в ряд стран, вложения в которые должны быть высокорентабельными – такими же рентабельными, как, например вложения в венчурные компании. Такие инвестиции могут позволить себе только те иностранные корпорации, стратегия которых базируется на значительной диверсификации рынков ресурсов и рынков сбыта, каковыми являются крупные транснациональные корпорации (ТНК). Эти ТНК осуществляют инвестиции в высокодоходные проекты на территории России, выигрывая в жесткой конкурентной борьбе с национальными компаниями. Прирост эффективности благодаря иностранным инвестициям, осуществляемым таким образом, может оказаться незначительным. А из-за небольшого числа высокоприбыльных крупных проектов приток ПИИ оказывается незначительным и не в состоянии обеспечить рост внутренних инвестиций и, как следствие, экономический рост.

Растущий объем трансграничных слияний и поглощений в мире накладывает свой отпечаток на способ осуществления прямых иностранных инвестиций, особенно в развивающихся странах. Покупка предприятия становится основным способом осуществления ПИИ. Это вызвано, прежде всего, характерной для развивающихся стран слабостью законов, обеспечивающих права владельцев акций предприятия и свободу осуществления этих прав в отношении менеджмента предприятия.

Вместе с тем, указанный способ привлечения ПИИ может быть неприемлем для России, так как недавние попытки враждебных поглощений (обеспеченные, как правило, национальным капиталом) получили очень широкий отрицательный резонанс в обществе. Операции по покупке российских компаний с последующей значительной реорганизацией их деятельности и неизбежным в таких случаях увольнениями работников, проводимые иностранными инвесторами, могут осложнить участие иностранных инвесторов в российской экономике.

Приток ПИИ в Россию будет оставаться относительно низким, пока идут экономические реформы, поскольку для иностранного инвестора самое главное в законодательстве – это стабильность. Однако значительный приток ПИИ тем более невозможен, если реформирование российской экономики проводиться не будет, поскольку в настоящий момент в России существуют довольно высокие экономические риски. Поставленные правительством цели по достижению значительного притока ПИИ будут достигнуты, если будут окончательно приняты Налоговый и Таможенный кодексы, проведена реформа бухгалтерского учета, обеспечены права акционеров, реформирована банковская система, решен вопрос собственности на землю, урегулирована внешняя задолженность и при этом обеспечен рост ВВП. В таком случае через один-два года стабильной работы всех вновь принятых законов возможен значительный приток ПИИ в Россию – примерно 5-6 % ВВП (или около 15 млрд. долларов ежегодно).

2.3. Инвестиции в транспортный комплекс России

Так как транспорт в настоящее время играет для нашего Южно-российского региона в целом и Краснодарского края в частности одну из главенствующих экономических, политических и стратегических ролей, то инвестиции в эту отрасль народного хозяйства имеют важнейшее значение для данного региона. Следовательно от качественной и количественной составляющей инвестиционной деятельности на транспорте РФ будет непосредственно зависеть экономическое благосостояние нашего края и ЮФО16.

Инвестиционная деятельность в транспортном комплексе ведется на основе федеральных целевых программ: “Возрождение торгового флота России”, “Внутренние водные пути России”, “Мировой океан”, “Повышение безопасности дорожного движения”, “Развитие производства городских автобусов, троллейбусов и трамваев в Российской Федерации”, “Использование глобальной спутниковой навигационной системы “ГЛОНАСС” в интересах гражданских потребителей”.

Модернизация транспортной системы России рассчитана на 2 этапа: I-й этап – 2002-2005 гг., II-й этап – 2006-2010 гг.

Анализ инвестиционной ситуации в 1999 году показывает, что из общего объема инвестиций собственные средства организаций транспортного комплекса составили 5172,7 млн. рублей (56 %), местный бюджет – 2787,3 млн. рублей (30 %), федеральный бюджет - 264,3 млн. рублей (3 %), кредиты банков и внебюджетные фонды - 1040,8 млн. рублей (11 %). Кроме того, были привлечены иностранные инвестиции в сумме 331,24 млн. долларов США.

Наибольший рост развития производственной сферы достигнут на морском и горэлектротранспорте. В то же время, снижены объемы инвестиций на автомобильном транспорте и метрополитене.

В 1999 году финансирование государственных инвестиций проводилось на достаточно высоком уровне. Объем выполненных работ по стройкам, финансируемым из федерального бюджета, составил 264,3 млн. рублей (77 млн. рублей - морской транспорт, 187,3 млн. рублей - речной транспорт). Оплата произведенных работ в сумме 201,6 млн. рублей составила 90% от лимита государственных инвестиций по данной статье (58,0 млн. рублей - морской транспорт, 143,6 млн. рублей - речной транспорт).

В тоже время, практически не проводилось погашение кредиторской задолженности. образовавшейся на начало 1999 года. Из общего объема кредиторской задолженности в объеме 349,97 млн. рублей погашена кредиторская задолженность лишь на 10,85 млн. рублей. Сохраняется непогашенная кредиторская задолженность за предыдущие годы в сумме 339,12 млн. рублей (125,68 млн. рублей - морской транспорт, 200,64 млн. рублей - речной транспорт). Таким образом задолженность по госинвестициям на 01.01.2000 года достигла 442,52 млн. рублей (морской транспорт-162,68 млн. руб., речной транспорт- 267,04 млн. руб.).

На 2000 год лимит государственных инвестиций установлен в объеме 406,0 млн. рублей , кроме того за счет дополнительных доходов -122,0 млн. рублей. (соответственно по морскому транспорту - 138,0 млн. рублей и 58,0 млн. рублей, по речному транспорту - 268,0 млн. рублей и 64,0 млн. рублей) Выделенные лимиты будут направлены, в первую очередь, на финансирование мер по обеспечению безопасного функционирования транспортного комплекса.

Привлеченные иностранные инвестиции были использованы на финансирование проектов модернизации транспортного комплекса Российской Федерации по следующим направлениям:

строительство 12-ти морских судов суммарным дедвейтом 480 тыс. т на сумму 320 млн. долларов США за счет займов иностранных банков;

прединвестиционные исследования по гранту "ТАСИС" проекта модернизации Волго-Донского водного пути и основных речных портов в бассейне реки Волги (выполнено работ в объеме около 2,5 млн. долларов США);

выполнение проекта МБРР “Городской общественный транспорт” (освоено 11,2 млн. долларов США, поставлено 6 автобусов, выполнен ремонт 229 единиц подвижного состава, осуществлены поставки технологического оборудования).

В 2000 году намечается продолжить работу:

по подготовке проекта “Модернизация морских портов Санкт-Петербург и Новороссийск” с привлечением кредита МБРР (150 млн. долларов США);

по привлечению государственных внешних заимствований по финансированию закупок технологического оборудования для Махачкалинского морского торгового порта (65 млн. долларов США);

по строительству морских судов (до 14 судов дедвейтом около 300 тыс. т на сумму до 300 млн. долларов США).

Общий объем иностранных инвестиций составил в 2000 году не менее 500 долларов США.

В 1999 году из Резервного фонда Министерства были профинансированы первоочередные мероприятия по реализации инвестиционных проектов федеральных целевых программ и по обеспечению безопасности судоходства, мореплавания и дорожного движения. На эти цели было направлено 157,131 млн. рублей (320 % к 1998 году), в том числе по предприятиям морского транспорта - 107,993 млн. рублей, по предприятиям речного транспорта - 4,0 млн. рублей, автомобильного и городского электротранспорта - 11,535 млн. рублей, Российской транспортной инспекции - 33,6 млн. рублей.

Данная деятельность также затронула и Морскую Администрацию порта Новороссийск, что выразилось в создании и расширении района ГМССБ, радионавигационных и телекоммуникационных систем связи для безопасного управления транспортными системами, и т.д.

Совершенствование организации инвестиционной деятельности на транспорте.

В 1999 году вступил в силу Федеральный закон “О конкурсах на размещение заказов на поставки товаров, выполнение работ, оказание услуг для государственных нужд”. Во исполнение этого закона, а также для совершенствования организации и проведения конкурсов в транспортном комплексе Минтрансом России издан приказ “О конкурсах на размещение заказов на поставки товаров, выполнение работ, оказание услуг для государственных нужд”.

По итогам проведения конкурсов в 1999 г. заключено 7885 контрактов, общая стоимость которых составила 338,7 млн. рублей.

В целом же, можно сделать вывод, что в условиях ограниченных инвестиционных возможностей в современной России наиболее актуальным перспективным направлением совершенствования организации инвестиционной деятельности в отраслях народного хозяйства (конкретно – на транспорте) является развитие методологии и практики проектного анализа, совершенствование системы разработки, оценки и отбора инвестиционных проектов, а также управления их реализацией. Перечисленные действия в итоге должны вывести транспортную отрасль России на принципиально новый уровень развития, ведь без этого невозможна нормальная интеграция нашей страны в мировую экономическую систему.

2.4. Региональный инвестиционный климат в РФ

Рассмотрев проблемы инвестиций в России в целом, считаем необходимым также дать анализ инвестиционной ситуации в регионах нашей страны.

В настоящее время каждый субъект Российской Федерации является частью общей экономической среды, его экономика, банковская система в значительной степени зависят от общего состояния дел в стране в целом, поэтому идея корректировки курса рыночных реформ состоит в ориентации их на отечественное производство, создание стимулов экономического роста и наращивание экономического потенциала регионов Федерации. Для сбалансированного развития их требуются специальные отраслевые и региональные программы мобилизации бюджетных и инвестиционных ресурсов, направленные на обеспечение потребностей регионов, преодоление убыточности и повышение конкурентоспособности продукции отечественных предприятий.

Одной из основных задач региональной экономической политики должно быть улучшение инвестиционных условий, как для отечественного, так и иностранного предпринимательства. При этом нужно ориентироваться на активизацию собственного потенциала, что позволит укрепить независимость регионов и тем самым федеративную структуру государства. В каждом регионе проводятся мероприятия, направленные на усиление экономического роста за счет увеличения объема и эффективности инвестиций.

Важным по своей экономической значимости является предоставление региональных накоплений инвесторам для осуществления проектов развития и предотвращения оттока средств. С этой задачей вполне могут справиться региональные отделения государственных банков и банков развития, однако, по-прежнему в России роль региональных банков сильно недооценивается

Для обеспечения режима наибольшего благоприятствования региональным банкам необходимо взаимодействие с местной властью. Кризис в августе 1998 г. продемонстрировал жизнестойкость региональных банков, так как они практически не осуществляли финансовых спекуляций, работая в значительной мере в сфере региональной экономики. С целью укрепления этой тенденции был принят Федеральный закон "О реструктуризации кредитных организаций". Однако многие его положения противоречат Конституции РФ, и его применение сопряжено с массовыми нарушениями законных прав кредитных организаций, их кредиторов (вкладчиков), участников (учредителей).

Возможно создание региональной платежной системы, через которую осуществлялись бы все платежи в регионе. Эти средства могли бы быть использованы для инвестирования. Но изменить структуру денежных потоков региона, сложившуюся после кризиса, в настоящий момент достаточно сложно, и это сопряжено с потерями для экономики. Также из-за отсутствия законодательно – закрепленных гарантий возвратности выдаваемых кредитов банки не в состоянии кредитовать реальный сектор экономики.

С целью преодоления негативных тенденций в инвестиционной сфере необходимо срочно реализовать систему финансовых и организационных мер по расширению кредитования региональными банками реального сектора экономики. Для этого требуется:

принять закон, регламентирующий возможности участия исполнительных органов субъектов РФ и местного самоуправления в принятии решений об открытии в регионе филиалов банков и новых кредитных организаций;

разработать свод законов, регламентирующих банковскую деятельность (ограничивающих риск, связанный с предоставлением банками кредитов; регулирующих совокупность услуг банков; обязывающих предоставлять более подробную информацию потребителям банковских услуг; регулирующих банковские слияния);

усилить защиту интересов кредитных организаций, осуществляющих инвестирование реального сектора экономики путем приобретения пакета акций крупных государственных предприятий и организаций;

пересмотреть законодательство, действующее по ценным бумагам, в сторону активизации участия банковского капитала и нормативные документы, ограничивающие возможность выкупа коммерческими банками собственных акций в пределах 10 %.

усилить банковский надзор(многосторонний);

снизить ставку налога на прибыль кредитных организаций до уровня ставки данного налога для предприятий;

установить льготы в налогообложении доходов банков, получаемых от кредитования предприятий, прежде всего долгосрочного и краткосрочного характера;

подключать на конкурсной основе к крупным государственным инвестиционным проектам региональные банки (как можно большее их количество);

изменить минимально допустимые значения нормативов текущей ликвидности для банков;

В целом же российская банковская система в ближайшие 2-3 года еще не сможет предоставить экономике страны кредиты в полном объеме и на приемлемых для предприятия условиях. Ставка рефинансирования Банка России удерживается на уровне 25 % годовых, а другие негативные факторы формируют высокую цену заимствования финансовых ресурсов. В этой ситуации основным источником финансирования для предприятий все ещё будут их собственные средства и средства регионов. Но, как показывает мировая практика, увеличение объема инвестиций не всегда приводит к экономическому росту, особенно в странах с переходной экономикой. Инвестиции влияют на экономический рост, прежде всего в среднесрочной и долгосрочной перспективе. Более важное значение имеет их эффективность.

Такую форму поддержки инвестиций, как государственные кредиты и финансирование, сложно отличить от общих субсидий или кредитов на повышение ликвидности. Около 25 % расходов региональных бюджетов представляют собой субсидии и около 10 % используются на инвестиции. В это бюджетное финансирование включены довольно значительные бартерные операции, зачеты долгов и прочие немонетарные трансакции. Некоторые регионы финансировали фонды развития при помощи векселей и кредитов или же за счет инициированных регионами бартерных операций.

Теперь перейдем к практической части региональных инвестиций, и рассмотрим этот вопрос, используя аналитические данные различных исследовательских организаций.

Рейтинговое агентство "ЭкспертРА" завершив очередное ежегодное исследование инвестиционного климата в России, подготовило шестой ежегодный "Рейтинг инвестиционной привлекательности регионов России" (2000 год).

Несмотря на

впечатляющий промышленный рост,

долгожданный "инвестиционный бум"

пока так и не состоялся. Объемы инвестиций

явно недостаточны для осуществления

структурной перестройки экономики и

обновления вконец изношенного

оборудования. А это чревато тем, что

экономический потенциал регионов так

и не будет реализован;

За период после

1998 года явно улучшился инвестиционный

климат лишь в 13 регионах, ухудшился - в

31. Негативные тенденции наиболее

характерны для регионов традиционного

экономического ядра - Центра, Урала и

Поволжья. В условиях дефицита инвестиций

повышается значимость инвестиционного

климата территории. Наиболее чутко

реагируют на малейшие изменения рейтинга

иностранные инвесторы. Результаты

региональных выборов убедительно

продемонстрировали взаимосвязь

стабильности региональной власти,

характера инвестиционного климата и

тенденций в его изменении. Результаты

рейтинга показывают, что, несмотря на

оживление в российской промышленности,

"инвестиционного бума" в регионах

так и не произошло.

В целом, после кризиса 1998 года по настоящее время индекс инвестиционного риска вырос в 59 регионах и снизился в 30, при этом инвестиционный потенциал увеличился в 41 регионе, а снизился - в 48. В десятку безусловных лидеров одновременно и по потенциалу, и по риску, в этом году вошли Москва, Московская область, Татарстан и Краснодарский край. Список регионов с наименьшим риском потери инвестиций и дохода от них впервые возглавила Новгородская область.

В прошедшем году улучшения инвестиционного климата добились Тамбовская, Архангельская, Калининградская, Ленинградская, Новгородская, Амурская и Сахалинская области, Республика Адыгея, Кабардино-Балкарская Республика, республика северная Осетия - Алания, Республика Алтай, Краснодарский край, Эвенкийский автономный округ. В то же время, инвестиционный климат ухудшился в таких крупных регионах, как Свердловская, Пермская, Нижегородская, Самарская, Саратовская, Волгоградская области и др.

По всем видам потенциала, кроме природно-ресурсного, первенство принадлежит Москве. Ее доля в общероссийском потенциале составляет от 8 % (по производственному потенциалу) до 40 % (по институциональному). Кроме того, на ее долю пришлась треть из общего объема привлеченных прямых инвестиций (всего 4,4 млн. долларов). По сравнению с 1999 годом ( 783 млн. долларов ) приток ПИИ в Москву увеличился в 1,9 раза и составил 1 473 млн. долларов.

По материалам журнала "Эксперт", который в начале 2001 г. изучал инвестиционный потенциал регионов РФ, выявляется следующая картина.

Распределение регионов по интегральному рейтингу инвестиционного потенциала показывает, что наибольший вклад в его формирование вносят факторы, накопленные в процессе многолетней хозяйственной деятельности: инфраструктурная освоенность территории, инновационный потенциал и интеллектуальный потенциал населения. Помимо таких общепризнанных экономических лидеров, как Свердловская, Самарская, Московская, Кемеровская, Нижегородская области, Татарстан, Москва, Санкт-Петербург и др., в первую двадцатку входят, может быть, не столь очевидно экономически мощные, но достаточно "обустроенные" области Центральной России - Белгородская, Владимирская, Воронежская, Рязанская, Тульская, включает в число лидеров Калининградская и Ярославская области.

Выделяются пять потенциальных полюсов инвестиционного роста, сосредоточенных в европейской России и на Урале: Северо-Западный во главе с Санкт-Петербургом, Центрально-российский во главе с Москвой и Московской областью, Поволжский (Самарская и Саратовская области), Южнороссийский (Краснодарский край и Ростовская область) и Уральский (Свердловская и Челябинская области).

Для иностранных инвесторов в отличие от отечественных несколько более привлекательными являются Московская, Рязанская, Владимирская, Волгоградская, Воронежская, Саратовская и Кемеровская области. На востоке потенциальными очагами инвестиционной активности в первую очередь могут стать Новосибирская область, Алтайский, Красноярский и Хабаровский края. Наконец, на северо-западе наиболее благоприятным инвестиционным климатом обладают Ленинградская, Калининградская области и Санкт-Петербург.

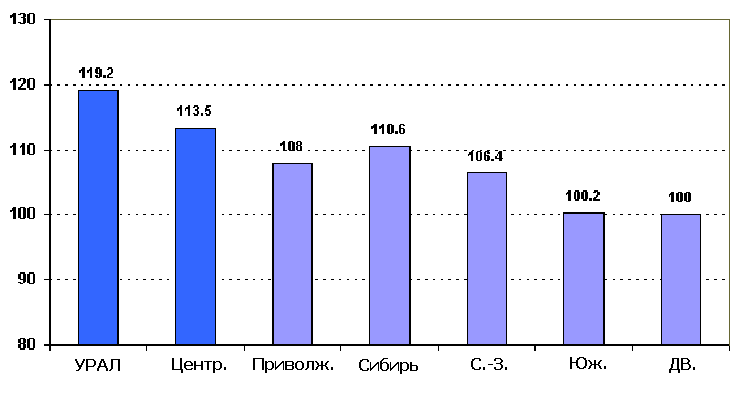

По оценке экономических органов субъектов РФ, рост инвестиций в основной капитал в 1 квартале 2001 года по сравнению с 1 кварталом 2000 года характерен для всех федеральных округов, кроме Дальневосточного (сохранился уровень 1 квартала 2000 г.), а также для большинства регионов. Более высокие темпы роста инвестиций отмечены в Уральском (119 %) и Центральном (113.5 %) федеральных округах.

Таблица 9.

Темпы роста инвестиций в основной капитал в 1 квартале 2001г.

по федеральным округам

(в % к 1 кварталу 2000 г.)

ПРИМЕЧАНИЕ: "С.-З." – Северо-Западный регион РФ; "Юж." – Южный; "ДВ," – Дальневосточный.

Т а б л и ц а 10.

По данным Министерства экономического развития и торговли России:

ИНОСТРАННЫЕ ИНВЕСТИЦИИ

в

I

полугодии 2001 года составили

тысяч долларов США

|

|

Поступило |

В том числе инвестиции |

|||

|

всего |

в

% |

прямые |

портфельные |

прочие |

|

|

Российская Федерация, млн. долларов США |

6684 |

100 |

2509 |

238 |

3937 |

|

Центральный федеральный округ |

3253213 |

48,7 |

1273212 |

184953 |

1795048 |

|

Белгородская область |

15503 |

0,2 |

5998 |

- |

9505 |

|

Брянская область |

1686 |

0,0 |

807 |

876 |

3 |

|

Владимирская область |

5041 |

0,1 |

633 |

1277 |

3131 |

|

Воронежская область |

12056 |

0,2 |

7496 |

514 |

4046 |

|

Ивановская область |

169 |

0,0 |

169 |

- |

- |

|

Калужская область |

20742 |

0,3 |

20732 |

- |

10 |

|

Костромская область |

212 |

0,0 |

212 |

- |

- |

|

Курская область |

22901 |

0,4 |

2194 |

20681 |

26 |

|

Липецкая область |

81533 |

1,2 |

447 |

81086 |

- |

|

Московская область |

86604 |

1,3 |

76678 |

62 |

9864 |

|

Орловская область |

6111 |

0,1 |

5591 |

- |

520 |

|

Рязанская область |

786 |

0,0 |

786 |

- |

- |

|

Смоленская область |

5675 |

0,1 |

5 |

- |

5670 |

|

Тамбовская область |

9328 |

0,2 |

9211 |

47 |

70 |

|

Тверская область |

3270 |

0,0 |

612 |

- |

2658 |

|

Тульская область |

30003 |

0,5 |

13579 |

- |

16424 |

|

Ярославская область |

8725 |

0,1 |

3742 |

243 |

4740 |

|

г. Москва |

2942868 |

44,0 |

1124320 |

80167 |

1738381 |

|

Северо-Западный федеральный округ |

809974 |

12,1 |

220610 |

13058 |

576306 |

|

Республика Карелия |

35784 |

0,5 |

31316 |

441 |

4027 |

|

Республика Коми |

34920 |

0,5 |

9898 |

- |

25022 |

|

Архангельская область |

17890 |

0,3 |

787 |

7483 |

9620 |

|

в том числе Ненецкий авт. округ |

- |

- |

- |

- |

- |

|

Вологодская область |

17956 |

0,3 |

13 |

51 |

17892 |

|

Калининградская область |

14487 |

0,2 |

1347 |

- |

13140 |

|

Ленинградская область |

155562 |

2,3 |

114642 |

1 |

40919 |

|

Мурманская область |

4117 |

0,1 |

45 |

95 |

3977 |

|

Новгородская область |

19321 |

0,3 |

8512 |

152 |

10657 |

|

Псковская область |

490 |

0,0 |

433 |

- |

57 |

|

г. Санкт-Петербург |

509447 |

7,6 |

53617 |

4835 |

450995 |

|

Южный федеральный округ |

516231 |

7,7 |

420091 |

1393 |

94747 |

|

Республика Адыгея |

958 |

0,0 |

900 |

- |

58 |

|

Республика Дагестан |

- |

- |

- |

- |

- |

|

Республика Ингушетия |

- |

- |

- |

- |

- |

|

Кабардино-Балкарская Республика |

- |

- |

- |

- |

- |

|

Республика Калмыкия |

- |

- |

- |

- |

- |

|

Карачаево-Черкесская Республика |

- |

- |

- |

- |

- |

|

Республика Северная Осетия-Алания |

- |

- |

- |

- |

- |

|

Чеченская Республика |

- |

- |

- |

- |

- |

|

Краснодарский край |

407086 |

6,1 |

374177 |

- |

32909 |

|

Ставропольский край |

16917 |

0,3 |

14317 |

1393 |

1207 |

|

Астраханская область |

809 |

0,0 |

548 |

- |

261 |

|

Волгоградская область |

41329 |

0,6 |

15487 |

- |

25842 |

|

Ростовская область |

49132 |

0,7 |

14662 |

- |

34470 |

|

Приволжский федеральный округ |

442471 |

6,6 |

156967 |

1883 |

283621 |

|

Республика Башкортостан |

1324 |

0,0 |

1300 |

- |

24 |

|

Республика Марий Эл |

- |

- |

- |

- |

- |

|

Республика Мордовия |

923 |

0,0 |

- |

- |

923 |

|

Республика Татарстан |

175387 |

2,6 |

8285 |

- |

167102 |

|

Удмуртская Республика |

2770 |

0,1 |

55 |

79 |

2636 |

|

Чувашская Республика |

123 |

0,0 |

123 |

- |

- |

|

Кировская область |

926 |

0,0 |

325 |

521 |

80 |

|

Нижегородская область |

10394 |

0,2 |

10008 |

378 |

8 |

|

Оренбургская область |

82001 |

1,2 |

79047 |

115 |

2839 |

|

Пензенская область |

872 |

0,0 |

11 |

- |

861 |

|

Пермская область |

33001 |

0,5 |

23263 |

14 |

9724 |

|

в том числе Коми-Пермяцкий авт. округ |

600 |

0,0 |

600 |

- |

- |

|

Самарская область |

127998 |

1,9 |

33881 |

- |

94117 |

|

Саратовская область |

6735 |

0,1 |

652 |

776 |

5307 |

|

Ульяновская область |

17 |

0,0 |

17 |

- |

- |

|

Уральский федеральный округ |

774725 |

11,6 |

142289 |

198 |

632238 |

|

Курганская область |

198 |

0,0 |

- |

198 |

- |

|

Свердловская область |

270322 |

4,0 |

55418 |

- |

214904 |

|

Тюменская область |

123972 |

1,9 |

71839 |

- |

52133 |

|

в том числе: Ханты-Мансийский авт. округ |

74854 |

1,1 |

22721 |

- |

52133 |

|

Ямало-Ненецкий авт. округ |

40778 |

0,6 |

40778 |

- |

- |

|

Челябинская область |

380233 |

5,7 |

15032 |

- |

365201 |

|

Сибирский федеральный округ |

504098 |

7,6 |

97309 |

35727 |

371062 |

|

Республика Алтай |

- |

- |

- |

- |

- |

|

Республика Бурятия |

- |

- |

- |

- |

- |

|

Республика Тыва |

- |

- |

- |

- |

- |

|

Республика Хакасия |

80 |

0,0 |

80 |

- |

- |

|

Алтайский край |

1003 |

0,0 |

1002 |

1 |

- |

|

Красноярский край |

10363 |

0,2 |

- |

- |

10363 |

|

в том числе: Таймырский (Долгано-Ненецкий) авт. округ |

- |

- |

- |

- |

- |

|

Эвенкийский авт. округ |

- |

- |

- |

- |

- |

|

Иркутская область |

62805 |

1,0 |

6127 |

35409 |

21269 |

|

в том числе Усть-Ордынский Бурятский авт. округ |

- |

- |

- |

- |

- |

|

Кемеровская область |

15896 |

0,2 |

2806 |

- |

13090 |

|

Новосибирская область |

88637 |

1,3 |

82642 |

60 |

5935 |

|

Омская область |

314148 |

4,7 |

4132 |

257 |

309759 |

|

Томская область |

7441 |

0,1 |

450 |

- |

6991 |

|

Читинская область |

3725 |

0,1 |

70 |

- |

3655 |

|

в том числе Агинский Бурятский авт. округ |

- |

- |

- |

- |

- |

|

Дальневосточный федеральный округ |

383718 |

5,7 |

198675 |

1219 |

183824 |

|

Республика Саха (Якутия) |

106361 |

1,6 |

578 |

- |

105783 |

|

Приморский край |

63797 |

1,0 |

43050 |

1219 |

19528 |

|

Хабаровский край |

10188 |

0,1 |

5686 |

- |

4502 |

|

Амурская область |

- |

- |

- |

- |

- |

|

Камчатская область |

29927 |

0,4 |

284 |

- |

29643 |

|

в том числе Корякский авт. округ |

2900 |

0,0 |

- |

- |

2900 |

|

Магаданская область |

19959 |

0,3 |

3053 |

- |

16906 |

|

Сахалинская область |

153478 |

2,3 |

146017 |

- |

7461 |

|

Еврейская авт. область |

8 |

0,0 |

8 |

- |

- |

|

Чукотский авт. округ |

- |

- |

- |

- |

- |

|

1) Данные представлены без учета органов денежно-кредитного регулирования, коммерческих и сберегательных банков, включая рублевые поступления, пересчитанные в доллары США. |

2.5. Состояние иностранных инвестиций в экономике Краснодарского края.