Средневзвешенная продолжительность платежей (дюрация)

Средневзвешенная продолжительность платежей (дюрация)

И.Я. Лукасевич

До сих пор мы принимали во внимание только одну временную характеристику облигаций – срок погашения n. Однако для обязательств с выплатой периодических доходов не менее важную роль играет еще один временной показатель – средневзвешенная продолжительность платежей, или дюрация.

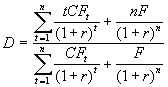

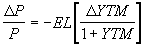

Понятие "дюрация" было впервые введено американским ученым Ф. Маколи (F.R. Macaulay) и играет важнейшую роль в анализе долгосрочных ценных бумаг с фиксированным доходом. В целях упрощения будем предполагать, что купонный платеж осуществляется раз в год. Тогда дюрацию D можно определить из следующего соотношения:

,

(2.7)

,

(2.7)

где CFt – величина платежа по купону в периоде t; F – сумма погашения (как правило – номинал); n – срок погашения, r – процентная ставка (норма дисконта), равная доходности к погашению (r = YTM).

Рассмотрим соотношение (2.7) более подробно. Нетрудно заметить, что знаменатель (2.7) представляет собой формулу для расчета текущей стоимости облигации с фиксированным купоном (2.6), т.е. – величину PV. Преобразуем (2.7) с учетом вышесказанного и величины нормы дисконта r = YTM.

(2.8).

(2.8).

Из (2.8) следует, что дюрация является средневзвешенной из периодов поступлений по облигации. Используемые при этом веса представляют собой долю каждого дисконтированного платежа в современной стоимости всего потока – PV. Рассмотрим следующий пример.

Пример 2.7

Облигация с номиналом в 1000 и ставкой купона 7%, выплачиваемого раз в год, имеет срок обращения 3 года. Определить дюрацию данного обязательства.

Расчет дюрации для этого примера приведен в табл. 2.3.

Таблица 2.3

Расчет дюрации

|

t |

CFt |

(1 + YTM)t |

PVt |

PVt / PV |

t(PVt / PV) |

|

1 |

70 |

1,070 |

65,42 |

0,0654 |

0,0654 |

|

2 |

70 |

1,145 |

61,14 |

0,0611 |

0,1223 |

|

3 |

1070 |

1,225 |

873,44 |

0,8734 |

2,6203 |

|

Итого |

- |

- |

1000,00 |

1,0000 |

2,8080 |

Таким образом, средняя продолжительность платежей по 3-х летней купонной облигации приблизительно равна 2,8 года. Дюрация 20-летней облигации с купоном 8% годовых будет равна всего 11 годам, т.е. почти в 2 раза меньше срока погашения!

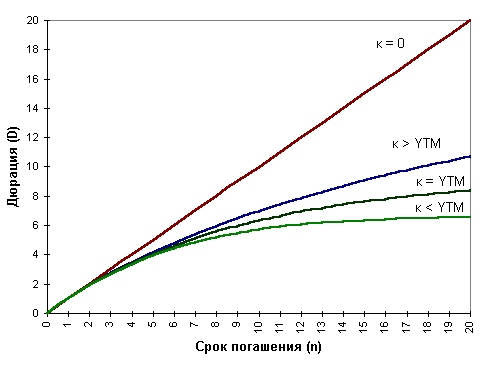

Нетрудно заметить, что дюрация зависит от трех факторов – ставки купона k, срока погашения n и доходности YTM. Эта зависимость для 20-летней облигации при различных ставках k и YTM показана рис.2.7.

Рис. 2.7. Зависимость дюрации от ставки купона k и доходности YTM

Графическая иллюстрация взаимосвязи дюрации с показателями n, k и YTM позволяет сделать ряд важных выводов:

дюрация облигации с нулевым купоном всегда равна сроку ее погашения, т.е.: при k = 0, D = n;

дюрация купонной облигации всегда меньше срока погашения:при k > 0, D < n;

с ростом доходности (процентной ставки на рынке) дюрация купонной облигации уменьшается и обратно.

Показатель дюрации, или средней продолжительности, более корректно учитывает особенности временной структуры потока платежей. Как следует из (2.8), отдаленные платежи имеют меньший вес, и, следовательно, оказывают меньшее влияние на результат, чем более близкие к моменту оценки.

Дюрацию часто интерпретируют как средний срок обязательства, с учетом его текущей (современной) величины, или другими словами, как точку равновесия сроков дисконтированных платежей. В частности, дюрацию купонной облигации можно трактовать как срок эквивалентного обязательства без текущих выплат процентов (например, облигации с нулевым купоном).

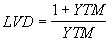

Важное теоретическое и прикладное значение в анализе играет предельная величина дюрации (limiting value of duration) – LVD, вычисляемая по формуле:

.

(2.9)

.

(2.9)

Отметим следующие свойства этого показателя:

средняя продолжительность платежей по бессрочным облигациям равна величине LVD, независимо от величины ставки купона;

дюрация купонной облигации, приобретенной по номиналу или с премией, монотонно возрастает вместе с увеличением срока погашения и приближается к своему предельному значению – LVD, по мере приближения срока погашения к бесконечности, т.е. при n ® ¥ , D ® LVD;

дюрация купонной облигации, приобретенной с дисконтом, достигает своего максимума прежде, чем срок погашения приблизится к бесконечности и затем снижается по направлению к величине LVD.

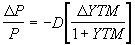

Однако главная ценность дюрации состоит в том, что она приблизительно характеризует чувствительность цены облигации к изменениям процентных ставок на рынке (доходности к погашению) . Таким образом, используя дюрацию можно управлять риском, связанным с изменением процентных ставок.

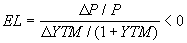

В общем случае, процентный риск облигации может быть измерен показателем эластичности ее цены P по отношению к рыночной ставке r. Пусть r = YTM, тогда эластичность EL можно определить по формуле:

.

(2.10)

.

(2.10)

Поскольку между ценой облигации и ее доходностью к погашению существует обратная зависимость, величина EL будет всегда отрицательной. Из (2.10) следует, что:

.

(2.11)

.

(2.11)

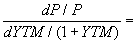

Если r = YTM, то ее величина может быть определена из (2.4). Применив дифференцирование можно показать, что:

-

- .

(2.12)

.

(2.12)

Откуда:

.

(2.13)

.

(2.13)

Из (2.11) и (2.13) следует, что EL = D, т.о. дюрация характеризует эластичность цены облигации к изменениям ее доходности.

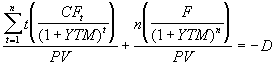

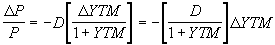

Преобразуем правую часть (2.13) следующим образом:

.

(2.14)

.

(2.14)

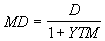

Величина, заключенная в квадратные скобки, получила название модифицированной дюрации (modified duration – MD):

.

(2.15)

.

(2.15)

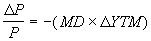

Тогда:

.

(2.16)

.

(2.16)

Формулу (2.16) часто используют для определения приблизительного изменения цены облигации исходя из предполагаемого изменения доходности к погашению. Рассмотрим следующий пример.

Пример 2.8

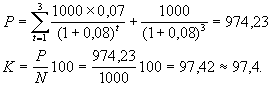

Предположим, что облигация из примера 2.7 была куплена по номиналу. При этом инвестор ожидает рост рыночной процентной ставки на 1%. Определить ожидаемое изменение цены облигации.

Величина средней продолжительности платежей D для этой облигации была найдена при решении примера 2.7 и составила приблизительно 2.8. Определим ожидаемое процентное изменение YTM:

D YTM = 0,01 / (1 + 0,07) = 0,0093.

Найдем величину MD:

MD = 2,8 / 0,0093 = 2,62.

Предполагаемое процентное изменение цены облигации составит:

D Р = - (0,01 ´ 2,62) = -0,0262 » -2,6%.

Таким образом, курс облигации К должен понизиться на 2,6%. Поскольку облигация была куплена по номиналу, новый курс должен быть приблизительно равен: 100 - 2,6 = 97,4%.

Осуществим проверку нашего предположения (т.е. определим курс облигации, при условии, что YTM = 8%):

Завершая рассмотрение свойств дюрации кратко остановимся на недостатках, присущих данному показателю.

Первое ограничение вытекает из нелинейной формы связи между YTM и Р (см. рис. 2.1). Поскольку скорость изменения показателей при этом будет разной, применение показателей D или MD для прогнозирования цен облигаций в случае значительных колебаний процентных ставок будет приводить к преувеличению падения курса при росте YTM и занижению реального роста курса при уменьшении YTM.

Другим существенным недостатком дюрации как меры измерения процентного риска является неявное допущение о независимости доходности от срока погашения. Таким образом, предполагается, что краткосрочные процентные ставки изменяются также, как и долгосрочные. Например, если доходность по 3-х месячным ГКО изменилась на 1%, то и доходность 15-летних ОВВЗ также должна измениться на 1%. Нереалистичность подобного допущения очевидна.

Несмотря на отмеченные недостатки, показатель средней продолжительности платежей (дюрация) широко используется в теоретическом и прикладном анализе [13, 15, 16].

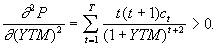

Как было показано выше, причинами проблем, возникающих при использовании дюрации, является нелинейность взаимосвязи между ценой и доходностью. В качестве ее характеристики может быть использована вторая производная функции (2.6):

Из данного выражения, в частности, следует выпуклость кривой цена-доходность (рис. 2.1). С математической точки зрения, значение данного выражения представляет собой скорость изменения дюрации при изменении доходности к погашению YTM. Геометрически – это расстояние между касательной к кривой "цена-доходность" в некоторой точке (рис. 2.1) и самой кривой.

Нетрудно заметить, что численное значение второй производной зависит от величины купонного платежа ct, срока обращения Т и доходности YTM. Поскольку для купонных облигаций, в большинстве случаях, ct = const и срок погашения Т известен заранее, главный интерес представляет зависимость от YTM. Как следует из формулы выпуклости, численное значение второй производной уменьшается с ростом YTM и обратно. Таким образом, выпуклость является объяснением сформулированного выше правила асимметричного изменения цен при одинаковом изменении доходности (величина роста курса всегда больше, чем величина падения). Перепишем формулу в следующем виде:

.

.

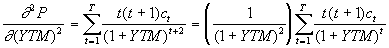

Разделив на Р, получим количественное измерение степени крутизны (выпуклости) кривой "цена-доходность":

.

.

Из приведенных формул следует, что выпуклость прямо зависит от срока погашения Т и дюрации соответственно. Можно также показать, что выпуклость является возрастающей функцией от последней. В целом, свойства выпуклости по отношению к Т и k аналогичны свойствам дюрации.

Вместе с тем, выпуклость связана положительной зависимостью с изменениями процентных ставок (доходности к погашению). Объяснение этого свойства следует из того факта, что выпуклость можно определить как разность между фактической ценой облигации и ее ценой, определенной с использованием модифицированной дюрации.

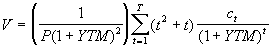

Совместное использование дюрации D и выпуклости V при анализе ценных бумаг с фиксированным доходом позволяет существенно повысить точность оценки изменений их стоимости. Вместе с тем, их совместное использование требует соответствующей формализации.

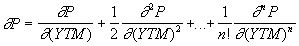

Один из подходов к решению данной проблемы базируется на аппроксимации изменения цены облигации ¶ P с помощью рядов Тейлора. При этом, степенной ряд будет иметь следующий вид:

.

.

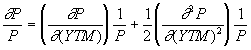

Ограничимся рассмотрением первых двух элементов ряда. Разделив обе части на Р, имеем:

.

.

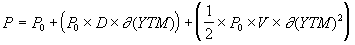

Первое слагаемое теперь является дюрацией D, а второе – выпуклостью V, умноженной на константу. С учетом вышеизложенного, более эффективную формулу для определения будущей цены облигации в зависимости от изменений доходности можно задать в следующем виде:

,

,

где Р – будущая цена при условии, что доходность изменится на величину ¶ (YTM); Р0 – текущая цена; D – дюрация; V – выпуклость.

Результаты сравнительного анализа точности прогнозирования будущей цены 15-летней ОВВЗ седьмого транша с годовым купоном 3% при требуемой норме доходности 9% в зависимости от изменений доходности к погашению с использованием дюрации и полученной модели приведен в таблице 2.3а.

Таблица 2.3а

Сравнительный анализ точности прогноза цены ОВВЗ

|

¶ YTM |

YTM |

Реальная цена (P) |

Прогноз цены (модель с D ) |

Прогноз цены (модель с D и V ) |

||

|

P |

Отклон. |

Р |

Отклон. |

|||

|

-0,04 |

0,05 |

79,24068 |

72,46125 |

6,779 |

77,95719 |

1,2835 |

|

-0,03 |

0,06 |

70,86325 |

67,25594 |

3,607 |

70,3474 |

0,5158 |

|

-0,02 |

0,07 |

63,56834 |

62,05062 |

1,518 |

63,42461 |

0,1437 |

|

-0,01 |

0,08 |

57,20261 |

56,84531 |

0,357 |

57,18881 |

0,0138 |

|

0 |

0,09 |

51,64 |

51,64 |

0,000 |

51,64 |

0,0000 |

|

0,01 |

0,10 |

46,75744 |

46,43469 |

0,323 |

46,77818 |

0,0207 |

|

0,02 |

0,11 |

42,47304 |

41,22938 |

1,244 |

42,60336 |

0,1303 |

|

0,03 |

0,12 |

38,70222 |

36,02406 |

2,678 |

39,11553 |

0,4133 |

|

0,04 |

0,13 |

35,37621 |

30,81875 |

4,557 |

36,31469 |

0,9385 |

Отметим, что добавлением в полученную модель элементов ряда Тейлора более высоких порядков можно добиться еще большей точности прогноза, вместе с тем, их доля в общем изменении стоимости достаточно мала.

Проведенные исследования свойств количественных характеристик облигаций являются теоретической базой для разработки моделей управления портфелями ценных бумаг с фиксированным доходом.

Список литературы

Для подготовки данной применялись материалы сети Интернет из общего доступа